Fremsat den 22. januar 2025 af skatteministeren (Rasmus Stoklund)

Forslag

til

Lov om ændring af boafgiftsloven,

aktieavancebeskatningsloven og forskellige andre love

(Nedsættelse af bo- og gaveafgiften og

indførelse af et retskrav på en skematisk

værdiansættelse ved overdragelse af

erhvervsvirksomheder til et nært familiemedlem, bedre

mulighed for succession ved overdragelse af ejendomsvirksomheder og

lempelse af pengetankregler m.v.)

§ 1

I boafgiftsloven, jf. lovbekendtgørelse

nr. 11 af 6. januar 2023, som ændret ved § 7 i lov nr.

1795 af 28. december 2023, § 3 i lov nr. 482 af 22. maj 2024,

lov nr. 682 af 11. juni 2024 og § 2 i lov nr. 1694 af 30.

december 2024, foretages følgende ændringer:

1. § 1,

stk. 4, ophæves.

2. I

§ 1 a, stk. 1, 1. pkt.,

ændres »I boer vedrørende personer, der er

afgået ved døden i 2016, 2017, 2018 eller 2019,

betales boafgiften« til: »Boafgiften

betales«.

3. I

§ 1 a, stk. 1, 2. pkt.,

ændres »søskende og disses børn«

til: »søskendes børn«.

4. I

§ 1 a, stk. 4, 1. pkt.,

udgår »og«, og efter »2019«

indsættes: », og 10 pct. i boer vedrørende

personer, der er afgået ved døden den 1. oktober 2024

eller senere«.

5. I

§ 1 b, stk. 1, 1. pkt.,

indsættes efter »15 pct.,«: »og en eventuel

fritagelse for tillægsboafgift bortfalder,«.

6. I

§ 1 b, stk. 1, indsættes

efter 1. pkt. som nyt punktum:

»Den

forhøjede boafgift efter 1. pkt. beregnes af

handelsværdien af det overdragne, uanset om

værdiansættelsen er foretaget efter § 12 a ved den

oprindelige afgiftsberegning af aktierne eller

virksomheden.«

7. I

§ 1 b, stk. 4, 2. pkt.,

udgår »og«, og efter »2019«

indsættes: », og 5 pct. i boer vedrørende

personer, der er afgået ved døden den 1. oktober 2024

eller senere«.

8. I

§ 12, stk. 1, 1. pkt.,

indsættes efter »handelsværdi«: »,

jf. dog § 12 a,«.

9. I

§ 12, stk. 2, 1. pkt.,

indsættes efter »handelsværdien«:

»eller en værdi opgjort efter § 12 a«.

10. § 12

a ophæves og i stedet indsættes:

»§ 12 a. Uanset §

12, stk. 1, kan reglerne i stk. 2-9 anvendes ved

værdiansættelse af aktier og virksomheder, der opfylder

betingelserne for nedsat afgift i § 1 a, stk. 1-3. 1. pkt.

gælder dog ikke, hvis virksomheden i det væsentligste

består i aktiviteter, der har medført kommercielle

salg i mindre end 3 år på overdragelsestidspunktet,

eller virksomhedens aktivitet i det væsentligste består

i udvikling og ejerskab af immaterielle aktiver, der endnu ikke har

givet afkast.

Stk. 2. Aktier,

der ikke er optaget til handel på et reguleret marked eller

en multilateral handelsfacilitet (unoterede aktier), ansættes

i boopgørelsen til en værdi svarende til selskabets

egenkapital opgjort efter stk. 3 med tillæg af den

kapitaliserede værdi af virksomhedens merindtjening opgjort

efter stk. 4-8. 1. pkt. finder tilsvarende anvendelse ved

værdiansættelse af en personligt drevet virksomhed.

Værdien efter 1. og 2. pkt. kan ikke sættes til en

lavere værdi end den regulerede egenkapital, jf. stk. 3, og

ikke lavere end 0 kr. for virksomheder i selskabsform.

Stk. 3.

Egenkapitalen udgør virksomhedens bogførte

egenkapital efter årsregnskabets skæringsdato i den

senest udløbne regnskabsperiode på

overdragelsestidspunktet med følgende reguleringer:

1) Fast ejendom

ansættes til handelsværdien, ejendomsværdien

ansat efter reglerne i ejendomsvurderingslovens § 11 eller

dagsværdien, jf. årsregnskabslovens bilag 1, D, nr.

2.

2) Unoterede

aktier i associerede eller tilknyttede selskaber, jf.

årsregnskabslovens bilag 1, B, nr. 5 og 7, ansættes til

en værdi opgjort efter stk. 2-8.

3)

Bogført værdi af immaterielle aktiver

fratrækkes.

4) For

virksomheder i selskabsform medregnes udskudt skat, herunder

udskudt skat der skyldes eventuelle reguleringer efter stk. 4-8 i

forhold til årsregnskabet, jf. dog nr. 6.

5)

Bogført værdi af egne aktier fratrækkes.

6) Andre

reguleringer, der er påkrævet for at kunne anvende

reglerne i stk. 2-9.

Stk. 4.

Virksomhedens merindtjening udgør det efter stk. 5

vægtede gennemsnit af virksomhedens regulerede resultat

opgjort på grundlag af de seneste 5 års regnskaber med

fradrag af en normalforrentning af virksomhedens driftsaktiver

efter stk. 7. Dækker et regnskab ikke en periode på 12

måneder, omregnes alle beløb i regnskabet til en

12-måneders periode, før det regulerede resultat

for regnskabsåret opgøres. Det regulerede resultat

opgøres på grundlag af det regnskabsmæssige

resultat før skat med følgende reguleringer:

1) Finansielle

indtægter fratrækkes, bortset fra finansielle

indtægter vedrørende finansieringsvirksomhed.

2) Finansielle

udgifter tillægges, bortset fra finansielle udgifter

vedrørende finansieringsvirksomhed.

3)

Ekstraordinære poster elimineres.

4) Afskrivninger

på immaterielle aktiver tillægges.

5) I personligt

drevne virksomheder fratrækkes ikkeudgiftsført

løn eller vederlag til en eventuel medarbejdende

ægtefælle.

6) Andre

reguleringer, der er påkrævet for at kunne anvende

reglerne i stk. 2-9.

Stk. 5. Det

vægtede gennemsnit af de regulerede resultater efter stk. 4

opgøres ved, at resultatet for det femtesidste

regnskabsår (år 1) ganges med 1, resultatet for det

fjerdesidste regnskabsår (år 2) ganges med 2,

resultatet for det tredjesidste regnskabsår (år 3)

ganges med 3, resultatet for det næstsidste regnskabsår

(år 4) ganges med 4 og resultatet for det sidste

regnskabsår (år 5) ganges med 5, hvorefter summen heraf

divideres med 15.

Stk. 6. Ved

overdragelse af en personligt ejet virksomhed fratrækkes

halvdelen af det efter stk. 4-5 fremkomne beløb som

driftsherreløn. Der fratrækkes dog mindst 250.000 kr.

og højst 2.000.000 kr. som driftsherreløn.

Stk. 7. I det

efter stk. 4-6 opgjorte beløb fratrækkes en

forrentning af virksomhedens aktiver i den seneste balance forud

for overdragelsen reguleret efter stk. 3 bortset fra driftsfremmede

aktiver som f.eks. obligationer og pantebreve.

Forrentningsprocenten fastsættes til den på

overdragelsestidspunktet gældende kapitalafkastsats, jf.

virksomhedsskattelovens § 9, med tillæg af 3

procentpoint.

Stk. 8.

Virksomhedens merindtjening opgjort efter stk. 4-7 kapitaliseres

ved anvendelse af en kapitaliseringsfaktor, der fastsættes

på grundlag af en diskonteringsrente og merindtjeningens

levetid. Som diskonteringsrente anvendes den på

overdragelsestidspunktet gældende kapitalafkastsats, jf.

virksomhedsskattelovens § 9, med tillæg af 8

procentpoint. Merindtjeningens levetid fastsættes i hele

år som en kombination af den gennemsnitlige annualiserede

vækst i virksomhedens nettoomsætning i de seneste 5

års regnskaber og gennemsnittet af det årlige afkast

efter skat af virksomhedens aktiver i samme periode, jf. bilag 1,

nr. 1 og 2, hvorefter merindtjeningen kan have en levetid på

indtil 15 år. Ved fastsættelse af

kapitaliseringsfaktoren anses merindtjeningen for at aftage

lineært indtil levetidens ophør ved anvendelse af

formlen i bilag 1, nr. 3.

Stk. 9.

Virksomhedens værdi udgør, jf. stk. 2, summen af

beløbet opgjort efter stk. 3 (reguleret egenkapital) og

beløbet opgjort efter stk. 4-8 (kapitaliseret

merindtjening). Afgiftsgrundlaget udgør boets ejerandel af

virksomheden. Har ejerandelene forskellige rettigheder fordeles

virksomhedens værdi mellem ejerne på dette

grundlag.

§ 12 b. Er arvebeholdningen

helt eller delvis omfattet af § 1 a, kan told- og

skatteforvaltningen ændre boets fordeling i

boopgørelsen. Vil told- og skatteforvaltningen ændre

boets fordeling, skal den give boet og skifteretten meddelelse

herom inden 3 måneder efter boopgørelsens modtagelse.

Har told- og skatteforvaltningen ikke de oplysninger, der er

nødvendige for at tage stilling til

værdiansættelsen, suspenderes fristen i den periode,

der forløber, fra told- og skatteforvaltningen anmoder om

disse oplysninger, og indtil oplysningerne modtages.«

11. I

§ 13 a, stk. 3, indsættes

som 3. pkt.:

»Har boet

valgt at værdiansætte aktier eller virksomheder i

boopgørelsen efter § 12 a, skal denne værdi

anvendes ved beregning af passivposter efter 1. og 2.

pkt.«

12. I

§ 22, stk. 1, litra e,

ændres »plejebarnet, og« til:

»plejebarnet,«.

13. I

§ 22, stk. 1, litra f,

ændres »bedsteforældre.« til:

»bedsteforældre, og«.

14. I

§ 22, stk. 1, indsættes som

litra g:

»g)

søskende.«

15. § 22,

stk. 5, ophæves.

Stk. 6 bliver herefter stk. 5.

16. I

§ 23, stk. 1, 1. pkt.

indsættes efter »litra a-e«: »og

g«.

17. I

§ 23 a, stk. 1, 1. pkt.,

ændres »For gaver ydet i 2016, 2017, 2018 eller 2019

betales gaveafgiften« til: »Gaveafgiften

betales«.

18. I

§ 23 a, stk. 1, 1. pkt.,

ændres »1, 5 og 6« ændres til: »1 og

5-7«.

19. I

§ 23 a, stk. 1, 2. pkt.,

ændres »søskende og disses børn«

til: »søskendes børn«.

20. I

§ 23 a, stk. 4, ændres

»2018 og« til: »2018,«, og efter

»2019« indsættes: »og 10 pct. for gaver

ydet den 1. oktober 2024 eller senere«.

21. I

§ 23 b, stk. 1, 1. pkt.,

indsættes efter »15 pct.«: »eller en

eventuel anvendelse af § 23 a, stk. 1, 2. pkt.,

bortfalder«, og »af afgiften« udgår.

22. I

§ 23 b, stk. 1, indsættes

efter 1. pkt. som nyt punktum:

»Den

forhøjede gaveafgift efter 1. pkt. beregnes af

handelsværdien af det overdragne, uanset om

værdiansættelsen er foretaget efter § 12 a ved den

oprindelige afgiftsberegning af aktierne eller

virksomheden.«

23. I

§ 23 b, stk. 3, 1. pkt.,

ændres »af stk. 1« til: »af § 23 a,

stk. 1,« og i § 23 b, stk. 3, 2.

pkt., ændres »§ 1 b, stk. 2, 2. og 3.

pkt.« til: »§ 1 b, stk. 3, 2.-4. pkt.«

24. I

§ 23 b, stk. 4, 2. pkt.,

ændres »2018 og« til »2018,«, og

efter »2019« indsættes: », og 5 pct. for

gaver ydet den 1. oktober 2024 eller senere«.

25. I

§ 27, stk. 1, indsættes som

3. pkt.:

»Uanset

1. pkt. kan parterne vælge at fastsætte gavens

værdi efter § 12 a for aktier og virksomheder, der

opfylder betingelserne for nedsat afgift i § 23 a, stk.

1-3.«

26. I

§ 27, stk. 2, 1. pkt.,

indsættes efter »handelsværdien«:

»eller en værdi opgjort efter § 12 a«.

27.

Som bilag 1 indsættes bilag 1 til

denne lov.

§ 2

I aktieavancebeskatningsloven, jf.

lovbekendtgørelse nr. 172 af 29. januar 2021, som

ændret senest ved § 3 i lov nr. 1691 af 30. december

2024, foretages følgende ændringer:

1. I

§ 31, stk. 1, 3. pkt.,

indsættes efter »indkomstskattepligtig«:

»eller er værdiansættelsen foretaget efter

boafgiftslovens § 12 a«.

2. I

§ 34, stk. 1, nr. 3, 2. pkt.,

ændres »Bortforpagtning« til:

»Aktiv

udlejningsvirksomhed med fast ejendom, jf. stk. 7, og

bortforpagtning«.

3. I

§ 34, stk. 6, 3. pkt.,

indsættes efter »aktiekapitalen m.v.,«:

»eller som udøver virksomhed med aktiv udlejning af

fast ejendom, jf. stk. 7,«.

4. I

§ 34 indsættes som stk. 7:

»Stk. 7.

Ved aktiv udlejningsvirksomhed med fast ejendom, jf. stk. 1, nr. 3,

2. pkt., forstås udlejning eller bortforpagtning af fast

ejendom, hvor overdragerens direkte og indirekte ejerandel af den

faste ejendom er mere end 50 pct., og opgaven med indgåelsen

af aftaler af væsentlig økonomisk betydning for

driften af udlejningsvirksomheden vedrørende den faste

ejendom ikke i overvejende grad varetages af en uafhængig

fysisk eller juridisk person, der sædvanligvis indgår

aftalerne eller sædvanligvis spiller den afgørende

rolle ved indgåelsen af aftalerne. Ved opgørelsen af

ejerandelen efter 1. pkt. medregnes ejerandele, der direkte eller

indirekte besiddes af den i stk. 1, nr. 1, og boafgiftslovens

§ 22, stk. 1, nævnte personkreds. 1. pkt. finder kun

anvendelse, hvis ejendommen har været ejet i mindst 1

år før overdragelsen og i hele denne periode har

været aktivt udlejet, jf. 1. pkt., eller hvis den

indgår i en samlet virksomhed med aktiv udlejning af fast

ejendom, der har været ejet i mindst 1 år.«

§ 3

I afskrivningsloven, jf.

lovbekendtgørelse nr. 242 af 18. februar 2021, som

ændret senest ved § 1 i lov nr. 1472 af 10. december

2024, foretages følgende ændring:

1. I

§ 49, 3. pkt., indsættes

efter »indkomstskattepligtig«: »eller er

værdiansættelsen foretaget efter boafgiftslovens

§ 12 a«.

§ 4

I dødsboskatteloven, jf.

lovbekendtgørelse nr. 426 af 28. marts 2019, som

ændret bl.a. ved § 3 i lov nr. 1836 af 8. december 2020,

§ 4 i lov nr. 2614 af 28. december 2021, § 4 i lov nr.

1564 af 12. december 2023 og senest ved § 5 i lov nr. 482 af

22. maj 2024, foretages følgende ændringer:

1. I

§ 27, stk. 6, ændres

»de beløb, hvortil aktiverne er opført i

boopgørelsen, som afståelsessum, jf. dog

boafgiftslovens § 12« til:

»aktivernes handelsværdi som

afståelsessum«.

2. I

§ 28, stk. 2, 2. pkt.,

ændres »de beløb, hvortil aktiverne er

opført i boopgørelsen, som afståelsessum, jf.

dog boafgiftslovens § 12« til: »aktivernes

handelsværdi som afståelsessum«.

3. I

§ 29, stk. 2, 5. pkt.,

indsættes efter »som nævnt i«:

»aktieavancebeskatningslovens § 34, stk. 7,

og«.

4. I

§ 29, stk. 2, indsættes som

6. pkt.:

»1. pkt.

finder dog anvendelse, hvis den faste ejendom eller stuehuset med

tilhørende grund og have ved udlodningen bliver omfattet af

§ 8 eller § 9, stk. 1, 1. pkt., i lov om beskatning af

fortjeneste ved afståelse af fast ejendom.«

5. I

§ 29, stk. 3, 4. pkt.,

ændres »Bortforpagtning« til: »Aktiv

udlejningsvirksomhed med fast ejendom, jf.

aktieavancebeskatningslovens § 34, stk. 7, og

bortforpagtning«.

6. I

§ 29, stk. 3, 8. pkt.,

indsættes efter »aktiekapitalen,«: »eller

som udøver virksomhed med aktiv udlejning af fast ejendom,

jf. aktieavancebeskatningslovens § 34, stk. 7,«.

7. I

§ 35, stk. 2, ændres

»den værdi, hvormed aktivet er medtaget i

boopgørelsen, jf. dog boafgiftslovens § 12« til:

»aktivets handelsværdi«.

§ 5

I lov om beskatning af fortjeneste ved

afståelse af fast ejendom, jf. lovbekendtgørelse nr.

132 af 25. januar 2019, som ændret ved § 1 i lov nr.

1578 af 27. december 2019 og § 2 i lov nr. 1580 af 27.

december 2019, foretages følgende ændring:

1. I

§ 3, stk. 1, 2. pkt., og stk. 2, 2. pkt., indsættes efter

»indkomstskattepligtig«: »eller er

værdiansættelsen foretaget efter boafgiftslovens §

12 a«.

§ 6

I lov om indskud på etableringskonto og

iværksætterkonto, jf. lovbekendtgørelse nr. 1149

af 2. juni 2021, som ændret ved § 6 i lov nr. 482 af 22.

maj 2024, § 3 i lov nr. 1472 af 10. december 2024 og § 8

i lov nr. 1694 af 30. december 2024, foretages følgende

ændring:

1. I

§ 7, stk. 2, nr. 2, 2. pkt.,

indsættes efter »som nævnt i«:

»aktieavancebeskatningslovens § 34, stk. 7,

og«.

§ 7

I kildeskatteloven, jf.

lovbekendtgørelse nr. 460 af 3. maj 2024, som ændret

senest ved § 4 i lov nr. 1694 af 30. december 2024, foretages

følgende ændringer:

1. I

§ 33 C, stk. 1, 6. pkt.,

indsættes efter »end fast ejendom«: »som

anført i aktieavancebeskatningslovens § 34, stk. 7, og

fast ejendom«.

2. I

§ 33 C, stk. 1, indsættes

efter 6. pkt. som nyt punktum:

»Stk.

2-12 og 14 gælder ikke med hensyn til fortjeneste efter lov

om beskatning af fortjeneste ved afståelse af fast ejendom,

hvis den faste ejendom eller stuehuset med tilhørende grund

og have ved overdragelsen bliver omfattet af §

8 eller § 9, stk. 1, 1. pkt., i lov om beskatning af

fortjeneste ved afståelse af fast ejendom.«

3. I

§ 33 C, stk. 3, 3. pkt.,

indsættes efter »indkomstskattepligtig,«:

»eller er værdiansættelsen foretaget efter

boafgiftslovens § 12 a,«.

4. I

§ 33 D, stk. 3, indsættes

som 3. pkt.:

»Har

parterne valgt at værdiansætte gaven efter

boafgiftslovens § 12 a, skal denne værdi anvendes ved

beregning af passivposter efter 1. og 2. pkt.«

§ 8

I kursgevinstloven, jf.

lovbekendtgørelse nr. 1390 af 29. september 2022, som

ændret ved § 4 i lov nr. 1563 af 12. december 2023,

foretages følgende ændring:

1. I

§ 34, 3. pkt., indsættes

efter »indkomstskattepligtig«: »eller er

værdiansættelsen foretaget efter boafgiftslovens §

12 a«.

§ 9

I ligningsloven, jf. lovbekendtgørelse

nr. 42 af 13. januar 2023, som ændret senest ved § 3 i

lov nr. 16 af 14. januar 2025, foretages følgende

ændring:

1. I

§ 7 P, stk. 7, nr. 4,

indsættes efter »stk. 6«: », som affattet

ved lovbekendtgørelse nr. 172 af 29. januar 2021«.

§ 10

I pensionsbeskatningsloven, jf.

lovbekendtgørelse nr. 1243 af 26. november 2024, som

ændret ved § 21 i lov nr. 1655 af 30. december 2024 og

§ 8 i lov nr. 1691 af 30. december 2025, foretages

følgende ændringer:

1. I

§ 15 A, stk. 3, 5. pkt.,

ændres »Bortforpagtning« til: »Udlejning af

fast ejendom som anført i aktieavancebeskatningslovens

§ 34, stk. 7, og bortforpagtning«.

2. I

§ 15 A, stk. 4, 3. pkt.,

indsættes efter »aktie- eller anpartskapitalen,«:

»eller som udøver virksomhed med aktiv udlejning af

fast ejendom, jf. aktieavancebeskatningslovens § 34, stk.

7,«.

§ 11

I skatteforvaltningsloven, jf.

lovbekendtgørelse nr. 1053 af 20. september 2024, som

ændret ved § 6 i lov nr. 683 af 11. juni 2024, § 2

i lov nr. 1473 af 10. december 2024, § 14 i lov nr. 1489 af

10. december 2024 og § 15 i lov nr. 1694 af 30. december 2024,

foretages følgende ændringer:

1. I

§ 5, stk. 1, nr. 6, ændres

»boafgiftslovens § 12« til: »boafgiftslovens

§§ 12 og 12 a«.

2. I

§ 5, stk. 1, indsættes som

nr. 12:

»12)

Boafgiftslovens § 12 b, der ikke vedrører

værdiansættelse efter boafgiftslovens §§ 12

og 12 a.«

§ 12

I virksomhedsskatteloven, jf.

lovbekendtgørelse nr. 1836 af 16. september 2021, som

ændret ved § 6 i lov nr. 2193 af 30. november 2021 og

§ 17 i lov nr. 679 af 3. juni 2023, foretages følgende

ændringer:

1. I

§ 22 c, stk. 2, nr. 4, 2. pkt.,

ændres »Bortforpagtning« til: »Udlejning af

fast ejendom som anført i aktieavancebeskatningslovens

§ 34, stk. 7, og bortforpagtning«.

2. I

§ 22 c, stk. 2, nr. 4, 7. pkt.,

indsættes efter »aktie- eller anpartskapitalen,«:

»eller som udøver virksomhed med aktiv udlejning af

fast ejendom, jf. aktieavancebeskatningslovens § 34, stk.

7,«.

§ 13

I lov nr. 482 af 22. maj 2024 om ændring

af personskatteloven, ligningsloven og forskellige andre love

(Udmøntning af dele af aftale om reform af personskat)

foretages følgende ændringer:

1. § 3,

nr. 3, ophæves.

2. I

§ 10, stk. 3 og 6, ændres »nr. 1-3« til:

»nr. 1, 2«.

§ 14

Stk. 1. Loven

træder i kraft dagen efter bekendtgørelsen i

Lovtidende, jf. dog stk. 2.

Stk. 2. § 1, nr. 3,

12-14 og 19, træder i kraft den 1. januar 2027.

Stk. 3. § 1, nr. 1,

2, 4-11, 15-17 og 20-27, § 2, nr. 1, §

3, § 4, nr. 1, 2 og 7, § 5, § 7, nr.

3 og 4, og §§ 8 og 11 har virkning for gaver, der ydes

den 1. oktober 2024 eller senere og for udlodninger fra boer

vedrørende personer, der er afgået ved døden

den 1. oktober 2024 eller senere.

Stk. 4. § 1, nr.

18, § 2, nr. 2-4, § 4, nr. 3-6, § 6, § 7, nr. 1

og 2, og §§ 9, 10 og 12 har virkning for overdragelser og

udlodninger fra dødsboer af aktier og erhvervsvirksomheder,

der sker den 1. januar 2025 eller senere.

Stk. 5. § 1, nr. 3,

har virkning for arv og erhvervelser, der er afgiftspligtige i 2027

eller senere.

Stk. 6. § 1, nr.

12-14 og 19, har virkning for gaver, der ydes den 1. januar 2027

eller senere.

Stk. 7. For udlodninger

eller overdragelser af aktier og virksomheder, som § 1, nr. 1,

2, 4-11, 15-17 og 20-27, har virkning for, jf. stk. 3, kan boet

eller parterne, når betingelserne i boafgiftslovens § 1

a, stk. 1-3, og § 23 a, stk. 1 og 2, som affattet ved denne

lovs § 1, nr. 4 og 20, er opfyldt, anmode om genoptagelse af

bo- eller gaveafgiftsberegningen, for så vidt angår den

anvendte afgiftssats i en boopgørelse eller gaveanmeldelse,

der er indgivet før lovens ikrafttræden, og

vælge at foretage værdiansættelsen af

aktierne eller virksomhederne efter boafgiftslovens § 12

a som affattet ved denne lovs § 1, nr. 10, når

betingelserne herfor er opfyldt. Anmodning om genoptagelse, der

indeholder en ændret boopgørelse eller gaveanmeldelse

skal indgives senest den 1. maj 2025. Ved indgivelse af

ændret boopgørelse eller gaveanmeldelse, jf. 2. pkt.,

løber fristerne i boafgiftslovens § 12, stk. 2, §

12 b, § 27, stk. 2, og § 27 a, fra told- og

skatteforvaltningens modtagelse af den ændrede

boopgørelse eller gaveanmeldelse.

Bilag 1

»Bilag 1

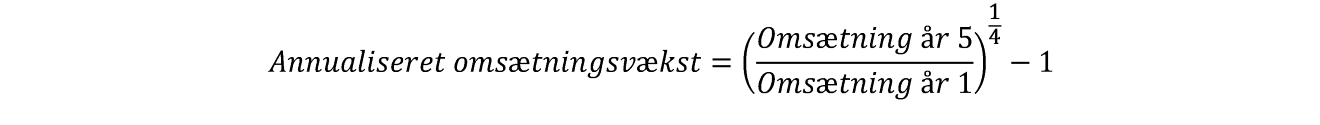

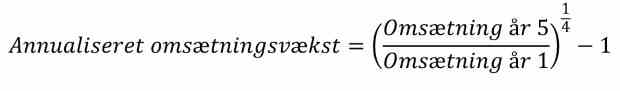

1. Fastsættelse af virksomhedens

omsætningsvækst og afkast

Fastsættelse af den annualiserede vækst i

virksomhedens omsætning og gennemsnitligt afkast for de 5

regnskabsperioder, jf. § 12 a, stk. 8, 3. pkt., sker efter

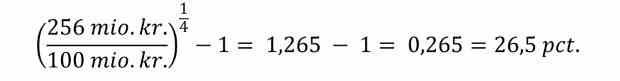

følgende formler:

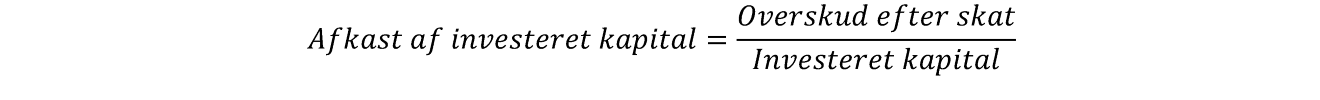

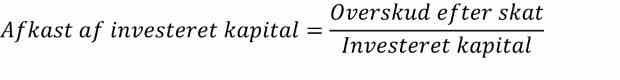

Ved fastsættelse af afkast af investeret kapital anvendes

gennemsnittet af de regulerede overskud efter § 12 a,

stk. 4, med fradrag af skat.

Afkastet opgøres som et simpelt gennemsnit af afkast af

investeret kapital for de 5 regnskabsår.

2. Fastsættelse af levetiden for virksomhedens

merindtjening

| | Tabel 1.

Fastsættelse af levetiden for merindtjeningen | Omsætningsvækst | Afkast på investeret kapital | Pct. | 0 | 0-4 | 4-8 | 8-12 | 12-16 | 16-20 | 20-24 | 24-28 | 28+ | 0 | - | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 0-2 | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 2-4 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 4-6 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 6-8 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 8-10 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 10-12 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 12-14 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 14-16 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 15 | 16-18 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 15 | 15 | 18-20 | 10 | 11 | 12 | 13 | 14 | 15 | 15 | 15 | 15 | 20-22 | 11 | 12 | 13 | 14 | 15 | 15 | 15 | 15 | 15 | 22-24 | 12 | 13 | 14 | 15 | 15 | 15 | 15 | 15 | 15 | 24-26 | 13 | 14 | 15 | 15 | 15 | 15 | 15 | 15 | 15 | 26-28 | 14 | 15 | 15 | 15 | 15 | 15 | 15 | 15 | 15 | 28+ | 15 | 15 | 15 | 15 | 15 | 15 | 15 | 15 | 15 | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | |

|

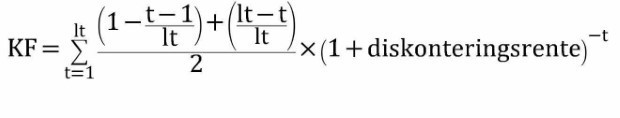

3. Fastsættelse af kapitaliseringsfaktor

Kapitaliseringsfaktoren beregner nutidsværdien af den

beregnede merindtjening efter § 12 a, stk. 4-7. Hvis det

antages, at merindtjeningen har en levetid på lt år og

henfalder lineært i levetiden, kan udtrykket defineres

som:

Kapitaliseringsfaktoren kan aflæses i tabellen nedenfor

ved kapitalafkastsatser fra 0-5 og dermed diskonteringsrente op til

13 pct.

Tabel 2.

Kapitaliseringsfaktor | Kapitalafkastsats | 0 pct. | 1 pct. | 2 pct. | 3 pct. | 4 pct. | 5 pct. | Diskonteringsrente | 8 pct. | 9 pct. | 10 pct. | 11 pct. | 12 pct. | 13 pct. | Levetid | 1 | 0,46 | 0,46 | 0,45 | 0,45 | 0,45 | 0,44 | 2 | 0,91 | 0,90 | 0,89 | 0,88 | 0,87 | 0,86 | 3 | 1,33 | 1,31 | 1,30 | 1,28 | 1,26 | 1,25 | 4 | 1,74 | 1,71 | 1,68 | 1,65 | 1,63 | 1,60 | 5 | 2,12 | 2,08 | 2,04 | 2,00 | 1,96 | 1,93 | 6 | 2,48 | 2,43 | 2,38 | 2,33 | 2,28 | 2,23 | 7 | 2,83 | 2,76 | 2,70 | 2,63 | 2,57 | 2,52 | 8 | 3,16 | 3,08 | 3,00 | 2,92 | 2,85 | 2,78 | 9 | 3,48 | 3,38 | 3,28 | 3,19 | 3,10 | 3,02 | 10 | 3,78 | 3,66 | 3,55 | 3,44 | 3,34 | 3,25 | 11 | 4,06 | 3,93 | 3,80 | 3,68 | 3,57 | 3,46 | 12 | 4,34 | 4,18 | 4,04 | 3,90 | 3,77 | 3,65 | 13 | 4,6 | 4,42 | 4,26 | 4,11 | 3,97 | 3,83 | 14 | 4,84 | 4,65 | 4,47 | 4,31 | 4,15 | 4,00 | 15 | 5,08 | 4,87 | 4,68 | 4,49 | 4,32 | 4,16 |

|

Bemærkninger til lovforslaget

Almindelige

bemærkninger | Indholdsfortegnelse | | | 1. | Indledning | 2. | Lovforslagets hovedpunkter | | | 2.1. | Nedsættelse af bo- og gaveafgiften

ved overdragelse af erhvervsvirksomheder til nære

familiemedlemmer | | | | 2.1.1. | Gældende ret | | | | 2.1.2. | Skatteministeriets overvejelser og den

foreslåede ordning | | | 2.2. | Værdiansættelse ved

overdragelse af erhvervsvirksomheder til nære

familiemedlemmer | | | | 2.2.1. | Gældende ret | | | | 2.2.2. | Skatteministeriets overvejelser og den

foreslåede ordning | | | 2.3. | Bedre mulighed for succession ved

generationsskifte af ejendomsvirksomheder og lempelse af

pengetankregler | | | | 2.3.1. | Aktieavancebeskatningsloven | | | | | 2.3.1.1. | Gældende ret | | | | | 2.3.1.2. | Skatteministeriets overvejelser og den

foreslåede ordning | | | | 2.3.2. | Kildeskatteloven | | | | | 2.3.2.1. | Gældende ret | | | | | 2.3.2.2. | Skatteministeriets overvejelser og den

foreslåede ordning | | | | 2.3.3. | Dødsboskatteloven | | | | | 2.3.3.1. | Gældende ret | | | | | 2.3.3.2. | Skatteministeriets overvejelser og den

foreslåede ordning | | | | 2.3.4. | Etablerings- og

iværksætterkontoloven | | | | | 2.3.4.1. | Gældende ret | | | | | 2.3.4.2. | Skatteministeriets overvejelser og den

foreslåede ordning | | | | 2.3.5. | Pensionsbeskatningsloven | | | | | 2.3.5.1. | Gældende ret | | | | | 2.3.5.2. | Skatteministeriets overvejelser og den

foreslåede ordning | | | | 2.3.6. | Virksomhedsskatteloven | | | | | 2.3.6.1. | Gældende ret | | | | | 2.3.6.2. | Skatteministeriets overvejelser og den

foreslåede ordning | 3. | Økonomiske konsekvenser og

implementeringskonsekvenser for det offentlige | | | 3.1. | Økonomiske konsekvenser for det

offentlige | | | | 3.1.1. | Nedsættelse af bo- og gaveafgiften

ved overdragelse af erhvervsvirksomheder til nære

familiemedlemmer | | | | 3.1.2. | Værdiansættelse ved

overdragelse af erhvervsvirksomheder til nære

familiemedlemmer | | | | 3.1.3. | Bedre mulighed for succession ved

generationsskifte af ejendomsvirksomheder og lempelse af

pengetankregler | | | 3.2. | Implementeringskonsekvenser for det

offentlige | 4. | Økonomiske og administrative

konsekvenser for erhvervslivet m.v. | 5. | Administrative konsekvenser for

borgerne | 6. | Klimamæssige konsekvenser | 7. | Miljø- og naturmæssige

konsekvenser | 8. | Forholdet til EU-retten | 9. | Hørte myndigheder og organisationer

m.v. | 10. | Sammenfattende skema | | |

|

1. Indledning

Lovforslaget udmønter dele af Aftale om Et stærkere

erhvervsliv mellem regeringen (Socialdemokratiet, Venstre og

Moderaterne), Danmarksdemokraterne, Liberal Alliance, Det

Konservative Folkeparti, Radikale Venstre og Dansk Folkeparti af

27. juni 2024.

Det foreslås at nedsætte bo- og gaveafgiften fra 15

pct. til 10 pct. ved overdragelse af erhvervsvirksomheder til et

nært familiemedlem. Det vil reducere det eventuelle

likviditetstræk, som den pålagte bo- og gaveafgift kan

indebære og dermed gøre det lettere for næste

generation at tage over, så det fortsat er attraktivt at

drive familievirksomhederne videre i Danmark.

Det foreslås endvidere at indføre et retskrav

på en skematisk værdiansættelse ved

opgørelse af beregningsgrundlaget for bo- og gaveafgiften

på grundlag af oplysningerne i virksomhedens regnskaber.

På den måde vil de familieejede virksomheder

få større sikkerhed om værdiansættelsen,

og hvilken bo- eller gaveafgift der skal betales ved et kommende

generationsskifte. Retskravet på anvendelse af den skematiske

værdiansættelsesmetode vil kun skulle gælde for

opgørelse af bo- og gaveafgift, og f.eks. ikke ved

opgørelse af avancebeskatning ved en skattepligtig

overdragelse.

Forslagene om nedsættelse af bo- og gaveafgiften og

retskravet på skematisk værdiansættelse

foreslås indført med virkning for gaver, der ydes den

1. oktober 2024 eller senere, og for udlodning fra boer

vedrørende personer, der er afgået ved døden

den 1. oktober 2024 eller senere.

Desuden foreslås det, at aktiv udlejningsvirksomhed med

fast ejendom skal ligestilles med andre erhvervsvirksomheder i

relation til generationsskifte i familieejede virksomheder,

så der bliver adgang til overdragelse med skattemæssig

succession og nedsat bo- og gaveafgift, når betingelserne

herfor i øvrigt er opfyldt.

Det foreslås endvidere, at aktiv udlejningsvirksomhed med

fast ejendom fremover skattemæssigt skal behandles på

samme måde som andre aktive erhvervsvirksomheder i en

række andre tilfælde, hvor anvendelsen af gunstige

skattemæssige ordninger ikke gælder for virksomhed med

udlejning af fast ejendom, fordi en sådan

udlejningsvirksomhed betragtes som passiv kapitalanbringelse.

På samme måde som ved andre erhvervsvirksomheder vil

en familieejet ejendomsvirksomhed herved kunne generationsskiftes,

uden at der vil kunne opstå behov for at foretage frasalg

eller gældsætte virksomheder til finansiering af

avanceskatten ved generationsskifte.

Forslaget om, at der skal være bedre successionsmuligheder

ved overdragelse af aktiv udlejningsvirksomhed og lempelse af andre

begrænsninger, der gælder for udlejning af fast

ejendom, foreslås indført med virkning for

overdragelser fra og med den 1. januar 2025.

Endeligt foreslås det, at søskende fra og med 2027

sidestilles med nærtstående familie i relation til

gaveafgiftsreglerne. Ændringen vil således træde

i kraft samtidig med den tilsvarende ændring om, at

afdødes søskende anses for nærtstående i

forhold til arv, der følger af aftalen om reform af

personskat. Søskende vil herefter anses for

nærtstående familie i relation til både arv og

gaver.

2. Lovforslagets hovedpunkter

2.1. Nedsættelse af bo- og gaveafgiften ved

overdragelse af erhvervsvirksomheder til nære

familiemedlemmer

2.1.1. Gældende ret

Arv og gave beskattes efter boafgiftsloven eller

statsskatteloven.

Boafgiften beregnes under ét af den samlede

arvebeholdning, som den afdøde person efterlader sig, jf.

boafgiftslovens § 4.

Af arv til nære familiemedlemmer beregnes boafgiften - ud

over et bundfradrag - som en proportional afgift på 15 pct.,

jf. boafgiftslovens § 1, stk. 1. Arv til

ægtefæller er dog undtaget fra boafgiftspligten, jf.

boafgiftslovens § 3, stk. 1, litra a.

Af arv, der tilfalder andre, betales tillige en

tillægsboafgift på 25 pct., jf. boafgiftslovens §

1, stk. 2. De 25 pct. beregnes efter fradrag af de nævnte 15

pct., jf. § 7, således at den samlede bo- og

tillægsboafgift udgør 36,25 pct.

Ved lov nr. 482 af 22. maj 2024 inddrages afdødes

søskende i kredsen af nære familiemedlemmer, der ikke

er omfattet af tillægsboafgiften. Ændringen har

virkning for arv og erhvervelser, der er afgiftspligtige i 2027

eller senere.

Gaveafgiften omfatter gaver mellem den nære familie, jf.

boafgiftslovens § 22. Gaver mellem ægtefæller, der

ikke er fraseparerede, er afgiftsfri, jf. boafgiftslovens §

22, stk. 3. Nærtbeslægtede kan give hinanden

afgiftsfrie gaver under visse beløbsgrænser. Af gaver,

der overstiger disse beløbsgrænser, betales en

gaveafgift på 15 pct. af det overskydende beløb, jf.

boafgiftslovens § 23, stk. 1, dog 36,25 pct. af gaver til

bedsteforældre og stedforældre, jf. § 23, stk.

2.

Gaver til ikkenærtbeslægtede er

indkomstskattepligtige, jf. statsskattelovens § 4, litra c.

Dette omfatter som udgangspunkt søskende, medmindre de

opfylder betingelserne om fælles bopæl i

boafgiftslovens § 22, stk. 1, litra d, eller betingelserne om

gave i form af erhvervsvirksomhed fra ens barnløse

søskende i stk. 5, jf. nedenfor, er opfyldt og derved

omfattes af gaveafgiftsreglerne. Lejlighedsgaver er desuden

skattefri.

Ved generationsskifte af en erhvervsvirksomhed drevet i

selskabsform eller personligt regi til den nære familie - i

levende live eller ved arv - gjaldt en nedsat afgift for arv efter

personer, der var afgået ved døden i 2016-2019, og for

gaver ydet i denne periode.

Afgiften udgjorde for arv og gave 13 pct. i 2016 og 2017, 7 pct.

i 2018, 6 pct. i 2019, jf. boafgiftslovens § 1 a, stk. 4,

henholdsvis § 23 a, stk. 4. I tilfælde, hvor arvelader

eller gavegiver ikke har afkom, kunne overdragelse ske med nedsat

afgift til søskende og disses børn og

børnebørn, jf. boafgiftslovens § 1 a, stk. 1, 2.

pkt., og § 23 a, stk. 1, 2. pkt.

Den nedsatte afgift blev indført ved lov nr. 683 af 8.

juni 2017, hvorefter afgiften gradvist skulle nedsættes til 5

pct. fra 2020, men ved nr. 1589 af 27. december 2019 blev den

ensartede bo- og gaveafgift på 15 pct. genindført fra

2020, dvs. også for overdragelse af erhvervsvirksomheder.

Reglerne om den nedsatte bo- og gaveafgift i boafgiftslovens

§ 1 a og § 23 a er ikke ophævet, idet reglerne

forsat kan have betydning, bl.a. fordi den nedsatte afgift kan

bortfalde ved efterfølgende dispositioner, og fordi

afslutningen af dødsboer i visse tilfælde kan

trække ud i flere år.

Reglerne i boafgiftslovens § 1 a og 23 a er endvidere, jf.

§ 1, stk. 4, afgørende for, om søskende og

disses børn og børnebørn i tilfælde,

hvor afdøde ikke efterlader sig afkom, kan arve- eller

gavemodtage en erhvervsvirksomhed uden betaling af

tillægsboafgift eller indkomstskat.

Genindførelsen af den ensartede bo- og gaveafgift ville

fra 2020 som udgangspunkt have medført, at

undtagelsesbestemmelsen om arv af erhvervsvirksomheder, der ved

afdødes barnløshed tilfalder afdødes

søskende og disses børn og børnebørn,

ville være bortfaldet med den virkning, at der skulle betales

tillægsboafgift på 25 pct., uanset at afdøde

ikke efterlader sig afkom.

For at opretholde undtagelsen fra tillægsboafgift for

afdødes søskende og deres børn og

børnebørn i tilfælde af afdødes

barnløshed, blev bestemmelsen i boafgiftslovens § 1,

stk. 4, indsat ved lov nr. 1589 af 27. december 2019, således

at afdødes søskende og deres børn og

børnebørn ved afdødes barnløshed

fortsat er omfattet af den almindelige boafgift på 15 pct. og

dermed undtaget fra tillægsboafgift ved arv af en

erhvervsvirksomhed. En tilsvarende bestemmelse blev indsat i

boafgiftslovens § 22, stk. 5, så der ikke ved gavegivers

barnløshed ville skulle betales indkomstskat af gaven, men i

stedet gaveafgift på 15 pct. Der henvises til

Folketingstidende 2019-20, tillæg B, ændringsforslag

nr. 1 og 2 i betænkning over L 76.

For at sikre at afgiftsnedsættelsen for 2016-2019 blev

målrettet generationsskifte af reelle erhvervsvirksomheder og

ikke overdragelse af formue i almindelighed, er reglerne baseret

på successionsreglerne i skattelovgivningen, således at

nedsættelsen alene vedrører virksomheder, der kan

overdrages med skattemæssig succession.

Personkredsen omfatter personer, der er omfattet af den

almindelige bo- og gaveafgift på 15 pct., hvis overdragelsen

inden for denne kreds samtidig kan ske med skattemæssig

succession.

Ved udlodning fra dødsboer er det afgrænset til den

samme personkreds, dvs. de personer, der kan succedere, uanset om

værdierne overstiger den pågældendes andel i

boet.

Det er ikke et krav, at parterne rent faktisk vælger at

overdrage virksomheden med succession. Det er tilstrækkeligt,

at betingelserne for at overdrage virksomheden med

skattemæssig succession er opfyldt. På enkelte punkter

kan afgiftsnedsættelsen dog efter boafgiftslovens § 1 a,

stk. 3, opnås, selv om overdragelsen ikke i praksis kan

gennemføres med succession.

Der kan f.eks. ikke ske succession ved udlodning fra skattefri

dødsboer, fordi der ikke opstår en skattepligtig

avance, men afgiftsnedsættelsen gælder i dette

tilfælde. På grund af beløbsgrænserne for

skattefri boer kunne mindre (iværksætter)virksomheder i

modsat fald blive afskåret fra afgiftsnedsættelsen.

Tilsvarende kan en overdragelse med tab ikke ske med succession,

men omfattes ligeledes af afgiftsnedsættelsen, hvis

betingelserne i øvrigt er opfyldt. Dog skal

skatteværdien af tabsfradraget hos overdrageren reduceres med

afgiftsnedsættelsen.

I modsætning til succession er det heller ikke en

betingelse for nedsat afgift, at arvingen/gavemodtageren er

skattepligtig til Danmark.

Adgangen til skattemæssig succession og dermed også

nedsættelse af bo- og gaveafgiften er derimod betinget af, at

det selskab, der overdrages, ikke har karakter af en såkaldt

pengetank.

Efter aktieavancebeskatningslovens § 34, stk. 1, nr. 3, er

der tale om en pengetank, hvis et selskabs virksomhed i overvejende

grad består af passiv kapitalanbringelse. Der vil være

tale om en passiv kapitalanbringelse, hvis mindst 50 pct. af

indtægterne (indtægtskriteriet) opgjort som

gennemsnittet af de seneste 3 regnskabsår stammer fra fast

ejendom, kontanter, værdipapirer el.lign., eller mindst 50

pct. af handelsværdien af aktiverne (aktivkriteriet) opgjort

på overdragelsestidspunktet eller opgjort som gennemsnittet

af de seneste 3 regnskabsår vedrører fast ejendom,

kontanter, værdipapirer el.lign., jf.

aktieavancebeskatningslovens § 34, stk. 6.

For personligt ejede virksomheder er den nedsatte bo- og

gaveafgift tilsvarende betinget af, at reglerne for

skattemæssig succession er opfyldt, hvilket indebærer,

at der skal være tale om en erhvervsvirksomhed, en af flere

erhvervsvirksomheder eller en andel af en eller flere

erhvervsvirksomheder. Overdragelse af enkeltstående aktiver

er ikke omfattet af afgiftsnedsættelsen, medmindre de

selvstændigt kan anses for at udgøre en

erhvervsvirksomhed. Udlejningsejendomme kan ikke overdrages med

skattemæssig succession, medmindre der er tale om udlejning

af fast ejendom, som efter ejendomsvurderingsloven anses for

landbrugs- eller skovejendom. Ifølge Højesterets dom

i SKM2023.590.HR kunne stuehuset ikke medregnes til virksomheden

ved beregningen af den nedsatte gaveafgift, idet det ved denne

beregning alene er den erhvervsmæssigt anvendte del af et

aktiv, der medregnes til virksomheden.

For at sikre, at det ikke er muligt at opnå

afgiftsnedsættelse ved en kortvarig (proforma)omlægning

af passiv formue til en erhvervsvirksomhed i forbindelse med arv

eller gave, er der krav om ejerskab af virksomheden (før og

efter overdragelsen) og aktiv deltagelse i virksomheden.

For det første er der krav om forudgående ejerskab

hos afdøde/gavegiver, således at erhvervsvirksomheden

skal være ejet i mindst 1 år før

dødsfaldet eller gavedispositionen, jf. boafgiftslovens

§ 1 a, stk. 2, og § 23 a, stk. 2. For det andet

gælder der et krav om opretholdelse af ejerskabet til

virksomheden hos arvingen/gavemodtageren i en periode på

mindst 3 år efter generationsskiftet. I modsat fald ville det

ved et salg kort tid efter generationsskiftet kunne opnås en

besparelse på afgiften sammenlignet med den situation, hvor

den oprindelige virksomhedsejer eller boet sælger

virksomheden, hvorefter nettoprovenuet overføres til f.eks.

et barn som arv eller gave, jf. boafgiftslovens § 1 b, stk. 1,

og § 23 b, stk. 1.

For at imødegå, at passiv investering i eksempelvis

en mindre del af en erhvervsvirksomhed

(porteføljeinvesteringer) giver adgang til nedsat bo- og

gaveafgift, er det en betingelse for afgiftsnedsættelsen, at

ejeren eller dennes nærtstående har deltaget i

virksomhedens drift i ikke uvæsentligt omfang (personligt

ejede virksomheder) eller har deltaget i virksomhedens ledelse

(virksomheder i selskabsform), jf. boafgiftslovens § 1 a, stk.

2, og § 23 a, stk. 2.

Den nedsatte bo- og gaveafgift omfatter også modtagere af

arv og gave, der er hjemmehørende i udlandet. Hvis en arving

f.eks. har hjemsted i en stat, hvor afgiften ikke kan inddrives

på grundlag af den nordiske bistandsaftale, EU's

inddrivelsesdirektiv eller OECD og Europarådets konvention om

administrativ bistand i skattesager, vil det imidlertid være

vanskeligt at håndhæve et eventuelt bortfald af

afgiftsnedsættelsen i de tilfælde, hvor ejertidskravet

på 3 år ikke overholdes. Derfor skal modtagere af arv

eller gave i sådanne lande stille betryggende sikkerhed for

betalingen af en eventuel afgiftsforhøjelse ved manglende

overholdelse af ejertidskravet.

2.1.2. Skatteministeriets overvejelser og den foreslåede

ordning

Regeringens initiativ til forbedring af vilkårene for

generationsskifte af familieejede virksomheder forudsætter en

afgrænsning af, hvilke parter der skal kunne overdrage og

modtage erhvervsvirksomheder til den nedsatte afgift, og hvilke

virksomheder der skal være omfattet af

afgiftsnedsættelsen fra 15 pct. til 10 pct.

Det er vurderingen, at reglerne for den nedsatte bo- og

gaveafgift ved overdragelse af erhvervsvirksomheder i perioden

2016-2019 indeholder en afbalanceret afgrænsning, hvor

værnsreglerne sikrer, at den nedsatte afgift kun omfatter

generationsskifte af erhvervsvirksomheder og ikke overdragelse af

formue i almindelighed.

Det foreslås derfor, at de gældende regler om nedsat

bo- og gaveafgift for generationsskifte i perioden 2016-2019 skal

anvendes ved afgørelsen af, hvornår overdragelse af en

erhvervsvirksomhed ved arv eller gave skal kunne ske til en nedsat

afgift på 10 pct.

Denne afgrænsning foreslås ligeledes at skulle

anvendes ved afgørelsen af, hvornår der skal

gælde et retskrav på værdiansættelse af

erhvervsvirksomheden efter en skematisk metode ved opgørelse

af grundlaget for bo- og gaveafgiften. Der henvises til

lovforslagets almindelige bemærkninger pkt. 2.2 om

værdiansættelse.

Det foreslås samtidig, at søskende fra og med 2027

tilføjes kredsen af nærtstående familie, der

omfattes af reglerne om gaveafgift i boafgiftslovens afsnit II i

stedet for reglerne om indkomstskat. Den foreslåede

ændring vil træde i kraft samtidig med den tilsvarende

ændring om, at afdødes søskende anses for

nærtstående i forhold til arv, idet der fra og med den

1. januar 2027 ikke vil skulle betale tillægsboafgift af arv,

der tilfalder afdødes søskende. Det følger af

§ 3, nr. 2, i lov nr. 482 af 22. maj 2024.

Forslaget vil indebære, at gaver mellem søskende

fra og med den 1. januar 2027 omfattes af reglen om, at

nærtbeslægtede kan give hinanden afgiftsfrie gaver

under en vis beløbsgrænse, jf. boafgiftslovens §

22, stk. 1, og, at søskende derudover vil skulle betale 15

pct. i gaveafgift i det omfang gaverne i et kalenderår

overstiger 58.700 kr. (2010-niveau), jf. boafgiftslovens

§ 23, stk. 1. Søskende vil herefter fra og med den 1.

januar 2027 skulle anses for nærtstående familie i

relation til både arv og gaver.

Forslaget vil også indebære, at overdragelse af

erhvervsvirksomheder til søskende fra og med 2027 vil

være omfattet af den foreslåede nedsatte afgift fra 15

pct. til 10 pct., uanset om virksomhedsejeren er

barnløs.

Af gaver, der ikke opfylder betingelserne for nedsat afgift, vil

søskende fra og med 2027 skulle betale en gaveafgift

på 15 pct. af det beløb, der overstiger

grundbeløbet på 58.700 (2010-niveau), jf.

boafgiftslovens § 23, stk. 1.

2.2. Værdiansættelse ved overdragelse af

erhvervsvirksomheder til nære familiemedlemmer

2.2.1. Gældende ret

Ifølge boafgiftslovens §§ 12 og 27 skal en

virksomheds værdi ved beregningen af bo- og gaveafgift

fastsættes til handelsværdien. Når der ikke

eksisterer en objektivt konstaterbar handelsværdi, må

handelsværdien fastsættes ved et skøn.

Ved udøvelsen af skønnet kan der tages

udgangspunkt i hjælpereglerne i Told- og Skattestyrelsens

cirkulære nr. 44 af 23. marts 2000 om vejledende anvisning om

værdiansættelse af goodwill (goodwillcirkulæret)

og i Told- og Skattestyrelsens cirkulære nr. 45 af 23. marts

2000 om værdiansættelse af aktier og anparter

(aktiecirkulæret). Disse cirkulærer indeholder

vejledende retningslinjer for opgørelsen af selskabers

værdi, herunder værdien af goodwill, der medregnes

efter en standardiseret model.

Aktie- og goodwillcirkulærerne fastsætter

virksomhedens værdi på baggrund af den

regnskabsmæssige egenkapital med visse reguleringer med

tillæg af en skematisk beregnet værdi af virksomhedens

goodwill.

Virksomhedens goodwillværdi opgøres på

grundlag af et vægtet gennemsnit af virksomhedens

regnskabsmæssige overskud med visse reguleringer for de

seneste 3 år. Ved konstant vækst eller fald

fastsættes et tillæg eller fradrag for

udviklingstendens. Der fratrækkes standardforrentning af

virksomhedens driftsaktiver, hvorefter det resterende beløb

til forrentning af goodwill kapitaliseres med en nærmere

fastsat faktor, hvorved goodwillværdien fremkommer.

Kapitaliseringsfaktoren fastsættes under hensyn til, at

merindtjeningen reduceres lineært over goodwillens levetid,

som normalt fastsættes til 5-9 år.

Den Juridiske Vejledning indeholder endvidere i pkt. C.J.

(navnlig afsnit C.J.5) en beskrivelse af mere avancerede

værdiansættelsesmetoder, der anvendes til

fastlæggelse af markedspriser for virksomheder og

immaterielle aktiver ved virksomhedsoverdragelser mellem

uafhængige parter.

Disse værdiansættelsesmetoder forudsætter

bl.a. et nærmere datagrundlag vedrørende den konkrete

virksomhed sammenholdt med oplysninger om faktiske transaktioner

vedrørende sammenlignelige virksomheder, i det omfang

sådanne oplysninger foreligger.

Beregningsmodellen i goodwillcirkulæret er udtryk for en

standardiseret beregning af goodwill. Der kan derfor foreligge

konkrete omstændigheder, der gør beregningsmodellen

mindre anvendelig. I disse tilfælde skal der korrigeres i

resultatet, således at den endelige

værdiansættelse skønsmæssigt svarer til

den pris, en uafhængig tredjemand antages at ville

betale.

Det er derfor ved anvendelse af beregningsmodellen

afgørende, at der tages stilling til, hvorvidt

beregningsmodellen giver en realistisk værdiansættelse

af goodwill, samt om der i situationen foreligger

omstændigheder, der skal tages højde for, jf.

cirkulærets pkt. 2. Tilsvarende gælder i forhold til

aktiecirkulæret.

Cirkulærernes beregningsmodel tager imidlertid deres

udgangspunkt i virksomhedens historiske resultater.

Cirkulærerne vil således ikke nødvendigvis

indikere en markedsværdi ved værdiansættelse af

en virksomhed, som må forventes ikke at have samme fremtidige

vækst og afkast, som den historisk har haft, og som ejer

eller udvikler væsentlige immaterielle aktiver, såsom

varemærker, patenter, knowhow og lignende.

Omvendt vil en anvendelse af beregningsmodellerne i

cirkulærerne normalt i højere grad afspejle en

markedsværdi i relation til virksomheder med en relativt

stabil indtjening og vækst og begrænsede immaterielle

aktiver.

Der er i dag ikke retskrav på anvendelse af en bestemt

model, og uanset valget af model kan resultatet kun anvendes,

såfremt det udgør et pålideligt udtryk for en

handelsværdi.

2.2.2. Skatteministeriets overvejelser og den foreslåede

ordning

Ekspertgruppen om værdiansættelse ved

generationsskifte, der blev nedsat som led i aftalen om finansloven

for 2020 mellem den daværende regering (Socialdemokratiet),

Det Radikale Venstre, Socialistisk Folkeparti, Enhedslisten og

Alternativet, har i sin rapport af 17. november 2021 anført,

at Skattestyrelsen i de senere år i gennemsnit kan have

undervurderet virksomhedernes faktiske handelsværdi,

når værdiansættelsen er sket med udgangspunkt i

hjælpereglerne i aktie- og goodwillcirkulærerne.

Det fremgår af rapporten, at i 31 konkrete

generationsskiftesager, der er modtaget i perioden fra den 1. juli

2018 til den 5. september 2019, udgjorde afvigelsen i forhold til

handelsværdien -67 pct. ved vægtet gennemsnit og -32

pct. ved uvægtet gennemsnit. Forskellen mellem vægtet

og uvægtet gennemsnit viser, at større virksomheder i

højere grad undervurderes, når hjælpereglerne

anvendes.

Det fremgår endvidere af rapporten, at Skattestyrelsen i

perioden har foretaget ændringer i

værdiansættelsen i 54 ud af 670 afgjorte sager,

svarende til 8 pct. af de afgjorte sager.

Ekspertgruppens undersøgelse kunne principielt give

grundlag for at efterprøve flere sager om

værdiansættelser af erhvervsvirksomheder, hvor aktie-

og goodwillcirkulærerne er lagt til grund for

opgørelse af bo- og gaveafgiften.

Dette kunne eventuelt føre til, at flere virksomheder

skulle værdiansættes efter en individuel vurdering,

hvor virksomhederne ville kunne blive mødt med krav om at

udarbejde budgetter m.v., dvs. skøn over virksomhedens

fremtidige indtjening.

For at sikre tryghed og forudberegnelighed for virksomhederne i

forhold til reglerne for værdiansættelse af

virksomheden i forbindelse med generationsskifte foreslås

det, at de familieejede virksomheder skal have et retskrav på

at anvende en skematisk metode til opgørelse af

virksomhedens værdi.

Der er dog enkelte tilfælde, hvor det på

forhånd må antages, at den foreslåede skematiske

værdiansættelsesmetode ikke meningsfuldt kan anvendes

til at skønne over virksomhedens værdi, og hvor det

derfor foreslås, at der ikke skal gælde et retskrav

på at anvende den skematiske metode.

Helt nystartede virksomheder er ofte kendetegnet ved, at der i

opstartsfasen foretages betydelige investeringer, men at disse

investeringer kun i begrænset omfang giver sig udslag i, at

der oppebæres indtægter fra virksomheden. Det vil ofte

gælde, selv om den nystartede virksomhed principielt udvikler

sig i overensstemmelse med - eller endda bedre end - hvad der med

rimelighed kan forventes af en kommercielt succesrig

virksomhed.

Da den skematiske værdiansættelsesmetode baserer sig

på historiske regnskabsresultater, er det vurderingen, at

metoden ikke i almindelighed meningsfuldt kan anvendes til at

fastsætte værdien af helt nystartede virksomheder. Det

gælder, selv om den skematiske metode til en vis grad tager

hensyn til udviklingen i virksomhedens regnskabsresultater, bl.a.

således at yngre regnskabsår som omtalt nedenfor

vægter tungere end ældre ved opgørelsen af det

vægtede gennemsnitlige regnskabsresultat.

Det foreslås derfor, at der ikke skal være et

retskrav på at anvende den skematiske

værdiansættelsesmetode, hvis den væsentligste del

af virksomheden består i aktiviteter, der har medført

kommercielle salg i mindre end 3 år på

overdragelsestidspunktet.

Da formålet med den foreslåede undtagelse

udelukkende er at undgå, at der er et retskrav på at

anvende den foreslåede skematiske

værdiansættelsesmetode i tilfælde, hvor det ikke

er meningsfuldt, vil undtagelsen ikke skulle finde anvendelse, hvor

de nystartede aktiviteter udgør en integreret del af den

øvrige del af den samlede virksomhed. Den foreslåede

undtagelse vil derfor f.eks. ikke skulle finde anvendelse i

tilfælde, hvor virksomheden som led i en ekspansion af den

eksisterende virksomhed har etableret væsentlige nye

produktionsfaciliteter, nye butikker eller salgskanaler eller

udvidet sit produktsortiment, uden at dette er udtryk for, at

virksomheden er gået ind på et eller flere nye

produktmarkeder.

Undtagelsen vil kun skulle finde anvendelse, hvor selve

aktiviteterne er nystartede. Har virksomheden tilkøbt

igangværende aktiviteter inden for 3 år før

overdragelsen, men disse aktiviteter hos overdrageren (eller hos en

tidligere ejer af aktiviteterne) har givet sig udslag i

kommercielle salg mere end 3 år før den overdragelse,

der skal værdiansættes efter boafgiftslovens regler,

vil undtagelsen derfor heller ikke finde anvendelse.

Der vil ved vurderingen af, om de nystartede aktiviteter

må anses for at udgøre en integreret del af den

øvrige virksomhed, kunne lægges vægt på,

om aktiviteterne udgør en gren af virksomheden, dvs. aktiver

og passiver i en afdeling af et selskab, som ud fra et

organisationsmæssigt synspunkt udgør en

selvstændig bedrift, og som derfor f.eks. ville kunne

gøres til genstand for en skattefri tilførsel af

aktiver efter reglerne i fusionsskattelovens § 15 c. Der kan

om begrebet "gren af en virksomhed" henvises til pkt. C.D.6.2.3.1.8

i Den Juridiske Vejledning.

Det vurderes ikke muligt på forhånd at

fastsætte en præcis grænse for, hvornår

virksomheden "i det væsentligste" består i aktiviteter,

der har medført kommercielle salg i mindre end 3 år

på overdragelsestidspunktet. Det skyldes navnlig, at

bedømmelsen af, om dette er tilfældet,

nødvendigvis må foretages, inden der er foretaget en

værdiansættelse af den samlede virksomhed.

Ved vurderingen af, om væsentlighedskriteriet er opfyldt,

vil der imidlertid skulle lægges vægt på

formålet med den foreslåede undtagelse, idet

udgangspunktet efter forslaget er, at der vil skulle gælde et

retskrav på at anvende den foreslåede skematiske

værdiansættelsesmetode. Den foreslåede undtagelse

fra dette retskrav vil derfor kun skulle gælde, hvor en

anvendelse af metoden specifikt som følge af de nystartede

aktiviteter må anses for uegnet til at skønne over

virksomhedens værdi.

I tilfælde, hvor undtagelsen finder anvendelse, vil der

skulle foretages en værdiansættelse efter

boafgiftslovens §§ 12 eller 27, dvs. baseret på

almindelige værdiansættelsesprincipper, herunder de

principper der fremgår af afsnit C. J. i Den Juridiske

Vejledning, jf. ovenfor i pkt. 2.2.1. Hvis det på baggrund af

virksomhedens regnskaber m.v. er muligt at foretage en opdeling af

den samlede virksomhed, forudsættes det i øvrigt, at

den skematiske værdiansættelsesmetode fortsat vil kunne

kræves anvendt med henblik på

værdiansættelsen af den del af virksomheden, der ikke

består i nystartede aktiviteter.

Der foreslås endvidere en undtagelse fra retskravet

på anvendelse af den foreslåede skematiske

værdiansættelsesmetode, hvor virksomhedens aktivitet i

det væsentligste består i udvikling og ejerskab af

immaterielle aktiver, der endnu ikke har givet afkast.

Ligesom det er tilfældet med hensyn til den

foreslåede undtagelse i tilfælde, hvor virksomheden i

det væsentligste består i nystartede aktiviteter, er

baggrunden for den foreslåede undtagelse i tilfælde,

hvor udvikling og ejerskab af immaterielle aktiver, der endnu ikke

har givet afkast, udgør den væsentligste del af

virksomheden, at en anvendelse af den skematiske

værdiansættelsesmetode - der baserer sig på

historiske regnskabsresultater - ikke i almindelighed meningsfuldt

vil kunne anvendes til at skønne over virksomhedens

værdi.

Heller ikke for denne undtagelses vedkommende vurderes det

muligt på forhånd at fastsætte en præcis

grænse for, hvornår virksomheden "i det

væsentligste" består i udvikling og ejerskab af

immaterielle aktiver, der endnu ikke har givet afkast. Ved

vurderingen af, om væsentlighedskriteriet er opfyldt, vil der

imidlertid på tilsvarende vis skulle lægges vægt

på, at udgangspunktet efter forslaget er, at der vil skulle

gælde et retskrav på at anvende den foreslåede

skematiske værdiansættelsesmetode. Den foreslåede

undtagelse fra dette retskrav vil derfor kun skulle gælde,

hvor den foreslåede skematiske metode specifikt som

følge af ejerskabet af immaterielle aktiver, der endnu ikke

har givet afkast, er uegnet til at skønne virksomhedens

værdi.

Bortset fra de to særlige undtagelser vil de familieejede

virksomheder efter forslaget skulle have et retskrav på at

anvende den skematiske metode ved opgørelsen af

virksomhedens værdi.

Den skematiske metode skal danne grundlag for en

værdiansættelse på grundlag af objektive

oplysninger, der kan udledes af virksomhedens årsregnskaber.

På den måde vil de familieejede virksomheder få

sikkerhed for, hvilken bo- eller gaveafgift der skal betales ved et

kommende generationsskifte.

En intern arbejdsgruppe under Skatteministeriet har udarbejdet

en skematisk værdiansættelsesmetode, der i vidt omfang

bygger på anbefalingerne i rapport af 17. november 2021 fra

Ekspertgruppen om værdiansættelse ved

generationsskifte.

Modellen går i hovedtræk ud på, at

virksomhedens værdi anses for at svare til virksomhedens

bogførte egenkapital med tillæg af en kapitaliseret

værdi af virksomhedens merindtjening. Merindtjeningen

opgøres på grundlag af det regnskabsmæssige

resultat efter de 5 seneste årsregnskaber forud for

overdragelsen med visse reguleringer. Levetiden af merindtjeningen

fastsættes skematisk ud fra væksten i virksomhedens

omsætning i 5-årsperioden i kombination med afkastet af

virksomhedens driftsrelaterede aktiver, hvilket er i

overensstemmelsen med anbefalingerne i rapport af 17. november 2021

fra Ekspertgruppen om værdiansættelse ved

generationsskifte, dog med den ændring, at levetiden ikke kan

overstige 15 år.

Den foreslåede matematiske formel for

kapitaliseringsfaktoren er således identisk med

kapitaliseringsfaktorformlen i det gældende

goodwillcirkulære, der indebærer, at

merindtjeningen aftager lineært i perioden.

Ifølge forslaget skal der - bortset fra tilfælde,

hvor de ovennævnte særlige undtagelser finder

anvendelse - gælde et retskrav på til brug for gave-

eller boafgiftsberegningen at kunne værdiansætte

erhvervsvirksomheder efter den foreslåede skematiske

metode.

Retskravet vil først og fremmest indebære, at

parterne har valgfrihed imellem at vælge en værdi efter

den skematiske model eller en værdi opgjort til

handelsværdien. Vælger parterne en værdi opgjort

efter den skematiske model, skal Skatteforvaltningen kontrollere

beregningen og tilpasse, såfremt værdien efter den

skematiske model ikke er opgjort korrekt.

Ved den skematiske metode lægges historiske oplysninger om

virksomhedens overskud og egenkapital med visse reguleringer til

grund for opgørelsen af virksomhedens værdi.

Det er en forudsætning for en korrekt

værdiansættelse efter den skematiske metode, at

årsregnskaberne opfylder reglerne i årsregnskabsloven

og i øvrigt kan danne grundlag for en vurdering af

virksomhedens økonomiske situation på

overdragelsestidspunktet. Har virksomheden ikke været

forpligtet til at aflægge et årsregnskab, der opfylder

reglerne i årsregnskabsloven, vil den skematiske

værdiansættelse dog kunne baseres på regnskaber,

der opfylder kravene til det skattemæssige årsregnskab,

jf. navnlig reglerne i bekendtgørelse nr. 1296 af 14.

november 2018 om krav til det skattemæssige årsregnskab

m.v. for mindre virksomheder (mindstekravsbekendtgørelsen

for mindre virksomheder). Det vil under alle omstændigheder

være en betingelse for anvendelsen for den skematiske

værdiansættelsesmetode, at de anvendte

årsregnskaber indeholder de poster, der er nødvendige

for anvendelse af metoden, herunder en bogført

egenkapital.

Det indgår i den foreslåede skematiske metode, at

der vil skulle foretages en række reguleringer af

regnskaberne. Disse reguleringer svarer i alt væsentligt til

de reguleringer, der skal foretages efter aktie- og

goodwillcirkulærerne.

For så vidt angår den egenkapital, der er

bogført ifølge det seneste årsregnskab

før overdragelsen, foreslås det således i

overensstemmelse med principperne i aktie- og

goodwillcirkulærerne, at fast ejendom skal ansættes til

handelsværdien, ejendomsværdien ansat efter

ejendomsvurderingslovens § 11 eller dagsværdien,

jf. årsregnskabslovens bilag 1, D, nr. 2, at unoterede aktier

i associerede eller tilknyttede selskaber, jf.

årsregnskabslovens bilag 1, B, nr. 5 og 7, skal

ansættes til en værdi opgjort efter den skematiske

værdiansættelsesmetode, at den bogførte

værdi af immaterielle aktiver og eventuelle egne aktier

fratrækkes, samt at udskudt skat medregnes for virksomheder i

selskabsform, herunder udskudt skat der skyldes eventuelle

reguleringer i forhold til årsregnskabet.

Særligt hvad angår fast ejendom bemærkes, at

den regnskabsmæssige post for ejendomme efter

aktiecirkulæret skal erstattes med den seneste kendte

offentlige ejendomsvurdering med tillæg af eventuelle

ombygningsudgifter, der ikke er indeholdt i ejendomsvurderingen.

Når det foreslås, at den regnskabsmæssige post

for fast ejendom i stedet skal erstattes af fast ejendoms

handelsværdi, ejendomsværdien ansat efter reglerne i

ejendomsvurderingslovens § 11 eller dagsværdien, jf.

årsregnskabslovens bilag 1, D, nr. 2, skyldes det, at der

efter ejendomsvurderingslovens § 10 ikke længere

ansættes periodiske ejendomsværdier af landbrug,

skovbrug og erhvervsejendomme.

Hvad angår reguleringen i form af fratrækning af

immaterielle aktiver har den sammenhæng med, at den

kapitaliserede værdi af virksomhedens merindtjening efter den

skematiske værdiansættelsesmetode anses for at

være knyttet til de immaterielle aktiver, herunder goodwill,

og at disse aktiver derfor ikke bør medregnes dobbelt. Dette

er i overensstemmelse med princippet i goodwillcirkulæret,

hvorefter det dog udelukkende er eventuel regnskabsført

værdi af tilkøbt goodwill, der skal fratrækkes

den bogførte egenkapital.

Derudover foreslås det, at den bogførte egenkapital

skal reguleres, når det er påkrævet for at kunne

anvende den skematiske værdiansættelsesmetode på

et korrekt grundlag. Det foreslåede retskrav på at

kunne anvende den skematiske værdiansættelsesmetode,

der tager udgangspunkt i virksomhedernes årsregnskaber,

herunder den bogførte egenkapital i det seneste

årsregnskab før overdragelsen, vil indebære, at

en sådan regulering udelukkende kan foretages, hvor dette er

nødvendigt for at sikre et korrekt grundlag for den samlede

beregning.

Der vil derfor efter forslaget kunne foretages reguleringer,

hvor det på grund af væsentlige ændringer i

virksomhedens forhold er åbenbart, at den bogførte

egenkapital ikke afspejler den reelle egenkapital på

overdragelsestidspunktet, og at egenkapitalen derfor vil skulle

korrigeres inden den skematiske værdiansættelsesmetode

anvendes.

Der vil eksempelvis kunne reguleres for kapitalændringer

indtruffet efter udløbet af det seneste regnskabsår.

Det kan f.eks. være kapitaltilførsler eller

udbytteudlodninger, der væsentligt påvirker

størrelsen af den bogførte egenkapital, der

fremgår af årsregnskabet.

Bestemmelsen giver således mulighed for at foretage

reguleringer af egenkapitalen, uanset om der er tale om

reguleringer i opad- eller nedadgående retning, og parterne i

generationsskiftet vil selv kunne angive, hvilke reguleringer der

vurderes at være påkrævede.

Det ligger i kravet om, at der skal være tale om

reguleringer, der er »påkrævede« for at

anvende den skematiske værdiansættelsesmetode, at der

ikke er tale om en adgang til skønsmæssigt at regulere

størrelsen af den egenkapital, der fremgår af et

revideret årsregnskab, der af revisor er anset for at

være "retvisende". Bortset fra, hvis der undtagelsesvist

måtte være tale om helt åbenbare og utvivlsomme

fejl og mangler i forhold til, hvordan egenkapitalen skal

opgøres efter årsregnskabslovens regler, vil den

bogførte egenkapital - og de underliggende poster, der

indgår heri - i et sådant årsregnskab

således ikke kunne reguleres med henvisning til den

foreslåede bestemmelse.

Hensigten med reguleringsmuligheden er således udelukkende

at sikre, at den bogførte egenkapital, der indgår som

en faktor ved anvendelsen af den skematiske

værdiansættelsesmetode, ikke skal være baseret

på det egenkapitalbeløb, der fremgår af det

seneste årsregnskab, når dette objektivt set ville

være åbenbart misvisende.

Som yderligere eksempel herpå kan også nævnes

helt særlige tilfælde, hvor der forud for overdragelsen

er gennemført transaktioner, der har til formål

kunstigt at nedbringe størrelsen af den egenkapital, der

indgår ved anvendelsen af den skematiske metode.

Er der f.eks. forud for overdragelsen etableret 10 sideordnede

holdingselskaber, der hver ejer en forholdsmæssig andel af

aktiekapitalen i et unoteret driftsselskab, vil det enkelte

holdingselskab ikke have en så stor andel af aktierne i

driftsselskabet, at der er tale om aktier i associerede eller

tilknyttede selskaber. Udgangspunktet vil derfor være, at de

unoterede aktier i driftsselskabet ved opgørelsen af

værdien af de aktier i holdingselskaberne, der overdrages,

vil skulle opgøres til den bogførte værdi, dvs.

at aktierne ikke - som det er tilfældet for unoterede aktier

i associerede eller tilknyttede selskaber -

værdiansættes ved anvendelse af den skematiske

værdiansættelsesmetode.

Da opsplitningen af aktiekapitalen mellem 10 forskellige

holdingselskaber udgør en klar indikation på, at det

er forsøgt kunstigt at nedbringe størrelsen af den

egenkapital, der indgår ved anvendelsen af den skematiske

metode, vil der i et sådant tilfælde kunne ske en

regulering af det enkelte holdingselskabs bogførte

egenkapital, således at de unoterede aktier i driftsselskabet

værdiansættes ved anvendelse af den skematiske

værdiansættelsesmetode.

Også i relation til de resultater, der fremgår af de

seneste 5 årsregnskaber, og som danner grundlag for

fastlæggelsen af den kapitaliserede værdi af

virksomhedens merindtjening, vil der skulle ske reguleringer, der

svarer til de reguleringer, der skal foretages efter aktie- og

goodwillcirkulærerne.

I overensstemmelse med principperne i aktie- og

goodwillcirkulærerne foreslås det således, at

resultaterne i 5-årsperioden vil skulle reguleres ved, at

finansielle indtægter og udgifter henholdsvis

fratrækkes og tillægges bortset fra indtægter og

udgifter vedrørende næring med

finansieringsvirksomhed, at ekstraordinære poster elimineres,

at afskrivninger på immaterielle aktiver tillægges, og

at der i personligt drevne virksomheder fratrækkes

ikkeudgiftsført løn eller vederlag til en eventuel

medarbejdende ægtefælle.

Derudover foreslås det, at resultaterne ifølge

årsregnskaberne i de 5 seneste regnskabsår forud for

overdragelsen skal kunne reguleres, når det er

påkrævet for at kunne anvende den skematiske

værdiansættelsesmetode. Det foreslåede retskrav

på at kunne anvende den skematiske

værdiansættelsesmetode, der tager udgangspunkt i de

resultater, der fremgår af virksomhedernes historiske

årsregnskaber, vil indebære, at en sådan

regulering - hvis årsregnskaberne overholder

årsregnskabslovens regler, jf. dog ovenfor om korrektion af

helt åbenbare og utvivlsomme fejl og mangler - udelukkende

kan foretages, hvor det på grund af væsentlige

ændringer i virksomhedens forhold er åbenbart, at det i

forhold til den overdragne virksomhed vil være klart

misvisende at basere anvendelsen af den skematiske

værdiansættelsesmetode direkte på resultaterne

ifølge de historiske regnskaber. Resultaterne vil derfor

skulle korrigeres, inden den skematiske

værdiansættelsesmetode anvendes.

Som eksempel på sådanne væsentlige

ændringer af virksomhedens forhold kan nævnes, at der

forholdsvis kort før overdragelsen er sket væsentlige

frasalg eller tilkøb af virksomhed eller nedlukning eller

opstart af væsentlige aktiviteter. I sådanne

tilfælde vil de resultater, der fremgår af tidligere

årsregnskaber, og som er baseret på resultaterne af en

virksomhed med et væsentligt anderledes omfang, skulle

reguleres, således at resultaterne - så vidt muligt -

er sammenlignelige med de historiske resultater af den faktisk

overdragne virksomhed.

Er der f.eks. 2 år før overdragelsen foretaget et

frasalg (eller tilkøb) af væsentlige aktiviteter,

således at der i de 3 første årsregnskaber i

forhold til den faktisk overdragne virksomhed indgår (eller

mangler) resultaterne af disse aktiviteter, vil

årsregnskaberne i de første 3 regnskabsår skulle

reguleres, så resultaterne fra de pågældende

aktiviteter udelades (eller medregnes). Er det muligt, bør

reguleringen i givet fald ske på grundlag af faktiske

regnskabstal, dvs. enten virksomhedens egne regnskabstal

vedrørende de frasolgte aktiviteter eller den overdragende

virksomheds regnskabstal vedrørende de tilkøbte

aktiviteter.

Er det parternes opfattelse, at en regulering er

påkrævet som følge af væsentlige

ændringer af virksomhedens forhold, vil de selv kunne oplyse,

hvordan reguleringen bør gennemføres, og samtidig

fremsende historiske regnskabstal, der understøtter

reguleringen.

Foreligger der ikke historiske regnskabstal, som parterne

direkte kan basere reguleringen på, vil de kunne basere den

på f.eks. proforma-regnskaber for virksomheden, der afspejler

de ændrede forhold, og som er ledsaget af en

revisorerklæring (med angivelse af sikkerhed). Hvor der er

tilkøbt eller frasolgt væsentlige aktiviteter, der

gør en regulering påkrævet, vil sådanne

proforma-regnskaber skulle omfatte virksomheden i den del af 5

års-perioden, der ligger forud for opkøbet eller

frasalget.

Er det Skatteforvaltningen, der tager initiativet til en

regulering, der er påkrævet som følge af

væsentlige ændringer af virksomhedens forhold, vil

parterne skulle anmodes om eventuelle historiske regnskabstal, som

reguleringen vil kunne baseres på, eller - hvor sådanne

tal ikke foreligger - om at producere f.eks. proforma-regnskaber,

jf. ovenfor. I givet fald suspenderes fristen for at tage stilling

til værdiansættelsen af en gave i den periode, der

forløber, fra Skatteforvaltningen anmoder om disse

oplysninger, og indtil oplysningerne modtages, jf. boafgiftslovens

§ 27, stk. 2.

Et revisorpåtegnet proforma-regnskab vil som udgangspunkt

skulle lægges til grund af Skatteforvaltningen, når der

skal foretages en regulering af de tal, der fremgår af de

reviderede årsregnskaber, idet det selvsagt

forudsætter, at revisor i sin påtegning ikke har taget

afstand fra proforma-regnskabstallene. Skatteforvaltningen kan

derfor kun foretage en regulering, der ikke er baseret på

proforma-regnskabet, hvis Skatteforvaltningen godtgør, at

proforma-regnskabet ikke kan lægges til grund.

Det vil således være Skatteforvaltningen, der har

bevisbyrden for, at proforma-regnskabet ikke kan anvendes til at

foretage reguleringerne.

Fremkommer parterne ikke med sådanne oplysninger, vil

Skatteforvaltningen på basis af de tilgængelige

oplysninger kunne udøve et skøn over, hvordan

reguleringen bør gennemføres.

Da der skal være et retskrav på at kunne anvende den

skematiske værdiansættelsesmetode, og da denne metode

er baseret på bl.a. historiske regnskabsresultater i en

5-års periode og desuden vil indebære, at der ved

opgørelsen af virksomhedens gennemsnitlige regulerede

resultat tages højde for udviklingstendensen i perioden, vil

den foreslåede reguleringsmulighed kun skulle finde

anvendelse som følge af en udvidelse eller

indskrænkning af virksomhedens aktiviteter, som må

anses for ekstraordinær i forhold til virksomhedens

aktiviteter og naturlige udviklingstendens hen over den

5-årige periode.

Reguleringer vil således ikke kunne kræves - hverken

af Skatteforvaltningen eller af parterne i generationsskiftet -

blot fordi resultaterne f.eks. er påvirket af åbning

eller lukning af filialer i perioden, fordi en enkelt eller enkelt

store kunder er mistet eller opnået, eller fordi resultaterne

er påvirket af, at der har været særligt gode

eller dårlige år.

Reguleringsbestemmelsen vil ikke give mulighed for

skønsprægede reguleringer af de historiske

regnskabstal. Hensigten med bestemmelsen er derimod udelukkende at

sikre, at de resultater i et givent regnskabsår, der ved

anvendelsen af den skematiske værdiansættelsesmetode

skal indgå ved opgørelsen af virksomhedens

gennemsnitlige regulerede resultat, ikke skal baseres direkte

på det i årsregnskabet angivne resultat, når

dette objektivt set ville være åbenbart misvisende.

De omtalte reguleringer af henholdsvis den bogførte

egenkapital og de historiske regnskabsresultater giver

således ikke Skatteforvaltningen mulighed for at kræve

virksomheden værdiansat til handelsværdien på

baggrund af forventningerne til dens fremtidige indtjening,

når den skematiske værdiansættelse er valgt

anvendt.

Det resultat af værdiansættelsen, der fremkommer i

tilfælde, hvor parterne har valgt at foretage en

værdiansættelse efter den skematiske metode, vil

således - i modsætning til, hvad der er tilfældet

efter aktie- og goodwillcirkulærerne - ikke kunne fraviges af

Skatteforvaltningen, heller ikke selv om handelsværdien

f.eks. måtte være kendt ud fra konkrete handler mellem

uafhængige parter.

Den nye skematiske værdiansættelsesmetode

forudsættes at skulle erstatte de gældende aktie- og

goodwillcirkulærer, og Skatteforvaltningen vil derfor efter

en vedtagelse af lovforslaget udsende styresignal om

ophævelse af aktie- og goodwillcirkulærerne.

Når parterne har valgt at anvende den skematiske

værdiansættelsesmetode, vil det kunne indebære,

at erhvervsvirksomheden ansættes til en værdi, der

objektivt set ligger under handelsværdien. Den skematiske

værdiansættelse skal derfor ifølge forslaget

alene gælde ved opgørelsen af bo- og gaveafgiften.

Hvis en overdragelse er sket ved arv eller gave, er der en

række bestemmelser i skattelovgivningen, hvoraf

fremgår, at der som anskaffelsessum eller afståelsessum

i disse tilfælde skal anvendes det beløb, der er lagt

til grund ved beregningen af gaveafgift eller boafgift af den

pågældende overdragelse. Det drejer sig om