Fremsat den 5. oktober 2016 af skatteministeren (Karsten Lauritzen)

Forslag

til

Lov om ændring af lov om afgift af

elektricitet,1)

fusionsskatteloven og selskabsskatteloven

(Lempelse af elafgift for forlystelser,

ændring af reglerne om skattefri spaltning, særlige

bonushensættelser, værdiansættelse af

kooperationsbeskattede andelsforeningers unoterede aktier samt

sambeskatning i forbindelse med konkurs)

§ 1

I lov om afgift af elektricitet, jf.

lovbekendtgørelse nr. 1165 af 1. september 2016, foretages

følgende ændring:

1. I

bilag 1 udgår

»Forlystelser, herunder teaterforestillinger,

biografforestillinger m.v.«

§ 2

I fusionsskatteloven, jf.

lovbekendtgørelse nr. 1017 af 24. august 2015, som

ændret ved § 5 i lov nr. 652 af 8. juni 2016, foretages

følgende ændringer:

1. I

§ 15 a, stk. 1, 4. pkt.,

ændres »5.-10. pkt.« til: »5.-11.

pkt.«

2. I

§ 15 a, stk. 1, indsættes

som 11. pkt.:

»11) 4.

pkt. finder heller ikke anvendelse, hvis der i en periode på

tre år forud for vedtagelsen af spaltningen er overdraget

aktier i det indskydende selskab uden skattemæssig succession

til et eller flere selskaber, der er koncernforbundne med det

overdragende eller overdragede selskab, jf. kursgevinstlovens

§ 4, stk. 2, og hvis aktierne omfattes af

aktieavancebeskatningslovens §§ 4 a, 4 b eller 4

c.«

§ 3

I selskabsskatteloven, jf.

lovbekendtgørelse nr. 1164 af 6. september 2016, som

ændret ved § 2 i lov nr. 998 af 30. august 2015, §

20 i lov nr. 395 af 2. maj 2016, § 5 i lov nr. 428 af 18. maj

2016 og § 1 i lov nr. 652 af 8. juni 2016, foretages

følgende ændringer:

1. I

§ 13, stk. 3, indsættes

efter »indkomstårets hensættelser«:

», særlige bonushensættelser«, og efter

»forsikringsmæssige hensættelser«

indsættes: »og særlige

bonushensættelser«.

2. § 14,

stk. 7, affattes således:

»Stk. 7.

Aktier, der ikke er optaget til handel på et reguleret marked

eller en multilateral handelsfacilitet, værdiansættes

til værdien opgjort efter stk. 2-6. Er den

skattemæssige værdi af aktierne efter 1. pkt. negativ,

ansættes værdien til nul.«

3. I

§ 31 C, stk. 8, 1. pkt.,

ændres »sambeskatningen« til:

»sambeskatning i alle indkomstperioder«.

§ 4

Stk. 1. Loven

træder i kraft den 1. januar 2017.

Stk. 2. § 2, nr. 1

og 2, har virkning for spaltninger med spaltningsdato fra og med

den 1. januar 2017.

Stk. 3. § 3, nr. 1,

har virkning fra og med indkomståret 2016.

Stk. 4. § 3, nr. 2,

har virkning for opgørelse af formuen for indkomstår,

der påbegyndes fra og med den 1. januar 2017. Skattepligtige

omfattet af selskabsskattelovens § 1, stk. 1, nr. 3, kan

vælge at få genoptaget skatteansættelsen for

indkomstårene 2015 og 2016, således at aktier

værdiansættes efter selskabsskattelovens § 14,

stk. 7, som affattet ved denne lovs § 3, nr. 2. Skattepligtige

omfattet af selskabsskattelovens § 1, stk. 1, nr. 3, hvis

indkomstår 2017 er påbegyndt før den 1. januar

2017, kan vælge at værdiansætte aktier for

indkomståret 2017 efter selskabsskattelovens § 14, stk.

7, som affattet ved denne lovs § 3, nr. 2.

Stk. 5. § 3, nr. 3,

har virkning for konkursdekreter, der afsiges fra og med den 1.

januar 2017.

Bemærkninger til lovforslaget

| | Almindelige

bemærkninger | Indholdsfortegnelse | 1. | Indledning | 2. | Lovforslagets enkelte

elementer | | | 2.1. | Lempelse af elafgiften

for forlystelser | | | | 2.1.1. | Gældende

ret | | | | 2.1.2. | Lovforslaget | | | 2.2. | Skattefri

spaltning | | | | 2.2.1. | Gældende

ret | | | | 2.2.2. | Lovforslaget | | | 2.3. | Fradrag for

særlige bonushensættelser | | | | 2.3.1. | Gældende

ret | | | | 2.3.2. | Lovforslaget | | | 2.4. | Værdiansættelse af

kooperationsbeskattede andelsforeningers unoterede

aktier | | | | 2.4.1. | Gældende

ret | | | | 2.4.2. | Lovforslaget | | | 2.5. | Sambeskatning i

forbindelse med konkurs | | | | 2.5.1. | Gældende

ret | | | | 2.5.2. | Lovforslaget | 3. | Økonomiske

konsekvenser for det offentlige | 4. | Administrative

konsekvenser for det offentlige | 5. | Økonomiske

konsekvenser for erhvervslivet | 6. | Administrative

konsekvenser for erhvervslivet | 7. | Administrative

konsekvenser for borgerne | 8. | Miljømæssige konsekvenser | 9. | Forholdet til

EU-retten | 10. | Hørte

myndigheder og organisationer m.v. | 11. | Sammenfattende

skema |

|

1. Indledning

Det er regeringens målsætning at

sikre bedre vilkår for virksomheder i hele Danmark. Det skal

blandt andet ske ved at gøre det billigere og lettere at

drive virksomhed. Regerin?gen ønsker også at

føre en politik, der bidrager til at skabe vækst og

udvikling i hele Danmark. På den baggrund foreslås det

med dette lovforslag at lempe elafgiften for forlystelser, samt at

lempe visse elementer af erhvervsbeskatnin?gen. Herudover

indeholder lovforslaget elementer, der sikrer mod en utilsigtet

anvendelse af eksisterende regler.

Lovforslaget gennemfører en del af

regeringens aftale med Dansk Folkeparti, Liberal Alliance og Det

Konservative Folkeparti om Vækst og Udvikling i hele Danmark,

hvor det er aftalt at lempe elafgiften for forlystelser. Forslaget

medfører, at virksomheder, der anvender elektricitet til

procesformål i forbindelse med forlystelsesvirksomhed, kan

få godtgjort elafgiftsbetalingen ned til 0,4 øre pr.

kWh. Dermed opnås en betydelig lempelse i elafgiften for

forlystelser. Formålet med lovforslaget er således at

udvide kredsen af virksomheder, der kan benytte de almindelige

regler om procesgodtgørelse i lov om afgift af

elektricitet.

Derudover har lovforslaget til formål at

sikre, at livsforsikringsselskaber igen får fradrag for de

særlige bonushensættelser. Finanstilsynet har på

grund af ændret EU-regulering udstedt en ny

regnskabsbekendtgørelse, som medfører, at der fra den

1. januar 2016 ikke længere i skattelovgivnin?gen er

hjemmel til, at livsforsikringsselskaber kan fradrage særlige

bonushensættelser. Regnskabsbekendtgørelsen

ændrer dog ikke på, at de særlige

bonushensættelser udgør en del af de

forsikringsmæssige hensættelser. På den baggrund

foreslås det særskilt i skattelovgivningen at sikre, at

livsforsikringsselskaberne igen får fradrag for de

særlige bonushensættelser.

Endvidere har lovforslaget til formål at

sikre, at værdiansættelsen af kooperationsbeskattede

foreningers aktiver er den samme, uanset om aktiverne ejes direkte

af andelsforeningen eller via et datterselskab.

Kooperationsbeskattede andelsforeninger beskattes på grundlag

af værdien af deres formue. Ved opgørelsen af

værdien af formuen har de kooperationsbeskattede

andelsforeninger hidtil benyttet den såkaldte

formueskattekursregel. Formueskattekursreglen er dog ophævet

med virkning for de kooperationsbeskattede andelsforeninger fra

indkomståret 2015. Uden brug af formueskattekursreglen vil de

kooperationsbeskattede andelsforeninger skulle opgøre

værdien af aktierne efter andre metoder, der kan

medføre, at aktierne vil blive værdiansat

højere. Dette vil medføre en højere

årlig beskatning af de kooperationsbeskattede

andelsforeninger. Regeringen ønsker generelt at forbedre

rammebetingelserne for erhvervslivet, herunder andelsforeningerne.

Det foreslås derfor i lovforslaget at lempe beskatningen af

de kooperationsbeskattede andelsforeninger.

Hvis de kooperationsbeskattede

andelsforeninger ejer aktiver og passiver direkte,

værdiansættes disse efter lempelige regler ved den

årlige opgørelse af den skattepligtige formue, idet

der ved værdiansættelsen bl.a. ikke medtages

værdien af evt. goodwill. Det er ikke hensigtsmæssigt,

at de kooperationsbeskattede andelsforeninger skal beskattes

hårdere ved at have aktiver placeret i datterselskaber, frem

for at aktiverne er direkte ejet. Derfor foreslås det at

ændre reglerne for værdiansættelse af aktier i

disse tilfælde. Forslaget indebærer, at de

kooperationsbeskattede andelsforeninger samlet set ikke vil opleve

en nævneværdig højere beskatning som

følge af formueskattekursreglens ophævelse.

Derudover foreslås en ændring af

fusionsskattelovens regler om skattefri spaltning uden tilladelse

fra SKAT, da der er usikkerhed om, hvorvidt holdingkravet er

tilstrækkeligt effektivt i visse situationer. Ændringen

skal således medvirke til, at der ikke kan ske omgåelse

af holdingkravet ved skattefri spaltning uden tilladelse.

Endelig har lovforslaget til formål at

sikre, at konkursramte selskabers skattemæssige underskud i

indkomståret ikke skal kunne udnyttes af tidligere

koncernforbundne selskaber, da dette bl.a. vil kunne begrænse

mulighederne for, at det konkursramte selskabs kreditorer får

dækning for deres krav, hvis konkursboet er skattepligtigt.

Ændringen sikrer samtidig, at der ikke opstår tvivl om,

hvorvidt indkomsten for den pågældende periode tillige

anses for konkursindkomst efter konkursskatteloven.

2. Lovforslagets

enkelte elementer

2.1. Lempelse af

elafgift for forlystelser

2.1.1. Gældende ret

Momsregistrerede virksomheder har som

hovedregel mulighed for at få godtgjort størstedelen

af afgiften af elektricitet, der er anvendt til procesformål

i virksomheden. I 2017 udgør elafgiften til

procesformål inden godtgørelse 91 øre pr. kWh

og 0,4 øre pr. kWh efter godtgørelse, jf.

elafgiftslovens §§ 11, stk. 1, nr. 1 og 11 c, stk. 1.

Procesformål kan eksempelvis være drift af maskiner

eller produktionsanlæg.

Visse liberale erhverv - herunder erhverv der

beskæftiger sig med forlystelsesaktiviteter - har efter

gældende ret ikke mulighed for at få godtgjort afgiften

af elektricitet til procesformål. Disse erhverv fremgår

af bilag 1 til lov om afgift af elektricitet.

2.1.2. Lovforslaget

Som det fremgår af regeringens aftale

med Dansk Folkeparti, Liberal Alliance og Det Konservative

Folkeparti om vækst og udvikling i hele Danmark, er det

uhensigtsmæssigt, at forlystelser er sidestillet med liberale

erhverv, såsom advokater, arkitekter, reklamevirksomheder og

revisorer, da aktiviteterne i bl.a. forlystelsesparker i

væsentlig grad adskiller sig fra disse.

Det foreslås derfor, at forlystelser

fremadrettet bliver omfattet af de almindelige regler for

godtgørelse af elafgift for elektricitet anvendt til

procesformål. Det betyder, at forlystelser, herunder

teaterforestillinger, biografforestillinger m.v. vil udgå af

bilag 1 i lov om afgift af elektricitet. Herefter vil

momsregistrerede virksomheder, der betaler elafgift af elektricitet

anvendt til procesformål i eksempelvis forlystelsesparker,

biografer og teatre, kunne få godtgjort elafgiften ned til

0,4 øre pr. kWh.

Derved vil en række virksomheder

opnå en betydelig lempelse i betaling af elafgift. Dette vil

være til gavn for dele af erhvervslivet og kan dermed bidrage

til at skabe vækst og udvikling.

2.2. Skattefri

spaltning

2.2.1. Gældende ret

Det er skattelovgivningens udgangspunkt, at

salg af aktiver udløser realisationsbeskatning. Dog er et

selskabs salg af aktier skattefrit, hvis der er tale om henholdsvis

datterselskabsaktier, koncernselskabsaktier eller skattefri

porteføljeaktier. Datterselskabsaktier er aktier, hvor

selskabet ejer mindst 10 pct. af aktiekapitalen i datterselskabet.

Koncer?nselskabsaktier er aktier, hvor ejeren og det selskab,

hvori der ejes aktier, er sambeskattede efter selskabsskattelovens

§ 31 eller kan sambeskattes efter selskabsskattelovens §

31 A. Skattefri porteføljeaktier er aktier, der ikke er

optaget til handel på et reguleret marked eller multilateral

handelsfacilitet, og som ejes af et selskab m.v., der ejer mindre

end 10 pct. af aktiekapitalen i porteføljeselskabet.

Der er således i flere tilfælde

mulighed for, at et selskab kan afstå aktier skattefrit.

Derimod vil salg af andre aktiver som udgangspunkt udløse

realisationsbeskatning. Der er dermed forskel i beskatningen, alt

efter om et selskab afstår aktier i et datterselskab, eller

om alle datterselskabets aktiver i stedet sælges.

Reglerne om skattefri omstrukturering i

fusionsskatteloven giver mulighed for, at selskaber f.eks. kan

gennemføre en fusion eller spaltning, uden at det

udløser beskatning. I stedet indtræder det modtagende

selskab i det indskydende selskabs skattemæssige stilling,

således at aktiver og passiver, der er i behold hos det

indskydende selskab ved omstruktureringen bliver behandlet, som om

de var anskaffet på samme tidspunkt og for samme

anskaffelsessum, ved opgørelsen af det modtagende selskabs

skattepligtige indkomst. Dermed udskydes beskatningen til en senere

skattepligtig afståelse.

Der er to metoder til at gennemføre en

skattefri spaltning. For det første kan en skattefri

spaltning ske med tilladelse fra SKAT. SKAT påser i den

forbindelse konkret, om transaktionen sker på baggrund af

forretningsmæssige hensyn. SKAT kan således meddele

afslag, hvis det vurderes, at spaltningens hovedformål er

skatteunddragelse eller skatteundgåelse, og såfremt

transaktionen ikke må anses for at blive foretaget ud fra

gyldige forretningsmæssige årsager. For det andet kan

en skattefri spaltning ske uden tilladelse fra SKAT. I

sådanne tilfælde vil de deltagende selskaber i

spaltningen være omfattet af en værnsregel - den

såkaldte holdin?gregel.

Holdingreglen indebærer, at selskaber,

der efter spaltnin?gen ejer mindst 10 pct. af kapitalen i et

af de deltagende selskaber eller besidder skattefri

porteføljeaktier, ikke må afstå aktier i det

eller de pågældende selskaber i en periode på tre

år efter vedtagelsen af spaltningen.

Holdingkravet bevirker, at aktierne i de

indskydende og modtagende selskaber ikke kan afstås i tre

år efter vedtagelsen af spaltningen, uden at spaltningen

anses for at være gennemført skattepligtigt.

Formålet med holdingkravet er således at forhindre, at

skattepligt ved salg af aktiver uden videre kan omgås ved i

stedet reelt at afstå aktiverne skattefrit via en skattefri

omstrukturering.

Det er dog muligt at gennemføre en

efterfølgende skattefri omstrukturering inden for

tre-årsperioden, uden at holdingkravet anses for at

være brudt. Holdingkravet vedrørende spaltningen vil i

så fald i sin restløbetid blive videreført og

anvendes på selskabsdeltageren i henholdsvis det eller de

deltagende selskaber i den efterfølgende omstrukturering

samtidig med, at der evt. vil opstå et nyt holdingkrav, der

løber tre år fra gennemførelsen af den nye

skattefrie omstrukturering, som er gennemført uden

tilladelse.

2.2.2. Lovforslaget

Det foreslås at minimere risikoen for

omgåelse af vær?nsreglen ved at justere

holdingkravet i fusionsskattelovens § 15 a, stk. 1,

således at et selskab ikke kan foretage en skattefri

spaltning uden tilladelse fra SKAT, hvis der i en periode på

tre år forud for vedtagelsen af spaltningen er

gennemført overdragelse af aktier i det indskydende selskab

uden skattemæssig succession til et eller flere selskaber,

der er koncernforbundne, jf. kursgevinstlovens § 4, stk.

2.

Skatteministeriet er af SKAT blevet gjort

opmærksom på, at fusionsskattelovens § 15 a, stk.

1, 4. pkt., om holdingkravet eventuelt kan omgås på en

relativt enkel måde, der fører til, at der

afstås aktiver skattefrit, som ved direkte salg ville

udløse beskatning.

Omgåelsesmetoden består i, at et

selskab H, som ønsker, at datterselskab D afstår

aktiver, etablerer to nye datterselskaber M1 og M2. Det er

skattefrit og uden væsentlige omkostninger for H at etablere

M1 og M2. H sælger herefter D til M1 og M2 i ejerandele, der

svarer til forholdet mellem værdien af den aktivitet i D, der

ønskes solgt, og værdien af den resterende aktivitet.

M1 og M2 kan overtage D uden skattemæssige konsekvenser. Se

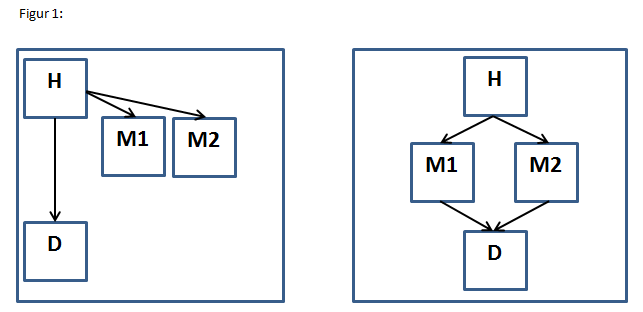

figur 1:

Efterfølgende ophørsspaltes det

oprindelige datterselskab D skattefrit og uden tilladelse fra SKAT,

så det ene af de to nystiftede datterselskaber bliver ejer af

et datterselskab med den aktivitet, som moderselskabet H

ønsker solgt. Det andet nystiftede datterselskab bliver ejer

af et datterselskab med resten af aktiviteten. Ved spaltningen

opstår der et holdingkrav i forhold til de nystiftede

datterselskabers aktier i det spaltede datterselskab D, hvilket

betyder, at de to nystiftede datterselskaber M1 og M2 ikke kan

sælge deres andele af det oprindelige datterselskab D i tre

år efter spaltningen uden at blive avancebeskattet.

Holdingkravet gælder kun aktierne i det

oprindelige datterselskab D. Moderselskabet H kan derfor godt

sælge aktie?rne i de to nystiftede datterselskaber M1 og

M2, uden at den forudgående spaltning af det oprindelige

datterselskab D anses for skattepligtig. Salget af f.eks. M1

udløser ikke beskatning, men holdingkravet, som hviler

på aktierne i den del af det oprindelige datterselskab D, som

er overdraget til M1, vil fortsat eksistere efter et frasalg af M1.

Det vil derfor kun have skattemæssige konsekvenser for

moderselskabet H, hvis den nye ejer af M1 afstår den del af

det oprindelige datterselskab D, som er overdraget til M1 inden for

tre-årsperioden.

Værnsreglen om holdingkrav ved skattefri

spaltning uden tilladelse fra SKAT kan således som

udgangspunkt relativt enkelt omgås ved, at selskabet forud

for spaltningen etablerer f.eks. to nye selskaber, hvoraf det ene,

der består af de aktiver, der ønskes overdraget

skattefrit, efterfølgende kan afstås, uden at dette er

i strid med holdingkravet.

Omgåelsesmetoden ses ikke anvendt i

praksis, og der kan være tvivl om, hvorvidt den kan

gennemføres lovligt i ethvert tilfælde. Således

fremgår det af retspraksis, at domstolene i flere

tilfælde har underkendt en transaktion eller transaktioner,

der er gennemført i sammenhæng eller som led i en

samlet plan med det formål at omgå skatteregler. Det er

f.eks. tilfældet i SKM2011·501·HR og SKM2016·16·HR, hvor Højesteret

vurderede, at den eller de pågældende transaktioner

ikke var tilstrækkeligt forretningsmæssigt begrundede

og var en del af en samlet plan om at undgå beskatning.

EU-domstolen har desuden i sag C-321/05, Hans Markus Kofoed mod

Skatteministeriet, vurderet, at det afgørende for, om der er

tale om en samlet plan i relation til fusionsskattelovens § 15

C om tilførsel af aktiver, er, om pengeydelsen er bindende

aftalt som et tillæg til den modydelse, der består i

selskabsandele i det modtagende selskab, således at

pengeydelsen dermed udgør en integreret del af modydelsen.

En stillingstagen hertil må efter EU-Domstolenes

afgørelse ske på grundlag af en samlet

bedømmelse af alle foreliggende omstændigheder i den

konkrete sag.

Omgåelsesmodellen forudsætter, at

der før den skattefri spaltning, som foretages uden

tilladelse fra SKAT, er gennemført overdragelse af aktier i

det selskab, som spaltes, uden at overdragelsen har udløst

beskatning til et eller flere selskaber, der er koncernforbundne.

På den baggrund foreslås det, at der i sådanne

situationer skal indhentes en tilladelse hos SKAT til at

gennemføre spaltningen skattefrit. Efter den

foreslåede justering vil det således fortsat være

muligt at foretage en skattefri spaltning både med og uden

tilladelse fra SKAT, medmindre der tre år forud for

spaltningen er gennemført skattefri overdragelse af aktier i

det indskydende selskab til et eller flere selskaber, der er

koncernforbundne.

I tilfælde, hvor der efter forslaget

skal indhentes en tilladelse fra SKAT, giver forslaget SKAT

mulighed for at vurdere, om der i det konkrete tilfælde

spaltes med henblik på at undgå eller udskyde en

beskatning. SKAT kan meddele afslag på anmodningen eller ved

tilladelse stille vilkår om, at det skal anmeldes til SKAT,

hvis en virksomhed f.eks. afstår eller påregner at

afstå selskaber, der i realiteten svarer til, at der er

afstået aktiver skattefrit, og som ville have udløst

skat, hvis de var afstået direkte ud af selskabet.

I de tilfælde, hvor tilladelse skulle

have været indhentet fra SKAT, fordi transaktionen er

gennemført i sammenhæng eller som led i en samlet plan

med det formål at omgå skattereglerne, vil

transaktionen være skattepligtig.

2.3 Fradrag for særlige

bonushensættelser

2.3.1 Gældende ret

Livsforsikringsselskaber har hidtil haft

mulighed for skattemæssigt at foretage fradrag for

særlige bonushensættelser, som en del af de

forsikringsmæssige hensættelser, jf.

selska?bsskattelovens § 13, stk. 3. Særlige

bonushensættelser er midler, der er hensat til pensioner, men

hvortil der er knyttet særlige betingelser om dækning

af tab på investeringer. Særlige

bonushensættelser tilfalder således de forsikrede, men

det gælder dog kun, hvis forsikringsselskabet kan dække

sit solvenskrav.

Særlige bonushensættelser er en

hybrid mellem egenkapital og en hensættelse til de

forsikrede. Særlige bonushensættelser udgør

principielt en del af de forsikringsmæssige

hensættelser, men kendetegnes ved at de i modsætning

til øvrige forsikringsmæssige hensættelser i

visse tilfælde kan medregnes ved opgørelsen af

basiskapitalen. Basiskapitalen er den kapital, der skal være

til stede til dækning af selskabets forpligtelser.

Basiskapitalen skal således først og fremmest

dække forsikringsmæssige forpligtelser, som det ikke er

muligt at dække på anden vis.

Regnskabsteknisk har særlige

bonushensættelser tidligere været placeret under de

forsikringsmæssige hensættelser. Ved implementeringen

af Solvens II direktivet (Europa-Parlamentets og Rådets

direktiv nr. 2009/138/EF af 25. november 2009 om adgang til og

udøvelse af forsikrings- og genforsikringsvirksomhed) har

Finanstilsynet udstedt bekendtgørelse nr. 937 af 27. juli

2015 om finansielle rapporter for forsikringsselskaber og

tværgående pensionskasser

(regnskabsbekendtgørelsen), som trådte i kraft den 31.

december 2015. Regnskabsbekendtgørelsen ændrer bl.a.

den regnskabsmæssige placering af de særlige

bonushensættelser, således at de særlige

bonushensættelser regnskabsmæssigt nu er placeret som

en del af posten Overskudskapital. Under posten Overskudskapital,

føres forpligtelser, der opfylder kriterierne for at kunne

medregnes i kapitalgrundlaget i henhold til reglerne i

bekendtgørelse nr. 1724 af 16. december 2015, om

opgørelse af kapitalgrundlaget.

Skattemæssigt har fradraget for de

særlige bonushensættelser været knyttet til

hensættelsernes regnskabsmæssige placering under de

forsikringsmæssige hensættelser. Den nye

regnskabsbekendtgørelse, hvorefter særlige

bonushensættelser placeres som en del af posten

Overskudskapital, betyder, at der ikke længere er hjemmel til

at kunne foretage fradrag for livforsikringsselskabernes

særlige bonushensættelser.

2.3.2. Lovforslaget

Finanstilsynet har på grund af

ændret EU-regulering udstedt en ny

regnskabsbekendtgørelse. I regnskabsbekendtgørelsen

placeres de særlige bonushensættelser som en del af

posten Overskudskapital. Baggrunden for ændringen af den

regnskabsmæssige placering af de særlige

bonushensættelser er, at Solvens II-direktivet ikke tillader

kapitalgrundlagselementer, der samtidig indeholder forpligtelser

over for de forsikrede. I skattelovgivningen er der normalt ikke

fradrag for hensættelser til posten Overskudskapital, og

ændringen medfører derfor, at der fra den 1. januar

2016 ikke længere i skattelovgivningen er hjemmel til, at

livsforsikringsselskaber kan fradrage særlige

bonushensættelser. Regnskabsbekendtgørelsen

ændrer dog ikke på, at de særlige

bonushensættelser stadig udgør en del af de

forsikringsmæssige hensættelser.

På baggrund heraf foreslås det, at

selskabsskattelovens § 13, stk. 3, ændres, således

at det klart fremgår af loven, at der er fradrag for

særlige bonushensættelser på lige fod med andre

forsikringsmæssige hensættelser. Ændringen

sikrer, at livsforsikringsselskaber har fradrag for de

særlige bonushensættelser, selv om disse

hensættelser regnskabsmæssigt er placeret som en del af

posten Overskudskapital.

2.4 Værdiansættelse af

kooperationsbeskattede andelsforeningers unoterede

aktier

2.4.1. Gældende ret

Beskatning af andelsforeninger m.v. omfattet

af selska?bsskattelovens § 1, stk. 1 nr. 3, er en

formuebeskatning, der benævnes kooperationsbeskatning.

De kooperationsbeskattede andelsforeningers

opgjorte formue danner grundlag for opgørelsen af den

skattepligtige indkomst. Den skattepligtige indkomst opgøres

således som en procentdel af formuen. Den opgjorte

skattepligtige indkomst beskattes herefter med 14,3 pct., jf.

selskabsskattelovens § 19, stk. 1.

Formuen opgøres efter

selskabsskattelovens § 14, stk. 2-8. Reglerne i § 14,

stk. 2-7, er indsat ved lov nr. 1219 af 27. december 1996 som

konsekvens af formueskattens bortfald fra og med indkomståret

1997 og dermed ophævelsen af reglerne om opgørelse af

den skattepligtige formue. Med ændringen var der ikke

tilsigtet ændringer i forhold til tidli?gere

lovgivning og administrativ praksis, og reglerne for

opgørelse af den skattepligtige formue for andelsforeninger

blev således videreført fra de tidligere regler om

opgørelse af formueskatten.

Formuen opgøres som den

kooperationsbeskattede andelsforenings aktiver med fradrag af

passiver. Aktiver og passiver opgøres som udgangspunkt til

handelsværdien, dog bortses der fra goodwill og lignende

immaterielle aktiver m.v.

Selv om udgangspunktet for

formueopgørelsen er handelsværdien, indgår

eksempelvis varelagre, husdyrbesætninger, ejendomme og

afskrivningsberettigede driftsmidler typisk til lavere

skattemæssige værdier.

For værdiansættelse af unoterede

aktier gælder efter selskabsskattelovens § 14, stk. 7,

at aktier, der ikke er frit omsættelige, samt aktier i

selskaber, i hvilke mindst 2/3 af samtlige aktier ejes af en enkelt

forening, medregnes ved opgørelsen af formuen med mindst 80

pct. af handelsværdien.

Det fremgår af bemærkningerne til

bestemmelsen, at aktier og anparter, der ikke er

børsnoterede, medregnes efter gældende regler ved

opgørelsen af den skattepligtige formue efter en kurs

(skattekurs), der beregnes af Told- og Skattestyrelsen, jf.

Folketingstidende 1997-98, tillæg A, spalte 2141. Det

fremgår desuden af forarbejderne, at skattekurserne optrykkes

hvert år i en kursliste. Skattekurserne beregnes efter

regler, der er fastsat af ligningsrådet, og er alene et

stærkt formaliseret skøn over aktiernes og anparternes

handelsværdi til brug for formueopgørelsen.

Formueskattekursreglen har efter praksis

været anvendt til værdiansættelse af

kooperationsbeskattede andelsforenin?gers unoterede aktier i

delejede datterselskaber, mens aktier i helejede datterselskaber

værdiansættes efter indre værdi. Dette

fremgår af Landsskatterettens kendelse offentliggjort som

SKM2002. 599. LSR, hvor værdien af aktier i helejede

datterselskaber i overensstemmelse med tidligere praksis efter den

dagældende § 19 i ligningsloven ansættes til den

skattemæssige værdi af selskabernes egenkapital, dog

mindst til nul, mens aktier i øvrige selskaber

ansættes til skattekursen.

Reglerne for brug af formueskattekursen til

opgørelse af værdien af unoterede aktier er

ophævet med virkning for indkomståret 2015 for

kooperationsbeskattede andelsforeninger, jf. cirkulære nr.

9054 af 4. februar 2015 om ændring af cirkulære om

værdiansættelsen af aktiver og passiver i

dødsboer m.m. og ved gaveafgiftsberegning.

Kooperationsbeskattede andelsforeninger kan

derfor fra og med indkomståret 2015 ikke benytte

formueskattekursreglen som grundlag for beregning af værdien

af unoterede aktier i ikke helejede selskaber til brug for

formueopgørelsen. For helejede selskaber gælder det

uændret, at aktierne kan værdiansættes til den

skattemæssige indre værdi fraregnet goodwill og andre

immaterielle aktiver.

Kooperationsbeskattede andelsforeninger kan

herefter som udgangspunkt anvende de gældende

beregningsregler i aktie- og goodwillcirkulærerne, jf. TSS -

cirkulære 2000-9 og 2000-10, som udtrykker Skatterådets

vejledende retningslinjer for opgørelsen af selskabers

værdi. Ved værdiansættelse efter disse

cirkulærer vil blandt andet goodwill indgå i den

årlige værdiansættelse af unoterede aktier. Det

vil som hovedregel medføre højere

værdiansættelser af formuen og dermed en højere

beskatning af de kooperationsbeskattede andelsforeninger i forhold

til værdiansættelse efter den tidligere

formueskattekursregel.

2.4.2. Lovforslaget

Det foreslås at ændre reglerne for

værdiansættelse af unoterede aktier ejet af

kooperationsbeskattede andelsforenin?ger, således at

værdien af aktier opgøres på samme måde

som opgørelse af aktiver og passiver, der er ejet direkte af

andelsforeningen.

Herved sikres det, at ophævelsen af

formueskattekursreglen ikke medfører en højere

beskatning af kooperationsbeskattede andelsforeninger. Hvis de

kooperationsbeskattede andelsforeninger ejer aktiver og passiver

direkte, værdiansættes de efter lempelige regler ved

den årlige opgørelse af den skattepligtige formue,

idet f.eks. goodwill ikke medregnes. Det er ikke

hensigtsmæssigt, at de kooperationsbeskattede

andelsforeninger skal beskattes hårdere, ved at have aktiver

placeret i datterselskaber frem for at aktiverne er direkte

ejet.

Det foreslås, at aktierne

værdiansættes efter reglerne i selskabsskattelovens

§ 14, stk. 2-6. Herved sikres det, at virkningen af

ophævelsen af reglerne for brug af formueskattekursen til

værdiansættelse af aktier neutraliseres for de

kooperationsbeskattede andelsforeninger. Ændringen betyder

således, at opgørelsesmetoden svarer til, at aktierne

værdiansættes til den skattemæssige indre

værdi efter de dagæl?dende principper for

formuebeskatning. Denne opgørelsesmetode har hidtil efter

praksis været anvendt for aktier i helejede datterselskaber.

Med den foreslåede formulering af selskabsskattelovens §

14, stk. 7, vil denne værdiansættelsesmetode også

skulle anvendes for aktier i selskaber, der ikke er helejede.

Det foreslås herudover at

videreføre det hidtidige princip om, at hvis den

skattemæssige indre værdi af aktier opgøres til

en negativ værdi, værdiansættes aktierne til nul.

Aktierne vil således efter forslaget ikke kunne

værdiansættes til en negativ værdi.

2.5. Sambeskatning

i forbindelse med konkurs

2.5.1. Gældende ret

Et moderselskab og datterselskaber, hvori

moderselskabet har bestemmende indflydelse, udgør en

koncern. Det følger af selskabsskatteloven, at

koncernforbundne selskaber m.v. i Danmark skal sambeskattes

(national sambeskatning). Som en undtagelse hertil gælder, at

et selskab, der tages under konkursbehandling, skal holdes ude af

sambeskatningen fra og med det indkomstår, hvori

konkursdekretet afsiges. Det fremgår af selskabsskattelovens

§ 31 C, stk. 8.

Det følger endvidere af

sambeskatningsreglerne i selska?bsskatteloven, at når

der i løbet af et indkomstår etableres

koncernforbindelse mellem to selskaber eller koncernforbindelsen

mellem to selskaber ophører, så kan der opstå

flere indkomstperioder i det samme indkomstår.

Efter konkursskattelovens bestemmelser

omfatter konkur?sindkomsten for selskaber m.v.

skyldnerens indtægter og udgifter fra begyndelsen af det

indkomstår, hvori konkursdekretet afsiges, og indtil

konkursdekretets afsigelse samt konkursboets indkomst indtil

konkursens slutning.

Landsskatteretten har i en afgørelse af

25. september 2015 SKM2015·695·LSR fastslået, at

undtagelsen til reglerne om sambeskatning alene finder anvendelse

for den indkomstperiode i et indkomstår, hvori

konkursdekretet afsiges. Afgørelsen indebærer, at i de

situationer, hvor et konkursramt selskab er frasolgt koncernen i

løbet af indkomståret, men inden konkursdekretet

afsiges, vil det konkursramte selskab skulle indgå i

sambeskatningen for den indkomstperiode i indkomståret, hvor

der har været koncernforbindelse. Det medfører, at et

skattemæssigt underskud opstået i indkomstperioden,

hvor der har været koncernforbindelse, kan modregnes i de

øvrige koncernforbundne selskabers eventuelle

skattemæssige overskud.

Landsskatteretten har ikke taget stilling til

samspillet mellem indkomstopgørelsen efter

selskabsskatteloven og indkomstopgørelsen efter

konkursskatteloven. Det efterlader en usikkerhed om, hvorvidt

indkomsten for en indkomstperiode i indkomståret både

skal indgå i opgørelsen af sambeskatningsindkomsten og

i tilfælde af skattepligt efter konkursskatteloven i

konkursindkomsten.

2.5.2. Lovforslaget

Det foreslås at ændre

selskabsskattelovens § 31 C, stk. 8, 1. pkt., om adgang til

sambeskatning i forbindelse med konkurs. Efter den foreslåede

ændring vil et selskab ikke kunne indgå i en

sambeskatning i nogen indkomstperiode i det indkomstår, hvori

konkursdekretet afsiges, og efterfølgende indkomstår.

Det indebærer, at selv om et selskab frasælges

koncernen, inden konkursdekretet afsiges, vil det konkursramte

selskab skulle holdes ude af sambeskatning i hele

indkomståret og dermed også holdes ude af sambeskatning

i de indkomstperioder i indkomståret, hvor der har

været koncer?nforbindelse.

Med den foreslåede ændring vil det

konkursramte selskabs skattemæssige underskud ikke kunne

udnyttes af sambeskattede selskaber for den eller de

indkomstperioder i det indkomstår, hvor konkursdekretet

afsiges. Et eventuelt opstået skattemæssigt underskud i

indkomstperioder under sambeskatning følger det konkursramte

selskab ud af sambeskatningen og vil alene kunne fratrækkes i

selskabets eventuelle skattepligtige konkursindkomst efter

konkursskatteloven.

Den foreslåede ændring

indebærer også, at der skabes sikkerhed for, at en

indkomst ikke både indgår i den skattepligtige indkomst

efter selskabsskatteloven og i konkursindkomsten efter

konkursskatteloven, idet indkomsten i alle indkomstperioder i hele

indkomståret alene vil indgå i konkur?sindkomsten,

såfremt der statueres skattepligt efter konkursskattelovens

bestemmelser.

3. Økonomiske konsekvenser for det

offentlige

Forslaget om lempelse af elafgiften for

forlystelser vil medføre et umiddelbart mindreprovenu

på omkring 40 mio. kr. og omkring 30 mio. kr. efter

tilbageløb og adfærd i 2017, jf. tabel 1.

Tabel 1 | Mio. kr. (2016-niveau) | 2017 | 2018 | 2019 | 2020 | Varig virkning | Umiddelbart provenu | -40 | -40 | -40 | -40 | -20 | Provenu efter tilbageløb | -40 | -40 | -40 | -40 | -20 | Provenu efter tilbageløb og

adfærd | -30 | -30 | -30 | -30 | -20 |

|

Grundlaget for elafgiften forventes at udvise

en vækst, der er mindre end udviklingen i BNP. Det

medfører, at det varige mindreprovenu er lavere end det

umiddelbare provenu. Det varige mindreprovenu vurderes at

udgøre omkring 20 mio. kr. årligt efter

tilbageløb og adfærd.

Forslaget om ændring af holdingkravet

sikrer en mere robust værnsregel, som understøtter, at

der ikke opstår et utilsigtet mindreprovenu i forbindelse med

en skattefri spaltning.

Derudover indebærer forslaget om fradrag

for særlige bonushensættelser sikrer, at der ikke

opstår et utilsigtet merprovenu som følge af den

ændrede regnskabsmæssige placering af særlige

bonushensættelser.

Til sidst præciserer forslaget om

sambeskatning i forbindelse med konkurs, at underskud opstået

i det indkomstår, hvor konkursdekretet afsiges, ikke kan

udnyttes af andre sambeskattede selskaber, hvorved der ikke kan

opstå et eventuelt utilsigtet mindreprovenu. Derudover

sikres, at disse underskud skattemæssigt forbliver hos det

konkursramte selskab og her kan modregnes i en eventuel

skattepligtig konkursindkomst. Dette vil understøtte

både private og offentlige kreditorers muligheder for at

få dækning for deres krav.

4. Administrative

konsekvenser for det offentlige

Forslaget om værdiansættelse af

kooperationsbeskattede andelsforeningers unoterede aktier

skønnes at medføre administrative engangsomkostninger

til kommunikation og håndtering af genoptagelsesadgang af en

ikke væsentlig betydning.

De øvrige foreslåede

ændringer skønnes ikke at indebære

væsentlige administrative konsekvenser for det

offentlige.

5. Økonomiske konsekvenser for

erhvervslivet

Med forslaget om lempelse af elafgiften for

forlystelser vil forlystelser kunne opnå godtgørelse

for størstedelen af den del af afgiftsbetaling, der kan

henregnes til proces. Det vil betyde, at en lang række

virksomheder med forlystelsesaktiviteter vil få en lempelse

af elafgiften med godt 90 øre pr. kWh for procesforbrug i

2017. I 2017 udgør elafgiften til proces inden

godtgørelse 91 øre pr. kWh og 0,4 øre pr. kWh

efter godtgørelse. Det vurderes, at den umiddelbare lempelse

for forlystelsesaktiviteter vil udgøre ca. 40 mio. kr. i

2017.

Forslaget om fradrag for særlige

bonushensættelser sikrer, at den ændrede

regnskabsmæssige placering af særlige

bonushensættelser ikke får økonomiske

konsekvenser for erhvervslivet. Ved udgangen af 2014 er der

ifølge regnskabsindberetningerne til Finanstilsynet et

indestående på ca. 35 mia. kr. posteret som

særlige bonushensættelser for i alt fem

livsforsikringsselskaber. Hvis der ikke skabes hjemmel til fradrag

vil beløbet komme til beskatning i 2016.

Med forslaget om værdiansættelse

af kooperationsbeskattede andelsforeningers unoterede aktier

sikres, at aktiver i andelsforeningen værdiansættes

på samme måde, uanset om aktivet er placeret i et

datterselskab eller er direkte ejet. Hensigten med forslaget er at

undgå en stigning i de kooperationsbeskattede

andelsforeningers beskatning, der ellers ville være fulgt med

ophævelsen af formueskattekursreglen. I enkelte

tilfælde kan der dog for de kooperationsbeskattede

andelsforeninger forekomme afvigelser i både positiv og

negativ retning.

De øvrige foreslåede

ændringer vurderes ikke at have nævneværdige

økonomiske konsekvenser for erhvervslivet.

6. Administrative

konsekvenser for erhvervslivet

Erhvervsstyrelsens Team Effektiv Regulering

(TER) bemærker, at lovforslaget medfører

administrative byrder for erhvervslivet. Det vurderes, at de

administrative byrder ikke overstiger 4 mio. kr.

7. Administrative

konsekvenser for borgerne

Lovforslaget indeholder ikke administrative

konsekvenser for borgerne.

8. Miljømæssige konsekvenser

Nedsættelse af elafgiften efter

godtgørelse forventes at medføre et øget

elforbrug i relation til forlystelsesaktiviteter. Produktion af

elektricitet er omfattet af EU´s kvotehandelssystem.

Øgede danske drivhusgasudledninger vil derfor i henhold til

systemet over tid neutraliseres af mindreudledning andre steder, og

ændringerne i den danske udledning inden for kvotesektoren

vil dermed ikke samlet set have en klimaeffekt. Dog skal det

bemærkes, at der i kvotesystemet pt. er et overskud af

kvoter, hvorfor der må forventes en klimaeffekt på kort

og mellemlang sigt.

De øvrige foreslåede

ændringer har ingen miljømæssige

konsekvenser.

9. Forholdet til

EU-retten

Det er Europa-Kommissionens vurdering, at

godtgørelsesbestemmelserne i lov om afgift af elektricitet

sammenholdt med lovens bilag 1 indeholder elementer af

statsstøtte, idet visse virksomheder kan benytte sig af den

lave processats, mens den type virksomheder, der fremgår af

lovens bilag 1, betaler den fulde sats.

Ordningen er omfattet af

anvendelsesområdet for Europa-Kommissionens forordning (EU)

nr. 651/2014 af 17. juni 2014 om visse kategorier af støttes

forenelighed med det indre marked i henhold til traktatens artikel

107 og 108 (gruppefritagelsesforordningen).

Gruppefritagelsesforordningen anvendes inden for områder,

hvor det vurderes, at støtte kan iværksættes

uden Europa-Kommissionens godkendelse. Da der inden forslagets

fremsættelse er foretaget underretning om elafgiftslovens

godtgørelsesbestemmelser til Europa-Kommissionen med hjemmel

i gruppefritagelsesforordnin?gen, vil det også

være nødvendigt at underrette Europa-Kommissionen om

ændringen i lovens bilag 1. Ændringen kan dog

sættes i kraft uden Europa-Kommissionens forudgående

godkendelse, da denne anmeldelse ligeledes kan ske efter

gruppefritagelsesordningen.

Betingelserne for at anvende

gruppefritagelsesforordnin?gen er, at støtteordningen

er udformet i overensstemmelse med Rådets direktiv 2003/96/EF

af 27. oktober 2003 om omstrukturering af EF-bestemmelserne for

beskatning af energiprodukter og elektricitet

(energibeskatningsdirektivet), at modtagerne af afgiftslempelsen

udvælges på grundlag af gennemsigtige og objektive

kriterier, og at støtteordningen baseres på en

lempelse af afgiftssatsen eller på udbetaling af en fast

kompensation.

Den danske elafgift er udformet i

overensstemmelse med energibeskatningsdirektivet. Der betales som

hovedregel samme sats for el, der anvendes til procesformål i

liberale erhverv. Satsen er som udgangspunkt 0,4 øre pr.

kWh. Visse liberale erhverv er undtaget fra muligheden for at

få procesgodtgørelse i overensstemmelse med

energibeskatningsdirektivets artikel 11, stk. 4. Elafgiftsloven er

derudover indrettet sådan, at det sikres, at

energibeskatningsdirektivets minimumsafgiftssats på 0,4

øre pr. kWh betales af alle virksomheder. Udvælgelsen

af modtagerne af procesgodtgørelsen sker på grundlag

af de i loven angivne objektive kriterier. Godtgørelsen kan

således alene tildeles momsregistrerede virksomheder, der

ikke er anført i lovens bilag 1, og som har forbrugt den

afgiftspligtige elektricitet til procesformål. Ordningen er

endelig udformet som en udbetaling af den faste kompensation. Det

er derfor Skatteministeriets vurdering, at betingelserne for

at anmelde ændringen af elafgiftsloven efter

gruppefritagelsesforordningen konkret er opfyldt.

Forslaget notificeres derudover som udkast i

overensstemmelse med Europa-Parlamentets og Rådets direktiv

(EU) 2015/1535 (informationsproceduredirektivet).

De øvrige foreslåede

ændringer indeholder ikke EU-retlige aspekter.

10. Hørte

myndigheder og organisationer m.v.

Et udkast til lovforslag har i perioden fra

den 1. juli 2016 til den 5. august 2016 været sendt i

høring hos følgende myndigheder og organisationer

m.v.:

Advokatsamfundet, Arbejdsbevægelsens

Erhvervsråd, ARI, Biobrændselsforeningen, Borger- og

Retssikkerhedschefen i SKAT CEPOS, Brancheforeningen for Biogas,

Brancheforeningen for Decentral Kraftvarme, CEPOS, Cevea, Dansk

Aktionærforening, Dansk Byggeri, Dansk Energi, Dansk Erhverv,

Dansk Fjernvarme, Dansk Gasteknisk Center, Dansk Told- og

Skatteforbund, Danske Advokater, Danske Biografer, Danske Teatres

Fællesorganisation, Danva, Den danske

Skattemæglerforening, DI, DVCA, Ejendomsforeningen Danmark,

Ejerlederne, Energi Danmark, Energi- og Olieforum,

Energiklagenævnet, Energinet.dk, Energistyrelsen,

Energitilsynet, Erhvervsstyrelsen - Team Effektiv Regulering,

Finansrådet, Finanstilsynet, Forbrugerrådet Tænk,

Foreningen af Danske Skatteankenævn, Foreningen for

Forlystelsesparker i Danmark, Foreningen for Danske

Kraftvarmeværker, Foreningen Danske Revisorer, Foreningen for

Danske Biogasanlæg, Forsikring & Pension, FSE, FSR -

danske revisorer, HK-Kommunal, HORESTA,

Håndværksrådet, IBIS, InvesteringsFondsBranchen,

KL, Kraka, Landbrug & Fødevarer, Landsskatteretten,

Lokale Pengeinstitutter, Mellemfolkeligt Samvirke, Mineralolie

Brancheforeningen, Nationalbanken, Nationalt Center for

Miljø og Energi, Noah, Nordisk Folkecenter for Vedvarende

Energi, Partnerskabet for brint og brændselsceller,

Realkreditforeningen, Realkreditrådet,

Restaurationsbranchen.dk, Sammensluttede Danske Energiforbrugere,

Samvirkende Energi- og Miljøkontorer, SEGES,

Skatteankestyrelsen, Sikkerhedsstyrelsen, SRF Skattefaglig

Forening, Vedvarende Energi, VELTEK.

11. Sammenfattende skema | Samlet vurdering af

konsekvenser af lovforslaget | | | Positive konsekvenser/

mindreudgifter | Negative konsekvenser/merudgifter | Økonomiske konsekvenser for stat,

kommuner og regioner | Ingen | Lovforslaget vurderes samlet set at

medføre et varigt mindreprovenu på ca. 20 mio. kr.

årligt efter tilbageløb og adfærd. | Administrative konsekvenser for stat,

kommuner og regioner | Ingen | Forslaget om værdiansættelse

af kooperationsbeskattede andelsforeningers unoterede aktier

vurderes samlet at medføre administrative

engangsomkostninger til kommunikation og håndtering af

genoptagelsesadgang af ikke nævneværdig grad. | Økonomiske konsekvenser for

erhvervslivet | Det vurderes, at forslaget

vedrørende lempelse af elafgift for elektricitet anvendt til

forlystelser umiddelbart vil udgøre en lempelse for

forlystelsesaktiviteter på ca. 40 mio. kr. i 2017. | Ingen | Administrative konsekvenser for

erhvervslivet | Ingen | Ingen | Administrative konsekvenser for

borgerne | Ingen | Ingen | Miljømæssige

konsekvenser | Ingen | Forslaget om nedsættelse af

elafgiften efter godtgørelse forventes at medføre et

øget elforbrug i relation til forlystelsesaktiviteter.

Produktion af elektricitet er omfattet af EU's kvotehandelssystem.

Øgede danske drivhusgasudledninger vil i henhold til

systemet over tid neutraliseres af mindreudledning andre steder, og

ændringerne i den danske udledning inden for kvotesektoren

vil dermed ikke samlet set have en klimaeffekt. Der må dog

forventes en klimaeffekt på kort og mellemlang sigt. | Forholdet til EU-retten | Europa-Kommissionen skal underrettes om

ændringen af elafgiftsloven i henhold til

gruppefritagelsesforordningen (Kommissionens forordning (EU) nr.

651/2014). Forslaget notificeres derudover som udkast

i overensstemmelse med Europa-Parlamentets og Rådets direktiv

(EU) 2015/1535 (informationsproceduredirektivet). | Overimplementering af EU-retlige

minimumsforpligtelser | Ja | Nej X |

|

Bemærkninger til lovforslagets

enkelte bestemmelser

Til §

1

Efter gældende ret kan momsregistrerede

virksomheder som udgangspunkt få tilbagebetalt afgiften af

elektricitet forbrugt til procesformål i virksomheden ned til

EU´s minimumssats på 0,4 øre pr. kWh. Det

følger af elafgiftslovens § 11, stk. 1, nr. 1, at

virksomheder der er registreret efter merværdiafgiftsloven,

kan få tilbagebetalt elafgiften af den af virksomheden

forbrugte afgiftspligtige elektricitet. Tilbagebetalingen

nedsættes som udgangspunkt med 0,4 øre pr. kWh, jf.

elafgiftslovens § 11 c, stk. 1. Tilbagebetaling kan dog som

udgangspunkt ikke finde sted for så vidt angår

afsætning af de i bilag 1 til elafgiftslovens nævnte

ydelser, jf. elafgiftslovens § 11, stk. 2. Af bilag 1 i

elafgiftsloven fremgår en række liberale erhverv -

herunder forlystelser, teaterforestillinger, biografforestillinger

m.v.

Virksomheder omfattet af bilag 1 betaler

derfor omkring 90 øre pr. kWh for elektricitet forbrugt i

virksomheden.

Udgangspunktet i den danske elafgift har siden

revisionen i 1979 været, at kun husholdningerne belastes med

afgiften. Derimod belastes erhvervslivet som udgangspunkt ikke af

afgiften, bortset fra visse liberale erhverv, som skulle belastes

på samme måde som husholdningerne.

Det foreslås at fjerne forlystelser,

herunder teaterforestillinger, biografforestillinger m.v., fra

bilag 1 i lov om afgift af elektricitet. Virksomheder, der udbyder

forlystelsesaktiviteter, vil herefter kunne få tilbagebetalt

afgiften af elektricitet ned til EU´s minimumssats på

0,4 øre pr. kWh.

Som det fremgår af regeringens aftale

med Dansk Folkeparti, Liberal Alliance og Det Konservative

Folkeparti om vækst og udvikling i hele Danmark, er det

uhensigtsmæssigt, at forlystelser er sidestillet med liberale

erhverv såsom advokater, arkitekter, reklamevirksomheder og

revisorer, da aktiviteterne i bl.a. forlystelsesparker i

væsentlig grad adskiller sig fra disse.

Til §

2

Til nr.

1

Fusionsskattelovens § 15 a, stk. 1, 1-10

pkt., om skattefri spaltning foreslås ændret. Der er

tale om en redaktionel ændring som følge af den

forslåede ændring i lovforslagets § 2, nr. 2, hvor

der indsættes et 11. pkt. i fusionsskattelovens § 15 a,

stk. 1. På baggrund af ændringen vil den

pågældende lovbestemmelse i fusionsskatteloven,

således blive ændret til § 15 a, stk. 1, 1-11.

pkt.

Til nr.

2

Skattefri spaltning kan gennemføres

enten med eller uden tilladelse fra SKAT. Efter fusionsskattelovens

§ 15 a, stk. 1, 4. pkt., gælder det, at en spaltning

uden tilladelse fra SKAT er betinget af, at selskaber, der efter

spaltningen ejer mindst 10 pct. af kapitalen eller aktier, der er

omfattet af definitionen af skattefri porteføljeaktier i

aktieavancebeskatningslovens § 4 C, i et af de deltagende

selskaber, ikke afstår aktier i det eller de

pågældende selskaber i en periode på tre år

efter vedtagelsen af spaltningen. Begrænsningen gælder

alene for selskaber, der efter spaltningen ejer mindst 10 pct. af

aktierne i enten det indskydende eller modtagende selskab.

Et holdingkrav bevirker, at aktierne i de

indskydende og modtagende selskaber ikke kan afstås i tre

år efter vedtagelsen af spaltningen, uden at spaltningen

anses for at være gennemført skattepligtigt. Det er

dog tilladt at afstå aktier inden for tre-års-perioden,

såfremt det sker i forbindelse med en skattefri

omstrukturering, hvor der ikke sker vederlæggelse med andet

end aktier. I sådanne situationer vil den oprindelige

tre-års-binding blive overført til de aktier, der

erhverves i forbindelse med efterfølgende

omstrukturerin?ger.

Det foreslås, at der indsættes et

11. pkt. i fusionsskattelovens § 15 a, stk. 1, således

at det fortsat er muligt at foretage en skattefri spaltning

både med og uden tilladelse fra SKAT, medmindre der tre

år forud for spaltningen er gennemført en skattefri

overdragelse af aktier i det indskydende selskab til et eller flere

selskaber, der er koncernforbundne. Ændringen skal sikre, at

der ikke kan ske omgåelse af holdingkravet ved skattefri

spaltning uden tilladelse. En skattefri spaltning vil med forslaget

være betinget af en tilladelse fra SKAT, hvis der tre

år forud for spaltningen er gennemført en

koncernforbunden selskabsoverdragelse, der ikke er omfattet af

successionsreglerne i skattelovgivningen, og overdragelsen ikke har

været skattepligtig, fordi de overdragne aktier kan

overdrages skattefrit efter aktieavancebeskatningsloven. Det

skyldes, at omgåelsesmodellen er betinget af, at der

før den skattefri spaltning, som foretages uden tilladelse

fra SKAT, er gennemført overdragelse til et eller flere

selskaber, der er koncernforbundne, af aktier i det selskab, som

spaltes, uden at overdragelsen har udløst beskatning, jf.

punkt. 2.2.2. i lovforslaget.

Det foreslås, at fusionsskattelovens

§ 15 a, stk. 1, 4. pkt., der giver mulighed for, at der kan

gennemføres en skattefri spaltning uden tilladelse, ikke

finder anvendelse, hvis der inden for en periode på tre

år forud for spaltningen er foreta?get en

selskabsoverdragelse til et koncernforbundet selskab som defineret

i kursgevinstlovens § 4, stk. 2. Derudover skal aktierne som

indskydes i selskabet uden skattemæssig succession være

omfattet af aktieavancebeskatningslovens §§ 4 a, 4 b

eller 4 c.

Det foreslås således, at SKAT

gives mulighed for at vurdere, om spaltningen gennemføres

med henblik på at undgå eller udskyde beskatning, jf.

forslagets § 2, nr. 2. SKAT kan meddele afslag på

anmodningen, hvis det vurderes, at spaltningens hovedformål

er skatteunddragelse eller skatteundgåelse, og såfremt

transaktionen ikke foretages ud fra gyldige

forretningsmæssige årsager.

Til §

3

Til nr.

1

Finanstilsynet har efter implementeringen af

Solvens II direktivet udstedt en ny regnskabsbekendtgørelse,

der medfører, at de særlige bonushensættelser

fremover regnskabsmæssigt er placeret som en del af posten

Overskudskapital. Efter den tidligere

regnskabsbekendtgørelse var de særlige

bonushensættelser regnskabsmæssigt placeret som en del

af de forsikringsmæssige hensættelser. Dette

medførte, at de særlige bonushensættelser

skattemæssigt var fradragsberetti?gede som en del af

hensættelserne til de forsikrede, jf. selskabsskattelovens

§ 13, stk. 3.

Særlige bonushensættelser

udgør principielt en del af de forsikringsmæssige

hensættelser men kendestegnes ved, at de i modsætning

til øvrige forsikringsmæssige hensættelser i

visse tilfælde kan medregnes ved opgørelsen af

basiskapitalen. Baggrunden for ændringen af den

regnskabsmæssige placering af de særlige

bonushensættelser er, at Solvens II-direktivet ikke tillader

kapitalgrundlagselementer, der samtidig indeholder forpligtelser

over for de forsikrede.

Skattemæssigt er det normalt en

betingelse for fradrag, at der er tale om hensættelser til de

forsikrede. Ændringen af de regnskabsmæssige regler

betyder derfor, at der ikke længere er hjemmel i

skattelovgivningen til at kunne foretage fradrag for særlige

bonushensættelser, da de ikke længere er placeret under

posten forsikringsmæssige hensættelser.

De særlige bonushensættelser er en

hybrid, der har egenkapitalpræg, men som også

udgør en hensættelse til de forsikrede. Uanset den

regnskabsmæssige ændring vil de særlige

bonushensættelser have uændret indhold. Det

foreslås på den baggrund, at selskabsskattelovens

§ 13, stk. 3, ændres, således at det klart

fremgår af loven, at der er fradrag for de særlige

bonushensættelser på lige fod med andre

forsikringsmæssige hensættelser. Det betyder, at de

særlige bonushensættelser indsættes eksplicit i

selskabsskattelovens § 13, stk. 3, hvorefter

forsikringsselskaber ved opgørelsen af den skattepligtige

indkomst kan foretage fradrag for de særlige

bonushensættelser.

Til nr.

2

For værdiansættelse af unoterede

aktier gælder efter selskabsskattelovens § 14, stk. 7,

at aktier, der ikke er frit omsættelige, samt aktier i

selskaber, i hvilke mindst 2/3 af samtlige aktier ejes af en enkelt

forening, medregnes ved opgørelsen af formuen med mindst 80

pct. af handelsværdien.

Da handelsværdien oftest ikke eksisterer

ved unoterede aktier, blev aktierne værdiansat efter

formueskattekursen, indtil formueskattekursen blev ophævet

med virkning for indkomståret 2015 for andelsforeninger m.v.

omfattet af selskabsskattelovens § 1, stk. 1, nr. 3, jf.

cirkulære 9054 af 4. februar 2015 om ændring af

cirkulære om værdiansættelsen af aktiver og

passiver i dødsboer m.m. og ved gaveafgiftsberegning.

Forud for ophævelsen fulgte det af de

dagældende regler og praksis, at unoterede aktier blev

værdiansat efter formueskattekursreglerne. Hvis der var tale

om helejede selskaber, blev aktierne dog værdiansat til den

skattemæssige indre værdi. Formueskattekursen var den

skattekurs, der indtil ophævelsen i februar 2015 årligt

blev beregnet af SKAT til brug for opgørelsen af bl.a.

aktier, der ikke er børsnoterede.

Kooperationsbeskattede andelsforeninger kan

derfor fra og med indkomståret 2015 ikke benytte

formueskattekursen som grundlag for beregning af værdien af

unoterede aktier i ikke helejede selskaber til brug for

formueopgørelsen. Kooperationsbeskattede andelsforeninger

skal som udgangspunkt anvende de gældende beregningsregler,

hvorefter blandt andet goodwill vil indgå i den årlige

værdiansættelse af unoterede aktier.

Det foreslås på den baggrund at

fastsætte i selskabsskattelovens § 14, stk. 7, at unoterede aktier ved opgørelsen

af andelsforeningens formue skal værdiansættes til en

værdi, som svarer til den værdi, der ville blive

opgjort ved anvendelse af reglerne i § 14, stk. 2-6.

Med den foreslåede affattelse af

selskabsskattelovens § 14, stk. 7, værdiansættes

aktierne, således at formuen opgøres på samme

måde, uanset om andelsforeningens formue er ejet gennem et

selskab eller direkte af andelsforeningen.

Herudover foreslås det at

videreføre princippet om, at hvis den skattemæssige

indre værdi af aktier opgøres til et negativt

beløb, værdiansættes aktierne til nul. Aktierne

vil således efter forslaget ikke kunne

værdiansættes til en negativ værdi.

Den foreslåede opgørelsesmetode

svarer i vidt omfang til de allerede gældende principper for

opgørelse af helejede datterselskabsaktier, hvor

værdien opgøres til den skattemæssige indre

værdi. Ved aktiernes skattemæssige indre værdi

forstås selskabets samlede formue (egenkapital) i procent af

aktiekapitalen. Den foreslåede ændring har

således alene betydning for unoterede aktier, der er

delejede, da disse i dag skal opgøres til

handelsværdien som følge af, at reglerne for

værdiansættelse efter formueskattekursreglerne er

ophævede.

I de særlige tilfælde, hvor det

kan være forbundet med store vanskeligheder at opgøre

værdien af unoterede aktier efter reglerne i

selskabsskattelovens § 14, stk. 2-6, videreføres

hidtidig praksis for, at der kan ske værdiansættelse af

aktierne til den regnskabsmæssige indre værdi,

fraregnet værdien af goodwill og andre immaterielle aktiver.

Ved aktie?rnes regnskabsmæssige indre værdi

forstås den regnskabsmæssige egenkapital. Det kan

f.eks. være relevant at tage udgangspunkt i den

regnskabsmæssige indre værdi, hvis selskabet, der skal

værdiansættes, er udenlandsk, og det således er

forbundet med stort besvær at estimere det udenlandske

selskabs værdi opgjort efter selskabsskattelovens § 14,

stk. 2-6.

Til nr.

3

Det følger af selskabsskattelovens

§ 31, stk. 1, at koncer?nforbundne selskaber m.v. skal

sambeskattes (national sambeskatning). Ved koncernforbundne

selskaber m.v. forstås selskaber og foreninger m.v., der

på noget tidspunkt i indkomståret tilhører samme

koncern, jf. selskabsskattelovens § 31 C.

I selskabsskattelovens § 31 C defineres

koncernforbundne selskaber m.v., herunder hvilke betingelser der

gælder for at anse selskaber m.v. for koncernforbundne. Det

defineres således, at et moderselskab sammen med

datterselskaber, hvori moderselskabet har bestemmende indflydelse,

udgør en koncern.

Som en undtagelse til denne hovedregel

fremgår det af selskabsskattelovens § 31 C, stk. 8, 1.

pkt., at et selskab, der tages under konkursbehandling, skal holdes

ude af sambeskatningen fra og med det indkomstår, hvori

konkursdekretet afsiges.

Et selskabs indkomstår defineres i

selskabsskattelovens § 10, stk. 1, 2. pkt., som

kalenderåret, medmindre selskabet efter selskabsskattelovens

§ 10, stk. 2, 4. pkt., vælger et forskudt

indkomstår. Det følger af selskabsskattelovens §

10, stk. 5, at alle sambeskattede selskaber skal have samme

indkomstår som administrationsselskabet.

Af konkursskattelovens § 3 fremgår

det, at for selskaber m.v. omfatter konkursindkomsten skyldnerens

indtægter og udgifter fra begyndelsen af det

indkomstår, hvori konkursdekretet afsiges og indtil

konkursdekretets afsigelse, samt konkursboets indkomst indtil

konkursens slutning.

Der ses således at være

sammenhæng mellem bestemmelserne i selskabsskattelovens 31 C,

stk. 8, og konkursskattelovens § 3, hvorefter en given

indkomst ikke både indgår i opgørelsen af

indkomsten efter selskabsskattelovens bestemmelser og i

opgørelsen af konkursindkomsten efter konkursskattelovens

bestemmelser.

Landsskatteretten har i SKM2015·695·LSR truffet en

afgørelse, hvorefter et konkursramt selskab kunne

indgå i sambeskatningen for den del af indkomståret,

hvor der var koncernforbindelse. Afgørelsen blev begrundet

med, at selskabsskattelovens § 31, stk. 8, ikke fandt

anvendelse for den indkomstperiode i indkomståret, hvor der

var koncernforbindelse, idet konkursdekretet blev afsagt, efter det

pågæl?dende selskab var frasolgt koncernen.

I den konkrete sag indebar afgørelsen,

at det konkursramte selskabs underskud, i perioden hvor der var

koncernforbindelse, kunne udnyttes af de øvrige

sambeskattede selskaber. Afgørelsen tager ikke stilling til,

om indkomsten for denne periode også omfattes af

konkursindkomsten efter konkursskattelovens § 3, i det omfang

der måtte blive statueret konkursskattepligt efter

konkursskattelovens § 14.

Det foreslås at ændre begrebet

sambeskatningen i selska?bsskattelovens § 31 C, stk. 8,

1. pkt., til sambeskatning i alle indkomstperioder, således

at det klart fremgår, at et konkursramt selskab skal holdes

ude af sambeskatning i alle indkomstperioder i det

indkomstår, hvor konkursdekretet afsiges. Der henvises til

det under punkt. 2.5.1. beskrevne i de almindelige

bemærkninger om, at der kan opstå flere

indkomstperioder i samme indkomstår.

Den foreslåede ændring

indebærer, at selv om et selskab udgår af en koncern i

forbindelse med et frasalg eller lignende, inden konkursdekretet

afsiges, kan selskabet ikke indgå i sambeskatning for det

indkomstår, hvor konkursdekretet afsiges. Det fastslås

således, at indkomståret i relation til

selskabsskattelovens § 31 C, stk. 8, omfatter alle

indkomstperioder i det pågældende indkomstår og

ikke blot den indkomstperiode, hvori konkursdekret afsiges.

Med den foreslåede ændring vil det

ikke være muligt via frasalg eller lignende forinden

konkursdekretets afsigelse at udnytte et konkursramt selskabs

underskud i sambeskattede selskabers indkomst for den del af

indkomståret, hvor der har været koncernforbindelse.

Den foreslåede ændring indebærer samtidig, at der

ikke opstår tvivl om, hvorvidt indkomsten for denne periode

både indgår i indkomsten efter selskabsskatteloven og i

konkursindkomsten efter konkursskatteloven.

Til §

4

Det foreslås i stk.

1, at loven træder i kraft den 1. januar 2017.

Ikrafttrædelsestidspunktet er i

overensstemmelse med regeringens målsætning om, at ny

lovgivning, der har virkning for erhvervslivet, skal træde i

kraft enten den 1. juli eller den 1. januar.

I øvrigt betyder det foreslåede

ikrafttrædelsestidspunkt, at momsregistrerede virksomheder,

der betaler elafgift af elektricitet anvendt til procesformål

i eksempelvis forlystelsesparker, biografer og teatre, kan få

godtgjort elafgiften ned til 0,4 øre pr. kWh. fra og med den

1. januar 2017.

Det forslås i stk.

2, at forslagets § 2, nr. 2, om skattefri spaltning,

har virkning for spaltninger med spaltningsdato den 1. januar 2017

eller senere.

Det foreslås i stk.

3, at lovforslagets § 3, nr. 1, om fradrag for

særlige bonushensætter, har virkning fra og med

indkomståret 2016. Dermed kan den gældende retstilstand

opretholdes, idet den nye regnskabsbekendtgørelse

trådte i kraft den 1. januar 2016.

Det foreslås i stk.

4, at lovforslagets § 3, nr. 2, har virkning for

indkomstår, der påbegyndes fra og med den 1. januar

2017. Det foreslås desuden, at kooperationsbeskattede

andelsforeninger kan vælge at anvende bestemmelsen i

selska?bsskattelovens § 14, stk. 7, til at

værdiansætte aktier til brug for

formueopgørelsen for indkomstårene 2015 og 2016.

Kooperationsbeskattede andelsforeninger, der har værdiansat

unoterede aktier til brug for opgørelsen af den

skattepligtige indkomst for indkomståret 2015 og 2016, kan

således få genoptagelse af skatteansættelsen for

indkomstårene 2015 og 2016. Det foreslås ligeledes, at

selskaber, der har påbegyndt indkomståret 2017 inden

lovens ikrafttrædelsestidspunkt den 1. januar 2017, kan

vælge at anvende bestemmelsen i selskabsskattelovens §

14, stk. 7, til at værdiansætte aktier til brug for

formueopgørelsen.

Med forslaget kan den enkelte

kooperationsbeskattede andelsforening vælge at anvende

bestemmelsen i selskabsskattelovens § 14, stk. 7, til at

værdiansætte aktier til brug for

formueopgørelsen tilbage i tid. Bestemmelsen sikrer, at

ophævelsen af formueskattekursen ikke medfører en

højere beskatning af kooperationsbeskattede

andelsforeninger.

Det foreslås i stk.

5, at lovforslagets § 3, nr. 3, har virkning for

konkursdekreter, der afsiges fra og med den 1. januar 2017. Det

indebærer, at et konkursramt selskab skal holdes ude af

sambeskatning i alle indkomstperioder i det indkomstår, hvor

konkursdekretet afsiges, hvis konkursdekretet afsiges den 1. januar

2017 eller senere.

Bilag 1

Lovforslaget sammenholdt med gældende

ret

| | | | Gældende

formulering | | Lovforslaget | | | | | | | | § 1 | | | | | | | | I lov om afgift på elektricitet, jf.

lovbekendtgørelse nr. 1165 af 1. september 2016, foretages

følgende ændringer: | | | | | Bilag 1 | | 1. I bilag 1 udgår »Forlystelser,

herunder teaterforestillinger, biografforestillinger

m.v.« | Liste over

momsregistrerede virksomheder, hvis afsætning af ydelser ikke

giver adgang til tilbagebetaling af elafgift, jf. § 11, stk.

2 | | | Advokater. | | | Arkitekter. | | | Bureauer (bl.a. vagtbureauer,

ægteskabsbureauer). | | | Forlystelser, herunder

teaterforestillinger, biografforestillinger m.v. | | | Landinspektører. | | | Mæglere. | | | Reklame. | | | Revisorer. | | | Rådgivende ingeniører | | | | | | | | | | § 2 | | | | | | | | I fusionsskatteloven, jf.

lovbekendtgørelse nr. 1017 af 24. august 2015, som

ændret ved § 5 i lov nr. 652 af 8. juni 2016, foretages

følgende ændringer: | | | | | | | | 1. I § 15 a, stk. 1, 4. pkt., ændres

»5.-10. pkt.« til: »5.-11. pkt.«. | | | | | § 15 a. Ved

spaltning af et selskab har selskaberne adgang til beskatning efter

reglerne i § 15 b, stk. 1 og 2, når såvel det

indskydende selskab som det modtagende selskab er omfattet af

begrebet selskab i en medlemsstat i artikel 3 i direktiv

2009/133/EF og ikke ved beskatningen her i landet anses for en

transparent enhed. Det er en betingelse for anvendelsen, at der er

opnået tilladelse hertil fra told- og skatteforvaltningen.

Told- og skatteforvaltningen kan fastsætte særlige

vilkår for tilladelsen og kan foreskrive, at der specifikt

udarbejdes dokumenter, der skal indsendes inden for de frister, der

er nævnt i § 6, stk. 3, eller § 6, stk. 4. Ved

spaltning af et selskab har selskaberne som nævnt i 1. pkt.

adgang til beskatning efter reglerne i § 15 b, stk. 1 og 2,

uden at der er opnået tilladelse hertil fra told- og

skatteforvaltningen, jf. dog 5.-10. pkt. Anvendelsen af 4. pkt. er

betinget af, at selskaber, der efter spaltningen ejer mindst 10

pct. af kapitalen eller aktier, der er omfattet af definitionen af

skattefri porteføljeaktier i aktieavancebeskatningslovens

§ 4 C, i et af de deltagende selskaber, ikke afstår

aktier i det eller de pågældende selskaber i en periode

på 3 år efter vedtagelsen af spaltningen. Uanset 5.

pkt. kan aktierne i et deltagende selskab i den nævnte

periode afstås i forbindelse med en skattefri omstrukturering

af den nævnte selskabsdeltager eller det

pågældende deltagende selskab, hvis der ved

omstruktureringen ikke sker vederlæggelse med andet end

aktier. I sådanne tilfælde finder den i 5. pkt.

nævnte betingelse i sin restløbetid anvendelse

på selskabsdeltageren henholdsvis det eller de deltagende

selskaber i den efterfølgende skattefrie omstrukturering. 4.

pkt. finder ikke anvendelse, hvis det indskydende selskab har mere

end én selskabsdeltager og en eller flere af disse har

været selskabsdeltagere i mindre end 3 år uden at have

rådet over flertallet af stemmerne og samtidig er eller ved

spaltningen bliver selska?bsdeltagere i det modtagende

selskab, hvor de tilsammen råder over flertallet af

stemmerne. 4. pkt. finder heller ikke anvendelse på spaltning

omfattet af stk. 3, hvis en selskabsdeltager, der beskattes af

aktierne i det indskydende selskab efter

aktieavancebeskatningslovens § 17, og som samtidig kan modtage

skattefrit udbytte af disse aktier, vederlægges med andet end

aktier i det eller de modtagende selskaber. 4. pkt. finder heller

ikke anvendelse, hvis en person eller et selskab, der har

bestemmende indflydelse i det indskydende selskab, jf.

ligningslovens § 2, hverken er hjemmehørende i

EU/EØS eller i en stat, som har en

dobbeltbeskatningsoverenskomst med Danmark. | | 2. I § 15 a, stk. 1, indsættes som 11.

pkt.: »4. pkt. finder heller ikke

anvendelse, hvis der i en periode på tre år forud for

vedtagelsen af spaltningen overdrages aktier i det indskydende

selskab uden skattemæssig succession til et eller flere

selskaber, der er koncernforbundne med det overdragende eller

overdragede selskab, jf. kursgevinstlovens § 4, stk. 2, og

hvis aktierne omfattes af aktieavancebeskatningslovens §§

4 a, 4 b eller 4 c.« | | | | | | | | § 3 | | | | | | | | I selskabsskatteloven, jf.

lovbekendtgørelse nr. 680 af 20. maj 2015, som ændret

ved § 2 i lov nr. 998 af 30. august 2015, § 20 i lov nr.

395 af 2. maj 2016, § 5 i lov nr. 428 af 18. maj 2016 og

§ 1 i lov nr. 652 af 8. juni 2016, foretages følgende

ændringer: | | | | | §

13. - - - Stk.

1-2. - - - Stk. 3.

Forsikringsselskaber kan ved opgørelsen af den

skattepligtige indkomst efter reglerne i stk. 4-10 eller § 13

F fradrage beløb, der er medgået til skat efter

pensionsafkastbeskatningslovens § 8, i det omfang

indkomstårets skat efter pensionsafkastbeskatningslovens

§ 8 har reduceret indkomstårets hensættelser eller

ydelser til de forsikrede vedrørende det indkomstår,

der svarer til indkomståret efter denne lov, og beløb,

der hensættes til dækning af forpligtelser over for de

forsikrede i form af forsikringsmæssige

hensættelser. | | 1. I § 13, stk. 3, indsættes efter

»indkomstårets hensættelser«: »,

særlige bonushensættelser«, og efter

»forsikringsmæssige hensættelser«

indsættes: » og særlige

bonushensættelser«. | | | | | | | | 2. § 14, stk. 7, affattes

således: | | | | | §

14. - - - Stk.

1-6. - - - Stk. 7. Aktier,

der ikke er frit omsættelige, samt aktier i selskaber, i

hvilke mindst 2/3 af samtlige aktier ejes af en enkelt forening,

medregnes ved opgørelsen af formuen med mindst 80 pct. af

handelsværdien. | | »Stk. 7.

Aktier, der ikke er optaget til handel på et reguleret marked

eller en multilateral handelsfacilitet, værdiansættes

til værdien opgjort efter stk. 2-6. Er den

skattemæssige værdi af aktierne efter 1. pkt. negativ,

ansættes værdien til nul.« | | | | | § 31

C. - - - Stk.

1. - - - Stk. 8. Et

selskab, der tages under konkursbehandling, skal holdes ude af

sambeskatningen fra og med det indkomstår, hvori

konkursdekretet afsiges. Ved ophøret af sambeskatningen

finder § 31 A, stk. 10, anvendelse. | | 3. I § 31 C, stk. 8, 1. pkt., ændres

»sambeskatningen« til: »sambeskatning i alle

indkomstperioder«. | | | | |

|

Officielle noter

1)

Loven har som udkast været notificeret i overensstemmelse med

Europa-Parlamentets og Rådets direktiv 2015/1535/EU om en

informationsprocedure med hensyn til tekniske forskrifter samt

forskrifter for informationssamfundets tjenester

(kodifikation).