Fremsat den 31. oktober 2013 af

skatteministeren (Holger K. Nielsen)

Forslag

til

Lov om ændring af ligningsloven, momsloven,

lov om anvendelse af Det Europæiske Fællesskabs

forordning om toldmyndighedernes indgriben over for varer, der

mistænkes for at krænke visse intellektuelle

ejendomsrettigheder, og om de foranstaltninger, som skal

træffes over for varer, der krænker sådanne

rettigheder, selskabsskatteloven og forskellige andre love1)

(Gennemførelse af EU-direktiv nr.

2013/43/EU, supplerende regler om administration af EU-forordning

nr. 608/2013, præcisering af regler om virksomheders fradrag

for udgifter til bestikkelse, justering af den subjektive

skattepligt for erhvervsdrivende foreninger m.v., værnsregel

imod unaturlig lageropbygning af tobaksvarer, teknisk justering af

udligningsafgiften for varebiler, m.v.)

§ 1

I ligningsloven, jf. lovbekendtgørelse nr.

405 af 22. april 2013, som ændret senest ved § 7 i

lov nr. 792 af 28. juni 2013, foretages følgende

ændring:

1. § 8 D affattes således:

Ȥ 8

D. Ved opgørelsen af den skattepligtige indkomst

gives der ikke fradrag for udgifter til bestikkelse som nævnt

i straffelovens § 144, § 299, stk. 2, og

§ 304 a, stk. 2. Bestemmelsen i 1. pkt. finder

anvendelse, uanset om den nævnte bestikkelse er lovlig efter

lovgivningen i den stat, hvor udgiften til bestikkelse er afholdt.

Afgørende er alene, om den nævnte bestikkelse ville

være strafbar efter straffelovens § 144,

§ 299, stk. 2, eller § 304 a, stk. 2,

hvis bestikkelsen var foregået her i landet.«

§ 2

I momsloven, jf. lovbekendtgørelse nr. 106

af 23. januar 2013, som ændret ved § 4 i lov nr.

789 af 28. juni 2013 og § 7 i lov nr. 903 af 4. juli

2013, foretages følgende ændringer:

1. I

fodnoten til lovens titel

indsættes efter »for så vidt angår

faktureringsreglerne, EU-Tidende 2010, nr. L 189, side 1«:

», Rådets direktiv 2013/43/EU af 22. juli 2013 om

ændring af momssystemdirektivet for så vidt angår

en fakultativ og midlertidig anvendelse af ordningen for omvendt

betalingspligt ved levering af bestemte varer og tjenesteydelser,

som kan være udsat for svig, EU-Tidende 2013, nr. L 201, side

4-6«.

2. I

§ 11, stk. 4, 2 pkt.,

ændres »§ 46, stk. 4,« til:

»§ 46, stk. 5,«.

3. I

§ 46, stk. 1, nr. 6,

udgår »eller«.

4. I

§ 46, stk. 1, nr. 7,

ændres »landet.« til: »landet,«.

5. I

§ 46, stk. 1,

indsættes som nr. 8-10:

»8) aftageren

er en afgiftspligtig person her i landet, der modtager

mobiltelefoner fra en virksomhed etableret her i landet,

9) aftageren er en

afgiftspligtig person her i landet, der fra en virksomhed etableret

her i landet modtager integrerede kredsløbsanordninger i den

tilstand, som de er i, inden de integreres i slutbrugerprodukter,

eller

10) aftageren er en

afgiftspligtig person her i landet, der modtager spillekonsoller,

tablet-pc'er eller bærbare computere fra en virksomhed

etableret her i landet.«

6. I

§ 46 indsættes efter

stk. 1 som nyt stykke:

»Stk. 2.

Bestemmelserne i stk. 1, nr. 8-10, gælder ikke for salg

fra registrerede virksomheder, hvis afsætning sker

udelukkende eller overvejende til private forbrugere.«

Stk. 2-13 bliver herefter

stk. 3-14.

7. I

§ 50, 1. pkt., ændres

»§ 46, stk. 2,« til:

»§ 46, stk. 3,«.

8. I

§ 50 b ændres »af

CO2-kvoter eller CO2-kreditter efter § 46,

stk. 1, nr. 6« til: »omfattet af § 46,

stk. 1, nr. 6-10«.

§ 3

I lov om anvendelse af Det Europæiske

Fællesskabs forordning om toldmyndighedernes indgriben over

for varer, der mistænkes for at krænke visse

intellektuelle ejendomsrettigheder, og om de foranstaltninger, som

skal træffes over for varer, der krænker sådanne

rettigheder, jf. lovbekendtgørelse nr. 1047 af 20. oktober

2005, foretages følgende ændringer:

1. I

§ 1, stk. 1,

ændres »Rådets forordning (EF) nr. 1383/2003 af

22. juli 2003 om toldmyndighedernes indgriben over for varer, der

mistænkes for at krænke visse intellektuelle

ejendomsrettigheder, og om de foranstaltninger, som skal

træffes over for varer, der krænker sådanne

rettigheder« til: »Europa-Parlamentets og Rådets

forordning (EU) nr. 608/2013 af 12. juni 2013 om toldmyndighedernes

håndhævelse af intellektuelle ejendomsrettigheder og om

ophævelse af rådets forordning (EF) nr.

1383/2003«.

2. I

§ 1, stk. 2,

ændres »Rådets forordning (EF) nr.

1383/2003« til: »Europa-Parlamentets og Rådets

forordning (EU) nr. 608/2013«.

3. I

§ 3, stk. 1,

ændres »kapitel II« til: »kapitel

III«.

4. I

§ 3, stk. 1, og to

steder i § 5, stk. 1,

ændres »artikel 9« til: »artikel

17«.

5. I

§ 4 ændres

»artikel 9, stk. 2.« til: »artikel 23,

stk. 1«.

6. § 5 a, ophæves.

7. I

§ 6 ændres

»stk. 1,« til: »nr. 1-7,«.

8. I

§ 7, stk. 1,

ændres »artikel 16« til: »artikel

25«, og »artikel 9« ændres til:

»artikel 17 og 19«.

§ 4

I konkursloven, jf. lovbekendtgørelse nr.

217 af 15. marts 2011, som ændret ved § 1 i lov nr.

429 af 1. maj 2013, foretages følgende ændring:

1. § 96, stk. 2, nr. 7,

ophæves.

Nr. 8-17 bliver herefter nr. 7-16.

§ 5

I opkrævningsloven, jf.

lovbekendtgørelse nr. 1127 af 23. september 2013 som

ændret ved § 1 i lov nr. 513 af 7. juni 2006 og ved

§ 14 i lov nr. 1354 af 21. december 2012, foretages

følgende ændringer:

1. I

§ 9, stk. 1, 1. pkt.,

ændres »1-4, 7, 8 og 16« til: »1-4, 7 og

8«.

2. I

§ 9, stk. 2, 1. pkt.,

ændres »5, 6, 9-15, 17, 18 og 31« til: »5,

6, 9-17 og 30«.

3. Bilag 1,

liste A, nr. 16, ophæves.

§ 6

I selskabsskatteloven, jf.

lovbekendtgørelse nr. 1082 af 14. november 2012, som

ændret bl.a. ved § 10 i lov nr. 433 af 16. maj

2012, § 17 i lov nr. 1354 af 12. december 2012,

§ 17 i lov nr. 600 af 12. juni 2013 og senest ved

§ 1 i lov nr. 792 af 28. juni 2013, foretages

følgende ændring:

1. I

§ 1, stk. 1, nr. 2,

ændres »selskaber m.v. omfattet af § 3 i lov

om visse erhvervsdrivende virksomheder, som ikke er omfattet af nr.

3, 3 a eller 4« til: »registrerede selskaber med

begrænset ansvar«.

§ 7

I tinglysningsafgiftsloven, jf.

lovbekendtgørelse nr. 462 af 14. maj 2007, som ændret

bl.a. ved lov nr. 295 af 11. april 2011 og senest ved § 2

i lov nr. 519 af 28. maj 2013, foretages følgende

ændring:

1. I

§ 8, stk. 1, nr. 7,

ændres »§ 47 e, stk. 5,« til:

»§ 47 g, stk. 1,«, og

»§ 47 e, stk. 9« ændres til:

»§ 47 g, stk. 5«.

§ 8

I lov om vægtafgift af

motorkøretøjer m.v., jf. lovbekendtgørelse nr.

414 af 11. april 2013, som ændret ved § 16 i lov

nr. 513 af 7. juni 2006, foretages følgende

ændring:

1. I

§ 4, stk. 1, II, A,

ændres »560« til: »570«,

»800« ændres til: »820«,

»1.100« ændres til: »1.120«,

»1.370« ændres til: »1.400«,

»1.560« ændres til: »1.590«,

»1.770« ændres til: »1.800«, og

»240« ændres til: »250«.

§ 9

I lov nr. 947 af 20. december 1999 om

ændring af toldloven, lov om afgift af spiritus m.m., lov om

tobaksafgifter, momsloven, kildeskatteloven og lov om en

arbejdsmarkedsfond (Svigbekæmpende foranstaltninger m.v.),

foretages følgende ændring:

1. § 3, nr. 4-8, ophæves.

§ 10

I lov nr. 1383 af 28. december 2011 om lov om

ændring af chokoladeafgiftsloven, tobaksafgiftsloven,

øl- og vinafgiftsloven og forskellige andre love

(Afgiftsforhøjelser på chokolade, sukkervarer, is,

sodavand, tobak, øl og vin) foretages følgende

ændring:

1. I

§ 7 indsættes som nye

stykker:

»Stk. 11.

Hvis en virksomhed registreret efter tobaksafgiftsloven i perioden

fra og med den 31. oktober 2013 og til og med den 31. december 2013

køber stempelmærker til mere end 20 pct. flere styk

cigaretter og 20 pct. flere kilogram røgtobak, end

virksomheden normalt ville gøre i en periode på 62

dage, anses det overskydende køb for foretaget den 1. januar

2014.

Stk. 12. I

afgørelsen af, til hvor mange styk cigaretter og kilogram

røgtobak en virksomhed normalt ville købe

stempelmærker i en periode på 62 dage, jf.

stk. 11, tages udgangspunkt i, til hvor mange styk cigaretter

og kilogram røgtobak virksomheden i gennemsnit har

købt stempelmærker pr. dag i perioden fra og med den

1. januar 2013 til og med den 30. juni 2013. Antallet ganges

herefter med 62.

Stk. 13. For

virksomheder, som er registreret efter tobaksafgiftsloven efter den

1. januar 2013, men dog senest den 31. marts 2013, tages der i

afgørelsen af, til hvor mange styk cigaretter og kilogram

røgtobak virksomheden normalt ville købe

stempelmærker i en periode på 62 dage, jf.

stk. 11, udgangspunkt i, til hvor mange styk cigaretter og

kilogram røgtobak virksomheden i gennemsnit har købt

stempelmærker pr. dag i perioden fra og med den 1. april 2013

til og med den 30. juni 2013. Herefter anvendes metoden i

stk. 12.

Stk. 14. For

virksomheder, som er registreret efter tobaksafgiftsloven efter den

31. marts 2013, men dog senest den 30. august 2013, tages der i

afgørelsen af, til hvor mange styk cigaretter og kilogram

røgtobak virksomheden normalt ville købe

stempelmærker i en periode på 62 dage, jf.

stk. 11, udgangspunkt i, til hvor mange styk cigaretter og

kilogram røgtobak virksomheden i gennemsnit har købt

stempelmærker pr. dag i perioden fra og med den 30. august

2013 til og med den 30. september 2013. Herefter anvendes metoden i

stk. 12.

Stk. 15. For

virksomheder, som er registreret efter tobaksafgiftsloven efter den

30. august 2013, finder stk. 11 ikke anvendelse.

Stk. 16.

Virksomheder, der er koncernforbundne, betragtes i stk. 11-15

som en enkelt virksomhed.«

§ 11

I lov nr. 924 af 18. september 2012 om

ændring af lov om forskellige forbrugsafgifter,

brændstofforbrugsafgiftsloven, tonnageskatteloven og

forskellige andre love (Indeksering af forskellige punktafgifter og

de løbende bilafgifter, regulering af tonnageskatten,

forhøjelse af udligningsafgiften og forlængelse af

afgiftsfritagelsen for brint- og elbiler), som ændret ved

§ 15 i lov nr. 1353 af 21. december 2012 og § 6

i lov nr. 789 af 28. juni 2013, foretages følgende

ændring:

1. I

§ 13, stk. 55, II, A,

ændres »550« til: »560«,

»790« ændres til: »800«,

»1.080« ændres til: »1.100«,

»1.350« ændres til: »1.370«,

»1.530« ændres til: »1.560«, og

»1.740« ændres til: »1.770«.

§ 12

Stk. 1. Loven

træder i kraft den 1. januar 2014.

Stk. 2.

§ 1 har virkning for udgifter, der afholdes i

indkomstår, der påbegyndes den 1. januar 2014 eller

senere.

Stk. 3.

§ 2 har virkning fra den 1. juli 2014.

Stk. 4.

§ 5 har virkning fra den 16. januar 2014.

Stk. 5.

§ 6 har virkning for indkomstår, der

påbegyndes den 1. januar 2014 eller senere. Foreninger m.v.,

der omfattes af selskabsskattelovens § 1, stk. 1,

nr. 2, som følge af nyaffattelsen af denne bestemmelse ved

§ 8, nr. 1, i lov nr. 254 af 30. marts 2011, men som ikke

omfattes af selskabsskattelovens § 1, stk. 1, nr. 2,

som affattet ved denne lovs § 6, kan vælge ikke at

være omfattet af selskabsskattelovens § 1,

stk. 1, nr. 2, for de pågældende indkomstår.

Foreninger m.v., der ønsker at foretage et valg efter 2.

pkt., skal meddele dette til told- og skatteforvaltningen. Denne

meddelelse kan foretages indtil 1 måned efter told- og

skatteforvaltningens seneste frist for at genoptage

skatteansættelsen for indkomstår, hvor foreninger m.v.

kan foretage et valg, jf. 2. pkt.

Stk. 6.

§ 10 har virkning fra den 31. oktober 2013.

Bemærkninger til lovforslaget

| | | | | | Almindelige

bemærkninger | | | | | | | Indholdsfortegnelse | 1. | Indledning | 2. | Lovforslagets

formål og baggrund | | | 2.1. | Ændring af

reglerne for virksomheders fradrag for udgifter til

bestikkelse | | | 2.2. | Omvendt betalingspligt

for moms ved handel med mobiltelefoner, bærbare computere

m.v. | | | 2.3. | Ændrede regler

for indgriben over for varemærkeforfalskede og piratkopierede

varer | | | 2.4. | Præcisering af

tinglysningsafgiftsloven | | | 2.5. | Konsekvensændringer som følge af

ophævelse af lov om afgift af mineralvand m.v. | | | 2.6. | Justering af den

subjektive skattepligt for erhvervsdrivende foreninger

m.v. | | | 2.7. | Ændringer i

relation til tobaksafgiftsloven | | | 2.8. | Teknisk justering af

udligningsafgiften for varebiler | 3. | Lovforslagets enkelte

elementer | | | 3.1. | Ændring af

reglerne om virksomheders fradrag for udgifter til

bestikkelse | | | | 3.1.1. | Gældende

ret | | | | 3.1.2. | Lovforslaget | | | 3.2. | Omvendt betalingspligt

for moms ved handel med mobiltelefoner, bærbare computere

m.v. | | | | 3.2.1. | Gældende

ret | | | | | 3.2.1.1. | Indberetning af moms

efter gældende regler | | | | 3.2.2. | Lovforslaget | | | 3.3. | Ændrede regler

for indgriben over for varemærkeforfalskede og piratkopierede

varer | | | | 3.3.1. | Gældende

ret | | | | 3.3.2. | Lovforslaget | | | 3.4. | Præcisering af

tinglysningsafgiftsloven | | | 3.5. | Konsekvensændringer som følge af

ophævelse af lov om afgift af mineralvand m.v. | | | | 3.5.1. | Gældende

ret Lovforslaget | | | | 3.5.2. | | | 3.6. | Justering af den

subjektive skattepligt for erhvervsdrivende foreninger

m.v. | | | | 3.6.1. | Gældende

ret | | | | 3.6.2. | Lovforslaget | | | 3.7. | Ændring i

relation til tobaksafgiftsloven | | | | 3.7.1. | Gældende

ret | | | | | 3.7.1.1. | Afgiftsforhøjelserne den 1. januar

2014 | | | | | 3.7.1.2. | Forhåndsunderretning for

tobaksvarer | | | | 3.7.2. | Lovforslaget | | | | | 3.7.2.1. | Afgiftsforhøjelserne den 1. januar

2014 | | | | | 3.7.2.2. | Forhåndsunderretning for

tobaksvarer | 4. | Økonomiske

konsekvenser for det offentlige | | | 4.1. | Ændring af

reglerne om virksomheders fradrag for udgifter til

bestikkelse | | | 4.2. | Omvendt betalingspligt

for moms ved handel med mobiltelefoner, bærbare computere

m.v. | | | 4.3. | Justering af den

subjektive skattepligt for erhvervsdrivende foreninger

m.v. | | | 4.4. | Ændring i

relation til tobaksafgiftsloven | | | | 4.4.1. | Afgiftsforhøjelserne den 1. januar

2014 | 5. | Administrative

konsekvenser for det offentlige | 6. | Økonomiske

konsekvenser for erhvervslivet | | | 6.1. | Omvendt betalingspligt

for moms ved handel med mobiltelefoner, bærbare computere

m.v. | | | 6.2. | Ændrede regler

for indgriben over for varemærkeforfalskede og piratkopierede

varer | | | 6.3. | Justering af den

subjektive skattepligt for erhvervsdrivende foreninger

m.v. | 7. | Administrative

konsekvenser for erhvervslivet | 8. | Administrative

konsekvenser for borgerne | 9. | Miljømæssige konsekvenser | 10. | Forholdet til

EU-retten | | | 10.1. | Omvendt betalingspligt

for moms ved handel med mobiltelefoner, bærbare computere

m.v. | | | 10.2. | Ændrede regler

for indgriben over for varemærkeforfalskede og piratkopierede

varer | 11. | Hørte

myndigheder og organisationer m.v. | 12. | Sammenfattende

skema | | | | | | |

|

1.

Indledning

Lovforslaget indeholder:

? En ændring

af reglerne om virksomheders fradrag for udgifter til bestikkelse,

der har til formål at sikre, at virksomheder, der er fuldt

eller begrænset skattepligtige her i landet, under ingen

omstændigheder vil kunne fradrage udgifter til bestikkelse,

uanset om bestikkelsen er foregået i en fremmed stat m.v.,

hvor bestikkelsen er lovlig.

? Ændringer

af momsloven vedrørende en udvidet brug af ordningen for

omvendt betalingspligt, som følge af gennemførelse af

et EU-direktiv.

? Tilretning af

supplerende bestemmelser i varemærkeforfalskningsloven

til administration af en ny EU-forordning vedrørende regler

for indgriben overfor varemærkeforfalskede og piratkopierede

varer.

? En ændring

af reglerne vedrørende subjektiv skattepligt for visse

erhvervsdrivende selskaber og foreninger, der er omfattet af lov om

visse erhvervsdrivende virksomheder, således at det kun er de

såkaldte selskaber med begrænset ansvar

(SMBA´er), der fremover omfattes af den fulde skattepligt

efter selskabsskatteloven.

? En

præcisering af tinglysningsafgiftsloven.

? Ændringer

af tobaksafgiftsloven, herunder en værnsregel mod unaturlig

lageropbygning af tobaksvarer i perioden inden tobaksafgiften

stiger den 1. januar 2014.

? Nogle

konsekvensændringer som følge af ophævelsen af

lov om afgift af mineralvand m.v.

? Teknisk justering

af udligningsafgiften for varebiler.

2.

Lovforslagets formål og baggrund

2.1.

Ændring af reglerne om virksomheders fradrag for udgifter til

bestikkelse

I forbindelse med OECD's evaluering af

Danmarks gennemførelse af konventionen om bekæmpelse

af bestikkelse af udenlandske tjenestemænd i forbindelse med

internationale forretningstransaktioner er Skatteministeriet blevet

opmærksom på, at det er uklart, om der er fradragsret

for udgifter til bestikkelse i den private sektor.

Mens det direkte af ligningsloven

fremgår, at bestikkelse og gaver til embedsmænd ikke

kan fradrages, er der ingen tilsvarende bestemmelse

vedrørende bestikkelse og gaver til private personer,

virksomheder, organisationer eller foreninger. SKAT har i 2006

udsendt en meddelelse, hvorefter der ikke er fradragsret for

bestikkelse og gaver, der ikke er lovlige i det

pågældende land. Det er dog uklart, om der kan

være fradrag for bestikkelse af private i de lande, hvor

bestikkelse er lovlig.

Skatteministeriet har meddelt OECD, at man vil

søge lovreglerne ændret, således at det tydeligt

fremgår, at der ikke er fradrag for udgifter til bestikkelse

i den private sektor, uanset om bestikkelse er lovlig eller ulovlig

i den stat, hvor bestikkelsen foregår.

2.2. Omvendt

betalingspligt for moms ved handel med mobiltelefoner,

bærbare computere m.v.

Lovforslaget har til formål at forebygge

og mindske statens risiko for tab ved den type af organiseret svig

med moms, som kendes som MTIC-svig (Missing Trader Intra-Community

fraud), dvs. momskarruselsvig, hvor svindlere søger at

udnytte momssystemets regler ved at kombinere indenlandske

transaktioner, der pålægges moms, med EU-transaktioner,

der er fritaget for moms. Lovforslaget omfatter

erhvervsmæssige handler med fem specifikke kategorier af

varer - mobiltelefoner, integrerede kredsløbsanordninger

(computerchips), spillekonsoller, tablet-pc'er og bærbare

computere - som i stigende grad i Danmark er blevet genstand for

MTIC-svig, og som indtil videre har medført et konstateret

tab for den danske stat på 121 mio. kr.

MTIC-svig er mulig, fordi der ved

grænseoverskridende transaktioner mellem momsregistrerede

virksomheder inden for EU ikke betales moms til sælgers land.

Når en dansk momsregistreret virksomhed køber varer

fra en tysk momsregistreret virksomhed, udsteder den tyske

sælger således en faktura uden moms til den danske

køber.

Reglerne om, at der ved EU-transaktioner ikke

betales moms til sælgers land, er fastsat for at lette den

almindelige handel mellem momsregistrerede virksomheder inden for

EU. Reglerne skal sikre, at momsindtægterne tilfalder den

EU-medlemsstat, hvor det endelige forbrug finder sted, uden at det

er nødvendigt for udenlandske virksomheder, som sælger

varer til andre EU-lande, at lade sig momsregistrere i disse lande.

En ulempe ved reglerne er imidlertid, at de bevirker et brud i

momskæden, når der handles på tværs af

grænserne i EU. Det er dette brud i momskæden, som kan

udnyttes ved MTIC-svig, hvilket nedenstående eksempel

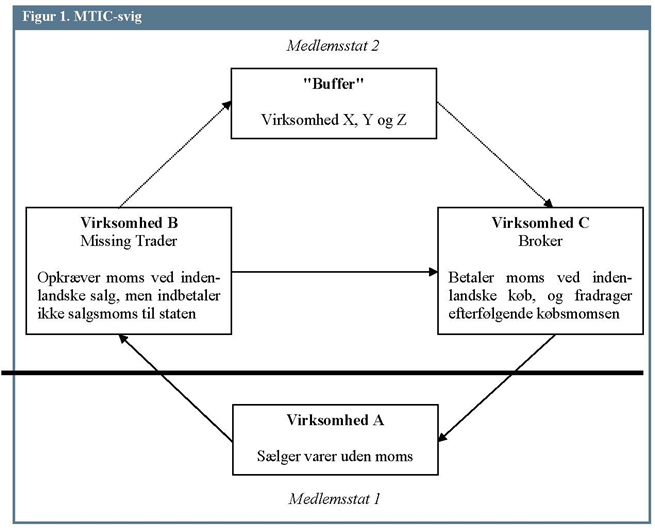

illustrerer, jf. figur 1.

Det forudsættes i eksemplet, at

betingelserne for, at der kan handles uden moms mellem to

virksomheder inden for EU, er opfyldt. Dette betyder blandt andet,

at varerne skal transporteres fysisk mellem de to EU-medlemsstater,

at virksomhederne skal være momsregistrerede, og at

fakturaerne skal overholde kravene for EU-handler.

Virksomhed A sælger varer til virksomhed

B, og da der er tale om en grænseoverskridende transaktion

mellem to virksomheder inden for EU, udsteder A en faktura uden

moms til B. B skal beregne EU-erhvervelsesmoms af

fakturabeløbet, men denne moms kan samtidig fratrækkes

som købsmoms, og den er derfor neutral for B.

B sælger herefter varerne videre til C

til en pris under markedsprisen. Den lave pris gør, at

varerne kan afsættes meget hurtigt, og dermed mindskes

risikoen for, at svigen opdages. Da der er tale om et indenlandsk

salg, opkræver B almindelig salgsmoms af salget. B har pligt

til at indbetale salgsmomsen til myndighederne, men gør det

ikke. I stedet bruger B en del af den skyldige salgsmoms til at

dække omkostningerne ved underpris og transport mv. Resten af

salgsmomsen finansierer en avance til svindlerne samt evt. vederlag

til øvrige aktører i handelsforløbet.

C, som ofte vil være en virksomhed med

et stort eksportsalg, har fradragsret for den moms, som

virksomheden har betalt til B. C har derfor et negativt

momstilsvar, som virksomheden får udbetalt fra myndighederne.

Statens mindreprovenu svarer således i dette eksempel til den

moms, som C har betalt til B, og som B undlader at indbetale til

staten.

Herefter kan C sælge varerne tilbage til

A, og da der er tale om en grænseoverskridende transaktion

mellem to virksomheder inden for EU, er salget uden moms. A kan

herefter igen foretage en momsfri levering inden for EU til B,

hvorefter mønstret gentager sig, hvilket forklarer

betegnelsen »momskarrusel«.

Virksomhed B vil typisk være en

nystartet virksomhed, som i tiden frem til sin første

momsangivelse kan nå at være gennemløbsselskab

for et stort antal handler og på ganske få

måneder generere et meget stort beløb i skyldig

salgsmoms. Af samme grund er det svært for myndighederne at

identificere B i tide, fordi virksomheden først

tiltrækker sig opmærksomhed, når den skyldige

moms ikke afregnes. På dette tidspunkt er B tømt for

likviditet, og bagmændene er forsvundet.

I praksis konstrueres handelskæderne ved

MTIC-svig på en langt mere kompliceret måde, og

bagmændene anvender forskellige metoder til at komplicere

forløbet og sløre svindlen. Karrusellen kan f.eks.

udvides ved at indskyde flere indenlandske virksomheder (X, Y og

Z), som ikke nødvendigvis er vidende om, at en virksomhed i

kædens tidligere led ikke har til hensigt at afregne

salgsmoms. Karrusellen kan også udvides ved at indskyde

handler mellem flere lande både i og udenfor EU, ligesom

varernes færd kan sløres ved at omdøbe

betegnelserne på fakturaen og ved løbende at

sælge varer til endeligt forbrug ud af karrusellen.

Mulighederne for at sløre svindlen er mange, men den

underliggende mekanisme i MTIC-svig er, at ét led i

kæden (B) genererer store beløb i skyldig salgsmoms,

der efterfølgende ikke afregnes, mens et andet led i

kæden (C), som godt kan være en legal virksomhed,

får en stor negativ momsudbetaling. Typisk er det

letomsættelige varer med høj værdi og lav

volumen, der er genstand for MTIC-svig, således at der

hurtigt kan genereres et stort beløb i skyldig salgsmoms

samtidig med, at transportomkostningerne holdes nede. Eksempler

på sådanne varer er mobiltelefoner, integrerede

kredsløbsanordninger, spillekonsoller, tablet-pc'er og

bærbare computere

MTIC-svig er et reelt problem i alle EU-lande,

og omvendt betalingspligt for moms er det til dato mest effektive

værktøj, som kendes i EU-systemet, til at

bekæmpe denne form for svig. Omvendt betalingspligt betyder,

at det er køberen - og ikke som normalt sælgeren - der

skal afregne moms til skattemyndighederne. Omvendt betalingspligt

fjerner derfor selve muligheden for at begå MTIC-svig, fordi

pligten til at angive salgsmoms og retten til at fradrage

købsmoms samles hos én og samme virksomhed på

samme måde, som det er tilfældet med

EU-erhvervelsesmoms ved grænseoverskridende handler. Derved

forsvinder muligheden for at parkere forpligtelsen til at afregne

salgsmoms hos en »missing trader«.

Tidligere var det således inden for

EU-systemet, at en medlemsstat, som ønskede at bekæmpe

MTIC-svig ved at indføre omvendt betalingspligt, skulle

indhente en forudgående tilladelse fra Rådet.

For at forbedre muligheden for at gribe ind

overfor svig, fremsatte EU-Kommissionen imidlertid i 2009 et

forslag om, at alle medlemsstater umiddelbart skulle have mulighed

for at indføre omvendt betalingspligt på indenlandsk

handel med bestemte varer og tjenesteydelser, som

erfaringsmæssigt er særligt udsatte for MTIC-svig. En

mindre del af forslaget, nemlig den del, som har gjort det muligt

for medlemsstaterne at indføre omvendt betalingspligt

på indenlandsk handel med CO2-kvoter og CO2-kreditter, blev vedtaget af Rådet

i 2010.

Den resterende del af forslaget blev vedtaget

af Rådet i 2013, jf. Rådets direktiv 2013/43/EU af 22.

juli 2013 om ændring af momssystemdirektivet for så

vidt angår en valgfri og midlertidig anvendelse af ordningen

for omvendt betalingspligt ved levering af bestemte varer og

tjenesteydelser, som kan være udsat for svig (EU-Tidende

2013, nr. L 201, side 4-6). Disse regler, som indtil videre finder

anvendelse frem til 31. december 2018, gør det muligt at

indføre omvendt betalingspligt for moms ved indenlandsk

handel med forskellige nærmere definerede varer og

tjenesteydelser.

Lovforslaget har til formål at

gennemføre de bestemmelser i Rådets direktiv af 22.

juli 2013, som nu fremgår af momssystemdirektivets artikel

199a, stk. 1, litra c, d og h, og som giver mulighed for at

indføre omvendt betalingspligt for moms ved indenlandsk,

erhvervsmæssig handel med mobiltelefoner, integrerede

kredsløbsanordninger, spillekonsoller, tablet-pc'er og

bærbare computere.

Flere lande i EU har allerede indført

omvendt betalingspligt på sådanne handler, og for

Danmark har det især haft betydning, at Tyskland, som er

Danmarks største eksportmarked, for to år siden

indførte omvendt betalingspligt på mobiltelefoner og

integrerede kredsløbsanordninger. Siden da er den danske

MTIC-svig på mobil- og computerelektronikområdet

eskaleret, og SKAT vurderer - blandt andet på baggrund af

erfaringerne fra skrotområdet - at risikoen for, at den

organiserede momssvig i endnu større grad vil søge

mod Danmark, er stor.

Taberen bliver i første omgang den

danske statskasse, men en omfattende karruselhandel inden for

bestemte varetyper påvirker også den lovlydige del af

branchen. Den lovlydige del af branchen udsættes for en

unfair konkurrence, idet den ikke har mulighed for at sælge

til de kunstigt - og ulovligt - lave priser, som forhandlere af

karruselvarer kan, idet de lovlydige virksomheder afregner moms af

deres salg.

Det konstaterede tab for den danske stat

vedrørende MTIC-svig med mobil- og computerelektronik kan

for perioden januar 2012 - juni 2013 opgøres til 121 mio.

kr. fordelt på 38 afgørelser. For at forhindre og

begrænse statens tab tvangsafmelder SKAT mulige

»missing traders«, når disse findes, og i samme

periode, dvs. perioden januar 2012 - juni 2013, foretog SKAT 40

sådanne tvangsafmeldelser med direkte relation til mobil- og

computerelektronikområdet.

Derudover har SKAT på nuværende

tidspunkt (medio 2013) 98 igangværende sager, hvor der endnu

ikke er sket en endelig afklaring af handelstransaktionerne. De

igangværende sager dækker blandt andet over

kæderevisioner, hvor hele kæden af transaktioner i

Danmark forsøges afdækket, og SKAT forventer, at der i

forbindelse med disse sager vil blive konstateret yderligere

tab.

2.3.

Ændrede regler for indgriben over for

varemærkeforfalskede og piratkopierede varer

Ændringerne er foranlediget af, at

Rådets forordning om toldmyndighedernes indgriben over for

varer, der mistænkes for at krænke visse intellektuelle

ejendomsrettigheder, og om de foranstaltninger, som træffes

over for varer, der krænker sådanne rettigheder, er

ændret.

I forbindelse med evalueringen fra 2003 af den

nuværende forordning om fastsættelse af visse

foranstaltninger i forbindelse med indførsel i

Fællesskabet og udførsel og genudførsel fra

Fællesskabet af varer, der krænker visse former for

intellektuel ejendomsret, blev der konstateret en række

områder, hvor forordningen burde revideres, og hvor nye

tiltag burde indføres.

Evalueringen har medført, at der er

vedtaget en ny EU-forordning, der med virkning fra den 1. januar

2014 ændrer reglerne for toldmyndighedernes indgriben over

for varemærkeforfalskede og piratkopierede varer. Blandt

andet gøres en ordning med tidlig indgriben obligatorisk.

Samtidig indføres en særlig og forenklet procedure for

»småforsendelser« af varemærkeforfalskede

eller piratkopierede varer, så disse, når en

række betingelser er opfyldt, kan tilintetgøres, hvis

der foreligger en generel anmodning herom.

Forordningen er umiddelbart anvendelig i

Danmark, men der er fastsat en række supplerende regler i den

nationale lovgivning vedrørende administrationen af

EU-reglerne.

Lovforslaget har til formål at tilpasse

loven således, at denne afspejler og supplerer, men ikke

gengiver reglerne i den nye forordning.

2.4.

Præcisering af tinglysningsafgiftsloven

Lovforslaget indeholder endvidere en

præcisering af § 8, stk. 1, nr. 7, i

tinglysningsafgiftsloven. Ændringen medfører ikke

materielle ændringer.

2.5.

Konsekvensændringer som følge af ophævelse af

lov om afgift af mineralvand m.v.

Lovforslaget indeholder

konsekvensændringer i to love som følge af

ophævelsen af lov om afgift af mineralvand m.v.

2.6.

Justering af den subjektive skattepligt for erhvervsdrivende

foreninger m.v.

Ved en lovændring i 2011 blev

erhvervsdrivende virksomheder skattepligtige af hele deres indkomst

efter ændrede kriterier. Flere virksomheder end oprindeligt

tilsigtet er blevet fuldt skattepligtige.

Det foreslås derfor at ændre

reglerne vedrørende subjektiv skattepligt for visse

erhvervsdrivende selskaber og foreninger, der er omfattet af lov om

visse erhvervsdrivende virksomheder. Det foreslås, at det kun

er SMBA´er, der fremover omfattes af den fulde skattepligt

efter selskabsskattelovens almindelige regler.

For visse erhvervsdrivende foreninger m.v.,

der er omfattet af den fulde skattepligt efter selskabsskattelovens

almindelige regler, foreslås det, at de som udgangspunkt

fremover ikke længere omfattes af disse regler, men at de i

stedet kun beskattes af erhvervsmæssig indkomst.

2.7

Ændringer i relation til tobaksafgiftsloven.

Afgiftssatserne for tobaksvarer blev senest

forhøjet ved lov nr. 1381 af 28. december 2012 om lov om

ændring af chokoladeafgiftsloven, tobaksafgiftsloven,

øl- og vinafgiftsloven og forskellige andre love

(Afgiftsforhøjelser på chokolade, sukkervarer, is,

sodavand, tobak, øl og vin). Ved loven blev der for det

første indført en forhøjelse af

afgiftssatserne for tobaksvarer med virkning fra den 1. april 2012.

For det andet skete der en yderligere forhøjelse af

afgiftssatserne gældende fra 1. januar 2014, som tidligere

var blevet vedtaget ved lov nr. 1361 af 8. december 2010 om

ændring af lønsumsafgiftsloven, momsloven,

registreringsafgiftsloven og forskellige andre love (Fremrykning af

forhøjelse af lønsumsafgift for finansielle

virksomheder, lønsumsafgiftsfritagelse for undervisning

på professionshøjskoler, ændring af reglerne om

renten af registreringsafgift ved bl.a. forholdsmæssig

betaling i forbindelse med leasing).

Lov nr. 1381 af 28. december 2012 indeholdt

således både afgiftsstigninger på tobaksvarer,

der skulle gælde fra 1. april 2012 og 1. januar 2014. Loven

trådte i kraft 1. april 2012 og fik virkning for varer, der

efter lovens ikrafttræden udleveres til forbrug fra

registrerede virksomheder, angives til fortoldning eller

importeres.

I lovens § 7, stk. 5-10, blev

der fastsat værnsbestemmelser i relation til den

afgiftsforhøjelse, der trådte i kraft den 1. april

2012. Disse bestemmelser havde til formål at sikre, at der

ikke skete væsentlige lageropbygninger hos grossister og

detailhandlere i perioden fra lovforslagets fremsættelse til

afgiftsforhøjelsen trådte i kraft.

Uden tilsvarende værnsbestemmelser i

forbindelse med afgiftsforhøjelsen den 1. januar 2014 vil

producenter og importører kunne opbygge unaturlige

mængder af tobaksprodukter hos grossister eller i

detailhandelen i perioden til og med den 31. december 2013. Disse

varer vil herefter frit kunne sælges til forbrugerne til den

gamle pris (og med den gamle afgift) efter den 31. december 2013,

hvilket vil sige selv efter, at afgiftsforhøjelserne er

trådt i kraft den 1. januar 2014. Det foreslås derfor,

at der indsættes en værnsregel svarende til den, der

var i 2012, som sikrer, at der ikke sker væsentlige

lageropbygninger hos grossister og detailhandlere i perioden til og

med den 31. december 2013.

Lovforslaget indeholder desuden en

ændring af tobaksafgiftsloven som følge af, at

papirbaseret kontrolprocedure er gjort overflødig.

2.8. Teknisk

justering af udligningsafgiften for varebiler.

Regeringen (Socialdemokraterne, Det Radikale

Venstre og Socialistisk Folkeparti), Venstre og Det Konservative

Folkeparti indgik den 22. juni 2012 en aftale om en

skattereform.

Et delelement i aftalen var, at

udligningsafgiften for person- og varebiler skulle reguleres med

1,8 pct. i årene 2014 og 2015. Der er sket en fejl i lov nr.

924 af 18. september 2012, idet der er anført forkerte

satser for 2014 og 2015. Ved dette forslag rettes fejlen.

3.

Lovforslagets enkelte elementer

3.1.

Ændring af reglerne om virksomheders fradrag for udgifter til

bestikkelse

3.1.1.

Gældende ret

Det fremgår af ligningslovens

§ 8 D, at der ikke er fradrag for udgifter, som en

virksomhed afholder til bestikkelse og andre gaver til en person,

der er ansat, udnævnt eller valgt til tjeneste eller hverv

ved lovgivende, administrative og dømmende organer, uanset

om det er for Danmark, Færøerne, Grønland eller

en fremmed stat, herunder lokale myndigheder eller politiske

underafdelinger, eller for en international organisation, der er

dannet af stater, regeringer eller andre internationale

organisationer.

Bestemmelsen blev indsat ved lov nr. 1097 af

29. december 1997. Med lovændringen opfyldte Danmark OECD's

anbefaling af 11. april 1996, som opfordrede landene til at

undersøge deres skattelovgivning med henblik på at

nægte fradragsret for bestikkelse af udenlandske

embedsmænd. Disse anbefalinger er i 2009 afløst af nye

anbefalinger på området. I de nye anbefalinger

opfordrer OECD medlemslandene til at nægte fradrag for

bestikkelse af udenlandske tjenestemænd. Bestemmelsen skal

ses i sammenhæng med straffelovens §§ 122 og

144, der vedrører såkaldt aktiv og passiv

bestikkelse.

SKAT udsendte den 7. juli 2006 en meddelelse

om fradrag for bestikkelse i den private sektor (SKM2006. 469.

SKAT).

Det fremgår af meddelelsen, at det ikke

er fradragsret for udgifter til bestikkelse, såfremt ydelsen

er strafbar i henhold til straffelovens § 299,

stk. 2, (tidligere straffelovens § 299, nr. 2) og

underlagt dansk straffemyndighed. Bestemmelsen omfatter både

fysiske personer og juridiske personer, der bestikker

privatansatte. Hvis en fysisk eller en juridisk person, der er

underlagt dansk straffemyndighed, i en fremmed stat bestikker en

privatansat, og hvis bestikkelsen af den privatansatte efter den

fremmede stats lovgivning er strafbar, kan handlingen straffes

efter den danske straffelov, og udgifterne kan derfor ikke

fradrages af virksomheden ved indkomstopgørelsen.

For så vidt angår de

tilfælde, hvor en dansk virksomhed bestikker en privatansat i

udlandet, der efter sit eget lands lovgivning ikke foretager sig

noget kriminelt, fremgår følgende af SKAT's

meddelelse:

»Det understreges, at dette ikke er

ensbetydende med, at der ikke vil kunne opnås fradrag for

udgifter til bestikkelse, alene fordi handlingen ikke er strafbar

efter straffeloven og underlagt dansk straffemyndighed.

Fradragsretten vil også fremover bero på en vurdering

af udgiftens karakter af en driftsomkostning.«

Det er således ikke klart, om en

virksomhed under visse omstændigheder vil kunne fradrage

udgifter til bestikkelse af privatansatte, hvis bestikkelsen ikke

er ulovlig i den fremmede stat m.v.

3.1.2.

Lovforslaget

Det foreslås at ændre reglerne om

virksomheders fradrag, således at det direkte af lovgivningen

fremgår, at en virksomhed ikke kan fradrage udgifter til

bestikkelse, uanset om bestikkelse er lovlig eller ulovlig efter

lovgivningen i den stat, hvor bestikkelsen foretages.

Ændringen er knyttet til de ydelser, der

er omfattet af straffelovens § 299, stk. 2. Det er

ikke afgørende, hvorledes ydelsen til den private modtager

betegnes, f.eks. provision, kommission, konsulenthonorar eller

direkte som bestikkelse. Det afgørende er, om ydelsen har en

sådan karakter, at den er omfattet af definitionen af

bestikkelse i straffelovens § 299, stk. 2.

Det er tilstrækkeligt for, at ydelsen

ikke er fradragsberettiget, at ydelsen ville være omfattet af

straffelovens bestemmelser, hvis ydelsen her i landet blev givet af

en virksomhed til en privat person, virksomhed, organisation eller

forening. Det er efter forslaget således uden betydning, at

den foretagne bestikkelse ikke er strafbar efter straffelovens

bestemmelse, fordi den er ydet i en fremmed stat, hvor bestikkelse

er lovlig.

Samtidig foreslås det, at der heller

ikke skal være fradragsret for udgifter til bestikkelse af

voldgiftsdommere, der er omfattet af straffelovens § 304

a, så begrænsningen af fradragsretten omfatter alle de

former for bestikkelse, der er omfattet af straffeloven.

Endelig foreslås den gældende

bestemmelse ændret som følge af den ændrede

ordlyd af straffelovens § 144.

3.2. Omvendt

betalingspligt for moms ved handel med mobiltelefoner,

bærbare computere m.v.

3.2.1.

Gældende ret

I momsloven, som implementerer EU's

fælles momssystemdirektiv, er der fastsat regler for, hvem

der har pligt til at afregne moms af en given transaktion.

Hovedreglen i momsloven er, at det er

leverandøren (den sælgende virksomhed), der er

ansvarlig for, at der bliver betalt moms af enhver momspligtig

transaktion. Dog findes der flere undtagelser til hovedreglen, hvor

det er aftageren af en vare eller ydelse (den købende

virksomhed), som er betalingspligtig for momsen. Hermed bliver det

samme virksomhed, der skal indbetale salgsmomsen og fradrage

købsmomsen. I disse situationer taler man om såkaldt

omvendt betalingspligt for moms.

De fleste regler i momsloven om omvendt

betalingspligt vedrører grænseoverskridende

transaktioner inden for EU, dvs. situationer, hvor den

købende og den sælgende virksomhed er

hjemmehørende i forskellige lande. Der findes dog også

i momsloven regler om omvendt betalingspligt for ren indenlandsk

handel med visse varer og tjenesteydelser (CO2-kvoter, CO2-kreditter og metalskrot), som

erfaringsmæssigt kan være udsat for svig.

Momslovens regler om omvendt betalingspligt

finder i alle tilfælde kun anvendelse på salg til

afgiftspligtige personer, dvs. virksomheder, hvor det

efterfølgende er muligt at gennemføre en momskontrol.

Private købere er således ikke omfattet af

reglerne.

3.2.1.1.

Indberetning af moms efter gældende regler

I april 2010 blev der indført omvendt

betalingspligt for indenlandsk handel med CO2-kvoter og CO2-kreditter, og i juli 2012 blev der

indført omvendt betalingspligt for indenlandsk handel med

metalskrot. Reglerne betyder, at sælgere af CO2-kvoter, CO2-kreditter og metalskrot ikke

længere skal opkræve moms af salget, men at det er

køberne af produkterne, der skal beregne og angive moms

på samme måde, som når de i dag handler med

udlandet.

Alle danske virksomheder, som i dag sælger CO2-kvoter, CO2-kreditter og metalskrot til andre danske

virksomheder, skal således udstede en faktura uden moms.

Køberens navn, adresse og momsnummer skal fremgå af

fakturaen på samme måde, som når en dansk

virksomhed sælger varer og ydelser til virksomheder i

udlandet. Derudover skal det fremgå af fakturaen, at salget

er omfattet af reglerne om omvendt betalingspligt. Dette kan

gøres ved at anføre følgende på

fakturaen: »Omvendt betalingspligt, køber afregner

momsen«. Ved indberetning af sådanne salg uden moms

skal værdien af salget angives i rubrik C på

momsangivelsen.

Alle danske virksomheder, som i dag køber CO2-kvoter, CO2-kreditter og metalskrot fra andre danske

virksomheder, skal selv beregne moms af værdien af

købet og angive den i momsangivelsens rubrik for salgsmoms.

Den beregnede moms kan virksomheder med fuld fradragsret samtidig

fratrække i momsangivelsens rubrik for købsmoms,

hvorfor der i de fleste tilfælde vil være tale om to

regnskabsmæssige posteringer - et »plus« og et

»minus« - som tilsammen betyder, at den beregnede moms

bliver neutral for købere med fuld fradragsret.

De gældende regler om angivelse og

indberetning af moms for handler med CO2-kvoter, CO2-kreditter og metalskrot fremgår af

momsbekendtgørelsens §§ 63, 76, stk. 3,

og 76, stk. 10, nr. 3.

3.2.2.

Lovforslaget

Det foreslås, at momslovens regler om

omvendt betalingspligt udvides til også at omfatte

indenlandske leverancer af mobiltelefoner, integrerede

kredsløbsanordninger, spillekonsoller, tablet-pc'er og

bærbare computere med undtagelse af salg fra momsregistrerede

virksomheder, hvis afsætning udelukkende eller overvejende

sker til private forbrugere. På den måde bliver omvendt

betalingspligt hovedreglen for handel med de pågældende

varer, både når der er tale om handel internt i Danmark

og handel over grænserne i EU.

Ved omvendt betalingspligt flyttes pligten til

at afregne salgsmoms fra den sælgende til den købende

virksomhed, således at kunden overtager sælgerens

forpligtelse til at betale salgsmoms. På den måde

beskyttes staten mod finansielle tab, som skyldes manglende

afregning af salgsmoms hos en »missing trader«,

når virksomheder i kædens efterfølgende led har

taget fradrag for købsmomsen.

De foreslåede regler betyder, at

køberen på samme tid i momsregnskabet både skal

angive salgsmoms og tage fradrag for købsmoms. Derved samles

pligten til at angive salgsmoms og retten til at fradrage

købsmoms hos én og samme virksomhed, hvorved

muligheden for MTIC-svig elimineres.

De nærmere regler om angivelse og

indberetning af moms for indenlandske handler med omvendt

betalingspligt fremgår af momsbekendtgørelsen.

Såfremt lovforslaget vedtages, skal

momsbekendtgørelsen ændres, således at

momsbekendtgørelsens § 63, § 76,

stk. 3, og § 76, stk. 10, nr. 3, også

kommer til at gælde for handler med mobiltelefoner,

integrerede kredsløbsanordninger, spillekonsoller,

tablet-pc'er og bærbare computere.

MTIC-svig er kendetegnet ved meget komplekse

handelsmønstre, som har til formål at sløre

svindlen overfor myndighederne og det kan derfor være

svært for lovlydige virksomheder at følge varens gang

gennem alle tidligere handelsled. Dermed er det også

svært for virksomhederne at sikre sig imod, at de ikke

utilsigtet aftager varer, som i tidligere led har været

genstand for MTIC-svig. De foreslåede regler om omvendt

betalingspligt for moms på mobil- og

computerelektronikområdet vurderes generelt at styrke

aftagervirksomhedernes retssikkerhed, fordi hver enkelt

køber selv bliver ansvarlig for afregningen af moms og

dermed kan undgå at blive involveret i sager, hvor en

»missing trader« i tidligere led har genereret store

beløb i salgsmoms, som ikke er blevet afregnet.

3.3.

Ændrede regler for indgriben over for

varemærkeforfalskede og piratkopierede varer

3.3.1.

Gældende ret

Rådets forordning (EF) nr. 1383/2003

omhandler indgriben fra toldmyndighederne over for varer, der

mistænkes for at krænke visse intellektuelle

ejendomsrettigheder, og er et vigtigt element i EU's strategi til

beskyttelse og håndhævelse af intellektuelle

ejendomsrettigheder. Forordningen dækker imidlertid ikke alle

intellektuelle ejendomsrettigheder, ligesom visse krænkelser

er udelukket fra dens anvendelsesområde.

Forordningen er direkte anvendelig i

medlemslandene, men det er nødvendigt at supplere med

nationale bestemmelser, for så vidt angår selve

administrationen af forordningen. Den eksisterende

varemærkeforfalskningslov fastlægger således

regler om, hvem der administrerer bestemmelserne,

toldmyndighedernes adgang til lokaler m.v. og sanktioner for

overtrædelse af de enkelte artikler. Den nuværende lov

giver i § 5 a adgang til at anvende den i Rådets

forordning (EF) nr. 1383/2003, artikel 11, fastlagte frivillige

forenklede procedure for tilintetgørelse af varer under

toldkontrol.

3.3.2.

Lovforslaget

Formålet med Europa-Parlamentets og

Rådets forordning (EU) nr. 608/2013 af 12. juni 2013 er at

styrke og præcisere bestemmelserne om håndhævelse

af intellektuelle ejendomsrettigheder ved at udvide

anvendelsesområdet for forordning (EF) nr. 1383/2003,

så den f.eks. også omfatter krænkelse af

handelsnavne og brugsmodeller.

Med forordningen er bl.a. indført en

forenklet procedure for tilintetgørelse af varer, som

gør det muligt for toldmyndighederne at lade varer

tilintetgøre uden at skulle igennem retslige procedurer.

Proceduren forudsætter dog, at indehaveren af vareren ikke

aktivt har modsat sig tilintetgørelsen inden for en

nærmere fastsat frist. For så vidt angår

småforsendelser, gør forordningen det endvidere muligt

at tilintetgøre varer, der mistænkes for at være

varemærkeforfalskede eller piratkopierede, og som er

dækket af en forudgående anmodning fra

rettighedshaveren, uden at denne hver gang bliver inddraget.

Som konsekvens af, at den nye forordning

træder i kraft den 1. januar 2014, foreslås i den

forbindelse en række ændringer af

varemærkeforfalskningsloven. For de fleste ændringers

vedkommende er der alene tale om ændringer, der er en

følge af ændrede henvisninger til den nye

forordning.

I lyset af at den hidtil forenklede og

frivillige procedure for varens tilintetgørelse under

toldkontrol ved mistanke om krænkelse af en intellektuel

ejendomsret er blevet gjort obligatorisk, foreslås det

endvidere, at lovens § 5 a ophæves, idet

bestemmelsens oprindelige formål var at muliggøre

anvendelsen af den forenklede procedure i dansk ret.

3.4.

Præcisering af tinglysningsafgiftsloven

Der er tale om en præcisering af

§ 8, stk. 1, nr. 7, i tinglysningsafgiftsloven.

Ændringen medfører ikke materielle

ændringer.

3.5.

Konsekvensændringer som følge af ophævelse af

lov om afgift af mineralvand m.v.

3.5.1.

Gældende ret

Konkursloven og opkrævningsloven

indeholder bestemmelser, som omfatter lov om mineralvand m.v.

3.5.2.

Lovforslaget

Som følge af, at lov om afgift af

mineralvand m.v. ophæves den 1. januar 2014, foreslås

der foretaget konsekvensrettelser af konkursloven og

opkrævningsloven.

3.6.

Justering af den subjektive skattepligt for erhvervsdrivende

foreninger m.v.

3.6.1.

Gældende ret

Ved lov nr. 254 af 30. marts 2011 blev der

gennemført en ændring af selskabsskattelovens regler

for subjektiv skattepligt for selskaber m.v. omfattet af

selskabsskattelovens § 1, stk. 1, nr. 2. Der blev

indført en generel skattepligt for alle selskaber m.v.

omfattet af § 3 i lov om visse erhvervsdrivende

virksomheder. Denne bestemmelse har virkning for indkomstår,

der påbegyndes den 24. november 2010 eller senere.

Selskaber og foreninger m.v. er således

skattepligtige efter selskabsskattelovens § 1,

stk. 1, nr. 2, såfremt de er omfattet af § 3 i

lov om visse erhvervsdrivende virksomheder. Herudover er selskaber

og foreninger m.v. omfattet af selskabsskattelovens

§ 1, stk. 1, nr. 2, i det omfang ingen af deltagerne

hæfter personligt for selskabets forpligtelser, og der sker

fordeling af overskuddet i forhold til den kapital, som deltagerne

har indskudt i selskabet eller foreningen m.v. Skattepligten efter

selskabsskattelovens § 1, stk. 1, nr. 2, omfatter

endvidere selskaber omfattet af selskabsskattelovens § 2

C.

Når et selskab eller en forening m.v. er

omfattet af selskabsskattelovens § 1, stk. 1,

nr. 2, omfatter skattepligten alle foreningens m.v.

indtægter. Udover indtægter ved erhvervsmæssig

indkomst vil der bl.a. kunne være tale om indtægter i

form af kontingenter fra medlemmer, renteindtægter og

fortjeneste ved salg af værdipapirer såsom aktier,

obligationer og lign.

Herudover kan foreninger m.v. beskattes som

selvstændige skattesubjekter bl.a. efter selskabsskattelovens

§ 1, stk. 1, nr. 6. Foreninger m.v., som er

skattepligtige efter selskabsskattelovens § 1,

stk. 1, nr. 6, beskattes af indtægt ved

erhvervsmæssig virksomhed og fortjeneste eller tab ved

afhændelse, afståelse eller opgivelse af formuegoder,

der har eller har haft tilknytning til den erhvervsmæssige

virksomhed.

Ved udvidelsen af skattepligten efter

selskabsskattelovens § 1, stk. 1, nr. 2, til

også at omfatte selskaber m.v. omfattet af § 3 i

lov om visse erhvervsdrivende virksomheder var hovedformålet,

at SMBA´er i alle tilfælde skulle være omfattet

af den fulde skattepligt efter selskabsskattelovens § 1,

stk. 1, nr. 2. Det fremgår af forarbejderne til lov nr.

254 af 30. marts 2011, at: »Da selskaber m.v. med

begrænset ansvar omfattet af lov om visse erhvervsdrivende

virksomheder er erhvervsdrivende, bør det sikres, at

sådanne selskaber m.v. skattemæssigt behandles efter de

samme regler, som gælder for indregistrerede aktieselskaber

og anpartsselskaber.«

Det har imidlertid vist sig, at flere

skattepligtige end oprindeligt tilsigtet er blevet omfattet af den

fulde skattepligt. Når en virksomhed udøver

erhvervsdrift kan den være omfattet af lov om visse

erhvervsdrivende virksomheder. § 3 i lov om visse

erhvervsdrivende virksomheder omfatter også foreninger med

begrænset ansvar (FMBA) og andelsselskaber (andelsforeninger)

med begrænset ansvar (AMBA). Disse selskaber og foreninger

var i vidt omfang tidligere omfattet af skattepligten efter

reglerne i selskabsskattelovens § 1, stk. 1, nr. 6,

og dermed kun skattepligtige af deres erhvervsmæssige

indkomst, men er ved lovændringen blevet skattepligtige af

deres fulde indkomst. Dette betyder, at disse foreninger ved

lovændringen f.eks. er blevet gjort skattepligtige af

kontingentindtægter og kapitalgevinster. Der er bl.a.

eksempler på, at større medlemsforeninger er blevet

omfattet af skattepligten, selv om dette ikke var tilsigtet.

Andelsselskaber (andelsforeninger), herunder

brugsforeninger, der opfylder betingelserne i selskabsskattelovens

§ 1, stk. 1 nr. 3, 3a eller 4, er ikke blevet

påvirket af lovændringen i lov nr. 254 af 30. marts

2011 og har således været skattepligtige efter disse

bestemmelser, uanset at de også har været omfattet af

§ 3 i lov om erhvervsdrivende virksomheder.

3.6.2.

Lovforslaget

Ved lov nr. 616 af 12. juni 2013 er der

vedtaget en ændring af bl.a. selskabsloven og lov om visse

erhvervsdrivende virksomheder, der bevirker, at det efter lovens

ikrafttræden ikke længere er muligt at stifte

SMBA´er. De SMBA´er, der er stiftet frem til den 1.

januar 2014, vil fortsat lovligt kunne bestå.

Da flere skattepligtige end oprindeligt

tilsigtet er blevet omfattet af den fulde skattepligt, og da det

fremadrettet ikke er muligt at stifte SMBA´er, foreslås

det at ændre selskabsskattelovens § 1,

stk. 1, nr. 2, således at den generelle henvisning til

§ 3 i lov om visse erhvervsdrivende virksomheder

udgår. Det foreslås i stedet at indføre en

generel skattepligt for registrerede SMBA´er, dvs. SMBA'er,

der er registrerede i Erhvervsstyrelsens it-system. Registrerede

SMBA´er stiftet frem til 1. januar 2014 vil således

efter forslaget være omfattet af selskabsskattelovens

§ 1, stk. 1, nr. 2, uanset hvordan de eventuelt

fordeler overskud mellem selskabsdeltagerne.

Forslaget medfører samtidig, at de

selskaber, foreninger m.v., der ikke er SMBA´er, efter

omstændighederne overgår til beskatning efter

selskabsskattelovens andre bestemmelser, dvs. som udgangspunkt

efter bestemmelsen i selskabsskattelovens § 1,

stk. 1, nr. 6. Det foreslås, at ændringen har

virkning for indkomstår, der påbegyndes den 1. januar

2014 eller senere.

Da de pågældende foreninger m.v.

ikke har været tiltænkt omfattet af

selskabsskattelovens § 1, stk. 1, nr. 2,

foreslås det, at foreninger m.v., der ved lov nr. 254 af 30.

marts 2011 er blevet skattepligtige efter § 1,

stk. 1, nr. 2 - bortset fra SMBA´er - kan træffe

et valg om ikke at være omfattet af denne skattepligt med

tilbagevirkende kraft. Foreningen m.v. vil herefter som

udgangspunkt være omfattet af den skattepligtsbestemmelse, de

var omfattet af, inden de overgik til beskatning efter

selskabsskattelovens § 1, stk. 1, nr. 2.

Konsekvensen er således, at den pågældende

forening behandles, som om den aldrig har været omfattet af

selskabsskattelovens § 1, stk. 1, nr. 2.

Det betyder, at en forening m.v., der har

kalenderårsregnskab og oprindeligt var omfattet af

selskabsskattelovens § 1, stk. 1, nr. 6, men som

følge af lov nr. 254 af 30. marts 2011 har været

omfattet af selskabsskattelovens § 1, stk. 1, nr. 2,

for indkomstårene 2011, 2012 og 2013 kan vælge at blive

omfattet af selskabsskattelovens § 1, stk. 1, nr. 6,

for disse indkomstår.

Hvis foreningen m.v. ønsker at udnytte

denne valgmulighed, kræver dette, at der sker meddelelse til

SKAT.

Foreninger, der er omfattet af

selskabsskattelovens § 1, stk. 1, nr. 3, 3a eller 4,

påvirkes ikke af forslaget. Disse skattesubjekter omfattes

således fortsat af reglerne for formuebeskattede

andelsforeninger, brugsforeninger eller aktieselskabsbeskattede

andelsforeninger.

3.7

Ændringer i relation til tobaksafgiftsloven

3.7.1.

Gældende ret

3.7.1.1.

Afgiftsforhøjelserne den 1. januar 2014

Ved lov nr. 1361 af 8. december 2010 blev

tobaksafgiftsloven ændret, således at der træder

afgiftsforhøjelser på tobaksvarer i kraft den 1.

januar 2014. Senere er afgiftssatsen, der skal gælde fra 1.

januar 2014, blevet yderligere forhøjet ved § 4 i

lov nr. 1383 af 28. december 2012, ligesom der blev indført

en afgiftsforhøjelse gældende fra den 1. april 2012.

Forhøjelserne gælder for de varer, som udleveres til

forbrug fra registrerede virksomheder, angives til fortoldning

eller importeres.

I § 7, stk. 5-10, i lov nr.

1383 af 28. december 2012, blev der fastsat værnsbestemmelser

i relation til den afgiftsforhøjelse, der trådte i

kraft den 1. april 2012. Disse bestemmelser havde til formål

at sikre, at der ikke skete væsentlige lageropbygninger hos

grossister og detailhandlere i perioden fra lovforslagets

fremsættelse til afgiftsforhøjelsen trådte i

kraft.

Efter de hidtil vedtagne regler i relation til

afgiftsforhøjelserne på tobaksvarer den 1. januar 2014

vil producenter og importører i perioden op til

afgiftsforhøjelsen kunne opbygge unaturligt store lagre af

tobaksvarer med henblik på salg af disse varer til

forbrugerne med gamle afgifter i perioden efter, at

afgiftsforhøjelserne er trådt i kraft.

3.7.1.2.

Forhåndsunderretning for tobaksvarer

Ved lov nr. 947 af 20. december 1999 blev der

i tobaksafgiftsloven indført regler om tvungen brug af et

EU-system for forhåndsunderretning for

tobaksforsendelser.

Ordningen betyder, at danske virksomheder, ved

afsendelse af cigaretter til andre EU-lande eller i forbindelse med

eksport til tredjelande via et andet EU-land, inden afsendelsen

skal varsle skattemyndighederne om afsendelsen.

Proceduren for forhåndsunderretningen

var oprindeligt tiltænkt at være papirbaseret.

Ordningen blev etableret inden for rammerne af artikel 19 i

Rådets direktiv 1992/12/EØF af 25. februar 1992 om den

generelle ordning for afgiftspligtige varer, om oplægning og

omsætning heraf samt om kontrol hermed

(cirkulationsdirektivet).

Det følger af ovennævnte lov, at

reglerne for forhåndsunderretning først træder i

kraft efter skatteministerens nærmere bestemmelser. Reglerne

er imidlertid aldrig sat i kraft.

Med lov nr. 1385 af 21. december 2009 blev

Rådets direktiv 2008/118/EF af 16. december 2008 om den

generelle ordning for punktafgifter og om ophævelse af

ovennævnte direktiv 1992/12/EØF,

gennemført.

3.7.2.

Lovforslaget

3.7.2.1

Afgiftsforhøjelserne den 1. januar 2014

Det foreslås, at der indsættes en

værnsregel, svarende til værnsreglen i forbindelse med

afgiftsforhøjelsen i 2012, som sikrer, at der ikke sker

væsentlige lageropbygninger hos grossister og detailhandlere

i perioden til og med den 31. december 2013.

Bestemmelsen udformes således, at der

lægges et loft over, hvor mange styk cigaretter og kilogram

røgtobak de registreringspligtige virksomheder må

købe stempelmærker til efter de gældende

afgiftssatser, i perioden fra lovforslaget er fremsat til den 1.

januar 2014, hvor de nye afgifter på tobaksvarer træder

i kraft. Stempelmærker, som de registreringspligtige

virksomheder køber, udover dette antal, vil herefter blive

betragtet som købt den 1. januar 2014.

De foreslåede bestemmelser har desuden

den konsekvens, at overstiger en virksomheds køb af

stempelmærker loftet, vil den ikke kunne fradrage den moms,

som er betalt i forbindelse med købet af disse

stempelmærker. Når afgiften efterfølgende

reguleres efter de nye afgiftssatser, reguleres momsen tilsvarende,

og først herefter vil virksomheden kunne fradrage

momsen.

Der er i beregningen af loftet over antal

købte stempelmærker taget udgangspunkt i, til hvor

mange styk cigaretter og kilogram røgtobak den enkelte

virksomhed normalt køber stempelmærker, og hertil er

der lagt 20 pct. Således sikres det i videst muligt omfang,

at værnsreglen ikke medfører, at der i perioden til og

med den 31. december 2013 ikke er mulighed for at imødekomme

den reelle forbrugerefterspørgsel på tobak.

Det foreslås, at værnsreglen ikke

kommer til at gælde nyregistrerede virksomheder, dog

sådan at er en nyregistreret virksomhed koncernforbundet med

en allerede registreret virksomhed, anses de som én

virksomhed, og loftet fastsættes ud fra den allerede

registrerede virksomheds normale indkøb.

Det foreslås, at reglen skal have

virkning fra tidspunktet for lovforslagets fremsættelse.

3.7.2.2.

Forhåndsunderretning for tobaksvarer

Med det nye direktiv blev den hidtidige

papirbasseret kontrolprocedure for transport af afgiftspligtige

varer erstattet med en obligatorisk elektronisk kommunikeret

procedure for kontrol af varetransporten indenfor EU.

Som konsekvens heraf er den papirbaserede

kontrolprocedure gjort overflødig.

De relevante bestemmelser i lov nr. 947 af 20.

december 1999 foreslås derfor ophævet, da det aldrig

bliver aktuelt at sætte den i kraft.

4.

Økonomiske konsekvenser for det offentlige

4.1.

Ændring af reglerne om virksomheders fradrag for udgifter til

bestikkelse

Forslaget om justering af reglerne for

virksomheders fradrag for udgifter til bestikkelse har

begrænset provenumæssig virkning.

4.2. Omvendt

betalingspligt for moms ved handel med mobiltelefoner,

bærbare computere m.v.

Forslaget om omvendt betalingspligt på

indenlandske leverancer af mobiltelefoner, integrerede

kredsløbsanordninger, spillekonsoller, tablet-pc'er og

bærbare computere har til formål at hindre

momskarruselsvig på området og dermed forhindre et

utilsigtet provenutab for statskassen.

4.3.

Justering af den subjektive skattepligt for erhvervsdrivende

foreninger m.v.

Med lovforslaget målrettes den udvidelse

af den fulde skattepligt for visse foreninger og selskaber, der

skete med lov nr. 254 af 30. marts 2011, til alene at omfatte

SMBA'er, som det oprindeligt var tilsigtet. Herved bortfalder der

et utilsigtet merprovenu fra og med indkomståret 2011. Der er

ikke holdepunkter for et egentligt provenuskøn herfor, men

rent skønsmæssigt vurderes det realiserede

merprovenu ved ændringen at være beskedent.

4.4

Ændringer i relation til tobaksafgiftsloven

4.4.1.

Afgiftsforhøjelserne den 1. januar 2014

Den foreslåede værnsregel har til

hensigt at sikre, at den forudsatte provenuvirkning i 2014 af

afgiftsforhøjelsen på cigaretter og tobak ikke udhules

af en betydelig lageropbygning af cigaretter og tobak til de priser

og afgifter, som gælder, inden afgiftsforhøjelsen

træder i kraft den 1. januar 2014.

De øvrige forslag har ingen

provenumæssige virkninger.

5.

Administrative konsekvenser for det offentlige

Lovforslaget skønnes ikke at have

nævneværdige administrative konsekvenser for det

offentlige.

6.

Økonomiske konsekvenser for erhvervslivet

6. 1.

Omvendt betalingspligt for moms ved handel med mobiltelefoner,

bærbare computere m.v.

Forslaget kan medføre, at der sker en

likviditetsforskydning mellem momsregistrerede sælgere og

købere. Fortegnet og størrelsesordnen på

likviditetsforskydningen afhænger af forholdet mellem

kredittiderne ved indbetaling og refusion af moms og den kredittid,

der gives mellem de handlende parter.

6.2.

Ændrede regler for indgriben overfor

varemærkeforfalskede og piratkopierede varer

Forslaget om ændring af

varemærkeforfalskningsloven skønnes at have en mindre,

positiv effekt for erhvervslivet, idet forslaget har til

formål at begrænse udbuddet af

varemærkeforfalskede og piratkopierede varer på

markedet og dermed understøtte de retmæssige

varemærkeindehaveres rettigheder m.v.

6.3.

Justering af den subjektive skattepligt for erhvervsdrivende

foreninger m.v.

Forslaget om justeringen af den subjektive

skattepligt for erhvervsdrivende foreninger m.v. forhindrer en

utilsigtet beskatning af visse foreninger og andelsselskaber.

De øvrige forslag skønnes ikke

at have erhvervsøkonomiske konsekvenser.

7.

Administrative konsekvenser for erhvervslivet

Erhvervsstyrelsens Team Effektiv Regulering

(TER - tidligere CKR) har haft lovforslaget til vurdering og har

følgende bemærkninger for så vidt angår de

administrative konsekvenser.

Ændringerne i momsloven, som sikrer en

omvendt betalingspligt for moms ved handel med mobiltelefoner,

integrerede kredsløbsanordninger, spillekonsoller,

tablet-pc'er og bærbare computere, betyder, at pligten til at

afregne og betale moms flyttes fra den sælgende virksomhed

til den købende virksomhed. Salg til forbrugere bliver ikke

påvirket af ændringen. Salg fra virksomheder, hvis

afsætning af de pågældende produkter sker

udelukkende eller overvejende til private forbrugere, bliver heller

ikke påvirket af ændringen. Dette vil primært

være detailhandelsvirksomheder.

TER vurderer, at ændringerne på

samfundsniveau både vil medføre større

omstillingsomkostninger og begrænsede løbende byrder

for de omfattede virksomheder.

For alle sælgende virksomheder vil deres

IT-systemer og/eller administrative processer skulle omlægges

til at kunne håndtere salg af de omfattede produkter uden

moms til andre virksomheder. Omstillingen vil være

besværliggjort af den korte implementeringsfrist - loven

forventes at træde i kraft d. 1. januar 2014.

(Ikrafttrædelsen af ændringer af momsloven er efter TER

har afgivet sin udtalelse ændret til 1. juli 2014). Der er

ca. 1.700 engroshandlere, som potentielt vil blive berørt af

dette krav. For den enkelte virksomhed vil

omstillingsomkostningernes omfang bl.a. afhænge af antallet

af varenumre, som virksomheden skal ændre i. Det vil

også afhænge af, om deres eksisterende IT-systemer nemt

kan omstilles til at håndtere omvendt momsbetalingspligt

på de pågældende produkter, fx hvis virksomheden

allerede håndterer omvendt momsbetalingspligt ved salg til

andre EU-lande, eller om der skal igangsættes en

større IT-udvikling. For nogle virksomheder vil der

således være høje omstillingsomkostninger, mens

der for andre virksomheder vil være lave

omstillingsomkostninger. TER vurderer, at der på

samfundsniveau vil være tale om større

omstillingsomkostninger, men kan ikke kvantificere dem

nærmere.

TER har kontaktet en række virksomheder

med henblik på at vurdere de administrative løbende

byrder. Næsten alle virksomhederne gav udtryk for, at de ikke

forventede at bruge ekstra tid på at håndtere salg af

produkter med omvendt momsbetalingspligt, når systemerne og

de administrative procedurer først er ændrede. Dette

gjaldt også for blandede salg, dvs. salg hvor nogle produkter

er med moms og andre uden. Derudover gav nogle af virksomhederne

udtryk for, at håndtering af salg til forbrugere, hvor de

pågældende produkters pris skal være med moms,

heller ikke ville medføre et ekstra tidsforbrug, da varen

blot skal have to forskellige varenumre alt efter, om der er tale

om salg til virksomheder eller til forbrugere. Næsten alle de

kontaktede virksomheder har erfaring med omvendt momsbetalingspligt

ved salg af de pågældende produkter til andre EU-lande

og havde derfor en god forudsætning for at estimere de

løbende byrder. TER vurderer på baggrund heraf, at de

løbende administrative byrder vil være

begrænsede, når omstillingen er på plads.

Alle virksomheder, som køber de

pågældende produkter uden moms, vil desuden skulle

omstille deres IT-systemer og/eller administrative processer til at

kunne håndtere, at de både skal pålægge og

fratrække moms på de omfattede produkter.

Løbende vil de skulle håndtere disse produkter

anderledes end øvrige produkter med almindelig momspligt.

Samlet set forventes dette dog ikke at medføre

væsentlige byrder.

De øvrige forslag skønnes ikke

at have administrative konsekvenser for erhvervslivet.

8.

Administrative konsekvenser for borgerne

Forslaget har ingen administrative

konsekvenser for borgerne.

9.

Miljømæssige konsekvenser

Forslaget har ingen miljømæssige

konsekvenser.

10.

Forholdet til EU-retten

10. 1.

Omvendt betalingspligt for moms ved handel med mobiltelefoner,

bærbare computere m.v.

Momssystemdirektivets artikel 199 a,

stk. 1, litra c, d, og h, giver medlemslandene mulighed for at

indføre omvendt betalingspligt for moms ved handel med

mobiltelefoner, integrerede kredsløbsanordninger,

spillekonsoller, tablet-pc'er og bærbare computere.

Lovændringen kan gennemføres uden

forudgående godkendelse fra EU. Danmark skal dog underrette

EU's Momsudvalg, jf. direktivets artikel 398 om den

gennemførte foranstaltning om omvendt betalingspligt, jf.

artikel 199 a, stk. 2.

10.2.

Ændrede regler for indgriben over for

varemærkeforfalskede og piratkopierede varer

Lovforslaget om en ændring af

vareforfalskningsloven er en følge af Europa-Parlamentets og

Rådets forordning (EU) nr. 608/2013, der træder i kraft

den 1. januar 2014 og erstatter Rådets tidligere forordning

(EF) nr. 1383/2003.

Selv om forordningen er direkte anvendelig i

medlemslandene, er der - i overensstemmelse med forordning (EU) nr.

608/2013 - behov for at tilpasse varemærkeforfalskningsloven

på en række områder.

Med artikel 23 i forordning (EU) nr. 608/2013

er den hidtil valgfrie, forenklede procedure for varers

tilintetgørelse under toldkontrol ved mistanke om

krænkelse af en intellektuel ejendomsret gjort obligatorisk.

I lyset heraf foreslås varemærkeforfalskningslovens

§ 5 a ophævet, idet bestemmelsen oprindelig blev

indført for at muliggøre anvendelsen af den

forenklede procedure i dansk ret, og den er derfor - med forordning

(EU) nr. 608/2013 - gjort overflødig.

De øvrige ændringer til

varemærkeforfalskningsloven har primært til

formål at tilrette lovens enkelte henvisninger til forordning

(EU) nr. 608/2013's artikelanvisninger.

Forslaget indeholder herudover ikke EU-retlige

aspekter.

11.

Hørte myndigheder og organisationer m.v.

Et udkast til lovforslag er sendt til

høring hos Advokatrådet, AgroSkat as,

Arbejderbevægelsens Erhvervsråd, Akademikernes

Centralorganisation, ATP, Bryggeriforeningen,

Børsmæglerforeningen, Cepos, Cevea, Danmarks

Rederiforening, Danmarks Rejsebureau Forening, Danmarks

Skibskreditfond, Dansk Aktionærforening, Dansk Byggeri, Dansk

Ejendomsmæglerforening, Dansk Energi, Dansk Erhverv, Dansk

Fjernvarme, Dansk Forening til Bekæmpelse af Produktpirateri,

Dansk Gartneri, Dansk Iværksætterforening, Dansk

Skibshandlerforening, Dansk Skibsmæglerforening, Dansk Told-

og Skatteforbund, Dansk Transport og Logistik, Danske Advokater,

Danske Regioner, DANVA, Datatilsynet, Den Danske Dommerforening,

Den Danske Fondsmæglerforening, Den Danske

Skatteborgerforening, DI, Domstolsstyrelsen, DVCA,

Ejendomsforeningen Danmark, Ejerlederne, Erhvervsstyrelsen - Team

Effektiv Regulering, FDM, Finans og Leasing, Finansrådet,

Finanstilsynet, Forbrugerrådet, Foreningen af Danske

Bryghuse, Forsikringsmæglerforeningen, FSR - danske

revisorer, Forsikring og Pension, FTF, Horesta,

Håndværksrådet, International Transport Danmark,

InvesteringsForeningsRådet, ISOBRO, Kommunernes

Landsforening, Landbrug og Fødevarer, Landsorganisationen i

Danmark (LO), Landsskatteretten, Lokale Pengeinstitutter,

Lønmodtagernes Dyrtidsfond, Nasdaq OMX Copenhagen A/S,

Nationalbanken, Politidirektøren i København,

Realkreditforeningen, Realkreditrådet, retssikkerhedschefen i

SKAT, Rigsadvokaten, Rigspolitichefen, Sammenslutningen af Danske

Havne, SKAT, SRF Skattefaglig Forening, Tobaksindustrien,

Transparency International Danmark, Videncentret for Landbrug,

Visit Denmark, VP Securities A/S og Ældre Sagen.

Forslaget om en værnsregel imod

unaturlig lageropbygning af tobaksvarer og forslaget om en teknisk

justering af udligningsafgiften for varebiler er sendt i

høring samtidig med lovforslagets fremsættelse.

| | | | 12. Sammenfattende skema | | | | | Samlet vurdering af

konsekvenser af lovforslaget | | | | | | | Positive konsekvenser/ mindre udgifter | Negative konsekvenser/ merudgifter | Økonomiske konsekvenser for det

offentlige | Forslaget om omvendt betalingspligt

på indenlandske leverancer af mobiltelefoner og bærbare

computere m.v. har til formål at hindre momskarruselsvig

på området og dermed forhindre et utilsigtet provenutab

for statskassen. ? Forslaget om en værnsregel i relation

til tobaksafgiften har til formål at sikre, at den forudsatte

finansårsvirkning i 2014 af afgiftsforhøjelsen

på cigaretter og tobak ikke udhules. ? De øvrige ændringer har ikke

nævneværdige provenumæssige virkninger. | Justeringen af den subjektive skattepligt

for erhvervsdrivende foreninger m.v. medfører bortfald af et

utilsigtet merprovenu fra 2011. | Administrative konsekvenser for det

offentlige | Ikke nævneværdige

administrative konsekvenser. | Ikke nævneværdige

administrative konsekvenser. | Økonomiske konsekvenser for

erhvervslivet | Forslaget om ændring af

varemærkeforfalskningsloven skønnes at have mindre

positiv effekt for erhvervslivet, idet forslaget har til

formål at begrænse udbuddet af

varemærkeforfalskede og piratkopierede varer på

markedet og dermed understøtte de retmæssige

varemærkeindehaveres rettigheder m.v. ? Justeringen af den subjektive skattepligt

for erhvervsdrivende foreninger m.v. forhindrer en utilsigtet

beskatning af visse foreninger og andelsselskaber. ? De øvrige ændringer

skønnes ikke at have erhvervsøkonomiske

konsekvenser. | Ingen. | Administrative konsekvenser for

erhvervslivet | Ingen. | Forslaget om omvendt betalingspligt for

moms ved handel med mobiltelefoner og bærbare computere m.v.

skønnes at have administrative konsekvenser for

virksomheder, der handler med de berørte produkter. De

administrative konsekvenser består af engangsomkostninger i

form af omlægning af IT-systemer og/eller administrative

processer. Omkostningerne varierer betydeligt virksomhederne

imellem og afhænger blandt andet af antallet af varenumre,

der skal ændres i, samt hvor fleksible eksisterende

IT-systemer er. | Administrative konsekvenser for

borgerne | Ingen. | Ingen. | Miljømæssige

konsekvenser | Ingen. | Ingen. | Forholdet til EU-retten | Omvendt betalingspligt

for moms ved handel med mobiltelefoner m.v. Momssystemdirektivet giver medlemslandene

mulighed for at indføre omvendt betalingspligt for moms ved

handel med mobiltelefoner, integrerede kredsløbsanordninger,

spillekonsoller, tablet-pc'er og bærbare computere.

Lovændringen kan gennemføres uden godkendelse fra EU.