Det Internationale Sekretariat

Notat om de nye regneprincipper på personskatteområdet

Sammenfatning

Dette notat er udarbejdet på foranledning af Skatteudvalget

1

og omhandler

Finans- og Skatteministeriets nye regneprincipper på personskatteområdet.

De nye regneprincipper blev offentliggjort maj 2024.

2

Overordnet set medfører de nye regneprincipper, at det bliver billigere for

statskassen at lette skatterne i toppen af indkomstfordelingen. Således opju-

steres de skønnede adfærdseffekter og selvfinansieringsgrader

3

af ændrin-

ger i de progressive skatter, såsom topskatten, mens der overordnet set ikke

er tale om store ændringer for de brede skatteinstrumenter, som f.eks. bund-

skatten, jf. figur 1.

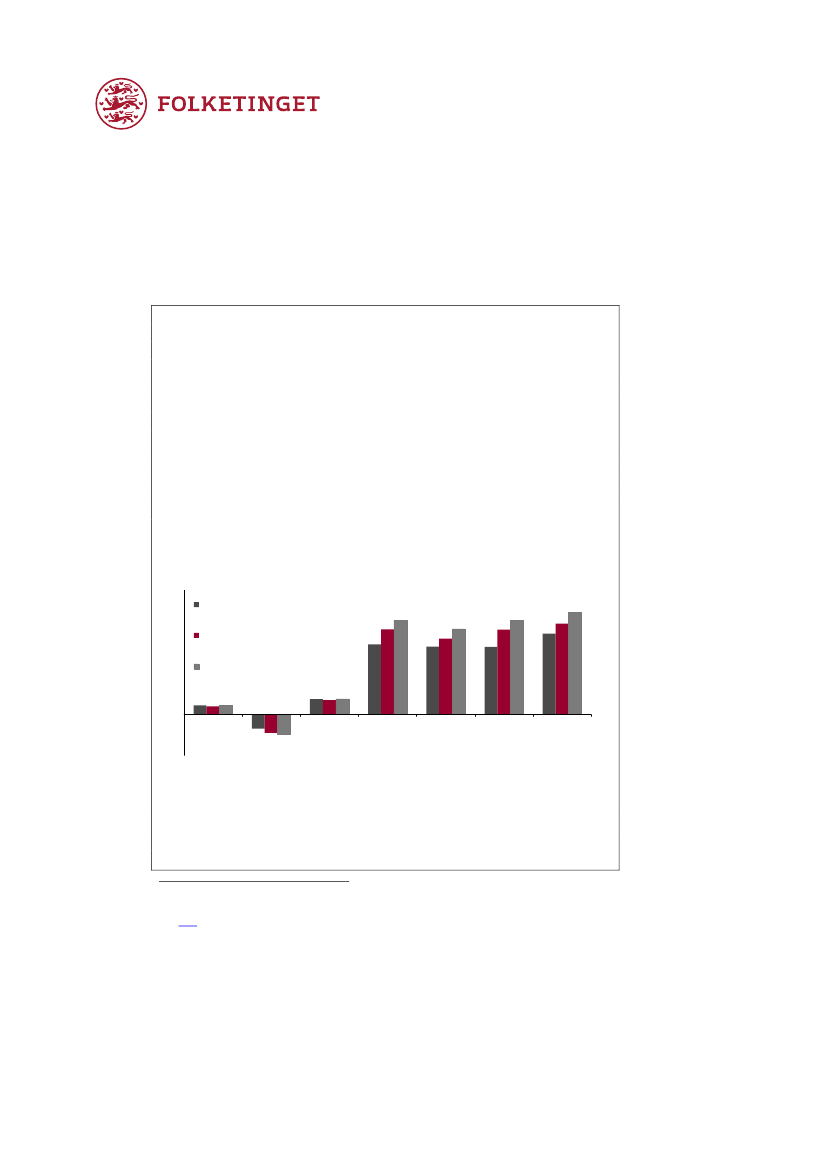

Figur 1. Nye regneprincipper øger selvfinansieringsgraden i toppen

Selvfinansieringsgrader af skattenedsættelser på 1 mia. kr. i umiddelbar provenuvirkning, 2024-

niveau

Pct.

60

Hidtidige forudsætninger

50

40

Opdaterede forudsætninger ekskl.

virkning af pensionsudbetalinger

Opdaterede forudsætninger (varig

virkning)

14. august 2024

Kathrine Lange

Økonomisk chefkonsulent

+45 3337 3323

30

20

10

0

-10

-20

Reduktion af sats Forhøjelse af Reduktion af sats Reduktion af sats

for AM-bidrag

personfradrag

for bundskat

for mellemskat

Forhøjelse af

grænse for

mellemskat

Reduktion af sats

for topskat

Forhøjelse af

grænse for

topskat

Kilde: Data bag figur 1.4 i

»

Regneprincipper på personskatteområdet

«

, Finans- og Skatteministeriet, maj 2024. Anm: Indtil nu har

ministerierne ikke medregnet betydningen af, at pensionsindbetalingerne også stiger, når lønnen stiger. Med de nye principper

opgøres både en selvfinansieringsgrad ekskl. virkninger fra ændrede pensionsudbetalinger m.v. (som hidtil), jf. de røde søjler i

figur 1, samt en selvfinansieringsgrad inkl. virkninger fra ændrede pensionsudbetalinger m.v., jf. de lysegrå søjler i figur 1.

Nedenfor følger en kort forklaring/ et resume af de nye regneregler. Derud-

over motiveres følgende otte vinkler, som Folketingets medlemmer eventuelt

kunne dykke ned i:

1

Jf. internt resume af udvalgets møde d. 28. maj 2024.

Se

her.

Selvfinansieringsgraden illustrerer eksempelvis, hvor stor en andel af det misterede provenu fra

en skattelettelse, der kommer tilbage til statskassen, fordi befolkningen ændrer adfærd. Selvfi-

nansieringsgraden forbundet med en personskatteændring måler således, hvor stor en andel af

den umiddelbare provenuvirkning efter såkaldt automatisk tilbageløb der opvejes af den dyna-

miske provenuvirkning fra ændret adfærd.

2

3

Side 1 | 18