F

i N AN 5 M i N I ST E R I ET

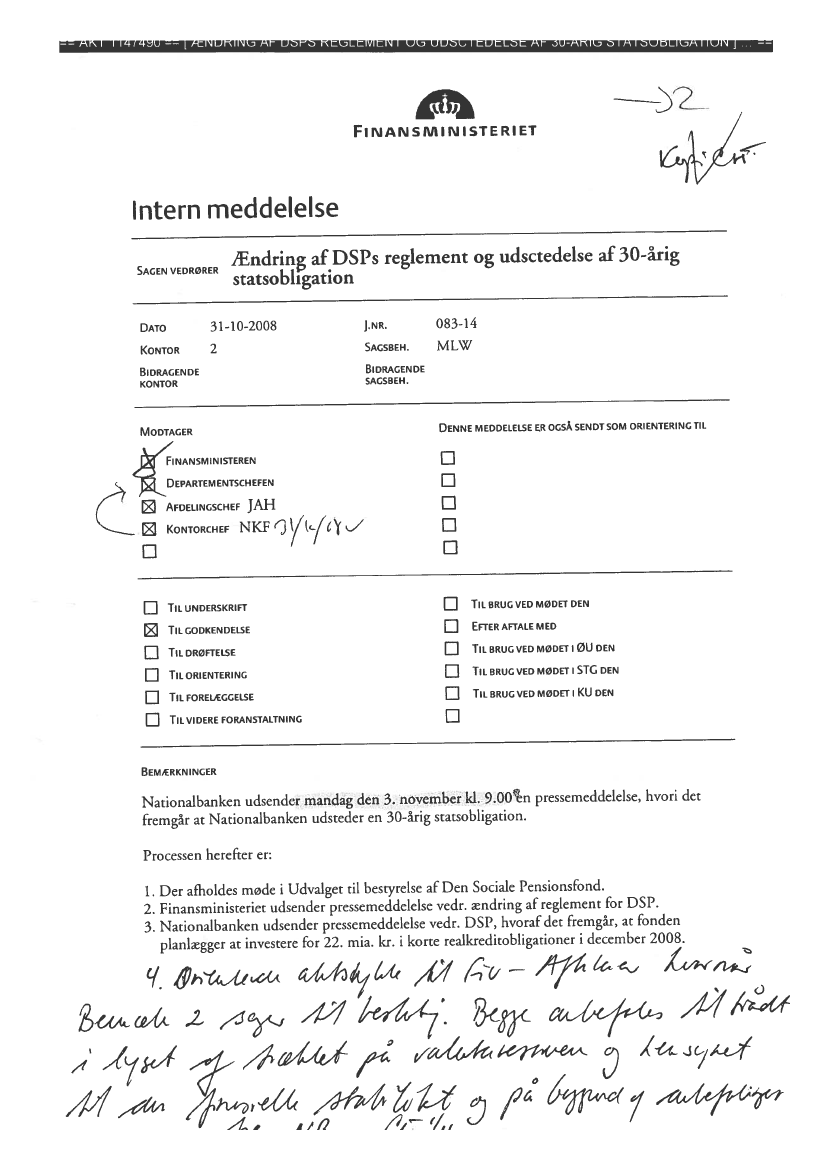

Intern meddelelse

SAGEN VEDRØRER

Ændring af DSPs reglement og udsctedelse af 30-årig

I-’

statsobligation

J.NR.

SAGSBEH.

BIDRAGENDE

SAGSBEH.

DATO

KONTOR

BIDRAGENDE

KONTOR

31-10-2008

2

083-14

MLW

MODTAGER

FINANSMINISTEREN

DEPARTEM ENTSCHEFEN

AFDELINGSCHEF

KONTORCHEF

DENNE MEDDELELSE R OGSÅ SENDT SOM ORIENTERING TIL

JAH

[

El

El

El

El

Til

UNDERSKRIFT

TIL GODKENDELSE

TIL DRØFTELSE

TILORIENTERING

Tii

FORELÆGGELSE

TILVIDERE FORANSTALTNING

El

El

El

El

El

El

Tii

BRUG VED MØDET DEN

EFTER AFTALE

MED

Tii

BRUG VED MØDET I

0U

KU

DEN

TILBRUGVEDMØDETISTG DEN

tii BRUG VED MØDET I

DEN

BEMÆRKNINGER

Nationalbanken udsender mandag den 3. november kl. 9.0On pressemeddelelse, hvori det

fremgår at Nationalbanken udsteder en 30-årig statsobligation.

Processen herefter er:

1. Der affioldes møde i Udvalget til bestyrelse af Den Sociale Pensionsfond.

2. Finansministeriet udsender pressemeddelelse vedr, ændring af reglement for DSP.

3. Nationalbanken udsender pressemeddelelse vedr. DSP, hvoraf det fremgår, at fonden

planlægger at investere for 22. mia. kr. i korte realkreditobligationer i december 2008.

2

%7

/-yÇI

J

i

—

7