Børsen | DK-1217 | København K | www.danskerhverv.dk

Generationsskifte beskattes hårdere i

Danmark end normen i OECD

En sammenligning på tværs af de 38 OECD-lande viser, at Danmark er én

ud af kun 8 medlemslande, som ikke tager særlige hensyn til beskatningen

i forbindelse med generationsskifte af familieejede virksomheder.

Normen er lempelige vilkår ved generationsskifte

Danmark er sammen med Grækenland, Litauen, Portugal, Slove-

nien, Chile, Island og Tyrkiet et af de få OECD-lande, som ikke ta-

ger særlige hensyn, når det kommer til betaling af bo- og gaveaf-

gift (red. arveafgift) i forbindelse med generationsskifte af familie-

ejede virksomheder. Det viser en ny gennemgang fra OECD.

Selvom der fortsat opkræves bo- og gaveafgift i langt størstedelen

af OECD-landene, så er det meget udbredt, at familieejede virk-

somheder beskattes lempeligere end andre goder som fx penge

eller ejendomme. Formålet er typisk, at sikre bedre rammevilkår

for at virksomhederne kan fortsætte driften i næste generation

–

enten som led i et generationsskifte eller som følge af et pludse-

ligt dødsfald.

Eksempler på lempelige vilkår kan være reduceret trækprocent

(Belgien), beregnet værdiansættelse (e.g. Schweiz, USA og Fin-

land), forhøjet bundfradrag (e.g. Korea og Holland), nedslag i

værdisætningen (e.g. Frankrig, Tyskland og Spanien) eller skatte-

mæssig succession af afgiftens beløb (Japan).

Normalvis opstilles en række krav for at opnå de lempeligere be-

skatningsvilkår. Dette sikrer at formålet: fortsat drift af de familie-

ejede virksomheder, overholdes. Eksemplerne kan være krav om,

at virksomheden ikke må sælges til tredjepart i en årrække (3-10

år) eller, at modtageren skal være aktiv i virksomheden som ansat

eller bestyrelsesmedlem.

Store forskelle på tværs af lande

14 OECD-lande opkræver slet ikke bo- og gaveafgift, hvilket der-

for også gælder generationsskifteskat ved virksomhedsoverdra-

gelse.

Canada og Australien afskaffede den allerede i 1970’erne

mens Sverige og Norge gjorde det hhv. 2004 og 2014. Yderligere

findes medlemslande som aldrig har opkrævet afgiften, f.eks. Let-

land og Estland. Beløbet som skal betales i generationsskifteskat

kan derfor variere meget. Ifølge revisionshuset KPMG (2020) kan

en virksomhed til en værdi af 75 mio. kr. blive udsat for en genera-

tionsskifteskat på ca. 11 mio. kr. i Danmark, 7 mio. kr. i Græken-

land, 2 mio. kr. i Holland og 0 kr. i Sverige. Bemærk at regler, und-

tagelser og bundfradrag er meget forskellige fra land til land.

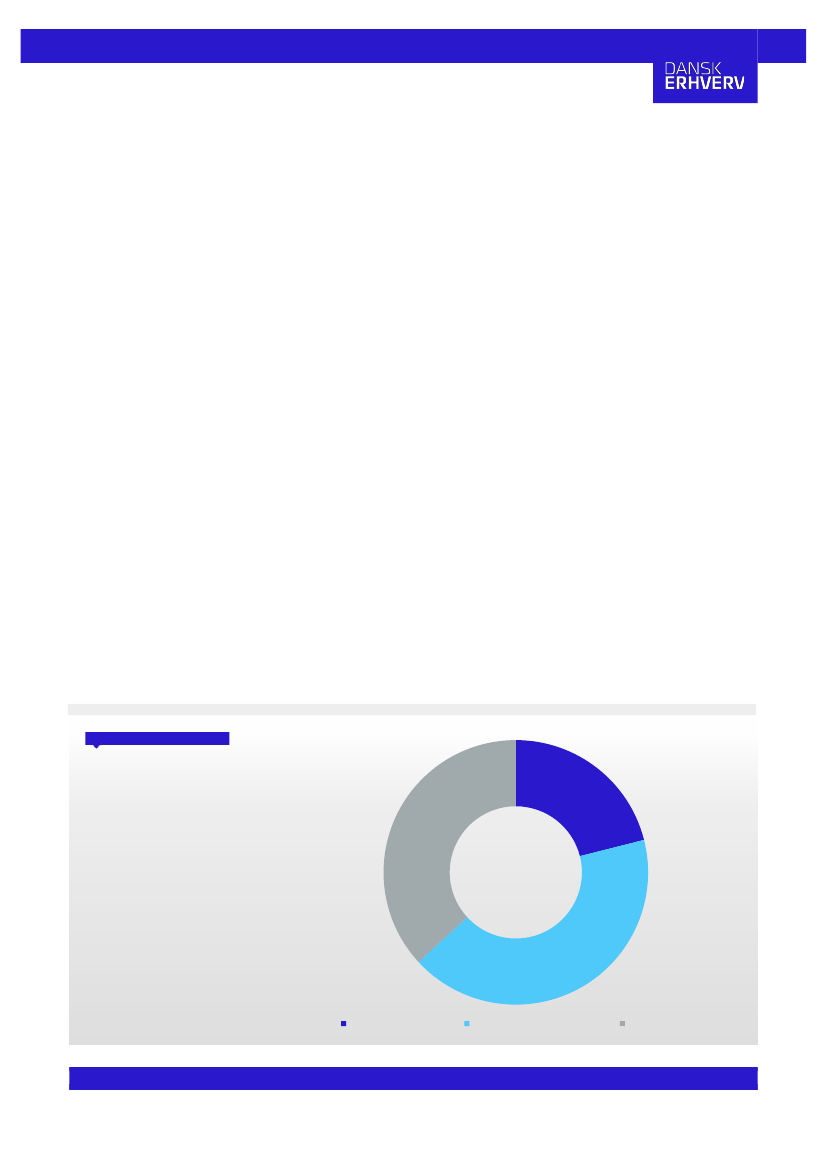

Arveafgift på familie-

ejede virksomheder i

OECD

1. FULD

Danmark, Grækenland, Litauen,

Portugal, Slovenien, Chile, Island

og Tyrkiet.

37%

21%

2. LEMPELIGERE

Finland, Tyskland, Frankrig, Hol-

land, Spanien, Ungarn, Irland,

Italien, Japan, Sydkorea, Luxem-

burg, Polen, Schweiz, UK, USA og

Belgien.

3. INGEN

Sverige, Norge, Østrig, Canada,

Australien, Tjekkiet, Israel, Me-

xico, New Zealand, Slovakiet,

Letland, Estland, Colombia, og

Costa Rica.

Fuld beskatning

Kilde:

OECD (2021),

Inheritance Taxation in OECD Countries,

behandlet af Dansk Erhverv.

42%

Lempeligere beskatning

Ingen beskatning

KONTAKT: POLITISK KONSULENT FOR FAMILIEEJEDE VIRKSOMHEDER CARL ANDERSEN PÅ [email protected] ELLER PÅ TLF. +45 3374 6232

OM DETTE NOTAT: Arbejdet med notatet er afsluttet den 28-12-2021