Skatteudvalget 2020-21

SAU Alm.del Bilag 62

Offentligt

Statsrevisorerne 2020-21

Beretning nr. 4 Beretning om Skatteministeriets kontrol med A-skat

Offentligt

November 2020

— 4/2020

Rigsrevisionens beretning afgivet

til Folketinget med Statsrevisorernes

bemærkninger

Skatteministeriets

kontrol med A-skat

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

4/2020

Beretning om

Skatteministeriets

kontrol med A-skat

Statsrevisorerne fremsender denne beretning med

deres bemærkninger til Folketinget og vedkommende

minister, jf. § 3 i lov om statsrevisorerne og § 18, stk. 1,

i lov om revisionen af statens regnskaber m.m.

København 2020

Denne beretning til Folketinget skal behandles ifølge lov om revisionen af statens regnskaber, § 18:

Statsrevisorerne fremsender med deres bemærkning Rigsrevisionens beretning til Folketinget og vedkom-

mende minister.

Skatteministeren afgiver en redegørelse til beretningen.

Rigsrevisor afgiver et notat med bemærkninger til ministerens redegørelse.

På baggrund af ministerens redegørelse og rigsrevisors notat tager Statsrevisorerne endelig stilling til beret-

ningen, hvilket forventes at ske i marts 2021.

Ministerens redegørelse, rigsrevisors bemærkninger og Statsrevisorernes eventuelle bemærkninger samles

i Statsrevisorernes Endelig betænkning over statsregnskabet, som årligt afgives til Folketinget i februar må-

ned – i dette tilfælde Endelig betænkning over statsregnskabet 2020, som afgives i februar 2022.

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

Statsrevisorernes bemærkning tager udgangspunkt i denne karakterskala:

Karakterskala

Positiv kritik

•

finder det meget/særdeles positivt

•

finder det positivt

•

finder det tilfredsstillende/er tilfredse med

•

finder det ikke helt tilfredsstillende

•

finder det utilfredsstillende/er utilfredse med

•

påpeger/understreger/henstiller/forventer

•

beklager/finder det bekymrende/foruroligende

•

kritiserer/finder det kritisabelt/kritiserer skarpt/indskærper

•

påtaler/påtaler skarpt

•

påtaler skarpt og henleder særligt Folketingets opmærksomhed på

Kritik under middel

Middel kritik

Skarp kritik

Skarpeste kritik

Henvendelse vedrørende

denne publikation rettes til:

Statsrevisorerne

Folketinget

Christiansborg

1240 København K

Tlf.: 3337 5987

statsrevisorerne@ft.dk

www.ft.dk/statsrevisorerne

Yderligere eksemplarer kan

købes ved henvendelse til:

Rosendahls Lager og Logistik

Vandtårnsvej 83A

2860 Søborg

Tlf.: 4322 7300

distribution@rosendahls.dk

www.rosendahls.dk

ISSN 2245-3008

ISBN trykt 978-87-7434-687-6

ISBN online 978-87-7434-687-6

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

Statsrevisorernes bemærkning

Statsrevisorernes

bemærkning

Statsrevisorerne

Beretning om Skatteministeriets kontrol med

A-skat

Hovedparten af de oplysninger, som danner grundlag for beregning af

borgernes personskat, indberettes af tredjepart. Tredjepartsoplysninger

er bl.a. fra arbejdsgivere, der ved lønudbetaling til ansatte er forpligtet

til at indeholde A-skat og indberette både lønindkomst og A-skat til Skat-

testyrelsen. Ca. 95 % af personbeskatningen dannes på baggrund af op-

lysningerne fra tredjepart, som borgeren i udgangspunktet hverken kan

eller skal ændre i. De resterende 5 % af personskatterne opkræves på

baggrund af borgernes selvangivelser.

Skattestyrelsen kontrollerer, om virksomhederne indberetter den korrek-

te A-skat. Kontrollen skal sikre efterlevelse af reglerne, forebygge restan-

cer ved dårlige betalere og identificere og stoppe potentielle svigvirksom-

heder, inden de opnår registreringspligt for A-skat.

Statsrevisorerne finder det utilfredsstillende, at Skatteministeriet ik-

ke har tilrettelagt og gennemført en effektiv kontrol af, om virksom-

heder indberetter den korrekte A-skat, og at Skattestyrelsens vejled-

ning og kontrol af virksomheder har været utilstrækkelig. Konsekven-

sen er, at der er risiko for fejl og svig i virksomhedernes indberetning

af A-skat og deraf følgende tab af skatteindtægter.

Statsrevisorerne finder det utilfredsstillende, at Skattestyrelsen ikke

udnytter hjemlen i lovgivningen til at give tvangsbøder i de særlige til-

fælde, hvor virksomheder har fået mange foreløbige fastsættelser af

A-skat.

Statsrevisorerne finder det særdeles relevant, at Skattestyrelsen finder

en måde at kommunikere digitalt på med alle indberetningspligtige virk-

somheder.

20. november 2020

Henrik Thorup

Klaus Frandsen

Frank Aaen

Britt Bager

Flemming Møller Mortensen

Mai Mercado

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

Statsrevisorernes bemærkning

Statsrevisorerne bemærker:

•

At Skattestyrelsens behandling af ca. 52.000 virksomheders ansøgnin-

ger om registrering for A-skat årligt ikke er tilstrækkeligt dokumente-

ret, særligt er risikovurderingen og den efterfølgende kontrol ikke til-

strækkeligt dokumenteret.

At Skattestyrelsen i 2019 udtog ca. 15.800 ansøgninger fra virksomhe-

der, hvor risikoen ved registrering skulle vurderes nærmere. Heraf

dokumenterede Skattestyrelsen kun behandlingen af ca. 8.100 ansøg-

ninger. Behandlingen af de resterende ca. 7.700 ansøgninger blev re-

gistreret uden dokumentation.

At en del af de virksomheder, der ikke indberetter A-skat til tiden, ik-

ke rykkes af Skattestyrelsen, da styrelsen kun sender påmindelser til

de virksomheder, der har opgivet en e-mailadresse.

At Skattestyrelsen i de ca. 143.000 tilfælde, hvor styrelsen foreløbigt

har fastsat virksomhedernes A-skat til 8.000 kr. på grund af manglen-

de indberetninger, ikke i tilstrækkelig grad har sikret, at de foreløbige

fastsættelser erstattes af indberetninger. Det medfører risiko for, at

nogle virksomheder kommer til at indberette for lidt A-skat.

At Skattestyrelsen frem til 2019 ikke har ført kontrol med virksomhe-

ders mulighed for at rette deres indberetninger og få tilbageført for-

kert indberettet A-skat.

•

•

•

•

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

Indholdsfortegnelse

1. Introduktion og konklusion ....................................................................................................... 1

1�½1. Formål og konklusion ....................................................................................................................... 1

1�½2. Baggrund ............................................................................................................................................... 5

1�½3. Revisionskriterier, metode og afgrænsning ........................................................................... 7

2. Skattestyrelsens erhvervsregistrering .............................................................................. 11

2�½1. Risikovurdering af ansøgninger om pligtregistrering ..................................................... 14

2�½2. Skattestyrelsens kontrol af virksomheder, der udpeges som risikofyldte ........... 16

3. Skattestyrelsens opfølgning over for virksomheder, der ikke indberetter ............ 21

3�½1. Skattestyrelsens påmindelsesprocedure ........................................................................... 22

3�½2. Foreløbige fastsættelser af A-skat ......................................................................................... 24

4. Skattestyrelsens indsats for at sikre korrekte indberetninger .................................. 30

4�½1. Inddatakontrol .................................................................................................................................. 32

4�½2. Efterkontrol af indberetninger .................................................................................................. 33

4�½3. Efterkontrol af tilbageførsler af A-skat ................................................................................. 38

Bilag 1. Metodisk tilgang ................................................................................................................................. 41

Bilag 2. Ordliste................................................................................................................................................... 44

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

Rigsrevisionen har selv taget initiativ til denne undersøgelse og af-

giver derfor beretningen til Statsrevisorerne i henhold til § 17, stk. 2,

i rigsrevisorloven, jf. lovbekendtgørelse nr. 101 af 19. januar 2012.

Rigsrevisionen har revideret regnskaberne efter § 2, stk. 1, nr. 2,

jf. § 3 i rigsrevisorloven.

Beretningen vedrører finanslovens § 9. Skatteministeriet.

I undersøgelsesperioden har der været følgende ministre:

Karsten Lauritzen: juni 2015 - juni 2019

Morten Bødskov: juni 2019 -

Beretningen har i udkast været forelagt Skatteministeriet, hvis

bemærkninger er afspejlet i beretningen.

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

Introduktion og konklusion |

1

1. Introduktion og

konklusion

1.1.

Formål og konklusion

1. Denne beretning handler om Skatteministeriets kontrol af, om virksomheder efter-

lever reglerne for indberetning af ansattes A-skat og AM-bidrag (herefter benævnt

A-skat).

2. Skatteministeriet har i en lang årrække arbejdet på at øge borgernes regelefterle-

velse i forhold til personbeskatningen ved at gøre det enkelt at indberette korrekt for

dem, der gerne vil efterleve reglerne, og mindske mulighederne for utilsigtede fejl og

bevidst skatteunddragelse for dem, der ikke vil efterleve reglerne. Ministeriets tilgang

har bl.a. været at basere borgernes årsopgørelser på indberetninger fra tredjepart ud

fra en vurdering af, at indberetninger fra bl.a. arbejdsgivere og banker i højere grad sik-

rer en korrekt beskatning. Antallet af felter på årsopgørelsen, der er baseret på indbe-

retninger fra tredjepart, og som er låste for borgerne, er derfor øget gennem årene.

Skatteministeriets undersøgelser af borgernes regelefterlevelse viser en meget høj

regelefterlevelse i forhold til personbeskatningen. Undersøgelserne viser således, at

borgerne efterlever skattereglerne, når de indberetter til årsopgørelsen, fordi det er

nemt, da Skattestyrelsen automatisk modtager mange oplysninger fra tredjepart. Det-

te medfører også, at borgerne kan have en berettiget opfattelse af, at indberetninger-

ne fra tredjepart er korrekte.

Virksomhederne indeholder fx A-skat for ansatte, inden lønnen udbetales, og indbe-

retter og indbetaler den indeholdte A-skat til Skattestyrelsen. Oplysninger fra tredje-

part danner grundlag for afregning af A-skat for ca. 485 mia. kr. årligt. Dette udgør ca.

95 % af de samlede personskatter. Resten – ca. 5 % af personskatterne, svarende til

ca. 25 mia. kr. – er beskatning på baggrund af oplysninger, som borgerne har selvangi-

vet. Provenuet fra tredjepartsindberetninger udgør ca. 50 % af statens samlede skat-

teindtægter.

Borgerne kan på deres årsopgørelser se de skatteoplysninger, som virksomhederne

har indberettet. Derved er der en iboende kontrol i systemet, hvor borgerne kan hol-

de øje med, om oplysningerne er korrekte. Dette er generelt med til at begrænse risi-

koen for fejl og svig med personbeskatningen. Fejl og svig med A-skat kan dog fore-

komme, hvis den iboende kontrol er mangelfuld, fx hvis borgerne ikke kontrollerer el-

ler interesserer sig for deres skatteforhold, eller hvis den ansatte og virksomheden

har en fælles interesse i skatteunddragelsen.

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

2

| Introduktion og konklusion

3. Formålet med undersøgelsen er at vurdere, om Skatteministeriet i tilfredsstillende

grad kontrollerer, om virksomheder indberetter den korrekte A-skat. Vi besvarer føl-

gende spørgsmål i beretningen:

•

Har Skattestyrelsen en tilstrækkelig visitering af virksomheder, der ansøger om

registrering for A-skat?

•

Har Skattestyrelsen en tilstrækkelig opfølgning over for indberetningspligtige virk-

somheder, der ikke indberetter A-skat?

•

Er Skattestyrelsens vejledning og kontrol med virksomheder, der indberetter A-

skat, i tilstrækkelig grad baseret på risiko og væsentlighed?

4. Rigsrevisionen har selv taget initiativ til undersøgelsen i oktober 2019.

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

Introduktion og konklusion |

3

Hovedkonklusion

Skatteministeriets kontrol af, om virksomheder indberetter den korrekte

A-skat, er ikke helt tilfredsstillende. Konsekvensen er, at der i noget om-

fang er risiko for fejl og svig med indberetning af A-skat og dermed et tab

af skatteindtægter.

Skattestyrelsens visitering af virksomheder, der ansøger om registrering for A-

skat, er ikke helt tilstrækkelig, da styrelsen ikke har sikkerhed for, at alle virksom-

heder, hvor der er risiko for svig med A-skat eller risiko for restancer, bliver kon-

trolleret

Skattestyrelsen dokumenterer ikke, at styrelsen manuelt risikovurderer alle virksomhe-

der, der søger om registrering for A-skat, når styrelsen visiterer virksomheder til kon-

trol. Skattestyrelsen dokumenterer heller ikke, at alle risikofyldte virksomheder efter-

følgende kontrolleres. Det er derfor usikkert, om alle ansøgninger risikovurderes, og

om risikofyldte virksomheder kontrolleres.

Skattestyrelsen kan heller ikke på et dokumenteret grundlag følge op på risikofyldte

virksomheder, der bliver godkendt, da dette kun dokumenteres i de sager, hvor styrel-

sen vælger at oprette en kontrolsag.

Skattestyrelsens opfølgning over for indberetningspligtige virksomheder, der ik-

ke indberetter A-skat, er ikke tilstrækkelig, da styrelsen ikke har fulgt op over for

hovedparten af virksomhederne, og en stor del af de foreløbige fastsættelser er

forældede

Skattestyrelsen rykker ikke en del af de virksomheder, der ikke indberetter A-skat til

tiden. Styrelsen sikrer desuden ikke, at foreløbige fastsættelser af A-skat erstattes af

korrekte indberetninger fra virksomhederne. Der er ca. 143.000 foreløbige fastsættel-

ser for perioden 2014-2019, som ikke er erstattet af indberetninger, heraf er ca. 48.000

for perioden 2014-2016, hvor hovedparten er forældede. Skattestyrelsen fastsætter i

nogle tilfælde virksomhedernes A-skat ud fra en standardsats på 8.000 kr. Da Skatte-

styrelsen ikke sikrer, at virksomhederne erstatter de foreløbige fastsættelser, er der ri-

siko for, at nogle virksomheder kommer til at indberette for lidt A-skat. En del af sager-

ne medfører ikke et indtægtstab, da virksomhederne ikke har udbetalt løn, men der er

også virksomheder med ansatte, der burde have indberettet. I disse tilfælde har Skatte-

styrelsen ikke viden om, hvor stort indtægtstabet er. Borgernes årsopgørelser bliver

desuden i disse tilfælde forkerte. Skattestyrelsen udnytter desuden ikke hjemlen i lo-

ven til at give tvangsbøder i de særlige tilfælde, hvor en virksomhed har fået mange

foreløbige fastsættelser.

Foreløbig fastsættelse

Skattestyrelsen fastsætter en

virksomheds A-skat foreløbigt,

hvis virksomheden ikke indbe-

retter. A-skatten fastsættes til

8.000 kr. for:

•

virksomheder, der ikke tidli-

gere har indberettet, eller

nyregistrerede virksomhe-

der, som første gang ikke

indberetter A-skat

•

virksomheder, der 4 gange i

træk ikke har indberettet

A-skat.

I andre tilfælde fastsættes A-

skatten foreløbigt ud fra et

gennemsnit af de seneste ind-

beretninger.

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

4

| Introduktion og konklusion

Skattestyrelsens vejledning og kontrol med virksomheder, der indberetter A-skat,

er ikke i tilstrækkelig grad baseret på væsentlighed og risiko for svig med A-skat

Borgernes årsopgørelser medvirker til at begrænse risikoen for svig med A-skat, da for-

kerte indberetninger i de fleste tilfælde vil være synlige på årsopgørelsen, så borgeren

kan reagere. Retter en virksomhed i indberetninger efter den korte ligningsfrist på 1�½

år, dannes der imidlertid ikke automatisk et forslag til en ny årsopgørelse. Indberette-

ren er i den forbindelse forpligtet til at underrette borgeren, og det er i disse tilfælde

op til borgeren at rette henvendelse til Skatteforvaltningen for at få et forslag til en ny

årsopgørelse og få overskydende skat udbetalt. Skattestyrelsen har oplyst, at styrelsen

i 2021 vil analysere omfanget af indberetninger og berørte skatteydere og på den bag-

grund vurdere, hvordan indberetningerne skal håndteres.

Skattestyrelsen har en inddatakontrol, der reducerer antallet af fejl i indberetningerne

til eIndkomst med henblik på at sikre datakvaliteten af indberetningerne. Skattestyrel-

sen foretager desuden efterkontroller af personalegoder mv., hvor der er mange fejl –

der økonomisk set er mindre væsentlige – og har desuden gennemført en begrænset

vejledningsindsats, men har ikke en målrettet efterkontrol af svig med A-skat. Efterkon-

trollen kan styrkes med en løbende kontrol af, om arbejdsgiverne indberetter den kor-

rekte A-skat, og løbende kontrol af, om eIndkomst misbruges med fiktive indberetnin-

ger, hvor lønmodtageren uberettiget kan opnå fx offentlige ydelser.

Skattestyrelsen har begrænset viden om omfanget af svig på området og omfanget af

fiktive indberetninger. Den manglende viden om svig med A-skat giver en usikkerhed

i, om Skattestyrelsens opgørelse af regelefterlevelsen på 99,8% er korrekt.

Virksomheder har mulighed for at rette deres indberetninger og få tilbageført forkert

indberettet A-skat. Frem til 2019 har Skattestyrelsen ikke ført kontrol med dette. I 2019

har Skattestyrelsen etableret en efterkontrol rettet mod virksomhedernes tilbageførs-

ler af A-skat. I 2019 tilbageførte private virksomheder A-skat for ca. 0,9 mia. kr.

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

Introduktion og konklusion |

5

1.2. Baggrund

5. Hovedparten af de oplysninger, som danner grundlag for beregning af borgernes

skat, indberettes af tredjepart. Tredjepartsoplysninger er bl.a. fra arbejdsgivere, der

ved lønudbetaling til ansatte er forpligtet til at indeholde A-skat og indberette både

lønindkomst og A-skat til Skattestyrelsen. Borgernes pligt til at oplyse (selvangive)

bortfalder på de områder, hvor Skattestyrelsen har modtaget oplysninger fra tredje-

part, jf. skatteindberetningslovens § 1 og skattekontrollovens § 2, stk. 2. I 2019 mod-

tog ca. 4,6 mio. skattepligtige borgere automatisk en årsopgørelse, og af dem indbe-

rettede ca. 3,5 mio. ikke yderligere oplysninger i TastSelv.

Skatteministeriet har i en årrække fulgt udviklingen i den manglende skattebetaling

på borgerområdet i de såkaldte stikprøveundersøgelser af regelefterlevelsen, der af-

dækker efterlevelsen af reglerne i forhold til de oplysninger, som borgerne skal oply-

se om. Den seneste stikprøveundersøgelse viser en meget høj regelefterlevelse. Den

høje regelefterlevelse skyldes, at ca. 95 % af personbeskatningen dannes på baggrund

af oplysningerne fra tredjepart, som borgeren som udgangspunkt hverken kan eller

skal ændre i (låste felter på årsopgørelsen).

6. Skatteministeriets indsats for at sikre, at virksomhederne indberetter den korrekte

A-skat, varetages forskellige steder i Skattestyrelsen. I Skattestyrelsens Erhvervsre-

gistrering er opgaven at sikre en korrekt registrering af virksomheden for skatter og

afgifter (materiel registreringskontrol) og kontrollere virksomheder, der ansøger om

at blive registreret for A-skat. Formålet er at forebygge restance ved dårlige betalere

og identificere og stoppe potentielle svigvirksomheder, inden de opnår registrerings-

pligt for A-skat. Når virksomheden er blevet registreringspligtig for A-skat, har virk-

somheden pligt til at beregne og indeholde A-skat fra den ansattes løn på baggrund

af den ansattes skattekort, som virksomheden rekvirerer i systemet eIndkomst, og

indberette løn, A-skat mv. månedligt til eIndkomst.

Skattestyrelsens opgave er derefter at følge op på de virksomheder, der er blevet re-

gistreret for A-skat, men som ikke indberetter A-skat Hvis virksomheden ikke indbe-

retter A-skat i eIndkomst, skal virksomheden have en rykker og derefter en foreløbig

fastsættelse af A-skatten, som virksomheden skal betale. Skattestyrelsen kan desu-

den fratage virksomheder deres registrering for A-skat, hvis virksomheden har 4 fore-

løbige fastsættelser eller mere. For de virksomheder, der indberetter, er Skattestyrel-

sens opgave at vejlede og kontrollere, at de indberetter en korrekt A-skat ud fra en

samlet risiko- og væsentlighedsvurdering.

eIndkomst

7. Tredjeparts indberetninger til Skattestyrelsen foretages i systemet eIndkomst, hvor

private virksomheder og offentlige myndigheder månedligt skal indberette en række

oplysninger om indkomst og arbejdsomfang for deres ansatte. Der var i 2019 ca.

200.000 indberetningspligtige virksomheder for A-skat i Danmark. Det svarer til ca.

til 2,4 mio. årlige indberetninger.

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

6

| Introduktion og konklusion

Eksempel på anvendelse

af eIndkomst

Retten til dagpenge afhænger

af borgernes tidligere lønind-

komst. A-kasserne anvender

derfor oplysningerne i eInd-

komst til at træffe afgørelser

om tildeling af dagpenge og

dagpengenes størrelse.

Ud over A-skat, AM-bidrag og lønindkomst indberetter tredjepart – typisk arbejdsgi-

ver – også en række andre oplysninger, fx ATP-bidrag, pensionsindbetalinger, optjen-

te feriepenge, SU, pension og sociale ydelser som fx kontanthjælp. Oplysningerne i

eIndkomst anvendes til at danne borgernes årsopgørelser og anvendes som grund-

lag for opkrævning af skat, men bruges også af ca. 150 offentlige myndigheder til at

træffe afgørelser, fx om ret til offentlig forsørgelse ved arbejdsløshed, tildeling af ar-

bejds- og opholdstilladelse, ret til familiesammenføring og ved administration af bo-

ligstøtte, SU og kontanthjælp. Ifølge Skatteministeriet udbetales der årligt ca. 350

mia. kr. i offentlige ydelser fra myndigheder på baggrund af oplysninger i eIndkomst.

Det er således vigtigt, at der ikke er fejl i lønoplysninger mv. i eIndkomst, og at eInd-

komst ikke misbruges, fx med fiktive lønindberetninger.

Sammenhængen mellem eIndkomst, borgernes årsopgørelser og virk-

somhedernes indberetninger

8. I forbindelse med lønudbetalingen til den ansatte indeholder virksomheden A-skat,

der beregnes ud fra trækprocenten og det personlige fradrag på den ansattes skatte-

kort. Virksomheden udbetaler løn efter skat til den ansatte og indberetter samtidig

den indeholdte A-skat til eIndkomst. Når virksomheden har indberettet A-skatten i

eIndkomst, dannes der automatisk en fordring på virksomhedens skattekonto i form

af skyldig A-skat, som dernæst skal betales af virksomheden.

9. De indberettede oplysninger om borgerens bruttoløn og indeholdt A-skat mv. sam-

menholdt med borgerens skattekort bruges ved indkomstårets afslutning til at opgø-

re, om borgeren eventuelt skal have udbetalt for meget indeholdt A-skat, eller om bor-

geren skal opkræves en restskat. I hovedtræk fungerer det sådan, at hvis virksomhe-

den har indberettet den rigtige bruttoløn for den ansatte, men har indberettet for lidt

A-skat, vil den ansatte i forbindelse med årsopgørelsen blive opkrævet en restskat.

Har virksomheden omvendt indberettet for meget A-skat i forhold til den indberet-

tede bruttoløn sammenholdt med skattekortet, udbetales overskydende skat til bor-

geren ved årsopgørelsens afslutning.

10. For indeværende indkomstår kan borgere se de løn- og skatteoplysninger, som virk-

somheder og myndigheder har indberettet på deres årsopgørelse og i TastSelv. Der-

ved er der en iboende kontrol i systemet, hvor borgerne kan holde øje med, om de op-

lysninger, der indberettes, er korrekte. Har virksomheden undladt at indberette løn

og skat for én eller flere måneder, er der således en sandsynlighed for, at borgeren vil

opdage det og reagere.

Borgernes årsopgørelser dannes ikke på baggrund af virksomhedens

indbetalinger

af A-skat på virksomhedens skattekonto, men kun af virksomhedens

indberetninger

til eIndkomst. Det har således ingen betydning for borgernes årsopgørelse, om virk-

somheden betaler den indeholdte A-skat eller ej. Virksomheden kan derfor også op-

bygge A-skattegæld til staten, uden at det har betydning for borgerens skatteforhold.

Dermed kan borgeren også få udbetalt eventuelt overskydende skat, selv om arbejds-

giveren ikke har indbetalt skatten. I loven sikres det således, at en borger kan få en

korrekt årsopgørelse, selv om en virksomhed, fx på grund af dårlig betalingsevne, an-

giver, men ikke betaler A-skat.

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

Introduktion og konklusion |

7

Det forhold, at der ikke er sammenhæng mellem indberetning og indbetaling af A-skat,

medfører en risiko for, at systemet kan blive misbrugt til svig. Hvis en virksomhed ind-

beretter høje beløb i A-skat i forhold til den indberettede bruttoløn, vil der blive udbe-

talt overskydende skat til den ansatte. Hvis virksomheden samtidig undlader at ind-

betale A-skatten, har virksomheden sammen med den ansatte trukket penge ud af

skattesystemet.

11. Virksomhederne har adgang til og er forpligtet til at rette i eIndkomst, herunder i

den indberettede A-skat, hvis virksomheden bliver bekendt med, at oplysningerne er

forkerte. Det kan fx skyldes, at virksomheden har indberettet indeholdt A-skat for en

person, der ikke længere er ansat virksomheden, og hvor lønudbetalingen enten ikke

har fundet sted eller er tilbageført til virksomheden. I dette tilfælde tilbageføres A-skat-

ten. Det kan også skyldes, at den beregnede A-skat er forkert og derfor skal genind-

berettes, fx hvis en ansat ikke har været beskattet af et personalegode, fx fri bil, eller

fordi den tilbageholdte A-skat er indberettet med et forkert beløb og derfor skal kor-

rigeres. Adgangen til at rette i eIndkomst indebærer også, at virksomhederne uberet-

tiget kan forsøge at trække A-skat ud, som virksomheden tidligere har indbetalt.

Fejlbehæftede og manglende indberetninger af A-skat kan medføre, at staten mister

skatteindtægter, og at borgerens lønoplysninger i eIndkomst ikke er retvisende i for-

hold til offentlige dataanvendere, der har en begrundet forventning om, at lønoplys-

ningerne i eIndkomst er korrekte. Utilstrækkelig kontrol med virksomheder, der ikke

indberetter A-skat, kan desuden give ulige konkurrencevilkår for de virksomheder,

der overholder reglerne, særligt i situationer, hvor Skattestyrelsen ikke følger op og

sanktionerer virksomheder, der derfor kan fortsætte driften. Hertil kommer uberetti-

gede udbetalinger fra statskassen i de tilfælde, hvor virksomheder tilbagefører A-

skat.

1.3. Revisionskriterier, metode og afgrænsning

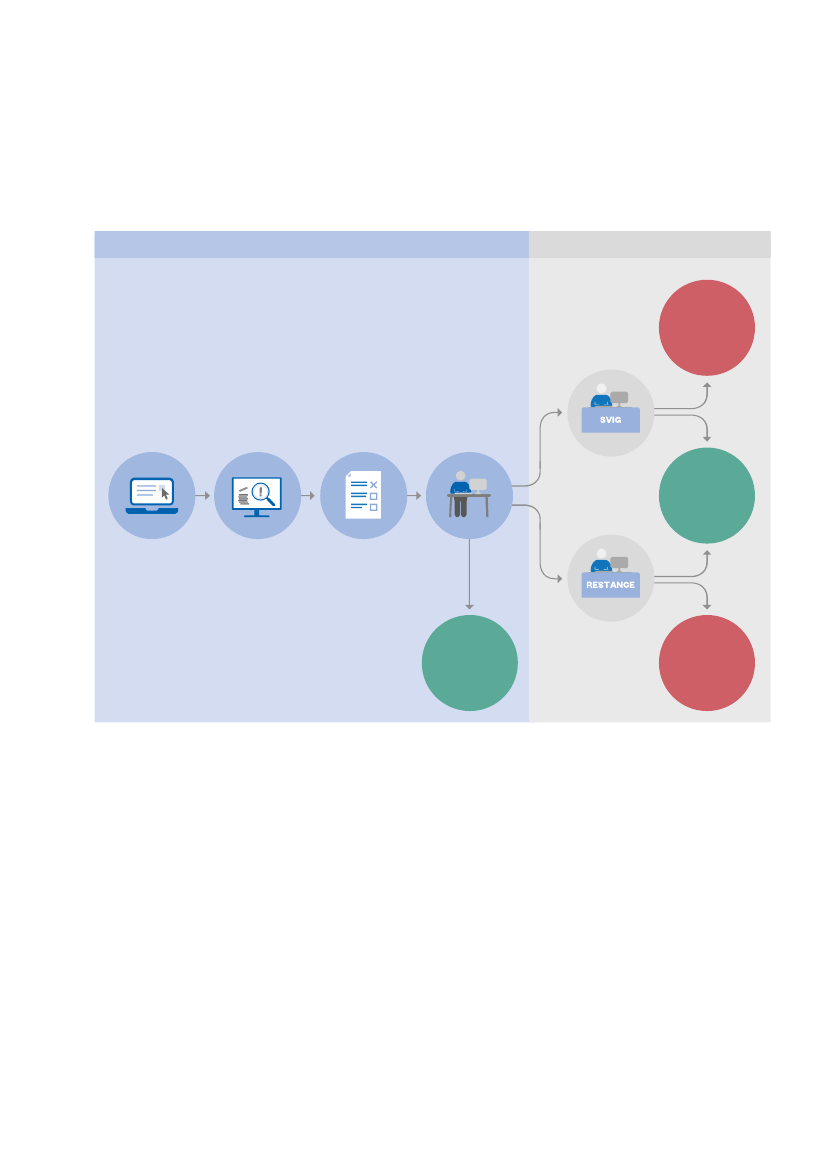

12. I undersøgelsen indgår 3 af Skattestyrelsens hovedopgaver, som skal varetages,

for at Skatteministeriet kan sikre, at virksomheder indberetter den korrekte A-skat.

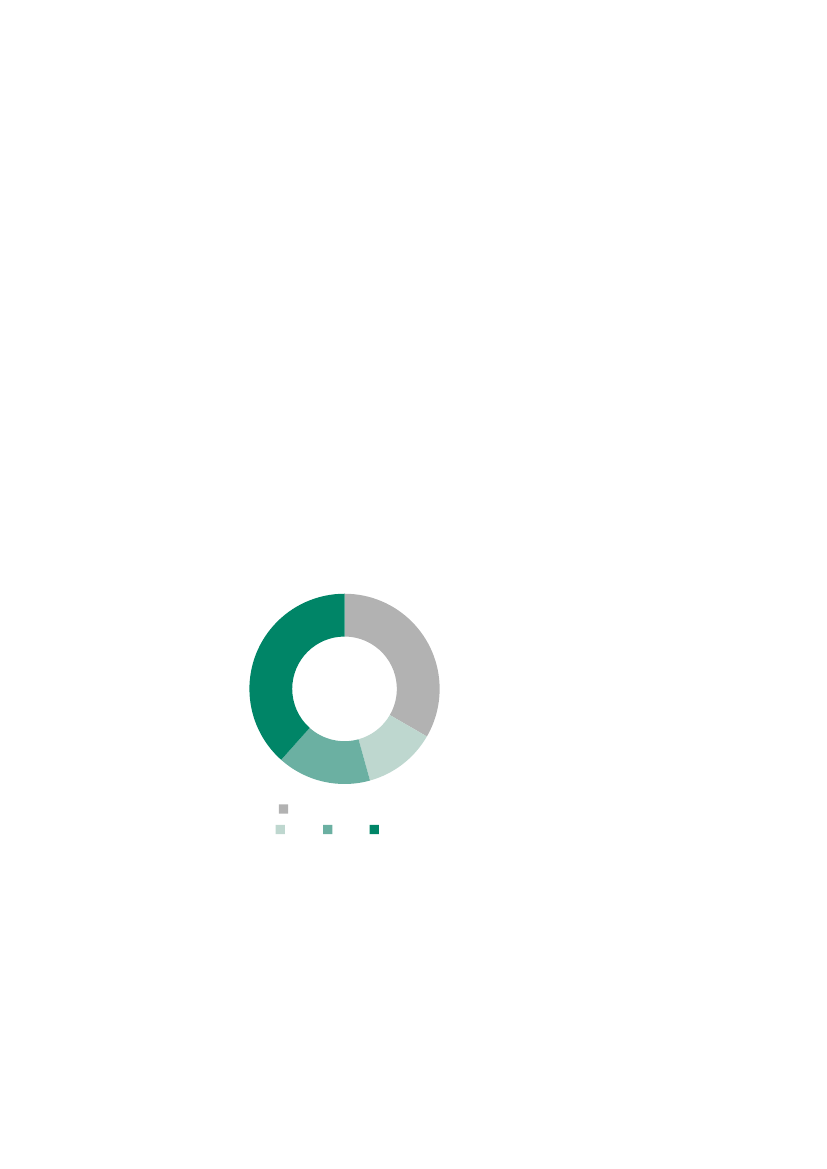

Figur 1

Skattestyrelsens 3 hovedopgaver, der indgår i undersøgelsen

Registreringskontrol

(kontrol af nye virksomheder)

Indsats i forhold til

manglende indberetninger

Kontrol af

indberetningers korrekthed

Kilde:

Rigsrevisionen.

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

8

| Introduktion og konklusion

Revisionskriterier og metode

13. Det er Skatteministeriets opgave at sikre, at virksomheder indberetter og indbe-

taler korrekt A-skat på vegne af deres ansatte. Ministeriets indsats starter i registre-

ringskontrollen, hvor Skattestyrelsen foretager en visitering af virksomheder, der an-

søger om at blive registreret som arbejdsgiver, og vurderer, om virksomheden kan

godkendes og få adgang til eIndkomst (kapitel 2). Dernæst følger Skattestyrelsens

indsats i forhold til de registrerede virksomheder, der ikke indberetter indeholdt A-

skat til eIndkomst (kapitel 3), og Skattestyrelsens kontrol af, om den indberettede A-

skat er korrekt hos de virksomheder, der har indberettet (kapitel 4). Vi lægger gene-

relt til grund for undersøgelsen, at den samlede indsats bør have et forebyggende

sigte, så svig med A-skat og utilsigtede fejlindberetninger forebygges og fanges så

tidligt som muligt i processen.

Borgerne kan på deres årsopgørelser se de skatteoplysninger, som virksomheder

har indberettet. Dette er generelt med til at begrænse risikoen for fejl og svig med

personbeskatningen. Fejl og svig med A-skat kan dog forekomme, fx hvis borgeren

ikke kontrollerer eller interesserer sig for sine skatteforhold, eller hvis den ansatte og

virksomheden har en fælles interesse i at unddrage skat. Det er derfor væsentligt, at

Skattestyrelsen har generelle kontroller af indberetningerne, der kan forebygge fejl

og mangler i eIndkomst, og at styrelsen samtidig har kontroller rettet mod særlige ri-

sici for svig med A-skat.

14. I

kapitel 2

undersøger vi, om Skattestyrelsen har en tilstrækkelig visitering af virk-

somheder, som søger om registrering for A-skat Visiteringen har bl.a. til formål at fo-

rebygge svig med A-skat ved at undgå, at potentielle svigvirksomheder kan blive re-

gistreret som arbejdsgivere og få adgang til at indberette A-skat. Visiteringen har des-

uden til formål at forebygge, at dårlige skattebetalere med en større gæld til det of-

fentlige bliver registreret, uden at virksomheden stiller sikkerhed.

Vi lægger til grund for undersøgelsen, at Skattestyrelsen får visiteret alle virksomhe-

der, der anmoder om at blive registreret som arbejdsgivere, og at styrelsen som en

del af visitationen får kontrolleret alle de virksomheder, som styrelsen har vurderet er

risikofyldte. Dette skal ske for at undgå, at Skattestyrelsen registrerer virksomheder,

der efterfølgende foretager svig med A-skat, eller som er dårlige skattebetalere.

Vi ser desuden på, om Skattestyrelsen har en risikovisitering, der er automatiseret,

hvilket kan medvirke til at sikre en systematisk og effektiv risikovurdering af alle an-

søgninger om registrering.

Kapitlet bygger på en gennemgang af lovgrundlaget på området og på Skattestyrel-

sens procedurer og retningslinjer. Vi inddrager Skattestyrelsens statistik om ansøg-

ninger, risikoudsøgte virksomheder og gennemførte registreringskontroller, der bely-

ser omfanget og karakteren af registreringskontrollen.

15. I

kapitel 3

undersøger vi, om Skattestyrelsen har en tilstrækkelig opfølgning over for

indberetningspligtige virksomheder, der ikke indberetter A-skat Vi undersøger i den

forbindelse, om Skattestyrelsen reagerer over for virksomhederne med påmindelser

for at undgå, at virksomhedernes A-skat bliver foreløbigt fastsat af Skattestyrelsen.

Vi undersøger også, om Skattestyrelsen sikrer, at virksomhedernes foreløbige fastsæt-

telser af A-skat erstattes af indberetninger fra virksomhederne.

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

Introduktion og konklusion |

9

Vi lægger til grund for undersøgelsen, at Skattestyrelsen skal følge op over for virk-

somheder, der ikke indberetter A-skat, for at sikre, at borgerne beskattes korrekt og

får en korrekt årsopgørelse. Virksomheder, der gentagne gange får foreløbige fastsæt-

telser, kan endvidere dække over svigvirksomheder og dårlige betalere og give ulige

konkurrencevilkår for de virksomheder, der overholder reglerne. Foreløbige fastsæt-

telser kan desuden forældes. Det er derfor vigtigt, at Skattestyrelsen med en tidlig ind-

sats sikrer, at virksomhederne erstatter foreløbige fastsættelser med korrekte ind-

beretninger af A-skat, inden sagerne forældes, og de foreløbige fastsættelser derfor

ikke kan erstattes.

Kapitlet er baseret på en gennemgang af Skattestyrelsens procedurer for påmindel-

ser og foreløbige fastsættelser af A-skat, diverse analyser og kontroller samt Skatte-

styrelsens handlingsplan for at få nedbragt antallet af foreløbige fastsættelser.

16. I

kapitel 4

undersøger vi, om Skattestyrelsen i tilstrækkelig grad vejleder og kon-

trollerer virksomheder, der indberetter A-skat, ud fra risiko og væsentlighed. Dette in-

debærer, at styrelsens vejledning og kontrol over for virksomhederne er rettet mod

væsentlige fejl og mangler, der har betydning for datakvaliteten og beregningen af A-

skat. Det betyder bl.a., at kontrollen både er rettet mod virksomheder, der forsøger at

foretage svig med A-skat, fx fordi virksomhederne ikke indberetter lønsedler korrekt

til eIndkomst, og er rettet mod virksomheder, der misbruger eIndkomst med fiktive

indberetninger. Endvidere bør kontrollen være rettet mod de fejl, Skattestyrelsen ty-

pisk finder.

Vi undersøger derfor, om Skattestyrelsen har

inddatakontroller,

som reducerer an-

tallet af fejl og mangler i indberetningerne, da dette har betydning for datakvaliteten

af indberetningerne og dermed for A-skatten. Vi undersøger desuden, om Skattesty-

relsen har

efterkontroller,

der er rettet mod de væsentligste risici, herunder svig og

misbrug med indberetninger af A-skat. Endelig undersøger vi, om Skattestyrelsen li-

geledes foretager efterkontrol af virksomhedernes tilbageførsler af A-skat ud fra ri-

siko og væsentlighed.

Vi lægger til grund for undersøgelsen, at en løbende efterkontrol, der sker, umiddel-

bart efter indberetningen foretages, vil være mere effektiv end en efterkontrol, der

først igangsættes efter flere år, fordi en tidlig indsats vil kunne forebygge yderligere

svig med A-skat. Vi lægger desuden til grund, at Skattestyrelsen har en inddatakon-

trol og efterkontrol, der er automatiseret, hvilket kan medvirke til at sikre en syste-

matisk og effektiv risikovurdering af indberetningerne til eIndkomst og sikre, at risi-

kovurderingerne er målrettet svig med A-skat.

Kapitlet er baseret på opgørelser over kontroller, der gennemføres i inddatakontrollen,

og på projektbeskrivelser og evalueringer af efterkontrollen. Vi har desuden gennem-

ført en dataanalyse af tilbageførslerne af A-skat, der er foretaget i perioden 2014-2019.

17. Revisionen er udført i overensstemmelse med standarderne for offentlig revision,

jf. bilag 1.

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

10

| Introduktion og konklusion

Afgrænsning

18. Når en virksomhed ansøger om at blive registreret som arbejdsgiver og dermed ind-

beretningspligtig for A-skat, sker dette på den tværoffentlige hjemmeside www.virk.dk.,

der drives af Erhvervsstyrelsen. Erhvervsstyrelsen gennemfører en formel kontrol af

virksomhedsregistreringen, fx at CPR-nummeret er validt, og at den adresse, der er

angivet, eksisterer, mens anmodningen om at blive registreret for A-skat sagsbehand-

les af Skattestyrelsen. Vi ser alene på Skattestyrelsens sagsbehandling af ansøgnin-

ger om at blive registreret for A-skat.

I registreringskontrollen (kapitel 2) omfatter undersøgelsen alle registreringspligter

(A-skat, moms, punktafgifter og lønsumsafgift), da Skattestyrelsens risikovurderin-

ger i registreringskontrollen som udgangspunkt ikke skelner mellem, hvilken skatte-

og afgiftspligt der anmodes om registrering for. For at identificere en potentiel svig-

virksomhed i registreringsfasen er det selve virksomheden, personkredsen omkring

denne og andre indikatorer på svig, som vurderes. Denne vurdering sker, uanset hvil-

ken registreringspligt der ansøges om.

Skattestyrelsens indsats over for uregistrerede virksomheder og sort arbejde er som

udgangspunkt ikke en del af undersøgelsen, fx hvis en virksomhed ikke har ansøgt om

registreringspligt for A-skat og bedriver virksomhed ved at aflønne de ansatte sort.

Der kan dog være et vist overlap mellem Skattestyrelsens indsats over for sort arbej-

de og indsatsen for at sikre korrekt indberetning af tredjepartsdata til eIndkomst, fx i

tilfælde, hvor virksomheden har en registreringspligt, men undlader at indberette A-

skat for enkelte ansatte, som aflønnes sort. Skattestyrelsens indsats i forhold til den-

ne typer sager indgår i undersøgelsen.

Vi har afgrænset os fra at undersøge Skattestyrelsens kontrol med virksomhedernes

betalinger af den A-skat, som virksomhederne har indberettet til Skattestyrelsen i

eIndkomst. Betalingsområdet har Rigsrevisionen tidligere undersøgt i beretningen om

momskontrollen (12/2019).

Vi har ikke undersøgt den del af vejledningen til virksomhederne, som fremgår af Skat-

teministeriets og Skattestyrelsens hjemmesider, ligesom vi ikke har undersøgt Skat-

testyrelsens telefonbetjening og den vejledning, der i øvrigt varetages i Skattestyrel-

sens kundecenter. Disse dele indgår ikke i undersøgelsen, fordi vejledningen omfat-

ter mange andre skatteforhold end A-skat, og det ikke er muligt at få specifikke data

og oplysninger om A-skat. Vi behandler dog den vejledning, som Skattestyrelsen som

led i specifikke projekter har givet for at få virksomheder til at indberette korrekt til

eIndkomst (kapitel 3 og 4).

Undersøgelsen vedrører som udgangspunkt perioden 2014-2019, men inddrager og-

så Skatteministeriets initiativer fra 2020.

19. I bilag 1 er undersøgelsens metodiske tilgang beskrevet. Bilag 2 indeholder en ord-

liste, der forklarer udvalgte ord og begreber.

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

Skattestyrelsens erhvervsregistrering |

11

2. Skattestyrelsens

erhvervsregistrering

Delkonklusion

Skattestyrelsens visitering af virksomheder, der ansøger om registrering

for A-skat, er ikke helt tilstrækkelig, da styrelsen ikke har sikkerhed for, at

alle virksomheder, hvor der er risiko for svig med A-skat eller risiko for re-

stancer, bliver kontrolleret.

Skattestyrelsens behandling af ca. 52.000 ansøgninger fra virksomheder årligt er ikke

tilstrækkeligt dokumenteret. Alle ansøgninger gennemløber en maskinel risikovurde-

ring, der markerer de risikofyldte ansøgninger, fx hvis ansøger har skatterestancer el-

ler tidligere er gået konkurs. Herefter skal alle ansøgninger i henhold til Skattestyrel-

sens retningslinjer risikovurderes manuelt, og risikofyldte ansøgninger skal kontrolle-

res. Skattestyrelsen dokumenterer imidlertid ikke, at alle virksomheder risikovurderes

manuelt, og hvorfor nogle virksomheder fravælges til kontrol. Det er derfor usikkert,

om alle ansøgninger risikovurderes manuelt, og om risikofyldte virksomheder kontrol-

leres. Skattestyrelsen kan dermed ikke følge op på, om risikovurderingen og kontrollen

er gennemført.

I 2019 udtog Skattestyrelsen ca. 15.800 ansøgninger fra virksomheder, hvor risikoen

ved registrering skulle vurderes nærmere. Heraf dokumenterede Skattestyrelsen be-

handlingen af ca. 8.100 ansøgninger, som blev udtaget til kontrol. Behandlingen af de

resterende ca. 7.700 ansøgninger, som blev vurderet risikofyldte, men som ikke blev

udtaget til kontrol, og hvor der ikke blev oprettet kontrolsager, er ikke dokumenteret.

Det er derfor usikkert, i hvilket omfang de reelt er blevet risikovurderet af Skattesty-

relsen.

Skattestyrelsen har i 2020 styrket den automatiske og dataunderstøttede kontrol af

ansøgningerne med en ny scoringsmodel, der indeholder nye kontroller, og som auto-

matiserer kontroller, der tidligere blev gennemført manuelt. Skattestyrelsen planlæg-

ger at videreudvikle modellen i de kommende år.

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

12

| Skattestyrelsens erhvervsregistrering

20. Dette kapitel handler om, hvorvidt Skattestyrelsen har en tilstrækkelig visitering

af virksomheder, der ansøger om registrering for A-skat. Vi har undersøgt:

•

om Skattestyrelsen risikovurderer alle virksomheder, inden de bliver registreret

for A-skat

•

om Skattestyrelsen kontrollerer alle risikoudsøgte virksomheder.

I kapitlet undersøger vi Skattestyrelsens visitering og registreringskontrol i forhold til

virksomhedernes ansøgning om registrering for A-skat. De beskrevne processer om-

fatter imidlertid også de øvrige registreringspligter (moms, punktafgifter og lønsums-

afgift), da Skattestyrelsen behandler alle nyregistreringer (eller ændringer i registre-

ringspligter i eksisterende virksomheder) ud fra samme tilgang, uanset hvilken registre-

ringspligt der er tale om. Registreringskontrollen skelner således som udgangspunkt

ikke mellem registreringspligterne i sin risikovurdering, men gennemfører en generel

risikovurdering i forhold til alle 4 pligter. Kontrollen er en vurdering af virksomheden,

herunder personkredsen omkring virksomheden, og forhold vedrørende de enkelte

skatte- og afgiftspligter.

Formålet med registreringskontrollen er at forebygge tab fra konkursryttere og dårli-

ge betalere, samt at potentielle svigvirksomheder stoppes og nægtes registrering, der

efterfølgende kan misbruges. Formålet er også at sikre korrekt registrering, fx i for-

hold til skatte- og afgiftspligt (materiel registreringskontrol). Skattestyrelsen modta-

ger årligt ca. 52.000 ansøgninger om registrering af nye virksomheder (A-skat, moms,

lønsumsafgift og punktafgifter). Heraf søger ca. 25.000 af virksomhederne om regi-

strering for A-skat.

Visiteringsprocessen for registrering

21. Alle virksomheder med ansatte har pligt til at registrere sig som indberettere af A-

skat. Figur 2 viser processen, der finder sted i Skattestyrelsen, når en virksomhed an-

søger om en registrering, herunder for A-skat.

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

Skattestyrelsens erhvervsregistrering |

13

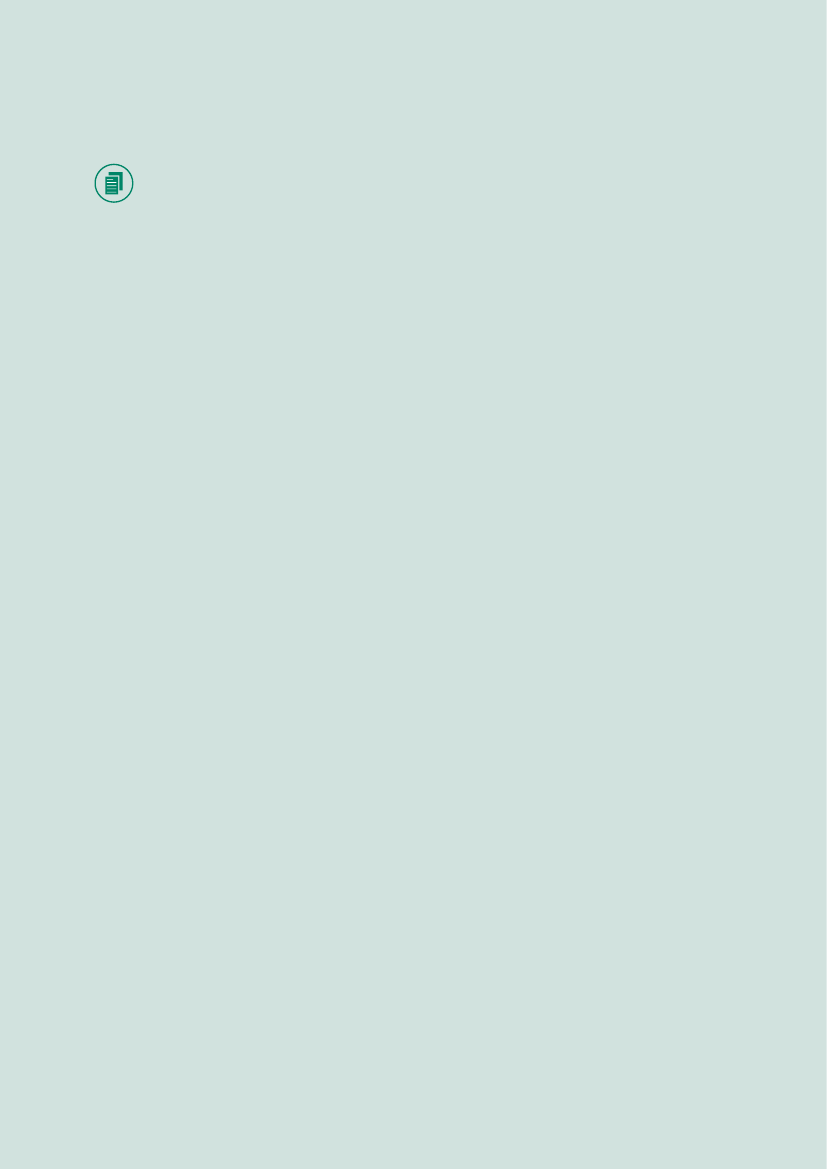

Figur 2

Proces for godkendelse af registrering

A

B

Yderligere

manuel visitering

Ansøgningen

udtages til

forebyggende

svigkontrol

Online-

ansøgning

Maskinel restance-

og risikovisitering

Sagsliste

Manuel visitering

og risikovurdering

Yderligere

manuel visitering

Virksomheden

pligtregistreres

efter manuel

visitering

Ansøgningen

godkendes, og

virksomheden

pligtregistreres

Ansøgningen

udtages til

forebyggende

restancekontrol

og eventuel

sanktion

Note: Ud over den viste indsats gennemføres der også en materiel registreringskontrol som led i den maskinelle restance- og risikovisitering, hvor

formålet er at sikre, at virksomheden bliver registreret for den eller de korrekte pligter. Da beretningen særligt har fokus på Skattestyrelsens

forebyggelse af svig og restance, er den materielle registreringskontrol af hensyn til overskueligheden ikke vist i figuren og ikke behandlet ud-

dybende i beretningen.

Kilde:

Rigsrevisionen på baggrund af oplysninger fra Skatteforvaltningen.

Virksomheden skal registrere sig via virk.dk og kontrolleres indledningsvist af Erhvervs-

styrelsen, der har den formelle kontrol i forhold til de ansøgende virksomheder, fx om

CPR-nummer og adresse er valide. Hvis de formelle forhold er i orden, oversendes en

ansøgning om pligtregistrering til Skattestyrelsen. Som det fremgår af figur 2, så gen-

nemgår ansøgningen først en maskinel restance- og risikovisitering. Her risikovurde-

res ansøgningen i forhold til potentiel svig, og det undersøges, om ansøger tidligere

har været en dårlig skattebetaler. I den maskinelle restance- og risikovisitering er der

også opsat kontroller, der skal underbygge udtagelse af ansøgninger til sagsbehand-

ling i forhold til at sikre korrekt pligtregistrering (dvs. A-skat, moms, punktafgifter og

lønsumsafgift). Efterfølgende sættes ansøgningen på en sagsliste, hvorfra den manu-

elt enten godkendes eller visiteres videre til 2 forskellige sagsbunker.

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

14

| Skattestyrelsens erhvervsregistrering

Den ene sagsbunke er for ansøgninger, der skal vurderes i forhold til mulig svig, mens

den anden sagsbunke er for ansøgninger, der skal vurderes i forhold til gæld og muli-

ge dårlige skattebetalere. I hver sagsbunke foregår der en manuel visitering, hvor det

vurderes, om der er grundlag for at oprette en kontrolsag, eller om ansøgningen kan

godkendes.

I kapitlets første afsnit undersøger vi den del af processen, der vedrører Skattestyrel-

sens maskinelle og manuelle risikovisitering/risikovurdering af ansøgninger på sagslis-

ten (A i figuren). I andet afsnit undersøger vi den yderligere manuelle visitering og kon-

trol, der finder sted, efter ansøgningerne er kommet fra sagslisten, til de enten godken-

des, eller der oprettes en kontrolsag (B i figuren).

2.1. Risikovurdering af ansøgninger om pligtregistrering

22. Vi har undersøgt, om Skattestyrelsen risikovurderer alle virksomheder, der ansø-

ger om at blive registreret for A-skat, og om risikovurderingen er automatiseret. En

automatiseret (maskinel) restance- og risikovisitering kan medvirke til at sikre en sy-

stematisk og effektiv risikovurdering af alle ansøgninger om registrering.

23. Undersøgelsen viser, at alle virksomhedsansøgninger gennemgår den samme pro-

ces. Når Skattestyrelsen modtager en virksomheds ansøgning, har virksomhedens op-

lysninger gennemgået en maskinel restance- og risikovisitering. Den maskinelle re-

stance- og risikovisitering skal understøtte arbejdet med at finde og udsøge de virk-

somheder, hvor der er risiko for, at en godkendelse af pligtregistreringen vil medføre

et økonomisk tab for staten eller en risiko for, at der oprettes svigvirksomheder. Den

maskinelle restance- og risikovisitering kontrollerer derfor ansøgningen ud fra flere

risikoparametre. Risikoparametrene vedrører risici for svig og dårlige betalere. Risiko-

parametrene skal også sikre, at virksomheder bliver registreret for de korrekte pligt-

forhold.

Scoringsmodel – baseret

på machine learning

En model (algoritme), der ud

fra udvalgte parametre finder

sammenhænge i store data-

mængder og forudsiger, om

en virksomhed bør nægtes re-

gistrering.

Modellen erstatter sagsbe-

handlernes opslag i Skattesty-

relsens systemer.

Modellen giver et overblik med

en samlet score og markerer

de betydningsfulde parametre.

24. Den maskinelle restance- og risikovisitering kontrollerer, om ejeren eller ledelsen

(direktion og bestyrelse) i den ansøgende virksomhed har gæld til det offentlige på

mere end 50.000 kr. Har ejeren gæld til det offentlige, vil den maskinelle restance- og

risikovisitering udsøge ansøgningen til yderligere visitering og eventuel kontrol. Vores

undersøgelse viser, at den maskinelle restancevisitering af restance til staten kun gen-

nemføres på de formelle ejere, men ikke på eventuelle reelle ejere i selskaber. Oplys-

ninger om virksomhedens reelle ejere kunne Skattestyrelsen indhente i Erhvervssty-

relsens CVR-register. Ligeledes kontrolleres der kun for restancer, der er oversendt

til Gældsstyrelsen, mens gæld på virksomhedernes skattekonto ikke kontrolleres.

Skattestyrelsen har oplyst, at der med implementeringen af en ny scoringsmodel i

2020 vil blive foretaget en maskinel restancekontrol af reelle ejere og gæld på Skat-

tekontoen.

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

Skattestyrelsens erhvervsregistrering |

15

25. Den maskinelle restance- og risikovisitering har en række risikoparametre, som

har til formål at udpege virksomheder, der udgør en svigrisiko, og virksomheder, hvor

der er risiko for tab som følge af dårlige betalere, fx konkursryttere. Skattestyrelsens

maskinelle restance- og risikovisitering krydstjekker derfor bl.a. op mod KINFO-regi-

stret og Skat Ligning for, om der blandt virksomhedens personkreds findes personer,

der tidligere har påført det offentlige betydelige tab af moms, skatter og afgifter. Her-

udover kontrolleres det, om personkredsen bag virksomheden er gået konkurs inden

for de seneste 5 år, og om personen er omfattet af udvidet konkurskarantæne, der

medfører, at personen ikke må deltage i ledelsen af en virksomhed med personlig og

ubegrænset hæftelse (enkeltmandsvirksomheder mv.). Skattestyrelsen har ikke hjem-

mel i loven til at indhente oplysninger om personer, der har en almindelig konkurska-

rantæne, og oplysninger herom indgår derfor ikke i Skattestyrelsens risikovurdering

af personkredsen omkring virksomheden.

Det kontrolleres også maskinelt, om virksomheden er en filial af en udenlandsk virk-

somhed. Yderligere kontrolleres det maskinelt, om virksomheden tilhører en branche,

der udgør en potentiel risiko, og om virksomheden bruger en dækadresse, eller om

personkredsen bag virksomheden tidligere er blevet nægtet registrering, da dette po-

tentielt kan udgøre en svigrisiko.

26. Skattestyrelsen har i en handleplan fra 2017 beskrevet, at virksomheder, der po-

tentielt kan udgøre en svigrisiko, hovedsageligt identificeres ved manuelle kontroller,

og kun i begrænset omfang identificeres i den maskinelle risikovisitering. Skattesty-

relsen har imidlertid påbegyndt implementeringen af en ny scoringsmodel i 2020 –

baseret på machine learning – som ifølge Skattestyrelsen i højere grad kan identifice-

re potentielle svigvirksomheder. Vi har ikke undersøgt scoringsmodellen, da effekten

af modellen først kan vurderes senere.

27. Når virksomhedens oplysninger har gennemgået den maskinelle restance- og ri-

sikovisitering, sættes virksomheden automatisk på en sagsliste, hvorfra virksomhe-

dens oplysninger skal gennemgås og risikovurderes manuelt. De virksomheder, der

vurderes risikofyldte på baggrund af den maskinelle og manuelle vurdering, visiteres

til yderligere manuel visitering. De øvrige virksomheder godkendes. Ifølge Skattesty-

relsen skal alle ansøgninger manuelt risikovurderes uanset udfaldet af den maskinel-

le restance- og risikovisitering. Dette skyldes, at den maskinelle restance- og risikovi-

sitering ikke fanger alle risici, herunder fx at en stråmand kan være indsat som ejer/le-

delse i en virksomhed.

Af sagslisten og en række tilhørende underbilag fremgår resultaterne af den maskinel-

le restance- og risikovisitering. Det vil således af sagslisten og underbilagene være

markeret, om det i den maskinelle restance- og risikovisitering er fundet, at virksom-

heden potentielt kan udgøre en risiko i forhold til svig eller manglende skattebetaling.

På baggrund af oplysningerne på sagslisten og underbilag risikovurderes ansøgningen

og visiteres enten videre til yderligere manuel visitering eller godkendes. En ansøgning

kan også blive visiteret til yderligere manuel visitering/kontrol, selv om ansøgningen

ikke er markeret i den maskinelle restance- og risikovisitering, hvis sagsbehandleren

vurderer, at en ansøgning er risikofyldt.

KINFO-registret

Personer, der har påført det

offentlige betydelige tab af

skatter og afgifter, kan regi-

streres i KINFO-registret

(Skatteforvaltningens Kon-

trolinformationsregister). Re-

gistret bruges i Skattestyrel-

sens kontrolprocesser, herun-

der i registreringskontrollen

for at undgå, at tidligere skat-

teunddragere og unddragere

af moms og afgifter bliver pligt-

registreret.

Konkurskarantæne

Almindelig konkurskarantæne

Personen må ikke deltage i le-

delsen af en virksomhed uden

at hæfte personligt og ube-

grænset for virksomhedens

forpligtelser.

Udvidet konkurskarantæne

Personen må heller ikke del-

tage i ledelsen af en erhvervs-

virksomhed med personlig og

ubegrænset hæftelse for virk-

somhedens forpligtelser (en-

keltmandsvirksomhed mv.).

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

16

| Skattestyrelsens erhvervsregistrering

28. Skattestyrelsen modtog som nævnt ca. 52.000 ansøgninger om registrering i 2019.

Heraf blev ca. 15.800 ansøgninger visiteret til yderligere manuel visitering, mens ca.

36.200 ansøgninger blev godkendt efter gennemførelsen af maskinelle kontroller og

manuel materiel registreringskontrol. Undersøgelsen har dog vist, at Skattestyrelsen

ikke dokumenterer den manuelle risikovurdering, når sagsbehandleren godkender en

ansøgning efter gennemførelsen af den maskinelle restance- og risikovisitering, og

virksomheden derfor registreres for A-skat. Dette gælder også de ansøgninger, som

eventuelt kan have fået en markering for svig i den maskinelle risikovisitering. Det er

derfor ikke muligt at vurdere, om alle ansøgninger på sagslisten reelt er blevet manu-

elt risikovurderet. Det betyder også, at Skattestyrelsen selv har vanskeligt ved at ska-

be overblik over, om Erhvervsregistreringen får risikovurderet alle ansøgninger.

Resultater

Undersøgelsen viser, at Skattestyrelsen maskinelt restance- og risikovisiterer alle

virksomheder, der ansøger om en pligtregistrering. Den maskinelle restance- og risiko-

visitering kontrollerer ansøgningen i forhold til risiko for svig og potentielt dårlige be-

talere. Skattestyrelsen har ikke hjemmel i loven til at indhente oplysninger om perso-

ner, der har en almindelig konkurskarantæne, og oplysninger herom indgår derfor ik-

ke i Skattestyrelsens risikovurdering af personkredsen omkring virksomheden. Efter

den maskinelle restance- og risikovisitering skal virksomhedernes ansøgninger ma-

nuelt risikovurderes, inden de enten godkendes eller visiteres til yderligere manuel

visitering og eventuel kontrol. Den manuelle risikovurdering dokumenteres ikke, når

ansøgningerne godkendes. Skattestyrelsen godkendte i 2019 ca. 36.200 ansøgnin-

ger om registrering ud af ca. 52.000 uden dokumentation for godkendelsen og regi-

streringen af virksomheden. Det er derfor usikkert, i hvilket omfang ansøgningerne

reelt er blevet risikovurderet af Skattestyrelsen.

Skattestyrelsen har oplyst, at styrelsen fra april 2020 er påbegyndt implementerin-

gen af en ny scoringsmodel, der i højere grad kan identificere potentielle svigvirk-

somheder og afdække, om der ud over virksomhedens formelle ejere findes reelle

ejere, der har gæld til det offentlige, og som derfor udgør en risiko.

2.2. Skattestyrelsens kontrol af virksomheder, der udpe-

ges som risikofyldte

29. Vi har undersøgt, om Skattestyrelsen kontrollerer alle risikoudsøgte virksomheder.

Skattestyrelsens kontrol af virksomheder, som ansøger om registrering

30. Formålet med Skattestyrelsens registreringskontrol er ud over at sikre korrekt

registrering (den materielle registreringskontrol) generelt at forebygge tab af skatte-

indtægter ved at sætte et værn op mod senere tab ved i den forebyggende restance-

kontrol at kræve kreditbegrænsning eller sikkerhedsstillelse og nægtelse af registre-

ring ved manglende sikkerhedsstillelse. I den forebyggende svigkontrol er formålet at

undgå tab, ved at svigvirksomheder ikke registreres. Der er tale om en fremrykket ind-

sats, hvor Skatteforvaltningen så tidligt som muligt sætter ind over for virksomheder,

som kan påføre staten tab.

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

Skattestyrelsens erhvervsregistrering |

17

Figur 3 viser kontrolprocessen, når en virksomhed er visiteret fra den indledende risi-

kovurdering til yderligere manuel visitering og eventuel kontrol.

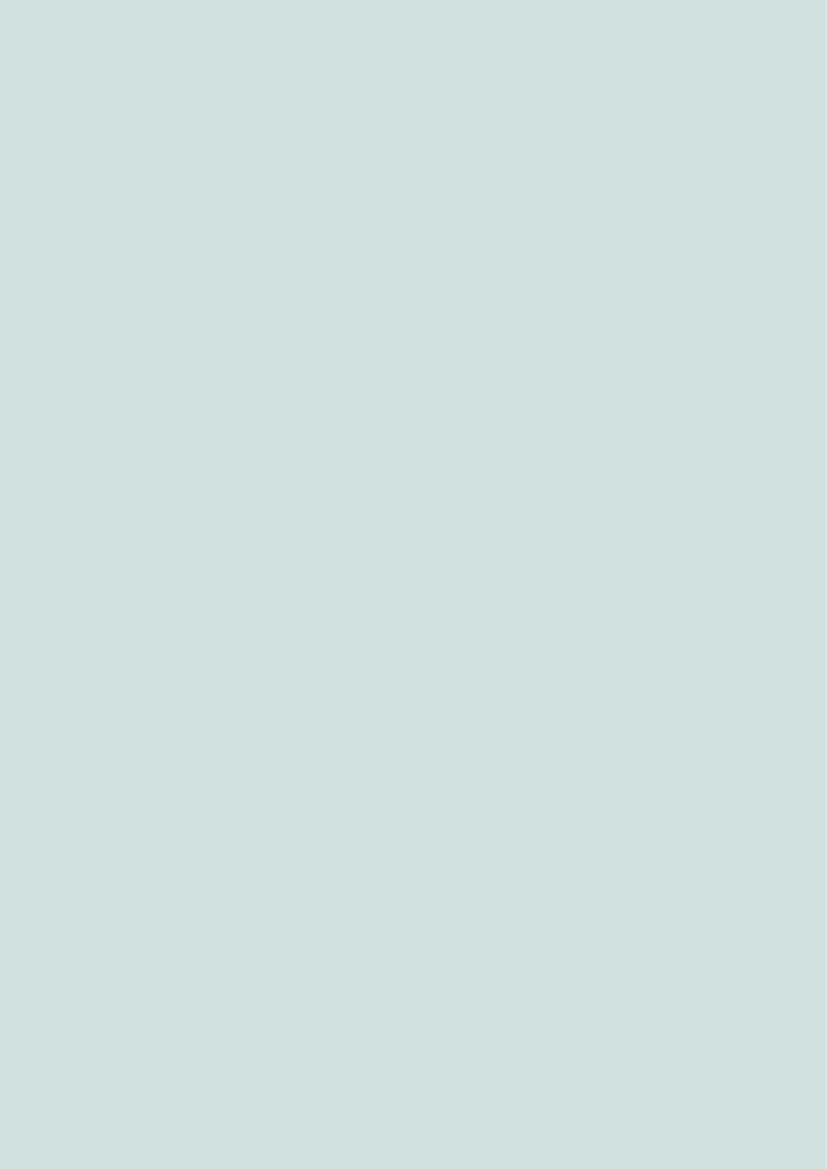

Figur 3

Kontrolprocessen i 2019

Yderligere

manuel visitering

1.140 virksomheder udtages til

forebyggende svigkontrol.

Kontrolsagerne dokumenteres.

I alt 15.800 ansøgere

visiteret til yderligere

manuel visitering og

eventuel kontrol

3.600 ansøgninger

Yderligere

manuel visitering

7.700 virksomheder pligtregistreres

umiddelbart efter yderligere manuel

visitering. Fravalg af kontrol

dokumenteres ikke.

12.200 ansøgninger

6.942 virksomheder udtages til

forebyggende restancekontrol og

eventuel sanktion. Kontrolsagerne

dokumenteres.

Note: Antallet af ansøgere visiteret til yderligere manuel visitering (15.800) er delvist baseret på et skøn, da ikke alle sager registreres af Skattesty-

relsen. Dette gælder også sager, der visiteres til yderligere manuel visitering i forhold til forebygende svig (3.600) og forebyggende restance

(12.200) samt sager, der godkendes umiddelbart efter yderligere manuel visiterig (7.700). Opgørelsen af antal kontroller ved den forebyggende

svig (1.140) og forebyggende restance (6.942) er baseret på antallet af oprettede kontrolssager og er derfor eksakte tal.

Kilde:

Rigsrevisionen på baggrund af oplysninger og data fra Skattestyrelsen.

Det fremgår af figur 3, at der ud af de 52.000 ansøgninger, som Skattestyrelsen mod-

tog i 2019, blev visiteret ca. 15.800 ansøgninger videre til yderligere manuel visitering,

hvor beslutningen om kontrol bliver taget. Ansøgningerne, som visiteres til yderligere

visitering og eventuel kontrol, visiteres i 2 sagsbunker – én for kontrol af svig og én for

sanktion i forhold til at forebygge restancer.

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

18

| Skattestyrelsens erhvervsregistrering

Kreditbegrænsning

(moms)

Kreditbegrænsning kan an-

vendes, når Skattestyrelsen

vurderer, at der er en nærlig-

gende risiko for tab af moms

ved registreringen. Formålet

med at pålægge virksomhe-

den at angive og betale moms

med kortere intervaller (kre-

ditbegrænsning) er, at tilvækst

i restancer derved hurtigere

kan stoppes.

Når kreditbegrænsning med-

tages i denne undersøgelse,

skyldes det, at ansøgning om

registrering for A-skat som of-

test sker samtidig med ansøg-

ning om momsregistrering.

For de sager, som visiteres til forebyggende restance, vurderer sagsbehandleren, om

virksomhederne opfylder de objektive krav for, at der skal stilles sikkerhed. Hvis virk-

somhederne opfylder de objektive krav for sikkerhedsstillelse og/eller kreditbegræns-

ning, oprettes der en kontrolsag, hvor det subjektivt vurderes, om der skal stilles krav

om sikkerhed. For de sager, som visiteres til svigkontrol, vurderer sagsbehandleren

nærmere, om der er tale om en potentiel svigvirksomhed, og der oprettes en kontrol-

sag, når sagsbehandleren vurderer, at der er grundlag for en mere omfattende kon-

trol. I de tilfælde, hvor Skattestyrelsen vurderer, at der ikke er grundlag for kontrol som

følge af risiko for svig eller restance, godkendes ansøgningen.

Det fremgår også af figuren, at ud af de ca. 15.800 ansøgninger, der blev visiteret til

yderligere manuel visitering og eventuel kontrol, blev ca. 12.200 ansøgninger visiteret

til forebyggende restancekontrol og ca. 3.600 ansøgninger til forebyggende svigkon-

trol. De ca. 15.800 ansøgninger er efter Rigsrevisionens vurdering behæftet med usik-

kerhed, da ca. en fjerdedel ikke er baseret på registreringer, men er skønsmæssigt op-

gjort af Skatteforvaltningen.

Det fremgår videre af figuren, at Skattestyrelsen oprettede 1.140 sager til kontrol af

svig i virksomhederne. Heraf resulterede 740 sager i nægtelse af registrering som føl-

ge af risiko for svig, mens 400 virksomheder blev registreret for moms og/eller even-

tuel A-skat efter gennemførelsen af kontrollen. Som led i den forebyggende restance-

kontrol oprettede Skattestyrelsen 6.942 kontrolsager. Heraf blev der i 3.664 sager

ikke fundet grundlag for en subjektiv begrundelse for krav om sikkerhedsstillelse. I

506 tilfælde blev virksomheden kreditbegrænset, 970 virksomheder valgte at stille

sikkerhed for at blive registreret, mens 1.802 virksomheder blev nægtet registrering

som følge af manglende sikkerhedsstillelse.

Ud over den forebyggende svig- og restancekontrol gennemfører Skattestyrelsen

også en materiel registreringskontrol, hvor Skattestyrelsen kontrollerer, om virksom-

hederne har ansøgt om de rigtige pligtforhold, fx om en virksomhed, som har ansøgt

om momsregistrering, også skal registreres for A-skat. Denne kontrol gennemføres

ikke med det formål at forebygge svig- og restancer, men for at sikre korrekt registre-

ring for skatte- og afgiftspligter.

Det fremgår også af figuren, at Skattestyrelsen i 2019 registrerede ca. 7.700 virksom-

heder umiddelbart efter en yderligere manuel visitering af ansøgningerne i de 2 sags-

bunker og dermed før, at der blev oprettet en kontrolsag. Skattestyrelsen har oplyst,

at der er tale om virksomheder, der i den forebyggende restancekontrol ikke opfyldte

de objektive krav til sikkerhedsstillelse, herunder størrelsen på restancen. For den fo-

rebyggende svigkontrol er der ifølge Skattestyrelsen tale om ansøgninger, der efter en

yderligere manuel visitering ikke blev vurderet at udgøre en risiko. Karakteristisk for

disse ansøgninger er imidlertid, at Skattestyrelsen ikke har dokumenteret behandlin-

gen af ansøgningerne. Det fremgår dermed ikke, hvad grundlaget for godkendelsen

af ansøgningerne har været. Andelen af de ansøgninger, som blev godkendt umiddel-

bart efter den yderligere manuelle visitering uden dokumentation, udgjorde ca. halv-

delen af de 15.800 ansøgninger, som blev visiteret til yderligere manuel visitering.

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

Skattestyrelsens erhvervsregistrering |

19

Skatteministeriet har oplyst, at ministeriet hverken finder det værdiskabende at øge

kravet til dokumentation for de sager, der efter den maskinelle og manuelle risikovur-

dering ikke vurderes at være risikofyldte, eller at øge kravet til dokumentation af den

manuelle visitering i de ca. 7.700 sager, hvor Skattestyrelsen efter en yderligere ma-

nuel visitering fravælger at oprette en kontrolsag på virksomheden, hvorved ansøgnin-

gen godkendes.

Rigsrevisionen bemærker, at dokumentationen for risikovurderingen kan medvirke til

at sikre, at Skattestyrelsen som minimum manuelt risikovurderer alle de sager, der i

den maskinelle restance- og risikovisitering får markeringer, herunder sager med væ-

sentlige markeringer i fx KINFO-registret, tidligere konkurser eller restancer til det of-

fentlige, samt at der oprettes en kontrolsag på alle relevante sager.

Skattestyrelsen har oplyst, at styrelsen løbende arbejder med at forbedre registre-

ringskontrollen ud fra de erfaringer, styrelsen løbende gør sig i arbejdet med visiterin-

gen af virksomheder. Det er i den forbindelse Rigsrevisionens vurdering, at en bedre

dokumentation af årsagerne til fravalg af kontrol vil kunne styrke erfaringsopsamlin-

gen og anvendes til at evaluere og udvikle visiteringen af virksomheder i Skattestyrel-

sens forebyggende indsats.

Skattestyrelsen har udarbejdet en ny scoringsmodel for risikovurdering af ansøgnin-

ger baseret på machine learning, som skal understøtte sagsbehandlernes risikovur-

dering og udtagelse af ansøgninger til kontrol, bl.a. ud fra en risikoscore. Første version

af scoringsmodellen er implementeret i april 2020. Scoringsmodellen har ifølge Skat-

testyrelsen erstattet nogle af de kontroller, som indtil for nylig blev udført manuelt, og

styrelsen forventer, at modellen på lidt længere sigt vil frigive resurser til yderligere

kontrol og sagsbehandling i Erhvervsregistreringen.

Resultater

Skattestyrelsen dokumenterer ikke, hvilke virksomheder der er faldet for risikopara-

metre, men hvor styrelsen efter yderligere visitering har besluttet at fravælge kontrol.

Skattestyrelsen dokumenterer dermed heller ikke begrundelsen for fravalget af kon-

trol.

Dette skyldes, at Skattestyrelsen ikke dokumenterer behandlingen af de ansøgninger,

som godkendes undervejs i processen, og som ikke fører til oprettelsen af en kontrol-

sag, også selv om der er tale om ansøgninger, der på baggrund af den maskinelle og

manuelle risikovisitering/risikovurdering er blevet sendt til yderligere visitering med

henblik på eventuel udtagelse til kontrol. Skattestyrelsen visiterede ca. 15.800 ansøg-

ninger til yderligere visitering med henblik på eventuel udtagelse til kontrol i 2019 som

følge af en vurderet risiko ved registrering. Heraf dokumenterede Skattestyrelsen be-

handlingen af ca. 8.100 ansøgninger, mens ca. 7.700 virksomheder blev registreret

uden dokumentation.

Som følge af den manglende dokumentation for ca. 7.700 registrerede virksomheder

er det ikke muligt at vurdere, om alle risikofyldte ansøgninger er blevet behandlet af

Skattestyrelsen. Det betyder også, at Skattestyrelsen ikke selv kan følge op på og sik-

re, at alle kontrolrelevante ansøgninger er blevet kontrolleret. Dermed bliver styrings-

grundlaget efter Rigsrevisionens vurdering mangelfuldt.

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

20

| Skattestyrelsens erhvervsregistrering

Den manglende dokumentation gør det desuden vanskeligt for Skattestyrelsen at få

et overblik over årsagerne til, at ansøgninger i den manuelle visitering godkendes,

selv om de i den maskinelle visitering blev vurderet risikofyldte. En bedre dokumen-

tation vil kunne forbedre grundlaget for Skattestyrelsens erfaringsopsamling og der-

med styrke Skattestyrelsens arbejde med at visitere virksomheder, der ansøger om

registrering for A-skat.

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

Skattestyrelsens opfølgning over for virksomheder, der ikke indberetter |

21

3. Skattestyrelsens opfølg-

ning over for virksomhe-

der, der ikke indberetter

Delkonklusion

Skattestyrelsens opfølgning over for indberetningspligtige virksomheder,

der ikke indberetter A-skat, er ikke tilstrækkelig, da styrelsen ikke har fulgt

op over for hovedparten af virksomhederne, og en stor del af de foreløbige

fastsættelser er forældede.

En del af de virksomheder, der ikke indberetter A-skat til tiden, rykkes ikke af Skatte-

styrelsen, da styrelsen kun sender påmindelser til de virksomheder, der har opgivet

en e-mailadresse. En del af virksomhederne er derfor ikke omfattet af Skattestyrelsens

automatiske påmindelsesprocedure, og styrelsen fastsætter i disse tilfælde virksomhe-

dernes A-skat foreløbigt. I 2019 var der ca. 10.000 virksomheder, som hver måned fik

fastsat A-skatten foreløbigt, enten fordi virksomhederne ikke var omfattet af Skattesty-

relsens påmindelsesprocedure, eller fordi virksomhederne ikke indberettede efter at

have modtaget en påmindelse.

Skattestyrelsen sikrer ikke, at de foreløbige fastsættelser erstattes af indberetninger. Der

er ca. 143.000 åbne foreløbige fastsættelser for perioden 2014-2019, heraf ca. 48.000

for perioden 2014-2016, hvor hovedparten er forældede. Skattestyrelsen fastsætter i

nogle tilfælde virksomhedernes A-skat ud fra en standardsats på 8.000 kr. Da Skatte-

styrelsen ikke sikrer, at virksomheden erstatter den foreløbige fastsættelse med en kor-

rekt indberetning, er der risiko for, at nogle virksomheder kommer til at indberette

for lidt A-skat. En del af sagerne medfører ikke et indtægtstab, da virksomhederne ik-

ke har udbetalt løn, men der er også virksomheder med ansatte, som burde have ind-

berettet, og hvor borgeren derfor også har fået en forkert årsopgørelse. Skattestyrel-

sen har i disse tilfælde ikke viden om, hvor stort indtægtstabet er.

Skattestyrelsen har fra 2014 til 2019 ikke gennemført en målrettet kontrol for at sikre,

at foreløbige fastsættelser i virksomheder med ansatte bliver erstattet med korrekte

indberetninger. Styrelsen har dermed ikke kendskab til, i hvilket omfang staten har

mistet indtægter. 2 analyser udarbejdet af Skattestyrelsen peger på, at den største del

af de foreløbige fastsættelser bliver erstattet med indberetninger, som er mindre end

den foreløbige fastsættelse. Analyserne har ikke fokus på de virksomheder, som væl-

ger ikke at rette den foreløbige fastsættelse. Analyserne giver dermed ikke et dækken-

de billede af de økonomiske konsekvenser for staten.

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

22

| Skattestyrelsens opfølgning over for virksomheder, der ikke indberetter

Skattestyrelsen gennemførte i perioden 2018-2019 en større vejledningsindsats over

for ca. en fjerdedel af virksomhederne. Skattestyrelsen har desuden igangsat en hand-

lingsplan for reduktion af foreløbige fastsættelser, som særligt har fokus på at styrke

vejledningsindsatsen. Planen er dog kun i begrænset omfang rettet mod svig med A-skat.

Skattestyrelsen udnytter desuden ikke hjemlen i lovgivningen til at give påbud og dag-

bøder i de særlige tilfælde, hvor det er klart, at en virksomhed ikke efterlever regler-

ne. Fra januar 2018 har Skattestyrelsen påbegyndt afviklingen af foreløbige fastsættel-

ser, herunder tvangsafmeldelse af virksomheder, som har 4 eller flere foreløbige fast-

sættelser i træk.

31. Dette kapitel handler om Skattestyrelsens opfølgning over for de virksomheder, der

ikke indberetter A-skat. Vi har undersøgt:

•

•

om Skattestyrelsen rykker de virksomheder, som ikke indberetter A-skat

om Skattestyrelsen sikrer, at foreløbige fastsættelser af A-skat for virksomheder,

som ikke indberetter, erstattes af indberetninger.

3.1. Skattestyrelsens påmindelsesprocedure

32. Vi har undersøgt, om Skattestyrelsen påminder de virksomheder, som ikke indbe-

retter A-skat.

eIndkomst til administration af A-skat bygger på en pligt, hvor virksomhederne selv er

ansvarlige for at indberette, hvor meget A-skat de har indeholdt. Det er derfor en for-

udsætning for opkrævningen af A-skat, at virksomhederne indberetter A-skat til eInd-

komst. Det er Skattestyrelsens opgave at følge op på, om virksomhederne indberet-

ter, og reagere over for de virksomheder, der ikke gør.

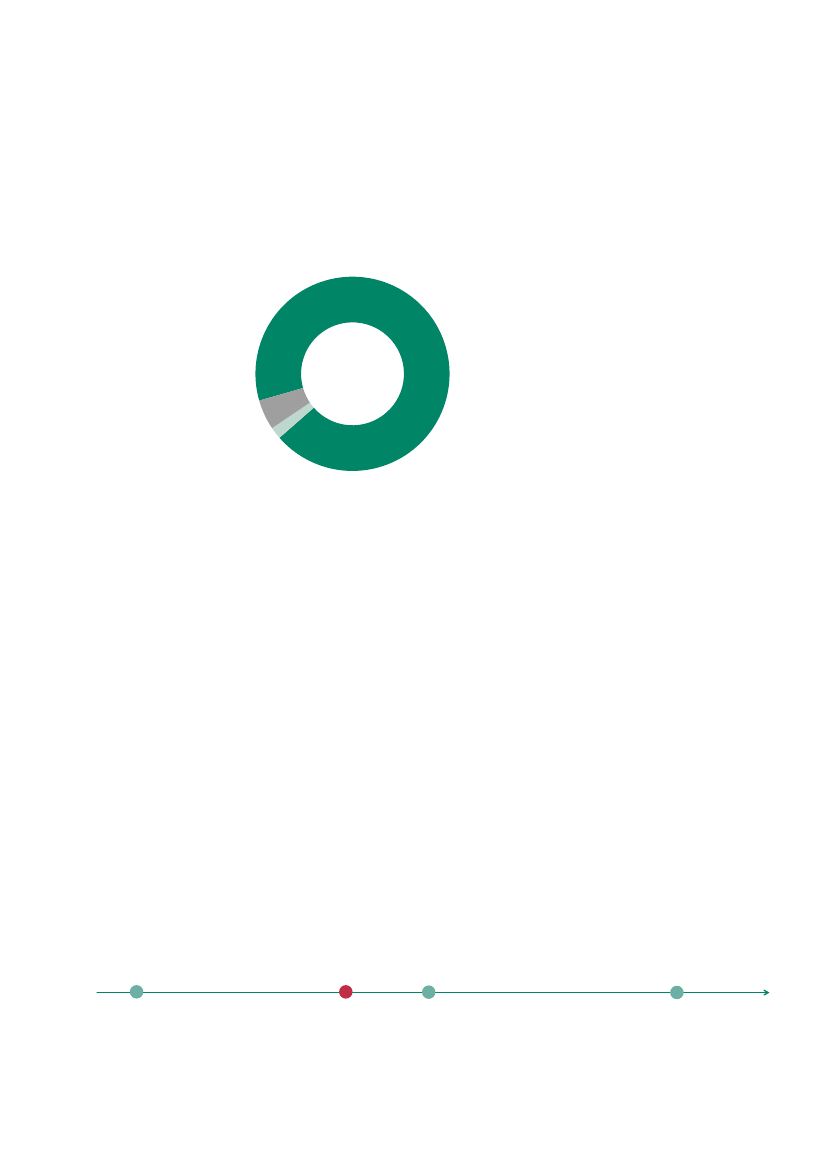

33. Figur 4 viser, hvordan indberetningspligtige virksomheder i 2019 fordelte sig mel-

lem dem, der indberettede til tiden, dem, der indberettede efter indberetningsfristen,

og dem, der ikke indberettede og derfor fik en foreløbig fastsættelse.

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

Skattestyrelsens opfølgning over for virksomheder, der ikke indberetter |

23

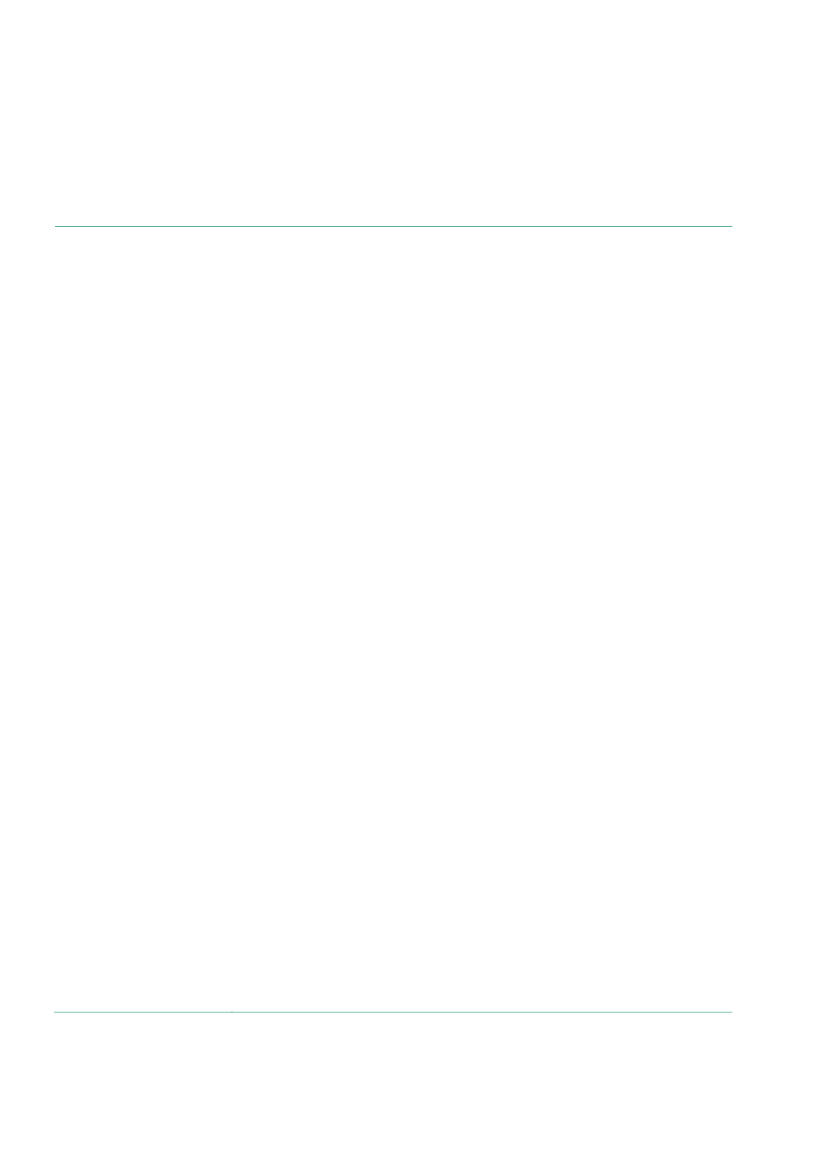

Figur 4

Fordelingen af virksomheder, der indberetter A-skat til tiden, indbe-

retter efter indberetningsfristen eller får en foreløbig fastsættelse i

2019

Indberetter

til tiden

93 %

Får en foreløbig

fastsættelse

5%

Indberetter efter

indberetningsfristen

2%

Note: De 2 % af virksomhederne, der indberettede efter indberetningsfristen, er opgjort ud fra antallet af virk-

somheder, som indberettede, efter at de havde modtaget en rykker. De 5 %, som fik en foreløbig fast-

sættelse, er opgjort ud fra antallet af virksomheder, der ikke indberettede, uanset om de havde modta-

get en rykker eller ej. De 5 % repræsenterer virksomheder, som i 2019 fik én eller flere foreløbige fast-

sættelser.

Kilde:

Rigsrevisionen på baggrund af oplysninger fra Skatteministeriet.

Det fremgår af figur 4, at ca. 93 % af virksomhederne indberettede til tiden, svarende

til ca. 185.000 virksomheder om måneden, og at ca. 2 % indberettede efter fristen, sva-

rende til ca. 3.500 virksomheder om måneden. De resterende 5 %, svarende til ca.

10.000 virksomheder om måneden, havde ikke indberettet og fik derfor en foreløbig

fastsættelse.

34. Vi har gennemgået Skattestyrelsens påmindelsesprocedure for de virksomheder,

der ikke indberetter A-skat, og som derfor modtager en påmindelse og eventuelt en

foreløbig fastsættelse. Undersøgelsen viser, at Skattestyrelsen har implementeret en

automatiseret påmindelsesprocedure over for virksomheder, der ikke indberetter A-

skat til tiden. Påmindelsesproceduren iværksættes, efter at indberetningsperioden for

den enkelte virksomhed er afsluttet. For A-skat er indberetningsperioden kalendermå-

neden, og en virksomhed, som har haft ansatte hele året, har derfor 12 indberetnings-

perioder. Figur 5 viser Skattestyrelsens påmindelsesprocedure.

Figur 5

Skattestyrelsens påmindelsesprocedure

Periodeslut

Fx 31. januar

Indberetningsfrist

10. februar

Rykker

Foreløbig fastsættelse dannes

Ca. 25. februar

Dagen efter fristen,

11. februar

Kilde:

Rigsrevisionen på baggrund af oplysninger fra Skattestyrelsen.

SAU, Alm.del - 2020-21 - Bilag 62: Rigsrevisionens beretning nr. 4/2020 - Skatteministeriets kontrol med A-skat

24

| Skattestyrelsens opfølgning over for virksomheder, der ikke indberetter

Det fremgår af figur 5, at virksomhederne påmindes én gang, og at dette sker dagen

efter fristen for sidste rettidige indberetning. Da Skattestyrelsen ikke er i besiddelse

af alle virksomheders e-mailadresser, er det imidlertid ikke alle virksomheder, som

ikke har indberettet, der får en påmindelse. Hvis en virksomhed ikke har indberettet

for en afregningsmåned, vil der omkring den 25. i måneden efter afregningsmåneden

blive dannet en foreløbig fastsættelse af virksomhedens A-skat, som sendes til op-

krævning via virksomhedens skattekonto.

35. Virksomhederne bliver ved virksomhedsregistreringen i Erhvervsstyrelsen bedt

om at indtaste en e-mailadresse. Ligeledes kan virksomhederne registrere en e-mail-

adresse i TastSelv Erhverv eller i eIndkomst. Det er ikke lovpligtigt for virksomheder-

ne at oplyse en e-mailadresse til Skattestyrelsen.

Data fra Skatteministeriet viser, at ca. 60 % af de virksomheder, som i 2019 ikke hav-

de indberettet A-skat, og hvis A-skat derfor blev foreløbigt fastsat, ikke modtog en

påmindelse på grund af manglende e-mailadresse, hvilket svarede til ca. 6.000 virk-