Notat: Beløbsordningen og de offentlige finanser

Sammenfatning

Den såkaldte beløbsordning giver udlændinge mulighed for at opholde sig og

arbejde i Danmark, hvis de er tilbudt et arbejde med en årsløn over et vist mi-

nimum, der kaldes beløbsgrænsen. Finansudvalget har bedt de økonomiske

konsulenter i Folketinget belyse, hvorledes en ændring af beløbsgrænsen på-

virker de offentlige finanser.

1

De økonomiske konsulenter har fundet to institutioner, der – for

nylig

– har fo-

retaget et

egentligt

skøn for, hvor meget en ændring af beløbsgrænsen sam-

let set vil påvirke de offentlige finanser: Finansministeriets (FM) og Dansk In-

dustris (DI) seneste beregninger fra 2019. Nærværende analyse vil fokusere

på beregningsmetoder og teoretiske forudsætninger bag de to analyser.

2

FM og DI er enige om, at det vil være en gevinst for den offentlige saldo, hvis

beløbsgrænsen sænkes med 100.000 kr. Det vil sige, at de skatteindtægter,

som merindvandringen vil give anledning til, vil overstige merudgifterne til ek-

sempelvis sundhed og børnepasning. Der er imidlertid stor forskel på FM’s

og DI’s skøn. DI regner med en gevinst på 3,9 mia. kr. i 2030 svarende til

godt 2 mia. kr. i 2025 (2019-niveau), mens FM’s øvre skøn udgør knap 0,5

mia. kr. i 2025 (2019-priser). De økonomiske konsulenter vurderer, at to tred-

jedel af forskellen på skønnet i 2025 skyldes uenighed om, hvor mange eks-

tra udlændinge der kommer til Danmark. Den sidste tredjedel skyldes uenig-

hed om, hvor meget den enkelte udlænding typisk vil bidrage med til de of-

fentlige finanser, jf. figur 1.

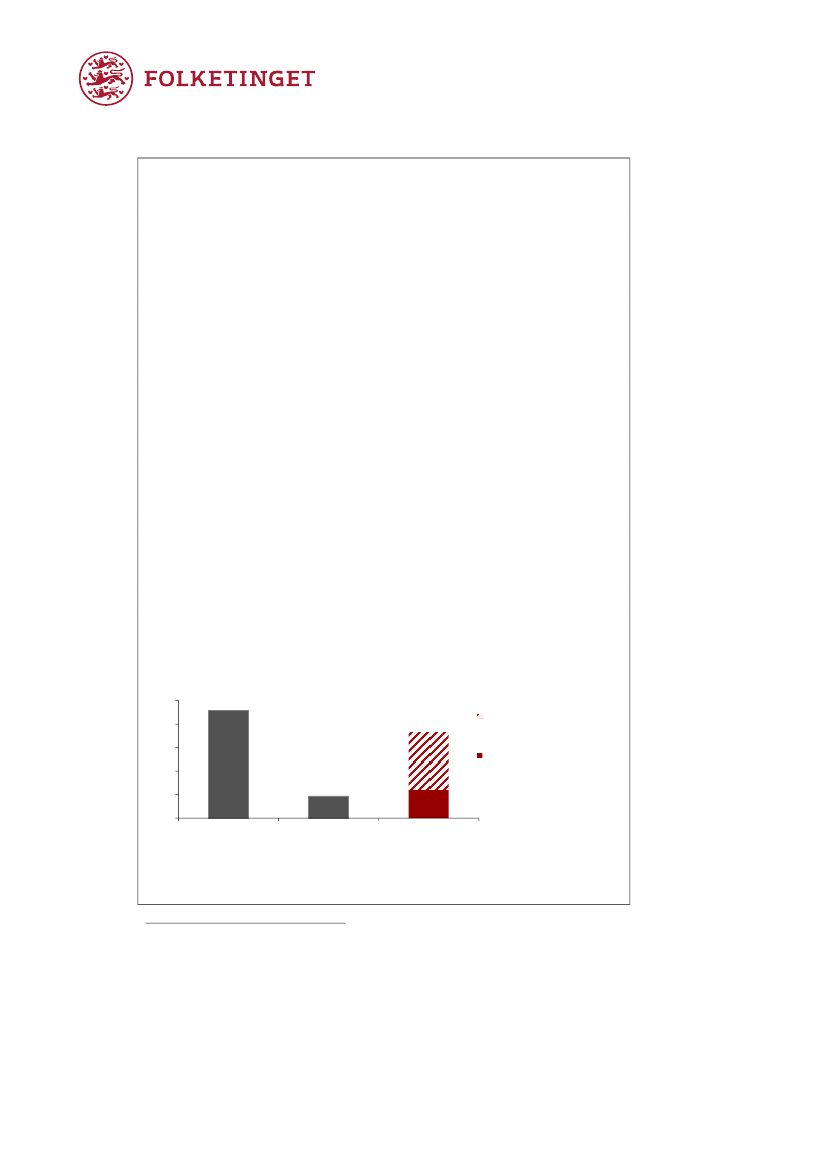

Figur 1: Uenighed om ekstra antal udlændinge trækker 2/3 af forskellen mellem

DI og FM i 2025

Finansministeriets vurdering af effekten for den offentlige saldo i 2025 af at sænke beløbsgrænsen

med 100.000 kr. samt effekten ved anvendelse af Dansk Industris metode i 2025

Mia. 2019 kr.

2,5

2,0

1,5

1,0

0,5

0,0

Dansk Industris skøn

Finansministeriets

højeste skøn i FIU 17

Forskel på skøn i

2025

23. juni 2020

Det Internationale Sekretariat

Kathrine Lange

Økonomisk chefkonsulent

+45 3337 3323

Forskel genereret af, hvor

mange ekstra personer der

kommer

Forskel på gennemsnitligt

nettobidrag pr. person

Kilde: Egne beregninger på baggrund af svar på Finansudvalgets spørgsmål nr. 17 (alm. del) af 22.

aug. 2019 samt ”Metodenotat – beregningerne af arbejdsmarkedsforslagene i DI’s 2030-plan",

november 2019, www.DI.dk. Note: Bidraget fra uenighed om antal er udregnet givet Finansministeriets

skøn for det gennemsnitlige nettobidrag. Bidraget fra uenighed om nettogevinst pr. person er udregnet

givet Dansk Industris skøn for antallet af ekstra personer. Anm: Se note til tabel 1.

1

Jf. referat af møde i Finansudvalget torsdag den 20. februar 2020. Referatet er ikke offentligt

tilgængeligt.

De økonomiske konsulenter i Folketinget består af to økonomer, der ikke har adgang til de

samme modeller som centraladministrationen. De økonomiske konsulenter bestræber sig der-

for primært på at forklare forskellen på forskellige beregningsmetoder og teoretiske forudsæt-

ninger.

2

Side 1 | 56