Skatteudvalget 2015-16

SAU Alm.del Bilag 231

Offentligt

INTERNT

Til Finansudvalget og Skatteudvalget

De Økonomiske Konsulenter

Til:

Dato:

Udvalgets medlemmer

22. juni 2016

Notat: Dynamiske effekter af reduktioner af marginalskatten

Sammenfatning

Notatet analyserer, om de forventede arbejdsudbudseffekter af skatterefor-

mer er indtruffet. Analysen er udarbejdet efter anmodning fra Finansudval-

get.

Det korte svar er, at det kan man ikke sige, da ikke er foretaget nyere under-

søgelser af effekten på arbejdsudbuddet af ændringer i marginalskatten.

Finansministeriets metode tager udgangspunkt i en ældre artikel fra 2001,

der benytter data fra 1996. Der er dog flere problematiske aspekter ved artik-

len gennemgået i notatet.

Konklusionen af analysen er, at solide empiriske erfaringer med dynamiske

effekter knyttet til arbejdsudbuddet på danske data er sparsomme.

Vi foreslår, at man tydligt præsenterer konsekvenser af skattereformer uden

indregning af dynamiske effekter knyttet til arbejdsudbuddet.

Derudover anbefaler vi, at man supplerer beregningerne med skøn for ar-

bejdsudbudseffekter samt provenuvirkninger knyttet hertil angivet i et interval

i lyset af usikkerheden vedrørende fastlæggelse af størrelsesordenen af ar-

bejdsudbudseffekter.

.

1/11

SAU, Alm.del - 2015-16 - Bilag 231: Notat fra Folketingets Økonomiske Konsulent om dynamiske effekter af reduktioner af marginalskatten

I.

Indledning

Finansudvalget har anmodet de økonomiske konsulenter i Folketinget om

”En analyse af erfaringerne med reduktioner af marginalskatten fra

Danmark og andre lande, herunder om de forventede dynamiske ef-

fekter indtraf, og om selvfinansieringsgraderne var så store som for-

ventet”.

Det har vist sig, at være en ganske kompliceret og omfattende opgave. Spørgsmålet

er besvaret i en ret omfattende rapport, der uddyber analysen (vedlagt som bilag).

Notatet sammenfatter de vigtigste punkter fra rapporten.

Dynamiske effekter

betegner afledte effekter af ændret økonomisk adfærd som

følge af visse politiske tiltag. Notatet omhandler primært på

afledte effekter på ar-

bejdsudbuddet.

Årsagen er, at størstedelen af de afledte konsekvenser i Centralad-

ministrationens beregninger typisk kan henføres til ændringer, som følge af øget ar-

bejdsudbud

1

.

Virkninger på arbejdsudbuddet af ændringer i personskatter er sammensat af dels

en

deltagelseseffekt

og dels en

timeeffekt.

Deltagelseseffekten angiver ændringen

i antallet af beskæftigede, når gevinsten ved at være i beskæftigelse frem for at

være på overførselsindkomst ændres. Timeeffekten angiver ændringen i antallet af

arbejdstimer for allerede beskæftigede personer ved ændringer i den marginale ge-

vinst af den sidst tjente krone. Analysen fokuserer på timeeffekten.

Timeeffekten består af to modsatrettede effekter. Den ene effekt er, at en højere

marginalløn efter skat giver tilskyndelse til at arbejde mere i stedet for at holde fri

(substitutionseffekten, populært kaldet ”gulerodseffekten”), og den anden, at det

samme forbrug kan opnås ved mere fritid og mindre arbejdsindsats (indkomsteffek-

ten, populært kaldet ”hængekøje-effekten).

Overordnet er notatet opbygget i tre dele:

Afsnit II omhandler de forventede arbejdsudbudsvirkninger og provenueffekter knyt-

tet hertil af større skattereformer siden 2002. Reformernes virkning tager udgangs-

punkt i de vurderinger, der lå til grund på aftaletidspunktet.

Afsnit III undersøger det forskningsmæssige belæg bag de centrale antagelser om

arbejdsudbudselasticiteter i centraladministrationens modeller.

Afsnit IV sammenfatter, om andre lande indregner dynamiske effekter fra arbejdsud-

budseffekter til finansiering af skattereformer.

Afslutningsvis konkluderer afsnit V på analysen.

1

Skatteudvalget 2015-16 SAU Alm.del endeligt svar på spørgsmål 214, 1. marts 2016:

http://www.ft.dk/samling/20151/almdel/sau/spm/214/svar/1304375/1605789.pdf

2/11

SAU, Alm.del - 2015-16 - Bilag 231: Notat fra Folketingets Økonomiske Konsulent om dynamiske effekter af reduktioner af marginalskatten

II.

Skøn for de forventede effekter af skattereformer siden 2002

Et nøgleord i spørgsmålet er

forventede

dynamiske effekter og selvfinansieringsgra-

der. Afsnittet kortlægger de forventede arbejdsudbudseffekter og provenuændringer

knyttet hertil af nyere skattereformer

2

.

Finansministeriets metode til beregning af arbejdsudbudsvirkninger blev, ifølge Fi-

nansministeriet, fastlagt i 2002 og er siden blevet anvendt uden større ændringer.

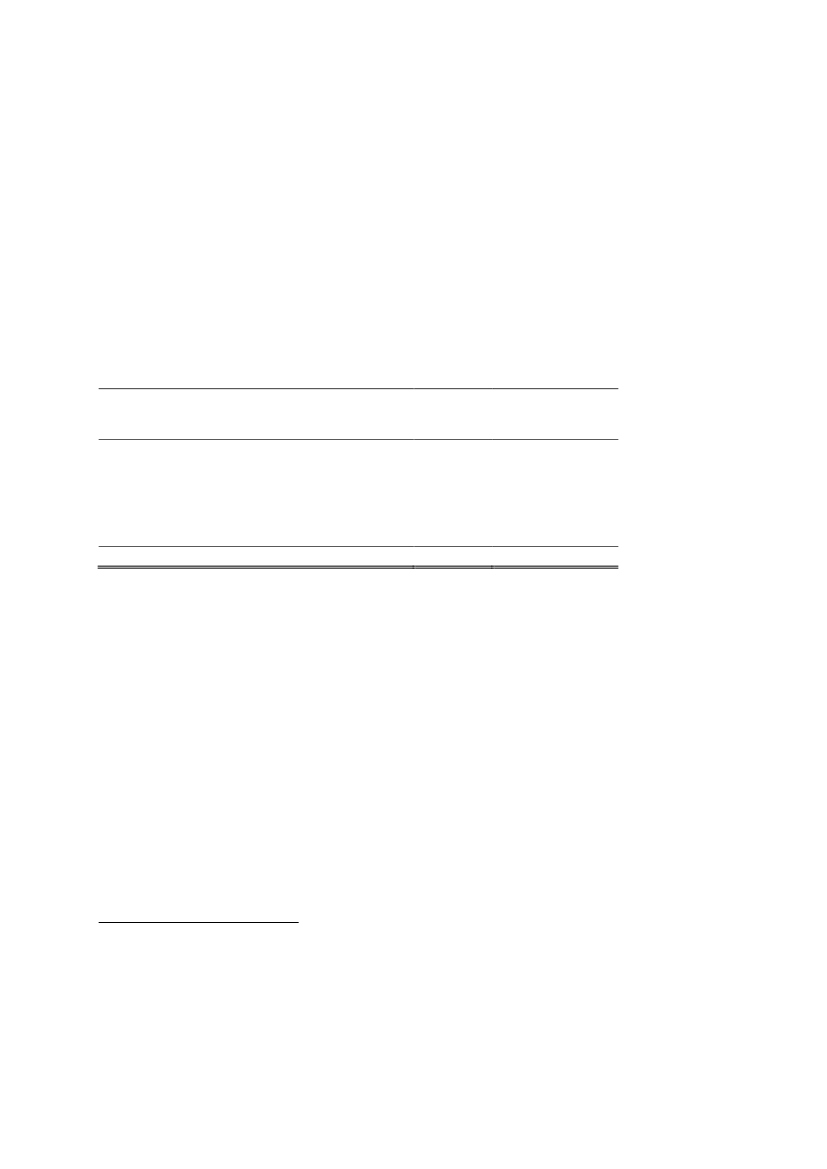

Nedenstående tabel 1 viser en kortlægning af de forventede effekter af skatterefor-

mer siden 2002. Tidsperioden, for hvornår effekterne indtræffer, er ikke oplyst. Ta-

bellen indeholder også provenueffekter som følge af adfærdsvirkninger.

Tabel 1: Skøn for de forventede arbejdsudbudseffekter af skattereformer siden 2002

Skattereform

2003 - Lavere skat på arbejdsindkomst 2004-2007

2004 - Forårspakken*

2007 - Lavere skat på arbejde

2009 - Skattereformen (forårspakken 2.0)

2010 - Genopretningspakken (kun skatteområdet)

2012 – Skattereformen

I alt

Arbejdsudbud

11.000

9.700

7.500

19.300

-3.000

15.800

50.600

Provenu som følge af

øget arbejdsudbud mv.

(mia. kr.)

Ikke udregnet

Ikke udregnet

0,75

5,5

-0,8

3,4

Kilde: Se afsnittene om de enkelte skattereformer ovenfor i appendiks 1

*en fremrykning af "Lavere skat på arbejdsindkomst 2004-2007". Derfor tælles arbejdsudbudseffekten ikke med i summen

Af tabel 1 fremgår de forventede arbejdsudbudsvirkninger af skattereformerne. Ta-

bellen viser, at den samlede forventede arbejdsudbudseffekt af skattereformer siden

2002 er på ca. 51.000 personer. Idet Finansministeriet antager, at kvinder reagerer

kraftigere på marginalskatteændringer end mænd, må man formode, at en betydelig

større andel af det øgede arbejdsudbud udgøres af kvinder end mænd.

Ifølge Finansministeriets metode betyder et øget arbejdsudbud, at antallet af offent-

lige ansatte isoleret set falder, da det samlede antal arbejdstimer i den offentlige

sektor antages at være uændret

3

. Af tabellen ovenfor fremgår det, at stort set alle de

seneste skattereformer har øget arbejdsudbuddet. Det fremgår dog ikke, hvor

mange færre offentlig ansatte disse skattereformer forventes at medføre i lovforsla-

gene.

Selvfinansieringsgrader

Et element i det af Finansudvalget stillede spørgsmål er, om selvfinansieringsgra-

derne er så store som forventet. Selvfinansieringsgraden udtrykker den andel af pro-

venutabet af en skattenedsættelse, der genvindes via effekten på arbejdsudbuddet.

2

Kortlægningen tager primært udgangspunkt i lovforslagene af skattereformerne, der er uddybet i appen-

diks 1 i hovedrapporten.

3

Skatteudvalget 2015-16 SAU Alm.del endeligt svar på spørgsmål 25, 8. marts 2016:

http://www.ft.dk/samling/20151/almdel/sau/spm/250/svar/1305832/1608184.pdf

3/11

SAU, Alm.del - 2015-16 - Bilag 231: Notat fra Folketingets Økonomiske Konsulent om dynamiske effekter af reduktioner af marginalskatten

En selvfinansieringsgrad på 0 betyder, at der ikke er nogen positiv effekt på arbejds-

udbuddet og dermed på de offentlige finanser. En selvfinansieringsgrad på 1 indike-

rer, at hele det direkte provenutab genindvindes via øgede skatteindtægter, som

følge af en stor stigning i arbejdsudbuddet.

Størrelsesordenen af de forventede selvfinansieringsgrader af skattereformer er ikke

hidtil offentliggjort i lovforslagene. Dermed er det ikke muligt at svare på, om de for-

ventede selvfinansieringsgrader er indtruffet.

Selv hvis de forventede selvfinansieringsgrader på aftaletidspunktet udregnes, er

det ikke muligt at svare på, om selvfinansieringsgrader af nyere skattereformer rent

faktisk er indtruffet, idet der ikke efterfølgende er udarbejdet konkrete empiriske ana-

lyser af arbejdsudbudsvirkninger.

Hertil kommer, at der er meget stor usikkerhed om de anvendte arbejdsudbudsela-

sticiteter, der skaber selvfinansieringsgraden, så det i sig selv gør det svært, at sige

noget om selvfinansieringen.

III.

Hvad gør Finansministeriet og (De Økonomiske Råd)?

Dette afsnit diskuterer validiteten af de forskningsmæssige bidrag, centraladmini-

strationen bruger til at underbyge deres beregninger af arbejdsudbudsvirkninger.

Først redegøres for Finansministeriets og andre ministeriers metode til beregning af

arbejdsudbudsvirkninger. Dernæst diskuteres dele af det forskningsmæssige grund-

lag bag metoden.

Finansministeriets vurdering af arbejdstidens følsomhed over for ændringer i margi-

nallønnen efter skat, for så vidt angår timeeffekten, tager afsæt i en artikel eller ret-

tere et diskussionsoplæg fra 2001, hvor der er anvendt en spørgeskemaundersø-

gelse fra 1996

4

. Artiklen benævnes Frederiksen m.fl. (2001) i resten af notatet.

Timeeffekten består som nævnt tidligere af to modsatrettede effekter. Timeeffekten

måles empirisk ved at estimere såkaldte substitutions- og indkomstelasticiteter. Sub-

stitutionselasticiteten måler, hvor mange procent arbejdsudbuddet stiger, når margi-

nallønnen efter skat stiger med 1 pct. samtidig med, at den disponible indkomst hol-

des konstant. Substitutionselasticitetens størrelse anvendt af Finansministeriet er på

0,1 og er hentet fra ovennævnte artikel.

Indkomstelasticiteten måler, hvor mange procent arbejdsudbuddet stiger, når ind-

komsten forøges med 1 pct. samtidig med, at marginallønnen efter skat holdes kon-

stant. Indkomstelasticiteten anvendt af Finansministeriet og estimeret i artiklen af

Frederiksen m.fl. (2001) er ikke helt ens. Størrelsen af de to modsatrettede effekter

har afgørende betydning for, hvor meget arbejdsudbuddet reagerer på ændringer i

skattesystemet.

Derudover benytter Finansministeriet også følgende resultater fra artiklen. Det anta-

ges, at substitutionselasticiteten aftager med indkomsten, så højtlønnede reagerer

4

Frederiksen, A., Graversen, E. K., & Smith, N. (2001). “Overtime work, dual job holding and taxation.”

IZA Discussion Paper

4/11

SAU, Alm.del - 2015-16 - Bilag 231: Notat fra Folketingets Økonomiske Konsulent om dynamiske effekter af reduktioner af marginalskatten

mindre på nedsættelse af marginalskattesatsen end lavtlønnede. Ligeledes antages

det, at kvinder reagerer mere på reduktioner i marginalskatten end mænd. Kvinder

har ifølge Finansministeriets metode en betydelig højere substitutionselasticitet end

mænd.

Da Finansministeriet underbygger centrale antagelser ved beregning af arbejdsud-

budsvirkninger med afsæt i Frederiksen m.fl. (2001), er artiklens kvalitet af afgø-

rende betydning for troværdigheden af Finansministeriets beregningskonventioner

vedr. arbejdsudbudsvirkninger.

Skattekommissionen anvendte de samme beregningsprincipper for adfærdsvirknin-

ger som Finansministeriet i deres rapport fra 2009. De brugte en substitutionselasti-

citet på 0,1 for de beskæftigede. Derudover har De Økonomiske Råd også anvendt

artiklen. I 2011 anvendte de Økonomiske Råd dog en højere substitutionselasticitet

på 0,2, som det centrale skøn, altså dobbelt så højt.

Hertil er en anden vigtig forskel mellem Finansministeriet og De Økonomiske Råds

metode, at De Økonomiske Råd er af den opfattelse, at man bør inkluderer forbrugs-

afgifter i marginalskattesatsen. Marginalskattesatsen inkl. forbrugsafgifter er ifølge

De Økonomiske Råd det relevante mål for den enkeltes økonomiske tilskyndelse til

at arbejde.

Finansministeriet mener modsat ikke, at man bør inkludere forbrugsafgifter og be-

nytter derfor en lavere marginalskattesats

5

. Det er vigtigt, fordi en nedsættelse af

marginalskatten vil føre til en højere procentvis stigning i marginallønnen og dermed

en højere arbejdsudbudseffekt og selvfinansieringsgrad, hvis marginalskattesatsen i

udgangspunktet er høj.

Næste afsnit diskuterer validiteten af artiklen af Frederiksen m.fl. (2001), som Fi-

nansministeriets metode tager afsæt i. En samfundsvidenskabelig forskningsartikel

forsøger typisk at fastlås, at en statistisk sammenhæng er udtryk for en kausal ef-

fekt. Den statistiske sammenhæng er et mønster i data, hvor to variable samvarie-

rer. Det kaldes også korrelation. Ofte er det dog vanskeligt at udlede, at en empirisk

statistisk sammenhæng er udtryk for en kausal effekt. Der kan være flere grunde til.

Nedenfor er nævnt nogle af de usikkerhedsfaktorer, der gør sig gældende.

Udeladte variable

Der har været rejst kritik af, at Frederiksen m.fl. (2001) bl.a. ikke tager højde for

samspilseffekter mellem ægtefæller. Der er forskellige vurderinger af, hvor stor be-

tydningen udeladte variable har for undersøgelsens resultater.

Artiklen er ekstremt sensitivt ift. modelspecifikation

Derudover er estimationsresultaterne fra Frederiksen m.fl. (2001) ikke særlig robu-

ste. Denne pointe kan illustreres vha. nedenstående to tabeller.

5

For en uddybning af Finansministeriets argumentation for ikke at inkludere forbrugsafgifter se hovedrap-

porten.

5/11

SAU, Alm.del - 2015-16 - Bilag 231: Notat fra Folketingets Økonomiske Konsulent om dynamiske effekter af reduktioner af marginalskatten

En tidligere artikel af Graversen og Smith (1998) benytter samme datasæt som Fre-

deriksen m.fl. (2001)

6

. En forskel mellem de to studier er, at Graversen og Smith

(1998) udelader to variable. Det er en såkaldt stigmatiseringseffekt ved arbejdsløs-

hed samt faste omkostninger ved et bijob

7

. Resultaterne fra artiklen af Graversen og

Smith (1998) er vist i tabel 2.

Frederiksen m.fl. (2001) inkluderer disse variable. Det er artiklen, som Finansmini-

steriet tager udgangspunkt i. Resultaterne er vist i tabel 3 nedenfor:

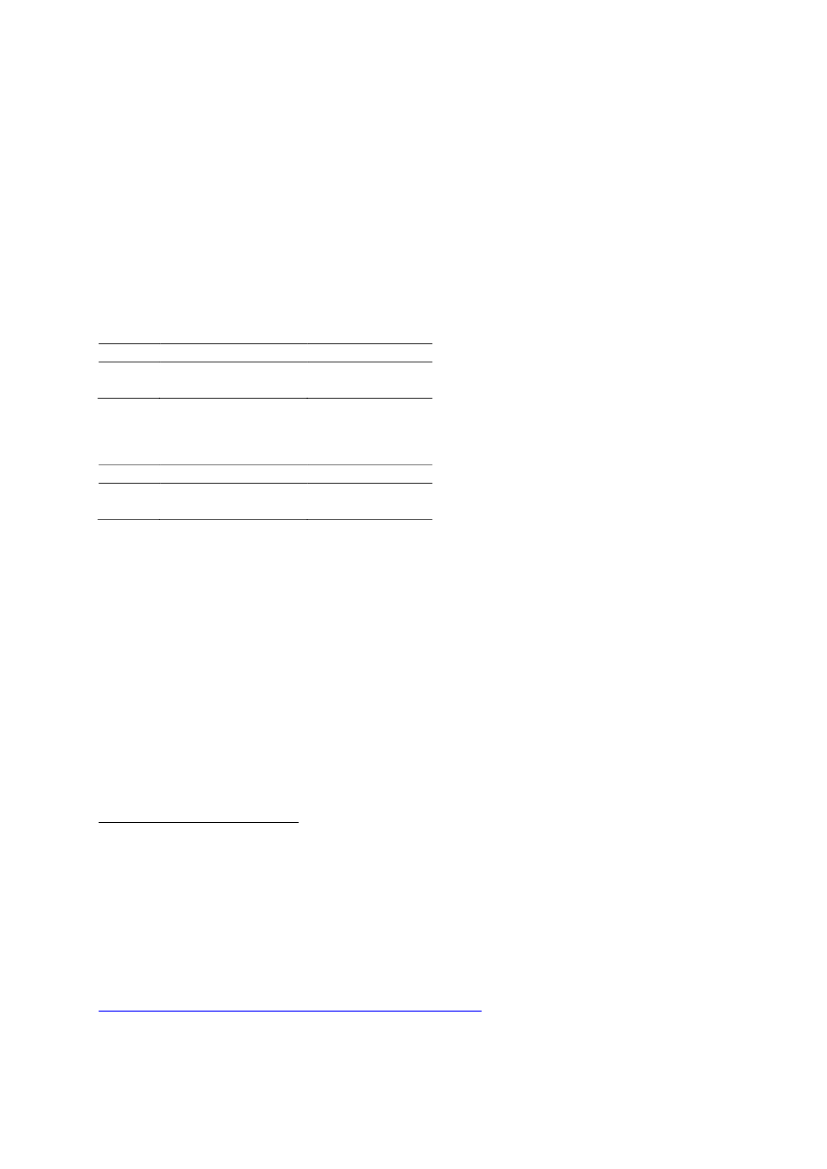

Tabel 2: Model

uden

bl.a. stigmatiseringseffekt

Substitutionselasticitet

0,50

0,91

Indkomstelasticitet

-0,14

-0,14

Mænd

Kvinder

Kilde: Graversen, E. K. og Smith, N. (1998): Labour supply, overtime work and taxation in Denmark, Working Paper 98-06

Tabel 3: Model

med

bl.a. stigmatiseringseffekt

Substitutionselasticitet

0,05

0,15

8

Mænd

Kvinder

Indkomstelasticitet

-0,01

-0,01

Kilde: Frederiksen, A., Graversen, E. K., & Smith, N. (2001). “Overtime work, dual job holding and taxation. IZA Discussion Paper

Tabellerne viser, at elasticiteterne er betydeligt større i tabel 2, hvis man udelader

visse variable end i tabel 3, der danner grundlag for Finansministeriets metode.

Tabellerne ovenfor viser således, at estimationsresultaterne er ekstremt sensitive ift.

modelspecifikation.

Insignifikante estimater for mænd

En anden vigtig iagttagelse er, at estimaterne for substitutionselasticiteten for mænd

samlet set er insignifikant. At effekten er insignifikant betyder, at det ikke kan afvi-

ses, at elasticitetens størrelse reelt er 0. Signifikante estimater betyder omvendt, at

det afvises, at størrelsen reelt er nul. Estimaterne for kvinder er signifikante. Samlet

set for begge køn er estimaterne dog signifikante, ifølge Finansministeriet

9

.

6

Graversen, E. K. og Smith, N. (1998): Labour supply, overtime work and taxation in Denmark, Working

Paper 98-06.

7

Stigmatiseringseffekten afspejler ifølge artiklen, at arbejdsløshed har en negativ signalværdi for ens

fremtidige jobmuligheder. Variablen konstrueres ved at antage værdien 1, hvis man arbejder og 0 ved

arbejdsløshed.

8

Det kan tilføjes, at studiet er udgivet i en opdateret udgave i 2008. De centrale estimationsresultaterne

er dog de samme som i 2008-studiet. Det kan dog tilføjes, at lønelasticiteten varierer fra 0,4 til 0,05 for

mænd og fra 0,8 til 0,14 for kvinder.

9

Finansudvalget 2015-16 FIU Alm.del endeligt svar på spørgsmål 182, 18. marts 2016:

http://www.ft.dk/samling/20151/almdel/fiu/spm/182/svar/1308864/1612442.pdf

6/11

SAU, Alm.del - 2015-16 - Bilag 231: Notat fra Folketingets Økonomiske Konsulent om dynamiske effekter af reduktioner af marginalskatten

Identifikation er svag

Der er flere grunde til, at det kan være svært at udlede, at marginalskatter har en

kausal effekt på arbejdsudbuddet. Problematikken uddybes ikke yderligere her, men

det kan blot nævnes, at de Økonomiske Råd har påpeget, at identifikationen af den

kausale effekt i artiklen er svag

10

.

Konklusionen er, at der er en række problematiske aspekter ved artiklen af Frederik-

sen m.fl. (2001), der gør, at resultaterne er ret usikre.

Elasticiteten af arbejdsudbud

Finansministeriet vurderer i et svar til Finansudvalget i 2016, at der er 30 studier på

baggrund af danske data, som forsøger at fastlægge størrelsesordenen af elasticite-

ten af arbejdsudbuddet. De er alle fra før 2001.

Finansministeriet nævner, at en stor del af de 30 studier nævnt ovenfor er udført af

de samme personer. En del af studierne kan derfor betragtes som forstudier, hvor

de statistiske metoder løbende er blevet udbygget til det studie, som Finansministe-

riet i dag lægger til grund for vurdering af arbejdsudbudsvirkninger.

Elasticiteten af skattepligtig indkomst

Forskningsbidrag inden for området har været præget af, at valide data for

arbejds-

udbuddet

har været svære at fremskaffe.

Alle nyere undersøgelser har fokuseret på at analysere effekten af marginalskatte-

ændringer på den

skattepligtige indkomst

i stedet for arbejdsudbuddet, altså ela-

sticiteten af den skattepligtige indkomst. Elasticiteten af skattepligtig indkomst angi-

ver, hvor meget den skattepligtige indkomst stiger, hvis lønnen efter skat stiger med

1 pct. Afsnittet sammenfatter resultaterne af de nyere undersøgelser samt peger på

vigtige metodiske udfordringer, jf. nedenfor.

Hovedspørgsmålet er, om man kan overføre resultaterne fra studier af

marginalskat-

ters betydning for den

skattepligtig indkomst

til at

marginalskatters betydning for

arbejdsudbuddet.

Når man i stedet betragter marginalskatteændringers effekt på

den skattepligtige indkomst, er der generelt enighed om, at der inddrages flere effek-

ter end ved effekten på arbejdsudbuddet målt i timer.

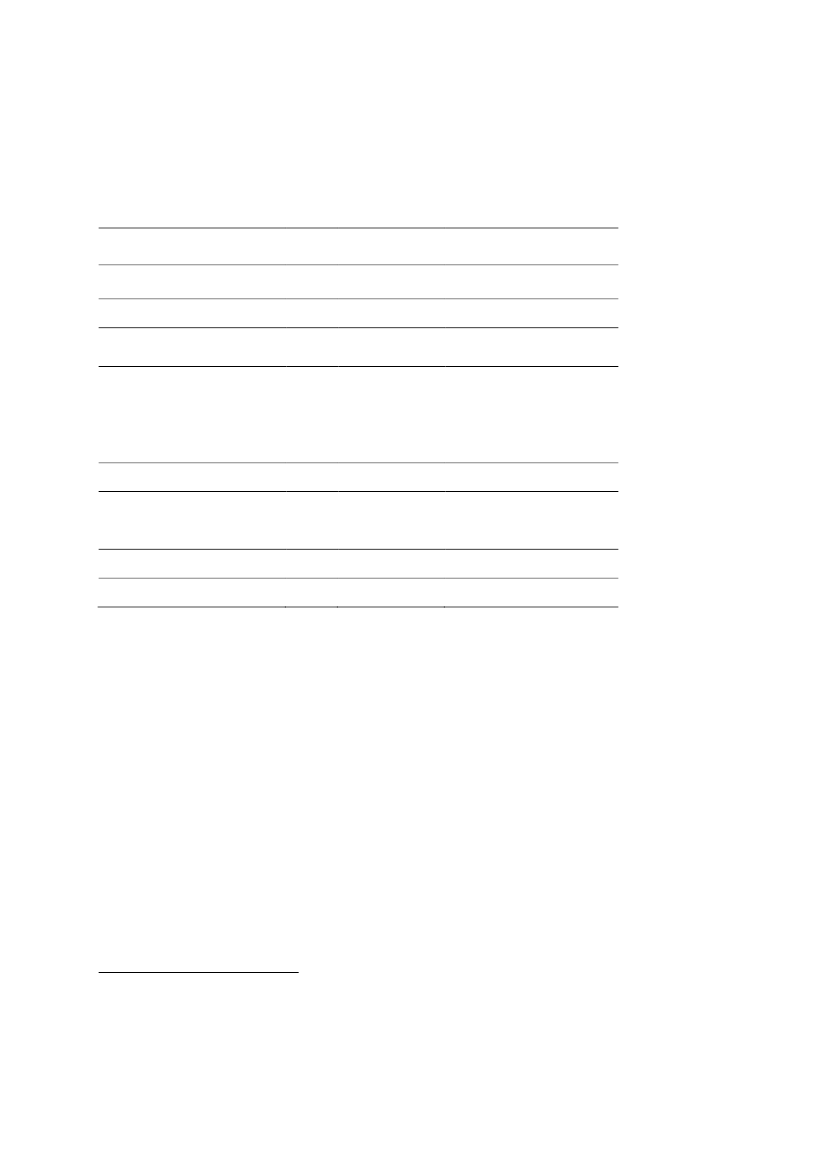

Resultatet af litteraturgennemgangen af studierne af marginalskatteændringers ef-

fekt på den skattepligtige indkomst fremgår i nedenstående tabel 4:

10

Skatteudvalget 2014-15 SAU Alm.del Bilag 13, Høring om dynamiske effekter af lettelser af marginal-

skatter – herunder topskatten, oktober 2014, Kreiner, C. T. & Whitta-Jacobsen, H. J., Topskat, arbejds-

udbud og velfærd.

7/11

SAU, Alm.del - 2015-16 - Bilag 231: Notat fra Folketingets Økonomiske Konsulent om dynamiske effekter af reduktioner af marginalskatten

Tabel 4: Oversigt over elasticiteter af skattepligtige indkomst i forskellige studier

(kronologisk orden)

Elasticitet

tæt på nul (med indkomstflytning)

0,1 (uden indkomstflytning)

0,15-0,35

0,05-0,12

0,14-0,2 (med indkomstflytning)

Periode

2008-

2011*

2004-

2006

1980-

2005

Model

Forfattere af studie og år

Difference-in-diffe- Kreiner, Leth- Pedersen og Eb-

rence

besen Skov (2015)

Strukturel mo-

del***

Difference-in-diffe-

rence

Bundtning

Kreiner, C. T., Munch, J. R., &

Whitta-Jacobsen, H. J. (2015)

Kleven, H. J., & Schultz, E. A.

(2014)

Le Maire, D., & Schjerning, B.

(2013)

1994-

0,43 til 0,53 (uden indkomstflytning) 2009**

Mænd: 0,073 på kort sigt og 0,265

på lang sigt,

Kvinder: 0,014 på kort sigt og på

1994-

0,023 på lang sigt

2006

Ca. 0,11 for mænd og ca. 0,06 for

kvinder

0,01 (hele befolkningen), omkring

0,02 (gifte kvinder)

0,08

-0,01-(-0,03)

Omkring 0,2

Minimum 0,34

* Månedlig løndata

** Data omfatter kun selvstændige

***Modellen inddrager arbejdskraftsmobilitet

Fejlkorrektion

Bækgaard, H. (2012)

Difference-in-diffe-

rence

1994-

2001

1996-

2008

1984-

1987

1994-

2001

Bundtning

Chetty et al. (2011)

Udvidede model-

specifikation

Holme (2011)

Traditionelle me-

tode

Difference-in-diffe-

rence

Schultz, E. A, (2011)

Bundtning (makro-

Chetty et al. (2010)

elasticitet)

For det første kan man bemærke, at der er variation i brug af estimationsmetoder i

den nyere litteratur

11

. Der er ikke bevæggrund for at sige, at der er en sammenhæng

mellem estimationsmetode og størrelsen af elasticiteten. Alle estimater lægger i in-

tervallet 0,01 til 0,53.

Der synes at være enighed om fortegnet af effekterne er positive, men der er imid-

lertid usikkerhed om elasticitetens størrelse.

Er indkomstflytning et metodisk problem?

Indkomstflytning er en metodisk udfordring, der i stigende grad forsøges at tage

højde for. Problemet er, hvis en del af ændringen i den skattepligtige indkomst, som

følge af ændrede skatteregler reelt skyldes, at der blot er flyttet indkomst fra et år til

det næste, er det ikke et udtryk for en arbejdsudbudsvirkning.

Det ses også tydeligt af ovenstående tabel 4, at det giver relativt forskellige estimati-

onsresultater alt efter, om man kontrollerer for indkomstflytning eller ej. Der fås hø-

11

Tabellen indeholder ikke en udtømmende liste over studier.

8/11

SAU, Alm.del - 2015-16 - Bilag 231: Notat fra Folketingets Økonomiske Konsulent om dynamiske effekter af reduktioner af marginalskatten

jere estimater uden kontrol af indkomstflytning. Det tyder på, at studier, der ikke ta-

ger højde for indkomstflytning, overvurderer elasticiteten af den skattepligtige ind-

komst.

Spørgsmålet er, om indkomstflytning er et problem for Finansministeriets metode.

Finansministeriets opfattelse er, at det ikke er et problem

12

. Finansministeriet mener

ikke, at de nyere studier af sammenhængen mellem marginalskatter og skattepligtig

indkomst giver anledning til at ændre deres skøn for arbejdsudbudselasticiteten.

Produktivitetsforbedringer

En del af effekten mellem marginalskattenedsættelser og skattepligtig indkomst kan

ifølge Skatteministeriet henføres til produktivitetsforbedringer

13

. Disse faktorer kan

bidrage til at øge den skattepligtige indkomst uden, at det nødvendigvis afspejler en

forøgelse af det målte antal arbejdstimer

14

. Den del af stigningen i den skattepligtige

indkomst, der skyldes produktivitetsforbedringer, forbedrer typisk ikke de offentlige

finanser ifølge Finansministeriet

15

.

Derfor er det vigtigt, hvor stor en andel af effekten på den skattepligtige indkomst fra

marginalskatteændringer, der kan henføres til henholdsvis arbejdstimeeffekter og

produktivitetseffekter. Vurderingen af De Økonomiske Råd er, at denne opsplitning

er usikker

16

.

Andre resultater af litteraturgennemgang

Derudover har litteraturgennemgangen vist, at flere af studierne estimerer større ela-

sticiteter af den skattepligtige indkomst i perioder med relativt større marginalskatte-

ændringer end perioder med relativt små marginalskatteændringer. Så vidt vides

bruger Finansministeriet ikke en større arbejdsudbudselasticitet ved større reformer

end ved små reformer.

En anden vigtig iagttagelse er, at Finansministeriet antager at substitutionselasticite-

ten er aftagende med indkomsten. I et nyere studie af Kreiner, Leth- Pedersen og

Ebbesen Skov (2015) gør det omvendte forhold sig gældende, netop at arbejdsud-

budselasticiteterne er stigende med indkomsten.

Et studie af Bækgaard (2012) publiceret i Nationaløkonomisk tidsskift finder også, at

kvinder reagerer mindre på marginalskatteændringer end mænd. Det er omvendt af,

12

Finansudvalget 2015-16, FIU Alm.del endeligt svar på spørgsmål 180, 18. marts 2016:

http://www.ft.dk/samling/20151/almdel/fiu/spm/180/svar/1308860/1612430.pdf

13

Det nævnes, at det kan være i form af blandt andet større flid og arbejdsindsats, større geografisk- eller

faglig mobilitet.

14

Skatteudvalget 2015-16 SAU Alm.del endeligt svar på spørgsmål 249, 14. marts 2016:

http://www.ft.dk/samling/20151/almdel/sau/spm/249/svar/1307040/1609883.pdf

15

Finansudvalget 2015-16, FIU Alm.del endeligt svar på spørgsmål 180, 18. marts 2016:

http://www.ft.dk/samling/20151/almdel/fiu/spm/180/svar/1308860/1612430.pdf

16

Skatteudvalget 2014-15 SAU Alm.del Bilag 13, Høring om dynamiske effekter af lettelser af marginal-

skatter – herunder topskatten, oktober 2014, Kreiner, C. T. & Whitta-Jacobsen, H. J., Topskat, arbejds-

udbud og velfærd: http://www.ft.dk/samling/20141/almdel/sau/bilag/13/1411509.pdf

9/11

SAU, Alm.del - 2015-16 - Bilag 231: Notat fra Folketingets Økonomiske Konsulent om dynamiske effekter af reduktioner af marginalskatten

hvad tidligere studier og Finansministeriet antager mht. elasticiteten af arbejdsud-

buddet.

Bækgaard (2012) peger på, at der er metodiske problemer forbundet med den mest

hyppige anvendte metode til at estimere elasticiteten af den skattepligtige indkomst.

Det medfører ifølge Bækgaard (2012), at de langsigtede effekter er undervurderet.

Det er dog ikke undersøgt tilbundsgående.

Hvad gør andres landes ”Finansministerier” eller regeringer?

IV.

Afsnittet sammenfatter et mindre udsnit af andres landes erfaringer med brug af ar-

bejdsudbudsvirkninger til finansiering af skattereformer. Det drejer sig om erfaringer

fra Sverige, Norge og USA. Det overordnede billede er, at man i de udvalgte lande

ikke hidtil har indregnet dynamiske effekter fra arbejdsudbudseffekter til finansiering

af skattereformer.

I Sverige har Regeringen i deres forslag til finanslov for 2016 foreslået en række

skatteforhøjelser. Regeringens beregning af provenueffekterne medtager ikke ad-

færdsvirkninger af disse skatteforhøjelser. Dette metodevalg er blevet kritiseret af

Det Svenske Finanspolitiske Råd i deres rapport fra maj 2016

17

. Deres holdning er,

at skattereformen risikerer at være underfinansieret på sigt, hvis man ikke indregner

adfærdsvirkninger af en skatteforhøjelser.

Det Finanspolitiske Råd i Sverige foreslår et forsigtighedsprincip, der indebærer, at

hvis en skatteændring (primært skattenedsættelser) kan forventes at føre til højere

indtægter på længere sigt gennem et øget arbejdsudbud, bør man se bort fra disse.

Omvendt bør man indregne færre indtægter som følge af et mindre arbejdsudbud

ifølge Det Finanspolitiske Råd

18

.

Finansministeriet i Sverige har oplyst, at man har interne metoder til at beregne dy-

namiske effekter af skatteændringer såsom adfærdseffekter. Effekterne betragtes

dog som for usikre til at blive offentliggjort, og de bruges ikke til finansiering af skat-

tereformer

19

.

Kongressen i USA har vedtaget et beslutningsforslag i maj 2015, der kræver, at

Congressionel Budget Office (Kongressens Budgetkontor) fremover i vides muligt

omfang indregner dynamiske effekter af lovgivning med større føderal budgetmæs-

sig karakter. Der er således sket et skifte i USA. Kongressen har dog ikke behandlet

en skattereform af betydelig budgetmæssig rækkevidde, siden forslaget blev vedta-

get, så der har endnu ikke været et konkret eksempel på en skattereform, hvor man

har indregnet konkrete dynamiske effekter af skattereformer i USA

20

.

17

18

Det Finanspolitiske Råd svarer til De Økonomiske Råd i Danmark.

http://www.finanspolitiskaradet.se/down-

load/18.21a8337f154abc1a5dd28c15/1463487699296/Svensk+finanspolitik+2016.pdf

19

Mailkorrespondance med Maria Gustafsson, Division for Tax Policy Analysis, Ministry of Finance.

20

Mailkorrespondance med Deputy Director, Bob Sunshine, Congressional Budget Office.

10/11

SAU, Alm.del - 2015-16 - Bilag 231: Notat fra Folketingets Økonomiske Konsulent om dynamiske effekter af reduktioner af marginalskatten

VI.

Konklusion

Konklusionen er, at der ikke eksisterer nyere empiriske studier, der understøtter be-

regninger af forventede arbejdsudbudseffekter foretaget af Finansministeriet.

Finansministeriet baserer sin metode på et ældre empirisk studie fra 2001, hvor der

bl.a. er betydelig usikkerhed vedrørende den kausale effekt af ændringer i marginal-

skatten på udbuddet af arbejdstimer. De problematiske aspekter er gennemgået i

notatet.

Problemet ved at fastlås, om dynamiske effekter knyttet til arbejdsudbuddet er ind-

truffet, er, at der ikke er foretaget nyere studier af marginalskattens betydning for ar-

bejdsudbuddet på danske data.

I og med at det er svært at udlede noget sikkert om de forventede arbejdsudbuds-

virkninger af de senere skattereformer, er det heller ikke muligt at udlede om selvfi-

nansieringsgraderne er indtruffet.

Nyere undersøgelser på danske data har alle fokuseret på ændringer i marginalskat-

ters betydning for den skattepligtige indkomst. Der er generel enighed om, at skatte-

pligtig indkomst ikke afspejler arbejdsudbuddet direkte. Der er et ikke ubetydeligt

spænd i elasticiteter, som analyserne finder frem til. Studierne gennemgået finder

generelt estimater i et spænd mellem 0,01 til 0,53.

Når der tages højde for indkomstflytning, er det højeste estimat 0,35. Det tyder dog

på, at studier, der ikke tager højde for indkomstflytning, overvurderer elasticiteten af

den skattepligtige indkomst.

Generelt kan man ikke overføre resultaterne fra den forskningsmæssige litteratur om

den skattepligtige indkomst til, hvordan arbejdsudbuddet reagerer på marginalskat-

teændringer. Solide empiriske erfaringer med dynamiske effekter knyttet til arbejds-

udbuddet på danske data er således sparsomme.

Vi foreslår, at man tydligt præsenterer konsekvenser af skattereformer uden indreg-

ning af dynamiske effekter knyttet til arbejdsudbuddet.

Derudover anbefaler vi, at man supplerer beregningerne med skøn for arbejdsud-

budseffekter samt provenuvirkninger knyttet hertil angivet i et interval i lyset af usik-

kerheden vedrørende fastlæggelse af størrelsesordenen af arbejdsudbudseffekter.

Man kan ud fra et forsigtighedshensyn argumentere for, at man bør vise effekterne

for beregninger med brug af en gennemsnitlig substitutionselasticitet i et interval fra

0-0,1.

Birgitte Lange

11/11