Skatteudvalget 2013-14

SAU Alm.del

Offentligt

J.nr. 13-5689221Den 5. december 2013

TilFolketinget – Skatteudvalget

Hermed sendes svar på spørgsmål nr. 55 af 1. november 2013 (alm. del).Spørgsmålet er stillet efter ønske fra Jesper Petersen(S).

Holger K. Nielsen/Jeanette Rose Hansen

1/3

Spørgsmål

Ministeren bedes oplyse, hvad det vil koste at sænke afgifterne på grænsehan-delsfølsomme varer til tysk niveau?

Svar

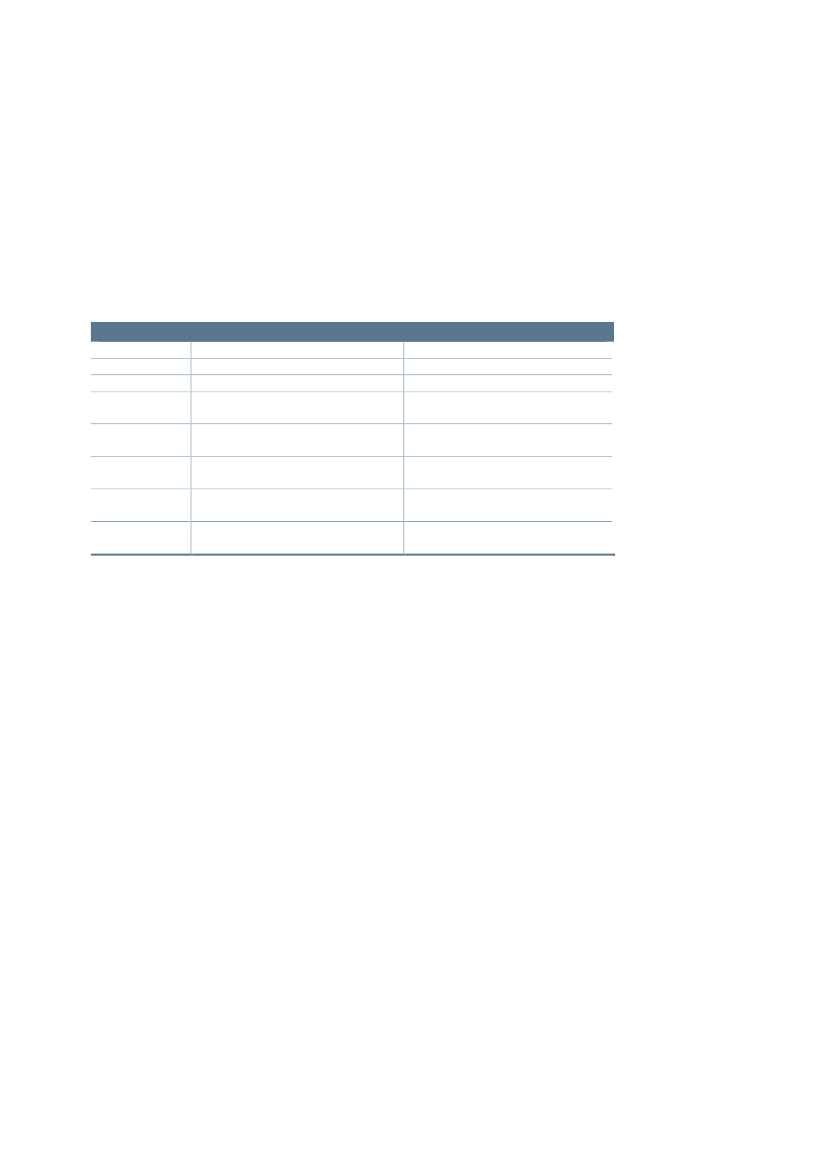

Af tabel 1 fremgår de gældende afgifter på grænsehandelsfølsomme varer iDanmark og Tyskland.Tabel 1. Afgiftssatser på grænsehandelsfølsomme varer i 2013VareSpiritusØl1Vin(bordvin)Cigaretter2Finskåret tobak- rulletobak2Groftskåretto-2bak–pibetobakChokolade mv.Danmark150,00 kr./l. 100 pct.ren alkohol56,02 kr./l. 100 pct. ren alkohol11,01 kr./l. m. etanolindhold på over 6 pct.vol., men ikke over 15 pct. vol.116,65 øre/stk. + 1 pct. af detailprisen(118,25 øre/stk. + 1 pct. af detailprisen)772,50 kr./kg(788,50 kr./kg)722,50 kr./kg(738,50 kr./kg)24,61 kr. for varer, hvis indhold af tilsatsukker overstiger 0,5g pr. 100gTyskland97,14 kr./l. 100 pct. ren alkohol14,67 kr./l. 100 pct. ren alkoholIngen afgift.70,38 øre/stk. + 21,80 pct. af detailprisen(71,80 øre/stk. + 21,74 pct. af detailprisen)335,49 kr./kg + 14,51 pct. af detailprisen(348,54 kr./kg + 14,63 pct. af detailprisen)116,75 kr./kg + 13,13 pct. af detailprisenIngen afgift.

1) I Tyskland opgøres ølafgiften pr. platograd, mens den i Danmark opgøres på baggrund af alkoholprocenten, hvorfor den tyskesats er blevet omregnet, så de to satser er sammenlignelige.2) Afgifterne på cigaretter og tobak forhøjes pr. 1. januar 2014. Afgiftssatser i 2014 fremgår i parentes.

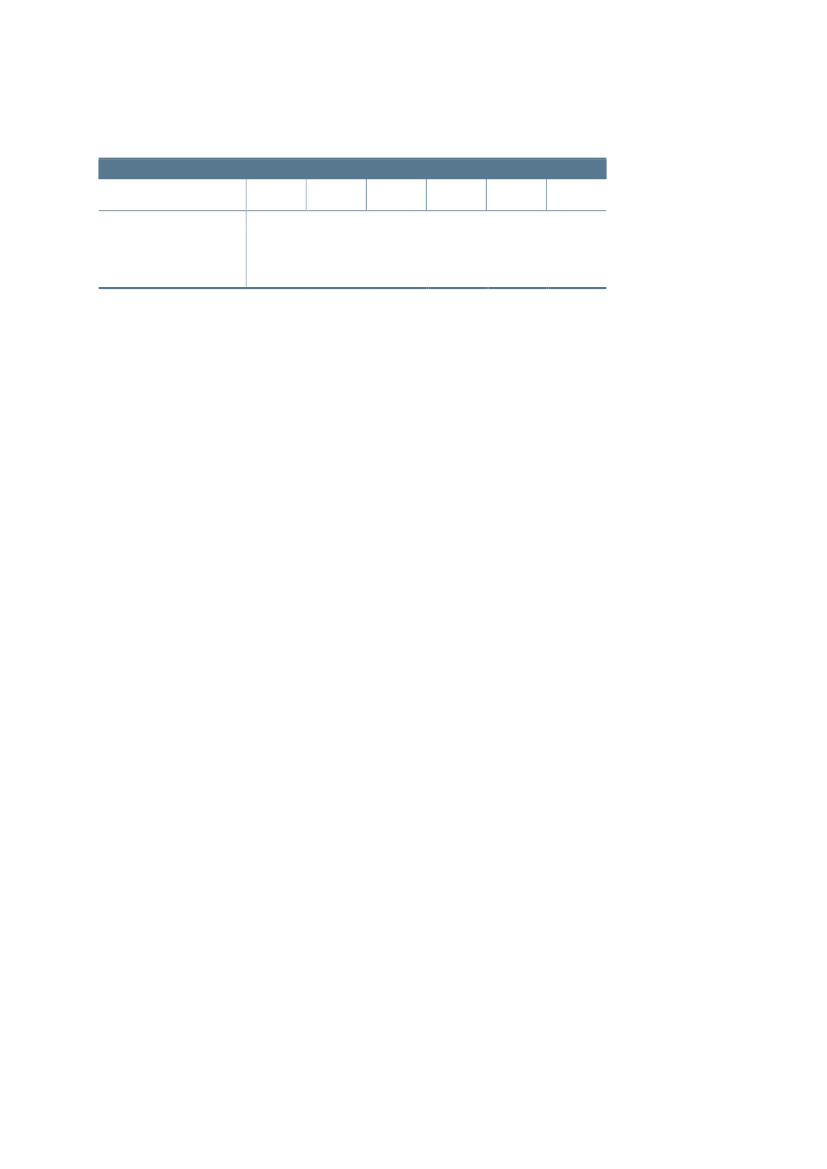

Af tabel 2 fremgår de forventede provenueffekter af at sænke de danske afgif-ter på grænsehandelsfølsomme varer til tysk niveau.I Tyskland er den generelle momssats 19 pct., mens der er en nedsats moms-sats på 7 pct. på fødevarer, herunder også chokolade mv. I beregningerne erder alene taget udgangspunkt i, at de danske punktafgifter sænkes til tysk ni-veau, mens momssatsen fastholdes på 25 pct.Der er på nuværende tidspunkt afgift på sodavand i Danmark, men ikke iTyskland. Da sodavandsafgiften bliver afskaffet pr. 1. januar 2014 som en delaf aftalen om Vækstplan DK, indgår afgiften dog ikke i beregningerne neden-for.I forbindelse med aftalen om skattereformen i 2012 blev det vedtaget at indek-sere visse afgifter frem til 2020. Indekseringen gennemføres ved diskretionæreafgiftsforhøjelser i 2013, 2015 og 2018. Det gælder bl.a. for afgifterne på vinog chokolade mv. Såfremt afgifterne på vin og chokolade mv. i Danmark sæn-kes til tysk niveau, dvs. at afgifterne afskaffes, vil det forventede varige mer-provenu på omkring 400 mio. kr. efter adfærd som følge af indekseringenlige-ledes bortfalde. Mindreprovenuet som følge heraf er ikke indregnet i tabel 2.

2/3

Tabel 2. Virkning af en nedsættelse af afgifter til tysk niveauSpiritusCigaretter ogTobak1-525125ØlMio. kr.Umiddelbart provenuProvenu efter tilbageløb ogadfærd inkl. arbejdsudbud-375-105-700-585-1.820-1.625-2.040-1.895-5.460-4.085VinChokoladeI alt

1)Der er taget udgangspunkt i, at afgiften på cigaretter i Danmark er den samme som i Tyskland,og at tobaksafgifternenedsættestilsvarende.

Den forventede provenueffekt af at indføre samme cigaretafgiftsniveau iDanmark som i Tyskland, der fremgår af tabel 2, er beregnet med udgangs-punkt i forudsætninger vedr. salg, priser og grænsehandel mv., som de fremgårafStatus over grænsehandel 2012.Derer dog på nuværende tidspunkt stor usik-kerhed forbundet med beregningeraf afgiftsændringer på cigaretter og tobak.Det skyldes, at der i løbet af kort tid er sket og stadig sker store ændringer påtobaksmarkedet.Afgiften på cigaretter i Danmark forhøjes pr. 1. januar 2014 med ca. 40 øreinkl. moms for en pakke med 20 stk. cigaretter. Grov- og finskåret tobak for-højes tilsvarende. Samtidig forhøjes cigaretafgiften i Tyskland svarende til ca.40 øre pr. pakke med 20 stk. cigaretter.Den 1. januar 2014 forhøjes EU’s minimumsafgifter ligeledes, dog vil en ræk-ke nye medlemslande have en overgangsordning fremtil udgangen af 2017, førde skal overholde minimumsafgifterne. I den forbindelse har de øvrige med-lemslande, herunder Danmark, mulighed for at indføre kvantitative begræns-ninger på indførsel af cigaretter fra de pågældende lande.Der er fremsat forslagom en ændring af toldloven i forbindelse med L 47 om gennemførsel af EU-regler mv. med henblik på at indføre sådanne mængdebegrænsninger.Hertil kommer, at cigaretsalget først for nyligt lader til at have fundet et natur-ligt leje efter den seneste afgiftsforhøjelse i april 2012, hvor tiden frem til for-højelsen var præget af et ikke ubetydeligt omfang af hamstring. Samtidig medforhøjelsen i april 2012 blev der fastsat en minimumspakkestørrelse på 20 stk.cigaretter.De endelige effekter på grænsehandel mv. af den seneste forhøjelse udestår,men foreløbigtsynes grænsehandlen ikke at have nået et helt så stort omfangsom følge af den seneste forhøjelse i 2012 som forudsat i beregningerne. Detvil alt andet lige betyde, at det merprovenu efter tilbageløb og adfærd, somfremgår af tabel 2, vil blive mindre eller muligvis negativt, såfremt grænse-handlen ikke er steget i samme omfang, som forventet.

3/3