Skatteudvalget 2013-14

SAU Alm.del

Offentligt

29. april 2014J.nr. 14-2112909

Til Folketinget – SkatteudvalgetHermed sendes svar på spørgsmål nr. 410af 3. april 2014 (alm. del).Spørgsmålet er stilletefter ønske fra Joachim B. Olsen (LA).

Morten Østergaard/ Søren Schou

Ministeren bedes oversende en beregning over virkningen på den årlige offentlige saldofra 2015 og frem samt virkningen på holdbarheden af de offentlige finanser ved (fra ogmed 2015) at fjerne kompensationsordningen for beskatning af den del af den negativenettokapitalindkomst, der ikke overstiger 50.000 kr. (jf. personskattelovens § 11).Svar

Som led i 2009-skattereformen,Forårspakke 2.0,sker der fra 2012 til 2019 gradvist ensammenlægning af sundhedsbidraget og bundskatten, så beskatningsgrundlaget for denuværende to skatter fra og med 2019 udgøres af grundlaget for bundskatten.Da negativ nettokapitalindkomst (rentefradraget) og ligningsmæssige fradrag kan frareg-nes i grundlaget for sundhedsbidraget og kommuneskatten, men ikke i grundlaget forbundskatten, medfører den gradvise sænkning af satsen for sundhedsbidraget og dentilsvarende forhøjelse af bundskatteprocenten, at skatteværdien af fradragene gradvistreduceres med 8 pct.-point fra ca. 33,6 pct.til ca. 25,6 pct. over perioden 2012-20191.Reduktionen af skatteværdien af rentefradraget med 8 pct.-point fra 2012 til 2019 omfat-ter imidlertid kun negativ nettokapitalindkomst på over 50.000 kr. for ugifte og over100.000 kr. for ægtepar. For negativ nettokapitalindkomst under disse beløbsgrænserfastholdes skatteværdien på et niveau, der som hidtil svarer til kommune- og kirkeskattenplus 8 pct.-point, dvs. ca. 33,6 pct.Grænsebeløbet på 50.000/100.000 kr. reguleres ikke, hvorved det for hvert år bliver realtmindre. Alt andet lige vil det som konsekvens medføre, at stadig flere skatteydere mednegativ kapitalindkomst kommer over grænsen.Hvis negativ nettokapitalindkomst under 50.000/100.000 kr. omfattes af reduktionen afværdien af rentefradraget, vil det medføre et merprovenu, der stiger frem til og med 2020.Frem til og med 2019 vil det stige som følge af, at skatteværdien af rentefradraget reduce-res med 1 pct.-point årligt,jf. tabel 1.Fra 2019 til 2020 vil merprovenuet yderligere stigesom følge af, at den særlige kompensationsordning for personer med store renteudgifterog ligningsmæssige fradrag, der blev indført samtidig medForårspakke 2.0,udløber i 2019.

1

De angivne procenter svarer til den gennemsnitlige skatteværdi inkl. kirkeskat med det nuværende niveau for kommune-og kirkeskat. I 2012 var den gennemsnitlige kommune- og kirkeskat 0,1 pct.-point højere, således at skatteværdien afrentefradraget dette år var 33,7 pct.

Side 2af 2

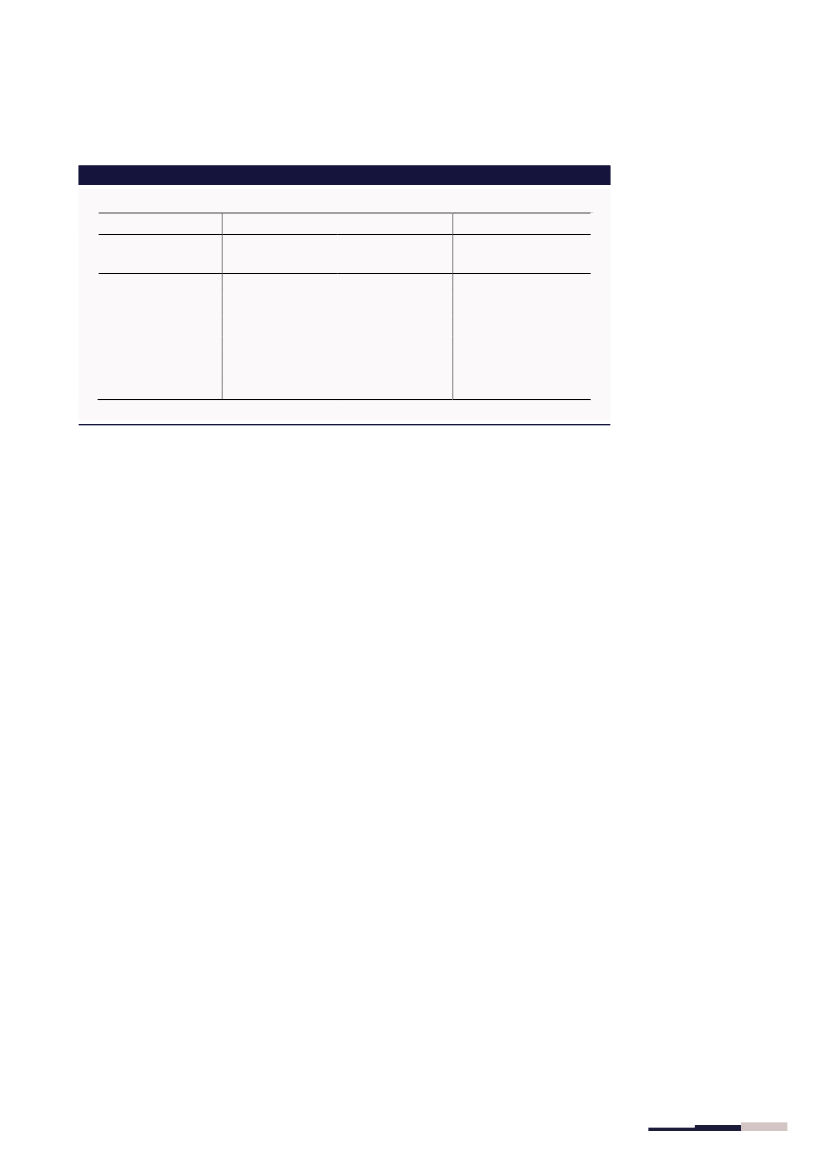

Tabel 1. Gns. skatteværdi for negativ nettokapitalindkomst under 50.000/100.000 kr.

Skatteværdi af fradragGældenderegler(pct.)20152016201720182019202033,633,633,633,633,633,6Forslag(pct.)29,628,627,626,625,625,6Merprovenuefter tilbageløb(mia. kr., 2014-niveau)1,72,12,63,03,43,7

Kilde: Egne beregninger på lovmodellen

Merprovenuet vil således toppe i 2020 med ca. 3,7 mia. kr. efter tilbageløb (2014-niveau).Efter 2020 falder merprovenuet gradvist som følge af, at grænsebeløbet efter gældenderegler ikke reguleres, og derfor ud fra en real betragtning bliver mindre. Der vil dog i alleår blive tale om et merprovenu i forhold til gældende regler.Den varige virkning, hvor der tages højde for den nævnte provenuprofil, skønnes til ca.ca. 1,8 mia. kr. efter tilbageløb. Der er ikke skønnet over de adfærdsmæssige virkninger afændringen.

Side 3af 3