Skatteudvalget 2013-14

SAU Alm.del Bilag 58

Offentligt

SkatteministerietUdkast (1)

J. nr.13-5966910

ForslagLov om ændring afligningsloven, momsloven og forskellige andre love(Fremrykning af skatte- og afgiftslempelser fra Aftaler om Vækstplan DK og forhøjelse af be-skæftigelsesfradrag m.v.)§1I ligningsloven, jf. lovbekendtgørelse nr. 405 af 22. april 2013, som ændret senest ved § 7 i lov nr.792 af 28. juni 2013, foretages følgende ændringer:1.§9 J, stk. 2,4.-7. pkt.,ophæves,ogi stedet indsættes:”For indkomståret 2014 udgør procenten 7,65 og grundbeløbet 24.500 kr. (2010-niveau). Forind-komståret 2015 udgør procenten 8,05 og grundbeløbet 25.900 kr. (2010-niveau). For indkomst-året 2016 udgør procenten 8,3 og grundbeløbet 26.700 kr. (2010-niveau). For indkomståret 2017udgør procenten 8,75 og grundbeløbet 28.000 kr. (2010-niveau).”2.§ 9 J,stk. 4,1.og2. pkt.,ophæves,og i stedet indsættes:”For indkomstårene 2014 og 2015 udgør procenten 5,4 og grundbeløbet 17.300 kr. (2010-niveau).”§2I momsloven, jf. lovbekendtgørelse nr. 106 af 23. januar 2013, som ændret ved § 7 i lovnr. 903 af 4. juli 2013, foretages følgende ændring:1.I§ 57, stk. 3, 1. pkt.,ogstk. 4, 1. pkt.,ændres”1 mio. kr.” til ”5 mio. kr.”§3I lov om afgift af elektricitet, jf. lovbekendtgørelse nr. 310 af 1. april 2011, som ændretbl.a. ved § 1 i lov nr. 722 af 25. juni 2010, § 1 i lov nr. 625 af 14. juni 2011, § 2 i lov nr. 1395 af23. december 2012, § 4 i lov nr. 789 af 28. juni 2013 og senest ved § 3 i lov nr. 903 af 4. juli 2013,foretages følgende ændring:1.I§ 11, stk. 3, 7. pkt.,ændres ”42,9” til: ”42,8”.2.Bilag 3 aaffattes som bilag 1 til denne lov.til

-2-§4I lov om afgift af naturgas og bygas, jf. lovbekendtgørelse nr. 312 af 1. april 2011, somændret bl.a. ved § 2 i lov nr. 625 af 14. juni 2011, § 2 i lov nr. 70 af 30. januar 2013 og senest ved§ 4 i lov nr. 903 af 4. juli 2013, foretages følgende ændringer:1.§10 aaffattes således:”§10 a.Tilbagebetalingen af afgift efter § 10 nedsættes med 4,5 kr./GJ, jf. dog §§ 10 b, 10 c og10 d. Afgiftspligtige kan vælge, at tilbagebetalingen efter 1. pkt. også kan beregnes som en reduk-tion af afgiftsbetalingen med 4,5 kr./GJ delt med afgiftssatsen i § 8, stk. 4, 2. pkt., ganget med 1over 1,2.”§5I lov om afgift af stenkul, brunkul og koks m.v., jf. lovbekendtgørelse nr. 1292 af 17. no-vember 2010, som ændret bl.a. ved § 3 i lov nr. 625 af 14. juni 2011, § 3 i lov nr. 70 af 30. januar2013 og senest ved § 5 i lov nr. 903 af 4. juli 2013, foretages følgende ændring:1.§8 aaffattes således:”§8 a.Tilbagebetalingen af afgift efter § 8 nedsættes med 4,5 kr./GJ, jf. dog §§ 8 b, 8 c og 8 d.Afgiftspligtige kan vælge, at tilbagebetalingen efter 1. pkt. ogsåkan beregnes som en reduktion afafgiftsbetalingen med 4,5 kr./GJ delt med afgiftssatsen i § 7, stk. 3, 2. pkt., ganget med 1 over1,2.”§6I lov om energiafgift af mineralolieprodukter m.v., jf. lovbekendtgørelse nr. 313 af 1. april2011, som ændret bl.a. § 4 i lov nr. 625 af 14. juni 2011, § 4 i lov nr. 70 af 30. januar 2013 og se-nest ved § 6 i lov nr. 903 af 4. juli 2013, foretages følgende ændring:1.§11 aaffattes således:”§11 a.Tilbagebetalingen af afgift efter § 11 nedsættes med 4,5 kr./GJ, jf. dog §§ 11 b, 11 c og11 d. Afgiftspligtige kan vælge, at tilbagebetalingen efter 1. pkt. ogsåkan beregnes som en reduk-tion af afgiftsbetalingen med 4,5 kr./GJ delt med afgiftssatsen i § 9, stk. 4, 2. pkt., ganget med 1over 1,2.”§7I lov nr. 789 af 28. juni 2013 om ophævelse af lov om afgift af mineralvand m.v. og omændring af øl- og vinafgiftsloven og forskellige andre love (Nedsættelse og senere ophævelse afsodavandsafgiften, nedsættelse af ølafgiften, afskaffelse af den vægtbaserede emballageafgift, øget

-3-momsfradrag på hotelovernatninger og midlertidig forhøjelse af reparationsgrænsen for totalska-dede køretøjer m.v.) foretages følgende ændringer:1.I§ 8, stk. 3,affattes således:”Stk.3.§ 3 træder i kraft den 31. januar 2014.”2.I§ 8, stk. 5,ændres ”2015” til: ”2014”.§8I lov nr. 791 af 28. juni 2013 om ændring af ligningsloven og kildeskatteloven (Genindfø-relse og udvidelse af boligjobordningen og udvidelse af ordningen om skattekreditter for forsk-nings- og udviklingsaktiviteter) foretages følgende ændring:1.I§ 3, stk. 4,ændres”2015” til: ”2014”, og som 2. pkt. indsættes: ”Den i ligningslovens § 8 X,stk. 1, 2. pkt., nævnte skatteværdi beregnes med 25 pct. for indkomståret 2014.”§9I lov nr. 792 af 28. juni 2013 om ændring af selskabsskatteloven, lov om afgift af lønsumm.v., kulbrinteskatteloven og forskellige andre love (Aftaler om Vækstplan DK m.v. – nedsættel-se af skattesatsen for selskaber, forhøjelse af lønsumsafgiften for finansielle virksomheder ogfastholdelse af selskabsskattesatsen for kulbrinteindkomst m.v.) foretages følgende ændring:1.I§ 12, stk. 5,ændres”2015” til: ”2014”.§ 10I lov nr. 903 af 4. juli 2013 om ændring af affalds- og råstofafgiftsloven, lov om kuldio-xidafgift af visse energiprodukter, lov om afgift af elektricitet, momsloven og forskellige andrelove (Nedsættelse af afgifter på el til erhverv, bortfald af CO2-afgift af el for erhverv, nedsættelseaf energiafgifter på brændsler til proces, ændret lagerprincip ved deponering af farligt affald, lem-pelse af momskredittider samt supplerende støtte til eksisterende industrielle kraft-varme-værker)foretages følgende ændringer:1.§ 4, nr. 2,ophæves.2.§ 5, nr. 2,ophæves.3.§ 6, nr. 2,ophæves.4.§ 7, nr. 4,ophæves.

-4-5.I§ 13, stk. 1,ændres ”, jf. dog stk. 2, 8, 9 og 10” til: ”,jf. dog stk. 2, 6, 7 og 8”.6.I§ 13, stk. 2,ændres ”§ 4, nr. 2 og 3, § 5, nr. 2 og 3, og § 6, nr. 2 og 3” til: ”§ 4, nr. 3, § 5, nr. 3,og § 6, nr. 3”.7.§13, stk. 4,ophæves.Stk. 5og 6 bliver herefter stk. 4 og 5.8.§13, stk. 6,derbliver stk. 5, ophæves.Stk. 7-10 bliver herefter stk. 5-8.9.I§ 13, stk. 7,derbliver stk. 5,ophæves2.pkt.§ 11Stk. 1.Loven træder i kraft dagen efter bekendtgørelsen i Lovtidende.Stk. 2.§1har virkning fraindkomståret 2014.Stk. 3.§ 2har virkning for afgiftsperioder, som begynder 1. januar 2014 eller senere.Stk. 4.§§ 3-6 har virkning fra 1. januar 2014.§ 12Stk. 1.Vedopgørelsen af en kommunes slutskat og kirkeskat for indkomståret 2014 efter § 16 ilov om kommunal indkomstskat korrigeres den opgjorte slutskat for den beregnede virkning afde ændringer i udskrivningsgrundlaget for kommuneskat og kirkeskat for 2014, der følger af æn-dringerne i ligningslovens § 9 J, stk. 2 og 4, i denne lovs § 1, nr. 1 og 2, samt den fremrykkedeikrafttræden af ligningslovens § 13 A i denne lovs § 9, nr. 1.Stk. 2.Denberegnede korrektion af kommunens slutskat og kirkeskat efter stk. 1 fastsættes aføkonomi- og indenrigsministeren på grundlag af de oplysninger vedrørende indkomståret 2014,der foreligger pr. 1. maj 2016.Stk. 3.Virksomheder, der får omlagt afgiftsperioder efter lovens § 2, nr. 1, kan senest 1. marts2014 anmode told- og skatteforvaltningen om ændring af afgiftsperioden.Stk. 4.For løbende leverancer omfattet af lovens § 4, nr. 1, § 5, nr. 1, og § 6, nr. 1, for hvilke af-regningsperioden påbegyndes inden 1. januar 2014 og afsluttes efter dette tidspunkt, beregnesafgiften af så stor en del af leverancen, som i tidsrummet fra 1. januar 2014 til afregningsperio-dens afslutning er leveret i forhold til den samlede afregningsperiode.Stk. 5.§ 4, nr. 1, § 5, nr. 1, og § 6, nr. 1, har virkning for energiafgiftspligtige varer, der fra 1. ja-nuar 2014 udleveres til forbrug fra registrerede virksomheder, forbruges af registrerede virksom-heder, angives til fortoldning, modtages fra udlandet eller medtages fra udlandet.

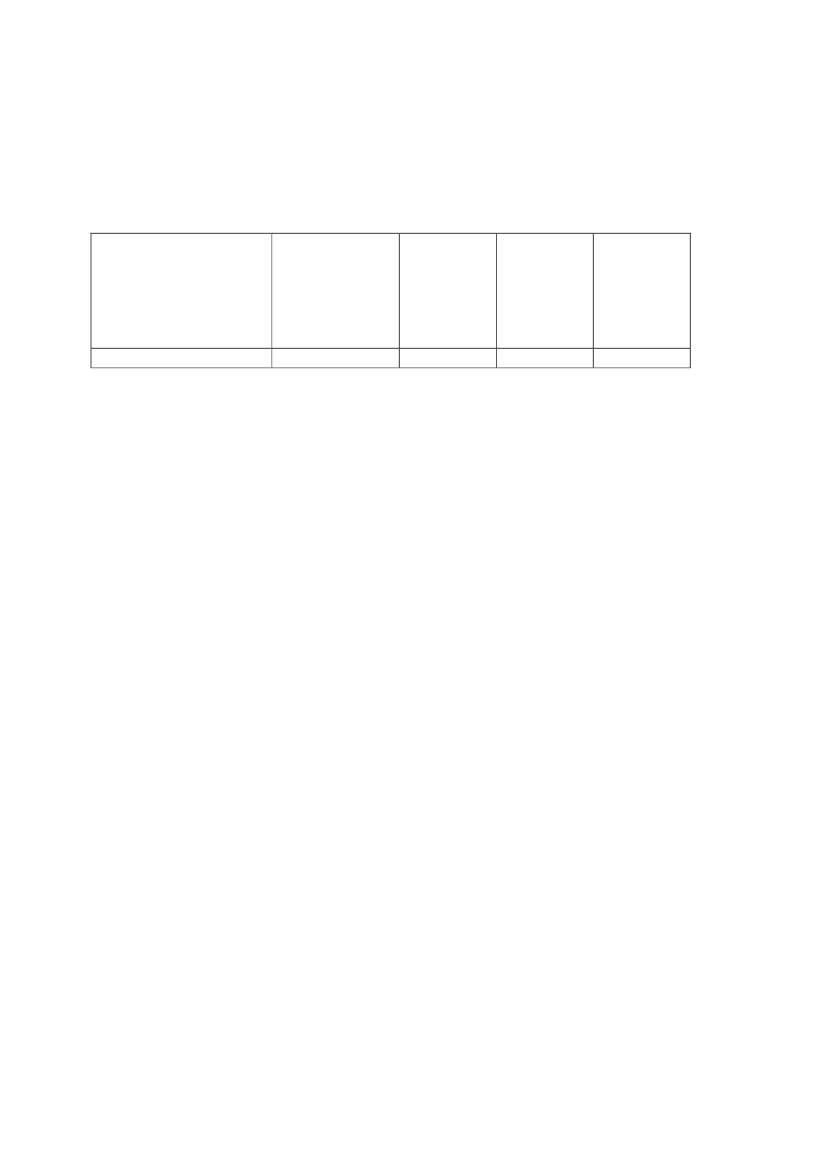

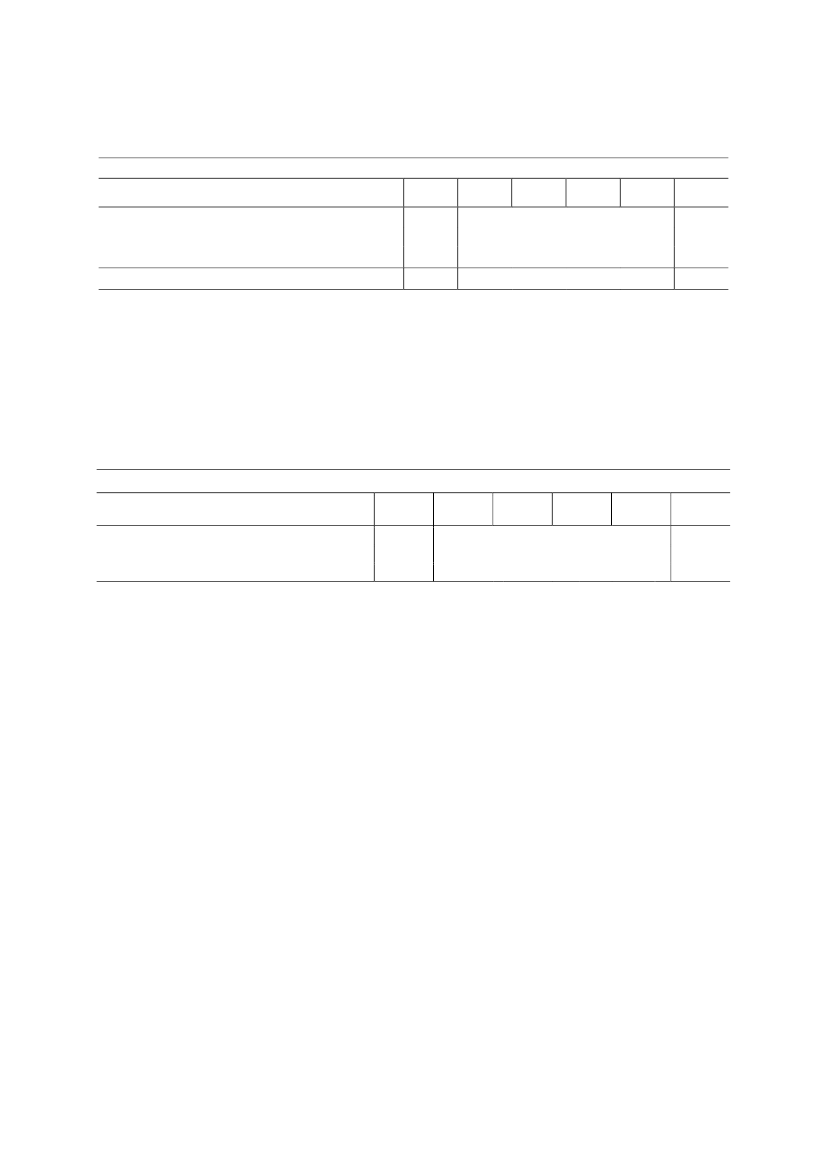

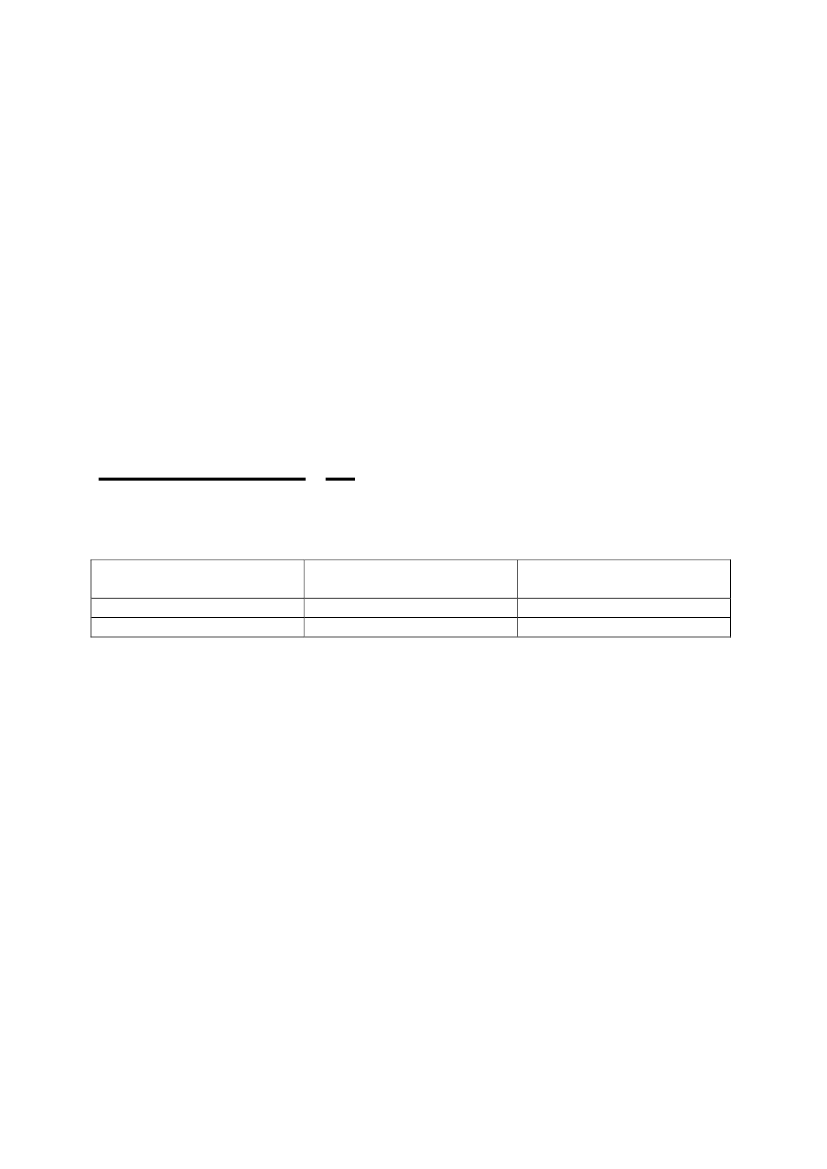

-5-Bilag 1”Bilag 3 a1. jan. -1. jan. -1. jan. -31.dec. 31.dec. 31.dec.201220132014

Satser for elafgiftslovens § 11, stk. 3

Tilbagebetaling

Øre/kWh

11,8

41,3

42,1”

-6-

Bemærkninger til lovforslagetAlmindelige bemærkningerIndholdsfortegnelse1. Indledning2. Lovforslagets formål og baggrund3. Lovforslagets enkelte elementer3.1.Forhøjelse af beskæftigelsesfradraget3.1.1. Gældende ret3.1.2. Lovforslaget3.2.Forhøjelse af det ekstra beskæftigelsesfradrag for enlige forsørgere3.2.1. Gældende ret3.2.2. Lovforslaget3.3.Afskaffelse af den vægtbaserede emballageafgift3.3.1. Gældende ret3.3.2. Lovforslaget3.4.Forhøjelse af grænsen for skattekreditter vedrørende forsknings- og udviklingsaktiviteter3.4.1. Gældende ret3.4.2. Lovforslaget3.5.Lempelse af momskredittid for små virksomheder3.5.1. Gældende ret3.5.2. Lovforslaget3.6.Lempelse af virksomhedernes afgift på brændsel3.6.1. Gældende ret3.6.2. Lovforslaget3.7.Fradrag for selvstændiges syge- og arbejdsskadeforsikring3.7.1. Gældende ret3.7.2. Lovforslaget4. Økonomiske konsekvenser for det offentlige4.1.De samlede økonomiske konsekvenser af skatte- og afgiftselementer i Aftaler om finans-loven for 20144.2.Forhøjelse af beskæftigelsesfradragene4.3.Afskaffelse af den vægtbaserede emballageafgift4.4.Forhøjelse af grænsen for skattekreditter vedrørende forsknings- og udviklingsaktiviteter4.5.Lempelse af momskredittid for små virksomheder4.6.Lempelse af virksomhedernes afgift på brændsel4.7.Fradrag for selvstændiges syge- og arbejdsskadeforsikring5. Administrative konsekvenser for det offentlige5.1.Forhøjelse af beskæftigelsesfradraget5.2.Forhøjelse af det ekstra beskæftigelsesfradrag for enlige forsørgere5.3.Afskaffelse af den vægtbaserede emballageafgift5.4.Forhøjelse af grænsen for skattekreditter vedrørende forsknings- og udviklingsaktiviteter5.5.Lempelse af momskredittid for små virksomheder5.6.Lempelse af virksomhedernes afgift på brændsler5.7.Fradrag for selvstændiges syge- og arbejdsskadeforsikring

-7-6. Økonomiske konsekvenser for erhvervslivet6.1.Samlede økonomiske konsekvenser for erhvervslivet6.2.Forhøjelse af beskæftigelsesfradragene6.3.Afskaffelse af den vægtbaserede emballageafgift6.4.Forhøjelse af grænsen for skattekreditter vedrørende forsknings- og udviklingsaktiviteter6.5.Lempelse af momskredittid for små virksomheder6.6.Lempelse af virksomhedernes afgift på brændsler6.7.Fradrag for selvstændiges syge- og arbejdsskadeforsikring7. Administrative konsekvenser for erhvervslivet8. Administrative konsekvenser for borgerne9. Miljømæssige konsekvenser10. Forholdet til EU-retten11. Hørte myndigheder og organisationer m.v.12. Sammenfattende skema1. IndledningLovforslaget er en del af aftale af 26. november 2013 om finansloven for 2014 mellem Regerin-gen (Socialdemokraterne, Radikale Venstre og Socialistisk Folkeparti), Venstre og Det Konserva-tive Folkeparti.Aftaleparterne er enige om at fremrykke skatte- og afgiftslempelser fra Aftaler om Vækstplan DKog at fremrykke forhøjelser af det almindelige beskæftigelsesfradrag og det ekstra beskæftigelses-fradrag for enlige forsørgere. Det vil forbedre virksomhedernes rammevilkår allerede fra 2014, ogdet vil isoleret set bidrage til at understøtte vækst og beskæftigelse på kort sigt.2. Lovforslagets formål og baggrundMed dette lovforslag udmøntes i henhold tilAftaler om finansloven for 2014fremrykningen af enrække skattelettelser iAftale om en skattereform fra 2012ogAftaler om Vækstplan DK.Følgende elementer iAftale om en skattereform fra 2012fremrykkes:Forhøjelse af beskæftigelsesfradraget i perioden 2014 til 2017, således at beskæftigelses-fradraget udgør 7,65 pct. i 2014 stigende til 8,75 pct. i 2017. Det maksimale beskæftigel-sesfradrag udgør 25.000 kr. i 2014 stigende til 28.600 kr. i 2018. Herved øges gevinstenved at være i arbejde for lønmodtagere.Forhøjelse af det ekstra beskæftigelsesfradrag for enlige forsørgere, så det får fuld virk-ning fra 2014. Det ekstra beskæftigelsesfradrag vil således fra 2014 udgøre 5,4 pct., dogmaksimalt 17.700 kr. Det maksimale samlede beskæftigelsesfradrag for enlige forsørgerekan således udgøre 42.700 kr. i 2014. Dermed vil enlige forsørgere få markant mere ud afat arbejde.Følgende elementer iAftaler om Vækstplan DKfremrykkes til 2014:Afskaffelse af den vægtbaserede emballageafgift, hvorved der sikres både en direkte re-duktion af virksomhedernes produktionsomkostninger og betydelige lettelser af virksom-hedernes administrative byrder.

-8-Forhøjelse af skattekreditten for forsknings- og udviklingsaktiviteter i virksomhederne.Dermed får virksomhederne bedre muligheder for at gennemføre aktiviteter relateret tilforskning og udvikling. Det understøtter vækst og innovation.Udvidelse af definitionen af små virksomheder til at omfatte virksomheder med en om-sætning mellem 1 og 5 mio. kr., hvorved disse virksomheder fremover afregner momshalvårligt. Dermed styrkes virksomhedernes likviditet.Nedbringelse af energiafgifterne på brændsler til proces til EU’s minimumsafgifter, hvil-ket vil mindske virksomhedernes produktionsrelaterede omkostninger.Fradrag for selvstændiges syge- og arbejdsskadeforsikring. Dermed sikres der et lignings-mæssigt fradrag for disse udgifter i lighed med det, der gælder for selvstændiges indbeta-linger til personligt medlemskab af en A-kasse.

3. Lovforslagets enkelte elementer3.1. Forhøjelse af beskæftigelsesfradraget3.1.1. Gældende retAlle erhvervsaktive fradrager ved opgørelsen af den skattepligtige indkomst et beskæftigelsesfra-drag. Beskæftigelsesfradraget indgår i de ligningsmæssige fradrag og beregnes af arbejdsmarkeds-bidragsgrundlaget med fradrag af indskud til pensionsordninger. Det drejer sig både om eventuel-le indbetalinger til arbejdsgiveradministrerede pensionsordninger, herunder ATP, og om indbeta-linger til privattegnede pensionsordninger.I 2014 udgør beskæftigelsesfradraget 7,25 pct. Det kan dog maksimalt udgøre et grundbeløb på23.300 kr. (2010-niveau). Efter regulering i henhold til personskattelovens § 20 udgør det maksi-male beskæftigelsesfradrag 23.800 kr. i 2014. Da fradraget gives som et ligningsmæssigt fradragved opgørelsen af den skattepligtige indkomst, der er beskatningsgrundlag for sundhedsbidraget,kommune- og kirkeskatten, har det i 2014 en gennemsnitlig skattemæssig fradragsværdi (skatte-værdi) på ca. 30,6 pct.Frem til 2022 forhøjes beskæftigelsesfradraget gradvist til 10,65 pct. og det maksimale fradrag til34.100 kr. (2010-niveau). Den gradvise forhøjelse blev vedtaget som led i 2012-skattereformenfra juni 2012 og sikrer, at skatteværdien af beskæftigelsesfradraget gradvist forhøjes på trods afreduktionen af skatteværdien af ligningsmæssige fradrag. Denne reduktion sker med 1 pct.-pointårligt i perioden 2012 til 2019, hvilket betyder, at skatteværdien af ligningsmæssige fradrag, der i2014 udgør ca. 30,6 pct., gradvist reduceres til ca. 25,6 pct. frem til 2019.Indfasningsforløbet af beskæftigelsesfradraget efter gældende regler i 2014-2022 fremgår aftabel3.1.1iafsnit 3.1.2.3.1.2. LovforslagetDet foreslås at fremrykke 2012-skattereformens forhøjelse af beskæftigelsesfradraget i perioden2014-2017, således at det i 2014 forhøjes til 7,65 pct. stigende til 8,75 pct. i 2017. Det maksimalebeskæftigelsesfradrag forhøjes samtidigt til 25.000 kr. i 2014 (2014-niveau) stigende til 28.600 kr. i2017 (2014-niveau).

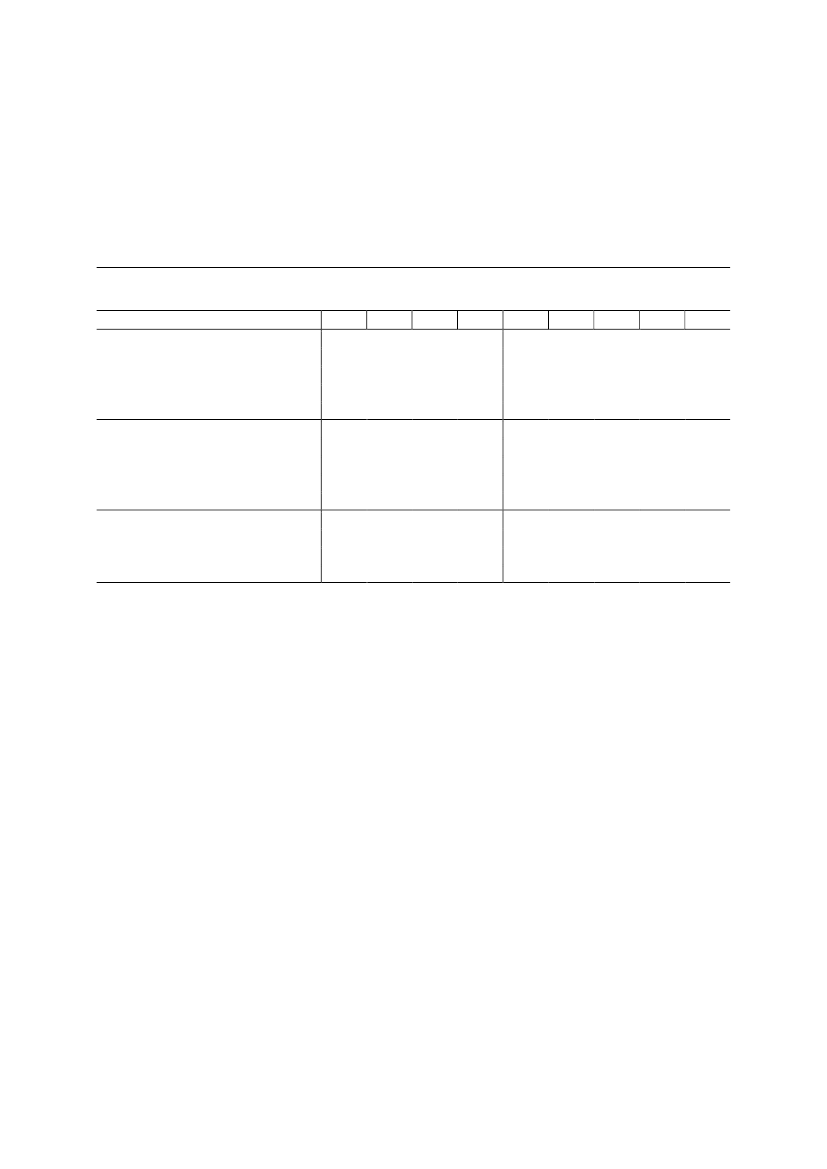

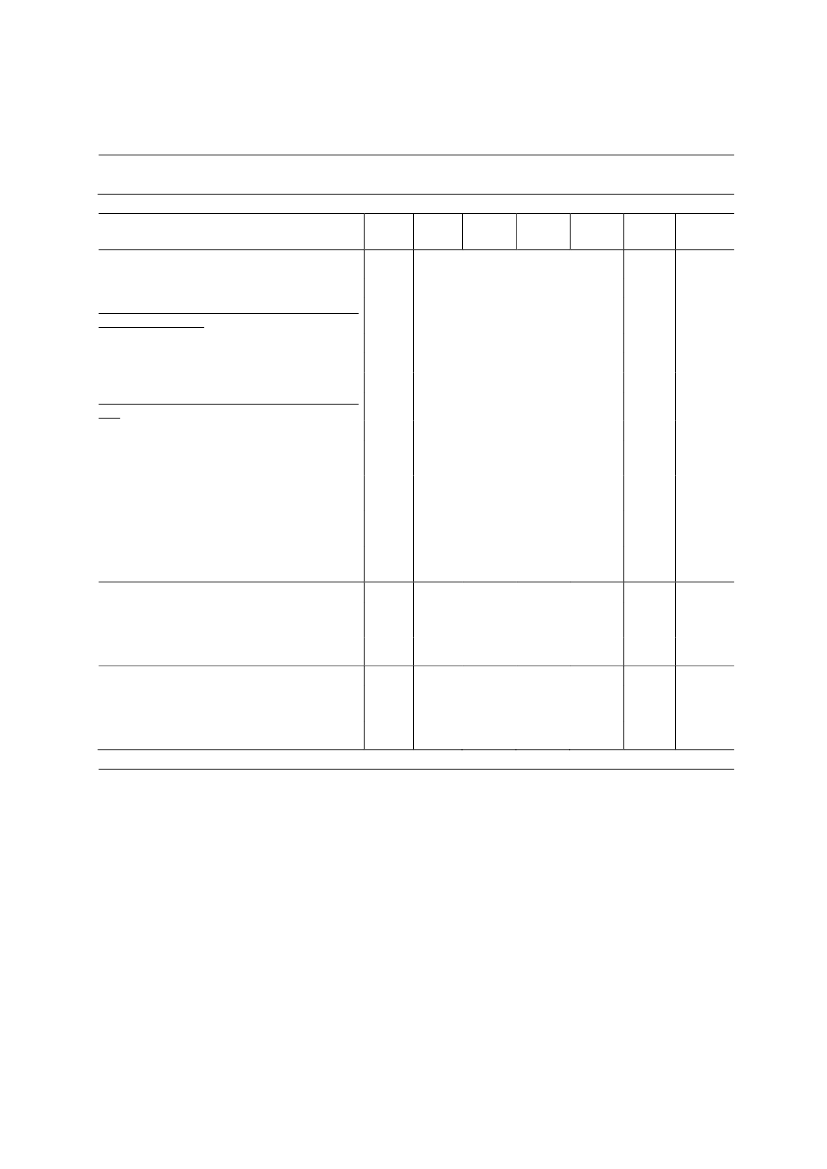

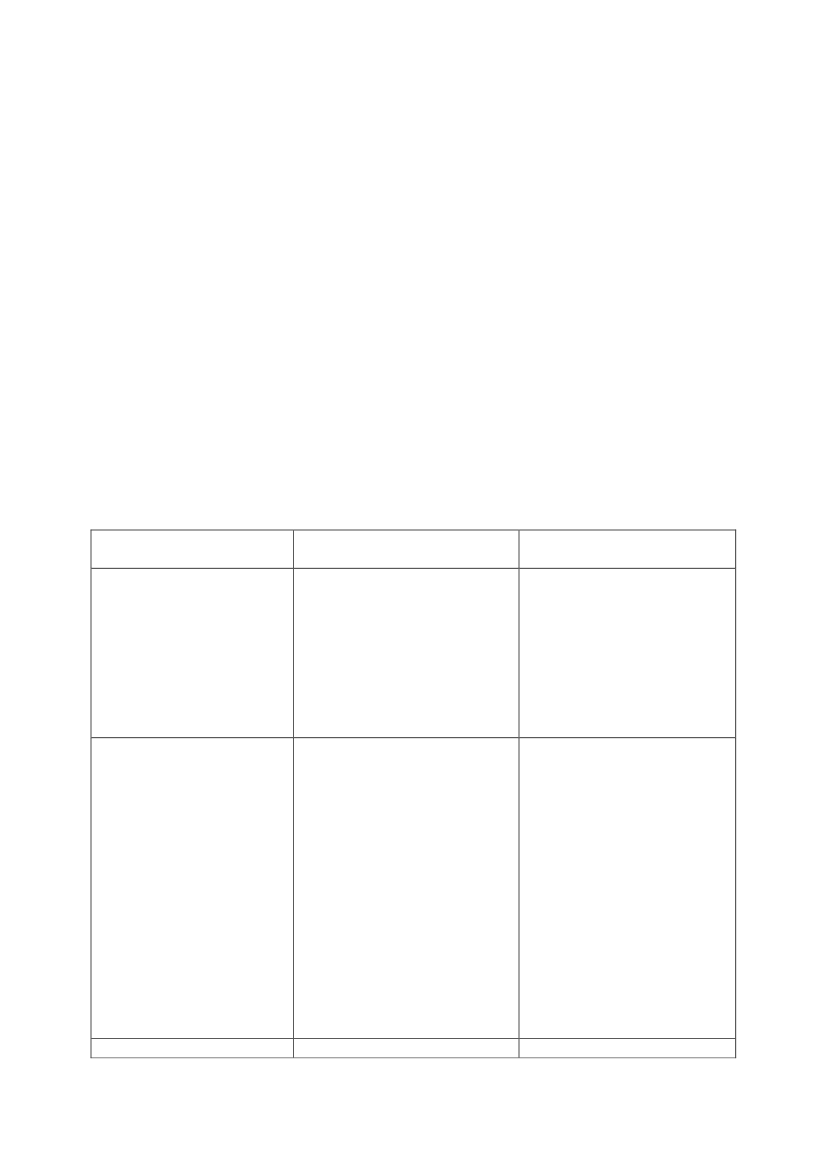

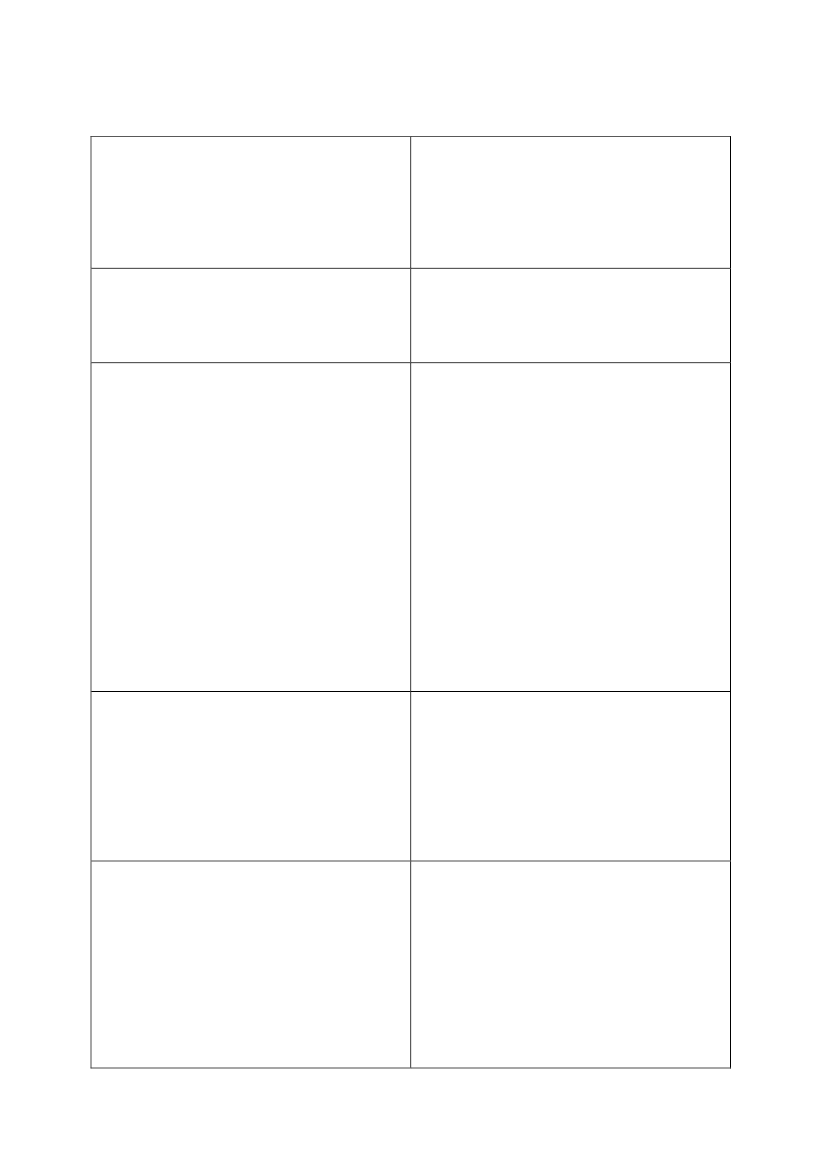

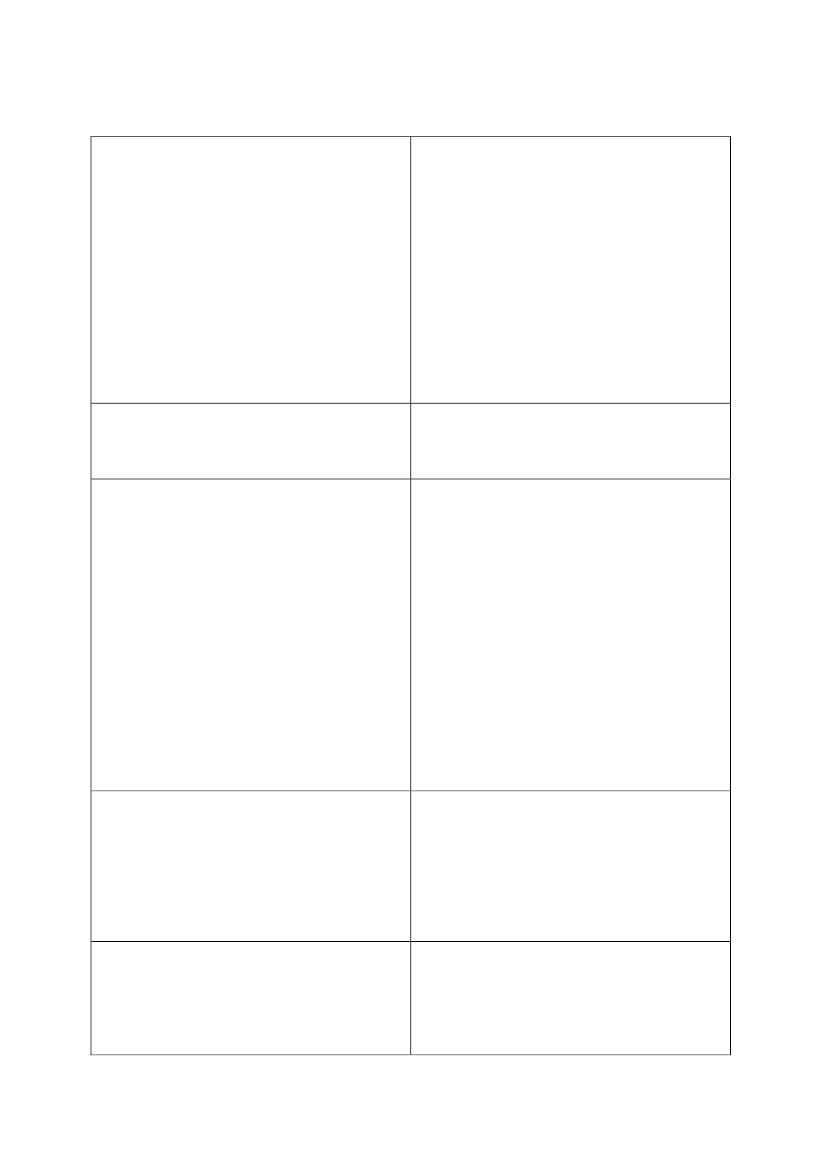

-9-Den foreslåede indfasning af den fremrykkede forhøjelse i 2014-2017 fremgår aftabel 3.1.1.Ta-bellen angiver procenten for beskæftigelsesfradraget og det maksimale beskæftigelsesfradrag.Endvidere er angivet skatteværdien af det maksimale fradrag i en gennemsnitskommune. Tilsammenligning er også vist de tilsvarende talstørrelser i henhold til nugældende regler. Der fore-slås ingen ændringer af det gældende indfasningsforløb for 2018-2022, som er angivet i kursiv itabellen.Tabel 3.1.1. Indfasningsforløb for forhøjelsen af det almindelige beskæftigelsesfradragefter gældende regler og med forhøjelsen i 2014-2017 efter lovforslaget(2014- niveau)Gældende reglerBeskæftigelsesfradrag, pct.Maks. fradrag, kr. (2014-niveau)Skatteprocent1), pct.Skatteværdi af maks. fradrag, kr.LovforslagBeskæftigelsesfradrag, pct.Maks. fradrag, kr. (2014-niveau)Skatteprocent1), pct.Skatteværdi af maks. fradrag, kr.ÆndringBeskæftigelsesfradrag, pct.Maks. fradrag, kr. (2014-niveau)Skatteværdi af maks. fradrag, kr.20147,2523.80030,67.2837,6525.00030,67.6500,401.20036720157,8025.60029,67.5788,0526.40029,67.8140,2580023720168,1526.60028,67.6088,3027.20028,67.7790,1560017220178,6028.00027,67.7288,7528.60027,67.8940,1560016620189,5031.00026,68.2469,5031.00026,68.2460,0000201910,1032.90025,68.42210,1032.90025,68.4220,0000202010,5034.20025,68.75510,5034.20025,68.7550,0000202110,6034.50025,68.83210,6034.50025,68.8320,0000202210,6534.80025,68.90910,6534.80025,68.9090,0000

1) De angivne procenter svarer til den skattemæssige fradragsværdi i en kommune med en landsgennemsnitlig kom-mune- og kirkeskatteprocent i 2014 på 25,6 pct.

Den foreslåede fremrykning vil medføre en stigning i beskæftigelsesfradraget på 0,4 pct.-point i2014, 0,25 pct.-point i 2015 og 0,15 pct.-point i 2016 og 2017,jf. tabel 3.1.1.Endvidere forhøjesdet maksimale fradrag med 1.200 kr. i 2014, 800 kr. i 2015 og 600 kr. i 2016 og 2017.Forhøjelserne vil medføre en ekstra skattelettelse for alle erhvervsaktive i 2014-2017 i forhold tilde skattelettelser, der bliver udmøntet med 2012-skattereformen.Forslaget vil have størst relativ betydning for erhvervsaktive med indkomst op til ca. 327.000 kr.(2014-niveau). For en person med en lønindkomst på 250.000 kr. medfører forslaget isoleret seten ekstra skattelettelse på ca. 305 kr. i 2014faldende til ca. 105 kr. i 2017. Er lønindkomsten på ca.327.000 kr. eller derover, udgør den ekstra skattelettelse ca. 370 kr. i 2014, og den falder gradvisttilca. 165 kr. årligt i 2017. Fra 2018 sker forhøjelserne af beskæftigelsesfradraget som planlagt i2012-skattereformen.Forslaget bevirker, at marginalskatten på arbejdsindkomst op til ca. 327.000 kr. reduceres med ca.0,1 pct.-point i 2014 faldende til en reduktion på ca. 0,04 pct.-point i 2017.3.2. Forhøjelse af det ekstra beskæftigelsesfradrag for enlige forsørgere3.2.1. Gældende ret

- 10 -Som led i 2012-skattereformen indføres der fra 2014 et ekstra beskæftigelsesfradrag for enligeforsørgere. Enlige forsørgere omfatter den samme personkreds, som har ret til og modtager eks-tra børnetilskud efter børnetilskudsloven.Det ekstra beskæftigelsesfradragindgår ligesom det almindelige beskæftigelsesfradrag i de lig-ningsmæssige fradrag og beregnes af samme grundlag, jf.afsnit 3.1.1.I 2014 udgør det ekstra beskæftigelsesfradrag for enlige forsørgere 2,6 pct., og det kan maksimaltudgøre et grundbeløb på 8.400 kr. (2010-niveau). Efter regulering i henhold til personskattelo-vens § 20 udgør det maksimale ekstra beskæftigelsesfradrag 8.600 kr. i 2014. Da fradraget givessom et ligningsmæssigt fradrag ved opgørelsen af den skattepligtige indkomst, der er beskatnings-grundlag for sundhedsbidraget, kommune- og kirkeskatten, har det i 2014 en gennemsnitlig skat-temæssig fradragsværdi (skatteværdi) på ca. 30,6 pct.I 2015 forhøjesdet ekstra beskæftigelsesfradrag til 5,4 pct. og det maksimale fradrag til 17.300 kr.(2010-niveau), således at skatteværdien af fradraget fordobles i forhold til 2014. I de følgende årsker der en yderligere forhøjelse af fradraget, der sikrer, at skatteværdien af beskæftigelsesfradra-get fastholdes på 2015-niveauet på trods af reduktionen af skatteværdien af ligningsmæssige fra-drag. Denne reduktion sker med 1 pct.-point årligt i perioden 2012 til 2019, hvilket betyder, atskatteværdien af ligningsmæssige fradrag, der i 2014 udgør ca. 30,6 pct., gradvist reduceres til ca.25,6 pct. frem til 2019. Fra 2019 udgør det ekstra beskæftigelsesfradrag således 6,25 pct., dogmaks. 20.000 kr. (2010-niveau).Indfasningsforløbet af det ekstra beskæftigelsesfradrag for enlige forsørgere efter gældende regleri perioden 2014-2022 fremgår aftabel 3.2.1iafsnit 3.2.2.3.2.2. LovforslagetDet foreslås at fremrykke indfasningen af det ekstra beskæftigelsesfradrag for enlige forsørgere,så fradraget får fuld skattemæssig effekt allerede fra 2014. Det foreslås således, at det ekstra be-skæftigelsesfradrag i 2014 forhøjes til 5,4 pct., dog maksimalt 17.700 kr. (2014-niveau).Der foreslås ingen ændringer af det gældende indfasningsforløb for 2015-2022, som er angivet ikursiv i tabel 3.2.1.

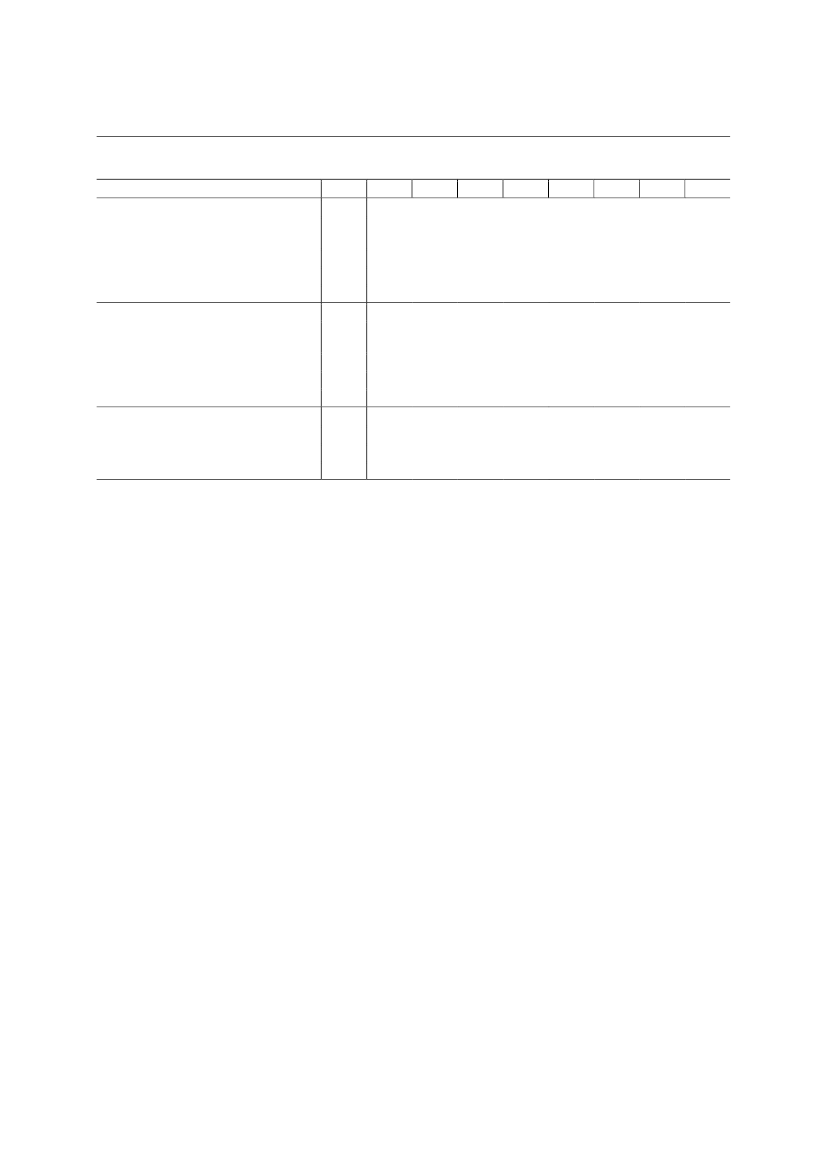

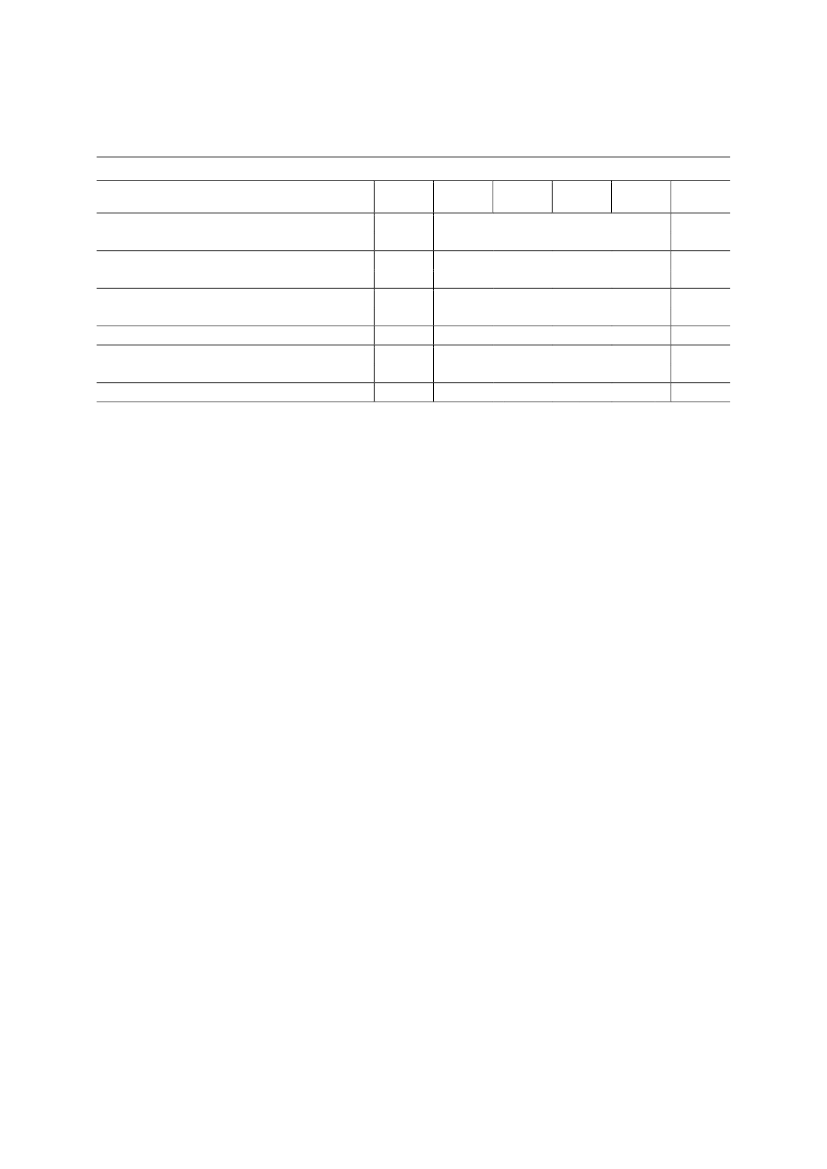

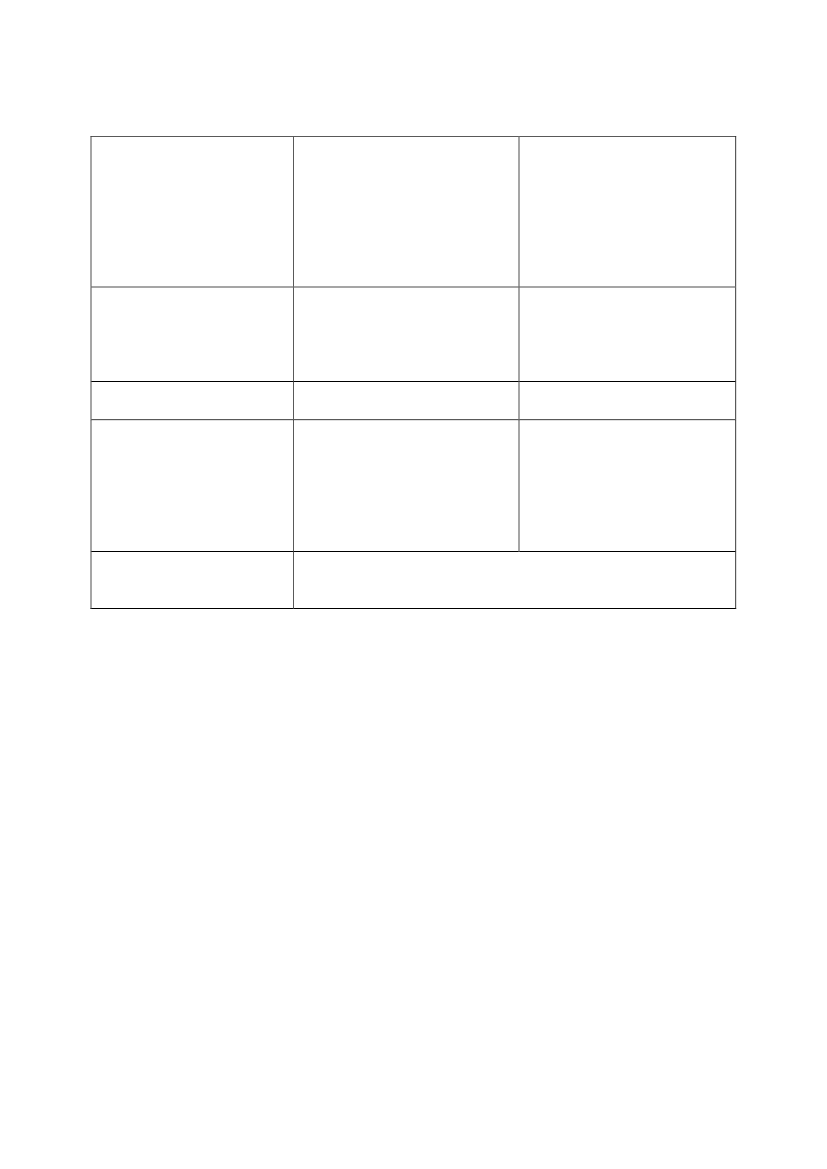

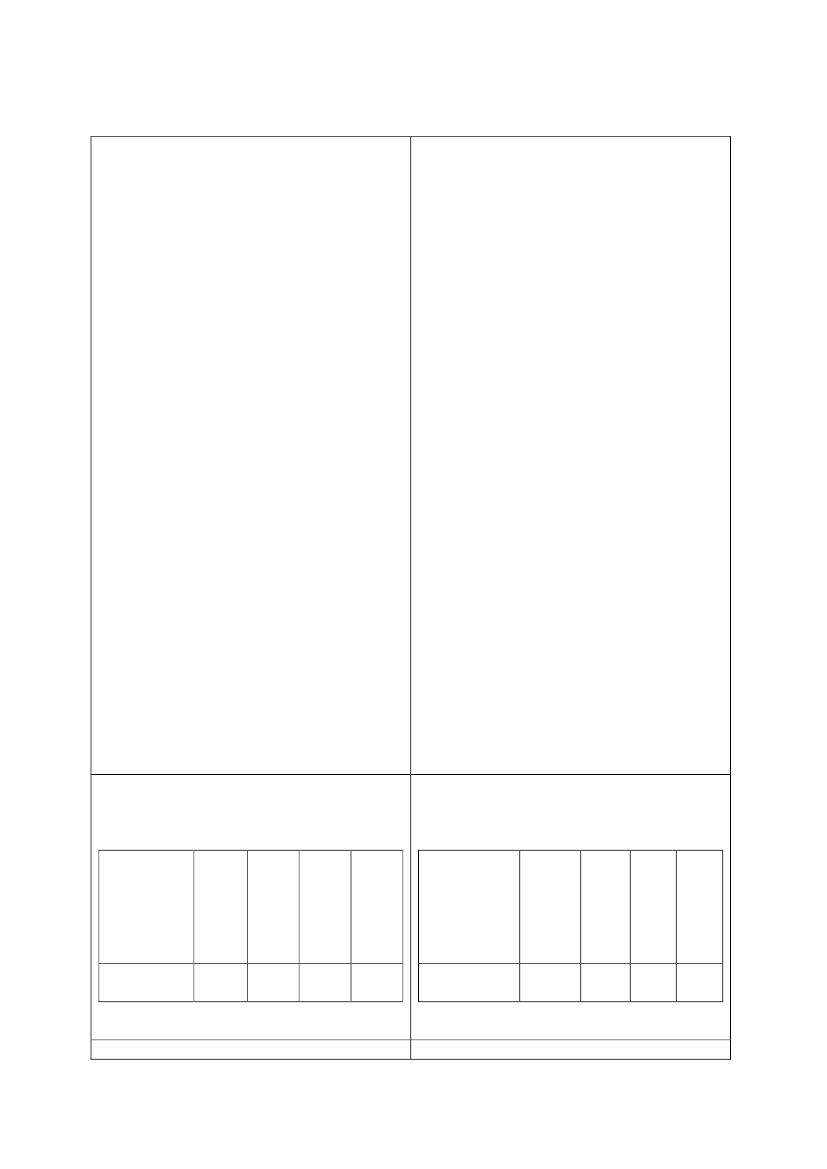

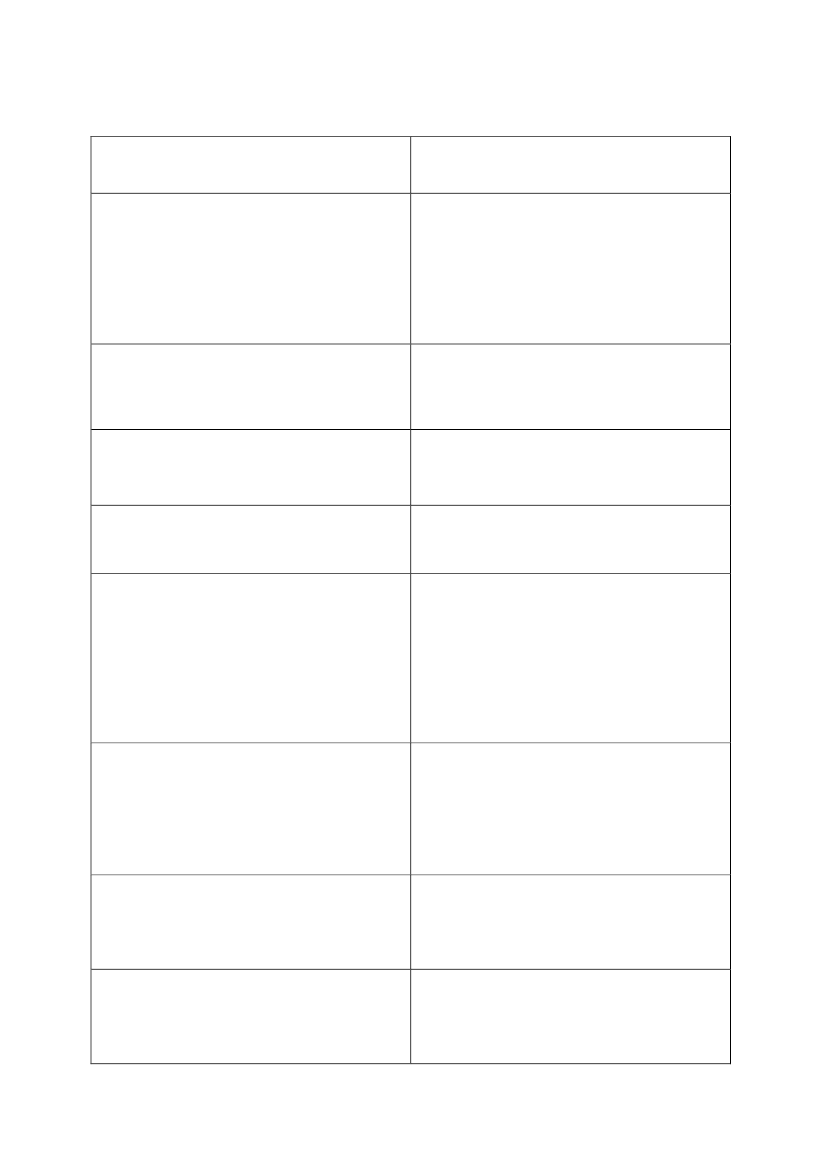

- 11 -Tabel 3.2.1. Indfasningsforløb for det ekstra beskæftigelsesfradrag til enlige forsørgereefter gældende regler og med forhøjelsen i 2014 efter lovforslaget(2014- niveau)201420152016Gældende reglerEkstra beskæftigelsesfradrag til enlige forsør-gere, pct.2,605,405,60Maks. fradrag, kr. (2014-niveau)8.60017.700 18.300Skatteprocent1), pct.30,629,628,6Skatteværdi af maks. fradrag, kr.2.6325.2395.234LovforslagEkstra beskæftigelsesfradrag til enlige forsør-gere, pct.5,405,405,60Maks. fradrag, kr. (2014-niveau)17.70017.700 18.300Skatteprocent1), pct.30,629,628,6Skatteværdi af maks. fradrag, kr.5.4165.2395.234ÆndringBeskæftigelsesfradrag, pct.2,800,000,00Maks. fradrag, kr. (2014-niveau)9.10000Skatteværdi af maks. fradrag, kr.2.785001) De angivne procenter svarer til den skattemæssige fradragsværdi i enkirkeskatteprocent i 2014 på 25,6 pct.201720182019202020212022

5,7518.90027,65.216

6,0019.70026,65.240

6,2520.40025,65.222

6,2520.40025,65.222

6,2520.40025,65.222

6,2520.40025,65.222

5,7518.90027,65.216

6,0019.70026,65.240

6,2520.40025,65.222

6,2520.40025,65.222

6,2520.40025,65.222

6,2520.40025,65.222

0,000,000,000,000,000,00000000000000kommune med en landsgennemsnitlig kommune- og

Den foreslåede fremrykning vil medføre en stigning i beskæftigelsesfradraget på 2,8 pct.-point ogen forhøjelse af det maksimale fradrag med 9.100 kr. i 2014,jf.tabel 3.2.1.Disse forhøjelser vil medføre en ekstra skattelettelse tilenlige forsørgere i beskæftigelse i 2014 iforhold til de skattelettelser, der bliver udmøntet med 2012-skattereformen.Forslaget vil have størst relativ betydning for erhvervsaktive enlige forsørgere med indkomst optil ca. 328.000 kr. (2014-niveau) For en person med en lønindkomst på 250.000 kr. medfører for-slaget isoleret set en ekstra skattelettelse i 2014 på ca. 2.140 kr. Er lønindkomsten på ca. 328.000kr. eller derover, udgør den ekstra skattelettelse ca. 2.785 kr. i 2014. Fra 2015 indfases det ekstrabeskæftigelsesfradrag som planlagt i 2012-skattereformen.Forslaget bevirker, at marginalskatten på arbejdsindkomst op til ca. 328.000 kr. for enlige forsør-gere reduceres med ca. 0,9 pct.-point i 2014.3.3. Afskaffelse af den vægtbaserede emballageafgift3.3.1. Gældende retEmballageafgiften består af en vægtbaseret afgift, der er fastsat på baggrund af et miljøindeks forforskellige emballagetyper, en volumenbaseret afgift på emballager til en lang række drikkevarersamt en afgift på bæreposer, engangsservice og pvc-folier.Afgiften af emballager på varer omfattet af den vægtbaserede emballageafgift beregnes efter em-ballagens samlede vægt på grundlag af 12 materialeafhængige afgiftssatser og 14 forskellige vare-grupper.

- 12 -Med delaftale omVækstplan DK(lov nr. 789 af 28. juni 2013) blev det besluttet at ophæve denvægtbaserede emballageafgift med virkning fra 1. januar 2015. Den øvrige del af det afgiftspligtigevareområde i emballageafgiftsloven bibeholdes uændret.Det betyder bl.a., at virksomheder fra 2015 ikke skal kende emballagens vægt og sammensætning.Virksomheder, der påfylderemballager medde omfattede varegrupper, f.eks. forskellige mejeri-produkter, sennep, sæbe m.v., skal ikke betale emballageafgift af de varer, som de sælger (udleve-rer) til detailhandlen m.v.3.3.2. LovforslagetDet foreslås, at afskaffelse af den vægtbaserede emballageafgift fremrykkes, således at den vægt-baserede emballageafgift ophæves pr. 1. januar 2014.3.4. Forhøjelse af grænsen for skattekreditter vedrørende forsknings- og udviklingsaktiviteter3.4.1. Gældende retSelskaber og selvstændigt erhvervsdrivende, der anvender virksomhedsordningen, har mulighedfor at få udbetalt negativ skat, såkaldte skattekreditter, af den del af deres underskud, der stammerfra forsknings- og udviklingsaktiviteter.En eventuel resterende del af årets underskud kan fremføres til modregning i eventuelle fremtidi-ge overskud.En virksomhed kan højst få udbetalt 1,25 mio. kr. årligt svarende til 25 pct. af underskudsgivendeforsknings- og udviklingsudgifter på 5 mio. kr.Dette loft over de årlige udbetalinger gælder samlet set for sambeskattede selskaber og konstruk-tioner af selskaber og personligt drevne virksomheder i virksomhedsordningen, der kontrolleresaf samme person.Det er en forudsætning for at få udbetalt skattekreditter, at der er tale om udgifter, der strak-safskrives efter ligningslovens § 8 B, stk. 1, eller afskrivningslovens § 6, stk. 1, nr. 3.Forsknings- og udviklingsaktiviteter afgrænses således på samme måde, som forsøgs- og forsk-ningsaktiviteter afgrænses i forbindelse med straksafskrivninger efter de to nævnte bestemmelser.Med virkning fra indkomståret 2015 er loftet over den årlige udbetaling af skattekredit til denenkelte virksomhed forhøjet fra 25 pct. af underskud på 5 mio. kr. til skatteværdien af underskudpå 25 mio. kr., som stammer fra forsknings- og udviklingsaktiviteter, jf. lov nr. 791 af 28. juni2013 om ændring af ligningsloven og kildeskatteloven (Genindførelse og udvidelse af bolig-jobordningen og udvidelse af ordningen om skattekreditter for forsknings- og udviklingsaktivite-ter).Efter disse regler anvendes fra indkomståret 2015 selskabsskattesatsenved beregningen af skatte-værdien af underskudsgivende forsknings- og udviklingsudgifter. Det vil sige, at skatteværdisatsenfor indkomståret 2014 fortsat vil være 25 pct., selv om selskabsskattesatsen for dette år vil være24,5 pct., jf. lov nr. 792 af 28. juni 2013 om ændring af selskabsskatteloven, lov om afgift af løn-sum m.v., kulbrinteskatteloven og forskellige andre love (Aftaler om Vækstplan DK m.v. – ned-

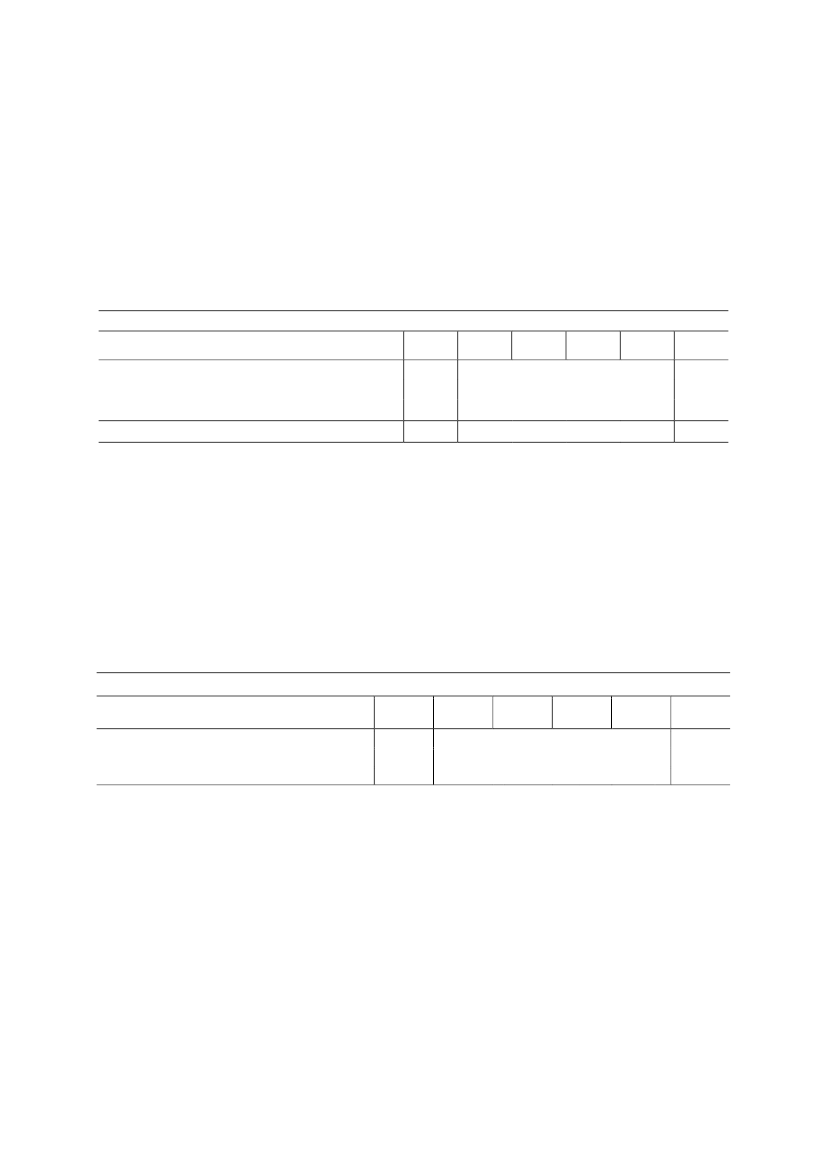

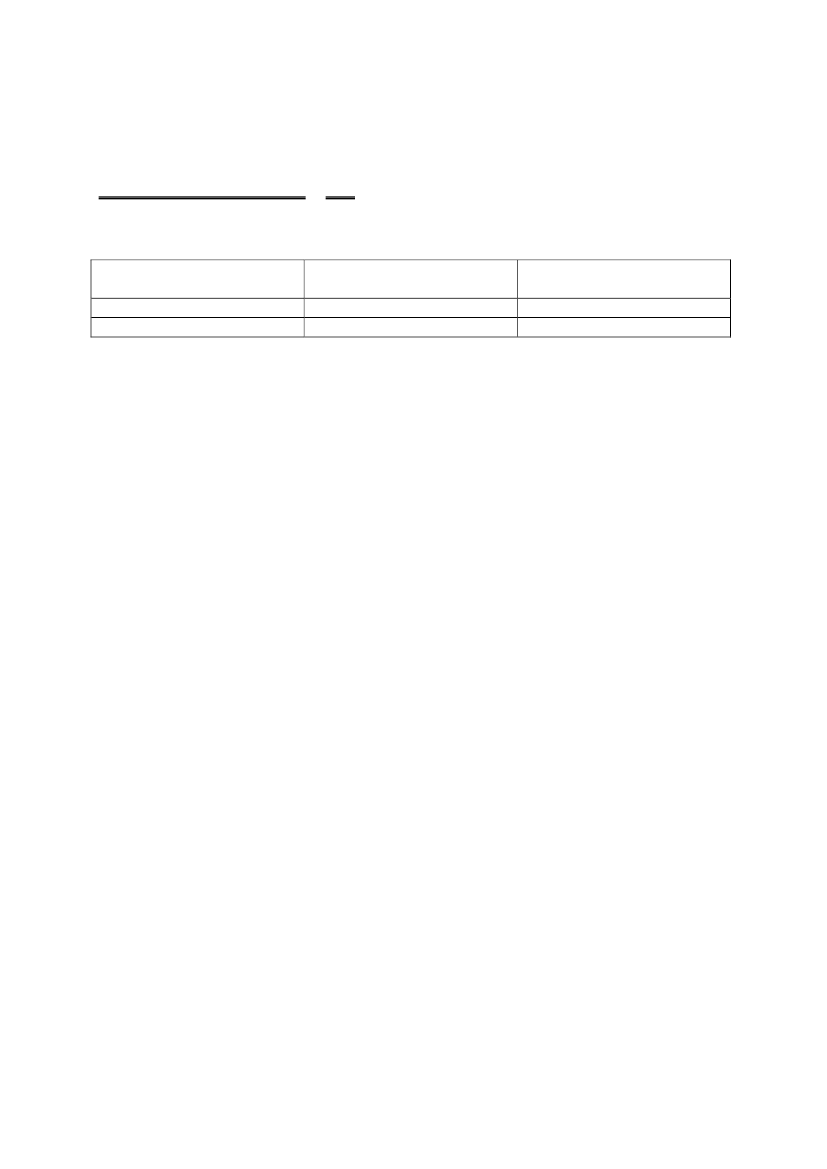

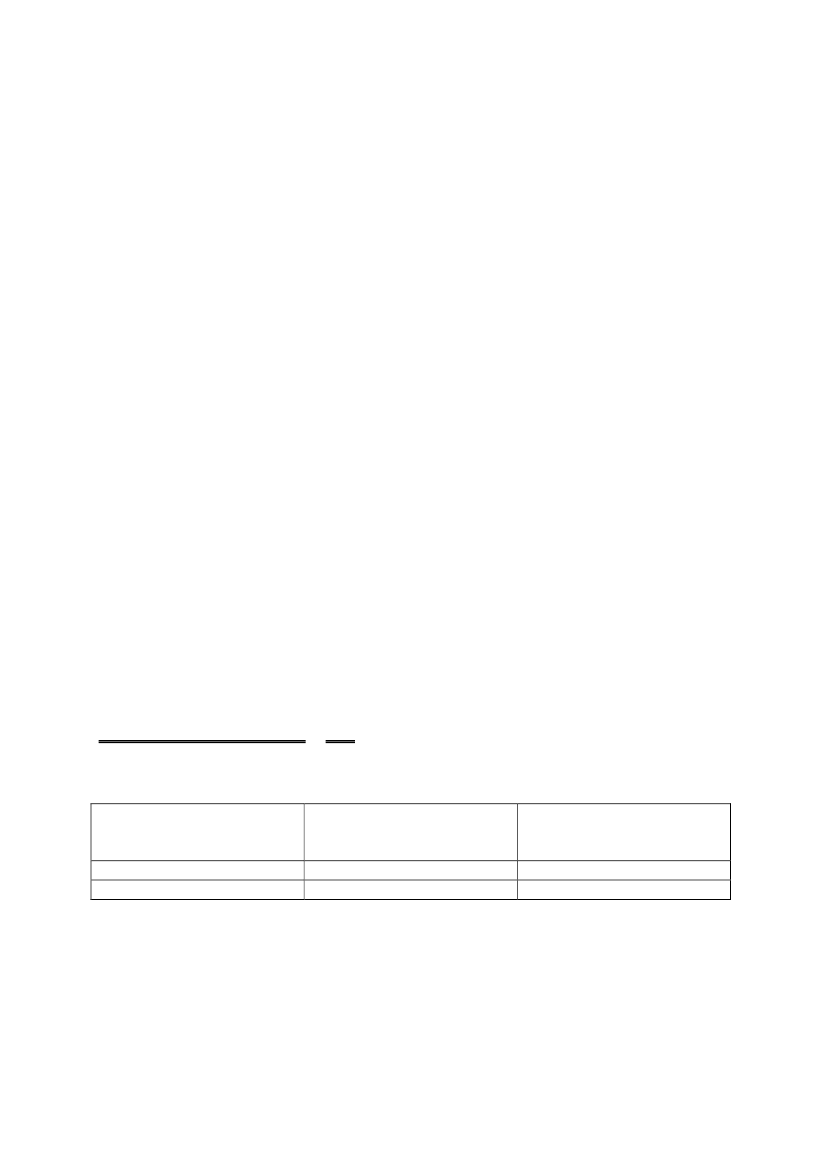

- 13 -sættelse af skattesatsen for selskaber, forhøjelse af lønsumsafgiften for finansielle virksomhederog fastholdelse af selskabsskattesatsen for kulbrinteindkomst m.v.).Ved den nævnte lov blev loftet for den årlige udbetaling hævet fra 1,25 mio. kr. til 5,50 mio. kr. i2016, hvor nedsættelsen af selskabsskattesatsen til 22 pct. er fuldt indfaset.3.4.2. LovforslagetFormålet med forhøjelsen af grænsen for skattekreditter for forsknings- og udviklingsaktivitetererat styrke især små og mellemstore virksomheders likviditet i perioder, hvor forsknings- og udvik-lingsaktiviteter ikke resulterer i indtægter.For yderligere at fremme dette formål foreslås, at virkningstidspunktet for reglerne ovenfor frem-rykkes, så lempelserne får virkning fra indkomståret 2014 i stedet for først fra indkomståret 2015.Det vil sige, at der fra indkomståret 2014 er mulighed for at få udbetalt skatteværdien af under-skud op til 25 mio. kr. fra forsknings- og udviklingsaktiviteter.Skatteværdisatsen ved beregningen af skattekreditten vil som efter de hidtidige regler først følgeselskabsskattesatsen fra indkomståret 2015. Det vil sige, at skatteværdisatsen for indkomståret2014 fortsat vil være 25 pct.,jf. tabel 3.4.1.Tabel 3.4.1. Skatteværdisatser for skattekreditter og selskabsskattesatserIndkomstår (pct.)2013201420152016Skatteværdisats25,025,023,522,0Selskabsskattesats25,024,523,522,0

3.5. Lempelse af momskredittid for små virksomheder3.5.1. Gældende retMed vedtagelsen af Vækstplan DK blev grænsen for, hvornår virksomheder kan foretage halvår-lig afregning af moms, forhøjet fra 1 mio. kr. i samlet årlig momspligtig leverance til 5 mio. kr.Hermed blev afgiftsperioden for virksomheder, der har en årlig momspligtig leverance på mellem1 mio. kr. og 5 mio. kr., forlænget fra kvartalet til halvåret. Samtidig blev de årlige administrativebyrder for disse virksomheder lettet, idet antallet af momsafregninger blev halveret. Ændringenfår virkning for afgiftsperioder, der begynder den 1. januar 2015.3.5.2. LovforslagetDet foreslås at fremrykke ikrafttrædelsen af forhøjelsen af grænsen for halvårlig afregning afmoms. Med forslaget bliver lempelsen af momskreditten ved overgang fra kvartalsvis til halvårligafregning fremrykket med 1 år fra den 1. januar 2015 til den 1. januar 2014. Efter forslaget skalomlægningen til halvårlig afregning allerede ske for afgiftsperioder, der begynder den 1. januar2014.SKAT vil i perioden fra lovforslagets ikrafttrædelse til medio februar 2014 udsende breve medafgørelse om omregistrering til de omfattede virksomheder. Omregistreringen får virkning forperioder, der begynder den 1. januar 2014. Virksomheder, der ikke ønsker omregistrering til halv-årlig afregning af moms, kan blive på kvartalsafregning, hvis virksomheden senest den 1. marts

- 14 -anmoder SKAT herom. Virksomheder, der har overskydende moms, kan eksempelvis ønske atblive på kvartalsafregning af hensyn til at få momsen tilbagebetalt tidligere.3.6. Lempelse af virksomhedernes afgift på brændsler3.6.1. Gældende retMomsregistrerede virksomheder har som udgangspunkt mulighed for at få godtgørelse af energi-afgifter på brændsler i samme omfang, som virksomheden har fradragsret for indgående moms afenergiprodukter og varme. Energiafgifterne på brændsler omfatter lov om afgift af naturgas ogbygas (herefter gasafgiftsloven), lov om afgift af stenkul, brunkul og koks m.v. (herefter kulaf-giftsloven) og lov om energiafgift af mineralolieprodukter m.v. (herefter mineralolieafgiftsloven).Der gives som hovedregel ikke godtgørelse for brændsler til komfortkøling og rumvarme m.v.MedAftale om en Vækstplan DK(lov nr. 903 af 4. juli 2013) blev det besluttet at nedsætte godtgø-relse af energiafgifterne for brændsler anvendt til procesformål til 4,5 kr. pr. GJ fra 2015, svaren-de til den højeste af EU’s minimumsafgifter for brændsler.I 2014 vil godtgørelsen af energiafgifterne for brændsler anvendt til proces-formål blive opgjortsom den aktuelle afgiftssats for det pågældende brændsel (gas, kul eller mineralolie) nedsat med 9pct.3.6.2. LovforslagetDet foreslås, at nedsættelse af godtgørelse af energiafgifterne for brændsler anvendt til proces-formål til 4,5 kr. pr. GJ fremrykkes fra 1. januar 2015 til 1. januar 2014. Dette vil mindske virk-somhedernes produktionsrelaterede omkostninger.3.7. Fradrag for selvstændiges syge- og arbejdsskadeforsikring3.7.1. Gældende retSelvstændigt erhvervsdrivende kan ved opgørelsen af den skattepligtige indkomst fradrage udgif-ter til forsikringer, som dækker driftstab eller i øvrigt er tegnet for at erhverve, sikre eller vedlige-holde indkomsten fra virksomhedens drift. Der er således tale om driftsomkostninger (statsskat-telovens § 6, stk. 1, litra a).Der er f.eks. tale om fradragsberettigede driftsomkostninger, når den erhvervsdrivende afholderudgifter til præmier, der forsikrer den erhvervsdrivende imod dennes forpligtelser efter sygedag-pengeordningen i forhold til ansatte.Generelt er der tale om fradragsberettigede driftsomkostninger, når den erhvervsdrivende afhol-der udgifter, der kompenserer den erhvervsdrivende for den løn, som denne skal udbetale til sineansatte, når de f.eks. er syge eller er kommet til skade på arbejdet.Udgifter til præmiebetalinger til erhvervsdrivendes egne frivillige sygedagpengesikring anses ikkefor driftsomkostninger for den erhvervsdrivende. Disse præmiebetalinger kan således ikke fradra-ges.Udgifter til præmiebetalinger til selvstændigt erhvervsdrivendes arbejdsskadeforsikringer ansesheller ikke for driftsomkostninger.

- 15 -Med virkning fra indkomståret 2015 er der indført fradragsret for selvstændigt erhvervsdrivendesudgifter til præmiebetalinger til frivilligt tegnede syge- og arbejdsskadeforsikringer vedrørendeegen person. Det er en forudsætning, at der er tale om forsikringer, som er omfattet af sygedag-pengeloven eller arbejdsskadesikringsloven.Under samme forudsætning er der med virkning fra indkomståret 2015 indført fradragsret forudgifter til præmiebetalinger til syge- og arbejdsskadeforsikringer vedrørende en medarbejdendeægtefælle. Det er en betingelse, at der er tale om en medarbejdende ægtefælle i skattelovgivnin-gens forstand.Fra indkomståret 2015 er der fradragsret for præmiebetalinger vedrørende en medarbejdendeægtefælle, uanset om præmiebetalingen foretages af den selvstændigt erhvervsdrivende eller afden medarbejdende ægtefælle. Udgifterne kan efter ægtefællernes eget valg fradrages ved opgørel-sen af den skattepligtige indkomst hos enten den selvstændigt erhvervsdrivende eller hos dennesmedarbejdende ægtefælle.Fradraget gives som et ligningsmæssigt fradrag ligesom fradraget i dag for selvstændigt erhvervs-drivendes indbetalinger til personligt medlemskab af en A-kasse.3.7.2. LovforslagetDet foreslås, at virkningstidspunktet for reglerne om fradrag for syge- og arbejdsskadeforsikrin-ger fremrykkes, så lempelserne får virkning fra indkomståret 2014 i stedet for først fra indkomst-året 2015.4. Økonomiske konsekvenser for det offentlige4.1. De samlede økonomiske konsekvenser af skatte- og afgiftselementer i Aftaler om finansloven for 2014.MedAftaler om finansloven for 2014fremrykkes samlet set skatte- og afgiftslettelser for ca. 3.350mio. kr. (2014-niveau) i perioden 2014 til 2017 opgjort som umiddelbar provenuvirkning. Eftertilbageløb og adfærd svarer det til knap 2.100 mio. kr. (2014-niveau).Fremrykning af forhøjelsen af det normale beskæftigelsesfradrag og forhøjelsen af det ekstra be-skæftigelsesfradrag for enlige forsørgere iAftale om en skattereform 2012medfører et umiddelbartmindreprovenu i perioden 2014 til 2017 på ca. 2.300 mio. kr. (2014-niveau), svarende til 1.375mio. kr. (2014-niveau) efter tilbageløb og adfærd.Fremrykningen af de erhvervsrettede skattelettelser iAftaler om en Vækstplan DKmedfører samletset et umiddelbart mindreprovenu på 1.050 mio. kr. (2014-niveau) i perioden 2014 til 2017, sva-rende til 685 mio. kr. (2014-niveau) efter tilbageløb og adfærd.Dermed målrettes ca. 2/3 af de prioriterede skatte- og afgiftslettelser iAftaler om finansloven for2014personskattenedsættelser til personer i beskæftigelse med de laveste lønindkomster og ca.1/3 målrettes virksomhederne.Det samlede mindreprovenu i finansåret 2014 er på 1.130 mio. kr. Hertil kommer et mindrepro-venu i finansåret 2014 på 6.670 mio. kr. som følge af længere momskredittider for små virksom-heder. Heraf vedrører 6.500 mio. kr. forskydning af momsindtægter fra 2014 til 2015, jf. afsnit4.5.

- 16 -

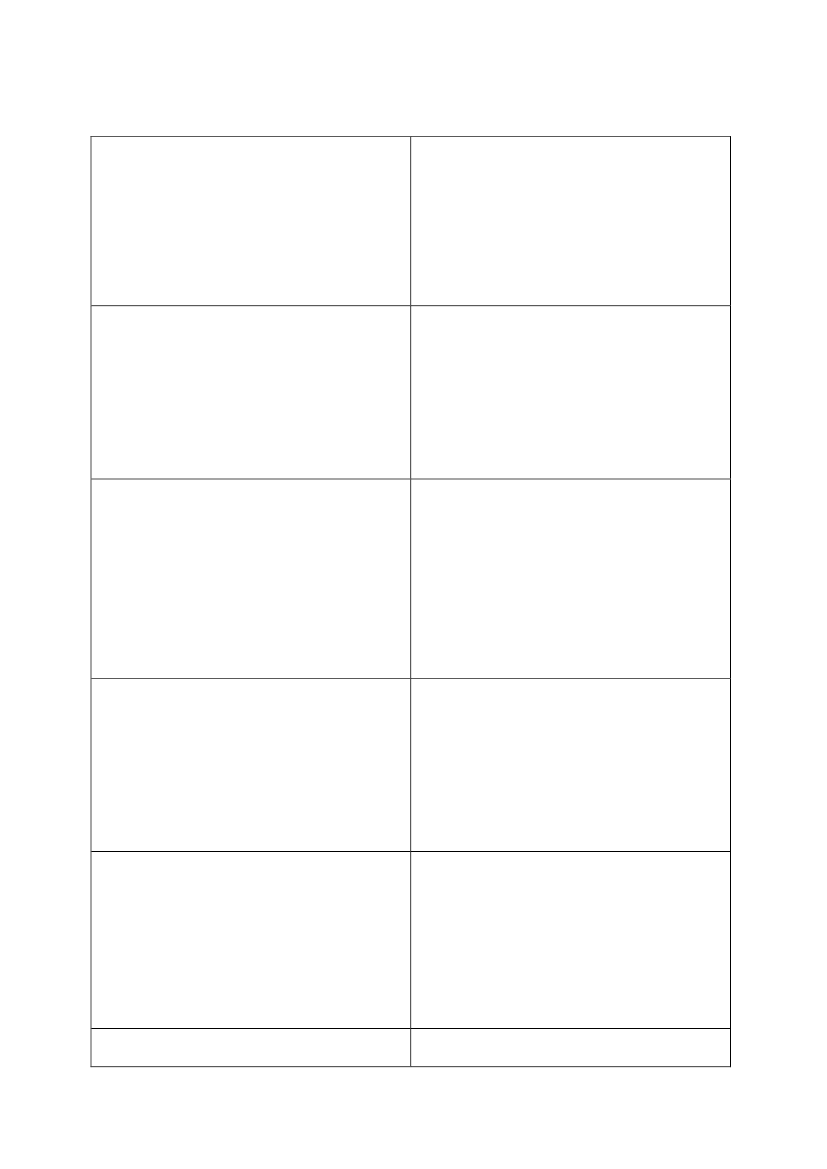

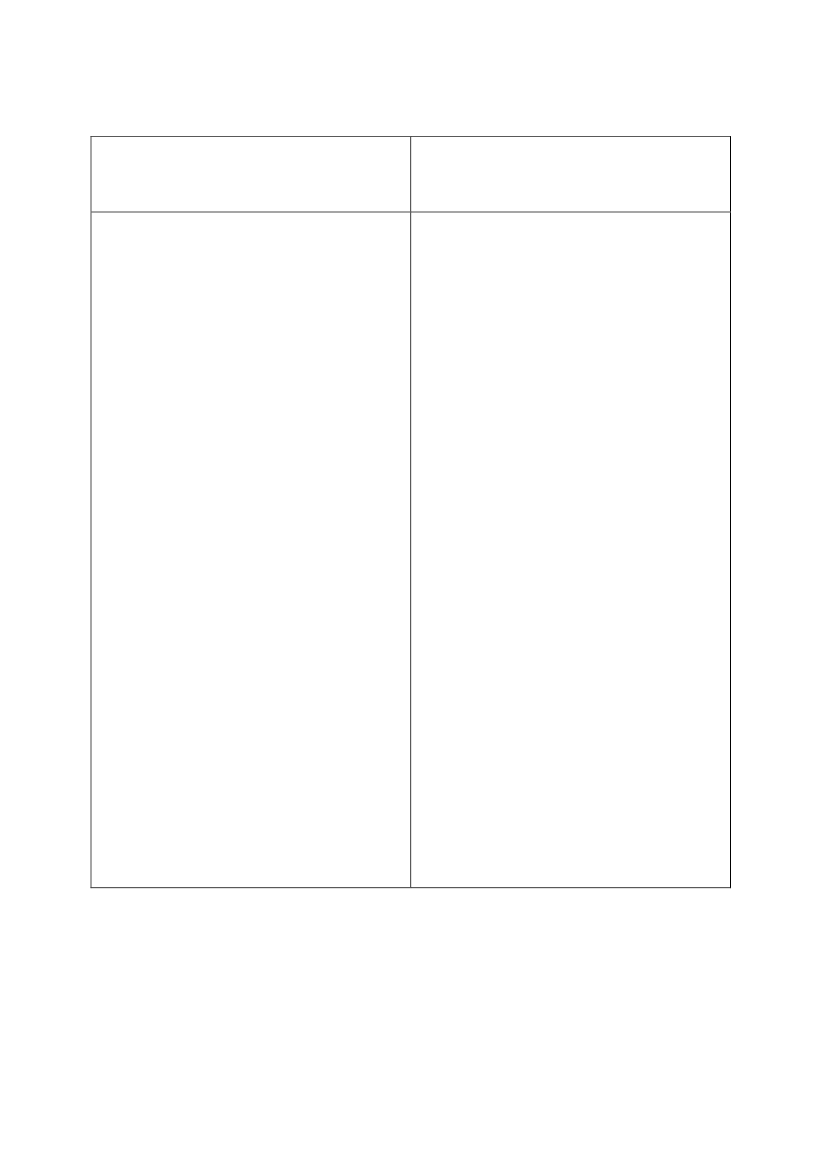

Tabel 4.1.1.Provenuvirkning af skatte- og afgiftselementer iAftale om finansloven for2014VarigMio. kr. (2014-niveau)virkningUmiddelbar provenuvirkning inkl. virkning på-60andre konti i altFremrykning af personskattenedsættelser i Aftale omen skattereform 2012:- heraf almindeligt beskæftigelsesfradrag- heraf ekstra beskæftigelsesfradrag til enlige forsørgereFremrykning af skattelettelser i Aftaler om VækstplanDK:- heraf afskaffelse af vægtbaseret emballageafgift- heraf forhøjelse af grænsen for skattekreditter vedr. forsk-nings- og udviklingsaktiviteter-heraf længere momskredittider for små virksomheder med enårlig omsætning mellem 1 og 5 mio. kr.- heraf nedsættelse af EU’s minimumsafgift på, 4,5 kr./GJfor alle brændsler til proces- heraf fradrag for selvstændiges syge- og arbejdsskadeforsik-ring.Provenuvirkning efter tilbageløb i altFremrykning af personskattenedsættelser i Aftale omen skattereform 2012Fremrykning af skattelettelser i Aftaler om VækstplanDKProvenuvirkning efter tilbageløb og adfærd i altFremrykning af personskattenedsættelser i Aftale omen skattereform 2012Fremrykning af skattelettelser i Aftaler om VækstplanDK-40-35-5-20-100-5-50-34-29-5-28-23-52014-2.1752015-5152016-3452017-3202014Finansår-20172014-3.355-1.1301)

-1.035-820-215-1.140-460-320-170-115-75-1.375-780-755-1.350-605-745

-550-550035030050-415-41515-310-33020

-375-375030030000-280-28520-205-23025

-345-345025020050-260-26010-195-21015

-2.305-2.090-215-1.050-460-240-170-105-75-2.450-1.740-710-2.060-1.375-685

-610-480-130-520-3402)

3)

-105-75------

1) Ekskl. længere momskredittider for små virksomheder. 2) Forslaget har først virkning fra finansåret 2015. 3) Jf. afsnit 4.5. vedr. forklaring af finansårsvirkning vedlængere kredittider for små virksomheder.

4.2. Forhøjelse af beskæftigelsesfradrageneDen foreslåede fremrykning af forhøjelsen af det almindelige beskæftigelsesfradrag i årene 2014-2017 og forhøjelsen af det ekstra beskæftigelsesfradrag for enlige forsørgere i 2014 skønnes atmedføre et umiddelbart mindreprovenu på ca. 1.035 mio. kr. i 2014, ca. 550 mio. kr. i 2015, ca.375 mio. kr. i 2016 og ca. 345 mio. kr. i 2017. Efter tilbageløb og adfærd skønnes mindreprove-nuerne at udgøre ca. 605 mio. kr. i 2014, ca. 330 mio. kr. i 2015, ca. 230 mio. kr. i 2016 og ca. 210mio. kr. i 2017, jf.tabel 4.2.1.Samlet over de fire år udgør mindreprovenuet efter tilbageløb og adfærd ca. 1.375 mio. kr. op-gjort i 2014-niveau. Provenuskønnene er forbundet med en vis usikkerhed.Opgjort i varig virkning medfører forhøjelserne af fradragene et årligt mindreprovenu efter tilba-geløb og adfærd på ca. 23 mio. kr.

- 17 -

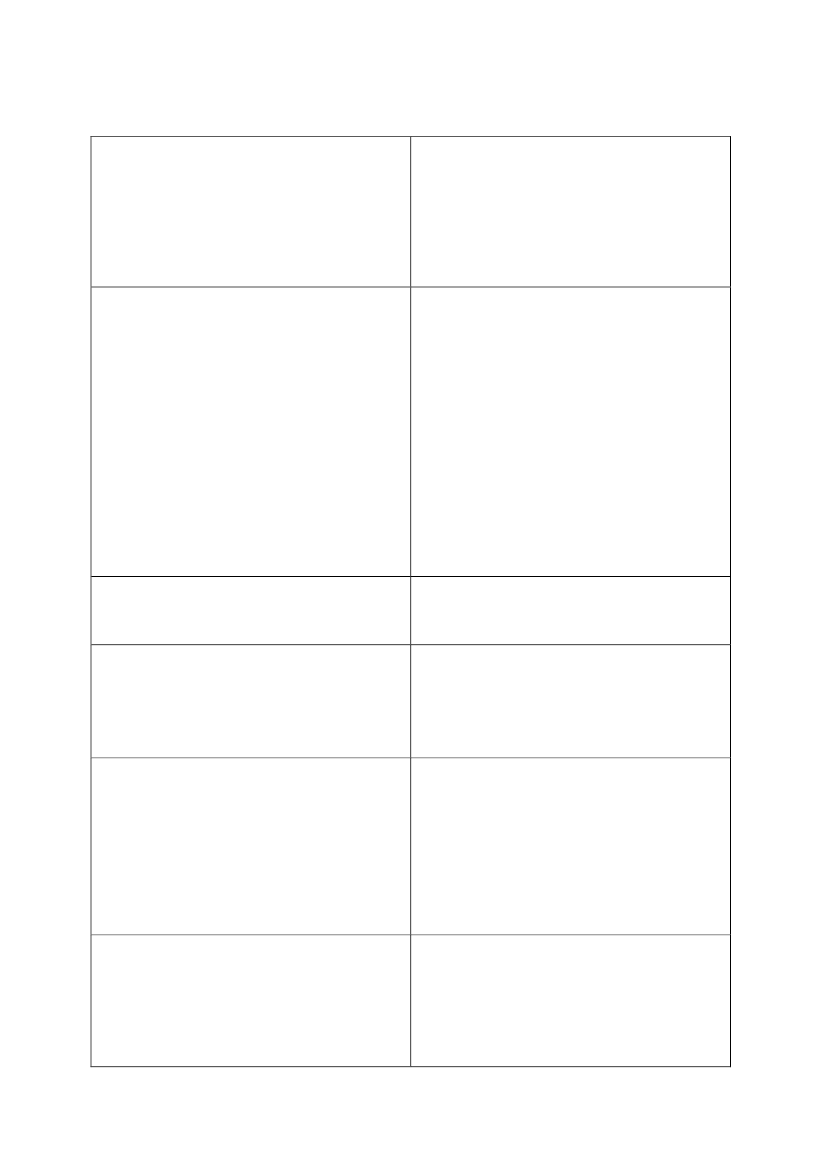

Tabel 4.2.1. Provenuvirkning af ændringer af beskæftigelsesfradrageneMio. kr. (2014-niveau)Almindeligt beskæftigelsesfradragEkstra beskæftigelsesfradrag for enlige forsørgereI alt umiddelbar provenuvirkningheraf kommuneskatAlmindeligt beskæftigelsesfradragEkstra beskæftigelsesfradrag for enlige forsørgereI alt provenuvirkning efter tilbageløbAlmindeligt beskæftigelsesfradragEkstra beskæftigelsesfradrag for enlige forsørgereI alt provenuvirkning efter tilbageløb og adfærdVarigvirkning-35-5-40--25-4-29-20-3-232014-820-215-1.035-865-620-160-780-495-110-6052015-5500-550-475-4150-415-3300-3302016-3750-375-350-2850-285-2300-2302017-3450-345-300-2600-260-2100-210Finansår2014-480-130-610-------

Beskæftigelsesfradragene er ligningsmæssige fradrag, der fragår i grundlaget for kommune- ogkirkeskatten samt det statslige sundhedsbidrag. Mindreprovenuet i den kommunale indkomstskatudgør ca. 865 mio. kr. i 2014 og falder frem til 2017 til ca. 300 mio. kr. Det resterende umiddelba-re mindreprovenu vedrører staten.Lovforslaget får dog ingen umiddelbare økonomiske konsekvenser for kommunerne for ind-komståret 2014. For de kommuner, der har valgt at anvende det udmeldte statsgaranterede ud-skrivningsgrundlag ved budgetteringen af indkomstskatterne for 2014, gælder, at ændringer afskattelovgivningen, der vedtages efter fastlæggelsen af det statsgaranterede grundlag, ikke fårøkonomiske konsekvenser for kommunerne. For de kommuner, der har valgt at selvbudgettereudskrivningsgrundlagene for 2014 (Århus og Vallensbæk), vil virkningerne på det kommunaleskatteprovenu af lovforslaget blive neutraliseret. Det sker i forbindelse med efterreguleringen afskatteprovenuet for 2014, der foretages i 2017, hvor udskrivningsgrundlaget korrigeres for effek-terne af nærværende lovforslag, jf. også bemærkningerne til lovforslagets § 12.Fra 2015 vil virkningerne for kommunerne indgå i det beregnede udskrivningsgrundlagi forbin-delse med de årlige forhandlinger om kommunernes økonomi.Lovforslaget har ingen provenumæssige konsekvenser for regionerne.De foreslåede forhøjelser af beskæftigelsesfradragene for 2014 bliver snarest efter ikrafttrædelsenaf loven indarbejdet i SKATs forskudsændringssystem. Herved vil de forhøjede beskæftigelses-fradrag blive indregnet på skattekortene for de personer, der får foretaget en ændring af deresforskudsansættelse i den resterende del af 2014. For den øvrige del af skatteyderne, vil forhøjel-sen af beskæftigelsesfradraget i 2014 blive udmøntet i forbindelse med årsopgørelsen for 2014 iforåret 2015, enten som overskydende skat eller reduceret restskat.På denne baggrund skønnes det med nogen usikkerhed, at finansårsvirkningen for 2014 vil an-drage et mindreprovenu på ca. 610 mio. kr., mens den resterende del af mindreprovenuet vedrø-rende indkomståret 2014 vil vedrøre finansåret 2015.Den foreslåede forhøjelse af det ekstra beskæftigelsesfradrag for enlige forsørgere medfører enforøgelse af skatteudgiften, der er forbundet med fradraget, svarende til det umiddelbare min-dreprovenu før tilbageløb og adfærd på ca. 215 mio. kr. (2014-niveau).

- 18 -4.3. Afskaffelse af den vægtbaserede emballageafgiftForslaget indebærer, at afskaffelse af den vægtbaserede emballageafgift fremrykkes fra 1. januar2015 til 1. januar 2014.Forslaget skønnes at medføre et mindreprovenu for staten på ca. 350 mio. kr. i 2014 efter tilbage-løb og ca. 310 mio. kr. i 2014 efter tilbageløb og adfærd. Den varige virkning efter tilbageløb ogadfærd skønnes til ca. 5 mio. kr.,jf. tabel 4.3.1.Finansårsvirkningen i 2014 udgør ca. 340 mio. kr.Tabel 4.3.1. Provenuvirkning af afskaffelse af den vægtbaserede emballageafgiftMio. kr. (2014-niveau)Umiddelbar provenuvirkningUmiddelbar provenuvirkning inkl. virkning på andre kontiProvenuvirkning efter tilbageløb i altProvenuvirkning efter tilbageløb og adfærd i altVarigvirkning-5-10-5-52014-370-460-350-310201500002016000020170000Finansår2014-340-420-320-285

4.4.Forhøjelse af grænsen for skattekreditter vedrørende forsknings- og udviklingsaktiviteterDen foreslåede fremrykning af forhøjelsen af grænsen for udbetaling af skattekreditter vedrøren-de forsknings- og udviklingsaktiviteter skønnes at medføre et umiddelbart mindreprovenu på 320mio. kr. for indkomståret 2014. Efter tilbageløb og adfærdsændringer forventes mindreprovenuetat udgøre 215 mio. kr. for indkomståret 2014.En del af dette mindreprovenu vil blive opvejet af et gradvist aftagende merprovenu i de næst-kommende år, fordi de udbetalte skattekreditter i 2014 medfører en lavere modregning i de efter-følgende års overskud. Opgjort i varig virkning forventes den foreslåede fremrykning kun atmedføre et beskedent mindreprovenu.Tabel 4.4.1. Provenuvirkning af forhøjet grænse for udbetaling af skattekreditterMio. kr. (2014-niveau)Umiddelbar provenuvirkningProvenuvirkning efter tilbageløbProvenuvirkning efter tilbageløb og adfærdVarigvirkning0002014-320-160-215201530152020163015202017201015Finansår20140--

Kommunerne får en andel på 13,41 pct. af selskabsskatteprovenuet uden for kulbrinteområdet.Den lavere modregning i efterfølgende års overskud medfører kun et marginalt merprovenu.Udbetalingen af skattekreditter sker normalt i november året efter det pågældende indkomstår,hvorfor den foreslåede fremrykning ikke har provenuvirkning i finansåret 2014.Forslaget medfører en skatteudgift, der svarer til det umiddelbare mindreprovenu.4.5. Lempelse af momskredittid for små virksomhederMed vedtagelsen af Vækstplan DKblev grænsen for, hvornår virksomheder kan foretage halvårligafregning af moms, forhøjet fra 1 mio. kr. i samlet årlig momspligtig leverance til 5 mio. kr. medvirkning fra 1. januar 2015. En fremrykning af denne aftale vil medføre, at de berørte virksomhe-der får den forlængede kredittid ved at gå fra kvartalsafregning til halvårsafregning allerede i 2014.

- 19 -I forhold til 2013-lovgivningen skønnes dette at medføre et umiddelbart mindreprovenu på 230mio. kr. i 2014 som følge af rentetab.Med vedtagelse af Vækstplan DK blev betalingsfristen for kvartalsafregnende virksomheder for-længet pr. 1. januar 2014, hvilket blev skønnet til at medføre et umiddelbart mindreprovenu på130 mio. kr. i 2014. Med en fremrykning af forhøjelsen af grænsen for halvårsafregning af momsmindskes gruppen af kvartalsafregnende virksomheder, der får gavn af den forlængede betalings-frist i 2014, hvilket medfører et merprovenu på 60 mio. kr. i 2014. Nettoprovenuvirkningen afforslaget om fremrykning af grænsen for, hvornår virksomheder kan foretage halvårlig afregningaf moms, kan derfor skønnes til et umiddelbart mindreprovenu på 170 mio. kr. i 2014. En profilfor nettoprovenuvirkningen af forslaget i forhold til vedtaget lovgivning fremgår nedenfor,jf. tabel4.5.1.Tabel 4.5.1.Provenuvirkning af forhøjelsen af grænsen for halvårlig afregning af momsMio. kr. (2014-niveau)Umiddelbar provenuvirkningProvenuvirkning efter automatisk tilbageløbProvenuvirkning efter automatisk tilbageløb og adfærd1)Jf. nedenstående afsnit vedrørende finansårsvirkning.Varigvirkning500201417010090201500020160002017000Finansår20141)

Forslaget medfører, at moms optjent i 3. kvartal 2014 af virksomheder med en årlig momspligtigomsætning mellem 1 og 5 mio. kr. først indbetales i 2015 mod tidligere 4. kvartal 2014. Finans-årsvirkningen i 2014 kan således skønnes til et statsligt mindreprovenu på ca. 6,67 mia. kr. i 2014,hvoraf ca. 6,5 mia. kr. vedrører forskydningen af momsindtægter over årsskiftet. Den del af fi-nansårsvirkningen, der vedrører forskydningen af momsindtægterne, er ved gældende lov, jf. lovnr. 903 af 4. juli 2013, forudsat at komme i 2015. Dette lovforslag medfører, at denne forskyd-ning fremrykkes til 2014, og at momsindtægterne i 2015 således igen vil nå et normalt niveau.De lavere momsindtægter i 2014, har betydning for det danske bidrag til EU gennem EU’s egneindtægter. Det danske bidrag til EU’s egne indtægter skønnes at falde med ca. 8,3 mio. kr. i 2014.Det danske bidrag til EU’s egne indtægter når i 2015 igen et normalt niveau.4.6. Lempelse af virksomhedernes afgift på brændslerForslaget indebærer, at nedsættelse af godtgørelse af energiafgifterne for brændsler anvendt tilprocesformål til 4,5 kr. pr. GJ fremrykkes fra 1. januar 2015 til 1. januar 2014.Forslaget skønnes at medføre et mindreprovenu for staten på ca. 90 mio. kr. i 2014 efter tilbage-løb og ca. 75 mio. kr. i 2014 efter tilbageløb og adfærd. Den varige virkning efter tilbageløb ogadfærd skønnes til ca. 0 mio. kr.,jf. tabel 4.6.1.Finansårsvirkningen i 2014 udgør ca. 85 mio. kr.

- 20 -

Tabel 4.6.1. Provenuvirkning af lempelse af virksomhedernes afgift på brændslerMio. kr. (2014-niveau)Umiddelbar provenuvirkningUmiddelbar provenuvirkning inkl. virkning på andre kontiProvenuvirkning efter tilbageløb i altProvenuvirkning efter tilbageløb og adfærd i altVarigvirkning0-5002014-90-115-90-75201505002016505520170500Finansår2014-85-105-85-70

4.7. Fradrag for selvstændiges syge- og arbejdsskadeforsikringMed forslaget fremrykkes selvstændiges mulighed for at fratrække udgifter til syge- og arbejds-skadeforsikring som et ligningsmæssigt fradrag fra indkomståret 2015 til indkomståret 2014. Det-te forventes at medføre et umiddelbart mindreprovenu på ca. 75 mio. kr. i 2014, mens det for-ventede mindreprovenu efter tilbageløb og adfærdsændringer udgør ca. 55 mio. kr. Opgjort i va-rig virkning indebærer forslaget kun et marginalt mindreprovenu.Tabel 4.7.1. Provenuvirkning af fradrag for selvstændiges syge- og arbejdsskadeforsikringMio. kr. (2014-niveau)Umiddelbar provenuvirkningProvenuvirkning efter tilbageløbProvenuvirkning efter tilbageløb og adfærdVarigvirkning0002014-75-55-55201500020160002017000Finansår2014-75--

Forslaget medfører et umiddelbart mindreprovenu for kommunerne på ca. 65 mio. kr. i 2014 iform af færre skatteindtægter fra selvstændigt erhvervsdrivende.For finansåret 2014 indebærer fremrykningen et umiddelbart mindreprovenu på ca. 75 mio. kr.Forslaget medfører en skatteudgift, der svarer til det umiddelbare mindreprovenu.5. Administrative konsekvenser for det offentlige5.1. Forhøjelse af beskæftigelsesfradragetForslaget om fremrykning af forhøjelsen af beskæftigelsesfradraget og forslaget om fremrykningaf forhøjelsen af det ekstra beskæftigelsesfradrag til enlige forsørgere skønnes at medføre en-gangsudgifter til it-tilretninger på 0,2 mio. kr. i alt.5.2. Forhøjelse af det ekstra beskæftigelsesfradrag for enlige forsørgereJf. afsnit 5.1.5.3. Afskaffelse af den vægtbaserede emballageafgiftForslaget om afskaffelse af den vægtbaserede emballageafgift skønnes at medføre engangsudgif-ter på i alt 0,2 mio. kr.5.4. Forhøjelse af grænsen for skattekreditter vedr. forsknings- og udviklingsaktiviteterForslaget om forhøjelse af grænsen for skattekreditter vedr. forsknings- og udviklingsaktivite-terskønnes ikke at medføre administrative udgifter.

- 21 -5.5. Lempelse af momskredittid for små virksomhederForslaget om fremrykning af lempelse af momskredittid for små virksomheder vurderes at med-føre engangsomkostninger på 0,1 mio. kr. til justeringer i programmet til maskinel omregistreringaf virksomheder, samt engangsudgifterpå 0,4 mio. kr. til ekstra porto til udsendelse af omregistre-ringsbreve.5.6. Lempelse af virksomhedernes afgift på brændslerForslaget om lempelse af virksomhedernes afgift på brændslerskønnes ikke at medføre admi-nistrativeudgifter.5.7. Fradrag for selvstændiges syge- og arbejdsskadeforsikringForslaget om fradrag for selvstændiges syge- og arbejdsskadeforsikringskønnes ikke at medføreadministrativeudgifter.6. Økonomiske konsekvenser for erhvervslivet6.1. Samlede økonomiske konsekvenser for erhvervslivetDer fremrykkes erhvervsrettede skattelettelser svarende til et samlet umiddelbart mindreprovenupå 1.050 mio. kr. (2014-niveau) i perioden 2014 til 2017. Dette vil bidrage til øget aktivitet, øgetinvesteringer og bedre likviditet i virksomhederne fra 2014.6.2. Forhøjelse af beskæftigelsesfradrageneForslaget skønnes ikke at have umiddelbare økonomiske konsekvenser for erhvervslivet.6.3. Afskaffelse af den vægtbaserede emballageafgiftFremrykning af afskaffelse af den vægtbaserede afgift fra 1. januar 2015 til 1. januar 2014 skønnesat medføre en umiddelbar forbedring af vilkårene for privatproduktion og beskæftigelse svarendetil ca. 460 mio. kr. i 2014 ved uændrede priser. Dog forventes det, at afgiften overvæltes fuldt ud,således at priserne falder svarende til afgiften inkl. moms. Herved øges efterspørgslen og dermedvirksomhedernes omsætning.6.4. Forhøjelse af grænsen for skattekreditter vedrørende forsknings- og udviklingsaktiviteterDen foreslåede fremrykning af forhøjelsen af grænsen for udbetaling af skattekreditter for forsk-nings- og udviklingsudgifter vil styrke virksomhedernes incitament til at investere i disse aktivite-ter i 2014.6.5. Lempelse af momskredittid for små virksomhederEn forlænget kredittid øger virksomhedernes likviditet, hvilket giver en rentegevinst for virksom-hederne. Denne rentegevinst skal ses i lyset af, at de fleste virksomheder i praksis, på baggrund afen lavere kreditværdighed, ikke kan låne til samme vilkår som staten. Den samlede rentegevinstfor de berørte virksomheder må forventes at være større end det tilhørende mindreprovenu forstaten.6.6. Lempelse af virksomhedernes afgift på brændslerFremrykning af nedsættelse af godtgørelse af energiafgifterne for brændsler anvendt til proces-formål til 4,5 kr. pr. GJ fra 1. januar 2015 til 1. januar 2014 skønnes at medføre en umiddelbarforbedring af vilkårene for privatproduktion og beskæftigelse svarende til ca. 115 mio. kr. i 2014ved uændrede priser.

- 22 -Fremrykning af energiafgiftslempelserne medfører, at danske virksomheders energiomkostningerunderstøtter en konkurrencedygtig produktion. Især de energiintensive virksomheder i fremstil-lingserhvervene vil opnå en lempelse vedrørende deres udgifter til primært naturgas og kul, somanvendes i proces.6.7. Fradrag for selvstændiges syge- og arbejdsskadeforsikringForslaget medfører et øget skattefradrag for selvstændigt erhvervsdrivende, hvilket vil øge deresdisponible indkomst i 2014 svarende til det umiddelbare mindreprovenu for det offentlige.7. Administrative konsekvenser for erhvervslivetForslaget er sendt i høring hos Erhvervsstyrelsens Team Effektiv Regulering (TER).Forslaget skønnes ikke at have nævneværdige administrative konsekvenser for erhvervslivet.Fremrykning af afskaffelse af den vægtbaserede afgift fra 1. januar 2015 til 1. januar 2014 indebæ-rer dog, at erhvervene lettes for de administrative byrder, der er forbundet med at opgøre denvægtbaserede emballageafgift, allerede fra 1. januar 2014.Der er 12 forskellige satser for den vægtbaserede emballageafgift afhængigt af materiale og 14forskellige varegrupper. I en del tilfælde skal importerede emballager skilles ad og vejes, for atafgiften kan afregnes.Alle importører og producenter af de pågældende produkter skal registreres for afgift, svarende tilca. 1.000 registrerede virksomheder. Det er relativt mange sammenlignet med andre afgifter.8. Administrative konsekvenser for borgerneForslaget har ingen administrative konsekvenser for borgerne.Skattelettelserne som følge af forhøjelsen af beskæftigelsesfradragene udmøntes automatisk. Såsnart loven er trådt i kraft, bliver der foretaget en ændring i SKATs forskudsændringssystem,således at personer, der efterfølgende får ændret forskudsansættelsen, bliver forskudsregistreretmed de ændrede satser. For personer, der ikke får ændret forskudsopgørelsen i løbet af 2014, vilde foreslåede satser medføre større overskydende skatter eller reducerede restskatter af forholds-vis begrænset størrelse, som udbetales eller opkræves ved årsopgørelsen for 2014 i foråret 2015,eller for så vidt angår restskatten eventuelt indregnes i forskudsopgørelsen for 2015.9. Miljømæssige konsekvenserFremrykning af afskaffelse af den vægtbaserede afgift fra 1. januar 2015 til 1. januar 2014 skønnesikke at indebære miljømæssige konsekvenser.Kun en lille del af emballageforbruget er dækket af den vægtbaserede emballageafgift. Samtidig erforureningskilder i forbindelse med produktion og forbrug af emballager i stort omfang reguleretved andre afgifter, f.eks. energi-, CO2-, svovl-, NOx-, spildevand- og affaldsafgift. På baggrundheraf vurderes det, at afskaffelse af den vægtbaserede emballageafgift har meget begrænsede mil-jømæssige konsekvenser.Ved nedsættelsen af erhvervenes energiafgifter på brændsler til proces til 4,5 kr./GJ pr. 1. januar2015 blev det skønnet, at den faktiske CO2-udledning blev øget med knap 0,03 mio. ton CO2.

- 23 -Ca. halvdelen af forbruget af brændsler til proces er underlagt EU’s CO2-kvotesystem, ognedsæt-telsen af afgiften på disse brændsler vil således ikke føre til en samlet forøgelse af udledningen afCO2 inden for CO2-kvotesystemet.Fremrykning af nedsættelse af godtgørelse af energiafgifterne for brændsler anvendt til proces-formål til 4,5 kr. pr. GJ fra 1. januar 2015 til 1. januar 2014 vil indebære, at CO2-udledningenøges med knap 0,03 tons CO2 fra 1. januar 2014. Fremrykningen påvirker ikke energiforbrugetpå sigt.Lovforslaget har herudover ingen miljømæssige konsekvenser.10. Forholdet til EU-rettenEU’s momsregler fastsætter visse rammer for betalingsfristen og angivelsesperioden. Betalingsfri-sten må højst være på 2 måneder. Afregningsperioden skal som hovedregel fastsættes til en, toeller tre måneder, men det er muligt at fastsætte andre perioder, så længe afregningsfristen ikkeoverstiger 1 år.Ændringen af definitionen for, hvornår en virksomhed kan afregne moms halvårligt har ikkekonsekvenser i forhold til EU-retten, idet afregningsperioden for alle virksomheder ikke oversti-ger 1 år.Ændring i energiafgiftslovene skal meddeles EU-Kommissionen i henhold til energibeskatnings-direktivet (direktiv 2003/96/EU).Lovforslaget indeholder herudover ingen EU-retlige aspekter.11. Hørte myndigheder og organisationer m.v.Et udkast til lovforslaget har været sendt i høring hos følgende myndigheder og organisationerm.v.:3F, Advokatrådet, Affald Danmark, AgroSkat as, Aluminium Danmark, AmCham Denmark,ArbejderbevægelsensErhvervsråd,ATP,BDOKommunernesRevisi-on,Beskæftigelsesministeriet,Biobrændselsforeningen,Brancheforeningenforbio-gas,Brancheforeningen for Decentral kraftvarme,Brancheforeningen for husstandsvindmøller,Business Danmark, Børsmæglerforeningen,CEPOS, Centrum-venstre Akademiet, Cevea,Coop Danmark, DAKOFA,Danish Operators,Danmarks Jordbrugsforskning,DanmarksNaturfredningsforening,Danmarks Rederiforening,Danmarks Skibskreditfond,Danmarks Vind-mølleforening,DanskAffaldsforening,DanskAktionærforening,DanskArbejdsgiverfor-ening,Dansk Byggeri, Dansk Dagligvareleverandørforening,Dansk Energi,Dansk Erhverv,Dansk Fjernvarme,Dansk Funktionærforbund,Dansk Gartneri,Dansk Gasteknisk Cen-ter,Dansk Iværksætterforening,Dansk Journalistforbund,Dansk Landbrugsrådgivning,Dansk Me-tal,Dansk Retursystem A/S,Dansk Skovforening,Dansk Solcelleforening,Dansk Told- og Skatte-forbund,Dansk Transport og Logistik,Danske Advokater,Danske Regioner,Danske Speditø-rer,Dansk Supermarked Gruppen,DANVA, Datatilsynet,De Samvirkende Købmænd,DenDanske Dommerforening,Den Danske Fondsmæglerforening,Den Danske Landinspektørfor-ening,DenDanskeSkatteborgerforening,DetØkologiskeRåd,DI,Dommerfuldmægtigforeningen,Domstolsstyrelsen,DVCA,EjendomsforeningenDan-mark,EmballageIndustrien,EnergiforumDanmark,Energi-ogOliefo-rum.dk,Energistyrelsen,Energitilsynet,Erhvervs- og Vækstministeriet,Erhvervsstyrelsen – Team

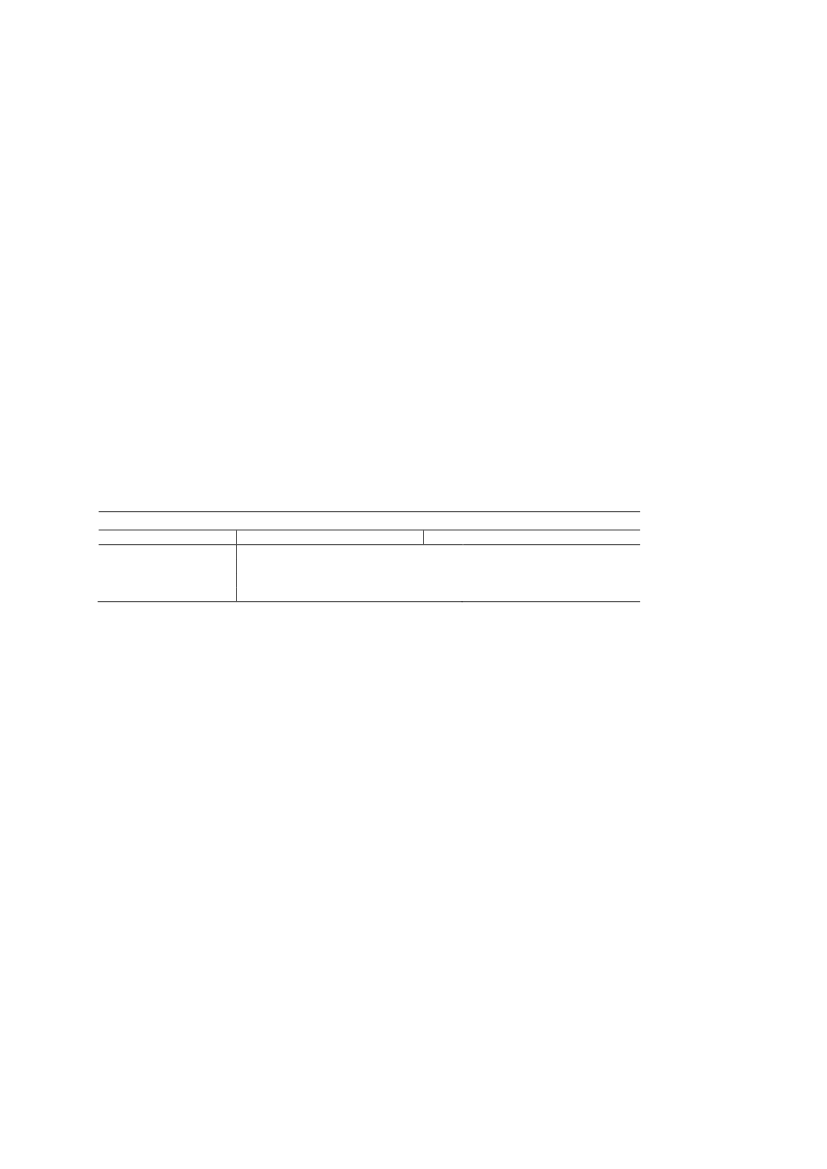

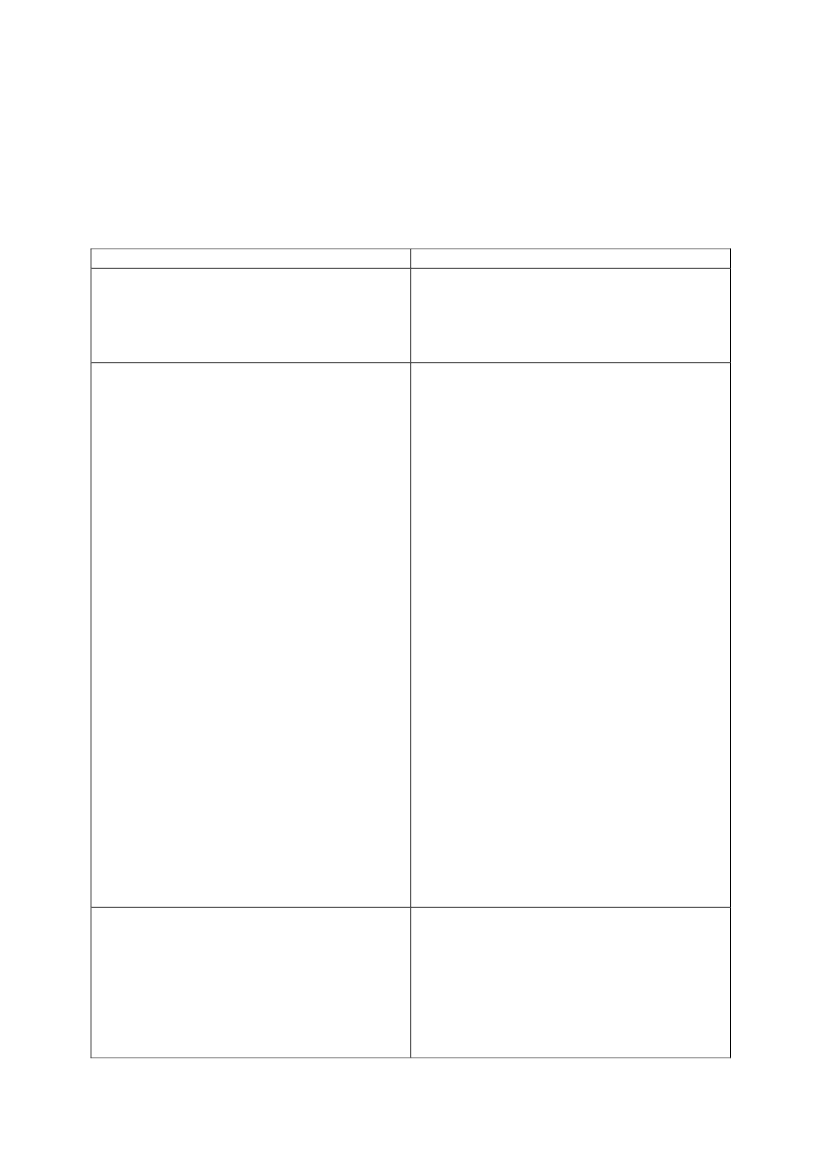

- 24 -Effektiv Regulering,Finans og Leasing,Finansministeriet,Finansrådet,Foreningen Danske Kraft-varmeværker,Foa,Foreningen af rådgivende ingeniører,Foreningen for Danske Biogasan-læg,Foreningen for Slutbrugere af Energi (FSE),Forsikring & Pension,Frie Funktionærer,FSR –danskerevisorer,FTF,Fødevareministeriet,HK-Kommunal,HK-Privat,HORESTA,Håndværksrådet,Ingeniørforeningen,InternationalTransportDan-mark,InvesteringsForeningsRådet,KL,Klima-,Energi-ogBygningsministeri-et,Konkurrencestyrelsen,Kraka,Landbrug & Fødevarer,Landsbrancheklubben for Hotel og Re-stauration,Landsforeningen for bæredygtigt landbrug,Landsorganisationen i Danmark, Landsskat-teretten,Ledernes Hovedorganisation, Lokale Pengeinstitutter,Miljøstyrelsen,Mineralolie Branche-foreningen,Nasdaq OMX Copenhagen A/S,Nationalbanken,Nationalt Center for Miljø og Ener-gi, Ministeriet for Forskning, Innovation og Videregående Uddannelser, Moderniseringsstyrel-sen,Naturerhvervstyrelsen,Naturstyrelsen,Noah,Nordisk Folkecenter for Vedvarende Energi,Organisationen for Vedvarende Energi (OVE),Plastindustrien,Realkreditforeningen, Retssikker-hedschefen,Restaurationsbranchen,Realkreditrådet,Sammensluttede Danske Energiforbruge-re,SKAT,SRF - Skattefaglig Forening,Videncentret for landbrug,Vindmølleindustrien,VP Securi-ties A/S,Ældresagen,Økologisk Landsforening,Økonomi- og Indenrigsministeriet.12. Sammenfattende skemaSamlet vurdering af konsekvenser af lovforslagetPositive konsekvenser/ mindre Negativekonsekven-udgifterser/merudgifterØkonomiske konsekvenser IngenMedAftaler om finansloven forfor det offentlige2014fremrykkes samlet setskatte- og afgiftslettelser for ca.3.350 mio. kr. (2014-niveau) iperioden 2014 til 2017 opgjortsom umiddelbar provenuvirk-ning. Efter tilbageløb og ad-færd svarer det til knap 2.100mio. kr. (2014-niveau).Administrative konsekvenserLovforslagene om fremryk-for det offentligening af forhøjelsen af beskæf-tigelsesfradragene skønnes atmedføre engangsudgifter på0,2 mio. kr. i alt.Forslaget om afskaffelse af denvægtbaserede emballageafgiftskønnes at medføre engangs-udgifter på 0,2 mio. kr.Forslaget om fremrykning aflempelse af momskredittid forsmå virksomheder vurderes atmedføre engangsomkostningerpå 0,5 mio. kr.Økonomiske konsekvenser Der fremrykkes erhvervsrettede Ingen

- 25 -skattelettelser svarende til etsamlet umiddelbart mindrepro-venu på 1.050 mio. kr. (2014-niveau) i perioden 2014 til 2017.Dette vil bidrage til øget aktivi-tet, øget investeringer og bedrelikviditet i virksomhederne fra2014.Administrative konsekvenser Fremrykning af afskaffelse af Ingenfor erhvervslivetden vægtbaserede emballageaf-gift skønnes at medføre lettelseraf de administrative byrder forvirksomhederne.Administrative konsekvenser IngenIngenfor borgerneMiljømæssige konsekvenser IngenFremrykning af nedsættelse afgodtgørelse af energiafgifternefor brændsler anvendt til pro-cesformål til 4,5 kr. pr. GJ vilindebære, at CO2-udledningenøges med knap 0,03 mio. tonCO2 fra 1. januar 2014.Forholdet til EU-rettenÆndring i energiafgiftslovene skal meddeles EU-Kommissionen ihenhold til energibeskatningsdirektivet (direktiv 2003/96/EU).Forslaget indeholder herudover ingen EU-retlige aspekter.for erhvervslivet

- 26 -Bemærkninger til lovforslagets enkelte bestemmelserTil § 1

Til nr. 1Det foreslås, at beskæftigelsesfradraget i 2014 forhøjes til 7,65 pct., dog maks. 24.500 kr. (2010-niveau), i 2015 til 8,05 pct., dog maks. 25.900 kr. (2010-niveau), i 2016 til 8,3 pct., dog maks.26.700 kr. (2010-niveau) og i 2017 til 8,75 pct., dog maks. 28.000 kr. (2010-niveau).I lovbestemmelsen i ligningsloven fastsættes det maksimale beskæftigelsesfradrag som grund-beløb i 2010-niveau, og det reguleres efter personskattelovens § 20.Efter at reguleringen som led i den tidligere regerings Genopretningspakke fra juni 2010 har væ-ret suspenderet i 2010-2013, genoptages reguleringen efter personskattelovens § 20 i 2014, hvorgrundbeløbene opreguleres med 1,8 pct. De opregulerede beløbsgrænser i 2014-niveau fremgår aftabel 1iafsnit 3.1.2.Til nr. 2Det foreslås, at det ekstra beskæftigelsesfradrag for enlige forsørgere i 2014 forhøjes til 5,4 pct.,dog maks.17.300 kr. (2010-niveau). Fradraget vil således være det samme i 2014 og 2015.I lovbestemmelsen i ligningsloven fastsættes det maksimale beskæftigelsesfradrag som grund-beløb i 2010-niveau, og det reguleres efter personskattelovens § 20.Efter at reguleringen som led i den tidligere regerings Genopretningspakke fra juni 2010 har væ-ret suspenderet i 2010-2013, genoptages reguleringen efter personskattelovens § 20 i 2014, hvorgrundbeløbene opreguleres med 1,8 pct. De opregulerede beløbsgrænser i 2014-niveau fremgår aftabel 1iafsnit 3.2.2.Til nr. 1Det foreslås at forhøje grænsen for halvårlig afregning af moms med henblik på at fremrykkeikrafttrædelsestidspunktet til afregningsperioder, der begynder 1. januar 2014.Til § 3Til nr. 1 og 2Der er tale om konsekvensrettelser i forhold til lov nr. 903 af 4. juli 2013om ændring af affalds-og råstofafgiftsloven, lov om kuldioxidafgift af visse energiprodukter, lov om afgift af elektricitet,momsloven og forskellige andre love (Nedsættelse af afgifter på el til erhverv, bortfald af CO2-afgift af el for erhverv, nedsættelse af energiafgifter på brændsler til proces, ændret lagerprincipved deponering af farligt affald, lempelse af momskredittider samt supplerende støtte til eksiste-rende industrielle kraft-varme-værker), som var en del afVækstplanen DK.Heri blev satserne forelafgiften ændret, mens satserne for godtgørelse af elafgiften ved brug af elektricitet i virksomhe-der til rumvarme m.v. ikke blev ændret som konsekvens heraf. Disse satser rettes hermed meddette lovforslag.Til nr. 1Til § 4Til § 2

- 27 -Momsregistrerede virksomheder kan som udgangspunkt opnå hel eller delvis godtgørelse af ener-giafgifter af brændsler i samme omfang, som virksomheden har fradragsret for indgående momsaf energiprodukter og varme.Det er en forudsætning for godtgørelse af energiafgiften, at brænds-lerne er anvendt til en momspligtig produktionsproces, hvor varerne udsættes for en forarbejd-ning, og at de fremstillede varer er bestemt for videresalg.Momsregistrerede virksomheder har således mulighed for godtgørelse af energiafgifter af brænds-ler, hvor brændslerne er brugt til proces. Rent teknisk beregnes procesafgiften som et procentvistnedslag i godtgørelsen af den fulde afgift for proces.Ved lov nr. 903 af 4. juli 2013, som var en del afVækstplan DK,blev afgiftslempelserne på er-hvervenes forbrug af energi til procesformål ændret i to omgange, henholdsvis til 2014 og 2015.I 2014 vil godtgørelsen efter gældende ret af energiafgifterne for brændsler anvendt til proces-formål blive opgjort som den aktuelle afgiftssats for det pågældende brændsel (gas, kul eller mine-ralolie) nedsat med 9 pct.Det foreslås at fremrykke afgiftslempelserne fra 2015 til 2014. Med forslaget nedsættes procesaf-giften til 4,5 kr./GJ for alle brændsler til proces allerede fra 2014.Rent praktisk sker dette ved at ophæve den relevante bestemmelse i lov nr. 903 af 4. juli 2013 ogindsætte den på ny i dette lovforslag. Fremgangsmåden er valgt, fordi første del af de alleredevedtagne proceslempelser dvs. for 2014, jf. lov nr. 903 af 4. juli 2013, træder i kraft pr. 1. januar2014. Grundet den sene fremsættelse af dette lovforslag i 2013, forventes det først vedtaget ulti-mo januar 2014. Den forslåede fremrykning af anden del af proceslempelserne, dvs. fra 2015 til2014, foreslås dog at få virkning fra 1. januar 2014.En godtgørelse, som tager udgangspunkt i energiindholdet, kræver, at godtgørelsesberettigedevirksomheder har kendskab til energiindholdet. Denne oplysning er ikke nødvendigvis altid til-gængelig, hvis det f.eks. alene er mængden (Nm3, ton m.v.), som fremgår af fakturaen. Det kanogså være vanskeligt at modregne 4,5 kr./GJ, hvis varme f.eks. er fremstillet ved brug af bådeafgiftspligtige og afgiftsfrie brændsler.Administrativt vil det derfor være nemmere for virksomhederne, hvis godtgørelsen kan beregnessom en fast procent af det samlede afgiftsbeløb for den godtgørelsesberettigede andel.I overensstemmelse med de regler, der blev vedtaget med lov nr. 903 af 4. juli 2013, foreslås det,at der også er mulighed for at beregne godtgørelse som en fast procent af det samlede afgiftsbe-løb for den godtgørelsesberettigede andel.Da afgiftssatserne årligt indekseres, vil en procentsats tilsvarende skulle reguleres årligt.Satsen for den andel, som ikke godtgøres ved brug af energi i forbindelse med elpatronordnin-gen, jf. gasafgiftslovens § 8, stk. 4, indekseres årligt, hvorfor den ønskede procentsats kan bereg-nes ved at dividere 4,5 kr./GJ med satsen for godtgørelse for elpatronordningen, hvorefter derganges med 1 divideret med 1,2 for at kalibrere den samlede sats.Procentsatsen beregnes årligt som:

- 28 -

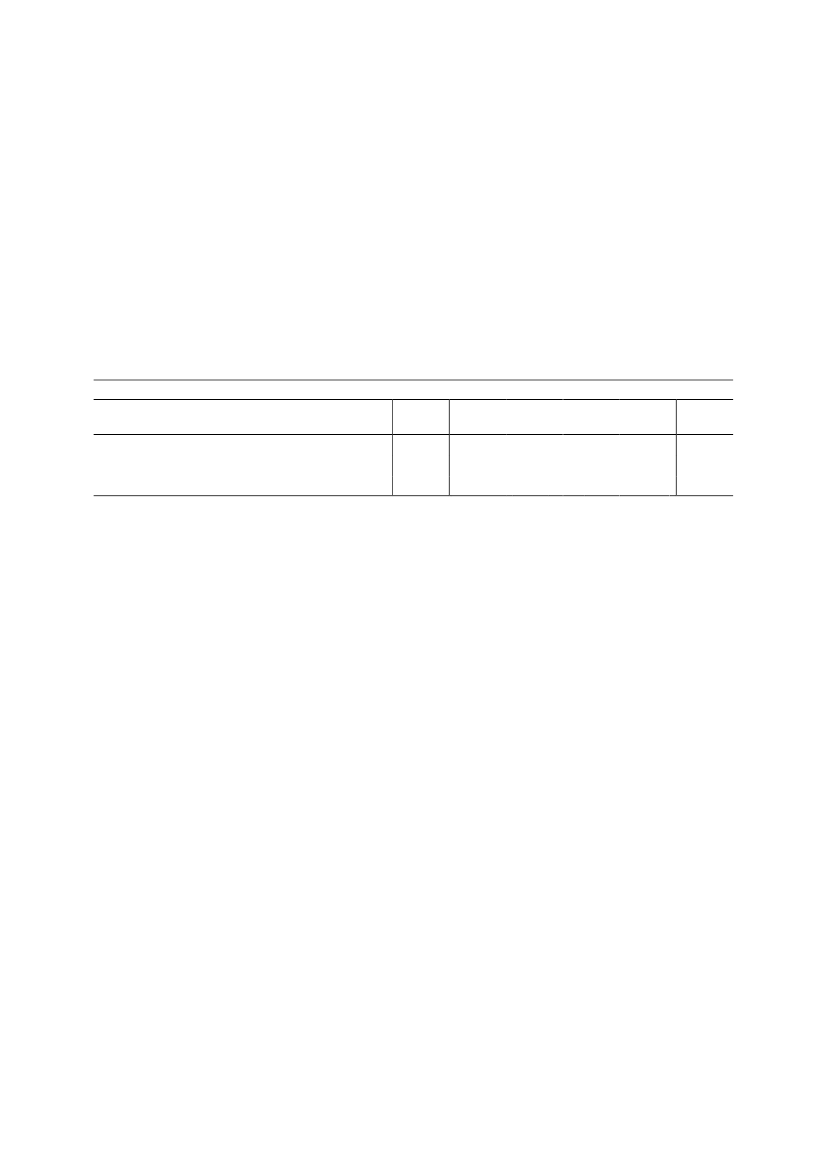

4,5 kr./GJ1*satsen efter § 8, stk. 4, 2. pkt.1,2Tilbagebetaling efter gasaf- Beregnet procentsatsgiftslovens § 8, stk. 4, 2. pkt.59,8 kr./GJ6,2760,9 kr./GJ6,16

20142015

I 2014 er energiafgiften 71,8 kr./GJ. 6,27 pct. heraf er 4,50 kr./GJ. I 2015 er energiafgiften 73,1kr./GJ. 6,16 pct. heraf er 4,50 kr./GJ.Fra 2016 indekseres satsen i lovens § 8, stk. 4, efter § 32a i mineralolieafgiftsloven.De årlige procentsatser vil hvert år blive offentliggjort på www.skat.dk.Til § 5Til nr. 1Momsregistrerede virksomheder har mulighed for godtgørelse af energiafgifter af brændsler, hvorbrændslerne er brugt til proces. Rent teknisk beregnes procesafgiften som et procentvist nedslag igodtgørelsen af den fulde afgift for proces.Ved lov nr. 903 af 4. juli 2013, som var en del afVækstplan DK,blev afgiftslempelserne på er-hvervenes forbrug af energi til procesformål ændret i to omgange, henholdsvis til 2014 og 2015.I 2014 vil godtgørelsen efter gældende ret af energiafgifterne for brændsler anvendt til proces-formål blive opgjort som den aktuelle afgiftssats for det pågældende brændsel (gas, kul eller mine-ralolie) nedsat med 9 pct.Det foreslås at fremrykke afgiftslempelserne fra 2015 til 2014. Med forslaget nedsættes procesaf-giften til 4,5 kr./GJ for alle brændsler til proces allerede fra 2014.Rent praktisk sker dette ved at ophæve den relevante bestemmelse i lov nr. 903 af 4. juli 2013 ogindsætte den på ny i dette lovforslag. Fremgangsmåden er valgt, fordi første del af de alleredevedtagne proceslempelser dvs. for 2014, jf. lov nr. 903 af 4. juli 2013, træder i kraft pr. 1. januar2014. Grundet den sene fremsættelse af dette lovforslag i 2013, forventes det først vedtaget ulti-mo januar 2014. Den forslåede fremrykning af anden del af proceslempelserne, dvs. fra 2015 til2014, foreslås dog at få virkning fra 1. januar 2014.En godtgørelse, som tager udgangspunkt i energiindholdet, kræver at godtgørelsesberettigedevirksomheder har kendskab til energiindholdet. Denne oplysning er ikke nødvendigvis altid til-gængelig, hvis det f.eks. alene er mængden (Nm3, ton m.v.), som fremgår af fakturaen.

- 29 -Administrativt vil det derfor være nemmere for virksomhederne, hvis godtgørelsen kan beregnessom en fast procent af det samlede afgiftsbeløb for den godtgørelsesberettigede andel.I overensstemmelse med de regler, der blev vedtaget med lov nr. 903 af 4. juli 2013, foreslås det,at der også er mulighed for at beregne godtgørelse som en fast procent af det samlede afgiftsbe-løb for den godtgørelsesberettigede andel.Da afgiftssatserne årligt indekseres, vil en procentsats tilsvarende skulle reguleres årligt.Satsen for den andel, som ikke godtgøres ved brug af energi i forbindelse med elpatronordnin-gen, jf. kulafgiftslovens § 7, stk. 4, indekseres årligt, hvorfor den ønskede procentsats kan bereg-nes ved at dividere 4,5 kr./GJ med satsen for godtgørelse for elpatronordningen, hvorefter derganges med 1 divideret med 1,2 for at kalibrere den samlede sats.Procentsatsen beregnes årligt som:4,5 kr./GJ1*satsen efter § 7, stk. 4, 2. pkt.1,2

20142015

Tilbagebetaling efter kulaf- Beregnet procentsatsgiftslovens § 7, stk. 4, 2. pkt.59,8 kr./GJ6,2760,9 kr./GJ6,16

I 2014 er energiafgiften 71,8 kr./GJ. 6,27 pct. heraf er 4,50 kr./GJ. I 2015 er energiafgiften 73,1kr./GJ. 6,16 pct. heraf er 4,50 kr./GJ.Fra 2016 indekseres satsen i lovens § 7, stk. 4, efter § 32a i mineralolieafgiftsloven.De årlige procentsatser vil hvert år blive offentliggjort på www.skat.dk.Til § 6Til nr. 1Momsregistrerede virksomheder har mulighed for godtgørelse af energiafgifter af brændsler, hvorbrændslerne er brugt til proces. Rent teknisk beregnes procesafgiften som et procentvist nedslag igodtgørelsen af den fulde afgift for proces.Ved lov nr. 903 af 4. juli 2013, som var en del afVækstplan DK,blev afgiftslempelserne på er-hvervenes forbrug af energi til procesformål ændret i to omgange, henholdsvis til 2014 og 2015.I 2014 vil godtgørelsen af energiafgifterne for brændsler anvendt til procesformål blive opgjortsom den aktuelle afgiftssats for det pågældende brændsel (gas, kul eller mineralolie) nedsat med 9pct.

- 30 -Det foreslås at fremrykke afgiftslempelserne fra 2015 til 2014. Med forslaget nedsættes procesaf-giften til 4,5 kr./GJ for alle brændsler til proces allerede fra 2014.Rent praktisk sker dette ved at ophæve den relevante bestemmelse i lov nr. 903 af 4. juli 2013 ogindsætte den på ny i dette lovforslag. Fremgangsmåden er valgt, fordi første del af de alleredevedtagne proceslempelser dvs. for 2014, jf. lov nr. 903 af 4. juli 2013, træder i kraft pr. 1. januar2014. Grundet den sene fremsættelse af dette lovforslag i 2013, forventes det først vedtaget ulti-mo januar 2014. Den forslåede fremrykning af anden del af proceslempelserne, dvs. fra 2015 til2014, foreslås dog at få virkning fra 1. januar 2014.En godtgørelse, som tager udgangspunkt i energiindholdet, kræver, at godtgørelsesberettigedevirksomheder har kendskab til energiindholdet. Denne oplysning er ikke nødvendigvis altid til-gængelig, hvis det f.eks. alene er mængden (Nm3, ton m.v.), som fremgår af fakturaen.Administrativt vil det derfor være nemmere for virksomhederne, hvis godtgørelsen kan beregnessom en fast procent af det samlede afgiftsbeløb for den godtgørelsesberettigede andel.I overensstemmelse med de regler, der blev vedtaget med lov nr. 903 af 4. juli 2013, foreslås det,at der også er mulighed for at beregne godtgørelse som en fast procent af det samlede afgiftsbe-løb for den godtgørelsesberettigede andel.Da afgiftssatserne årligt indekseres, vil en procentsats tilsvarende skulle reguleres årligt.Satsen for den andel, som ikke godtgøres ved brug af energi i forbindelse med elpatronordnin-gen, jf. mineralolieafgiftslovens § 9, stk. 4, indekseres årligt, hvorfor den ønskede procentsats kanberegnes ved at dividere 4,5 kr./GJ med satsen for godtgørelse for elpatronordningen, hvorefterder ganges med 1 divideret med 1,2 for at kalibrere den samlede sats.Procentsatsen beregnes årligt som:4,5 kr./GJ1*satsen efter § 9, stk. 4, 2. pkt.1,2Tilbagebetaling efter mineral- Beregnet procentsatsolieafgiftslovens § 9, stk. 4, 2.pkt.59,8 kr./GJ6,2760,9 kr./GJ6,16

20142015

I 2014 er energiafgiften 71,8 kr./GJ. 6,27 pct. heraf er 4,50 kr./GJ. I 2015 er energiafgiften 73,1kr./GJ. 6,16 pct. heraf er 4,50 kr./GJ.Fra 2016 indekseres satsen i lovens § 9, stk. 4, efter § 32a i mineralolieafgiftsloven.De årlige procentsatser vil hvert år blive offentliggjort på www.skat.dk.

- 31 -Til nr. 1 og 2Ved lov nr. 789 af 28. juni 2013, som er en del afVækstplan DK,blev den vægtbaserede emballa-geafgift afskaffet med virkning fra 1. januar 2015.Afskaffelsen af emballageafgiften havde til formål at reducere virksomhedernes produktionsom-kostninger samt sikre betydelige lettelser af virksomhedernes administrative byrder.Det foreslås at fremrykke afskaffelsen af den vægtbaserede emballageafgift med virkning fra 1.januar 2014.Grundet den sene fremsættelse i 2013 når dette lovforslag ikke at blive vedtaget og stadfæstetinden den 1. januar 2014. Det foreslås derfor, at afskaffelsen af den vægtbaserede emballageafgifttræder i kraft den 31. januar 2014, og samtidig at ændringerne får virkning fra 1. januar 2014.Ændringerne, der er begunstigende for virksomhederne, får således tilbagevirkende kraft.Når loven er trådt i kraft, betyder det, at virksomheder, der importerer eller påfylderemballagermed de omfattede varegrupper, f.eks. forskellige mejeriprodukter, sennep, sæbe m.v.,ikke skalbetale emballageafgift af de varer, som de sælger (udleverer) til detailhandlen m.v. fra 1. januar2014. Virksomheder, der importerer emballager, som indeholder de pågældende varekategorierfra udlandet, skalikke betale emballageafgift af de emballager, de modtager fra udlandet fra 1.januar 2014.Afgiftsperioden efter emballageafgiftslovens § 4, stk. 2, er måneden, dvs. i dette tilfælde januarmåned 2014. Angivelse og indbetaling sker som alt overvejende hovedregel efter udløbet af hverafgiftsperiode. Virksomheder omfattet af disse regler vil således ikke efter lovens ikrafttrædelse,der forventes at blive ultimo januar 2014, skulle angive og indbetale det afgiftspligtige beløb forjanuar 2014 til den sædvanlige frist, dvs. februar 2014, idet de foreslåede ændringer får tilbagevir-kende kraft til 1. januar 2014.I visse situationer vil angivelse og indbetaling af afgiften ske ved modtagelsen af varerne. Såfremtmodtagelsen og afregningen sker fra 1. januar 2014 og til 30. januar 2014, hvor denne foreslåedelovændring træder i kraft, vil der efter lovens ikrafttræden ske modregning efter gældende reglerherom, dvs. efter reglerne for en skattekonto. SKAT vil efter lovens ikrafttræden foretage en ud-søgning af de relevante virksomheder, og sørge for en tilbagebetaling af afgiften. Dette drejer sigeksempelvis om virksomheder, der lejlighedsvist køber emballageafgiftspligtige varer fra udlandetuden afgift, og som ikke samtidig er registreret som oplagshaver eller varemodtager for punktaf-giften.Virksomhederne vil således allerede fra 2014 opnå en reduktion i produktionsomkostningernesamt administrative lettelser.Til nr. 1Det foreslås, at virkningstidspunktet fremrykkes fra indkomståret 2015 til indkomståret 2014 forde regler om at hæve den øvre grænse for skattekreditter for forskning- og udviklingsaktiviteter,som er indført ved § 1 i lov nr. 791 af 28. juni 2013 om ændring af ligningsloven og kildeskattelo-ven (Genindførelse og udvidelse af boligjobordningen og udvidelse af ordningen om skattekredit-ter for forsknings- og udviklingsaktiviteter).Til § 8Til § 7

- 32 -Disse regler findes i ligningslovens § 8 X, stk. 1, hvorefter den øvre grænse for årlige udbetalingeraf skattekreditter til de berørte selskaber m.v. og personer, der driver selvstændig erhvervsvirk-somhed i virksomhedsordningen,er skatteværdien af underskud på 25 mio. kr. fra forsknings- ogudviklingsaktiviteter.Efter bestemmelsen skal procenten ved beregningen af skatteværdien af underskud, der berettigertil skattekreditter, med virkning fra indkomståret 2015 følge den gradvise nedsættelse af selskabs-skatteprocenten, som er en del af Aftaler om Vækstplan DK. Det sker ved, at procenten ved be-regningen af skatteværdien fastsættes med henvisning til procenten som nævnt i selskabsskattelo-vens § 17, stk. 1. For indkomståret 2014 vil satsen dog fortsat være på 25 pct.Til nr. 1Det foreslås, at virkningstidspunktet fremrykkes fra indkomståret 2015 til indkomståret 2014 forde regler om fradrag for udgifter til præmiebetalinger til syge- og arbejdsskadeforsikringer, som erindført ved § 7 i lov nr. 792 af 28. juni 2013 om ændring af selskabsskatteloven, lov om afgift aflønsum m.v., kulbrinteskatteloven og forskellige andre love (Aftaler om Vækstplan DK m.v. –nedsættelse af skattesatsen for selskaber, forhøjelse af lønsumsafgiften for finansielle virksomhe-der og fastholdelse af selskabsskattesatsen for kulbrinteindkomst m.v.).Disse regler findes i ligningslovens § 13 A, hvorefter der fremover er fradragsret for selvstændigterhvervsdrivendes og medarbejdende ægtefællers præmiebetalinger til egne syge og arbejdsskade-forsikringer.Efter § 13 A, stk. 1, kan skattepligtige personer, der driver selvstændig erhvervsvirksomhed, vedopgørelsen af den skattepligtige indkomst fradrage udgifter til præmiebetalinger til syge- og ar-bejdsskadeforsikringer for sig selv og for en ægtefælle, som ikke i overvejende grad driver virk-somheden, men som modtager en del af virksomhedens overskud (medarbejdende ægtefælle), jf.kildeskattelovens § 25 A, stk. 3.Ved en medarbejdende ægtefælle forstås således en medarbejdende ægtefælle i den forstand, sombegrebet anvendes efter reglerne i kildeskattelovens § 25 A, stk. 3, om overførsel af virksomheds-overskud mellem ægtefæller, der begge i væsentligt omfang har deltaget i driften af den ene ægte-fælles eller begges erhvervsvirksomhed.Det er en betingelse for, at den selvstændige kan opnå fradragsret for præmiebetalingerne til denpågældende forsikring, at forsikringen er omfattet af lov om sygedagpenge eller lov om arbejds-skadesikring.Efter § 13 A, stk. 2, finder stk. 1 tilsvarende anvendelse, hvis en medarbejdende ægtefælle selvindbetaler præmierne til sine syge- og arbejdsskadeforsikringer. En medarbejdende ægtefællesudgifter til præmiebetalinger til de pågældende forsikringer kan efter ægtefællernes valg fradragesved opgørelsen af den skattepligtige indkomst hos enten den selvstændigt erhvervsdrivende ellerhos dennes medarbejdende ægtefælle.Til nr. 1-3Til § 10Til § 9