Skatteudvalget 2013-14

SAU Alm.del Bilag 158

Offentligt

Fra:Folketingets OplysningSendt:9. april 2014 10:31Til:tingdok_internEmne:VS: Bedrager skat de fattige (Til Skatteudvalget)

til skatteudvalget mv

Forleden sad jeg med en skandinavisk borger som arbejder i Danmark. Han arbejder i en størrekøbenhavnsk bank. Han tjener 1,5 mill om året. Han betaler 35 % i skat. Jeg som folkepensionistmodtager ca 7.500 pr måned og har betalt 42 % i skat er det en progressiv skat ?Er skat erstatningsansvarlig når de skriver noget som slet ikke passer?Eller skal udlændinge betale langt mindre skat ?--Emil Bier63, Randersgade,2100, ØCopenhagenDenmarktel;0045 28390891

Indkomstfordeling 20. marts 2013fra Skattteministeriet:

Progressionen i indkomstskattesystemet i 2013FordelingFordelingen af indkomster og skatter for samtligeca. 4,8 mio. skattepligtige danskere

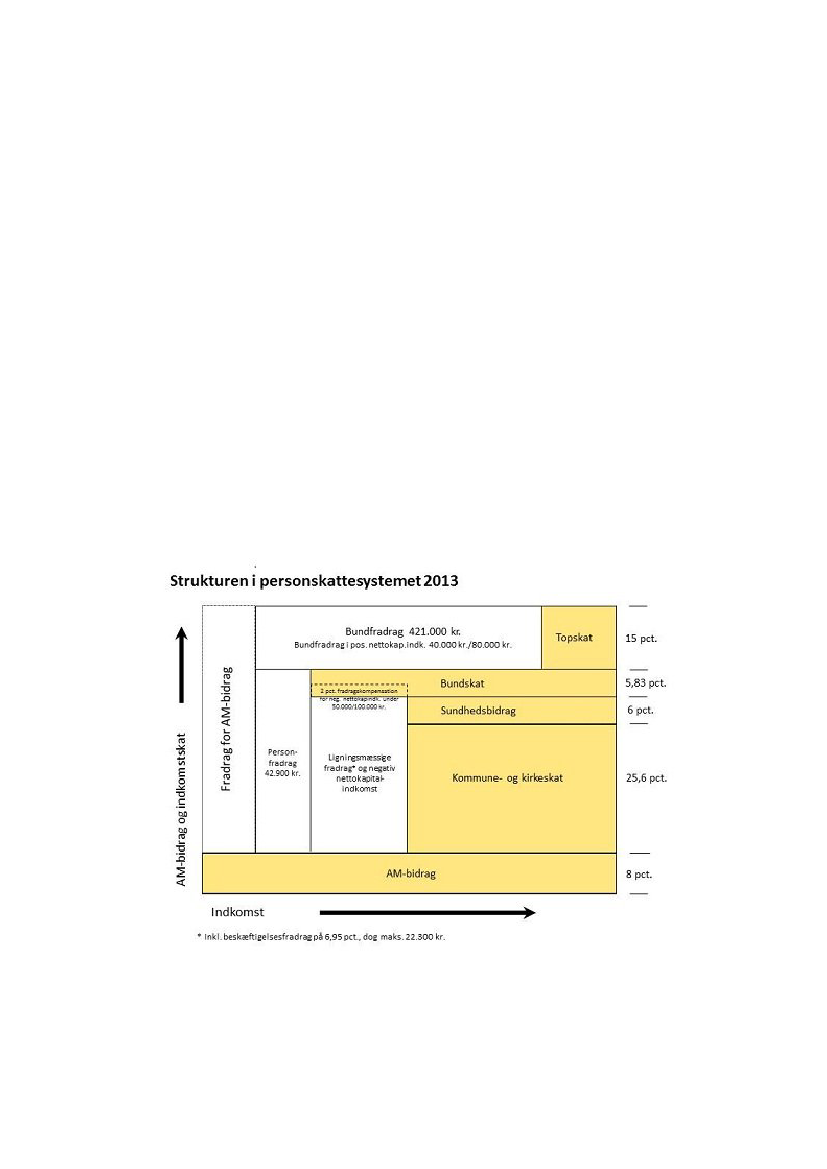

Det danske indkomstskattesystem er progressivt. Det vil sige, at der betales en stigendeprocentandel i skat jo højere indkomsten bliver. Modsætningsvis gælder i et proportionaltskattesystem, at skatten udgør en fast procentandel af indkomsten uanset indkomstens størrelse.Progressionen er indbygget i skattesystemet ved, at den samlede skat består af flere skatter, deropkræves på forskellige grundlag, og ved at der ved nogen af skatterne er et bundfradrag, således atder ikke beregnes skat af indkomst under en vis grænse.Da bundfradragene er af forskellig størrelse eller ikke gives bliver nogle af skatterne opkrævet afhele indkomsten, mens andre skatter først får betydning, når indkomsten når op over en visstørrelse.Dette er illustreret i nedenstående figur. Mens arbejdsmarkedsbidrag opkræves af hele indkomsten,gives der i grundlagene for kommune- og kirkeskatten, sundhedsbidraget og bundskatten etpersonfradrag, før der beregnes skat. Endvidere kan renteudgifter og ligningsmæssige fradrag -herunder beskæftigelsesfradraget - fratrækkes i grundlaget for kommune- og kirkeskatten samtsundhedsbidraget.Topskatten beregnes kun af den del af indkomsten, der ligger over 421.000 kr. i 2013, og vedmedregningen af eventuel positiv nettokapitalindkomst til topskattegrundlaget gives der etbundfradrag på 40.000 kr. for enlige og 80.000 kr. for ægtepar.

Anm.: Skattesatsen er for en gennemsnitskommune i 2013 på 25,6 pct. inkl. kirkeskat.Skattesatsen varierer fra 23,22 pct. i den billigste til 28,95 pct. i landets dyreste kommune.

Alle skattepligtige er i tabel 1 fordelt på indkomstintervaller efter størrelsen af deres personligeindkomst før fradrag af arbejdsmarkedsbidrag.Den samlede indkomstskat og ejendomsværdiskat udgør i 2013 ca. 370 mia. kr. Hertil kommerarbejdsmarkedsbidrag på ca. 77 mia. kr. (ekskl. AM-bidrag af arbejdsgiveradministreredepensionsindbetalinger). Tabellen viser, hvor meget den samlede indkomstskat, ejendomsværdiskatog arbejdsmarkedsbidrag udgør i de forskellige indkomstintervaller, og i søjlen yderst til højre ervist, hvor meget summen af disse skatter udgør i pct. af indkomsten.For de laveste indkomstgrupper bevirker personfradraget, at den samlede skat kun udgør en lille delaf indkomsten. Personfradragene har således en afgørende betydning for den samlede progression iindkomstskatten. For den typiske mellemindkomst ligger skatteandelen omkring 28-32 pct., for delidt højere indkomster er andelen omkring 32-36 pct. og for de højeste indkomster betales dergennemsnitligt 44-49 pct. af indkomsten i samlet indkomstskat.Tabel 1. Skattepligtige personer fordelt efter indkomst i 2013

Personlig indkomstfør fradrag af AM-bidragKr.Negativ0 - 25.00025.001- 50.00050.001- 75.00075.001- 100.000100.001- 125.000125.001- 150.000150.001- 200.000200.001- 250.000250.001- 300.000300.001- 350.000350.001- 400.000400.001- 500.000500.001- 750.000750.001-1.000.000Over 1.000.000Alle skattepligtigeIndkomst- ogejendoms-værdiskatMia. kr.0,20,20,21,02,17,811,631,626,733,240,940,659,958,521,134,8370,3Indkomstskat,ejendoms-Arbejdsmar- værdiskat, ogkedsbidrag2)AM-bidrag ipct. afindkomst1)Mia. kr.Pct.0,0-0,112,50,28,50,316,70,320,70,525,00,727,41,928,93,730,97,232,610,733,411,034,716,035,913,740,34,444,36,049,076,835,1

Antal skattepligtigeSamletpersonerindkomst1)

(1.000)1542513012513529533068045045548040548531070454.835

Pct.0933367149910810611100

Mia. kr.-3,02,44,77,811,633,244,9115,898,3124,0154,4148,9211,2179,357,583,31.274,0

Anm: Lovmodelberegninger på grundlag af stikprøve på ca. 3,3 pct. af befolkningen. SB08fremregnet til 2011, august 2011-forudsætninger.

1) Personlig indkomst før fradrag af AM-bidrag.2) Ekskl. bidrag af arbejdsgiveradministrerede pensionsindbetalinger.Graden af progression i skattesystemet er afhængig af, hvilket indkomstbegreb man måler densamlede skat i forhold til. Jo bredere base, der måles i forhold til, jo lavere blivergennemsnitsprocenterne. Her er det valgt at måle den gennemsnitlige skattebetaling i forhold til denpersonlige indkomst før fradrag af arbejdsmarkedsbidrag. På dette grundlag udgørgennemsnitsskattebetalingen for samtlige skattepligtige 35,1 pct.I figuren nedenfor er gennemsnitsskatteprocenter fra tabel 1 lagt ind i en graf. Den lyseblå kurveviser, at gennemsnitsskatten stiger med stigende indkomst. Den vandrette kurve i figuren viserniveauet for den gennemsnitlige skatteprocent for alle set under ét (35,1 pct.), mens den takkedekurve angiver, hvor mange skattepligtige, der ligger på de forskellige indkomstniveauer.I et proportionalt skattesystem med én skattesats udskrevet på et beskatningsgrundlag bestående afden personlige indkomst før fradrag af AM-bidrag og uden noget bundfradrag, ville en skatberegnet med 35,1 pct. kunne indbringe et provenu af samme størrelse som det, der opkræves eftergældende regler.Det fremgår også af figuren, at i et sådant system ville alle skattepligtige med indkomst under ca.375.000 kr. i gennemsnit blive tabere (den lyseblå kurve ligger under den vandrette blå kurve), ogskattepligtige med indkomst herudover ville i gennemsnit blive vindere (den lyseblå kurve liggerhøjere end den vandrette). Den overvejende del af befolkningen, jf. den sorte kurve for antallet afskatteydere, der ligger til venstre for kurvernes skæringspunkt, ville således - alt andet lige - opleveskatteforhøjelser i forhold til det gældende skattesystem og en mindre andel med store indkomsterville få meget store skattelettelser, jf. afstanden fra den vandrette kurve op til den lyseblå kurve.