Skatteudvalget 2013-14

SAU Alm.del Bilag 155

Offentligt

Transfer pricing-redegørelse201331. marts 2014J.nr. 14-0186269

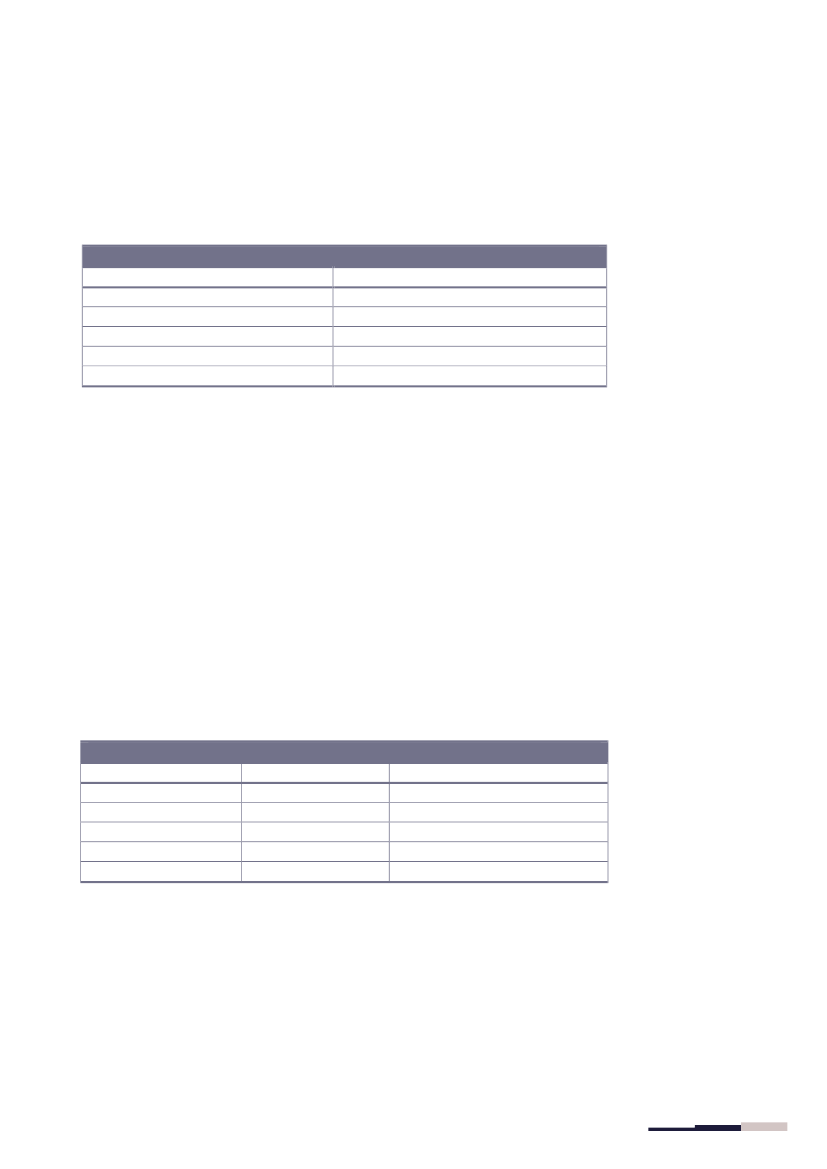

Transfer pricing-redegørelse 2013Transfer pricing handler om prisfastsættelse af koncerninterne transaktioner, dvs. eksem-pelvis handel med varer, services eller aktiver inden for koncerner.Handel inden for koncerner skal efter internationalt gældende regler foregå på armslæng-devilkår, dvs. sådan som uafhængige virksomheder ville handle med hinanden.Når den koncerninterne handel foregår over landegrænser, kan en ”forkert” prisfastsæt-telse betyde, at et land får en større andel af koncernens skattepligtige indkomst endarmslængdepriserne ville tilsige.SKAT har siden 2007 årligt afrapporteret alle grænseoverskridende transfer pricing-forhøjelser til Skatteudvalget som lovet af den daværende skatteminister i svar påspørgsmål 320 af 15. maj 2006 (Alm. del).Årets forhøjelserI 2013 er der foretaget 77 forhøjelser af et tilsvarende antal virksomhedersskattepligtigeindkomster for et eller flere indkomstår. Det samlede forhøjelsesbeløb var på i alt 17,4mia. kr., jf. tabel 1.Tabel 1. Gennemførte transfer pricing-forhøjelserProduktionsår

20092010201120122013Antal sager

3240476777Beløb i mio. kr.

15.2736.2906.19221.21617.374

Selv om skatteprovenuet alt andet lige skulle udgøre 25 pct. af forhøjelsesbeløbet for2013, er det ikke muligtat sige præcis, hvor stort et provenu der vil komme ud af forhøjel-serne. Det skyldes i første omgang, at skatteberegningen for den enkelte virksomhed erpåvirket af en række forskellige faktorer såsom virksomhedens anvendelse affremførtunderskud, sambeskatningsforhold og efterfølgende korrektioner vedrørende andre skat-temæssige problemstillinger, herunder af- og nedskrivninger.

Dette er Skatteudvalget tidligere blevet orienteret om, senest i svar på spørgsmål 246(Alm. del) af 4. februar 2013.Det endelige udfald af mange af sagerne kan først fastslås, når virksomhedernes eventuel-le klager er færdigbehandlede i klagesystemet og/eller, når virksomhedernes anmodningerom ophævelse af dobbeltbeskatningen i det andet land som følge af de danske forhøjelserer afgjort ved forhandling med det andet lands skattemyndighed, de såkaldte MutualAgreement Procedure (MAP)-sager. I begge tilfælde kan processen tage flere år. Ultimo2013 var 31 pct. af forhøjelsessagerne og 82 pct. af forhøjelsesbeløbenefra 2009-2012stadig under behandling i en eller begge processer.Fordelingen af forhøjelserne efter størrelseTabel 2 nedenfor viser fordelingen af transfer pricing-forhøjelserne efter størrelsen af deenkelte forhøjelser. Der har i 2013 været relativt færre forhøjelser på over 100 mio. kr. iforhold til de tidligere år.Tabel 2. Transfer pricing-forhøjelser fordelt efter størrelsen af de enkelte forhøjelserÅr

20092010201120122013Under 10 mio. kr.

34 pct.30 pct.15 pct.24 pct.30 pct.Mellem 10 og 100

mio. kr.

38 pct.35 pct.55 pct.46 pct.54 pct.Over 100 mio. kr.

28 pct.35 pct.30 pct.30 pct.16 pct.I alt

100 pct.100 pct.100 pct.100 pct.100 pct.

Det er især sager vedrørende immaterielle rettigheder, der har ført til de største forhøjel-ser. Det kan være sager om overdragelse af fx patenter fra en virksomhed i Danmark tilen udenlandsk virksomhed eller sager om betaling af royalty af eller licens for brugen af etpatent eller et varemærke. Disse sager udgjorde 18 pct. af antallet af sager og 74 pct. afdet samlede forhøjelsesbeløb.Det største antal sager vedrører dog virksomheder, som er udsøgt, fordi de igennem flereår har haft underskud eller negativ skattepligtige indkomst. Disse sager udgjorde 58 pct.af antallet af sager, men kun 21 pct. af beløbet.

Side 2af 2

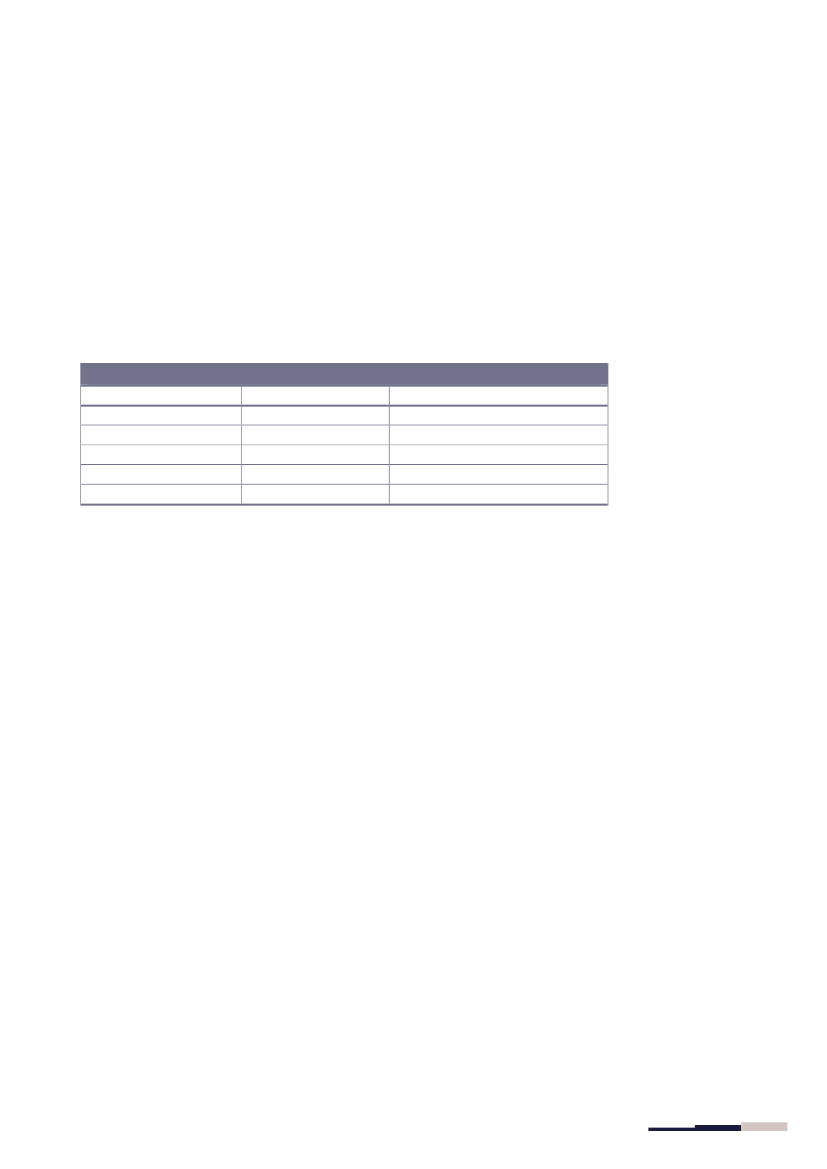

Antal nedsættelserSKAT har i 2013 foretaget 13 transfer pricing-nedsættelser af virksomheders skattepligti-ge indkomster på i alt 311 mio. kr., jf. tabel 3.Tabel 3. Gennemførte transfer pricing-nedsættelserÅr

20092010201120122013Beløb i mio. kr.

145547781351311

Nedsættelserne er gennemført efter anmodning fra virksomheder, som ønsker ophævelseaf dobbeltbeskatningen som følge af en transfer pricing-forhøjelse enten i Danmark eller iudlandet. Nogle af nedsættelserne har SKAT godkendt uden at tage kontakt til det land,der har foretaget forhøjelsen. Andre nedsættelser er opnået som resultat af forhandlingermed det andet land ved Mutual Agreement Procedure (MAP).Mutual Agreement Procedure(MAP)ogAdvance Pricing Arrangement (APA)Opgaven med at beskytte dansk skatteprovenu i MAP bliver stadig mere omfattende,efterhånden som flere lande øger deres fokus på transfer pricing. Antallet af verserendesager er stigende i alle lande med dobbeltbeskatningsoverenskomster. Også i Danmarkmodtager SKAT flere og flere anmodninger om ophævelse af dobbeltbeskatning somfølge af transfer pricing-reguleringer i enten Danmark eller i et andet land.Ved udgangen af 2013 havde SKAT således 89 verserende MAP-sager om transfer pri-cing med forskellige lande i Europa, Amerika og Asien. SKAT har i løbet af året afsluttet17 sager, jf. tabel 4.Tabel 4. Antal verserende og afsluttet transfer pricing MAP-sager ultimo åretÅr

20092010201120122013Antal verserende sager

5236537689Antal afsluttede sager

727181317

Ofte giver en dansk forhøjelse anledning til mere end én MAP-sag. Fx kan en dansk for-højelse give anledning til MAP-sager med fem forskellige lande, hvis virksomheden harhaft koncerninterne transaktioner medvirksomheder i disse fem lande. I takt med at dedanske forhøjelser stiger i antal fra år til år, stiger antallet af MAP-sager således endnumere.

Side 3af 3

Blandt andet som følge af de ofte langstrakte MAP-forløb, vælger mange virksomhederenten i tilknytning til en MAP-sag eller på grundlag af tidligere erfaringer i et eller flerelande at anmode om en såkaldt Advance Pricing Arrangement (APA). Det er en aftalemellem to eller flere landes skattemyndigheder om principper og forudsætninger for pris-fastsættelsen af to eller flere koncernforbundne virksomheders koncerninterne transakti-oner for en nærmere defineret fremtidig periode, typisk fem år.SKAT har i 2013 i alt indgået fem sådanne APA-aftaler med andre lande og havde i alt 11APA-anmodninger til behandling ved udgangen af 2013, jf. tabel 5.Tabel 5. Antal verserende og afsluttede Advance Pricing Arrangement-sager ultimo åretÅr

20092010201120122013Antal verserende sager

12891311Antal afsluttede sager

37425

Side 4af 4