Skatteudvalget 2013-14

SAU Alm.del Bilag 14

Offentligt

SkatteministerietUdkast (4)

J. nr. 12-0173449

Forslagtil

Lov om ændring af selskabsskatteloven(Exitbeskatning ved selskabers overførsel af aktiver og passiver til et andet EU/EØS-land)

§1I selskabsskatteloven, jf. lovbekendtgørelse nr. 1082 af 14. november 2012, som ændret se-nest ved § 1 i lov nr. 792 af 28. juni 2013, foretages følgende ændring:1.Efter § 25 indsættes:”§ 26.Selskaber og foreninger m.v. kan få henstand med betaling af den skat, der beregnes vedoverførsel af aktiver og passiver, jf. § 5, stk. 7 og 8, og § 8, stk. 4, 3. pkt., når skatteberegningenskyldes, at aktiverne og passiverne er overført til et hovedkontor af et selskab, der er skattemæssigthjemmehørende i et land, der er medlem af EU/EØS, eller til et fast driftssted i et land, der er med-lem af EU/EØS.Stk. 2.Henstand efter stk. 1 er betinget af, at der rettidigt indgives selvangivelse til told- og skat-teforvaltningen for det indkomstår, hvori overførslen er sket. Valg af henstand skal meddeles sam-men med selvangivelsen. Gives der udsættelse med indgivelse af selvangivelsen efter skattekontrol-lovens § 4, stk. 4, skal selvangivelse og meddelelse være indgivet inden denne frist.Stk. 3.Told- og skatteforvaltningen kan se bort fra overskridelse af fristen for indgivelse af selv-angivelse og meddelelse, jf. stk. 2.§ 27.Ved henstand efter § 26 etableres der en henstandssaldo, der udgøres af den beregnede skat(henstandsbeløbet) for de aktiver og passiver, der er overført i indkomståret.Stk. 2.Henstandsbeløbet skal afdrages i takt med, at der af de aktiver, som henstandssaldoenvedrører, oppebæres indtægt, herunder realiserede gevinster ved en afståelse m.v., som skulle haveværet medregnet ved opgørelsen af den skattepligtige indkomst, hvis aktivet fortsat havde væretomfattet af dansk beskatning. Afdrag efter 1. pkt. opgøres som skatteværdien af den opgjorte ind-tægt beregnet med den i § 17, stk. 1, nævnte procent. Der skal dog pr. indkomstår mindst betales etafdrag opgjort som 1/7 af det henstandsbeløb, der udgjorde saldoen ved henstandssaldoens etable-

2

ring. Henstandssaldoen nedskrives med afdragsbeløbet, når det er betalt, idet saldoen dog ikke skalafdrages til et mindre beløb end 0 kr.Stk. 3.Hvis et aktiv eller passiv, der er omfattet af en henstand efter § 26, på ny bliver omfattetaf dansk beskatning, og der på dette tidspunkt fortsat er en henstandssaldo, eller hvis alle de aktiverog passiver, som en henstandssaldo vedrører, er afstået, og der herefter fortsat henstår en saldo, skaldet resterende henstandsbeløb afdrages efter reglerne i stk. 2, idet stk. 4-7 tilsvarende finder anven-delse.Stk. 4.Hvis aktiver, der er omfattet af en henstand efter § 26, overføres til et selskab, der er skat-temæssigt hjemmehørende i et land, der ikke er medlem af EU/EØS, eller til et fast driftssted i etland, der ikke er medlem af EU/EØS, sidestilles dette med en afståelse til handelsværdien på over-førselstidspunktet.Stk. 5.Der skal indgives selvangivelse for hvert indkomstår, hvor der er en positiv henstandssal-do. Samtidig med indsendelse af denne selvangivelse skal der gives oplysning om, i hvilket land deaktiver, der er omfattet af en henstand efter § 26, er placeret ultimo indkomståret. Selvangivelsesfri-sten er den i skattekontrollovens § 4, stk. 2, jf. stk. 4, angivne frist, idet skattekontrollovens § 4, stk.3, tilsvarende finder anvendelse. Indgives selvangivelse ikke rettidigt, bortfalder henstanden, og detbeløb, der står på henstandssaldoen, forfalder til betaling. Told- og skatteforvaltningen kan se bortfra overskridelse af fristen for indgivelse af selvangivelse.Stk. 6.Fristen for betaling af beløb omfattet af stk. 2 og 5 er den 1. november i kalenderåret efterindkomståret eller ved forskudt indkomstår den 1. november i kalenderåret efter det kalenderår, somdet forskudte indkomstår træder i stedet for. Betaling senest den 20. i den måned, hvori beløbet efter1. pkt. forfalder til betaling, anses for rettidigt. Betales beløbet ikke rettidigt, forrentes det forfaldnebeløb med renten efter opkrævningslovens § 7, stk. 2, med tillæg af 0,4 procentpoint pr. påbegyndtmåned fra forfaldsdagen at regne.Stk. 7.Henstandsbeløbet forrentes med en rentesats på 1 procentpoint over Nationalbankens dis-konto dog mindst med 3 pct. p.a. Fristen for betaling af renten er den 1. november i kalenderåretefter indkomståret eller ved forskudt indkomstår den 1. november i kalenderåret efter det kalender-år, som det forskudte indkomstår træder i stedet for. Betaling senest den 20. i den måned, hvori be-løbet efter 1. pkt. forfalder til betaling, anses for rettidigt. Betales beløbet ikke rettidigt, forrentesdet forfaldne beløb med renten efter opkrævningslovens § 7, stk. 2, med tillæg af 0,4 procentpointpr. påbegyndt måned fra forfaldsdagen at regne.”

§2Stk. 1.Loven træder i kraft den 1. ---- 2014 og har virkning fra indkomståret 2013.Stk. 2.Selskaber og foreninger m.v., som har fået beregnet skat af gevinst på aktiver og passiverefter reglerne i selskabsskattelovens § 5, stk. 7 eller 8, eller § 8, stk. 4, 3. pkt., som følge af en over-førsel i indkomståret 2008, 2009, 2010, 2011 eller 2012 af de pågældende aktiver eller passiver tilet hovedkontor af et selskab, der er skattemæssigt hjemmehørende i et land, der er medlem afEU/EØS, eller som følge af en overførsel til et fast driftssted i et land, der er medlem af EU/EØS,

3

kan vælge henstand efter reglerne i selskabsskattelovens §§ 26 og 27 som affattet ved denne lovs §1, nr. 1. Henstand kan dog kun opnås i det omfang, selskabet m.v. fortsat ejer de aktiver eller passi-ver, som udløste den skattebetaling, der ønskes henstand med, og at de pågældende aktiver ellerpassiver ikke senere er overført til et hovedkontor af et selskab, der er skattemæssigt hjemmehøren-de i et land, der ikke er medlem af EU/EØS eller til et fast driftssted i et land, der ikke er medlem afEU/EØS land. Henstand efter 1. pkt. omfatter den beregnede skat som følge af overførslen nedsatmed de afdrag, der skulle have været betalt efter reglerne i selskabsskattelovens § 27 som affattetved denne lovs § 1, nr. 1, hvis selskabet m.v. havde været omfattet af reglerne i selskabsskattelo-vens §§ 26 og 27 som affattet ved denne lovs § 1, nr. 1, allerede på overførselstidspunktet. Hen-standen er betinget af, at selskabet m.v. udarbejder en opgørelse over de afdrag, der skulle haveværet betalt efter selskabsskattelovens § 27 som affattet ved denne lovs § 1, nr. 1, hvis selskabetm.v. havde været omfattet heraf allerede fra overførselstidspunktet. Opgørelsen og meddelelse omvalg af henstand skal indgives til told- og skatteforvaltningen senest den 30. juni 2014. Ved valg afhenstand tilbagebetales den del af den eventuelt betalte skat, der udgør forskellen mellem den even-tuelt betalte skat og henstandssaldoen som opgjort efter 3. pkt., idet tilbagebetalingen skal ske se-nest den 1. november 2014. Der tilkommer selskabet m.v. en rente svarende til renten efter opkræv-ningslovens § 7, stk. 2, med tillæg af 0,4 procentpoint pr. påbegyndt måned fra den 1. november2014 at regne hvis tilbagebetalingen sker efter denne dato.

Bemærkninger til lovforslagetAlmindelige bemærkninger1. IndledningLovforslaget følger op på EU-Domstolens dom af 18. juli 2013 vedrørende de danske regler omexitbeskatning af selskaber m.v. ved overførsel af aktiver (og passiver) til selskaber, der er skatte-mæssigt hjemmehørende i andre EU/EØS-lande og faste driftssteder beliggende i andre EU/EØS-lande. Domstolen fastslog, at Danmarks regler om exitbeskatning ikke kan anses for at være i over-ensstemmelse med reglerne om den frie etableringsret i henholdsvis Traktaten om Den EuropæiskeUnions Funktionsmåde (TEUF) og aftalen om Det Europæiske Økonomiske Samarbejdsområde(EØS-aftalen), idet en opgjort exitskat kræves betalt umiddelbart i forbindelse med overførslen.2. Lovforslagets formål og baggrundLovforslaget indeholder en justering af reglerne om exitbeskatning ved selskabers overførsel af ak-tiver og passiver til selskaber, der er skattemæssigt hjemmehørende i andre EU/EØS-lande og fastedriftssteder beliggende i andre EU/EØS-lande, med det formål at sikre, at reglerne har en udform-ning, der er i overensstemmelse med EU-retten. Af EU-Domstolens dom af 18. juli 2013 fremgårprincipperne for udformningen af en sådan ordning i hovedtræk.

4

Det fremgår, at en national lovgivning, der medfører en umiddelbar beskatning af urealiserede ge-vinster på aktiver i forbindelse med overførsel af disse aktiver til et selskab, der er skattemæssigthjemmehørende i et andet EU/EØS-land eller til et fast driftssted beliggende i andet EU/EØS-land,udgør en restriktion af etableringsfriheden, som er egnet til at afholde selskabet fra at flytte sineaktiver til et andet medlemsland.Dette skyldes, at der ikke sker beskatning af de urealiserede kapitalgevinster, når selskabet bevareraktiverne på nationalt område. Beskatningen bevirker dermed, at en overførsel af aktiver inden forlandets grænser er mere fordelagtig end overførsel af aktiver til et andet medlemsland.Hensynet til at sikre en afbalanceret fordeling af beskatningskompetencen i overensstemmelse medterritorialprincippet og hensynet til at undgå en vilkårlig omfordeling af det danske beskatnings-grundlag til andre medlemsstater er begge hensyn, som kan begrunde en restriktion af etablerings-friheden. Dette er anerkendt af EU-Domstolen, og selve princippet med en exitbeskatning i forbin-delse med overførslen af aktiver er derfor ikke i strid med EU-retten.Det understreges derudover i dommen, at når skatten af de urealiserede kapitalgevinster fastsættesendeligt på det tidspunkt, hvor et selskab overfører disse aktiver til et anden medlemsland, har denomstændighed, at visse af disse aktiver muligvis ikke afstås efter deres overførsel til det nye værts-medlemsland, ikke i sig selv den virkning, at oprindelseslandet fratages muligheden for at opkrævedette beløb.Imidlertid er det ikke forholdsmæssigt at udelukke enhver mulighed for udskudt betaling af skatten.Der skal derfor udformes en foranstaltning, som både er egnet til at sikre en afbalanceret fordelingaf beskatningskompetencen mellem medlemslandene, og som er mindre indgribende i etablerings-friheden end den umiddelbare opkrævning af exitskatten. Medlemslandene, som har ret til at beskat-te de kapitalgevinster, der er opstået, mens de omhandlede aktiver befandt sig på deres område, ersåledes berettigede til at foreskrive et andet udløsende kriterium for opkrævning af skatten end denfaktiske afståelse for at sikre skattebetaling i forhold til aktiver, som ikke er bestemt til at blive rea-liseret. Denne foranstaltning skal være mindre indgribende i etableringsfriheden end en opkrævningaf skatten umiddelbart i tilknytning til overførslen.Det er tilstrækkeligt til sikring af en afbalanceret fordeling af beskatningskompetencen, at skattebe-løbet opgøres endeligt i forbindelse med overførslen, men først opkræves på et senere tidspunkt,hvor kapitalgevinsten under alle omstændigheder ville blive skattepligtig.Konkret udgør en ordning, som giver selskaberne mulighed for på den ene side at vælge at betaleexitskatten umiddelbart i forbindelse med overførslen og på den anden side at udskyde betaling afskattebeløbet med tillæg af renter i henhold til den nationale lovgivning, en foranstaltning, som bå-de er egnet til at sikre den afbalancerede fordeling af beskatningskompetencen mellem medlems-landene, og som er mindre indgribende i etableringsfriheden end en ordning, hvor den eneste mu-lighed er øjeblikkelig betaling.

5

De gældende regler medfører en likviditetsmæssig byrde for selskaberne, men de sparer selskabetfor den byrde, det er at administrere en henstandsordning. Rimeligheden af en sådan administrativbyrde er tidligere blevet vurderet i sag C-371/10 (National Grid Indus-dommen), hvor det blev fast-slået, at den administrative byrde i forbindelse med en henstandsordning ikke er urimelig. Såfremtet selskab vurderer, at henstand ikke er attraktiv på grund af de administrative byrder, kan det fritvælge at betale den opgjorte exitskat straks.Med lovforslaget indføres derfor en henstandsordning, således at det er muligt at vælge, at en op-gjort exitskat først skal betales, i takt med at overførte aktiver genererer indtægter, herunder avancersom ville have været omfattet af dansk beskatning, hvis der ikke var sket en overførsel. Henstands-beløbet afdrages i takt med, at der oppebæres afkast (indtægter, gevinster, udbytter) af de overførteaktiver, som ville være blevet beskattet, hvis de var forblevet her i landet. Dog skal det årlige afdragmindst udgøre 1/7 af den opgjorte exitskat. Henstandsperioden er således maksimalt 7 år.3. Gældende retFor selskaber m.v., der er fuldt skattepligtige til Danmark, kan der ske exitbeskatning, hvis den ful-de skattepligt ophører, eller selskabet efter bestemmelserne i en dobbeltbeskatningsoverenskomstbliver hjemmehørende i udlandet. Endvidere kan der ske exitbeskatning ved overførsel af aktiver ogpassiver til selskabets faste driftssted eller hovedkontor i udlandet.Ved ophør af selskabets skattepligt her til landet grundet flytning af ledelsens sæde anses de aktiverog passiver, der ikke fortsat er omfattet af danske beskatning, for afhændet på fraflytningstidspunk-tet jf. selskabsskattelovens § 5, stk. 7. For at en udflytning af selskabets hovedsæde til udlandet ud-løser exitbeskatning, er det en betingelse, at selskabets aktiver og passiver bliver flyttet med. Det ersåledes en betingelse, at der ikke er dannet et fast driftssted i Danmark, hvor aktiverne og passiver-ne indgår.Hvis et europæisk selskab (SE-selskab) eller hvis et europæisk andelsselskab (SCE-selskab), derikke er andelsbeskattet efter selskabsskattelovens § 1, stk.1, nr. 3, flytter sit vedtægtsmæssige hjem-sted til et andet EU-land og dermed ophører med at være skattepligtig her til landet, anses dette sel-skabs aktiver og passiver for afhændet, jf. selskabsskattelovens § 5, stk. 8, jf. stk. 7.For selskaber m.v., der er skattepligtige til Danmark, sidestilles en overførsel af aktiver og passivertil et fast driftssted eller hovedkontor i udlandet med salg til et koncernforbundet selskab, og med-mindre der er valgt international sambeskatning, eller aktiverne efter overførslen er omfattet afCFC-beskatning, vil en sådan overførsel udløse exitbeskatning, jf. selskabsskattelovens § 8, stk. 4,3. pkt.

6

Bestemmelserne indebærer, at selskab m.v. beskattes af urealiserede kapitalgevinster herunder gen-vundne af- og nedskrivninger, idet salgssummen fastsættes til handelsværdien på overførselstids-punktet.4. LovforslagetDet foreslås at udbygge reglerne om exitbeskatning af selskaber m.v. ved overførsel af aktiver ogpassiver til udlandet med en henstandsordning. Udgangspunktet er fortsat, at exitskatten skal betalesumiddelbart i forbindelse med overførslen. Ved overførsel til et hovedkontor af et selskab, der erskattemæssigt hjemmehørende i et land, der er medlem af EU/EØS, eller til et fast driftssted i etland, der er medlem af EU/EØS, kan selskabet m.v. dog vælge at anvende den foreslåede hen-standsordning. Valget træffes ved at give SKAT meddelelse herom.Henstand med betaling omfatter situationer, hvor aktiver og passiver ikke længere omfattes af danskbeskatning, fordi de er overført til hovedkontor af et selskab, der er skattemæssigt hjemmehørende iet land, der er medlem af EU/EØS, eller til et fast driftssted i et land, der er medlem af EU/EØS.Der kan eksempelvis være tale om, at aktiver og passiver er udgået af dansk beskatning, fordi sel-skabet m.v. ophører med at være omfattet af fuldt skattepligtigt til Danmark, idet ledelsens sæde erflyttet til et andet EU/EØS-land, uden at aktiverne og passiverne danner et fast driftssted i Danmark.Et andet eksempel er den situation, hvor aktiver og passiver udgår af dansk beskatning, fordi dersker en intern overførsel i selskabet enten fra selskabet i Danmark til et fast driftssted i et andetEU/EØS-land, eller fra et fast driftssted i Danmark til selskabets hovedkontor i et andet EU/EØS-land.Den eneste betingelse for at få henstand er, at der indgives en selvangivelse for det indkomstår,hvori overførslen har fundet sted, og at denne er indgivet rettidigt.Ved henstand etableres der en henstandssaldo for de aktiver og passiver, der er overført i indkomst-året, og hvor der er bedt om henstand med betaling af den opgjorte exitskat. Saldoen ved etablerin-gen er den exitskat (henstandsbeløbet), der er givet henstand med betaling af. Henstandsbeløbetudgør en gæld til Danmark, som skal betales. Afdragsprofilen foreslås udformet således, at der skalbetales afdrag på gælden i takt med, at de omfattede aktiver giver et afkast i form af indtægter, rea-liserede gevinster m.v., som ville være blevet beskattet i Danmark, hvis aktivet ikke var blevet over-ført til et hovedkontor af et selskab, der er skattemæssigt hjemmehørende i et land, der er medlem afEU/EØS, eller til et fast driftssted i et land, der er medlem af EU/EØS. Som et minimum skal ind-komstårets afdrag dog udgøre et beløb svarende til 1/7 af henstandsbeløbet ved saldoens etablering.Der opgøres også et afdragsbeløb for det indkomstår, hvori overførslen er foretaget.Det forhold, at selskaber m.v. kan få henstand med betaling af den beregnede exitskat, betyder ikke,at de skal tilbydes adgang til en ubegrænset henstand. Exitskatten skal betales, og det skal ske indenfor en rimelig tidshorisont. Det er opfattelsen, at en henstandsperiode på maksimalt 7 år repræsente-

7

rer en tidsramme, der giver en rimelig betalingsudskydelse og samtidig en vis sikkerhed for, at exit-skatten bliver betalt. Samtidig svarer de 7 år til afskrivningsperioden for immaterielle aktiver, somer den type af aktiver, der primært må forventes overført til et hovedkontor af et selskab, der er skat-temæssigt hjemmehørende i et land, der er medlem af EU/EØS, eller til et fast driftssted i et land,der er medlem af EU/EØS.Efter forslaget skal det til enhver tid skyldige beløb, der indestår på henstandssaldoen, forrentes.Rentesatsen er efter forslaget en sats på 1 procentpoint over Nationalbankens diskonto dog mindsten sats på 3 pct. p.a. Rentesatsen er den samme som den, der finder anvendelse ved henstand medbetaling af bo- og gaveafgift.Der skal foretages betaling til nedbringelse af henstandsbeløbet, indtil det er afdraget fuldt ud. Dettegælder f.eks. også i den situation, hvor alle de aktiver og passiver, der er knyttet til en given hen-standssaldo, er afstået, men hvor der fortsat resterer en positiv saldo, og i den situation, hvor et aktivigen omfattes af dansk beskatning, men hvor den henstandssaldo, som aktivet er knyttet til, stadig erpositiv.Hvor aktiver og passiver omfattet af en exitbeskatning med tilknyttet henstand igen omfattes afdansk beskatning, finder de gældende regler om indgangsværdier anvendelse.5. Økonomiske konsekvenser for det offentligeDen foreslåede henstandsordning for betalingen af exitskat mod forrentning skønnes i det store oghele at være neutral i forhold til budgetterede indtægter. Det er herved lagt til grund, at den foreslå-ede sats på diskontoen plus 1 pct.-point, dog mindst 3 pct., stort set svarer til den rente, staten i gen-nemsnit kan opnå. Det er endvidere lagt til grund, at kreditrisikoen ved henstanden er meget be-grænset.Udskydelsen af betalingen af exitskatten vil have en umiddelbar negativ likviditetsvirkning. Der erikke holdepunkter for at vurdere henstandsomfanget og dermed likviditetsvirkningen.6. Administrative konsekvenser for det offentligeDet skønnes, at lovforslaget indebærer et ressourceforbrug i størrelsesordenen 1-2 årsværk. Hertilkommer en forventet omkostning til tilretning af den planlagte it-løsning for modtagelse af sel-skabsselvangivelsen (DIAS). Sidstnævnte omkostning skønnes at være i størrelsesordenen 600.000kr.7. Økonomiske konsekvenser for erhvervslivetDen foreslåede henstandsordning kan lette likviditetsbelastningen fra exitskatten for virksomheder,som overfører aktiver og passiver til et selskab, der er skattemæssigt hjemmehørende i et land, derer medlem af EU/EØS eller til et fast driftssted i et land, der er medlem af EU/EØS.

8

8. Administrative konsekvenser for erhvervslivetFor selskaber m.v., der vælger at anvende den foreslåede henstandsordning, vil dette indebære enøget administrativ byrde, idet der for hvert år med en positiv henstandssaldo skal indgives en selv-angivelse med angivelse af årets afdrag.9. Administrative konsekvenser for borgerneForslaget har ikke administrative konsekvenser for borgerne.10. Miljømæssige konsekvenserForslaget har ikke miljømæssige konsekvenser.11. Forholdet til EU-rettenForslaget følger op på EU-Domstolens dom af 18. juli 2013 i sag C-261/11, som forpligter Dan-mark til at bringe de nuværende regler om exitbeskatning af selskaber i overensstemmelse med arti-kel 49 TEUF og EØS-aftalens artikel 31 om den fri etableringsret.12. Hørte myndigheder og organisationer m.v.13. Sammenfattende skemaSamlet vurdering af konsekvenser af lovforslagetPositive konsekvenser/ mindreudgifterØkonomiske konsekvenserfor det offentligeNegative konsekven-ser/merudgifterForslaget, om at der kan giveshenstand med betalingen afexitskatten mod forrentning,skønnes ikke at medføre etmærkbart mindreprovenu pålangt sigt.Der vil i de første finansårfremkomme et mindreprovenu,i det omfang de berørte virk-somheder vælger at bruge ord-ningen.Forslaget vurderes at medføreet øget ressourceforbrug forSKAT på 1-2 årsværk. Hertilkommer en forventet omkost-ning til tilretning af den plan-lagte it-løsning for modtagelseaf selskabsselvangivelsen (DI-AS). Sidstnævnte omkostning

Administrative konsekvenserfor det offentlige

9

skønnes at være i størrelsesord-nen 600.000 kr.Økonomiske konsekvenserfor erhvervslivetHenstandsordningen kan lettelikviditetsbelastningen fra exit-skatten for virksomheder, somoverfører aktiver og passiver tilandre EU/EØS-lande.Forslaget medfører en øget ad-ministrativ byrde, hvis de be-rørte selskaber vælger at an-vende henstandsordningen.Ingen

Administrative konsekvenserfor erhvervslivet

Administrative konsekvenserfor borgerneMiljømæssige konsekvenserForholdet til EU-retten

Ingen

IngenIngenForslaget følger op på EU-Domstolens dom af 18. juli 2013 i sag C-261/11.

Bemærkninger til lovforslagets enkelte bestemmelser

Til § 1Til nr. 1Med den foreslåede § 26 i selskabsskatteloven indføres der mulighed for, at selskaber og foreningerm.v., der overfører aktiver og/eller passiver til et hovedkontor af et selskab, der er skattemæssigthjemmehørende i et land, der er medlem af EU/EØS, eller til et fast driftssted i et land, der er med-lem af EU/EØS, kan vælge henstand med betaling af exitskatten på urealiserede gevinster af aktiverog passiver, der ikke længere er undergivet dansk beskatning.Den foreslåede henstandsordning indebærer, at de omhandlede selskaber og foreninger m.v. kanvælge at få henstand med betaling af exitskatten vedrørende urealiserede gevinster, der er oppebå-ret, mens aktiverne m.v. var omfattet af dansk beskatning, i stedet for at betale exitskatten umiddel-bart i forbindelse med overførslen. Det er fortsat udgangspunktet, at der sker exitbeskatning efter dehidtil gældende regler. Der er således tale om en valgfri henstandsordning.Reglen omfatter selskaber og foreninger m.v., der ophører med at være skattepligtige efter selskabs-skattelovens § 1, f.eks. fordi de flytter ledelsens sæde fra Danmark til et andet EU/EØS-land. Reg-len omfatter også selskaber og foreninger m.v., der skattemæssigt bliver hjemmehørende i et andetEU/EØS-land som følge af en dobbeltbeskatningsoverenskomst, med den virkning at selskabetsaktiver og passiver ikke længere er omfattet af dansk beskatning. Dette indebærer for eksempel, athvis et selskab, der er skattepligtigt til Danmark som følge af ledelsens sæde her i landet, flytterledelsens sæde til Spanien, vil selskabet kunne opnå henstand med betalingen af den opgjorte exit-skat af de urealiserede gevinster på aktiver og gæld, der er oppebåret, mens aktiverne m.v. har væretomfattet af dansk beskatning.

10

Hvis aktiverne og passiverne forbliver i et fast driftssted i Danmark, indtræder der ikke exitbeskat-ning, hvorfor muligheden for at vælge henstand med betalingen af exitskatten ikke er relevant.Bestemmelsen gælder tilsvarende for overførsel af aktiver og passiver fra europæiske selskaber(SE-selskaber) og fra andelsselskaber (SCE-selskaber), der ikke andelsbeskattes, når disse to formerfor selskaber ophører med at være skattepligtige efter selskabsskattelovens § 1, fordi selskaberneflytter deres vedtægtsmæssige hjemsted til et andet EU-land.Endvidere omfatter bestemmelsen selskaber m.v., der fortsat er skattepligtige til Danmark, men somoverfører et eller flere af deres aktiver eller passiver til et fast driftssted eller et hovedkontor i etandet EU/EØS-land.Det er en betingelse for henstand med betaling af exitskatten, at selskabet eller foreningen m.v.samtidig med indsendelse af selvangivelsen giver meddelelse til SKAT om, at der ønskes henstand.Meddelelsen om henstand skal indgives sammen med den almindelige selvangivelse for det ind-komstår, hvor aktiverne og passiverne er overført. Hvis SKAT har givet udsættelse med selvangi-velsen efter bestemmelsen i skattekontrollovens § 4, stk. 4, er det denne frist, der finder anvendelse.Konsekvensen af, at der ikke indgives selvangivelse og meddelelse om henstand inden for de nævn-te frister, er, at adgangen til at få henstand bortfalder. SKAT har dog adgang til at se bort fra frist-overskridelsen for selvangivelse og meddelelse, såfremt omstændighederne taler herfor. Et eksem-pel herpå kan være en situation, hvor fristoverskridelsen alene er af kortere varighed, og den skatte-pligtige har været forhindret i at indsende det pågældende materiale på grund af sygdom, der harmedført hospitals- eller institutionsophold.Den foreslåede § 27 i selskabsskatteloven betyder, at der for selskaber og foreninger m.v., der haropnået henstand med exitskatten i medfør af den foreslåede § 26, oprettes en henstandssaldo, deromfatter den samlede, beregnede exitskat for aktiver og passiver, der er overført i samme indkomst-år, og for hvilke der ydes henstand med betaling af exitskatten i medfør af den foreslåede § 26. Hvisder overføres aktiver og passiver i et efterfølgende indkomstår, oprettes der en ny henstandssaldofor den beregnede skat af disse aktiver og passiver. De pågældende henstandssaldi er skattemæssigtadskilte og afdrages hver for sig.Når aktiver og passiver overføres til udlandet, uden at der er valgt international sambeskatning, op-gøres der et beløb til beskatning efter de almindelige regler om exitbeskatning. Hvis overførslensker til et hovedkontor af et selskab, der er skattemæssigt hjemmehørende i et land, der er medlemaf EU/EØS, eller hvis overførslen sker til et fast driftssted i et land, der er medlem af EU/EØS, kander herefter vælges henstand med betalingen af exitskatten efter de foreslåede regler. Den beregne-de skat indgår på henstandssaldoen og anses for en gæld, der skal afdrages og forrentes. Henstands-ordningen består af en afdragsordning, der indebærer, at gælden (den opgjorte exitskat) afdrages

11

løbende i takt med, at der oppebæres indtægt af de overførte aktiver dog mindst med 1/7 årligt afden oprindelige henstandssaldos størrelse ved overførslen. Selskabet kan vælge at afdrage gældenmed større årlige beløb end 1/7 og kan tillige til enhver tid vælge at indfri restsaldoen. Når hen-standssaldoen er gået i nul, skal der ikke foretages yderligere afdrag. Passiver medtages ikke i vedopgørelsen af afkast. Dvs. at afdragssatsen for passiver svarer til minimumssatsen på 1/7.Afdragene opgøres som skatteværdien af det afkast herunder indtægter, udbytter og avancer, dergenereres af aktiverne efter overførslen, og som ville være blevet beskattet, hvis aktiverne var for-blevet i Danmark. Der skal ikke tages hensyn til de udgifter og tab, der vedrører andre aktiver. Derer således ikke tale om, at der skal foretages en egentlig nettoindkomstopgørelse.Skatteværdien af afkastet opgøres på grundlag af den selskabsskattesats, der er gældende for detindkomstår, som afdraget vedrører. Det gælder også, hvor selskabsskattesatsen i betalingsåret ikkeer identisk hermed.Opgørelsen af det afkast, som de overførte aktiver må anses for at generere, skal i udgangspunktetske med afsæt i en ramme, hvorefter det selskab m.v., der har overført de pågældende aktiver, ansesfor at have stillet aktiverne til rådighed for en anden virksomhed, hvor der er tale om en overførselomfattet af selskabsskattelovens § 5, stk. 7 eller 8, og ligeledes anses for at have stillet aktiverne tilrådighed for en anden virksomhed, hvor der er tale om en overførsel efter selskabsskattelovens § 8,stk. 4, 3. pkt.Det vil sige, at så længe der resterer en positiv saldo på henstandskontoen, anses det overdragendeselskab eller forening m.v. for at have stillet de overdragne aktiver til rådighed for den modtagneenhed i det andet EU/EØS-land. Det afkast, der skal afdrages på henstandssaldoen, opgøres medandre ord som det afkast, der ville have været omfattet af dansk beskatning, hvis aktiverne ikke varoverflyttet.Såfremt selskabet er i besiddelse af flere identiske aktiver, som ikke alle er omfattet af henstands-ordningen, anses de aktiver, someromfattet af henstandsordningen, for afstået først.I forhold til driftsmidler og immaterielle aktiver vil pejlemærket være, hvilke indtægter det overdra-gende danske selskab selv kunne have forventet at opnå af det pågældende driftsmiddel eller imma-terielle aktiv, hvis selskabet havde beholdt aktivet. Der kan f.eks. henses til, hvad den faktiske ind-tjening er i det modtagende udenlandske selskab, men det afgørende er, at afkastet skal fastlæggespå grundlag af armslængdeprincippet, jf. ligningslovens 2.Opgørelsen af afkastet skal ske ud fra danske regler. Er der f.eks. tale om et afskrivningsberettigetaktiv, skal der derfor tages højde for adgangen til at foretage skattemæssige afskrivninger.

12

Hvis der er overført værdipapirer m.v., vil f.eks. renteindtægter og udbytter udgøre et relevant af-kast, såfremt disse ville have været skattepligtige efter danske regler. Det samme gælder f.eks. urea-liserede værdistigninger på værdipapirer, i tilfælde hvor lagerprincippet finder anvendelse.Overføres et aktiv med en urealiseret gevinst fra et dansk selskab til eksempelvis selskabets fastedriftssted i Tyskland, og der vælges henstand efter de foreslåede regler, etableres der en saldo, derbestår af det henstandsbeløb, der omhandler den beregnede exitskat. Hvis aktivet ikke giver et af-kast i det første år efter overførslen til Tyskland, udgør afdraget for det første indkomstår 1/7 af detoprindelige henstandsbeløb. Afdraget betales med tillæg af rente af henstandssaldoen. For efterføl-gende indkomstår vil der stadig som minimum skulle afdrages i alt 1/7 af den oprindelige saldo(selve exitskattebeløbet) ved oprettelsen af henstandssaldoen, idet der mindst skal foretages afdragmed lige store årlige beløb fordelt over en 7-årig periode.

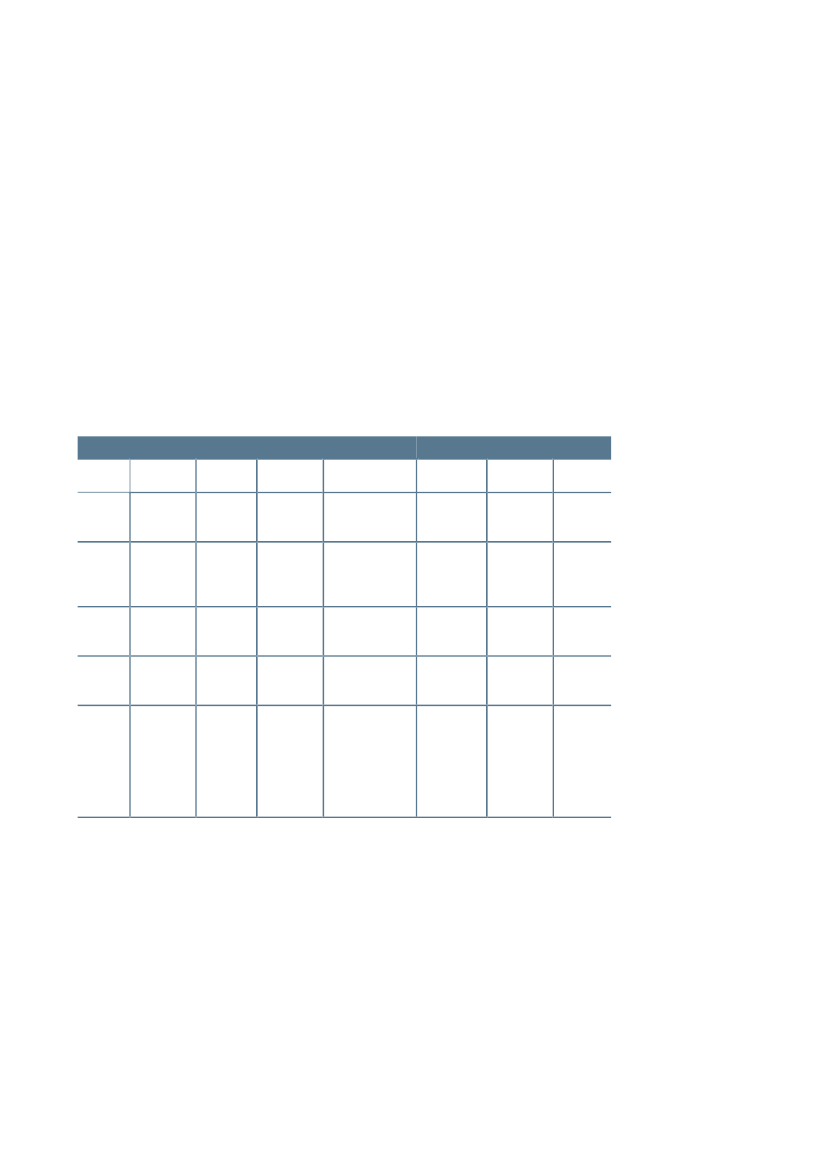

Eksempel på afdrag af henstandssaldoÅr1PrimosaldoAfkastSkatteværdi Afdrag(1/7 af 50.000)7.143(25 pct. af25.000)6.250(25 pct. af40.000)10.000(25 pct. af147.000)36.750NedskrivningUltimosaldo Rente3af saldo2-50.000250

1

50.000

4

0

2

50.000

25.000

(minimumsaf-drag) 7.143

(afdrag år 1)7.143

42.857

1.464

3

42.857

40.000

10.000

(afdrag år 2)7.143(afdrag år 3)10.000(afdrag år 4)36.750 Dogmax. etafdragsvarende tilrestsaldoenpå 25.714

35.714

1.250

4

35.714

147.000

36.750

25.714

1.021

5

25.714

(25 pct. af4.800 4.800) 1.200

(7.143)5

-

643

1) Regnskabsåret forudsættes at følge kalenderåret. Eksemplet er i kr.2) Det forudsættes, at betaling sker pr. 1. november i kalenderåret efter indkomståret – dvs. hverken før tid eller med fristoverskridelse.3) Renten forudsættes at udgøre 3 pct. i alle årene.4) Beløbet er den endelige exitskat efter regler om acontoskat, restskattetillæg m.v.5) Det beregnede afdrag for år 5 skal ikke betales, da saldoen er nedbragt til 0 på betalingstidspunktet.

I ovenstående eksempel afdrages henstandskontoen over en 5-årig periode. År 1 er overførselsåret. Idette år er der i eksemplet ikke noget afkast af de overførte aktiver. Der beregnes et minimumsaf-drag på 7.143 kr. svarende til 1/7 af den oprindelige exitskat, der er opgjort til i alt 50.000 kr. Hen-standssaldoen afskrives på det tidspunkt, hvor beløbet betales. Beløbet betales 1. november i kalen-

13

deråret efter indkomståret. Det vil sige, at betaling af afdraget, der er beregnet for år 1, som ud-gangspunkt først sker den 1. november i år 2. Saldoen nedskrives derfor ikke i år 1.Primosaldoen i år 2 udgør 50.000 kr. Der har i indkomståret været et afkast på 25.000 kr. Skatte-værdien heraf er 6.250 kr., hvilket er mindre end minimumsafdraget på 7.143 kr. Afdraget for år 2er derfor 7.143 kr. Henstandssaldoen nedskrives med afdraget for år 1 på 7.143 kr. Henstandsaldoenudgør herefter 42.857 kr. ultimo år 2 og primo år 3. I år 3 er der et afkast på 40.000 kr., der kan hen-føres til de ovedragne aktiver. Skatteværdien heraf er 10.000 kr., der skal afdrages på henstandssal-doen. Henstandssaldoen primo år 3 nedskrives med 7.143 kr., som udgør afdraget for år 2, der beta-les i år 3.I år 4 er der et afkast med en skatteværdi på 36.750 kr., der skal betales i år 5. Henstandssaldoenprimo år 4 nedsættes med 10.000 kr., som udgør det opgjorte afdrag for år 3. For år 5 betales rest-saldoen på 25.714 kr., idet henstandssaldoen højst skal nedskrives til 0 kr.Som det fremgår af eksemplet, beregnes renten på minimum 3 pct. p.a. af det til enhver tid skyldigebeløb på henstandskontoen.Hvis de overførte aktiver, for hvilke der er givet henstand med skattebetalingen, flyttes ud afEU/EØS, anses dette for en afståelse til handelsværdien på overførselstidspunktet. Der skal derforberegnes et beløb til afdrag på henstandssaldoen efter de foreslåede regler.Der er tale om afdrag på en henstand, der er givet med betaling af et skattebeløb, og dermed omafdrag på en gæld. Der er ikke tale om en dansk beskatning af den pågældende indtægt, som opnåsaf de overførte aktiver. Der skal derfor ikke ved beregningen af afdragets størrelse gives credit foren eventuel udenlandsk betalt skat af den pågældende indtægt. Geninddragelse under dansk beskat-ning, hvad enten det er ved intern overførsel eller en overdragelse mellem juridiske enheder, be-handles i relation til henstanden på samme måde som tilsvarende overdragelser til andre EU/EØS-lande.Det er en betingelse for fortsat henstand, at der indgives en selvangivelse til SKAT for hvert ind-komstår, hvor der er en positiv henstandssaldo. Det skal samtidig oplyses, i hvilket land de omhand-lede aktiver befinder sig. Selvangivelsen skal indgives inden for de almindelige frister i skattekon-trolloven. Hvis selvangivelsen ikke indsendes rettidigt, bortfalder henstanden med den virkning, atdet beløb, der indestår på henstandssaldoen, forfalder til betaling. SKAT kan dog bortse fra frist-overskridelser såfremt omstændighederne taler herfor, jf. bemærkninger ovenfor til den foreslåede §26, stk. 3.

14

Betalingsfristen for afdrag er den 1. november i kalenderåret efter indkomståret. Hvis selskabet harforskudt indkomstår, er betalingsfristen den 1. november i kalenderåret efter det kalenderår, som detforskudte indkomstår træder i stedet for. Betaling senest den 20. i den pågældende måned anses forrettidig betaling. Hvis beløbet ikke betales rettidigt, bliver det forfaldne beløb til betaling forrentetmed renten i opkrævningslovens § 7, stk. 2, tillagt 0,4 procentpoint pr. påbegyndt måned.Henstandsbeløbet forrentes med diskontoen med tillæg af 1 procentpoint dog mindst 3 pct. p.a.Renten beregnes af det til enhver tid skyldige beløb på henstandssaldoen. Betalingsfristen for beta-ling af renten af gælden følger reglerne for betaling af afdrag på gælden og er derfor ligeledes den1. november i kalenderåret efter indkomståret. Hvis selskabet har forskudt indkomstår, er betalings-fristen den 1. november i kalenderåret efter det kalenderår, som det forskudte indkomstår træder istedet for. I forhold til renten anses betaling den 20. i den pågældende måned ligeledes for rettidigbetaling.Hvis de pågældende aktiver og passiver, for hvilke der er ydet henstand med betaling af den opgjor-te exitskat, bliver omfattet af dansk beskatning igen, skal en eventuel resterende del af henstands-saldoen fortsat afdrages efter de nævnte regler. Dette gælder også, hvis de pågældende aktiver ogpassiver er afstået, mens der stadigvæk er en positiv henstandssaldo. Resterer der efter en genind-dragelse af aktiverne eller passiverne under dansk beskatning en positiv henstandssaldo, der skalafdrages, skal der fortsat indsendes selvangivelse efter de foreslåede regler. Indsendes der ikke ret-tidig selvangivelse, bortfalder henstanden.

Til § 2Til stk. 1Det foreslås, at loven træder i kraft den 1. xxx 2014, og at den har virkning for aktiver og passiver,der overføres til et hovedkontor af et selskab, der er skattemæssigt hjemmehørende i et land, der ermedlem af EU/EØS, eller til et fast driftssted i et land, der er medlem af EU/EØS, i indkomståret2013 eller senere indkomstår.Virkningstidspunktet er fastsat til at ligge før ikrafttrædelsestidspunktet, da der er tale om en æn-dring med en lempende virkning for de omfattede selskaber. Da EU-Domstolen har truffet endeligafgørelse i den sag, der ligger til grund for den foreslåede lovændring i 2013, foreslås det, at de nyeregler i overensstemmelse hermed skal have virkning fra indkomståret 2013.Til stk. 2Der foreslås en overgangsregel, således at selskaber og foreninger m.v., der inden for de seneste 5indkomstår, dvs. 2008 – 2012, er blevet exitbeskattet på grund af en overførsel af aktiver og passi-ver til et hovedkontor af et selskab, der er skattemæssigt hjemmehørende i et land, der er medlem af

15

EU/EØS, uden at blive tilknyttet et fast driftssted, der er beliggende i et land, der ikke er medlem afEU/EØS, kan vælge at anvende den foreslåede henstandsordning i stedet.Selskaber og foreninger m.v., der ønsker at anvende overgangsreglens adgang til at vælge henstand,skal senest den 30. juni 2014 give SKAT meddelelse herom.Perioden for overgangsreglen er fastsat til de seneste 5 år. Det skyldes, at skatteansættelsen for exit-beskatningen er undergivet den forlængede ligningsfrist efter skatteforvaltningslovens § 26, stk. 5,da de pågældende selskaber tilhører kredsen af skattepligtige, der er omfattet af skattekontrollovens§ 3B. Overgangsreglen er derfor fastsat i overensstemmelse med de udvidede fristregler i skatte-forvaltningslovens § 26, stk. 5.Adgangen til at vælge henstandsordningen er betinget af, at selskabet m.v. fortsat ejer de aktiver ogpassiver, der udløste den exitskat, der nu ønskes henstand med, og at disse aktiver og passiver fort-sat befinder sig i et land, der er medlem af EU eller EØS. Selskabet m.v. omfatter også faste drifts-steder.Selskaber og foreninger m.v., der ønsker at anvende overgangsreglen, skal opgøre det beløb, der vilvære omfattet af henstanden, fra det tidspunkt, hvor der vælges henstand efter overgangsreglen.Opgørelsen skal ske under anvendelse af reglerne i den foreslåede § 27 i selskabsskatteloven. Sel-skabet m.v. skal således udarbejde en opgørelse over de afdrag, der skulle have været betalt fraoverførslen og frem til valg af henstandsordning, hvis selskabet m.v. allerede på overførselstids-punktet havde haft mulighed for at vælge henstand med betaling af den opgjorte exitskat.Når der vælges henstand i en situation, hvor exitskatten helt eller delvis er betalt, tilbagebetales deneventuelt for meget indbetalte exitskat. Den eventuelt for meget betalte exitskat opgøres som detindbetalte exitskattebeløb med fradrag af det beløb, der udgør henstandssaldoen som opgjort underovergangsreglen, idet tilbagebetalingen skal ske senest den 1. november 2014. Sker tilbagebetalin-gen senere end dette tidspunkt, har selskabet m.v. krav på renter pr. påbegyndt måned fra den 1.november 2014 at regne. Der er ikke krav på renter helt tilbage fra det tidspunkt, hvor exitskattebe-løbet blev betalt.

16

Bilag

Lovforslaget sammenholdt med gældende lovGældende formuleringLovforslaget