Skatteudvalget 2012-13

SAU Alm.del

Offentligt

1. april 2014J.nr. 13-0230142

Til Folketinget – SkatteudvalgetHermed sendes svar på spørgsmål nr. 608af 12. juli 2013 (alm. del).Spørgsmålet er stilletefter ønske fra Ole Birk Olesen (LA).

Morten Østergaard/ Lene Skov Henningsen

Spørgsmål

Vil ministeren med udgangspunkt i samme opgørelsesmetoder, som benyttes i svar påSAU alm del – spørgsmål 231 oplyse virkningerne af henholdsvis en halvering og en fuld-stændig afskaffelse af følgende skatter og afgifter for de tre kategorier ”Netto provenuinkl. adfærd og arbejdsudbud”, Samfund netto” og ”Heraf danske borgere”:SpiritusafgifterCigaretafgifterBenzin- og dieselafgifterTopskatSelskabsskatRegistreringsafgift på biler.Svar

Besvarelsen af SAU alm. del – spørgsmål 231 tog udgangspunkt i en lille (i princippetmarginal) forhøjelse og en lille nedsættelse af de nævnte skatter og afgifter.Som det fremgår af besvarelsen af SAU alm. del – spørgsmål 231, gælder der ved småændringer, at danske borgeres andel af de samfundsøkonomiske konsekvenser stort setsvarer til den umiddelbare provenuvirkning eventuelt korrigeret for den andel, der falderpå udlændinge.Herved kan nettokonsekvenserne for samfundet, dvs. hvor der tages hensyn til, at en delaf ændringen i skatternes/afgifternes belastning af borgerne modsvares af mer- eller min-dreprovenu for det offentlige, opgøres som nettoprovenuet plus danske borgeres andel afden umiddelbare provenuvirkning. Hertil kommer virkningerne på eventuelle eksterneomkostninger som f.eks. sundhed, miljø, trængsel på vejene m.v.Da der nu spørges til beregninger, som ligger langt ud over små ændringer i de pågælden-de skatter og afgifter, gælder denne simple sammenhæng imidlertid ikke længere.Ved beregninger af den samfundsøkonomiske virkning af store skatte- og afgiftsændrin-ger skal der endvidere tages hensyn til de privatøkonomiskefordele, som borgerne opnårved at ændre adfærd.Tilsvarende gælder det også ved større ændringer af de nævnte skatter og afgifter, at dervil ske større ændringer i andre omkostninger fx sundhed, miljø, trængsel osv. Ændrin-gerne i disse omkostninger kan være betydelige og er derfor indregnet i opgørelsen af”netto samfund”.Derudover skal det understreges, at der er meget stor usikkerhed om de adfærdsmæssigekonsekvenser ved så store ændringer, som der spørges til. Derfor er der også meget storusikkerhed forbundet med opgørelsen af nettoprovenuet og de samfundsøkonomiskekonsekvenser.

Side 2af 2

Desuden bør det bemærkes, at de nævnte skatte- og afgiftslettelser er ufinansierede. Detbetyder, at belastningen af det finanspolitiske råderum før eller siden skal imødegås viaenten lavere offentlige udgifter eller højere skatter og afgifter. Jo senere stramningernegennemføres, jo større skal de være i forhold til den umiddelbare skattenedsættelse.I opgørelsen af de samfundsøkonomiske konsekvenser og virkningen for borgerne er derikke taget højde for værdisætningen af serviceforringelser, mindre omfordeling og for-vridningseffekter i forbindelse med hel eller delvis finansiering med andre skatter og afgif-ter. Bidraget herfra vil afhænge af den konkrete udformning af finansieringen, men vilreducere eller eliminere den skønnede samfundsøkonomiske gevinst ved de nævnte ufi-nansierede skatte- og afgiftslettelser.De skønnede virkninger ved en halvering,henholdsvis afskaffelse af de nævnte skatter ogafgifter, fremgår af tabel 1 og 2 i bilag 1 nedenfor.Der er ikke taget hensyn til, at lavere bil- og brændstofafgifter ved fastholdte målsætnin-ger i klima- og energipolitikken forudsætter markante stramninger af reguleringen af bl.a.CO2-udledninger uden for kvotesektoren. Kompenserende klimatiltag vil også reducereeller eliminere den skønnede samfundsøkonomiske gevinst ved de nævnte ufinansieredeskatte- og afgiftslettelser.Der er heller ikke taget hensyn til, at en markant nedsættelse af selskabsskatten – veduændret beskatning af personers aktieafkast – vil tilskynde til, at hovedaktionærer modta-ger arbejdsvederlag som aktieindkomst i stedet for personlig indkomst.

Side 3af 3

Bilag 1Det bemærkes, at afgifterne på spiritus, tobak, benzin og diesel alle er EU-harmoniseredeafgifter. Der er fastsat minimumsafgifter, som sætter grænser for, hvor meget man iDanmark vil kunne reducere de pågældende afgifter uden at komme i konflikt med EU-reglerne.Dette er der i beregningerne i tabel 1 og 2 taget hensyn til, idet der vedr. afgifterne påspiritus, tobak, benzin og diesel kun er regnet på nedsættelser, som er mulige indenforrammerne af EU-reglerne.Provenuberegningerne i tabel 1 og 2 er bygget op efter den samme metode, som anven-des i Skatteministeriets lovforslag.Det umiddelbare provenu er således virkningen på den relevante finanslovskonto, fx forregistreringsafgiften, ved uændret adfærd.Provenuvirkningen inklusiv virkning på andre konti tager højde for, at der i visse tilfældedirekte sker ændringer på andre finanslovskonti, fx momskontoen vedr. afgifterne påtobak, spiritus og benzin og diesel, når den pågældende afgift ændres, dog fortsat underforudsætning af uændret adfærd. Det vil sige at det umiddelbare provenu inkl. virkning påandre konti forhøjes med fx en faktor 1,25 for at inkludere virkningen på momskontoen.Provenuvirkningen efter tilbageløb inkluderer deautomatisk afledte provenuvirkninger,som følge af den forbrugstilpasning, som sker for at overholde budgettet ved uændretadfærd. En lempelse af tobaksafgifterne vil fx resultere i, at der ved uændret adfærd kananvendes indkomst på andet moms- og afgiftsbelagt forbrug, som vil resultere i øgedeafledte moms- og afgiftsindtægter.Nettoprovenuet inkl. adfærd og arbejdsudbud svarer endelig til den samlede virkning forde offentlige finanser, når der er taget højde for adfærdsændringer (fx ændret forbrugs-sammensætning) og øget arbejdsudbud.”Samfund netto” i tabel 1 og 2 dækker over de samfundsøkonomiske konsekvenser vedde forudsatte, ufinansierede skatte- og afgiftslettelser. Det vil sige de angivne virkningerskal fortolkes som gevinsten ved at nedbringe forvridningen af forbrug, investering, ar-bejdsudbud osv. Derimod indgår ikke forvridninger eller andre relevante samfundsøko-nomiske omkostninger ved den finansiering, der før eller siden skal gennemføres. Deberegnede virkninger tager i sagens natur heller ikke højde for, at fx lavere topskat vilmedføre større, målte indkomstforskelle.

Side 4af 4

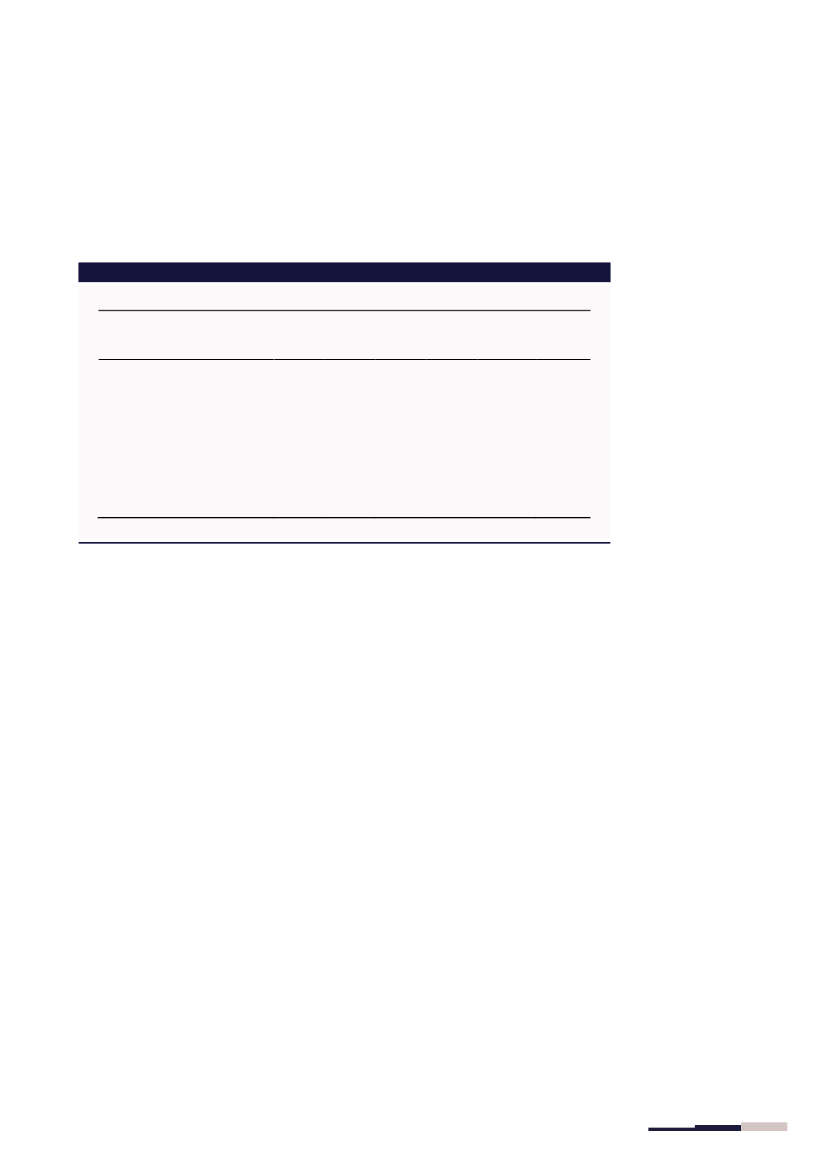

”Heraf danske borgere” i tabel 1 og 2 er de danske borgeres andel af de samfundsøko-nomiske konsekvenser, som stort set svarer til den umiddelbare provenuvirkning eventu-elt korrigeret for den andel, der falder på udlændinge og inklusiv de privatøkonomiskefordele, som borgerne opnår ved at ændre adfærd.Tabel 1. Ufinansieret skønnet virkning af halvering eller evt. nedsættelse til EU-minimumsafgift1)Tobak3)

SpiritusMio.kr. i 2014-niveau

Benzinogdiesel4)

Topskat Selskabs- Registre-skat5)rings-afgift6)

Mio. kr.Umiddelbart provenuInklusiv virkning på andre kontiEfter tilbageløbNetto provenu inkl. adfærd ogarbejdsudbudSamfund netto2)Heraf danske borgere-525-675-500-275200575-2.650-3.325-2.500-2001.7752.950-4.300-5.050-3.575-6752.3754.200-7.000-7.000-5.300-3.1003.9007.000-20.500-20.500-16.000-12.0005.50017.500-7.650-7.650-5.750-3.0003.9508.100

1. Beregningerne er opdaterede og konsoliderede i forhold til besvarelsen af SAU alm. del – spørgsmål 231.2. Inklusiv ændring i forvridningstabet og andre omkostninger, som fx sundhed og miljø mv.3. Der er taget udgangspunkt i en nedsættelse af gennemsnitsafgiften på cigaretter til EU’s minimumsniveau pr. 1. januar 2014 i henhold tilRådets direktiv 2011/64/EU og parallelle nedsættelser af afgifterne på røgtobak. Den beregnede afgiftsnedsættelse svarer til, at gennemsnitsaf-giften nedsættes med knap 30 pct. De forventede effekter er beregnet med udgangspunkt i forudsætninger vedr. salg, priser og grænsehandelmv., som de fremgår af Status over grænsehandel 2012. Der er dog på nuværende tidspunkt stor usikkerhed forbundet med beregninger afafgiftsændringer på cigaretter og tobak, da der i løbet af kort tid er sket og stadig sker store ændringer på tobaksmarkedet.4. For benzin og diesel er der i henhold til Rådets Direktiv 2003/96/EF (Energibeskatningsdirektivet) regnet på en nedsættelse til EU's mini-mumsafgifter på blyfri benzin (€0,359 pr. liter) og diesel (€0,330 pr. liter). For satserne er der taget udgangspunkt i satserne på de mest solgtebenzin- og dieselbrændstoffer. Tallene i tabellen reflekterer en reducering af de nuværende afgiftssatser til minimumssatserne, der modsvareren reduktion på ca. 38 pct. for benzin og 16 pct. for diesel. For de eksterne omkostninger er der taget udgangspunkt i de TransportøkonomiskeEnhedspriser for diesel lastbiler fra DTU Transport og for personbiler og mindre dieselkøretøjer er der taget udgangspunkt i de marginaleeksterne omkostninger fra De Økonomiske Råd: Økonomi og Miljø 2013.5. Der er taget udgangspunkt i en reduktion af selskabsskatten til 11 pct. fra gældende regler (24,5 pct. i 2014, 23,5 pct. i 2015 og 22 pct. fra2016 og frem).6. Halveringen af registreringsafgiften er beregnet som en halvering af værdiafgiftssatserne på hhv. 105 pct. og 180 pct., vedr. personbiler,mens tillæg/nedslag og andre beløbsgrænser er fastholdt uændret. Det er forudsat, at prisen på en bil ekskl. moms og registreringsafgift eruændret efter en halvering af registreringsafgiften. Der er taget udgangspunkt i sammensætningen af personbilsalget og provenu i 2013.

En afskaffelse af hhv. topskatten, selskabsskatten og registreringsafgiften skønnes at med-føre en belastning af det finanspolitiske råderum på hhv. 6,8 mia. kr., 29 mia. kr. og 6,7mia. kr., svarende til samlet set 42,5 mia. kr., jf. tabel 2,som vil skulle finansieres via andreskatte- eller afgiftsforhøjelser eller lavere offentlige udgifter.

Side 5af 5

Tabel 2. Ufinansieret skønnet virkning af en afskaffelse eller evt. nedsættelse til EU-minimumsafgift1)

Mio.kr. i 2014-niveau

Spiritus3)Tobak4)Benzin Topskat6)Selskabs- Registrerings-ogskat7)afgift8)5)dieselMio. kr.

Umiddelbart provenuInklusiv virkning på andre kontiEfter tilbageløbNetto provenu inkl. adfærd ogarbejdsudbudSamfund netto2)Heraf danske borgere

-525-675-500-275200575

-2.650-3.325-2.500-2001.7752.950

-4.300-5.050-3.575-6752.3754.200

-14.100-14.100-10.600-6.8007.00014.100

-41.000-41.000-33.000-29.0003.50032.500

-14.500-14.500-10.950-6.7007.25016.200

1. Beregningerne er opdaterede og konsoliderede i forhold til besvarelsen af SAU alm. del – spørgsmål 231.2. Inklusiv ændring i forvridningstabet og andre omkostninger, som fx sundhed og miljø mv.3. Afgiften på spiritus kan i henhold til Rådets direktiv 92/84/EØF højest nedsættes til 74,55 kr. pr. liter (1.000 EUR/hl), svarende til en nedsæt-telse på lige over 50 pct.4. Afgiften på cigaretter kan inden for EU-reglerne højest nedsættes med knap 30 pct., jf. tabel 1.5. For benzin og diesel er der i henhold til Rådets Direktiv 2003/96/EF (Energibeskatningsdirektivet) regnet på en nedsættelse til EU's mini-mumsafgifter på blyfri benzin (€0,359 pr. liter) og diesel (€0,330 pr. liter). For satserne er der taget udgangspunkt i satserne på de mest solgtebenzin- og dieselbrændstoffer. Tallene i tabellen reflekterer en reducering af de nuværende afgiftssatser til minimumssatserne, der modsvareren reduktion på ca. 38 pct. for benzin og 16 pct. for diesel, jf. tabel 1. For de eksterne omkostninger er der taget udgangspunkt i de Transport-økonomiske Enhedspriser for diesel lastbiler fra DTU Transport og for personbiler og mindre dieselkøretøjer er der taget udgangspunkt i demarginale eksterne omkostninger fra De Økonomiske Råd: Økonomi og Miljø 2013.6. Der er taget udgangspunkt ien selvfinansieringsgrad på cirka 30 pct,, som nævnt er der meget betydelig usikkerhed ved beregninger i denskala der spørges til.7. Der er taget udgangspunkt i en afskaffelse af selskabsskatten (reduktion af sats til 0 pct.) fra gældende regler (24,5 pct. i 2014, 23,5 pct. i2015 og 22 pct. fra 2016 og frem).8. Det er forudsat, at registreringsafgiften på personbiler afskaffes og at prisen på en bil ekskl. moms og registreringsafgift er uændret efter enafskaffelse af registreringsafgiften. Der er taget udgangspunkt i sammensætningen af personbilsalget og provenu i 2013.

Side 6af 6