Skatteudvalget 2012-13

SAU Alm.del

Offentligt

J.nr. 13-0245332Den 10. september 2013

TilFolketinget – Skatteudvalget

Hermed sendes endeligt svar på spørgsmål nr. 586 af 27. juni 2013 (alm. del).Spørgsmålet er stillet efter ønske fra Thomas Jensen(S).

Holger K. Nielsen/Søren Schou

1/3

Spørgsmål

Vil ministeren oplyse - på samme grundlag som angivet i svaret af 15. marts2013 på alm. del - spørgsmål 276 - hvad det samlede provenutab vil være, hvisden højeste marginalskat sættes ned til 50 pct. ved, at topskatten sænkes, og iforlængelse heraf i tabelform oplyse den gennemsnitlige indkomst i antal kr.og den gennemsnitlige skattelettelse i antal kr. om året til henholdsvis den 1pct. og de 10 pct. af danskerne med højeste indkomst, samt henholdsvis den 1pct. og de 10 pct. af danskerne med den laveste indkomst, hvis den højestemarginalskat sænkes til 50 pct. som beskrevet, samt oplyse hvor stor en andel iprocent af den samlede skattelettelse, der vil gå til de 10 pct. af danskerne medden højeste indkomst?

Svar

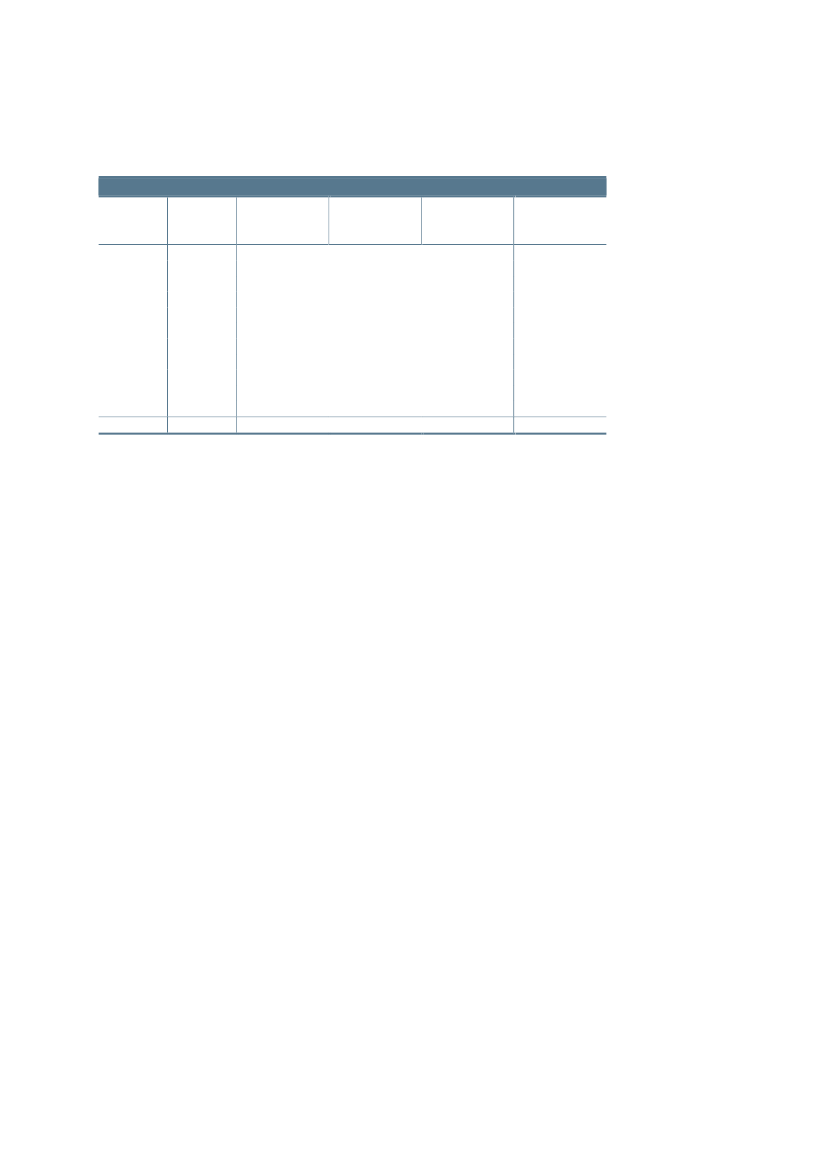

Den højeste marginalskat på arbejdsindkomst er efter gældende regler 55,6pct. eksklusiv kirkeskat. Marginalskatten udgøres dels af arbejdsmarkedsbidra-get på 8 pct., dels af indkomstskatter, der begrænses af det skrå skatteloft på51,7 pct. af indkomsten efter arbejdsmarkedsbidrag.En nedsættelse af marginalskatten til 50 pct. kan ske ved, at satsen for det skråskatteloft reduceres fra 51,7 til 45,65 pct., kombineret med en parallel nedsæt-telse af topskattesatsen fra 15 til 8,95 pct.1Reduktionen af topskatten og det skrå skatteloft skønnes at medføre et umid-delbart mindreprovenu på 5,7 mia. kr. før tilbageløb og adfærd (2013-niveau),når ændringerne som følge af 2012-skattereformen er fuldt indfaset i 2023.Efter automatisk tilbageløb skønnesmindreprovenuet til ca. 4,3 mia. kr. Der erikke heri indregnet en eventuel parallel reduktion af aktieindkomstskatten.Deafledte effekter på arbejdsudbuddet skønnes til ca. 1,7 mia. kr.Samlet set vurderes reduktionen af topskatten således at indebære et min-dreprovenui størrelsesordenen 2,6 mia. kr. efter tilbageløb og virkninger påarbejdsudbuddet.Tabel 1 viser den gennemsnitlige bruttoindkomst, den gennemsnitlige skat førændringer og den gennemsnitlige skattereduktion. Endvidere vises de umid-delbare provenumæssige konsekvenser fordelt på deciler.

1

Med et arbejdsmarkedsbidrag på 8 pct. og et skråt skatteloft på 51,7 pct. beregnes marginal-skatten som 8+(1-0,08)*51,7=55,6. Med et skråt skatteloft på 45,65 beregnes marginalskattensom 8+(1-0,08)*45,65=50,0.

2/3

Tabel 1.Fordelingsmæssige konsekvenser af en højeste marginalskat på 50 pct.2013-niveau1. Decil2. Decil3. Decil4. Decil5. Decil6. Decil7. Decil8. Decil9. Decil10. DecilAllePersoner1.0005505505505505505505505505505505.550Gnst.bruttoindkomst1Kr.98.200163.500195.600236.200278.000316.900358.700407.800479.100750.100328.400Gnst.skat2Kr.23.40042.20054.00059.00084.70099.900116.600137.000167.200297.100109.100Gnst.skattereduktion2Kr.00001002004009002.00010.8001.400Fordelingaf umiddelbarprovenuændringPct.000001261278100

Anm.: Såvel skat som bruttoindkomst er ækvivalerede beløbsstørrelser. Ved ækvivalering foretages en korrektion af beløbe-ne, der tager højde for antallet af medlemmer i en familie. Dermed bliver det muligt at sammenligne indkomster og skatterfor familier med forskellig størrelse. En konsekvens af ækvivaleringen er, at den samlede skattelettelse ikke kan beregnessom antallet af personer ganget med den gennemsnitlige ændring i skatten.1. Personlig indkomst før fradrag af arbejdsmarkedsbidrag med tillæg af positiv nettokapitalindkomst samt aktieindkomst.2. Arbejdsmarkedsbidrag, statslige skatter (herunder aktieindkomstskat), ejendomsværdiskat, kommuneskat og kirkeskat.Kilde: Egne beregninger baseret på en stikprøve på 3,3 pct. af befolkningen i 2010 fremskrevet til 2013 i overensstemmelsemed forudsætningerne i Økonomisk Redegørelse, maj 2013.

For den ene procent af befolkningen med de laveste indkomster er den gen-nemsnitlige bruttoindkomst negativ, og denne gruppe får ingen skattenedsæt-telse ved en reduktion af den højeste marginalskat til 50 pct. Denne gruppe erkarakteriseret ved en relativ stor andel selvstændige, der som følge af under-skud har en midlertidig negativ indkomst. Der er en stor mobilitet i form af til-og afgang i gruppen.For den ene procent af befolkningen med de højeste indkomster er den gen-nemsnitlige bruttoindkomst, opgjort på samme måde som i tabellen ovenfor,ca. 1,65 mio. kr. Gruppen er bl.a. karakteriseret ved, at aktieindkomst udgør enrelativt stor andel af bruttoindkomsten. Også i denne gruppe er der en storårlig tilgang og afgang som følge af, at mange i et enkelt år har ekstraordinærestore indkomster, fx som følge af afhændelse af virksomhed.Den ene procent af befolkningen med de højeste indkomster betaler i gen-nemsnit ca. 734.000 kr. i skat og vil ved en reduktion af den højeste marginal-skat til 50 pct. få en gennemsnitlig skattenedsættelse på ca. 42.000 kr. Skatte-nedsættelsen for denne gruppe udgør ca. 33 pct. af den samlede provenumæs-sige virkning.

3/3