Skatteudvalget 2012-13

SAU Alm.del

Offentligt

J.nr. 13-0043187Dato : 4. marts 2013

TilFolketingets Skatteudvalg

Hermed sendes svar på spørgsmål nr. 246 af 4. februar 2013.(Alm. del).Spørgsmålet er stillet efter ønske fra Torsten Schack Pedersen (V).

Holger K. Nielsen

/Troels Kjølby Nielsen

Spørgsmål 246:

"I forlængelse af indslaget i Radioavisen fredag den 1. februar 2012 kl. 08.00,hvor ministeren bl.a. sagde, at SKAT i de fleste tilfælde får ret i retssager modvirksomheder i transfer pricing sager, anmodes ministeren om at redegøre for:- hvor mange TP-forhøjelser SKAT har foretaget i de seneste 10 år,- hvor store forhøjelser SKAT har lagt op til i disse sager, fordelt på beløbpr. år,- hvor mange retssager forhøjelserne har medført,- hvor mange af disse retssager, som SKAT har vundet ved domstolene, og- hvor stort et beløb i forhold til den oprindelige forhøjelse fra SKAT, somman har fået i statskassen?"Svar:

Forhøjelser

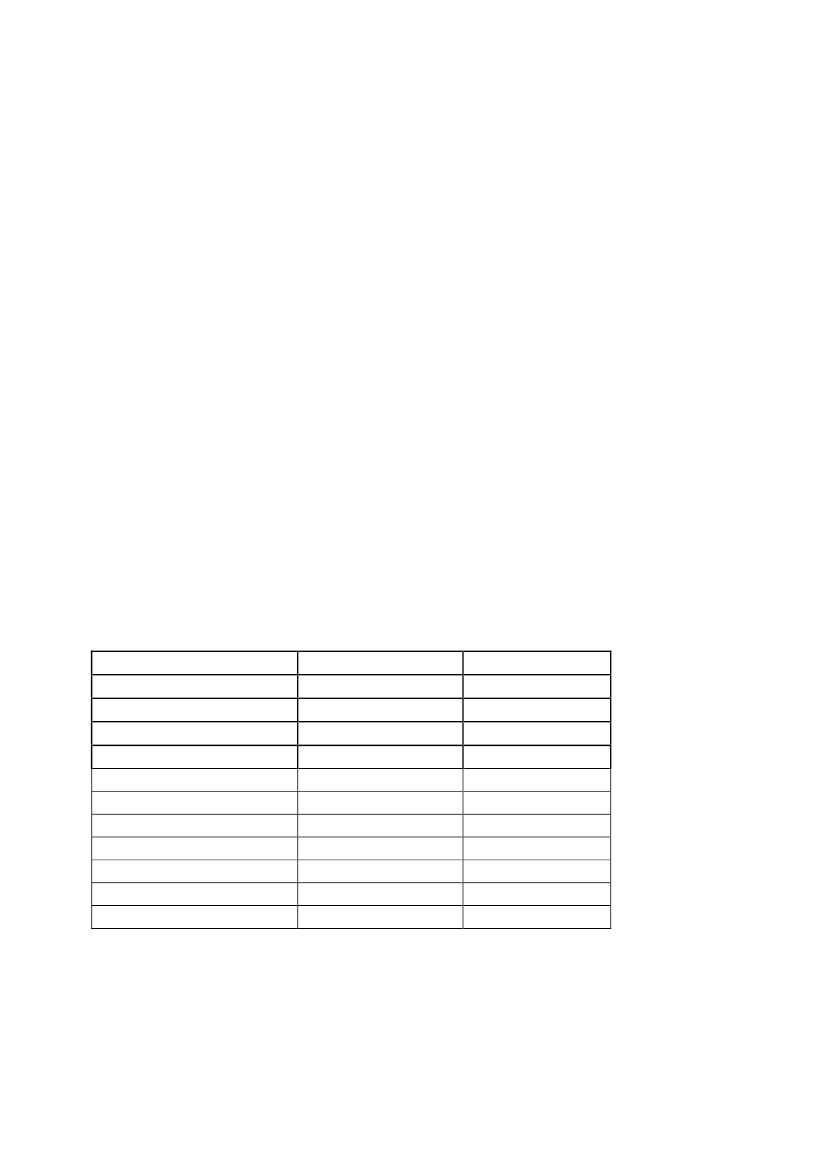

Hvor mange og hvor store TP-forhøjelser, SKAT gennemfører hvert år, fremgåraf de årlige TP-afrapporteringer, som jeg og mine forgængere har fremlagt forSkatteudvalget siden 2006, jf. SAU 320 af 15. maj 2006.Den seneste afrapportering for 2012 er sendt til Skatteudvalget den 31. januar2013, jf. bilag 106, men den indeholder kun de seneste år. Derfor er der nedenfori tabel 1 gengivet samtlige tal siden den første fremlæggelsefra 2006, som omfat-tede årene 2002-2005.Tabel 1.

Periode20022003200420052006200720082009201020112012Antal sager1936542538372732404767Beløb i mio. kr.482183889264.4962.1458.69215.2736.2906.19221.244Retssager

SKAT har ikke en samlet oversigt over hvor mange retssager, som de ovennævn-te TP-forhøjelser har medført.2Bestemmelserne om transfer pricing, skattekontrollovens § 3 B og ligningslo-vens § 2, finder anvendelse for kontrollerede transaktioner mellem virksomheder– uanset virksomhedernes størrelse – og for transaktioner mellem virksomhederog hovedaktionærer m.fl.Hvis de skattepligtige ikke er enige i SKATsforhøjelser, kan de klage til Lands-skatteretten og herefter til domstolene. Alle klager over skatteansættelser kom-mer derfor forbi Landsskatteretten. Landsskatteretten har offentliggjort alle deresafgørelser i en database fra og med den 1. juli 2008. Antallet af sager vedrørendetransfer pricing i Landsskatterettens afgørelsesdatabase kan således give en for-nemmelse af, hvor mange sager virksomhederne vælger at gå videre med.Ved søgning med søgeordene ”transfer pricing” i Landsskatterettens databasekommer i alt 49 afgørelser frem. Disse fordeler sig på følgende måde:12 afgørelser er bindende svar fra Skatterådet, idet databasen er fælles forSkatterådet og Landsskatteretten. Disse er med andre ord ikke Landsskat-teretssager.18 afgørelser vedrører ikke transfer pricing-reglerne, men ordene ”trans-fer pricing” er blot anvendt et sted i afgørelsen.11 afgørelser vedrører forskellige formelle forhold i relation til lignings-lovens § 2 eller skattekontrollovens § 3 Bmm. (manglende godkendelse,tidsfrister mm.). Et par af disse er gået helt til Højesteret, se nedenfor.Kun 8 afgørelser vedrøreregentlige transfer pricing-spørgsmål, herunderom værdiansættelser. Af disse har SKAT fået medhold i de6.

Det er ikke mange af SKATs forhøjelser, som – i denne periode – er gået videretil domstolene. Som eksempel kan nævnes, at Højesteret har haft lejlighed til attage stilling til de forlængede ligningsfrister for TP-reguleringer, hvor der i tosager er givet SKAT medhold, jf. SKM 2012.92.HR. og SKM 2012.221.HR.SKAT har ikke nogen beregninger over, hvor stor en andel af de oprindelige for-højelser, som har måttet opgives på grund af en retssag, hvor SKAT ikke har fåetmedhold, men som det fremgår, kan det alene være en begrænset andel.Skatteprovenu

Som det fremgår af tidligere svar på tilsvarende spørgsmål fra medlemmer afSkatteudvalget i 2002, 2003, 2007 og senest i 2010, jf. SAU 443 af 5. maj 2010,er det ikke muligt at redegøre for, hvor store faktiske skattebetalinger, der er sketsom følge af de transfer pricing-forhøjelser, som SKAT har foretaget gennemårene.

3Skatteberegningen for de enkelte virksomheder er påvirket af en række faktorer,som ikke har direkte relation til en eventuel TP-forhøjelse. Det kan fx være an-vendelsen af fremførselsberettigede underskud, sambeskatningsforhold, efterføl-gende korrektioner vedrørende andre skattemæssige problemstillinger, herundervedrørende af- og nedskrivninger.Endvidere vil sagerne kunne få et andet udfald, hvis virksomhederne bringerSKATs TP-forhøjelser videre i det danske klagesystem, ligesom en hel del afsagerne først endeligt afsluttes ved forhandling med udenlandske skattemyndig-heder, de såkaldte Mutual Agreement Procedure (MAP) sager. Klage- og retssa-ger kan tage flere år, nogle sager mere end 10 år, inden de afgøres, og det kanMAP-sager også.Selv om det ikke er muligt præcis at opgøre det forventede provenu af den enkel-te TP-forhøjelse på forhøjelsestidspunktet, indgår den forventede effekt på skat-teprovenuet som et element ved udvælgelsen og prioriteringen af virksomhedertil TP-undersøgelse. Så i alle TP-forhøjelsessager forventer SKAT, at der kom-mer et positivt skatteprovenu i Danmark ud af det, når den endelige afgørelse isagen foreligger, om ikke i det eller de berørte indkomstår så i de efterfølgendeår.