Erhvervs-, Vækst- og Eksportudvalget 2012-13

ERU Alm.del

Offentligt

Økonomi- og ErhvervsministerietFinansministeriet

13. januar 2009

Vilkår ved exitIfølge model-notat udleveret den 8. januar lægges der op til atde statsligekapitalindskud skal være midlertidige, og både staten og pengeinstitut-terne skal have mulighed for at afvikle kapitalindskuddet.Endvidere lægges der op til, at for de ca. 40 banker, der er børsnoterede,skal staten have del af en eventuel upside ved at få en ret til at konvertereden hybride kernekapital til aktier. I den forbindelse præciseres det, atdeter hensigten, at en konvertering til aktier vil ske med henblik på at af-hænde statens kapitalindskud. Det skal foregå efter en proces, hvor afstå-elsen af de statslige aktier får mindst mulig kurseffekt.Indledningsvist skal det bemærkes, at det ikke er muligt – uanset om derer tale om børsnoterede eller ikke-børsnoterede – at skabe fuld sikkerhedfor, at statens engagementer efter et givet antal år er ophørt, på trods af atder er indarbejdet mekanismer, der giver en økonomisk tilskyndelse forkreditinstitutterne til at indfri kapitalindskuddene. Det skyldes blandt an-det, at en indregning af kapitalindskuddet i kreditinstitutternes kapital-grundlag forudsætter, at der ikke er en fast løbetid. For det andet er en delaf de danske kreditinstitutter forholdsvis små og/eller har en ejerstruktur,der kan gøre det vanskeligt for dem på et senere tidspunkt at rejse denkapital på det private marked, der vil muliggøre en indfrielse af de statsli-ge kapitalindskud.Det ændrer dog ikke ved målet om, at de statslige kapitalindskud skal væ-re midlertidige, men kan betyde, at det i praksis kan tage en del tid, førsamtlige statslige kapitalindskud er tilbagebetalt.Inden for disse rammer er det imidlertid i de hidtidige overvejelser omden foreslåede model for hybrid kernekapital imidlertid forsøgt at indar-bejde vilkår, der alt andet lige antages at ville begrænse længden af destatslige engagementer.I dette notat redegøres for de nærmere overvejelser, der er gjort vedrø-rende statens exit i forhold til børsnoterede banker. Det skal dog under-streges, at de nærmere detaljer stadig er under overvejelser, ligesom detbemærkes, at det i forhold til de forestående forhandlinger om aftalernemed de enkelte pengeinstitutter vurderes nødvendigt, at der er en vis flek-

2/5

sibilitet til at justere vilkårene. Det skal dog sikres at sådanne justeringerskal ske inden for det overordnede krav om ligestilling.Afviklingen af det statslige kapitalindskud kan i princippet ske enten påinitiativ fra institutterne eller staten. I det følgende beskrives, hvorledesder er lagt op til at håndtere den statslige exit i hvert af de to tilfælde.1. Indfrielse og exit initieret af statenUdgangspunktet er at staten efter tre år vil have mulighed for at konverte-re den hybride kernekapital til aktier.Idet staten ved at konvertere til aktier mister den faste rentebetaling, vildet finansielt kun kunne svare sig at konvertere, hvis staten samtidig stortset med det samme søger aktierne solgt. Dvs. der bør som udgangspunktkun konverteres, hvis formålet er at afvikle statens kapitalindskud i detpågældende kreditinstitut. Det bemærkes, at dette vil blive understøttet afden justeringsmekanisme for rentebetalingens størrelse, der beskrives iafsnit 2.Når staten har afgivet meddelelse til banken om konvertering, er der lagtop til, at banken får mulighed for at skaffe alternative investorer, som ervillige til at købe aktierne fra staten umiddelbart efter konverteringen.Dvs. en form for forkøbsret.Prisen for aktierne kan enten fastlægges ud fra en på forhånd aftalt aktie-kursformel, eller der kan fastsættes nogle mere fleksible rammer, hvoref-ter banken og de alternative investorer kan forhandle med staten om enrimelig pris for aktierne. Dette vil naturligt også ske med udgangspunkt iden aktuelle aktiekurs, men vil i modsætning til kursfastsættelse på bag-grund af en fast formel give mulighed for, at der tages højde for særligeomstændigheder. Hvis staten eksempelvis som følge af konverteringsret-ten får en stor ejerandel, er det muligt, at staten kan opnå en præmie i for-hold til den aktuelle aktiekurs, hvis der kan findes en køber, der ser enstrategisk interesse i at blive storaktionær i det pågældende pengeinstitut.For en god ordens skyld skal det bemærkes, at staten må forventes at en-gagere såvel finansielle som juridiske rådgivere, der kan bistå staten i dis-se forhandlinger.Det skal som nævnt ovenfor bemærkes, at en række af de børsnoteredebankers aktier er forholdsvis illikvide. Det skyldes, dels at nogle af demer ganske små, dels at mange af de børsnoterede banker har indført ejer-og/eller stemmeretsbegrænsninger. Det vil være en forudsætning for, atupside-modellen kan anvendes, at bankernes ejerskabsbegrænsninger op-hæves, da staten ellers ikke har lov til at eje de aktier, der opnås ved enkonvertering. Ud fra en statslig, finansiel interesse ville det ligeledes væ-re hensigtsmæssigt, hvis der blev stillet krav om ophævelse af stemme-retsbegrænsninger ved tilførsel af statslig kapital, da det ville forbedremulighederne for at sælge de aktier, som staten vil få som følge af en

3/5

konvertering. Det er dog muligt, at et sådant krav vil få flere kreditinsti-tutter til at fravælge statslige kapitalindskud, hvorfor det overvejes, omder kan skabes andre incitamenter eller lignende, der kan medvirke til atsikre statens værdier i de her nævnte situationer.2. Indfrielse og exit på initiativ fra pengeinstitutterneDer er flere elementer, der giver pengeinstitutterne tilskyndelse til og mu-lighed for at indfri det statslige kapitalindskud og dermed bidrager til, atstatens kapitalindskud kun bliver midlertidige.For detførstelægges der op til at lade den løbende rentebetaling stige,hvis pengeinstituttet i større omfang begynder at udbetale udbytte, som il-lustreret i bilag 18.Idéen med denne dividende-mekanisme er, at den giver pengeinstitutterneet incitament til erstatte den statslige kapital med privat kapital i et scena-rium, hvor pengeinstitutterne igen får luft til at udbetale høje udbytter.Sandsynligheden for at dividende-mekanismen bliver bindende afhængeraf den fremtidige aktiekursudvikling. Jo større fremtidige kursstigninger,jo større er sandsynligheden for at mekanismen bliver bindende og pen-geinstitutterne derved vil ønske at erstatte den "dyre" statslige kapitalmed "billigere" privat kapital.Det bemærkes, at denne mekanisme også betyder, at det for staten er bed-re at beholde hybrid kapitalen frem for at konvertere til aktier, med min-dre konverteringen sker med henblik på, at staten hurtigst muligt sælgerde aktier, der modtages ved konverteringen.For det andet lægges der op til, at pengeinstitutterne allerede efter 3 årkan indfri de statslige kapitalindskud. Som udgangspunkt sker indfrielsentil pari. Da der imidlertid ikke er sikkerhed for, om tre år er lang tid noktil, at konjunkturbilledet for alvor er vendt, overvejes det at stille kravom, at en af kreditinstitutterne udløst indfrielse mellem 3-5 år vil medførekrav om en indfrielseskurs, der sikrer, at staten mindst har opnået et af-kast på 10 pct. Dermed mindskes risikoen for, at staten går glip af denupside, der vil opstå, hvis aktiekursen efterfølgende stiger meget kraftig.Efter 5 år lægges til grund, at konjunkturbilledet er vendt, og aktiekurser-ne derfor ”normaliseret”, hvorfor indfrielse sker til kurs pari.Det bemærkes, at indfrielse i alle tilfælde vil forudsætte en forudgåendegodkendelse af Finanstilsynet med henblik på at sikre mod, at bankenskapitalgrundlag bliver for svagt.Det vil være relevant for institutterne at indfri den statslige kapital, hvissituationen på de finansielle markeder er normaliseret, og det er muligt

4/5

for institutterne at finde "billigere" privat kapital, der kan erstatte den of-fentlige kapital.Såfremt en bank fremsender meddelelse om indfrielse, har staten ret til istedet at konvertere til aktier. Det er således ikke muligt for banken atforhindre staten i at opnå den gevinst, som upside-mekanismen måtte ha-ve givet, men staten bestemmer i denne situation ikke tidspunktet forkonverteringen, hvorved der kan være en risiko for, at aktierne ikkeumiddelbart kan afhændes.For at mindske risikoen for, at staten utilsigtet sidder med en stor aktie-post, der ikke kan sælges, er der lagt op til, at betalingen for en sådan”tvungen” konvertering ikke alene sker i aktier. Under forudsætning afFinanstilsynet godkendelse, forpligtes banken således, hvis den fremsen-der en indfrielsesmeddelelse, og staten ønsker at konvertere, til at levereet kontantbeløb, svarende til indløsning af obligationerne til pari, mensalene forskellen mellem dette beløb, og værdien af aktierne ved en fuldkonvertering, erlægges i form af aktier. Dette er for staten værdineutralt,men betyder, at det i nogen situationer kan undgås, at staten ender medstore illikvide aktieposter.

3. Tvangskonvertering i nødlidende institutterVisse typer af hybrid kernekapital kan tvangskonverteres til aktiekapitalpå foranledning af Finanstilsynet, hvis et institut kommer i problemer.Hvis hybrid kernekapital skal udgøre mere end 35 pct. af den samledekernekapital, er det et krav, at den hybride kernekapital skal være af entype, som Finanstilsynet kan kræve omdannet til aktiekapital, hvis penge-instituttet kommer i vanskeligheder. I en sådan situation vil staten bliveaktionær i pengeinstituttet. Et sådant vilkår er uafhængigt af en mulighedfor upside, og statens risiko for at sidde tilbage med ejerskab af ”dårlige”banker vil i en sådan situation også være uafhængig af muligheden forupside.Konverteringsforholdet fastsættes ud fra kursen på bankens aktier, hvilketbetyder, at staten i et vist omfang vil blive kompenseret for det værditab,der følger af, at kapitalindskuddet kommer længere ned i konkursrække-følgen på et tidspunkt, hvor banken er under pres. Kompensationen bety-der, at konverteringen vil udgøre en større udvanding af de eksisterendeaktionærer. I en situation med solvensproblemer må det dog formodes, ataktionærerne vil være bedre tjent med konvertering end uden, selv medstor udvanding.Det bemærkes, at staten i tilfælde af en sådan tvangsmæssig konverteringvil kunne få ejerandele på væsentligt over 50 pct. Såfremt kreditinstituttethar stemmeretsbegrænsninger, får staten imidlertid ikke en indflydelsesvarende til en normal majoritetsaktionær. Dette vurderes ikke hensigts-

5/5

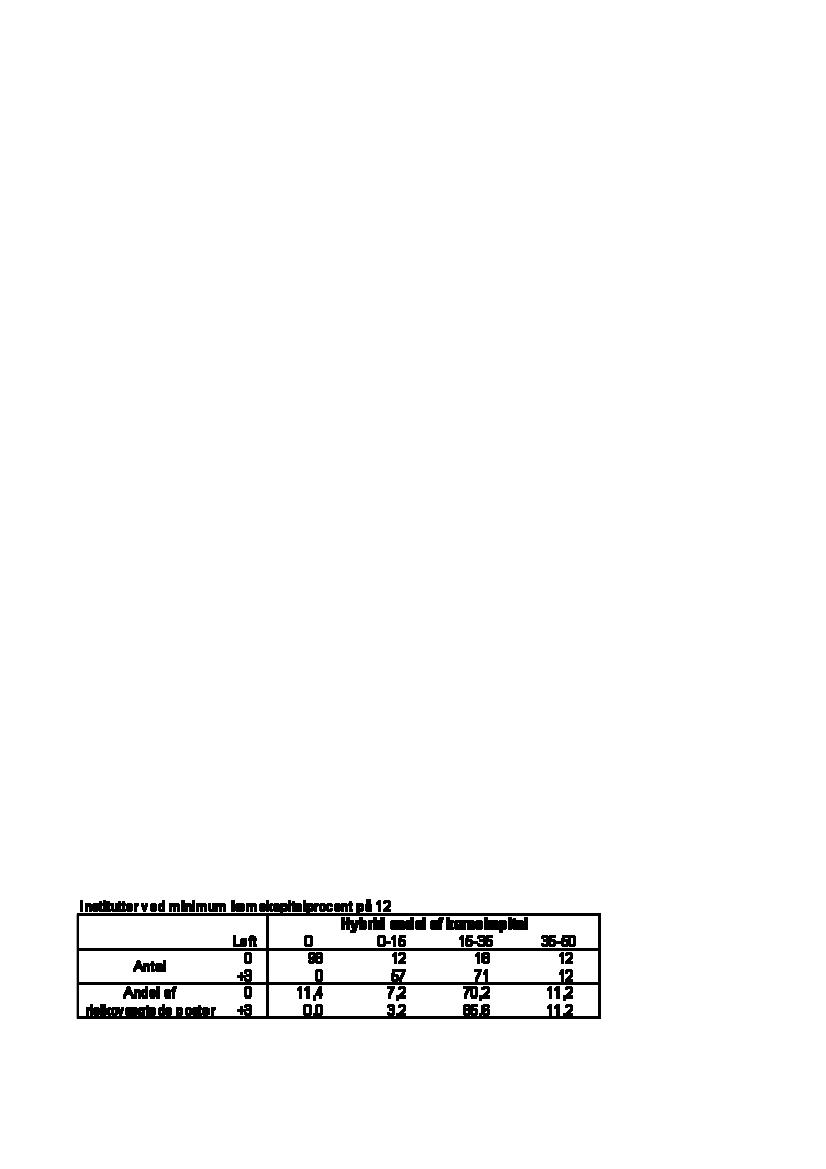

mæssigt, da det forhindrer staten i at forsvare værdien af sine aktier ek-sempelvis ved at gennemtvinge et salg af selskabet. Derfor vil det værehensigtsmæssigt, hvis der kan findes en model, der sikrer, at en konverte-ring til aktier på grundlag af krav fra Finanstilsynet automatisk fører til, atstemmeretsbegrænsninger ophæves. Dette vurderes som et rimeligt krav,da tvangskonvertering kun bliver relevant, hvis kreditinstituttet kommer ivanskeligheder. Dvs. det har vist sig, at den eksisterende ejerkreds ikkegennem sammensætning af bestyrelse mv. har kunnet sikret en hensigts-mæssig drift.For institutter, hvor den hybride kernekapital udgør mindre end 35 pct. afden samlede kernekapital, er det ikke et krav, at Finanstilsynet skal kunnekræve den hybride kernekapital omdannet til aktiekapital, hvis pengein-stituttet kommer i vanskeligheder.Der er i modellen lagt op til, at staten kun vil skyde hybrid kernekapital afen type, som indeholder et vilkår om tvangskonvertering på foranledningaf Finanstilsynet, ind, hvis det er nødvendigt at gå op over 35 pct. af ker-nekapitalen for at sikre en tilstrækkelig kapitalisering af det enkelte pen-geinstitut.Det vurderes under betydelig usikkerhed, at det kun for 12 institutter vilvære nødvendigt for at overholde mindstekravet om 12 pct. i kernekapi-tal, at den hybride kapitals andel af kerne kapital overstiger 35 procent, jf.tabel.Tabellen skal læses sådan, at antal i rækkerne angiver, hvor mange derhar, hvor stor en andel hybrid kernekapital efter tilførslen. Det er ikkealene statens tilførsel, der indgår, men også den eksisterende hybride ker-nekapital, jf. at grænserne går på den samlede hybride kernekapital. Løftpå 0 angiver situationen, hvor der alene løftes til 12 procent. +3 angiver,hvor dette kombineres med et generelt løft på 3 procent. Nedenfor kan såses, hvor stor en andel af de samlede risikovægtede po-ster, disse institutter har. Det skal bemærkes, at der ikke er nogle, derkommer over 50 procent.

Anm.: Roskilde Bank og EBH er udeladt.Kilde: Finanstilsynet