Skatteudvalget 2012-13

SAU Alm.del Bilag 71

Offentligt

Notat til Statsrevisorerne omberetning om SKATs fusion afinddrivelsesområdet

December2012

RIGSREVISORS FORTSATTE NOTAT TIL STATSREVISORERNE

1

Opfølgning i sagen om SKATs fusion af inddrivelsesområdet (beretning nr. 13/2009)

4. december 2012RN A413/12

1. Med dette notat følger Rigsrevisionen op på sagen om SKATs fusion af inddrivelsesom-rådet, som blev indledt med en beretning i 2010. Dette notat handler om SKATs indsats forat opfylde målsætningerne for fusionen, siden beretningen blev afgivet.

Notatet indeholder følgende konklusion:SKAT har, siden beretningen blev afgivet, arbejdet for at opfylde målsætningerne forfusionen på inddrivelsesområdet. Til trods for at SKAT siden beretningens afgivelsehar gennemført en række målrettede initiativer, har fået en styrket lovhjemmel til atinddrive restancer og ekstraordinært har fået tilført resurser, er målene for fusionenendnu ikke blevet indfriet. Restancerne er derimod fortsat med at stige, og de forud-satte effektiviseringer er ikke gennemført. Dette finder Rigsrevisionen ikke tilfredsstil-lende.Denne del af min konklusion bygger jeg på følgende:SKAT har endnu ikke færdigudviklet og idriftsat it-systemet ”Et Fælles Inddrivel-sessystem” (EFI), hvilket er en forudsætning for at indfri målene for fusionen påinddrivelsesområdet. EFI er blevet yderligere forsinket med min. 1½ år. Netop for-sinkelsen af EFI er en væsentlig årsag til, at SKAT ikke har kunnet gennemførede planlagte besparelser på inddrivelsesområdet. Skatteministeriet har derimodtildelt området ekstra personale. Ministeriet forventer dog fortsat, at EFI – når sy-stemet sættes i drift – vil realisere de forventede besparelser.SKAT har udbygget restancestatistikken og fået en større viden om de inddrevnebeløb, effekten af de forskellige inddrivelsesmetoder og de anvendte resurser.SKAT har ikke formået at ”knække” restancekurven, idet restancerne er fortsatmed at vokse siden 2009. I 2011 udgjorde de samlede restancer 77,5 mia. kr.Omregnet til 2009-priser svarer dette til 73,6 mia. kr. eller 6,7 mia. kr. mere endde samlede restancer i 2009 (en stigning på 10 %).

2

SKAT har fra 2012 erstattet finanslovens hidtidige restancemåltal med 2 nye måltal.Rigsrevisionen finder ikke, at de nye måltal giver bedre restanceoplysninger på finans-loven, og skal derfor anbefale, at Skatteministeriet overvejer, hvordan oplysningerne ifinansloven kan blive mere informative i forhold til restancerne og udviklingen heri.Da beretningen blev afgivet, var it-systemet EFI forsinket med 4½ år, og restancernevoksede med 34 % fra 2006 til 2009. SKAT manglede desuden basal viden om effek-ten af inddrivelsesarbejdet, herunder hvor store beløb SKAT årligt inddrev. Opfølgnin-gen har vist, at restancerne er steget yderligere fra 2009 til 2011. Endvidere er EFIfortsat ikke taget i brug og vil – såfremt systemet sættes i drift i henhold til de ændre-de tidsplaner – blive min. 6 år forsinket. Bl.a. som følge af EFI’s forsinkelse er de plan-lagte effektiviseringer på inddrivelsesområdet også blevet udskudt. Skatteministerietforventer dog at opfylde effektiviseringskravene for SKAT som helhed i 2014. Der erudviklet en ny restancestatistik, så SKAT bedre kan måle effekten af inddrivelsen, her-under hvor meget der inddrives.Jeg vil fortsat følge udviklingen og orientere Statsrevisorerne om:Skatteministeriets ibrugtagning af it-systemet EFIudviklingen i inddrivelsen af restancer.

I.

Baggrund

2. Rigsrevisionen afgav i juni 2010 beretning om SKATs fusion af inddrivelsesområdet. Be-retningen handler om sammenlægningen af de statslige og kommunale inddrivelsesmyndig-heder i SKAT. Ved fusionen, som fandt sted den 1. november 2005, blev ansvaret for at ind-drive borgeres og virksomheders restancer til det offentlige overført til SKAT. Inden sammen-lægningen havde kommunerne, Økonomistyrelsen, politiet og ToldSkat stået for restance-inddrivelsen.Rigsrevisionen undersøgte i beretningen følgende 4 forhold vedrørende fusionen:Har SKAT gennemført de forudsatte organisatoriske, administrative og systemmæssi-ge tiltag ved fusionen på inddrivelsesområdet?Har SKAT gennemført de forudsatte besparelser på personale og udviklet medarbejder-nes kompetencer?Kan SKAT måle effekten af restanceinddrivelsen, herunder af de anvendte inddrivelses-metoder?Har SKAT formået at nedbringe de samlede restancer efter fusionen?

3. Statsrevisorerne kritiserede i deres bemærkninger til beretningen skarpt, at SKAT ikkehavde formået at reducere de samlede restancer efter fusionen, som ultimo 2009 udgjorde66,9 mia. kr. De bemærkede videre, at selv om en del af stigningen i restancerne kunne hen-føres til den økonomiske lavkonjunktur, så indikerede beretningen, at SKATs arbejde medat inddrive restancerne ikke havde haft den fornødne kvalitet og det fornødne omfang. Selvom SKAT således havde gennemført en række organisatoriske og administrative tiltag, sombidrager til at opfylde Folketingets mål for fusionen, fandt Statsrevisorerne det utilfredsstillen-de, at SKAT endnu ikke havde opfyldt flere af målene.

3

4. Som svar på beretningen afgav skatteministeren en redegørelse til Statsrevisorerne i sep-tember 2010. På baggrund af ministerredegørelsen afgav Rigsrevisionen den 25. oktober2010 et notat i henhold til rigsrevisorlovens § 18, stk. 4, hvori planen for den videre opfølg-ning på beretningen blev fremlagt. Notatet findes i Endelig betænkning over statsregnska-bet for 2009. Det fremgik af notatet, at Rigsrevisionen ville følge udviklingen på følgende om-råder:Skatteministeriets ibrugtagning af it-systemet EFISkatteministeriets besparelser på personaleSkatteministeriets implementering af nye restancestatistikkerudviklingen i inddrivelsen af restancer.

5. I dette notat redegøres for resultaterne af opfølgningen.Hele sagen og dens dokumenter kan følges på www.rigsrevisionen.dk og påwww.ft.dk/Statsrevisorerne.II.Skatteministeriets initiativer siden beretningen

6. I det følgende gennemgås Skatteministeriets initiativer i forhold til de udestående punkter.Gennemgangen er baseret på møder og brevveksling med Skatteministeriet.Ibrugtagningen af EFI7. Beretningen viste, at it-systemet EFI ikke var taget i brug i juni 2010. På dette tidspunktforventede Skatteministeriet, at EFI ville blive taget i brug i løbet af 4. kvartal 2011 – dvs.med 4½ års forsinkelse i forhold til den planlagte ibrugtagning i 1. halvår 2007, som frem-går af bemærkningerne til lovforslag L 112 om fusionen på inddrivelsesområdet. EFI beskri-ves i lovforslaget som en forudsætning for, at SKAT kan indfri målene med fusionen, herun-der effektivisere inddrivelsen. EFI skal erstatte en række it-systemer på inddrivelsesområ-det samt understøtte og udbygge en maskinel sagsbehandling.8. På baggrund af de hidtidige forsinkelser vurderede Rigsrevisionen i beretningen, at SKATsnye tidsplan for EFI var risikofyldt. Det skyldtes, at EFI var teknisk afhængig af systemunder-støttelse fra et andet it-system – Én Skattekonto (EKKO). Skattekontoen skal fungere somen slags netbank, der giver den enkelte virksomhed et overblik over alle mellemværendermed SKAT. Dette vil lette virksomhedernes administrative byrder. Samtidig effektiviseresskatteadministrationen ved, at alle skattekrav opkræves efter ensartede regler og et ensar-tet saldoprincip. Før EFI kunne tages i brug, skulle EKKO derfor være færdigudviklet. SKAThavde imidlertid først i marts 2010 – dvs. 3 måneder før beretningens afgivelse – indgåetkontrakt med en leverandør om at udvikle EKKO. SKAT havde forinden ophævet en kontraktom levering af EKKO med en anden it-leverandør.9. Det fremgik af skatteministerens redegørelse af 23. september 2010, at EFI fortsat varplanlagt idriftsat i 4. kvartal 2011, og at der var nedsat en styregruppe med ekstern deltagel-se, som skulle sikre inddragelse af den størst mulige ekspertise på området.10. I et brev dateret den 22. december 2011 orienterede skatteministeren imidlertid Folke-tingets Finansudvalg om, at EFI og EKKO var forsinket på ubestemt tid som følge af denmanglende leverance af EKKO’s debitormotor. Debitormotoren er den del af EKKO, somskal give SKAT et samlet overblik over restancerne og dermed understøtte, at alle restan-cer opkræves efter ensartede regler og et ensartet saldoprincip. Ministeren oplyste desu-den i brevet, at der var gennemført en ekstern ekspertvurdering (review) af it-leverandøren,som havde påvist en række kritisable forhold. Ifølge ministeren ville forsinkelsen få væsent-lig betydning for businesscasen og bevillingen vedrørende fase 2 af SKATs systemmoderni-sering. Systemmoderniseringens fase 2 består af udviklingen af it-systemerne EFI, EKKOog DMR (Det digitale Motorregister), som Finansudvalget havde tiltrådt med Akt 9 25/6 2009.Ministeren oplyste, at et nyt aktstykke om systemmoderniseringen ville blive forelagt for Fi-nansudvalget i 1. kvartal 2012.

4

Der er efterfølgende forelagt 2 aktstykker om systemmoderniseringen for Finansudvalget ihenholdsvis marts og juni 2012. Aktstykkerne er fortrolige, men Rigsrevisionen har kend-skab til deres indhold. Skatteministeriet forventede ultimo september 2012 at kunne tageEFI i brug midt i 2013.Ministeriet har videre oplyst, at reviewet påviste mangler både i leverandørens projektstyringog i kvaliteten af selve systemudviklingen (programmeringen) af EKKO. Samlet set var re-viewets anbefaling dog, at SKAT skulle fortsætte udviklingen af EFI og EKKO, da de ekster-ne eksperter vurderede, at den hidtidige systemudvikling ville kunne anvendes, såfremt derblev rettet op på styring og test. Det vil dog fortsat afhænge af, om EKKO’s debitormotor fær-digudvikles i overensstemmelse med den seneste tidsplan. Der gennemføres ifølge ministe-riet hver uge eksterne kode-reviews, som måler kvalitet og fremdrift i systemudviklingen. Ind-til videre følger leverancer og test den seneste tidsplan, og ministeriet forventer, at EFI vilrealisere de forventede effektiviseringer, når det tages i brug.11. Rigsrevisionen konstaterer, at EFI fortsat ikke er taget i brug, og at it-systemet er blevetyderligere forsinket siden beretningens afgivelse. Skatteministeriet forventede ultimo septem-ber 2012 at kunne tage EFI i brug midt i 2013. Dermed vil den samlede forsinkelse blive påmin. 6 år i forhold til tidsplanen i lovforslaget om fusionen på skatteområdet (L112). Rigsre-visionen vil fortsat følge udviklingen i sagen om EFI’s ibrugtagning.Personalebesparelser12. Beretningen viste, at finanslovsforslaget for 2007 forudsatte personalebesparelser på ialt 850 årsværk (fuldtidsstillinger) på inddrivelsesområdet i perioden 2005-2012. Det frem-gik desuden, at de faktiske besparelser fulgte planen for 2007 – inkl. generelle krav om bud-getforbedringer – til og med 2008. Som følge af EFI’s forsinkelse gennemførte SKAT imid-lertid kun knap halvdelen af de forventede besparelser i 2009. Ifølge beretningen forhøjedeSKAT det skønnede besparelsespotentiale på inddrivelsesområdet til 920 årsværk. Detteekstra potentiale på 70 årsværk skyldtes hovedsageligt, at SKAT tilkøbte ekstra funktionali-tet til EFI via såkaldte EFI Quick Wins – dvs. it-løsninger, som medfører besparelser, og somer realiseret før EFI’s ibrugtagning. Frem til og med 2009 havde SKAT gennemført bespa-relser på i alt 654 årsværk på inddrivelsesområdet – ca. 70 % af den samlede forventedebesparelse på området.13. Skatteministeriet har oplyst, at der i 2010, 2011 og 2012 ikke er gennemført effektivise-ringer på inddrivelsesområdet i form af årsværksbesparelser. Dog blev der i 2010 indregnetet generelt besparelseskrav på 4 %.Ministeriet har videre oplyst, at inddrivelsesområdet var det højest prioriterede fokusområdefor Skatteministeriet i 2011. Området fik derfor som led i finanslovsaftalen for 2011 midlerti-digt tilført 150 årsværk til at løse særlige opgaver. De tilførte personaleresurser er blevet an-vendt i projekter på erhvervsområdet, bl.a. vedrørende inddrivelse af aktive virksomhedersrestancer og øget anvendelse af RKI-indberetninger. I 2012 blev der midlertidigt tilført 110ekstra årsværk til området (40 årsværk færre end i 2011). Den specifikke besparelsesmål-sætning for inddrivelsesområdet, som blev fastsat i finansloven for 2007, er dermed frafaldet.14. Ifølge beretning om fusionen af skatteforvaltningen (II) forventer Skatteministeriet at nådet oprindelige besparelsesmål fra finansloven for 2007 i 2014, dvs. med 2 års forsinkelse.SKAT havde ifølge fusionsberetningen ca. 10.700 årsværk ved fusionens start i 2005 ogskulle reducere antallet af medarbejdere til ca. 6.400 årsværk i 2012, svarende til en reduk-tion på 40 % af medarbejderantallet i 2005. De manglende besparelser på inddrivelsesom-rådet vil ifølge ministeriet blive fundet på andre områder i SKAT. Endelig har ministeriet op-lyst, at der i 2012 er igangsat en ekstern budgetanalyse, som gennemføres af et konsulent-firma. Budgetanalysen skal bl.a. vurdere besparelsespotentialerne på Skatteministerietsområde på ny. Det samlede resultat af analysen forventes at foreligge i 1. halvår 2013.

5

15. Rigsrevisionen kan konstatere, at besparelserne på inddrivelsesområdet efter 2008 ikkehar fulgt effektiviseringsplanen i finanslovsforslaget for 2007. Skatteministeriet har, efter be-retningen blev afgivet, frafaldet dette besparelsesmål, og inddrivelsesområdet har i stedet få-et tilført ekstra personaleresurser i 2011 og 2012. Ministeriet forventer dog at nå det samle-de oprindelige besparelsesmål med 2 års forsinkelse i 2014. Der er desuden igangsat enbudgetanalyse, som skal revurdere besparelsespotentialerne på hele Skatteministeriets om-råde, herunder også inddrivelsesområdet. Rigsrevisionen anser det på den baggrund ikkefor hensigtsmæssigt fortsat at følge op på det isolerede besparelsesmål vedrørende inddri-velsesområdet. I forbindelse med opfølgningen på beretning om fusionen af skatteforvaltnin-gen (II) vil Rigsrevisionen dog følge op på Skatteministeriets arbejde med at nå det samledemåltal for årsværk i 2014.Implementeringen af nye statistikker16. Beretningen viste, at SKAT frem til 2010 manglede viden om effekten af inddrivelsen.SKAT kunne således ikke redegøre for:hvor meget SKAT inddrev det enkelte århvor mange resurser SKAT anvendte på inddrivelsenhvad effekten var af de forskellige inddrivelsesmetoderfordelingen mellem inddrevne restancer og frivilligt indbetalte beløbstørrelsen af de inddrevne selskabsskatter.

17. Det fremgik af skatteministerens redegørelse, at ministeren havde taget initiativ til en nyrestancestatistik, som skulle implementeres i løbet af 2010. Ministeren nævnte i sin redegø-relse en række nye statistikker, som ministeriet havde til hensigt at udarbejde. Den nye sta-tistik skulle gøre SKAT bedre i stand til at følge udviklingen i restancerne og til at målretteinddrivelsen ved at anvende de mest effektive inddrivelsesværktøjer. Den udbyggede stati-stik skulle desuden give SKAT større viden om årsagerne bag restanceudviklingen.18. Skatteministeriet har oplyst, at SKAT medio 2011 havde implementeret hele den nye re-stancestatistik, som indeholder forbedringer på en række punkter. Kernen i den nye statistikbestår ifølge ministeriet i muligheden for at opgøre til- og afgange. Dvs. at statistikken pådetaljeret niveau kan beskrive nye restancer, fx fordelt på restancetype, alder og inddrivel-sesskridt. Tilsvarende beskriver statistikken, på hvilke områder SKAT nedbringer restancer-ne, samt hvilke inddrivelsesmetoder der anvendes. Dette giver SKAT bedre muligheder forat vurdere effekten af inddrivelsesarbejdet. Endelig forbedrer statistikken SKATs mulighe-der for at forebygge skatte- og afgiftsrestancer, idet den viser, hvilke restancetyper der er ivækst, og hvor SKAT derfor bør sætte ind for at dæmme op for yderligere restancetilvækst.Den nye restancestatistik betyder, at SKAT nu kan opgøre de inddrevne restancer på må-neds- og årsbasis. Den indikerer desuden effekten af de enkelte inddrivelsesmetoder vedat fordele de inddrevne beløb på anvendte inddrivelsesmetoder. På erhvervsområdet kanSKAT dog ikke opgøre, hvilke inddrivelsesskridt der er de mest effektive. SKAT kan desudenopgøre resurseforbruget fordelt på inddrivelsesskridt som fx rykkere, afdragsordninger ogudgående udlægsforretninger. SKAT kan således i et vist omfang bruge statistikken til at vur-dere metodernes omkostningseffektivitet ved at sammenholde oplysninger om inddrevnerestancer og anvendte inddrivelsesmetoder med oplysninger om resurseanvendelsen fordeltpå inddrivelsesmetode. Ministeriet har oplyst, at det dog ikke er muligt at måle resultat og ef-fekter af alle inddrivelsesindsatser. For SKATs egentlige inddrivelsesprojekter er det imidler-tid muligt at opgøre både resurseforbrug, aktivitetsniveau, opnåede resultater og effekter.Videre har ministeriet oplyst, at SKAT i dag kan opgøre de inddrevne selskabsskatter, menat SKAT med de nuværende it-systemer ikke kan opgøre sagsbehandlingstider vedrørendeinddrivelsen. Dette vil blive muligt, når EFI tages i brug. Når det sker, vil den nuværende re-stancestatistik blive afløst af en helt ny statistik baseret på EFI, som vil give flere mulighederend den nuværende.

6

19. Skatteministeriet har oplyst, at SKAT anvender forskellige inddrivelsesværkstøjer, hvorder som hovedregel begyndes med de mindst indgribende for skyldneren. De mindst indgri-bende værktøjer er rykkere og tilbud om en afdragsordning. Ifølge ministeriet kan ingen ind-betalinger af restancer, som er sendt til inddrivelse hos SKAT, karakteriseres som helt fri-villige, da restancer netop oversendes til SKAT, fordi det ikke har været muligt at få skyld-nere til at betale disse krav frivilligt. Med restancestatistikken kan SKAT dog skelne mellembeløb inddrevet ved hjælp af inddrivelsesredskaberne lønindeholdelse, betalingsaftaler, mod-regning og andre måder. Sidstnævnte kategori kan både indeholde beløb indbetalt som følgeaf rykker, varsel om indberetning til RKI, beløb inddrevet ved udlæg samt afskrevne beløb.20. Rigsrevisionen konstaterer, at SKAT med virkning fra 2011 har indført en ny restancesta-tistik. Den nye statistik har forbedret SKATs viden om restancerne og herunder givet SKATen basal viden om, hvor store beløb der inddrives. Statistikkens detaljerede opgørelse af ind-drevne beløb fordelt på restancetyper og inddrivelsesmetode giver SKAT bedre mulighederfor at vurdere effekten af de forskellige inddrivelsesmetoder, og effekten kan sammenholdesmed de anvendte resurser. Statistikken kan endvidere bruges til at målrette restanceinddri-velsen.Udviklingen i inddrivelsen af restancer21. Beretningen viste, at SKAT ikke havde formået at reducere restancerne efter fusionen.De samlede restancer var således steget med 34 % fra ultimo 2006 til ultimo 2009. Dennestigning kunne i et vist omfang tilskrives den økonomiske lavkonjunktur, der indtraf i 2008,og i et vist omfang SKATs øgede fokus på retssikkerhed i inddrivelsen, herunder indførel-sen af et lavindkomstbegreb. Lavindkomstbegrebet betyder bl.a., at SKAT ikke må inddriverestancer hos skyldnere, hvis indkomst ligger under en vis grænse. Beretningen viste vide-re, at SKAT i perioden 2006-2009 ikke opfyldte finanslovens mål på inddrivelsesområdet,og at SKATs aktivitetsniveau på området havde været faldende i årene efter fusionen.Restanceudviklingen22. Skatteministeriet har i forbindelse med denne opfølgning opdateret oplysningerne ved-rørende restancer og inddrivelsesaktiviteter med tal for 2010 og 2011.I tabel 1 ses udviklingen i de samlede restancer. Alle tal er angivet ultimo året i 2009-prisni-veau. De samlede restancer består dels af inddrivelige restancer, som SKAT aktivt forsøgerat inddrive, fx ved inddrivelsesskridt som lønindeholdelse og modregning i overskydendeskat. Derudover består de af (virksomheders) ikke-inddrivelige og (personers) uerholdeligerestancer, som er restancer, hvor SKAT med alle typer inddrivelsesskridt har forsøgt siguden resultat, og hvor SKAT ikke længere foretager aktive inddrivelsesskridt. SKAT over-våger dog fortsat disse restancer og genoptager inddrivelsen, hvis der sker ændringer i enskyldners indkomst- eller formueforhold.

7

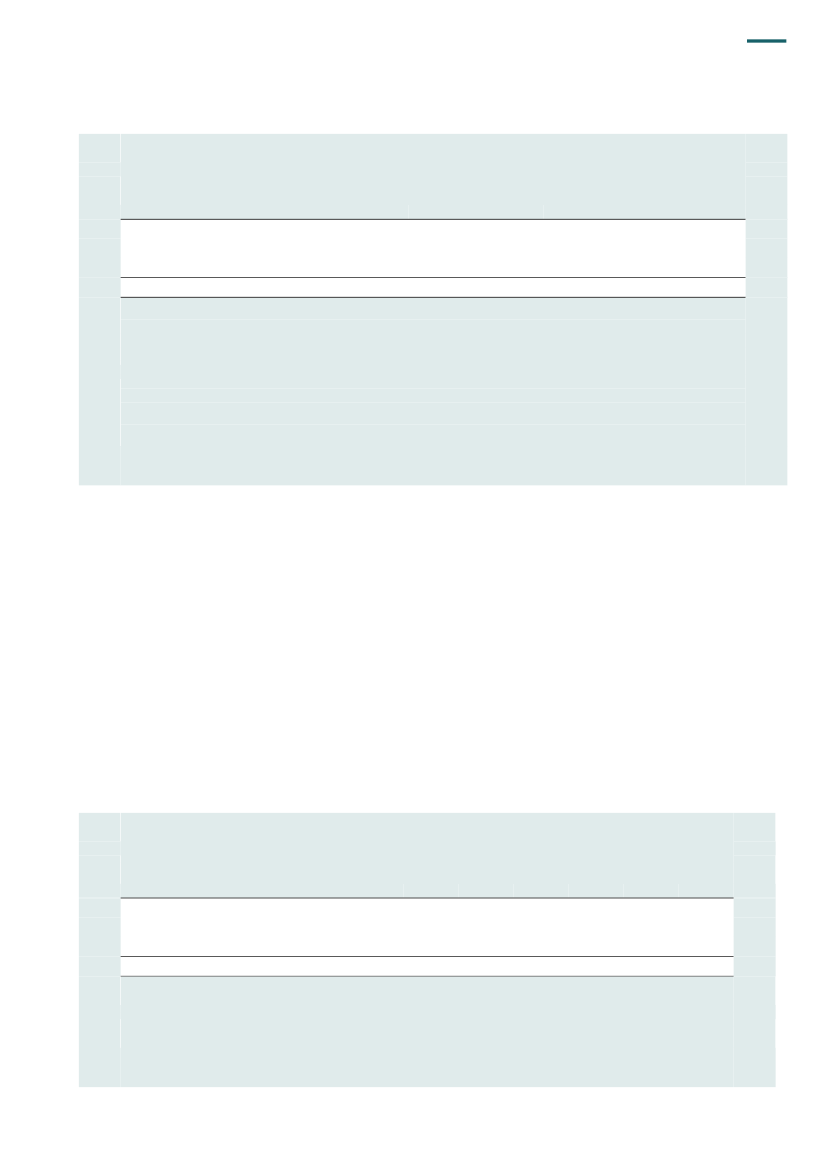

Tabel 1. Udviklingen i de samlede restancer i perioden 2006-2011 (ultimo året) i 2009-priser(Mia. kr.)2006Inddrivelige restancerIkke-inddrivelige restancerUerholdelige restancerRestancer i alt

1)

Skatteministeriet har oplyst, at der i de ikke-inddrivelige restancer i 2011 er indeholdt et beløb på ca. 5,4 mia. kr. vedrørendeen af SKAT forhøjet skatteansættelse, som et selskab har påklaget til Landsskatteretten. Selskabet er meddelt henstand ef-ter skatteforvaltningslovens regler. Hvis der ses bort fra denne restance, udgjorde de samlede restancer 68,5 mia. kr. ultimo2011 – altså mere end i 2009, men mindre end i 2010. Rigsrevisionen har dog medtaget restancen i opgørelsen, da SKATselv medtager beløbet i sin restancestatistik. Desuden medtog Rigsrevisionens restanceopgørelse i beretning om SKATsfusion af inddrivelsesområdet ligeledes en restance på 3,6 mia. kr. vedrørende en ændret skatteansættelse, der var påkla-get til Landsskatteretten.De 73,6 mia. kr. svarer til 77,5 mia. kr. i 2011-priser.

2)

Kilde: Rigsrevisionen på baggrund af oplysninger fra Skatteministeriet.

Tabel 1 viser, at det ikke er lykkedes for SKAT at nedbringe restancebeholdningen (”knæk-ke” restancekurven) i perioden 2009-2011. De samlede restancer steg således fra 66,9 mia.kr. i 2009 til 73,6 mia. kr. i 2011, svarende til en stigning på 10 % (6,7 mia. kr.). Mens deinddrivelige restancer voksede med 2,3 mia. kr. (7 %), steg de ikke-inddrivelige restancermed 7,2 mia. kr. (37 %). Ultimo 2011 var de uerholdelige restancer 2,8 mia. kr. (19 %) la-vere end i 2009.Skatteministeriet har endvidere oplyst restancebeholdningen pr. 30. september 2012. Den-ne foreløbige opgørelse vedrørende 2012 viser, at den samlede restancebeholdning ultimoseptember 2012 var på 78,2 mia. kr. (svarende til 73,3 mia. kr. i 2009-priser). Beløbet for-deler sig mellem inddrivelige restancer (38,5 mia. kr. eller 36,1 mia. kr. i 2009-priser), ikke-inddrivelige (virksomhedsvendte) restancer (27,6 mia. kr. eller 25,9 mia. kr. i 2009-priser) oguerholdelige (borgerrettede) restancer (12,1 mia. kr., eller 11,3 mia. kr. i 2009-priser). Denforeløbige opgørelse vedrørende 2012 tyder således på, at væksten i de samlede restancerer bremset.Tabel 2 viser udviklingen i de inddrivelige restancer fordelt på restancetyper og er opdate-ret til og med ultimo 2011.

Tabel 2. Udviklingen i de inddrivelige restancer i perioden 2006-2011 (ultimo året) i 2009-priser(Mia. kr.)2006Skatter og afgifter (A-skat, selskabsskat, moms mv.)Statslige krav (politi, licens, DSB-afgifter mv.)Kommunale restancer, gebyrer og retsafgifterInddrivelige restancer i alt

1)1)

Skatteministeriet har oplyst, at opgørelsen af inddrivelige restancer er ændret fra 2012. Gebyrer og retsafgifter, der tidli-gere indgik i de kommunale restancer, gebyrer og afgifter, indgår således fra 2012 i de statslige krav. Endvidere opgørSKAT fra 2012 restancer vedrørende andre offentlige krav særskilt.

Kilde: Rigsrevisionen på baggrund af oplysninger fra Skatteministeriet.

8

Tabel 2 viser, at de inddrivelige restancer siden 2009 er vokset og ultimo 2011 udgjorde 34,7mia. kr. (en stigning på 2,3 mia. kr. eller 7 %). Restancer vedrørende skatter og afgifter stegfra ultimo 2009 til ultimo 2011 med 1,2 mia. kr. (8 %), mens de øvrige statslige myndighedersrestancebeholdning steg med 0,1 mia. kr. (1,3 %). De kommunale restancer samt gebyrerog retsafgifter steg med 0,9 mia. kr. fra 2009 til 2011, hvilket svarer til en stigning på 12 %.Endvidere har Skatteministeriet oplyst beholdningen af de inddrivelige restancer vedrøren-de 2012. De samlede inddrivelige restancer udgjorde som nævnt ovenfor 38,5 mia. kr. eller36,1 mia. kr. i 2009-priser ultimo september 2012. De fordelte sig mellem inddrivelige skatte-og afgiftsrestancer (18,8 mia.), statslige krav (11,4 mia. kr.) og kommunale krav inkl. geby-rer og retsafgifter (8,1 mia. kr.). Derudover har SKAT for 2012 opgjort andre offentlige kravsærskilt. Det drejer sig om restancer til offentligt ejede forsyningsselskaber, regioner ogudenlandske krav. Disse krav udgjorde i alt 228 mio. kr. ultimo september 2012. De foreløbi-ge tal for 2012 tyder således på, at kurven for de inddrivelige restancer endnu ikke er knæk-ket.Finanslovens måltal på inddrivelsesområdet23. Indtil 2011 indeholdt finansloven 2 måltal for SKAT vedrørende de inddrivelige restan-cer: ”Skatter og afgifter” og ”Øvrige restancer”. Tabel 3 viser finanslovens måltal for inddri-velsesområdet og SKATs resultater for perioden 2006-2011. Da tallene i tabel 3 er opgjort iløbende priser, kan de ikke afstemmes til tabel 2, hvor alle tal er omregnet til 2009-priser.

Tabel 3. Restancemåltal på finanslovene for perioden 2006-2011 (løbende priser)(Mia. kr.)Skatter og afgifterMåltal for 2006Resultat for 2006Opfyldelse af måltal for 2006

Måltal for 2007Resultat for 2007Opfyldelse af måltal for 2007

Måltal for 2008Resultat for 2008Opfyldelse af måltal for 2008

Måltal for 2009Resultat for 2009Opfyldelse af måltal for 2009

Måltal for 2010Resultat for 2010Opfyldelse af måltal for 2010

Måltal for 2011Resultat for 2011Opfyldelse af måltal for 2011

9,39,9Nej

9,510,0Nej

9,315,7Nej

9,715,3Nej

9,717,1Nej

9,617,4Nej

Øvrige restancer12,912,5Ja

12,513,8Nej

14,015,5Nej

14,517,1Nej

14,818,5Nej

14,919,1Nej

Kilde: Rigsrevisionen på baggrund af oplysninger fra Skatteministeriet.

Tabel 3 viser, at SKAT ikke har opfyldt finanslovens restancemåltal siden 2006, heller ikkeefter beretningens afgivelse i 2009. Forskellen mellem måltal og resultater er endvidere vok-set gennem årene, også fra 2009 til 2011.

9

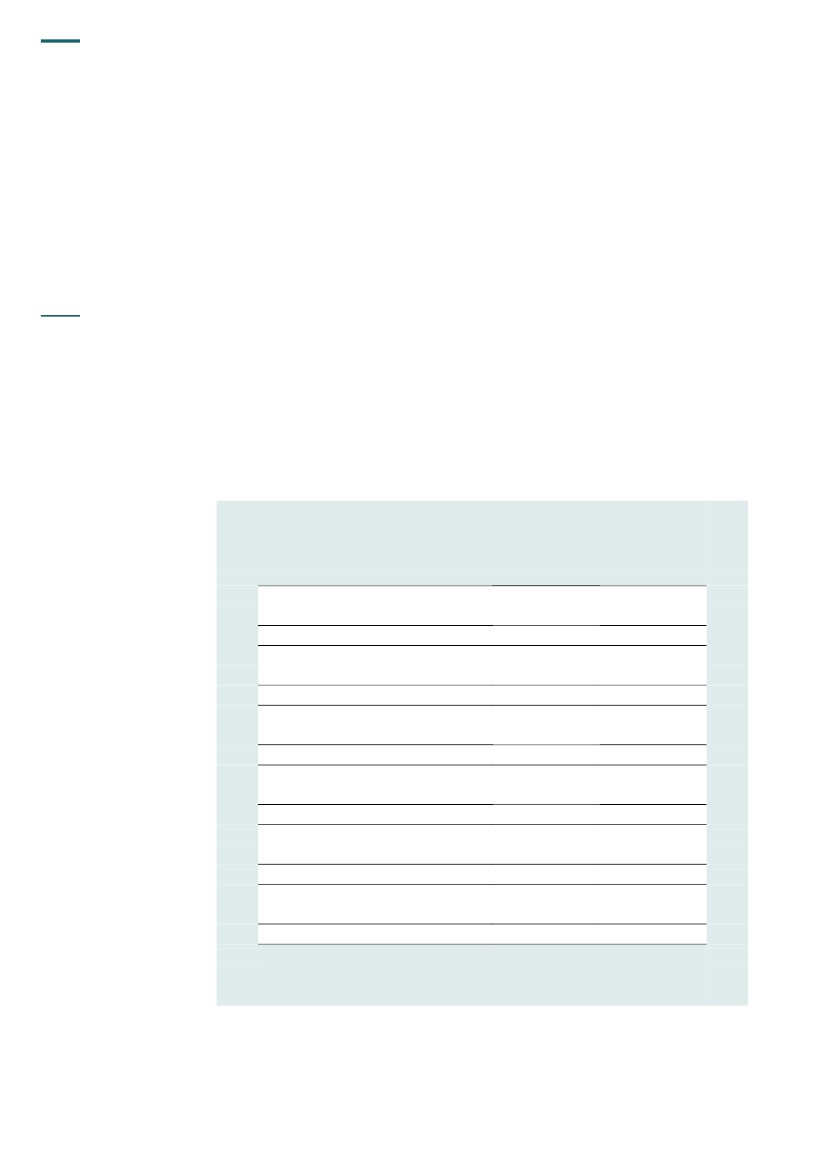

24. Med virkning fra 2012 er der indført nye måltal på finansloven vedrørende restanceind-drivelsen. Det ene er den såkaldte inddrivelsesprocent for de øvrige restancer – dvs. forrestancer, som andre statslige myndigheder og kommuner sender til inddrivelse i SKAT.Det andet måltal er et udvidet skattegab, som bl.a. indeholder restancer vedrørende skat-ter og afgifter. Der er således ikke længere opstillet måltal i kroner og øre for de 2 restan-cetyper på finansloven.Tabel 4 viser finanslovens 2 nye måltal for SKAT vedrørende restanceinddrivelsen.

Tabel 4. Måltal fra finansloven for 2012 vedrørende restanceinddrivelsen(%)2012Inddrivelsesprocent for øvrige restancerSkattegabet i procent af skattepotentialet1022,020131052,020141102,020151102,0

Tabel 4 viser, at måltallet for inddrivelsesprocenten vedrørende øvrige restancer i perioden2012-2015 stiger fra 102 til 110. Inddrivelsesprocenten viser forholdet mellem restanceaf-gang og restancetilgang. Hvis inddrivelsesprocenten overstiger 100, betyder det, at restance-afgangen er større end restancetilgangen. Restanceafgangen er de restancer, som SKATinddriver, restancer, der afskrives, og restancer, som indbetales frivilligt. Restancetilgangener nye restancer, som kommuner og statslige myndigheder sender til inddrivelse i SKAT. Ind-drivelsesprocenten beregnes månedsvis ved at dividere summen af de inddrevne restancermed summen af nye restancer. Denne brøk omregnes dernæst til et procenttal. Inddrivelses-procenten for hele året skal i henhold til finanslovsforslaget beregnes som et simpelt gen-nemsnit af inddrivelsesprocenten for de enkelte måneder. Rigsrevisionen konstaterer, at den-ne måde at beregne den gennemsnitlige årlige inddrivelsesprocent på ikke er helt retvisen-de. Ved udsving i inddrivelsesprocenten fra måned til måned giver beregningsmåden såle-des en systematisk højere inddrivelsesprocent, end hvis inddrivelsesprocenten blev be-regnet mere præcist – dvs. som summen af restanceafgangen for hele året divideret medrestancetilgangen for hele året. Skatteministeriet har hertil oplyst, at denne beregningsmådeanvendes, fordi det er den, der er aftalt med Finansministeriet for 2012, og den der fremgåraf finansloven.Rigsrevisionens opfølgning har desuden vist, at restancer, der afskrives endeligt af SKAT(såkaldte ”tabte” restancer), også indgår i inddrivelsesprocenten. Dermed opnår SKAT enbedre målopfyldelse vedrørende inddrivelsesprocenten, når en restance afskrives. En stig-ning i de tabte restancer vil dermed – alt andet lige – øge SKATs opfyldelse af finanslovensmåltal. Skatteministeriet har hertil oplyst, at ministeriet finder, at det at foretage afskrivnin-ger er et helt legitimt inddrivelsesskridt til at nedbringe de offentlige restancer, hvis der ikkeer udsigt til, at restancen kan inddrives. Derfor finder ministeriet det relevant at medregnedenne indsats i inddrivelsesprocenten. Ministeriet peger desuden på, at inddrivelsesprocen-ten ikke må forveksles med indbetalingsprocenten.Det andet måltal på finansloven vedrørende restancerne er skattegabet. Tabel 4 viser, atmåltallet for skattegabet i perioden 2012-2015 er på 2 % af skattepotentialet. Skattegabetbestår dels af underdeklarationen af skattepligtige indkomster, som både kan skyldes skat-tesnyd og manglende kendskab til skattereglerne, dels af restancer vedrørende skatter ogafgifter. Underdeklaration og restancer vedrørende skatter og afgifter må samlet ikke over-stige 2 % af skattepotentialet. Måltallet omfatter dog ikke store selskaber med mere end 250ansatte, moms og punktafgifter, ligesom ikke-registreret økonomisk aktivitet (sort arbejde)heller ikke indgår. Med det nye måltal for skattegabet, som både omfatter underdeklaration

10

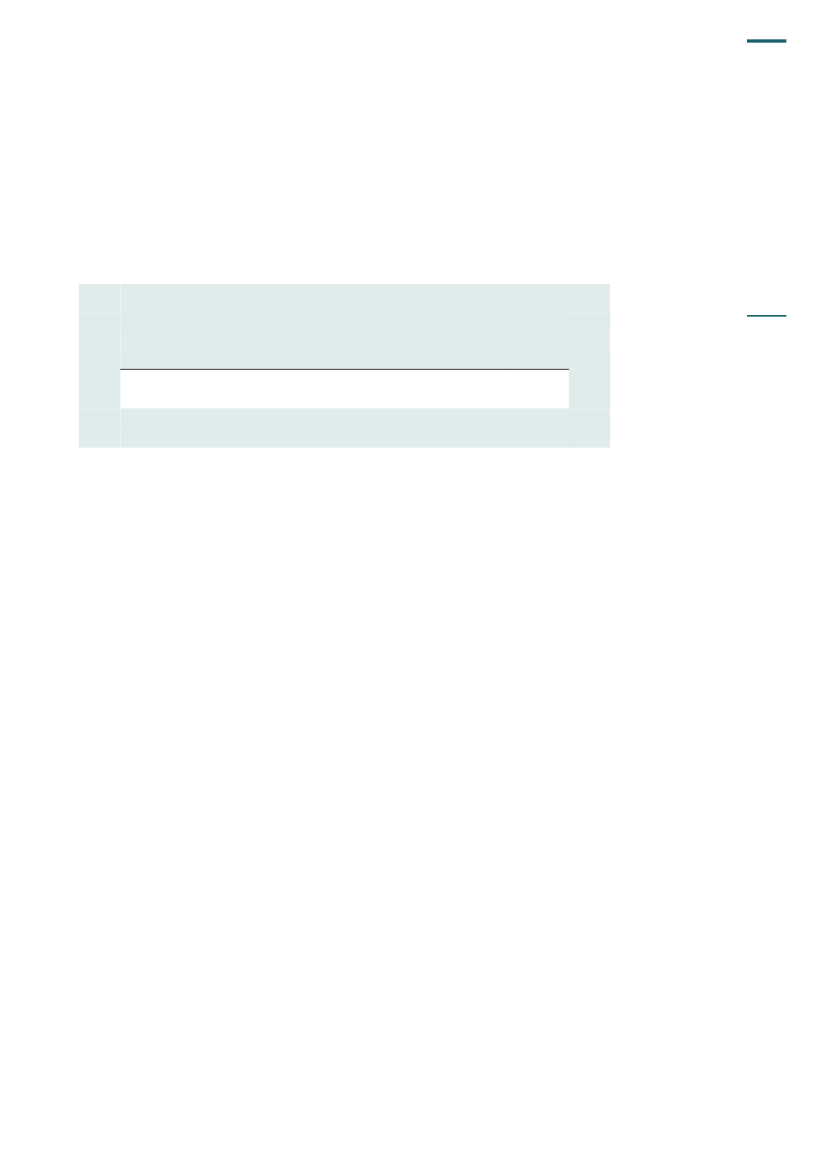

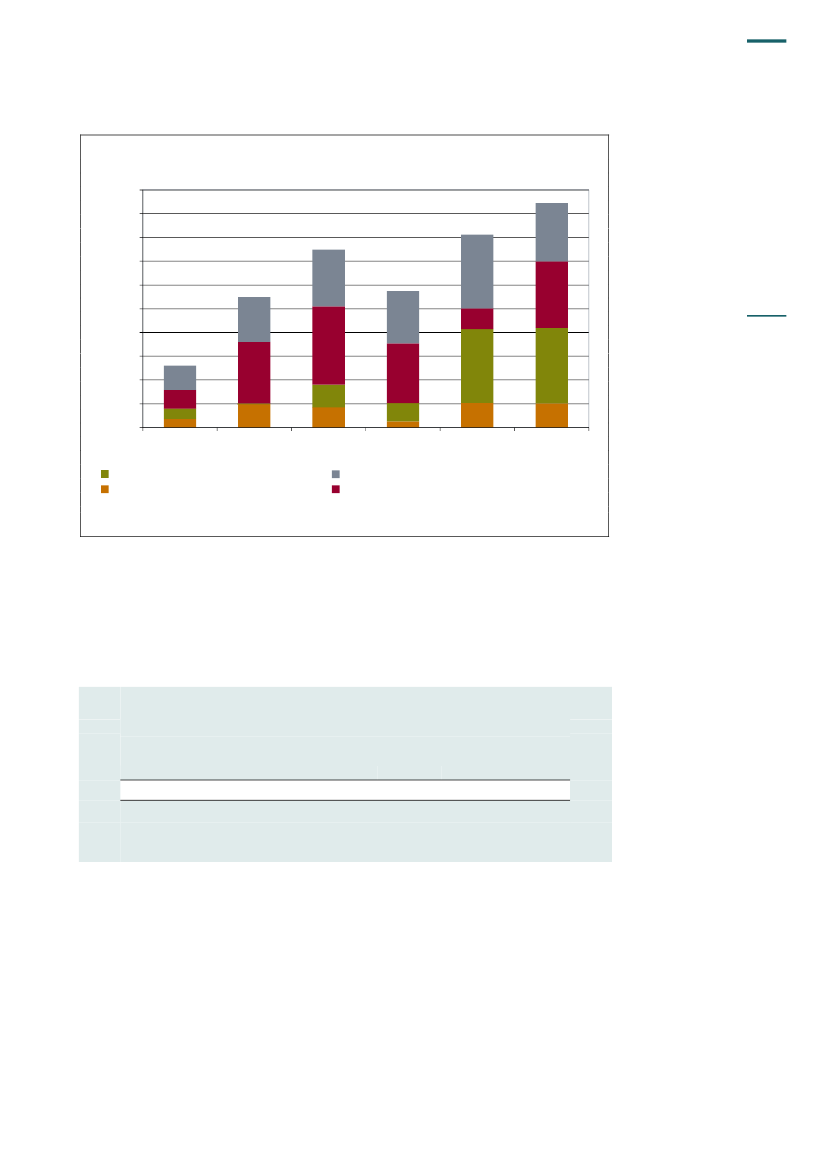

og restancer vedrørende skatter og afgifter, findes der ikke længere et selvstændigt måltalvedrørende skatte- og afgiftsrestancerne.25. Rigsrevisionen kan konstatere, at restancerne er blevet mindre synlige på finanslovenmed indførelsen af 2 nye måltal fra 2012. Skatte- og afgiftsrestancerne indgår i det enemåltal (skattegabet), som er et samlet mål for skatte- og afgiftsrestancerne og underdekla-ration af skatter. Det andet måltal er inddrivelsesprocenten, som alene omfatter restanceroversendt til SKAT af andre statslige myndigheder og kommuner. I dette måltal indgår imid-lertid også tabte restancer. Tabte restancer er dog ikke inddrevet, men er derimod afskre-vet af SKAT, og siger derfor ikke umiddelbart noget om effekten af SKATs inddrivelse. Rigs-revisionen skal derfor anbefale, at Skatteministeriet overvejer, hvordan oplysningerne påfinansloven kan gøres mere informative i forhold til restancerne og udviklingen heri.Aktivitetstal på inddrivelsesområdet26. I beretningen undersøgte Rigsrevisionen udviklingen i visse af SKATs inddrivelsesakti-viteter. Aktivitetstallene er opdateret for perioden 2010-2011.Figur 1 viser udviklingen i antal personer, hvor SKAT har indeholdt løn i perioden juli 2004 -marts 2012. For perioden før 1. november 2005 viser figuren de daværende restancemyn-digheders anvendelse af lønindeholdelse. Den orange linje markerer tiden før fusionen, ogden mørkegrønne markerer tiden efter fusionen. Den røde linje viser de opdaterede tal ved-rørende indeholdt løn.Figur 1. Udviklingen i antal personer, hvor SKAT har indeholdt løn i perioden juli 2004 -marts 2010110.000100.00090.00080.00070.00060.00050.00040.00030.00020.00010.0000

Kilde: Rigsrevisionen på baggrund af oplysninger fra Skatteministeriet.

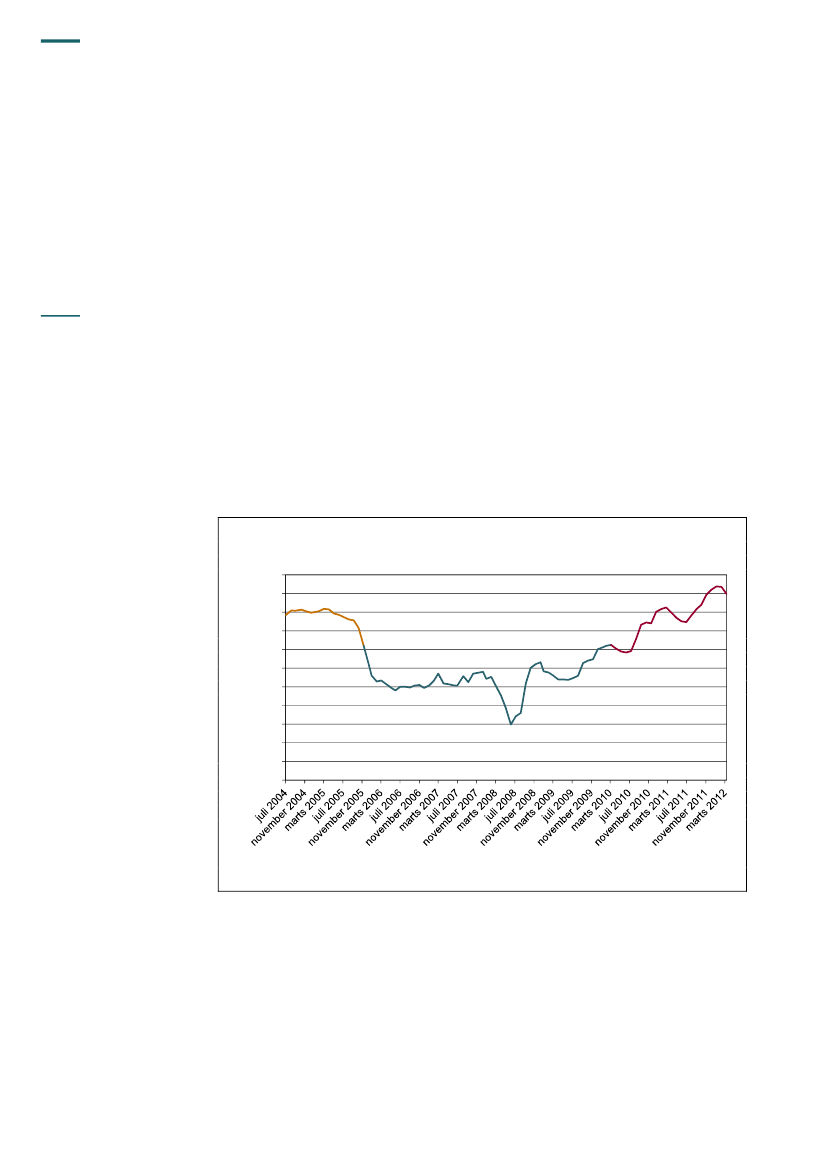

Figur 1 viser, at SKATs anvendelse af lønindeholdelser er steget i tiden efter 2009, så deni begyndelsen af 2012 var højere end i juli 2004, dvs. i tiden før fusionen.27. Figur 2 viser udviklingen i antallet af gennemførte fogedforretninger i perioden 2006 -2011. Ved en fogedforretning forsøger SKAT at gøre udlæg i skyldners aktiver. Fogedfor-retninger kan enten gennemføres ved at indkalde en skyldner til et møde hos SKAT, eller,hvis skyldneren udebliver, ved at foretage en udgående fogedforretning, dvs. ved besøg påskyldnerens bopæl. ”Fogedforretning – virksomhed” og ”Fogedforretning – person” omfattersager, hvor skyldner er indkaldt til møde hos SKAT. ”Udgående fogedforretning – virksom-hed” og ”Udgående fogedforretning – person” er fogedforretninger gennemført hos skyldner.

11

Figur 2. Udviklingen i SKATs fogedforretninger i perioden 2006-2011(Antal)50.00045.00040.00035.00030.00025.0009.39611.90215.54613.99310.9834.35512.253

20.00016.488

15.00010.0005.00005.0863.9342.1961.81713.0114.7494.2833.8621.29012.588

15.546

15.885

145.014

5.186

5.097

2006

2007

2008

2009

2010

2011

Udgående fogedforretning – virksomhedUdgående fogedforretning – person

Fogedforretning – virksomhedFogedforretning – person

Kilde: Rigsrevisionen på baggrund af oplysninger fra Skatteministeriet.

Figur 2 viser, at SKATs anvendelse af fogedforretninger er steget siden 2009, og i 2010 ogi 2011 var de på deres højeste niveau i den undersøgte periode. Figuren viser desuden re-lativt store udsving i de enkelte typer af fogedforretninger.28. Tabel 5 viser udviklingen i RKI-registreringer af personer og virksomheder foretaget afSKAT i perioden 2005-2011, dvs. opdateret med tallene for perioden 2 år efter beretningensafgivelse.

Tabel 5. Antal RKI-registreringer af personer og virksomheder foretaget af SKAT iperioden 2005-201120056.418200683920071.35320082.60620091.254201064920113.779

Kilde: Rigsrevisionen på baggrund af oplysninger fra Skatteministeriet.

Tabel 5 viser, at SKAT i 2010 havde det laveste antal RKI-registreringer (649) siden fusio-nen. I 2011 steg antallet af registreringer til 3.779, som er det højeste antal siden 2005. Skat-teministeriet har hertil oplyst, at SKAT fra 2011 konsekvent foretager indberetning til RKI afnye virksomhedskrav, som ikke betales efter rykker og RKI-varsel. En betydelig andel afskyldnerne betaler ifølge SKAT, når de får en advarsel om, at de vil blive RKI-registreretved fortsat manglende betaling.29. Rigsrevisionen kan konstatere, at SKAT ikke har formået at ”knække” restancekurven,da de samlede restancer er steget fra 2009 frem til 2011. Opfølgningen har samtidig vist,at SKAT siden 2009 har øget anvendelsen af inddrivelsesmetoderne lønindeholdelse, RKI-registreringer og fogedforretninger. Rigsrevisionen vil fortsat følge udviklingen.

12

III.

Næste skridt i sagen

30. Rigsrevisionen vil følge udviklingen på følgende områder:Skatteministeriets ibrugtagning af it-systemet EFIudviklingen i inddrivelsen af restancer.

Lone Strøm