Skatteudvalget 2012-13

SAU Alm.del Bilag 296

Offentligt

Gennemgang af skatteudgifter samtFinanslovsforslag 2014 - § 9 og § 38Skatteudvalget5. september 2013

Gennemgang af skatteudgifterSkatteudvalget5. september 2013

Præsentationens indhold

•••••

Definition af skatteudgifterOpgørelse af skatteudgifter – hvorfor og hvor?Eksempler på skatteudgifterBeregning af skatteudgifterGennemgang af de seneste ændringer i skatteudgifterne ifolketingsåret 2012/2013

Definition af skatteudgifter•Skatteudgifter er offentlige indtægter, der pga. særregler iskattelovgivningen ikke opkræves.•Skatteudgifter er afvigelser fra generelle regler iskattesystemet, og medfører en skattebegunstigelse afudvalgte aktiviteter eller bestemte grupper af skatteydere.

•Skatteudgifter medfører et umiddelbart lavere provenu endden generelle regel.

Hvorfor opgøre skatteudgifterne?•Skatteudgifter er ikke i sig selv et mål for, om en afvigelse iskattesystemet er god eller dårlig eller om der er forvridninger elleruhensigtsmæssigheder i skattesystemet.•Skatteudgifterne giver indblik i ellers ”usynlige” offentlige udgifter.•Skatteudgifterne kan bidrage til en beskrivelse af skatte- ogafgiftssystemet.

Hvor offentliggøres skatteudgifterne?•Ændringer i skatteudgifter eller nye skatteudgifter skrives ind ilovforslag under de økonomiske bemærkninger•Frem til 2006 blev skatteudgifterne opgjort i Finansloven

•Siden 2007 på Skatteministeriets hjemmeside. Her findes:–En beskrivelse af, hvad skatteudgifter er og hvordan man opgørskatteudgifter–En oversigt over samtlige skatteudgifter–En oversigt over hvilke ændringer, der har været iskatteudgifterne i det forgangne folketingsår

Eksempler på skatteudgifter••En skatteudgift kan fx være en skatte- eller afgiftsfritagelse, en særligt lav skatteprocent, et fradragder reducerer skattegrundlaget eller fradrag i den betalte skatPersonbeskatning–Nedslag i ejendomsværdiskat–Dagpenge og rejsegodtgørelser–Fri bil, telefon, internet mv.Erhvervsbeskatning–Fradrag for kunstkøb–Fradrag for udgifter til forskning og udvikling m.m.–Gunstige afskrivningsregler for fx it-udstyrMoms og afgifter–Lavere afgifter på let øl, vedvarende energi , diesel mv.–Momsfritagelse for tandlæger, dagplejere, porto, finansielle ydelser m.m.

•

•

Beregning af skatteudgifter•Skatteudgifter opgøres ud fra den såkaldte tabt provenu-metode, dvs. den direkte og umiddelbare provenuvirkning.•Metoden opgør de skatteindtægter, som det offentlige villehave fået, hvis skatteudgiften blev fjernet. Denne metodetager udgangspunkt i, at der ikke sker ændringer i adfærden,og eventuelle afledte virkninger på andre skatte- og/ellerafgiftskonti medregnes ikke.•Metoden anvendes internationalt.

Beregning af skatteudgifter••••

Ophævelse af skatteudgift ≠ finansieringsevneDa skatteudgifterne ikke tager højde for eventuelle adfærdsændringer, erskatteudgifterne ikke lig med provenugevinsten ved at afskaffe skatteudgiftenEksempel: forskerskatteordningenSkatteudgiften er omtrent 450 mio. kr. om året. Det er den skatterabat, somforskere og nøglemedarbejdere får – altså indkomstgrundlaget gange forskellenmellem den lavere sats, som de betaler i forhold til de almindelige skatteregler.Hvis ordningen blev ophævet, ville merprovenuet antageligvis være mindre endskatteudgiften. Det skyldes dels, at der vil færre, der overgår til normalindkomstskat, og dels at de der gør, vil kunne udnytte fradrag mv.

•

Ændrede skatteudgifter i vedtagne lovforslag ifolketingsåret 2012/2013 (1)•I folketingsåret 2012/2013 er 20 lovforslag blevet vedtaget påskatteområdet. Heraf er der ændringer i skatteudgifterne i tilovforslag

•Skatteudgifterne i forbindelse med disse ti lovforslaggennemgås i det følgende

Ændrede skatteudgifter i vedtagne lovforslag ifolketingsåret 2012/2013 (2)LovforslagNavnUmiddelbarUmiddelbarvirkning ivarig virkning2013Mio. kr.Mio. kr.Ny /ændring

L 49

Forslag til lov om ændring af aktieavancebeskatningsloven, ligningsloven,lønsumsafgiftsloven og forskellige andre love (Skattefritagelse af avancer afselskabers unoterede porteføljeaktier og forhøjelse af lønsumsafgiften forden finansielle sektor)

-40

-190

Ændring

- heraf ophævelse af iværksætterskatten og iværksætteraktieordningen- heraf forhøjelse af lønsumsafgiften for den finansielle sektorL 50Forslag til lov om afgift af husstandsomdelte reklamer (Reklameafgiftloven)Forslag til lov om ændring af lov om afgift af svovl (Bundfradrag isvovlafgiften)

110-15025

460-650120

ÆndringÆndringNy

L 51

3

1

Ændring

Ændrede skatteudgifter i vedtagne lovforslag ifolketingsåret 2012/2013 (3)LovforslagNavnUmiddelbarUmiddelbarvirkning ivarig virkning2013Mio. kr.Mio. kr.20

Ny /ændring

L 52

Forslag til lov om ændring af lov om afgift af elektricitet og forskellige andrelove og om ophævelse af lov om ændring af lov om afgift af affald ogråstoffer (Godtgørelse af afgift af el forbrugt til erhvervsmæssig opladningaf batterier til elbiler)

Ny

L 81

Forslag til lov om ændring af selskabsskatteloven, lov om afgift af lønsumm.v., afskrivningsloven, lov om afgift af lystfartøjsforsikringer og forskelligeandre love (Forhøjelse af visse lønsumsafgiftssatser, nedsættelse afafskrivningssatsen for store vindmøller, inddragelse af CO2-kvoter underCFC-beskatningen, forhøjelse af afgiften af kaskoforsikringer for lystfartøjerm.v.)

-645

-605

Ændring

- heraf forhøjelse af visse lønsumsafgifter- nedsættelse af afskrivningssats på store vindmøller

-465-180

-465-140

ÆndringÆndring

Ændrede skatteudgifter i vedtagne lovforslag ifolketingsåret 2012/2013 (4)LovforslagNavnUmiddelbarUmiddelbarvirkning ivarig virkning2013Mio. kr.Mio. kr.Ny /ændring

L 82

Forslag til lov om ophævelse af fedtafgiftsloven og om ændring af lov omafgift af elektricitet, ligningsloven, personskatteloven med flere love(Ophævelse af fedtafgiftsloven, nedsættelse af elvarmeafgiften, lempeligerebeskatning af udenlandsk indkomst, forhøjelse af bundskatten ognedsættelse af personfradraget m.v.)

415

415

Ny

L 216

Forslag til lov om ændring af ligningsloven(Genindførelse og udvidelse af BoligJobordningen og udvidelse af ordningenom skattekreditter for forsknings- og udviklingsaktiviteter)

2.550

230

Ny + ændring

- heraf BoligJobordningen- heraf forhøjelse af den øvre grænse for skattekreditter til forskning ogudvikling

2.5500

90140

NyÆndring

Ændrede skatteudgifter i vedtagne lovforslag ifolketingsåret 2012/2013 (5)LovforslagNavnUmiddelbarUmiddelbarvirkning ivarig virkning2013Mio. kr.Mio. kr.Ny /ændring

L 217

Forslag til lov om ophævelse af lov om afgift af mineralvand m.v. og omændring af øl- og vinafgiftsloven og forskellige andre love. (Nedsættelse ogsenere ophævelse af sodavandsafgiften, nedsættelse af ølafgiften,afskaffelse af den vægtbaserede emballageafgift, øget momsfradrag påhotelovernatninger og midlertidig forhøjelse af reparationsgrænsen fortotalskadede køretøjer m.v).Forslag til lov om ændring af selskabsskatteloven, lov om afgift af lønsumm.v., kulbrinteskatteloven og forskellige andre love (Aftaler om VækstplanDK m.v. - nedsættelse af skattesatsen for selskaber, forhøjelse aflønsumsafgiften for den finansielle sektor og fastholdelse afselskabsskattesatsen for kulbrinteindkomst m.v.)- heraf forhøjlse af lønsumsafgiften for den finansielle sektor- heraf udvidelse af forskerskatteordningen- heraf fradrag for selvstændiges syge- og arbejdsskadeforsikring

-35

-140

Ændring

L 218

0

-1.160

Ny + ændring

000

-1.230565

ÆndringÆndringNy

Ændrede skatteudgifter i vedtagne lovforslag ifolketingsåret 2012/2013 (6)LovforslagNavnUmiddelbarUmiddelbarvirkning ivarig virkning2013Mio. kr.Mio. kr.Ny /ændring

L 219

Lov om ændring af affalds- og råstofafgiftsloven, lov om kuldioxidafgift afvisse energiprodukter, lov om afgift af elektricitet, momsloven og forskelligeandre love (Nedsættelse af afgifter på el til erhverv, bortfald af CO2-afgift afel for erhverv, nedsættelse af energiafgifter på brændsler til proces, ændretlagerprincip ved deponering af farligt affald, lempelse af momskredittidersamt supplerende støtte til eksisterende industrielle kraft-varme-værker)

0

-50

Ændring

Finanslovsforslag 2014 - § 9Skatteudvalget5. september 2013

Overblik over forslag til finanslov for 2014 (FFL 14)•Nettoudgiftsbevilling•Årsværk•Nyt på § 9:–Økonomiske rammer for SKAT 2014-2017–Omlægning af Skatteministeriets klagestruktur–Justering af ordning for delvis kompensation for købsmomsfor almennyttige foreninger

Nettoudgiftsbevillingen (drift)Tabel 1. Nettoudgiftsbevilling i mio. kr. for Skatteministeriets driftsramme fordelt påhovedkonto på forslag til finanslov 2014 (pris- og lønniveau 2014)Mio. kr.20132014201520162017§ 09.11.01. Departementet152,9154,3154,2154,2152,1§ 09.11.02. Skatteankeforvaltningen175,8153,3149,8146,3136,7§ 09.11.51. Retssager69,776,576,576,576,5§ 09.21.01. SKAT5.083,9 4.694,8 4.712,6 4.590,5 4.455,6§ 09.21.02. Spillemyndigheden3,83,73,63,53,4§ 09.21.79. Reserver og budgetregulering2,250,60,00,00,0Driftsramme i alt5.488,3 5.133,2 5.096,7 4.971,0 4.824,3

ÅrsværkTabel 2. Antal årsværk§9 Skatteministeriet på forslag til finanslov 2014201320142015Departementet197199199Skatteankeforvaltningen217190184SKAT6.8846.3546.144Spillemyndigheden969696Årsværk i alt7.3946.8396.62320161991736.005966.47320171961555.881966.328

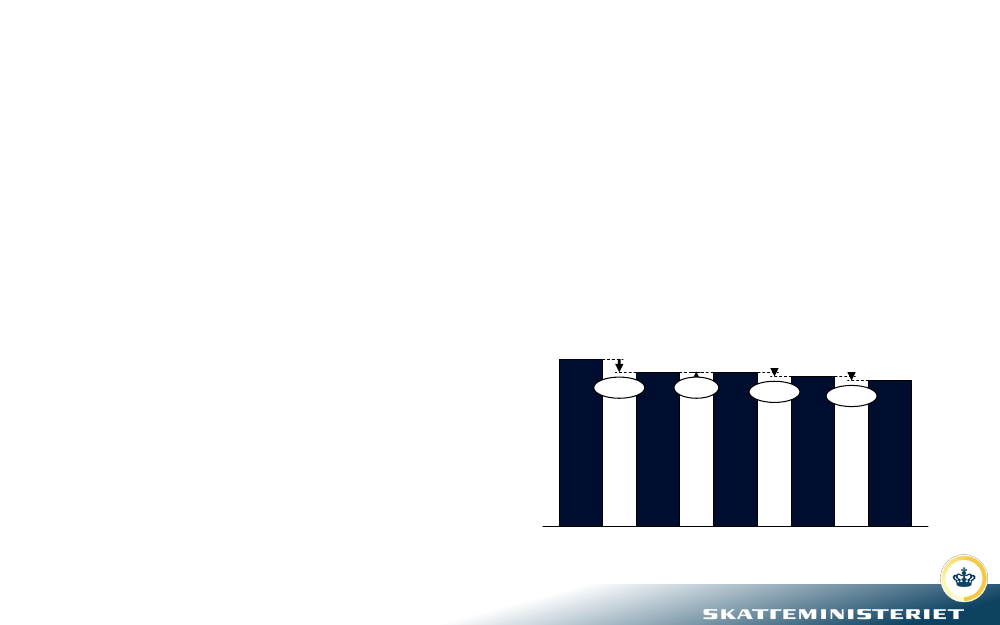

Nyt på § 9: Økonomiske rammer for SKAT 2014-2017Forslag•SKATs bevilling fastlægges til 4.694,8 mio. kr. i2014, hvilket er 389,1 mio. kr. lavere end 2013.•Frem til 2017 skal SKAT realisere et rammefald på628,3 mio. kr. i forhold til FL13.Baggrund•Realisering af generelle effektiviseringer samtspecifikke effektiviseringer, som var forudsat vedfusionen i 2005, herunder systemmodernisering.•Der er gennemført en række grundige analyser,der viser, at det er muligt at realisererammefaldet og samtidig omstille SKAT, såskatteforvaltningsopgaven løses mere digitalt,automatiseret og effektivt.Udmøntning•Der er igangsat et omfattende effektiviserings-program.•Afskedigelse af 375 årsværk udover naturligafgang.•Anvendelse af 150 mio. kr. i opsparing i 2014.5.083,94.694,84.712,6

4.590,5

4.455,6

-389,1

+17,8

-122,1

-134,9

FL13

2014

2015

2016

2017

Nyt på § 9: Omlægning af SkatteministerietsklagestrukturForslag•Der oprettes en ny hovedkonto (09.11.02.) forden nye Skatteankestyrelse.•Bevillingen fastsættes til 153,3 mio. kr. i 2014.•Der udmøntes en forudsat effektivisering på 20,5kr. årligt i 2014-2016 og på 26,8 mio. kr. i 2017.Hertil kommer årlige omprioriteringsbidrag.Baggrund•Forenkling af klagestrukturen pr. 1. januar 2014,hvor der etableres en enstrenget klagestruktur ogoprettes ét fælles klagesekretariat –Skatteankestyrelsen.•Den nye klagestruktur skal sikre en størreensartethed og kvalitet i sagsbehandlingen samtsikre en mere effektiv klagesagsbehandling.Udmøntning•Bortfald af dobbeltbehandling af klager påvurderings-, skatte- og motorområdet.•Reduktion af antal ankenævn og ankenævns-medlemmer.•Igangsættelse af analyse med henblik på atensarte og optimere sagsbehandlingsprocessermv.175,8153,3-22,5-3,5

149,8-3,5

146,3-9,6

136,7

FL13

2014

2015

2016

2017

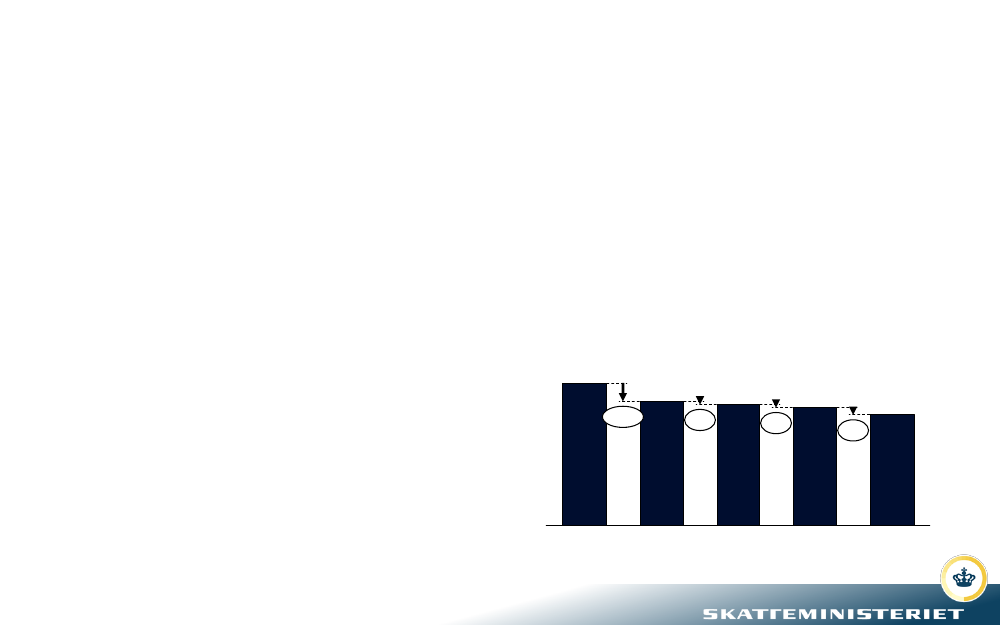

Nyt på § 9: Justering af ordningen for delvis kompensation forkøbsmoms til almennyttige foreningerForslag•Ordningen omdannes til en puljeordning med etuændret bevillingsniveau (FL13).Baggrund•Udgifterne til ordningen er steget med ca. 40 pct.årligt siden ordningen blev indført i 2007.•I 2007 udgjorde udgifterne således 28,2 mio. kr.,mens de i 2012 var steget til 158,4 mio. kr.•Stigningen i udgifterne afspejler, at stadig flereforeninger modtager støtte fra ordningen, ogmidlerne fra ordningen anvendes i dag til andreformål end oprindelig forudsat.Udmøntning•Fast, uændret bevillingsniveau (FL13).•Beregningen af stigningen i udgiften til købsmomsift. basisåret 2004 ophæves.•Foreningerne vil modtage en delvis kompensationbaseret på den enkelte forenings relative moms-udgifter ift. summen af samtlige momsudgifter.158,4118,883,351,728,2+83%+61%+43%

156,8

129,3+23%

+9%

2007

2008

2009

2010

2011

2012

FL13

Finanslovsforslag 2014 - § 38Skatteudvalget5. september 2013

Budgetteringsgrundlag§ 38 på FFL 2014 består af en fremskrivning af de seneste skøn for 2013 påbaggrund af ØR august 2013, inkl. ændringer fra Aftaler om VækstplanDK ogSkattereformaftalen fra 2012Grundlaget for fremskrivningen er:•Budgetteringsforudsætninger fra Finansministeriet + Økonomi- ogIndenrigsministeriet•Regnskabsoplysninger m.v. fra SKATs systemer•Nye planlagte ændringer i skattelovgivningen•Nye elementer fra gældende lovgivning, der har virkning fra 2014

Nye elementer fra SKM’s lovprogram•Nordsøen•Forrentning af negativ institutpal ved omtegning tilmarkedsrenteprodukter•Anden fase af forsyningssikkerhedsafgiften

Nye elementer fra Aftaler om VækstplanDK (1)•Forlængelse af BoligJobordningen fra 2013•Forlængelse af rabatperiode for omlægning afkapitalpensioner til og med 2014•Nedsættelse af selskabsskattesatsen fra 25 pct. til 24,5pct. og parallel nedsættelse af skattesatsen påvirksomhedsopsparing•Øget lønsumsafgift for pengeinstitutterne•Forlængede momskreditter•Øget momsfradrag for virksomheders hotelovernatninger

Nye elementer fra Aftaler om VækstplanDK (2)•••••Delvis afskaffelse af energispareafgiftenBortfald af eldistributionsafgiftenFremrykning af lempelse på procesenergiForhøjelse af grænsen for totalskadede biler i 2014 og 2015Halvering af sodavandsafgiften fra 1. juli 2013 og afskaffelsefra 1. januar 2014•Nedsættelse af ølafgiften med 15 pct. fra 1. juli 2013

Øvrige nye elementer på FFL 2014 (1)•§ 20 – reguleringen genoptages med en regulering på 1,8 pct. i2014•Højere beskæftigelsesfradrag (maks. skatteværdi 2.600 kr.)•Ekstra beskæftigelsesfradrag til enlige forsørgere (maks. skatteværdi2.600 kr.)•Fortsat udfasningen af sundhedsbidraget med en nedsættelse på 1pct.-point og tilsvarende forhøjelse af bundskatten (Forårspakke2.0)•Skattesats for positiv nettokapitalindkomst over 40.000 kr. fortopskatteydere nedsættes fra 43,5 pct. i 2013 til 42,0 pct. i 2014

Øvrige nye elementer på FFL 2014 (2)•Topskattegrænsen forhøjes fra 421.000 kr. i 2013 til 449.100kr. i 2014•Aftrapning af børne- og ungeydelsen for personer med ettopskattegrundlag over 700.000 kr.•Forhøjelse af den faste del af tinglysningsafgiften fra 1.400 kr.til 1.600 kr. fra 1. juli 2013•Resterende energispareafgift overflyttes til elafgiftskontoen•Overførslen af provenuet af pesticidafgiften til Miljø-ministeriet og Fødevareministeriet erstattes af bevillinger

Budgetteringsforudsætninger– Personskatter

2013

2014

Vækst, pct. Vækst, pct. Mia. kr

§ 20 - reguleringSkattepligtig indkomstTopskattegrundlagArbejdsmarkedsbidragsgrundlagProgressivt beskattet aktieindkomst

0,04,1-14,91,417,1

1,82,9-6,32,46,3

-1074,293,41073,425,6

Budgetteringsforudsætninger - Øvrige skatterKulbrinteskat:•2013: Oliepris 108,2 $ pr. tønde – dollarkurs 5,67•2014: Oliepris 116,9 $ pr. tønde – dollarkurs 5,65Pensionsafkastskat:•2013: Indbetaling af skat vedr. 2012: 44,1 mia. kr.•2014: Vægtet afkast i 2013: 7,0 pct.Skat heraf til indbetaling i 2014: 36,4 mia. kr.

Budgetteringsforudsætninger– Afgifter2013Vækst, pct.Momsgrundlag1,62014Vækst, pct.2,7

Privat forbrug ekskl. biler (realt)Forbrugerpriser (ekskl. bolig)Nyindregistrerede personbiler (Antal)

0,30,9176 t

1,21,3178 t

ProvenuProvenuer og provenuændringer 2013 og 20142013Skønaugust 1338.1138.1238.1338.1438.16+1938.2138.2238.2338.24+27+28+4138.61+81Personskatter til statenBørnefamilieydelseSelskabsskatter m. vPensionsafkastskatTinglysningsafgift , bøder m. v.MomsEnergiafgifter m. vAfgifter vedr. motorkøretøjerPunktafg, miljø,lønsum, spilRenter + overførslerI alt263.061-14.56553.55844.1005.026182.30035.30026.94434.109138629.970Ændring ift.skøn nov 124.0150-950775-580-3.400400-1.600-442-400-2.1822014Skønaugust 13272.771-14.44054.48836.4255.205180.70036.52027.49432.887603632.6532013 -->14Skønaugust 139.710125930-7.675180-1.6001.220550-1.2224652.683