Skatteudvalget 2012-13

SAU Alm.del Bilag 201

Offentligt

SkatteministerietUdkast (8. maj 2013)

J. nr. 13-0083613

Forslagtil

Lov om ændring af affalds- og råstofafgiftsloven, lov om kuldioxidafgift af visseenergiprodukter, lov om afgift af elektricitet, momsloven og forskellige andrelove 1)(Nedsættelse af afgifter på el til erhverv, bortfald af CO2-afgift af el for erhverv, nedsættelseaf energiafgifter på brændsler til proces, ændret lagerprincip ved deponering af farligt affald,lempelse af momskredittider samt supplerende støtte til eksisterende industrielle kraft-varme-værker).

§1I affalds- og råstofafgiftsloven, jf. lovbekendtgørelse nr. 311 af 1. april 2011, som ændret vedlov nr. 529 af 17. juni 2008, foretages følgende ændringer:1.I§ 12, 1. pkt.,indsættes efter ”fraført i perioden”: ”, jf. dog stk. 2”.2.I§ 12indsættes somstk. 2:”Stk. 2.Registrerede specielle deponeringsanlæg til farligt affald, jf. § 11, stk. 1, 2 pkt., skalopgøre den afgiftspligtige vægt for en afgiftsperiode på grundlag af den mængde affald, der ertilført virksomheden til deponering i perioden, fratrukket vægten af den del af det afgiftsplig-tige affald, der er fraført i perioden. Der kan alene ske fradrag i afgiftstilsvaret med værdien ihenhold til den afgiftssats, som var gældende på tidspunktet, hvor affaldet blev tilført til de-poniet. Senest tilført affald fraføres først. Hvis den afgiftsmæssige værdi af det fraførte affalder større end den afgiftsmæssige værdi af det tilførte affald i perioden, udbetales den oversky-dende afgift.”§2I lov om kuldioxidafgift af visse energiprodukter, jf. lovbekendtgørelse nr. 321 af 4. april2011, som ændret ved § 5 i lov nr. 722 af 25. juni 2010, § 5 i lov nr. 1564 af 21. december2010, § 5 i lov nr. 625 af 14. juni 2011, § 42 i lov nr. 1095 af 28. november 2012 og § 5 i lovnr. 1353 af 21. december 2012, foretages følgende ændringer:1.§ 1, stk. 1, nr. 3,ophæves.Nr. 4 bliver herefter nr. 3.1)Loven har som udkast været notificeret i overensstemmelse med Europa-Parlamentets og Rådets direktiv 98/34/EF (in-formationsproceduredirektivet) som ændret ved direktiv 98/48/EF.

-2-2.§ 2, stk. 1, nr. 8,ophæves.Nr. 9-17 bliver herefter nr. 8-16.3.I§ 2, stk. 2,ændres ” nr. 1 og 4” til: ”nr. 1 og 3”, to steder ændres ”nr. 14” til: ”nr. 13”, ogét sted ændres ”nr. 12” til: ”nr. 11”.4.I§ 2, stk. 3,ændres ”nr. 17” til: ”nr. 16”, og i§ 5, stk. 1, nr. 5,ændres ”nr. 17” til: ”nr. 16”.5.I§ 2, stk. 5,ændres ”nr. 12” til: ”nr. 11” og i§ 5, stk. 1, nr. 4,ændres ”nr. 12” til: ”nr. 11”.6.I§ 2, stk. 6,ændres ”nr. 15” til: ”nr. 14”.7.§ 3, nr. 3,ophæves.Nr. 4 og 5 bliver herefter nr. 3 og 4.8.I§ 5, stk. 1, nr. 1,ændres ”9-11, 14 og 16” til: ”8-10, 13 og 15” og i§ 7, stk. 1, nr. 1,æn-dres ”nr. 9-11, 14 og 16” til: ”nr. 8-10, 13 og 15”.9.I§ 5, stk. 1, nr. 2,ændres ”13” til: ”12”.10.§ 5, stk. 1, nr. 3,ophæves.Nr. 4 og 5 bliver herefter nr. 3 og 4.11.I§ 5, stk. 2,ændres fire steder ”nr. 15” til: ”nr. 14”, og i§ 5, stk. 3,ændres et sted ”nr. 15”til: ”nr. 14”.12.§ 5, stk. 5,ophæves.Stk. 6 bliver herefter stk. 5.13.I§ 5, stk. 6,der bliver stk. 5, ændres ”nr. 5” til: ”nr. 4”.14.I§ 6, stk. 1, nr. 1,udgår ”, lov om afgift af elektricitet”.15.I§ 6, stk. 2,ændres ”nr. 9-11” til: ”8-10”.16.I§ 7, stk. 1, nr. 2,ændres ”nr. 9-11, og nr. 12, 1. pkt.” til: ”8-10, og nr. 11, 1. pkt.”17.I§ 7, stk. 1, nr. 3,ændres ”nr. 13” til: ”nr. 12”.18.§ 7, stk. 2,ophæves.Stk. 3-8 bliver herefter stk. 2-7.19.I§ 7, stk. 4,der bliver stk. 3, ændres ”nr. 17” til: ”nr. 16”.20.I§ 7, stk. 5, nr. 1,der bliver stk. 4, nr. 1, ændres ”nr. 9-13 og nr. 16” til: ”nr. 8-12 og nr.15”, og ”ikke er fritaget for afgift efter stk. 2.” ændres til: ”er afgiftspligtig efter lov om afgiftaf elektricitet.”

-3-21.I§ 7, stk. 5, nr. 2,der bliver stk. 4, nr. 2, ændres ”nr. 9-11 og nr. 16” til: ”nr. 8-10 og nr.15”.22.§ 7, stk. 5, nr. 3,ophæves.Nr. 4 og 5 bliver herefter nr. 3 og 4.23.I§ 7, stk. 5, nr. 4,der bliver stk. 4, nr. 3, ændres ”nr. 14” til: ”nr. 13”.24.I§ 7, stk. 7,udgår ”§ 11, stk. 17, i lov om afgift af elektricitet,”.25.I§ 7 aændres to steder ”nr. 15” til: ”nr. 14”.26.I§ 7 b, stk. 2,udgår ”§ 11 f i lov om afgift af elektricitet,”.27.§§ 8 aog8 bophæves.28.§ 9affattes således:”§9.Afgiften efter nærværende lov tilbagebetales ikke, jf. dog §§ 9 a–9 d.”29.I§ 9 a, stk. 1,ændres ”§ 2, stk. 1, nr. 1-7, 9-11, nr. 12, 1. pkt., nr. 13 og 16” til: ”§ 2, stk.1, nr. 1-10, nr. 11, 1. pkt., nr. 12 og 15”, og ”§ 2, stk. 1, nr. 15” ændres til: ”§ 2, stk. 1, nr. 14”.30.§ 9 a, stk. 4,affattes således:”Stk. 4.Til dokumentation af tilbagebetalingsbeløb efter stk. 1-3 skal virksomheden kunnefremlægge fakturaer eller særskilte opgørelser, og virksomheden skal desuden tilrettelægge sitregnskab på en sådan måde, at det kan danne grundlag for opgørelsen af tilbagebetalingsbe-løb. Lov om afgift af naturgas og bygas § 11, stk. 2 og 3, finder tilsvarende anvendelse.”31.I§ 9 c, stk. 1,ændres ”9-11, nr. 12, 1. pkt., og nr. 13” til: ”8-10, nr. 11, 1. pkt., og nr. 12”.32.I§ 9 c, stk. 1,udgår ”samt elektricitet omfattet af § 2, stk. 1, nr. 8”, og ”, § 8 i lov omafgift af stenkul, brunkul og koks m.v. eller § 11 i lov om afgift af elektricitet.” ændres til: ”eller § 8 i lov om afgift af stenkul, brunkul og koks m.v.”33.I§ 10, stk. 1,udgår ”, lov om afgift af elektricitet”.34.§ 10, stk. 2,ophæves.Stk. 3-6 bliver herefter stk. 2-5.35.I§ 10, stk. 5,der bliver stk. 4, udgår ”elektricitet,” og ”§§ 9-9 c” ændres til: ”§§ 9 a-9 c”.36.I§ 10, stk. 6,der bliver stk. 5, ændres ”, § 10, stk. 8, i lov om afgift af naturgas og bygassamt § 11, stk. 8, i lov om afgift af elektricitet” til: ”og § 10, stk. 8, i lov om afgift af naturgasog bygas”.37.I§ 11ændres ”nr. 1-7 og nr. 9-14 og 16” til: ”nr. 1-13 og 15”.38.I§ 12, stk. 1, nr. 1,ændres ”9-11, 14 og 16” til: ”8-10, 13 og 15”.

-4-

39.I§ 12, stk. 1, nr. 2,ændres ”13 og 15” til: ”12 og 14”, i§ 13, stk. 2, nr. 2,ændres ”13 og15” til: ”12 og 14” og i§ 14, nr. 2,ændres ”13 og 15” til: ”12 og 14”.40.§ 12, stk. 1, nr. 3,ophæves.Nr. 4 bliver herefter nr. 3.41.I§ 12, stk. 1, nr. 4,der bliver nr. 3, ændres ”nr. 12 og 17” til: ”nr. 11 og 16”.42.I§ 13, stk. 2, nr. 1,ændres ”9-11, 14 og 16” til: ”8-10, 13 og 15”.43.I§ 13, stk. 2, nr. 3,ændres ”nr. 12” til: ”nr. 11”.44.I§ 13, stk. 2, nr. 4,ændres ”nr. 17” til: ”nr. 16”.45.§ 13, stk. 3,affattes således:”Stk. 3.Registrerede virksomheder skal ikke indbetale afgift af den del af eget forbrug, forhvilken der ydes tilbagebetaling efter §§ 9 a, 9 b eller 9 c.”46.I§ 14, nr. 1,ændres ”9-11, 14 og 16” til: ”8-10, 13 og 15”.47.§ 14, nr. 3,ophæves.Nr. 4 bliver herefter nr. 3.48.I§ 14, nr. 4,der bliver nr. 3, ændres ”nr. 12 og 17” til: ”nr. 11 og 16”.49.I§ 15, stk. 2,udgår ”, § 15, stk. 1, i lov om afgift af elektricitet”.50.Bilag 2affattes som bilag 1 til denne lov.51.Bilag 4ophæves.§3I lov om afgift af elektricitet, jf. lovbekendtgørelse nr. 310 af 1. april 2011, som ændret bl.a.ved § 1 i lov nr. 722 af 25. juni 2010, § 1 i lov nr. 1564 af 21. december 2010, § 1 i lov nr.625 af 14. juni 2011, § 3 i lov nr. 277 af 27. marts 2012, § 3 i lov nr. 481 af 30. maj 2012, § 2i lov nr. 574 af 18. juni 2012, § 1 i lov nr. 1353 af 21. december 2012, § 2 i lov nr. 1395 af 23.december 2012 og senest ved § 1 i lov nr. 70 af 30. januar 2013, foretages følgende ændrin-ger:1.I§ 4, stk. 3og4,ændres ”og § 9 i lov om kuldioxidafgift af visse energiprodukter samletset udgør mindst 87 pct. af afgiften efter begge love” til: ”udgør mindst 87 pct. af afgiftenefter denne lov”.2.§ 6, stk. 1og2,affattes således:”Af forbrug af elektricitet i helårsboliger, der opvarmes ved elektricitet, betales en afgift på41,9 øre pr. kWh (2015-niveau) af den del af forbruget, der overstiger 4.000 kWh årligt. Af

-5-andet forbrug af elektricitet betales en afgift på 84,7 øre pr. kWh (2015-niveau).Stk. 2.Satserne i stk. 1 med undtagelse af 4,6 øre pr. kWh reguleres efter lov om energiafgiftaf mineralolieprodukter m.v. § 32 a. I 2014 er satserne dog som anført i bilag 2.”3.I§ 7indsættes efter stk. 2, der bliver stk. 3, som nye stykke:”Stk. 3.Ved udlevering af afgiftspligtig elektricitet fra en registreret virksomhed skal faktura-en indeholde oplysning om udstedelsesdato, leverandørens navn, varemodtagerens navn, leve-ringsstedet, og afgiftens størrelse. Afgiftens størrelse skal fremgå med den samlede afgift ogafgiften opdelt i den del af den samlede andel, som udgør minimumsafgiften ved proces efter§ 11 c, stk. 1, og den del af den samlede andel, som udgør den samlede afgift uden mini-mumsafgiften efter § 11 c, stk. 1. Hvis udlevering finder sted fra andre end registrerede virk-somheder, skal leverandøren, såfremt modtageren er registreret efter momsloven, på forlan-gende udstede en faktura med de nævnte oplysninger.”Stk. 3-5 bliver herefter stk. 4-6.4.I§ 11, stk. 1,udgår ”med undtagelse af 1 øre pr. kWh”.5.I§ 11, stk. 3, 7. pkt.,ændres ”§ 6, stk. 2” til: ”§ 6, stk. 1, 2. pkt.”6.§ 11, stk. 15,ophæves.Stk. 16-20 bliver herefter stk. 15-19.7.I§ 11, stk. 16,der bliver stk. 15, ændres ”stk. 1, 3 eller 15” til: ”stk. 1 og 3”.8.I§ 11, stk. 17,der bliver stk. 16, ændres to steder ”60,9” til: ”77,0”, og to steder ændres”21,9” til: ”27,5”, og5. pkt.ophæves, og i§ 11 f, stk. 1,ændres to steder ”60,9” til: ”77,0” ogto steder ændres ”21,9” til: ”27,7”.9.I§ 11, stk. 19,der bliver stk. 18, ændres ”12,7 pct.” til: ”1,5 pct.”10.I§ 11 b, stk. 2,indsættes som2. pkt.:”Tilbagebetalingen nedsættes som efter § 11 c, stk. 1.”11.11 c, stk. 1,affattes således:”Tilbagebetalingen af afgift efter § 11 nedsættes med 0,4 øre pr. kWh, dog med undtagelse aftilbagebetaling, der ydes efter § 11, stk. 3, 7. pkt.”12.§§ 11 dog11 eophæves.13.§ 11 f, stk. 2,ophæves.Stk. 4 og 5 bliver herefter stk. 2 og 3.14.Bilag 2affattes som bilag 2 til denne lov.15.Bilag 3ophæves.16.Bilag 5affattes som bilag 3 til denne lov.17.Bilag 6og7ophæves.

-6-

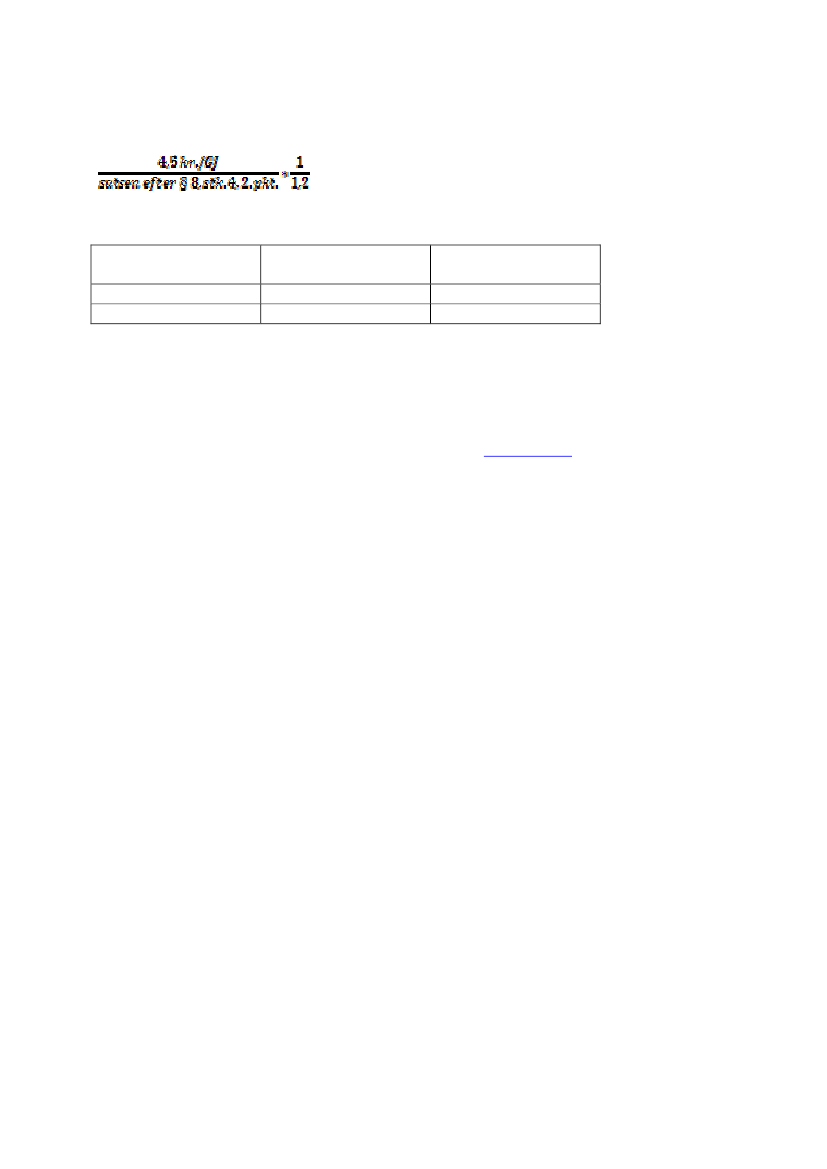

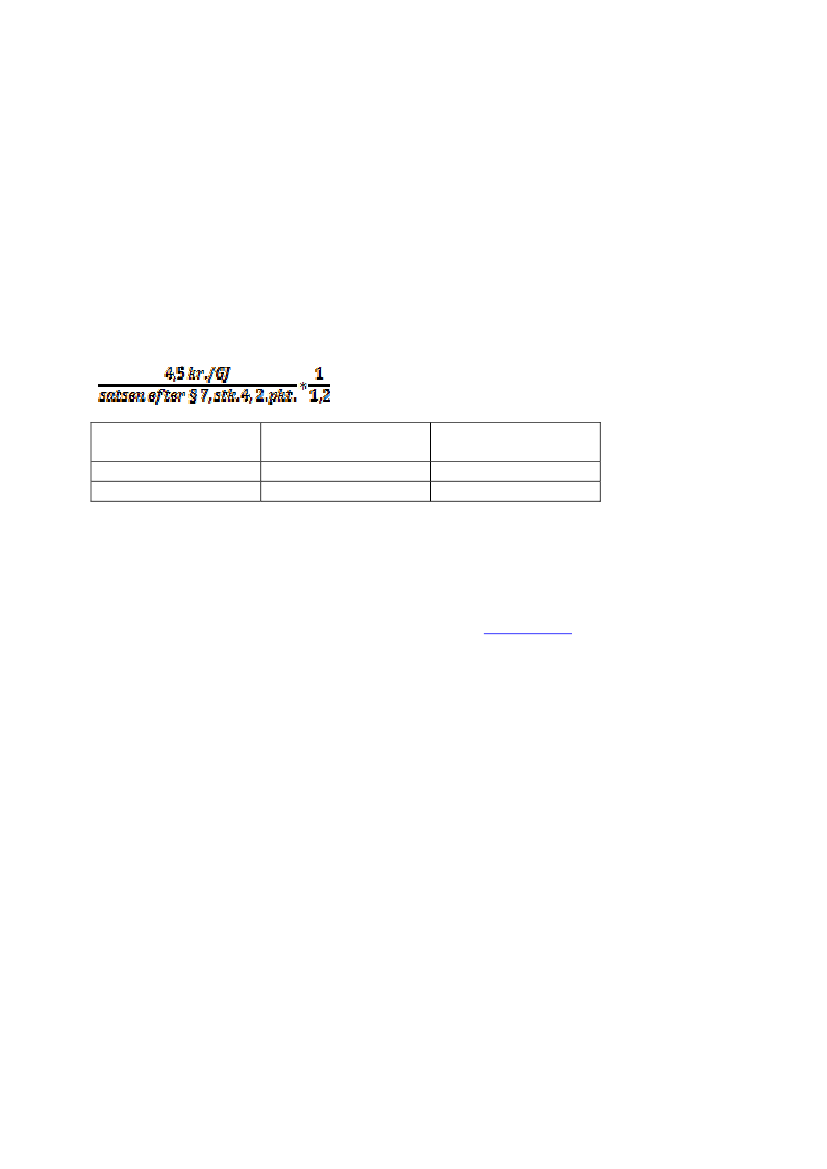

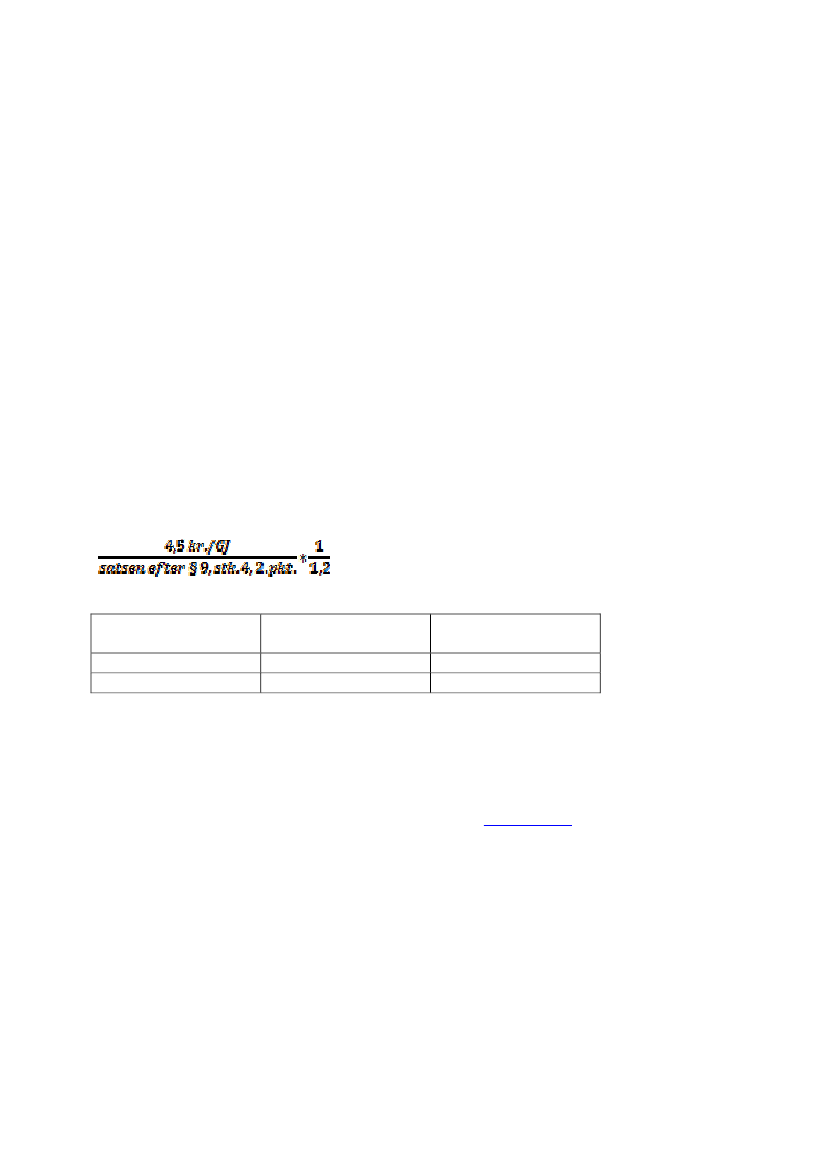

§4I lov om afgift af naturgas og bygas, jf. lovbekendtgørelse nr. 312 af 1. april 2011, som æn-dret bl.a. ved § 2 i lov nr. 625 af 14. juni 2011 og senest ved § 2 i lov nr. 70 af 30. januar2013, foretages følgende ændringer:1.I§ 10 aændres ”12,7 pct.” til: ”9 pct.”2.§ 10 aaffattes således:”§10 a.Tilbagebetalingen af afgift efter § 10 nedsættes med 4,5 kr./GJ, jf. dog § 10 b, § 10 cog § 10 d. Tilbagebetalingen efter 1. pkt. kan også beregnes som en reduktion af afgiftsbeta-lingen med 4,5 kr./GJ delt med afgiftssatsen i § 8, stk. 4, 2. pkt. ganget med 1 over 1,2.”3.Bilag 6ophæves.§5I lov om afgift af stenkul, brunkul og koks m.v., jf. lovbekendtgørelse nr. 1292 af 17. novem-ber 2010, som ændret bl.a. ved § 3 i lov nr. 625 af 14. juni 2011 og senest ved § 3 i lov nr. 70af 30. januar 2013, foretages følgende ændringer:1.I§ 8 aændres ”12,7 pct.” til: ”9 pct.”2.§ 8 aaffattes således:”§8 a.Tilbagebetalingen af afgift efter § 8 nedsættes med 4,5 kr./GJ, jf. dog § 8 b, § 8 c og §8 d. Tilbagebetalingen efter 1. pkt. kan også beregnes som en reduktion af afgiftsbetalingenmed 4,5 kr./GJ delt med afgiftssatsen i § 7, stk. 3, 2. pkt. ganget med 1 over 1,2.”3.Bilag 6ophæves.§6I lov om energiafgift af mineralolieprodukter m.v., jf. lovbekendtgørelse nr. 313 af 1. april2011, som ændret bl.a. ved § 4 i lov nr. 722 af 25. juni 2010, § 4 i lov nr. 1564 af 21. decem-ber 2010, § 4 i lov nr. 625 af 14. juni 2011, § 2 i lov nr. 1385 af 28. december 2011 og senestved § 4 i lov nr. 70 af 30. januar 2013, foretages følgende ændringer:1.I§ 11 aændres ”12,7 pct.” til: ”9 pct.”2.§ 11 aaffattes således:”§11 a.Tilbagebetalingen af afgifter efter § 11 nedsættes med 4,5 kr./GJ, jf. dog § 11 b, § 11c og § 11 d. Tilbagebetalingen efter 1. pkt. kan også beregnes som en reduktion af afgiftsbeta-lingen med 4,5 kr./GJ delt med afgiftssatsen i § 9, stk. 4, 2. pkt. ganget med 1 over 1,2.”3.Bilag 5ophæves.§7

-7-

I momsloven, jf. lovbekendtgørelse nr. 106 af 23. januar 2013, foretages følgende ændringer:1.I§ 47, stk. 5,ændres to steder ”20” til: ”55”.2.I§ 57, stk. 2og3,ændres ”15” til: ”50”.3.I§ 57, stk. 3,ændres ”1 måned og 10 dage” til: ”den 1. i den tredje måned”, og3. pkt.op-hæves.4.I§ 57, stk. 3og4,ændres ”1 mio. kr.” til: ”5 mio. kr.”§8I lov om elforsyning, jf. lovbekendtgørelse nr. 279 af 21. marts 2012, som ændret bl.a. ved § 2i lov nr. 576 af 18. juni 2012 og senest ved § 2 i lov nr. 1390 af 23. december 2012, foretagesfølgende ændring:1.Efter § 58 b indsættes før overskriften før § 59:”§ 58 c.Denne bestemmelse omhandler tilskud til elektricitet til industrielle kraft-varme-værker, som er tilsluttet elforsyningsnettet senest den 21. marts 2012. Tilskuddet ydes fra ogmed den 1. januar 2013 til og med den 31. december 2020.Stk. 2.Tilskuddet fastsættes og udbetales månedligt til værker omfattet af stk. 1 med ud-gangspunkt i en tolvtedel af grundbeløbet som nævnt i stk. 3. Når den gennemsnitlige måned-lige markedspris som nævnt i § 59, stk. 2, nr. 2, er 13,453 øre pr. kWh eller derunder, indek-seres grundbeløbet med faktoren 1,7122. Grundbeløbet reduceres lineært ved en markedsprisover 13,453 øre pr. kWh, således at det bortfalder, når markedsprisen er 41,582 øre pr. kWh.Stk. 3.Grundbeløbet udgør 3 øre pr. kWh pr. 1. januar 2013 og stiger pr. 1. januar 2014 til 7øre pr. kWh. Grundbeløbet opgøres på baggrund af værkets elproduktion i 2011 med fradragaf det nødvendige egetforbrug til elproduktionen. Hvis der ikke har været elproduktion i mereend 4 uger i 2011, fastsættes grundbeløbet på grundlag af elproduktionen i 2010, hvis værketanmoder om dette.Stk. 4.Ydelsen af tilskuddet er betinget af, at værket er driftsklart og til rådighed for driften afdet sammenhængende elforsyningsnet. Desuden skal elektriciteten fra værket være fremstilletved en højeffektiv kraftvarmeproduktion. Endvidere skal der betales afgift efter lov om afgiftaf elektricitet for den elektricitet, som værket producerer. Tilskuddet ydes, uanset om der tilli-ge ydes pristillæg efter regler i denne lov eller i lov om fremme af vedvarende energi.Stk. 5.Administrationen af tilskuddet, herunder beregning og udbetaling af dette, varetages afEnerginet.dk.Stk. 6.Klima-, energi- og bygningsministeren kan efter forelæggelse for det i § 3 nævnte ud-valg fastsætte regler om, at tilskuddet skal nedsættes eller bortfalde.Stk. 7.Klima-, energi- og bygningsministeren kan fastsætte regler om beregningsmetoder ef-ter stk. 2 og 3. Ministeren kan endvidere fastsætte regler om, hvorledes betingelserne i stk. 4skal opfyldes.Stk. 8.Staten afholder udgifterne til tilskud til industrielle kraft-varme-værker efter dennebestemmelse og omkostningerne forbundet med administration af ordningen inden for en be-villingsramme fastsat på finansloven.”

-8-§9I lov nr. 527 af 12. juni 2009 om ændring af lov om afgift af elektricitet og forskellige andrelove (Forhøjelse af energiafgifterne, afgift på erhvervenes energiforbrug, afgiftsmæssig lige-stilling af central og decentral kraftvarme, afgift på smøreolie m.v. og forhøjelse af affaldsaf-giften), som ændret ved § 7 i lov nr. 1384 af 21. december 2009, § 9 i lov nr. 1385 af 21. de-cember 2009 og § 4 i lov nr. 1516 af 27. december 2009, foretages følgende ændring:1.§ 10, stk. 12og13,ophæves.§ 10I lov nr. 576 af 18. juni 2012 om ændring af lov om fremme af vedvarende energi, lov omelforsyning, lov om naturgasforsyning og lov om Energinet.dk (Støtte til vindmøller på land,biogas og eksisterende industrielle kraftvarmeværker samt forlængelse af puljen til nye VE-teknologier m.v.), som ændret ved § 5 i lov nr. 1390 af 18. juni 2012, foretages følgende æn-dring:1.§ 2, nr. 5,ophæves.§ 11Stk. 1.Loven træder i kraft den 1. januar 2014, jf. dog stk. 2, 8 og 9.Stk. 2. § 4, nr. 1 og 4, § 5, nr. 1 og 2 og § 6, nr. 1 og 2 træder i kraft den 1. januar 2015Stk. 3.For løbende leverancer omfattet af lovens § 2, § 3, § 4, nr. 1, § 5, nr. 1 og § 6, nr. 1, forhvilke afregningsperioden påbegyndes inden den 1. januar 2014 og afsluttes efter dette tids-punkt, beregnes afgiften af så stor en del af leverancen, som tidsrummet fra lovens ikrafttræ-den til afregningsperiodens afslutning udgør i forhold til den samlede afregningsperiode.Stk. 4.For løbende leverancer omfattet af lovens§ 4, nr. 1 og 4, § 5, nr. 1 og 2 og § 6, nr. 1 og2, for hvilke afregningsperioden påbegyndes inden den 1. januar 2015 og afsluttes efter dettetidspunkt, beregnes afgiften af så stor en del af leverancen, som tidsrummet fra lovens ikraft-træden til afregningsperiodens afslutning udgør i forhold til den samlede afregningsperiode.Stk. 5.§ 2, § 3, § 4, nr. 1, § 5, nr. 1 og § 6, nr. 1finder anvendelse for energiafgiftspligtigevarer, der fra og med den 1. januar 2014 udleveres til forbrug fra registrerede virksomheder,forbruges af registrerede virksomheder, angives til fortoldning, modtages fra udlandet ellermedtages fra udlandet.Stk. 6.§ 4, nr. 1 og 4, § 5, nr. 1 og 2 og § 6, nr. 1 og 2 finder anvendelse for energiafgiftsplig-tige varer, der fra og med den 1. januar 2015 udleveres til forbrug fra registrerede virksomhe-der, forbruges af registrerede virksomheder, angives til fortoldning, modtages fra udlandeteller medtages fra udlandet.Stk. 7.Loven har virkning for afgiftsperioder efter momslovens § 57, stk. 2 og 3, som begyn-der den 1. januar 2014 eller senere. For afgiftsperioder efter momslovens § 57, stk. 4, har lo-ven virkning for afgiftsperioder, som begynder den 1. januar 2015 eller senere.Stk. 8.§ 10 træder i kraft den 1. juli 2013.Stk. 9.Klima-, energi- og bygningsministeren fastsætter tidspunktet for ikrafttræden af § 9.

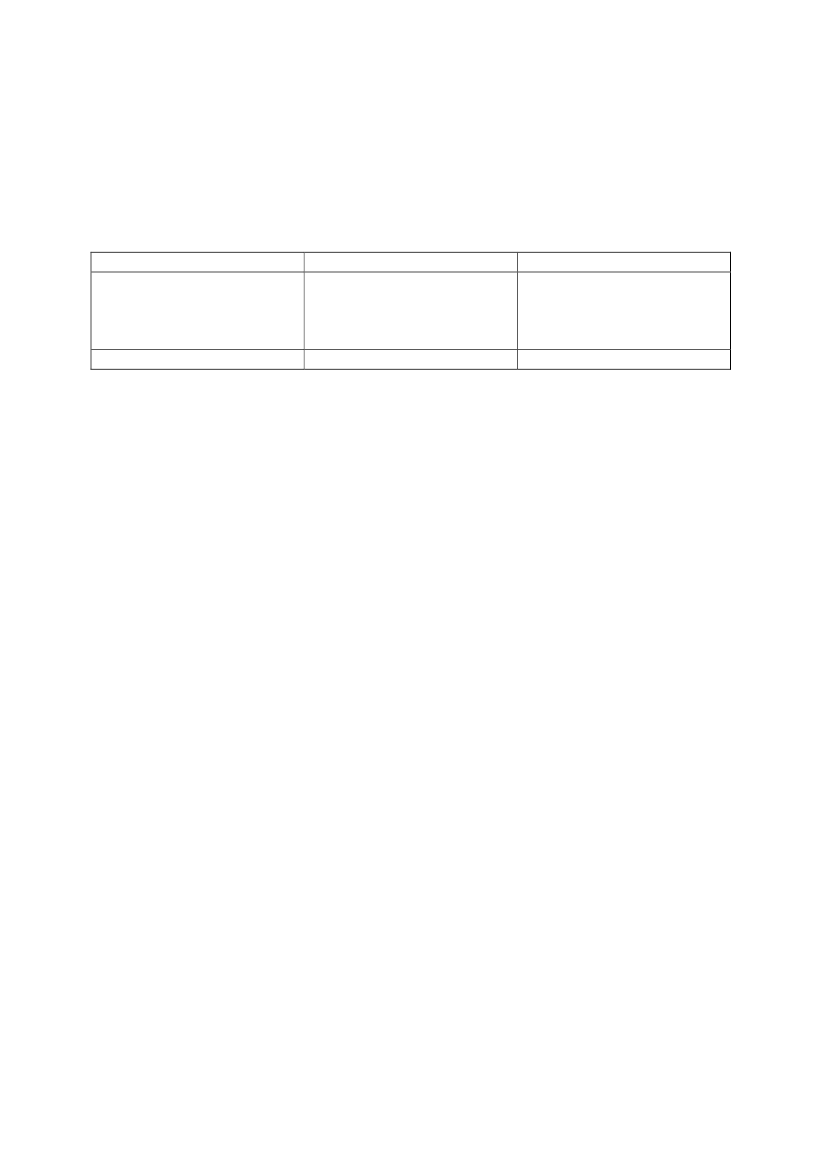

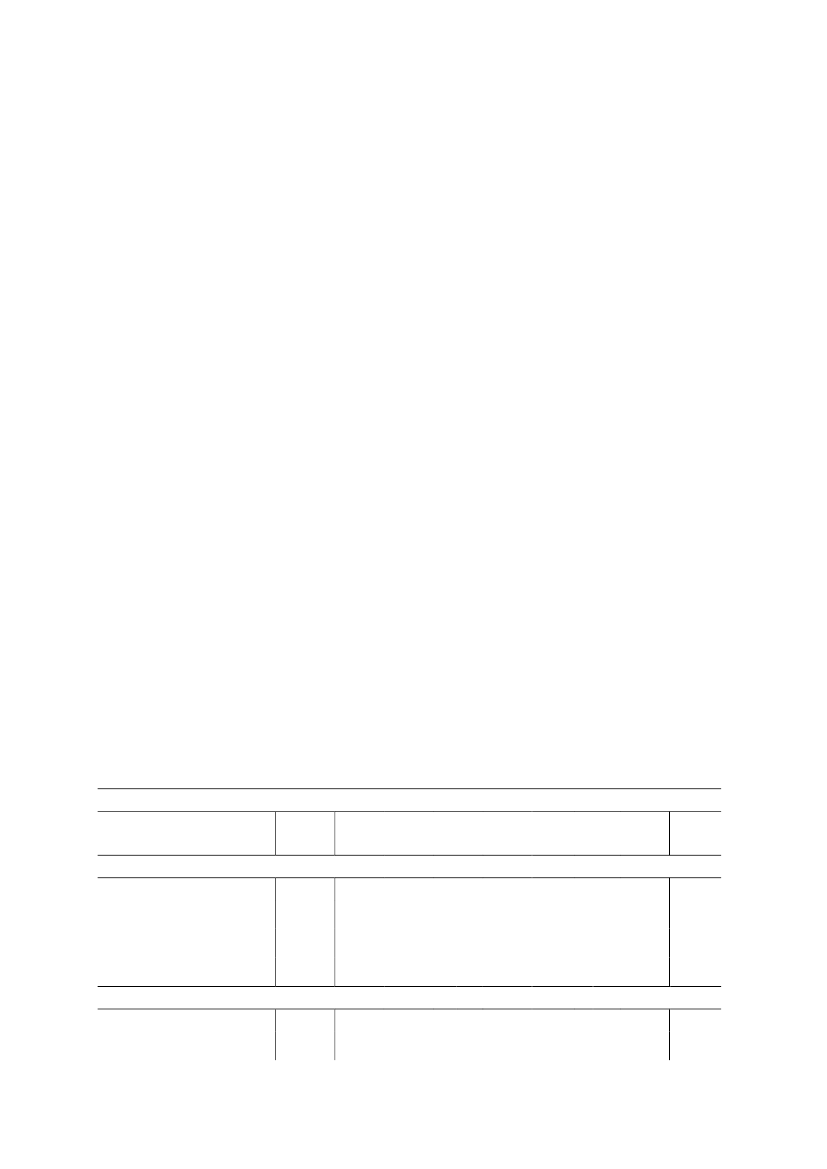

-9-Bilag 1”Bilag2Satser for kuldioxidafgiftslovens § 2, stk. 1, 2 og 41. jan. -31. dec.201444,341,352,947,644,315,915,415,927,049,949,537,7

Ved dagtemperatur1) Gas- og dieselolieGas og dieselolie med 6,8 pct. biobrændstoffer2) Fuelolie3) Fyringstjære4) Petroleum5) Stenkul (inklusive stenkulsbriketter), koks,cinders og koksgrus6) Jordoliekoks7) Brunkulsbriketter og brunkul8) Autogas (LPG)9) Anden flaskegas (LPG)10) Gas (bortset fra LPG), der anvendes vedraffinering af mineralsk olie (raffinaderigas)11) naturgas og bygas med en nedre brænd-værdi på 39,6 megajoule (MJ) pr. normal m3(Nm3).Naturgas med en nedre brændværdi på 39,6mega-joule (MJ) pr. normal m3(Nm3), deranvendes eller er bestemt til anvendelse sommotorbrændstof i stationære stempelmotoran-læg i tillæg til 1. pkt.12) Andre varer henhørende under pos. 2713,2714 eller 2715 i EU's Kombinerede Nomen-klatur- med et vandindhold på mindst 27 pct.- med et vandindhold på mindre end 27pct.13) BenzinBenzin med 4,8 pct. biobrændstoffer14) Ikke bionedbrydeligt affald anvendt sombrændsel, afgift kr. pr. ton udledt CO215) Smøreolie og lign. under pos. 27.10, dogundtaget 27.10.19.85 og offsetprocesolier, derer omfattet af 27.10.19.99, 34.03.19, 34.03.99,38.19 i EU's Kombinerede Nomenklatur16) Biogas, der anvendes som motorbrændstofi stationære stempelmotoranlæg med en indfy-øre/løre/løre/kgøre/kgøre/lkr./GJkr./GJkr./GJøre/løre/kgøre/kgøre/Nm3

øre/Nm3

6,5

kr./GJkr./GJøre/løre/lkr./t

13,413,440,038,1166,9

øre/l

44,3

kr./GJ

1,1

- 10 -ret effekt på over 1.000 kWKul efter vægtStenkul (inkl. stenkulsbriketter), koks, cindersog koksgrusJordoliekoksBrunkulsbriketter og brunkul- varer omfattet af stk. 1, nr. 12, litra a- varer omfattet af stk. 1, nr. 12, litra bSatser ved 15� C- for varer nævnt under stk. 1, nr. 1 og 4- for varer nævnt under stk. 1, nr.1/biobrændstoffer- for varer nævnt under stk. 1, nr. 13- for varer nævnt under stk. 1, nr.13/biobrændstoffer

kr./tkr./tkr./tkr./tkr./tøre/løre/løre/løre/l

444,1506,9301,3382,0502,244,141,139,437,8

”

- 11 -

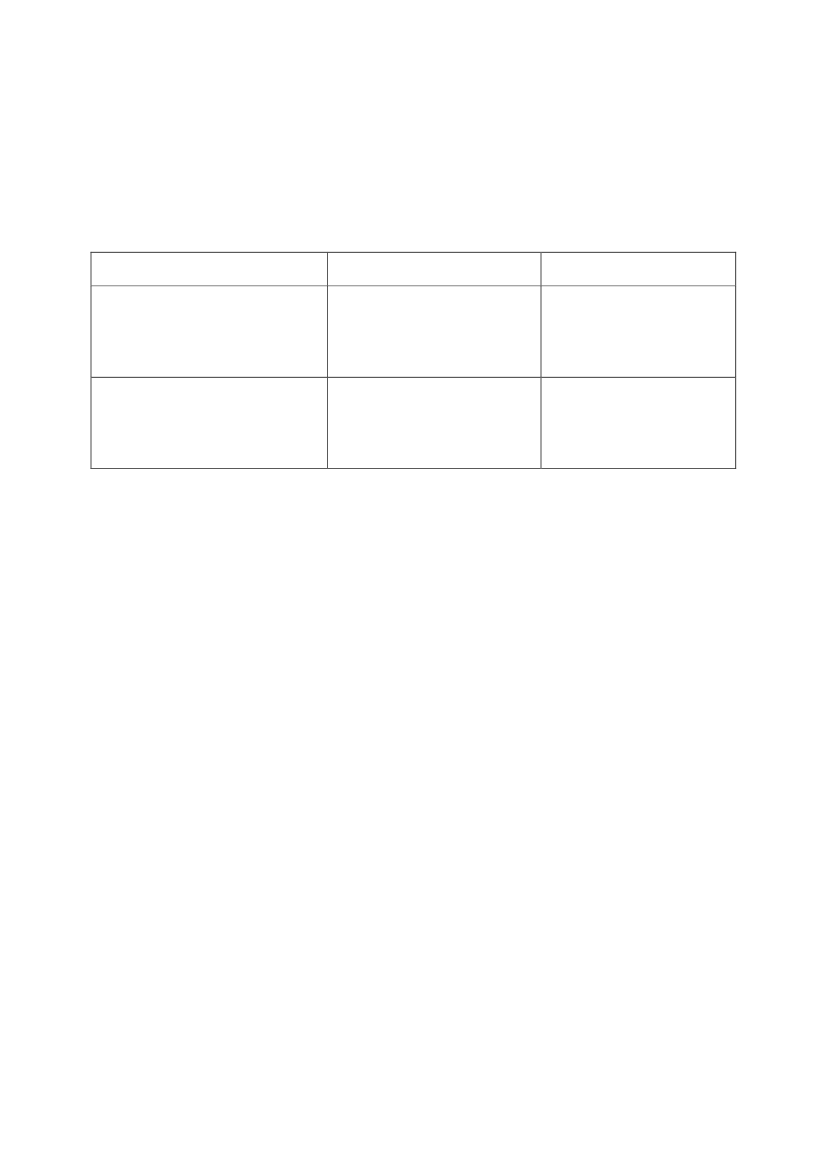

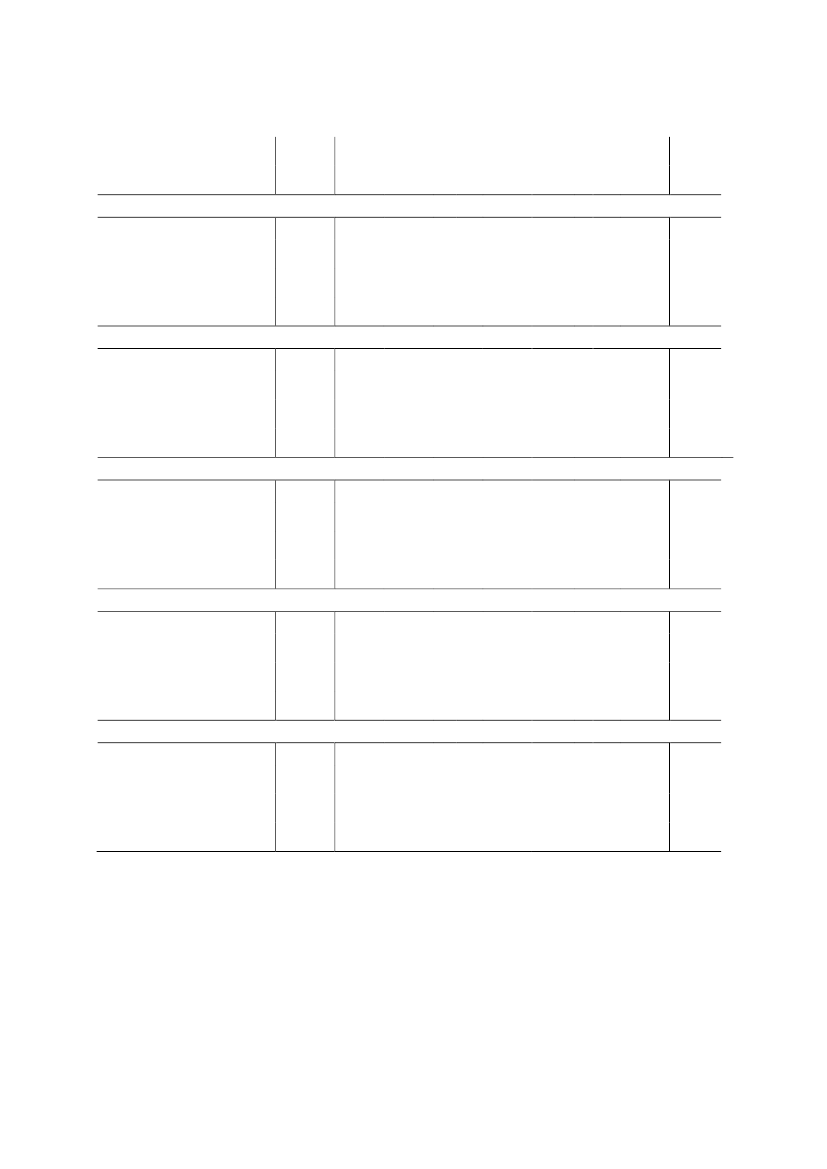

Bilag 2”Bilag2Satser for elafgiftslovens § 6, stk. 11. jan. – 31. dec. 201441,2

Elektricitet, der overstiger4.000 kWh årligt i helårsbo-liger, der opvarmes ved elek-tricitetAnden elektricitet

øre/kWh

øre/kWh

83,8”

- 12 -Bilag 3”Bilag5Satser vedrørende elpatronordningen i elafgiftsloven1. jan. - 31. dec. 2014Grænser for tilbagebetaling tilmomsregistrerede varmeprodu-centerGrænser for tilbagebetaling tilmomsregistrerede varmeprodu-centerkr./GJfjernvarmeab værkøre/kWhfjernvarmeab værk74,3

26,7

”

- 13 -

Bemærkninger til lovforslagetAlmindelige bemærkningerIndholdsfortegnelse1. Indledning2. Lovforslagets formål og baggrund3. Lovforslagets enkelte elementer3.1. Lempelser af virksomhedernes afgift på brændsler, herunder fremrykning af afgiftslem-pelser procesenergi3.1.1. Gældende ret3.1.2. Lovforslaget3.2. Lempelser for virksomhedernes forbrug af el anvendt til proces, herunder fremrykning afafgiftslempelser procesenergi3.2.1. Gældende ret3.2.2. Lovforslaget3.3. Bortfald af energispareafgiften af el for erhverv efter CO2-afgiftsloven3.3.1. Gældende ret3.3.2. Lovforslaget3.4. Nedsættelse af elafgift for erhverv (eldistributionsbidraget)3.4.1. Gældende ret3.4.2. Lovforslaget3.5. Lempelse ved deponering af farlig affald3.5.1. Gældende ret3.5.2. Lovforslaget3.6. Forhøjelse af grænsen for halvårlig afregning af moms3.6.1. Gældende ret3.6.2. Lovforslaget3.7. Forlængelse af kredittiden for virksomheder, der afregner moms kvartalsvis3.7.1. Gældende ret3.7.2. Lovforslaget3.8. Forhøjelse af grænsen for kvartalsvis afregning af moms3.8.1. Gældende ret3.8.2. Lovforslaget3.9. Supplerende støtte til eksisterende industrielle kraft-varme-værker3.9.1. Gældende ret3.9.2. Lovforslaget4. Økonomiske konsekvenser for det offentlige5. Administrative konsekvenser for det offentlige6. Økonomiske konsekvenser for erhvervslivet7. Administrative konsekvenser for erhvervslivet8. Administrative konsekvenser for borgerne9. Miljømæssige konsekvenser10. Forholdet til EU-retten11. Hørte myndigheder og organisationer m.v.12. Sammenfattende skema

- 14 -1. IndledningRegeringen (Socialdemokraterne, Det Radikale Venstre og Socialistisk Folkeparti), Venstre,Liberal Alliance og Det Konservative Folkeparti har den 24. april 2013 indgåetAftale om enVækstplan.Følgende elementer fra aftalen indgår i dette lovforslag. For så vidt angår initiativerne vedrø-rende farligt affald omfatter dette lovforslag alene ændringerne i affald- og råstofafgiftsloven.”Lavereafgifter på energiAftaleparterne er enige om en række lempelser af virksomhedernes energiafgifter, der vil gørevirksomhedernes produktion billigere:Virksomhedernes betaling af energispareafgiften (CO2-afgift) på elektricitet afskaffes,så produktionsomkostningerne nedbringes. Lempelsen for erhvervslivet udgør ca. 1,4mia. kr. årligt fra 2014 og frem.[….]Der indføres et yderligere tilskud til industriel kraftvarme. Dermed støttes virksomhe-der med industrielle kraft-varme-anlæg, således at energieffektiv produktion af indu-striel kraftvarme fremmes. Lempelsen for erhvervslivet skønnes med den nuværendemarkedselpris at udgøre 17 mio. kr. årligt i 2014 til 2020.[….]Energiafgifterne på brændsler til proces nedbringes til EU’s minimumsafgifter. Det vilmindske virksomheders produktionsrelaterede omkostninger. Lempelsen for erhvervs-livet udgør 115 mio. kr. i 2015 faldende til 100 mio. kr. i 2020.Virksomhedernes betaling af eldistributionsbidraget bortfalder, så produktionsom-kostninger og administrative omkostninger ved betaling af eldistributionsbidragetnedbringes. Lempelsen for erhvervslivet udgør 160 mio. kr. i 2014 faldende til 140mio. kr. i 2020.

De samlede lempelser vedr. el til proces fører til, at der alene skal betales EU’s minimumsaf-gift af el til proces fra 2014. EU’s minimumsafgift indføres for alle processer. Dermed opnåsen betydelig administrativ forenkling af elafgiften vedr. procesenergi. Samlet set indebæreraftalen lempelser på energiafgifter mv. på ca. 1,7 mia. kr. i 2014 stigende til ca. 1,8 mia. kr.årligt.[….]Aftaleparterne er enige om at gennemføre initiativer, der reducerer omkostningerne vedrøren-de affald, herunder sikring af kapacitet til farligt affald, for i alt 45 mio. kr. i 2014 og 70 mio.kr. fra 2015 og frem.

- 15 -Aftaleparterne er herudover enige om at afsætte en pulje på 15 mio. kr. årligt i 2014 og 2015til teknologiudvikling og investeringsstøtte målrettet shreddervirksomhederne. Udmøntning afpuljen skal ske inden for rammerne af EU´s statsstøtteregler.[….]Bedre adgang til finansiering for virksomhederneAftaleparterne er derfor enige om en række konkrete initiativer med henblik på at sikre bedreadgang til finansiering for virksomhederne:For at styrke likviditeten for mindre virksomheder med en omsætning mellem 1 og 5mio. kr. er aftaleparterne enige om, at udvide definitionen af små virksomheder til og-så at omfatte virksomheder med en årlig omsætning mellem 1 og 5 mio. kr. Forslagetindebærer, at de berørte virksomheder fremover skal afregne moms halvårligt med 60dages betalingsfrist frem for kvartalsvist med 40 dages frist. Den umiddelbare lempel-se for virksomhederne udgør 225 mio. kr. i 2015 faldende til 195 mio. kr. i 2020.For at forbedre likviditeten for små og mellemstore virksomheder gennemføres en for-længelse af betalingsfristerne. Konkret vil indbetalingen af moms for virksomhedermed en omsætning mellem 5 og 15 mio. kr. årligt med virkning fra 2014 blive udskudtfra de nuværende 40 dage til 60 dage. Det vil bidrage til at styrke likviditeten i dissevirksomheder. Den umiddelbare lempelse for virksomhederne udgør 130 mio. kr. i2014 faldende til 110 mio. kr. i 2020.Momskredittiden for mellemstore virksomheder med en med en årlig omsætning påmellem 15 og 50 mio. kr. er i dag 25 dage. For at forbedre likviditeten for disse lidtstørre virksomheder gennemføres med virkning fra 2014 en forlængelse af kredittidenfor disse virksomheder gennem ændret angivelsesperiode og betalingsfrist til 60 dage.Den umiddelbare lempelse for virksomhederne udgør 295 mio. kr. i 2014 faldende til240 mio. kr. i 2020.”

Regeringen (Socialdemokraterne, Det Radikale Venstre og Socialistisk Folkeparti), Venstre,Dansk Folkeparti, Liberal Alliance og Det Konservative Folkeparti indgik desuden den 21.april 2013 delaftale om Vækstplan DK.Følgende afgiftselement fra delaftalen om Vækstplan DK indgår i dette lovforslag:”Afgiftslempelser på procesenergi fremrykkes, så den fulde lempelse opnås i 2014. Det vilreducere virksomhedernes produktionsrelaterede omkostninger og bidrage til at understøtteDanmarks konkurrenceevne og nye danske arbejdspladser. Den fremrykkede lempelse forerhvervslivet udgør 210 mio. kr. i 2014 og falder frem mod 2020.”Ved dette lovforslag indføres EU’s minimumsafgifter vedrørende procesenergi. Fremryknin-gen af afgiftslempelserne til procesenergi er et delelement i de samlede lempelser i energiaf-gifterne, der gør det muligt at komme ned på minimumssatserne. Derfor udmøntes alle ener-

- 16 -giafgiftslempelserne ved indeværende forslag, uanset om der er tale om elementer fra delafta-len om Vækstplan DK eller hovedaftalen om Vækstplan DK.Finansieringen af de enkelte elementer vedrørende energiafgiftslempelser fremgår af hoved-lovforslaget, der udmønterAftale om en Vækstplanaf den 24. april 2013.2. Lovforslagets formål og baggrundMed forslaget udmøntes ændringerne fra hovedaftalen samt delaftalen, som vedrører lempel-serne og forenklingerne i energiafgifterne, lempelserne for farligt affald i affald- og rådstofaf-giftsloven samt lempelserne af momskredittiderne. Derudover medfører forslaget, at det årligetilskud til eksisterende industrielle kraftvarmeværker suppleres.3. Lovforslagets enkelte elementer3.1. Lempelser af virksomhedernes afgift på brændsler, herunder fremrykning af afgiftslem-pelser for procesenergi3.1.1. Gældende retMomsregistrerede virksomheder har som udgangspunkt mulighed for at få godtgørelse afenergiafgifter af brændsler i samme omfang, som virksomheden har fradragsret for indgåendemoms af energiprodukter og varme. Energiafgifterne på brændsler omfatter lov om afgift afnaturgas og bygas (herefter gasafgiftsloven), lov om afgift af stenkul, brunkul og koks m.v.(herefter kulafgiftsloven) og lov om energiafgift af mineralolieprodukter m.v. (herefter mine-ralolieafgiftsloven).Der gives som hovedregel ikke godtgørelse for brændsler til komfort køling og rumvarmem.v. Forbrug af brændsler betragtes som udgangspunkt som forbrug anvendt til rumvarmem.v.Godtgørelsen af energiafgifterne for brændsler anvendt til procesformål opgøres som hoved-regel som den aktuelle afgiftssats for det pågældende brændsel nedsat med 12,7 pct.Momsregistrerede virksomheder, der anvender energi til særligt energiintensive processer såsom mineralogiske og metallurgiske processer, elektrolyse og kemisk reduktion, kan opnå enfuld godtgørelse af energiafgiften af brændsler og elektricitet forbrugt til disse processer.Tilsvarende er der særlige lempeligere bestemmelser for landbrug og gartneri, som kan opnåen større godtgørelse end efter hovedreglen.3.1.2. LovforslagetDet forslås at fremrykke afgiftslempelserne på erhvervenes forbrug af energi til procesformåltil 2014. Dette punkt er en del af delaftale om Vækstplan DK mellem Regeringen (Socialde-mokraterne, Det Radikale Venstre og Socialistisk Folkeparti), Venstre, Dansk Folkeparti, Li-beral Alliance og Det Konservative Folkeparti.Som led i Energiaftalen af 22. marts 2012 og Solcelleaftalen af 15. november 2012 indgårlempelser i afgifterne på procesenergi som kompensation for, at afgifterne på energi til rum-varme og visse andre formål stiger som led i forsyningssikkerhedsafgiften. Lempelserne ind-

- 17 -fases gradvist i takt med, at afgifterne på rumvarme m.v. øges frem mod 2020. Disse afgifts-lempelser på erhvervenes forbrug af energi til procesformål fremrykkes til 2014.Godtgørelsen af energiafgifterne for brændsler anvendt til procesformål vil i 2014 blive op-gjort som den aktuelle afgiftssats for det pågældende brændsel (gas, kul eller mineralolie)nedsat med 9 pct.For at mindske virksomhedernes omkostninger yderligere forslås det at nedbringe energiafgif-terne på brændsler til proces til et niveau svarende til EU’s minimumsafgifter fra 2015. Denneændring er en del af aftalen om en vækstplan indgået mellem Regeringen (Socialdemokrater-ne, Det Radikale Venstre og Socialistisk Folkeparti), Venstre, Liberal Alliance og Det Kon-servative Folkeparti.En nedsættelse ned til EU’s minimumsafgifter vil yderligere reducere afgiften med ca. 1,8kr./GJ til ca. 4,5 kr./GJ. Den nye sats indekseres ikke.En godtgørelse, som tager udgangspunkt i energiindholdet, kræver, at godtgørelsesberettigedevirksomheder har kendskab til energiindholdet. Denne oplysning er ikke nødvendigvis altidtilgængelig, hvis det f.eks. alene er mængden (Nm3, ton m.v.), som fremgår af fakturaen.Administrativt vil det derfor være nemmere for virksomhederne, hvis godtgørelsen kan be-regnes som fast procent af det samlede afgiftsbeløb for den godtgørelsesberettigede andel.Det forslås derfor, at der også er mulighed for at beregne godtgørelse som en fast procent afdet samlede afgiftsbeløb for den godtgørelsesberettigede andel.Landbrug og gartnere har efter gældende lovgivning lempeligere vilkår end de foreslåedelempelser for procesenergi. De eksisterende ordninger for landbrug og gartnere ændres ikke.Momsregistrerede virksomheder, der anvender energi til særlige energiintensive processer iform af mineralogiske og metallurgiske processer, elektrolyse og kemisk reduktion, kan fort-sat opnå fuld godtgørelse af den fulde energiafgift af brændsler forbrugt til disse procesfor-mål.3.2. Lempelser for virksomhedernes forbrug af el anvendt til proces, herunder fremrykning afafgiftslempelser procesenergi3.2.1. Gældende retModsat forbrug af brændsler opfattes forbrug af elektricitet som udgangspunkt som anvendttil procesformål, hvorefter momsregistrerede virksomheder kan opnå godtgørelse for afgiftenpå elektricitet forbrugt til procesformål, jf. lov om afgift af elektricitet (herefter elafgiftslo-ven).Godtgørelsen af afgiften af forbrug af elektricitet anvendt til procesformål opgøres som denaktuelle afgiftssats nedsat med 2,8 øre pr. kWh i 2015. Siden 1. januar 2012 har momsregi-strerede virksomheder, herunder momsregistrerede liberale erhverv omfattet af bilag 1 til el-afgiftsloven, dog haft adgang til delvis godtgørelse af afgift af elektricitet anvendt til rumvar-me, varmt brugsvand eller komfortkøling. Godtgørelsen udgør i 42,9 øre pr. kWh i 2015-

- 18 -niveau.Momsregistrerede virksomheder, der anvender energi til særligt energiintensive processer såsom mineralogiske og metallurgiske processer, elektrolyse og kemisk reduktion, kan opnågodtgørelse af den fulde energiafgift af elektricitet forbrugt til disse procesformål. Tilsvarendefor el brugt i landbrug og gartneri.3.2.2 LovforslagetFor at mindske virksomhedernes omkostninger nedbringes energiafgiften på el til proces til etniveau svarende til EU’s minimumsafgift på 0,4 kr./kWh. Samtidigfremrykkes afgiftslempel-serne på erhvervenes forbrug af el til procesformål til 2014. Efter Energiaftalen skulle disselempelser have været gradvist indfaset frem mod 2020. Der henvises til bemærkningerne iafsnit 3.1.2. for yderligere bemærkninger til Energiaftalen.En nedsættelse til EU’s minimumsafgifter vil yderligere reducere afgiften til 0,4 øre pr. kWh.Det foreslås for at opnå den størst mulige reduktion i administrative byrder både hos de berør-te virksomheder og hos SKAT, at alle elafgifterne på el til proces kan godtgøres 100 pct. bort-set fra EU’s minimumsafgift på 0,4 øre pr. kWh. Elektricitet til diplomater m.v. vil fortsatvære afgiftsfritaget.Landbrug, gartneri og mineralogiske processer omfattes også af hovedreglen om fuld godtgø-relse efter den gældende afgiftssats bortset fra 0,4 øre/kWh. Dette skal ses i sammenhængmed, at CO2-afgiften på el for erhvervenes procesenergi samtidig afskaffes.For mineralogiske/metallugiske processer m.v. gælder, at det alene er el anvendt direkte tilprocessen, der er lempet. El til drift af f.eks. transportbånd, ventilation m.v. er ikke lempet. Ipraksis er hovedparten ikke lempet, men virksomheden har administrativt besvær med at ad-skille elforbruget. Dette vil ikke være tilfældet ved en generel minimumssats for alle.Lovteknisk bibeholdes bilaget til CO2-afgiftsloven, da bilaget også anvendes i andre sam-menhænge, f.eks. kan enkelte momsregistrerede ikke-kvoteomfattede virksomheder efterCO2-afgiftslovens § 9 c under visse betingelser opnå bundfradrag ved beregning af CO2-afgift på afgiftspligtige brændsler. Som følge af at energispareafgiften på elektricitet fjernes,skal der ved den foreslåede ændring f.eks. ikke længere sondres mellem tung og let procesved brug af elektricitet.Forlaget indeholder desuden en fakturabestemmelse, hvorefter det godtgørelsesberettigedebeløb fremgår direkte af fakturaen. Dette vil medføre en administrativ lettelse for de berørtevirksomheder.Der vil ligeledes i TastSelv, momsangivelsen, blive indsat en hjælpetekst, hvor det fremgår, atsåfremt virksomheden har anvendt el til procesformål, er der mulighed for fradrag via moms-angivelsen fratrukket minimumsafgiften på 0,4 øre pr. kWh.Energieffektiviseringsbidraget bliver en del af den samlede elafgiftssats, men vil fortsat bi-drage ved finansieringen af Energistyrelsen (tidligere Center for Energibesparelser). På bag-grund af Folketingets vedtagelse 11. januar 2001 fastsættes bevillingen årligt på grundlag af

- 19 -en statistisk opgørelse over det forventede provenu fra energieffektiviseringsbidraget (0,6 ørepr. kWh). Dette provenu skønnes at udgøre ca. 94 mio. kr. i 2013.3.3. Bortfald af energispareafgiften af el for erhverv efter CO2-afgiftsloven3.3.1. Gældende retUd over energispareafgiften efter lov om kuldioxidafgift af visse energiprodukter (herefterCO2-afgiftsloven) er elektricitet til erhverv pålagt en række andre afgifter, herunder energiaf-gift og PSO-afgiften. Satsen for CO2-afgift (energispareafgiften) på elektricitet er i dag 6,5øre pr. kWh.CO2-afgiften på elektricitet blev oprindeligt fastsat på baggrund af CO2-udledningen vedfremstilling af elektricitet ved kulfyring. Ved lov nr. 527. af 12. juni 2009 blev CO2-afgift påelektricitet ændret til en energispareafgift på elektricitet. Baggrunden for ændringen var, athovedparten af elektriciteten enten produceres på CO2-kvote regulerede kraftværker og kraft-varmeværker eller på vindkraftanlæg. CO2-afgift på elektricitet havde derfor ikke længere enegentlig CO2-effekt, men var reelt en energiafgift, som tilskynder til energibesparelse.CO2-udledningerne fra elproduktion reguleres i Danmark både ved CO2-afgift og EU’s kvo-tesystem. Denne dobbeltregulering indebærer et samfundsøkonomisk tab, som kan reduceresved at nedsætte CO2-afgiften (energispareafgiften) på el.Visse virksomheder, der er omfattet af proceslisten i CO2-afgiftsloven, kan i dag få tilskud tildækning af energispareafgift af el til tung og let proces. Endvidere kan virksomhederne fåtilskud til rumvarmeafgift. For at få tilskud skal virksomheden have indgået en aftale medEnergistyrelsen. Ca. 100 virksomheder har i dag en aftale om energieffektivisering med Ener-gistyrelsen og får tilskud i medfør af lovbekendtgørelse nr. 424 af 8. maj 2012 om statstilskudtil dækning af udgifter til kuldioxidafgift i visse virksomheder med et stort energiforbrug tilbl.a. delvis betaling af energispareafgiften. Afskaffelse af energispareafgiften på elektricitet tilproces betyder, at langt de fleste af disse aftaler vil ophøre med udgangen af 2013.3.3.2. LovforslagetVed den foreslåede ændring afskaffes virksomhedernes betaling af energispareafgiften til pro-ces efter CO2-afgiftsloven.Det foreslås også som en forenkling at flytte energispareafgiften for rumvarme m.v. og hus-holdningerne over i elafgiftsloven. Den foreslåede ændring skal ses i sammenhæng med denforeslåede ændring af godtgørelsesbestemmelserne i elektricitetsafgiftsloven.3.4. Nedsættelse af elafgift for erhverv (eldistributionsbidraget)3.4.1. Gældende retMomsregistrerede virksomheder kan ikke få godtgjort 1 øre pr. kWh af eldistributionsbi-draget for den del af elforbruget, der ligger under 15 mio. kWh årligt.Virksomheder, som er berettigede til godtgørelse af elafgift, og som har et samlet årligt for-brug over 15 mio. kWh, kan også få godtgjort den sidste øre af eldistributionsbidraget for dendel af forbruget, som ligger ud over 15 mio. kWh.

- 20 -

Der er tale om en særregel og er en afvigelse fra de almindelige regler i elafgiftsloven for er-hverv. Reglen indebærer administrative omkostninger for erhvervene. Alle virksomheder skalbetale 1 øre pr kWh af elforbruget under 15 mio. kWh årligt. Virksomheden skal opgøre detsamlede årlige elforbrug og korrigere elafgiftsgodtgørelsen, hvis elforbruget er over/under 15mio. kWh. Hvis en virksomhed f. eks. bliver delt op i flere juridiske enheder, skal elforbrugetopgøres på ny, hvilket kan medføre øget afgiftsbetaling.3.4.2. LovforslagetDet foreslås, at afgiften for elforbrug under 15 mio. kWh (eldistributionsbidraget) bortfalder,dvs. at virksomhederne også kan få godtgjort den sidste 1 øre pr. kWh af de første 15 mio.kWh.Ændringen vil medføre en forbedring af især små og mellemstore virksomheders konkurren-ceevne. Samtidig indebærer forslaget en administrativ lettelse for virksomhederne, idet virk-somhederne ikke længere skal beregne særafgift for elforbrug under 15 mio. kWh.Det foreslås også at ensrette mulighederne for godtgørelse af energiafgiften efter elafgiftslo-ven.Ved bortfald af elspareafgiften for erhverv i CO2-afgiftsloven flyttes beskatningen af elektri-citet lovteknisk helt ud af CO2-afgiftsloven og samles i elafgiftsloven.Det foreslås, at afgiftssatserne for elektricitet samles i én sats for brug af elektricitet i elop-varmede helårsboliger, og én sats til anden anvendelse.3.5. Lempelse ved deponering af farligt affald3.5.1. Gældende retVedForårspakke 2.0 – Vækst, klima, lavere skati 2009 blev afgiftsfritagelserne for farligtaffald ophævet. Afgiftsfritagelsen for deponering af farligt affald er ophævet efter en over-gangsperiode med reduceret afgift fra 2012 til 2014 (160 kr./ton) og med fuld afgift fra 2015(475 kr./ton).Ved ophævelsen af afgiftsfritagelsen for farligt affald blev der samtidig indsat bestemmelserom modregning i den afgiftspligtige mængde ved fraførsel af farligt affald fra deponier, jf. lovom affald og råstoffer (herefter affald- og råstofafgiftsloven).Ved fraførsel af ikke-farligt affald fra et afgiftspligtigt deponi sker der modregning i tilførtemængder affald. Hvis mængden af fraført affald overstiger mængden af tilført affald, udbeta-les forskellen efter gældende sats.Samme princip er ikke gældende for farligt affald, da deponering af farligt affald på deponierfor farligt affald indtil 2012 skete uden afgift, hvorfor godtgørelse til gældende sats for farligtaffald vil være tilskud til fraførsel i tilfælde, hvor farligt affald er deponeret til 0 kr./ton ellertil 160 kr./ton.Efter gældende bestemmelser godtgøres den allerede betalte afgift efter princippet first-in-

- 21 -first-out (FIFO). Dvs. at affald, som er deponeret først, også afgiftsmæssigt skal fraføres først.Hvis der sker fraførsel fra et anlæg, hvor der inden 2012 er deponeret farligt affald uden afgiftog i perioden 2012-2014 er deponeret farligt affald til 160 kr./ton, skal farligt affald efter gæl-dende regler deponeret til 0 kr./ton afgiftsmæssigt fraføres først, inden der kan ske modreg-ning.3.5.2. LovforslagetDe gældende bestemmelser ved fraførsel af farligt affald giver ikke incitament til af fjernetidligere deponeret affald med henblik på nyttiggørelse, og farligt affald behandles afgifts-mæssigt hårdere end andet deponeret affald.Ophævelsen af afgiftsfritagelsen for farligt affald har væsentlig betydning for forholdsvis fåvirksomheder. Derfor blev det ved behandlingen af lovændringen stillet Folketinget i udsigt,at Skatteministeriet nærmere ville vurdere forholdene i shredderbranchen i lyset af den særli-ge belastning, som en afgift på farligt affald har for shredderbranchen. Resultatet af dette ar-bejde blev i juni 2012 oversendt til Folketinget (alm.del. 2011-12, bilag 304). En af rappor-tens anbefalinger var nedsættelse af en tværministeriel arbejdsgruppe.Med baggrund i arbejdet med afgifterne på farligt affald forslås det at lempe den økonomiskebelastning for bl.a. shreddervirksomhederne ved at ændre bestemmelserne for, hvordan godt-gørelsen opgøres, når der sker fraførsel af deponeret farligt affald.Det foreslås at ændre bestemmelserne, således at farligt affald fraføres efter princippet last-in-first-out (LIFO), og der kan ske modregning i kommende afgiftsbetalinger. Herved opnåsincitament til fraførsel af tidligere deponeret farligt affald, og samtidig nedsættes den økono-miske belastning for farligt affald, da der vil ske modregning i afgiftsbetaling ved fraførsel aftidligere deponeret farligt affald med den værdi, som affaldet var afgiftsbelagt med på tilfør-selstidspunktet.Dvs. at for farligt affald foreslås fraførsel afgiftsmæssigt at ske til en sats svarende til det se-nest tilførte affald, hvor der ikke er sket fraførsel.Er der således tilført 100 ton til 0 kr./ton i perioden for 2012, 200 ton til 160 kr./ton i perioden2012 til 2014 og 400 ton til 475 kr./ton fra og med 2015, vil fraførslen afgiftsmæssigt ske ved,at der først fraføres 400 ton til 475 kr./ton, herefter 200 ton til 160 kr./ton. Den resterende delhar afgiftsmæssigt ingen værdi ved fraførsel. Det er nødvendigt, at virksomhederne førerregnskab over mængden af farligt affald, som ligger på deponi, og regnskab over hvilken af-giftssats, affaldet er deponeret til.Modregningen foreslås at ske ton mod ton, og der kan ikke opnås mere godtgørel-se/modregning end betalt afgift. Dvs. der kan ikke ske 100 pct. modregning ved fraførsel af 1ton affald tidligere deponeret til 160 kr./ton til et ton, ved tilførsel af 475 kr./ton. I denne situ-ation, kan der alene modregnes 160 kr./ton.3.6. Forhøjelse af grænsen for halvårlig afregning af moms3.5.1. Gældende retSmå virksomheder afregner moms halvårligt. Ved små virksomheder forstås virksomheder,

- 22 -hvis samlede årlige momspligtige leverancer ikke overstiger 1 mio. kr. Momsen skal angivesog betales senest 2 måneder efter udløbet af afgiftsperioden.3.6.2. LovforslagetDet foreslås at udvide definitionen af små virksomheder i momsloven og dermed forhøjegrænsen for, hvornår der kan foretages halvårlig afregning af moms. Grænsen foreslås forhø-jet fra 1 mio. kr. i samlet årlig momspligtig leverance til 5 mio. kr. Herved kommer definitio-nen af små virksomheder til også at omfatte virksomheder med en samlet årlig momspligtigleverance mellem 1 mio. kr. og 5 mio. kr.Konsekvensen af forslaget er, at de omfattede virksomheder overgår fra kvartalsvis afregningaf moms til halvårlig afregning af moms. Dette vil give virksomhederne bedre likviditet, idetkredittiden for momsen herved forlænges både gennem en forlænget afregningsperiode og enforlænget betalingsfrist. Virksomheder, som afregner moms halvårligt, har en betalingsfrist påca. 2 måneder, mens virksomheder, der afregner kvartalsvist, har en betalingsfrist på ca. 40dage. Den gennemsnitlige kredittid for virksomheder med momspligtige leverancer mellem 1og 5 mio. kr. forlænges dermed fra ca. 87 dage til ca. 151 dage. Samtidig lettes de administra-tive byrder forbundet med momsangivelsen, idet antallet af årlige momsafregninger halveres.3.7. Forlængelse af betalingsfristen for virksomheder, der afregner moms kvartalsvis3.7.1. Gældende retMellemstore virksomheder og nyregistrerede virksomheder afregner moms kvartalsvis. Vedmellemstore virksomheder forstås virksomheder, hvis samlede årlige momspligtige leveranceroverstiger 1 mio. kr., men højst udgør 15 mio. kr. Momsen skal angives og betales senest 1måned og 10 dage efter afgiftsperiodens udløb.Hvis den sidste rettidige frist for angivelse og betaling af momsen falder på en lørdag, søndageller helligdag, anses den nærmest følgende hverdag som sidste rettidige angivelses- og beta-lingsdag.EU’s momsregler sætter visse rammer for afregningsperioden og betalingsfristen for moms.Afregningsperioden må ikke overstige et år, og betalingsfristen må maksimalt være 2 måne-der. Det betyder, at momsen skal betales senest 2 måneder efter udløbet af afgiftsperioden.Virksomheder, som afregner moms kvartalsvis, har en betalingsfrist på 1 måned og 10 dage.For april kvartal skal momsen dog afregnes en måned og 17 dage efter afgiftsperiodens udløbaf hensyn til afholdelse af sommerferie. Deres frist kan derfor forlænges med 20 dage op tilden maksimale betalingsfrist på 2 måneder. For april kvartal kan fristen dog kun forlængesmed 13 dage.3.7.2. LovforslagetDet forslås at forlænge fristen for angivelse og betaling af moms for virksomheder, der afreg-ner moms kvartalsvis. For disse virksomheder er betalingsfristen 1 måned og 10 dage. Detforeslås at forlænge betalingsfristen med 20 dage for de tre kvartaler, der ikke vedrører som-merferien, og 13 dage for april kvartal. Herved kommer fristen op på den efter EU-reglernemaksimalt tilladte betalingsfrist på 2 måneder.

- 23 -3.8. Forhøjelse af grænsen for kvartalsvis afregning af moms3.8.1. Gældende retDet forslås at forlænge fristen for angivelse og betaling af moms for virksomheder, der afreg-ner moms kvartalsvis. For disse virksomheder er betalingsfristen 1 måned og 10 dage. Detforeslås at forlænge kredittiden med gennemsnitlig 20 dage. Herved kommer betalingsfristenop på den efter EU-reglerne maksimalt tilladte betalingsfrist på 2 måneder.3.8.2. LovforslagetDet foreslås at forhøje den øvre beløbsgrænse for, hvornår en virksomhed skal afregne momshenholdsvis månedligt og kvartalsvis fra 15 mio. kr. til 50 mio. kr. Efter forslaget vil virk-somheder, der har en samlet årlig momspligtig omsætning mellem 15 mio. kr. og 50 mio. kr.,fremover skulle afregne moms kvartalsvis i stedet for månedligt.Forslaget betyder en ændring af definitionen af, hvornår en virksomhed skal afregne momsmånedligt, og hvornår virksomheden skal afregne moms kvartalsvist. Konsekvensen af for-slaget er, at virksomheder, der har en samlet årlig momspligtig leverance på mellem 15 mio.kr. og 50 mio. kr., fremover skal afregne moms kvartalsvist. Virksomheder får derved en for-længet betalingsfrist som følge af dette forslags pkt. 3.6.2., og virksomhedernes gennemsnitli-ge kredittid forlænges dermed samlet set med 63 dage. Samtidig lettes de administrative byr-der forbundet med momsangivelsen, idet antallet af årlige momsangivelser falder fra 12 angi-velser til 4 årlige angivelse.3.9. Supplerende støtte til eksisterende industrielle kraft-varme-værker3.9.1. Gældende retVed lov nr. 576 af 18. juni 2012 blev der vedtaget en ordning, hvorefter industrielle kraft-varme-værker, som er tilsluttet elforsyningsnettet senest den 21. marts 2012, er berettigede tilet tilskud på 3 øre pr. kWh fra og med den 1. januar 2013. Det samlede tilskud opgøres påbaggrund af værkets elproduktion i 2011 eller 2010. Bestemmelsen er endnu ikke trådt i kraft,da den indeholder elementer af statsstøtte, som fortsat afventer Europa-Kommissionens stats-støttegodkendelse.3.9.2. LovforslagetMed forslaget suppleres det årlige tilskud til industrielle kraft-varme-værker pr. 1. januar2014 med 4 øre pr. kWh, så det samlede tilskud herefter udgør 7 øre pr. kWh, som beregnesmed udgangspunkt i værkets elproduktion i 2011.Der foretages ingen andre ændringer i tilskudsordningen, hvilket blandt andet indebærer, attilskuddet fortsat er betinget af, at værket er nettilsluttet senest den 21. marts 2012. Ligeledesvidereføres det ved lov nr. 576 af 18. juni 2012 vedtagne tilskud på 3 øre pr. kWh, som ydesfra og med den 1. januar 2013 til og med den 31. december 2020.Det bemærkes, at tilskuddet vil skulle notificeres for Europa-Kommissionen efter statsstøtte-reglerne og derfor først kan træde i kraft, når godkendelsen foreligger.Samtidig foreslås den vedtagne ordning for industrielle kraft-varme-værker i lov nr. 576 af18. juni 2012 ophævet. Af lovtekniske grunde nyaffattes hele § 58 c ved dette forslag med den

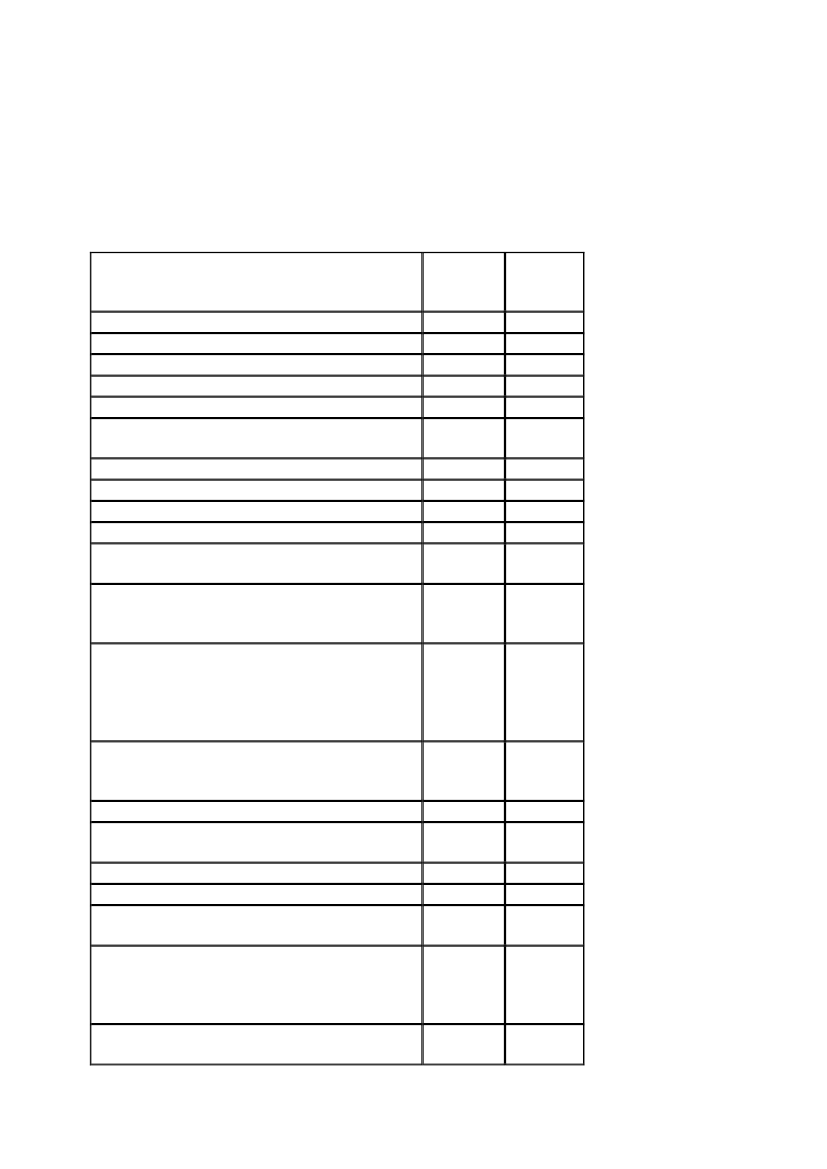

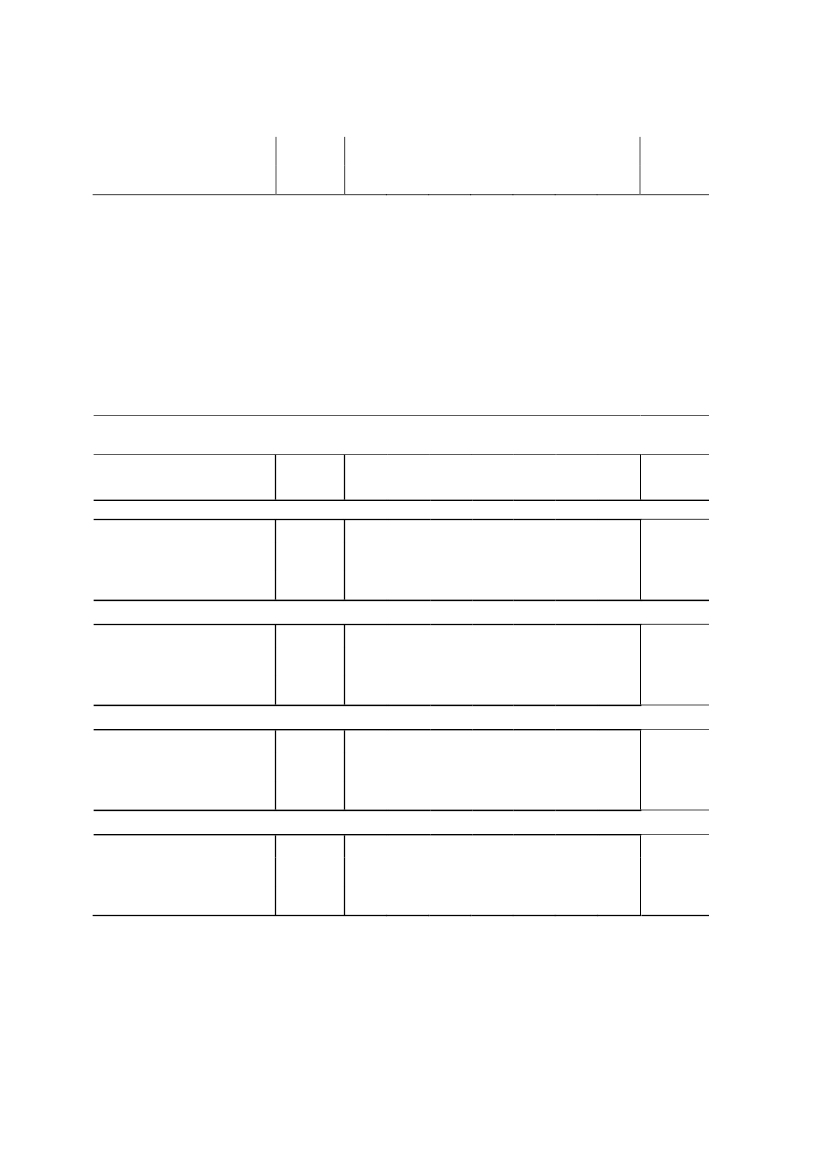

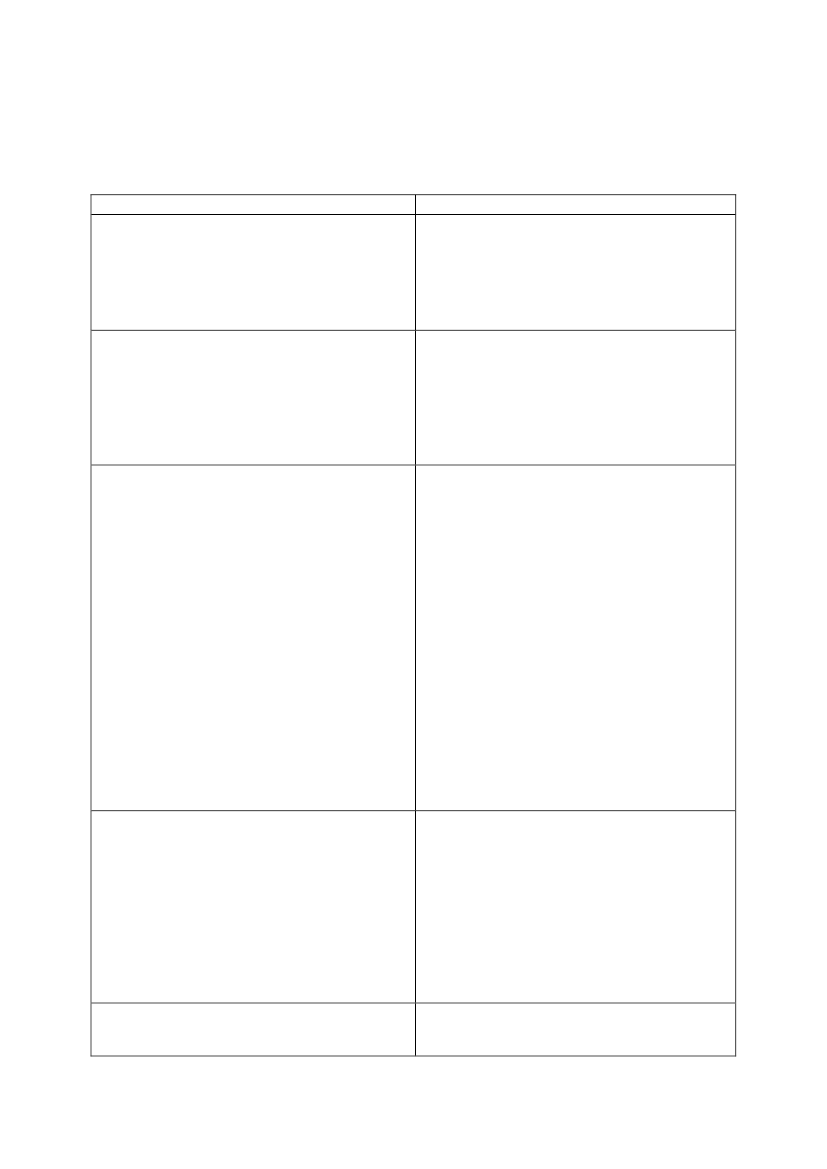

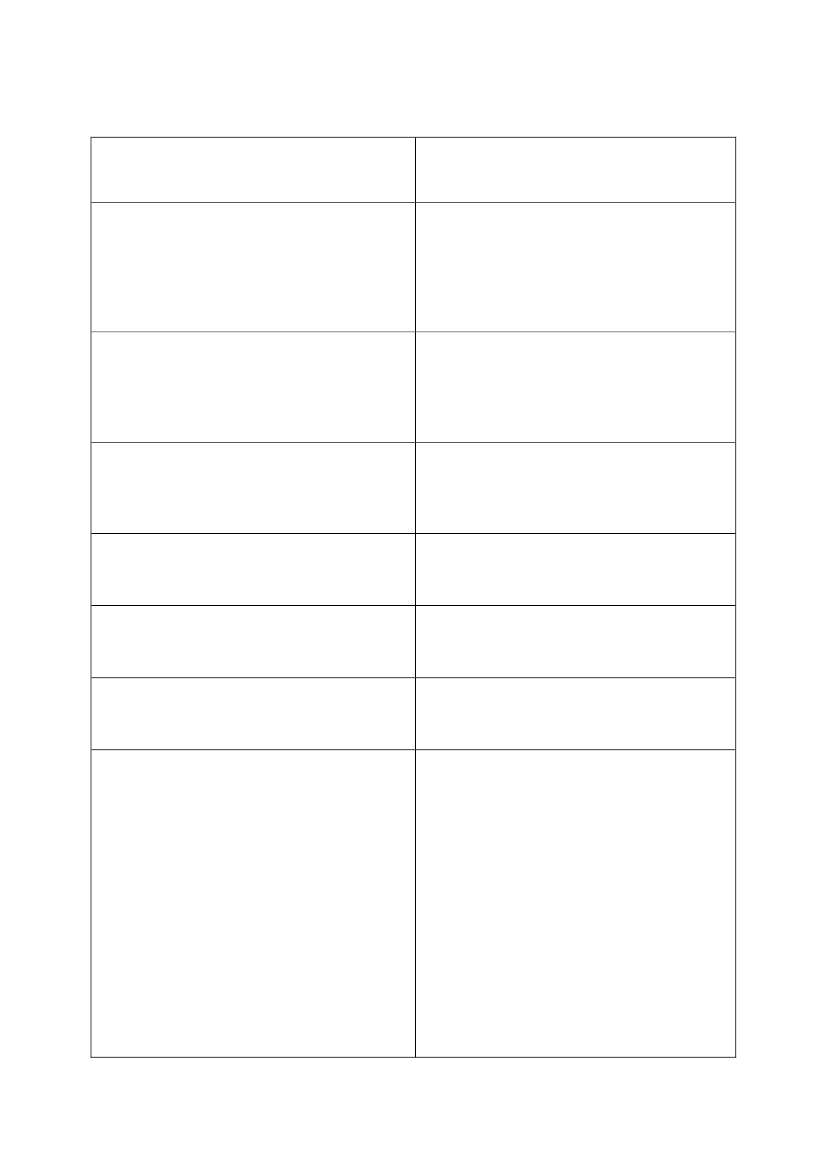

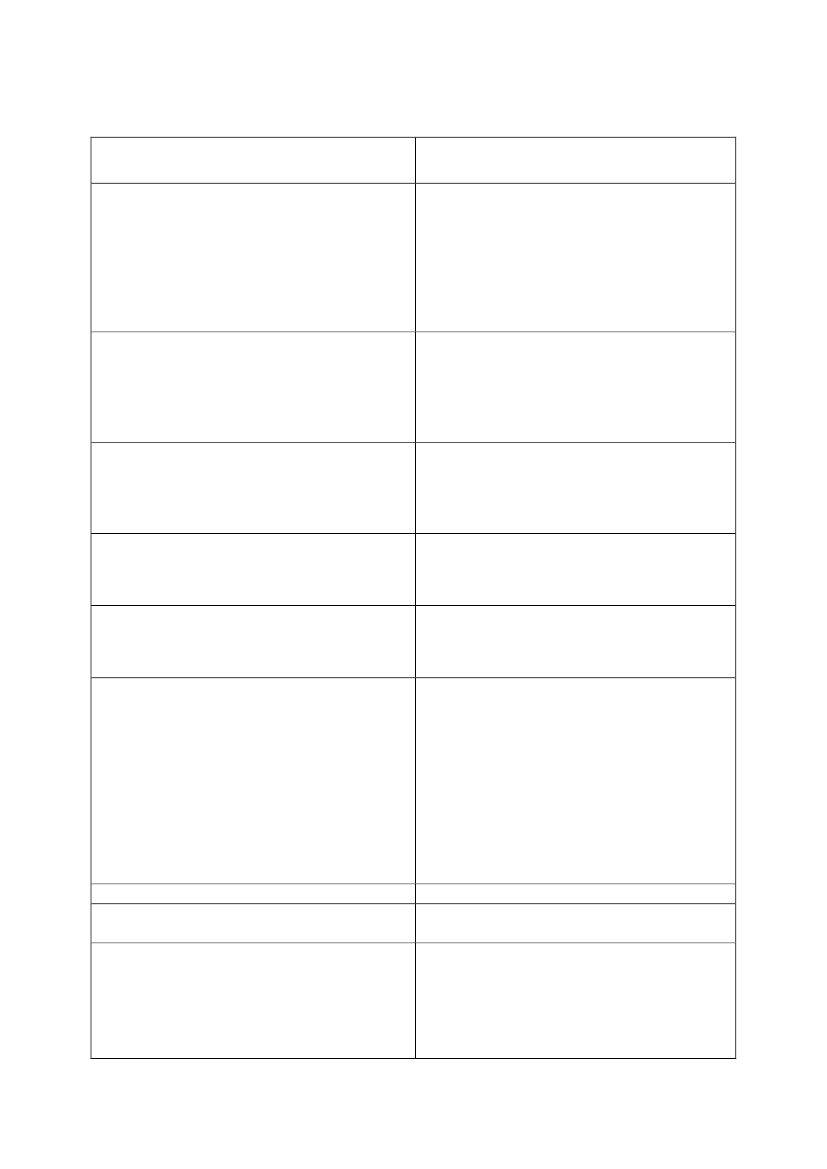

- 24 -nye højere tilskudssats som den eneste ændring. Der henvises derfor, for så vidt angår dentidligere ordning og de omfattende fællestræk med den her foreslåede bestemmelse, til dealmindelige bemærkninger til lov nr. 576 af 18. juni 2012, jf. L 182 fremsat den 2. maj 2012,hvor der redegøres nærmere for indholdet af denne tilskudsordning og konsekvenserne heraf.Disse ændringer fremgår af lovforslagets § 9.4. Økonomiske konsekvenser for det offentlige4.1- 4.4 Lempelser for virksomhedernes forbrug af brændsel og el anvendt til proces, herun-der fremrykning af lempelser på procesenergi, bortfald af energispareafgiften af el for er-hverv efter CO2-afgiftsloven, nedsættelse af elafgift for erhverv (eldistributionsbidraget)Ved forslagene reduceres virksomhedernes afgifter på el og brændsel anvendt til proces(energi til produktion). Samlet set indebærer lempelserne vedrørende aftalerne om VækstplanDK et umiddelbart mindreprovenu på godt 1,5 mia. kr. i 2014 faldende til godt1,2 mia. kr. i2020, jf. tabel 1. Efter tilbageløb og adfærdseffekter skønnes lempelserne at medføre et min-dreprovenu på knap 1 mia. kr. i 2014. Adfærdseffekten dækker over afledte ændringer i af-giftsgrundlaget som følge af afgiftsændringerne. Afgiftsændringerne påvirker herudover dendisponible arbejdsindkomst, enten via lønninger eller priser, og derigennem arbejdsudbuddet.Mindreprovenuet inkl. proceslempelser i forbindelse med forsyningssikkerhedsafgiften udgørgodt 1,2 mia. kr. efter tilbageløb og adfærd i 2014.Forbruget af el og brændsler forventes at vokse langsommere end den generelle velstand, såafgiftsgrundlaget for CO2- og energiafgifterne som andel af BNP er vigende. Det vigendeafgiftsgrundlag reducerer den varige provenuvirkning. CO2-afgiften på el (energispareafgif-ten) og afgifterne på brændsler indekseres, mens dette ikke er tilfældet for 1-øren fra eldistri-butionsbidraget. Fravær af indeksering for 1-øren begrænser det varige provenutab ved enafskaffelse. Det samlede varige mindreprovenu efter tilbageløb og adfærd skønnes på denbaggrund at udgøre 600 mio. kr. vedrørende aftalerne om Vækstplan DK og 755 mio. kr. inkl.proceslempelser i forbindelse med forsyningssikkerhedsafgiften.Forslagene vil samlet set øge aktiviteten i økonomien og vil – udover den direkte virkning påkonkurrenceevnen – styrke arbejdsudbuddet.Tabel 1. Provenumæssige konsekvenser af lavere energiafgifter for virksomhederneMio. kr. (2014-niveau)Varigvirkning2014201520162017201820192020Fi-nansår2014-1.025-1.285-770-645

Afskaffelse af CO2-afgiften på el (energispareafgift) for erhvervenes procesforbrugUmiddelbar provenuvirkningUmiddelbar provenuvirkninginkl. virkning på andre kontiProvenuvirkning efter automatisktilbageløbProvenuvirkning efter tilbageløbog adfærdUmiddelbar provenuvirkningUmiddelbar provenuvirkninginkl. virkning på andre konti-800-1.000-595-505-1.120-1.400-840-705-1.110-1.390-835-700-1.100-1.375-825-700-1.095 -1.085-1.370 -1.355-820-690-815-685-1.075-1.345-805-680-1.070-1.335-800-675

Bortfald af eldistributionsbidraget (1-øren)-55-65-130-160-125-155-120-150-120-150-115-145-110-140-110-140-120-145

- 25 -Provenuvirkning efter automatisktilbageløbProvenuvirkning efter tilbageløbog adfærdFremrykning af proceslempelserUmiddelbar provenuvirkningUmiddelbar provenuvirkninginkl. virkning på andre kontiProvenuvirkning efter automatisktilbageløbProvenuvirkning efter tilbageløbog adfærdUmiddelbar provenuvirkningUmiddelbar provenuvirkninginkl. virkning på andre kontiProvenuvirkning efter automatisktilbageløbProvenuvirkning efter tilbageløbog adfærdUmiddelbar provenuvirkningUmiddelbar provenuvirkninginkl. virkning på andre kontiProvenuvirkning efter automatisktilbageløbProvenuvirkning efter tilbageløbog adfærdUmiddelbar provenuvirkningUmiddelbar provenuvirkninginkl. virkning på andre kontiProvenuvirkning efter automatisktilbageløbProvenuvirkning efter tilbageløbog adfærdI altUmiddelbar provenuvirkningUmiddelbar provenuvirkninginkl. virkning på andre kontiProvenuvirkning efter automatisktilbageløbProvenuvirkning efter tilbageløbog adfærd-1.170-1.460-885-755-1.880-2.340-1.400-1.205-1.935-2.425-1.480-1.260-1.905-2.380-1.450-1.250-1.885 -1.855-2.360 -2.320-1.435 -1.415-1.225 -1.205-1.825-2.285-1.390-1.190-1.805-2.260-1.375-1.170-1.720-2.145-1.285-1.110-15-20-10-10-280-345-205-185-250-315-190-170-195-245-145-130-140-175-105-95-100-125-75-65-70-85-50-450000-255-315-190-170-40-35-95-80-95-75-90-75-90-75-85-70-85-70-85-70-85-75

Nedsættelse af energiafgifter på brændsler til proces til EU's minimumsafgifter-65-80-65-50-----90-115-90-75-90-110-90-75-85-110-85-70-85-105-85-70-80-100-80-65-80-100-80-60----

I alt som følge af aftaler om Vækstplan DK-935-1.165-710-600-1.530-1.905-1.140-970-1.575-1.975-1.210-1.020-1.505-1.880-1.150-980-1.440 -1.385-1.805 -1.730-1.100 -1.060-930-890-1.335-1.670-1.020-860-1.260-1.575-965-805-1.400-1.745-1.045-890

Proceslempelser ifm. forsyningssikkerhedsafgiften (Energi- og Solcelleaftale)-235-295-175-155-350-435-260-235-360-450-270-240-400-500-300-270-445-555-335-295-470-590-355-315-490-615-370-330-545-685-410-365-320-400-240-220

En afskaffelse af CO2-afgiften på el (energispareafgiften) for let og tung proces skønnes atindebære et umiddelbart mindreprovenu på 1.120 mio. kr. i 2014 og 705 mio. kr. efter tilbage-løb og adfærd. Den varige virkning efter tilbageløb og adfærd skønnes at medføre et min-dreprovenu på godt ½ mia. kr.Nedsættelse af elafgiften for alle momsregistrerede virksomheder med 1 øre pr. kWh af elfor-brug under 15 mio. kWh årligt (eldistributionsbidraget) skønnes at indebære et umiddelbartmindreprovenu på ca. 130 mio. kr. i 2014 og 80 mio. kr. efter tilbageløb og adfærd. Den vari-ge virkning efter tilbageløb og adfærd skønnes at medføre et mindreprovenu på ca. 35 mio. kr.Den forholdsvis lave varige virkning kan tilskrives, at 1-øren ikke indekseres, hvorved prove-

- 26 -nuet ville være faldende over tid.Ved en samtidig afskaffelse af CO2-afgiften på el for erhvervenes let og tung proces og ned-sættelse elafgiften for alle momsregistrerede virksomheder med 1 øre pr. kWh af elforbrugunder 15 mio. kWh årligt (eldistributionsbidraget) vil primært jordbrug (landbrug og gartnerimv.) komme under EU’s minimumsafgift på ca. 0,4 øre pr. Der indføres en generel mini-mumsafgift på ca. 0,4 øre pr. kWh, der ud over primært jordbrug også vil gælde for mineralo-giske og metallurgiske processer. Indførelse af minimumsafgift vil isoleret reducere provenu-virkningerne med ca. 10 mio. kr., hvilket er indregnet i afskaffelse af CO2-afgiften på el tilproces.En yderligere nedsættelse af energiafgifterne på brændsler til proces til EU’s minimumssatserskønnes at indebære et umiddelbart mindreprovenu på 90 mio. kr. i 2015 og 75 mio. kr. eftertilbageløb og adfærd. Den varige virkning efter tilbageløb og adfærd skønnes at medføre etmindreprovenu på 50 mio. kr.Som led i Energiaftalen af 22. marts 2012 og Solcelleaftalen af 15. november 2012 indgårlempelser i afgifterne på procesenergi som kompensation for at afgifterne på energi til rum-varme og visse andre formål stiger som led i forsyningssikkerhedsafgiften. Lempelserne ind-fases gradvist i takt med, at afgifterne på rumvarme m.v. øges frem mod 2020. Lempelserne,der er en del af forsyningssikkerhedsafgiften, medfører et umiddelbart mindreprovenu på 350mio. kr. i 2014 stigende til 545 mio. kr. i 2020. Med forslaget fremrykkes lempelserne til2014. Fremrykningen skønnes at indebære et umiddelbart mindreprovenu på 280 mio. kr. i2014. Den varige virkning af fremrykningen skønnes at udgøre et mindreprovenu på 10 mio.kr. efter tilbageløb og adfærd.Fritagelsen for forbrug over 15 mio. kWh har udgjort en skatteudgift. Bortfald af elafgiften på1 øre pr. kWh af elforbrug under 15 mio. kWh ligestiller erhvervenes afgiftsbetaling vedr.eldistributionsbidraget for forbrug under og over 15 mio. kWh. Det fritagne forbrug udgør ca.5 mia. kWh, hvormed skatteudgiften reduceres med ca. 50 mio. kr. i 2014.4.5. Lempelse ved deponering af farligt affaldÆndring af godtgørelsesreglerne for deponering af farligt affald til LIFO-princippet skønnes,jf. tabel 1, i 2014 at indebære et umiddelbart mindreprovenu på ca. 7,5 mio. kr., idet godtgø-relsen følger den gradvise indfasning af afgifterne på farligt affald. I perioden fra 2015 og enårrække frem skønnes det umiddelbare mindreprovenu til ca. 20 mio. kr. årligt. Den varigevirkning efter tilbageløb og adfærd skønnes til ca. 2,5 mio. kr., idet mindreprovenuet vil afta-ge i takt med, at de eksisterende deponier mindskes.Tabel 2. Provenumæssige konsekvenser af lavere energiafgifter for virksomhederneMio. kr. (2014-niveau)Varigvirkning2014201520162017201820192020Finansår2014

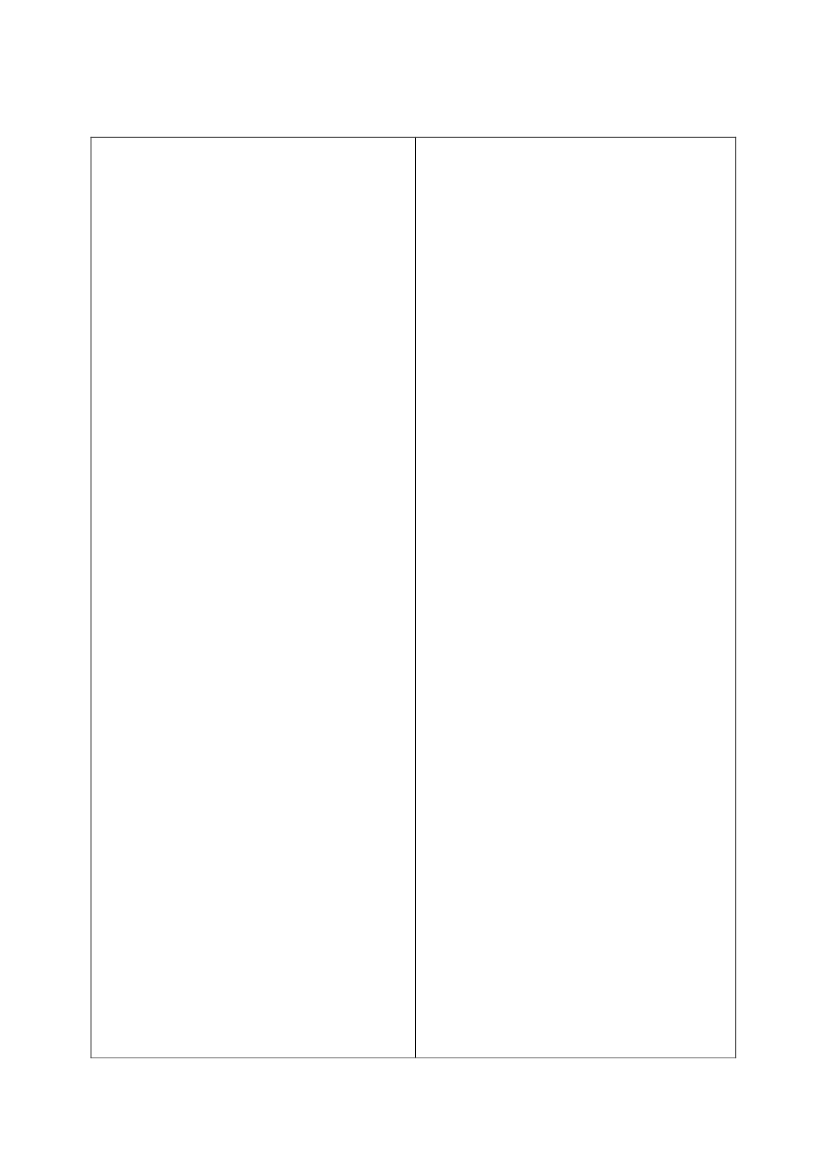

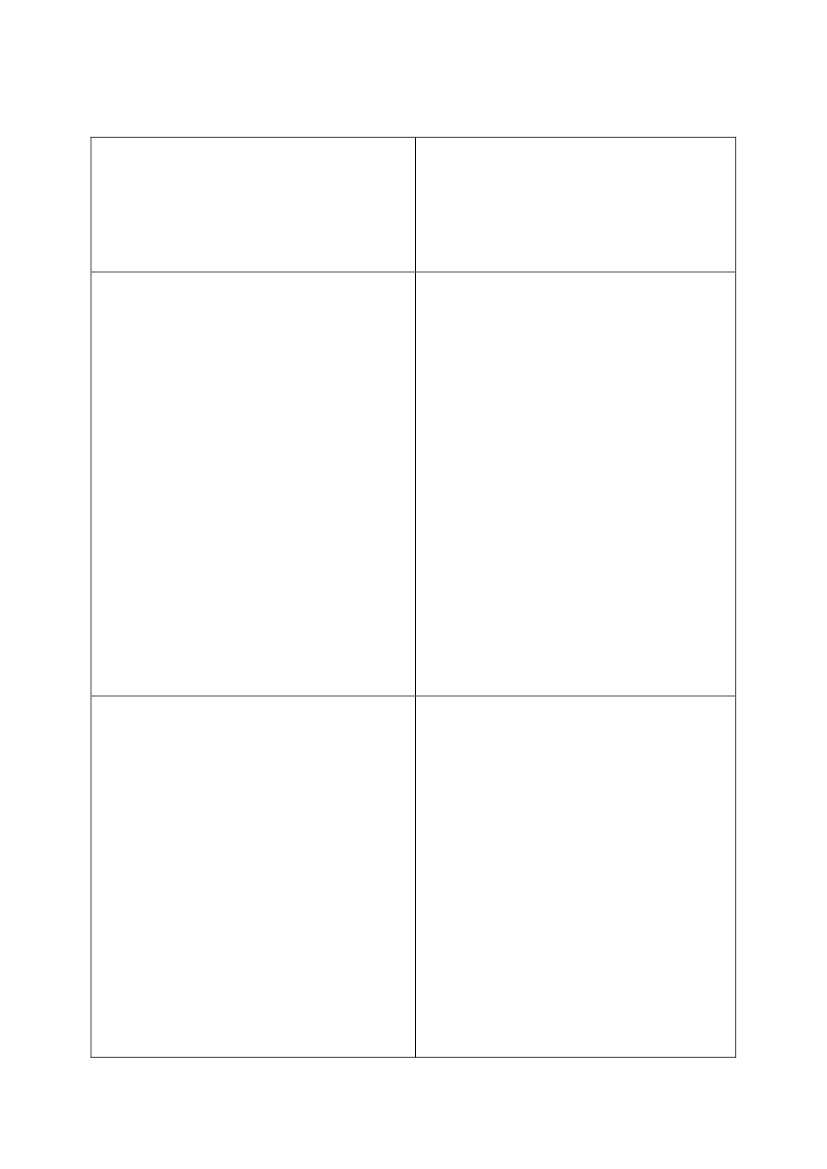

Ændring af godtgørelsesreglerne for deponering af farligt affaldUmiddelbar provenuvirkningUmiddelbar provenuvirkning inkl.virkning på andre konti-5-5-7,5-7,5-20-20-20-20-20-20-20-20-20-20-20-20-5-5

- 27 -Provenuvirkning efter automatisktilbageløbProvenuvirkning efter tilbageløbog adfærd-2,5-2,5-5-5-12,5-12,5-12,5-12,5-12,5-12,5-12,5-12,5-12,5-12,5-12,5-12,5-5-5

Anm:

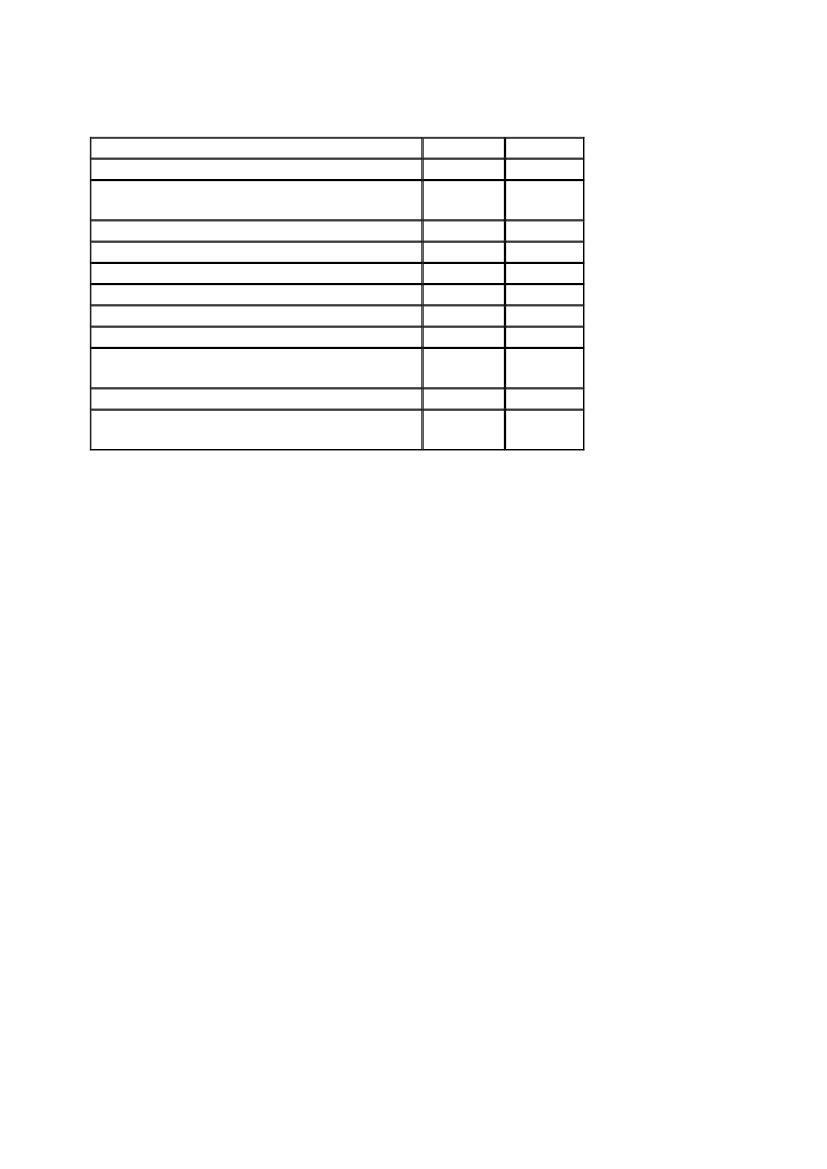

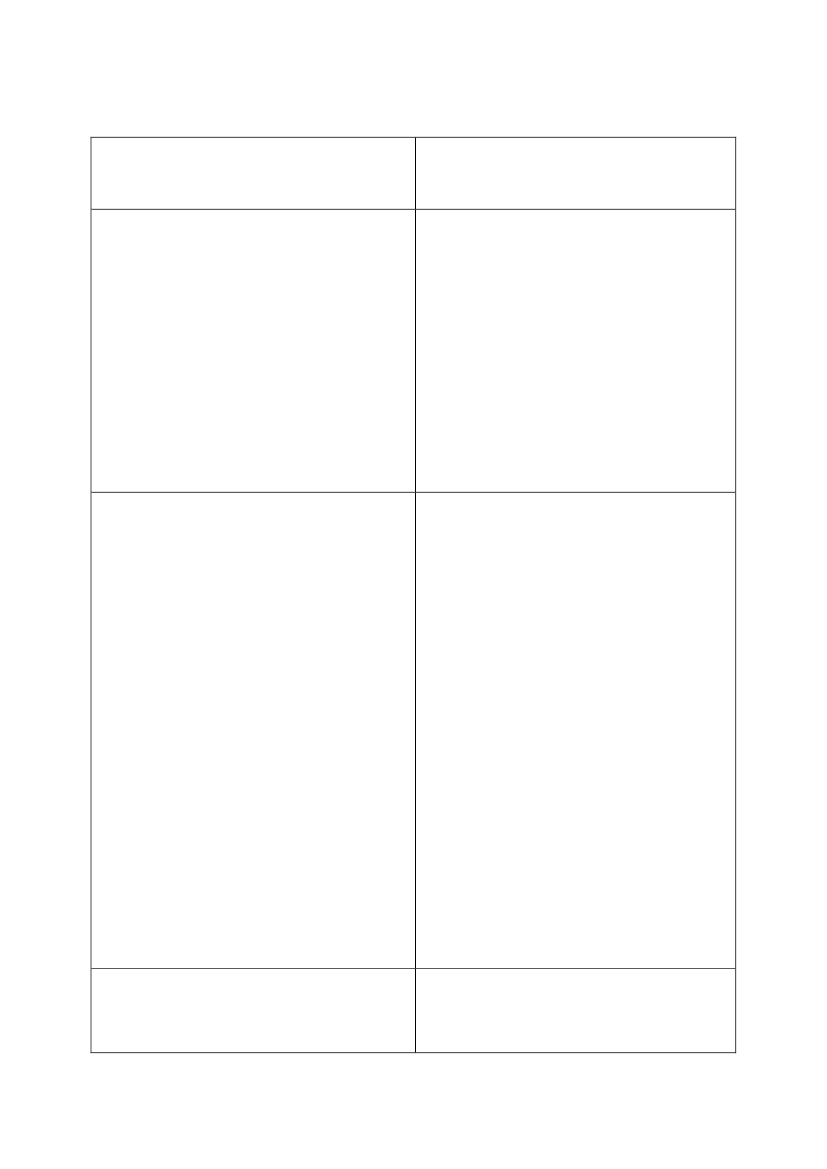

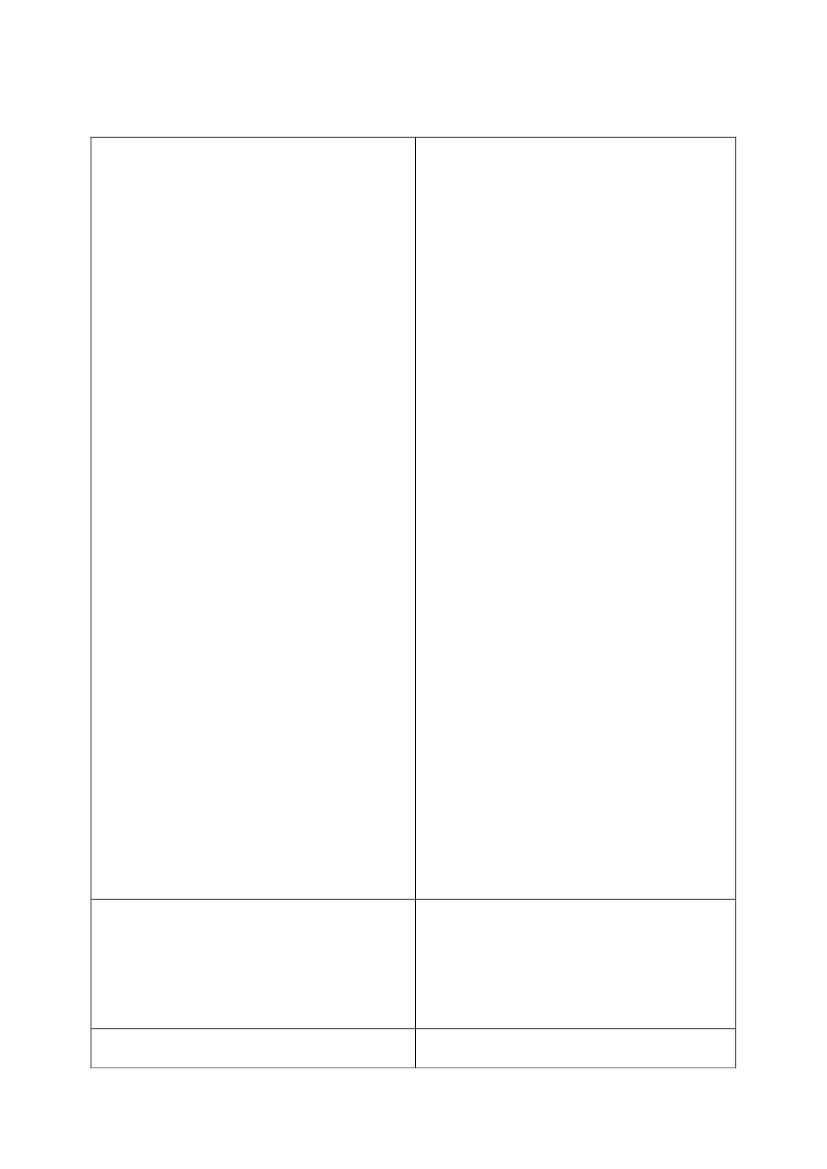

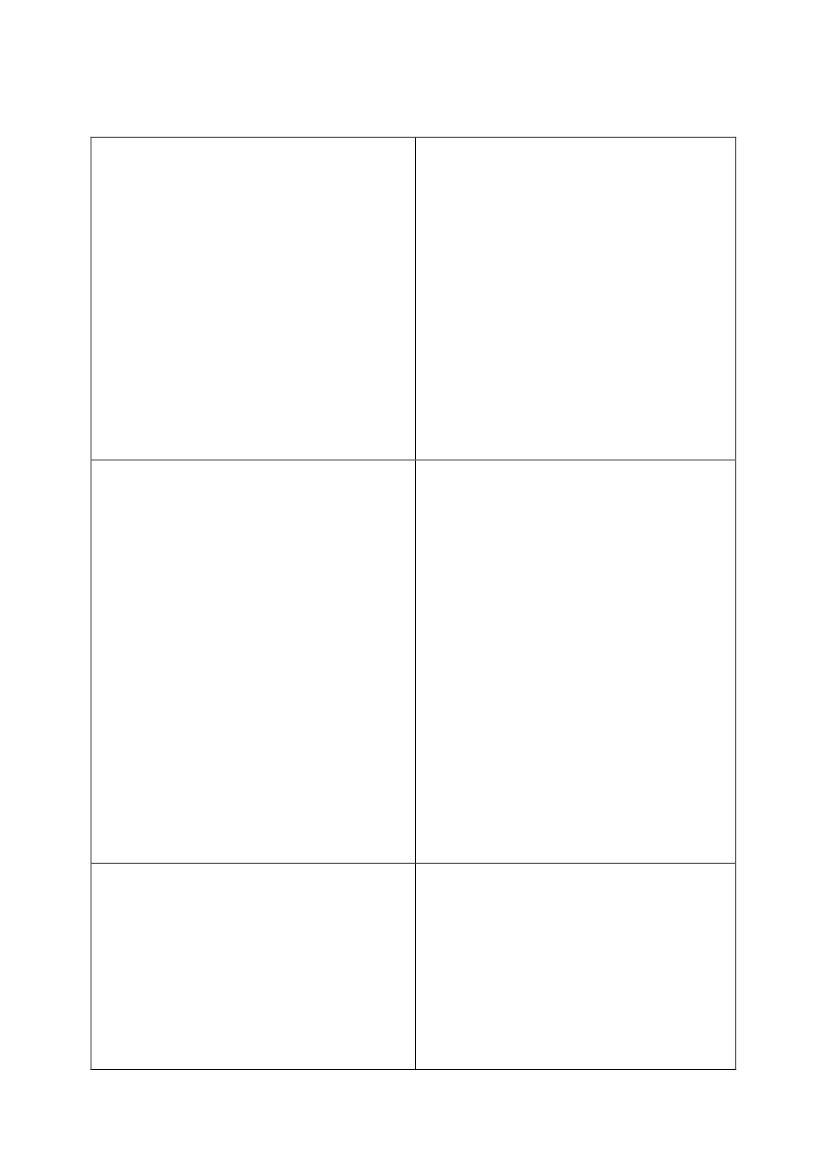

Adfærdseffekten dækker over afledte ændringer i afgiftsgrundlaget som følge af afgiftsændringen. Afgiftsændringen påvirker herud-over den disponible arbejdsindkomst, enten via lønninger eller priser, og derigennem arbejdsudbuddet.4.6.-4.8. Forhøjelse af grænsen for halvårlig afregning af moms, forlængelse af betalingsfri-sten for virksomheder, der afregner moms kvartalsvis og forhøjelse af grænsen for kvartalsvisafregning af moms.Forslagene forlænger alle den gennemsnitlige kredittid for de berørte virksomheder. Dettemedfører et umiddelbart mindreprovenu på 420 mio. kr. i 2014 som følge af rentetab. Detumiddelbare mindreprovenu stiger til 575 mio. kr. i 2015, hvorefter det falder til 495 mio. kr.i 2020. Den varige virkning er opgjort til 265 mio. kr. efter tilbageløb og adfærd, jf. tabel 3.Tabel 3. Provenumæssige konsekvenser af tiltag vedrørende momsafreg-ningMio. kr. (2014-niveau)Varigvirkning2014201520162017201820192020Finansår2014

Forhøjelse af grænsen for halvårlig afregning af momsUmiddelbar provenuvirkningProvenuvirkning efter automatisktilbageløbProvenuvirkning efter automatisktilbageløb og adfærd-195-115-105----225-135-120-220-130-120-210-125-115-205-125-110-200-120-110-195-115-105-1)-1)-1)

Forlængelse af betalingsfristen for virksomheder, der afregner moms kvartalsvisUmiddelbar provenuvirkningProvenuvirkning efter automatisktilbageløbProvenuvirkning efter automatisktilbageløb og adfærd-60-35-30-130-80-70-65-40-35-65-35-35-65-35-35-60-35-35-60-35-30-60-35-30-1)-1)-1)

Forhøjelse af grænsen for kvartalsvis afregning af momsUmiddelbar provenuvirkningProvenuvirkning efter automatisktilbageløbProvenuvirkning efter automatisktilbageløb og adfærd-245-145-130-290-175-160-285-175-155-275-165-155-270-160-145-260-160-140-250-155-140-240-145-130-1)-1)-1)

Samlet provenuvirkning for tiltag ved momsafregningUmiddelbar provenuvirkningProvenuvirkning efter automatisktilbageløbProvenuvirkning efter automatisktilbageløb og adfærd-500-295-265-420-255-230-575-350-310-560-330-310-545-320-295-525-320-285-510-310-280-495-295-265-1)-1)-1)

1) Jf. nedenstående afsnit vedrørende finansårsvirkning.

Det umiddelbare mindreprovenu for alle forslag er opgjort i 2014-niveau, og da beløbsgræn-serne for henholdsvis kvartalsvis afregning af moms og halvårlig afregning af moms ikkereguleres, medfører dette, at mindreprovenuet som udgangspunkt falder frem mod 2020.Forhøjelse af grænsen for halvårlig afregning af moms giver en forlænget gennemsnitlig kre-dittid for virksomheder med en årlig omsætning mellem 1 og 5 mio.kr. pr. 1. januar 2015,

- 28 -gennem en mindre hyppig momsafregning og en længere betalingsfrist. Forslaget medfører etumiddelbart mindreprovenu på 225 mio. kr. i 2015, faldende til 195 mio. kr. i 2020, jf. tabel3.Forlængelse af betalingsfristen for virksomheder, der afregner moms kvartalsvis medfører etumiddelbart mindreprovenu på 130 mio. kr. i 2014. I 2015 falder mindreprovenuet til 65 mio.kr., hvilket skyldes, at forhøjelse af grænsen for halvårlig afregning af moms træder i kraft, ogat virksomheder med en årlig omsætning på 1 og 5 mio. kr. deraf ikke længere er berørt af denforlængede betalingsfrist. Frem til 2020 falder mindreprovenuet til 60 mio. kr., jf. tabel 3.Forhøjelse af grænsen for kvartalsvis afregning af moms giver en forlænget gennemsnitligkredittid for virksomheder med en årlig omsætning mellem 15 og50 mio.kr., gennem en min-dre hyppig momsafregning og en længere betalingsfrist. Forslaget medfører et umiddelbartmindreprovenu på 290 mio. kr. i 2014 faldende til 240 mio. kr. i 2020. Det er forudsat, at for-længelsen af betalingsfristen for virksomheder, der afregner moms kvartalsvis er trådt i kraft.Virkningen af den forlængede betalingsfrist for virksomheder med en årlig omsætning mel-lem 15 og50 mio. kr. indgår derfor i forslaget om forhøjelse af grænsen for kvartalsvis afreg-ning af moms, jf. tabel 3.Alle forslag medfører et tilbageløb gennem et stigende grundlag for selskabsskatten samt enstørre skatteindtægt fra aktionærskatter m.v. Tilbageløbet er skønnet til 40 pct. for hvert en-kelt forslag, svarende til et samlet merprovenu på 165 mio. kr. i 2014 og 225 mio.kr. i 2015,faldende til 200 kr. i 2020.På sigt må det forventes, at en del af gevinsten, som virksomhederne har af længere moms-kredittider, overvæltes i priserne. Herved får forbrugerne en fremgang i deres realindkomst,hvilket øger arbejdsudbuddet. Denne adfærdseffekt antages, at udgøre 10 pct. af provenuvirk-ningen efter tilbageløb.FinansårsvirkningVed at ændre på afregningsreglerne for moms flyttes potentielt store beløb i forhold til finans-år. Det skyldes, at betalinger forskydes henover årsskiftet.Efter gældende regler afregner virksomheder med en årlig omsætning mellem 15 og 50 mio.kr. moms på månedsbasis, og dermed indebærer forslaget, at momsindtægterne vedrørendederes salg i oktober og november 2014 forskydes henover årsskiftet og først indbetales i marts2015. Finansårsvirkningen i 2014 kan således, eksklusiv periodisering af rentevirkningen,skønnes til et mindreprovenu på 6,6 mia. kr., hvoraf ca. 6,2 mia. kr. vedfører forskydning afmomsindtægter hen over årsskiftet.For virksomheder med en årlig omsætning mellem 1 og 5 mio. kr., som efter gældende reglerafregner moms pr. kvartal, indebærer forslaget, at momsindtægterne vedrørende deres salg i 3.kvartal 2015 forskydes til 2016. Finansårsvirkningen som følge heraf skønnes i 2015, eksklu-siv periodisering, at udgøre et mindreprovenu på ca. 7,5 mia. kr. hvoraf ca. 6,9 mia. kr. vedrø-rer forskydningen af momsindtægter hen over årsskiftet.De lavere momsindbetalinger i 2014 og 2015, har betydning for det danske bidrag til EU gen-nem EU’s egne indtægter. Det danske bidrag via EU’s egne indtægter skønnes heraf at falde

- 29 -med ca. 7,4 mio. kr. i 2014 og ca. 8,3 mio. kr. i 2015.4.9. Supplerende støtte til eksisterende industrielle kraft-varme-værkerLovforslaget har ingen økonomiske konsekvenser for regioner og kommuner. Det øgede til-skudsniveau til industrielle kraft-varme-værker indebærer udgifter for staten. Da tilskudsbelø-bet reguleres på baggrund af spotprisen på elektricitet, vil de årlige tilskudsbeløb variere i takthermed. Med forudsætning om en konstant markedspris på 34 øre pr. kWh i alle årene frem til2020 er udgifterne for staten på 13 mio. kr. i 2013 og 30 mio. kr. årligt i perioden 2014-2020,hvorfor forslaget medfører en merudgift på 17 mio. kr. årligt fra 2014.Tilskud gives fra og med 1. januar 2013 med en sats på 3 øre pr. kWh og suppleres pr. 1. ja-nuar 2014 med et yderligere tilskud på 4 øre pr. kWh, så det samlede tilskud hefter udgør 7øre pr. kWh. For begge beløb gælder, at støtten forudsætter statsstøttegodkendelse fra Europa-Kommissionen, og støtte gives derfor i det omfang og fra det tidspunkt, som følger af god-kendelsen. Støtten udfases med udgangen af 2020.5. Administrative konsekvenser for det offentligeForslaget skønnet samlet at medføre engangsomkostninger for SKAT på 2,5 mio. kr. Forsla-get skønnes ikke at medføre løbende omkostninger for SKAT.5.1. - 5.2. Lempelser af virksomhedernes afgift på brændsler og el anvendt til proces mv.Forslagene om lempelse af afgift af brændsler og el anvendt til proces mv. skønnes samlet atmedføre engangsomkostninger for SKAT til it-tilretninger på 0,1 mio. kr.5.3. Bortfald af energispareafgiften af el for erhverv efter CO2-afgiftslovenBortfald af energispareafgiften skønne at medføre engangsomkostninger for SKAT vedr. it-tilretninger på ca. 0,4 mio. kr.5.4. Nedsættelse af elafgift for erhverv (eldistributionsbidraget)Nedsættelsen af elafgiften for erhverv (eldistributionsbidraget) skønnes at medføre engangs-omkostninger for SKAT vedr. it-tilretninger på 0,2 mio. kr. samt vedr. kommunikation på 0,1mio. kr.5.5. Lempelse ved deponering af farlig affaldLempelsen skønnes at medføre engangsomkostninger for SKAT vedr. it-tilretninger på 0,7mio. kr. samt vedr. vejledning og afregning på 1 årsværk svarende til en udgift 0,6 mio. kr.5.6. -5.8. Forhøjelse af grænsen for halvårlig afregning, forlængelse af kredittid samt forhø-jelse af grænse for kvartårlig afregning af momsForslagene vedr. ændringer af momsreglerne skønnes at medføre engangsomkostninger forSKAT vedr. it-tilretninger på 0,4 mio. kr.5.9. Supplerende støtte til eksisterende industrielle kraftvarmeværkerDet skønnes, at der kan være et yderligere ressourceforbrug for Energiklagenævnet, som vilvære af begrænset karakter.Den løbende administration af de statslige tilskud foreslås varetaget af Energinet.dk. Energi-

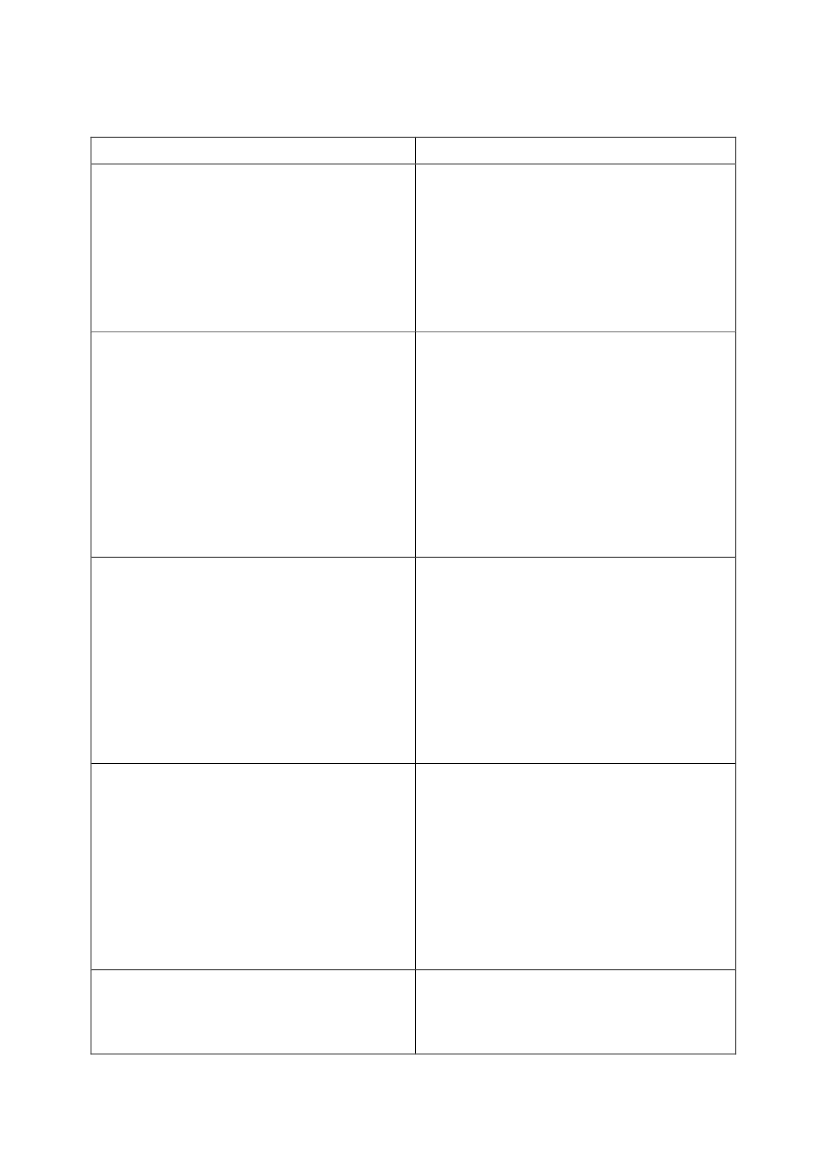

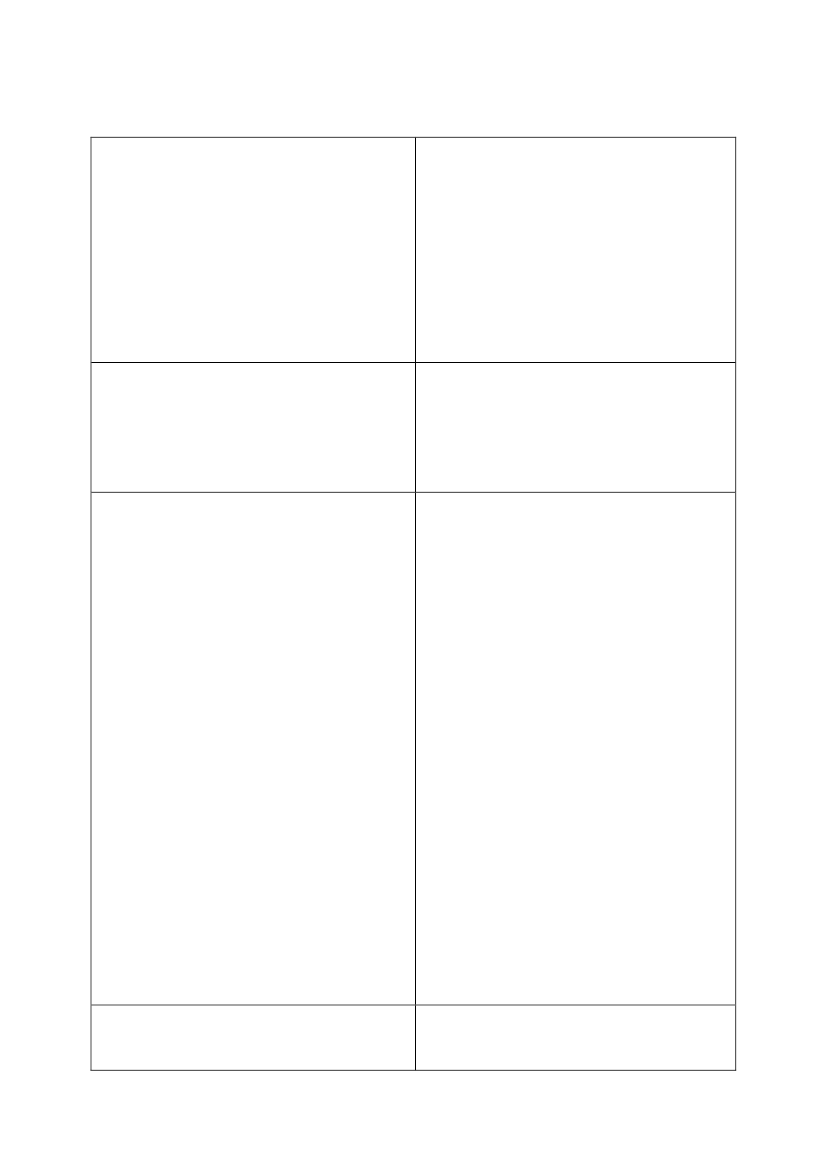

- 30 -net.dk administrerer allerede i dag de øvrige tilskud til miljøvenlig elproduktion, og admini-strationen af den foreslåede ordning forventes at kunne rummes inden for samme ramme somadministrationen af den ved lov nr. 576 af 18. juni 2012 vedtagne tilskudsordning. Energi-net.dk’s administrationsomkostninger m.v. udgør en del af de samlede omkostninger til til-skuddet.6. Økonomiske konsekvenser for erhvervslivetLempelserne af virksomhedens afgifter på energi vil have positive økonomiske konsekvenserfor erhvervslivet. De foreslåede lempelser i aftalerne om Vækstplan DK vurderes at medføreen umiddelbar lempelse for erhvervslivet på knap 1,9 mia. kr. i 2014, jf. tabel 4. Efter lempel-ser i forbindelse med forsyningssikkerhedsafgiften opnår erhvervslivet en samlet lempelse pågodt 2,3 mia. kr. i 2014. Samlet reduceres erhvervenes belastning med afgifter på el ogbrændsel til proces med ca. 80 pct. Energiafgiftslempelserne medfører, at virksomhedernesenergiomkostninger understøtter en konkurrencedygtig produktion.Tabel 4. Energiafgiftslempelser for erhverv, umiddelbart mindreprovenu iforbrugerprisniveauMio. kr. (2014-niveau)Afskaffelse af CO2-afgift (energispareafgift)Afskaffelse af eldistributionsbidragetFremrykning af lempelserBrændsler til minimumssatsI alt som følge af aftalerne om VækstplanLempelser ifm. forsyningssikkerhedsafgiftI alt20141.400160345-1.9054352.34020151.3901553151151.9754502.42520161.3751502451101.8805002.38020171.3701501751101.8055552.36020181.3551451251051.7305902.32020191.345140851001.6706152.28520201.33514001001.5756852.260

6.1.-6.2. Lempelser for virksomhedernes forbrug af brændsel og el anvendt til proces, herun-der fremrykning af afgiftslempelser for procesenergiIEnergiaftalenaf 22. marts 2012 ogSolcelleaftalenaf 15. november 2012 indgår lempelser iafgifterne på procesenergi som kompensation for, at afgifterne på energi til rumvarme m.v.stiger som led i forsyningssikkerhedsafgiften. Lempelserne indfases gradvist i takt med, atafgifterne på rumvarme m.v. øges frem mod 2020. Lempelsen af energiafgifterne på el ogbrændsel til proces indfases gradvist frem mod 2020 parallelt med den øvrige finansiering afaftalen. Kompensationen medfører lempelse på 435 mio. kr. i 2014 stigende til 685 mio. kr. i2020. Fremrykningen medfører en yderligere lempelse på 345 mio. kr. i 2014.Den yderligere nedsættelse af afgiften på brændsler til proces til EU’s minimumsafgifter vilsænke produktionsomkostningerne i danske virksomheder. Især de energiintensive virksom-heder i fremstillingserhvervene vil opnå en lempelse vedrørende deres udgifter til primærtnaturgas og kul, som anvendes i proces.Forslaget medfører en lempelse på 115 mio. kr. i 2015 faldende til ca. 100 mio. kr. i 2020, jf.tabel 4. Størstedelen af lempelsen vil tilfalde industrien. For industri udgør den umiddelbarebesparelse i gennemsnit ca. 275 kr. pr. beskæftiget.6.3. Bortfald af energispareafgiften af el for erhverv efter CO2-afgiftsloven,Afskaffelse af CO2-afgift for el til proces vil forbedre erhvervenes konkurrenceevne ved at

- 31 -reducere afgiftsbelastningen på erhvervenes produktionsinput. For vareproducerende erhverv,særligt landbrug og industri, udgør den umiddelbare besparelse i gennemsnit ca. 1.300 kr. pr.beskæftiget. Besparelsen for handel og service svarer i gennemsnit til ca. 325 kr. pr. beskæfti-get.Forslaget skønnes at medføre en umiddelbar lempelse på 1,4 mia. kr. i 2014 og godt 1,4 mia.kr. i 2020, jf. tabel 4.6.4. Nedsættelse af elafgift for erhverv (eldistributionsbidraget)Bortfald af eldistributionsbidraget for afgift af elforbrug under 15 mio. kWh vil medføre enforbedring af især små og mellemstore virksomheders konkurrenceevne. Samtidig indebærerforslaget en administrativ lettelse for virksomhederne, idet virksomhederne ikke længere skalskelne mellem afgiftsgrundlag for elforbrug henholdsvis over og under 15 mio. kWh.Bortfald af eldistributionsbidraget vil bidrage til at reducere afgiftsbelastningen på erhverve-nes produktionsinput. For vareproducerende erhverv, særligt landbrug og industri, udgør denumiddelbare besparelse i gennemsnit ca. 180 kr. pr. beskæftiget. Besparelsen for handel ogservice svarer i gennemsnit til ca. 40 kr. pr. beskæftiget.Ved en samtidig afskaffelse af CO2-afgiften på el for erhvervenes procesenergi og nedsættelseaf elafgiften for alle momsregistrerede virksomheder med 1 øre pr. kWh af elforbrug under 15mio. kWh vil primært jordbrug (landbrug og gartneri mv.) komme under EU’s minimumsaf-gift på ca. 0,4 øre pr kWh. Indførelse af minimumsafgift for el til proces vil samlet reducereafgiften for el for primært jordbrug fra 7,6 øre pr. kWh til ca. 0,4 øre pr. kWh i 2014.Mineralogiske og metallurgiske processer er visse ekstremt energikrævende processer (ce-ment-fremstilling, smeltning af metal osv.), hvor der efter Energibeskatningsdirektivet kanundtages for EU’s minimumsafgifter. Med forslaget vil minimumsafgiften for el til procesogså gælde for mineralogiske og metallurgiske processer. Mineralogiske og metallurgiskem.v. processer opnår en reduktion fra ca. 1,3 øre pr. kWh til ca. 0,4 øre pr. kWh.Samlet set vil ingen processer opleve en merbelastning i forhold til gældende lovgivning vedindførelse af en generel minimumsafgift på el til proces.6.5. Lempelse ved deponering af farligt affaldEfter gældende regler vil fraførsel af deponeret farligt affald i praksis være begrænset til nytshredderafffald, som ikke er deponeret sammen med affald af ældre dato. Dvs. fraførsel fraanlæg, hvor der ikke er deponeret affald inden 1. januar 2012 til 0 kr./ton, og hvor der derforkan ske modregning af tidligere betalt afgift.Ved ændring af godtgørelsesreglerne til LIFO-princippet vil virksomheden ved tilførsel af 1tons affald og efterfølgende fraførsel af 1 ton affald fra deponi i 2015, og hvor der i 2015 erdeponeret affald, jf. tabel 2, blive belastet med -309 kr., såfremt der frasorteres 650 kg til gen-anvendelse og de resterende 350 kg efterfølgende deponeres.Tabel 5. Økonomisk belastning ved fraførsel af farligt affald efter LIFO-princippet.KgAffald afhentet til genanvendelse (-475 kr./t*1t)1.000Kr.-475

- 32 -Heraf genanvendtHeraf retur til deponi (475 kr./t*0,35t)Økonomisk belastning650350166-309

Ved en ændring, hvor der kan ske fraførsel til satsen gældende på tilførselstids-punktet,(LIFO), opnås der således incitament til at fraføre affald.Da godtgørelsen er betinget af, at der deponeres eller er deponeret en tilsvarende mængde, vilen del af gevinsten ved fraførsel gå til at reducere den økonomiske belastning ved ny-shredning eller sortering efter fraførsel.6.6.-6.8. Forhøjelse af grænsen for halvårlig afregning af moms, forlængelse af betalingsfri-sten for virksomheder, der afregner moms kvartalsvis og forhøjelse af grænsen for kvartalsvisafregning af moms.En forlænget kredittid øger virksomhedernes likviditet, hvilket giver en rentegevinst for virk-somhederne. Denne rentegevinst skal ses i lyset af, at de fleste virksomheder i praksis, påbaggrund af en lavere kreditværdighed, ikke kan låne til samme vilkår som staten. Den sam-lede rentegevinst for de berørte virksomheder må deraf forventes at være større end det tilhø-rende mindreprovneu for staten.6.9. Supplerende støtte til eksisterende industrielle kraft-varme-værkerDe industrielle kraft-varme-værker, der er omfattet af støtteordningerne, får mulighed forøgede indtægter svarende til den øgede støtte.7. Administrative konsekvenser for erhvervslivetForslaget er sendt i høring hos Erhvervsstyrelsens Team Effektiv Regulering (TER).8. Administrative konsekvenser for borgerneForslaget skønnes ikke at have administrative konsekvenser for borgerne.9. Miljømæssige konsekvenser9.1.- 9.4. Lempelser for virksomhedernes forbrug af brændsel og el anvendt til proces, herun-der fremrykning af afgiftslempelser for procesenergi, bortfald af energispareafgiften af el forerhverv efter CO2-afgiftsloven, nedsættelse af elafgift for erhverv (eldistributionsbidraget)Med den foreslåede afskaffelse af CO2-afgiften (energispareafgiften) for let og tung processamt nedsættelse af elafgiften for forbrug under 15 mio. kWh årligt (distributionsafgiften)reduceres erhvervenes omkostninger til elektricitet til proces. Det skønnes at øge elforbrugetmed godt ½ mia. kWh svarende til en stigning i det samlede elforbrug på ca. 1½ pct. Detskønnes, at afgiftslettelserne øger CO2-udledningen med ca. 0,4 mio. tons CO2årligt. Det eks-tra elforbrug dækkes i praksis ved øget dansk elproduktion og ved import, hvilket reducererCO2-udledningen fra dansk område. Det skønnes, at afgiftslettelserne øger CO2-udledningenpå dansk område med ca. 0,13 mio. tons CO2årligt.Det øgede elforbrug vil dog ikke øge den samlede CO2-udledning fra EU, fordi produktion afel er omfattet af EU’s CO2-kvotesystem. Den samlede CO2-udledning fra elproduktion er så-ledes bestemt af kvotesystemet. En højere CO2-udledning fra Danmark vil give sig udslag i enmarginalt højere kvotepris, hvilket vil reducere CO2-udledningen tilsvarende andre stederinden for EU’s kvoteområde.

- 33 -

En reduktion af el- og CO2-afgifter vil nedbringe dobbeltreguleringen af det i forvejen kvote-regulerede område og dermed det samfundsøkonomiske tab forbundet med dobbeltregulerin-gen.Den foreslåede nedsættelse af erhvervenes energiafgifter på brændsler til proces til mini-mumssatser skønnes at øge CO2-udledningen med knap 0,03 mio. tons CO2. Ca. halvdelen afforbruget af brændsler til proces er underlagt EU’s CO2-kvotesystem og vil således ikke føretil en samlet forøgelse af udledningen af CO2inden for CO2-kvotesystemet.Lempelserne i afgifterne på procesenergi er en del af forsyningssikkerhedsafgiften, og de mil-jømæssige konsekvenser vil skulle ses i sammenhæng med lovforslaget om forsyningssikker-hedsafgift på biomasse. Den foreslåede fremrykning af de allerede besluttede lempelse forproces påvirker ikke energiforbruget på sigt.Samlet set skønnes lempelserne på energi isoleret set at øge CO2-udledningen fra dansk om-råde med ca. 0,16 mio. tons CO2svarende til mindre end 0,5 pct. af dansk CO2-udledning. Pålængere sigt vil CO2-udledningen være lavere pga. et generelt fald i brugen af fossile brænds-ler. Hovedparten af den øgede CO2-udledning er omfattet af EU’s CO2-kvotesystem og vilsåledes ikke føre til en samlet forøgelse af CO2-udledningen inden for kvotesystemet. Lem-pelserne skal ses i sammenhæng med de øvrige initiativer i aftalerne om vækstplanen. Forslagvedr. energirenovering af statslige bygninger, indførelse af et dansk energisparekoncept (GrønBoligkontrakt), tilskudspulje til el-intensive virksomheder mv. vil reducere energiforbruget ogCO2-udledning.9.5. Afgiftslempelse ved deponering af farligt affaldMed forslaget opnås et øget incitament til nyttiggørelse af tidligere deponeret farligt affald.Det vurderes, at op mod 60 pct. af tidligere deponeret shredderaffald vil kunne genanvendes.Der vil dog være en vis variation over årene, ligesom der vil være en vis variation mellem deenkelte deponier.9.6.-9.8. Forhøjelse af grænsen for halvårlig afregning af moms, forlængelse af betalingsfri-sten for virksomheder, der afregner moms kvartalsvis og forhøjelse af grænsen for kvartalsvisafregning af momsForslaget har ingen miljømæssige konsekvenser.9.9. Supplerende støtte til eksisterende industrielle kraft-varme-værkerDer er miljømæssige fordele ved en fortsat samproduktion af el og varme på de industriellekraft-varme-værker, idet samproduktionen i forhold til separat el- og varmeproduktion medfø-rer en brændselsbesparelse på ca. 30 pct. og dermed en tilsvarende reduktion af emissioner.10. Forholdet til EU-retten10.1.- 10.4. Lempelser for virksomhedernes forbrug af brændsel og el anvendt til proces, her-under fremrykning af afgiftslempelser for procesenergi, bortfald af energispareafgiften af elfor erhverv efter CO2-afgiftsloven, nedsættelse af elafgift for erhverv (eldistributionsbidraget)Ændringerne i energiafgiftslovene skal meddeleles EU-Kommissionen i henhold til energibe-skatningsdirektivet (direktiv 2003/96/EF).