Skatteudvalget 2011-12

SAU Alm.del

Offentligt

J.nr. 2012-318-0583Dato: 16-04-2012

TilFolketinget - Skatteudvalget

Hermed sendes svar på spørgsmål nr. 495 af 2. april 2012.(Alm. del).

Thor Möger Pedersen/Søren Schou

Spørgsmål 495:Ministeren bedes udregne provenueffekten af, at negativ nettokapitalindkomst op til 50.000kr. også bliver omfattet af reduktionen af værdien af rentefradraget som vedtaget i Forårs-pakke 2.0. Det forudsættes, at indfasningen sker i takt med reduktionen i Forårspakke 2.0.

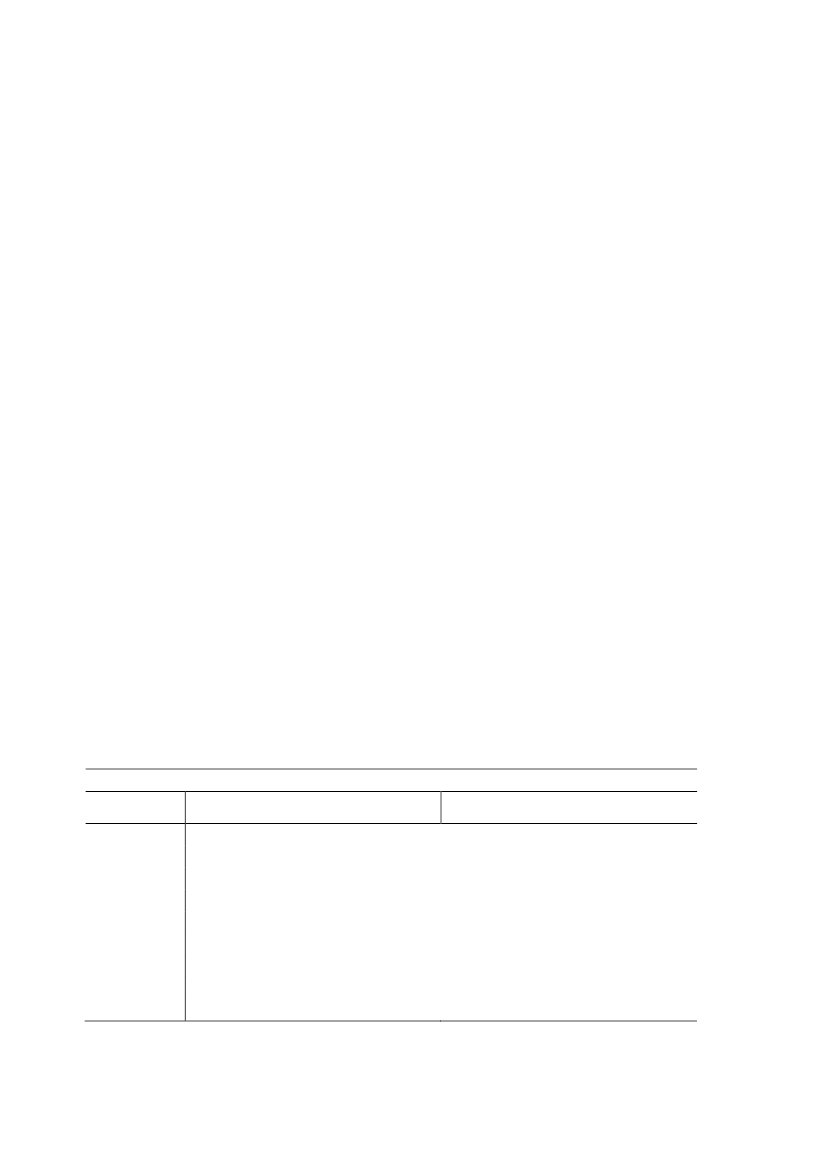

Svar:Som led i 2009-skattereformen - Forårspakke 2.0 - sker der fra 2012 til 2019 gradvisten sammenlægning af sundhedsbidraget og bundskatten, så beskatningsgrundlaget for denuværende to skatter fra og med 2019 udgøres af grundlaget for bundskatten.Da negativ nettokapitalindkomst (rentefradraget) og ligningsmæssige fradrag kan fradragesi grundlaget for sundhedsbidraget og kommuneskatten, men ikke i grundlaget for bundskat-ten, medfører den gradvise sænkning af satsen for sundhedsbidraget og den tilsvarende for-højelse af bundskatteprocenten, at skatteværdien af fradragene gradvist reduceres med 8pct.point fra ca. 33,7 pct. til ca. 25,7 pct. over perioden 2012 til 2019 (de angivne procentersvarer til den gennemsnitlige skatteværdi inkl. kirkeskat).Reduktionen af skatteværdien af rentefradraget med 8 pct.enheder fra 2012 til 2019 omfat-ter imidlertid kun negativ nettokapitalindkomst på over 50.000 kr. for ugifte og over100.000 kr. for ægtepar. For negativ nettokapitalindkomst under disse beløbsgrænser fast-holdes skatteværdien på et niveau, der som hidtil svarer til kommune- og kirkeskatten plus8 pct.point, dvs. ca. 33,7 pct. med det nuværende niveau for kommune- og kirkeskatterne.Grænsebeløbet på 50.000/100.000 kr. reguleres ikke, hvorved det for hvert år bliver realtmindre. Som konsekvens vil stadig flere skatteydere med negativ kapitalindkomst kommeover grænsen. Den tidligere regering har således medForårspakke 2.0indført en reduktionaf rentefradraget, der med tiden vil ramme væsentligt bredere end blot nogle relativt fåskatteydere med meget store renteudgifter.Tabel 1 viser skatteværdien af negativ nettokapitalindkomst under 50.000/100.000 kr. veden aftrapning med start i 2013 og slut i 2019.Tabel 1. Gns. skatteværdi for negativ nettokapitalindkomst under 50.000/100.000 kr.År20122013201420152016201720182019Gældende reglerPct.33,733,733,733,733,733,733,733,731,730,729,728,727,726,725,7ForslagPct.

Side 2

Et sådant forslag vil føre til et merprovenu, der stiger frem mod 2019, hvor det topper, ogderefter gradvist falder igen i forhold til gældende regler. Der vil opstå et merprovenu fremtil og med 2019, fordi skatteværdien af negativ nettokapitalindkomst med forslaget reduce-res, jf. tabellen. Efter 2019 falder merprovenuet som følge af, at grænsebeløbet efter gæl-dende regler ikke reguleres, og derfor ud fra en real betragtning bliver mindre. Der vil dog ialle år blive tale om et merprovenu i forhold til gældende regler.I 2019, når de provenumæssige konsekvenser er størst, skønnes forslaget at medføre etmerprovenu på ca. 4,1 mia. kr. før tilbageløb og ca. 3,1 mia. kr. efter tilbageløb.Den varige virkning, hvor der tages højde for den nævnte provenuprofil, skønnes til ca. 1,5mia. kr. efter tilbageløb.

Side 3