Skatteudvalget 2011-12

SAU Alm.del Bilag 312

Offentligt

Skatteministeriet J. nr. 2012-511-0092Udkast (2. juli 2012)

Forslagtil

Lov om ændring af lov om forskellige forbrugsafgifter, øl- og vinafgiftsloven,brændstofforbrugsafgiftsloven, registreringsafgiftsloven, vægtafgiftsloven,tonnageskatteloven og forskellige andre love(Indeksering

af forskellige punktafgifter og de løbende bilafgifter, regulering af tonnageskatten,forhøjelse af udligningsafgiften og forlængelse af afgiftsfritagelsen for brint- og elbiler)1§1

I lov om forskellige forbrugsafgifter, jf. lovbekendtgørelse nr. 56 af 29. januar 2008, somændret ved § 2 i lov nr. 523 af 17. juni 2008, § 105 i lov nr. 1336 af 19. december 2008, § 15 i lovnr. 1344 af 19. december 2008 og § 2 i lov nr. 1384 af 28. december 2011, foretages følgendeændringer:1.I§ 3, stk. 1,ændres ”2 kr. og 42 øre” til: ”2 kr. og 75 øre”.2.I§ 3, stk. 2,ændres ”3 kr.” til: ”3 kr. og 40 øre”.3.I§ 3, stk. 3,ændres ”8 kr. og 19 øre” til: ”9 kr. og 28 øre”.4.I§ 3, stk. 4,ændres ”55 øre” til: ”62 øre”.5.I§ 11, stk. 1,ændres ”5 kr. og 95 øre” til: ”6 kr. og 74 øre”.6.I§ 11, stk. 2,ændres ”7 kr. og 14 øre” til: ”8 kr. og 9 øre”.7.I§ 11, stk. 3,ændres ”15 kr. og 47 øre” til: ”17 kr. og 52 øre”.8.I§ 11 aændres ”70 øre” til: ”79 øre”.9.I§ 11 b, stk. 1,ændres ”6 kr. og 82 øre” til: ”7 kr. og 73 øre”.10.I§ 11 b, stk. 2,ændres ”17 kr. og 3 øre” til: ”19 kr. og 29 øre”.11.I§ 12, stk. 1,ændres ”5 øre” til: ”6 øre”.12.I§ 13, stk. 1,ændres ”68 kr. og 76 øre” til: ”77 kr. og 91 øre”.13.I§ 13, stk. 2,ændres ”249 kr. og 95 øre” til: ”283 kr. og 20 øre”.

Lovforslaget notificeres i overensstemmelse med Europa-Parlamentets og Rådets direktiv 98/34/EF(informationsproceduredirektivet) som ændret ved direktiv 98/48/EF.

1

2

§2I lov om afgift af øl, vin og frugtvin m.m. (øl- og vinafgiftsloven), jf. lovbekendtgørelse nr. 890af 17. august 2006, som ændret bl.a. ved § 1 i lov nr. 626 af 11. juni 2010 og § 28 i lov nr. 247 af30. marts 2011 og senest ved § 5 i lov nr. 1383 af 28. december 2011, foretages følgende ændringer:1.I§ 1, stk. 1,ændres ”63,60” til: ”73,36”.2.I§ 3, stk. 2, nr. 1,ændres ”4,88” til: ”5,63”.3.I§ 3, stk. 2, nr. 2,ændres ”10,62” til: ”12,25”.4.I§ 3, stk. 2, nr. 3,ændres ”14,22” til: ”16,40”.5.I§ 3 Aændres ”3,06” til: ”3,53”.6.I§ 3 B, nr. 1,ændres ”7,90” til: ”9,11”.7.I§ 3 B, nr. 2,ændres ”13,52” til: ”15,59”.8.I§ 3 C, nr. 1,ændres ”6,52” til: ”7,52”.9.I§ 3 C, nr. 2,ændres ”10,52” til: ”12,13”.§3I lov om afgift af spiritus m.m. (spiritusafgiftsloven), jf. lovbekendtgørelse nr. 1239 af 22.oktober 2007, som ændret bl.a. ved § 2 i lov nr. 626 af 11. juni 2010 og senest ved § 5 i lov nr. 1361af 8. december 2010, foretages følgende ændring:1.I§ 2, stk. 2,ændres ”3,15” til: ”4,90”.§4I lov om afgift af chokolade- og sukkervarer m.m. (chokoladeafgiftsloven), jf.lovbekendtgørelse nr. 567 af 3. august 1998, som ændret bl.a. ved § 1 i lov nr. 1583 af 20. december2006 og § 1 i lov nr. 524 af 12. juni 2009 og senest ved § 1 i lov nr. 1383 af 28. december 2011,foretages følgende ændringer:1.I§ 2, stk. 1, nr. 1,og§ 22, stk. 4, nr. 3,ændres ”23 kr. og 75 øre” til: ”27 kr. og 39 øre”.2.I§ 2, stk. 1, nr. 2,og§ 22, stk. 4, nr. 4,ændres ”20 kr. og 20 øre” til: ”23 kr. og 30 øre”.3.I§ 19, stk. 1, nr. 1,ændres ”26 kr. og 65 øre” til: ”30 kr. og 74 øre”.4.I§ 19, stk. 1, nr. 2,ændres ”31 kr. og 90 øre” til: ”36 kr. og 79 øre”.

3

5.I§ 19, stk. 1, nr. 3,ændres ”17 kr. og 75 øre” til: ”20 kr. og 47 øre”.6.I§ 19, stk. 1, nr. 4,ændres ”21 kr. og 30 øre” til: ”24 kr. og 57 øre”.7.I§ 19, stk. 1, nr. 5,ændres ”13 kr. og 40 øre” til: ”15 kr. og 46 øre”.8.I§ 19, stk. 1, nr. 6,ændres ”8 kr. og 90 øre” til: ”10 kr. og 27 øre”.9.I§ 19, stk. 1, nr. 7,og§ 22, stk. 4, nr. 2,ændres ”10 kr. og 60 øre” til: ”12 kr. og 23 øre”.10.I§ 19, stk. 1, nr. 8,og§ 22, stk. 4, nr. 1,ændres ”5 kr. og 30 øre” til: ”6 kr. og 11 øre”.

§5I lov om afgift af konsum-is (isafgiftsloven), jf. lovbekendtgørelse nr. 115 af 31. januar 2012,foretages følgende ændringer:1.I§ 1, stk. 1, nr. 1,og§ 1, stk. 2, nr. 1,ændres ”6 kr. og 38 øre” til: ”7 kr. og 36 øre”.2.I§ 1, stk. 1, nr. 2,og§ 1, stk. 2, nr. 2,ændres ”5 kr. og 10 øre” til: ”5 kr. og 88 øre”.

§6I lov om afgift af mineralvand m.v. (mineralvandsafgiftsloven), jf. lovbekendtgørelse nr. 419 af7. maj 2012, foretages følgende ændringer:1.I§ 2, stk. 1, nr. 1,ændres ”158” til: ”182”.2.I§ 2, stk. 1, nr. 2,ændres ”57” til: ”66”.

§7I lov nr. 247 af 30. marts 2011 om afgift af mættet fedt i visse fødevarer (fedtafgiftsloven), jf.lov nr. 247 af 30. marts 2011, foretages følgende ændringer:1.I§ 2og§ 8, stk. 2,ændres ”16” til: ”18,45”.2.Bilag 1til loven affattes således:

4

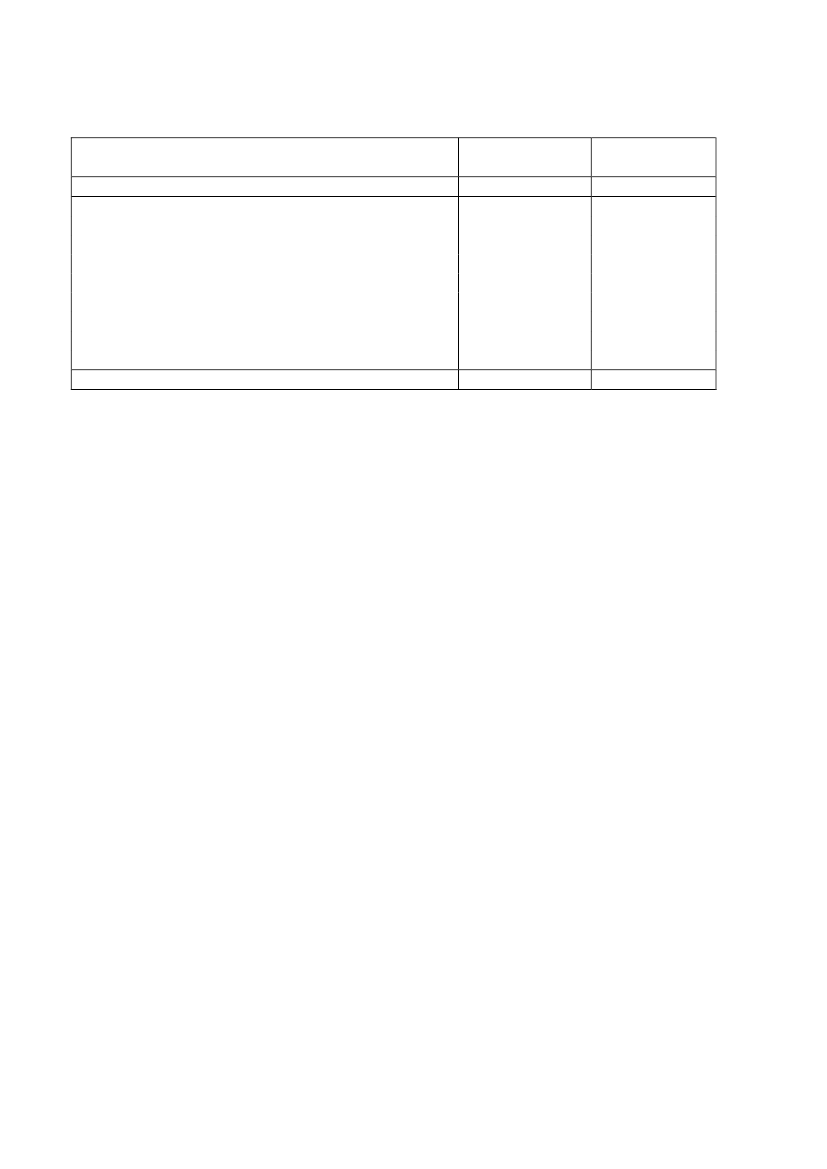

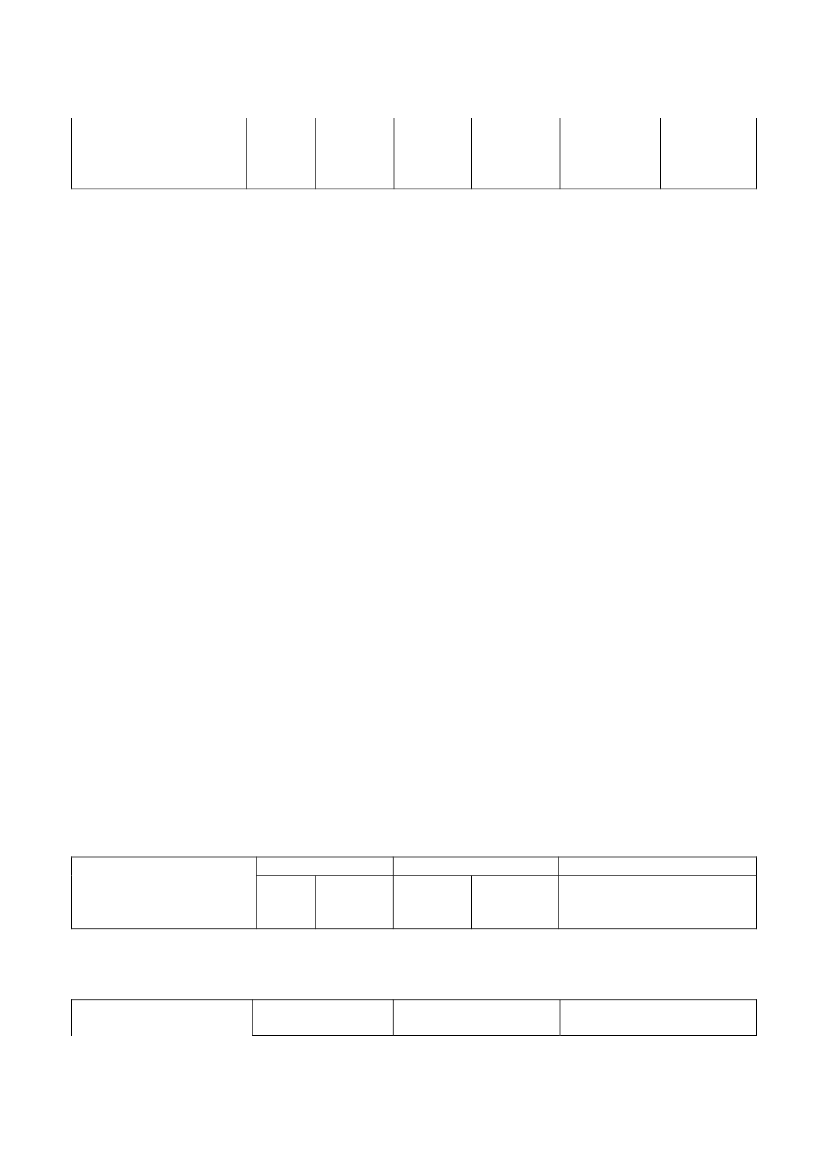

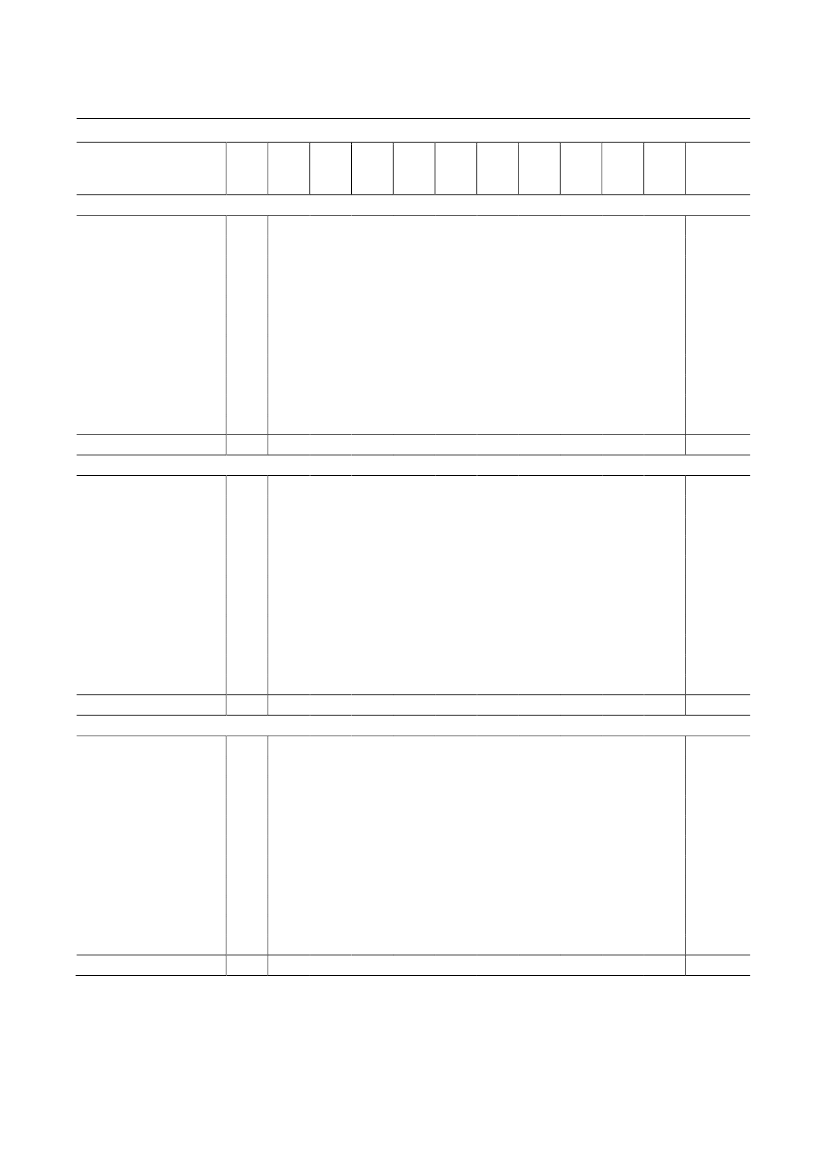

”StandardsatserVareKødKvægSvinFår og gederHeste, muldyr, æslerKyllinger, høns og vildfugle m.fl.Ænder og gæsKalkunerKaniner og harerAndet vildt (dyr)Andet kødMættet fedt pr. Afgift pr. kg kød100 gram i gram i kr.5,26,5642,512,1001,64,20,961,201,110,740,462,230,000,000,300,81”

§8I lov om afgift af ledningsført vand, jf. lovbekendtgørelse nr. 639 af 21. august 1998, somændret bl.a ved § 3 i lov nr. 1384 af 28. december 2011 og senest ved § 7 i lov nr. 277 af 27. marts2012, foretages følgende ændring:1.I§ 3, stk. 1,ændres ”5 kr. og 46 øre pr. m vand” til: ”6 kr. og 18 øre pr. m vand”.33

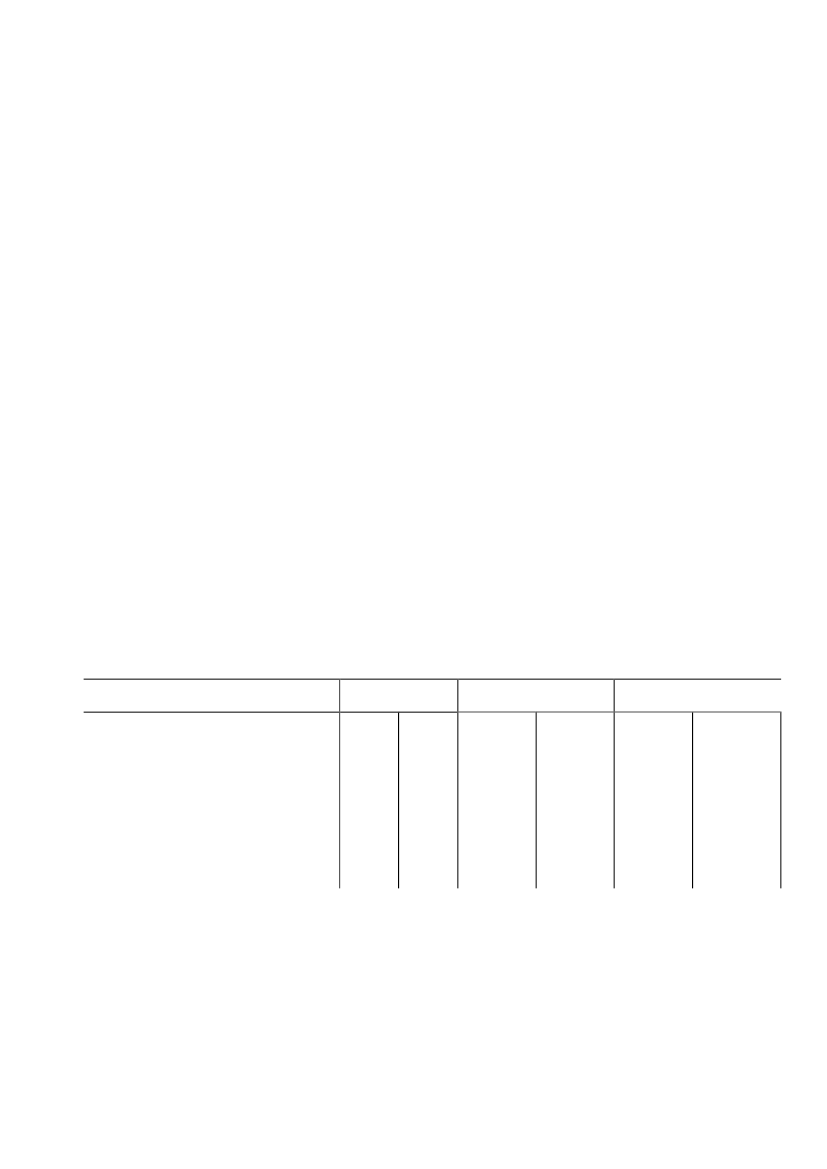

§9I lov om afgift efter brændstofforbrug m.v. for visse person- og varebiler(brændstofforbrugsafgiftsloven), jf. lovbekendtgørelse nr. 637 af 20. juni 2012, foretages følgendeændringer:1.I§ 1, stk. 3,ændres ”2012” til: ”2015”.2.§ 3, stk. 1,affattes således:”Af alle afgiftspligtige biler betales afgift af bilens brændstofforbrug, jf. §§ 2 og 4, udtrykt somkilometer pr. liter som anmeldt til Trafikstyrelsen eller som fremlagt ved syn hos ensynsvirksomhed med henblik på første registrering i Danmark. Afgiften svares med de nedenforunder A eller B anførte beløb:A. Benzindrevne personbiler m.v.Kr. pr. halvår pr. bilForbrugsafgiftKilometer pr. liter mindst20,0310Under20,0men ikke under18,2600Under18,2men ikke under16,7890Under16,7men ikke under15,41.190Under15,4men ikke under14,31.480Under14,3men ikke under13,31.770Under13,3men ikke under12,52.060

5

UnderUnderUnderUnderUnderUnderUnderUnderUnderUnderUnderUnderUnderUnderUnderUnderUnder

12,511,811,110,510,09,18,37,77,16,76,35,95,65,35,04,84,5

men ikke undermen ikke undermen ikke undermen ikke undermen ikke undermen ikke undermen ikke undermen ikke undermen ikke undermen ikke undermen ikke undermen ikke undermen ikke undermen ikke undermen ikke undermen ikke under

11,811,110,510,09,18,37,77,16,76,35,95,65,35,04,84,5

2.3502.6402.9303.2303.8004.4004.9805.5606.1406.7307.3107.8908.5009.0809.65010.23010.830

B. Dieseldrevne personbiler m.v.Kr. pr. halvår pr. bilForbrugsafgift Udligningsafgift-120-580-1.0403101.1306001.2408901.3401.1901.4501.4801.5501.7701.6702.0601.7902.3501.9102.6402.0302.9302.1303.2302.2303.8002.4704.4002.6804.9802.8905.5603.1406.1403.3206.7303.5307.3103.7908.8903.9908.5004.2009.0804.4509.6504.670

Kilometer pr. liter mindstUnder32,1 men ikke underUnder28,1 men ikke underUnder25,0 men ikke underUnder22,5 men ikke underUnder20,5 men ikke underUnder18,8 men ikke underUnder17,3 men ikke underUnder16,1 men ikke underUnder15,0 men ikke underUnder14,1 men ikke underUnder13,2 men ikke underUnder12,5 men ikke underUnder11,9 men ikke underUnder11,3 men ikke underUnder10,2 men ikke underUnder9,4 men ikke underUnder8,7 men ikke underUnder8,1 men ikke underUnder7,5 men ikke underUnder7,0 men ikke underUnder6,6 men ikke underUnder6,2 men ikke underUnder5,9 men ikke underUnder5,6 men ikke under

32,128,125,022,520,518,817,316,115,014,113,212,511,911,310,29,48,78,17,57,06,66,25,95,65,4

6

UnderUnder

5,45,1

men ikke under

5,1

10.23010.830

4.9605.190”.

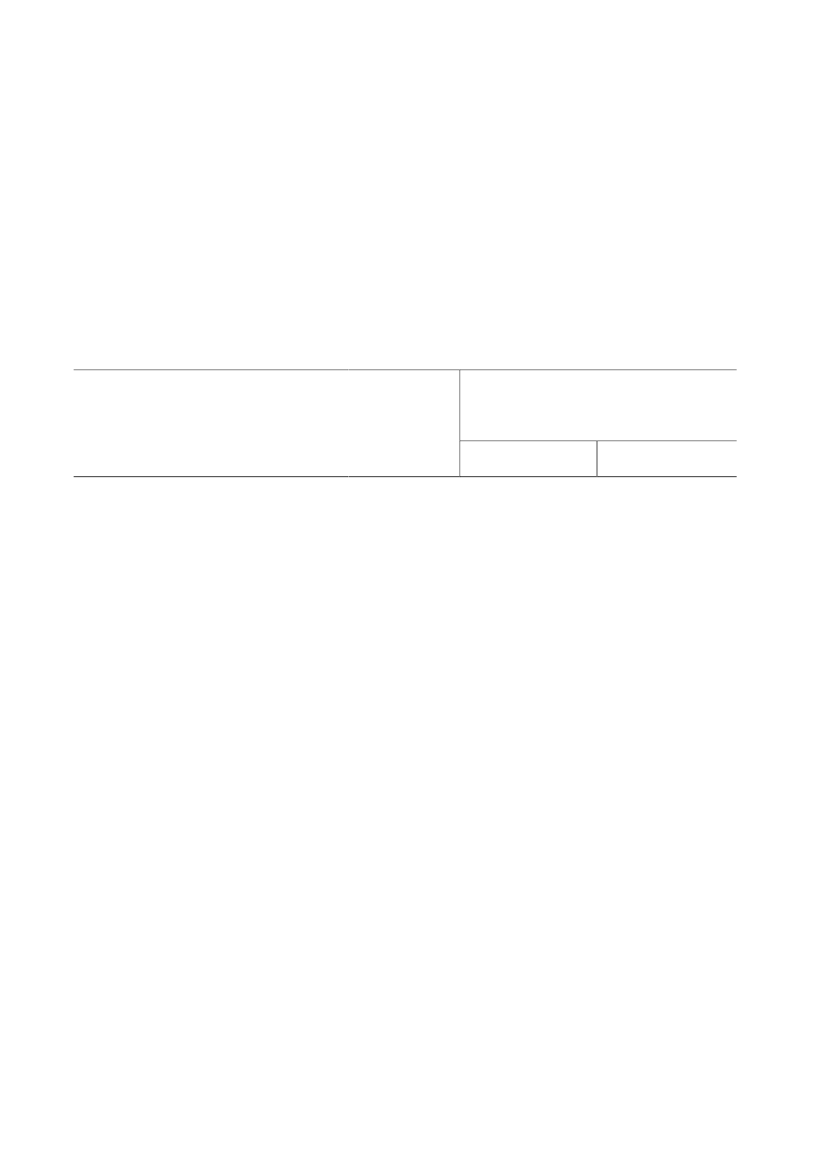

3.I§ 3indsættes somstk. 4 – 7:”Stk.4.De i stk. 1 under A angivne beløb gælder for afgiftsperioder, der begynder den 1. januar2015 eller senere, og til og med afgiftsperioder, der er påbegyndt den 31. december 2017. De i stk.1 under B angivne beløb gælder for afgiftsperioder, der begynder den 1. januar 2015 eller senere, ogtil og med afgiftsperioder, der er påbegyndt den 31. december 2015. For afgiftsperioder, derbegynder den 1. januar 2013 eller senere, og til og med afgiftsperioder, der er påbegyndt den 31.december 2014, opkræves afgifterne med de for de enkelte kalenderår i bilag 1 angivne beløb.Stk. 5.Fra og med kalenderåret 2016 og til og med kalenderåret 2020 reguleres de i stk. 1 under Bangivne beløb for udligningsafgift på grundlag af nettoprisindeksets årsgennemsnit i året 2 år forudfor det kalenderår, i hvilket satsen skal gælde. Beløbene forhøjes eller nedsættes med sammeprocent som den, hvormed nettoprisindekset er ændret i forhold til niveauet i 2013. Den procentviseændring beregnes med én decimal. De beløb, der fremkommer efter procentreguleringen, afrundesopad til nærmeste hele kronebeløb, der er deleligt med 10.Stk. 6.For kalenderåret 2018 forhøjes de i stk. 1 under A og B angivne beløb for forbrugsafgift med5,5 pct. De beløb, der fremkommer efter procentforhøjelsen, afrundes opad til nærmeste helekronebeløb, der er deleligt med 10. De således forhøjede beløb gælder for forbrugsafgift, deropkræves i kalenderåret 2018 til og med kalenderåret 2020.Stk. 7.Reguleringer efter stk. 5 og den i stk. 6 fastsatte forhøjelse har virkning for det enkeltekøretøj fra og med den første afgiftsperiode, der begynder den 1. januar eller senere i kalenderåret. ”4.Efter§ 17indsættes bilag:”Bilag1.For afgiftsperioder, der begynder den 1. januar 2013 eller senere, og til og med afgiftsperioder, derer påbegyndt senest den 31. december 2014, opkræves afgiften for person- og varebiler efterreglerne i § 3, stk. 1, jf. § 3, stk. 4, i brændstofforbrugsafgiftsloven med de nedenfor under A eller Banførte beløb:A. Benzindrevne personbiler m.v.Kr. pr. halvår, pr. bilForbrugsafgift ikalenderårene 2013og 2014Kilometer pr. liter mindst20,0290Under20,0men ikke under18,2560Under18,2men ikke under16,7830Under16,7men ikke under15,41.110Under15,4men ikke under14,31.380Under14,3men ikke under13,31.650Under13,3men ikke under12,51.920Under12,5men ikke under11,82.190Under11,8men ikke under11,12.460Under11,1men ikke under10,52.730Under10,5men ikke un der10,03.010Under10,0men ikke under9,13.540

7

UnderUnderUnderUnderUnderUnderUnderUnderUnderUnderUnderUnder

9,18,37,77,16,76,35,95,65,35,04,84,5

men ikke undermen ikke undermen ikke undermen ikke undermen ikke undermen ikke undermen ikke undermen ikke undermen ikke undermen ikke undermen ikke under

8,37,77,16,76,35,95,65,35,04,84,5

4.1004.6405.1805.7206.2706.8107.3507.9108.4508.9909.53010.080

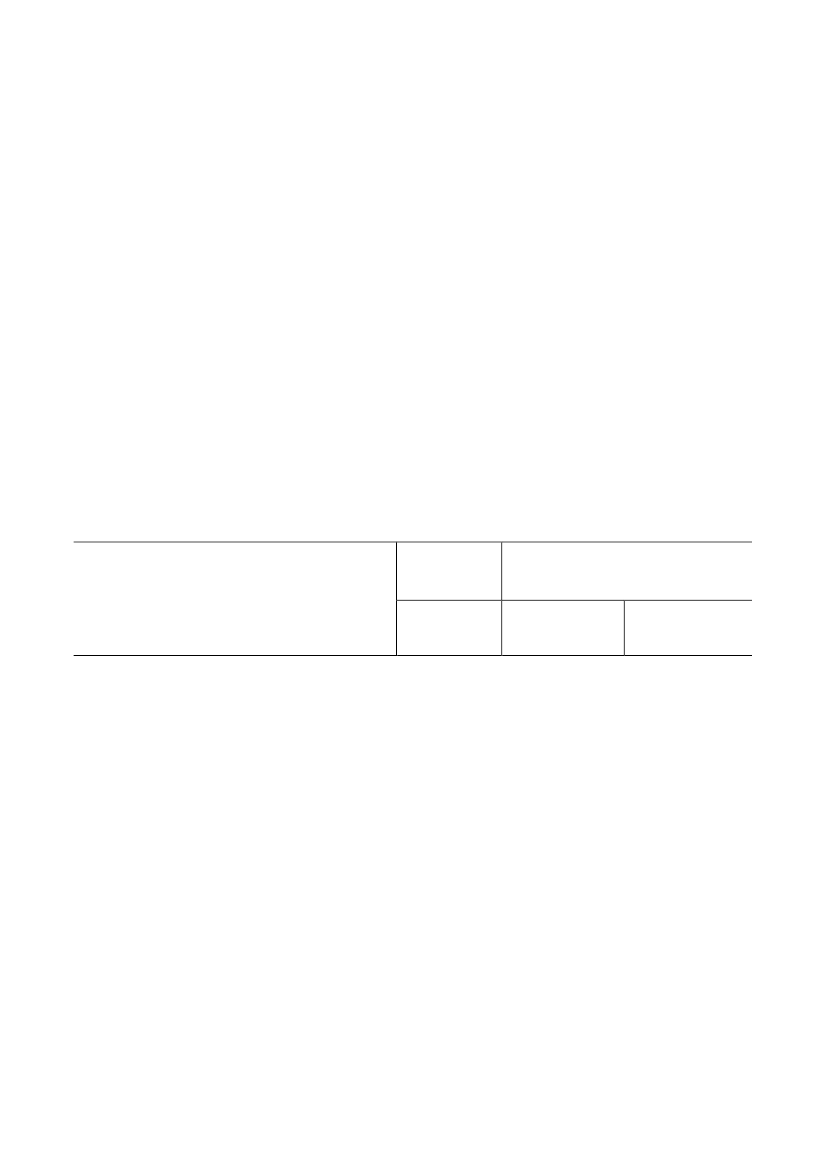

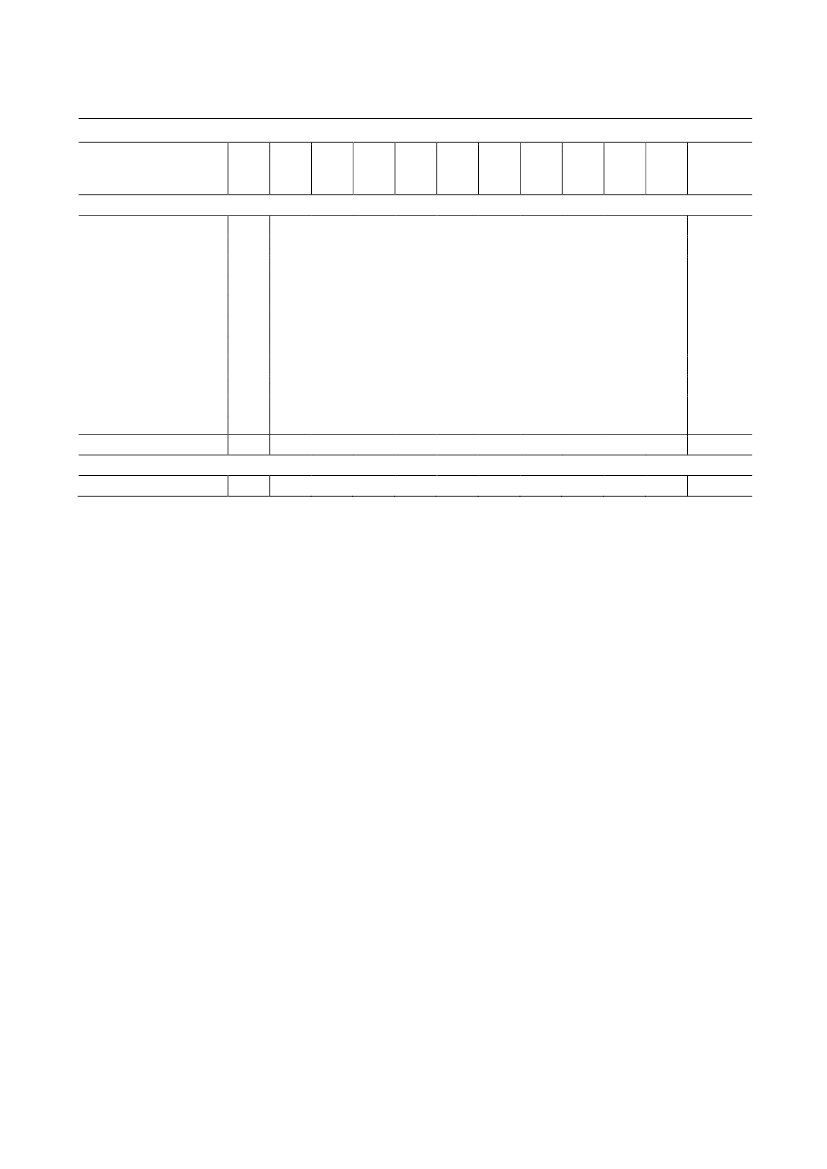

B. Dieseldrevne personbiler m.v.Kr. pr. halvår pr. bilForbrugsafgift iUdligningsafgiftkalenderårenei kalenderåret2013 og 201420132014-120120-560570-1.0001.0202901.0901.1105601.2001.2208301.2901.3101.1101.4001.4301.38 01.5001.5301.6501.6101.6401.9201.7301.7602.1901.8401.8702.4601.9602.0002.7302.0602.1003.0102.1502.1903.5402.3802.4204.1002.5902.6404.6402.7902.8405.1803.0303.0805.7203.2003.2606.2703.4103.4706.8103.6603.7307.3503.8503.9207.9104.0504.120

Kilometer pr. liter mindstUnder32,1men ikke underUnder28,1men ikke underUnder25,0men ikke underUnder22,5men ikke underUnder20,5men ikke underUnder18,8men ikke underUnder17,3men ikke underUnder16,1men ikke underUnder15,0men ikke underUnder14,1men ikke underUnder13,2men ikke underUnder12,5men ikke underUnder11,9men ikke underUnder11,3men ikke underUnder10,2men ikke underUnder9,4men ikke underUnder8,7men ikke underUnder8,1men ikke underUnder7,5men ikke underUnder7,0men ikke underUnder6,6men ikke underUnder6,2men ikke under

32,128,125,022,520,518,817,316,115,014,113,212,511,911,310,29,48,78,17,57,06,66,25,9

8

UnderUnderUnderUnder

5,95,65,45,1

men ikke under 5,6men ikke under 5,4men ikke under 5,1

8.4508.9909.53010.080§ 10

4.2904.5104.7905.010

4.3704.5904.8805.100”.

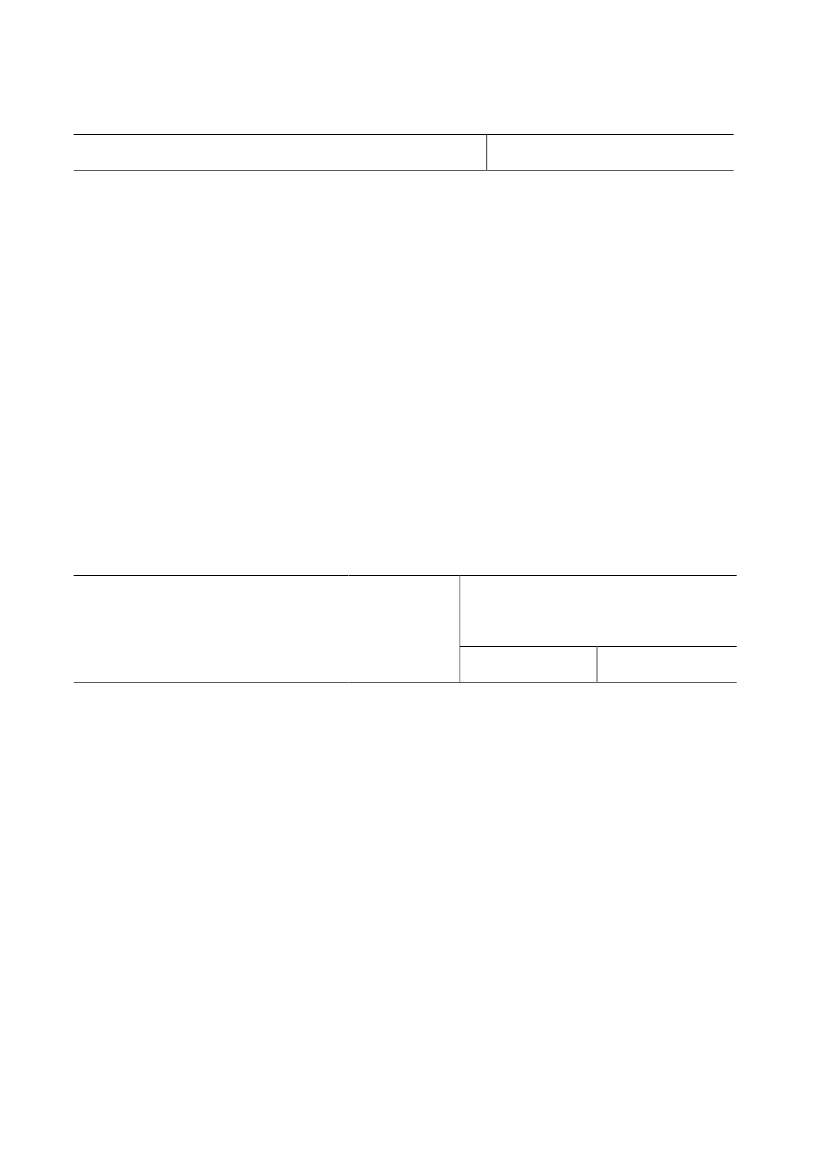

I lov om vægtafgift af motorkøretøjer m.v., jf. lovbekendtgørelse nr. 837 af 1. juli 2011, somændret ved § 16 i lov nr. 513 af 7. juni 2006, § 2 i lov nr. 1337 af 19.december 2008, § 3 i lov nr.1386 af 21. december 2008 og § 4 i lov nr. 1384 af 28. december 2011, foretages følgendeændringer:1.I§ 1, stk. 2,ændres ”2012” til: ”2015”.2.§ 3, stk. 1,affattes således:”Af personmotorkøretøjer samt af påhængs- og sættevogne til personbefordring svares afgift afkøretøjernes egenvægt efter nedenstående satser. Af campingvogne svares afgift med 32 pct. afvægtafgiftssatserne under A, men ikke udligningsafgift. Af sættevogne svares afgift som forpåhængsvogne.Vægtafgiftkr.Motorkøretøjkr.A. Personmotorkøretøjer, bortset fra busser(rute- og turistbiler m.m.) og hyrevogne.Påhængs- og sættevogne til personbefordring.I. Egenvægt indtil 600 kgMotorcykler.Afgift pr. køretøj:12 månederAndre personmotorkøretøjer.Afgift pr. køretøj:6 månederII. Egenvægt 601-800 kgAfgift pr. køretøj:6 månederIII. Egenvægt 801-1.100 kgAfgift pr. køretøj:6 månederIV. Egenvægt 1.101-1.300 kgAfgift pr. køretøj:6 månederUdligningsafgift

Påhængsvognkr.

-

710

520-

1.040

760-

1.280

940-

1.740

1.240-

2.300

1.580

9

V. Egenvægt 1.301-1.500 kgAfgift pr. køretøj:6 måneder3 månederVI. Egenvægt 1.501-2.000 kgAfgift pr. køretøj:6 måneder3 månederVII. Egenvægt over 2.000 kgAfgift pr. 100 kg egenvægt:3 månederB. Busser, turistbiler og lign.med højst 2 aksler.(Rutebiler, se § 15, stk. 1, nr. 6)I. Egenvægt indtil 1.300 kgAfgift pr. køretøj:12 månederII. Egenvægt 1.301-1.500 kgAfgift pr. køretøj:12 månederIII. Egenvægt 1.501-2.000 kgAfgift pr. køretøj:12 månederIV. Egenvægt 2.001-3.000 kgAfgift pr. køretøj:12 månederV. Egenvægt 3.001-4.000 kgAfgift pr. køretøj:12 månederVI. Egenvægt 4.001-5.000 kgAfgift pr. køretøj:12 månederVII. Egenvægt 5.001-6.000 kgAfgift pr. køretøj:12 månederVIII. Egenvægt 6.001-7.000 kgAfgift pr. køretøj:12 månederIX. Egenvægt 7.001-8.000 kgAfgift pr. køretøj:12 månederX. Egenvægt 8.001-9.000 kgAfgift pr. køretøj:12 månederXI. Egenvægt over 9.000 kgAfgift pr. 100 kg egenvægt:12 måneder

3.0101.530

1.010

-

4.1502.080

1.350

-31

118

76

450

1.130

-

585

1.160

-

810

1.230

-

900

1.230

-

1.440

1.230

-

1.920

1.230

-

2.400

1.230

-

3.120

1.230

-

3.640

1.230

-

4.160

1.230

-

50

14

-

10

C. Busser, turistbiler og lign.med mere end 2 aksler.Afgift pr. 100 kg egenvægt:12 måneder

36

10

-

Udligningsafgiftkr.D. Hyrevogne og sygetransportbiler.(Ambulancer, se § 15, stk. 1, nr. 5)I. Egenvægt indtil 800 kgAfgift pr. køretøj:12 månederII. Egenvægt 801-1.100 kgAfgift pr. køretøj:12 månederIII. Egenvægt 1.101-1.300 kgAfgift pr. køretøj:12 månederIV. Egenvægt 1.301-1.500 kgAfgift pr. køretøj:12 månederV. Egenvægt 1.501-2.000 kgAfgift pr. køretøj:12 månederVI. Egenvægt over 2.000 kgAfgift pr. køretøj:12 måneder

2.400

2.970

3.520

3.860

4.260

5.110”.

3.I§ 3indsættes somstk. 3 - 6:”Stk.3.De i stk. 1 under A og D angivne beløb for vægtafgift gælder for afgiftsperioder, derbegynder den 1. januar 2015 eller senere, og til og med afgiftsperioder, der er påbegyndt den 31.december 2017. De i stk. 1 under A og D angivne beløb for udligningsafgift gælder forafgiftsperioder, der begynder den 1. januar 2015 eller senere, og til og med afgiftsperioder, der erpåbegyndt den 31. december 2015. De i stk. 1 under B og C angivne beløb for vægtafgift ogudligningsafgift gælder for afgiftsperioder, der begynder den 1. januar 2013 eller senere, og til ogmed afgiftsperioder, der er påbegyndt den 31. december 2020. For afgiftsperioder, der begynder den1. januar 2013 eller senere, og til og med afgiftsperioder, der er påbegyndt den 31. december 2014,opkræves afgifterne for de i stk. 1 under A og D omhandlede køretøjer med de for de enkeltekalenderår i bilag 1 og 2 angivne beløb.Stk. 4.Fra og med kalenderåret 2016 og til og med kalenderåret 2020 reguleres de i stk. 1 under Aog D angivne beløb for udligningsafgift på grundlag af nettoprisindeksets årsgennemsnit i året 2 år

11

forud for det kalenderår, i hvilket satsen skal gælde. Beløbene forhøjes eller nedsættes med sammeprocent som den, hvormed nettoprisindekset er ændret i forhold til niveauet i 2013. Den procentviseændring beregnes med én decimal. De beløb, der fremkommer efter procentreguleringen, afrundesopad til nærmeste hele kronebeløb. Afgiftsbeløb, der er fastsat pr. køretøj, afrundes opad tilnærmeste hele kronebeløb, der er deleligt med 10.Stk. 5.For kalenderåret 2018 forhøjes de i stk. 1 under A angivne beløb for vægtafgift med 5,5 pct.De beløb, der fremkommer efter procentforhøjelsen, afrundes opad til nærmeste hele kronebeløb.Afgiftsbeløb, der er fastsat pr. køretøj, afrundes opad til nærmeste hele kronebeløb, der er deleligtmed 10. De således forhøjede beløb gælder for vægtafgift, der opkræves i kalenderåret 2018 til ogmed kalenderåret 2020.Stk. 6.Reguleringer efter stk. 4 og den i stk. 5 fastsatte forhøjelse har virkning for det enkeltekøretøj fra og med den første afgiftsperiode, der begynder den 1. januar eller senere i kalenderåret.”4.§ 4, stk. 1,affattes således:”Af vare- og lastmotorkøretøjer, der ikke er afgiftspligtige efter lov om afgift af vejbenyttelse, afpåhængsvogne til godstransport og af registreringspligtige påhængsredskaber bortset fracampingvogne samt af registreringspligtige motorredskaber, som er indrettet til godstransport,svares afgift af køretøjernes tilladte totalvægt efter nedenstående satser. Afgiften af motorkøretøjer,der registreres som trækkraft for sættevogne til godstransport, forhøjes som fastsat i stk. 7. Afgiftenaf de nævnte påhængsredskaber beregnes efter satserne for påhængsvogne. Afgiften af de nævntemotorredskaber beregnes efter satserne for vare- og lastmotorkøretøjer. Der betales ikke afgift afpåhængskøretøjer til godstransport, der har en tilladt totalvægt over 3.500 kg.VægtafgiftMotor- Påhængs-køretøj køretøjkr.kr.UdligningsafgiftMotor-køretøjkr.Tillæg for privat an-vendelseMotor-Påhængs-Motor-køretøjerkøretøjkøretøjerregistreretkr.registreretførste gang til første gang denog med den 25. april 200724. aprileller senere.2007kr.kr.

I

Motorcykler med varesidevogn

Afgift pr. køretøj:12 månederII Vare- og lastbiler m.v., der ikke erafgiftspligtige efter lov om afgift afvejbenyttelse, samt vissepåhængskøretøjer.

310

-

120

-

-

12

A. Motor- og påhængskøretøjer m.v. indtil4.000 kg tilladt totalvægt.Totalvægt indtil 500 kgAfgift pr. køretøj:12 månederTotalvægt 501-1.000 kgAfgift pr. køretøj:12 månederTotalvægt 1.001-2.000 kgAfgift pr. køretø j:12 månederTotalvægt 2.001-2.500 kgAfgift pr. køretøj:12 månederTotalvægt 2.501-3.000 kgAfgift pr. køretøj:12 månederTotalvægt 3.001-4.000 kgAfgift pr. køretøj:12 måneder

1.000

-

560

1.060

5.920

1.280

140

800

1.060

5.920

2.130

270

1.100

1.060

5.920

3.680

340

1.370

5.920

5.920

4.410

430

1.560

5.920

5.920

4.410

530

1.770

240

5.920

17.590

VægtafgiftUdligningsafgiftMotorkøretøjPåhængskøretøj MotorkøretøjPåhængskøretøjkr.kr.kr.kr.B. Motor- og påhængskøretøjerm.v. over 4.000 kg tilladttotalvægt.a) Med højst 2 aksler.Totalvægt 4.001-5.000 kgAfgift pr. køretøj:12 månederTotalvægt 5.001-6.000 kgAfgift pr. køretøj:12 månederTotalvægt 6.001-7.000 kgAfgift pr. køretøj:12 månederTotalvægt 7.001-8.000 kgAfgift pr. køretøj:12 månederTotalvægt 8.001-9.000 kgAfgift pr. køretøj:12 månederTotalvægt 9.001-10.000 kgAfgift pr. køretøj:12 månederTotalvægt 10.001-11.000 kgAfgift pr. køretøj:12 månederTotalvægt 11.001-12.000 kgAfgift pr. køretøj:12 månederTotalvægt 12.001-13.000 kgAfgift pr. køretøj:12 måneder

2.052

552

1.150

200

2.052

672

1.150

250

2.052

825

1.150

300

2.052

988

1.150

400

2.052

1.161

1.150

450

2.052

1.344

1.150

550

2.279

1.537

1.150

650

2.610

1.740

1.150

750

3.087

1.953

1.150

850

13

Totalvægt 13.001-14.000 kgAfgift pr. køretøj:12 månederTotalvægt 14.001-15.000 kgAfgift pr. køretøj:12 månederTotalvægt over 15.000 kgAfgift pr. 200 kg totalvægt:12 månederb) Med mere end 2 aksler.Totalvægt indtil 18.000 kgAfgift pr. 200 kg totalvægt:12 månederTotalvægt 18.001-19.000 kgAfgift pr. køretøj:12 månederTotalvægt 19.001-20.000 kgAfgift pr. køretøj:12 månederTotalvægt over 20.000 kgAfgift pr. 200 kg totalvægt:12 måneder

3.604

2.176

1.150

1.000

4.161

2.628

1.150

1.100

60

40

16

16

32

20

11

12

3.069

1.953

1.150

1.100

3.332

2.156

1.150

1.200

36

24

13

13

”.5.§ 4, stk. 3,ophæves og i stedet indsættes:”Stk.3.De i stk. 1 under I og II, A angivne beløb for vægtafgift og tillæg for privat anvendelsegælder for afgiftsperioder, der begynder den 1. januar 2015 eller senere, og til og medafgiftsperioder, der er påbegyndt den 31. december 2017. De i stk. 1 under I og II, A angivne beløbfor udligningsafgift gælder for afgiftsperioder, der begynder den 1. januar 2015 eller senere, og tilog med afgiftsperioder, der er påbegyndt den 31. december 2015. De i stk. 1 II, B angivne beløb forvægtafgift og udligningsafgift gælder for afgiftsperioder, der begynder den 1. januar 2013 ellersenere, og til og med afgiftsperioder, der er påbegyndt den 31. december 2020. For afgiftsperioder,der begynder den 1. januar 2013 eller senere, og til og med afgiftsperioder, der er påbegyndt den 31.december 2014, opkræves afgifterne for de i stk. 1 under I og II, A omhandlede køretøjer med defor de enkelte kalenderår i bilag 3 og 4 angivne beløb.Stk. 4.Fra og med kalenderåret 2016 og til og med kalenderåret 2020 reguleres de i stk. 1 under I ogII, A angivne beløb for udligningsafgift på grundlag af nettoprisindeksets årsgennemsnit i året 2 årforud for det kalenderår, i hvilket satsen skal gælde. Beløbene forhøjes eller nedsættes med sammeprocent som den, hvormed nettoprisindekset er ændret i forhold til niveauet i 2013. Den procentviseændring beregnes med én decimal. De beløb, der fremkommer efter procentreguleringen, afrundesopad til nærmeste hele kronebeløb. Afgiftsbeløb, der er fastsat pr. køretøj, afrundes opad tilnærmeste hele kronebeløb, der er deleligt med 10.Stk. 5.For kalenderåret 2018 forhøjes de i stk. 1 under I og II, A angivne beløb for vægtafgift ogtillæg for privat anvendelse med 5,5 pct. De beløb, der fremkommer efter procentforhøjelsen,afrundes opad til nærmeste hele kronebeløb. Afgiftsbeløb, der er fastsat pr. køretøj, afrundes opadtil nærmeste hele kronebeløb, der er deleligt med 10. De således forhøjede beløb gælder for

14

vægtafgift og tillæg for privat anvendelse, der opkræves i kalenderåret 2018 til og med kalenderåret2020.Stk. 6.Reguleringer efter stk. 4 og den i stk. 5 fastsatte forhøjelse har virkning for det enkeltekøretøj fra og med den første afgiftsperiode, der begynder den 1. januar eller senere i kalenderåret.”Stk. 4-11 bliver herefter stk. 7-14.6.I§ 4, stk. 11,der bliver stk. 14, ændres ”stk. 5” til: ” stk. 8”.7.I§ 23, stk. 2, nr. 1,ændres ”§ 4, stk. 6-8” til: ”§ 4, stk. 9-11”.8.Efter§ 26indsættes:”Bilag 1. Vægtafgift og udligningsafgift for personbiler m.v. for kalenderåret 2013Vægtafgiftkr.Udligningsafgift

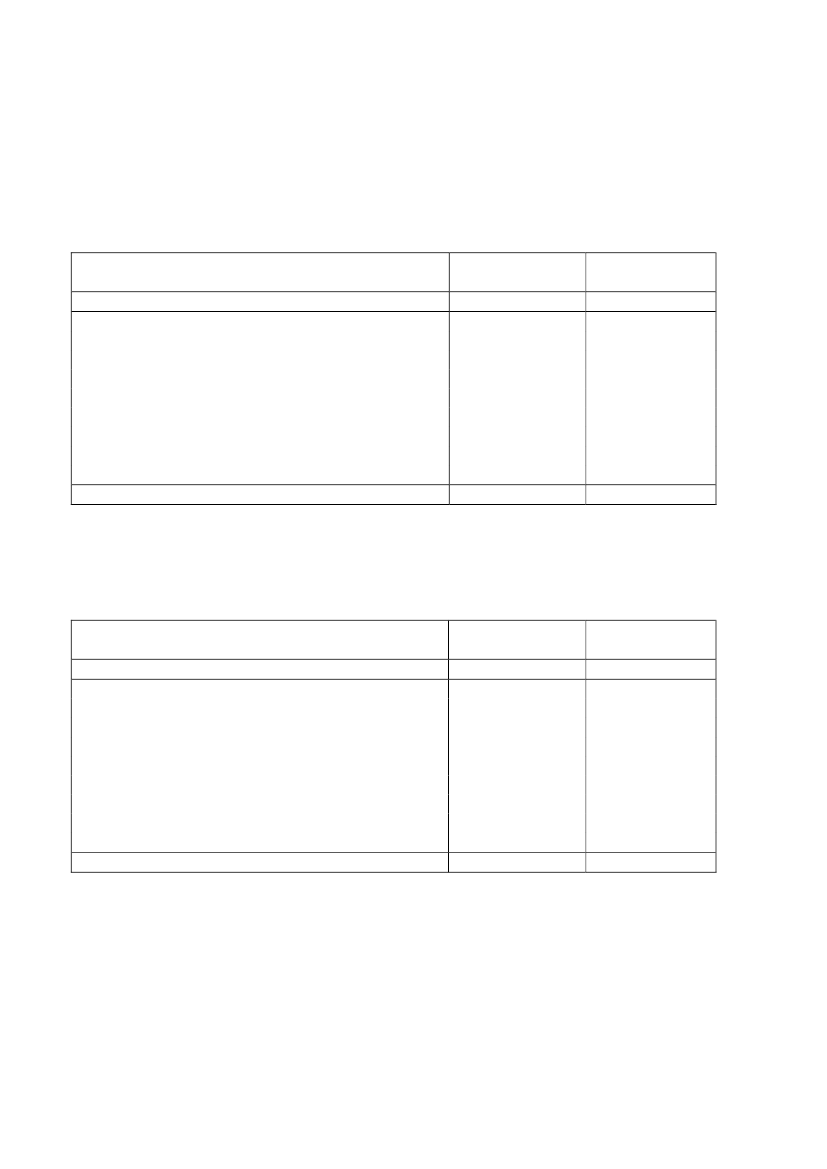

Motorkøretøjkr.A. Personmotorkøretøjer, bortset fra busser(rute- og turistbiler m.m.) og hyrevogne.Påhængs- og sættevogne tilpersonbefordring.I. Egenvægt indtil 600 kgMotorcykler.Afgift pr. køretøj:12 månederAndre personmotorkøretøjer.Afgift pr. køretøj:6 månederII. Egenvægt 601-800 kgAfgift pr. køretøj:6 månederIII. Egenvægt 801-1.100 kgAfgift pr. køretøj:6 månederIV. Egenvægt 1.101-1.300 kgAfgift pr. køretøj:6 månederV. Egenvægt 1.301-1.500 kgAfgift pr. køretøj:6 måneder3 månederVI. Egenvægt 1.501-2.000 kgAfgift pr. køretøj:6 måneder3 månederVII. Egenvægt over 2.000 kgAfgift pr. 100 kg egenvægt:3 måneder

Påhængsvognkr.

640

500

930

730

-

1.140

910

-

1.550

1.200

-

2.060

1.520

-

2.6901.360

-970

--

3.7101.860

-1.300

--

105

73

29

15

Udligningsafgiftkr.D. Hyrevogne og sygetransportbiler.(Ambulancer, se § 15, stk. 1, nr. 5)I. Egenvægt indtil 800 kgAfgift pr. køretøj:12 månederII. Egenvægt 801-1.100 kgAfgift pr. køretøj:12 månederIII. Egenvægt 1.101-1.300 kgAfgift pr. køretøj:12 månederIV. Egenvægt 1.301-1.500 kgAfgift pr. køretøj:12 månederV. Egenvægt 1.501-2.000 kgAfgift pr. køretøj:12 månederVI. Egenvægt over 2.000 kgAfgift pr. køretøj:12 måneder

2.320

2.870

3.400

3.720

4.110

4.930

Bilag 2. Vægtafgift og udligningsafgift for personbiler m.v. for kalenderåret 2014

Vægtafgiftkr.UdligningsafgiftMotorkøretøjkr.A. Personmotorkøretøjer, bortset fra busser(rute- og turistbiler m.m.) og hyrevogne.Påhængs- og sættevogne tilpersonbefordring.I. Egenvægt indtil 600 kgMotorcykler.Afgift pr. køretøj:12 månederAndre personmotorkøretøjer.Afgift pr. køretøj:6 månederII. Egenvægt 601-800 kgAfgift pr. køretøj:6 månederIII. Egenvægt 801-1.100 kgAfgift pr. køretøj:6 månederIV. Egenvægt 1.101-1.300 kgAfgift pr. køretøj:6 måneder

Påhængsvognkr.

640

510

930

740

-

1.140

930

-

1.550

1.220

-

2.060

1.550

-

16

V. Egenvægt 1.301-1.500 kgAfgift pr. køretøj:6 måneder3 månederVI. Egenvægt 1.501-2.000 kgAfgift pr. køretøj:6 måneder3 månederVII. Egenvægt over 2.000 kgAfgift pr. 100 kg egenvægt:3 måneder

2.6901.360

-990

--

3.7101.860

-1.320

--

105

74

30

Udligningsafgiftkr.D. Hyrevogne og sygetransportbiler.(Ambulancer, se § 15, stk. 1, nr. 5)I. Egenvægt indtil 800 kgAfgift pr. køretøj:12 månederII. Egenvægt 801-1.100 kgAfgift pr. køretøj:12 månederIII. Egenvægt 1.101-1.300 kgAfgift pr. køretøj:12 månederIV. Egenvægt 1.301-1.500 kgAfgift pr. køretøj:12 månederV. Egenvægt 1.501-2.000 kgAfgift pr. køretøj:12 månederVI. Egenvægt over 2.000 kgAfgift pr. køretøj:12 måneder

2.360

2.920

3.460

3.790

4.180

5.020

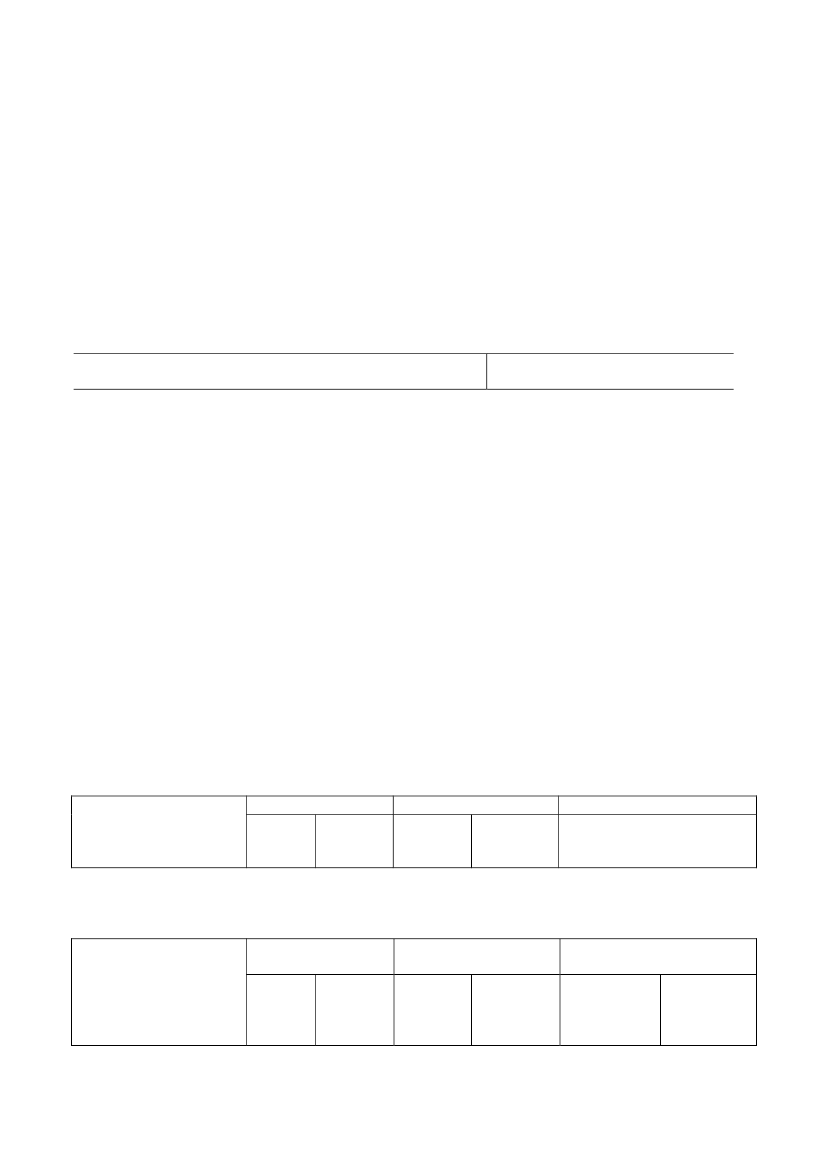

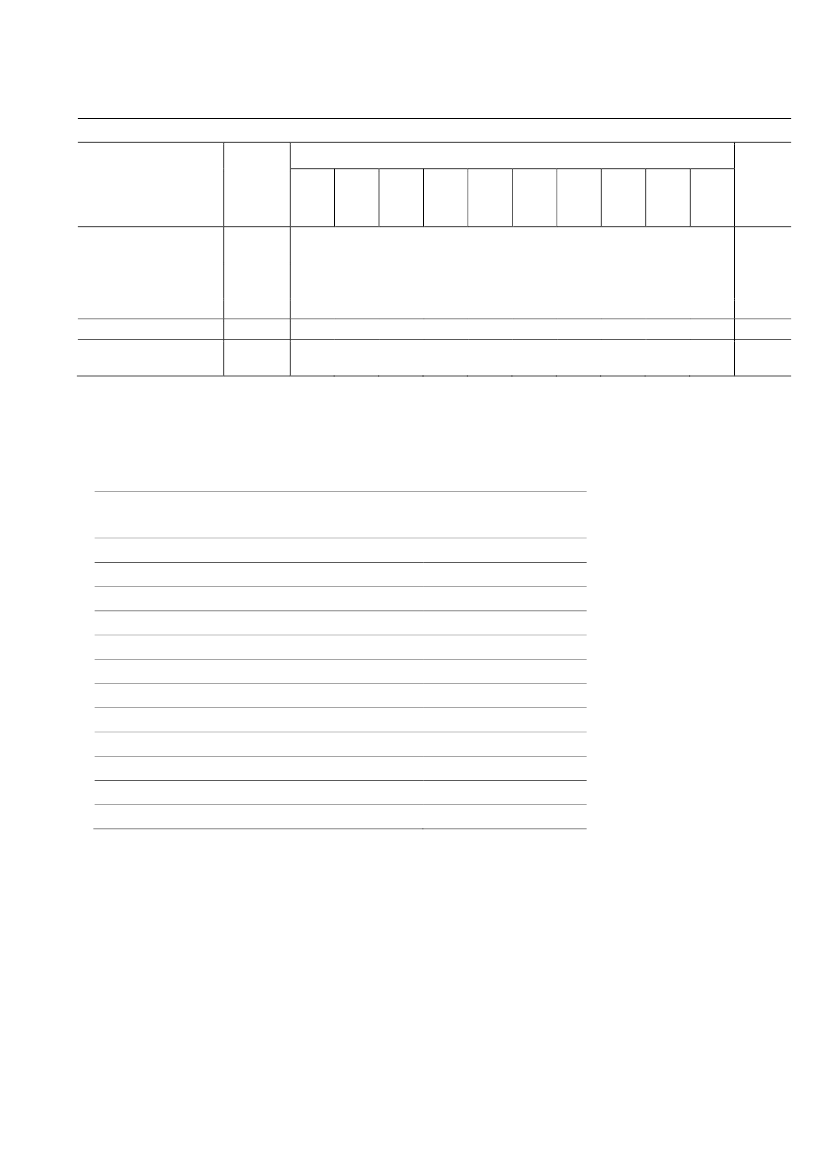

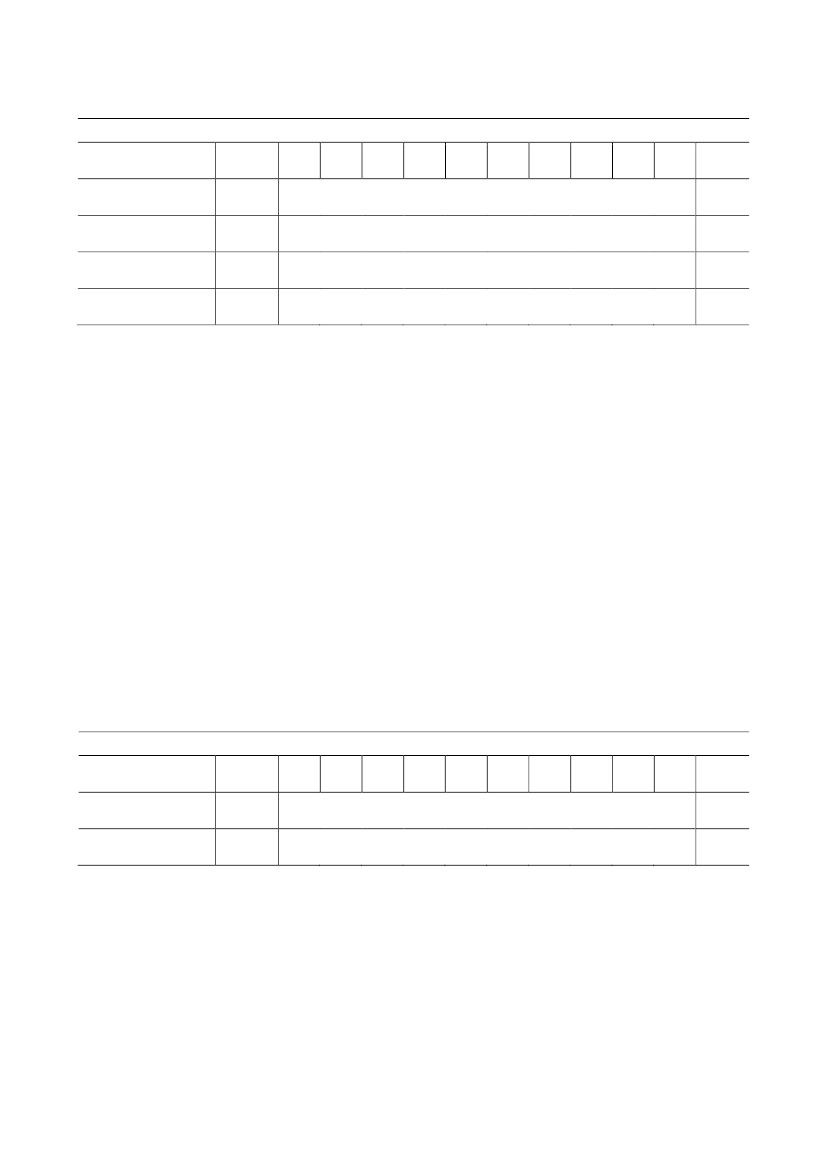

Bilag 3. Vægtafgift, udligningsafgift og privatanvendelsestillæg for varebiler mv. i kalenderåret 2013

VægtafgiftUdligningsafgiftTillæg for privat anvendelseMotor-Påhængs- Motor-Påhængs-Motorkøretøjkøretøjkøretøjkøretøjkøretøjkr.kr.kr.kr.kr.I. Motorcykler medvaresidevognAfgift pr. køretøj:12 måneder290-120--VægtafgiftUdligningsafgiftTillæg for privatanvendelseMotor-Påhængs- Motor-Påhængs-Motorkøretøj Motor-køretøjkøretøjkøretøjkøretøjer registreret køretøjerkr.kr.kr.kr.første gang til registreretog med denførste gang17

24. april2007.kr.II.Vare- og lastbilerm.v., der ikke erafgiftspligtige efterlov om afgift afvejbenyttelse, samtvissepåhængskøretøjer.Motor- ogpåhængskøretøjerm.v. indtil 4.000 kgtilladt totalvægtTotalvægt indtil500 kgAfgift pr. køretøj:12 månederTotalvægt 501-1.000 kgAfgift pr. køretøj:12 månederTotalvægt 1.001-2.000 kgAfgift pr. køretøj:12 månederTotalvægt 2.001-2.500 kgAfgift pr. køretøj:12 månederTotalvægt 2.501-3.000 kgAfgift pr. køretøj:12 månederTotalvægt 3.001-4.000 kgAfgift pr. køretøj:12 måneder

den 25. april2007 ellersenere.kr.

A.

930

–

550

–

990

5.510

1.190

130

790

–

990

5.510

1.980

250

1.080

–

990

5.510

3.430

320

1.350

–

5.510

5.510

4.110

400

1.530

–

5.510

5.510

4.110

490

1.740

240

5.510

16.380

Bilag 4. Vægtafgift, udligningsafgift og privatanvendelsestillæg for varebiler mv. i kalenderåret 2014

VægtafgiftUdligningsafgiftTillæg for privat anvendelseMotor- Påhængs- Motor-Påhængs-Motorkøretøjkøretøj køretøjkøretøjkøretøjkr.kr.kr.kr.kr.I. Motorcykler medvaresidevognAfgift pr. køretøj:12 måneder290-120--VægtafgiftUdligningsafgiftTillæg for privatanvendelse18

Motor-køretøjkr.

Påhængs-køretøjkr.

Motor-køretøjkr.

Påhængs-køretøjkr.

Motorkøretøjer registreretførste gang tilog med den24. april2007.Kr.

Motor-køretøjerregistreretførste gangden 25. april2007 ellersenere.Kr.

II.

A.

Vare- og lastbilerm.v., der ikke erafgiftspligtige efterlov om afgift afvejbenyttelse, samtvissepåhængskøretøjer.Motor- ogpåhængskøretøjerm.v. indtil 4.000 kgtilladt totalvægtTotalvægt indtil 500kgAfgift pr. køretøj:12 månederTotalvægt 501-1.000kgAfgift pr. køretøj:12 månederTotalvægt 1.001-2.000 kgAfgift pr. køretøj:12 månederTotalvægt 2.001-2.500 kgAfgift pr. køretøj:12 månederTotalvægt 2.501-3.000 kgAfgift pr. køretøj:12 månederTotalvægt 3.001-4.000 kgAfgift pr. køretøj:12 måneder

930

–

560

–

990

5.510

1.190

130

800

–

990

5.510

1.980

250

1.100

–

990

5.510

3.430

320

1.370

–

5.510

5.510

4.110

400

1.560

–

5.510

5.510

4.110

490

1.770

240

5.510

16.380

§ 11I lov om registreringsafgift af motorkøretøjer m.v. (registreringsafgiftsloven), jf.lovbekendtgørelse nr. 615 af 7. juni 2012, foretages følgende ændringer:1.I§ 2, stk. 1, nr. 14,ændres ”2012” til: ”2015”.

19

2.I§ 2, stk. 1, nr. 21,ændres ”2012” til: ”2015”.§ 12I lov om beskatning af rederivirksomhed (tonnageskatteloven), jf. lovbekendtgørelse nr. 965 af19. september 2011, som ændret ved § 1 i lov nr. 539 af 6. juni 2007, foretages følgende ændringer:1.I§ 15, stk. 1,indsættes efter ”grundbeløb”: ”(2010-niveau)”.2.I§ 15indsættes somstk. 4:”Stk. 4.Grundbeløbene i stk. 1 reguleres efter personskattelovens § 20. De regulerede beløbafrundes opad til nærmeste ørebeløb.”§ 13Stk. 1.Loven træder i kraft den 1. januar 2013.Stk. 2.§§ 1 - 7 har virkning for varer, som fra og med den 1. januar 2018 udleveres til forbrug fraregistrerede virksomheder m.v., angives til fortoldning eller importeres.Stk. 3.§ 8 finder anvendelse på leverancer, der sker fra og med den 1. januar 2018.Stk.4.§ 11 har virkning fra og med indkomståret 2014.Stk. 5.For afgiftsperioder, der er påbegyndt senest den 31. december 2012, følger afgiften af dehidtil gældende regler i brændstofforbrugsafgiftsloven § 3, stk. 1, A og B og vægtafgiftsloven § 3,stk. 1, A og § 4, stk. 1, II.Stk. 6.Der skal af elektriske glødelamper omfattet af forbrugsafgiftsloven § 3, stk. 1, som fra ogmed den 1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fra registreredevirksomheder, angives til fortoldning eller importeres, betales en afgift på 2 kr. og 60 øre pr. stk.Stk. 7.Der skal af elektriske glødelamper beregnet til brug i motordrevne køretøjer (autopærer)omfattet af forbrugsafgiftsloven § 3, stk. 2, som fra og med den 1. januar 2015 til og med den 31.december 2017 udleveres til forbrug fra registrerede virksomheder, angives til fortoldning ellerimporteres, betales en afgift på 3 kr. og 22 øre pr. stk.Stk. 8.Der skal af damplamper, herunder lysstoflamper, og af neonrør og tilsvarende lysrør omfattetaf forbrugsafgiftsloven § 3, stk. 3, som fra og med den 1. januar 2015 til og med den 31. december2017 udleveres til forbrug fra registrerede virksomheder, angives til fortoldning eller importeres,betales en afgift på 8 kr. og 79 øre pr. stk.Stk. 9.Der skal af sikringer til stærkstrømsanlæg omfattet af forbrugsafgiftsloven § 3, stk. 4, somfra og med den 1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fra

20

registrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 59 øre pr.stk.Stk. 10.Der skal af rå kaffe (toldtariffens pos. 0901 11-12) omfattet af forbrugsafgiftsloven § 11,stk. 1, som fra og med den 1. januar 2015 til og med den 31. december 2017 udleveres til forbrugfra registrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 6 kr. og39 øre pr. kg nettovægt.Stk. 11.Der skal af brændt kaffe (toldtariffens pos. 0901 21-22) omfattet af forbrugsafgiftsloven§ 11, stk. 2, som fra og med den 1. januar 2015 til og med den 31. december 2017 udleveres tilforbrug fra registrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 7kr. og 67 øre pr. kg nettovægt.Stk. 12.Der skal af kaffeekstrakter uden indhold af andre bestanddele end kaffe (toldtariffens pos.2101 11) omfattet af forbrugsafgiftsloven § 11, stk. 3, som fra og med den 1. januar 2015 til og medden 31. december 2017 udleveres til forbrug fra registrerede virksomheder, angives til fortoldningeller importeres, betales en afgift på 16 kr. og 61 øre pr. kg nettovægt.Stk. 13.Der skal af kaffeerstatning og kaffetilsætning, herunder blandinger af de nævnte varer medkaffe, omfattet af forbrugsafgiftsloven § 11 a, som fra og med den 1. januar 2015 til og med den 31.december 2017 udleveres til forbrug fra registrerede virksomheder, angives til fortoldning ellerimporteres, betales en afgift på 75 øre pr. kg nettovægt af varens indhold af kaffeerstatning ogkaffetilsætning.Stk. 14.Der skal af te (toldtariffens pos. 0902) omfattet af forbrugsafgiftsloven § 11 b, stk. 1, , somfra og med den 1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fraregistrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 7 kr. og 33øre pr. kg nettovægt.Stk. 15.Der skal af teekstrakter uden indhold af andre bestanddele end te omfattet afforbrugsafgiftsloven § 11 b, stk. 2, som fra og med den 1. januar 2015 til og med den 31. december2017 udleveres til forbrug fra registrerede virksomheder, angives til fortoldning eller importeres,betales en afgift på 18 kr. og 29 øre pr. kg nettovægt.Stk. 16.Der skal af kardusskrå og snus (røgfri tobak) omfattet af forbrugsafgiftsloven § 13, stk. 1,som fra og med den 1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fraregistrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 73 kr. og 85øre pr. kg.Stk. 17.Der skal af anden røgfri tobak omfattet af forbrugsafgiftsloven § 13, stk. 2, som fra og medden 1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fra registreredevirksomheder, angives til fortoldning eller importeres, betales en afgift på 268 kr. og 44 øre pr. kg.Stk. 18.Der skal af øl omfattet af øl- og vinafgiftsloven § 1, stk. 1, som fra og med den 1. januar2013 til og med den 31. december 2014 udleveres til forbrug fra autoriserede oplagshavere, angivestil fortoldning eller importeres, betales en afgift på 65,91 kr. pr. liter 100 pct. ren alkohol(ætanolindholdet), og der skal af øl omfattet af øl- og vinafgiftsloven § 1, stk. 1,, som fra og medden 1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fra autoriserede

21

oplagshavere, angives til fortoldning eller importeres, betales en afgift på 69,53 kr. pr. liter 100 pct.ren alkohol (ætanolindholdet).Stk. 19.Der skal af vin og frugtvin m.m. omfattet af øl- og vinafgiftsloven § 3, stk. 2, nr. 1, som fraog med den 1. januar 2013 til og med den 31. december 2014 udleveres til forbrug fra autoriseredeoplagshavere, angives til fortoldning eller importeres, betales en afgift på 5,06 kr. pr. liter, og derskal af vin og frugtvin m.m. omfattet af øl- og vinafgiftsloven § 3, stk. 2, nr. 1, som fra og med den1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fra autoriseredeoplagshavere, angives til fortoldning eller importeres, betales en afgift på 5,34 kr. pr. liter.Stk. 20.Der skal af vin og frugtvin m.m. omfattet af øl- og vinafgiftsloven § 3, stk. 2, nr. 2, som fraog med den 1. januar 2013 til og med den 31. december 2014 udleveres til forbrug fra autoriseredeoplagshavere, angives til fortoldning eller importeres, betales en afgift på 11,01 kr. pr. liter, og derskal af vin og frugtvin m.m. omfattet af øl- og vinafgiftsloven § 3, stk. 2, nr. 2, som fra og med den1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fra autoriseredeoplagshavere, angives til fortoldning eller importeres, betales en afgift på 11,61 kr. pr. liter.Stk. 21.Der skal af vin og frugtvin m.m. omfattet af øl- og vinafgiftsloven § 3, stk. 2, nr. 3, som fraog med den 1. januar 2013 til og med den 31. december 2014 udleveres til forbrug fra autoriseredeoplagshavere, angives til fortoldning eller importeres, betales en afgift på 14,74 kr. pr. liter, og derskal af vin og frugtvin m.m. omfattet af øl- og vinafgiftsloven § 3, stk. 2, nr. 3, som fra og med den1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fra autoriseredeoplagshavere, angives til fortoldning eller importeres, betales en afgift på 15,55 kr. pr. liter.Stk. 22.Der skal af mousserende vin og frugtvin m.m. omfattet af øl- og vinafgiftsloven § 3 A, somfra og med den 1. januar 2013 til og med den 31. december 2014 udleveres til forbrug fraautoriserede oplagshavere, angives til fortoldning eller importeres, betales en tillægsafgift på 3,17kr. pr. liter, og der skal af mousserende vin og frugtvin m.m. omfattet af øl- og vinafgiftsloven § 3A, som fra og med den 1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fraautoriserede oplagshavere, angives til fortoldning eller importeres, betales en tillægsafgift på 3,35kr. pr. liter.Stk. 23.Der skal af maltbaseret alkoholsodavand omfattet af øl- og vinafgiftsloven § 3 B, nr. 1, somfra og med den 1. januar 2013 til og med den 31. december 2014 udleveres til forbrug fraautoriserede oplagshavere, angives til fortoldning eller importeres, betales en tillægsafgift på 8,19kr. pr. liter, og der skal af maltbaseret alkoholsodavand omfattet af øl- og vinafgiftsloven § 3 B, nr.1, som fra og med den 1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fraautoriserede oplagshavere, angives til fortoldning eller importeres, betales en tillægsafgift på 8,64kr. pr. liter.Stk. 24.Der skal af maltbaseret alkoholsodavand omfattet af øl- og vinafgiftsloven § 3 B, nr. 2, somfra og med den 1. januar 2013 til og med den 31. december 2014 udleveres til forbrug fraautoriserede oplagshavere, angives til fortoldning eller importeres, betales en tillægsafgift på 14,01kr. pr. liter, og der skal af maltbaseret alkoholsodavand omfattet af øl- og vinafgiftsloven § 3 B, nr.2, som fra og med den 1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fraautoriserede oplagshavere, angives til fortoldning eller importeres, betales en tillægsafgift på 14,78kr. pr. liter.

22

Stk. 25.Der skal af vinbaseret alkoholsodavand omfattet af øl- og vinafgiftsloven § 3 C, nr. 1, somfra og med den 1. januar 2013 til og med den 31. december 2014 udleveres til forbrug fraautoriserede oplagshavere, angives til fortoldning eller importeres, betales en tillægsafgift på 6,76kr. pr. liter, og der skal af vinbaseret alkoholsodavand omfattet af øl- og vinafgiftsloven § 3 C, nr. 1,som fra og med den 1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fraautoriserede oplagshavere, angives til fortoldning eller importeres, betales en tillægsafgift på 7,13kr. pr. liter.Stk. 26.Der skal af vinbaseret alkoholsodavand omfattet af øl- og vinafgiftsloven § 3 C, nr. 2, somfra og med den 1. januar 2013 til og med den 31. december 2014 udleveres til forbrug fraautoriserede oplagshavere, angives til fortoldning eller importeres, betales en tillægsafgift på 10,90kr. pr. liter, og der skal af vinbaseret alkoholsodavand omfattet af øl- og vinafgiftsloven § 3 C, nr. 2,som fra og med den 1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fraautoriserede oplagshavere, angives til fortoldning eller importeres, betales en tillægsafgift på 11,50kr. pr. liter.Stk. 27.Der skal af blandinger af ikke-alkoholholdige drikkevarer med spiritus omfattet afspiritusafgiftsloven § 2, stk. 2, som fra og med den 1. januar 2013 til og med den 31. december2014 udleveres til forbrug fra autoriserede oplagshavere, angives til fortoldning eller importeres,betales en tillægsafgift på 3,56 kr. pr. liter, og der skal af blandinger af ikke-alkoholholdigedrikkevarer med spiritus omfattet af spiritusafgiftsloven § 2, stk. 2, som fra og med den 1. januar2015 til og med den 31. december 2017 udleveres til forbrug fra autoriserede oplagshavere, angivestil fortoldning eller importeres, betales en tillægsafgift på 4,21 kr. pr. liter.Stk. 28.Der skal af chokolade- og sukkervarer omfattet af chokoladeafgiftsloven § 2, stk. 1, nr. 1,som fra og med den 1. januar 2013 til og med den 31. december 2014 udleveres til forbrug fraregistrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 24,61 kr. pr.kg, og der skal af chokolade- og sukkervarer omfattet af chokoladeafgiftsloven § 2, stk. 1, nr. 1,som fra og med den 1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fraregistrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 25,97 kr. pr.kg.Stk. 29.Der skal af chokolade- og sukkervarer omfattet af chokoladeafgiftsloven § 2, stk. 1, nr. 2,som fra og med den 1. januar 2013 til og med den 31. december 2014 udleveres til forbrug fraregistrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 20,93 kr. pr.kg, og der skal af chokolade- og sukkervarer omfattet af chokoladeafgiftsloven § 2, stk. 1, nr. 2,som fra og med den 1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fraregistrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 22,08 kr. pr.kg.Stk. 30.Der skal af råstofafgiftspligtige varer omfattet af chokoladeafgiftsloven § 19, stk. 1, nr. 1som fra og med den 1. januar 2013 til og med den 31. december 2014 udleveres til forbrug fraregistrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 27,62 kr. pr.kg, og der skal af råstofafgiftspligtige varer omfattet af chokoladeafgiftsloven § 19, stk. 1, nr. 1,som fra og med den 1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fraregistrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 29,14 kr. pr.kg.

23

Stk. 31.Der skal af råstofafgiftspligtige varer omfattet af chokoladeafgiftsloven § 19, stk. 1, nr. 2,som fra og med den 1. januar 2013 til og med den 31. december 2014 udleveres til forbrug fraregistrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 33,06 kr. pr.kg, og der skal af råstofafgiftspligtige varer omfattet af chokoladeafgiftsloven § 19, stk. 1, nr. 2,som fra og med den 1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fraregistrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 34,88 kr. pr.kg.Stk. 32.Der skal af råstofafgiftspligtige varer omfattet af chokoladeafgiftsloven § 19, stk. 1, nr. 3,som fra og med den 1. januar 2013 til og med den 31. december 2014 udleveres til forbrug fraregistrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 18,39 kr. pr.kg, og der skal af råstofafgiftspligtige varer omfattet af chokoladeafgiftsloven § 19, stk. 1, nr. 3,som fra og med den 1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fraregistrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 19,41 kr. pr.kg.Stk. 33.Der skal af råstofafgiftspligtige varer omfattet af chokoladeafgiftsloven § 19, stk. 1, nr. 4som fra og med den 1. januar 2013 til og med den 31. december 2014 udleveres til forbrug fraregistrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 22,07 kr. pr.kg, og der skal af råstofafgiftspligtige varer omfattet af chokoladeafgiftsloven § 19, stk. 1, nr. 4,som fra og med den 1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fraregistrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 23,29 kr. pr.kg.Stk. 34.Der skal af råstofafgiftspligtige varer omfattet af § chokoladeafgiftsloven 19, stk. 1, nr. 5,som fra og med den 1. januar 2013 til og med den 31. december 2014 udleveres til forbrug fraregistrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 13,89 kr. pr.kg, og der skal af råstofafgiftspligtige varer omfattet af chokoladeafgiftsloven § 19, stk. 1, nr. 5,som fra og med den 1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fraregistrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 14,65 kr. pr.kg.Stk. 35.Der skal af råstofafgiftspligtige varer omfattet af chokoladeafgiftsloven § 19, stk. 1, nr. 6,som fra og med den 1. januar 2013 til og med den 31. december 2014 udleveres til forbrug fraregistrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 9,22 kr. pr.kg, og der skal af råstofafgiftspligtige varer omfattet af chokoladeafgiftsloven § 19, stk. 1, nr. 6,som fra og med den 1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fraregistrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 9,73 kr. pr.kg.Stk. 36.Der skal af råstofafgiftspligtige varer omfattet af chokoladeafgiftsloven § 19, stk. 1, nr. 7,som fra og med den 1. januar 2013 til og med den 31. december 2014 udleveres til forbrug fraregistrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 10,99 kr. pr.kg, og der skal af råstofafgiftspligtige varer omfattet af chokoladeafgiftsloven § 19, stk. 1, nr. 7,som fra og med den 1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fraregistrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 11,59 kr. pr.kg.

24

Stk. 37.Der skal af råstofafgiftspligtige varer omfattet af chokoladeafgiftsloven § 19, stk. 1, nr. 8,som fra og med den 1. januar 2013 til og med den 31. december 2014 udleveres til forbrug fraregistrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 5,49 kr. pr.kg, og der skal af råstofafgiftspligtige varer omfattet af chokoladeafgiftsloven § 19, stk. 1, nr. 8,som fra og med den 1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fraregistrerede virksomheder, angives til fortoldning eller importeres, betales en afgift på 5,79 kr. pr.kg.Stk. 38.Der skal af dækningsafgiftspligtige bestanddele omfattet af chokoladeafgiftsloven § 22, stk.4, nr. 1, som fra og med den 1. januar 2013 til og med den 31. december 2014 angives tilfortoldning eller importeres, betales en afgift på 5,49 kr. pr. kg, og der skal afdækningsafgiftspligtige bestanddele omfattet af chokoladeafgiftsloven § 22, stk. 4, nr. 1, som fra ogmed den 1. januar 2015 til og med den 31. december 2017 angives til fortoldning eller importeres,betales en afgift på 5,79 kr. pr. kg.Stk. 39.Der skal af dækningsafgiftspligtige bestanddele omfattet af chokoladeafgiftsloven § 22, stk.4, nr. 2, som fra og med den 1. januar 2013 til og med den 31. december 2014 angives tilfortoldning eller importeres, betales en afgift på 10,99 kr. pr. kg, og der skal afdækningsafgiftspligtige bestanddele omfattet af chokoladeafgiftsloven § 22, stk. 4, nr. 2, som fra ogmed den 1. januar 2015 til og med den 31. december 2017 angives til fortoldning eller importeres,betales en afgift på 11,59 kr. pr. kg.Stk. 40.Der skal af dækningsafgiftspligtige bestanddele omfattet af chokoladeafgiftsloven § 22, stk.4, nr. 3, som fra og med den 1. januar 2013 til og med den 31. december 2014 angives tilfortoldning eller importeres, betales en afgift på 24,61 kr. pr. kg, og der skal afdækningsafgiftspligtige bestanddele omfattet af chokoladeafgiftsloven § 22, stk. 4, nr. 3, som fra ogmed den 1. januar 2015 til og med den 31. december 2017 angives til fortoldning eller importeres,betales en afgift på 25,97 kr. pr. kg.Stk. 41.Der skal af dækningsafgiftspligtige bestanddele omfattet af chokoladeafgiftsloven § 22, stk.4, nr. 4, som fra og med den 1. januar 2013 til og med den 31. december 2014 angives tilfortoldning eller importeres, betales en afgift på 20,93kr. pr. kg, og der skal afdækningsafgiftspligtige bestanddele omfattet af chokoladeafgiftsloven § 22, stk. 4, nr. 4, som fra ogmed den 1. januar 2015 til og med den 31. december 2017 angives til fortoldning eller importeres,betales en afgift på 22,08 kr. pr. kg.Stk. 42.Der skal af konsum-is omfattet af isafgiftsloven § 1, stk. 1, nr. 1, som fra og med den 1.januar 2013 til og med den 31. december 2014 udleveres til forbrug fra registrerede virksomheder,angives til fortoldning eller importeres, betales en afgift på 6,61 kr. pr. liter, og der skal af konsum-is omfattet af isafgiftsloven § 1, stk. 1, nr. 1, som fra og med den 1. januar 2015 til og med den 31.december 2017 udleveres til forbrug fra registrerede virksomheder, angives til fortoldning ellerimporteres, betales en afgift på 6,98 kr. pr. liter.Stk. 43.Der skal af konsum-is omfattet af isafgiftsloven § 1, stk. 1, nr. 2, som fra og med den 1.januar 2013 til og med den 31. december 2014 udleveres til forbrug fra registrerede virksomheder,angives til fortoldning eller importeres, betales en afgift på 5,29 kr. pr. liter, og der skal af konsum-is omfattet af isafgiftsloven § 1, stk. 1, nr. 2, som fra og med den 1. januar 2015 til og med den 31.

25

december 2017 udleveres til forbrug fra registrerede virksomheder, angives til fortoldning ellerimporteres, betales en afgift på 5,58 kr. pr. liter.Stk. 44.Der skal af konsum-is-miks omfattet af isafgiftsloven § 1, stk. 2, nr. 1, som fra og med den1. januar 2013 til og med den 31. december 2014 udleveres til forbrug fra registreredevirksomheder, angives til fortoldning eller importeres, betales en afgift på 6,61 kr. pr. liter konsum-is, der kan fremstilles af de pågældende varer, og der skal af konsum-is-miks omfattet afisafgiftsloven § 1, stk. 2, nr. 1, som fra og med den 1. januar 2015 til og med den 31. december2017 udleveres til forbrug fra registrerede virksomheder, angives til fortoldning eller importeres,betales en afgift på 6,98 kr. pr. liter konsum-is, der kan fremstilles af de pågældende varer.Stk. 45.Der skal af konsum-is-miks omfattet af isafgiftsloven § 1, stk. 2, nr. 2, som fra og med den1. januar 2013 til og med den 31. december 2014 udleveres til forbrug fra registreredevirksomheder, angives til fortoldning eller importeres, betales en afgift på 5,29 kr. pr. liter konsum-is, der kan fremstilles af de pågældende varer, og der skal af konsum-is-miks omfattet afisafgiftsloven § 1, stk. 2, nr. 2, som fra og med den 1. januar 2015 til og med den 31. december2017 udleveres til forbrug fra registrerede virksomheder, angives til fortoldning eller importeres,betales en afgift på 5,58 kr. pr. liter konsum-is, der kan fremstilles af de pågældende varer.Stk. 46.Der skal af mineralvand omfattet af mineralvandsafgiftsloven § 2, stk. 1, nr. 1, som fra ogmed den 1. januar 2013 til og med den 31. december 2014 udleveres til forbrug fra registreredevirksomheder, angives til fortoldning eller importeres, betales en afgift på 164 øre pr. liter, og derskal af mineralvand omfattet af mineralvandsafgiftsloven § 2, stk. 1, nr. 1, som fra og med den 1.januar 2015 til og med den 31. december 2017 udleveres til forbrug fra registrerede virksomheder,angives til fortoldning eller importeres, betales en afgift på 173 øre. pr. liter.Stk. 47.Der skal af mineralvand omfattet af mineralvandsafgiftsloven § 2, stk. 1, nr. 2, som fra ogmed den 1. januar 2013 til og med den 31. december 2014 udleveres til forbrug fra registreredevirksomheder, angives til fortoldning eller importeres, betales en afgift på 59 øre pr. liter, og derskal af mineralvand omfattet af mineralvandsafgiftsloven § 2, stk. 1, nr. 2, som fra og med den 1.januar 2015 til og med den 31. december 2017 udleveres til forbrug fra registrerede virksomheder,angives til fortoldning eller importeres, betales en afgift på 62 øre. pr. liter.Stk. 48.Der skal af afgiftspligtige fødevarer omfattet af fedtafgiftsloven § 1, jf. § 2, som fra og medden 1. januar 2013 til og med den 31. december 2014 udleveres til forbrug fra registreredeoplagshavere m.v., angives til fortoldning eller importeres, betales en afgift på 16,58 kr. pr. kgmættet fedt i fødevaren, og der skal af afgiftspligtige fødevarer omfattet af fedtafgiftsloven § 1, jf. §2, som fra og med den 1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fraregistrerede oplagshavere m.v., angives til fortoldning eller importeres, betales en afgift på 17,49 kr.pr. kg mættet fedt i fødevaren.Stk. 49.Der skal af dækningsafgiftspligtige fødevarer omfattet af fedtafgiftsloven § 8, stk. 1, jf. stk.2, som fra og med den 1. januar 2013 til og med den 31. december 2014 udleveres til forbrug fraregistrerede oplagshavere m.v., angives til fortoldning eller importeres, betales en afgift på 16,58 kr.pr. kg mættet fedt i de afgiftspligtige bestanddele, der er medgået til fremstilling af fødevaren, ogder skal af dækningsafgiftspligtige fødevarer omfattet af fedtafgiftsloven § 8, stk. 1, jf. stk. 2, somfra og med den 1. januar 2015 til og med den 31. december 2017 udleveres til forbrug fra

26

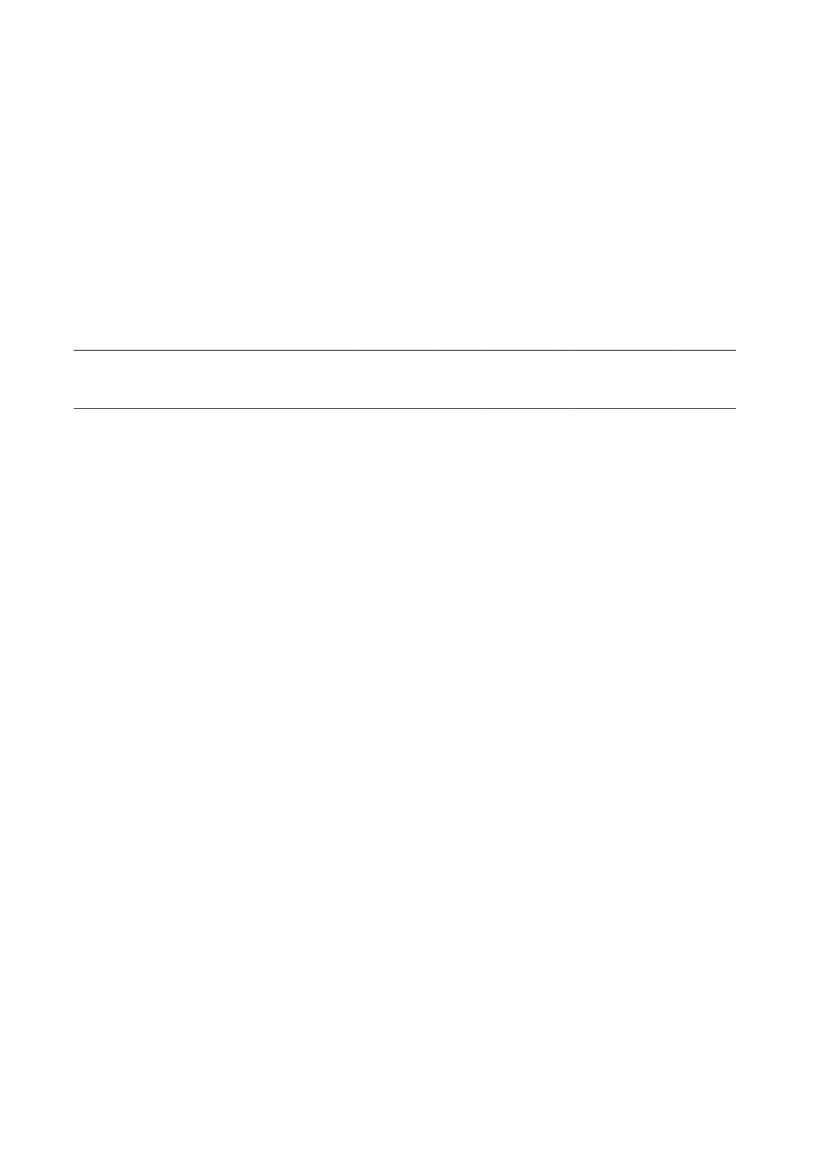

registrerede oplagshavere m.v., angives til fortoldning eller importeres, betales en afgift på 17,49 kr.pr. kg mættet fedt i de afgiftspligtige bestanddele, der er medgået til fremstilling af fødevaren.Stk. 50.Bilag 1 til fedtafgiftsloven affattes i perioden fra og med den 1. januar 2013 til og med den31. december 2014 således:StandardsatserVareKødKvægSvinFår og gederHeste, muldyr, æslerKyllinger, høns og vildfugle m.fl.Ænder og gæsKalkunerKaniner og harerAndet vildt (dyr)Andet kødMættet fedt pr.100 gram i gram5,26,5642,512,1001,64,2Afgift pr. kg kød ikr.0,861,080,990,660,412,010,000,000,270,73

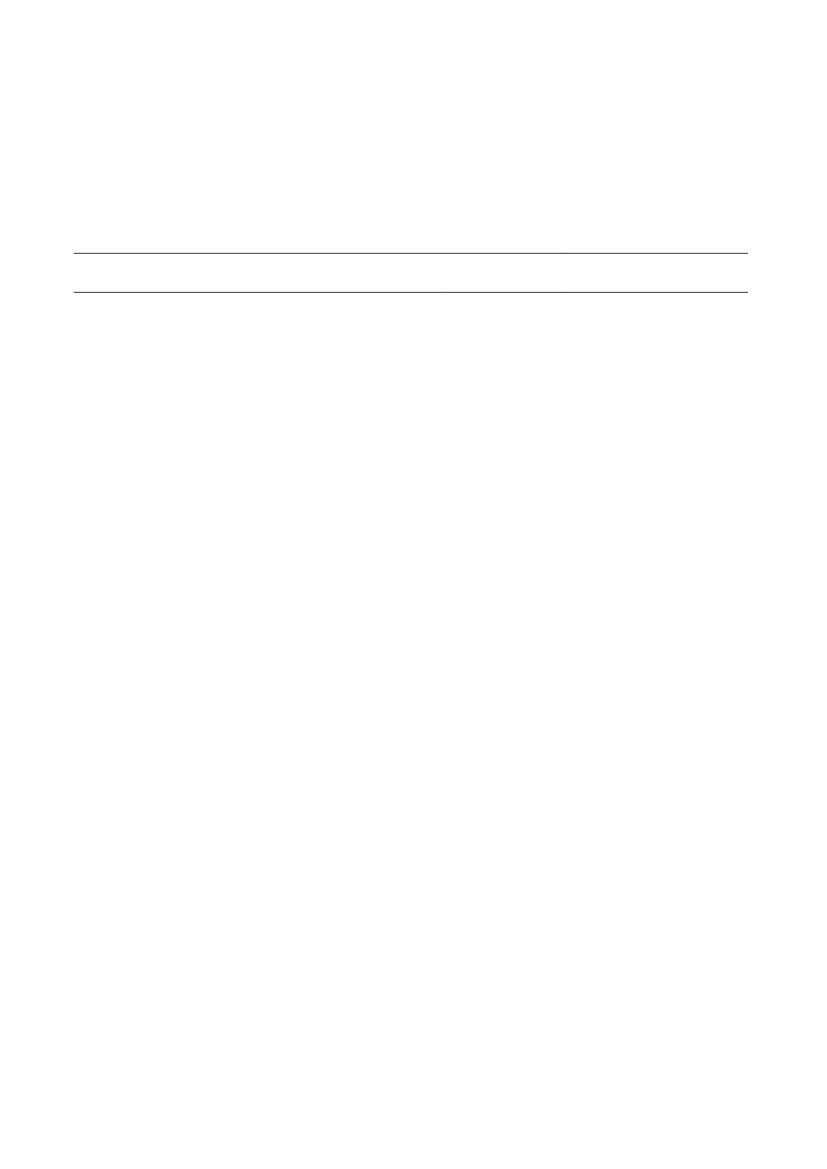

Stk. 51.Bilag 1 til fedtafgiftsloven affattes i perioden fra og med den 1. januar 2015 og til og medden 31. december 2017 således:StandardsatserVareKødKvægSvinFår og gederHeste, muldyr, æslerKyllinger, høns og vildfugle m.fl.Ænder og gæsKalkunerKaniner og harerAndet vildt (dyr)Andet kødMættet fedt pr.100 gram i gram5,26,5642,512,1001,64,2Afgift pr. kg kød ikr.0,911,141,050,700,442,120,000,000,280,77

Stk. 52.Der skal af ledningsført vand omfattet af vandafgiftsloven § 3, stk. 1, som forbruges her ilandet i perioden fra og med den 1. januar 2015 til og med den 31. december 2017, betales en afgiftpå 5 kr. og 86 øre pr. m� vand.

27

Bemærkninger til lovforslagetAlmindelige bemærkningerIndholdsfortegnelse1. Indledning2. Lovforslagets formål og baggrund3. Lovforslagets enkelte bestemmelser3.1. Forbrugsafgiftsloven3.1.1. Gældende ret3.1.2. Forslagets indhold3.2. Øl- og vinafgiftsloven3.2.1. Gældende ret3.2.2. Forslagets indhold3.3. Spiritusafgiftsloven3.3.1. Gældende ret3.3.2. Forslagets indhold3.4. Chokoladeafgiftsloven3.4.1. Gældende ret3.4.2. Forslagets indhold3.5. Isafgiftsloven3.5.1. Gældende ret3.5.2. Forslagets indhold3.6. Mineralvandsafgiftsloven3.6.1. Gældende ret3.6.2. Forslagets indhold3.7. Fedtafgiftsloven3.7.1. Gældende ret3.7.2. Forslagets indhold3.8. Vandafgiftsloven3.8.1. Gældende ret3.8.2. Forslagets indhold3.9. Brændstofforbrugsafgiftsloven3.9.1. Gældende ret3.9.1.1 Brændstofforbrugsafgift3.9.1.2 Afgiftsfritagelsen for brint- og eldrevne køretøjer3.9.2. Forslagets indhold3.9.2.1 Indeksering af brændstofforbrugsafgiften3.9.2.2 Forlængelsen af afgiftsfritagelsen for brint- og eldrevne køretøjer3.10. Vægtafgiftsloven3.10.1. Gældende ret3.10.1.1 Vægtafgift3.10.1.2 Afgiftsfritagelsen for brint- og eldrevne køretøjer3.10.2. Forslagets indhold3.10.2.1 Indeksering af vægtafgiften m.v.

28

3.10.2.2 Forlængelsen af afgiftsfritagelsen for brint- og eldrevne køretøjer3.11. Registreringsafgiftsloven3.11.1. Gældende ret3.11.2. Forslagets indhold3.12. Tonnageskatteloven3.12.1. Gældende ret3.12.2. Forslagets indhold4. Økonomiske konsekvenser for det offentlige5. Administrative konsekvenser for det offentlige6. Økonomiske konsekvenser for erhvervslivet7. Administrative konsekvenser for erhvervslivet8. Administrative konsekvenser for borgerne9. Miljømæssige konsekvenser10. Forholdet til EU-retten11. Hørte myndigheder og organisationer m.v.12. Sammenfattende skema1. IndledningRegeringen (Socialdemokraterne, Det Radikale Venstre og Socialistisk Folkeparti), Venstre og DetKonservative Folkeparti har den 22. juni 2012 indgået aftale om en skattereform, der skaber nyvækst og flere job, og som sikrer, at man får mere ud af at arbejde. De samlede effekter afSkattereformen fremgår af forslag til lov om ændring af ligningsloven, personskatteloven og lov ombørne- og ungeydelse (Skattereformen).Dette lovforslag udmønter den del af aftalen, der vedrører følgende aftalepunkter:”Regulering af visse afgifter (2013-2020)Parterne er enige om, at en række afgifter reguleres svarende til 1,8 pct. årligt frem til 2020.Reguleringen omfatter vægtafgift og grøn ejerafgift, afgift af ledningsført vand, forskelligeforbrugsafgifter (glødelamper mv., elektriske sikringer til stærkstrømsanlæg, kaffe, te og ekstrakterheraf samt cigaretpapir og røgfri tobak) samt sundhedsfremmende afgifter (vin, øl,alkoholsodavand, mættet fedt, chokolade, konsumis og mineralvand mv.). Reguleringen foretagesved diskretionære forhøjelser i 2013 (kun sundhedsfremmende afgifter), 2015 og 2018.Parterne er endvidere enige om, at udligningsafgiften for dieseldrevne person- og varebilerreguleres med 1,8 pct. i 2014 og 2015 og herefter årligt med nettoprisindekset, samt at satserne itonnageskatteordningen reguleres løbende svarende til pris- og lønudviklingen (personskattelovens§ 20). ””Forhøjelse af udligningsafgiften for dieselbiler og afgiftsfritagelse for elbilerParterne er enige om, at udligningsafgiften på nye og eksisterende dieseldrevne person- og varebilerforhøjes for at udjævne den afgiftsmæssige fordel for diesel frem for benzin og reducereudledningen af skadelige partikler fra dieselbiler. Udligningsafgiften forhøjes med knap 52 pct. fra

29

2012 til 2013 med udgangspunkt i en gennemsnitlig årskørsel for nye person- og varebiler påomkring 22.000 km.Parterne er derudover enige om, at afgiftsfritagelsen for elbiler forlænges frem til og med 2015 medhenblik på at øge udbredelsen af elbiler. El- og brintbiler fritages således for registrerings-, vægt- ogejerafgift i 2013-2015.”2. Lovforslagets formål og baggrundDet foreslås for at fastholde afgifternes reale niveau og undgå gradvis udhulning af afgifterne i taktmed stigende priser og lønninger, at indekseringen fortsættes til 2020, og at de sundhedsfremmendeafgifter ligeledes bliver indekseret fra 2013. For at begrænse de administrative omkostninger ogsikre, at forhøjelser ikke forsvinder i afrundinger, foreslås det, at indekseringen vedrørendepunktafgifterne sker ved diskretionære forhøjelser. Ved diskretionære forhøjelser forstås, atforhøjelserne ”bundtes” sammen, således at forhøjelserne kommer til at dække flere år imodsætning til at gennemføre årlige forhøjelser af afgifterne.Det foreslås, at punktafgifterne indekseres i 2013 (de sundhedsfremmende afgifter), i 2015 og i2018. Det kan tilføjes, at der i forbindelse med finansloven for 2012 blev gennemført forhøjelser afbl.a. afgifterne på chokolade- og sukkervarer, konsum-is, mineralvand og øl og vin. Der var her taleom ordinære forhøjelser og således ikke udtryk for nogen indeksering af afgiftssatserne.Med forslaget forlænges den nuværende afgiftsfritagelse i registreringsafgiftsloven,brændstofforbrugsafgiftsloven og vægtafgiftsloven for brint- og eldrevne motorkøretøjer tiludgangen af 2015.3. Lovforslagets enkelte bestemmelser3.1. Forbrugsafgiftsloven3.1.1. Gældende retForbrugsafgiftsloven fastsætter de nærmere regler for afgifter på en række forbrugsvarer.Forbrugsafgiftsloven omfatter afgift på glødelamper m.v. og elektriske sikringer. Afgiften beregnespr. stk. af varen. Afgiften på elektriske glødelamper, bortset fra autopærer, udgør 2,32 kr. pr. stk.(2012), afgiften på autopærer udgør 2,88 kr. pr stk. (2012), afgiften på damplamper m.v. udgør 7,85kr. pr. stk. (2012), mens afgiften på elektriske sikringer udgør 0,52 kr. pr. stk. (2012).Loven indeholder ligeledes afgiften på kaffe og te, ekstrakter heraf samt kaffeerstatninger m.v.Varerne defineres ud fra deres toldposition, og afgiften beregnes pr. kg nettovægt. Afgiften på råkaffe udgør 5,70 kr. pr. kg nettovægt (2012), afgiften på brændt kaffe udgør 6,84 kr. pr. kgnettovægt (2012), afgiften på kaffeekstrakter udgør 14,82 kr. pr. kg nettovægt (2012), mens afgiftenpå kaffeerstatning og kaffetilsætning m.v. udgør 0,67 kr. pr. kg nettovægt (2012) af varens indholdaf kaffeerstatning og kaffetilsætning.Afgiften på te udgør 6,54 kr. pr. kg nettovægt (2012), mens afgiften på teekstrakter udgør 16,32 kr.pr. kg nettovægt (2012).Derudover indeholder loven afgift på cigaretpapir samt skrå og snus (røgfri tobak). Afgiftenberegnes pr. stk. for cigaretpapir og pr. kg for skrå og snus. Afgiften på cigaretpapir udgør 5 øre pr.

30

stk. Afgiften på kardusskrå og snus udgør 65,90 kr. pr. kg (2012), mens afgiften på anden røgfritobak (spunden skrå) udgør 239,53 kr. pr. kg (2012).I forbindelse med finansloven for 2012 blev der indført en kompenserende indeksering af deforskellige afgiftssatser i forbrugsafgiftsloven i 2012 og i 2013.3.1.2. Forslagets indholdDet foreslås at fortsætte indekseringen i forbrugsafgiftsloven frem til 2020 ved diskretionæreforhøjelser af afgiftssatserne i 2015 og 2018. Det foreslås således at forhøje afgiftssatserne med7,40 pct. fra og med den 1. januar 2015. Denne forhøjelse indeholder en indeksering, som omfatterårene 2014 - 2017, svarende til 1,8 pct. årligt. Forslaget indebærer derfor, at der i 2014 anvendes desamme afgiftssatser som i 2013. Fra 1. januar 2018 foreslås afgiftssatserne forhøjet med yderligere5,50 pct. Denne forhøjelse indeholder en indeksering, som omfatter årene 2018 - 2020, svarende til1,8 pct. årligt.Som følge af de almindelige afrundingsregler foreslås afgiften på cigaretpapir ikke forhøjet i 2015,idet afgiften først foreslås forhøjet fra 5 øre pr. stk. til 6 øre pr. stk. fra 2018.3.2. Øl- og vinafgiftsloven3.2.1. Gældende retØl og vin pålægges afgift efter øl- og vinafgiftsloven. For øl udgør afgiften 63,60 kr. pr. liter 100pct. ren alkohol, og for vin er afgiften opdelt i tre afgiftssatser afhængig af indholdet af alkohol.Endvidere pålægges mousserende vin og vin- og maltbaserede alkoholsodavand en tillægsafgift. Formousserende vin udgør afgiften 3,06 kr. pr. liter, mens den for alkoholsodavand er differentieretefter, om alkoholsodavanden er baseret på malt eller vin samt alkoholindhold. Alkoholsodavand kanvære baseret på enten spiritus, øl eller vin. Tillægsafgiften for alkoholsodavand er sammensat, såden sikrer, at en alkoholsodavand alt i alt pålægges samme afgift, uanset om den er spiritus-, øl-eller vinbaseret.3.2.2. Forslagets indholdDet foreslås at indeksere afgiftssatserne i øl- og vinafgiftsloven ved diskretionære forhøjelser pr. 1.januar 2013, 2015 og 2018 med henholdsvis 3,63 pct., 5,50 pct. og 5,50 pct.Den foreslåede afgiftsforhøjelse i 2013 indeholder en indeksering, som omfatter årene 2013 og2014, den foreslåede afgiftsforhøjelse i 2015 indeholder en indeksering, som omfatter årene 2015 -2017, og den forslåede forhøjelse i 2018 indeholder en indeksering, som omfatter årene 2018 -2020. De foreslåede afgiftsforhøjelser svarer til en årlig indeksering på 1,8 pct.3.3. Spiritusafgiftsloven3.3.1. Gældende retEfter spiritusafgiftsloven skal der betales afgift af spiritus, herunder ethanol, over 1,2 pct. vol samtaf vin og frugtvin m.v. med et ethanolindhold over 22 pct. vol. Endvidere skal der betales entillægsafgift af blandinger af ikke-alkoholholdige drikkevarer med spiritus, hvis blandingensalkoholindhold er under 15 pct. vol. Tillægsafgiften er på 3,15 kr. pr. liter.3.3.2. Forslagets indholdDet foreslås at indeksere tillægsafgiften ved diskretionære forhøjelser pr. 1. januar 2013, 2015 og

31

2018 med henholdsvis 3,63 pct., 5,50 pct. og 5,50 pct. Udover indekseringen foreslås det, attillægsafgiften forhøjes pr. 1. januar 2013, 2015 og 2018 med yderligere 9,05 pct., 12,10 pct. og10,32 pct. Forslaget om yderligere at forhøje tillægsafgiften på spiritusbaseret alkoholsodavand skalses i sammenhæng med forslaget om at indeksere afgifterne på øl og vin, idet formålet er at sikre, atalkoholsodavand alt i alt pålægges samme afgift, uanset om de er spiritus-, malt- eller vinbaseret.Da der ikke foreslås nogen indeksering af selve spiritusafgiften, er det nødvendigt at forhøjetillægsafgiften på de spiritusbaserede alkoholsodavand med mere end de 1,8 pct. årligt, som erforeslået for de malt- og vinbaserede alkoholsodavand, for at bevare den ensartede afgiftsbelastning3.4. Chokoladeafgiftsloven3.4.1. Gældende retEfter chokoladeafgiftsloven bliver chokolade og sukkervarer pålagt enten en vægtafgift, enråstofafgift eller en dækningsafgift.Chokolade og sukkervarer i form af slik m.v. er omfattet af vægtafgiften. For varer omfattet afvægtafgiften pålægges en afgift på 23,75 kr. pr. kg, hvis indholdet af tilsat sukker i produktetoverstiger 0,5 g sukker pr. 100 g, og 20,20 kr. pr. kg, hvis indholdet af tilsat sukker i produktet er0,5 g sukker pr. 100 g eller mindre.Råstofafgiften pålægges mandler, nødder og kerner m.v. Afgiftssatsen afhænger af den pågældendevares indplacering i toldtariffen og af forarbejdningsgraden.Dækningsafgiften pålægges varer, som ikke i sig selv er afgiftspligtige, men som indeholderafgiftspligtige bestanddele. Dækningsafgiften sikrer, at færdigvarer, som importeres fra udlandet, ogsom indeholder afgiftspligtige bestanddele, pålægges samme afgift som de varer, der er produceret iDanmark, og hvor den danske producent typisk ved indkøb af råvarerne har betalt afgift.3.4.2. Forslagets indholdDet foreslås at indeksere afgiftssatserne i chokoladeafgiftsloven ved diskretionære forhøjelser pr. 1.januar 2013, 2015 og 2018 med henholdsvis 3,63 pct., 5,50 pct. og 5,50 pct.Den foreslåede afgiftsforhøjelse i 2013 indeholder en indeksering, som omfatter årene 2013 og2014, den foreslåede afgiftsforhøjelse i 2015 indeholder en indeksering, som omfatter årene 2015 -2017, og den forslåede afgiftsforhøjelse i 2018 indeholder en indeksering, som omfatter årene 2018- 2020. De foreslåede afgiftsforhøjelser svarer til en årlig indeksering på 1,8 pct.3.5. Konsum-isafgiftsloven3.5.1. Gældende retEfter lov om afgift af konsum-is skal der betales afgift af erhvervsmæssigt fremstillet konsum-is ogkonsum-is-miks. Afgiften er 6,38 kr. pr. liter, hvis indholdet af tilsat sukker i produktet overstiger0,5 g sukker pr. 100 milliliter, og 5,10 kr. pr. liter, hvis indholdet af tilsat sukker i produktet er 0,5 gsukker pr. 100 milliliter eller mindre. For konsum-is-miks beregnes afgiften pr. liter konsum-is, derkan fremstilles af de pågældende varer.3.5.2. Forslagets indholdDet foreslås at indeksere afgiftssatserne i isafgiftsloven ved diskretionære forhøjelser pr. 1. januar2013, 2015 og 2018 med henholdsvis 3,63 pct., 5,50 pct. og 5,50 pct.

32

Den foreslåede afgiftsforhøjelse i 2013 indeholder en indeksering, som omfatter årene 2013 og2014, den foreslåede afgiftsforhøjelse i 2015 indeholder en indeksering, som omfatter årene 2015 -2017, og den forslåede afgiftsforhøjelse i 2018 indeholder en indeksering, som omfatter årene 2018- 2020. De foreslåede afgiftsforhøjelser svarer til en årlig indeksering på 1,8 pct.3.6. Mineralvandsafgiftsloven3.6.1. Gældende retEfter lov om afgift af mineralvand skal der bl.a. betales afgift af sodavand, limonade og lignendedrikkevarer. Afgiften er 158 øre pr. liter, hvis indholdet af tilsat sukker i produktet overstiger 0,5 gsukker pr. 100 milliliter, og 57 øre pr. liter, hvis indholdet af tilsat sukker i produktet er 0,5 g sukkerpr. 100 milliliter eller mindre. Der skal endvidere betales afgift af læskedrikkoncentrater, der erbestemt til erhvervsmæssig fremstilling af kulsyreholdige læskedrikke i læskedrikautomater oglignende apparater. For læskedrikkoncentrater beregnes afgiften pr. liter læskedrik, der kanfremstilles af varen.3.6.2. Forslagets indholdDet foreslås at indeksere afgiftssatserne i mineralvandafgiftsloven ved diskretionære forhøjelser pr.1. januar 2013, 2015 og 2018 med henholdsvis 3,63 pct., 5,50 pct. og 5,50 pct.Den foreslåede afgiftsforhøjelse i 2013 indeholder en indeksering, som omfatter årene 2013 og2014, den foreslåede afgiftsforhøjelse i 2015 indeholder en indeksering, som omfatter årene 2015 -2017, og den forslåede afgiftsforhøjelse i 2018 indeholder en indeksering, som omfatter årene 2018- 2020. De foreslåede afgiftsforhøjelser svarer til en årlig indeksering på 1,8 pct.3.7. Fedtafgiftsloven3.7.1. Gældende retEfter fedtafgiftsloven skal der betales afgift af indholdet af mættet fedt i kød, mejeriprodukter,animalsk fedt der er udsmeltet eller på anden måde ekstraheret, spiseolier m.v., margarine m.v.,smørbare blandingsprodukter m.v. Disse fødevarer betegnes som råvarer, og afgiften heraf er på 16kr. pr. kg mættet fedt i fødevaren. For kød beregnes afgiften som udgangspunkt efter standardsatserafhængig af, hvilket dyr der er tale om. Disse standardsatser er optrykt som et bilag til loven.Der skal endvidere betales en dækningsafgift af forarbejdede fødevarer, der importeres fra udlandet,hvor der ved fremstillingen er medgået afgiftspligtige bestanddele (råvarer). Dækningsafgiften er på16 kr. pr. kg mættet fedt i de afgiftspligtige bestanddele, der er medgået til fremstilling affødevaren. Dækningsafgiften sikrer, at halvfabrikata og færdigvarer, som importeres fra udlandet,og hvor der ved fremstillingen er medgået afgiftspligtige bestanddele (råvarer), pålægges sammeafgift som tilsvarende varer produceret i Danmark.3.7.2. Forslagets indholdDet foreslås at indeksere afgiftssatserne i fedtafgiftsloven ved diskretionære forhøjelser pr. 1. januar2013, 2015 og 2018 med henholdsvis 3,63 pct., 5,50 pct. og 5,50 pct.Den foreslåede afgiftsforhøjelse i 2013 indeholder en indeksering, som omfatter årene 2013 og2014, den foreslåede afgiftsforhøjelse i 2015 indeholder en indeksering, som omfatter årene 2015 -2017, og den forslåede afgiftsforhøjelse i 2018 indeholder en indeksering, som omfatter årene 2018- 2020. De foreslåede afgiftsforhøjelser svarer til en årlig indeksering på 1,8 pct.

33

Som en følge af den foreslåede indeksering foreslås det ligeledes, at satserne i bilaget til lovenforhøjes tilsvarende, så standardsatserne afspejler de foreslåede afgiftsstigninger som følge afindekseringen.3.8. Vandafgiftsloven3.8.1. Gældende retLov om afgift af ledningsført vand fastsætter de nærmere regler for afgift af husholdningernesforbrug af vand. Loven har til formål at tilskynde vandværker og borgere til at spare på vandet.I forbindelse med finansloven for 2012 blev der indført en kompenserende indeksering afafgiftssatsen i vandafgiftsloven i 2012 og i 2013. Afgiften udgør 5,23 pr. m3vand i 2012 og 5,46 pr.m3vand i 2013. Hertil kommer et drikkevandsbidrag på 67 øre pr. m3til og med den 31. december2017. Drikkevandsbidraget fremgår af vandafgiftslovens § 3, stk. 2, som der ikke foreslåsændringer i.3.8.2. Forslagets indholdDet foreslås at indeksere afgiftssatserne i vandafgiftsloven ved diskretionære forhøjelser pr. 1.januar 2015 og 2018 med henholdsvis 7,40 pct. og 5,50 pct.Da vandafgiften som nævnt under gældende ret allerede er indekseret for 2012 og 2013, vil dendiskretionære forhøjelse i 2015 også omfatte året 2014. Dermed omfatter indekseringen i 2015 i alt4 år (2014-2017). Den efterfølgende diskretionære forhøjelse i 2018 omfatter årene 2018-2020.De foreslåede afgiftsforhøjelser svarer til en årlig indeksering på 1,8 pct.Afgiften foreslås i 2015 sat op til 5 kr. og 86 øre, og i 2018 foreslås den sat op til 6 kr. og 18 øre pr.3m vand.3.9. Brændstofforbrugsafgiftsloven3.9.1. Gældende ret3.9.1.1 BrændstofforbrugsafgiftEfter brændstofforbrugsafgiftsloven opkræves brændstofforbrugsafgift og udligningsafgift af biler,der er indrettet til befordring af højst 9 personer, føreren medregnet (personbiler). Loven omfatterligeledes varebiler med en tilladt totalvægt på ikke over 3.500 kg, der er indregistreret efter 18.marts 2009.Afgifterne opkræves halvårligt, og afgiften er fra 290 kr. til 10.080 kr. (2013) gradueret efterkøretøjets brændstofforbrug.Udligningsafgiften, der opkræves for dieseldrevne biler, har til formål at udligne forskellen mellembeskatningen af energiindholdet i henholdsvis diesel og benzin. Udligningsafgiften opkrævesligeledes halvårligt, og afgiften er ligeledes gradueret efter køretøjets brændstofforbrug.For varebiler med en tilladt totalvægt på ikke over 3.500 kg betales desuden et tillæg for privatanvendelse og for blandet privat og erhvervsmæssig anvendelse. Tillægget opkræves eftervægtafgiftslovens satser.Satserne i brændstofforbrugsafgiftsloven blev senest ændret ved lov nr. 1384 af 28. december 2011der var en del af den samlede finanslovaftale for 2012. Ved denne lovændring blev satserne for

34

betaling af brændstofforbrugsafgiften samt tillægget for privatanvendelse justeret i forhold til denalmindelige prisudvikling ved en kompenserende indeksering med henholdsvis 4,6 pct. i 2012 og4,35 pct. i 2013. Udligningsafgiften blev ikke ændret.3.9.1.2 Afgiftsfritagelsen for brint- og eldrevne køretøjerBrint- og eldrevne motorkøretøjer er fritaget for registreringsafgift, afgift efterbrændstofforbrugsafgiftsloven og vægtafgiftsloven, såfremt de anmeldes til registrering indenudgangen af 2012.Fritagelsesordningen omfatter kun egentlige eldrevne køretøjer, dvs. køretøjer med drivkraftsystem,som udelukkende består af elmotorer.Afgiftsfritagelsen for de løbende bilafgifter blev, for så vidt angår de eldrevne køretøjer, indført iforbindelse med indførelsen af brændstofforbrugsafgiften i 1997. Afgiftsfritagelsen for de løbendebilafgifter for de brintdrevne køretøjer blev indført samtidig med afgiftsfritagelsen forregistreringsafgiften, dvs. fra 2008.3.9.2. Forslagets indhold3.9.2.1. Indeksering af brændstofforbrugsafgiftenDet forslås at indeksere brændstofforbrugsafgiften, tillægget for privat anvendelse ogudligningsafgiften frem til 2020.For brændstofforbrugsafgiften samt tillægget for privat anvendelse foreslås det, at indekseringenimplementeres på samme måde som for de indekserede punktafgifter. De diskretionære forhøjelserbliver ca. 7,4 pct. i 2015 og 5,5 pct. i 2018, dvs. i alt ca. 13,3 pct. svarende til en årlig indekseringmed 1,8 pct. frem til 2020.Da brændstofforbrugsafgiften samt tillægget for privat anvendelse, som nævnt under gældende ret,allerede er indekseret for 2012 og 2013, vil den diskretionære forhøjelse i 2015 også omfatte året2014. Dermed omfatter den diskretionære forhøjelse i 2015 i alt 4 år (2014-2017). Denefterfølgende diskretionære forhøjelse i 2018 omfatter årene 2018-2020.Det foreslås desuden at forhøje udligningsafgiften for dieseldrevne person- og varebiler med knap52 pct. i 2013. Udligningsafgiften foreslås herefter reguleret på samme måde som energiafgifternemed 1,8 pct. årligt i 2014 og 2015 og herefter med nettoprisindekset frem til 2020. Formålet medændringerne er at sikre, at udligningsafgiften også fremadrettet udjævner den afgiftsmæssige fordelved diesel.3.9.2.2 Forlængelsen af afgiftsfritagelsen for brint- og eldrevne køretøjerDet foreslås at forlænge den nuværende afgiftsfritagelse i brændstofforbrugsafgiftsloven for brint-og eldrevne motorkøretøjer til udgangen af 2015.3.10. Vægtafgiftsloven3.10.1. Gældende ret3.10.1. Vægtafgift m.v.Lov om vægtafgift af motorkøretøjer m.v. fastsætter de nærmere regler for opkrævning afvægtafgift, udligningsafgift og privatbenyttelsestillæg. Loven omfatter personbiler indregistreret førden 1. juli 1997 og varebiler indregistreret før den 1. januar 2010.

35

Udover personbiler og varebiler omfatter loven traktorer, påhængsvogne, sættervogne tilpersonbefordring, campingvogne og motorredskaber, der er indrettet til godstransport.Det gælder for samtlige køretøjer omfattet af loven, at der skal betales en vægtafgift.Satserne for campingvogne er 32 pct. af de sædvanlige vægtafgiftssatser for personkøretøjer.Dieseldrevne køretøjer betaler desuden en udligningsafgift, der har til formål at udligne forskellenmellem beskatningen af energiindholdet i henholdsvis diesel og benzin.Afgiften for personmotorkøretøjer samt påhængs- og sættevogne til personbefordring er fra105 kr. til 3.710 kr. (2013) gradueret efter bilens vægt. Udligningsafgiften er fra 48 kr. til 1.000 kr.Afgiftsperioden er 12 måneder, 6 måneder eller 3 måneder.Vægtafgiften for vare- og lastmotorkøretøjer er fra 930 kr. til 4.110 kr. (2013) årligt gradueret efterbilens vægt. Udligningsafgiften er fra 360 kr. til 1.150 kr. gradueret efter køretøjets vægt.Varebiler med en tilladt totalvægt på ikke over 3.500 kg, hvis første registrering som nye er efterden 2. juni 1998, betaler desuden et tillæg for privat anvendelse.Tillægget for privatanvendelse er 990 kr. (2013) årligt for varebiler under 2 tons totalvægt og 5.510kr. (2013) årligt for varebiler over 2 tons totalvægt.Tillægsafgiften udgør 900 kr. årligt for varebiler under 2 tons totalvægt og 5.040 kr. årligt forvarebiler over 2 tons totalvægt. Varebiler, der registreres første gang den 25. april 2007 eller senere,betaler et højere privatanvendelsestillæg. Tillægsafgiften udgør for disse køretøjer 5.510 kr. (2013)årligt for varebiler under 3 tons totalvægt og 16.380 kr. (2013) årligt for varebiler over 3 tonstotalvægt.For blandet erhvervsmæssig og privat anvendelse er satserne halvdelen af beløbene.Satserne i vægtafgiftsloven blev senest ændret ved lov nr. 1384 af 28. december 2011, der var endel af den samlede finanslovaftale for 2012. Ved denne lovændring blev satserne for betaling afvægtafgiften samt tillægget for privatanvendelse justeret i forhold til den almindelige prisudviklingved en kompenserende indeksering med henholdsvis 4,6 pct. i 2012 og 4,35 pct. i 2013.Udligningsafgiften blev ikke ændret ved denne lejlighed.3.10.1.2. Afgiftsfritagelsen for brint- og eldrevne køretøjerBrint- og eldrevne motorkøretøjer er fritaget for registreringsafgift og afgift efterbrændstofforbrugsafgiftsloven og vægtafgiftsloven, såfremt de anmeldes til registrering indenudgangen af 2012.Fritagelsesordningen omfatter kun egentlige eldrevne køretøjer, dvs. køretøjer med drivkraftsystem,som udelukkende består af elmotorer.Afgiftsfritagelsen for de løbende bilafgifter blev for så vidt angår de eldrevne køretøjer indført iforbindelse med indførelsen af brændstofforbrugsafgiften i 1997. Afgiftsfritagelsen for de løbende

36