Skatteudvalget 2011-12

SAU Alm.del Bilag 311

Offentligt

SkatteministerietUdkast 29. juni 2012

J. nr. 2012-311-0085

Forslagtil

Lov om ændring af ligningsloven og kildeskatteloven(Nedsættelse af loftet over rejsefradrag, beskatning ved arbejdsudleje, øget beskatning af fribil og beskatning af fuldt skattepligtiges udenlandske lønindkomst)§1I lov om påligningen af indkomstskat til staten (ligningsloven), jf. lovbekendt-gørelse nr. 1017 af 28. oktober 2011, som ændret bl.a. ved § 1 i lov nr. 1337 af 19.december2008,§ 1 i lov nr. 519 af 12. juni 2009 og senest ved § 1 i lov nr. 593 af 18. juni 2012, foreta-ges følgende ændringer:1.§ 9, stk. 4, 3. pkt.,affattes således:”Godtgørelsen skal dog medregnes ved indkomstopgørelsen, hvis lønmodtageren ved lønom-lægning har kompenseret arbejdsgiveren m.v. for at få godtgørelsen.”2.I§ 9 A, stk. 7, 4. pkt.,ændres ”50.000 kr.” til:”25.000 kr.”3.I§ 9 A, stk. 8, 2. pkt.,ændres ”50.000 kr.” til:”25.000 kr.”4.§ 16, stk. 4, 4. pkt.,affattes således:”Miljøtillægget udgør den årlige afgift eksklusive udligningsafgift og privatbenyttelsestillæg,der skal betales for bilen efter brændstofforbrugsafgiftsloven eller efter vægtafgiftsloven, medtillæg af 50 pct.”5.§ 16, stk. 4, 5. pkt.,affattes således:”For biler, der er anskaffet af arbejdsgiveren højst tre år efter første indregistrering, opgøresbilens værdi til den oprindelige nyvognspris i indtil 36 måneder regnet fra og med den måned,hvori første indregistrering er foretaget, og herefter til 75 pct. af nyvognsprisen.”6.§ 33 Aophæves.§2I kildeskatteloven, jf. lovbekendtgørelse nr. 1403 af 7. december 2010, som ændret bl.a.ved § 5 i lov nr. 254 af 30. marts 2011, § 1 i lov nr. 398 af 9. maj 2012 og § 5 i lov nr. 433 af16. maj 2012 og senest ved § 5 i lov nr. 591 af 18. juni 2012, foretages følgende ændringer:1.§2, stk. 1, nr. 3,affattes således:

-2-”3) Erhverver indkomst i form af vederlag for personligt arbejde i forbindelse med at værestillet til rådighed for at udføre arbejde for en virksomhed her i landet, når arbejdet udgør enintegreret del af virksomheden. Det er uden betydning for skattepligten, hvilken form veder-laget udbetales i.”2.§ 2, stk. 9, nr. 2,1. pkt., affattes således:”En fysisk eller juridisk person, der ikke har hjemting her i landet, medmindre indkomstenoptjenes af en person, der opholder sig her i landet i en eller flere perioder, der tilsammenoverstiger 183 dage inden for en 12-måneders-periode.”§3Stk. 1.Loven træder i kraft dagen efter bekendtgørelsen i Lovtidende.Stk. 2.§ 1, nr. 1, har virkning for alle aftaler, der indgås eller ændres fra og med lovens ikraft-træden.Stk. 3.§ 1, nr. 2 og 3, har virkning fra og med indkomståret 2013.Stk. 4.§ 1, nr. 4 og 5, og § 2, nr. 2, har virkning fra og med den 1. januar 2013.Stk. 5.§ 1, nr. 6, har virkning fra og med lovens ikrafttræden. Personer, som på dette tids-punkt har taget ophold uden for riget, kan anvende de hidtil gældende regler i ligningslovens§ 33 A til og med udgangen af kalenderåret 2013.Stk. 6.§ 2, nr. 1, har virkning for aftaler om arbejdsudleje, der indgås eller ændres fra og med-lovens ikrafttræden. For aftaler om arbejdsudleje, der er indgået før lovens ikrafttræden, fin-der kildeskattelovens § 2, stk. 1, nr. 3, som affattet ved § 2, nr. 1, anvendelse fra og med den1. juli 2013.Stk. 7.Ved opgørelsen af en kommunes slutskat og kirkeskat for indkomståret 2013 efter § 16i lov om kommunal indkomstskat korrigeres den opgjorte slutskat for den beregnede virkningaf de ændringer i udskrivningsgrundlaget for kommuneskat og kirkeskat for 2013, der følgeraf ændringerne af ligningslovens § 9, stk. 4, som affattet ved § 1, nr. 1, af ligningslovens § 9A, som affattet ved § 1, nr. 2-3, af ligningslovens § 16, stk. 4, som affattet ved § 1, nr. 4 og 5og af ophævelsen af ligningslovens § 33A, jf. § 1, nr. 6.Stk. 8.Den beregnede korrektion af kommunens og kirkens slutskat efter stk. 7 fastsættes aføkonomi- og indenrigsministeren på grundlag af de oplysninger vedrørende indkomståret2013, der foreligger pr. 1. maj 2015.

-3-

Bemærkninger til lovforslagetAlmindelige bemærkningerIndholdsfortegnelse1. Indledning2. Lovforslagets formål og baggrund2.1. Nedsættelse af loft over rejsefradrag2.2. Øget beskatning af fri bil2.3. Beskatning af fuldt skattepligtiges udenlandske indkomst2.4. Beskatning ved arbejdsudleje2.5. Udvidet beskatning af lønarbejde i Danmark3. Lovforslagets enkelte elementer3.1. Nedsættelse af loft over rejsefradrag3.1.1. Gældende ret3.1.2. Lovforslaget3.2. Øget beskatning af fri bil3.2.1. Gældende ret3.2.2. Lovforslaget3.3. Beskatning af fuldt skattepligtiges udenlandske lønindkomst3.3.1. Gældende ret3.3.2. Lovforslaget3.4. Beskatning ved arbejdsudleje3.4.1. Gældende ret3.4.2. Lovforslaget3.5. Udvidet beskatning af lønarbejde i Danmark3.5.1. Gældende ret3.5.2. Lovforslaget4. Økonomiske konsekvenser for det offentlige4.1. Nedsættelse af loft over rejsefradrag4.2. Øget beskatning af fri bil4.3. Beskatning af fuldt skattepligtiges udenlandske indkomst4.4. Beskatning ved arbejdsudleje4.5. Udvidet beskatning af lønarbejde i Danmark5. Administrative konsekvenser for det offentlige6. Økonomiske konsekvenser for erhvervslivet7. Administrative konsekvenser for erhvervslivet8. Administrative konsekvenser for borgerne9. Miljømæssige konsekvenser10. Forholdet til EU-retten11. Hørte myndigheder og organisationer m.v.12. Sammenfattende skema

-4-

1. IndledningRegeringen (Socialdemokraterne, Det Radikale Venstre og Socialistisk Folkeparti), Venstreog Det Konservative Folkeparti har den 22. juni 2012 indgået aftale om en skattereform, derskaber ny vækst og flere job, og som sikrer, at man får mere ud af at arbejde. De samlede ef-fekter af Skattereformen fremgår af forslag til lov om ændring af ligningsloven, personskatte-loven og lov om en børne- og ungeydelse (Skattereformen).Dette lovforslag udmønter den del af aftalen, der vedrører følgende aftalepunkter:”Begrænsning af social dumpingFor at begrænse udbredelsen af social dumping og for at skabe mere fair konkurrencevilkårmellem danske og udenlandske virksomheder, der arbejder i Danmark, er parterne enige omfølgende initiativer:Nedsættelse af loft over rejsefradragDet gældende fradragsloft på 50.000 kr. blev indført med virkning fra indkomståret 2010 forblandt andet at begrænse de meget store rejsefradrag, som udenlandske arbejdere kunne fore-tage ved arbejde i Danmark.En nedsættelse af loftet vil gøre det mindre attraktivt for lavtlønnet arbejdskraft med bopæl iudlandet at tage arbejde i Danmark, ligesom arbejdskraft med bopæl i udlandet vil skulle be-tale mere i skat i Danmark. Mere end halvdelen af rejsefradraget skønnes at blive foretaget afudenlandsk arbejdskraft.Parterne er på den baggrund enige om, at loftet for fradrag for rejseudgifter nedsættes fra denugældende 50.000 kr. til 25.000 kr. pr. indkomstår med virkning fra og med indkomståret2013. Samtidig strammes værnsreglen, der skal forhindre, at skattepligtig lønindkomst kon-verteres til skattefri godtgørelse, med virkning for alle aftaler, der indgås eller ændres efterlovens ikrafttræden. For de berørte personer vil nedsættelsen medføre en skattestigning på optil ca. 6.400 kr. (2019-regler).Beskatning af arbejdsudlejeParterne er enige om at stramme reglerne for arbejdsudleje, således at udenlandsk arbejdskrafti større omfang kommer til at betale skat i Danmark. Hvis udenlandsk arbejdskraft meden udenlandsk arbejdsgiver udfører arbejde, der indgår som en integreret del af arbejdet i endansk virksomhed, skal vederlaget herfor beskattes i Danmark efter reglerne om arbejdsudle-je. OECD anviser dette princip som grundlæggende for en afgrænsning af de tilfælde, der kananses for arbejdsudleje. De nye regler om arbejdsudleje har virkning for aftaler, der indgåseller ændres efter lovens ikrafttrædelse. For øvrige aftaler finder de nye regler om beskatningved arbejdsudleje anvendelse fra den 1. juli 2013.Parterne er endvidere enige om at begrænse udenlandsk arbejdskrafts mulighed for at kunnearbejde her i landet for en udenlandsk virksomhed uden at skulle betale skat. Der indføresderfor en regel om, at en udenlandsk person i disse tilfælde skal beskattes af sin lønindkomst

-5-i forbindelse med arbejde her i landet, når personen opholder sig her i en eller flere perioder,der tilsammen udgør mindst 183 dage inden for en 12-måneders-periode. Denne regel erfastsat under hensyn til den beskatningsret til lønarbejde, som Danmark er tillagt efterOECD’s modeloverenskomst og de fleste gældende dobbeltbeskatningsoverenskomster. Denye regler for beskatning af udenlandsk arbejdskraft har virkning fra og med indkomståret2013.””Øget beskatning af fri bilParterne er enige om at justere reglerne for beskatning af fri bil, så tilskyndelsen til at anskaf-fe mere brændstoføkonomiske firmabiler øges, og så der ikke kan opnås en skattemæssig for-del ved at indregistrere en bil i slutningen af året.Efter de gældende regler tillægges beskatningsgrundlaget for firmabil et grønt miljøtillæg,som beregnes på grundlag af ejer-/vægtafgiften. Parterne er enige om at forhøje miljøtillæggetmed 50 pct.. Ændringen vil for en benzindreven bil (13,9 km/liter), hvor der betales en ejeraf-gift på 3.160 kr. årligt, medføre en øget gennemsnitlig skattebetaling på ca. 750 kr. årligt.Efter de gældende regler sker beskatningen af fri bil på baggrund af nyvognsprisen i indregi-streringsåret og to kalenderår derefter. I det fjerde kalenderår nedsættes beskatningsgrundla-get til 75 pct. af nyvognsprisen. Sker indregistreringen i december måned, vil der derfor kunske beskatning i forhold til den fulde nyvognspris i 2 år og 1 måned. Sker indregistreringen afbilen i januar måned vil der ske beskatning af den fulde nyvognspris i 3 år. For at sikre enmere rimelig og ensartet opgørelse af beskatningsgrundlaget er parterne enige om, at nedsæt-telsen af beregningsgrundlaget til 75 pct. af nyvognsprisen først skal indtræde 36 månederefter indregistreringsdatoen.Ændringerne træder i kraft 1. januar 2013 og har også virkning for allerede indregistreredebiler.””Beskatning af fuldt skattepligtiges udenlandske lønindkomstParterne er enige om, at lønindkomst skal beskattes på lige fod i Danmark, uanset om lønind-komsten erhverves i Danmark eller i udlandet.Parterne er derfor enige om at ophæve ligningslovens § 33 A. Det vil medføre, at personer,der er fuldt skattepligtige til Danmark, og som får hel eller delvis lempelse for lønindkomsterhvervet i udlandet, kun kan få creditlempelse for deres faktisk betalte skat i udlandet ellerlempelse efter en indgået dobbeltbeskatningsaftale. For personer, der allerede opholder siguden for riget, skal de nye regler først gælde fra indkomståret 2014.”2. Lovforslagets formål og baggrund2.1. Nedsættelse af loft over rejsefradragDet nugældende fradragsloft på 50.000 kr. blev indført med Forårspakke 2.0 for blandt andetat begrænse de meget store rejsefradrag, som betyder, at visse lønmodtagere kan operere pådet danske arbejdsmarked uden at betale særlig meget i skat.

-6-

For yderligere at modvirke dette foreslås det, at det fælles fradragsloft for rejseudgifter ogdobbelt husførelse nedsættes fra 50.000 kr. til 25.000 kr. pr. indkomstår.Den foreslåede nedsættelse af loftet over fradrag for rejseudgifter til 25.000 kr. pr. indkomstårkan skabe et øget incitament til, at lønmodtagerne indgår aftaler med arbejdsgiverne om løn-nedgang mod at få udbetalt skattefri godtgørelse.Der foreslås derfor en styrkelse af den gældende værnsregel i ligningslovens § 9, stk. 4, 3.pkt., der sikrer, at der ikke kan ske udbetaling af skattefri rejse- og befordringsgodtgørelse,hvis den skattepligtige løn løbende bliver nedsat i overensstemmelse med antallet af rejsedageeller antallet af kørte kilometer, dvs. med den udbetalte rejsegodtgørelse eller befordrings-godtgørelse. Styrkelsen af værnsreglen medfører, at der heller ikke kan ske udbetaling af skat-tefri rejse- og befordringsgodtgørelse, hvis der er indgået aftale med arbejdsgiveren om løn-nedgang for at få udbetalt godtgørelse, uanset lønnedgangen ikke svarer nøjagtig til den udbe-talte godtgørelse.2.2. Øget beskatning af fri bilFor at øge tilskyndelsen til at anskaffe mere brændstoføkonomiske firmabiler, og for at for-hindre, at de skattepligtige beskattes forskelligt afhængig af, om en firmabil er indregistreretførst på året eller i slutningen af året, foreslås det, at der sker en forhøjelse af miljøtillæggetpå 50 pct., når det medregnes til den skattepligtige værdi af fri bil, og at nedsættelsen af be-regningsgrundlaget for beskatningen af fri bil til 75 pct. af nyvognsprisen først indtræder 36måneder efter indregistreringsdatoen.2.3. Beskatning af fuldt skattepligtiges udenlandske indkomstLigningslovens § 33 A er en regel om skattefritagelse for lønindkomst fra udlandet til perso-ner, der er fuldt skattepligtige til Danmark. Lønindkomsten fritages for dansk skat uden hen-syn til, om der er betalt skat til udlandet, og i så fald hvor meget.Det foreslås, at ligningslovens § 33 A afskaffes, da forudsætningerne for den særligt gunstigeregel ikke længere er til stede. Den danske hovedregel er, at dobbeltbeskatning undgås ved, atder gives såkaldt creditlempelse, dvs. (maksimalt) lempelse for den skat, der faktisk er betalt iudlandet. Dette sikres dels gennem de dobbeltbeskatningsoverenskomster, som Danmark harindgået, og dels gennem en generel lempelsesregel i ligningslovens § 33.Ændringen imødegår, at personer, som har lønindkomst fra udlandet, men stadig er fuldt skat-tepligtige til Danmark, kan undgå at betale skat til Danmark, selv om deres indkomst i udlan-det beskattes lavt eller eventuelt slet ikke. Der vil dermed gælde samme regler for de pågæl-dende, som der gør for andre, der har indkomst fra udlandet.Afskaffelse af den særlige lempelsesregel for lønindkomst sikrer en samlet beskatning påmindst dansk niveau. Dette hindrer spekulation i forskelle i beskatningsniveauer i de forskel-lige lande.

-7-2.4. Beskatning ved arbejdsudlejeOECD har fra og med 2010 præciseret arbejdsudlejebegrebet i kommentarerne til modelover-enskomsten. Af kommentarerne til modeloverenskomstens artikel 15, punkt 8.13, fremgår det,at der ved afgørelsen af, om der foreligger arbejdsudleje eller entreprise, i første række skallægges vægt på om de tjenesteydelser, der udføres af den fysiske person, udgør en integreretdel af aktiviteterne i den virksomhed, hvor tjenesteydelserne leveres.De danske regler om arbejdsudleje blev indført, før dette begreb var omtalt i kommentarernetil modeloverenskomsten, og der er i forarbejderne angivet en række kriterier, der skal ind-drages ved afgørelsen af, om der foreligger arbejdsudleje. Det kriterium, der i internationalpraksis har udviklet sig til at være det centrale – altså om de tjenesteydelser, der udføres af enfysisk person, efter deres art er en integreret del af aktiviteterne i den virksomhed, hvor ydel-serne leveres – er ikke omtalt i forarbejderne. Dette kriterium har derfor heller ikke været ind-draget, i hvert fald ikke som et centralt kriterium, i administrativ praksis og i den efterhåndenganske omfangsrige danske retspraksis. Der er således i både administrativ praksis og doms-praksis eksempler på, at danske virksomheder får stillet udenlandsk arbejdskraft til rådighedtil at udføre bestemte arbejdsopgaver inden for virksomhedens eget forretningsområde, udenat dette anses for arbejdsudleje. Inden for brancher som f.eks. landbrug, skovbrug, gartneri ogslagteri ses det ofte, at virksomhedens normale drift formelt varetages på kortvarige entrepri-sekontrakter. På denne måde kan de danske virksomheder få arbejdet udført af udenlandskarbejdskraft, der ikke beskattes i Danmark.Under hensyn til den danske domspraksis i sager om arbejdsudleje og entreprise og SKATsegen praksis på området foreslås at skærpe retstilstanden på området gennem lovgivning. Enlovændring vil samtidig betyde nye anvisninger for sondringen mellem arbejdsudleje og en-treprise til erstatning for de anvisninger, der fulgte med forarbejderne til kildeskattelovensoprindelige regler om beskatning ved arbejdsudleje fra 1982. De oprindelige anvisningerfremgår tillige af Skatteministeriets cirkulære nr. 135 af 4. november 1988 om opkrævning afindkomst- og formueskat efter kildeskatteloven, punkt 42, og i flere af SKATs vejledninger.Gennem lovforslaget sikres det, at der i Danmark effektivt gennemføres en ny retstilstand forbeskatning af arbejdsudleje i de tilfælde, hvor den udenlandske arbejdskraft udfører arbejde,der udgør en integreret del af danske virksomheders forretningsområder.Ved på denne måde at beskatte denne arbejdskraft efter reglerne om arbejdsudleje opnås enmere lige konkurrence mellem danske og udenlandske virksomheder, idet medarbejderne i deudenlandske virksomheder ikke i samme opfang kan konkurrere på skattefordele. Forslagetvil således også modvirke social dumping, idet de lønninger, som danske virksomheder skalkonkurrere med, ikke i samme omfang kan fastsættes under hensyn til, at indkomsten ikkeskal beskattes i Danmark.2.5. Udvidet beskatning af lønarbejde i DanmarkEn person, der ikke er omfattet af reglerne om fuld skattepligt, er begrænset skattepligtig afindkomst for personligt arbejde i tjenesteforhold udført her i landet. Skattepligten forudsætter,at personen arbejder her i landet for en dansk arbejdsgiver eller for en udenlandsk arbejdsgi-

-8-ver, der har fast driftssted her i landet.Det foreslås at udvide beskatningen til også at omfatte personer, der ikke har en dansk ar-bejdsgiver eller ikke har en udenlandsk arbejdsgiver med fast driftssted i Danmark. Visseudenlandske virksomheder har ved at indrette sig på at arbejde i kortvarige entrepriser haftfordele af, at de ansatte ikke i denne situation beskattes af lønarbejde i Danmark. Efter lov-forslaget skal det ikke være muligt for personer, der overvejende opholder sig og arbejder iDanmark, at undgå begrænset skattepligt af deres løn her i landet. Lovforslaget går ud på, aten udenlandsk lønarbejder bliver begrænset skattepligtig af sin løn fra arbejde her i landet,hvis den pågældende opholder sig her i en eller flere perioder, der tilsammen overstiger 183dage inden for en 12-måneders-periode.På denne måde opnås en mere lige konkurrence mellem danske og udenlandske virksomhe-der, idet udenlandske virksomheder ikke i samme opfang kan konkurrere på skattefordele formedarbejderne. Forslaget vil på denne måde modvirke social dumping, idet de lønninger, somdanske virksomheder skal konkurrere med, ikke i samme omfang kan fastsættes under hensyntil, at indkomsten ikke beskattes i Danmark.3. Lovforslagets enkelte elementer3.1. Nedsættelse af loft over rejsefradraget3.1.1. Gældende retLønmodtagere m.v., der i arbejdsmæssig sammenhæng er på rejse, kan enten få dækket udgif-terne hertil af arbejdsgiveren ved en skattefri godtgørelse eller foretage fradrag ved opgørel-sen af den skattepligtige indkomst, jf. ligningsloven § 9 A. Der kan enten ske godtgørel-se/fradrag for faktiske rejseudgifter mod dokumentation eller ved anvendelse af standardsat-ser. For 2012 udgør standardsatserne efter reglerne 455 kr. pr. døgn for kost og småfornøden-heder og 195 kr. pr. døgn for logi, dvs. i alt 650 kr. pr døgn. Standardsatserne er begrundet iadministrative hensyn, således at lønmodtageren ikke nødvendigvis skal samle bilag for sineudgifter, hvilket f.eks. kan være besværligt, hvad angår kost og småfornødenheder.Det er en betingelse for at få udbetalt skattefri rejsegodtgørelse henholdsvis foretage fradragefter ligningslovens § 9 A, at rejsen har varet i mindst 24 timer, og at medarbejderen på grundaf afstanden mellem den sædvanlige bopæl og et midlertidigt arbejdssted ikke har mulighedfor at overnatte på den sædvanlige bopæl.Efter statsskattelovens § 6, stk. 1, litra a, kan der foretages fradrag for erhvervsmæssige udgif-ter (driftsudgifter). Med hjemmel heri kan der efter fast praksis under visse betingelser ind-rømmes enlige forsørgere, der har børn under 18 år, ugifte samlevende og gifte fradrag fordobbelt husførelse. Der kan foretages fradrag for dobbelt husførelse, når der midlertidigt bli-ver opretholdt dobbelt husførelse på grund af erhvervsmæssige forhold. Det er dog en forud-sætning, at afstanden mellem boligerne gør, at det ikke er muligt at rejse frem og tilbage dag-ligt. Der er ikke fradrag for en længere periode end 2 år, medmindre der foreligger særligeomstændigheder. I stedet for fradrag for dokumenterede faktiske merudgifter kan der ske fra-

-9-drag med en standardsats på 400 kr. pr. uge.Hvis en lønmodtager får stillet fri kost og/eller logi til rådighed eller modtager skattefri godt-gørelse eller foretager fradrag efter ligningslovens § 9 A i forbindelse med en rejse, kan mer-udgifterne forbundet hermed ikke samtidig fradrages efter reglerne om dobbelt husførelse.Rejseudgifter samt udgifter til dobbelt husførelse kan ikke fradrages, i det omfang de oversti-ger et fælles grundbeløb på 50.000 kr. (2010-niveau) i et indkomstår. Dette loft gælder bådefor fradrag med standardsatserne og med faktiske udgifter. Loftet berører derimod ikke ar-bejdsgiverens muligheder for at udbetale skattefri godtgørelse, eller at betale lønmodtagerensudgifter efter regning eller at give den pågældende fri kost og logi.Der kan dog ikke skattefrit udbetales godtgørelse for rejseudgifter m.v. omfattet af ligningslo-vens § 9 A eller § 31, stk. 4, hvis godtgørelsen fragår i en forud aftalt bruttoløn, jf. ligningslo-vens § 9, stk. 4, 3. pkt. Tilsvarende gælder i forhold til godtgørelse for befordringsudgifteromfattet af ligningslovens § 9 B eller § 31, stk. 5.Der gælder således et modregningsforbud, der rammer tilfælde, hvor lønnen løbende nedsæt-tes i overensstemmelse med antallet af rejsedage eller antallet af kørte kilometer, dvs. medden udbetalte rejsegodtgørelse/befordringsgodtgørelse. Det står dog lønmodtager og arbejds-giver frit for at aftale lønvilkår - herunder en generel lønnedsættelse - under hensyntagen tilårets gennemsnitlige rejseudgifter eller befordringsudgifter mod, at der fremover udbetalesskattefri godtgørelse oven i lønnen.Rejseudgifter og udgifter til dobbelt husførelse kan trækkes fra, uanset de fradragsberettigedeudgifter ikke overstiger bundfradraget på 5.500 kr. (2012) i ligningslovens § 9, stk. 1. Fradra-get er et ligningsmæssigt fradrag.Rejsereglerne finder anvendelse, når en arbejdsgiver sender en medarbejder på tjenesterejse,men har siden den såkaldte Storebæltsdom i 1996 (Højesterets dom af 30. august 1996) ogden opfølgende lovgivning herpå også kunnet anvendes af lønmodtagere, som selv har valgtat rejse hen til den midlertidige arbejdsplads (selvvalgt rejse). I sidstnævnte tilfælde tagerlønmodtageren typisk fradrag med standardsatserne ved indkomstopgørelsen.Baggrunden for reglerne er, at lønmodtageren i en begrænset periode, dvs. under en rejse, harudgifter til kost og logi som følge af, at vedkommende befinder sig på et midlertidigt arbejds-sted under nye og anderledes forhold. Standardsatserne er de samme, hvad enten lønmodtage-ren får skattefri godtgørelse eller tager fradrag, men fradraget har en lavere skattemæssigværdi. Da der er tale om standardsatser, vil disse i visse tilfælde overkompensere i forhold tilde faktiske udgifter og i andre tilfælde underkompensere. I sidstnævnte tilfælde vil lønmodta-geren dog i stedet have mulighed for at få dækket sine udgifter efter regning eller foretagefradrag for sine faktiske, dokumenterede udgifter.Rejsereglerne gælder for alle lønmodtagere og for rejse i såvel Danmark som udlandet. Dergælder derfor de samme regler for eksempelvis en dansk håndværker som for en håndværker

- 10 -fra et andet land, der er skattepligtig til Danmark. En håndværker, der har sin sædvanlige bo-pæl i Jylland og arbejder midlertidigt på Sjælland, kan således anvende rejsereglerne på sam-me vis som en håndværker, der har sin sædvanlige bopæl i udlandet og arbejder midlertidigt iDanmark.Selvstændigt erhvervsdrivende, der på grund af afstanden mellem bopæl og et midlertidigtarbejdssted ikke har mulighed for at overnatte på deres sædvanlige bopæl, kan ligesom løn-modtagere foretage fradrag med standardsatserne eller foretage fradrag for de faktiske doku-menterede erhvervsmæssige udgifter til kost, småfornødenheder og logi efter ligningslovens §9 A, stk. 8.Betingelserne for at være på rejse er de samme som for lønmodtagere. Ligesom for lønmodta-gere kan rejseudgifterne ikke fradrages i det omfang de overstiger et grundbeløb på 50.000 kr.(2010-niveau) i et indkomstår. For selvstændigt erhvervsdrivende gælder dette loft dog kunfor fradrag med standardsatserne og ikke for fradrag med de faktiske udgifter.Både fradrag efter standardsatserne og for faktiske udgifter kan tages ved opgørelsen af denselvstændigt erhvervsdrivendes personlige indkomst.3.1.2. LovforslagetDet foreslås, at det fælles fradragsloft for rejseudgifter og dobbelt husførelse nedsættes fra50.000 kr. til 25.000 kr. pr. indkomstår. Efter nedsættelse af fradragsloftet til 25.000 kr. vilder være mulighed for at fradrage rejseudgifter med standardsatser i 38 døgn pr. år.Fradragsloftet gælder både for fradrag med standardsatserne og med faktiske udgifter. Fra-dragsloftet berører derimod som hidtil ikke arbejdsgiverens muligheder for at udbetale skatte-fri godtgørelse eller at betale lønmodtagerens udgifter efter regning eller at give den pågæl-dende fri kost og logi.Det foreslås endvidere, at nedsættelsen af fradragsloftet til 25.000 kr. pr. indkomstår også skalgælde for de selvstændigt erhvervsdrivende, som efter gældende regler har mulighed for atforetage fradrag med standardsatserne på helt samme måde som lønmodtagere med op til50.000 kr. pr. indkomstår. Hermed gøres der ikke forskel på selvstændige og lønmodtagere,hvilket var begrundelsen, da de selvstændiges mulighed for fradrag med standardsatserne blevindført. Normalt vil en selvstændigt erhvervsdrivende på rejse dog fratrække de faktiske ud-gifter som driftsudgifter. Når selvstændigt erhvervsdrivende tager fradrag med de faktiskeudgifter, gælder fradragsloftet ikke, og dette sker der ingen ændring i.Den foreslåede nedsættelse af loftet over fradrag for rejseudgifter til 25.000 kr. pr. indkomstårkan skabe et øget incitament til, at lønmodtagerne indgår aftaler med arbejdsgiverne om løn-nedgang mod at få udbetalt skattefri godtgørelse.Da arbejdsgiverne har fradrag for udgiften, uanset om udbetalingen sker som løn eller somskattefri godtgørelse, og da lønmodtagerne opnår en gevinst ved at omlægge en skattepligtiglønindkomst til en skattefri rejsegodtgørelse, vil en sådan adfærd mindske virkningen af en

- 11 -nedsættelse af fradragsloftet.Der foreslås derfor en styrkelse af den gældende værnsregel i ligningslovens § 9, stk. 4, 3.pkt., der sikrer, at der ikke kan ske udbetaling af skattefri rejse- og befordringsgodtgørelse,hvis den skattepligtige løn løbende bliver nedsat i overensstemmelse med antallet af rejsedageeller antallet af kørte kilometer, dvs. med den udbetalte rejsegodtgørelse eller befordrings-godtgørelse. Styrkelsen af værnsreglen medfører, at der heller ikke kan ske udbetaling af skat-tefri rejse- og befordringsgodtgørelse, hvis der er indgået aftale med arbejdsgiveren om løn-nedgang for at få udbetalt godtgørelse, uanset lønnedgangen ikke svarer nøjagtig til den udbe-talte godtgørelse.Det er i den forbindelse vigtigt at holde fast i, at de omhandlede skattefrie godtgørelser erkompensation for afholdte udgifter og ikke en del af lønnen. Forslaget omfatter derfor ogsåudbetaling af befordringsgodtgørelse omfattet af ligningsloven § 9 B og § 31, stk. 5.Ud over de tilfælde, der er omfattet af den gældende værnsregel, dvs. tilfælde, hvor lønnenbliver nedsat med den udbetalte godtgørelse, vil eksempelvis også tilfælde, hvor lønmodtage-ren aftaler en generel lønnedsættelse under hensyntagen til årets gennemsnitlige rejse- og/ellerbefordringsudgifter mod, at der fremover udbetales skattefri godtgørelse oven i lønnen, væreomfattet af den nye værnsregel.Der vil også være tale om, at lønmodtageren har kompenseret arbejdsgiveren ved lønomlæg-ning, hvis der i forbindelse med ansættelsen aftales en lavere løn end den vedkommende el-lers kunne have fået, mod at den skattepligtige til gengæld får udbetalt skattefri godtgørelseoven i lønnen.Forpligter lønmodtageren sig eksempelvis til ubetalt merarbejde mod til gengæld at få udbe-talt skattefri godtgørelse for rejse- og/eller befordringsudgifter, er der ligeledes tale om, at derydes kompensation ved lønomlægning.Hvis lønmodtageren ved lønomlægning har kompenseret arbejdsgiveren m.v. for at få udbe-talt skattefri rejse- og/eller befordringsgodtgørelse omfattet af ligningsloven § 9 A, § 9 B,eller § 31, stk. 4 eller stk. 5, vil en sådan godtgørelse skulle medregnes ved indkomstopgørel-sen.3.2. Øget beskatning af fri bil3.2.1. Gældende retFår en person som led i et ansættelsesforhold eller som led i en aftale om ydelse af personligtarbejde i øvrigt stillet en bil til rådighed, som kan anvendes privat, er der tale om et skatte-pligtigt personalegode (fri bil), jf. ligningslovens § 16, stk. 1.Tilsvarende gælder personer, der er valgt til medlem af eller medhjælp for bestyrelser, udvalg,kommissioner, råd, nævn eller andre kollektive organer, herunder Folketinget, regionsråd ogkommunalbestyrelser, jf. ligningslovens § 16, stk. 1.

- 12 -

Endvidere ligestilles en selvstændigt erhvervsdrivende, der anvender virksomhedsordningen,og som har valgt at lade en blandet benyttet bil indgå i denne ordning, med en ansat, der harfået stillet bil til privat rådighed af en arbejdsgiver.Den skattepligtige værdi af en bil, der er stillet til rådighed for en arbejdstagers private benyt-telse af en arbejdsgiver, er efter de gældende regler fastsat til en årlig værdi på 25 pct. af dendel af bilens værdi, der ikke overstiger 300.000 kr. og 20 pct. af resten. Den skattepligtigeværdi beregnes dog mindst af 160.000 kr., jf. ligningslovens § 16, stk. 4.Værdien af bilen er anskaffelsessummen inkl. moms og levering. Grundlaget for beskatningenhos lønmodtageren sker som udgangspunkt ud fra den forudsætning, at arbejdsgiveren afhol-der alle udgifter vedrørende bilen. Værdiansættelsen er uafhængig af omfanget af den ansattesfaktiske benyttelse af bilen til privat brug.Har den ansatte i indkomståret af beskattede midler betalt til arbejdsgiveren for brug af bilen,reduceres den opgjorte skattepligtige værdi for det pågældende år hermed.Har arbejdsgiveren lejet eller leaset den bil, der stilles til rådighed, beskattes arbejdstagerenpå grundlag af den pris, som arbejdsgiveren måtte have betalt, hvis arbejdsgiveren havde købtbilen, dvs. bilens anskaffelsessum inkl. moms og levering.Ved opgørelsen af den værdi, som den skattemæssige værdi beregnes af (beregningsgrund-laget), skelnes mellem, om firmaet har anskaffet bilen højst 3 år efter bilens første registreringi Centralregistret for Motorkøretøjer eller ej.For biler anskaffet højst 3 år efter bilens første indregistrering fastsættes beregningsgrund-laget med udgangspunkt i nyvognsprisen. Nyvognsprisen anvendes kun i det indkomstår,hvori bilen er indregistreret første gang, samt de 2 følgende indkomstår. I det 4. og de efter-følgende indkomstår nedsættes værdien til 75 pct. af nyvognsprisen, dog ikke til et beløb un-der 160.000 kr. Det afhænger således af indregistreringstidspunktet, hvor lang tid der går, førbeskatningsgrundlaget nedsættes.For biler, der er anskaffet mere end 3 år efter første indregistrering, opgøres bilens værdi tilarbejdsgiverens købspris inklusive eventuelle istandsættelsesudgifter. Biler, som arbejdsgive-ren lejer eller leaser, værdiansættes på samme måde som biler, arbejdsgiveren ejer. Det vilsige, som om bilen var erhvervet til eje på tidspunktet for indgåelsen af leje- eller leasingafta-len.Beskatningen er fastsat med udgangspunkt i, at den skattepligtige værdi af fri bil svarer til,hvad det koster at holde en tilsvarende bil som privatperson. Heri indgår eksempelvis anskaf-felsesudgifter, afskrivninger på bilen, forsikring, service- og reparationsudgifter og brændstof-forbrug ved et normalt privat kørselsomfang.Til den skattepligtige værdi af fri bil medregnes et miljøtillæg. Miljøtillægget udgør den årlige

- 13 -afgift eksklusive udligningsafgift og privatbenyttelsestillæg, der skal betales for bilen efterbrændstofforbrugsafgiftsloven eller efter vægtafgiftsloven. Miljøtillægget for en dieseldrevenfirmabil uden partikelfilter forøges endvidere med et partikelfiltertillæg på 1.000 kr.Miljøtillægget giver et incitament for arbejdstageren til at vælge en brændstoføkonomisk fir-mabil, da tillægget er baseret på ejerafgiften, som er differentieret efter bilens brændstoffor-brug.Ejerafgiften er således fastsat ud fra, at der er et fast forhold mellem forbruget af brændstof ogantal kørte kilometer. En konsekvens heraf er, at ejerafgiften er direkte sammenhængendemed den mængde CO2, der udledes pr. kørt kilometer.3.2.2. LovforslagetForslaget har til formål at øge tilskyndelsen til at anskaffe mere brændstoføkonomiske firma-biler yderligere, ligesom det ikke findes rimeligt, at de skattepligtigee beskattes forskelligtafhængig af, om en firmabil er indregistreret først på året eller i slutningen af året.Der foreslås derfor, at der sker en forhøjelse af miljøtillægget på 50 pct., når det medregnes tilden skattepligtige værdi af fri bil, og at nedsættelsen af beregningsgrundlaget for beskatnin-gen af fri bil til 75 pct. af nyvognsprisen først indtræder 36 måneder efter indregistreringsda-toen.Forslaget om ændring af beregningsgrundlaget for fri bil sikrer en mere rimelig og ensartetopgørelse af beskatningsgrundlaget. Som det er i dag, skal den, der får stillet en nyindregistre-ret firmabil til rådighed i januar, betale skat i forhold til nyvognsprisen i 36 måneder, mensden, hvis firmabil er indregistreret i december, kun skal betale skat i forhold til nyvognspriseni 2 år og 1 måned, dvs. i alt 25 måneder, før beskatningsgrundlaget nedsættes til 75 procent.3.3. Beskatning af fuldt skattepligtiges udenlandske indkomst3.3.1. Gældende retEfter ligningslovens § 33 A fritages en fuldt skattepligtig person for beskatning i Danmark aflønindkomst, som erhverves under ophold uden for riget – dvs. Danmark, Færøerne og Grøn-land – af mindst seks måneders varighed. Det er tilladt at afbryde udlandsopholdet i forbin-delse med nødvendigt arbejde i Danmark i direkte tilknytning til udlandsopholdet. Det er ogsåtilladt at opholde sig i Danmark i forbindelse med ferie og lign. Den samlede varighed af op-hold i Danmark må dog ikke overstige 42 dage i løbet af de seks måneder. Der er ingen over-grænse for, hvor længe man kan opholde sig uden for riget og fortsat være omfattet af be-stemmelsen.Skattefritagelsen gives ved, at den pågældende persons danske og udenlandske indkomst i etindkomstår opgøres samlet, og der beregnes en skat. Denne skat nedsættes herefter med dendel, der forholdsmæssigt falder på den udenlandske indkomst (exemption med progressions-forbehold).

- 14 -Den danske skat nedsættes som anført, uanset om der er betalt skat i udlandet af den uden-landske indkomst eller ej. Arbejder man i udlandet i seks måneder eller mere under forhold,hvor der ikke sker beskatning i udlandet, er resultatet således, at den pågældende indkomstslet ikke beskattes. Dog omfatter skattefritagelsen kun halvdelen af den danske skat, hvisDanmark har beskatningsretten til lønnen efter en dobbeltbeskatningsoverenskomst.Der gælder særlige regler for offentligt ansatte. Får en offentligt ansat udetillæg efter lignings-lovens § 7, nr. 15, eller skattefri rejsegodtgørelse efter ligningslovens § 9 A under udlandsop-holdet, kan ligningslovens § 33 A ikke anvendes. Bestemmelsen kan heller ikke anvendes afoffentligt ansatte, der er omfattet af en kollektiv overenskomst, medmindre det udtrykkeligtfremgår af overenskomsten, at lønnen er fastsat under hensyn til lempelse efter ligningslovens§ 33 A.3.3.2. LovforslagetDet foreslås at ophæve ligningslovens § 33 A, da forudsætningerne for bestemmelsen ikkelængere er til stede. Det betyder, at der fremover kun kan opnås lempelse i den danske skat afløn i udlandet i det omfang, der er betalt skat af lønnen i udlandet. Forslaget indebærer, at deinterne danske regler tilrettes efter internationale standarder, således at det aldrig kan fore-komme, at lønnen ikke beskattes nogen steder.Bestemmelsen kom i sin oprindelige udformning ind i lovgivningen med virkning fra ind-komståret 1976 (lov nr. 649 af 19. december 1975, jf. lovforslag L 97, 1975/76.) Bestemmel-sen tog sigte på den situation, at en medarbejder arbejder i en periode i udlandet for en danskarbejdsgiver. Tankegangen var, at den danske arbejdsgiver i en sådan situation kun skulleafholde en lønudgift svarende til beskatningsniveauet i opholdslandet – og det ville ofte værelavere end i Danmark.Bestemmelsen bygger således på en antagelse om, at lønindkomsten under udlandsopholdetvil blive beskattet i udlandet efter de regler, der gælder dér. Er skatten i udlandet lavere end iDanmark, skal Danmark ikke opkræve differencen. Dette ville ellers være muligt efter be-stemmelsen i ligningslovens § 33. Efter denne bestemmelse nedsættes den danske skat højstmed det beløb, der faktisk er betalt i udlandet – denne metode kaldes ”credit”.Da ligningslovens § 33 A blev indført, var det stadig almindeligt at anvende exemption somgenerel lempelsesmetode i dobbeltbeskatningsoverenskomster. Det er det ikke længere. Dan-mark accepterer ikke længere exemption som generel lempelsesmetode og har i mange år ikkegjort det. Begrundelsen er, at exemptionsmetoden kan give mulighed for beskatning på etmeget lavt niveau eller endda skattefritagelse i begge lande – også kaldet ”dobbelt ikke-beskatning”.I stedet anvender Danmark i dag credit som generel lempelsesmetode. Dette sikrer en samletbeskatning på dansk niveau, og det hindrer spekulation i forskelle i beskatningsniveauer lan-dene imellem. Danmark anvender dog exemptionsmetoden i forbindelse med lønindkomst,når det drejer sig om indkomst optjent i Sverige, Norge og Tyskland. Dette skyldes, at man idisse lande opkræver meget høje sociale bidrag hos arbejdsgiverne. Disse bidrag kan man

- 15 -ikke indregne i en creditlempelse, da de som nævnt ikke påhviler lønmodtageren, men ar-bejdsgiveren. Derfor anvendes exemptionsmetoden, men kun i de tilfælde, hvor disse storearbejdsgiverbidrag er betalt. Hvis disse bidrag ikke er betalt – fordi den pågældende er socialtsikret i Danmark – anvendes creditmetoden.I dag anvendes ligningslovens § 33 A ikke blot af personer, som arbejder i udlandet for endansk arbejdsgiver i en periode. Der er langt større bevægelighed i dag, end der var for 35 årsiden, og det er på ingen måde usædvanligt, at en person i en kortere eller længere periodearbejder i udlandet for en udenlandsk arbejdsgiver, samtidig med at personen har bevaret sinfulde skattepligt til Danmark. Anvendes bestemmelsen, kan personen undgå at betale skat tilDanmark, samtidig med, at den pågældende og en eventuel familie opnår de fordele af vel-færdsmæssig karakter, som tilhørsforholdet til Danmark medfører. Fordelen er upåvirket af,om personen indretter sig, så der opnås en meget lav eller måske slet ingen beskatning i ud-landet efter de regler, der gælder dér.Når ligningslovens § 33 A afskaffes, vil personer, der opholder sig i udlandet, i stedet kunnefå creditlempelse for skat, der er betalt i udlandet, ved at anvende ligningslovens § 33 eller dedobbeltbeskatningsoverenskomster, som Danmark har indgået. Dobbeltbeskatning kan såle-des stadig undgås.3.4. Beskatning ved arbejdsudleje3.4.1. Gældende retVederlag, som erhverves i forbindelse med arbejdsudleje, beskattes efter reglerne om begræn-set skattepligt, jf. kildeskattelovens § 2, stk. 1, nr. 3. Efter bestemmelsen beskattes personer,der ikke er fuldt skattepligtige til Danmark, af indkomst erhvervet i forbindelse med at værestillet til rådighed for at udføre arbejde her i landet.Reglen finder ikke anvendelse, nårarbejdstageren er fuldt skattepligtig til Danmark,arbejdstageren er begrænset skattepligtig efter kildeskattelovens § 2, stk. 1, nr. 1,aftalen om arbejdsudleje indgås mellem to danske virksomheder,den udenlandske arbejdsgiver, som stiller arbejdskraft til rådighed, har fast driftsstedher i landet, ellerarbejdstageren er udøvende kunstner, musiker, artist eller sportsudøver.Spørgsmålet om, hvorvidt en aftale vedrører arbejdsudleje eller entreprise, har i praksis givetanledning til tvivl. Det skyldes, at kontrakter om arbejdsudleje kan være svære at adskille fraentreprisekontrakter. Det er vigtigt at få afklaret, om en aftale vedrører arbejdsudleje ellerentreprise. Ved arbejdsudleje bliver arbejdstageren umiddelbart beskattet af indkomsten. Vedentreprise er arbejdstageren kun skattepligtig til Danmark, hvis den pågældende er undergivetfuld skattepligt, eller hvis den udenlandske arbejdsgiver har fast driftssted her i landet.I cirkulære til kildeskatteloven nr. 135 af 4. november 1988 om opkrævning af indkomst- ogformueskat efter kildeskatteloven, punkt 42, er det nærmere beskrevet, hvad der skal forstås

- 16 -ved arbejdsudleje. Cirkulærets retningslinjer svarer i store træk til de kriterier, som før 2010fremgik af kommentarerne til OECD’s modeloverenskomst, artikel 15, punkt 8.I cirkulæret lægges der vægt på, om,1. den overordnede ledelse af arbejdet påhviler hvervgiveren,2. arbejdet udføres på en arbejdsplads, som hvervgiver disponerer over, og for hvilkenhvervgiveren bærer ansvaret,3. vederlaget til udlejeren beregnes efter den tid, der er medgået, eller under hensyntagentil anden sammenhæng mellem vederlag og den løn, arbejdstageren får,4. hovedparten af arbejdsredskaber og materiel stilles til rådighed af hvervgiveren, og5. udlejeren ikke ensidigt fastsætter antallet af arbejdstagere og deres kvalifikationer.Afgørelsen træffes herefter ud fra en konkret vurdering af disse forhold. Der foreligger enrigholdig dansk doms- og afgørelsespraksis på området. Helt overordnet kan praksis sammen-fattes således, at hvis arbejdet er beskrevet i en kontrakt og bliver selvstændigt udført af denudenlandske virksomhed til en fast pris, vil aftalen i mange tilfælde blive anset som en entre-priseaftale med den konsekvens, at de udenlandske arbejdstagere ikke betaler skat til Dan-mark. Det kan også blive resultatet, når en dansk virksomhed får stillet udenlandsk arbejds-kraft til rådighed til at udføre bestemte arbejdsopgaver inden for sin egen virksomheds forret-ningsområde. Inden for brancher som f.eks. landbrug, skovbrug, gartneri og slagteri er dereksempler på, at virksomhedens normale drift formelt varetages på kortvarige entreprisekon-trakter. På den måde kan de danske virksomheder efter omstændighederne få arbejdet udførtaf udenlandsk arbejdskraft, der ikke beskattes i Danmark.Den udenlandske virksomhed kan være i samme branche som den danske virksomhed og kanderfor netop stille en bestemt kvalificeret arbejdskraft til rådighed, som en dansk virksomhedefterspørger. Men den udenlandske virksomhed kan f.eks. også være et vikarbureau, der for-midler arbejdskraft inden for flere erhverv, herunder også arbejdskraft uden særlige kvalifika-tioner.3.4.2. LovforslagetForslaget går ud på at sikre beskatning i de situationer, hvor udenlandsk arbejdskraft modta-ger vederlag for personligt arbejde i forbindelse med at være stillet til rådighed for at udførearbejde her i landet, når arbejdet udgør en integreret del af virksomheden. Det kan være ar-bejde, som udgør virksomhedens kerneydelser, eller arbejde, som udøves som et naturligt ledi en virksomheds drift, f.eks. bogholderi, rengøring eller kantinedrift.Forslaget skal ses som et led i, at Danmark tilnærmer sig internationale standarder for, hvadder skattemæssigt skal anses for arbejdsudleje.Den skatteretlige afgørelse er ikke bundet af, hvad parterne gennem aftaler formelt og kon-traktligt forpligter sig til. Den udenlandske virksomhed kan f.eks. ikke med skattemæssigvirkning aftale sig til, at det arbejde, der udgør en integreret del af den danske virksomhedsforretningsområde, og som udføres i selve virksomheden, skattemæssigt skal anses som en-treprise. Selv om en dansk virksomhed formelt indgår en entreprisekontrakt med en uden-

- 17 -landsk arbejdsgiver, omfattes vederlaget til den udenlandske arbejdskraft i disse tilfælde afdansk beskatning. Det skal f.eks. ikke tillægges betydning, om betalingen til den udenlandskevirksomhed er fastsat med et bestemt beløb, eller om betaling sker efter forbrug af antal timeri den danske virksomhed, når arbejdet udgør en integreret del af den danske virksomheds for-retningsområde.I den hidtidige praksis har det ofte været tillagt stor vægt, at den udenlandske virksomhed i enentreprisekontrakt har påtaget sig forskellige former for ansvar over for den danske virksom-hed. Der kan være tale om ansvar for fejl og mangler eller for forsinkelser i arbejdet.Den form for afledet ansvar over for den danske virksomhed har efter forslaget ikke betyd-ning, hvis opgaven er en integreret del af den danske virksomheds forretningsområde.Der foreligger imidlertid ikke arbejdsudleje, i det omfang den danske virksomhed har out-sourcet arbejdsopgaven til en selvstændig virksomhed, således at arbejdsopgaven ikke længe-re er integreret i den danske virksomhed. Tilsvarende kan den danske virksomhed også fåleveret ydelserne af en selvstændig kontraktproducent, uden at dette samarbejde anses foromfattet af arbejdsudleje. Er ydelserne ikke tilstrækkeligt udskilt af den danske virksomhed,må de stadig anses for at udgøre en integreret del af virksomhedens forretningsområde.3.5. Udvidet beskatning af lønarbejde i Danmark3.5.1. Gældende retPersoner, der ikke er omfattet af reglerne om fuld skattepligt, er efter kildeskattelovens § 2,stk. 1, nr. 1, pligtige til at svare indkomstskat til staten af indkomst i form af vederlag for per-sonligt arbejde i tjenesteforhold udført her i landet. Skattepligten omfatter tillige vederlag forpåtagelse af indskrænkninger i adgangen til fri erhvervsudøvelse (konkurrenceklausuler), nårdet modtagne vederlag har sammenhæng med et nuværende eller tidligere tjenesteforhold heri landet. Det er uden betydning for skattepligten, hvilken form vederlaget udbetales i, samt omretten til indkomsten eller vederlaget er erhvervet efter ophør af arbejdet her i landet.Skattepligten omfatter endvidere fratrædelsesgodtgørelser, løn i en opsigelsesperiode og lig-nende ydelser, når en sådan indkomst erhverves i forbindelse med ophør af et ansættelsesfor-hold, der har omfattet arbejde udført her i landet, og lønindkomsten har været undergivetdansk beskatning. Vedrører en sådan indkomst både arbejde udført her i landet og arbejdeudført uden for Danmark, omfatter skattepligten kun den del, der kan henføres til arbejde iDanmark.Efter kildeskattelovens § 2, stk. 9, omfatter skattepligten efter kildeskattelovens § 2, stk. 1, nr.1, ikke lønindkomst, der udbetales af en fysisk eller juridisk person, der ikke har hjemtingeller fast driftssted her i landet. Hvis den, for hvis regning udbetalingen foretages, ikke harhjemting her i landet, men udbetalingen foretages af en fysisk eller juridisk person, som har etfast driftssted her i landet og derfor er skattepligtig efter kildeskattelovens § 2, stk. 1, nr. 4,eller selskabsskattelovens § 2, stk. 1, litra a, omfattes indkomsten dog af § 2, stk. 1, nr. 1, 2, 7og 10-29.

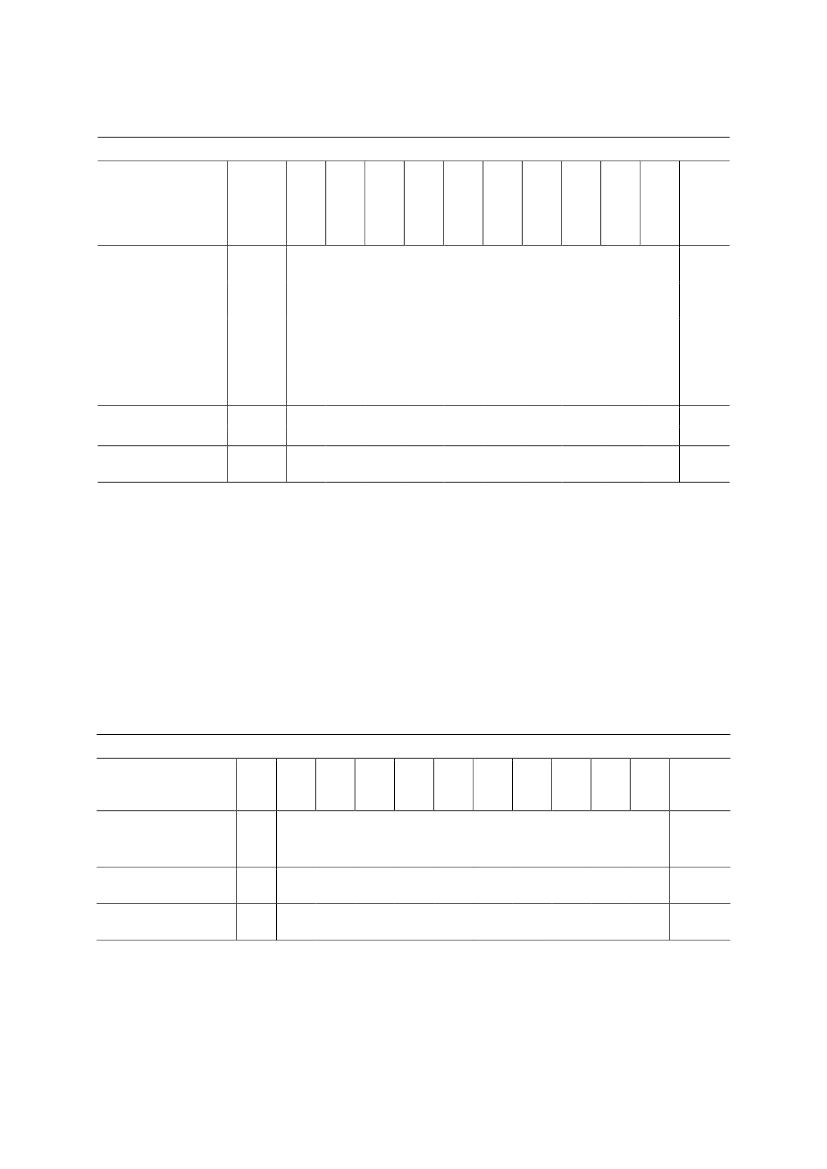

- 18 -3.5.2. LovforslagetPersoner, der ikke er omfattet af reglerne om fuld skattepligt i kildeskattelovens § 1, er efterkildeskattelovens § 2, stk. 1, nr. 1, begrænset skattepligtige af indkomst for personligt arbejdei tjenesteforhold udført her i landet. Skattepligten forudsætter efter kildeskattelovens § 2, stk.9, at personen arbejder her i landet for en dansk arbejdsgiver eller for en udenlandsk arbejds-giver, der har fast driftssted her i landet.Det foreslås at ændre bestemmelsen i kildeskattelovens § 2, stk. 9, ved at udvide beskatningentil også at omfatte personer, der arbejder i Danmark for en udenlandsk arbejdsgiver uden fastdriftssted i Danmark. Efter forslaget kan personen beskattes af sin lønindtægt, hvis den på-gældende opholder sig her i landet i en eller flere perioder, der tilsammen overstiger 183 dageinden for en 12-måneders-periode.En person, der arbejder for en arbejdsgiver med hyppigt skiftende arbejdssteder, og som pådenne måde arbejder for en arbejdsgiver uden fast driftssted i Danmark, bliver således efterforslaget begrænset skattepligtig af sin lønindkomst her i landet, hvis personens samlede op-hold i Danmark overstiger 183 dage inden for en 12-måneders-periode.4. Økonomiske konsekvenser for det offentligeDe samlede økonomiske konsekvenser for det offentlige af lovforslag, der fremsættes som ledi gennemførelsen af Skattereformen, fremgår af forslag til lov om ændring af ligningsloven,personskatteloven og lov om en børne- og ungeydelse (Skattereformen).De provenumæssige konsekvenser af de elementer i Skattereformen, der er indeholdt i nær-værende lovforslag, er sammenfattet i tabel 4.1. Efter tabellen gives en uddybende provenu-vurdering af de enkelte forslag.Samlet set skønnes den del af Skattereformen, der vedrører dette lovforslag, at medføre etmerprovenu på ca. 570 mio. kr. årligt målt i varig virkning efter tilbageløb og adfærd.I 2013 og 2014 skønnes lovforslaget at medføre et samlet umiddelbart merprovenu på ca. 645mio. kr. og ca. 865 mio. kr.For kommune- og kirkeskatten medfører forslaget et merprovenu på ca. 330 mio. kr. i 2013og ca. 445 mio. kr. årligt fra 2014.Virkningerne på det kommunale skatteprovenu i de kommuner, der har valgt at selvbudgetterefor 2013, vil blive neutraliseret, da provenuvirkningerne af tidsmæssige grunde ikke har kun-net indgå i opgørelsen af det statsgaranterede kommunale udskrivningsgrundlag for 2013, jf.også bemærkningerne til lovforslagets § 3.Lovforslaget har ingen provenumæssige konsekvenser for regionerne.For finansåret 2013 skønnes lovforslaget at medføre et merprovenu på ca. 645 mio. kr.

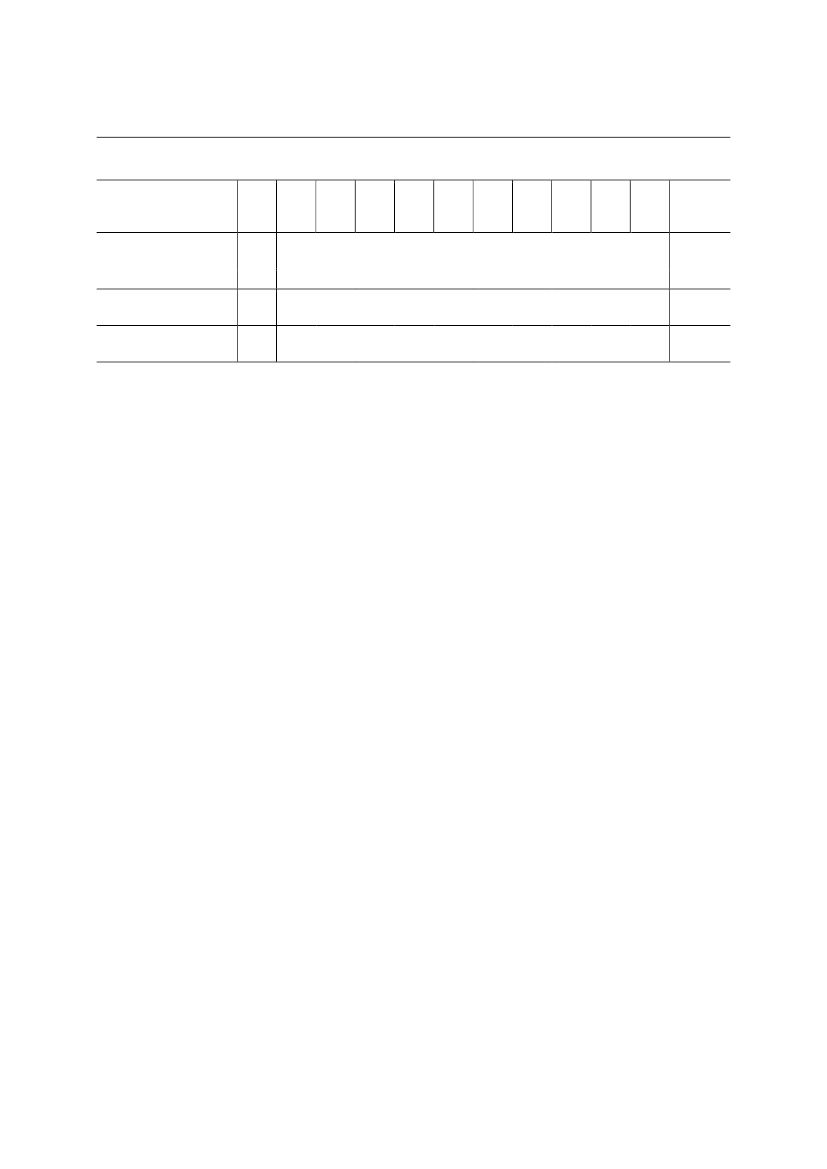

- 19 -Tabel 4.1. Samlede provenumæssige konsekvenser af lovforslagetVarigvirkningeftertilbageløbFinansårMio. kr. (2013-niveau) og adfærd 2013 2014 2015 2016 2017 2018 2019 2020 2021 2022 20135.1 Nedsættelse af loftover rejsefradraget100 135 130 125 125 120 115 110 110 110 1101355.2 Øget beskatning affri bil130 220 220 220 220 220 220 220 220 220 2202205.3 Beskatning af fuldtskattepligtiges uden-landske lønindkomst260 200 415 415 415 415 415 415 415 415 4152005.4 Beskatning afarbejdsudleje80 901)100 100 100 100 100 100 100 100 10090570 645 865 860 860 855 850 845 845 845 845645Lovforslaget i alt

heraf kommuneskat- 330 445 445 445 445 445 445 445 445 445-Lovforslaget i alt efterautomatisk tilbageløb570 515 685 680 680 675 670 665 665 665 665-1) Forslaget skønnes at medføre et umiddelbart merprovenu i 2012 på ca. 15 mio. kr., jf. afsnit 4.4.

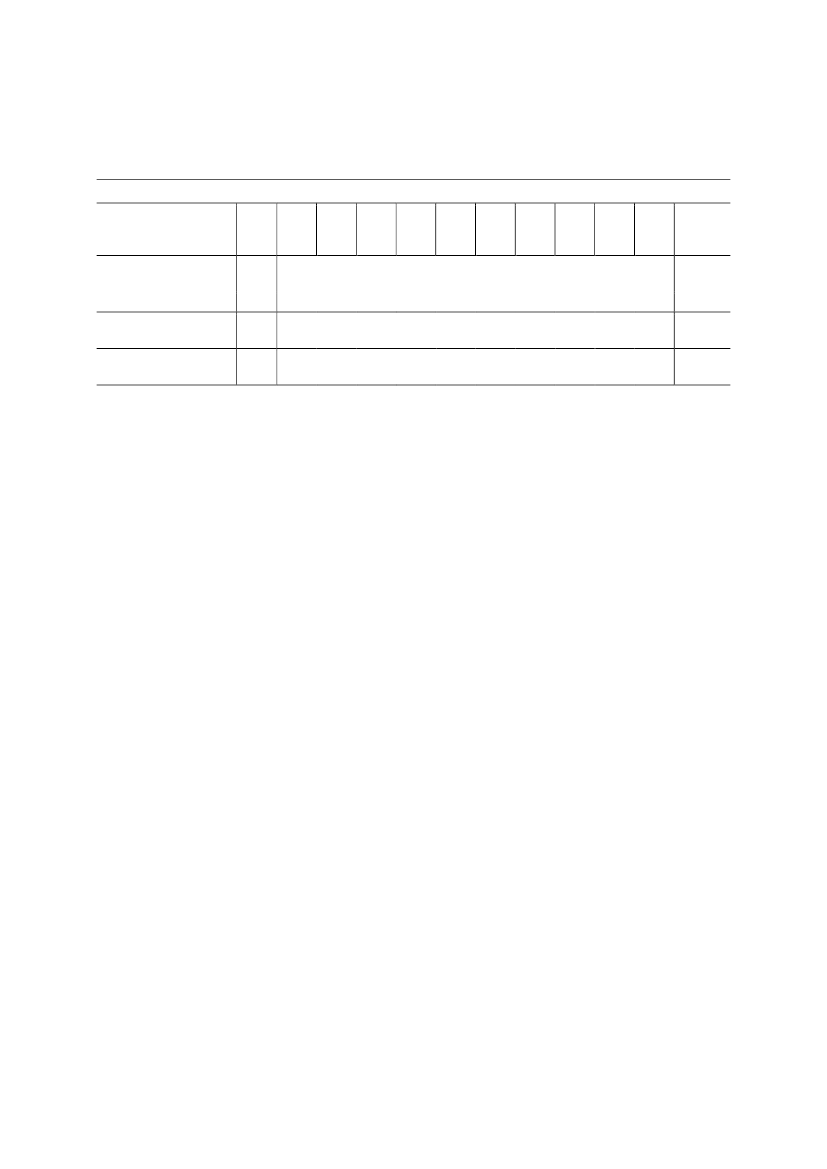

4. 1. Nedsættelse af loft over rejsefradragetMed lovforslaget nedsættes det nugældende loft over rejsefradraget fra 50.000 kr. til 25.000kr. I 2010, som var det første år med det gældende loft på 50.000 kr., udgjorde det samlederejsefradrag ca. 1,15 mia. kr. svarende til en skatteværdi på knap 300 mio. kr. (2019-regler).2010-tallene viser, at omkring 20.000 personer selvangav rejsefradrag, der var større end25.000 kr. årligt. Med nedsættelsen af det eksisterende loft over rejsefradraget til 25.000 kr.vil de berørte personers rejsefradrag umiddelbart falde med ca. 415 mio. kr. (2013-niveau). Påden baggrund skønnes forslaget at medføre et umiddelbart merprovenu i 2013 på ca. 135 mio.kr. faldende til ca. 110 mio. kr. frem mod 2019, jf. tabel 4.2.Tabel 4.2. Provenuvirkning af nedsættelse af loft over rejsefradragetMio. kr. (2013-niveau)Umiddelbar provenu-virkningheraf kommuneskatProvenuvirkning efterautomatisk tilbageløbProvenuvirkning inkl.arbejdsudbudseffektVarigvirk-Finansårning 2013 2014 2015 2016 2017 2018 2019 2020 2021 20222013110-100100135110120-130110115-125110110-125110110-120110105-115110100-11011095-11011095-11011095-11011095-135---

Anm: Der er anvendt en tilbageløbsprocent på 12 i form af moms og afgifter.

Efter tilbageløb på moms og afgifter skønnes merprovenuet fra 2019 at udgøre ca. 100 mio.kr. årligt. Forslaget vurderes kun at have begrænsede virkninger på arbejdsudbuddet.4.2. Øget beskatning af fri bilForslagene om at forhøje miljøtillægget med 50 pct. og om at justere beregningsgrundlaget

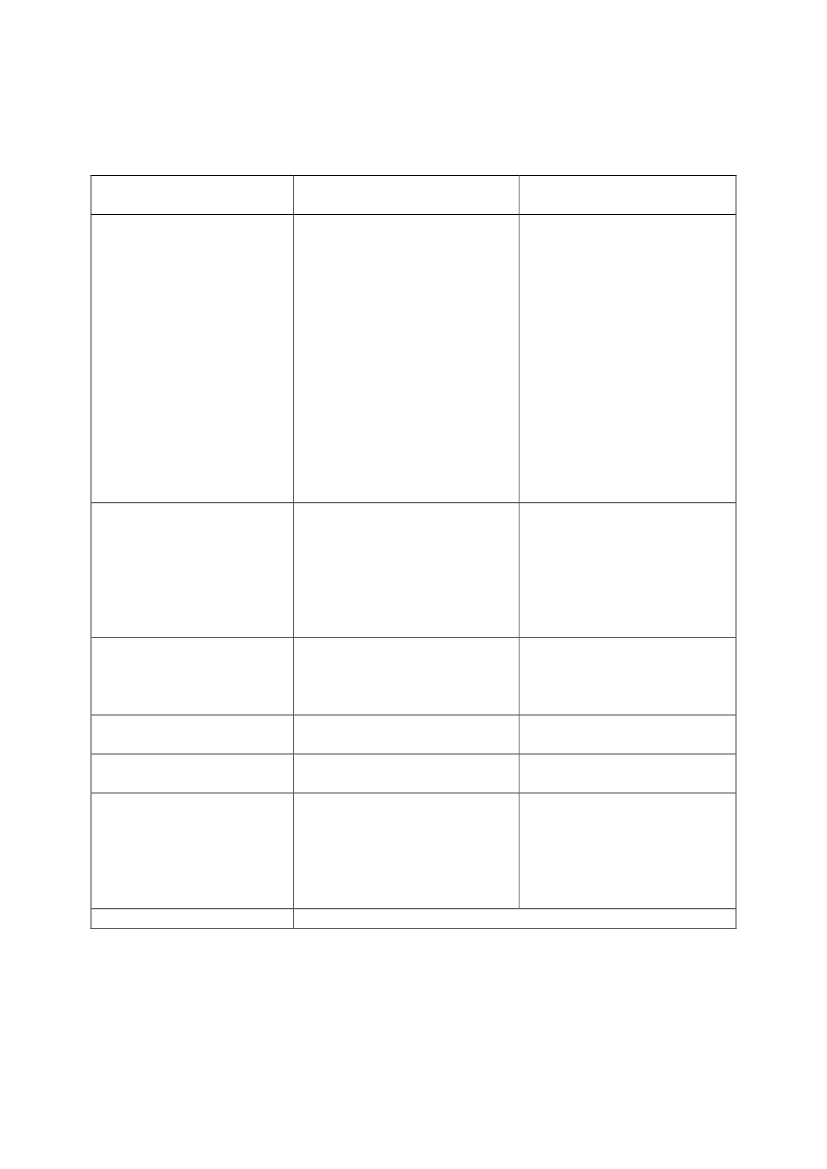

- 20 -for beskatning af fri bil, således at nedsættelsen til 75 pct. af den oprindelige nyvognsprisførst indtræder 36 måneder efter indregistreringsdatoen, skønnes samlet set at medføre etumiddelbart merprovenu på ca. 220 mio. kr. (2013-niveau). Efter tilbageløb på moms og af-gifter skønnes merprovenuet at udgøre ca. 165 mio. kr. årligt, jf. tabel 4.3.Tabel 4.3. Provenuvirkning af øget beskatning af fri bilMio. kr. (2013-niveau)Forhøjelse af miljøtil-læggetBeskatning af den fuldenyvognspris i 3 årUmiddelbar provenu-virkningheraf kommuneskatProvenuvirkning efterautomatisk tilbageløbProvenuvirkning inkl.arbejdsudbudseffektVarigvirk-Finansårning 2013 2014 2015 2016 2017 2018 2019 2020 2021 2022201355165220-16513055165220110165-55165220110165-55165220110165-55165220110165-55165220110165-55165220110165-55165220110165-55165220110165-55165220110165-55165220110165-55165220---

Anm: Der er anvendt en tilbageløbsprocent på 24,5 i form af moms og afgifter.

Det skønnes, at ændringerne vil reducere arbejdsudbuddet svarende til en varig svækkelse afde offentlige finanser på ca. 35 mio. kr. Efter tilbageløb og adfærd skønnes forslaget såledesat medføre et varigt merprovenu på ca. 130 mio. kr.4.3. Beskatning af fuldt skattepligtiges udenlandske lønindkomstForslaget om ophævelsen af de særlige regler om skattelempelse medfører, at personer, som idag får fuld lempelse, i fremtiden kun kan få lempelse for deres betalte skatter i udlandet. Fordenne persongruppe vurderes det, at deres indkomster i fremtiden vil blive beskattet svarendetil en gennemsnitskat på 15 pct., mens der for personer med halv lempelse vurderes at blivetale om fuld beskatning, da Danmark allerede efter gældende regler har beskatningsretten.I indkomståret 2010 var der knap 5.000 personer, som fik hel lempelse, mens der var ca. 700personer, som fik halv lempelse. De samlede indkomster for persongruppen udgjorde i stør-relsesordenen 2,5 mia. kr.På denne baggrund skønnes forslaget i 2013 at medføre et umiddelbart merprovenu på ca. 200mio. kr., da nuværende udsendte først vil blive omfattet fra indkomståret 2014. Fra og medindkomståret 2014 skønnes det umiddelbare merprovenu at udgøre ca. 415 mio. kr. årligt(2013-niveau), jf. tabel 4.4. Efter tilbageløb på moms og afgifter skønnes det årlige merpro-venu fra 2014 at udgøre ca. 315 mio. kr. Det skønnes, at ændringerne vil reducere arbejdsud-buddet svarende til en varig svækkelse af de offentlige finanser på ca. 50 mio. kr. Efter tilba-geløb og adfærd skønnes forslaget således at medføre et varigt merprovenu på ca. 260 mio. kr.årligt, jf. tabel 4.4.

- 21 -Tabel 4.4. Provenuvirkning af beskatning af fuldt skattepligtiges udenlandske lønind-komstMio. kr. (2013-niveau)Umiddelbar provenu-virkningheraf kommuneskatProvenuvirkning efterautomatisk tilbageløbProvenuvirkning inkl.arbejdsudbudseffektVarigvirk-Finansårning 2013 2014 2015 2016 2017 2018 2019 2020 2021 20222013410-310260200110150-415225315-415225315-415225315-415225315-415225315-415225315-415225315-415225315-415225315-200---

Anm: Der er anvendt en tilbageløbsprocent på 24,5 i form af moms og afgifter.

På sigt vurderes forslaget at have mindre, negative strukturvirkninger, såfremt de berørte per-soner udtræder af deres skattepligt og udflytter helt i forbindelse med deres udlandsophold.4.4. Beskatning ved arbejdsudlejeForslaget medfører, at flere personer end tidligere, vil blive omfattet af reglerne om arbejds-udleje.Det skønnes, at der årligt er arbejdskraft med bopæl i udlandet svarende til ca. 2.500 fuldtids-beskæftigede, der udfører arbejde i virksomheder i Danmark, og som samtidig undgår beskat-ning efter reglerne om arbejdsudleje. Det skønnes med stor usikkerhed, at stramningerne afreglerne vil medføre, at yderligere ca. 1.000 fuldtidsbeskæftigede personer vil blive omfattetaf reglerne om arbejdsudleje. For at tage hensyn til allerede indgåede aftaler, vil disse førstomfattes af ændringen fra 1. juli 2013, hvorimod alle nye aftaler indgået efter lovens ikraft-træden vil være omfattet af de nye regler.På denne baggrund skønnes det med stor usikkerhed, at forslaget vil medføre et umiddelbartmerprovenu i 2012 på ca. 15 mio. kr., ca. 90 mio. kr. i 2013 og ca. 100 mio. kr. årligt fra ogmed 2014 (2013-niveau), jf. tabel 4.5.Dette forslag har ingen konsekvenser for kommuneskatten, da ændringerne vedrører skattenfor begrænset skattepligtige. Denne personkreds betaler ikke kommuneskat, men en statsligindkomstskat svarende til den gennemsnitlige kommuneskat.Efter tilbageløb på moms og afgifter skønnes det årlige merprovenu fra 2014 at udgøre ca. 90mio. kr. Det skønnes, at ændringerne vil reducere arbejdsudbuddet svarende til en varigsvækkelse af de offentlige finanser på ca. 10 mio. kr.Efter tilbageløb og adfærd skønnes forslaget således at medføre et varigt merprovenu på ca.80 mio. kr. årligt.På sigt kan forslaget have mindre, negative strukturvirkninger, såfremt den udenlandske ar-bejdskraft udebliver som følge af den lavere indkomst efter skat, og arbejdet kun i begrænset

- 22 -omfang overtages af den indenlandske arbejdskraft.Tabel 4.5. Provenuvirkning af beskatning af arbejdsudlejeMio. kr. (2013-niveau)Umiddelbar provenu-virkningheraf kommuneskatProvenuvirkning efterautomatisk tilbageløbProvenuvirkning inkl.arbejdsudbudseffektVarigvirk-Finansårning 2013 2014 2015 2016 2017 2018 2019 2020 2021 2022 2013100-9080901)080-100090-100090-100090-100090-100090-100090-100090-100090-100090-90---

Anm: Der er anvendt en tilbageløbsprocent på 10 i form af moms og afgifter.1) Forslaget skønnes at medføre et umiddelbart merprovenu i 2012 på ca. 15 mio. kr.

4.5. Udvidet beskatning af lønarbejde i DanmarkForslaget om at udvide beskatningen til også at omfatte personer, der arbejder i Danmark foren udenlandsk arbejdsgiver uden fast driftssted i Danmark, skønnes at begrænsede positiveprovenumæssige konsekvenser, der dog ikke kan kvantificeres nærmere.5. Administrative konsekvenser for det offentligeDet skønnes, at lovforslaget vil medføre engangsudgifter til systemudvikling for SKAT på ialt 14,5 mio. kr. De årlige driftsomkostninger som følge af systemtilretningerne skønnes atudgøre 1,1 mio. kr.Herudover skønnes forslaget ikke at medføre nævneværdige administrative konsekvenser.6. Økonomiske konsekvenser for erhvervslivet6.1. Nedsættelse af loftet over rejsefradragetDen foreslåede nedsættelse af loftet over rejsefradraget vil betyde, at de lønmodtagere, somberøres af skærpelsen, isoleret set vil opleve en forhøjelse af deres skattebetaling. Hvis løn-modtagerne skal stilles uændret, vil det betyde, at virksomhederne skal kompensere disse viaskattefrie godtgørelser. I det omfang virksomhederne fuldt ud kompenserer lønmodtagernevia eksempelvis skattefrie godtgørelser, vil virksomhederne få øgede lønomkostninger.6.2. Øget beskatning af fri bilMed forslaget øges incitamentet for arbejdstagerne til at vælge en mere brændstoføkonomiskbil, og det er alene arbejdstagerens skatteforhold, der direkte påvirkes af forslaget. Der er så-ledes ingen umiddelbare økonomiske konsekvenser for virksomheder, der tilbyder firmabilertil ansatte. I det omfang der sker en tilpasning i form af mere brændstoføkonomiske firmabi-ler, f.eks. i retning mod mindre og som oftest også billigere firmabiler, vil virksomheden afkonkurrencehensyn tilpasse forholdet mellem kontantløn og anden aflønning, således at densamlede aflønning forbliver uændret. Der vil således heller ikke med tilpasningen være øko-nomiske konsekvenser for erhvervslivet.

- 23 -

6.3. Beskatning af fuldt skattepligtiges udenlandske lønindkomstForslaget vil betyde, at de lønmodtagere, som berøres af skærpelsen, isoleret set vil opleve enforhøjelse af deres skattebetaling. I det omfang virksomhederne kompenserer lønmodtageren-for skærpelsen, vil virksomhederne få øgede lønomkostninger.6.4. Beskatning ved arbejdsudlejeMed forslaget om skærpelse af beskatningen ved arbejdsudleje opnås en mere lige konkurren-ce mellem danske og udenlandske virksomheder, idet medarbejderne i de udenlandske virk-somheder ikke i samme omfang kan konkurrere på skattefordele. Forslagene vil således ogsåmodvirke social dumping, idet de lønninger, som danske virksomheder skal konkurrere med,ikke på samme måde som i dag kan fastsættes under hensyn til, at indkomsten ikke skal be-skattes i Danmark. Forslaget vurderes således at have gunstige økonomiske konsekvenser forerhvervslivet, der dog ikke kan kvantificeres nærmere.6.5.Udvidet beskatning af lønarbejde i DanmarkForslaget udvider beskatningen til også at omfatte personer, der arbejder i Danmark for enudenlandsk arbejdsgiver uden fast driftssted i Danmark. Efter forslaget skal personen beskat-tes af sin lønindtægt, hvis den pågældende opholder sig her i landet i en eller flere perioder,der tilsammen overstiger 183 dage inden for en 12-måneders-periode.Forslagene vil således også modvirke social dumping, idet de lønninger, som danske virk-somheder skal konkurrere med, ikke på samme måde som i dag kan fastsættes under hensyntil, at indkomsten ikke skal beskattes i Danmark. Forslaget vurderes således at have gunstigeøkonomiske konsekvenser for erhvervslivet, der dog ikke kan kvantificeres nærmere.7. Administrative konsekvenser for erhvervslivetForslaget skønnes ikke at have nævneværdige administrative konsekvenser for erhvervslivet.8. Administrative konsekvenser for borgerneForslaget har ingen umiddelbare administrative konsekvenser for borgerne.9. Miljømæssige konsekvenserForslaget om forhøjelse af miljøtillægget ved beskatning af fri bil medfører positive miljø-mæssige konsekvenser, da det vil øge tilskyndelsen til at anskaffe mere brændstoføkonomiskefirmabiler. De øvrige forslag har ingen miljømæssige konsekvenser.10. Forholdet til EU-rettenLovforslaget indeholder ikke EU-retlige aspekter.11. Hørte myndigheder og organisationer m.v.………12. Sammenfattende skema

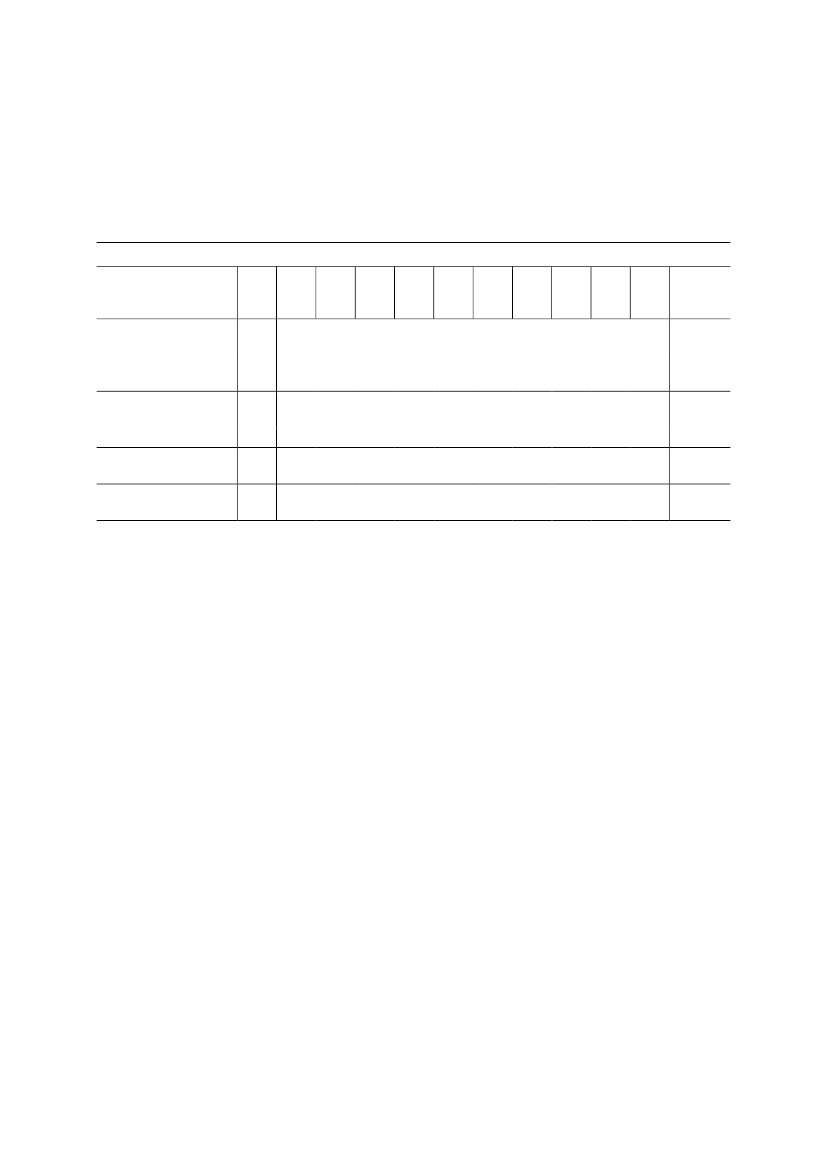

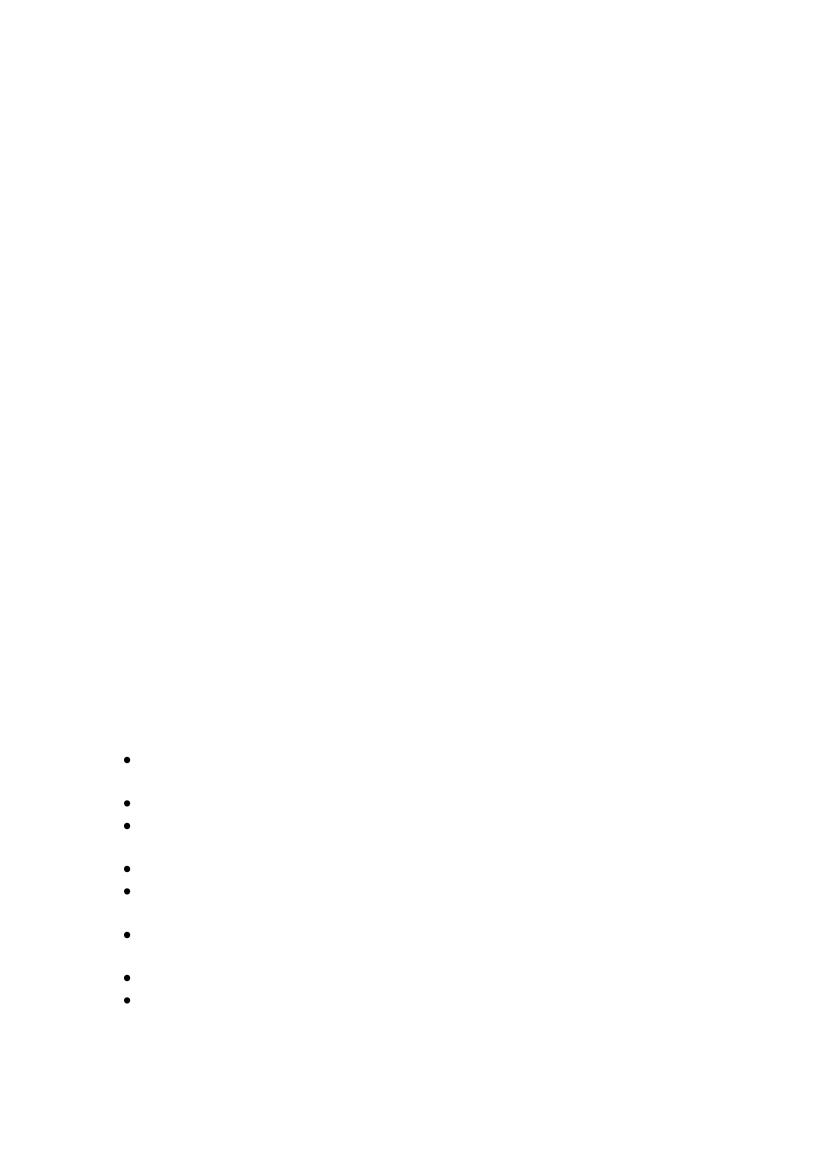

- 24 -Samlet vurdering af konsekvenser af lovforslagetPositive konsekvenser/mindreudgifterSamlet set skønnes lovforslagetat medføre et merprovenu påca. 570 mio. kr. årligt målt ivarig virkning efter tilbageløbog adfærd. I 2013 og 2014skønnes lovforslaget at medfø-re et samlet umiddelbart mer-provenu på ca. 645 mio. kr. ogca. 865 mio. kr. De økonomi-ske konsekvenser for kommu-nerne vil blive neutraliseret.For finansåret 2013 skønneslovforslaget ligeledes at med-føre et merprovenu på ca. 645mio. kr.IngenNegative konsekvenser/ mer-udgifterIngen

Økonomiske konsekvenserfor det offentlige

Administrative konsekven-ser for det offentlige

Økonomiske konsekvenserfor erhvervslivet

Administrative konsekven-ser for erhvervslivetAdministrative konsekven-ser for borgerneMiljømæssige konsekven-ser

Forslaget skønnes at have bådepositive og negative erhvervs-mæssige konsekvenser, dog ibegrænset omfang.IngenIngen

Forslaget skønnes at medføreengangsudgifter til systemud-vikling for SKAT på i alt 14,5mio. kr. De årlige driftsom-kostninger som følge af sy-stemtilretningerne skønnes atudgøre 1,1 mio. kr.Forslaget skønnes, at havebåde positive og negativeerhvervsmæssige konsekven-ser, dog i begrænset omfang.IngenIngen

Forholdet til EU-retten

Positive konsekvenser somIngenfølge af forhøjelsen af miljøtil-lægget ved beskatning af fribil, da det vil øge tilskyndelsentil at anskaffe mere brændstof-økonomiske firmabiler.Lovforslaget indeholder ikke EU-retlige aspekter.

Bemærkninger til lovforslagets enkelte bestemmelserTil § 1Til nr. 1Det foreslås at styrke den gældende værnsregel i ligningslovens § 9, stk. 4, 3 pkt., hvorefter

- 25 -en skattefri rejse- og/eller befordringsgodtgørelse omfattet af ligningslovens § 9 A, § 9 B,eller § 31, stk. 4 eller 5, skal medregnes til indkomstopgørelsen, hvis godtgørelsen fragår i enforud aftalt bruttoløn.Værnsreglen foreslås udvidet til at omfatte tilfælde, hvor lønmodtageren ved lønomlægninghar kompenseret arbejdsgiveren for at få udbetalt skattefri rejse- og/eller befordringsgodtgø-relse.Forslaget er - ligesom den gældende værnsregel - ikke et indgreb over for aftaler om lønnensstørrelse. Får lønmodtageren den samme løn som hidtil, er der intet til hinder for, at der kanudbetales skattefri rejse- og/eller befordringsgodtgørelse. Aftaler om lønnens størrelse er etanliggende for arbejdsmarkedets parter. Lønnens størrelse røres der ikke ved. Den skattefrierejsegodtgørelse er kompensation for afholdte udgifter og ikke en del af lønnen.Forslaget indebærer, at en lønmodtager i et eksisterende ansættelsesforhold, der indgår aftalemed arbejdsgiveren om at gå ned i løn eller udvise løntilbageholdenhed for at få udbetalt rej-se- og/eller befordringsgodtgørelse, vil være skattepligtig af den udbetalte godtgørelse. Detsamme vil være tilfældet, hvis lønmodtageren i forbindelse med ansættelsen har aftalt en lave-re løn end den, vedkommende ellers kunne have fået mod at få udbetalt rejse- og/eller befor-dringsgodtgørelse oven i den lavere løn.Det kan relativt nemt kontrolleres, om en lønmodtager er gået ned i løn, og om der i den for-bindelse er påbegyndt udbetaling af skattefri rejse- og/eller befordringsgodtgørelse eller yder-ligere godtgørelse.Det er vanskeligere for SKAT at kontrollere, om der er udvist løntilbageholdenhed, således aten lønforhøjelse er konverteret til udbetaling af skattefri rejse- og/eller befordringsgodtgørel-se. I konkrete tilfælde kan SKAT foretage en sådan vurdering. Viser det sig eksempelvis, atder er indgået en skriftlig aftale herom, og kommer SKAT i besiddelse heraf, vil aftalen væredokumentation for en sådan løntilbageholdenhed.Styrkelsen af værnsreglen er rettet mod de tilfælde, hvor den enkelte lønmodtager efter aftalemed arbejdsgiveren kan vælge mellem at få løn og selv afholde sine rejseudgifter eller at gåned i løn og få skattefri rejse- og/eller befordringsgodtgørelse. Rejse- og befordringsgodtgø-relse kan således ikke udbetales skattefrit, hvis godtgørelsen udbetales som led i en fleksibellønpakke.Styrkelsen af værnsreglen er dermed rettet mod individuelle aftaler om løn, hvor det kan væl-ges, om en del af lønnen gives som skattefri godtgørelse, og ikke mod kollektive aftaler, hvoren virksomhed har et princip for alle medarbejdere med samme type arbejde med hensyn tiludbetaling af skattefri godtgørelse. Der er således ikke tale om, at lønmodtageren har kom-penseret arbejdsgiveren ved lønomlægning, hvis der eksempelvis i forbindelse med overens-komstforhandlinger aftales en lønnedgang, eller at der udvises løntilbageholdenhed, mod atder fremover som led i overenskomsten udbetales skattefri rejse- og befordringsgodtgørelse.En lønmodtager har heller ikke kompenseret arbejdsgiveren ved lønomlægning, hvis en virk-

- 26 -somhed eksempelvis på grund af økonomiske vanskeligheder har aftalt med medarbejderne, atde udviser løntilbageholdenhed eller går ned i løn.Forslaget om at styrke værnsreglen gælder også for lønnede medlemmer af eller medhjælperefor bestyrelser, udvalg, kommissioner, råd og lignende.Til nr. 2Det foreslås, at det fælles fradragsloft for rejseudgifter og dobbelt husførelse nedsættes fra50.000 kr. til 25.000 kr. årligt.Det er både fradrag for udokumenterede udgifter med standardsatserne i ligningslovens § 9 A,stk. 2 og 3, og fradrag for faktiske dokumenterede udgifter, i ligningslovens § 9 A, stk. 7, dernedsættes til maksimalt 25.000 kr. pr. indkomstår, jf. ligningslovens § 9 A, stk. 7, 4. pkt.Nedsættelsen gælder også i forhold til fradrag for dobbelt husførelse, jf. ligningslovens § 9 A,stk. 7, 5. pkt.Nedsættelsen gælder endvidere for lønnede medlemmer af eller medhjælpere for bestyrelser,udvalg, kommissioner, råd og lignende, jf. ligningslovens § 9 A, stk. 9, 2. pkt.Ligeledes vil nedsættelsen også gælde for modtagere af tilskudsbevillinger til forskning, somer A-indkomst, jf. ligningslovens § 9 A, stk. 10, 1. pkt.Nedsættelsen betyder, at lønmodtageren ikke kan fradrage mere end 25.000 kr. i alt efter rej-sereglerne og/eller reglerne om dobbelt husførelse pr. indkomstår (2010-niveau).Der ændres ikke på, at arbejdsgiveren m.v. kan udbetale skattefri godtgørelser med satserne iforbindelse med en rejse, jf. § 9 A, stk. 1.Hvis en lønmodtager m.v. for et indkomstår således har foretaget fradrag for 25.000 kr. - en-ten med standardsatserne i § 9 A, stk. 2 og 3, eller med de faktiske dokumenterede udgifter, jf.§ 9 A, stk. 7, 1. pkt. - vil arbejdsgiveren m.v. kunne udbetale skattefri rejsegodtgørelse, hvislønmodtageren fortsat er på rejse og opfylder betingelserne herfor. Det vil både gælde, når derer tale om den samme rejse, der for den første periode er foretaget fradrag for, og når der ertale en ny rejse til et nyt midlertidigt arbejdssted.Har en lønmodtager m.v. i indkomståret både foretaget fradrag med standardsatserne og medfaktiske dokumenterede udgifter, jf. § 9 A, stk. 7, 1. pkt., og eventuelt efter reglerne om dob-belt husførelse, er det summen af disse, der ikke kan fradrages ud over 25.000 kr. i et ind-komstår.Til nr. 3Det foreslås, at fradragsloftet for rejseudgifter med standardsatserne i § 9 A, stk. 2 og 3, ned-sættes fra 50.000 kr. til 25.000 kr. pr. indkomstår.

- 27 -Selvstændigt erhvervsdrivende kan således foretage fradrag med standardsatserne for rejseud-gifter, jf. § 9 A, stk. 2 og 3, med op til 25.000 kr. i et indkomstår.Forslaget indebærer ingen ændringer i den selvstændigt erhvervsdrivendes adgang til at fore-tage fradrag for rejseudgifter med de faktiske udgifter, jf. statsskattelovens § 6, stk. 1, litra a.Har den selvstændigt erhvervsdrivende for et indkomstår foretaget fradrag med standardsat-serne for 25.000 kr., men har den pågældende yderligere dokumenterede erhvervsmæssigeudgifter til kost, småfornødenheder og logi, kan disse fradrages efter statsskattelovens § 6,stk. 1, litra a. Er der foretaget fradrag med standardsatsen kan den samme udgift ikke samti-digt fradrages med den faktisk dokumenterede udgift.Til nr. 4Der foreslås, at der sker en forhøjelse af miljøtillægget på 50 pct., når det medregnes til denskattepligtige værdi af fri bil.Miljøtillægget udgør den årlige ejerafgift for bilen. Hvis bilen ikke er omfattet af reglerne omejerafgift, udgør miljøtillægget den årlige vægtafgift for bilen.Miljøtillægget giver et incitament for arbejdstageren til at vælge en brændstoføkonomisk fir-mabil, da tillægget er baseret på ejerafgiften, som er differentieret efter bilens brændstoffor-brug.Til nr. 5Forslaget indebærer, at nedsættelsen af beregningsgrundlaget for beskatningen af fri bil til 75pct. af nyvognsprisen først indtræder 36 måneder efter indregistreringsdatoen. Det sikrer enmere rimelig og ensartet opgørelse af beskatningsgrundlaget. Uanset om den nye firmabil erindregistreret i januar måned eller i december måned, bliver lønmodtagerne beskattet ens.Til nr. 6Det foreslås at ophæve ligningslovens § 33 A. Som nævnt i afsnit 3.3 i de almindelige be-mærkninger fritager bestemmelsen for skat af lønindkomst optjent i udlandet. Det betyder, atden danske skat nedsættes uden hensyn til, hvor meget skat der er betalt i udlandet.Med ophævelsen af ligningslovens § 33 A vil det ikke længere være muligt at unddrage sigdansk beskatning af lønindkomst, så længe man er fuldt skattepligtig til Danmark. I stedet vilpersoner, der opholder sig i udlandet, kunne anvende ligningslovens § 33 eller de dobbeltbe-skatningsoverenskomster, som Danmark har indgået.Ligningslovens § 33 er en såkaldt creditbestemmelse for udenlandsk indkomst. Det vil sige, atden danske skat kan nedsættes, men dog højst med det beløb, der er betalt i skat i udlandet.Anvendelse af dobbeltbeskatningsoverenskomsterne vil med meget få undtagelser medføresamme resultat. Resultatet vil altså være en samlet beskatning på dansk niveau, hvis det dan-ske skatteniveau er det højeste, og en beskatning på udenlandsk niveau, hvis det udenlandskeskatteniveau er det højeste.

- 28 -

Til § 2Til nr. 1Forslaget går ud på at sikre beskatning i de situationer, hvor udenlandsk arbejdskraft modta-ger vederlag for personligt arbejde i forbindelse med at være stillet til rådighed for at udførearbejde her i landet, når arbejdet udføres som en integreret del af en dansk virksomheds for-retningsområde. Forslaget skal ses som et led i, at Danmark tilnærmer sig internationale stan-darder for, hvad der skattemæssigt skal anses for arbejdsudleje.Den skatteretlige afgørelse er ikke bundet af, hvad parterne gennem aftaler formelt og kon-traktligt forpligter sig til. Den udenlandske virksomhed kan f.eks. ikke med skattemæssigvirkning aftale sig til, at det arbejde, der udgør en integreret del af den danske virksomhedsforretningsområde, og som udføres i selve virksomheden, skattemæssigt skal anses som en-treprise. Selv om en dansk virksomhed formelt indgår en entreprisekontrakt med en uden-landsk arbejdsgiver, omfattes vederlaget til den udenlandske arbejdskraft i disse tilfælde afdansk beskatning. Det skal f.eks. ikke tillægges betydning, om betalingen til den udenlandskevirksomhed er fastsat til et bestemt beløb, eller om betaling sker efter forbrug af antal timer iden danske virksomhed, når arbejdet udgør en integreret del af den danske virksomheds for-retningsområde.I den hidtidige praksis har det ofte været tillagt stor vægt, at den udenlandske virksomhed i enentreprisekontrakt har påtaget sig forskellige former for ansvar over for den danske virksom-hed. Der kan være tale om ansvar for fejl og mangler eller for forsinkelser i arbejdet. Denform for afledet ansvar over for den danske virksomhed har efter forslaget ikke betydning,hvis opgaven er en integreret del af den danske virksomheds forretningsområde.Der foreligger imidlertid ikke arbejdsudleje, i det omfang den danske virksomhed har out-sourcet arbejdsopgaven til en selvstændig virksomhed, således at arbejdsopgaven ikke længe-re er en integreret del af den danske virksomhed. Tilsvarende kan den danske virksomhedogså få leveret ydelserne af en selvstændig kontraktproducent, uden at dette samarbejde ansesfor omfattet af arbejdsudleje. Er ydelserne ikke tilstrækkeligt udskilt fra den danske virksom-hed, må de stadig anses for at udgøre en integreret del af virksomhedens forretningsområde.Vigtigheden af, at der er tale om en integreret del af virksomhedens forretningsområde, kanillustreres med følgende eksempler:1. Hvis et selskab, der er beliggende i udlandet og specialiseret i computersoftware, ind-går en kontrakt med et dansk firma om nærmere definerede instruktioner i brugen afsoftware i det danske firma, og disse tjenesteydelser ikke er en integreret del af detdanske firmas forretningsområde, kan ydelserne i det danske selskab ikke anses foromfattet af reglerne om arbejdsudleje.2. Hvis et moderselskab, der er hjemmehørende i udlandet, skal implementere en mar-kedsstrategi i et dansk datterselskab, der ikke som sin opgave har markedsstrategi somen del af selskabets virksomhed, er serviceydelserne, som moderselskabet yder over

- 29 -for det danske datterselskab, ikke omfattet af reglerne om arbejdsudleje.Hvis et dansk hotel, der er en del af en international hotelkæde, i en 5-måneders-periode får tilført en receptionist fra et andet hotel i kæden, vil den pågældende recep-tionist udføre et arbejde, der er en integreret del af hotellets almindelige arbejdsområ-de, og derfor vil vederlaget for disse serviceydelser være omfattet af reglerne om ar-bejdsudleje.Hvis et dansk hotel indgår en aftale med et udenlandsk byggefirma om at få ombyggethotellets køkken, vil aftalen ikke anses for arbejdsudleje, fordi det danske hotel ikkesom forretningsområde beskæftiger sig med at ombygge køkkener.Hvis et dansk byggefirma indgår en kontrakt med et udenlandsk arbejdsformidlings-firma om at få tilført en ingeniør i 4 måneder til et bestemt byggeprojekt, vil ingeniø-rens serviceydelser være omfattet af reglerne om arbejdsudleje.Hvis et dansk byggefirma indgår en kontrakt med et udenlandsk byggefirma om at fåtilført en ingeniør i 4 måneder til et bestemt byggeprojekt, vil ingeniørens serviceydel-ser være omfattet af reglerne om arbejdsudleje, når ingeniørens tjenesteydelser liggerinden for det danske firmas forretningsområde.Et dansk datterselskab er en del af en multinational koncern. Selskaberne i koncernener funktionsopdelt. En medarbejder i et af de udenlandske selskaber har ansvaret forkoncernens juridiske support og arbejder i 3 måneder med at supportere det danskeselskab. Dette arbejde er en integreret del af det udenlandske selskabs forretningsom-råde, men ikke af det danske selskabs forretningsområde. Det danske selskabs betalingfor tjenesteydelserne er derfor ikke omfattet af reglerne om arbejdsudleje.

3.

4.

5.

6.

7.

Det kan være relevant at inddrage andre faktorer i bedømmelsen af, om der foreligger ar-bejdsudleje eller entreprise. Det gælder, når der er tvivl om, hvorvidt ydelserne er tilstrække-ligt udskilt fra den danske virksomheds forretningsområde. Det forekommer navnlig, når derer indgået en kontrakt mellem en udenlandsk virksomhed og en dansk virksomhed, der beggehar leveret ydelser inden for samme område. I så fald kan det være relevant at se på:Hvem har retten til at instruere den fysiske person om, på hvilken måde arbejdet skaludføres?Hvem kontrollerer og har ansvaret for det sted, hvor arbejdet udføres?Om den formelle arbejdsgiver direkte har afkrævet den virksomhed, som tjenesteydel-serne leveres til, vederlaget til personen?Hvem stiller nødvendige arbejdsredskaber og materiel til rådighed for personen?Hvem bestemmer antallet af personer, der skal udføre arbejdet, og deres kvalifikatio-ner?Hvem har retten til at udvælge den person, som skal udføre arbejdet, og retten til atopsige den kontrakt, der er indgået med personen vedrørende arbejdet?Hvem har retten til at pålægge personen sanktioner, der er relateret til arbejdet?Hvem bestemmer personens arbejdstider og ferier?Det kan i disse tilfælde have betydning, hvordan der afregnes mellem den danske og uden-landske virksomhed, men det er ikke nødvendigvis afgørende. Hvis den udenlandske virk-