Skatteudvalget 2011-12

SAU Alm.del Bilag 31

Offentligt

Teknisk gennemgang afskatteudgifterSAU9. november 2011

Definition af skatteudgifter

Skatteudgifterer afvigelser fra klart identificerbare skatteregler, dermedfører et umiddelbart lavere provenu end den generelle regel.Dvs. afvigelser, der medfører en gunstig skattemæssig behandling afbestemte typer af aktiviteter og/eller grupper af skatteydere.Skattesanktionerer afvigelser, der medfører et umiddelbart højereprovenu end den generelle regel.

Side 2

09-11-2011

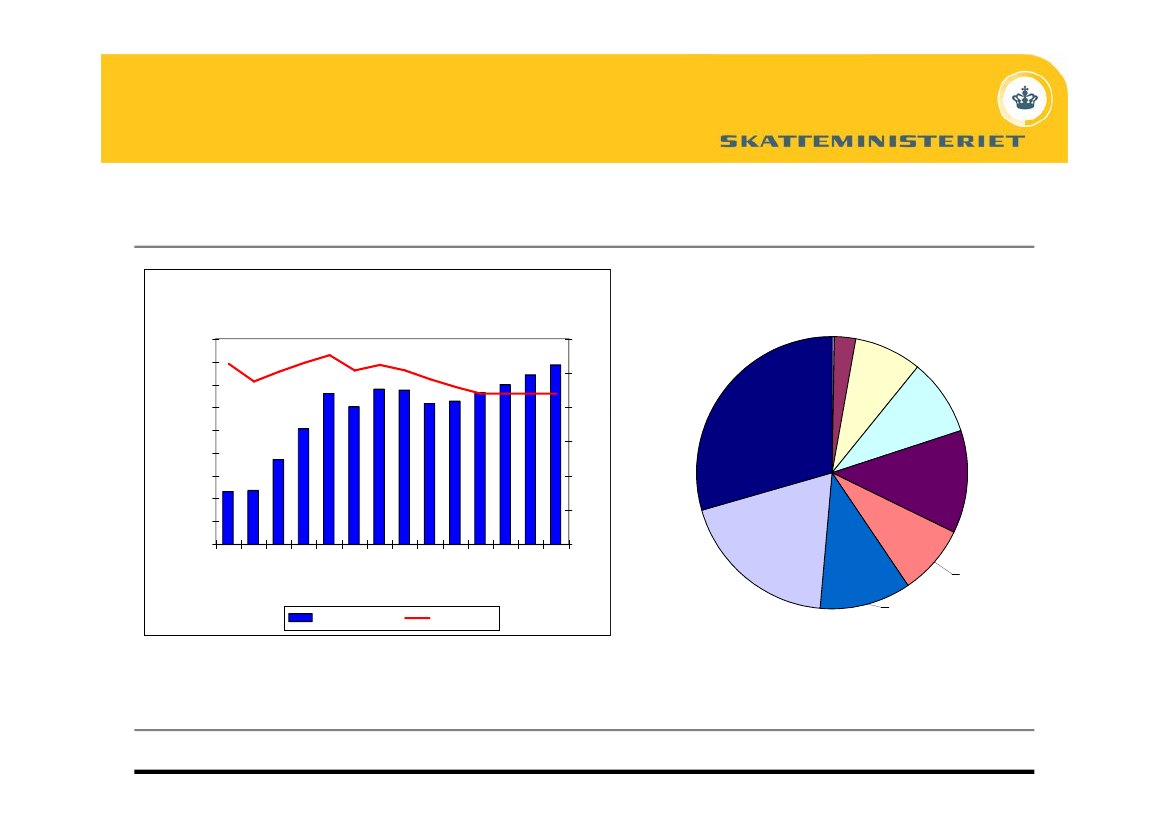

Skatteudgifter i Danmark 1996-2009

Skatteudgifter i Danmark 1996-200940.00038.00036.00034.000Mio..kr.

3,0%2,5%2,0%1,5%1,0%0,5%0,0%969899000203040607089701051920202020201919202020202009Erhvervsformål30%

Generelle offentligetjenesterSundhedsvæsen0% Undervisning8%2%Social tryghed ogvelfærd9%

32.00030.00028.00026.00024.00022.00019

Boligforhold12%

Skatteudgifter i alt

Andel af BNP

Samfærdsel ogkommunikation20%

Kulturelle,rekreative ogreligiøse formål8%Energiforsyning11%

Kilde: Finanslovsforslag 2006Side 309-11-2011

Hvordan beregnes skatteudgifter?

Skatteudgifter beregnes (i Danmark) ud fra tabt provenumetoden:Tabt provenumetoden opgør de umiddelbare skatteindtægter som detoffentlige ville have fået, hvis skatteudgiften blev fjernet. Metoden er baseretpå en antagelse om uændret adfærd. Eventuelle afledte virkninger på andreskatte- og/eller afgiftskonti, herunder adfærdseffekter medregnes ikke.Ved genberegning tages der dog implicit højde for adfærdsvirkninger i detomfang grundlaget har ændret sig, bl.a. som følge af skatteudgiften.

Side 4

09-11-2011

Hvordan beregnes skatteudgifter?

Skatteudgifterer ligindtægter, der ikke opkræves.Skatteudgifterer ikke ligdet merprovenu der vil opstå hvis en givenskatteudgift afskaffes/ændres.

Side 5

09-11-2011

Beregningseksempler (1)

Enskattefritagelseaf f.eks. legater svarende til et beløb på 100 mio. kr.opgøres til en skatteudgift på 60 mio. kr., hvis det antages, at beløbet”normalt” ville beskattes med en marginalskat på 60 pct.Dvs. det offentlige alt andet lige ville have fået 60 mio. kr. i umiddelbartprovenu, hvis skattefritagelsen blev afskaffet.Skatteudgift =skattefritaget beløb x relevant marginalskat = 100 x 0,6 = 60 mio. kr.

Side 6

09-11-2011

Beregningseksempler (2)

En skatteudgift på de indirekte skatter kan f.eks. være enreduceretafgiftssats for særlige grupper.Er referencesatsen for en punktafgift f.eks. 10 kr. pr. enhed, men 7 kr. veden reduceret sats for et grundlag på 10 mio. stk., vil skatteudgiften udgøre30 mio. kr.Skatteudgift =afgiftsforskel x grundlag = (10-7) x 10 = 30 mio. kr.

Side 7

09-11-2011

Ændrede skatteudgifter i vedtagne lovforslagi folketingsåret 2010/2011 (1)Lovforslag nr.

L74L75Titel

Forslag til lov om ændring af ligningsloven og personskatteloven.(Investering i vedvarende energi)Forslag til lov om ændring af ligningsloven og forskellige andre love.(Indberetning af indtægter fra sommerhusudlejning kombineret med forhøjetbundfradrag, ophævelse af fradrag for tobaksudgifter, m.v.)Forslag til lov om ændring af ligningsloven. (Ægtefællerabat formultimediebeskatningen)Forslag til lov om ændring af lov om afgift af elektricitet, lov om kuldioxidafgiftaf visse energiprodukter, -registreringsafgiftsloven, momsloven og forskelligeandre love. (Ændrede fordelingsregler på kraftvarmeområdet, forøgelse affradrag for moms på hotelydelser og færdselsskadede køretøjer)Mio. kr.

1550

L78L80

100-70

L121

Forslag til lov om ændring af lov om indskud på etableringskonto ogiværksætterkonto, dødsboskatteloven og kursgevinstloven. (Forbedring afetablerings- og iværksætterkonto-ordningerne m.v.)Forslag til lov om ændring af aktieavancebeskatningsloven,kursgevinstloven, ligningsloven og selskabsskatteloven.

40*

L194

120

Side 8

09-11-2011

Ændrede skatteudgifter i vedtagne lovforslagi folketingsåret 2010/2011 (2)

Lovforslag nr.

L195AL195BL196L208Titel

Forslag til lov om ændring af lov om afgift af elektricitet og forskellige andreloveForslag til lov om ændring af lov om tobaksafgifter og lov om afgift af øl, vinog frugtvin m.m.Forslag til lov om ændring af ligningsloven, personskatteloven og lov omskattefri kompensation for forhøjede energi- og miljøafgifterForslag til lov om ændring af ligningsloven, kildeskatteloven og lov omhjemmeservice.Mio. kr.

130**52301.450***Tallene i tabellen angiver ændringen i skatteudgiften (”-” = reducerer skatteudgiften).*) Skatteudgiften er genberegnet for ordningen isin helhed og ikke kun ændringerne. **) Skatteudgiften øges med 130 mio. kr. i 2012 og reduceres med 275 mio. kr. i 2013. ***)Skatteudgiften udgør 1.450 mio. kr. i 2011 og 2.750 mio. kr. i hvert af årene 2012 og 2013.

Side 9

09-11-2011

Ad. skatteudgiften vedr. iværksætterordningen(L121):

Etablerings- og iværksætterkontoordningen er en skatteudgift, idet ordningenmedfører, at den potentielle erhvervsdrivende får fremrykket det fradrag,som denne ellers først ville have fået, når virksomheden blev oprettet, og derblev købt afskrivningsberettigede aktiver m.v.Skatteudgiften er rentefordelen af de fremrykkede afskrivninger m.v.Skatteministeriet har i forbindelse med lovforslaget genberegnetskatteudgiften for ordningen i sin helhed, bl.a. som følge af de ændringer,som gennem årene er foretaget i ordningen.Skatteudgiften skønnes at udgøre ca. 40 mio. kr. årligt

Side 10

09-11-2011

Ad. skatteudgiften vedr. servicefradrag(L208):

Det midlertidige fradrag for serviceydelser i hjemmet udgør en skatteudgift.Generelt er fradrag, der gives med henblik på at erhverve, sikre ogvedligeholde indkomst (fradrag knyttet til indkomsterhvervelsen), ikkedefineret som skatteudgifter.Et midlertidigt fradrag, hvor der gives fradrag for udgifter til bl.a.børnepasning, rengøring, reparation og vedligeholdelse af bolig m.v., kanikke karakteriseres som værende udgifter, der er nødvendige for at erhverve,sikre og vedligeholde indkomsten, hvorfor indførelse af et servicefradragudgør en skatteudgift.Skatteudgiften opgøres som det umiddelbare provenutab og skønnes atudgøre ca. 1,45 mia. kr. i 2011 og ca. 2� mia. kr. i 2012 og 2013.Side 1109-11-2011