Skatteudvalget 2011-12

SAU Alm.del Bilag 305

Offentligt

SkatteministerietUdkast i høring2. juli 2012

J. nr. 2012-311-0084

Forslagtil

Lov om ændring af ligningsloven, personskatteloven og lov om en børne- ogungeydelse(Skattereformen)§1I lov om påligningen af indkomstskat til staten (ligningsloven), jf. lovbekendtgørelse nr.1017 af 28. oktober 2011, som ændret senest ved § 1 i lov nr. 593 af 18. juni 2012, foretagesfølgende ændringer:1.§9 J, stk. 2,affattes således:”Stk. 2.For indkomståret 2013 udgør procenten 6,95 og grundbeløbet 22.300 kr. (2010-niveau). For indkomståret 2014 udgør procenten 7,25 og grundbeløbet 23.300 kr. (2010-niveau). For indkomståret 2015 udgør procenten 7,8 og grundbeløbet 25.100 kr. (2010-niveau). For indkomståret 2016 udgør procenten 8,15 og grundbeløbet 26.100 kr. (2010-niveau). For indkomståret 2017 udgør procenten 8,6 og grundbeløbet 27.500 kr. (2010-niveau). For indkomståret 2018 udgør procenten 9,5 og grundbeløbet 30.400 kr. (2010-niveau). For indkomståret 2019 udgør procenten 10,1 og grundbeløbet 32.300 kr. (2010-niveau). For indkomståret 2020 udgør procenten 10,5 og grundbeløbet 33.500 kr. (2010-niveau). For indkomståret 2021 udgør procenten 10,6 og grundbeløbet 33.800 kr. (2010-niveau). For indkomståret 2022 og efterfølgende indkomstår udgør procenten 10,65 oggrundbeløbet 34.100 kr. (2010-niveau). Grundbeløbene reguleres efter personskattelovens§ 20.”2.I§ 9 Jindsættes efter stk. 2 som nye stykker:”Stk.3.Personer, der er omfattet af stk. 1, kan ud over fradraget opgjort efter stk. 2 ved opgø-relsen af den skattepligtige indkomst fradrage procenten anført i stk. 4 i samme grundlag ogunder samme betingelser som nævnt i stk. 1, 1., 3. og 4. pkt., hvis de er enlige forsørgere, derer berettiget til og modtager ekstra børnetilskud efter lov om børnetilskud og forskudsvis ud-betaling af børnebidrag. Den angivne procent kan fradrages med en fjerdedel for hvert kvar-tal, for hvilket de enlige forsørgere får det ekstra børnetilskud. Fradraget kan højst udgøregrundbeløbet i stk. 4.Stk. 4.For indkomståret 2014 udgør procenten 2,6 og grundbeløbet 8.400 kr. (2010-niveau).For indkomståret 2015 udgør procenten 5,4 og grundbeløbet 17.300 kr. (2010-niveau). Forindkomståret 2016 udgør procenten 5,6 og grundbeløbet 17.900 kr. (2010-niveau). For ind-

-2-komståret 2017 udgør procenten 5,75 og grundbeløbet 18.500 kr. (2010-niveau). For ind-komståret 2018 udgør procenten 6,0 og grundbeløbet 19.300 kr. (2010-niveau). For ind-komståret 2019 og efterfølgende indkomstår udgør procenten 6,25 og grundbeløbet 20.000 kr.(2010-niveau). Grundbeløbene reguleres efter personskattelovens § 20.”

§2I lov om en børne- og ungeydelse, jf. lovbekendtgørelse nr. 964 af 19. september 2011,som ændret ved § 7 i lov nr. 1382 af 28. december 2011 og § 9 i lov nr. 326 af 11. april 2012,foretages følgende ændringer:1.Efter § 1 indsættes som ny paragraf:”§1a.Den samlede børneydelse, jf. § 1, stk. 1, og ungeydelse, jf. § 1, stk. 2, som en personmodtager i et kalenderår, nedsættes med et beløb svarende til 2 pct. af grundlaget for topskatefter personskattelovens § 7, stk. 1 og 3, i det omfang grundlaget for topskat hos modtagerenaf ydelsen i det pågældende indkomstår overstiger et bundfradrag på 700.000 kr. (2010-niveau). For personer med forskudt indkomstår anvendes indkomsten i det indkomstår, somtræder i stedet for kalenderåret.Stk. 2.For ægtefæller, der har været gift og samlevende i hele indkomståret, nedsættes densamlede børneydelse, jf. § 1, stk. 1, og ungeydelse, jf. § 1, stk. 2, som ægtefællerne tilsammenmodtager i et kalenderår, med et beløb svarende til 2 pct. af summen af den del af grundlagetfor topskat efter personskattelovens § 7, stk. 1 og 3, hos hver af ægtefællerne, der i det pågæl-dende indkomstår overstiger bundfradraget i stk. 1. Personskattelovens § 7, stk. 5-7, finderanvendelse ved beregningen. For personer med forskudt indkomstår anvendes indkomsten idet indkomstår, som svarer til kalenderåret.Stk. 3.For personer, der kun har været skattepligtige en del af året, jf. kildeskattelovens § 1,anvendes grundlaget for topskat efter omregning i henhold til reglerne i personskattelovens §14 ved beregningen af nedsættelse efter stk. 1 og 2.Stk. 4.Udbetaling Danmark kan indhente indkomstoplysninger, herunder i elektronisk form,fra told- og skatteforvaltningen til brug for administrationen af denne bestemmelse og § 5, stk.5.Stk. 5.Bundfradraget i stk. 1 reguleres efter personskattelovens § 20.”2.I§ 5indsættes efter stk. 4 som nyt stykke:”Stk.5.Ved hvert kvartals eller måneds udbetaling af henholdsvis børneydelsen, jf. § 1, stk.1, og ungeydelsen, jf. § 1, stk. 2, lægges oplysningerne om modtagerens og eventuel ægtefæl-les indkomst i den seneste forskudsopgørelse fra told- og skatteforvaltningen for det pågæl-dende indkomstår til grund ved beregning af, om der skal ske en foreløbig nedsættelse af bør-ne- og ungeydelsen, jf. § 1 a. Den endelige nedsættelse efter § 1 a fastsættes på baggrund afårsopgørelsen for det pågældende indkomstår. En eventuel regulering af den tidligere udbetal-te børne- og ungeydelse sker ved modregning i eller tillæg til de følgende udbetalinger af bør-ne- og ungeydelse. Sker der efterfølgende ændringer i årsopgørelsen, skal der foretages enregulering af årets udbetalte børne- og ungeydelse i forhold hertil. Såfremt der opstår et krav

-3-om tilbagebetaling som følge af reguleringen i henhold til årsopgørelsen, og hele eller dele afkravet ikke kan modregnes i efterfølgende udbetalinger af børne- og ungeydelse, skal tilbage-betalingskravet opkræves af Udbetaling Danmark. Opkrævningen sker efter de samme regler,som gælder for kommunernes tilbagebetalingskrav efter reglerne i lov om aktiv socialpolitik.”Stk. 5 bliver herefter stk. 6.3.I§ 11, stk. 2,ændres ”jf. § 7” til: ”jf. § 5, stk. 5, og § 7”.4.I§ 12indsættes efter ”lov”: ”,herunder den nærmere administration, og systemmæssigetilrettelæggelse af nedsættelsen af børne- og ungeydelsen, jf. § 1 a og § 5, stk. 5,”.5.I§ 12indsættes efter stk. 1 som nyt stykke:”Stk.2.Skatteministeren kan fastsætte regler om tilbagebetaling efter § 5, stk. 5, og § 7.”

§3I lov om indkomstskat for personer m.v. (personskatteloven), jf. lovbekendtgørelse nr. 143af 8. februar 2011, som ændret ved § 2 i lov nr. 554 af 1. juni 2011, § 9 i lov nr. 559 af 14.juni 2011 og § 9 i lov nr. 433 af 16. maj 2012, foretages følgende ændringer:1.§ 7, stk. 2,affattes således:”Stk. 2.For indkomståret 2013 udgør bundfradraget 421.000 kr. (2010-niveau). For ind-komståret 2014 udgør bundfradraget 441.100 kr. (2010-niveau). For indkomståret 2015 udgørbundfradraget 444.500 kr. (2010-niveau). For indkomståret 2016 udgør bundfradraget446.300 kr. (2010-niveau). For indkomståret 2017 udgør bundfradraget 448.200 kr. (2010-niveau). For indkomståret 2018 udgør bundfradraget 456.000 kr. (2010-niveau). For ind-komståret 2019 udgør bundfradraget 459.200 kr. (2010-niveau). For indkomståret 2020 udgørbundfradraget 464.500 (2010-niveau). For indkomståret 2021 udgør bundfradraget 466.000kr. (2010-niveau). For indkomståret 2022 og efterfølgende indkomstår udgør bundfradraget467.000 kr. (2010-niveau).”2.I§ 26indsættes efter stk. 3 som nyt stykke:”Stk.4.Hvis en gift persons forskelsbeløb efter stk. 3 er positivt, nedsættes den anden ægte-fælles negative forskelsbeløb med et beløb svarende til det positive forskelsbeløb, hvis ægte-fællerne er samlevende ved indkomstårets udløb”Stk. 4-8 bliver herefter stk. 5-9.§4Stk. 1.Loven træder i kraft dagen efter bekendtgørelsen i Lovtidende, jf. dog stk. 2-5.Stk. 2.§ 1, nr. 1, og § 3 har virkning fra og med indkomståret 2013.

-4-

Stk. 3.§ 1, nr. 2, har virkning fra og med indkomståret 2014.Stk. 4.§ 2 har virkning fra 1. januar 2014Stk. 5.Ved opgørelsen af en kommunes slutskat og kirkeskat for indkomståret 2013 efter § 16i lov om kommunal indkomstskat korrigeres den opgjorte slutskat for den beregnede virkningi lovens § 1, nr. 1, af de ændringer i udskrivningsgrundlaget for kommuneskat og kirkeskatfor 2013, der følger af ændringen af ligningslovens § 9 J, stk. 2.Stk. 6.Den beregnede korrektion af kommunens og kirkens slutskat efter stk. 5 fastsættes aføkonomi- og indenrigsministeren på grundlag af de oplysninger vedrørende indkomståret2013, der foreligger pr. 1. maj 2015.

-5-

Bemærkninger til lovforslagetAlmindelige bemærkninger

Indholdsfortegnelse1. Indledning1.1. Skattereformens hovedelementer2. Lovforslagets formål og baggrund3. Lovforslagets enkelte elementer3.1. Forhøjelse af beskæftigelsesfradraget3.1.1. Gældende ret3.1.2. Lovforslaget3.2. Ekstra beskæftigelsesfradrag til enlige forsørgere3.2.1. Gældende ret3.2.2. Lovforslaget3.3. Forhøjelse af topskattegrænsen3.3.1. Gældende ret3.3.2. Lovforslaget3.4. Justering af den generelle kompensationsordning3.5. Aftrapning af børne- og ungeydelsen for familier med høje indkomster3.5.1. Gældende ret3.5.2. Lovforslaget4. Økonomiske konsekvenser for det offentlige4.1. De samlede økonomiske konsekvenser af Skattereformen4.2. Skattereformaftalens virkninger på beskæftigelsen4.3. Skattereformens fordelingsmæssige konsekvenser4.4. Provenumæssige konsekvenser af lovforslaget5. Administrative konsekvenser for det offentlige6. Økonomiske konsekvenser for erhvervslivet7. Administrative konsekvenser for erhvervslivet8. Administrative konsekvenser for borgerne9. Miljømæssige konsekvenser10. Forholdet til EU-retten11. Hørte myndigheder og organisationer m.v.12. Sammenfattende skema

-6-

1. IndledningRegeringen (Socialdemokraterne, Det Radikale Venstre og Socialistisk Folkeparti), Venstreog Det Konservative Folkeparti har den 22. juni 2012 indgået aftale om en skattereform, derskaber ny vækst og flere job, og somforøger gevinsten ved at være i arbejde.Aftalen udmøntes i lovgivning ved nærværende lovforslag og en række yderligere lovforslag,der dels fremsættes i Folketinget samtidigt med dette, dels i næste Folketingssamling.Den overordnede politiske motivering for skattereformen og vurderingen af de samlede sam-fundsøkonomiske konsekvenser på kort og langt sigt fremgår af dette lovforslag.I de lovforslag, som knytter sig til Skattereformen, gives en uddybende belysning af de enkel-te forslag, samt de heraf følgende økonomiske og administrative konsekvenser m.v.1.1. Skattereformens hovedelementerSkattereformens hovedelementer er en markant nedsættelse af skatten på arbejde med i altgodt 14 mia. kr. frem mod 2022. Skattenedsættelserne består af:En forhøjelse af beskæftigelsesfradraget til 10,65 pct. i 2022 og en forhøjelse af detmaksimale beskæftigelsesfradrag til 34.100 kr. i 2022Indførelse af et særligt beskæftigelsesfradrag for enlige forsørgere på 6,25 pct., doghøjst 20.000 kr.En forhøjelse af indkomstgrænsen for topskat med 57.900 kr. til 467.000 kr. i 2022.Skattereformen vil samlet set styrke de offentlige finanser med omkring ca. 2,7 mia. kr. pålangt sigt som følge af øget arbejdsudbud m.v., ved at skatten på arbejde nedsættes, og detbliver mere attraktivt at være i beskæftigelse.Forhøjelse af beskæftigelsesfradraget samt indførelse af et særligt beskæftigelsesfradrag forenlige forsørgerevil øge gevinsten ved at være i arbejde mærkbart for de fleste lønmodtagere.Der anvendes i alt cirka 9,4 mia. kr. svarende til omkring to tredjedele af den samlede nedsæt-telse af skatten på arbejde på højere beskæftigelsesfradrag. Det indebærer næsten en fordob-ling af beskæftigelsesfradraget for de cirka 3,1 mio. danskere, som har en arbejdsindkomst, ogmere end en tredobling af beskæftigelsesfradraget for de ca. 130.000 enlige forsørgere, som ereller vil kunne komme i beskæftigelse.Forhøjelse af topskattegrænsenvil øge den økonomiske tilskyndelse til at gøre en ekstra ind-sats. Cirka 4,8 mia. kr., svarende til en tredjedel af skattenedsættelsen på godt 14 mia. kr.,anvendes til at forhøje grænsen for, hvornår man skal betale topskat. Forhøjelsen betyder, atnår reformen er fuldt indfaset, skal 275.000 skatteydere ikke længere betale topskat og vildermed få reduceret skatten på den sidst tjente krone med 14 pct.-point.Forslagene i Skattereformen indebærer, at skattenedsættelserne kommer hurtigt, mens finan-sieringen kommer gradvist over nogle år. Omkring to tredjedele af de samlede skattenedsæt-

-7-telser vil blive udmøntet allerede fra 2013. Resten af skattenedsættelserne gennemføres grad-vist frem til 2022.Finansieringselementerne indfases langsommere end skattelettelserne. Dermed styrkes famili-ernes indkomster og forbrugsmuligheder de næste år. Det vil stimulere efterspørgslen og bi-drage til en bedring af beskæftigelsen de kommende år.Tidsforskydningen mellem lempelser og stramninger modvirkes af, at skatten på kapitalpen-sion fremrykkes, uden at den enkelte af den grund skal betale mere i skat eller får mindre ipension. Herved kan aktiviteten i økonomien øges på kort sigt, uden at det offentlige budgetforværres.Skattereformen vil forøge aktiviteten i økonomien med et omfang, der svarer til 1.250 ekstrajob i 2013, 2.500 ekstra job i 2014 og 3.500 ekstra job i 2015. Hertil kommer effekten af dentidligere indgåede aftale om at øge og fremrykke erhvervsinvesteringer som vil skabe 1.000ekstra job i 2012, 6.500 ekstra job i 2013 og 1.250 ekstra job i 2014.På længere sigt vil Skattereformen bidrage til at øge arbejdsudbuddet og derigennem beskæf-tigelsen, svarende til en samlet varig forøgelse af beskæftigelsen på ca. 15.800 fuldtidsjob,heraf ca. 9.000 som følge af øget deltagelse og ca. 6.800 som følge af flere arbejdstimer fra dei forvejen beskæftigede..En rimelig social balanceMed henblik på at styrke den sociale balance i Skattereformen gennemføres en forhøjelse afden supplerende pensionsydelse (ældrechecken) med 4.500 kr. årligt, førtidspensionister påden gamle førtidspensionsordning får mulighed for frivilligt at overgå til reglerne for den nyførtidspensionsordning, og pensionstillægget til folkepensionister forhøjes med 750 kr. årligt(i 2013-niveau).Lempelser for virksomhederFor at sikre større vækst i den private sektor både her og nu og i fremtiden indeholder Skatte-reformen elementer, der lemper beskatningen for virksomheder i Danmark.I tilknytning til Skattereformen er der den 4. juni 2012 indgået en aftale mellem regeringen,Enhedslisten, Venstre, Dansk Folkeparti, Liberal Alliance og Det Konservative Folkeparti omat øge og fremrykke erhvervsinvesteringer. Aftalen lemper afskrivningsreglerne for virksom-hederne og vil føre til gennemførelse af nye såvel som fremrykning af investeringer.Derudover afskaffes den såkaldte ”iværksætterskat”, som blev indført i 2009, på selskabersaktieavancer (dvs. kursgevinster) af unoterede porteføljeaktier. Unoterede selskaber kan her-ved få lettere ved at tiltrække risikovillig kapital, fordi avancer fremover bliver skattefrie.Særligt i den nuværende situation med usikkerhed på kapitalmarkederne vil det give bedremuligheder for iværksætter- og vækstvirksomheder.

-8-Tryghed om boligbeskatningenParterne bag Skattereformen er enige om, at ejendomsværdiskatten og skatteværdien af rente-fradraget fastholdes svarende til gældende lovgivning frem til 2020.Beskæring af lempelige fradragsregler og begrænsning af social dumpning m.v.Som bidrag til finansiering af Skattereformens skattelettelser strammes en række lempeligefradragsregler m.v.For at sikre. at lønindkomst beskattes på lige fod i Danmark uanset om lønindkomsten er-hverves i Danmark eller udlandetindføres beskatning af fuldt skattepligtiges udenlandskelønindkomst.Derudoverafskaffes fradraget for grundforbedringerved udstykning af grunde,ogreglerne for fri bil justeres,så tilskyndelsen til at vælge en mere brændstoføkonomisk biløges, og således at der ikke kan opnås en skattemæssig fordel ved at indregistrere en bil islutningen af året.For at begrænse udbredelsen af social dumping og for at skabe mere fair konkurrencevilkårmellem danske og udenlandske virksomheder og lønmodtagere, der arbejder i Danmark gen-nemføres ennedsættelse af loftet over rejsefradragsamtbeskatning af arbejdsudleje.Fastholde afgifternes reale niveauFor at genoprette og fastholde afgifternes reale niveau og undgå en gradvis udhuling af afgif-terne i takt med stigende priser og lønningergennemføres en indeksering en række afgifter fra2013 til 2020samt enforhøjelse af udligningsafgiften på dieselbiler.Større efterrettelighed og korrekt skattebetalingSkattereformen omfatter en række initiativer på områder, hvor der har vist sig at være potenti-ale for større efterrettelighed – især for virksomheders overholdelse af skatte- og afgiftsreg-lerne, herunder bl.a.yderligere feltlåsning på årsopgørelsen, udvidet tredjepartsindberetningaf finansielle produkter m.v., feltlåsning i forhold til selvstændigt erhvervsdrivende.Øget beskatning af finansielle institutionerFor at finansiere afskaffelsen af ”iværksætterskatten” er parterne enige om atøge beskatnin-gen af banker og andre finansielle institutionergennem en forhøjelse af lønsumsafgiften.Yderligere initiativer i tilknytning til SkattereformenSkattereformen finansieres delvist ved en besparelse på forsvaret på 2,7 mia. kr.Skattereformen finansieres delvist ved en reduktion af Danmarks EU-bidrag på 1 mia.kr. fra 2014.Skattereformen finansieres delvist ved en afdæmpet regulering af overførslerne i peri-oden 2016-2023.Skattereformen finansieres delvist ved aftrapning af børne- og ungeydelsen for famili-er med høje indkomster.Med aftalen om Skattereformen bekræfter parterne at de umiddelbare økonomiskekonsekvenser for kommunerne vil blive neutraliseret.

-9-

2. Lovforslagets formål og baggrundDette lovforslag indeholder en udmøntning af de centrale indkomstskatteelementer i skattere-formaftalen.Det drejer sig om følgende aftalepunkter:Forhøjelse af beskæftigelsesfradragetParterne er enige om gradvist at forhøje beskæftigelsesfradraget med 5,05 pct. fra de nuvæ-rende 5,6 pct. til 10,65 pct. i 2022 og at forhøje det maksimale beskæftigelsesfradrag med16.200 kr. (2013-niveau) fra 17.900 kr. til 34.100 kr. i 2022.Ekstra beskæftigelsesfradrag til enlige forsørgereParterne er enige om, at der fra 2014 indføres et ekstra beskæftigelsesfradrag til enlige forsør-gere ud over det almindelige beskæftigelsesfradrag. Enlige forsørgere defineres som personer,der har ret til og modtager ekstra børnetilskud efter børnetilskudsloven. Enlige forsørgere, derkun har ret til og modtager ekstra børnetilskud en del af året, gives et forholdsmæssigt be-skæftigelsesfradrag. I 2014 udgør det ekstra fradrag 3,125 pct., dog maksimalt 10.000 kr. Fra2015 forhøjes det til 6,25 pct., og det maksimale ekstra fradrag udgør 20.000 kr.Forhøjelse af topskattegrænsenParterne er enige om gradvist at forhøje topskattegrænsen med i alt 57.900 kr. til 467.000 kr.,når den er fuldt indfaset i 2022. Det svarer til, at årsindkomster op til 507.600 kr. (før AM-bidrag) vil være fritaget fra topskat (2013-niveau).Aftrapning af børne- og ungeydelsen for familier med høje indkomsterParterne er enige om at indføre en indkomstaftrapning af børne- og ungeydelsen, så ydelsenaftrappes med 2 pct. af indkomsten (indkomstgrundlaget for topskatten), der overstiger ind-komstgrænsen på 700.000 kr. Før fradrag af arbejdsmarkedsbidrag svarer grænsen til en ind-komst på ca. 760.000 kr. Aftrapningen foretages ud fra personer eller ægtepars samlede mod-tagne børne- og ungeydelse, og aftrapningen beregnes tilsvarende på baggrund af indkomstenhos personer eller ægtepar, der modtager ydelsen. Børne- og ungeydelsen vil således bliveaftrappet, hvis den ene eller begge ægtefæller hver især tjener mere end 700.000 kr. om året.Det er lagt til grund, at indkomstaftrapningen indføres med fuld virkning fra 2014.3. Lovforslagets enkelte elementer3.1. Forhøjelse af beskæftigelsesfradraget3.1.1. Gældende retAlle erhvervsaktive fradrager ved opgørelsen af den skattepligtige indkomst et beskæftigel-sesfradrag. Beskæftigelsesfradraget indgår i de ligningsmæssige fradrag og beregnes af ar-bejdsmarkedsbidragsgrundlaget med fradrag af indskud til pensionsordninger. Det drejer sigbåde om eventuelle indbetalinger til arbejdsgiveradministrerede pensionsordninger, herunder

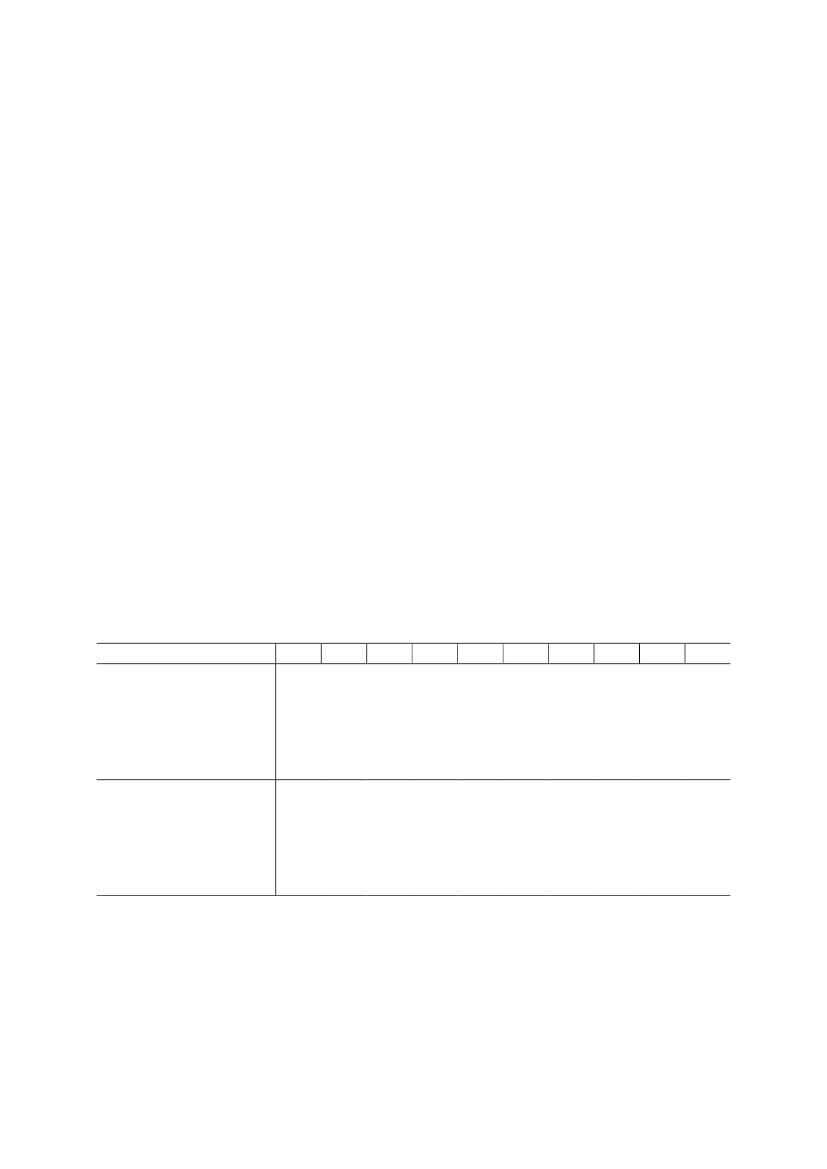

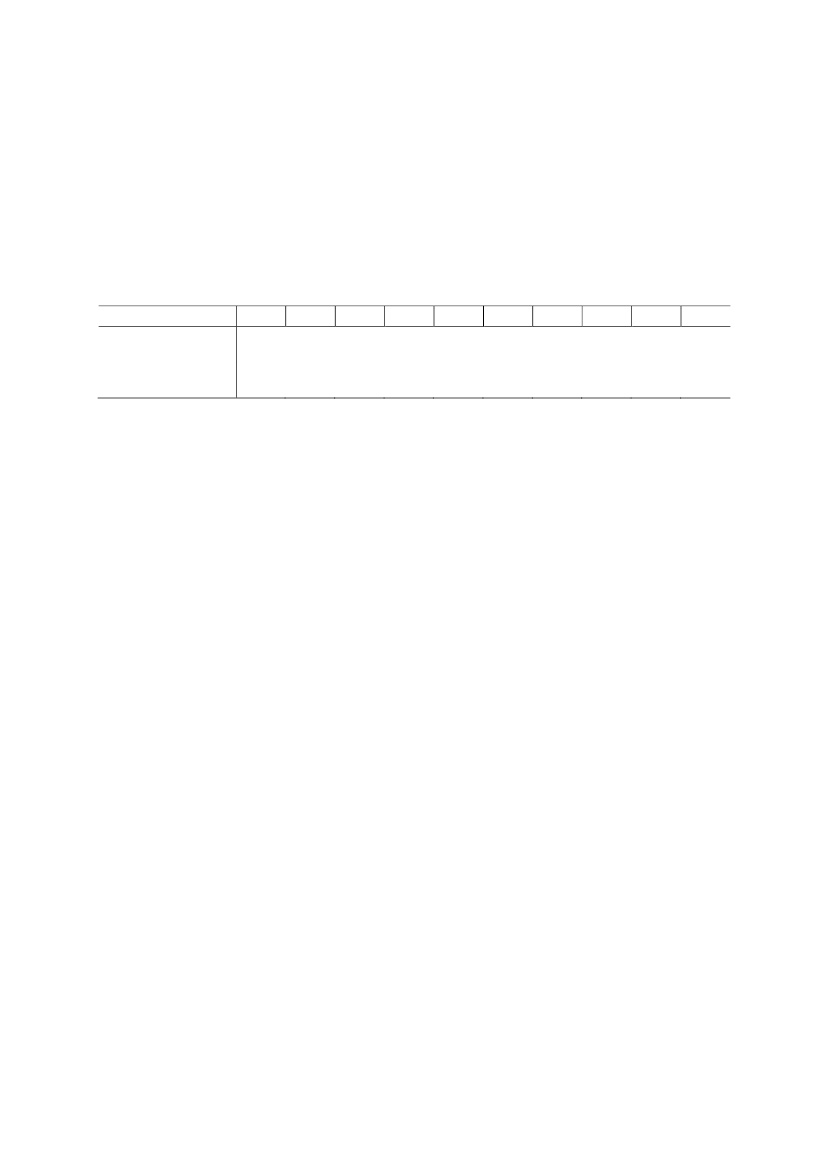

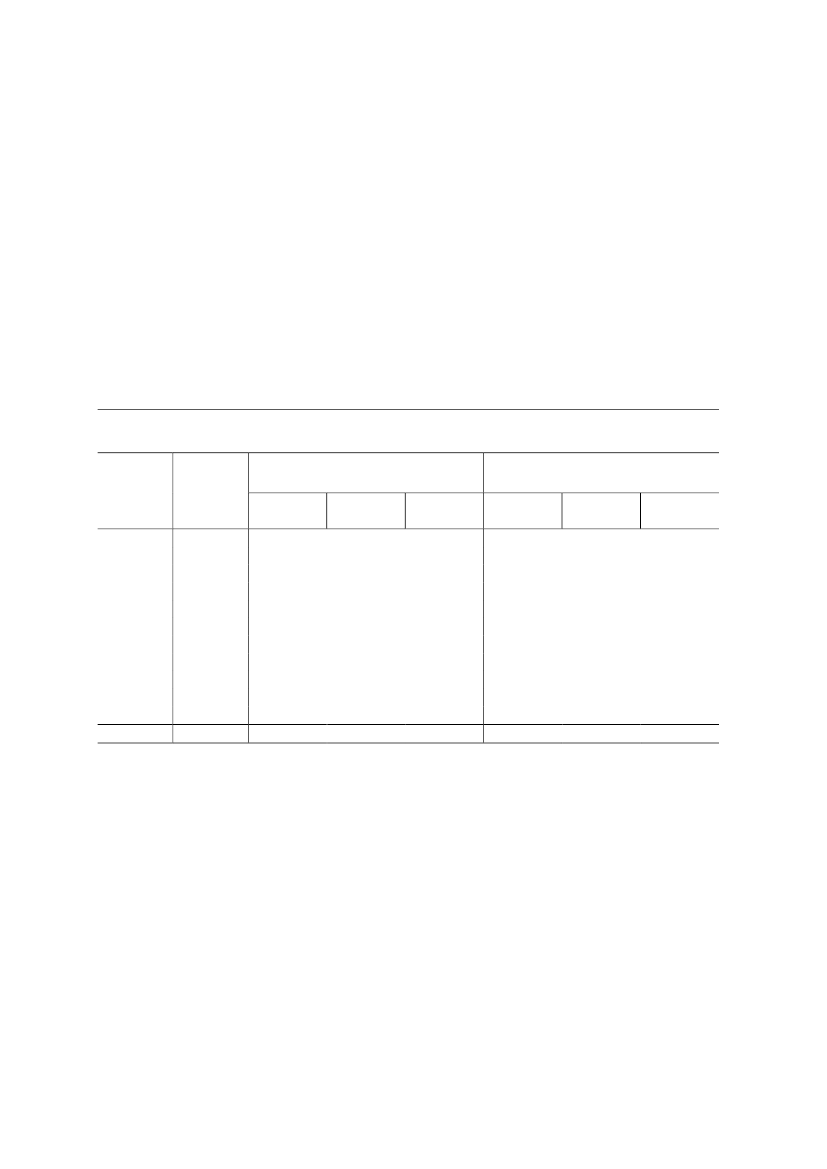

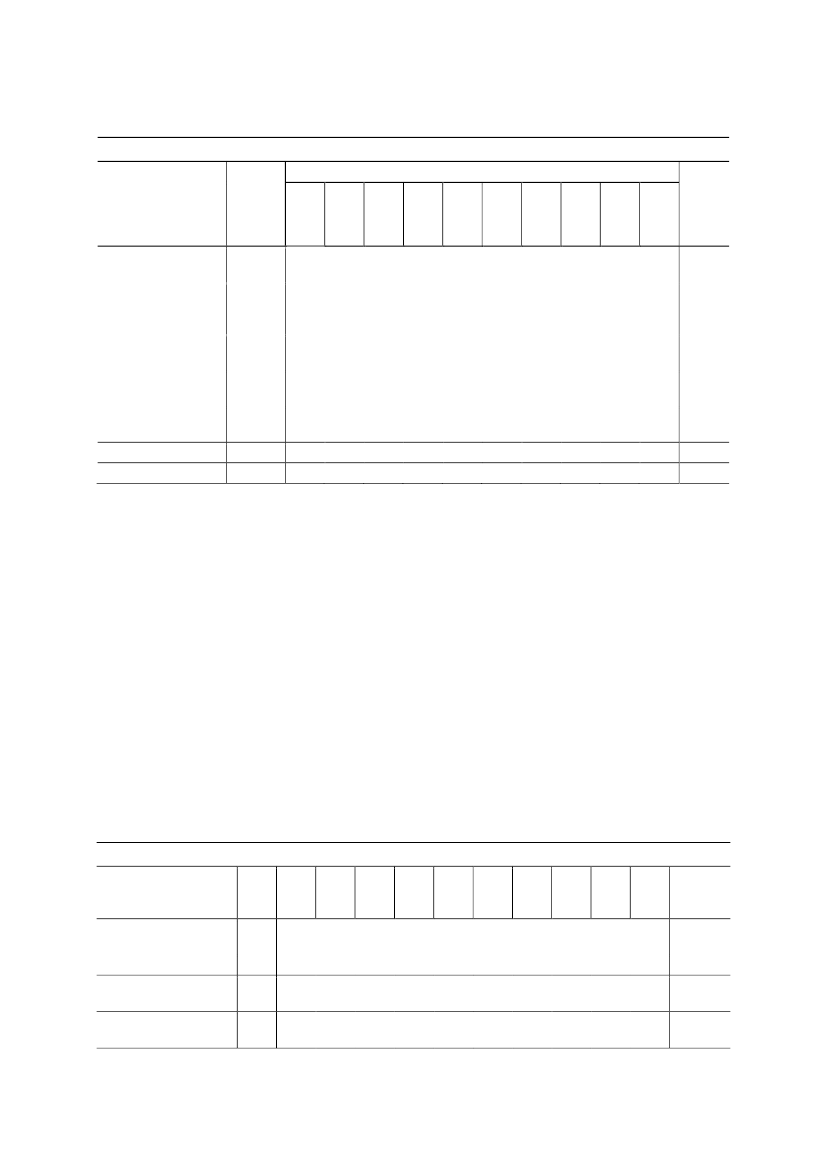

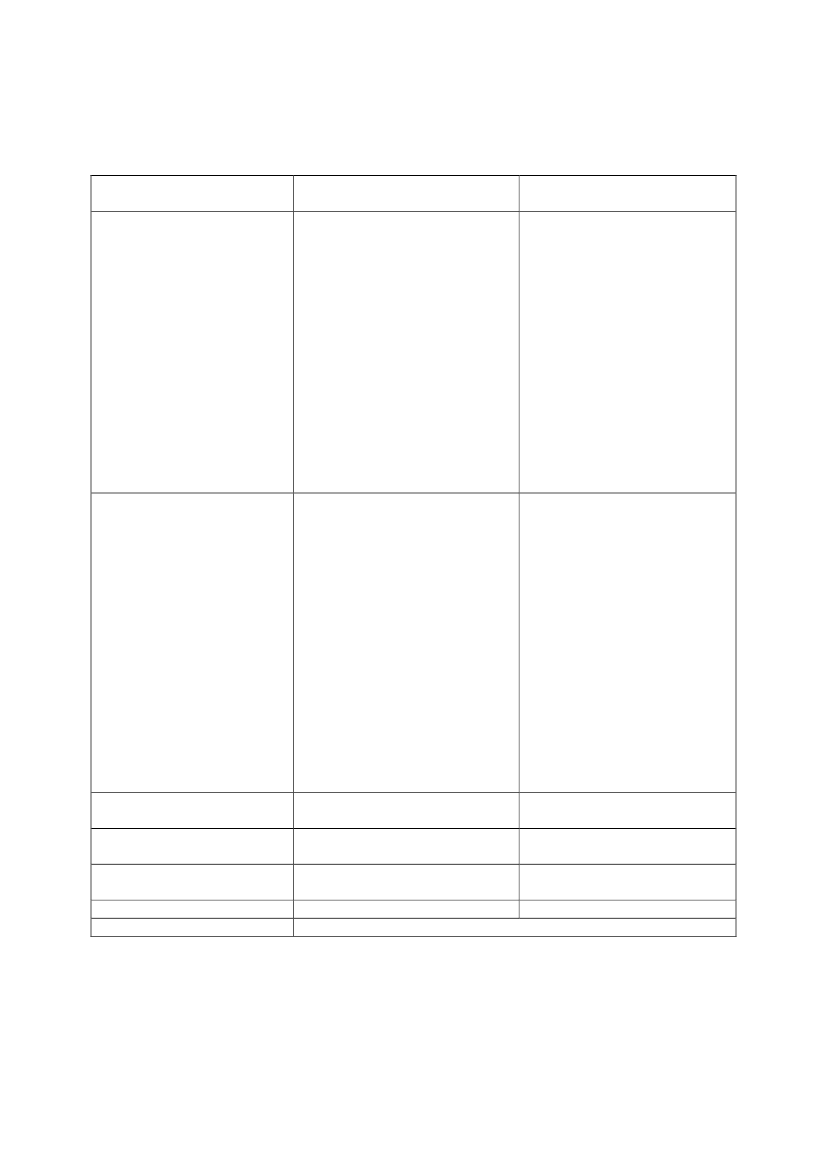

- 10 -ATP, og om indbetalinger til privattegnede pensionsordninger. I 2013 udgør beskæftigelses-fradraget 4,5 pct. Det kan dog maksimalt udgøre 14.400 kr. Da fradraget gives som et lig-ningsmæssigt fradrag ved opgørelsen af den skattepligtige indkomst, der er beskatningsgrund-lag for sundhedsbidraget, kommune- og kirkeskatten, har det i 2013 en skattemæssig fra-dragsværdi (skatteværdi) på ca. 31,7 pct.Frem til 2019 forhøjes beskæftigelsesfradraget gradvist til 5,6 pct. og det maksimale fradragtil 17.900 kr. Den gradvise forhøjelse blev vedtaget som led i 2009-skattereformen - Forårs-pakke 2.0 - og sikrer, at skatteværdien af beskæftigelsesfradraget fastholdes på det hidtidigeniveau på trods af reduktionen af skatteværdien af ligningsmæssige fradrag. Denne reduktionsker med 1 pct.-point årligt i perioden 2012 til 2019, hvilket betyder, at skatteværdien af lig-ningsmæssige fradrag, der i 2013 udgør ca. 31,7 pct., gradvist reduceres til ca. 25,7 pct. fremtil 2019. De 31,7 pct. svarer til skatteværdien af fradragene i en kommune med en landsgen-nemsnitlig kommune- og kirkeskatteprocent i 2012.3.1.2. LovforslagetDet foreslås at forhøje beskæftigelsesfradraget gradvist til 10,65 pct. og det maksimale fra-drag til 34.100 kr. (2013-niveau) i indkomstårene 2013-2022.Den foreslåede indfasning af forhøjelsen frem til 2022 fremgår af nedenstående tabel. Tabel-len angiver procenten for beskæftigelsesfradraget og det maksimale beskæftigelsesfradrag.Endvidere er angivet skatteværdien af det maksimale fradrag i en gennemsnitskommune. Tilsammenligning er også vist de tilsvarende talstørrelser i henhold til nugældende regler.(2013- niveau)LovforslagBeskæftigelsesfradrag, pct.Maks. fradrag, kr.Skatteprocent1), pct.Skatteværdi af maks. fradrag,kr.2013201420152016201720182019202020212022

6,957,257,88,158,69,510,110,510,6 10,6522.300 23.300 25.100 26.100 27.500 30.400 32.300 33.500 33.800 34.10031,730,729,728,727,726,725,725,725,725,77.0697.1537.4557.4917.6188.1178.3018.610 8.6878.764

Gældende reglerBeskæftigelsesfradrag, pct.4,54,654,85,05,25,45,65,65,65,6Maks. fradrag, kr.14.400 14.800 15.300 16.000 16.600 17.200 17.900 17.900 17.900 17.9001)Skatteprocent , pct.31,730,729,728,727,726,725,725,725,725,7Skatteværdi af maks. fradrag,kr.4.565 4.544 4.544 4.592 4.598 4.592 4.600 4.600 4.600 4.6001) De angivne procenter svarer til den skattemæssige fradragsværdi i en kommune med en landsgennemsnitligkommune- og kirkeskatteprocent i 2012.

Forhøjelsen af beskæftigelsesfradraget vil medføre en skattelettelse for alle erhvervsaktive.Forslaget vil have størst relativ betydning for erhvervsaktive med indkomst op til ca. 320.000kr.

- 11 -For en person med en lønindkomst på 250.000 kr. medfører forslaget isoleret set en skattelet-telse på ca. 1.940 kr. i 2013 stigende til 3.240 kr. fra 2022. Er lønindkomsten på 320.000 kr.eller derover, udgør skattelettelsen ca. 2.500 kr. i 2013, og den stiger gradvist til ca. 4.160 kr.årligt fra 2022.Forslaget bevirker, at marginalskatten på arbejdsindkomst op til ca. 320.000 kr. reduceresmed ca. 0,8 pct.-point i 2013 stigende til 1,3 pct.-point fra 2022.3.2. Ekstra beskæftigelsesfradrag til enlige forsørgere3.2.1. Gældende retDer er ikke i gældende skattelovgivning regler, der giver en særlig økonomisk fordel for enli-ge forsørgere. Enlige forsørgere i beskæftigelse fradrager, som andre lønmodtagere m.fl. ogselvstændigt erhvervsdrivende, et beskæftigelsesfradrag ved opgørelsen af den skattepligtigeindkomst.For at afgrænse personkredsen, der kan komme i betragtning til det ekstra beskæftigelsesfra-drag, foreslås anvendt den samme personkreds, som har ret til og modtager ekstra børnetil-skud efter lov om børnetilskud og forskudsvis udbetaling af børnebidrag (børnetilskudsloven).Om reglerne for ordinært og ekstra børnetilskud efter børnetilskudsloven gælder, at der ydesordinært børnetilskudtil enlige forsørgere, når den, der alene har forældremyndigheden, ellersom har del i forældremyndigheden over et barn, er enlig forsørger. Det ydes også, når beggeeller kun den ene af indehaverne af forældremyndigheden er enlig, og barnet opholder sig ligemeget hos begge, medmindre barnet er tilmeldt folkeregisteret hos den, der ikke er enlig. Detydes endvidere, når den ene ægtefælle er indsat i institutioner under Kriminalforsorgen udover 3 måneder, og den anden ægtefælle er enlig.Personer, der lever i et samlivsforhold, betragtes ikke som enlige ved ydelse af ordinært bør-netilskud til enlige forsørgere.Ekstra børnetilskudydes efter ansøgning til enlige forsørgere, der modtager ordinært børnetil-skud, og som har barnet hos sig. Det ekstra børnetilskud er på 1.300 kr. i kvartalet (2012). Derydes kun ét ekstra børnetilskud uanset antallet af børn.Børnetilskuddet følger barnet, og der bliver kun udbetalt ekstra børnetilskud til den ene afforældrene. Det er som udgangspunkt moderen, der får udbetalt ekstra børnetilskud, men hvisdet kun er faderen, der har forældremyndigheden, udbetales tilskuddet til ham. Kommunalbe-styrelsen kan beslutte at udbetale børnetilskud til en forælder, som ikke har forældremyndig-heden over barnet, hvis denne forælder godtgør, at barnet bor hos ham eller hende. Har toforældre fælles forældremyndighed, udbetales børnetilskuddet til den forælder, hvor barnetopholder sig mest. Hvis barnet opholder sig lige meget hos begge forældre, vil det ekstra bør-netilskud blive udbetalt til den forælder, på hvis adresse barnet er tilmeldt folkeregistret.

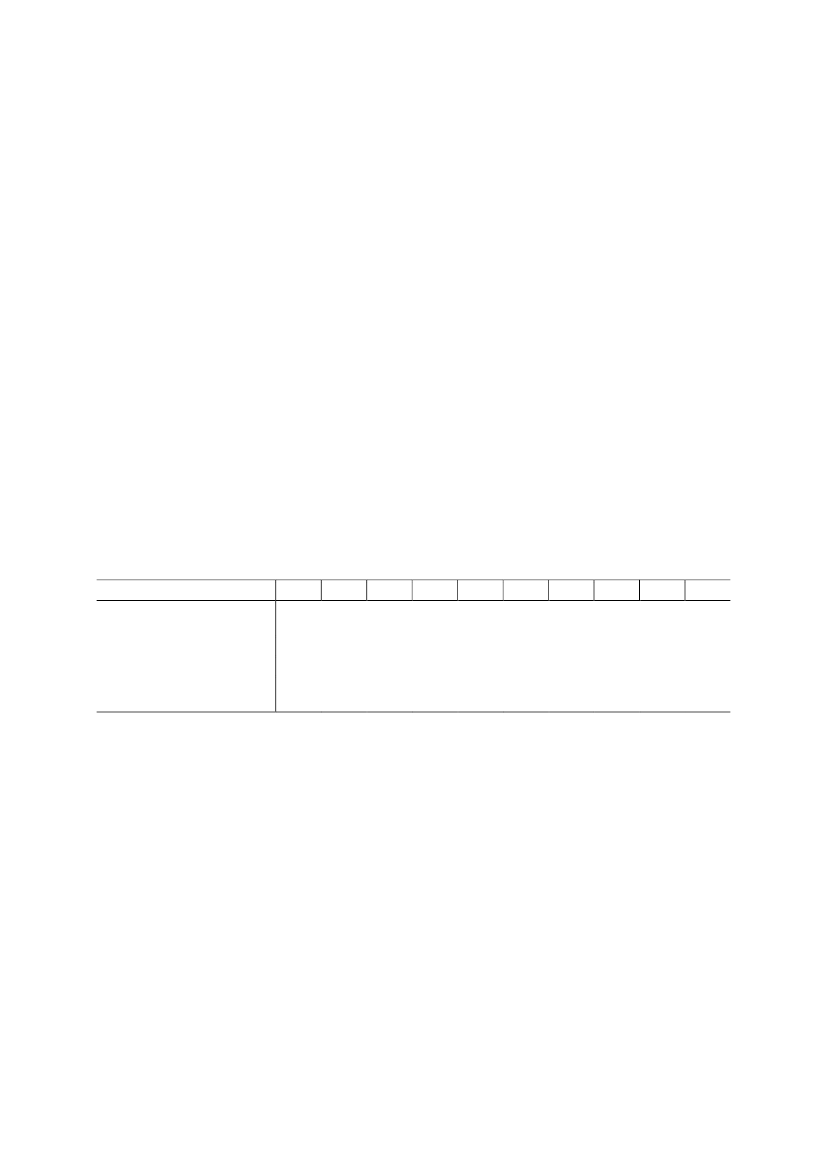

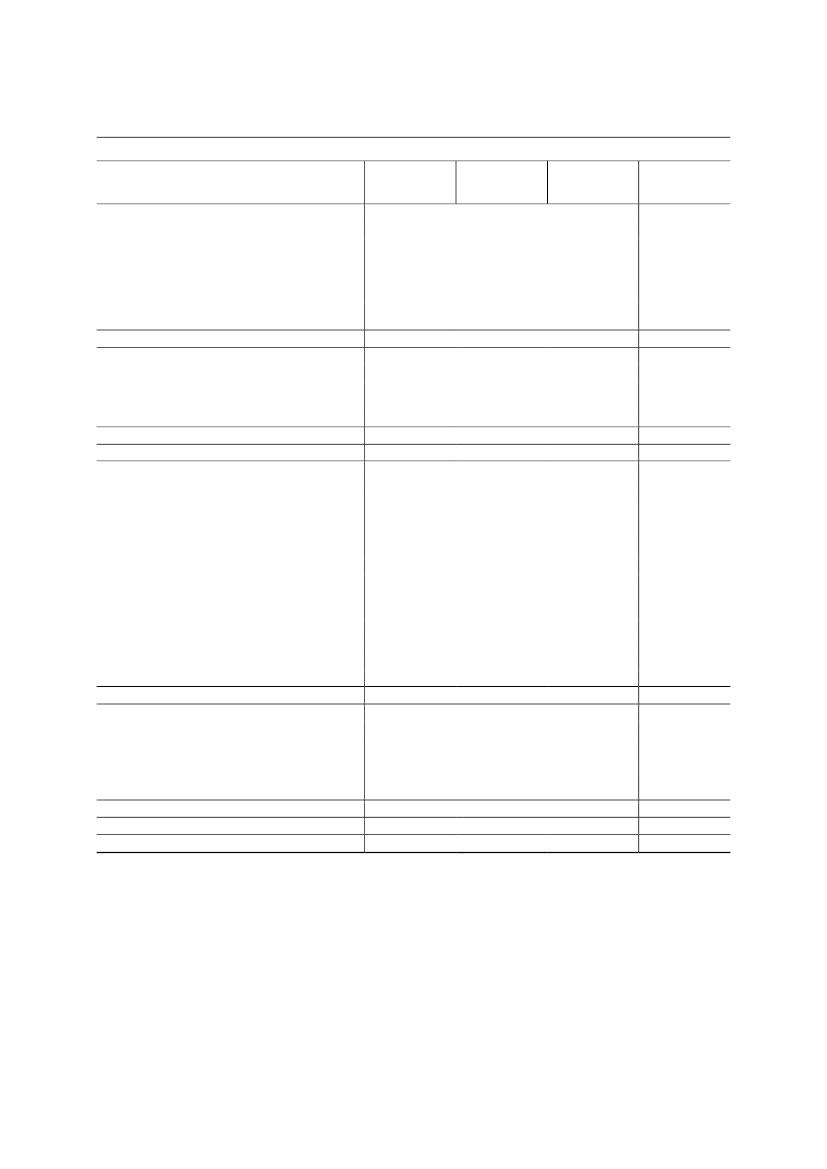

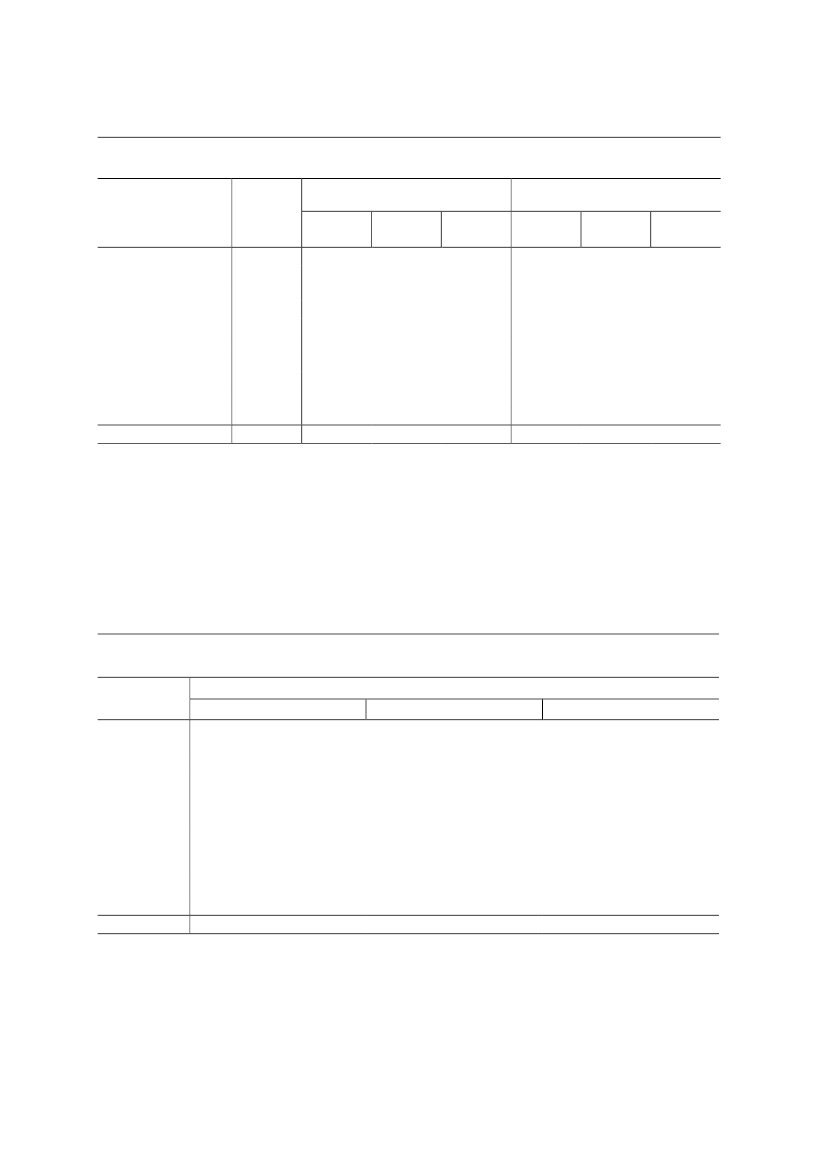

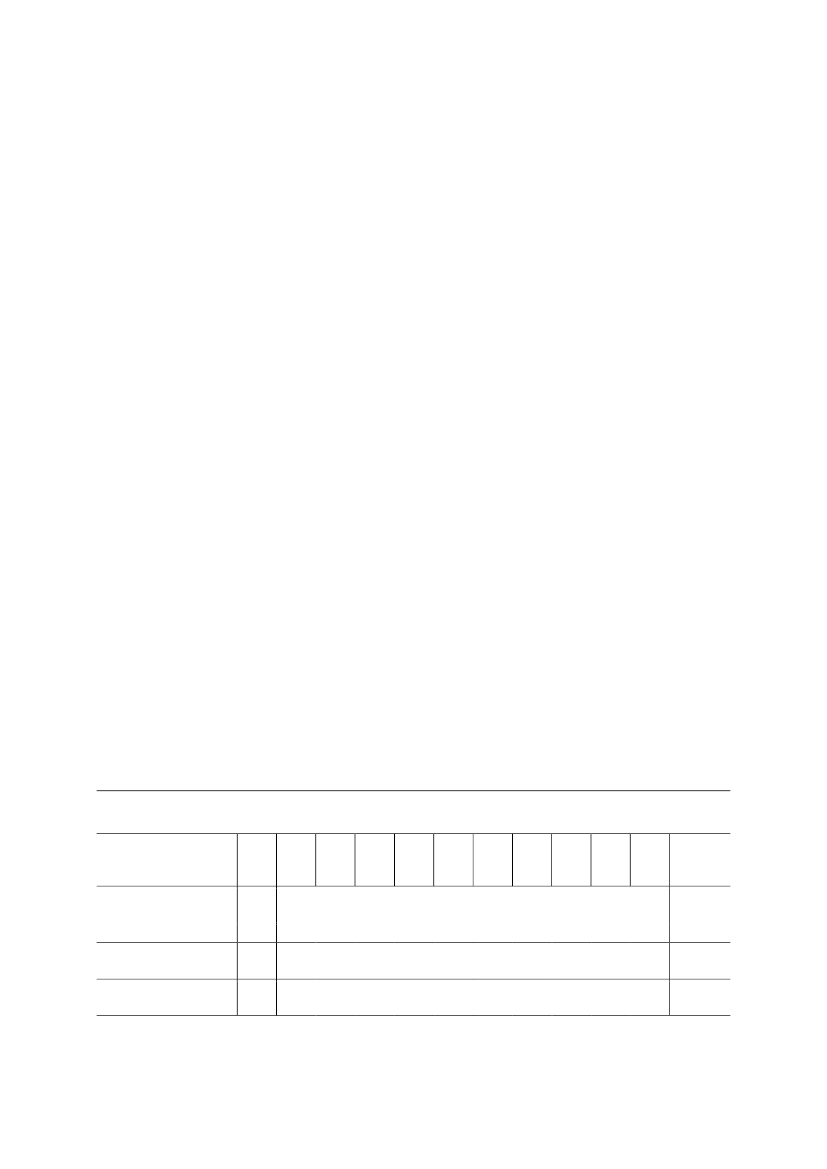

- 12 -Der er en række yderligere betingelser for retten til ekstra børnetilskud, herunder bl.a. at bar-net eller en af forældrene, der har forældremyndigheden over barnet, har dansk indfødsreteller har haft fast bopæl her i landet i det seneste år, medmindre der er tale om udlændinge,som har fået opholdstilladelse i Danmark efter § 7 eller § 8 i udlændingeloven (flygtninge).Endvidere stilles der bl.a. krav om, at barnet faktisk opholder sig her i landet, og at barnetikke har indgået ægteskab eller forsørges af det offentlige. Den person, som tilskuddet udbeta-les til, skal have fast bopæl her i landet. Efter det såkaldte optjeningsprincip er retten til fuldtekstra børnetilskud herudover betinget af, at mindst en af de personer, der har forsørgelses-pligt over for barnet, har haft bopæl eller beskæftigelse i mindst 2 år i Danmark inden for deseneste 10 år forud for den periode, udbetalingen vedrører. Efter optjeningsprincippet optje-nes retten til ekstra børnetilskud – ligesom andre ydelser efter børnetilskudsloven – gradvis.Ved mindre end ½ års bopæl eller beskæftigelse i Danmark er der således ikke ret til tilskud.Ved ½-1 års bopæl eller beskæftigelse i Danmark er der ret til 25 pct. af tilskuddet, ved 1-1½år er der ret til 50 pct., ved 1½-2 år er der ret til 75 pct., og ved 2 år eller mere er der ret til100 pct. af tilskuddet.3.2.2. LovforslagetDet foreslås, at der fra 2014 gives et ekstra beskæftigelsesfradrag til enlige forsørgere. Detekstra beskæftigelsesfradrag indfases fra 2014, og når fradraget er fuldt indfaset, udgør det6,25 pct., og det maksimale fradrag udgør 20.000 kr. (2013-niveau), jf. nedenstående tabel.(2013 niveau)2013 2014 2015 2016 2017 2018 2019 2020 2021 2022Særligt beskæftigelsesfradragtil enlige forsørgere, pct.-2,605,405,605,756,006,256,256,256,25Maks. fradrag, kr.- 8.400 17.300 17.900 18.500 19.300 20.000 20.000 20.000 20.0001)Skatteprocent , pct.31,730,729,728,727,726,725,725,725,725,7Skatteværdi af maks. fradrag,kr.- 2.579 5.138 5.137 5.125 5.153 5.140 5.140 5.140 5.1401) De angivne procenter svarer til den skattemæssige fradragsværdi i en kommune med en landsgennemsnitligkommune- og kirkeskatteprocent i 2012.

Det maksimale ekstra beskæftigelsesfradrag opnås ligesom det almindelige beskæftigelsesfra-drag ved en indkomst på ca. 320.000 kr. (2013-niveau). I 2014 vil skatteværdien af det ekstrabeskæftigelsesfradrag udgøre ca. 2.580 kr. og fra 2015 ca. 5.140 kr. For en enlig forsørgermed en lønindkomst på 250.000 kr. betyder det ekstra fradrag en årlig skattelettelse på ca.4.000 kr. fra 2015. De nævnte beløb svarer til skatteværdien af fradragene i en kommune meden landsgennemsnitlig kommune- og kirkeskatteprocent i 2012.Det ekstra beskæftigelsesfradrag vil isoleret set i 2014 medføre en reduktion af marginalskat-ten på ca. 0,8 pct.-point for enlige forsørgere og fra 2015 en reduktion på ca. 1,6 pct.-point,hvis lønindkomsten ikke overstiger 320.000 kr. årligt. For indkomster herover opnås det mak-simale ekstra fradrag.Det ekstra beskæftigelsesfradrag for enlige forsørgere foreslås at omfatte den samme person-kreds, som har ret til og modtager ekstra børnetilskud efter børnetilskudsloven. Herved sikres

- 13 -en administrativ enkel måde til at få fastlagt, hvem der er berettiget til ekstra beskæftigelses-fradrag, da man kan bruge kommunernes oplysninger om, hvem der har ret til og modtagerdet ekstra børnetilskud og således er reelt enlige.Da personkredsen, der kan få det ekstra beskæftigelsesfradrag, således bliver identisk medpersonkredsen, der modtager ekstra børnetilskud, betyder det, at det altid kun er den ene afforældrene, som vil kunne være berettiget til ekstra beskæftigelsesfradrag. Optjeningsprincip-pet for ret til ekstra børnetilskud kan også få betydning for retten til det ekstra beskæftigelses-fradrag. Endvidere betyder ansøgningskravet i forbindelse med ekstra børnetilskud, at en en-lig forsørger, som ikke har ansøgt om ekstra børnetilskud, heller ikke vil kunne få det ekstrabeskæftigelsesfradrag.Det foreslås, at de enlige forsørgere kan fradrage en fjerdedel af indkomstårets samlede ekstrabeskæftigelsesfradrag for hvert kvartal, som de modtager det ekstra børnetilskud for. Hervedsikres, at personer, der er reelt enlige en del af året og modtager det ekstra børnetilskud, ogsåfår det ekstra beskæftigelsesfradrag for enlige forsørgere for en tilsvarende periode.3.3. Forhøjelse af topskattegrænsen3.3.1. Gældende retSkattepligtige personer, der har en indkomst, som overstiger en beløbsgrænse på 389.900 kr.(2013) (topskattegrænsen), skal betale topskat til staten af den del af indkomsten, der oversti-ger beløbsgrænsen. Fra og med 2014 forhøjes topskattegrænsen til 409.100 kr. (2013-niveau).Forhøjelsen skulle i henhold til 2009-skattereformen - Forårspakke 2.0 – være sket fra 2011,men blev som led i den tidligere regerings Genopretningspakke fra juni 2010 udskudt fra2011 til 2014.Topskatten beregnes med en sats på 15 pct., og beskatningsgrundlaget for topskatten består afden personlige indkomst (eksempelvis lønindkomst, overskud af virksomhed, honorarer, vær-di af personalegoder, folkepension, pensionsudbetalinger, dagpenge m.v.) med tillæg af kapi-talpensionsindskud og med tillæg af positiv nettokapitalindkomst ud over en bundgrænse.Positiv nettokapitalindkomst er renteindtægter, kapitalafkast fra virksomhed, kursgevinster påfordringer m.v. fratrukket renteudgifter, kurstab på fordringer m.v., hvor renteindtægternem.v. overstiger eventuelle renteudgifter, kurstab på fordringer m.v.Er der tale om en ugift person, tillægges topskattegrundlaget den del af positiv nettokapital-indkomst, der overstiger 40.000 kr. For ægtefæller tillægges den del af ægtefællernes samledepositive nettokapitalindkomst, der overstiger 80.000 kr. hos ægtefællen med største personligeindkomst.For den del af topskattegrundlaget ud over topskattegrænsen, der udgøres af positiv nettokapi-talindkomst, gælder et lavere skatteloft end for personlig indkomst, således at positiv nettoka-pitalindkomst generelt beskattes med en lavere topskattesats end 15 pct. I 2013 udgør dennelavere sats ca. 6,2 pct. og fra og med 2014 ca. 4,7 pct.

- 14 -

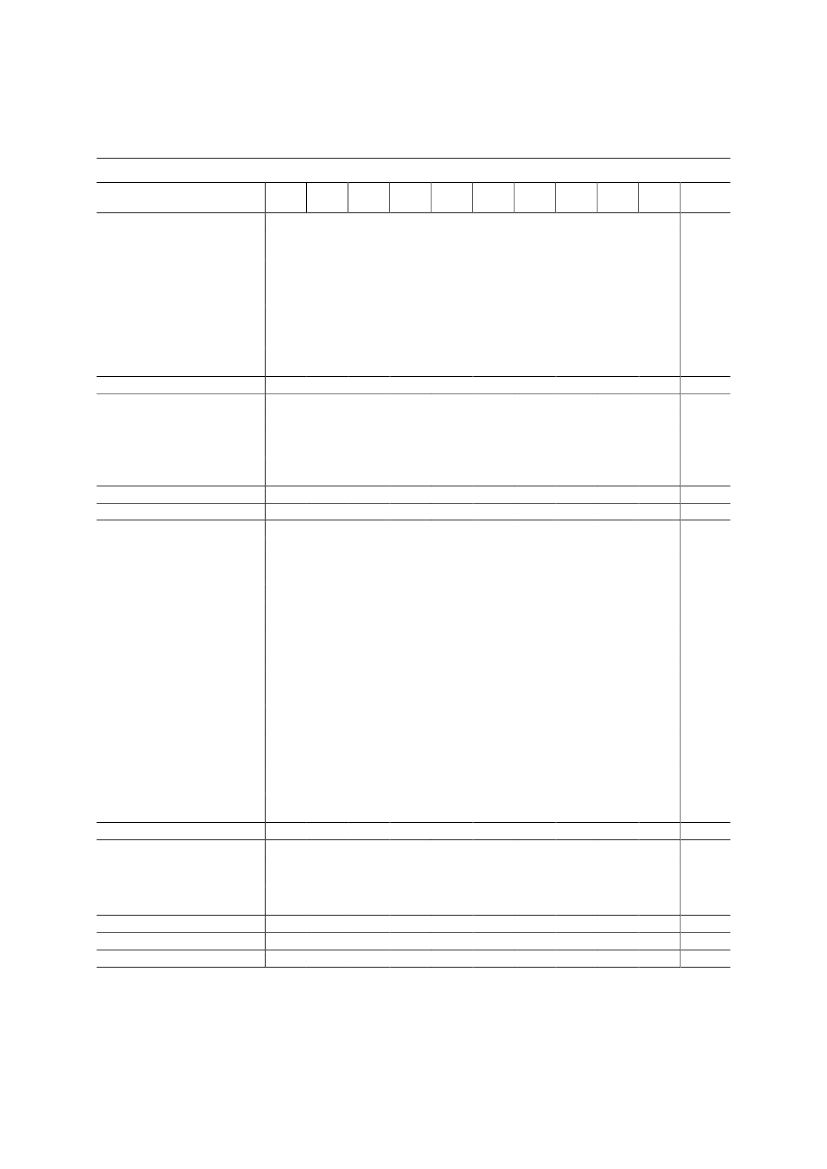

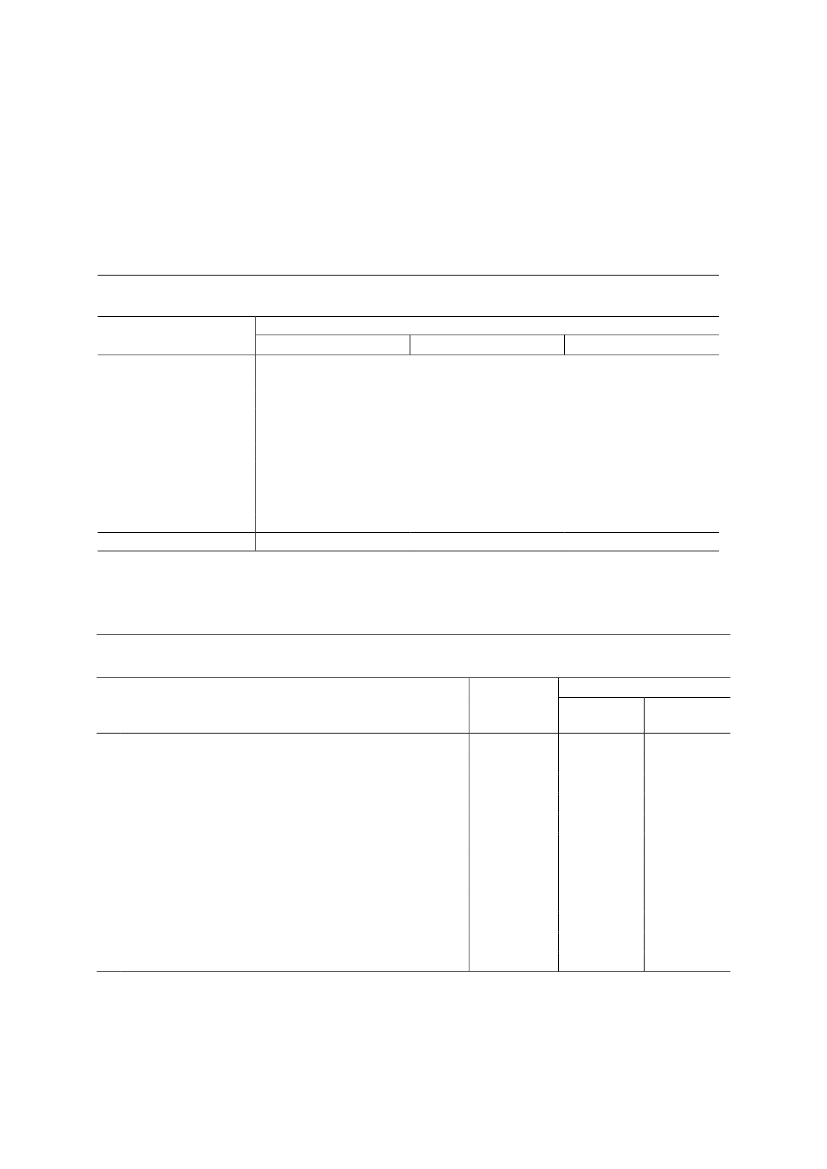

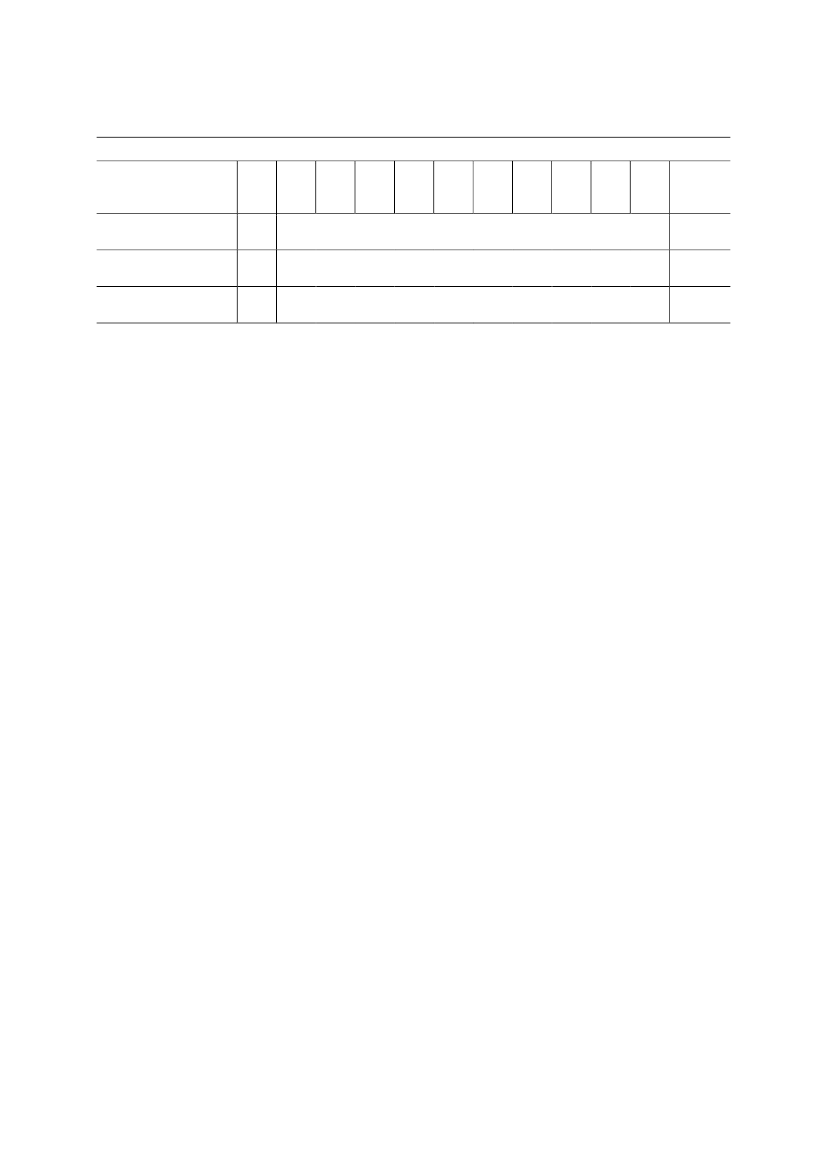

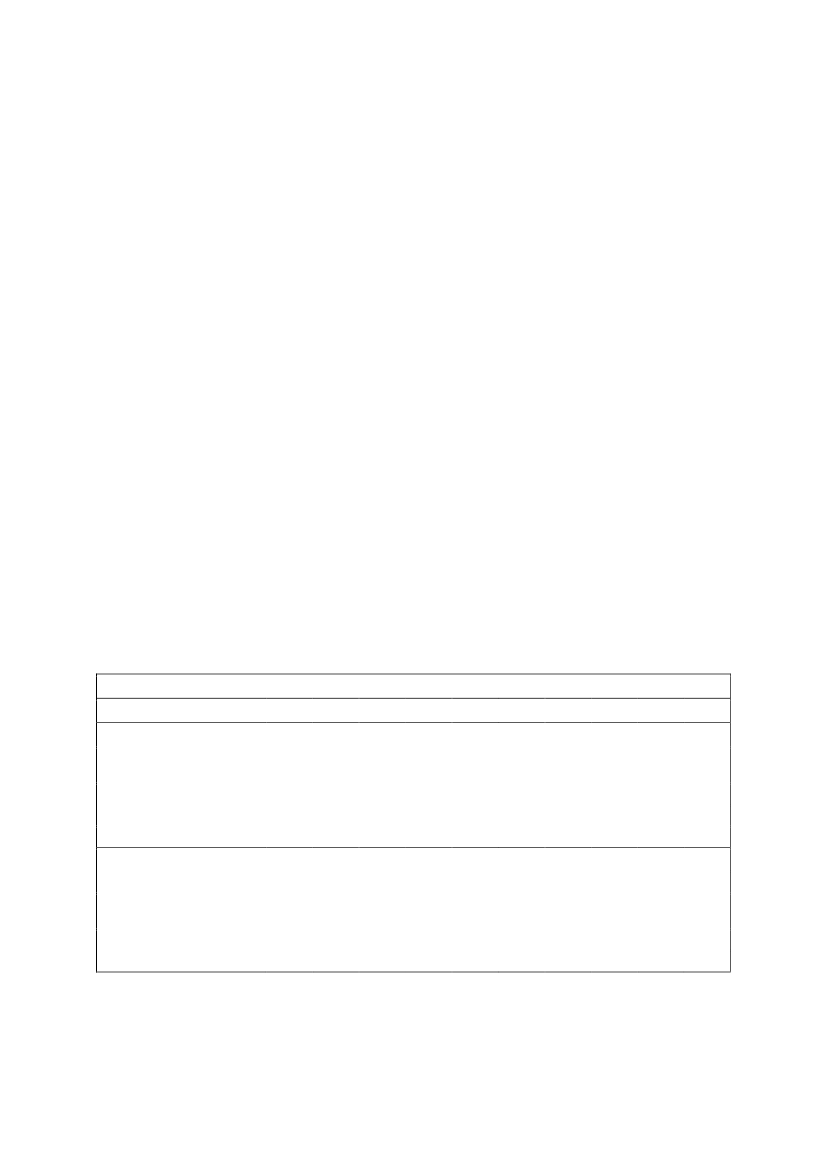

3.3.2. LovforslagetLovforslaget går ud på at forhøje topskattegrænsen for alle skattepligtige fra 409.100 kr. til467.000 kr.Forhøjelsen foreslås indført gradvist i indkomstårene 2013-2022, jf. nedenstående tabel. Tilsammenligning er også vist topskattegrænsen i henhold til nugældende regler.(2013 niveau)Foreslået topskat-tegrænse, kr.Topskattegrænse eftergældende regler, kr.2013201420152016201720182019202020212022

421.000 441.100 444.500 446.300 448.200 456.000 459.200 464.500 466.000 467.000389.900 409.100 409.100 409.100 409.100 409.100 409.100 409.100 409.100 409.100

Topskattegrænsen gælder for indkomst efter fradrag af arbejdsmarkedsbidrag. Det betyder, atder efter gældende regler i 2014 skal betales topskat, når arbejdsindkomsten før arbejdsmar-kedsbidrag kommer op over ca. 444.700 kr. svarende til en månedsløn på ca. 37.000 kr.Med den forslåede gradvise forhøjelse af topskattegrænsen til 467.000 kr. frem til 2022 vilindkomster på op til ca. 507.600 kr. (før arbejdsmarkedsbidrag) være fritaget fra at skulle be-tale topskat. Det svarer til en månedsløn på ca. 42.300 kr. (2013-niveau).3.4. Justering af den generelle kompensationsordningSom en del af 2009-skattereformen – Forårspakke 2.0 – gives der fra og med indkomståret2012 til og med indkomståret 2019 en generel kompensation til personer eller ægtepar medsærligt store rentefradrag og ligningsmæssige fradrag i forhold til indkomsten. Der foreslås enmindre justering af ordningen, så regelsættet bliver i overensstemmelse med den oprindeligttænkte ordning.3.4.1. Gældende retI henhold til kompensationsordningen i personskattelovens § 26 gives der i hvert af indkomst-årene 2012 til 2019 et nedslag i skattebetalingen, hvis den samlede skattenedsættelse, som enperson eller et ægtepar får som følge af bundskattenedsættelsen, forhøjelsen af beskæftigel-sesfradraget, mellem- og topskattelettelsen m.v., er mindre end skattestigningen som følge afnedsættelsen af skatteværdien af ligningsmæssige fradrag og af negativ nettokapitalindkomstover 50.000 kr. for ugifte og 100.000 kr. for ægtepar.Kompensationsordningen består af følgende elementer:Kompensationen opgøres for hvert indkomstår som forskellen mellem 1) og 2):1) skattenedsættelsen i det givne indkomstår som følge af:bundskattenedsættelsen på 1,5 pct.-point

- 15 -forhøjelsen af beskæftigelsesfradraget i forhold til beskæftigelsesfradraget efter2009-reglerneophævelsen af mellemskattentopskattelettelsen i forhold til topskatten efter 2009-reglernenedsættelsen af aktieindkomstskattenmed fradrag afskatteforhøjelsen som følge af nulreguleringen af personfradraget i 2010 og ud-ligningsskat på store pensionsudbetalinger2) skattestigningen i det givne indkomstår vedrørende nedsættelse af skatteværdien af:negativ nettokapitalindkomst over 50.000 kr. for ugifte og 100.000 kr. for ægte-par og ligningsmæssige fradrag.Er skattestigningen 2) større end skattenedsættelsen 1), gives der et nedslag i skatten i detpågældende indkomstår svarende til det beregnede forskelsbeløb.For ægtefæller foretages en samlet beregning af kompensationsbeløbet. Kompensationen op-gøres således som summen af forskelsbeløbene beregnet for hver ægtefælle. Herefter fordelesforskelsbeløbet i forhold til størrelsen af det beløb, der for hver af ægtefællerne beregnes somskattestigning.Gældende regler indebærer, at de foreslåede skattenedsættelser i nærværende lovforslag ved-rørende forhøjelsen af topskattegrænsen, højere beskæftigelsesfradrag og ekstra beskæftigel-sesfradrag til enlige forsørgere medregnes i kompensationsordningen.3.4.2. LovforslagetDer foreslås en justering af kompensationsordningen vedrørende udligning mellem ægtefæl-ler, før der gives kompensation.Ved udformningen af kompensationsordningen blev det lagt til grund, at der for ægtefællerskal foretages en samlet beregning af kompensationsbeløbet, jf. bemærkningerne til lovforsla-get, jf. L 195 (2008/2009). Kompensationen skal således opgøres som summen af de forskels-beløb, der beregnes for den enkelte ægtefælle. Det betyder, at hvis den ene ægtefælle taber påforårspakken - skattestigningen er større end skattenedsættelsen - mens den anden ægtefællervinder på forårspakken - skattestigningen er mindre end skattelettelsen – skal der ske udlig-ning af de beregnede forskelsbeløb, før et eventuelt kompensationsbeløb medfører nedslag iindkomstskatten. Dette er ved en fejl ikke kommet med i den gældende lov.På baggrund heraf foreslås det, at hvis en gift persons forskelsbeløb er positivt, nedsættes denanden ægtefælles negative forskelsbeløb med et beløb svarende til det positive forskelsbeløb.Med den foreslåede justering sikres det, som det hele tiden har været forudsat skulle gælde, atder ikke ydes kompensation til en af ægtefællerne, hvis ægtefællernes skattelettelse ved for-årspakken samlet set er større deres skattestigning.

- 16 -3.5. Aftrapning af børne- og ungeydelsen for familier med høje indkomster3.5.1. Gældende retVed skattereformen i 1987 indførtes en indkomstuafhængig kontant ydelse til børnefamilier,som med løbende justeringer frem til i dag er blevet udbetalt for alle børn og unge under 18år. Med ydelsen ønskede man fra politisk side at skabe en vis økonomisk lighed mellem bør-nefamilier og familier uden børn ud fra det synspunkt, at evnen til at betale skat også er af-hængig af, om man har børn eller ej.Børne- og ungeydelsen er differentieret efter fire aldersgrupper ud fra den betragtning, at om-kostningerne til barnet er faldende i takt med alderen (færre omkostninger til institutionsplad-ser m.v.). I 2013 udgør ydelsen følgende beløb:Babyydelse til 0-2-årige: 17.196 kr. om året (4.299 kr. pr. kvartal)Småbørnsydelse til 3-6-årige: 13.608 kr. om året (3.402 kr. pr. kvartal)Børneydelse til 7-14-årige: 10.716 kr. om året (2.679 kr. pr. kvartal)Ungeydelse til 15-17-årige: 10.716 kr. om året (893 kr. pr. måned)For børn fra 0-14 år udbetales børneydelsen kvartalsvis, mens ungeydelsen til de 15-17-årigeudbetales månedsvis.Børne- og ungeydelsen udbetales som hovedregel til moderen. Hvis ydelsen skal udbetales tilandre, herunder til faderen, skal der ansøges om at få udbetalt ydelsen. Ved som udgangs-punkt at udbetale børne- og ungeydelsen til moderen, opnås en høj grad af enkelhed og auto-matik i administrationen af ydelsen.Der er en række betingelser, der skal være opfyldte for at få børne- og ungeydelse, bl.a. skalden person, der har forældremyndigheden over barnet eller har taget barnet i pleje med hen-blik på adoption, som udgangspunkt være fuldt skattepligtig til Danmark, barnet skal opholdesig her i landet og ikke have indgået ægteskab m.v.Told- og skatteforvaltningen står for udbetaling af børne- og ungeydelsen og afgør spørgsmålom fuld skattepligt. Alle øvrige afgørelser efter loven samt den daglige administration vareta-ges af kommunerne. Pr. 1. oktober 2012 flyttes både udbetalingen og administrationen afydelsen til Udbetaling Danmark. Herefter vil Udbetaling Danmark både udbetale ydelsen ogtræffe afgørelser efter børne- og ungeydelsesloven. Told- og skatteforvaltningen vil dog fort-sat afgøre spørgsmålet om skattepligt.3.5.2. LovforslagetDet foreslås, at der indføres en indkomstregulering af børne- og ungeydelsen, så ydelsen ned-sættes med 2 pct. af den del af topskattegrundlaget efter personskattelovens § 7, stk. 1 og 3,der overstiger et grundbeløb på 700.000 kr. for modtageren. Modtageren vil typisk være mo-deren, men det kan i bestemte situationer være faderen. Hvis barnet er i privat familiepleje,kan børne- og ungeydelsen blive udbetalt til plejefamilien. Det er i dette tilfælde derfor mod-

- 17 -tageren hos plejefamilien, hvis indkomst vil blive brugt til at beregne nedsættelsen. Har dennemodtager en ægtefælle, vil beregningen af nedsættelsen skulle ske efter reglerne for ægtefæl-ler. Hvis barnet selv er modtager af ydelsen, vil nedsættelsen skulle ske på baggrund af bar-nets egen indkomst. Da nedsættelsen sker for den del af topskattegrundlaget, der overstiger700.000 kr., vurderes det dog, at der i praksis i alt overvejende grad ikke vil ske en nedsættel-se for børn, der modtager børne- og ungeydelsen.For ægtefæller foreslås det, at nedsættelsen sker på baggrund af begge ægtefællers indkomst.Hvis begge ægtefæller har et topskattegrundlag på over 700.000 kr., beregnes nedsættelsenderfor på baggrund af summen af beløbene hos hver af ægtefællerne, som overstiger bund-grænsen på 700.000 kr.Det fremgår af forslaget, at der skal foretages en omregning af personers indkomst efter reg-lerne i personskattelovens § 14 til brug for beregningen af nedsættelsen, når de kun har væretskattepligtige til Danmark i en del af året. Det er således grundlaget for topskat efter denneomregning, der lægges til grund for beregningen af, om der skal ske en nedsættelse af ydel-sen. Reglen gælder kun personer, der har været fuldt skattepligtige en del af året.Det foreslås, at der skal ske en foreløbig nedsættelse ved udbetalingerne af børne- og unge-ydelsen i løbet af året på baggrund af den seneste forskudsopgørelse. Når årsopgørelsen fore-ligger, foretages den endelige beregning af med hvilket beløb, der skal ske nedsættelse af bør-ne- og ungeydelsen. Hvis nedsættelsesbeløbet i den forbindelse skal korrigeres, vil det somudgangspunkt ske ved modregning i eller tillæg til fremtidige udbetalinger af børne- og unge-ydelse.Skatteministeren er i dag bemyndiget til at fastsætte regler om børne- og ungeydelseslovensadministration. Det foreslås at give skatteministeren en særskilt bemyndigelse til at fastsættenærmere regler for administrationen af nedsættelsen af børne- og ungeydelsen, herundernærmere regler for korrektionen af efterfølgende udbetalinger af børne- og ungeydelse. Detsker for at give en vis fleksibilitet, således at den systemmæssige understøttelse af indkomst-aftrapningen kan indrettes mest hensigtsmæssigt. Med forslaget ændres ikke på de generelleudbetalings- eller administrationsregler i øvrigt.4. Økonomiske konsekvenser for det offentlige4.1. De samlede økonomiske konsekvenser af SkattereformenSkattereformen skønnes at medføre en umiddelbar nedsættelse af personskatterne m.v. medca. 14 mia. kr. frem mod 2022. Samlet set er reformen fuldt finansieret målt på de varigevirkninger inkl. disponering af 620 mio. kr. opgjort efter tilbageløb af Skattereformens positi-ve strukturvirkninger.De samlede økonomiske konsekvenser af Skattereformen fremgår af tabel 4.1.1. og 4.1.2

- 18 -4.1.1. Skattelettelser og højere overførselsindkomsterMed Skattereformen lettes skatten på arbejde med i alt godt 14 mia. kr. frem mod 2022 gen-nem forhøjelse af beskæftigelsesfradraget, indførelse af ekstra beskæftigelsesfradrag til enligeforsørgere og en forhøjelse af topskattegrænsen. Den varige virkning af lempelserne af per-sonskattelettelserne udgør som følge af indfasning af lempelserne ca. 13,8 mia. kr. Med ind-regning af automatisk tilbageløb og positive effekter på arbejdsudbud m.v. medfører lempel-serne af personskatterne et varigt mindreprovenu på 7,4 mia. kr.Hertil kommer en varig lempelse af beskatningen af erhvervene på ca. 550 mio. kr. ved af-skaffelse af ”iværksætterskatten” og forhøjelse af afskrivningsgrundlaget for investeringer inye driftsmidler indtil udgangen af 2013.Med Skattereformen gennemføres også en forhøjelse af den supplerende pensionsydelse samtpensionstillægget for folkepensionister og der tilbydes en frivillig overgang fra gammel til nyordning for førtidspensionister. Dermed øges statens udgifter til overførselsindkomster varigtmed i alt 1,1 mia. kr., svarende til 970 mio. kr. efter tilbageløb og adfærd.Samlet set medfører Skattereformen skattelettelser og højere overførselsindkomster på i alt15,4 mia. kr., hvilket medfører et varigt mindreprovenu for staten på i alt 8,8 mia. kr. eftertilbageløb og adfærd.4.1.2. Finansiering fra skatter, afgifter og overførselsindkomsterFinansieringselementerne i forhold til gældende lovgivning medfører varige stramninger påca. 13,1 mia. kr., hvilket efter tilbageløb og adfærd svarer til 11,5 mia. kr.Stramning af skattereglerne medfører samlet et umiddelbart merprovenu på 6,3 mia. kr. Medautomatisk tilbageløb og adfærdseffekter reduceres dette til ca. 4 mia. kr.Finansiering ved udgiftsbesparelser i forsvaret og på EU-bidraget samt ved afdæmpet regule-ring af overførselsindkomst fra 2016 til 2023 bidrager til en umiddelbar forøgelse af det fi-nanspolitiske råderum med ca. 6,3 mia. kr. Efter automatisk tilbageløb reduceres det til ca. 6,1mia. kr. De positive struktureffekter ved at gøre det mere attraktivt at arbejde gennem denafdæmpede regulering af overførselsindkomster skønnes at ville bidrage til en forbedring afstatens finanser med ca. 1,5 mia. kr. Udgiftsbesparelserne samt den afdæmpede regulering afoverførselsindkomster øger dermed samlet det finanspolitiske råderum med ca. 7,6 mia. kr.

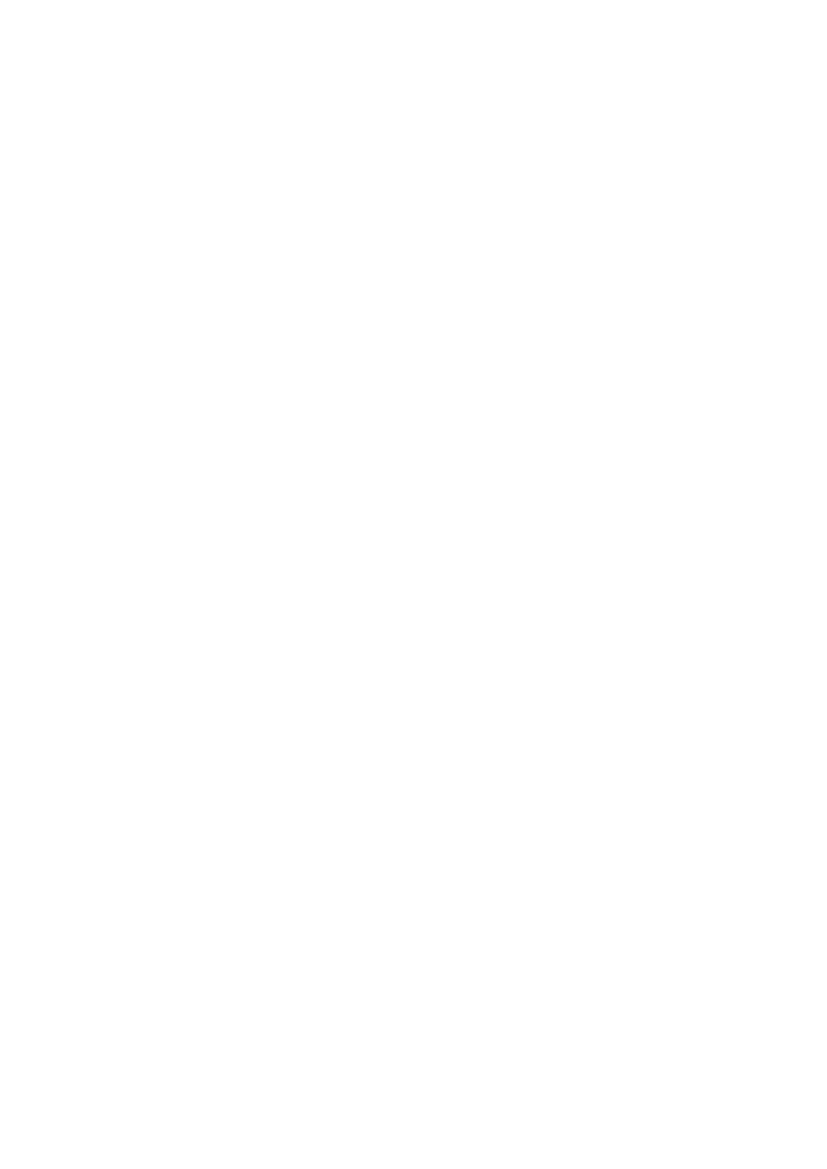

- 19 -Tabel 4.1.1. Samlede varige økonomiske konsekvenser af SkattereformenMia. kr., 2013 niveauLempelser – skatForhøjelse af beskæftigelsesfradragEkstra beskæftigelsesfradrag til enlige forsørgereForhøjelse af topskattegrænsenOphævelse af nye regler for beskatning af selskabersavancer af unoterede porteføljeaktier (”iværksætterskat”)Forhøjelse af afskrivningsgrundlaget for investeringer inye driftsmidlerLempelser – skat - I altLempelser – udgifterHøjere supplerende pensionsydelseFrivillig overgang fra gammel til ny ordning for førtids-pensionForhøjelse af pensionstillæg for folkepensionisterLempelser – udgifter - i altLempelser alt i altFinansiering – skatIndeksering af afgifter mv.Nedsættelse af loft over rejsefradragetBeskatning af arbejdsudlejeBeskatning af fuldt skattepligtiges udenlandske lønind-komstAfskaffelse af grundforbedringsfradrag m.v.Øget beskatning af fri bilForhøjelse af udligningsafgift og afgiftsfritagelse forelbilerStørre efterrettelighed og korrekt skattebetalingØget beskatning af finansielle institutionerAdgang til omlægning af kapitalpensionsordningen i 2013Ophævelse af fradragsretten for kapitalpensionFinansiering – skat - i altFinansiering – udgifterAfdæmpet regulering af overførselsindkomsterAftrapning af børne- og ungeydelse for familier med højeindkomster overførselsindkomster (2013-2022)Besparelse forsvar (offentligt konsum)Besparelser EU-bidragFinansiering – udgifter - i altFinansiering alt i altSkattereform alt i altUmiddelbar varigvirkning-8,68-0,39-4,62-0,46-0,09-14,24-0,66-0,09-0,38-1,13-15,372,590,110,100,410,500,220,651,150,650,000,006,382,890,282,701,006,8713,25-2,12Varig virkningefter tilbageløb-6,55-0,29-3,49-0,39-0,06-10,78-0,50-0,07-0,29-0,86-11,642,200,100,090,310,380,170,460,840,390,000,004,932,180,212,701,006,0911,02-0,62Adfærd1,310,081,570,000,002,96-0,100,00-0,01-0,112,85-0,610,00-0,01-0,050,00-0,04-0,11-0,12-0,040,000,00-0,981,57-0,090,000,001,480,503,36Varig virkningefter tilbageløb ogadfærd-5,24-0,21-1,92-0,39-0,06-7,82-0,60-0,07-0,30-0,97-8,791,590,100,080,260,380,130,350,720,350,000,003,953,750,122,701,007,5711,522,74

4.1.3. Indfasning af skattelettelser og højere overførselsindkomster samt finansieringSkattereformens skattelettelser og højere overførselsindkomster indfases fra 2013 til 2022.Finansieringen via skatter og afgifter samt aftrapning af børne- og ungeydelse for familiermed høj indkomst indfases fra 2013 til 2022, mens finansiering fra afdæmpet regulering afoverførselsindkomsterne indfases fra 2016 til 2023.2/3 af lempelserne træder i kraft allerede fra 2013, mens resten af lempelserne gennemføresgradvist frem til 2022. Finansieringselementerne indfases langsommere end lempelserne. Det

- 20 -bidrager til at øge aktiviteten og skattereformen skønnes isoleret at løfte væksten i BNP med0,1 pct.-point i 2012 og 0,4 pct.-point i 2013.Isoleret set vil tidsforskydningen mellem lempelser og finansiering svække den offentligesaldo de første år. Derfor fremrykkes beskatningen af kapitalpensioner, hvilket styrker denoffentlige saldo de kommende år uden det har betydning for den enkeltes skat eller pensions-udbetaling.

- 21 -

Tabel 4.1.2. Samlede umiddelbare økonomiske konsekvenser af SkattereformenMia. kr., 2013 niveauLempelser – skatForhøjelse af beskæftigelsesfradra-getEkstra beskæftigelsesfradrag tilenlige forsørgereForhøjelse af topskattegrænsenOphævelse af beskatning af selska-bers avancer af unoterede porteføl-jeaktier (”iværksætterskat”)Forhøjelse af afskrivningsgrundlagetfor investeringer i nye driftsmidler1)Lempelser – skat - I altLempelser – udgifterHøjere supplerende pensionsydelseFrivillig overgang fra gammel til nyordning for førtidspensionForhøjelse af pensionstillæg forfolkepensionisterLempelser – udgifter - i altLempelser alt i altFinansiering – skatRegulering af afgifter mv.Nedsættelse af loft over rejsefradra-getBeskatning af ”arbejdsudleje”2)Beskatning af fuldt skattepligtigesudenlandske lønindkomstAfskaffelse af grundforbedringsfra-drag m.v.Øget beskatning af fri bilForhøjelse af udligningsafgift ogafgiftsfritagelse for elbilerStørre efterrettelighed og korrektskattebetalingØget beskatning af finansielleinstitutionerAdgang til omlægning af kapital-pensionsordningen i 2013Ophævelse af fradragsretten forkapitalpensionFinansiering – skat - i altFinansiering – udgifterAfdæmpet regulering af overførsels-indkomster3)Aftrapning af børne- og ungeydelsefor familier med høje indkomsterFinansiering – udgifter - i altFinansiering alt i altSkattereform alt i alt4)

2013

2014

2015

2016

2017

2018

2019

2020

2021

2022

Finansår2013

-5,310,00-2,83

-5,44-0,20-2,90

-6,12-0,40-3,26

-6,22-0,40-3,31

-6,49-0,40-3,46

-7,56-0,40-4,03

-7,98-0,40-4,25

-8,66-0,40-4,61

-8,83-0,40-4,70

-8,96-0,40-4,77

-5,310,00-2,83

-0,11-1,00-9,25-0,66-0,400,00-1,06-10,310,260,140,090,200,030,220,610,700,155,005,4412,83

-0,17-0,80-9,51-0,66-0,380,00-1,04-10,550,300,130,100,420,090,220,471,200,23-0,205,128,04

-0,20-0,60-10,58-0,66-0,37-0,20-1,23-11,811,710,130,100,420,160,220,461,120,27-0,204,829,20

-0,24-0,50-10,67-0,66-0,35-0,40-1,41-12,081,720,120,100,420,200,220,711,140,31-0,204,539,26

-0,32-0,40-11,07-0,66-0,34-0,40-1,40-12,471,730,120,100,420,240,220,691,160,42-0,204,269,15

-0,35-0,30-12,64-0,66-0,33-0,40-1,39-14,032,700,110,100,420,270,220,681,160,46-0,203,999,90

-0,41-0,20-13,24-0,66-0,31-0,40-1,37-14,612,690,110,100,420,290,220,671,160,57-0,203,749,76

-0,46-010-14,23-0,66-0,30-0,40-1,36-15,592,690,110,100,420,330,220,661,160,65-0,203,509,63

-0,50-0,05-14,48-0,66-0,29-0,40-1,35-15,832,690,110,100,420,350,220,661,160,69-0,203,279,46

-0,48-0,00-14,61-0,66-0,28-0,40-1,34-15,952,690,110,100,420,370,220,661,160,69-0,203,059,26

-0,11-1,04

-----0,240,140,090,200,000,220,580,640,115,005,44

0,000,000,0012,832,52

0,000,280,288,36-2,19

0,000,280,289,48-2,33

0,190,280,479,74-2,35

0,440,280,729,88-2,59

0,900,281,1811,09-2,95

1,370,281,6511,42-3,19

1,840,282,1211,75-3,84

2,310,282,5912,05-3,78

2,770,283,0512,31-3,64

-----

1) Forslaget medfører tillige et umiddelbart mindreprovenu i 2012 på ca. 0,4 mia. kr.2) Forslaget medfører tillige et umiddelbart merprovenu i 2012 på ca. 0,02 mia. kr.3) I 2023 udgør den umiddelbare mindreudgift ca. 3,23 mia. kr.4) Ekskl. finansieringsbidrag fra besparelser i forsvaret og på EU-bidraget på i alt 3,7 mia. kr. i varigt merprovenu.

- 22 -4.2. Skattereformaftalens virkninger på beskæftigelsenSkattereformen skønnes - inkl. den tidligere indgåede aftale om at øge og fremrykke erhvervs-investeringer udmøntet ved lov nr. 592 af 18. juni 2012- at understøtte beskæftigelsen med1.000 job i 2012 og knap 8.000 job i 2013.Beskæftigelseseffekten på kort sigt afspejler primært aftalen om forøgelse og fremrykning aferhvervsinvesteringer. Fremrykning af erhvervsinvesteringer til 2013 indebærer, at beskæfti-gelseseffekten aftager frem mod 2015.Efter 2015 skønnes beskæftigelseseffekten at stige gradvist op mod Skattereformens varigevirkning på ca. 15.800 fuldtidsbeskæftigede, heraf ca. 9.000 som følge af øget deltagelse ogca. 6.800 som følge af større arbejdsudbud fra allerede beskæftigede. Arbejdsudbudseffekter-ne er beregnet efter den traditionelt anvendte metode.4.3. Skattereformens fordelingsmæssige konsekvenserSkattereformens formål er at øge gevinsten ved at være i job og ved at yde en ekstra arbejds-indsats. Derfor vil det være sådan, at dem, der er i arbejde i hele den erhvervsaktive periode,stilles bedre med reformen. Samtidig betyder Skattereformen, at de, som kun har lidt, når debliver folkepensionister, stilles bedre, mens de, der gennem arbejdslivet har fordel af den la-vere skat på arbejde, i lidt højere grad selv finansierer deres pensionisttilværelse. Den lavereskat på arbejde er således i høj grad målrettet lav- og mellemindkomster, samtidigt med at detforøger beskæftigelsen og væksten i det danske samfund.Finansieringselementerne er bredt sammensat, så alle grupper bidrager til at finansiere ned-sættelsen af skatten på arbejde. Alle bidrager således via den justerede regulering af en rækkeafgifter, så de følger prisudviklingen, og personer på overførsler bidrager i form af en afdæm-pet regulering af overførslerne. For de mest velstillede familier aftrappes børne- og ungeydel-sen.Skattereformen medfører desuden målrettede og markante forbedringer for de førtids- og fol-kepensionister, der har de laveste indkomster. Den afdæmpede regulering af overførselsind-komsterne kompenseres fuldt ud for de ca. 850.000 folkepensionister, som ikke har betydeligesupplerende indkomster og derfor er berettigede til et pensionstillæg. Endvidere får pensioni-ster, der kun har folkepensionen, en forhøjelse af den supplerende pensionsydelse (ældre-checken). Hertil kommer, at førtidspensionister på den gamle førtidspensionsordning mulig-hed for at overgå til den nye ordning, hvilket vil medføre en højere ydelse for en stor del afførtidspensionisterne med de laveste sociale pensioner.Når man ser på skattereformens fordelingsmæssige konsekvenser for danskernes indkomster ideres samlede livsforløb – altså både de erhvervsaktive år og pensionistårene – så vil refor-men samlet set bidrage til en mindre forøgelse af indkomstforskellene med 0,16 pct.-pointmålt ved ændringer i den såkaldte Gini-koefficient, jf. tabel 4.3.1. Reformen indebærer samti-dig en varig styrkelse af de offentlige finanser med 2,7 mia. kr., som er reserveret til øget of-fentlig service, og det vil yderligere begrænse ændringen i Gini-koefficienten til ca. 0,1 pct.-

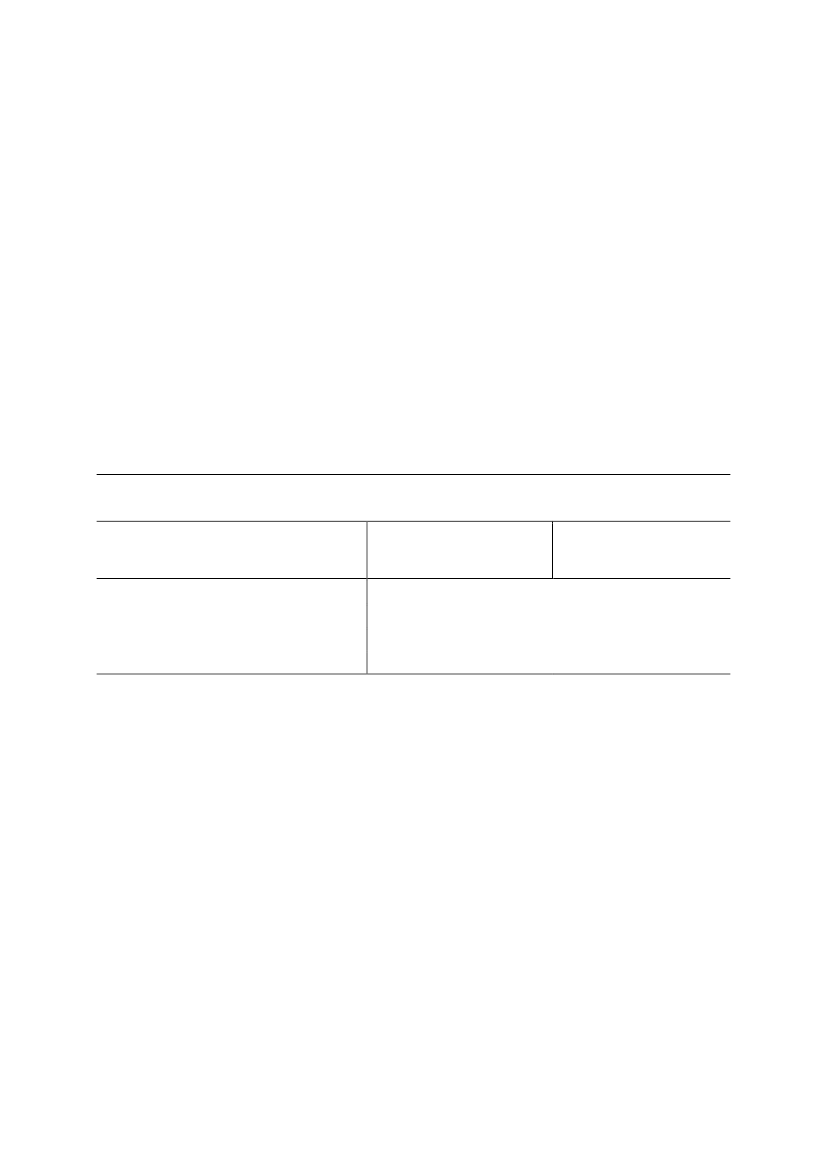

- 23 -point i et livsindkomstperspektiv, jf. tabel 4.3.1. Det skyldes, at personer med lave indkomstergenerelt modtager forholdsvist mere service fra det offentlige end mere velstillede personer.Skattereformens effekt på indkomstfordelingen kan alternativt opgøres for den resterende delaf livet for de nulevende danskere. I et sådant restlivsperspektiv vil den indkomstudjævnendeeffekt fra pensionsperioden veje tungere end ved et livsindkomstperspektiv. Også her vil enindregning af effekten af øget offentlig service føre til, at reformen yderligere reducerer ind-komstforskellen målt ved Gini-koefficienten.De fordelingsmæssige virkninger kan også belyses i et etårsperspektiv, hvor man udelukkendeser på reformens konsekvenser i det første år efter, at den er fuldt gennemført. Det giver aleneet øjebliksbillede af virkningerne, mens livsindkomst- og restlivsperspektivet viser den varigeeffekt på længere sigt. Set i et sådant etårsperspektiv vil den samlede skattereform øge ind-komstforskellene med ca. 0,27 pct.-point og ca. 0,16 pct.-point, når værdien af øget offentligtforbrug indregnes, jf. tabel 4.3.1.Tabel 4.3.1. Skattereformens fordelingsvirkninger opgjort ved ændringer i Gini-koefficientenIndkomstforskelleInkl. fordelingsvirkning af2,7 mia. kr. i øget offentligservicePct.-point[0,11][0,07][0,16]

Pct.-pointLivsindkomstperspektivRestlivsperspektivFørsteårsperspektiv (øjebliksbillede)Anm.:

0,160,150,27

Gini-koefficienten er et mål for uligheden i samfundet. Et samfund, hvor alle har samme disponible indkomst, haren Gini-koefficient på 0. Et samfund, hvor kun en person har al indkomsten, har en Gini-koefficient på 1 (100 pct.).En høj Gini-koefficient er et udtryk for stor ulighed i den disponible indkomst mellem personer i samfundet.

Virkningerne af Skattereformen fordelt på henholdsvis indkomstdeciler og socioøkonomiskgruppe er vist i nedenstående tabeller. Der er medtaget de ændringer i Skattereformen, derdirekte påvirker husholdningerne, når reformen er fuldt indfaset i 2023. I tabellerne omfatter”Skatter og afgifter” forhøjelsen af beskæftigelsesfradraget, det ekstra beskæftigelsesfradragtil enlige forsørgere, forhøjelsen af topskattegrænsen, indekseringen af visse afgifter, nedsæt-telse af loft over rejsefradrag, ophævelse af fradrag for grundforbedringer, øget beskatning affri bil, forhøjelsen af udligningsafgiften for dieselbiler samt øget efterrettelighed. ”Udgifter”omfatter aftrapningen af børne- og ungeydelsen for familier med høje indkomster, den af-dæmpede regulering af overførselsindkomsterne i perioden 2016-2023, forhøjelsen af densupplerende pensionsydelse (ældrechecken) og forhøjelsen af pensionstillægget for folkepen-sionister. Der er indregnet elementer svarende til en samlet forbedring af befolkningens di-sponible indkomster på 6,8 mia. kr.Beregningerne viser de umiddelbare virkninger. Der indregnes således ikke afledte effekter,

- 24 -virkninger af øget arbejdsudbud, anvendelse af det øgede finanspolitiske råderum, samt atstørre skatter på erhvervslivet kan blive overvæltet på husholdningerne.Den umiddelbare betydning for husholdningernes rådighedsbeløb af den samlede Skattere-form i slutvirkningen er vist i tabel 4.3.2. Med undtagelse af første decil vil alle indkomst-grupper få en forøgelse af rådighedsbeløbet. Det skal dog ses i lyset af, at første decil består afpersoner med meget atypiske eller meget midlertidige lave indkomster. Typisk befinder enperson sig kun i første decil en kortere periode. Set over et længere tidsforløb vil personer iførste decil derfor typisk også opleve en fremgang i den disponible indkomst, jf. restlevetids-beregningerne nedenfor. Beregningerne tager ikke højde for adfærdseffekter, herunder ind-komstfremgangen ved at komme fra ledighed til beskæftigelse.Tabel 4.3.2. Fordelingsmæssige konsekvenser af Skattereformen på indkomstdeciler.Fuldt indfaset (2023-regler i 2013-niveau)Gns. ændring i rådighedsbeløbSkatter ogSamletafgifterUdgiftervirkningKr.Kr.Kr.190-820-630470-300170750-2604901.330-6706601.870-6601.2102.430-5701.8703.060-4602.6003.850-4803.3704.880-5404.3406.360-9605.4002.530-5701.960Ændring i rådighedsbeløbi pct. af disponibel indkomstSkatter ogSamletafgifterUdgiftervirkningPct.Pct.Pct.0,3-1,3-1,00,3-0,20,10,5-0,20,30,7-0,40,40,9-0,30,61,1-0,30,91,3-0,21,11,4-0,21,31,6-0,21,41,5-0,21,21,1-0,30,9

1. decil2. decil3. decil4. decil5. decil6. decil7. decil8. decil9. decil10. decilAlleAnm:

Antalpersoner(1.000)5495495495495495495495495495495.495

Tabellen viser ækvivalerede skatter og afgifter. Ved ækvivalering foretages der en korrektion af indkomster ogskatter, der tager højde for antallet af medlemmer i en familie. Dermed bliver det muligt at sammenligne ind-komster og skatter for familier med forskellig størrelse. Som følge af at der er foretaget ækvivalering er det ikkemuligt at omregne fordelingstallene til provenu.

De fleste beskæftigelsesgrupper vil opleve en fremgang i rådighedsbeløbet, når reformen erfuldt indfaset, jf. tabel 4.3.3. Størst fremgang får de fuldt beskæftigede, hvilket afspejler re-formens hensigt om at forøge gevinsten ved at være i beskæftigelse. Som konsekvens af denafdæmpede regulering af overførselsindkomster vil fuldt ledige, førtidspensionister samt ef-terlønsmodtagere opleve et fald i rådighedsbeløbet i forhold til regulering efter gældende reg-ler. Ledige vil dog på længere sigt være nogenlunde uændret stillet, jf. restlevetidsberegnin-gerne nedenfor.

- 25 -Tabel 4.3.3. Fordelingsmæssige konsekvenser af Skattereformen på socioøkonomiskegrupper. Fuldt indfaset (2023-regler i 2013-niveau)Gns. ændring i rådighedsbeløbSkatter ogSamletafgifterUdgiftervirkningKr.Kr.Kr.4.570-1704.4002.500-5002.0003.220-2802.9402.330-1.570760360-3.350-2.9901.840-4301.410230-3.630-3.400610-4.050-3.440-1306044802.530-5701.960Ændring i rådighedsbeløbi pct. af. disponibel indkomstSkatter ogSamletafgifterUdgiftervirkningPct.Pct.Pct.1,7-0,11,61,3-0,31,01,4-0,11,31,2-0,80,40,2-2,3-2,11,1-0,30,90,1-1,8-1,70,3-1,7-1,4-0,10,30,21,1-0,30,9

Fuldt beskæftigedeSelvstændigeDeltidsbeskæftigedeDelårsbeskæftigedeFuldt ledige m.fl.UddannelsessøgendeFørtidspensionisterEfterlønsmodtagereOver 66-årigeAlleAnm:

Antalpersoner(1.000)1.6301601842941473532431201.0075.495

Ækvivalerede indkomster, jf. anmærkningen til tabel 4.3.2. Grupperne ’børn’ og ’andre 18-66-årige’ er ikkemed som selvstændige grupper, men er med under ’Alle’.

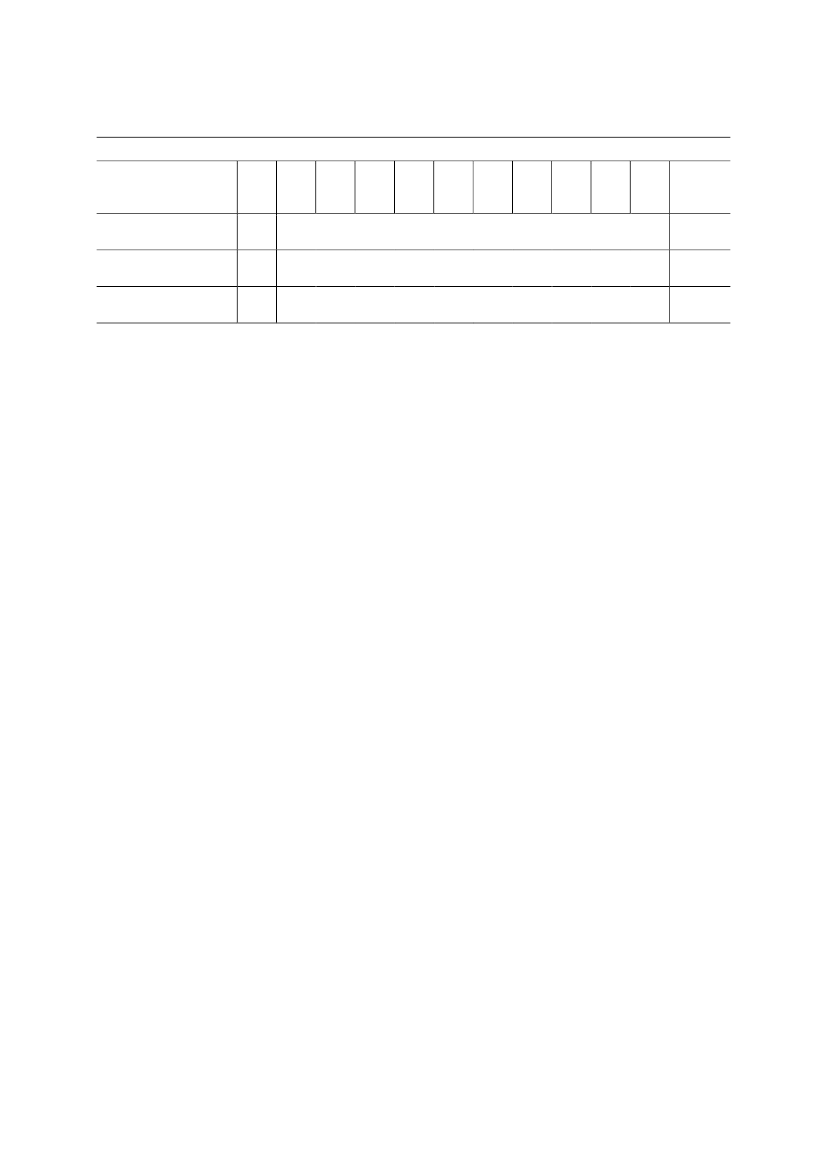

Tabel 4.3.4 og 4.3.5 viser ændringer i rådighedsbeløbet opgjort for ”resten af livet” for be-folkningen opdelt i deciler og beskæftigelsesgrupper. Set over et restlevetidsforløb vil alleindkomstgrupper (deciler) opleve en forøgelse af rådighedsbeløbet. Der er kun ganske lillevariation mellem de forskellige indkomstdeciler og den gennemsnitlige forøgelse, der skønnestil ca. 0,5 pct.Tabel 4.3.4. Fordelingsmæssige konsekvenser over restlevetid af Skattereformen påindkomstdeciler. Fuldt indfaset (2023-regler i 2013-niveau)Ændring i rådighedsbeløb i pct. af disponibel indkomstSkatter og afgifterPct.0,80,30,30,40,50,60,70,70,80,80,6UdgifterPct.-0,30,10,1-0,1-0,2-0,2-0,2-0,2-0,2-0,2-0,1Samlet virkningPct.0,50,50,40,30,40,50,50,60,60,60,5

1. decil2. decil3. decil4. decil5. decil6. decil7. decil8. decil9. decil10. decilAlleAnm:

Ækvivalerede indkomster, jf. anmærkningen til tabel 4.3.2.

Fordelt på beskæftigelsesgrupper viser restlevetidsberegningerne, at uddannelsessøgende erden gruppe, der får den største fremgang i rådighedsbeløbet. Det skyldes, at denne gruppe harmange år tilbage med erhvervsindkomst, og at den derfor får størst glæde af reduktionen afskatten på arbejdsindkomst. Efter de uddannelsessøgende er de fuldt beskæftigede den grup-

- 26 -pe, der opnår størst fremgang. For ledige skønnes nedreguleringen af overførslerne stort set atblive opvejet af lavere beskatning af arbejdsindkomst, således at rådighedsbeløbet skønnesomtrent uændret set i et restlevetidsperspektiv. Førtidspensionister og efterlønsmodtagere vilopleve en begrænset reduktion af rådighedsbeløbet som konsekvens af den afdæmpede regu-lering af overførselsindkomsterne.Tabel 4.3.5. Fordelingsmæssige konsekvenser over restlevetid af Skattereformen på so-cioøkonomiske grupper. Fuldt indfaset (2023-regler i 2013-niveau)Ændring i rådighedsbeløb i pct. af disponibel indkomstSkatter og afgifterUdgifterSamlet virkningPct.Pct.Pct.0,9-0,20,70,7-0,20,50,9-0,30,60,9-0,30,50,6-0,60,01,1-0,30,90,2-0,5-0,2-0,1-0,1-0,2-0,20,50,20,6-0,10,5

Fuldt beskæftigedeSelvstændigeDeltidsbeskæftigedeDelårsbeskæftigedeFuldt ledige m.fl.UddannelsessøgendeFørtidspensionisterEfterlønsmodtagereOver 66-årigeAlleAnm:

Ækvivalerede indkomster, jf. anmærkningen til tabel 4.3.2.

Skattereformens økonomiske konsekvenser for forskellige familietyper fremgår af tabel 4.3.6.Tabel 4.3.6. Betydning af Skattereformen for forskellige familietyper, 2023-regler (2013-niveau)Indkomst1)(1.000 kr.)1541754205702093003053756697501.0602.600Ændring i rådighedsbeløbPct. af ind-Kr.komst2)2.8801,92.5001,4-1.210-0,36.1401,1-6.680-3,23.5501,2-1.150-0,48.8502,46.8001,07.2001,024.7202,3-6700,0

A.B.C.D.E.F.G.H.I.J.K.L.

Enlig folkepensionist uden supplerende pension, lejeboligEnlig folkepensionist med ATP, ejerboligEnlig folkepensionist med supplerende pension, ejerboligEnlig folkepensionist med supplerende pension, ejerboligEnlig dagpengemodtager, lejeboligEnlig lønmodtager, lejeboligEnlig lønmodtager, delvis ledig, lejeboligEnlig forsørger med 1 barn, lejeboligLO-par med 2 børn, ejerboligPar med 2 børn, ejerboligFunktionærpar med 2 børn, ejerboligTopdirektørpar med 2 børn og dieselbil, ejerbolig

1) Indkomsten består alene af skattepligtige indkomster. Beløbet indeholder ikke evt. boligstøtte eller børne- og ungeydelse.2) I procent af lønindkomst, pension og andre skattepligtige overførselsindkomster.

- 27 -Forhøjelsen af beskæftigelsesfradraget fra 17.900 kr. til 34.100 kr. medfører fremgang til allefamilietyper i arbejde. For en typisk LO-familie medfører Skattereformen en fremgang i rå-dighedsbeløbet på ca. 6.800 kr., når der er taget hensyn til forøgede afgifter, jf. familietype I.Indførelsen af det ekstra beskæftigelsesfradrag på maksimalt 20.000 kr. til enlige forsørgerebetyder, at denne persongruppe får en ekstra gevinst på op til ca. 5.000 kr. For en enlig forsø-ger med en arbejdsindkomst på 375.000 kr. medfører Skattereformen en fremgang i rådig-hedsbeløbet på 8.850 kr. jf. familietype H.Herudover betyder forhøjelsen af topskattegrænsen fra 409.100 kr. til 467.000 kr., at familie-typerne K (funktionærpar med 2 børn) og L (topdirektør med 2 børn) isoleret set får en frem-gang i rådighedsbeløbet på ca. 17.300 kr. Dog bliver familietype L berørt af aftrapningen afbørne- og ungeydelsen og forhøjelsen af udligningsafgiften for dieselbiler, således at Skattere-formen samlet set medfører, at topdirektørparret får en tilbagegang i rådighedsbeløbet på 670kr.Den afdæmpede regulering af overførselsindkomsterne betyder, at satserne i periode 2016-2023 bliver reguleret mindre end de ellers ville være blevet. For en helårsledig dagpengemod-tager svarer det til en nedgang i rådighedsbeløbet på 6.680 kr. jf. familietype E. Såfremt dag-pengemodtageren kun er ledigt halvdelen af året, får personen økonomisk fordel af det forhø-jede beskæftigelsesfradrag, som delvist modsvarer den lavere dagpengesats. Samlet set fården delvise ledige en tilbagegang i rådighedsbeløbet i forhold til gældende regler på 1.150 kr.,jf. familietype G.For folkepensionisterne hæves pensionstillægget med 750 kr. (før skat) og den supplerendepensionsydelse (ældrecheck) med 4.500 kr. (før skat). Samlet set forhøjer det indkomsten forfolkepensionister uden store supplerende pensionsudbetalinger med 5.250 kr. (før skat), hvil-ket betyder, at Skattereformen for denne familietype medfører en fremgang i rådighedsbeløbetpå 2.880 kr., når der også er taget hensyn til indkomstskat og øgede afgifter, jf. familietype A.Folkepensionister bliver kompenseret for den afdæmpede regulering af overførselsindkom-sterne ved en modsvarende forhøjelse af pensionstillægget. Dermed forbliver den samledesociale pension for folkepensionister, der modtager helt eller delvist pensionstillæg, uændret.Folkepensionister med supplerende indkomster, der indebærer at deres pensionstillæg er fuldtaftrappet, vil blive berørt af den afdæmpede regulering af grundbeløbet. For en folkepensio-nist med en supplerende pensionsudbetaling på 350.000 kr. om året medfører Skattereformenen tilbagegang i rådighedsbeløbet på 1.210 kr. i forhold til gældende regler, jf. familietype C.For folkepensionister med meget store supplerende pensionsudbetalinger overstiger gevinstenved forhøjelsen topskattegrænsen tilbagegangen ved den afdæmpede regulering. Samlet setbetyder Skattereformen en fremgang til en folkepensionist med supplerende pensionsudbeta-linger på 500.000 kr. på 6.140 kr., jf. familietype D.

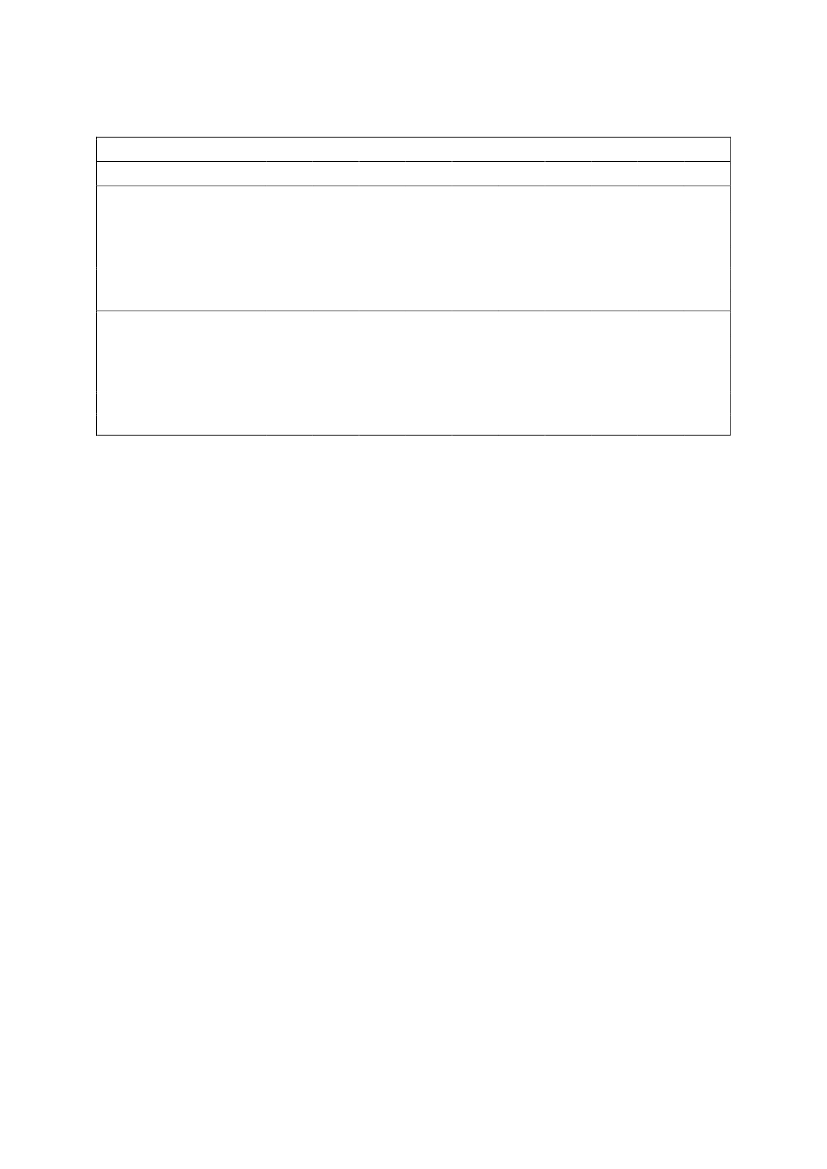

- 28 -4.4. Provenumæssige konsekvenser af lovforslagetSamlet set skønnes de elementer af Skattereformen, der indeholdes i dette lovforslag, at med-føre et provenutab på ca. 7,25 mia. kr. årligt målt i varig virkning efter tilbageløb og adfærd.En række af forslagene har virkning fra og med indkomståret 2013, mens andre først har virk-ning fra og med indkomståret 2014. Herudover er der tale om gradvis indfasning af forslagenefrem til 2022. De provenumæssige konsekvenser af de enkelte elementer i lovforslaget ersammenfattet i tabel 4.4.1. Efter tabellen gives en uddybende provenuvurdering af de enkelteforslag.I 2013 og 2014 skønnes lovforslaget at medføre et samlet umiddelbart provenutab på ca. 8,14og ca. 8,26 mia. kr.Forslaget vil have konsekvenser for kommune- og kirkeskatten som følge af forhøjelsen afbeskæftigelsesfradraget og det ekstra beskæftigelsesfradrag til enlige forsørgere. Kommuner-nes forventede umiddelbare provenutab skønnes til ca. 4,3 mia. kr. i 2013 stigende til ca. 9,4mia. kr. fra 2022, når reformen er fuldt indfaset.Virkningerne på det kommunale skatteprovenu i de kommuner, der har valgt at selvbudgetterefor 2013, vil blive neutraliseret, da provenuvirkningerne af tidsmæssige grunde ikke har kun-net indgå i opgørelsen af det statsgaranterede kommunale udskrivningsgrundlag for 2013, jf.også bemærkningerne til lovforslagets § 4.Lovforslaget har ingen provenumæssige konsekvenser for regionerne.For finansåret 2013 skønnes lovforslaget at medføre et provenutab på ca. 8,14 mia. kr.

- 29 -Tabel 4.4.1. Provenuvirkninger af de foreslåede ændringer i lovforslagetVarigUmiddelbar provenuvirkning før tilbageløb og adfærdvirkningeftertilbageløbFinansårMia. kr. 2013-niveau. og adfærd 2013 2014 2015 2016 2017 2018 2019 2020 2021 2022 2013Forhøjelse af beskæf-tigelsesfradragetEkstra beskæftigelses-fradrag til enlige for-sørgereForhøjelse af topskat-tegrænsenSkattenedsættelser ialtAftrapning af børne-og ungeydelseLovforslaget i alt- heraf kommuneskat-5,24 -5,31 -5,44 -6,12 -6,22 -6,49 -7,56 -7,98 -8,66 -8,83 -8,96-5,31

-0,21

0,00 -0,20 -0,40 -0,40 -0,40 -0,40 -0,40 -0,40 -0,40 -0,40

0,00-2,83-8,140,00-8,14-

-1,92 -2,83 -2,90 -3,26 -3,31 -3,46 -4,03 -4,25 -4,61 -4,70 -4,77-7,37 -8,14 -8,54 -9,78 -9,93 -10,35 -11,99 -12,63 -13,67 -13,93 -14,130,120,000,280,280,280,280,280,280,280,280,28

-7,25 -8,14 -8,26 -9,50 -9,65 -10,07 -11,71 -12,35 -13,39 -13,65 -13,85- -4,30 -4,72 -5,65 -5,93 -6,39 -7,67 -8,38 -9,06 -9,23 -9,36

Der henvises i øvrigt til belysningen af de samlede økonomiske konsekvenser af Skatterefor-men i afsnit 4.1.4.4.1. Forhøjelse af beskæftigelsesfradragetEfter forslaget sker der en gradvis forhøjelse af beskæftigelsesfradraget til 10,65 pct. i perio-den fra 2013 til 2022, og det maksimale beskæftigelsesfradrag øges til 34.100 kr. Det maksi-male fradrag opnås i alle årene ved en arbejdsindkomst på ca. 320.000 kr. (2013-niveau).Forslaget skønnes at medføre et umiddelbart provenutab på ca. 5,31 mia. kr. i 2013 stigendetil ca. 8,96 mia. kr. i 2022. Det svarer til et umiddelbart varigt provenutab på ca. 8,68 mia. kr.Efter automatisk tilbageløb skønnes det varige provenutab til ca. 6,55 mia. kr.Det skønnes, at forhøjelsen af beskæftigelsesfradraget vil øge arbejdsudbuddet svarende til envarig styrkelse af de offentlige finanser på ca. 1,31 mia. kr. Efter tilbageløb og adfærd medfø-rer forslaget således et varigt provenutab på ca. 5,24 mia. kr., jf. tabel 4.4.2.Tabel 4.4.2. Provenuvirkning ved indfasning af forhøjelsen af beskæftigelsesfradragetMia. kr. (2013 niveau)Umiddelbar provenu-virkningheraf kommuneskatProvenuvirkning efterautomatisk tilbageløbProvenuvirkning inkl.arbejdsudbudseffektVarigvirk-Finansårning 2013 2014 2015 2016 2017 2018 2019 2020 2021 20222013-8,68 -5,31 -5,44 -6,12 -6,22 -6,49 -7,56 -7,98 -8,66 -8,83 -8,96- -4,30 -4,55 -5,30 -5,57 -6,02 -7,28 -7,98 -8,66 -8,83 -8,96-6,55 -4,01 -4,11 -4,62 -4,70 -4,90 -5,71 -6,02 -6,54 -6,67 -6,76-5,24-----------5,31---

Anm: Der er anvendt en tilbageløbsprocent på 24,5 i form af moms og afgifter.

- 30 -

Beskæftigelsesfradraget er et ligningsmæssigt fradrag, der fratrækkes ved beregningen afsundhedsbidraget til staten og ved beregningen af kommune- og kirkeskatten. I takt med ud-fasningen af det statslige sundhedsbidrag frem til 2019, falder den statslige andel af provenu-tabet. For kommunerne udgør det umiddelbare provenutab ved forslaget ca. 4,3 mia. kr. i2013 stigende til knap 9 mia. kr. i 2022. Om de kommunaløkonomiske konsekvenser henvisesi øvrigt til bemærkningerne i afsnit 4.3.Forhøjelsen af beskæftigelsesfradraget vil medføre en skattelettelse for alle erhvervsaktive.Forslaget vil have størst relativ betydning for erhvervsaktive med indkomst op til ca. 320.000kr.Ved en lønindkomst på 250.000 kr. medfører forslaget en skattelettelse på ca. 1.940 kr. i 2013stigende til 3.240 kr. fra 2022. Er lønindkomsten på 320.000 kr. eller derover, udgør skattelet-telsen ca. 2.500 kr. i 2013, og den stiger gradvist til 4.160 kr. årligt fra 2022.Forslaget bevirker, at marginalskatten på arbejdsindkomst op til ca. 320.000 kr. reduceresmed ca. 0,8 pct.point i 2013 stigende til 1,3 pct.point fra 2022.4.4.2. Ekstra beskæftigelsesfradrag til enlige forsørgereEfter forslaget indføres der ud over det almindelige beskæftigelsesfradrag fra 2014 et ekstrabeskæftigelsesfradrag til enlige forsørgere.Det skønnes, at forslaget vil medføre et umiddelbart provenutab på ca. 200 mio. kr. i 2014 ogca. 400 mio. kr. årligt fra 2015, hvilket svarer til et umiddelbart varigt provenutab på ca. 390mio. kr. Efter automatisk tilbageløb skønnes det varige provenutab til ca. 290 mio. kr. årligt.Det skønnes, at forslaget vil øge arbejdsudbuddet svarende til en varig styrkelse af de offent-lige finanser på ca. 80 mio. kr. årligt. Efter tilbageløb og adfærd medfører forslaget således etvarigt provenutab på ca. 210 mio. kr., jf. tabel 4.4.3.Tabel 4.4.3. Provenuvirkning ved indfasning af ekstra beskæftigelsesfradrag til enligeforsørgereMio. kr. (2013- niveau)Umiddelbar provenu-virkningheraf kommuneskatProvenuvirkning efterautomatisk tilbageløbProvenuvirkning inkl.arbejdsudbudseffektVarigvirk-Finansårning 2013 2014 2015 2016 2017 2018 2019 2020 2021 20222013-390--290-2100 - 200 - 400 - 400 - 400 - 400 - 400 - 400 - 400 - 4000 - 165 - 360 - 370 - 385 - 400 - 400 - 400 - 400 - 4000--150--300 -300---300--300--300--300--300 -300--0---

Anm: Der er anvendt en tilbageløbsprocent på 24,5 i form af moms og afgifter.

- 31 -Indførelse af et ekstra beskæftigelsesfradrag til enlige forsørgere vil udgøre en skatteudgift.Skatteudgiften opgøres som det umiddelbare provenutab før tilbageløb og adfærd og skønnesat udgøre ca. 200 mio. kr. i 2014 og 400 mio. kr. årligt fra 2015.Det ekstra beskæftigelsesfradrag er et ligningsmæssigt fradrag, der fratrækkes ved beregnin-gen af sundhedsbidraget til staten og kommune- og kirkeskatten. I takt med udfasningen afdet statslige sundhedsbidrag frem til 2019, falder den statslige andel af provenutabet. Forkommunerne udgør det umiddelbare provenutab ved forslaget ca. 165 mio. kr. i 2013 stigendetil ca. 400 mio. kr. fra 2019.For en enlig forsørger med en lønindkomst på 250.000 kr. betyder det ekstra fradrag en skat-telettelse på ca. 2.000 kr. i 2014 og ca. 4.000 kr. fra 2015 (2013-niveau). Er indkomsten på320.000 kr. eller derover, bliver skattelettelsen på ca. 2.600 kr. i 2014 og ca. 5.100 kr. fra2015 (2013-niveau)Det ekstra beskæftigelsesfradrag vil isoleret set fra 2015 medføre en reduktion af marginal-skatten for enlige forsørgere på ca. 1,6 pct.-point, hvis lønindkomsten ikke overstiger ca.320.000 kr. årligt.4.4.3. Forhøjelse af topskattegrænsenEfter forslaget sker der en gradvis forhøjelse af topskattegrænsen for alle skattepligtige til467.000 kr., når den er fuldt indfaset i 2022.Forhøjelsen af topskattegrænsen skønnes at medføre et umiddelbart provenutab på ca. 2,83mia. kr. i 2013 stigende til ca. 4,77 mia. kr. i 2022. Målt på varig virkning skønnes forslaget atmedføre et umiddelbart varigt provenutab på ca. 4,62 mia. kr. svarende til ca. 3,49 mia. kr.varigt efter automatisk tilbageløb på moms og afgifter.Det skønnes, at forslaget samlet set vil øge arbejdsudbuddet svarende til en varig styrkelse afde offentlige finanser på ca. 1,57 mia. kr. Efter tilbageløb og adfærd medfører forslaget såle-des et varigt provenutab på ca. 1,92 mia. kr., jf. tabel 4.4.4.Provenutabet vedrører alene indkomstskatten til staten. Der vil dog komme en mindre, afledteffekt for kommunerne som følge af kommunernes medfinansiering af nedslaget efter det skråskatteloft.

- 32 -Tabel 4.4.4. Provenuvirkning ved indfasning af forhøjelse af topskattegrænsenMia. kr. (2013- niveau)Umiddelbar provenu-virkningProvenuvirkning efterautomatisk tilbageløbProvenuvirkning inkl.arbejdsudbudseffektVarigvirk-Finansårning 2013 2014 2015 2016 2017 2018 2019 2020 2021 20222013-4,62 -2,83-2,9 -3,26 -3,31 -3,46 -4,03 -4,25 -4,61 -4,70 -4,77-2,83--

-3,49 -2,14 -2,19 -2,46 -2,50 -2,61 -3,04 -3,21 -3,48 -3,55 -3,60-1,92----------

Anm: Der er anvendt en tilbageløbsprocent på 24,5 i form af moms og afgifter.

I forhold til den gældende topskattegrænse i 2014 på 409.100 kr. udgør den samlede forhøjel-se ca. 57.900 kr., når den er fuldt indfaset i 2022.Topskattegrænsen gælder for indkomst efter fradrag af arbejdsmarkedsbidrag. Med den grad-vise forhøjelse af topskattegrænsen til 467.000 kr. frem til 2022 vil indkomster på op til ca.507.600 kr. (før AM-bidrag) være fritaget fra at skulle betale topskat. Det svarer til en må-nedsløn på ca. 42.300 kr. (2013-niveau).Forhøjelsen af grænsen til 467.000 kr. medfører en reduktion af antallet af topskatteydere påca. 275.000 fra ca. 715.000 til ca. 440.000. Antallet af skattepligtige med højeste marginalskatvil herved blive det laveste siden 1986.For de personer, der med forhøjelsen slipper for at skulle betale topskat, sænkes marginalskat-ten med ca. 14 pct.-point.4.4.4. Aftrapning af børne- og ungeydelse for familier med høje indkomsterForslaget om at indføre indkomstaftrapning af børne- og ungeydelsen med et beløb svarendetil 2 pct. af den del af indkomstgrundlaget for topskatten, der overstiger 700.000 kr., skønnesat medføre en umiddelbar reduktion i udbetalingerne af børne- og ungeydelse på ca. 280 mio.kr. Efter automatisk tilbageløb på moms og afgifter skønnes udgifterne at blive reduceret medca. 210 mio. kr.Det skønnes, at forslaget vil mindske arbejdsudbuddet svarende til en varig svækkelse af deoffentlige finanser på ca. 90 mio. kr. Den varige virkning efter tilbageløb og adfærd skønnessåledes til en reduktion af udgifterne på ca. 120 mio. kr., jf. tabel 4.4.5.Mindreudgifterne til børne- og ungeydelsen vedrører alene staten.

- 33 -Tabel 4.4.5. Provenuvirkning af indkomstaftrapning af børne- og ungeydelsenMio. kr. (2013 -niveau)Umiddelbar provenu-virkningProvenuvirkning efterautomatisk tilbageløbProvenuvirkning inkl.arbejdsudbudseffektVarigvirk-Finansårning 2013 2014 2015 2016 2017 2018 2019 2020 2021 2022201328021012000-280210-280210-280210-280210-280210-280210-280210-280210-280210-0--

Anm: Der er anvendt en tilbageløbsprocent på 24,5 i form af moms og afgifter.