Skatteudvalget 2011-12

SAU Alm.del Bilag 268

Offentligt

Anbefalinger til udformning af sukkerafgiftRegeringen har sammen med Enhedslisten indgået aftale om en omlægning af chokoladeafgiften tilen ”sukkerafgift”. Afgiftsgrundlaget skal således udvides til sukkerholdige fødevarer som ketchup,syltede asier og rødbeder og marmelade mv. Afgiften skal træde i kraft 1. januar 2013. Den præciseudformning af afgiften er endnu ikke fastlagt. Der udestår afklaring af, hvilke sukkerholdige fødevarerafgiften præcist skal omfatte og af størrelsen af afgiften.Skatteministeriet har vurderet, at udvidelsen af afgiftsgrundlaget vil indbringe et umiddelbartprovenu på 1.200 mio. kr. Det samlede provenu anslår Skatteministeriet efter tilbageløb oggrænsehandel til 1.025 mio. kr. Formålet med afgiften er for det første at bidrage til en forbedretfolkesundhed. For det andet skal afgiften finansiere andre tiltag.Damvad anbefaler, at følgende punkter bliver taget i betragtning ved den endelige udformning afafgiften:Hvordan den sundhedsmæssige effekt bedst kan blive sikret:Intentionen med afgiften bør klarlægges for at sikre den ønskede sundhedsmæssige effekt. Skal børnssukkerindtag eksempelvis begrænses er det også vigtigt, at afgiften lægges på fødevarer, børn spiser.Bliver afgiften kun pålagt udvalgte produkter, kan forbrugerne købe andre sukkerholdige varer, derligner, men som ikke er pålagt afgift. Eller de kan købe hvidt sukker og selv fremstille eksempelvismarmelade. Bliver sukkerindtaget ikke mindsket, udebliver det positive bidrag til folkesundheden.

Hvordan afgiften kan blive indført, så den ikke rammer danske arbejdspladser:En meget høj afgift på et forholdsvist lille udvalg af sukkerholdige produkter vil få forbruget til at falde– og reducere produktionen. Det vil medføre et tab af arbejdspladser, både i selve produktionsleddetog blandt underleverandører.

Hvordan det sikres, at staten får det ønskede provenu:De samlede indtægter til statskassen kan ende med at blive betydeligt mindre end forudsat i aftalen.Indtægterne til statskassen kan isoleret set blive reduceret med anslået op til 900 mio. kr. som følge afat forbrugerne vælger at købe andre varer end dem, der pålægges afgift.

1

Hvordan afgiften bedst kan blive indrettet, så den ikke rammer tilfældigt og urimeligt:Det eksisterende forlæg forekommer tilfældigt. Det er uklart, hvorfor det eksempelvis er syltede asier,rødkål, ketchup og marmelade, der pålægges afgift, mens kager, kiks, hvidt sukker og sødedemorgenmadsprodukter tilsyneladende går fri. Produktkategorierne bør udvælges, så det tjener detsundhedsmæssige formål.De administrative byrder forbundet med afgiften bør ikke negligeres. Indretningen af sukkerafgiftenbør minimere administrative byrder for derved at minimere det samfundsmæssige velfærdstab.Afgiften vil især ramme ældre og lavindkomstgrupper, som bruger flere survarer og andre af deafgiftspålagte produkter end andre danskere.Afgiften skal indrettes, så den er forenelig med EU-ret. Afgiften må ikke diskriminere indførteprodukter, og den må ikke beskytte indenlandske produkter.

2

Indhold12Kort om DAMVAD ......................................................................................................................... 4Udformningen af sukkerafgiften .................................................................................................. 52.12.23Formålet med afgiften .......................................................................................................... 6Den endelige indretning af afgiften ...................................................................................... 6

Der opnås ikke de ønskede indtægter til statskassen .................................................................. 83.1Provenuvirkninger af afgift på sukkerholdige produkter i Danmark .................................... 8

4

Grænsehandelen mindsker statens indtægter .......................................................................... 104.14.24.34.44.5Det direkte provenutab....................................................................................................... 10Ketchupeffekten.................................................................................................................. 11Øget tilskyndelse til grænsehandel ..................................................................................... 12Tabte arbejdspladser .......................................................................................................... 13Mindre overskud at beskatte .............................................................................................. 13

567

Afgiften kan ikke forventes at have en sundhedseffekt ............................................................ 14De administrative byrder bør begrænses .................................................................................. 18Afgiften rammer skævt .............................................................................................................. 197.17.27.3Enhedsafgift giver skæv profil ............................................................................................. 19Forskellige gruppers forbrug af sukkerholdige fødevarer .................................................. 20Lavindkomstgruppers reaktion på fødevareafgifter ........................................................... 22

89

Afgiften må ikke være i strid med EU-ret ................................................................................... 24Appendix: Teoretisk baggrund ................................................................................................... 259.19.2Priselasticiteter ................................................................................................................... 25Afgifter og optimal beskatning ........................................................................................... 25

3

1 Kort om DAMVADDAMVAD er en forskningsbaseret konsulentvirksomhed. DAMVADs ekspertise er udarbejdelse afanalyser, strategier og rådgivning inden for det erhvervs-, uddannelses-, arbejdsmarkeds- samtforsknings- og innovationspolitiske område. DAMVAD løser opgaver i hele Norden og Nordeuropa.DAMVAD gennemfører effektmålinger af politiske initiativer og virkemidler, registerbaseredeanalyser af adfærd hos enkeltvirksomheder og forbrugere og evalueringer af større programmer.DAMVADs opgaveløsning er baseret på innovativ anvendelse af avancerede økonometriske ogstatistiske teknikker i sammenhæng med gode kvalitative analyser, politisk forståelse og læseværdigebeskrivelser.DAMVAD har ca. 40 medarbejdere med en bred akademisk og analytisk baggrund. DAMVADprioriterer at have stærke analystiske kompetencer på flere områder, hvorfor der er ansat økonomer,cand.merc., politologer, sociologer, antropologer m.fl. DAMVAD har en høj andel af personer medph.d.DAMVAD er forskerautoriseret bruger af mikrodata hos Danmarks Statistik og samarbejder medstatistikbureauer i en række nordeuropæiske lande.DAMVAD vandt konsulentprisen i 2010 og blev udnævnt til gazellevirksomhed i 2011.Læs mere om DAMVAD på damvad.com

4

2 Udformningen af sukkerafgiftenRegeringen og Enhedslisten har indgået aftale om udvidelse af afgiftsgrundlaget forchokoladeafgiften. Aftalen om afgiften er en del af den samlede aftale om Finansloven for 2012 ogafgiften træder i kraft 1. januar 2013. Der indføres en ”sukkerafgift” på visse sukkerholdige fødevarer.Det udestår at afklare præcist hvilke fødevarer, der vil blive omfattet, og præcist hvor stor afgiftenskal være.Alligevel kan der gives en indikation af, hvordan sukkerafgiften vil blive udformet: Den nuværendechokoladeafgift er med den forhøjelse, der gennemføres i medfør af aftalen om finansloven for 2012på 23,75 kr. pr. kg chokolade, slik og lignende. Hertil kommer moms af afgiften, så der samlet er taleom en stigning til ca. 29,69 kr. pr. kg chokolade og sukkervarer.Det vil betyde en meget stor prisstigning for de her angivne produkter (se afsnit 2). Der findes ikkestudier af konsekvenserne af så store prisstigninger på fødevarer. Derfor vil en vurdering afkonsekvenserne af afgiften hvile på et usikkert grundlag. Det betyder, at salget af de pågældendevarer muligvis vil falde endnu mere, end hvad eksisterende studier tyder på.Afgiften skal udvides til at gælde en række sukkerholdige fødevarer. Som en indikation på, hvilkesukkerholdige produkter, der omfattes, fremgår det af aftaleteksten, at parterne er enige om, at ”(…)udvide afgiftsgrundlaget til også at omfatte syltetøj, marmelade mv. og syltede grøntsager mv.”1Endelig fremgår det af udleveringsnotaterne fra præsentationen af finanslovsaftalen, at ”Afgiften påchokolade- og sukkervarer m.m. udvides til også at omfatte syltetøj og marmelader mv., syltedegrøntsager (så som rødkål, asier, agurker mv.) samt ketchup o.l. og sukkerholdige mælkeproduktersom yoghurt og kakaomælk.”2Udvidelsen af sukkerafgiften kan på den baggrund indikativt sammenfattes i tabel 1.1 nedenfor.Tabel 1.1: Udvidelsen af afgiftsgrundlaget.

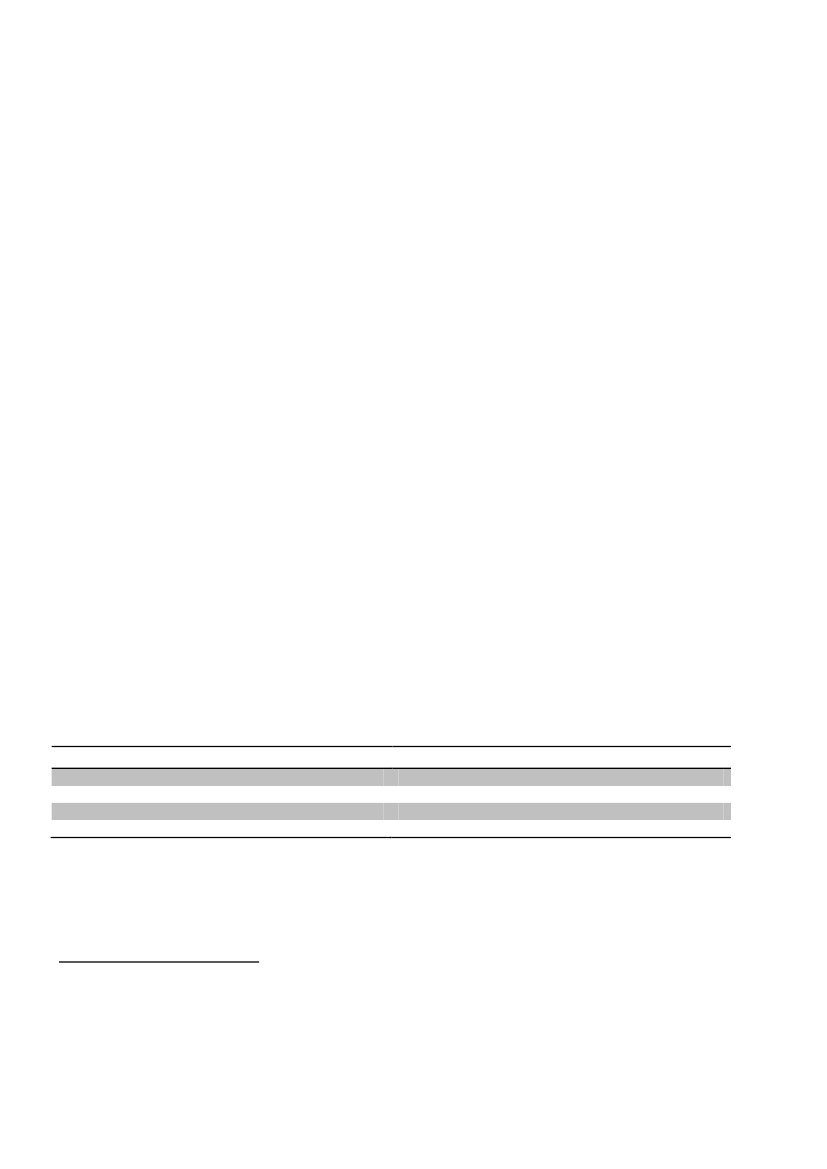

Pålægges afgiftSyltetøj og marmelade mv.Syltede grøntsager: Rødkål, asier, agurker mv.Ketchup og lign.Yoghurt og kakaomælk

Pålægges ikke afgiftHvidt sukkerKagerKiksMorgenmadsprodukter med tilsat sukker

Det ligger som nævnt ikke klart, hvordan den præcise udformning af afgiften bliver. Der er ikke tagetendelig stilling til hverken produktkategorier eller størrelsen på afgiften. Ved fastlæggelsen af afgiftensynes det væsentligt, at afgiftens formål ligeledes præciseres. Formålet er ifølge aftalen at bidrage tilen forbedret folkesundhed og at fungere som finansieringselement.

12

Finansministeriet (2011).Aftaler om Finansloven for 2012.Udleveringsnotater i forbindelse med præsentationen af Aftalerne om en finanslov for 2012 (publiceret på skm.dk18.11.2011).

5

2.1 Formålet med afgiftenFormålet med afgiften er ikke klart formuleret. Det fremgår af aftalen, at afgiften skal være etfinansieringselement, dvs. bidrage med indtægter til statskassen. Det fremgår endvidere, at ”Sukker iforskellige fødevarer som slik, sukkerholdig yoghurt og syltetøj tegner sig for en stor del afdanskernes indtag af tilsat sukker.”3Dette antyder, at formålet med afgiften er at sænke den danskebefolknings samlede sukkerindtag.Det har betydning, om formålet er at sænke den danske befolknings samlede sukkerindtag. Så vil detnemlig være mere virkningsfuldt at lægge afgift på alt sukker i fødevarer – uanset hvilke fødevarer,sukkeret findes i.Hvis bestemte gruppers sukkerforbrug ønskes reduceret, skal afgiften vedrøre produkter, dissegrupper forbruger. Hvis eksempelvis børns sundhed ønskes forbedret, skal afgiften pålæggesfødevarer, som børn indtager. Ellers vil afgiften være virkningsløs i forhold til børns indtag af sukker.Man kan stille spørgsmålstegn ved, om eksempelvis syltede asier udgør én af de vigtigste kilder tilbørns samlede sukkerindtag – eller om kager, kiks, sødede morgenmadsprodukter mv. udgør envigtigere kilde til sukker for børn.

2.2 Den endelige indretning af afgiftenDe følgende problemstillinger bør adresseres ved den endelige indretning af afgiften. Papiret erstruktureret efter problemstillingerne:De samlede indtægter til statskassen kan ende med at blive betydeligt mindre end forudsat i aftalen.Indtægterne til statskassen kan isoleret set blive reduceret med anslået op til 900 mio. kr. som følge af atforbrugerne vælger at købe andre varer end dem, der pålægges afgift.Grænsehandelen kan blive kraftigt forøget som følge af afgiften med yderligere provenutab til følge.Detskyldes blandt andet en ”slagtilbudseffekt”, hvor forbrugerne køber en lang række andre varer end dem,de oprindeligt kørte til grænsen for at hente, og en ”ketchupeffekt”, hvor forbrugerne som følge afpludselig prisstigning køber langt mere af de afgiftspålagte varer.De forventede sundhedsmæssige effekter risikerer at udeblive.Det skyldes, at afgiften kun pålæggesudvalgte produkter. Forbrugerne kan således købe hvidt sukker eller andre sukkerholdige varer, der ikkepålægges afgift. Hvis sukkerindtaget ikke mindskes, udebliver det positive bidrag til folkesundheden.Afgiften kan også medføre et øget indtag af mættet fedt, og en forøgelse af grænsehandelen kan medføreen decideret stigning i det samlede sukkerindtag. I så fald kan afgiften få direkte negativ betydning forfolkesundheden.De administrative byrder forbundet med afgiften bør ikke negligeres.Indretningen af sukkerafgiften børminimere administrative byrder for derved at minimere det samfundsmæssige velfærdstab.

3

Finansministeriet (2011).Aftaler om Finansloven for 2012

6

Afgiften vil især ramme personer med lavere indkomst og pensionister hårdt.Dem, der har de lavesteindkomster, vil komme til at betale lige så meget i afgift som dem med de højeste indkomster, hvisforbruget af asier, marmelade, ketchup mv. er nogenlunde ens fordelt på tværs af indkomstgrupper. I detomfang personer med lavere indkomster forbruger mere af disse varer end personer med højereindkomster, vil dem med de laveste indkomster komme til at betale mere end dem med de højesteindkomster.Afgiften skal indrettes, så den er forenelig med EU-ret.Afgiften må ikke diskriminere indførte produkter,og den må ikke beskytte indenlandske produkter.

7

3 Der opnås ikke de ønskede indtægter tilstatskassenAfgifter har betydning for prisen på en vare og dermed også betydning for forbrugernes efterspørgselefter den pågældende vare. Når staten pålægger afgifter, så vil producenten af den pågældende vareøge prisen og dermed overvæltes afgiften (helt eller delvist) på forbrugeren.Afgifter skaber dermed et økonomisk incitament for forbrugeren til at ændre sit forbrugsmønster ogomlægge sine forbrugsvaner. Hvis prisen på en vare stiger, så vil forbrugeren under normaleomstændigheder reagere ved enten:At nedsætte sit forbrug af den vare, som pålægges afgift (egen-priselasticiteten4).At erstatte den pågældende vare med andre forbrugsvarer (kryds-priselasticiteten).At fremskaffe den afgiftspålagte vare ad andre kanaler (især grænsehandel)

Dette kapitel omhandler de første to effekter, mens det sidste beskrives i kapitel 4.Sukkerafgiften medfører nogle umiddelbare indtægter (umiddelbart provenu) til staten givet ved densolgte mængde af varen gange afgiftens størrelse. Forbrugernes adfærdsændringer vil dog medføreafledte effekter for forbruget af den pågældende vare samt andre varer. De afledte effekter har somregel en negativ effekt på forbruget, men kan også have en positiv effekt, jf. appendiks. For atvurdere den faktiske provenuvirkning af afgiften er det slåedes nødvendigt at bestemme omfanget ogstørrelsen af de afledte adfærdsændringer og dermed den samlede virkning på efterspørgslen.

3.1 Provenuvirkninger af afgift på sukkerholdige produkter iDanmarkUdvidelsen af chokoladeafgiften til en sukkerafgift er som nævnt ikke endeligt udformet. Det fremgårimidlertid af et baggrundsnotat udarbejdet af Skatteministeriet, at udvidelse af afgiftsgrundlagetskønnes at indbringe et umiddelbart provenu på 1.200 mio. kr. Tages der højde foradfærdsændringer og grænsehandel reduceres dette til et nettoprovenu på 1.025 mio. kr.5Skatteministeriet kommer ikke ind på de konkrete forudsætninger for beregning af ovenståendeprovenu. Dog fremgår det af aftalen om finansloven for 2012, at chokoladeafgiften ”omlægges til enafgift på ”sukkerholdige fødevarer””. På den baggrund er det i nærværende afsnit forudsat, atsukkerholdige fødevarer pålægges en afgift på 23,75 pr. kg. Det er satsen i 2012 for chokolade- ogsukkervarer, hvis indhold af tilsat sukker overstiger 0,5 g pr. 100 g.

45

Se appendiks for en nærmere beskrivelse af de økonomfaglige udtryk.Udleveringsnotater i forbindelse med præsentationen af Aftalerne om en finanslov for 2012 (publiceret på skm.dk18.11.2011).

8

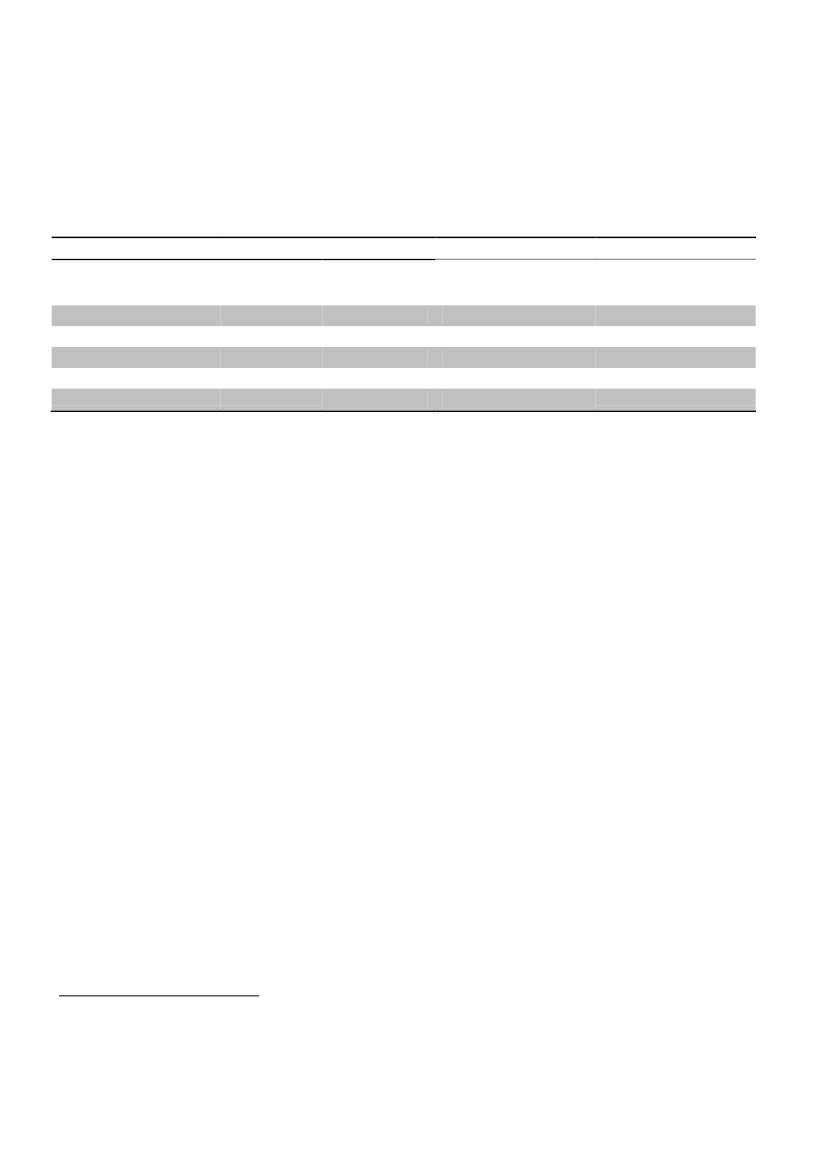

En afgift på kr. 23,75 pr. kg. vil indebære betydelige prisstigninger på de anførte varer, hvis afgiftenovervæltes fuldstændigt på forbrugerne. Således vil prisen inklusive moms på marmelade stige fraknap 60 kr. pr. kilo til knap 90 kr., dvs. en forhøjelse af prisen på næsten 50 pct. Syltede rødbeder ogagurker vil stige med næsten 90 pct. I gennemsnit vil prisen på de anførte sukkerholdige varer stigemed knap 75 pct., jf. tabel 2.1 nedenfor.Tabel 2.1: Eksempler på ændringer i fødevarepriser efter indførelse af ny afgift--------------- Kr. pr. kg ----------------Prisændring, pct.FørMarmeladeRødbederSyltede agurkerSyltede asierKetchupSimpelt gennemsnit59,933,833,239,242,041,6Efter89,563,663,069,071,671,349,588,089,675,970,574,749,015,015,016,024,023,8Sukkerindhold pr. 100 g.

Anm.: Beregninger under forudsætning af, at de pågældende varer pålægges en afgift på 23,75 pr. kg. plus 25 pct. moms. Der er tagetudgangspunkt i priser fra nemlig.com pr. 16. januar 2012. Sukkerindhold kan variere fra produkt til produkt.

For at vurdere de præcise provenuvirkninger af ovenstående prisændringerne er det nødvendigt atopstille en økonomisk model, hvor substitutionen væk fra de pågældende fødevarer beregnes.Skatteministeriet anvender en egen-priselasticitet på -0,3 til beregning af, hvor meget forbruget afchokolade og sukkerprodukter procentuelt ændres som følge af en prisstigning på 1 pct. Antagessukkerholdige fødevarer som asier, marmelade og ketchup at have samme prisfølsomhed, vil enændring i priserne på knap 75 pct. indebære et fald i forbruget på 22 pct. Det svarer til en reduktionaf det umiddelbare provenu på knap 270 mio. kr. Dertil kommer effekterne af krydspris-elasticiteter,grænsehandel og afledte momseffekter mv.Fødevareøkonomisk Institut har også beregnet prisfølsomheder for sukker, slik og is. Her findes enegenpris-elasticitet på -1,009 pct., jf. Jakobsen m.fl. (2003)6. En prisændring på knap 75 pct. vil i dettetilfælde medføre et fald i forbruget på godt 75 pct. Det svarer isoleret set til en reduktion afprovenuet på godt 900 mio. kr. Dertil kommer effekterne af krydspris-elasticiteter, grænsehandel ogafledte momseffekter mv.Det bemærkes, at der er forholdsvis stor usikkerhed forbundet med fastlæggelse af egenpris-elasticiteten. Endvidere er det usikkert, om de estimerede egenpris-elasticiteter vil være anvendeligetil beregning af konsekvensen af meget store prisændringer.Beregningen af provenuvirkninger omfatter ikke krydspris-elasticiteter, grænsehandel og afledtemomseffekter. Det må forventes, at forbrugerne har relativt let ved at finde varer, de kan købe somerstatning for dem, der pålægges afgift. I stedet for marmelade kan forbrugerne bruge andreprodukter såsom honning. Dermed reduceres det statslige nettoprovenu yderligere. Tilsvarendegælder for grænsehandlen.

6

Prisforholdnes betydning for forbruget af fødevarer, Fødevareøkonomisk Institut, November 2003

9

4 Grænsehandelen mindsker statensindtægterEffekten af grænsehandel er vigtig at medtage, når det skal vurderes, hvor store indtægter, statenkan inddrive som følge af en afgiftsforhøjelse. Når danskerne handler i udlandet, betaler de ikke afgifttil den danske stat. Det medfører reducerede indtægter (provenu) til staten.En forhøjelse af afgiften på en vare medfører forøgelse af den økonomiske tilskyndelse til at købevaren i udlandet, fordi den udenlandske pris bliver lavere set relativt til den danske. For nogle varervil det betyde, at prisforskellen indsnævres, fordi de er billigere i Danmark end i udlandet. For andrevarer betyder det, at prisforskellen øges – det gælder varer, der i forvejen er dyrere i Danmark end iudlandet, og hvor prisen i Danmark efter afgiftsforhøjelsen vil være endnu højere end i udlandet. Detsidste gælder eksempelvis for slik, chokolade osv.De provenumæssige konsekvenser af grænsehandelen kan opdeles i direkte og indirekte effekter:Direkte effekt: Selve den lavere afgiftsbetaling på en given vare som følge af både danskeres ogudlændinges mindre handel med varer i Danmark (og mere i udlandet)Direkte effekt: ”Ketchupeffekten”Indirekte effekt: Øget tilskyndelse til grænsehandelIndirekte effekt: Tabte arbejdspladserIndirekte effekt: Mindre overskud at beskatte i detailhandelsvirksomheder

Regnes alle effekter med, vil det samlede merprovenu til staten blive langt mindre end detumiddelbare provenu – og der er en helt reel mulighed for, at afgiftsforhøjelsen kan medføre etprovenutabsamlet set.

4.1 Det direkte provenutabDet direkte provenutab er den mindre betaling af afgift af en bestemt vare, der skyldes, at danskerekøber varen i udlandet i stedet for at købe den i Danmark. Ligeledes vil udlændinge ophøre med atkøbe den afgiftspålagte vare i Danmark. Når chokolade- og sukkervareafgiften øges, vil det formentligmedføre et forøget salg af sukkervarer til danskere i Tyskland og Sverige og et mindsket salg afsukkervarer til danskere og udlændinge i Danmark. Derfor betales der samlet set mindre i afgift ogmoms, end hvis der ikke var nogen grænsehandel – og det fører til den direkte provenueffekt.Det er væsentligt, at der foretages beregninger af effekten på grænsehandelen af afgiftsforhøjelsen –og at beregningerne tager udgangspunkt i estimater for effekten på de konkrete varegrupper, derbliver tale om ved den endelige udmøntning af aftalen om afgiften. Denne beregning skal naturligvismedtage såvel effekten af danskeres handel i udlandet som af udlændinges handel i Danmark.

10

Udlændinges handel i DanmarkEn beregning af virkningen af en afgiftsændring på grænsehandelen vil typisk tage højde for såveleffekten af, at danskerne handler mindre i Danmark og mere i udlandet, som effekten af, atudlændinge handler mindre i Danmark end i udlandet7.Den samlede stigning i grænsehandelen med øl, vin, chokolade og slik som følge affinanslovsaftalerne opgør Skatteministeriet til 270 mio. kr.8Den samlede ændring af grænsehandelensom følge af udlændinges mindre køb i Danmark pga. afgiftsstigningen på øl, vin, chokolade og slikestimerer Skatteministeriet til næsten lige så meget, nemlig ca. 230 mio. kr.9Effekten af udlændinges handel i Danmark er således som udgangspunkt ikke ligegyldig.

4.2 KetchupeffektenI tillæg til effekten på udlændinges handel i Danmark kan der opstå en slags ”ketchupeffekt”, hvis derindføres en forholdsvist høj afgift på et produkt og dette gøres forholdsvist pludseligt. Det er fordiden kraftige prisstigning kan medføre, at forskellen mellem prisen i Danmark og i udlandet overstigeret ”kritisk punkt”, hvorefter forbrugerne vælger at lægge (store dele af) deres indkøb af denpågældende vare i udlandet10. Samtidig vil prisstigningen ved en pludselig og kraftig forhøjelse væremeget synlig, hvorfor den også med større sandsynlighed vil afføde en ændret adfærd, end hvisprisen øges gradvist.Forebyggelseskommissionen skrev i sin rapport, at ketchup-effekten ikke var medregnet i deresvurdering af betydningen for grænsehandelen med chokolade. Det skyldes, at det ikke på forhåndvides, hvor de ”kritiske punkter” ligger – dvs. hvor meget afgiften kan øges inden der rammes en”ketchup-effekt”. Forebyggelseskommissionens vurdering er udarbejdet af Skatteministeriet.11Hvis prisen øges med 75 pct. er det ikke usandsynligt, at der vil opstå sådanne ”ketchup-effekter” –både fordi forøgelsen er meget kraftig, hvad der kan bringe prisforskellen over et ”kritisk punkt” ogfordi den kraftige forøgelse vil være endog meget synlig for forbrugeren – hvad der kan have storbetydning for grænsehandelen med de afgiftspålagte varer.

7

Jf. Skatteministeriets notat om tobak,http://www.skm.dk/publikationer/notater/notatomtobak.html,publiceret23.8.2009.8Svar til Folketinget på S 975, samling 2011-12.9SAU 2011-12, L33 spm. 57.10Forebyggelseskommissionen 2009:Vi kan leve længere og sundere – Forebyggelseskommissionens anbefalinger til enstyrket forebyggende indsats.11Forebyggelseskommissionen 2009:Vi kan leve længere og sundere – Forebyggelseskommissionens anbefalinger til enstyrket forebyggende indsats.

11

4.3 Øget tilskyndelse til grænsehandelOven i den direkte effekt kommer, at tilskyndelsen til grænsehandel generelt øges. Denne effektfølger af, at man køber flere andre varer end den ene eller de få, man oprindeligt tog af sted for atkøbe. Tager en familie tager til Tyskland for at købe billigere eksempelvis øl, sodavand, chokolade ogefter afgiftens indførelse marmelade, er det ikke usandsynligt, at familien ender med også at købeandre varer – nu hvor de alligevel er der. Også selvom det måske ikke betaler sig at købe disse varer iTyskland i samme omfang. Der er i nogle undersøgelser fundet en tendens til et mer- eller decideretoverforbrug af de produkter, der købes i udlandet. I en analyse fra Dansk Erhverv svarer 53 pct. af degrænsehandlende således, at de er tilbøjelige til at have et større forbrug end ellers af de varer, dehar handlet i Tyskland eller Sverige12. Det skyldes en tendens til at ”købe lidt ekstra” for at ”spare lidtmere”, når nu man alligevel er derMåske køber familien endda nogle varer, det rent økonomisk ikke kan betale sig at købe i Tyskland.Men de kan måske spare en tur til supermarkedet ved også lige at købe ind til aftensmaden (hvortilder i dagens anledning drikkes rødvin og sodavand i stedet for det vanlige postevand).Med denne logik har det endvidere betydning, om besparelsen på en bestemt vare er meget stor,fordi dette har den psykologiske effekt, der trækker folk til huse. En vare, der er langt billigere endellers, trækker folk til huse. Det gør en lige så stor samlet besparelse bredt ud på mange varermuligvis ikke i samme omfang.Effekten følger logikken i supermarkedernes ugentlige tilbudsaviser, hvor der typisk lanceres nogle få”slagtilbud” for at trække folk til huse. Slagtilbuddene sælges typisk et godt stykke under markedspris– og måske med tab. Alligevel betaler det sig (supermarkederne gør brug af det uge efter uge). Detskyldes, at folk køber andet (som er dyrere),når de alligevel er der.En forøgelse af afgiften på marmelade, survarer, ketchup mv. vil kunne bidrage til denne effekt, isærhvis forøgelsen af afgiften bliver høj. Jo større prisforskellen til Tyskland således er, des større vilincitamentet til at hente eksempelvis marmelade, ketchup etc. således blive. Denne sammenhænganvender Skatteministeriet i forbindelse med beregning af konsekvenser af blandt andettobaksafgiften13og Forebyggelseskommissionen i forbindelse med chokoladeafgiften14.”Slagtilbudseffekten” erikkemedregnet i regeringens vurderinger af provenueffekten15, hvorfor densamlede provenuvirkning fra afgiften på sukker må antages at blive mindre end de 1.025 mio. kr.

1213

Dansk Erhverv (2011),Grænsehandel koster dyrt,Danks Erhvervs Perspektiv 2011, #57Jf. Skatteministeriets notat om tobak,http://www.skm.dk/publikationer/notater/notatomtobak.html,publiceret23.8.2009.14Forebyggelseskommissionen 2009:Vi kan leve længere og sundere – Forebyggelseskommissionens anbefalinger til enstyrket forebyggende indsats.15SAU 2011-12, L33 spm. 26.

12

4.4 Tabte arbejdspladserDe færre indkøb i Danmark vil medføre en mindre omsætning i Danmark. Det vil resultere i færrearbejdspladser i detailhandelen i Danmark. Skatteministeriet har estimeret, at danskeres merindkøb iudlandet som følge af de samlede afgiftsforhøjelser på cigaretter og tobak, øl, vin, sodavand ogchokolade og slik vil medføre et tab af ca. 390 arbejdspladser i detailhandelen16, samt at udlændingesmindre køb i Danmark vil medføre ca. 90 færre arbejdspladser i detailhandelen17.Med udvidelsen af grundlaget for sukkerafgiften vil grænsehandelen formentlig blive noget størreend hvad forhøjelsen af den eksisterende chokoladeafgift medfører. Derfor vil effekten på antallet aftabte arbejdspladser også blive større. Hertil kommer, at et eventuelt fald i det samlede salg af depågældende varer vil medføre en mindre produktion og dermed et yderligere tab af arbejdspladser isåvel produktionen som i underleverandørkæden.De tabte arbejdspladser vil isoleret set betyde et mindre samlet provenu som følge af tabtindkomstbeskatning.Effekten heraf bør under alle omstændigheder medregnes i estimatet for den samledeprovenuvirkning.

4.5 Mindre overskud at beskatteDer vil også være et mindre overskud i detailhandelen at beskatte, hvis omsætningen falder somfølge af øget grænsehandel.Effekten af, at en mindre omsætning alt andet lige også fører til et mindre overskud at beskatte viavirksomhedsbeskatning bør ligeledes medregnes i vurderingen af den samlede provenuvirkning afafgiftsforhøjelsen.

1617

Svar til Folketinget, S 975, samling 2011-12SAU 2011-12, L33 spm. 57

13

5 Afgiften kan ikke forventes at have ensundhedseffektFedme er et stigende problem, og andelen af 25-44-årige stærkt overvægtige er steget fra 3-5 pct. i1987 til 12-13 pct. i 200918. Fedme medfører en forøget risiko for hjerte-kar-sygdomme, type 2diabetes, forhøjet blodtryk og andre livsstilssygdomme. Målet med sukkerafgiften er bl.a. at gavnefolkesundheden og at skaffe finansiering til offentlige udgifter. Derfor er det væsentligt, atsukkerafgiften rent faktisk forbedrer folkesundheden.Aspekter, der skal tages højde for, når en sådan afgift skal udformes, inkluderer:Honning og andre typer af sukker er ikke sundere end almindeligt hvidt sukker19, og indtaget af alleformer for sukker bør derfor begrænses.Hvis ikke alle sukkerholdige produkter omfattes, kan forbrugerne forventes at vælge andresukkerholdige alternativer, der ikke er afgiftsbelagte (substitution). Jo mere det sker, des mindre vilden sundhedsmæssige effekt være.Almindeligt hvidt sukker pålægges ikke afgift. Derfor kan det forventes, at forbrugerne i højere gradvælger hjemmelavede produkter.Når hvidt sukker ikke pålægges afgift, mens færdige ingredienser som eksempelvis marmelade gør, vilindustrien også få øget incitament til selv at producere frem for at købe af underleverandører.Studier viser, at der kan forventes et øget indtag af mættet fedt som følge af en sukkerafgift. Et øgetindtag af fedt vil isoleret set have negativ indvirkning på folkesundheden.Endelig kan sukkerafgiften medføre kraftigt forøget grænsehandel. Det kan medføre overforbrug, somigen vil have negativ betydning for folkesundheden.

Hvis ikke de ovenstående effekter tænkes med i udformningen af den endelige afgift, er der risiko for,at en afgift vil have en række utilsigtede konsekvenser for kostsammensætningen. Med andre ord erder fare for, at en forkert udformet afgift reducerer indtaget af én type usunde fødevarer, men øgerindtaget af en anden. Dette kan potentielt medføre enforringelseaf folkesundheden – i det omfang,det samlede sukkerindtag ikke nedsættes (pga. substitution) eller måske endda forøges (som følge affx grænsehandel), samtidig med, at fedt- og saltindtaget øges.Alle typer af sukker er problematiskProblemet med sukkerholdige varer er, at indtagelse af fødevarer med et højt sukkerindhold øgerrisikoen for, at det daglige energiindtag overstiger det daglige energibehov. Dette vil på sigt føre tilovervægt og fedme20. Arbejdsgruppen bag De Nordiske Næringsstofanbefalinger og ligeledes

18

Rockwoolfonden,Nyt fra Rockwoolfondens Forskningsenhed, december 2010,http://www.rff.dk/files/RFF-site/Publikations%20upload/Newsletters/Dansk/85832_Rockwool%20nyhedsbrev%20december_P.PDF19Fødevarestyrelsens 8 kostråd,http://www.altomkost.dk/Anbefalinger/De_8_kostraad/Spar_paa_sukker/forside.htm20Fødevarestyrelsens 8 kostråd,http://www.altomkost.dk/Anbefalinger/De_8_kostraad/Spar_paa_sukker/forside.htm

14

Fødevarestyrelsen anbefaler derfor at maksimalt 10 pct. af energiindtaget bør komme fra sukker.21Fødevarestyrelsen bemærker i den forbindelse, at rørsukker eller andre typer af sukker, herunderhonning, ikke er sundere end almindeligt hvidt sukker.22Med andre ord er sukker framorgenmadsprodukter, kager, kiks osv. lige så usundt som sukker fra ketchup, marmelade ogsurvarer. Det samme gælder naturligvis almindeligt hvidt sukker, der ikke pålægges afgift.Det daglige sukkerindtag kommer fra mange forskellige kilder. Mange produkter indeholder naturligtsukker, så som juice, frugt, honning osv. Andet sukker er tilsat, så som sukker i slik, forskellige typer afmorgenmadsprodukter og chokolade. Desuden indeholder mange produkter både naturligt og tilsatsukker, så som marmelade, hvor det samlede sukkerindhold dels stammer fra bærrene, dels fra dettilsatte sukker. Imidlertid tæller alle typer af sukker i det samlede sukkerindtag. Eksempelvis svarerindholdet af sukker i juice til indholdet i sodavand23, og vil derfor tælle lige så meget i det samledesukkerregnskab.Substitution mod andre sukkerholdige alternativerSom nævnt vil forbrugerne i nogen grad reagere på prisændringer som følge af en afgift, og nedsættederes forbrug af de afgiftsbelagte produkter. Hvis der findes lignende produkter, der ikke er omfattetaf afgiften, kan det imidlertid forventes, at forbrugerne vælger de ikke-afgiftsbelagte produkter istedet24. Med andre ord risikeres det, at forbrugerne reducerer indtaget af marmelade, men samtidigøger indtaget af honning. Det giver en begrænset (om nogen) effekt på det samlede sukkerindtag.Hvis sukkerafgiften ikke har effekt på det samlede sukkerindtag, vil den ikke have positiv effekt påfolkesundheden.Af samme grund viser litteraturen, at jo mere præcist, afgiften er målrettet det egentlige problem (fxfor højt sukkerindtag), des mindre er substitutionseffekterne og des bedre vil instrumentet virke.25Hvis målet er at forbedre folkesundheden ved at mindske det samlede sukkerindtag, vil en afgiftformentlig have størst mulig effekt, hvis alle sukkerholdige varer er omfattet.Substitution med hjemmelavede produkterDer vil også kunne forventes et vist omfang af substitution med hjemmelavede produkter. Det erfordi, afgiften ikke pålægges almindeligt hvidt sukker. Hvidt sukker vil således kunne anskaffes ihandelen til den samme forholdsvis lave pris som hidtil. Derfor vil det også være nærliggende forforbrugerne i stigende omfang at hjemmesylte asier, rødkål, mamelade osv. Det kan medvirke til, atindtaget af de pågældende fødevarer ikke vil blive reduceret – og altså, at folkesundheden ikkeforbedres.

21

Nordiske næringsstofanbefalinger 2004 – med implementering af fysisk aktivite,Udarbejdet af en projektgruppe nedsataf Nordisk arbejdsgruppe for Kost og Ernæring (NKE) under Embedsmandskomiteen for Levnedsmiddelspørgsmål (EK-LIVS), Nordisk Ministerråd.(http://www.dfvf.dk/Default.aspx?ID=10404)22Fødevarestyrelsens 8 kostråd,http://www.altomkost.dk/Anbefalinger/De_8_kostraad/Spar_paa_sukker/forside.htm23Fødevarestyrelsen, Alt om Kost, Fakta om drikkevarerhttp://www.altomkost.dk/Fakta/Drikkevarer/Sodavand/forside.htm24Jensen, J. D., (2009):Kan vi løse problemerne med livsstilssygdommene ved hjælp af afgifter og subsidier?,Samfundsøkonomen nr 4. September 200925Jensen, J.D., & Smed, S. (2007)Cost-effective design of economic instruments in nutrition policy,International Journal ofBehavioral Nutrition and Physical Activity

15

Samtidig vil fødevareindustrien få et øget incitament til selv at producere sukkerholdige ingredienser,fremfor at købe af underleverandører. Det vil eksempelvis kunne betale sig for en producent af kagerselv at producere den marmelade, der skal bruges – for at undgå, at marmeladen pålægges afgift. Detmedfører som udgangspunkt et velfærdstab, fordi virksomhederne dels vil gå glip af stordriftsfordele,dels vil indgå i produktion af produkter, hvor virksomheden ikke har komparative fordele.Sukkerafgift øger indtaget af mættet fedtDer vil også være substitution mellem forskellige grupper af fødevarer, og en afgift på et enkeltnæringsstof som sukker kan risikere at have utilsigtede virkninger på efterspørgslen efter andrefødevarer26. Således er der eksempler på, at når prisen på en gruppe af fødevarer øges, falderforbruget af denne gruppe, men forbruget stiger af en anden gruppe fødevarer, der potentielt harendnu større negativ indflydelse på sundheden.Mere konkret viser et simuleringsstudie fra Fødevareøkonomisk Institut, at en afgift på sukker, bådedet tilsatte og hvidt sukker (10,30 kr./kg) vil nedbringe sukkerindtaget med over 20 pct., mensamtidig at en sådan afgift dels vilreducere indtaget af fibre

med ca. 7 pct., delsøge indtaget af

mættet fedt

med ca. 8 pct.27Den samlede sundhedseffekt er derfor tvivlsom.Et andet simuleringsstudie fra Storbritanien viser tilsvarende, hvordan en afgift på en gruppefødevarer kan have utilsigtede konsekvenser: En forøgelse af afgiften på mættet fedt med 17,5 pct.vil mindske forbruget af produkter med stort indhold af denne type fedt, men samtidig øgebefolkningens indtag af salt. Konsekvensen er, atden samlede effekt på folkesundheden er negativ

iform af et øget antal af dødsfald som følge af hjerte-kar-sygdomme.28Sukkerafgiften kan forøge det samlede sukkerforbrugEndelig risikeres det paradoksale, at sukkerafgiften medvirker til at forøge det samlede forbrug afsukker. Det kan ske, fordi sukkerafgiften vil bidrage til at øge grænsehandelen (se evt. ovenfor):Dansk Erhverv finder i en analyse at over halvdelen er tilbøjelige til at have et større forbrug endellers, når de har grænsehandlet.. Da de typiske grænsehandelsprodukter især er sodavand, alkoholeller slik og chokolade29kan denne effekt bevirke, at en sukkerafgift potentielt mevirker til atforringefolkesundheden, fordi den derved medvirker til etøgetforbrug af sukker.Hvordan bør en sukkerafgift indrettes?Hvis en sukkerafgift indføres med henblik på at fremme folkesundheden er det væsentligt, at afgiftenreelt nedbringer forbrugernes indtag af sukker. Som tidligere nævnt er alle typer af sukker ligeusunde, og det har isoleret set ingen sundhedsmæssig betydning, om sukkeret forekommer naturligti varen eller er tilsat. Af denne årsag vil det være hensigtsmæssigt at indrette sukkerafgiften, så denpålægges det samlede sukkerindhold i et produkt. Imidlertid er denne fremgangsmåde rentadministrativt uhensigtsmæssig, idet der er store udfordringer forbundet med at bestemme det

26

Smed, S. et al (2007)Socio-economic characteristics and the effect of taxation as a health policy instrument,Food Policy32, 624–63927Jensen, J. D., (2009):Kan vi løse problemerne med livsstilssygdommene ved hjælp af afgifter og subsidier?,Samfundsøkonomen nr 4. September 200928Mytton et al (2007)Could targeted food taxes improve health?,J Epidemiol Community Health 200729Dansk Erhverv (2011),Grænsehandel koster dyrt,Danks Erhvervs Perspektiv 2011, #57

16

naturlige indhold af sukker i et givet produkt, da dette kan variere med eksempelvis årstid,oprindelsesland mv. Konkret vil det derfor være mest operationelt at pålægge afgiften på alle typertilsatsukker, hvis hensigten er at nedbringe det samlede sukkerindtag.Desuden er det væsentligt, at sukkerafgiften ikke blot får forbrugerne til at skifte én typesukkerholdig vare ud med en anden. Hvis det samlede sukkerindtag er uændret, vil afgiften ikke havenogen positiv sundhedsmæssig effekt. For at undgå, at forbrugerne blot køber andre sukkerholdigefødevarer med et lige så stort (eller større) sukkerindhold, er det væsentligt, atalle sukkerkilderpålægges en ensartet afgift.Hvis ikke det sker – og især hvis eksempelvis hvidt sukker, kager, kiks osv. ikke pålægges afgift – kander ikke nødvendigvis forventes nogen positiv folkesundhedsmæssig effekt af sukkerafgiften.

17

6 De administrative byrder bør begrænsesAfgifter medfører ekstra ressourceforbrug til administration for virksomhederne, der skal registrere,indberette, mv. Indførelsen af en sukkerafgift vil derfor medføre forøgede administrative byrder forvirksomhederne.Det ekstra ressourceforbrug, som virksomhederne skal bruge på administration, får samfundet ikkeumiddelbart nogen glæde af. De administrative byrder virker således ”principielt på samme mådesom skatter, der forvrider og reducerer skatteydernes forbrugsmuligheder”30. Derfor er detinteressant for samfundet at begrænse de administrative byrder for virksomhederne.For at bidrage til at sikre danske virksomheders konkurrenceevne og skabe gode rammevilkår forerhvervslivet, er det regeringens politik at lempe de administrative byrder for virksomhederne.Regeringen vil således ”rydde op i” i det offentlige bureaukrati, der møder virksomhederne31.De administrative byrder forbundet med sukkerafgiften er vanskelige at vurdere inden den endeligeudformning af afgiften ligger på plads. Det kan dog nævnes, at de administrative byrder i forbindelsemed pålægningen af fedtafgiften ikke er ubetydelige32.Samtidig vil det også være en fordel for det offentlige med en afgift, der er indrettet, så den erforholdsvis nem at administrere – jo nemmere administration, des færre skattekroner skal deranvendes på at administrere den. Endelig vil staten formentlig også skulle anvende flere ressourcerpå kontrol i forbindelse med afgiften.Indretningen af sukkerafgiften er afgørende for, hvor store de administrative byrder bliver. Hvissukkerafgiften pålægges al sukker i fødevarer, vil de administrative byrder være forholdsvisbegrænsede. Det skyldes, at mange fødevarer i forvejen er deklarerede med hensyn til indholdet afsukkerarter – og senest fra december 2016alligevel skaldeklareres med hensyn til indholdet afsukkerarter, fedtindhold osv. i medfør af Europaparlamentets og Rådets Forordning (EU) nr.1169/2011 af 25. oktober 2011.33Hvis afgiften eksempelvis pålægges alle varer med mere end 5 g sukkerarter pr. 100 g,harvirksomhederne således allerede de oplysninger tilgængelige som skal bruges til at fastslå, om engiven vare er pålagt afgift. Det vil derfor være forbundet med en mindre administrativ byrde atudforme sukkerafgiften på denne måde, end hvis virksomhederne skal fremskaffe oplysninger omprodukterne til brug for beregningen af afgift, som de ikke i forvejen er i besiddelse af – sådan somtilfældet er med fedtafgiften.

3031

Skatteministeriet (2008).Skat – februar 2008.Regeringen (2011).Et Danmark, der står sammen – Regeringsgrundlag oktober 2011.32Dansk Erhverv (2011).Fødevarenyt5:1.33Jf. forordningens artikel 9 stk. 1 litra l), artikel 30 stk. 1 litra b), samt artikel 55; som publiceret i Den Europæiske UnionsTidende den 22.11.2011. Fødevarestyrelsens vejledning om mærkning af fødevarer, januar 2012, afsnit 1.1.

18

7 Afgiften rammer skævtUdvidelsen af sukkerafgiften har enskæv fordelingsvirkning,fordi den særligt rammer personer medlavere indkomst og ældre.Det skyldes, at:En enhedsafgift på fødevarer, som forbruges i nogenlunde samme omfang på tværs afindkomstgrupper, vil medføre en større byrde for de laveste indkomstgrupper end for de højeste setrelativt til den disponible indkomst.Bestemte grupper, herunder pensionister, har et større forbrug end andre af blandt andet survarer,som sukkerafgiften udvides til.Personer med relativt lav indkomst muligvis ikke i samme omfang som personer med højere indkomstlader sig påvirke af forskellige policy-instrumenter til ændring af kostvaner, herunder afgifter. Derfor”fanges” de i en højere skattebetaling uden at de sundhedsmæssige effekter nødvendigvis indtræffer.

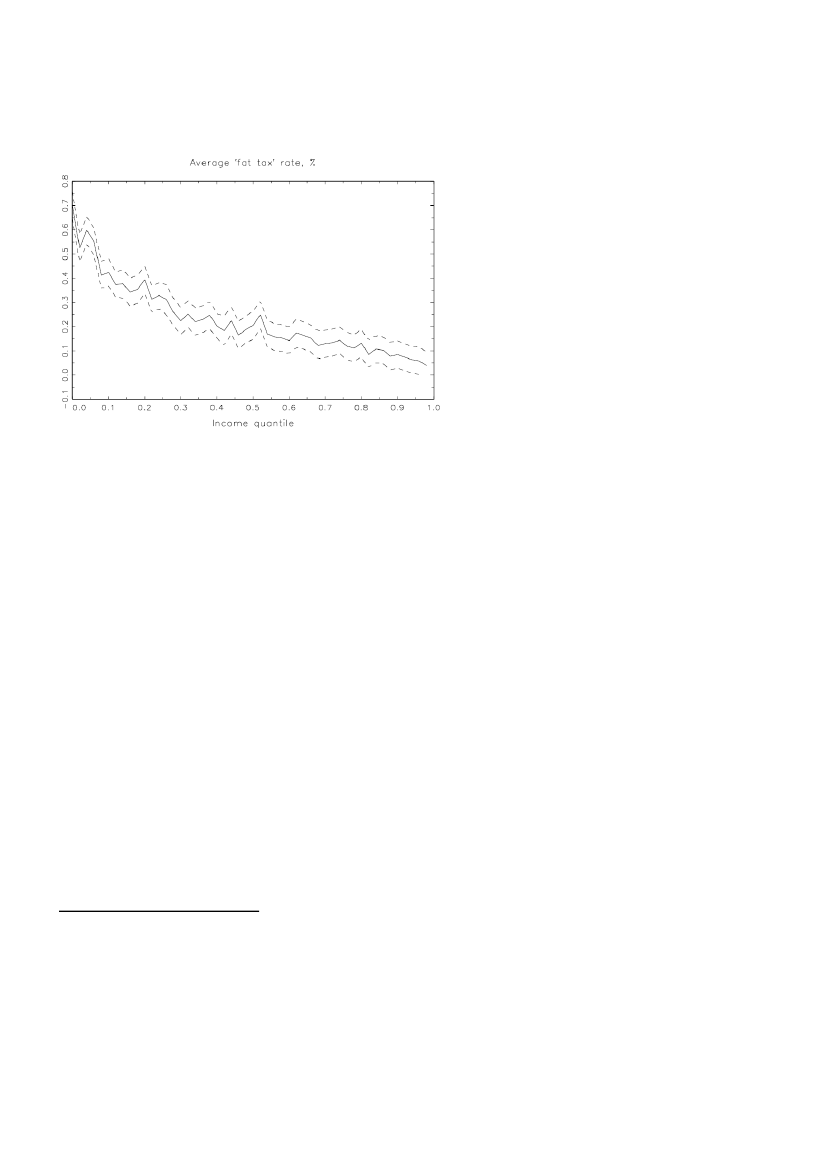

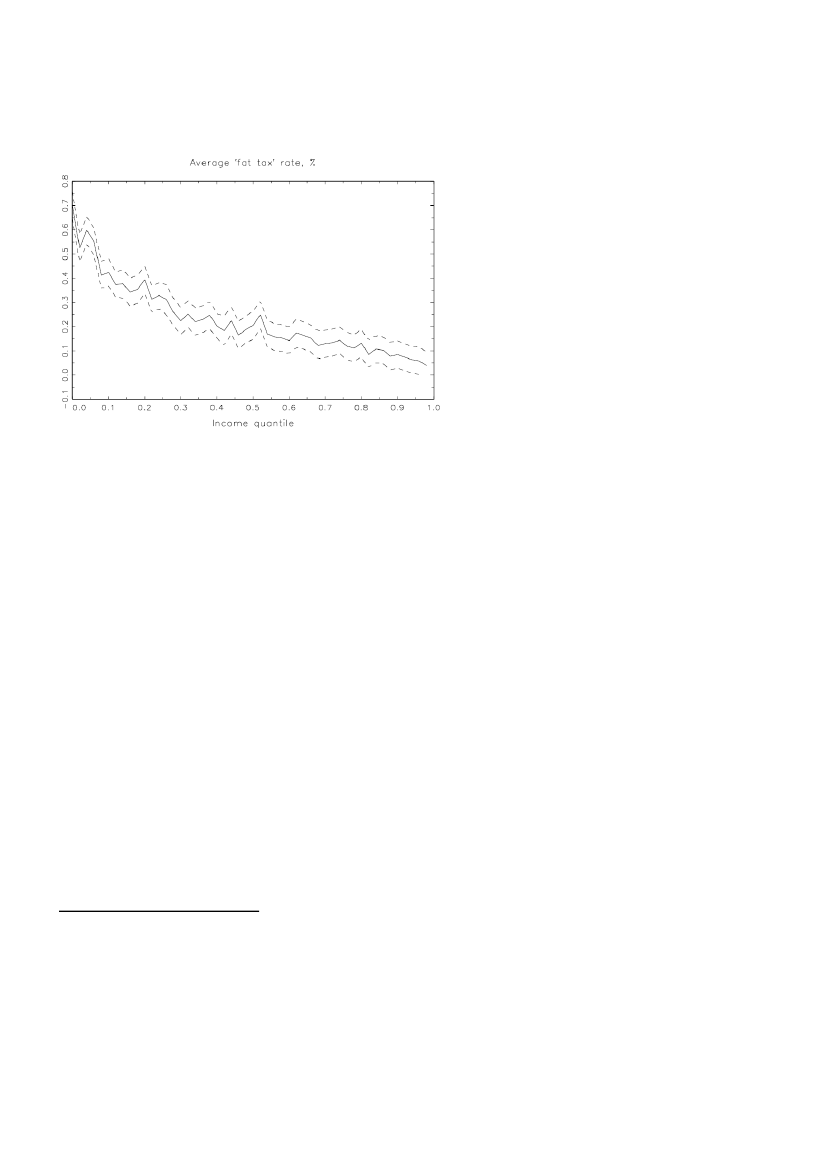

7.1 Enhedsafgift giver skæv profilDet kan eventuelt antages, at det samlede forbrug af fødevarer er nogenlunde ens på tværs afindkomstgrupper, fordi en gennemsnitsmand og en gennemsnitskvinde har brug for nogenlunde detsamme kalorieindtag uanset indkomst.Selv hvis det antages, at forbruget af asier, marmelade mv. er ensartet på tværs af indkomstgrupper,vil afgiften have en skæv fordelingsprofil. Det skyldes, at alle skal betale det sammeabsoluttebeløb ikroner og øre for den samme mængde. Netop derfor er afgiftsbelastningen seti forhold tildisponibelindkomst langt større blandt lavindkomstgrupper end blandt højindkomstgrupper, der jo har enstørre disponibel indkomst.Derfor er en afgift på fødevarer som udgangspunkt fordelingsmæssigt skæv34,35. Et studie af fedtskat iStorbritannien viser således, at denne fedtskat pålægger de laveste indkomstgrupper en byrde, der erop til7 gange så storsom den byrde, de højeste indkomstgrupper pålægges, set relativt til dendisponible indkomst, jf. figur 6.1. Det vises, at høj- og lavindkomstgrupper konsumerer omtrentsamme mængde af det afgiftspålagte fedt36.

34

Thow, A.M., S. Jan, S. Leeder & B. Swinburn (2010) “The effect of fiscal policy on diet, obesity and chronic disease: asystematic review”Bulletin of the World Health Organisation88:609-614.35Caraher, M., G. Cowburn (2005). ”Taxing food: implications for public health nutrition”Public Helath Nutrition8:1242-1249.36Leicester, A., F. Windmeijer (2004). ”The ’Fat Tax’: Economic Incentives to Reduce Obesity”Institute for Fiscal StudiesBriefing Note No. 49.

19

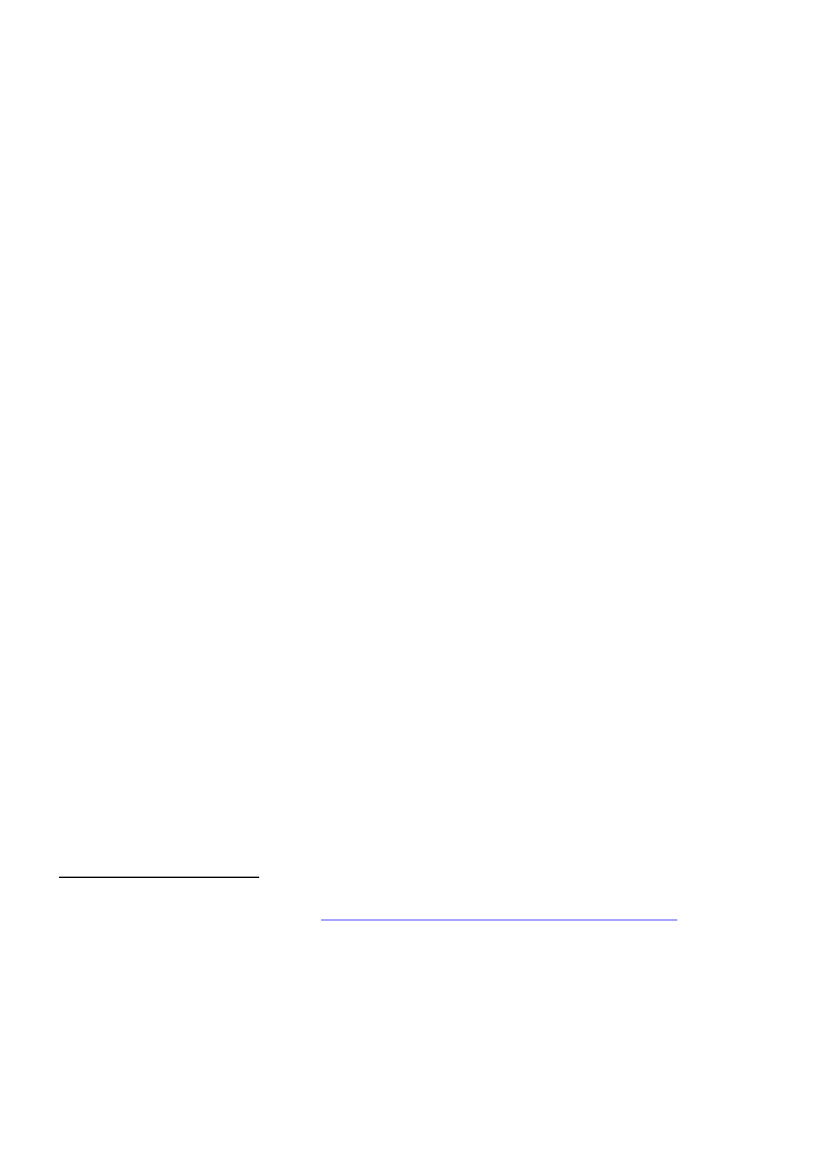

Figur 6.1: Betaling af fedtskat i UK som andel af disponibel indkomstfordelt på indkomstgrupper.

Note: De 2 pct. med laveste indkomst bruger 0,7 pct. af deres indkomst på afgiften. De ligger længst til venstre i grafen.De 2 pct. med den højeste indkomst bruger 0,1 pct. af deres indkomst på afgiften. De ligger længst til højre i grafen.Forbruget af det afgiftsbelagte fedt er omtrent ens på tværs af indkomstgrupperinger.37Kilde: Leicester, A., F. Windmeijer (2004) .

En dansk analyse fra Fødevareøkonomisk Institut af tre forskellige scenarier for afgiftsændringer påfødevarer viser, at de laveste sociale klasser udsættes for den største økonomiske belastning, blandtandet som følge af en afgift på sukker38.

7.2 Forskellige gruppers forbrug af sukkerholdige fødevarerDet vil især være dem, der køber de afgiftspålagte varer, der rammes af en afgift på sukker. Der er entendens til, at visse sukkerholdige fødevarer, eksempelvis sodavand, forbruges i større omfang aflavere indkomstgrupper end af højere indkomstgrupper. Samtidig forbruger ældre og pensionister ihøjere grad end yngre survarer såsom asier.Ifølge Forebyggelseskommissionen bruger lav- og højindkomstgrupperne i Danmark omtrent densamme andel af deres disponible indkomst på chokolade og slik39. Højindkomstgrupperne brugersåledes et større beløb i kroner og øre end lavindkomstgrupperne på chokolade og slik. Det betyderikke nødvendigvis, at lavindkomstgrupperne køber mindre chokolade og slik endhøjindkomstgrupperne – Forebyggelseskommissionen peger på, at det kan hænge sammen medkvaliteten af den chokolade, der købes af høj- hhv. lavindkomstgrupperne, og at det højere forbrug i

37

Leicester, A., F. Windmeijer (2004). ”The ’Fat Tax’: Economic Incentives to Reduce Obesity”Institute for Fiscal StudiesBriefing Note No. 49.38Jensen, JD (2007). ”Analyse af tre forskellige scenarier for afgiftsændringer på fødevarer” Fødevareøkonomisk Institut:Working Paper.39Forebyggelseskommissionen 2009:Vi kan leve længere og sundere – Forebyggelseskommissionens anbefalinger til enstyrket forebyggende indsats.

20

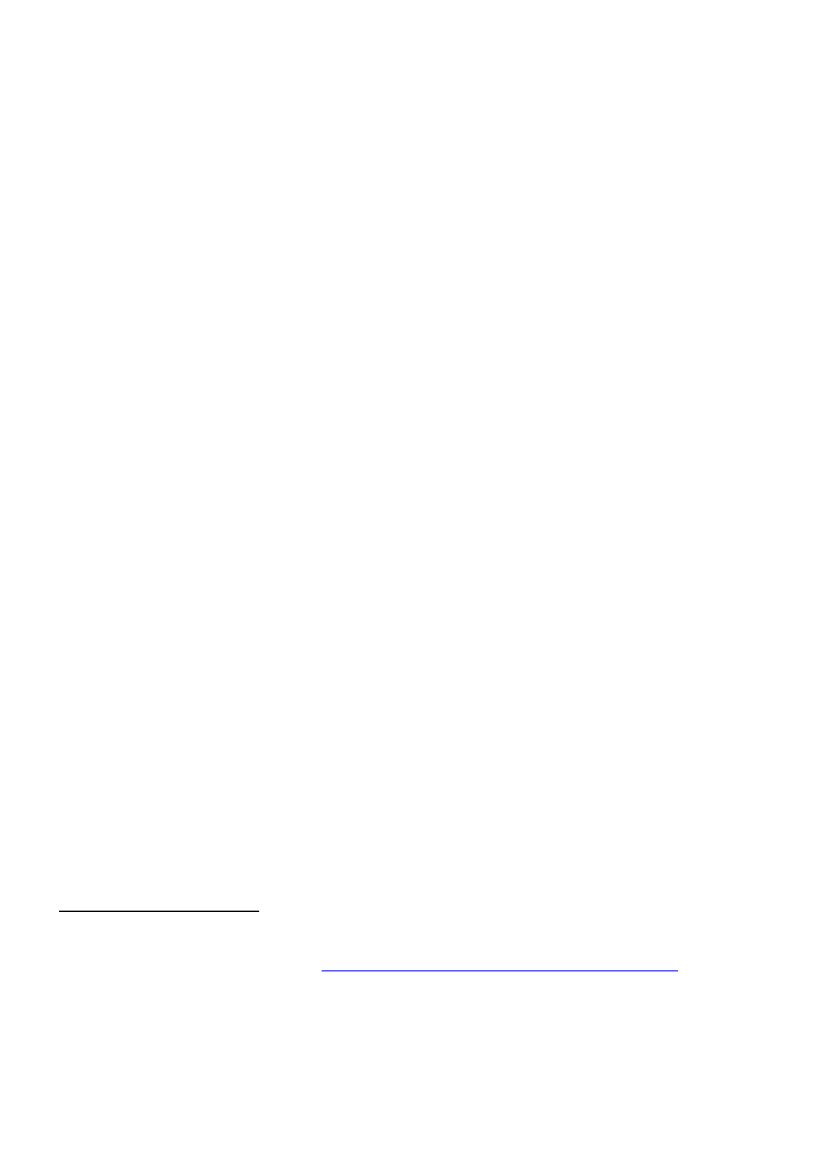

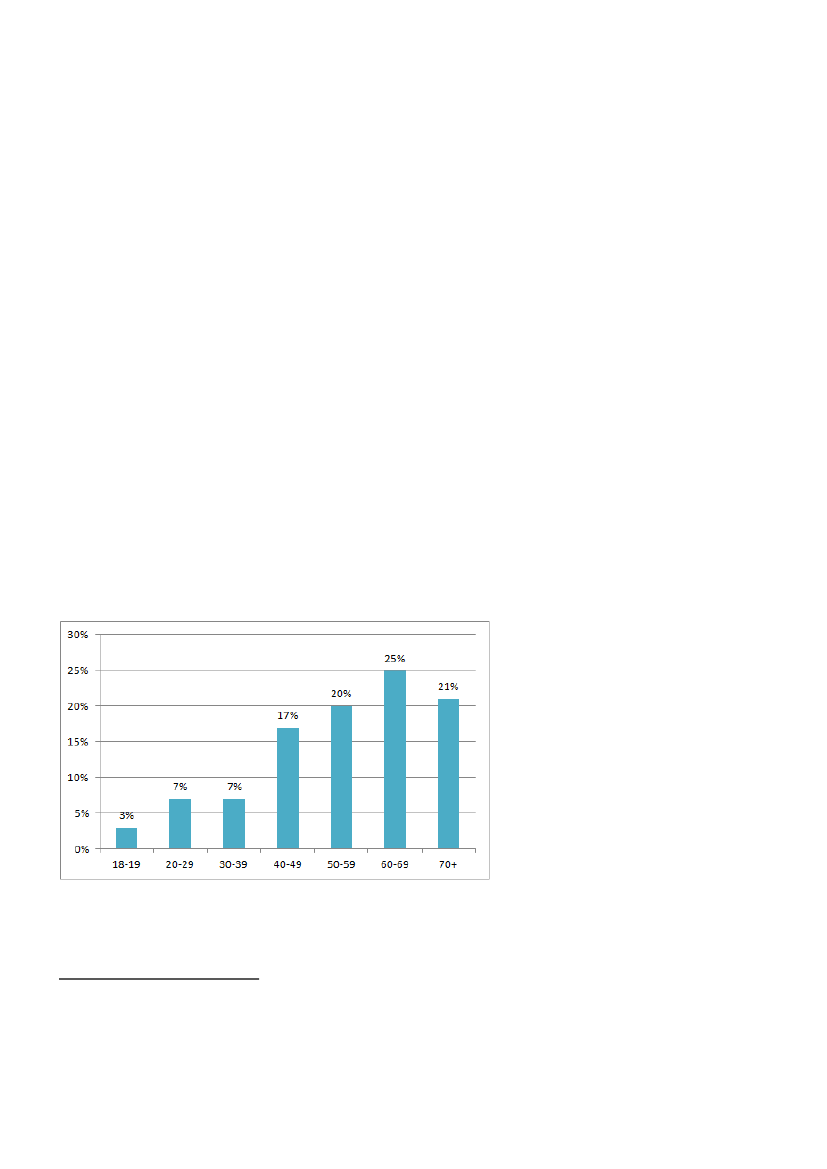

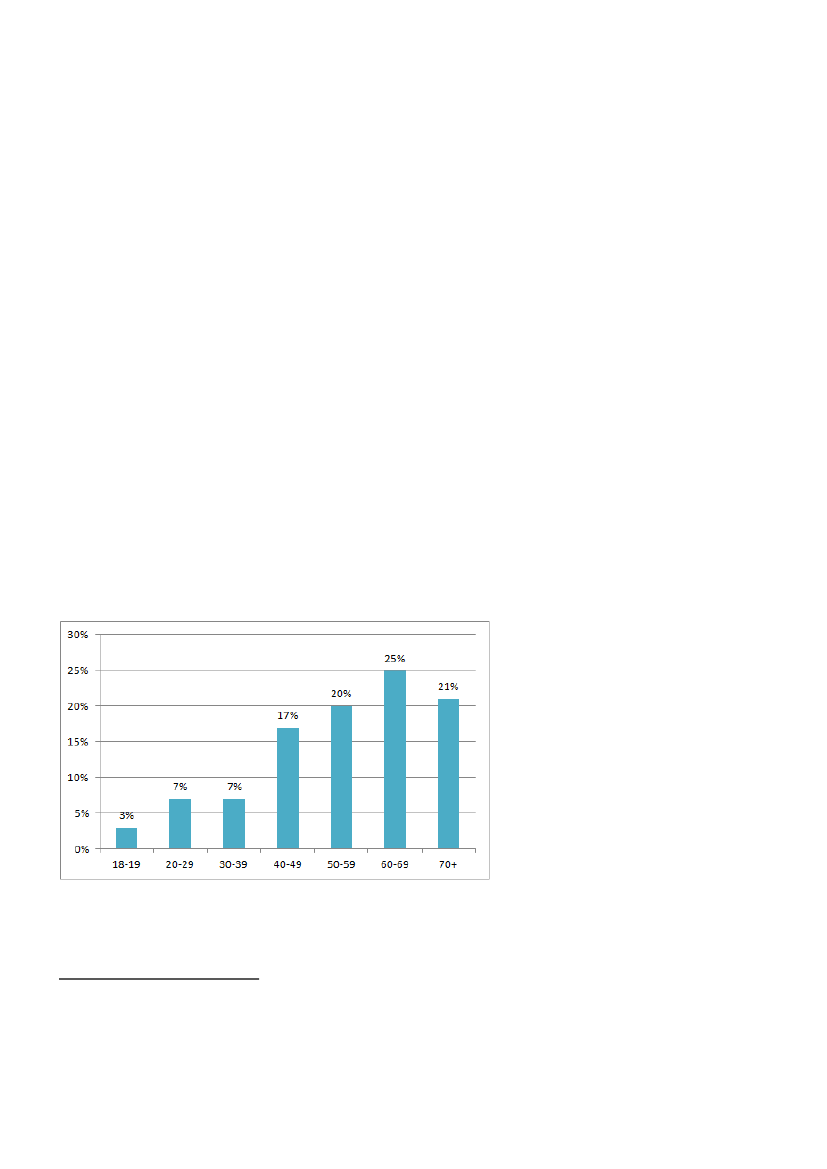

kroner og øre blandt højindkomstgrupperne kan skyldes, at den chokolade, der købes, er dyrere. Hvisdet er tilfældet, og lav- og højindkomstgrupperne stadig forbruger omtrentlig den sammemængdechokolade og slik, vil stigningen i chokoladeafgiften – som den er udformet – stadig pålægge delavere indkomstgrupper en tungere afgiftsbyrde. Det skyldes, at afgiften er et beløbpr. kilo,uansetkvaliteten af chokoladen. Med samme forbrugtmængde(men til en forskellig pris) vil de lavereindkomstgrupper altså betale sammebeløb i afgiftsom de højere indkomstgrupper.Endvidere bruger lavindkomstgrupper både en noget større andel af deres disponible indkomst ogmere målt i kroner og øre på sodavand end højindkomstgrupperne gør40:Det kan naturligvis ogsåskyldes forskel i pris og kvalitet af den købte sodavand – så at lavindkomstfamilierne i højere gradend højindkomstfamilierne vælger mærkevaresodavand i stedet for billigere discountsodavand. Mendet synes ikke umiddelbart at være den mest sandsynlige forklaring. Forhøjelsen af afgiften påsodavand betyder derfor, at lavindkomstgruppen skal betale mere i afgift end højindkomstgruppen.Det er således ikke uvæsentligt, hvorvidt marmelade, ketchup og survarer mv. forbruges i højere ellermindre grad af lavindkomstgrupperne end af højindkomstgrupperne. Der bør således tages højde forforskellige forbrugsmønstre ved udformningen af sukkerafgiften, så afgiften ikke udformes så denrammer unødigt skævt.Analyseinstituttet Synovate har for Orkla kortlagt brugen af blandt andet survarer. Af deresundersøgelse fremgår, at forbruget af survarer er stigende med alderen. Knap halvdelen af dem, deroverhovedet bruger survarer er således over 60 år, jf. figur 6.2. Det er formentlig som følge af engenerationseffekt, hvor de ældre personer har været vant til fra tidligere at spise syltede asier,rødbeder, mv. i højere grad end de yngre personer er vant til det.Figur 6.2: Forbrug af suvarer i Danmark fordelt på alder

Kilde: Synovate Danmark, 2009.

40

Forebyggelseskommissionen 2009:Vi kan leve længere og sundere – Forebyggelseskommissionens anbefalinger til enstyrket forebyggende indsats.

21

Forbruget af de survarer, der pålægges afgift er således højst blandt pensionister. Det er lavest blandtde yngste aldersgrupper, der ikke i samme omfang er vant til at spise syltede asier mv.Derfor vil en afgift pålagt survarer i høj grad ramme den ældre del af befolkningen, herunder landetspensionister. Man kan endvidere stille spørgsmålstegn ved, om de ændrer deres forbrug somreaktion på afgiften – eller om de som følge af vane, traditioner, mv. fortsætter med et uændretforbrug. I givet fald ændres skævheden til ulempe for de ældre ikke.Samtidig ved man fra tidligere studier, at forbruget af mindre sunde fødevarer har en klarsammenhæng med uddannelse41– hvad der igen har en klar sammenhæng med indkomst. Jo højereuddannelse og indkomst, des højere forbrug af fødevarer, der ikke er sunde42.Hvis forbruget af asier, ketchup og marmelade mv. er højere i lavindkomstgrupperne end ihøjindkomstgrupperne, vil den skæve fordelingsprofil angivet ovenfor dermed gøres endnu mereskæv: Ikke alene vil de lavere indkomstgrupper være nødt til at bruge en større andel af deresdisponible indkomst på at betale sukkerafgiften end de højere indkomstgrupper. De vil også kommetil at betale merei kroner og ørei sukkerafgiften – simpelt hen fordi de bruger mere af deafgiftsbelagte fødevarer.

7.3 Lavindkomstgruppers reaktion på fødevareafgifterOvennævnte skævhed i fordelingsprofilen af sukkerafgiften vil naturligvis afbødes af et eventuelt skifti adfærd blandt lavindkomstgrupperne – en adfærdsændring væk fra køb af de pågældendesukkerholdige varer er netop et af formålene med afgiften. Hvis lavindkomstgrupperne i denekstreme situation hører helt op med at forbruge marmelade, survarer, ketchup, mv., så vil denaturligvis heller ikke betale afgiften på de samme varer.Derfor er det relevant at spørge, hvor kraftigt lavindkomstgrupperne reagerer på indførelse af ensukkerafgift.Et studie fandt, at afgift på usund mad ikke førte til en sundhedseffekt i bunden afindkomstfordelingen, der modsvarer virkningen af skatten på indkomstfordelingen43. Et andet studiefandt, at der er større responsivitet blandt lavindkomstgrupper end højindkomstgrupper, og at en

41

Groth, MV, S. Fagt ”Danskernes kostvaner – Måltidsvaner, holdnigner, sociale forskelle og sammenhæng med andenlivsstil”Ministeriet for Fødevarer, Landbrug og Fiskeri, Fødevaredirektoratet.Groth & Fagt finder endvidere, at forbrugetaf chokolade og sliksom andel af det samlede energiindtagøges signifikant med indkomsten. Da ernergiindtaget blandtlavindkomstgrupperne ifølge deres studie dog er højere for mænd (omtrent uændret for kvinder) for de lavereindkomstgrupper end de højere, er det uklart, om deres studie samlet peger på et større eller et mindre forbrug afchokolade, slik mv. i de højere indkomstgrupper end i de lavere.42Marshall, T. (2000). ”Exploring a fiscal food policy: the case of diet and ischaemic heart disease”British Medical Journal320:301-30443Nnoaham KE, Sacks G, Rayner M Mytton O, Gray A. (2009) “Modelling income group differences in the health andeconomic impacts of targeted food taxes and subsidies”International Journal of Epidemiology38:1324-33.

22

afgift på usunde fødevarer kun i ringe grad vil have en skæv fordelingsprofil44. Studiet finder dog, atalle socialgrupperne reagererlige meget.Hvis afgiften rammer skævt inden adfærd (altså indenforbrugerne begynder at købe mindre af de afgiftsbelagte varer), er den det derfor ogsåefterfølgende i medfør af resultaterne af dette studie45. Et fjerde studieargumentererpå et teoretiskgrundlag for, at lavindkomstgrupper reagerer kraftigere end højindkomstgrupper over forprisstigninger på fødevarer med henvisning til, at lavindkomstgrupperne bruger en større andel afderes disponible indkomst på fødevarer end højindkomstgrupperne. Forfatterne angiver dog selv, atdet ikke bekræftes empirisk i studiet, om lavindkomstgrupperne rent faktisk reagerer kraftigere46.Det er en vigtig pointe i nærværende papir, at detikkefølger logisk, at blot fordi de lavereindkomstgrupper har et højere forbrug af fødevarer set i forhold til disponibel indkomst, så er deogså mere responsive i forhold til prisstigninger end højindkomstgrupperne. Graden af responsivitet iforskellige grupper er et empirisk spørgsmål, og afhænger af en lang række faktorer, herunder øvrigeforbrugsmuligheder samt kultur, vane, psykologi, rationalitet osv.En del af den videnskabelige litteratur tyder på, at lavindkomstgrupperikkei samme omfang sompersoner med højere indkomster er responsive i forhold til forskellige policyinstrumenter, deranvendes med henblik på at ændre befolkningens indtag af bestemte fødevarer47.Hvis lavindkomstgrupperne er mindre responsive end den øvrige befolkning over for den påtænktesukkerafgift, ”fanges” de i en højere skattebetaling end den øvrige befolkning. Enten i kroner og øre,som tilfældet formentlig er med sodavandsafgiften, fordi de bruger mere sodavand end personermed højere indkomster. Eller set relativt til deres indkomst, som det er tilfældet, hvis der brugesomtrent den samme mængde pr. person af den beskattede vare på tværs af indkomstgrupper.Sagt med andre ord risikerer man at pålægge en afgift, der systematisk rammerlavindkomstgrupperne hårdere end højindkomstgrupperne – og hvor man på forhånd har viden, dertyder på,at denne skævhed ikke vil ændre sig.Samtidigudebliver den sundhedsmæssigeeffekt for lavindkomstgrupperne, hvis de ikke ændreradfærd som følge af afgiften.

44

Smed, S., Jensen, JD, Denver S. (2007) ”Socio-economic characteristics and the effect of taxation as a health policyinstrument”Food Policy32:624-39.45Studiet estimerer egenpriselasticiteter for fem socialklasser. For socialklasse 1 er middelestimatet -0,87, med enstandardafvigelse på 0,15. For de øvrige socialklasser er middelestimatet mellem -1,01 og -1,03 med en standardafvigelsepå op til 0,03. Det kan ikke på dette grundlag konkluderes, at der er forskel mellem de fem socialklassersegenpriselasticitet for sukker.46Jensen, JD, S. Smed (2007) ”Cost-effective design of economic instruments in nutrition policy”International Journal ofBehavioral Nutrition and Physical Activity4:10.47Marshall, T. (2000). ”Exploring a fiscal food policy: the case of diet and ischaemic heart disease”British Medical Journal320:301-304.

23

8 Afgiften må ikke være i strid med EU-retAfgiften skal indrettes, så den ikke er i strid med EU-retten. Det vil mere konkret sige, at den ikke måstride imod forbuddet mod statsstøtte (EUF-traktatens artikel 107) og at den ikke må stride imodforbuddet mod diskrimination i EUF-traktatens artikel 110.EUF-traktatens artikel 107 fastslår, at der ikke må ske statsstøtte som fordrejer eller truer med atfordreje konkurrencevilkårene ved at begunstige visse virksomheder eller visse produktioner, hvisden påvirker samhandelen mellem medlemsstaterne. Hvis en mulig statsstøtte ikke kan begrundes ién af undtagelserne, herunder støtte af social karakter, kan Rådet træffe afgørelse om den.EUF-traktatens artikel 110 fastslår endvidere, at der ikke må ske:Diskrimination af indførte produkter – dvs. ved at indføre højere afgifter på indførte end på lignendeindenlandske produkter.Beskyttelse af indenlandske produkter – dvs. ved at indføre afgifter på indførte varer, der pålægges ikonkurrence med indenlandske produkter.

Det betyder for det første, at der ikke må pålægges en højere afgift pålignendeudenlandskeprodukter end på danske. For at det er tilfældet, skal produkterne frembyde ensartede egenskaberog tjene samme behov48.For det andet betyder forbuddet mod beskyttelse af indenlandske produkter, at der ikke måpålægges afgifter på indførte varer, der er i konkurrence med danske – også selvom produkterne ikkeer lignende. Produkter er i denne forstand i konkurrence med hinanden, hvis de kan substituerehinanden og udgør en valgmulighed i forhold til hinanden, også selvom konkurrencen kun er delvis,indirekte eller potentiel49.Især forbuddet mod beskyttelse af indenlandske produkter – dvs. indirekte diskrimination –kanværevanskeligt at overholde i forbindelse med udvidelsen af sukkerafgiften, fordi en lang række produkterafsættes i konkurrence med hinanden, selvom de ikke er lignende. Det gælder eksempelvis formarmelade og honning.

48

EF-domstolens dom i sag 171/78, Kommissionen mod Danmark, præmis 5; EF-domstolens dom i sag 184/85,Kommissionen mod Italien, præmis 9.49EF-domstolens dom i sag 171/78, Kommissionen mod Danmark, præmis 35; EF-domstolens dom i sag 184/85,Kommissionen mod Italien, præmis 12.

24

9 Appendix: Teoretisk baggrundNærværende papir bygger på gængs økonomisk teori og økonomiske betragtninger. De vigtigstekoncepter og sammenhænge gennemgås i det følgende.

9.1 PriselasticiteterI økonomisk teori belyses effekten af afgifter på forbrugeradfærd ved hjælp af såkaldtepriselasticiteter. En priselasticitet er en beregning af den procentvise ændring i forbrugt mængde pr.procent ændring i en given pris.Fortegnet på priselasticiteten er afgørende. En priselasticitet på 1,5 betyder, at forbruget stiger med1,5 procent pr. procent ændring i en given pris. Omvendt betyder en priselasticitet på minus 1,5betyder, at forbruget falder med 1,5 procent, pr. procent ændring i en given pris.En prisændring på en vare vil have effekter på såvel forbruget af den pågældende vare, samtforbruget af andre varer. Derfor skelner man i teorien mellem to typer af priselasticiter: Egenpris-elasticiteten og krydspris-elasticiteten.Egenpris-elasticiteten er effekten på forbruget af den vare, hvorpå prisen ændres. Egenpris-elasticiteten vil normalt være negativ, dvs. en prisstigning vil medføre et fald i forbruget af varen.Krydspris-elasticiteten er effekten på forbruget af andre vare, når prisen på en given vare ændres.Med andre ord dækker dette over effekter på forbrugssammensætning. Fortegnet på krydspris-elasticiteten afhænger af, i hvilket omfang der eksisterer alternative forbrugsmuligheder, og dermedom det er muligt helt eller delvist at erstatte forbruget af den vare, som pålægges afgift, med andrevare.Krydspriselasticitet er negativ, hvis en prisstigning på én vare fører til et fald i den efterspurgtemængde af andre varer. Eksempelvis vil en prisstigning på ketchup kunne medføre et faldt iefterspørgselen efter pølser. Denne kombination af varer betegnes som komplementære varer.Omvendt er krydspris-elasticiteten positiv, hvis en prisstigning på én vare medfører en øgetefterspørgsel efter andre varer. Eksempelvis vil en prisstigning på kuglepenne kunne medføre en øgetefterspørgsel efter blyanter. Denne kombination af varer betegnes som substitutter.

9.2 Afgifter og optimal beskatningEt centralt resultat inden for mirkoøkonomisk teori er, at markedet sikrer en efficient allokering afresurserne – en såkaldt pareto-optimale tilstand. Med andre ord sikrer prisdannelsen på markedet, at

25

der sker en samfundsøkonomisk optimal fordeling af goderne i økonomien. Dette resultat er ifagsproget kendt som det første velfærdsteorem50.Forudsætningen for det første velfærdsteorem er, at markedet fungerer perfekt, dvs. markederne erkendetegnet ved fuldkommen konkurrence og forbrugerne er rationelle og har perfekt information.Indførelsen af afgifter vil under disse omstændigheder forhindre en optimal allokering af resurserneog medføre et samfundsøkonomisk tab.I realiteten er det dog sjældent, at markederne fungerer perfekt. Ofte har forbrugerne ikke fuldinformation, eller der er eksternaliteter forbundet med forbruget af en vare.Når der er negative eksternaliteter forbundet med forbruget af en vare betyder det, at forbruget af envare påfører tredjepart omkostninger uden at denne omkostning er inkorporeret i prisen på denpågældende vare. Givet at et stort forbrug af sukkerholdige varer har negativ betydning for helbredet, såvil det indebære omkostninger for fx det offentlige (tredjepart) i form af udgifter til sundhedsvæsenet.Denne omkostning indgår ikke i prisen på varen og forbrugeren tager derfor ikke hensyn hertil vedtilrettelæggelse af sit forbrug. Resultatet er en inefficent allokering af resurserne i økonomien.

Asymmetriskinformation eksisterer, når forbrugerne har forskellige informationer om fx prisen på envare og/eller kvalitet heraf. Det kan fx være, at nogle forbrugere ikke er informerede om dehelbredsmæssige konsekvenser ved et overdrevent forbrug af varer med tilsat sukker. De tilrettelæggerderes forbrug uden at tage hensyn til denne information, hvilket ligeledes resulterer i ensamfundsøkonomisk inefficent allokering af resurserne.I teorien kan man tage højde for negative eksternaliteter ogasymmetriskinformation ved at pålæggeden pågældende vare en afgift og dermed internalisere den eksterne omkostning i prisen på varen. Detbagvedliggende rationale er lige til: En afgift giver incitament at nedbringe forbruget af den pågældendevare og dermed den negative eksterne effekt for tredje part. Denne intervention vil – såfremt afgiften erudformet korrekt – neutralisere det samfundsøkonomiske tab, som opstår ved markedsfejl.Et centralt forhold er, at et overforbrug af sukker har negative konsekvenser uafhængigt af, hvilkeprodukter der er tale om. For at korrigere for markedsfejl og neutralisere det samfundsøkonomiske tab,er det en forudsætning, at alle typer af varer med sukker pålægges afgift. Derfor bør sukkerafgiftenpålægges det bredest mulige udvalg af produkter med tilsat sukker.Endelig skal det bemærkes, at eksistensen af markedsfejl ikke nødvendigvis er tilstrækkelig til atlegitimere en afgift på sukker. Ifølge den økonomiske teori indebærer indførelsen af skatter og afgifter etvelfærdstab (dødvægtstab) samt betydelige administrative omkostninger. Hvis en sukkerafgift skal haveen positiv samfundsøkonomisk effekt er det således et krav, at velfærdsgevinsten, som en sukkerafgiftgiver anledning til, ikke opvejes af velfærdstabet foranlediget af disse forhold.

50

Det bemærkes, at velfærdsteoremerne i økonomisk teori ikke tager hensyn for fordelingsmæssige perspektiver.

26