Skatteudvalget 2011-12, Erhvervs-, Vækst- og Eksportudvalget 2011-12

SAU Alm.del Bilag 242, ERU Alm.del Bilag 265

Offentligt

Europaudvalget, Skatteudvalget, Finansudvalget og Erhvervs- Vækst- ogEksportudvalgetDen økonomiske konsulentEU-note

Til:Dato:

Udvalgets medlemmer og stedfortrædere23. maj 2012

Skat på finansielle transaktioner (FTT) i EU: Nye tekniske beregningerm.v. fra EU-Kommissionen.

SammenfatningKommissionens tjenestegrene har udarbejdet en række såkaldte tek-niske notater om FTT’en dels til udbygning af de tidligereøkonomiskekonsekvensberegninger, dels til udbygning af forklaringerne vedrøren-de forslagetslovtekst.Ved anvendelse af en justeret økonomisk model, er væksten i BNPmed FTT’en for EU-27 nu kun0,28 pct.- point mindrei 2050 i forholdtil et forløb uden FTT. Anvendes dele af provenuet til vækstfremmendeinitiativer fås derimod et forløb, hvor væksten i BNP for EU-27 er ca.0,3 pct.- point højerei 2050.Der er, ifølge Kommissionen, tale om meget små langsigtede konse-kvenser for BNP, hvis den foreslåede FTT indføres. Ifølge Kommissio-nens fremskrivninger vil BNP for EU-27 være steget med omkring 80pct. i 2050 både med og uden FTT.Den anvendte økonomiske model forekommer dog meget forenklet, såresultaterne skal tages med forbehold. I notatet gennemgås de for-skellige beregninger.Ifølge Kommissionen er der grundlæggende ikke de store administra-tive hindringer for indførslen af en FTT. Blandt andet er frygten for enudflytning af finansielle aktiviteter ubegrundet.

1/12

1. IndledningPå mødet i Europaudvalget torsdag den 3. Maj 2012 blev den økonomiskekonsulent i Folketinget anmodet om et notat, der kort beskriver de senesteberegninger m.v. fra EU-kommissionen om konsekvenserne af indførslen afen skat på finansielle transaktioner (også kaldetFTTefter den engelske ter-minologiFinancial Transaction Tax).Der er tidligere udarbejdet to EU-noter om FTT’en til Europaudvalget (se ne-1denstående link ).Til yderligere belysning og opklaring af de spørgsmål, der har været drøftet iforbindelse med FTT’en har EU-kommissionen den 24. april 2012 fremlagtsyv såkaldtetekniske notater,der er udarbejdet af EU-kommissionens tjene-stegrene (dvs. embedsmænd). Det drejer sig om notater på nedenståendeområder-------Makroøkonomiske virkningerIndtægtssidenSkatteopkrævningFinanssektorens skattebidragPensionskasser under forslaget om en skat på finanstransaktionerFlytning, substitution og andre markedsreaktionerBopælsprincippet og skattens geografiske anvendelse

I det følgende gennemgås notaterne, der alle er vedlagt som links.2. Makroøkonomiske virkninger for EU-272

Notatet om de makroøkonomiske virkninger for EU-27 er nok det vigtigste.Især spørgsmålet om konsekvenserne for BNP i forbindelse med FTT’ensindførelse, betyder meget for de europæiske økonomier og herunder beskæf-tigelsen.Kommissionens tjenestegrene anfører, at siden de første to beregninger, somgennemgået i EU-note 20 den 25. januar 2012, har kommissionenudviklet3den økonomiske model yderligere. Den nye model tager højde for, at alle nye

1

EU-note 20:http://www.ft.dk/samling/20111/almdel/EUU/EU-note/20/index.htmEU-note 27:http://www.ft.dk/samling/20111/almdel/EUU/EU-note/27/index.htm2http://ec.europa.eu/danmark/documents/alle_emner/toldunion/120424_macroeconomic_effects_en.pdf3http://ec.europa.eu/economy_finance/publications/economic_paper/2012/pdf/ecp_450_en.pdf

2/12

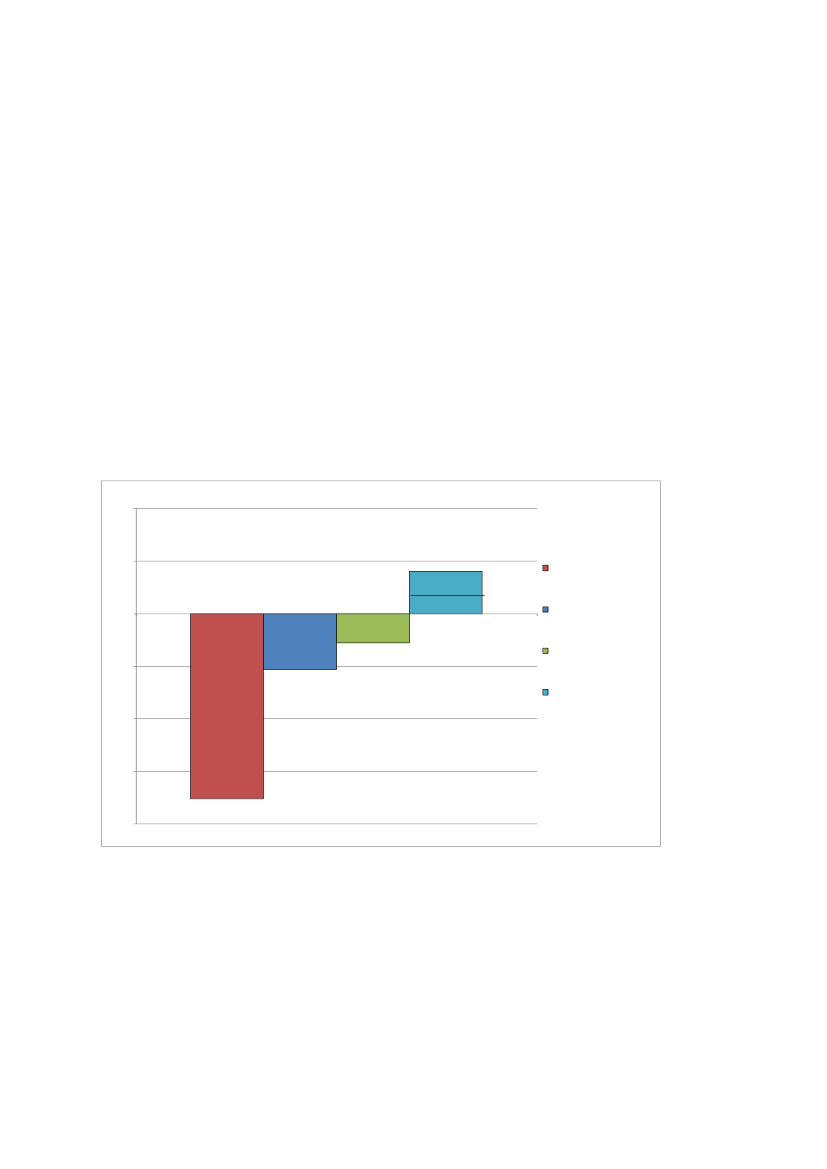

investeringer ikke alene finansieres med aktieudstedelser, men også vedbanklån og egenfinansiering, der ikke er omfattet af transaktionsskatten. Detbetyder, at virksomhedernes investeringer bliver mindre følsomme over forden foreslåede transaktionsskat.Derudover har man lavet en ny beregning, der viser konsekvenserne, hvisman bruger dele af provenuet fra transaktionsskatten tilvækstfremmendeoffentlige investeringer,i stedet for som ved tidligere beregninger til en-gangslettelse i skatten.De to nye beregninger gennemgås kort og der sammenlignes med tidligereberegninger.De fire beregninger (i forhold til basisfremskrivningen)Grundlæggende udarbejder kommissionen enbasisfremskrivningaf heleEU’s økonomi for de kommende 40 år med en gennemsnitlig årlig vækstratefor hele økonomien på 1,5 pct. Ved fremskrivningen bruges en forenklet øko-nomisk model, derikkeindeholder den foreslåede transaktionsskat. I 2050 vilBNP for EU-27 således være steget med 81,4 pct. i forhold til i dagudenFTT’en.Herefter har kommissionen udarbejdet fire beregninger over de makroøkono-miske konsekvenser ved indførelsen af transaktionsskatten, jf. nedenfor.Den første beregning (B1) er udført i kommissionens oprindelige forslag fra4september 2011, og viser en samlet mindre vækst i BNP på1,76pct. i for-hold til basisfremskrivningen ved slutningen af 40 års perioden.Samtidig forklarer kommissionen, at hvis manefterfølgendejusterer model-lens resultater, og bl.a. tager højde for, at langtfra alle virksomhedernes inve-steringer finansieres ved ny aktieudstedelse, vil den samlede mindre vækstkun være på0,53pct. point af BNP. Dette kalder vi beregning nr. 2 (B2).Der er altså tale om en meget væsentlig reduktion i de negative konsekvensersom følge af justeringen af resultaterne.

4

Se anmærkning til Figur 1

3/12

Nye modellerI de næste to beregninger bruger kommissionen en justeret økonomisk mo-del. I beregning nr. 3 (B3) har man nuintegreretde ovenfor nævnte forholdvedrørende finansieringen iselve modellen,og nu viser resultatet, at der kuner en samlet mindre vækst0,28pct. point af BNP i forhold til basisfremskriv-ningen ved slutningen af perioden.I den sidste beregning (B4) har man taget noget af provenuet fra transakti-onsskatten og anvendt dette tilvækstfremmende offentlige investeringer.Det giver nu etpositivtresultat på mellem0,2-0,4pct. point af BNP i forholdtil basisfremskrivningen ved slutningen af perioden (i sammenfatningen angi-vet som ca. 0,3 pct. point).Resultaterne er illustreret iFigur 1nedenfor.Figur 1.Makroøkonomiske konsekvenser af FTT for EU-27(i forhold til basisfremskrivning)Pct. point1

Forskel i BNP i 2050 i forhold til basisfremskrivning

0,5

0,4

B1: OprindeligeberegningerB2: Oprindeligeberegninger korrigeret forfinansiering (ex post)B3: Ny økonomisk model

0

0,2

B1

B2

B3-0,28

B4

-0,5-0,53

B4: Ny økonomisk modelmed vækstinitiativ-1

-1,5

-1,76-22050

Kilde: Egen opstillingAnm.:De oprindelige beregninger (B1 og B2) er ifølge Kommissionens tal fra september 2011angivet som afvigelser i pct. fra basisfremskrivningen. Ifølge Kommissionens nye tekniske bereg-ninger (24. april 2012) er B2-beregningen imidlertid nu angivet som en afvigelse i pct. point (-0,53pct. point). Det gælder også for B3- og B4- beregningerne, der alle er i pct. point.Kommissionener meget upræcis på dette område i sine talangivelser.B1-beregningen er i figuren angivetsom en afvigelse i pct. point af hensyn til sammenligningen med de andre tal, selvom dette ikkeer helt korrekt. Ofte kan der være meget store forskelle på afvigelser i pct. point og procenter,men i dette tilfælde, hvor fremskrivningerne alle ender med stigninger på omkring de 80 pct., erder ikke så store forskelle på pct. point og procenter.

4/12

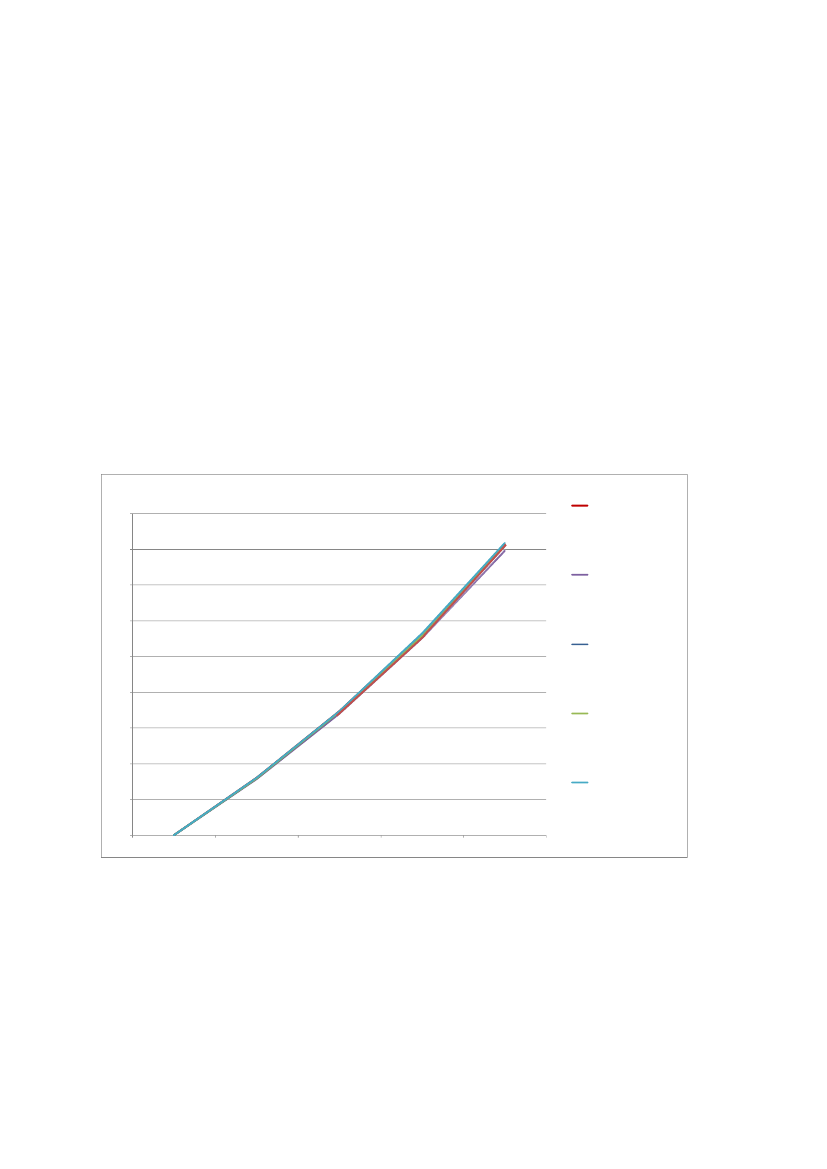

Tallene viser, at der i løbet af 40-års perioden er tale om ret små konsekven-ser for BNP ved indførslen af en FTT. Det ses også, at der er tale om en visudvikling i beregningerne, der starter med en mindre samlet vækst på 1,76pct. i BNP i 2050 og ender med en positiv effekt på ca. 0,3 pct. point af BNP i2050, hvis provenuet fra transaktionsskatten anvendes til vækstfremmendeinitiativer.Der er kun foretaget konsekvensberegninger forbeskæftigelseni forbindelsemed den første beregning (B1), hvor den samlede vækst BNP er 1,76 pct.mindre.Hvis man fremskriver BNP i perioden 2012-2050 med de 1,5 pct. som i basis-fremskrivningen, og indarbejder de forskellige beregningsscenarier, fås føl-gende illustration af forløbet:Figur 2.Fremskrivning af BNP for EU-27 frem til 2050 for de forskellige scenarierIndeks190

Fremskrivning af BNP til 2050Basisfremskrivning(81,4 pct)

180

170

B1: Oprindeligeberegninger (79,6pct)

160

150

140

B2: Oprindeligeberegningerkorrigeret forfinansiering, ex post(80,9 pct)B3: Ny økonomiskmodel (81,1 pct)

130

120

110

B4: Ny økonomiskmodel medvækstinitiativ (81,6-81,8 pct)20122020203020402050

100

Kilde: Egen opstillingAnm.: Der er tale om en stiliseret fremskrivning. I praksis vil forløbet væresvingende med konjunkturerne omkring den anførte trend.Det ses af fremskrivningerne, at i et 40-års perspektiv, er det svært at se for-skellen i udviklingen af BNP med eller uden transaktionsskatten. BNP stiger ialle tilfælde med ca. 80 pct. frem til 2050.

5/12

Beregningerne skal tages med et stort forbehold, idet den anvendte model eren meget forenklet udgave af samfundsøkonomien, jf.Boks 1.

Boks 1.Den anvendte modelModellen, der anvendes til udregning af transaktionsskattens effekter, eren generel ligevægts model, som tager sit udgangspunkt i én stor lukketøkonomi. Der tages derfor ikke hensyn til de forskellige landes særegen-hed, samt eventuelle effekter af øget outsourcing af finansiel aktivitet tillande uden for EU. De udefra kommende værdier i modellen er derforkonstrueret på baggrund af resultater for generelle tendenser i den glo-bale økonomi. Eksempelvis er renten sat til konstant 4 pct. igennem de40 år der modelleres over, selvom der i praksis vil forekomme en hvisspredning i renten.Ydermere bygger modellen kun på et meget begrænset antal ligninger,der beskriver forbrugerne, virksomhederne, offentlig virksomhed samt definansielle markeder. Forenklingen i modellen er derfor meget stor. Spe-cielt i finansmarkederne, hvor selve skatteimplementeringen foregår, måsiges at være meget simpel, taget i betragtning af den meget kompleksestruktur finansmarkederne har i nutidens verden.Derfor skal der tages forbehold over for resultaterne, specielt når effek-terne ikke er større over en tidshorisont på 40 år.

6/12

3. Indtægtssiden

5

Med en skattesats på 0,1 pct. for omsætningen afaktierogobligationerog0,01 pct. påderivater,som foreslået i direktivet, ser det skønnede årlige pro-venu for hele EU-27, ifølge kommissionen således ud, jf.Tabel 1nedenfor.

Tabel 1.Indtægtssiden for transaktionsskatten (FTT)Sats 0,1 pct. på aktier Sats 0,01 pct. påMia. euroog obligationerderivaterProduktVærdipapirer i altAktierObligationer19,46,812,6---37,73,329,64,837,7

I alt

19,4

Derivater i alt-Aktiebaserede-Rentebaserede-Valutabaserede-I alt19,4Kilde: EU-kommissionen

37,7

57,1

Det samlede provenu er anslået til57,1 mia. euro(428,3 mia. kr.). Det er etmeget stort beløb, der årligt tilflyder landenes statskasser. Det bemærkes, atover halvdelen (29,6 mia. euro) kommer fra rentebaserede derivater (fx renteswaps). Kommissionen gør dog opmærksom på, at indtægtsskønnende erusikre, idet nye skatter kan ændre markedsadfærden så meget, at provenuetfalder.

4. Skatteopkrævningen

6

Ud over spørgsmålet om FTT’ens makroøkonomiske konsekvenser, er derogså spørgsmålet om, hvordan man rent teknisk får opkrævet skatten i EUhos de finansielle institutioner. Kommissionen mener, at skatten kan opkræ-ves elektronisk, når alle systemer er på plads, og omkostningerne vil udgøremindre end 1 pct. af de samlede skønnede indtægter.

5

http://ec.europa.eu/danmark/documents/alle_emner/toldunion/120424-revenue_estimations_en.pdf6http://ec.europa.eu/danmark/documents/alle_emner/toldunion/120424-tax_collection_en.pdf

7/12

Kommissionen tilbageviser de bekymringer, der har været om, hvorvidt der erdata nok i EU til at opkræve skatten.Kommissionen henviser til at, direktivet om finansielle markedsinstrumenter(MiFID) og direktivet om regulering af markedsstrukturer (EMIR) allerede ud-gør et tilstrækkeligt grundlag for opkrævning af skatten, idet investeringsfir-maer og finansielle institutioner er forpligtet til at bevare alle relevante datavedrørendeallefinansielle transaktioner. Det betyder, at informationerneburde være let tilgængelige i den medlemsstat, hvor de finansielle institutionerer autoriseret, dvs. de har fået tilladelse til at handle.Også på området for skattemæssigt samarbejde, mener kommissionen atdirektivet om administrativt samarbejde på skatteområdet er et godt udgangs-punkt. Direktivet bør dog ifølge kommissionen styrkes, så det også kommer tilat indeholdeautomatiskudveksling af information.Alt i alt mener kommissionen, at selve den tekniske skatteopkrævning afFTT’en ikke bør give anledning til særlige problemer.

5. Finanssektorens skattebidrag

7

Notatet tilføjer ikke noget nyt i forhold til tidlige oplysninger. Sektoren erund-tagetfra momsbestemmelserne og det giver enmindreindtægt på ca. 18mia. euro årligt for EU-27. Nogle lande har dog gennemført særlige beskat-ningsordninger i stedet for moms, bl.a. Danmark, der har den velkendte løn-sumsafgift.Til gengæld har den finansielle sektor betalt et højt beløb i selskabsskat iopgangstiderne før finanskrisen, skriver Kommissionen.Der er ingen konkluderende bemærkninger i notatet på dette område. Mendet er en velkendt argumentation fra kommissionen m.fl., at den finansiellesektor er underbeskattet i forhold til andre sektorer, og den manglendemomsbeskatning kan hentes ind bl.a. ved en transaktionsskat.

7

http://ec.europa.eu/danmark/documents/alle_emner/toldunion/120424-taxation_of_the_financial_sector_en.pdf

8/12

6. Pensionskasser og transaktionsskatten

8

Et af de store spørgsmål, der ofte rejses, er, i hvilket omfang pensionskasser-nes afkast risikerer at blive påvirket af transaktionsskatten til skade for med-lemmernes pensioner. Kommissionen har vist nogle beregninger til belysningaf spørgsmålet.Transaktionsskatten berører kun arbejdsmarkedspensionerne og de privateindividuelle pensioner og dermedikkede offentlige sociale pensioner elleralderspensioner.Meget forskellig størrelse på pensionsfonde i EUArbejdsmarkedspensionerne har en meget forskellig størrelse blandt EU-medlemslandene. IHollandogFinlandudgør de henholdsvis 135 pct. og 82pct. af BNP, og det er de største andele i EU. IDanmarkudgør de 50 pct. afBNP. ITyskland, ØstrigogItalienudgør de kun ca. 5 pct. af BNP. IFrank-riger det under 5 pct.Det er klart, at med så store forskelle landene imellem, er der også for-skelle i konsekvenserne ved indførelse af FTT’en.Hertil kommer, at man-ge pensionskasser investerer forskelligt med hensyn til værdipapirer, der erafgiftsbelagt, og fast ejendom, derikkeer afgiftsbelagt.Investeringsstrategi har stor betydningKommissionen anfører endvidere, atOECDi sine analyser af pensionskas-sernes investeringsafkast for perioden 2008-10, er kommet frem til, atpensi-onskasser med en konservativ investeringsportefølje og strategi fik et9højere afkast for denne periode.I den forbindelse viser Kommissionen ved regneeksempler, at en pensions-kasse, der har en ”køb-og-hold strategi” for dets investeringer, vil udbetalemeget større pension end en pensionskasse der har en ”aktiv managementstrategi”i tilfælde af, at transaktionsskatten indføres.Omkostningerne til

8

http://ec.europa.eu/danmark/documents/alle_emner/toldunion/120424-pension_funds_en.pdf

9

Det hedder mere præcist: ” The OECD has observed that although most pension funds haveperformed positively in 2010, investment returns were lower than in 2009. In the OECD coun-tries that have submitted data, in the 2008-10 period, the average net returns (i.e returns onsavings minus operating cost) reached 2,6% in real terms (4,4% in nominal terms). It was notedthat thefunds with conservative investment portfolios and strategies were still ahead interms of performance for that period”

9/12

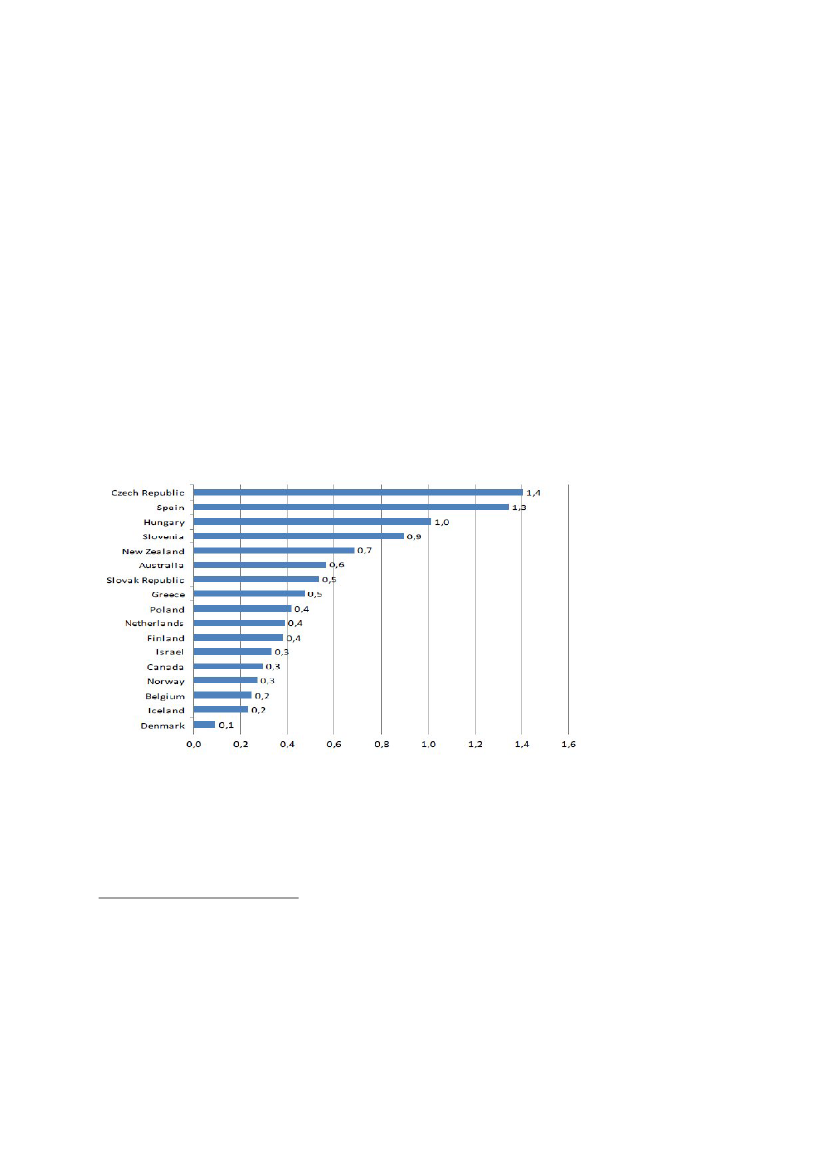

køb og salg på markedet ved de to forskellige strategier er meget forskellige,og det påvirker de udbetalte pensioner.Men Kommissionen gør dog også opmærksom på, at de meget turbulentevilkår på værdipapirmarkedet kan nødvendiggøre hyppigere transaktioner. Ogomkostningerne herved – selv uden transaktionsskatten – kan blive megetstore for det enkelte medlem af pensionskassen. Så man kan sige at alleredeuden transaktionsskat,er der eksempler på, at pensionskassernes store og10hyppige handler koster dyrt for medlemmerne .Forskellige driftsomkostninger påvirker pensionerne megetKommissionen viser en figur over driftsomkostningernes variation i udvalgtelandes pensionskasser, jf.Figur 3.Figur 3.Driftsomkostninger i pensionskasser i udvalgte OECD-lande(pct. af aktiver).

Kilde: OECD 2011.Det ses tydeligt, at iTjekkietogSpaniener driftsomkostningerne på ca. 1,4pct. af aktiverne (det højeste), hvorimodDanmarkhar de laveste omkostnin-ger på kun 0,1 pct. af aktiverne. Over en 25-års periode vil omkostninger på1,4 pct., ifølge Kommissionen, påvirke pensionsudbetalingerne negativt med

10

Mere præcist hedder det: ”However, the higher a fund’s portfolio turnover rate in a year, thegreater the trading costs payable by the fund during the year. A 2011 study by SMC Private inthe UK found that, with a 128% turnover rate for the average portfolio, estimated in 2011 thisadds 0,7% of total assets in costs per year to an average UK pension fund. For an average25years membershipin a pension scheme, this additional cost would translate in a17,5% lossin the real net return for the scheme member.

10/12

35 pct., hvorimod omkostningerne på 0,1 pct. (som i Danmark) kun påvirkerpensionsudbetalingerne negativt med 2,5 pct. Driftsomkostningerne har medandre ord meget stor betydning for pensionerne.Alt i alt viser Kommissionen, at adskillige andre faktorer end transaktionsskat-ten påvirker pensionerne – endog i betydeligt omfang. Det drejer sig om stør-relsen og porteføljen af pensionsfondene, investeringsstrategien og driftsom-kostningerne, der alle har stor betydning for afkastet, og som til en vis gradkan justeres, så effekterne af FTT’en bliver mindre.7. Flytning, substitution og bopælsprincippet m.v.Bopælsprincippets store betydningEt af de meget store spørgsmål er problematikken vedrørende flytning (ogherunder substitution) af de finansielle transaktioner for at undgå den foreslå-ede transaktionsskat. Kommissionen redegør i sine notater for, at FTT erudformet således, at man beskatter den finansielle institution, dermedvirkertil transaktionen på basis afbopælsprincippet.Det nye i kommissionensforslag (i forhold til tidligere modeller for transaktionsskatten) er netopdetmeget brede bopælsprincip,der anvendes i forslagetEftersom der (næsten) altid vil være en medvirkende finansiel institution tilstedemed bopæl i EU,når transaktionen vedrører klienter i EU,er det ifølgeKommissionen svært at undgå skatten ved flytning.Kun hvis en finansiel institution flytter helt ud af EU, og ikke laver handler påEU’s markeder (dvs. man skal forlade tidligere klienter i EU), kan man undgåden foreslåede skat. Det anses for meget lidt sandsynligt.Svært at substituereHertil kommer, at forslaget dækker over en meget bred definition af transakti-oner, instrumenter og finansielle institutioner, der gør det svært atsubstitue-reover til produkter eller finansielle institutioner, der ikke er omfattet af skat-ten. Ifølge Kommissionen kan det dog nok ikke undgås, at nye forretningsmo-deller dukker op, der ikke er dækket af transaktionsskatten.11

11

Heri er to notaterhttp://ec.europa.eu/danmark/documents/alle_emner/toldunion/120424-relocation_en.pdfhttp://ec.europa.eu/danmark/documents/alle_emner/toldunion/120424-territoriality_en.pdf

11/12

Det antages, at visse højfrekvens-handler med små fortjenester pr. transakti-on vil dykke voldsomt med de forestående skattesatser.Kommissionens tekst på dette område, er illustreret med mange konkreteeksempler, der viser hvornår man skal betale transaktionsskat og hvornårman er fritaget.

Med venlig hilsenNiels Hoffmeyer (3602)12

12

Stud.polit Victoria Jessen og stud.scient.oecon Sune Clausen

har medvirket ved notatet.

12/12