Klima-, Energi- og Bygningsudvalget 2011-12

KEB Alm.del Bilag 245

Offentligt

»

Markedsstatistik 2012

IndledningMARKEDSSTATISTIKKEN 2012fra TEKNIQ Installatørernes Organisation tegner et billede af udsigten for installationsbran-chen i de kommende år.Statistikken er baseret på tal fra Danmarks Statistik, A-kasserne samt analyser fra andre brancherelevante aktører. Derudoverhar TEKNIQ via en spørgeskemaundersøgelse spurgt medlemsvirksomhederne om markedsudviklingen i det sidste år og forvent-ningerne til fremtiden.Analysen er udarbejdet afKlaus Mosekjær MadsenØkonomisk-statistisk konsulentRasmus LarsenStudentermedhjælper.

Analysen kan hentes på www.tekniq.dk/markedsstatikRedaktionen er afsluttet den 1. marts 2012.

Note:I årets Markedsstatistik er de angivne tal for omsætning i installationsbranchen og den samlede bygge- og anlægsbranche baseret på det indenlandske salg. Detskyldes problemer med de eksportoplysninger, der indgår i momsindberetningerne for 2010. Derfor er Danmarks Statistik på nuværende tidspunkt ikke i stand til atopgøre danske virksomheders salg inklusiv eksport. For installationsbranchen udgør eksporten dog typisk kun 1-2 pct. af omsætningen. Derfor giver det indenlandskesalg et retvisende billede af aktiviteten i branchen

Markedsstatistik 2012 / Indledning /3

IndholdResume ......................................................................... 51.1.1.1.2.1.3.1.4.1.5.Udviklingen i dansk økonomi ................................................... 9Et langt sejt træk for dansk økonomi .................................. 9Den historisk lave rente fortsætter.....................................10Faldende dansk beskæftigelse .............................................10Fald i antallet af konkurser ...................................................... 11Faldende boligpriserne ..............................................................124. Installationsbranchens omsætningopdelt på markedsområder ................................ 244.1. Nye markeder vinder frem ..................................................... 244.2. Fordeling af omsætningen – arbejdets art .................... 244.3. Fordeling af omsætningen – ejendomstype ................. 264.4. Fordeling af omsætningen – produktområder............. 284.5. Fordeling af omsætningen – entrepriseform ................324.6. Fordeling af omsætningen – afregningsform ..............324.7. Fordeling af omsætningen – arbejdssted ........................335. Antal beskæftigede i bygge-og anlægsbranchen ............................................. 345.1. Stigende beskæftigelse ............................................................ 345.2. Fald i ledigheden ........................................................................... 356. Installationsbranchens arbejdskraft ................. 366.1. Faldende beskæftigelse............................................................ 366.2. Ledigheden i el- og vvs-branchen ...................................... 366.3. Flere uddannelsesaftaler i elbranchen,færre i vvs-branchen ..................................................................376.4. Efteruddannelsesaktiviteten iinstallationsbranchen ................................................................ 38

2. Aktiviteten i bygge- og anlægsbranchen ........... 132.1. De almene boliger trækker nybyggeriet ..........................132.2. Stigende produktionsværdi ....................................................142.3. Større fremgang i salget ............................................................ 153. Aktiviteten i installationsbranchen ................... 163.1. Små skridt på vej ud af krisen ................................................163.2. Installationsbranchen halter efter ......................................183.3. Omsætning pr. medarbejder ...................................................183.4. Virksomhedernes forventning til 2012 og 2013 .........193.5. TEKNIQs vurdering for 2012 og 2013 ............................... 20

4/ Markedsstatistik 2012 / Indhold

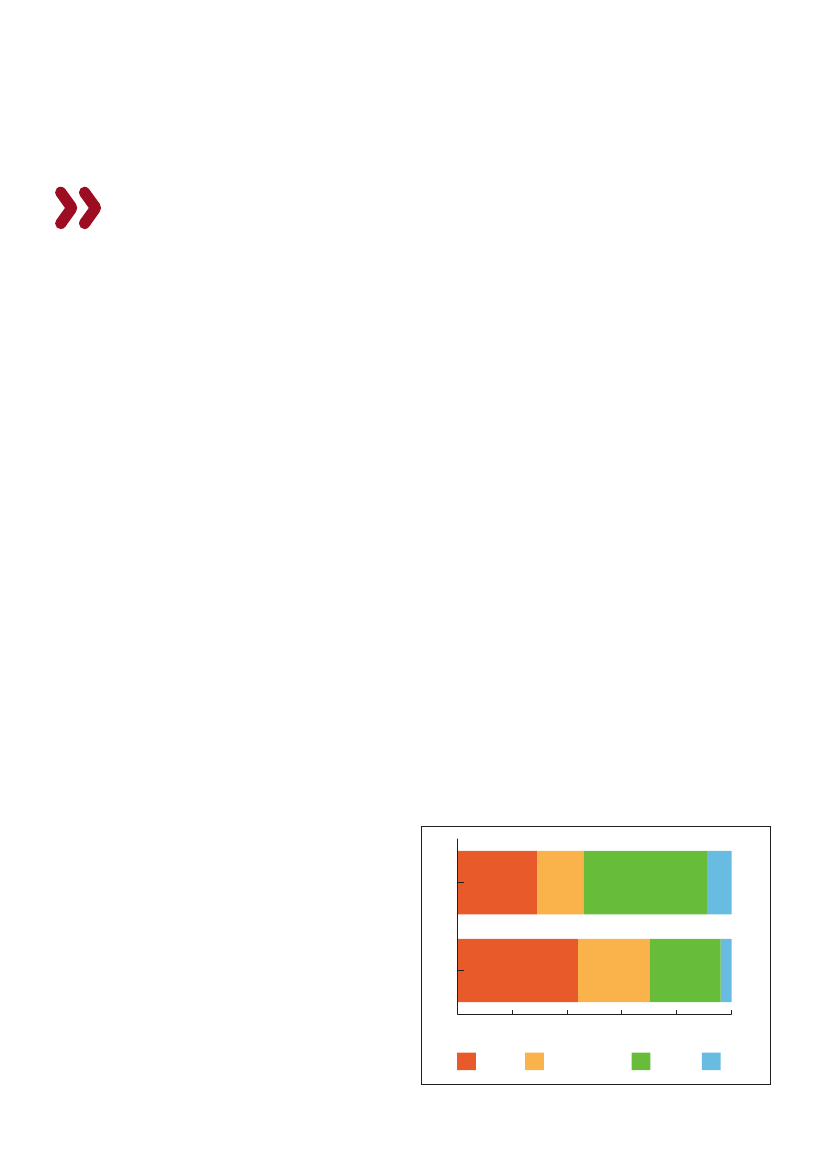

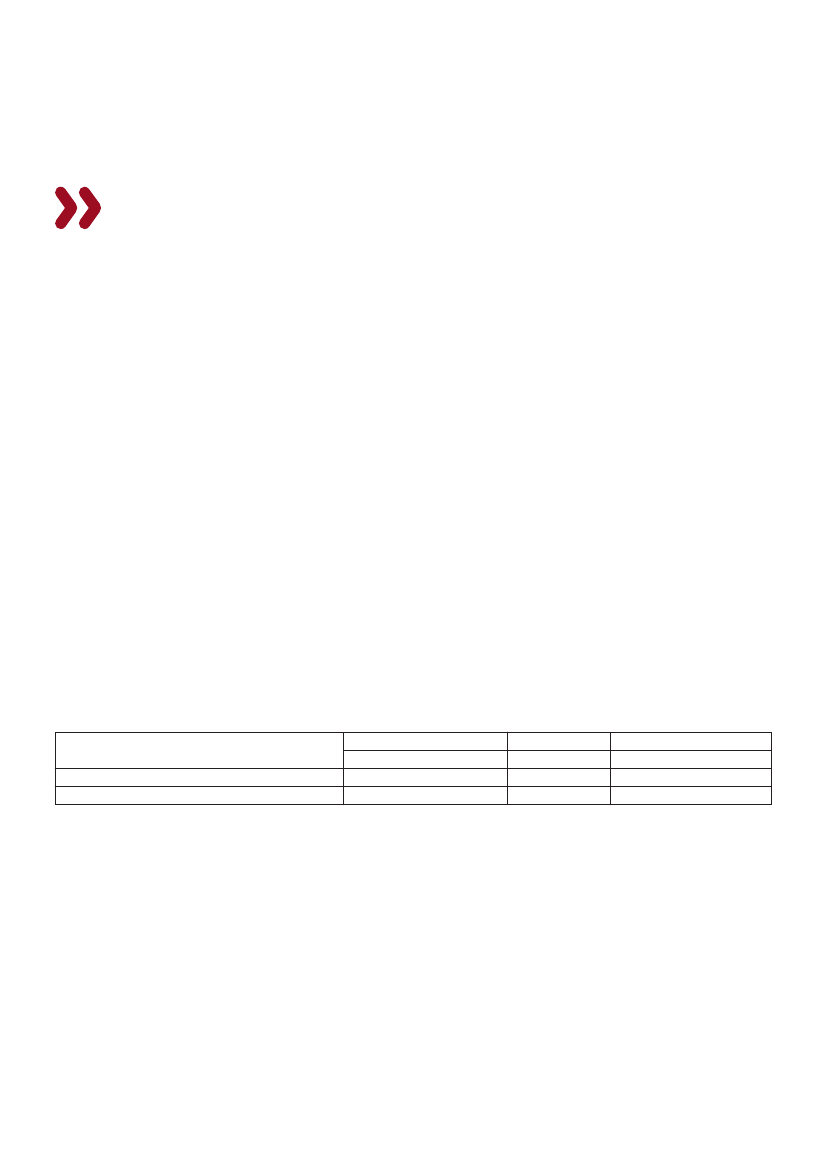

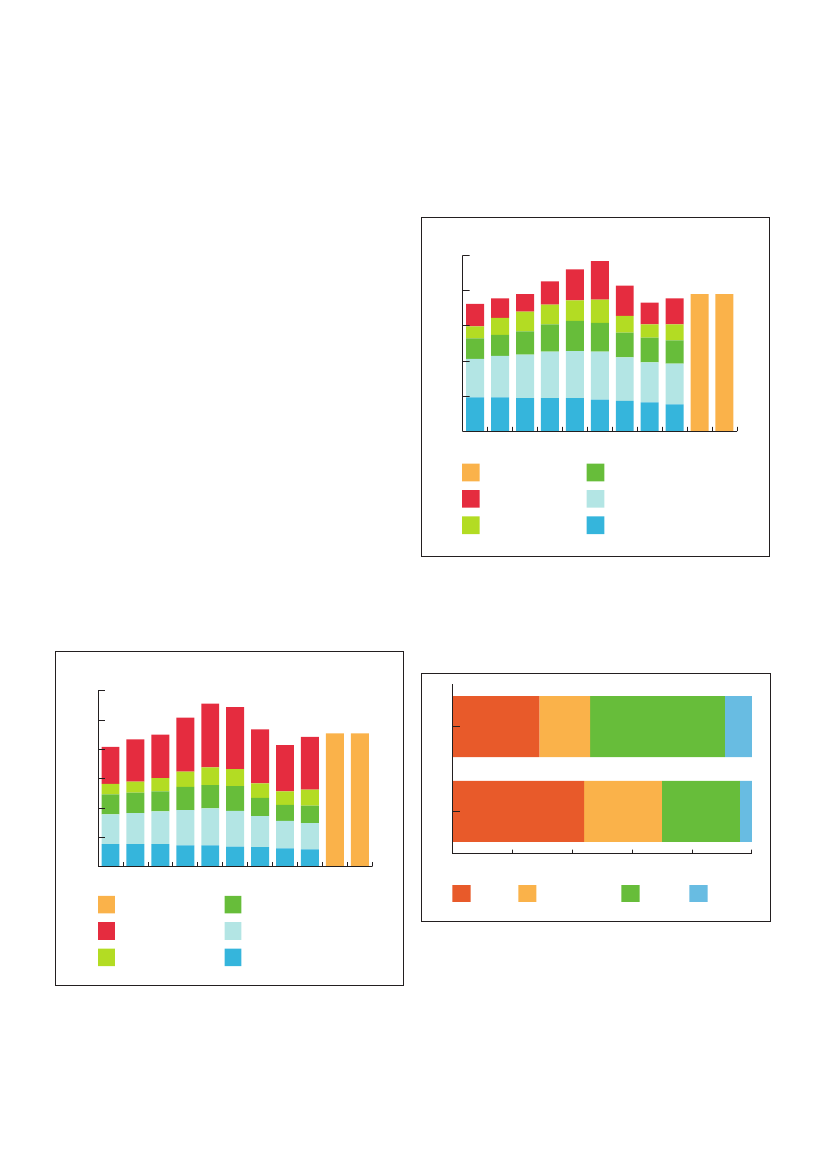

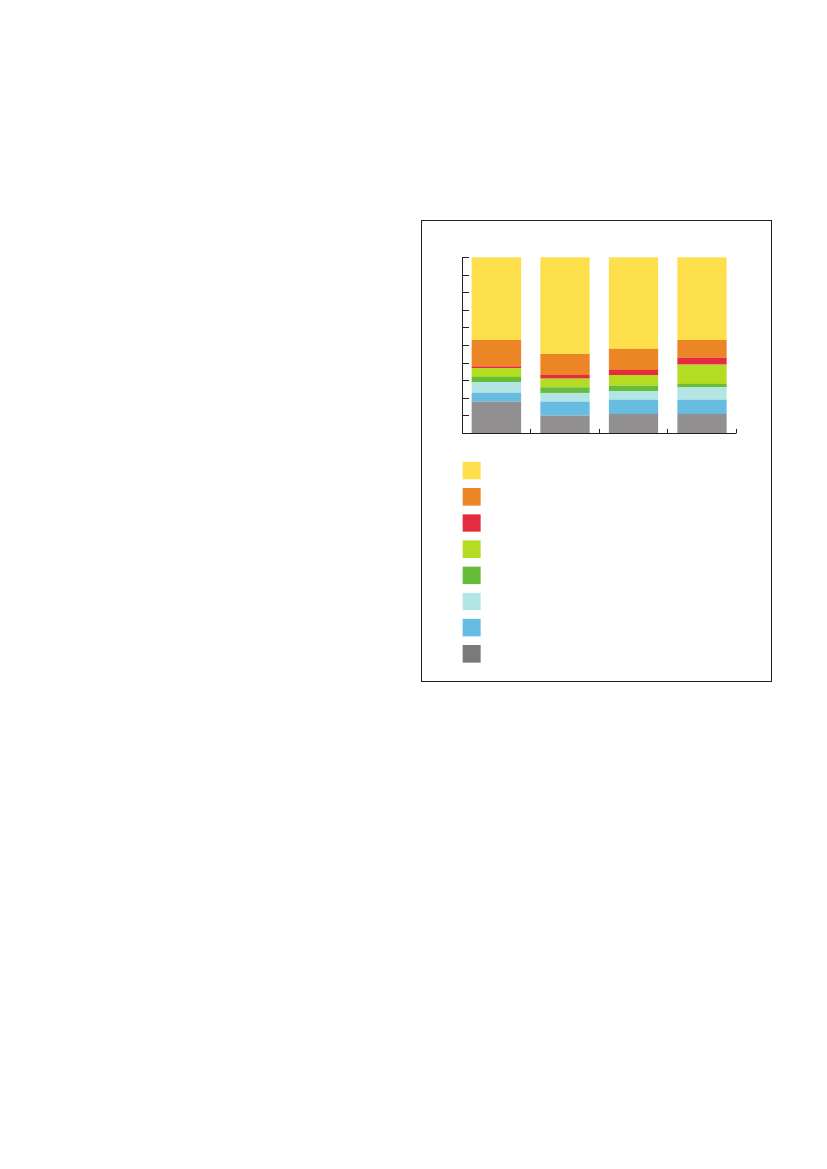

ResumeINSTALLATIONSBRANCHENS SALGsteg med 5,7 pct. i2011. I alt solgte branchen for 41,1 mia. kr. Salget ligger dog fort-sat 20 pct. under rekordomsætningen i 2008.Fremtidsudsigterne for installationsbranchen er genereltgode. 2012 og 2013 vil ganske vist kun byde på beskeden frem-gang, men tendensen er klar – efterspørgslen efter installati-onsbranchens ydelser er stigende. Energiområdet er i rivendeudvikling, og behovet for tekniske løsninger vokser.ver, der er igangsat af den tidligere og den nuværende regering.Fremrykning af offentlige investeringer – herunder midler fraLandsbyggefonden – satte gang i det offentlige byggeri og i byg-geriet af almene boliger. Samtidig påvirkedes aktiviteten posi-tivt af BoligJobordningen og fortsatte renoveringsprojekter somfølge af skybruddet i sommeren 2011.Ligeledes har et øget fokus på installationsbranchens specia-ler været med til at løfte aktiviteten. Særligt energiområdet er ivækst, fordi samfundet har fået øjnene op for de mulige gevin-ster, der kan hentes ved energieffektivisering og vedvarendeenergi.Fremgangen i aktiviteten kunne ikke mærkes på branchensbeskæftigelse. I alt var der 40.183 fuldtidsbeskæftigede i in-stallationsbranchen i 2011. Det er stort set samme niveau somi 2010, hvor der var 40.259 fuldtidsbeskæftigede. Det betød tilgengæld, at omsætningen pr. medarbejder steg for første gangsiden 2008.Der er generelt stor forskel på, hvordan installationsbran-chens virksomheder har oplevet de seneste år. 29 pct. af bran-chens virksomheder har haft stigende omsætning siden 2008.17 pct. har haft uændret. Trods den økonomiske krise er det så-ledes kun cirka halvdelen af branchens virksomheder, der harhaft faldende omsætning siden krisens start.Andel af virksomheder i installationsbranchen fordeltefter, om omsætning i 2011 er større eller mindre end ihenholdsvis 2008 og 2010:

DANSK ØKONOMI2011 var et turbulent år for dansk økonomi. Fremgang i ekspor-ten betød, at året startede med en vis optimisme. Men i løbet afsommeren vendte stemningen på grund af finansiel uro og dår-lige nøgletal for verdensøkonomien. For dansk økonomi betøddet en dæmpning af eksportvæksten og en yderligere nedgangpå boligmarkedet og i forbrugernes tillid.Dermed blev 2011 ikke for alvor året, hvor tingene igen be-gyndte at gå fremad i Danmark. Ganske vist steg bruttonational-produktet med 1 pct., men stigningen var omtrent halvt så storsom forventet ved årets indgang.Intet tyder på, at 2012 og 2013 vil byde på en markant stigningi væksten. BNP skønnes at stige 1 pct. i 2012 og 1,4 pct. i 2013.Passer skønnet, vil det betyde, at dansk økonomi ved udgangenaf 2013 vil være på niveau med 2006. Dermed ligger økonomienfortsat under niveauet fra før den økonomiske krise – i modsæt-ning til lande som Tyskland, Sverige og USA, hvor økonomien al-lerede i dag er større end før krisen.

2011 – STIGNING I INSTALLATIONSBRAN-CHENS SALGI 2011 steg realværdien af installationsbranchens salg (salget ifaste 2012-priser) med 5,7 pct. – en stigning på 2,2 mia. kr. til 41,1mia. kr. Dermed oplevede branchen fremgang for første gang si-den 2008. Salget ligger dog fortsat 20 pct. under rekordomsæt-ningen i 2008, hvor branchen solgte for 51,4 mia. kr.Stigningen i salget fra 2010 til 2011 dækker over en stigningi vvs-branchen på 740 mio. kr. til et salg på 19,0 mia. kr. i 2011 –svarende til en stigning på 4,1 pct. I elbranchen lå salget i 2011på 22,1 mia. kr. – svarende til en stigning på 1,5 mia. kr. eller 7,1pct. i forhold til 2010.Generelt overraskede aktiviteten i installationsbranchen posi-tivt i 2011. Fremgangen skyldes blandt andet de vækstinitiati-

2008

29

17

45

9

2010

44

26

26

0

20

40

60

80

Større

Samme niveau

Mindre

Kilde:TEKNIQ, spørgeskemaundersøgelse primo 2012

Markedsstatistik 2012 / Resume /5

4%100Ved ikke

Sammenlignet med 2010 har knap halvdelen af branchensvirksomheder stigende omsætning i 2011, mens en fjerdedelhar haft et fald.

2012 – FORTSAT FREMGANG FORINSTALLATIONSBRANCHENInstallationsbranchens virksomheder ser overvejende positivtpå udsigterne for de kommende år. I 2012 forventer 32 pct. afvirksomhederne stigende omsætning, mens 17 pct. forventeret fald. På et 5-års sigt forventer hele 72 pct. af branchens virk-somheder, at omsætningen vil stige.Installationsbranchens salg i 2012 skønnes at stige med 1,1mia. kr. til 42,2 mia. kr. Stigningen er fordelt med en fremgang på600 mio. kr. i elbranchen og 500 mio. kr. i vvs-branchen.Væksten vil være drevet af en fortsat høj aktivitet inden foroffentligt og alment boligbyggeri. Samtidig vil der være frem-gang i aktiviteten inden for service/reparation/vedligeholdelse,hvor særligt energieffektivisering og vedvarende energiløsnin-ger vil trække. Også det kommende lovpligtige eleftersyn vedhushandler vil løfte aktiviteten.Omsætningsfremgangen skønnes kun at have beskeden ef-fekt på beskæftigelsen. Det skyldes, at der fortsat er en over-skudskapacitet af arbejdskraft i branchen. Derfor stiger be-skæftigelsen i 2012 blot med 300 personer i elbranchen og 200personer i vvs-branchen.De seneste år har vist, at der ikke er en direkte sammenhængmellem udviklingen i beskæftigelse og ledighed. Dels skiftermedarbejderne branche, når de bliver ledige. Dels henter bran-chen arbejdskraft fra andre brancher, når arbejdskraftbehovetstiger. Derfor falder antallet af ledige mindre end stigningen ibeskæftigelsen i 2012. Ved udgangen af 2012 skønnes ledighe-den dog at være faldet til 3,8 pct. ledige i elbranchen og 2,7 pct.ledige i vvs-branchen.

vate ejendomsmarked og en markant aktivitetsstigning indenfor anlæg og energi. Stigningen skyldes dels en række store an-lægsprojekter – f.eks. metrobyggeri, renovering af jernbanenet/signalsystem og sygehusbyggeriet. Samtidig vil der blive foreta-get store investeringer på energiområdet. Installationsbranchenvil derfor mærke en betydelig fremgang inden for energieffekti-visering og vedvarende energi. Aktiviteten kommer også fra enudbygning og teknologisk omstilling af forsyningsnettet – her-under en markant udbygning af fjernvarmenettet.I 2013 skønnes de mange modsatrettede effekter på installati-onsbranchens aktivitet at opveje hinanden. Derfor vil installati-onsbranchens salg i 2013 fastholde niveauet på 42,2 mia. kr. Detbetyder, at beskæftigelsen i 2013 ligeledes fastholder niveauetpå 40.700 beskæftigede.Alligevel skønnes ledigheden at falde beskedent, fordi en an-del af de ledige får job i andre brancher. Derfor skønnes ledighe-den ved udgangen af 2013 at ligge på 3,6 pct. for elektrikere og7,0 pct. for vvs’ere.

INSTALLATIONSBRANCHENSVÆKSTMULIGHEDER I 2012 OG 2013I 2012 og 2013 vil installationsbranchen stadig mærke effektenaf den lave vækst i dansk økonomi. Men branchens fremtids-udsigter er grundlæggende gode. Efterspørgslen efter installa-tionsbranchens ydelser vil være stigende, fordi energiområdetspiller en større og større rolle i samfundet. Potentielt kan deenergimål, der fremgår af regeringsgrundlaget, skabe en merak-tivitet i installationsbranchen på 5 mia. kr. årligt frem mod 2020.Den endelige effekt afhænger dog dels af branchens egen evnetil at tage opgaverne til sig, og dels af den endelige udformningaf regeringens kommende energihandlingsplan.I det hele taget vil effektivisering og tekniske løsninger være ifokus i de kommende år – både inden for bygge- og anlægsbran-chen og inden for industrien. For installationsbranchen vil detogså medføre vækst på markedet for blandt andet intelligentebygningsinstallationer, styring, automatik og ventilation.I de kommende år forventes nybyggeriet at fastholde det hi-storisk lave niveau. Væksten i installationsbranchen vil derforligge på markedet for service/reparation/vedligeholdelse.

2013 – OPBREMSNING I SALGETI 2013 skønnes installationsbranchens salg at fastholde niveu-aet fra 2012. Det skyldes flere modsatrettede tendenser, somsamlet opvejer hinanden.En række af de effekter, som trækker aktiviteten i 2012, ræk-ker ikke ind i 2013. Nybyggeriet af almene boliger falder mar-kant, fordi de ekstraordinært mange projekter, der blev igangsati 2011 afsluttes. Samtidig vil regeringens vækstinitiativer i 2013mere end opvejes af generelle finanspolitiske stramninger. Lige-ledes må skaderne af regnskyllet i sommeren 2011 forventes atvære udbedret i løbet af 2012.Effekten af BoligJobordningen skønnes at være uændret i2013 trods en reducering af midlerne fra 2 mia. kr. i 2012 til 500mio. kr. i 2013. Det skyldes, at midlerne målrettes energirenove-ring i 2013.I den positive retning trækker en langsom optøning af det pri-

6/ Markedsstatistik 2012

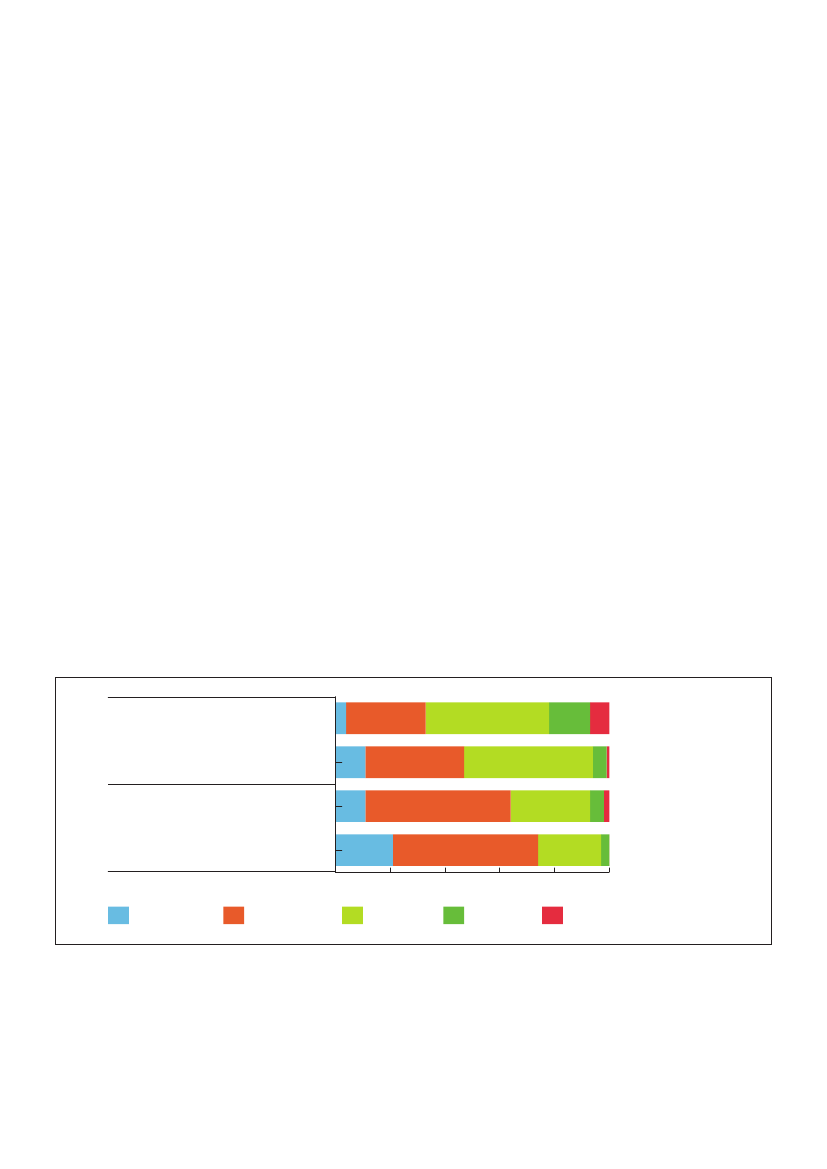

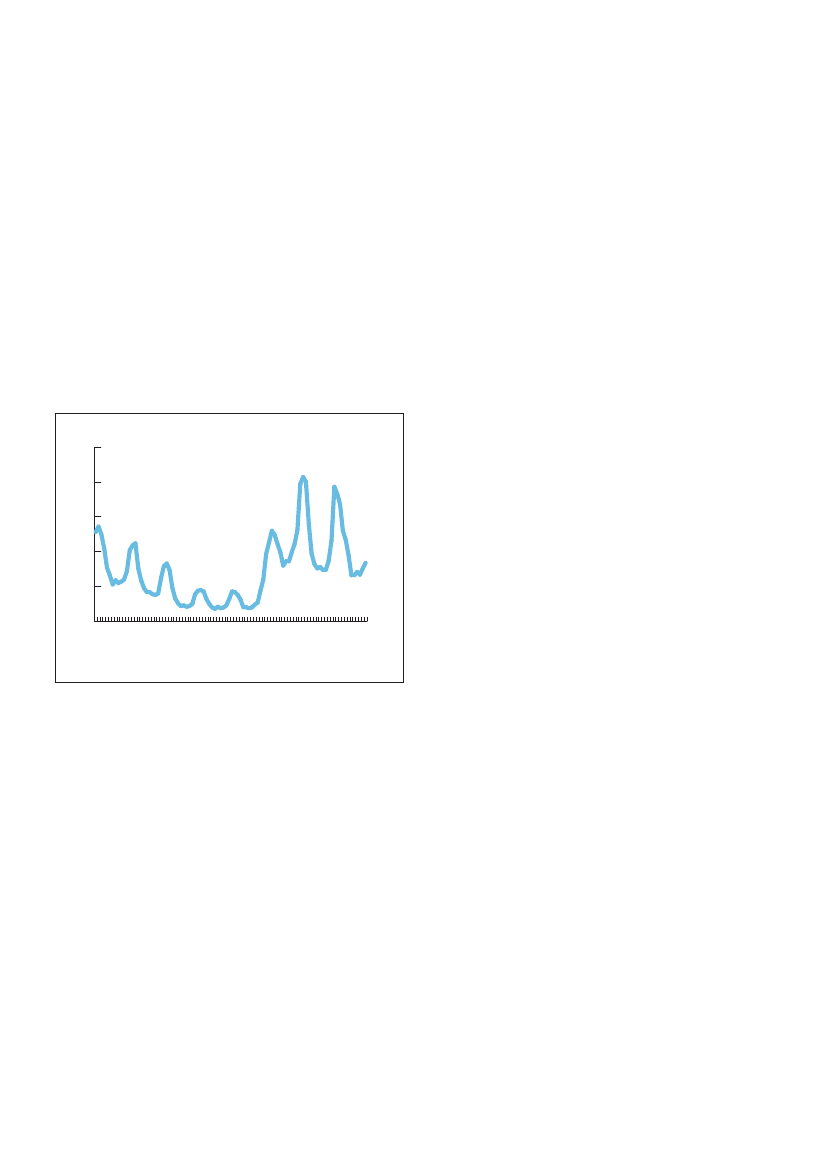

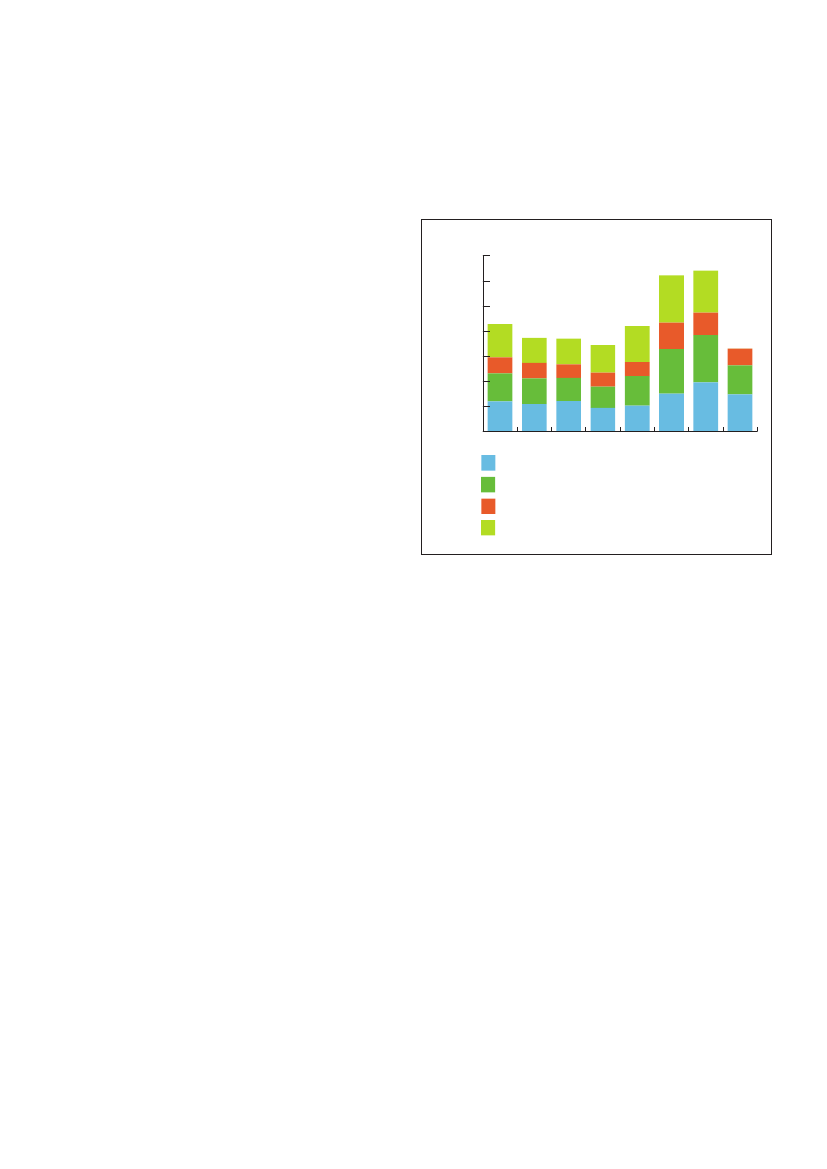

Udvikling i installationsbranchens salg – opdelt påejendomstyper (mia. kr., 2012 priser)Mia. kr.10,310,3 10,58,69,18,69,0 9,0 9,28,28,6

121086

8,3

4,9

5,2

5,6

Markedet for erhvervsejendomme er fortsat ramt af et over-skud af ejendomme. Det lægger en dæmper på aktiviteten indenfor nybyggeri og tilbygning. Dog vil bunden være nået i løbet af2012. Samtidig vil aktiviteten inden for service/reparation/ved-ligeholdelse være stigende. Særlige tiltag, der kan være med tilat forbedre effektiviteten eller forholdene for medarbejderne,vil drive fremgangen. Derfor vil installationsbranchens ydelserinden for f.eks. energieffektivisering og indeklima være efter-spurgte. Samtidig er der også en udskudt pukkel af renoverings-opgaver, som må forventes at blive udbedret i de kommende år.BoligejendommeOmsætningen inden for boligejendomme skønnes at ligge på 9,1mia. kr. i 2012 – en stigning på 500 mio. kr. i forhold til 2011. I2013 falder omsætningen med tilsvarende 500 mio. kr., så akti-viteten ender på niveau med 2011 – svarende til 8,6 mia. kr.Markedet for boligejendomme er hårdt ramt af ledig kapacitet,faldende boligpriser og generel pessimisme. Derfor er investe-ringslysten til at bygge nye boliger begrænset. Dog trækkesnybyggeriet i 2012 af en ekstraordinær stor aktivitet inden foralment boligbyggeri. Aktiviteten rækker dog kun i begrænsetomfang ind i 2013, derfor falder det almene boligbyggeri mar-kant i 2013.Til gengæld stiger aktiviteten inden for service/reparation/vedligeholdelse. Det sker til trods for, at den sure stemning påbolig- og arbejdsmarkedet lægger en dæmper på den private ak-tivitet. Fremgangen skyldes dels den rekordlave rente, som gørdet særligt fordelagtigt at foretage boliginvesteringer. Samtidigvil der være stigende fokus på energieffektivisering og vedva-rende energi på grund af høje oliepriser og et forventet lovkravom udfasning af oliefyr.Også det kommende lovpligtige eleftersyn ved hushandler viløge aktiviteten i branchen – særligt på grund af opgaver med atudbedre ulovlige og defekte installationer.Ligeledes vil aktivitetsstigning i 2012 og til dels 2013 værepositivt påvirket af boligjobordning, fortsatte reparationsopga-ver som følge af regnskyllet i sommeren 2011 og fremrykning afLandsbyggefondens investeringsramme.Offentlige ejendommeInstallationsbranchens omsætning inden for offentlige ejen-domme skønnes at stige til 8,6 mia. kr. i 2012 – en stigning på400 mio. kr. I 2013 falder aktiviteten med 300 mio. kr. til 8,3 mia.kr.Aktivteten inden for offentlige bygninger er præget af tomodsatrettede tendenser.Det store underskud på de offentlige budgetter medfører enstram finanspolitik i de kommende år. Det trækker aktivitetenned.I modsat retning trækker regeringens vækstinitiativer, derhar til formål at kickstarte dansk økonomi. Kickstarten betyderMarkedsstatistik 2012 /7

420BoligErhvervIndustriO entligAnlæg

2011

2012

2013

Kilde:TEKNIQ, spørgeskemaundersøgelse 2012 og egne beregninger*Vægtet efter virksomhedsstørrelse

FORSKELLE I MARKEDERNEMens det er markedet for boligejendomme, der trækker væk-sten i 2012, er det anlæg, industri og erhverv, der holder aktivi-teten oppe i 2013.IndustrienInstallationsbranchens salg til industrivirksomheder skønnes atfastholde niveauet på 10,3 mia. kr. i 2012. I 2013 øges installati-onsbranchens salg med 200 mio. kr. til 10,5 mia. kr.Skønnet er baseret på en forventning om, at nedgangen i in-dustriens nybyggeri opvejes af en stigende aktivitet inden forservice/reparation/vedligeholdelse. Efterspørgslen efter instal-lationsbranchens ydelser inden for service/reparation/vedlige-holdelse vil generelt være stigende i 2012 og 2013 på grund aføget industriproduktion som følge af fremgang i eksporten ogen beskeden stigning i privatforbruget. Samtidig vil den skær-pede konkurrence fra udlandet betyde, at industrien er tvungettil at fokusere på automatisering og effektivitet. Derfor vil dervære stigende efterspørgsel efter installationsbranchens ydel-ser inden for f.eks. energieffektivisering, intelligente bygnings-installationer, styring og automatik.I 2013 skønnes kun en beskeden nedgang i nybyggeriet, sam-tidig vil aktiviteten inden for service/reparation/vedligeholdel-se stige.ErhvervsejendommeI 2012 skønnes installationsbranchens aktivitet inden for er-hvervsejendomme fortsat at ligge på 9 mia. kr. I 2013 stiger akti-viteten med 200 mio. kr. til 9,2 mia. kr.

blandt andet, at kommuner og regioner har budgetteret medmassive investeringer i 2012. Investeringerne er blandt andetfinansieret via låneadgangen for kvalitetsfondsprojekter. Detskønnes, at den store stigning i de kommunale og regionale in-vesteringer vil løbe ind i 2013 og således også holde aktivitetenoppe i 2013. Dog må det forventes, at finanspolitiske stramnin-ger vil have en negativ effekt på den offentlige investeringsram-me i 2013. Derfor skønnes den samlede aktivitet at falde i 2013– om end faldet bliver beskedent.AnlægInstallationsbranchens aktivitet inden for anlæg skønnes at sti-ge i både 2012 og 2013. Sammenlignet med 2011 vil aktiviteteni 2012 stige med 300 mio. kr. til 5,2 mia. kr. I 2013 vil aktivitetenstige med yderligere 400 mio. kr. til 5,6 mia. kr.Stigningen skyldes dels en række store anlægsprojekter –

f.eks. metrobyggeri, renovering af jernbanenet/signalsystemog sygehusbyggeri. Samtidig vil der blive foretaget store inve-steringer på energiområdet. Den konkrete effekt for 2013 er dogsvær at spå om, fordi regeringen stadig mangler at få en energi-aftale forhandlet på plads. Effekten må dog forventes at at værebetydelig – potentielt skønnes det, at de energimål, der fremgåraf regeringsgrundlaget, kan skabe en meraktivitet i installati-onsbranchen på 5 mia. kr. årligt frem mod 2020.

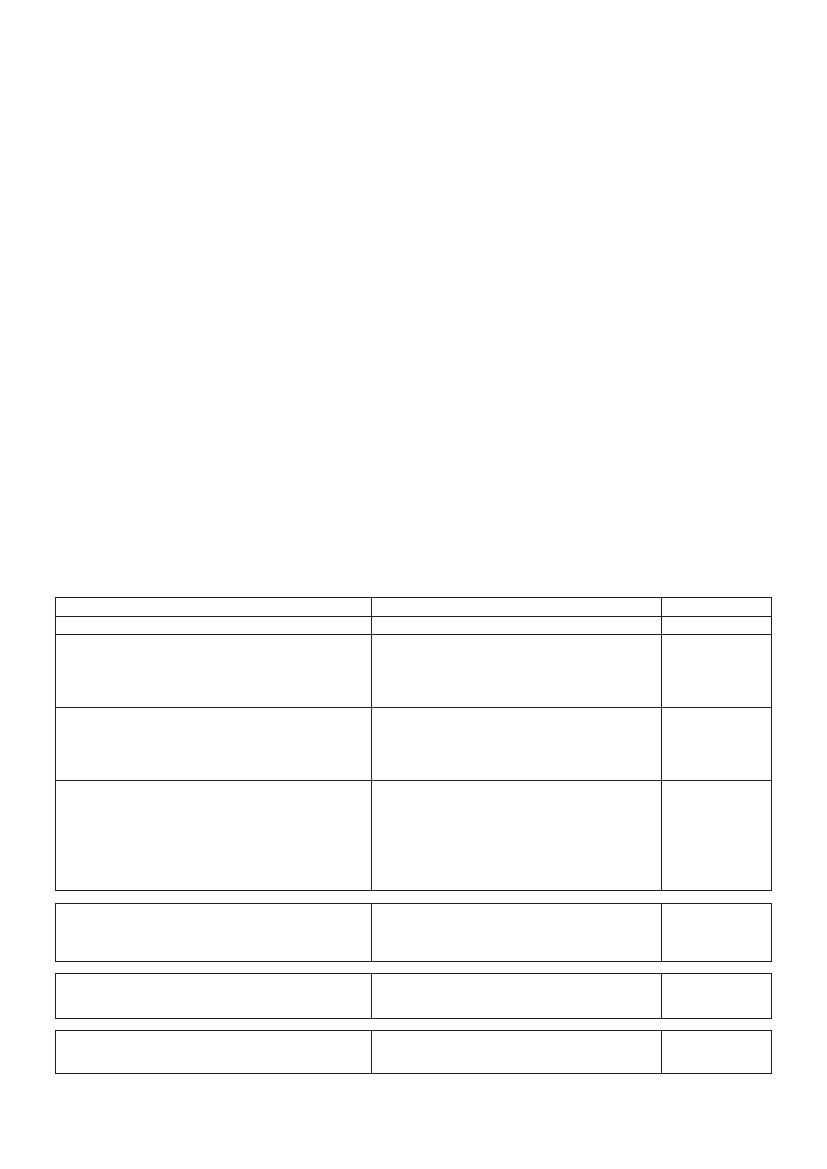

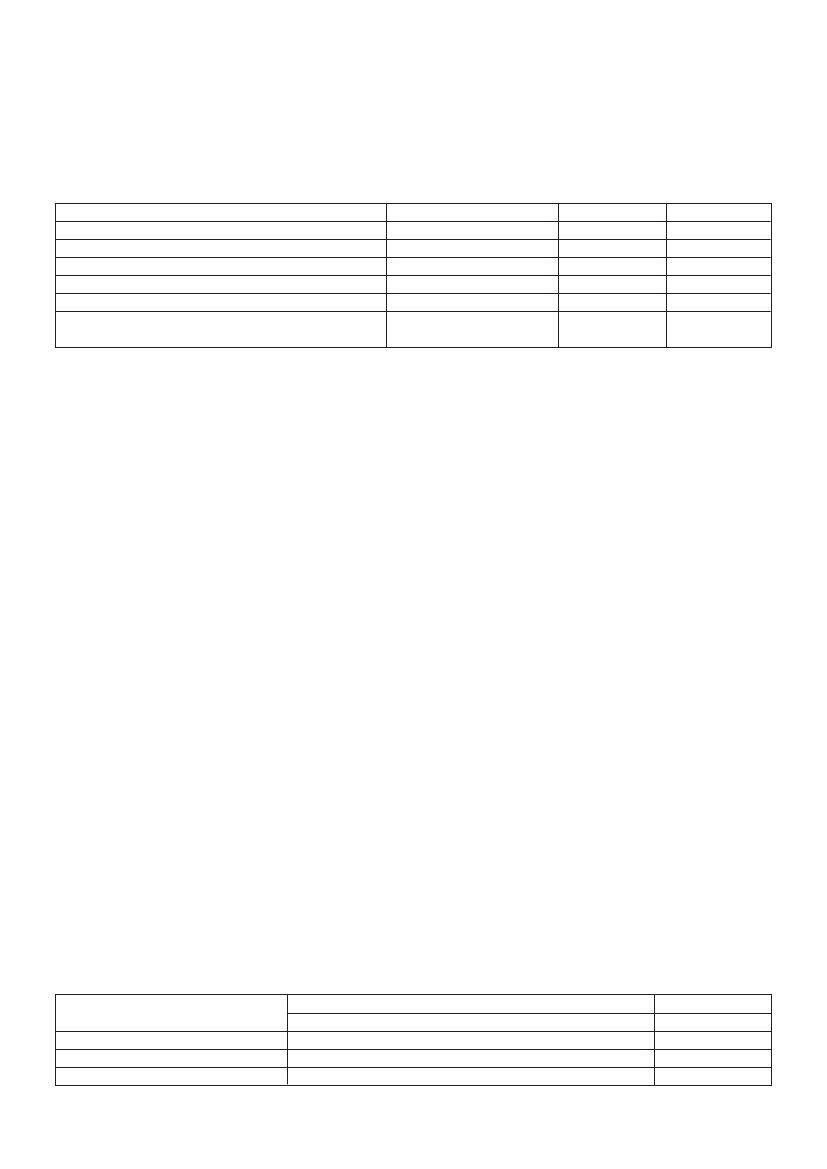

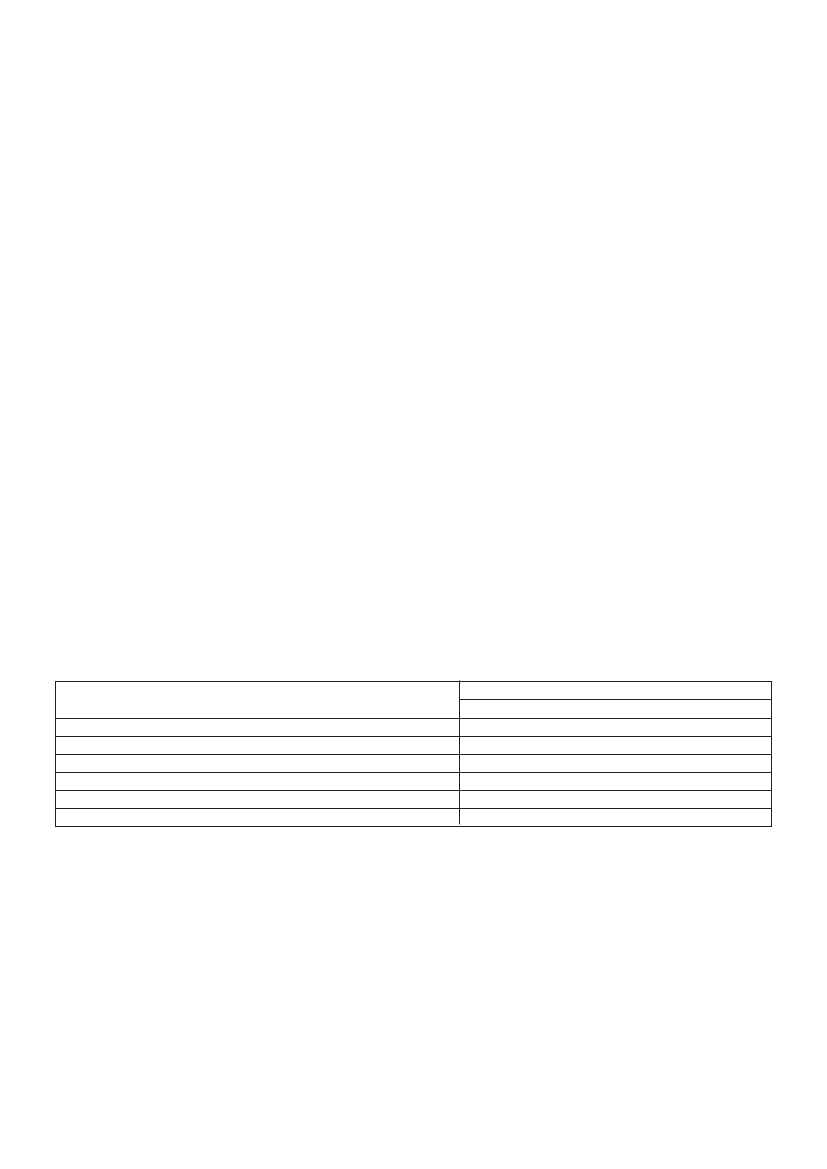

Udviklingen i installationsbranchenFaktisk2005Samlet omsætning – opdelt på brancheI alt(mia. kr., 2012 priser)Samlet omsætning – opdelt påarbejdets art(mia. kr., 2012 priser)Samlet omsætning– opdelt på ejendomstype(mia. kr., 2012 priser)BoligejendomErhvervsejendomIndustriOffentligAnlægBeskæftigelse (1.000 personer)I altElVvsBruttoledige i pct. ultimo åretElVvsAntal ledige ultimo åretElVvs41,624,017,644,425,718,745,326,518,845,027,217,78,610,611,58,45,442,826,116,88,29,39,37,84,340,324,415,96,611,31.5148258,69,010,38,24,940,224,315,94,27,89455259,19,010,38,65,240,724,616,13,87,28504808,69,210,58,35,640,724,616,13,67,0800460Service/reparation/vedligeholdelseNybyggeri/tilbygning24,317,626,620,128,022,929,322,125,918,123,315,624,516,525,217,025,716,5Heraf elbranchenHeraf vvs-branchen42,022,519,446,725,421,350,827,823,151,427,324,144,123,420,638,920,618,241,122,119,042,222,719,542,222,719,5200620072008200920102011Prognose20122013

Kilde:Danmarks Statistik, Dansk El-Forbunds og Byggefagenes Arbejdsløshedskasse og egne beregninger på baggrund af TEKNIQs spørgeskemaundersøgelser.Anm.: Som følge af afrunding er summen af el og vvs ikke altid lig med tallet for i alt

8/ Markedsstatistik 2012

Udviklingen i dansk økonomi2011 var et begivenhedsrigt årfor dansk økonomi. Eks-portfremgang betød, at året startede med en vis optimisme.Men i løbet af sommeren vendte stemningen. Finansiel uro iSydeuropa, frygt for græsk statsbankerot og dårlige amerikan-ske nøgletal slog igen bunden ud af verdensøkonomien. Fordansk økonomi betød det en afdæmpning af eksportvækstenog en yderligere nedgang på boligmarkedet og i forbrugernestillid.Dermed blev 2011 ikke for alvor året, hvor tingene igen be-gyndte at gå fremad i Danmark. Ganske vist steg bruttonatio-nalproduktet med 1 pct., men stigningen var omtrent halvt såstor, som forventet ved årets indgang og mindre end i 2010.Også de offentlige investeringer var i 2011 med til at holde ak-tiviteten oppe. Regeringernes fokus på vækstfremmende ini-tiativer har medført en stigning i de offentlige investeringer på6,6 pct. I 2012 slår vækstinitiativerne igennem med øget styrke,og derfor skønnes de offentlige investeringer at stige med 13,9pct. Fra 2013 er det tid til at betale regningen. Derfor skønnesde offentlige investeringer at falde med næsten 25 pct. Investe-ringerne vil dog stadig ligge omkring niveauet i 2010.Til gengæld skuffede det private forbrug. Forbruget faldt med0,8 pct. i 2011. Ved indgangen til 2011 var det ellers ventet, atprivatforbruget skulle trække aktiviteten med en stigning på2,2 pct. Men frygten for at miste jobbet og de dystre udsigterfor verdensøkonomien har fået forbrugerne til at holde på pen-gene. Ikke engang rekordlave renter (jf. afsnit 1.2.) har påvirketforbruget nævneværdigt.I løbet af 2012 bliver det muligt at få tilbagebetalt indbetalteefterlønsbidrag. Det kan sætte lidt gang i privatforbruget. Mendet er først i 2013, at forbrugertilliden for alvor skønnes at ven-de tilbage. Derfor vil det private forbrug kun stige med 0,8 pct. i2012 for derefter at stige med 2 pct. i 2013.Som forventet har det offentlige forbrug ikke rykket sig i 2011.Det samme skønnes for de kommende år. Et stort underskud påde offentlige budgetter og massivt internationalt fokus på of-fentlig gæld betyder, at en dansk regering i de næste mange årvil være tvunget til at føre en stram finanspolitik, der ikke giverluft til stigninger i det offentlige forbrug. I 2011 faldt det offent-lige forbrug med 0,1 pct. I 2012 og 2013 skønnes forbruget atstige med henholdsvis 0,6 og 0,3 pct.

1.1. ET LANGT SEJT TRÆK FOR DANSK ØKO-NOMIDen økonomiske krise, der ramte Danmark fra midten af 2008,sætter fortsat sit aftryk på de økonomiske nøgletal.På blot 2 år fra 2007 til 2009 faldt bruttonationalproduktet(BNP) i Danmark med 6,6 pct. Særligt 2009 var et hårdt år. BNPfaldt med hele 5,8 pct. – det største fald siden 2. verdenskrig.Selvom 2010 og 2011 igen har budt på fremgang for danskøkonomi, er der tale om en beskeden vending. BNP steg med1,3 pct. i 2010 og med blot 1 pct. i 2011. Intet tyder på, at derfor alvor vil ske en bedring i de kommende to år. Økonomi- ogIndenrigsministeriet skønner, at BNP vil stige 1 pct. i 2012 og 1,4pct. i 2013. Passer skønnet, vil det betyde, at dansk økonomi vedudgangen af 2013 vil være på niveau med 2006. Dermed liggerøkonomien fortsat under niveauet fra før den økonomiske krise– i modsætning til lande som Tyskland, Sverige og USA, hvorøkonomien allerede i dag er større end før krisen.Den beskedne vending i dansk økonomi skyldes først ogfremmest en stigning i eksporten og øgede offentlige investe-ringer. Men også en vending i boliginvesteringer har haft betyd-ning (jf. afsnit 2.1.).Eksporten var den store positive overraskelse for dansk øko-nomi i 2011. Eksporten steg med 7,1 pct. – næsten det dobbelteaf, hvad der var forventet ved indgangen til året. Fremgangenskyldes hovedsageligt vækst på Danmarks vigtigste eksport-markeder, Tyskland, Sverige og USA. I de kommende år forven-tes eksporten kun at stige beskedent. Hovedårsagen er svageudsigter for europæisk økonomi og dermed de vigtigste danskeeksportmarkeder.

Markedsstatistik 2012 /9

Tabel 1.1: BNP og privatforbrugetFaktiskÆndring i pct.Bruttonationalprodukt (BNP)Privat forbrugOffentligt forbrugBoliginvesteringerOffentlige investeringerEksport af vare og tjenester20071,63,01,33,4-3,32,22008-0,8-0,31,9-15,8-2,52,42009-5,8-4,22,5-14,04,7-9,720101,31,90,3-7,48,53,2Foreløbig20111,0-0,8-0,19,96,67,1Prognose20121,00,80,61,013,91,920131,42,00,33,0-23,63,2

Kilde:Faktisk: Danmarks Statistik. Prognose: Økonomi- og Indenrigsministeriet, Økonomisk Redegørelse dec. 2011

1.2. DEN HISTORISK LAVE RENTEFORTSÆTTERDen danske rente fastholdt det rekordlave niveau i 2011. Den1-årige rentetilpasningsrente lå i 2011 på blot 1,4 pct. Renten lig-ger dermed fortsat på et niveau, der svarer til knap en tredjedelaf renten i 2008. Den lave rente er en direkte konsekvens af denøkonomiske krise, hvor den Europæiske Centralbank forsøgerat stimulere væksten ved at sænke renten. Samtidig er tilliden iøjeblikket større til dansk økonomi end til euro-området. Derforinvesterer udenlandske investorer deres penge i Danmark, hvil-ket er med til at presse renten yderligere. Ved udgangen af 2011var renten for danske statsobligationer for første gang i mangeår lavere end den tyske statsobligationsrente.Også renten for 30-årige realkreditobligationer er historisklav. Renten endte på 4,8 pct. i 2011.I 2012 forventes renten at fastholde det lave niveau. I taktmed en bedring i økonomien frem mod 2013 skønnes renteni-veauet at stige beskedent, så den 1-årige rente stiger til 2,4 pct.og den 30-årige obligationsrente stiger til 5 pct.I modsætning til renten steg forbrugerpriserne i 2011. Særligti første halvår var stigningen kraftig – primært på grund af sti-gende priser på olie og fødevarer. I takt med at den økonomiskesituation forværredes i løbet af året, faldt priserne igen – faldetblev dog mindsket af indførelsen af nye afgifter på fedt. Samletsteg inflationen i 2011 derfor med 2,8 pct. I 2012 ventes for-brugerpriserne at stige med 1,9 pct. Det lavere niveau skyldesen afdæmpet udvikling i fødevarepriserne og prisen på olie og

energi. Til gengæld trækkes priserne op af nye afgifter såsomforhøjelse af NOx-afgiften, der vil øge prisen på energi. I 2013vil inflationen blot stige med 1,6 pct. – hovedsageligt på grundaf mindre bidrag fra afgiftsstigninger.

1.3. FALDENDE DANSK BESKÆFTIGELSEDen samlede danske beskæftigelse fortsatte med at falde i 2011.Faldet var dog beskedent – et fald på 14.000 beskæftigede. Tilsammenligning er beskæftigelsen faldet med 153.000 fra 2008til 2010. På årsbasis var der 2.737.000 beskæftigede i Danmarki 2011. Sammenlignet med da beskæftigelsen toppede i 2008,er antallet af beskæftigede faldet med 167.000 personer – sva-rende til et fald på 5,8 pct.Faldet i beskæftigelsen er særlig sket i den private sektor,hvor der har været nedgang i både 2009, 2010 og 20 11. I denoffentlige sektor steg beskæftigelsen fra 2008 til 2010 med27.000 personer. Som en konsekvens af behovet for nedskæ-ringer i de offentlige udgifter er den offentlige beskæftigelsedog også faldet i 2011. Beskæftigelsen faldt således med 9.000personer til 831.000 offentligt beskæftigede. Faldet er dog ikkestørre, end at den offentlige beskæftigelse i 2011 fortsat er hø-jere end beskæftigelsen i 2009.Antallet af ledige er ikke steget i samme omfang som faldet ibeskæftigelsen. Det skyldes, at arbejdsstyrken er faldet. I 2011udgør arbejdsstyrken 2.847.000 personer – et fald på 109.000personer i forhold til 2008. I 2011 var 163.000 personer ledigeeller i aktivering (bruttoledige). Et beskedent fald på 1.000 per-

Tabel 1.2: Forbrugerpris og rente (i pct.)Faktisk2003Ændring i forbrugerpriser1-årig rentetilpasningsrente30-årig realkreditobligation (p.a.) annuitetslån2,1-5,420041,2-5,320051,8-4,420061,9-5,120071,74,35,420083,44,76,120091,32,55,520102,31,34,720112,81,44,8Prognose20121,91,44,420131,62,45,0

Kilde:Faktisk: Danmarks Statistik. Prognose: Økonomi- og Indenrigsministeriet, Økonomisk Redegørelse dec. 2011

10/ Markedsstatistik 2012

Tabel 1.3: Arbejdsmarkedet (1.000 personer)Faktisk2007ArbejdsstyrkeBeskæftigede- Heraf i privat sektor- Heraf i offentlig sektorBruttoledige2.9392.8612.03882310220082.9562.9042.0928137420092.9132.8151.98583012920102.8652.7511.911840164Foreløbig20112.8472.7371.906831163Prognose20122.8552.7341.89983517220132.8642.7381.900838163

Kilde:Økonomi- og Indenrigsministeriet, Økonomisk Redegørelse dec. 2011

soner i forhold til 2010, men en stigning på 89.000 personer iforhold til bruttoledigheden i 2008, hvor ledigheden nåede sitlaveste niveau.I 2012 forventes et fald i beskæftigelsen på 3.000 personer,mens beskæftigelsen skønnes at stige med 4.000 personeri 2013, så der vil være 2.738.000 beskæftigede. Samtidig vilarbejdsstyrken vokse med 17.000 personer fra 2011 til 2013.Bruttoledigheden forventes at stige med 9.000 personer i 2012for at falde tilsvarende i 2013, så der vil være 163.000 ledige.

1.4. FALD I ANTALLET AF KONKURSERAntallet af konkurser faldt i 2011. Dermed er de seneste års ne-gative tendens med et stigende antal konkurser stoppet.Ud af 1.000 danske virksomheder gik 18 konkurs i 2011. I 2010var det 21 ud af 1.000 virksomheder. Den positive udvikling skaldog holdes op mod, at der blot var 8 ud af 1.000 virksomheder,som gik konkurs i 2007.

Antallet af konkurser i bygge- og anlægsbranchen er generelthøjere end i det samlede danske erhvervsliv. Også i bygge- oganlægsbranchen er antallet af konkurser faldet. I 2010 var det28 ud af 1.000 virksomheder, der gik konkurs, mens antallet afkonkurser i 2011 faldt til 22 ud af 1.000 virksomheder.I installationsbranchen ligger antallet af konkurser typiskunder niveauet i den øvrige del af bygge- og anlægsbranchen.Det gælder også i 2011, hvor 40 elvirksomheder og 49 vvs-virksomheder gik konkurs. Det svarer til, at 13 ud af 1.000 el-virksomheder og 14 ud af 1.000 vvs-virksomheder gik konkurs.El- og vvs-branchen oplevede også et fald i antallet af konkur-ser i 2011. Antallet af konkurser i el- og vvs-branchen faldt medhenholdsvis 19 pct. og 36 pct. fra 2010 til 2011. Der er dog stadigflere konkurser end i årene før den økonomiske krise.

Tabel 1.4: Antal konkurser pr. 1.000 virksomheder2007Alle brancherBygge og anlægElbranchenVvs-branchenKilde:Danmarks Statistik og egne beregninger8126920081220910200919281419201021281622201118221314

Markedsstatistik 2012 /11

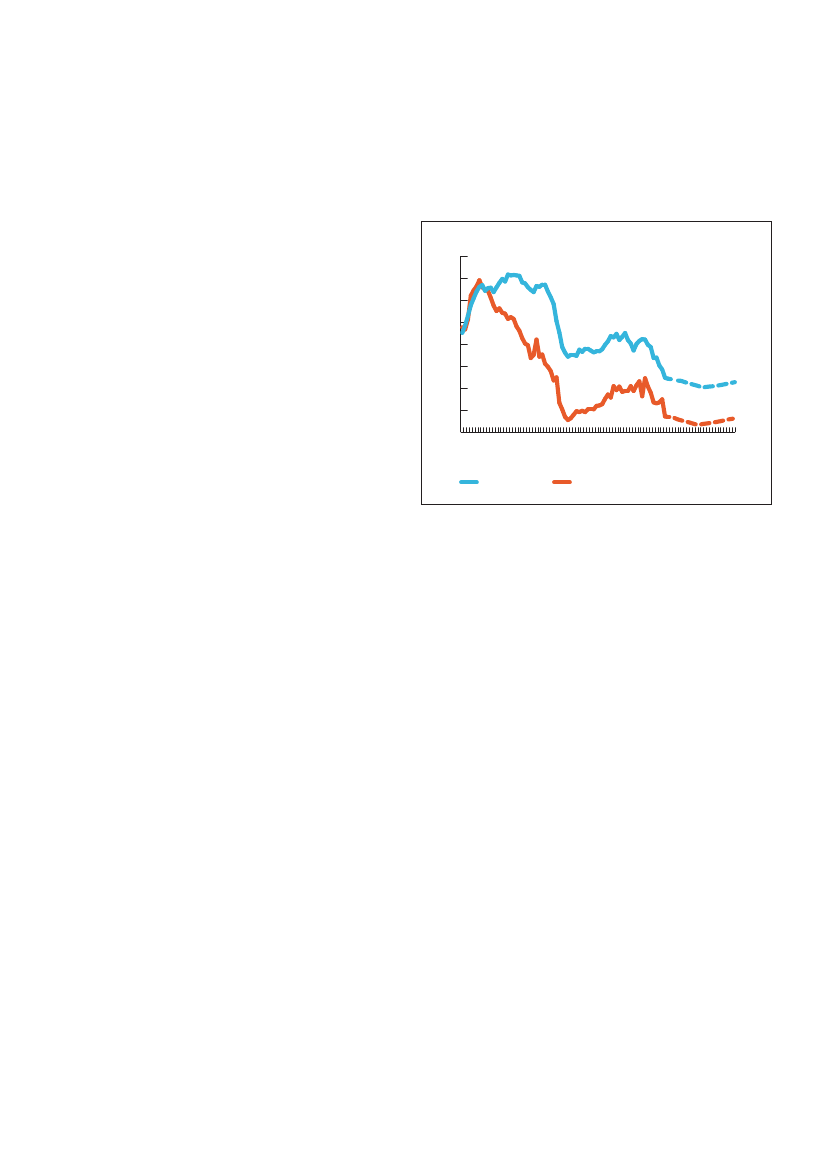

1.5. FALDENDE BOLIGPRISERDen historisk lave rente i 2011 kunne ikke forhindre et fald i bo-ligpriserne. Det betød et stop for den positive udvikling fra 2009til 2010, hvor priserne for enfamiliehuse steg 2 pct., og prisernefor ejerlejligheder steg 6 pct.Ved indgangen til 2011 så det ellers ud til, at huspriserneville fortsætte stigningen. Men fra midten af året blev verdens-økonomien igen ramt af sortsyn på grund af den europæiskegældskrise samt skuffende væksttal. Derfor tog boligpriserneet mærkbart dyk i 2. halvår af 2011.Det betyder, at prisen for enfamiliehuse faldt 8,7 pct. i 2011,mens prisen for ejerlejligheder faldt med 8,6 pct. Dermed liggerpriserne for enfamiliehuse under bundniveauet fra 2009, menspriserne for ejerlejligheder ligger på niveau.Boligmarkedet er således stadig præget af den økonomiskekrise. I 2012 skønner Økonomi- og Indenrigsministeriet, at bo-ligpriserne vil falde med yderligere 2,3 pct. I 2013 forventespriserne at have nået bunden. Derfor forventes en beskedenbedring på boligmarkedet, hvor boligpriserne skønnes at stigemed 1,9 pct.Også i årene efter 2013 forventes boligprisudviklingen atvære beskeden. Der vil derfor gå mange år, før boligpriserneigen er på niveau med 2008.

Figur 1.5: Boligprisernes udvikling(2006 er indeks 100, nominel værdi)Indeks

1101051009590858075

2006M01

2006M05

2007M05

2008M05

2009M01

2009M05

2006M09

2007M09

2008M01

2009M09

2010M05

2007M01

2010M01

2010M09

2012M01

2012M09

2013M01

2008M09

2013M09

2011M01

2011M05

2011M09

2012M05

2013M05

Enfamiliehuse

Ejerlejligheder

Kilde:Faktiske tal 2006-2011, Danmarks Statistik. Skøn 2012-2013, Økonomi-og Indenrigsministeriet, Økonomisk Redegørelse dec. 2011 og egne beregninger

12/ Markedsstatistik 2012

2013M12

70

Aktiviteten i bygge- og anlægs-branchen2.1. DE ALMENE BOLIGER TRÆKKER NY-BYGGERIETNybyggeriet steg i 2011. Stigningen skyldes en høj aktivitet in-den for det almennyttige boligbyggeri.I 2011 skønner Dansk Byggeri, at der blev påbegyndt 16.500boliger – en stigning på 4.000 boliger i forhold til 2010. Stignin-gen skyldes en ekstraordinær stor stigning i aktiviteten indenfor det almene boligbyggeri. I 2011 blev der således påbegyndt11.000 almene boliger mod kun 4.600 i 2010. Antallet af påbe-gyndte kvadratmeter skønnes at ligge på 5,9 mio. kvm. i 2011– en stigning på 600.000 kvm. sammenlignet med 2010.Den store stigning i det almene boligbyggeri er et resultat afboligpakken fra 2009, hvor den daværende regering sammenmed Dansk Folkeparti og Det Radikale Venstre enedes om athalvere det kommunale grundkapitalindskud fra 14 pct. til 7pct. af anskaffelsessummen for alment boligbyggeri, der fikTabel 2.1: Påbegyndt nybyggeriFaktisk2008Påbegyndt nybyggeri (i mio. kvm)Påbegyndte boliger (i 1.000 stk.)Kilde:Dansk Byggeri, Konjunkturanalyse februar 20129,317,120096,210,020105,312,5Skønnet20115,916,5Prognose20125,09,520134,89,0

tilsagn inden 1. december 2010. Samtidig opjusterede man demaksimale grænser for, hvad nye almene boliger måtte koste.Initiativerne resulterede i en markant stigning i ansøgningerneom nybyggeri af almene boliger i perioden op til fristens udløb.Til gengæld er det private boligmarked stadig presset i bund.Et historisk højt udbud af boliger til salg presser boligpriserne ogmindsker lysten til nybyggeri. Den fortsatte negative forvent-ning til boligpriserne har betydning for nybyggeriet af privateboliger, der er faldet til ca. 5.500 påbegyndte boliger om året.Dansk Byggeri forventer, at det private boligmarked vil værehårdt ramt også i de kommende år. På grund af de ændredekommunale finansieringsregler vil det almene boligbyggerisamtidig falde. Derfor skønnes antallet af påbegyndte boliger atfalde til 9.500 i 2012. I 2013 vil antallet af påbegyndte boligerfalde til blot 9.000 boliger – det laveste niveau i 50 år.

Markedsstatistik 2012 /13

2.2. STIGENDE PRODUKTIONSVÆRDIDen samlede aktivitet i bygge- og anlægsbranchen kan målesved branchens produktionsværdi. Produktionsværdi er et be-greb, der dækker over værdien af det producerede – uanset omdet lykkes at få varen (i dette tilfælde ejendomme) solgt eller ej.Typisk er der kun en begrænset forskel mellem det samledesalg i bygge- og anlægsbranchen og branchens produktions-værdi. Man vil dog ofte se, at i år med høj aktivitet og stor efter-spørgsel efter boliger, vil branchens salg ligge over produktions-værdien, mens det omvendte gør sig gældende i perioder medøkonomisk afmatning. Det har netop været gældende i den se-neste periode, hvor branchens salg i årene frem til og med 2008var større end produktionsværdien. Men i både 2009, 2010 og2011 har salget ligget betydeligt under produktionsværdien.Dansk Byggeris konjunkturanalyse for februar 2012 angiver,at den samlede produktionsværdi inden for bygge og anlægsteg med 6,1 mia. kr. til 190,8 mia. kr. i 2011 – en stigning 3,3 pct.sammenlignet med 2010. Stigningen skyldes øget aktivitet in-den for boligbyggeriet, hvor det almene boligbyggeri har truk-ket aktiviteten. Produktionsværdien for boligbyggeri er såledessteget med 6,5 mia. kr. til 50,8 mia. kr. – en stigning på knap 15pct. Til gengæld er aktiviteten faldet inden for erhvervsbyggeri,offentligt byggeri og anlæg. Den øvrige byggeaktivitet viser enstigning på 2,4 mia. kr., hvilket hovedsageligt kan henføres tilen stigning i materialer købt af private.

2.2.1. Produktionsværdi stiger i 2012,men falder i 2013Også i 2012 skønner Dansk Byggeri, at produktionsværdien ibygge- og anlægsbranchen vil stige. Til gengæld forventes enaktivitetsnedgang i 2013, hvor den ekstraordinære aktivitetinden for det almene boligbyggeri afsluttes. Derfor skønnesbranchens produktion at ligge på 196,7 mia. kr. i 2012 og falde til190,2 mia. kr. i 2013 – en aktivitet på niveau med 2011.Forventningen om stigende produktionsværdi i 2012 skyldesførst og fremmest den høje aktivitet inden for det almene bo-ligbyggeri (jf. afsnit 2.1). Produktionsværdien påvirkes ligeledespositivt af boligjobordningen og fortsatte renoveringsprojektersom følge af skybruddet i sommeren 2011. Også regeringensforsøg på at kickstarte økonomien ved at fremrykke offentligeinvesteringer – blandt andet fremrykning af Landsbyggefon-dens midler – løfter aktiviteten i 2012.Imidlertid gælder, at de positive effekter kun rækker ind i2012. Det skyldes, at boligjobordningens midler reduceres fra2 mia. kr. i 2012 til 500 mio. kr. i 2013. Skaderne på grund afskybruddet må forventes at blive udbedret i løbet af 2012, ognybyggeriet af almene boliger vil falde markant, fordi de eks-traordinært mange projekter, der blev igangsat i 2011, afsluttes.Samtidig vil regeringens vækstinitiativer i 2013 mere end opve-jes af generelle finanspolitiske stramninger.

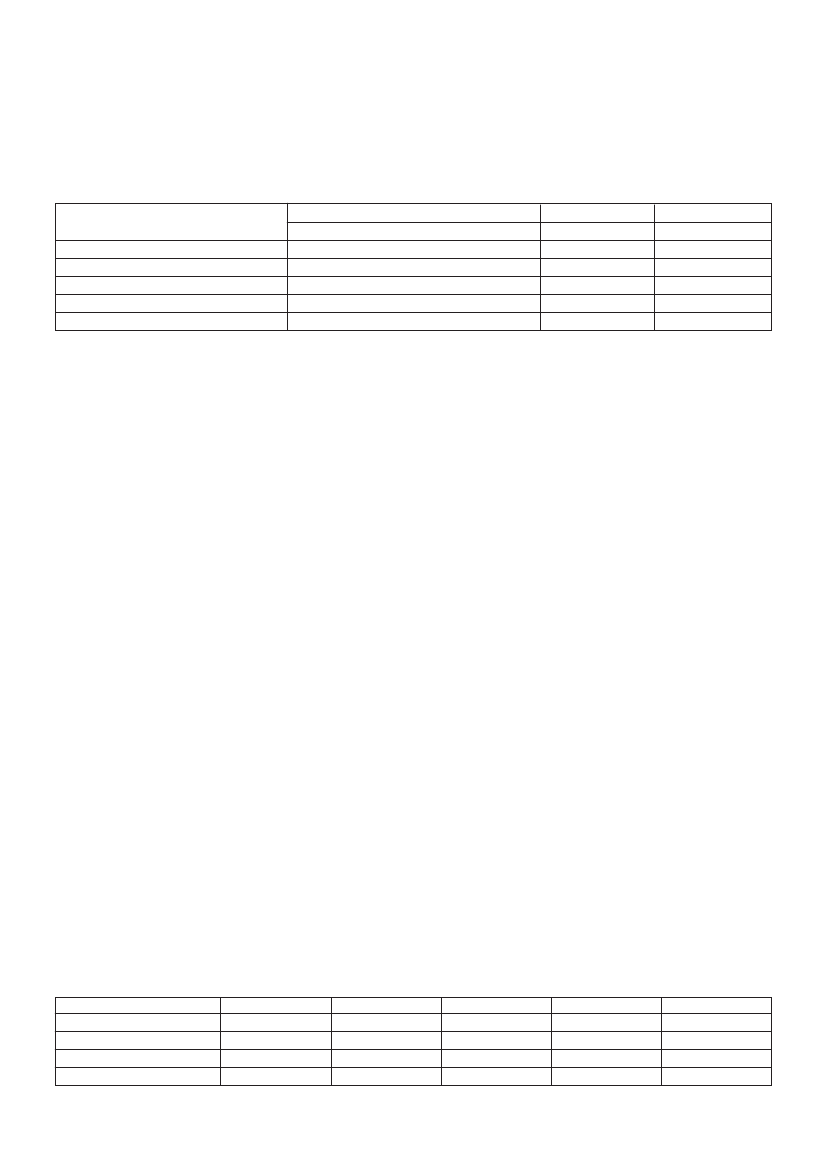

Tabel 2.2: Produktionsværdi i bygge- og anlægsbranchen (mia. kr., 2012 priser)Faktisk2008Produktionsværdi boligbyggeriProduktionsværdi erhvervsbyggeriProduktionsværdi offentligt byggeriProduktionsværdi anlægsaktivitetProduktionsværdi øvrig byggeaktivitet*Produktionsværdi bygge og anlæg i alt59,447,211,547,762,2228200948,730,912,649,758,6200,4201044,323,012,349,056,2184,7Skønnet201150,820,912,148,458,6190,8Prognose201252,520,914,149,659,5196,7201346,221,012,749,960,4190,2

Kilde:Dansk Byggeri, Konjunkturanalyse februar 2012* ”Øvrig byggeaktivitet” dækker over materialer købt af private (33,2 mia. kr. i 2011), uspecificeret professionel hovedreparation (24,7 mia. kr. i 2011) og software (0,7mia. kr. i 2011)

14/ Markedsstatistik 2012

I den positive retning trækker dog, at aktiviteten inden foranlæg vil være stigende som følge af de mange store anlægs-projekter – f.eks. metrobyggeri, Femern Bælt forbindelse, reno-vering af jernbanenettet og energiinvesteringer i vindmøller,el- og gastransmission m.m.Dansk Byggeri skønner, at de private husholdninger og er-hvervslivet også i 2012 og 2013 vil være tilbageholdende, ogderfor vil de ikke bidrage til en øget aktivitet.

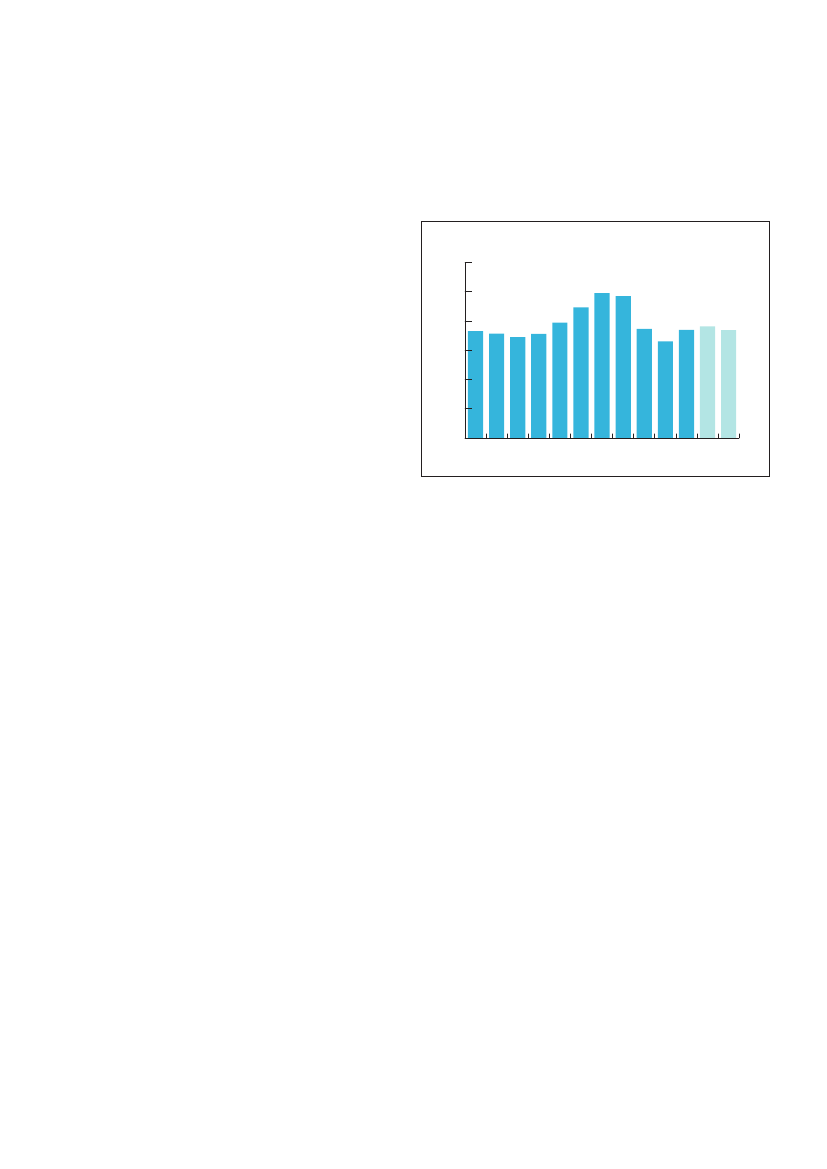

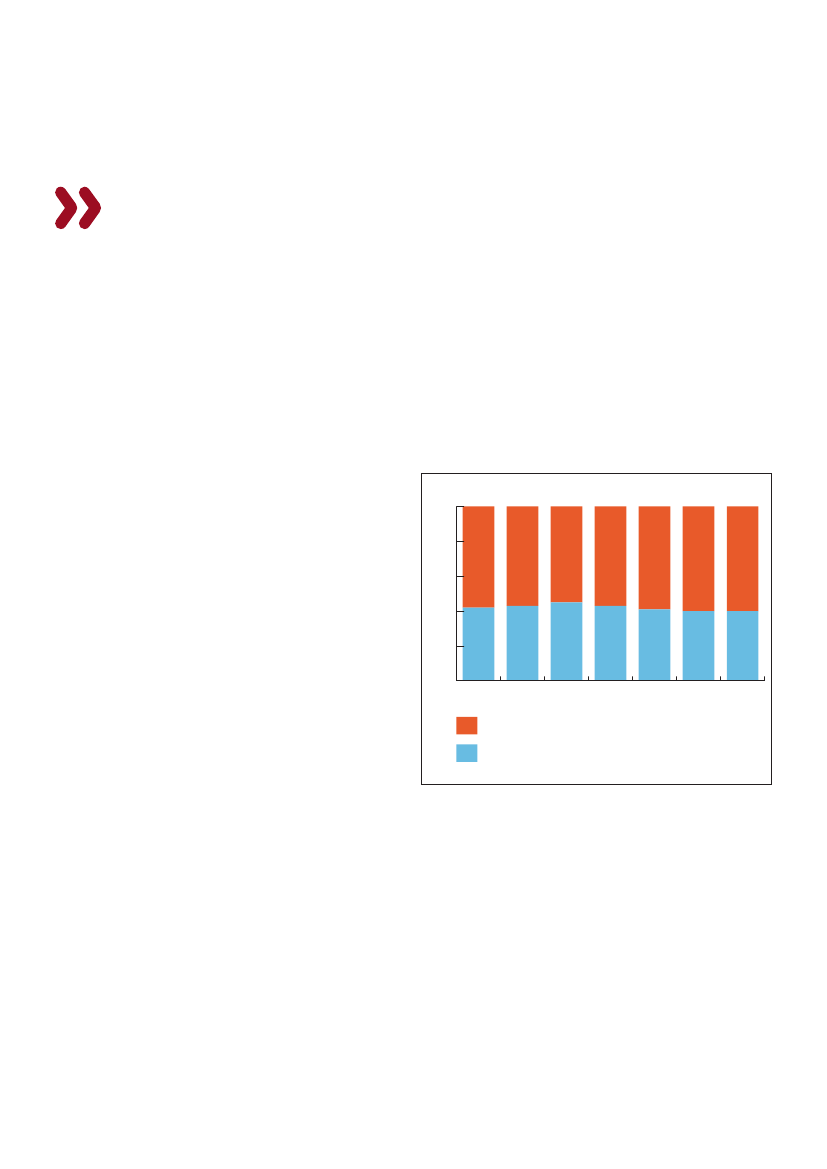

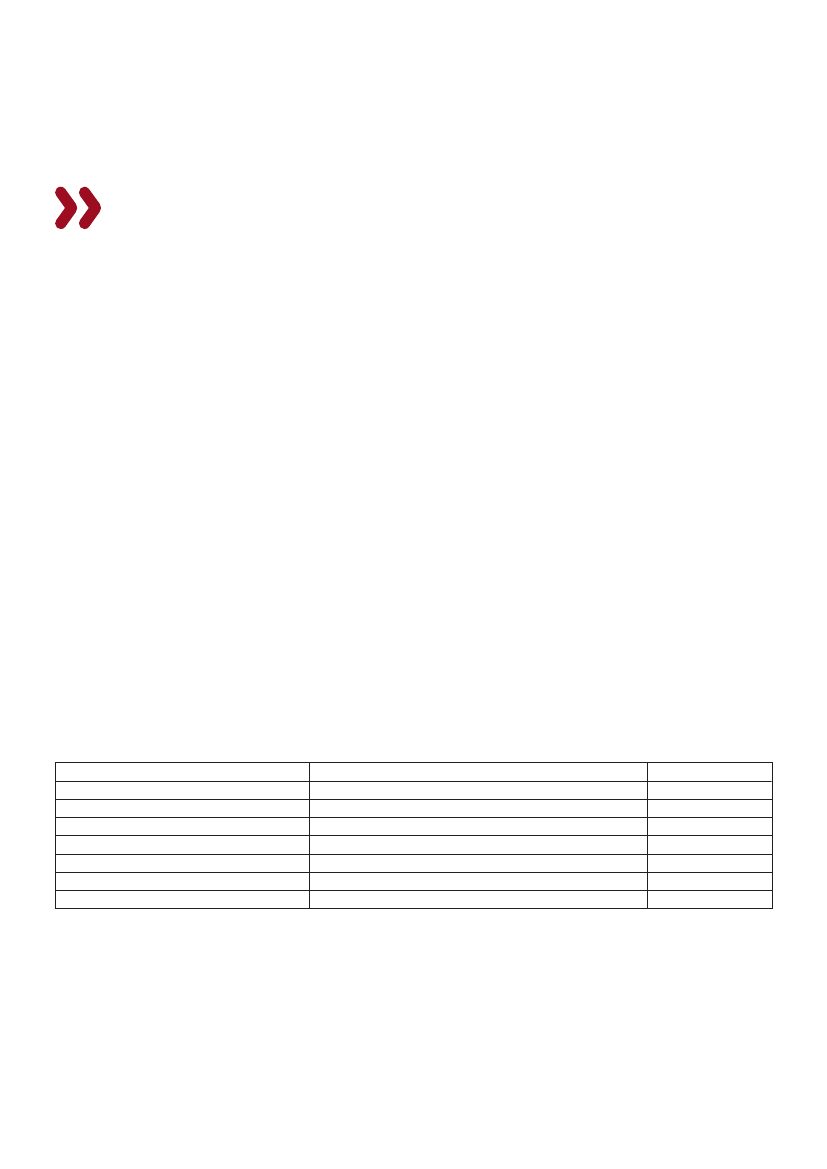

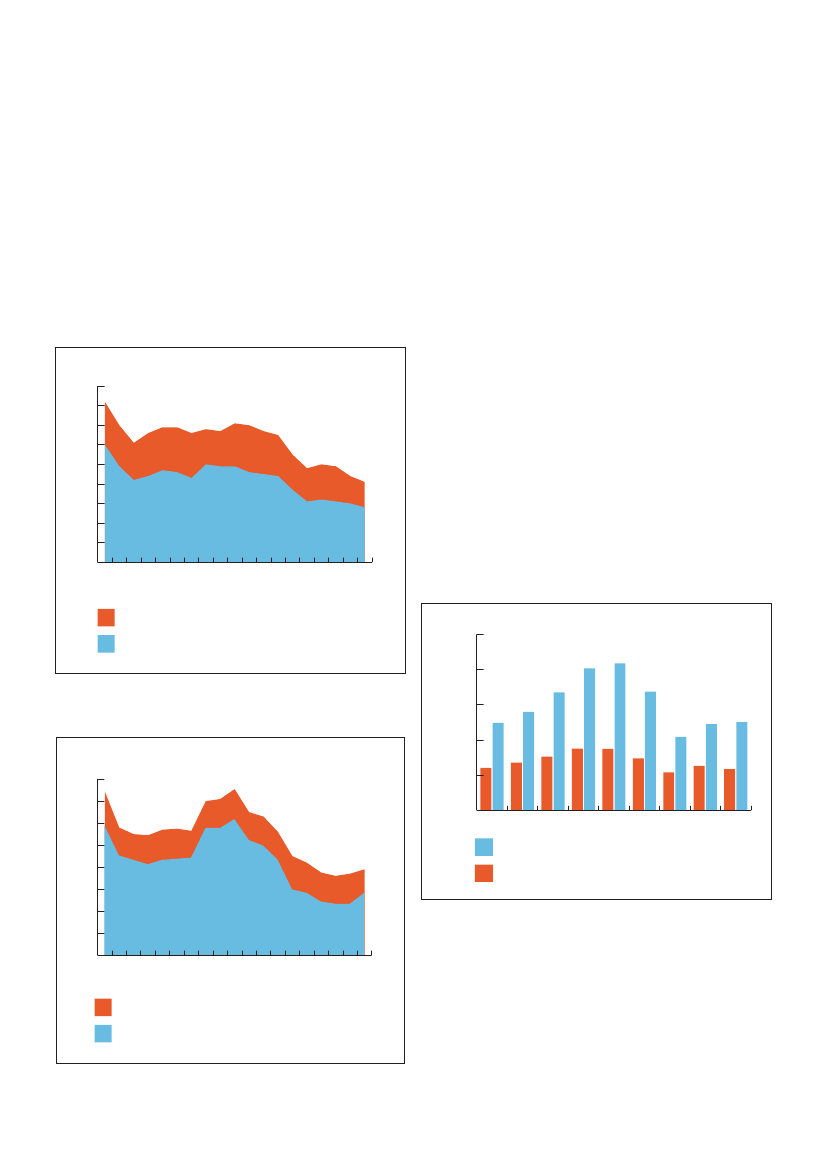

Figur 2.3: Salg i bygge- og anlægsbranchen(mia. kr., 2012 priser)Mia. kr.300250200150100500

2.3. STØRRE FREMGANG I SALGETBygge- og anlægsbranchens salg steg fra 165,1 mia. kr. i 2010til 184,8 mia. kr. i 2011. Stigningen var på 12 pct. og modsvarerfaldet fra 2009 til 2010.Dermed er salget i 2011 steget betydeligt mere end den be-regnede produktionsværdi, der steg 3,3 pct. (jf. afsnit 2.2.). Deter en markant vending i forhold til de to tidligere år, hvor faldet isalget har været 50 pct. større end faldet i produktionsværdien.Udviklingen kan sandsynligvis tages som udtryk for, at bygge-og anlægsbranchen igen har fået så meget gang i salget, at derikke længere produceres ”til lager”.Antages det, at udviklingen i bygge- og anlægsbranchenssamlede salg i 2012 og 2013 vil følge samme udvikling somDansk Byggeris skøn for produktionsværdien, vil bygge- og an-lægsbranchens salg stige med godt 3 pct. i 2012 og falde tilsva-rende i 2013. Derfor skønnes branchens salg at ligge på 190,5mia. kr. i 2012 og 184,3 mia. kr. i 2013.

2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013

Kilde:Danmarks Statistik og egne beregningerNote:Salget er baseret på indenlandsk salg.

Markedsstatistik 2012 /15

Aktiviteten i installations-branchenINSTALLATIONSBRANCHENS SALGsteg med 5,7 pct.i 2011. I alt solgte branchen for 41,1 mia. kr. Dermed oplevedebranchen fremgang for første gang siden 2008. Salget liggerdog fortsat 20 pct. under rekordomsætningen i 2008, hvorbranchen solgte for 51,4 mia. kr.ligt drevet frem af offentlige investeringer og de nye markeds-områder for energirenoveringer og vedvarende energi.Stigningen i salget fra 2010 til 2011 dækker over en stigningi vvs-branchen på 740 mio. kr. til et salg på 19,0 mia. kr. i 2011 –svarende til en stigning på 4,1 pct. I elbranchen lå salget i 2011på 22,1 mia. kr. – svarende til en stigning på 1,5 mia. kr. eller 7,1pct. i forhold til 2010.Udviklingen i installationsbranchen er dog ikke jævnt fordeltmellem branchens virksomheder.Den store salgsfremgang i årene fra 2003 til 2008 blev førstog fremmest skabt, fordi der kom flere store virksomheder, ogfordi de store virksomheder havde stigende omsætning. Såle-des steg det samlede salg med 72 pct. for virksomheder medet årligt salg over 30 mio. kr. (dvs. virksomheder i intervallerne”årligt salg mellem 30 og 60 mio. kr.” og ”årligt salg over 60 mio.kr.”) Til sammenligning steg salget blot 14 pct. for virksomhedermed et årligt salg under 30 mio. kr.Til gengæld var det også de store virksomheder, der blev hår-dest ramt af den økonomiske krise. Fra 2008 til 2010 faldt deressamlede salg med 32 pct. Til sammenligning faldt det samledesalg for virksomheder med en årlig omsætning under 5 mio. kr.kun med 10 pct.I 2011 var det igen de store virksomheder, der udmærkede sig.Således steg salget for virksomheder med et årligt salg over 30mio. kr. med 2,6 mia. kr., mens virksomheder med et salg under30 mio. kr. oplevede en tilbagegang i salget på sammenlagt 400mio. kr.Udviklingen i 2011 dækker over, at installationsbranchenkonsoliderer sig. Det betyder, at der bliver færre virksomheder– som til gengæld er større. Det bekræftes af, at antallet af virk-somheder i installationsbranchen er faldet fra 7.367 virksom-

3.1. SMÅ SKRIDT PÅ VEJ UD AF KRISEN2011 blev året, hvor installationsbranchen igen mærkede frem-gang. Efter to katastrofale år, hvor salget styrtdykkede, fikbranchen igen gang i aktiviteten. Omsætningen steg med 5,7pct. til 41,1 mia. kr.Da den økonomiske og finansielle krise ramte installations-branchen i 2009 faldt realværdien af branchens salg med 14pct. til 44,1 mia. kr. Nedgangen ramte el- og vvs-virksomheder-ne lige hårdt.I 2010 fortsatte krisen med uformindsket styrke. Dårlige talfor dansk og international økonomi fik forbrugerne til at holdepå pengene, og boligmarkedet og installationsbranchen led.Derfor fortsatte nedgangen i installationsbranchens salg, ogved årets udgang var branchens salg faldet med yderligere 12pct. til 38,9 mia. kr.I løbet af 2010 begyndte den finansielle uro dog at stilne af, ogder var tegn på, at troen på fremtiden igen begyndte at vendetilbage til Danmark og udlandet. Derfor var indgangen til 2011præget af en behersket optimisme. Årets første måneder vistetegn på en bedring på boligmarkedet. Boligpriserne steg, ogstore offentlige investeringer – blandt andet i det almene bolig-byggeri (jf. afsnit 2.1.) – fik aktiviteten i installationsbranchen tilat stige, så salget overraskede positivt.Selv da den finansielle uro vendte tilbage i midten af 2011fortsatte stigningen i installationsbranchens salg – hovedsage-

Note:I årets Markedsstatistik er de angivne tal for omsætning i installationsbranchen og den samlede bygge- og anlægsbranche baseret på det indenlandske salg. Detskyldes problemer med de eksportoplysninger, der indgår i momsindberetningerne for 2010. Derfor er Danmarks Statistik på nuværende tidspunkt ikke i stand til atopgøre danske virksomheders salg inklusiv eksport. For installationsbranchen udgør eksporten dog typisk kun 1-2 pct. af omsætningen. Derfor giver det indenlandskesalg et retvisende billede af aktiviteten i branchen

16/ Markedsstatistik 2012

heder i 2010 til 6.941 virksomheder i 2011 – et fald på 5,8 pct.Samlet er der derfor stor forskel på, hvordan installations-branchens virksomheder har oplevet de seneste år. Det fremgårogså af, at det kun er cirka halvdelen af branchens virksomhe-der, som oplever, at omsætningen i 2011 var lavere end i 2008.Modsat har 29 pct. haft stigende omsætning siden 2008, mens17 pct. har haft stabil omsætning (jf. figur 3.1.c.).Udviklingen i virksomhedernes omsætning dækker over vis-se regionale forskelle. Således oplyser 51 pct. af virksomheder-ne i Region Syddanmark og 48 pct. i Region Sjælland, at de harhaft faldende omsætning siden 2008. I Region Midtjylland ogNordjylland har 44 pct. haft faldende omsætning, mens kun 38pct. af virksomhederne i Region Hovedstaden har haft faldendeomsætning siden 2008.Også i forhold til udviklingen i omsætningen over det senesteår er der stor forskel på branchens virksomheder. Knap halv-delen af virksomhederne har haft en omsætningsstigning fra2010 til 2011, mens en fjerdedel har haft et fald i omsætningen.Andelen af virksomheder med faldende omsætning siden2008 er størst i elbranchen, hvor 47 pct. har oplevet et omsæt-ningsfald, mens det er 40 pct. af vvs-virksomhederne, som haroplevet et fald.

Figur 3.1.b: Vvs-branchens salg fordelt på virksom-hedsstørrelser (mia. kr., 2012 priser)Mia. kr.

2520151050

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

Skøn> 60 mio. kr.30 til 60 mio. kr.

15 til 30 mio. kr.5 til 15 mio. kr.0 til 5 mio. kr.

Kilde:Danmarks Statistik, og egne beregningerNote:Salget er baseret på indenlandsk salg.

Figur 3.1.a: Elbranchens salg fordelt påvirksomhedsstørrelser (mia. kr., 2012 priser)Mia. kr.

Figur 3.1.c: Andel af virksomheder i installations-branchen fordelt efter, om omsætning i 2011 er størreeller mindre end i henholdsvis 2008 og 2010

30252015

2008

29

17

45

9

5020032004200520062007200820092010201120122013

4%100Ved ikke

10

2010

44

26

26

0Større

20

40Samme niveau

60Mindre

80

Skøn> 60 mio. kr.30 til 60 mio. kr.

15 til 30 mio. kr.5 til 15 mio. kr.0 til 5 mio. kr.

Kilde:TEKNIQ, spørgeskemaundersøgelse primo 2012

Kilde:Danmarks Statistik, og egne beregningerNote:Salget er baseret på indenlandsk salg.

Markedsstatistik 2012 /17

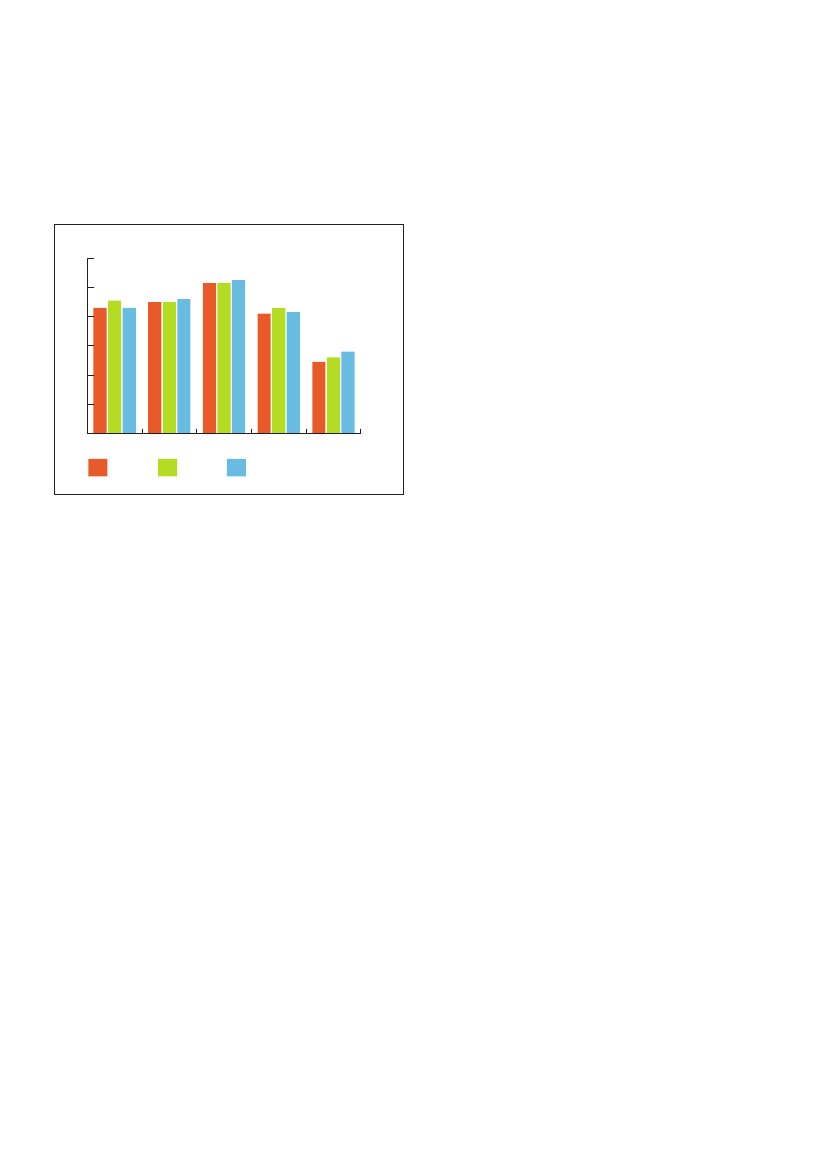

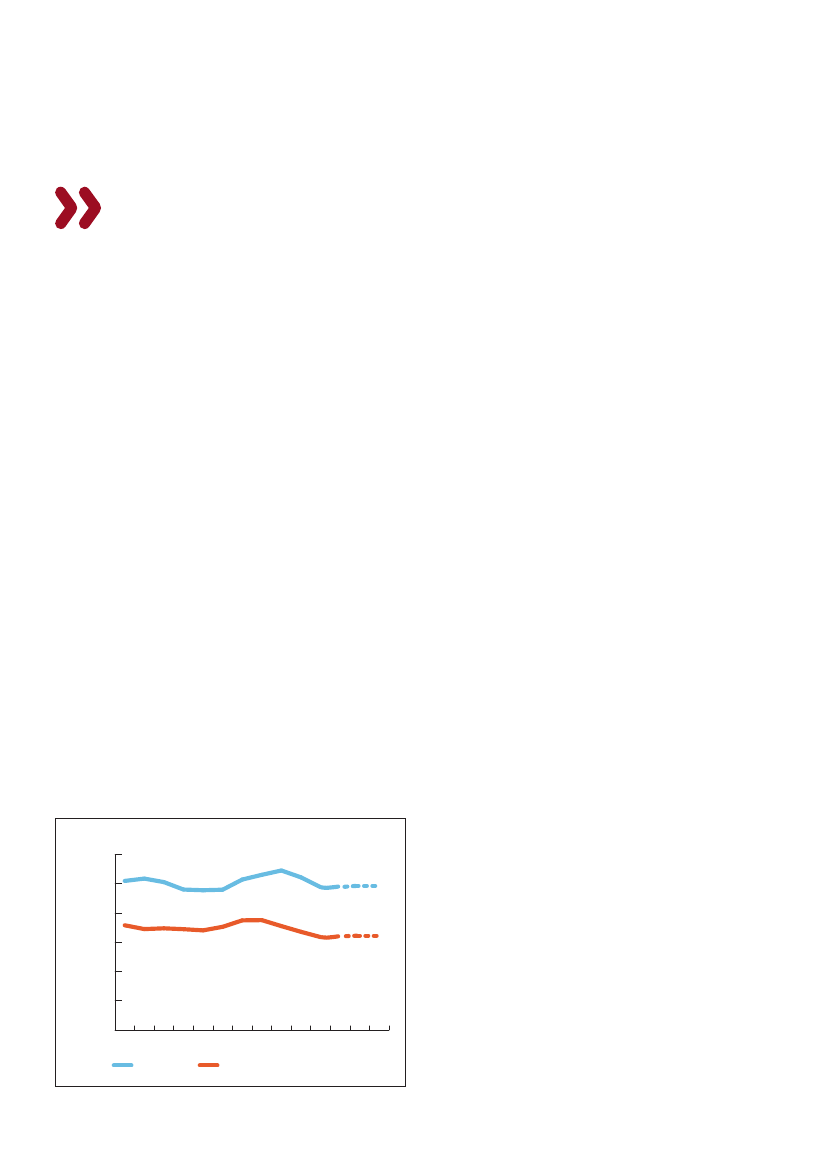

3.2. INSTALLATIONSBRANCHEN HALTEREFTERSammenlignet med omsætningen i 2004 har el- og vvs-bran-chen haft en lavere salgsfremgang end både den samlede byg-ge- og anlægsbranche og det samlede danske erhvervsliv.Realværdien af elbranchens salg ligger 1,7 pct. højere i 2011end i 2004, mens realværdien af vvs-branchens salg ligger 0,8pct. højere.Til sammenligning ligger realværdien af bygge- og anlægs-branchens salg 3,8 pct. højere, og salget for det samlede danskeerhvervsliv ligger 9,1 pct. højere i 2011 end i 2004.Selvom installationsbranchen har oplevet en pæn salgs-fremgang i 2011, halter installationsbranchen således efter deøvrige erhverv. Som nævnt i afsnit 2.3. har den samlede bygge-og anlægsbranche haft en stigning i salget på 12 pct. fra 2010til 2011. For det samlede danske erhvervsliv er omsætningen i2011 steget med 6,6 pct.

3.3. OMSÆTNING PR. MEDARBEJDERInstallationsbranchens salg pr. medarbejder er efter flere årsmarkant fald steget fra 2010 til 2011. Fremgangen skyldes, atbranchen har haft stigende salg, uden at der er ansat flere med-arbejdere. Årsagen hertil er sandsynligvis, at branchen fortsathar en overkapacitet af arbejdskraft, idet beskæftigelsen faldtmindre end omsætningen i årene fra 2008 til 2010. Såledesfaldt beskæftigelsen blot 10,5 pct. (jf. afsnit 6.1.), mens salgetfaldt med 24 pct.Når man ser på faldet i omsætning pr. medarbejder i perioden2008 til 2010, bør man være opmærksom på, at nedgangenikke kun skyldes en lavere produktion pr. medarbejder. En væ-sentlig årsag til det lavere niveau er, at branchen har været ramtaf ekstra hård priskonkurrence, som har reduceret betaling forden arbejdstid en medarbejder udfører. Medarbejderen kan så-ledes have produceret det samme, men salget har været laverepå grund af prisen. Det er ikke vurderingen, at denne effekt harhaft mærkbar betydning for udviklingen i 2011.Vvs-branchen har generelt en højere omsætning pr. medar-bejder end elbranchen. I 2011 omsatte vvs-branchen for 1,2 mio.kr. pr. medarbejder, mens elbranchen omsatte for 0,91 mio. kr.Forskellen skyldes grundlæggende, at vvs-branchen har et hø-jere materialeforbrug, og det kan derfor ikke tages som udtrykfor eventuelle effektivitetsforskelle mellem de to brancher.

Figur 3.2: Indeks over salg – opdelt på erhverv(løbende 12 måneders gennemsnit i faste priser)150140130120110100902008M062006M062009M062005M062007M062010M062008M122004M122006M122009M122005M122007M122011M062010M122011M12

Figur 3.3: Salg pr. ansat i installationsbranchen( i 1.000 kr., 2012-priser)1.000 kr.1.4001.3001.2001.1001.000900800700

Indeks

80

600

2005El

2006VVS

2007

2008

2009

2010

2011

VVS-salgBygge og anlæg

EL-salgSamlet erhvervslivKilde:Danmarks Statistik og egne beregningerNote:Salget er baseret på indenlandsk salg.

Kilde:Danmarks Statistik og egne beregningerNote:Salget er baseret på indenlandsk salg.

18/ Markedsstatistik 2012

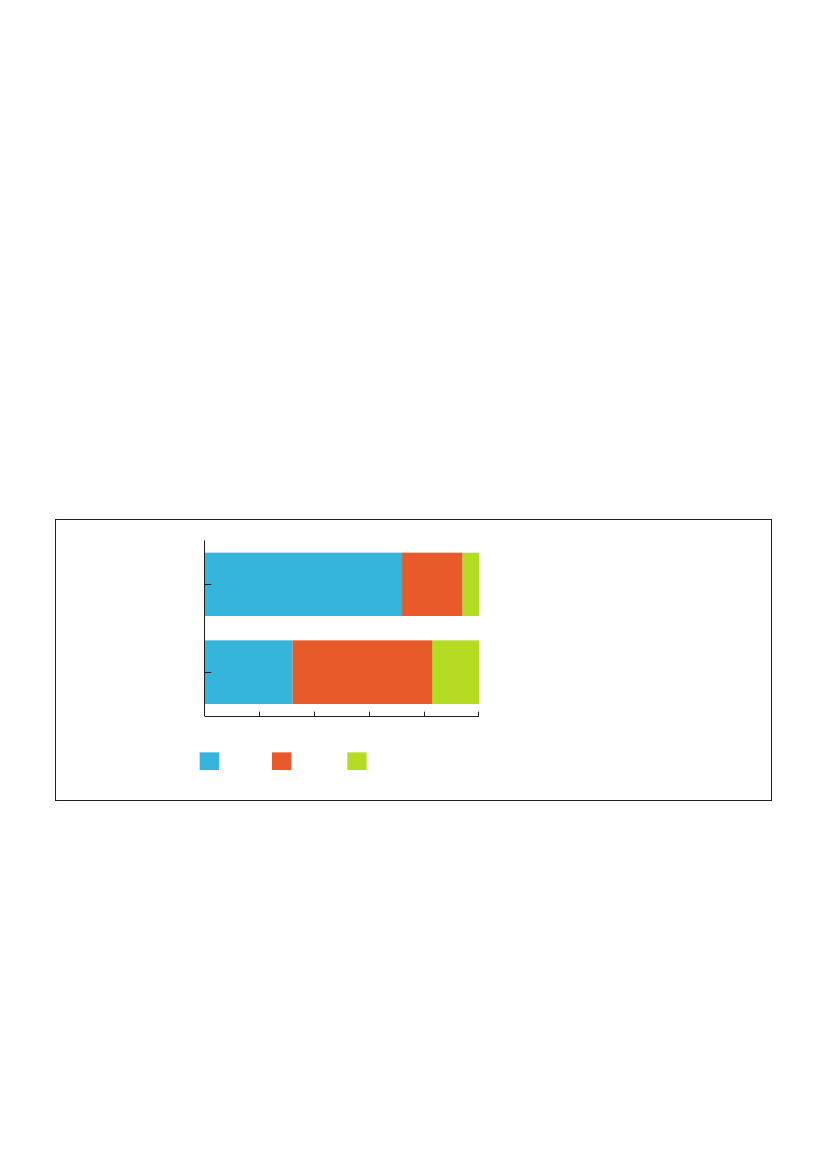

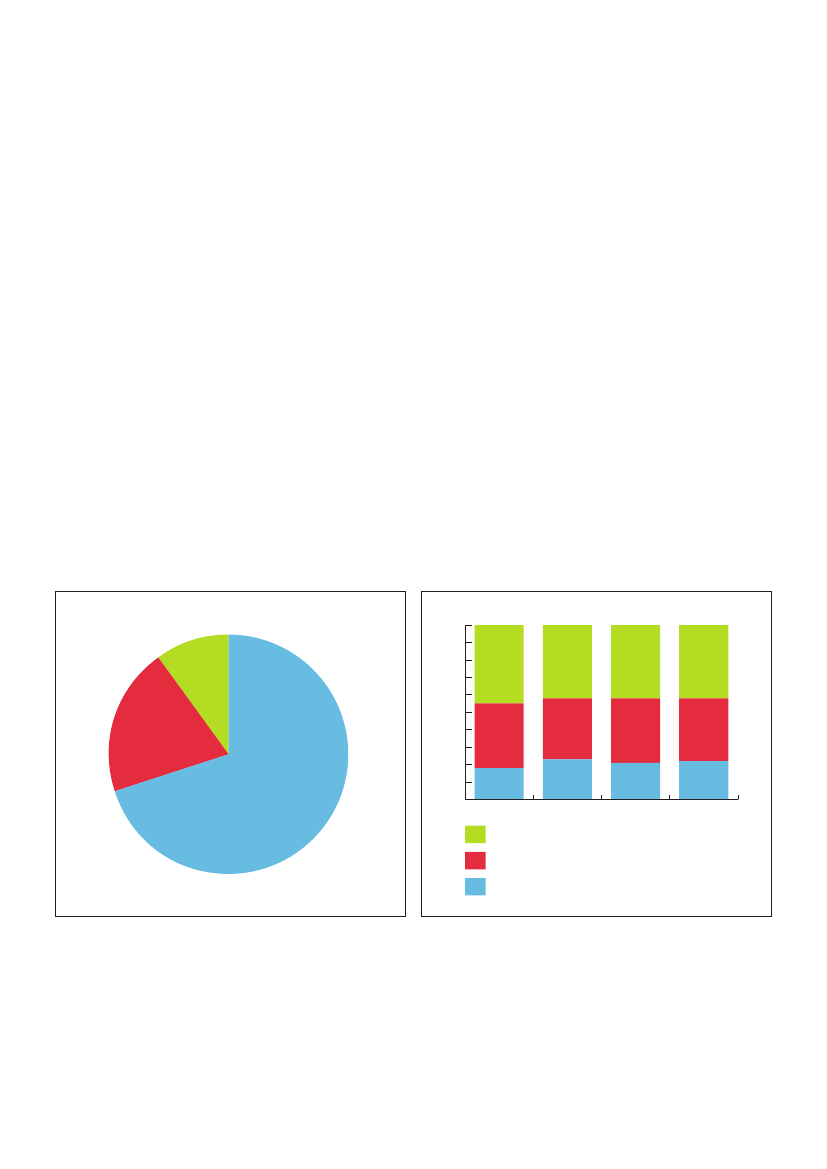

3.4. VIRKSOMHEDERNES FORVENTNINGTIL 2012 OG 2013Installationsbranchens virksomheder er overvejende positive,når de vurderer udsigterne for omsætningen i de kommende år.I 2012 forventer 32 pct. af virksomhederne, at omsætningen vilstige, mens 17 pct. forventer en lavere omsætning. 51 pct. for-venter uændret omsætning.Ser man 5 år frem i tiden er forventningerne endnu bedre.Hele 72 pct. af installationsbranchens virksomheder regnermed, at omsætningen om 5 år vil være større end i 2011. Kun 6pct. forventer, at omsætningen vil være mindre.Der er kun en beskeden forskel på forventningen i el- og vvs-branchen, dog er forventningerne i elbranchen lidt mere posi-tive.

Figur 3.4.1.a: Andel af virksomheder i installationsbranchen fordelt efter forventning til omsætningensudviling i forhold til 2011

Omsætning om 5 år

72

22

6

Omsætning det kommende år

32

51

17%

0

20

40

60

80

100

Større

Samme

Mindre

Kilde:TEKNIQ, spørgeskemaundersøgelse primo 2012

Markedsstatistik 2012 /19

Gennemsnittet for branchens forventninger til omsætnin-gen i 2012 – vægtet efter virksomhedsstørrelse – viser en for-ventet stigning i omsætningen på 1,6 pct. i 2012. Det dækkerover en forventet stigning i elbranchens salg på 2,2 pct., mensvvs-branchen forventer en beskeden stigning på 0,6 pct.Med en forventet inflation på 1,9 pct. svarer det til, at instal-lationsbranchens virksomheder forventer en omsætning, derkun lige fastholder realværdien i forhold til omsætningen i2011.

3.5. TEKNIQS VURDERING FOR 2012 OG2013De kommende år byder på fortsatte udfordringer for installati-onsbranchen. Ganske vist tyder meget på, at dansk økonomi er ibedring. Men den store usikkerhed omkring verdensøkonomiener i bedste fald med til at holde væksten nede. I værste fald kandansk økonomi – og dermed installationsbranchen - blive truk-ket ud i endnu en krise.Umiddelbart taler mest dog for, at Danmark og de danskeinstallationsvirksomheder kan se frem til et par år i beske-denhedens tegn. Tilliden vil være beskeden, væksten vil værebeskeden, forbruget vil være beskedent, og fremgangen for in-stallationsbranchen vil være beskeden.Men for de fleste nøgletal gælder, at pilen peger op frem forned.Nybyggeriet fortsætter med at stige beskedent i 2012. Detskyldes de store investeringer i alment boligbyggeri. Den øvrigeaktivitet inden for nybyggeri er fortsat faldende. Aktivitetenser dog ud til at stabilisere sig i 2013 – men på et historisk lavtniveau, og der er ikke umiddelbart tegn på fremgang. Dog vil destore investeringer i sygehusbyggeri have en tiltagende positiveffekt på aktiviteten fra 2013 og frem til 2020.Aktiviteten inden for service/reparation/vedligeholdelse sti-ger i både 2012 og 2013. I den positive retning trækker et øgetfokus på energieffektivisering og vedvarende energi. Samti-dig sker en langsom optøning af det private ejendomsmarked.Regeringens vækstinitiativer og fremrykning af offentlige in-vesteringer skaber ligeledes vækst. Ligesom den kommendeenergihandlingsplan må forventes at løfte installationsbran-chens aktivitet mærkbart. Fra 2013 bremses fremgangen dogaf en stram finanspolitik, der lægger snærende bånd på det of-fentlige forbrug.Samlet skønner TEKNIQ, at installationsbranchens salg stigeri 2012 og fastholder niveauet i 2013, hvor et massivt fald i akti-viteten inden for almene boliger kun lige opvejes af øget aktivi-tet på privatmarkedet.TEKNIQ skønner, at installationsbranchens salg vil ligge på42,2 mia. kr. i både 2012 og 2013 – svarende til en stigning i re-alomsætningen på 1,1 mia. kr. i forhold til 2011. En stigning på2,7 pct.Selvom elbranchen har haft en større salgsfremgang endvvs-branchen i 2011, skønnes udviklingen i de kommende år atvære identisk for de to brancher. Historisk set har el- og vvs-branchens salg udviklet sig identisk, og det vurderes derfor, atdet også vil være tilfældet i 2012 og 2013.Elbranchens omsætning skønnes at stige med 600 mio. kr. i2012 til 22,7 mia. kr. Vvs-branchens omsætning stiger med 500mio. kr. i 2012 til en omsætning på 19,5 mia. kr. I 2013 fastholdesomsætningen i begge brancher.TEKNIQs skøn bygger på en række forudsætninger:

Figur 3.4.1.b: Andel af virksomheder i installations-branchen fordelt efter forventning til omsætning i2012 (Ændring i pct., 2012 i forhold til 2011)%6050403020101-3 %7-9 %10-20 %21-30 %4-6 %-21 til -30 %-10 til -20 %-4 til -6 %mindre end 30 %Over 30 %-7 til-9 %-1 til -3 %0%

0

Kilde:TEKNIQ, spørgeskemaundersøgelse primo 2012

20/ Markedsstatistik 2012

Aktiviteten inden for nybyggeri og tilbygning er stigende i2012, men falder i 2013. En ekstraordinær høj aktivitet indenfor det almene boligbyggeri (jf. afsnit 2.1.), skaber aktivitets-fremgang i nybyggeriet i både 2011 og 2012. Men i 2013 er ho-vedparten af den ekstraordinære aktivitet afsluttet. Sammeudvikling ses inden for offentligt byggeri. Regeringens forsøgpå at kickstarte dansk økonomi har øget byggeaktiviteten indenfor offentlige bygninger i 2011 og 2012. Men fra 2013 vil denstramme finanspolitik medføre at nybyggeriet dæmpes – dogdæmpes faldet af en stigning i anlægsaktiviteten. Derfor falderden samlede aktivitet inden for nybyggeri – trods en begynden-de vending på det private boligmarked i løbet af 2013.Samlet skønnes installationsbranchen at have en stigning isalget inden for nybyggeri/tilbygning på 500 mio. kr. fra 2011 til2012 og et tilsvarende fald i 2013. I 2013 vil branchens aktivitetderfor falde til samme niveau som i 2011 – svarende til 16,5 mia.kr.Markedet for service/reparation/vedligeholdelse er stigendei både 2012 og 2013.Fremgangen skyldes dels, at de private virksomheder oghusholdninger har været tilbageholdende med at bruge pengei de foregående tre år. Derfor er der efterhånden en opsparetmængde af renoveringsopgaver, som må forventes at bliveigangsat i takt med, at dansk og international økonomi stabili-seres. Det må dog forventes, at der vil gå flere år, før optimismenfor alvor vender tilbage. På kort sigt er der derfor kun tale om enbeskeden vending.Samtidig vil en øget omkostningsbevidsthed dog være medtil at booste markedet for f.eks. intelligente bygningsinstallatio-ner og styring og automatik i industrien.Fremgangen på markedet for service/reparation/vedlige-holdelse skabes desuden af et fortsat stigende fokus på ener-gieffektivisering og vedvarende energi. Blandt andet vil frem-rykningen af landsbyggefondens midler skabe en betydeligaktivitet inden for energieffektivisering af de almennyttige bo-liger. Samtidig viser en analyse udarbejdet for TEKNIQ , at rege-ringens energimål kan give en meraktivitet til branchen på optil 5 mia. kr. årligt frem mod 2020. Sandsynligvis skal man doghen i slutningen af 2013, før branchen for alvor kan mærke eneffekt af klimamålene og den nye energiaftale, som regeringenforventes at indgå i løbet af foråret 2012. En aftale, der sand-synligvis vil medføre massive investeringer på energiområdet– herunder vedvarende energi.I forbindelse med energieffektiviseringstiltag vil det ogsåvære forventeligt, at der vil komme fokus på indeklimaområdet– som f.eks. ventilation.Derfor skønnes omsætningen for service/reparation/vedli-geholdelse at stige med 700 mio. kr. i 2012 til en omsætning på25,2 mia. kr. og en yderligere stigning på 500 mio. kr. til 25,7 mia.kr. i 2013.

Set over perioden siden årtusindskiftet har udviklingen i el-branchens salg været stort set identisk med udviklingen i vvs-branchens. Den identiske udvikling er ikke overraskende, efter-som de to brancher er tæt knyttet til hinanden. Derfor skønnesbrancherne også at have identisk udvikling i 2011 og 2012.Fremadrettet er der i bygge- og anlægsbranchen en tendenstil, at installationsbranchens ydelser vil fylde mere – behovetfor tekniske løsninger er stigende. Tendensen betyder, at instal-lationsbranchens kan tillade sig at se mere positivt på fremtidenend den øvrige del af bygge- og anlægsbranchen – både når detgælder nybyggeri og service/reparation/vedligeholdelse.IndustrienFremtidsudsigterne for dansk industri er svære at spå om. Er-hvervslivet er presset af dårlig konkurrenceevne, men samtidighar eksporten overrasket positivt i 2011, og der er tegn på, at deigangværende overenskomstforhandlinger ender med en løn-udvikling, der vil give dansk erhvervsliv et fornuftigt udgangs-punkt for de kommende år. Derfor kan man tillade sig at se på2012 og 2013 med en forsigtig optimisme.I årene fra 2000 til 2008 nød dansk industri godt af en eks-portstigning på 50 pct. Samtidig sikrede et højt indenlandsk pri-vatforbrug en høj efterspørgsel efter danske varer. Den øgedeaktivitet fik industrivirksomhederne til at udvide produktions-apparatet. Efter nedgangen i dansk og international økonomisidder de fleste virksomheder derfor med et overskud i produk-tionskapaciteten. Derfor har industriens behov for nybyggeri/tilbygninger været begrænset i de foregående år, og behovetvil også være minimalt i de kommende år. Dog oplever enkeltebrancher vækst og behov for udvidelse af produktionen. Detgælder f.eks. for medicinalindustrien. Modsat er landbrugethårdt ramt af en stor gældsbyrde, og det må forventes, at land-brugets investeringslyst vil fortsætte med at falde i de kom-mende år.Derfor skønnes industriens behov for nybyggeri/tilbygningat være faldende i 2012. Også i 2013 vil aktiviteten være falden-de, hvilket skyldes en fortsat nedgang i landbruget.Den øgede eksport og en beskeden stigning i privatforbrugetvil til gengæld medføre en øget industriproduktion. Derfor vilefterspørgslen efter installationsbranchens ydelser inden forservice/reparation/vedligeholdelse stige i 2012 og 2013. Detskyldes dels en stigende produktion, dels også at industrien harværet tilbageholdende med investeringer i de seneste tre år.Der er derfor oparbejdet et vedligeholdelsesbehov. Samtidig vilden skærpede konkurrence fra udlandet betyde, at industriener tvunget til at fokusere på effektivitet. Derfor vil installations-branchens ydelser inden for f.eks. energieffektivisering, intel-ligente bygningsinstallationer og styring og automatik oplevestigende efterspørgsel.I 2012 skønnes nedgangen i nybyggeriet at opveje den ak-tivitetsstigning, der vil komme inden for service/reparation/Markedsstatistik 2012 /21

vedligeholdelse. Derfor skønnes installationsbranchens salgved industrivirksomheder at fastholde niveauet på 10,3 mia. kr.i 2012. I 2013 skønnes kun en beskeden nedgang i nybyggerietsamtidig med, at aktiviteten inden for service/reparation/vedli-geholdelse stiger. Derfor øges installationsbranchens salg med200 mio. kr. til 10,5 mia. kr.ErhvervsejendommeMarkedet for erhvervsejendomme er fortsat ramt af et over-skud af ejendomme. Det lægger en betydelig dæmper på akti-viteten inden for nybyggeri og tilbygning. En andel af de ledigelokaler vurderes dog at være af så lav kvalitet, at de ikke leverop til dagens krav til tidssvarende arbejdspladser. Derfor vil derogså i de kommende år være behov for en vis aktivitet inden fornybyggeriet og/eller hovedreparationer. Derfor skønnes kun enbeskeden nedgang i nybyggeriet i 2012. I 2013 skønnes aktivi-teten at fastholde niveauet.Samtidig vil aktiviteten inden for service/reparation/vedlige-holdelse være stigende. Som for industrien er det særligt tiltag,der kan være med til at forbedre effektiviteten eller forholdenefor medarbejderne, der vil drive fremgangen. Derfor vil installa-tionsbranchens ydelser inden for f.eks. energieffektivisering ogindeklima være efterspurgte. Samtidig er der også en udskudtpukkel af renoveringsopgaver, som må forventes at blive ud-bedret i de kommende år.I 2012 skønnes installationsbranchens samlede aktivitet in-den for erhvervsbygninger derfor at fastholde salget fra 2011på 9 mia. kr. I takt med, at nybyggeriet ikke trækker aktivitetenned, forventes installationsbranchens salg at stige i 2013 somfølge af stigende omsætning inden for service/reparation/ved-ligeholdelse. Derfor vil aktiviteten stige med 200 mio. kr. i 2013til 9,2 mia. kr.BoligejendommeMarkedet for boligejendomme er ligeledes hårdt ramt af ledigkapacitet. Samtidig ligger antallet af bolighandler på et historisklavt niveau, fordi markedet er præget af faldende boligpriser oggenerel pessimisme. Derfor er investeringslysten til at byggenye boliger meget begrænset.Modsat trækker den ekstraordinært store aktivitet inden foralment boligbyggeri, hvor antallet af påbegyndte byggerier ermere end fordoblet fra 2010 til 2011 (jf. afsnit 2.1.). Det gavneraktiviteten i 2012. I 2013 er de fleste projekter afsluttet – derkan dog være en lille restaktivitet, fordi installationsbranchenligger sidst i byggeprocessen. Det kan dog ikke forhindre, at ak-tiviteten inden for det almene boligbyggeri vil være faldende i2013.Samlet skønnes nybyggeriet af boligejendomme derfor atstige i 2012, men falde i 2013.Til gengæld er der lysere udsigter for aktiviteten inden forservice/reparation/vedligeholdelse.22/ Markedsstatistik 2012

Generelt lægger det lave hussalg en dæmper på den privateefterspørgsel inden for service/reparation/vedligeholdelse ibåde 2012 og 2013. Samtidig er den beskedne lønudvikling oget fortsat presset arbejdsmarked med til at mindske investe-ringslysten.Til gengæld trækker en række andre faktorer i den positiveretning. Derfor skønnes installationsbranchens samlede salginden for service/reparation/vedligeholdelse at stige i 2012 ogfastholde niveauet i 2013.Dels gør den rekordlave rente det særligt fordelagtigt at fore-tage boliginvesteringer. Dels vil der være stigende fokus påenergieffektivisering og vedvarende energi. Det skyldes blandtandet, at høje oliepriser og et forventet lovkrav om udfasningaf oliefyr fremmer markedet for rentable investeringer i ener-gieffektivisering og vedvarende energi. Derfor står markedetfor vedvarende energiløsninger foran et stort boom, hvor f.eks.solceller er ved at være så billige, at de kan være et godt investe-ringsobjekt for en almindelig husstand.Også det kommende lovpligtige eleftersyn ved hushandlervil øge aktiviteten i branchen. Selve markedet for eleftersynetskønnes at udgøre 50-100 mio. kr. årligt. Men eleftersynet vilhave endnu større effekt i forhold til reparationsopgaver, fordihuskøberne bliver gjort opmærksom på eventuelle fejl i elinstal-lationerne. Markedspotentialet skønnes at ligge omkring 1 mia.kr. årligt.I 2012 vil det desuden særligt være regeringens vækstinitia-tiver, der trækker aktiviteten op. For at fastholde beskæftigel-sen i bygge- og anlægsbranchen har regeringen fremrykket enrække offentlige investeringer. Blandt andet er der fremrykketfor 5,5 mia. kr. af Landsbyggefondens investeringsramme til2011. Investeringsrammen udgør herefter samlet 10.640 mio.kr. i 2011 og 2.640 mio. kr. i 2012, mens den i perioden 2013-2016 vil være på 1.890 mio. kr. årligt. Det vil skabe en stor akti-vitetsstigning i 2012, men også række ind i 2013.Et andet vækstinitiativ fra regeringen er etablering af bolig-jobordningen. Ordningen er i 2012 bevilget midler for 2 mia. kr.Fra 2013 ændres ordningen, så der kun gives tilskud til ener-girenovering. Samtidig sænkes bevillingen til 500 mio. kr. Detskønnes, at effekten for installationsbranchens aktivitet vilvære uændret, når den nye ordning indføres. Det skyldes, atordningen målrettes installationsbranchens ydelser, men sam-tidig reduceres midlerne til en fjerdedel.Aktiviteten inden for service/reparation/vedligeholdelse villigeledes være påvirket positivt af fortsatte reparationsopgaversom følge af regnskyllet i sommeren 2011. Den positive effektvil dog kun række ind i første halvår af 2012.Samlet skønnes aktiviteten inden for boligejendomme at sti-ge med 500 mio. kr. i 2012. Som følge af nedgangen i nybygge-riet vil aktiviteten i 2013 falde med tilsvarende 500 mio. kr., såaktiviteten ender på niveau med 2011 – svarende til 8,6 mia. kr.

Offentlige ejendommeAktivteten inden for nybyggeri af offentlige bygninger erpræget af to modsatrettede tendenser.Det store underskud på de offentlige budgetter medfører enstram finanspolitik i de kommende år.I modsat retning trækker regeringens vækstinitiativer, derhar til formål at kickstarte dansk økonomi. Kickstarten betyderblandt andet, at regeringen har accepteret, at kommuner ogregioner overskrider rammen fra økonomiaftalen, der blev ind-gået i juni 2011. Således omfatter regionernes budgetter inve-steringer for ca. 1,8 mia. kr. mere end forudsat i økonomiaftalen,mens kommunernes budgetter for 2012 indeholder investerin-ger for ca. 4,9 mia. kr. mere end forudsat. Merinvesteringerneskal blandt andet ses i lyset af, at låneadgangen for kvalitets-fondsprojekter (dagtilbud, folkeskole, ældreområdet mv.) blevudvidet med 1,7 mia. kr. Herudover har kommunerne budget-teret merinvesteringer for 3,2 mia. kr. i 2012, som ud over in-vesteringer på kvalitetsfondsområder omfatter veje, cykelstiermv. Det forventes, at den store stigning i de kommunale og re-gionale investeringer vil løbe ind i 2013, og således også holdeaktiviteten oppe i 2013.Derfor skønnes en stigning i salget inden for offentlige ejen-domme på 400 mio. kr. i 2012 – til et salg på 8,6 mia. kr. I 2013må det dog forventes, at finanspolitiske stramninger vil haveen negativ effekt på den offentlige investeringsramme. Derforskønnes aktiviteten at falde. På grund af de allerede udmøntedeinvesteringer og et øget fokus på energirenoveringer, vil aktivi-teten dog kun falde med 300 mio. kr. til 8,3 mia. kr. – altså stadigover niveauet i 2011.AnlægAktiviteten inden for anlægsbyggeri vil være stigende i dekommende år. Det skyldes allerede projekterede opgaver såsomFemern Bælt-forbindelsen, Metro-cityringen og renovering afvej- og jernbanenettet. For de fleste projekter gælder, at de harværet i gang så længe, at der nu også begynder at blive skabten mærkbar aktivitet inden for installationsbranchens område.

Samtidig vil der blive foretaget en række store investeringeri energiforsyningen. Ifølge de nuværende planer bliver der in-vesteret godt 25 mia. kr. i el- og gastransmissionsnettene fremmod 2020. Regeringen er desuden i gang med at få en energi-aftale forhandlet på plads. En aftale, som skal gøre Danmarkuafhængig af olie, kul og gas i 2050 og få mere end halvdelenaf energiforbruget dækket ind af vindkraft i 2020. Aftalen vilbetyde massive investeringer i forsyningsnettet og vil sand-synligvis også medføre en række tilskudsmuligheder, der skalmotivere de enkelte husholdninger til at energieffektivisere ogetablere vedvarende energianlæg. En analyse udarbejdet forTEKNIQ viser, at regeringens energimål kan give en merakti-vitet til branchen på op til 5 mia. kr. årligt frem mod 2020. Detmå dog forventes, at energimålene først vil have betydning forbranchens aktivitet fra 2013 – og at effekten vil være stigende iårene frem mod 2020.Samlet skønnes installationsbranchens aktivitet inden foranlæg at stige i både 2012 og 2013. Sammenlignet med 2011 vilaktiviteten i 2012 stige med 300 mio. kr. til 5,2 mia. kr. I 2013 vilaktiviteten stige med yderligere 400 mio. kr. til 5,6 mia. kr.

Tabel 3.5: Skøn over installationsbranchens aktivitetsudvikling opdelt på produktområder og arbejdets art2012Nybyggeri/tilbygningBoligejendomErhvervIndustriOffentligAnlægI alt+--+++Service/reparation/vedligeholdelse++++++I alt+00+++Nybyggeri/tilbygning-0--+-2013Service/reparation/vedligeholdelseI0++-++I alt-++-+0

Kilde:TEKNIQ.Note:”+” angiver en stigning, ”-” angiver et fald og ”0” angiver et stabilt niveau.

Markedsstatistik 2012 /23

Installationsbranchensomsætning opdeltpå markedsområderI DETTE AFSNITbeskrives installationsbranchens omsæt-ning fordelt på markedsområder. Dels angives et skøn over om-rådernes størrelse, og dels angives et skøn over den forventedeudvikling i henholdsvis det kommende år (2012) og 5 år frem.Afsnittet er baseret på en spørgeskemaundersøgelse foreta-get ultimo januar 2012 blandt TEKNIQs medlemmer. Spørgeske-maet er udsendt til alle TEKNIQs medlemsvirksomheder meden registreret e-mailadresse. I alt blev der udsendt 2.601 spør-geskemaer. Heraf besvarede 30,1 pct. skemaets første spørgs-mål, og 25,5 pct. besvarede det sidste spørgsmål.Figur 4.2: Omsætning* i installationsbranchen– arbejdets art%1008058604042200434543414040575557596060

4.1. NYE MARKEDER VINDER FREMTEKNIQs spørgeskemaundersøgelse bekræfter billedet af enbranche, hvor fremgangen på nye markedsområder efterhån-den opvejer tilbagegangen på andre.Installationsbranchen har haft nogle hårde år, men i 2011 op-levede branchen igen vækst. En vækst, der i høj grad skyldesøget aktivitet inden for offentligt byggeri, energieffektiviseringog vedvarende energi. I modsat retning trækker en fortsat be-skeden aktivitet inden for det private bolig- og erhvervsbyggeri.I 2012 forventes aktiviteten at stige yderligere. Branchensvirksomheder har positive forventninger til alle markedsom-råder. Således forventer virksomhederne stigende omsætninginden for både service/reparation/vedligeholdelse og nybyg-geri/tilbygning. Men også inden for hver enkelt bygningstypeog hvert enkelt produktområde har virksomhederne positiveforventninger.

2005

2006

2007

2008

2009

2010

2011

Service, reparation og vedligeholdelseNybyggeri og tilbygning

Kilde:TEKNIQ, spørgeskemaundersøgelser 2006-2012*Vægtet efter virksomhedsstørrelse

4.2. FORDELING AF OMSÆTNINGEN –ARBEJDETS ARTI 2011 fordelte omsætningen i installationsbranchen sig med 40pct. til nybyggeri/tilbygning og 60 pct. til service/reparation/vedligeholdelse. Det var samme andel som i 2010. Det ser såle-des ud til, at nybyggeriets markedsandel er stabiliseret efter athave været faldende fra 45 pct. i 2007 til 40 pct. i 2010.Udviklingen dækker over en fortsat nedgang i nybyggerietinden for private ejendomme. Nedgangen opvejes dog af en24/ Markedsstatistik 2012

markant stigning i nybyggeriet inden for det almene boligbyg-geri (jf. afsnit 2.1.)Mens elbranchen henter 39 pct. af omsætningen inden fornybyggeri og tilbygning, henter vvs-branchen 42 pct. Der ersåledes kun en beskeden forskel på de to brancher.4.2.1. Installationsbranchens forventninger tilfremtidenInstallationsbranchens virksomheder forventer stigende om-sætning inden for både service/reparation/vedligeholdelse ognybyggeri/tilbygning.I 2012 forventer 48 pct. af branchens virksomheder, at om-sætningen inden for service/reparation/vedligeholdelse villigge over omsætningen i 2011. Kun 6 pct. forventer faldendeomsætning.Inden for nybyggeri/tilbygning er det 33 pct. af virksomhe-derne, der forventer stigende omsætning. Også her er det enbetydeligt mindre andel (22 pct.), der forventer lavere omsæt-ning.Der er kun en beskeden forskel på forventningerne i el- ogvvs-branchen.Forventningerne til omsætningen er også positive på et 5-årssigt. Således forventer 74 pct. af virksomhederne stigende om-sætning inden for service/reparation/vedligeholdelse. Inden for

Figur 4.2.1: Forventninger til omsætning - arbejdets artOmsætning detkommende år

Nybyggeri og tilbygning 4Service, reparation ogvedligeholdelseNybyggeri og tilbygningService, reparation ogvedligeholdelse0

293753532040

4546

15

111121

Omsætningom 5 år

3023%6080100

Stor stigning

Lille stigning

Uændret

Lille fald

Stort fald

Kilde:TEKNIQ, spørgeskemaundersøgelse primo 2012Virksomheder, der har svaret ”ved ikke” eller ”har ingen omsætning” er frasorteret

Markedsstatistik 2012 /25

nybyggeri/tilbygning forventer 64 pct. stigende omsætning.

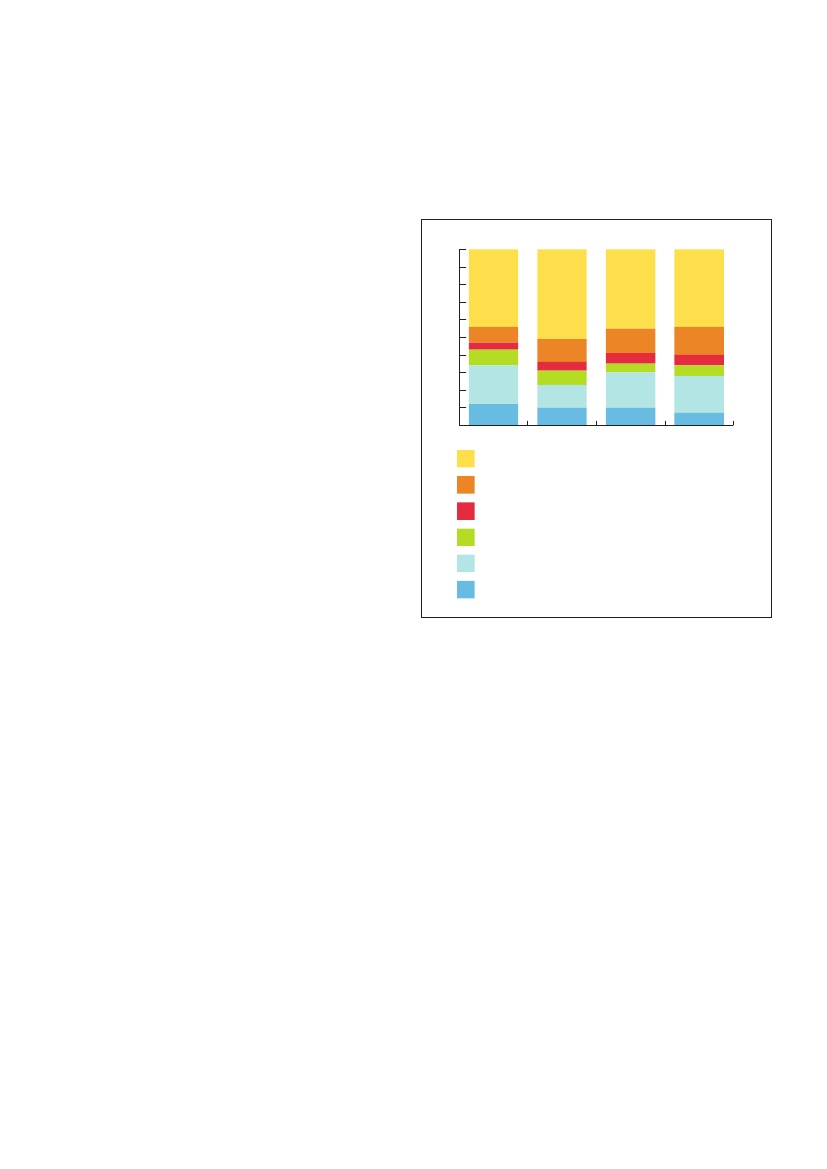

4.3. FORDELING AF OMSÆTNINGEN– EJENDOMSTYPEDen samlede omsætning i installationsbranchen opdelt påejendomstype fordelte sig i 2011 med 25 pct. til industri, 22 pct.til erhverv, 21 pct. til boligejendom, 20 pct. til offentlig ejendomog 12 pct. til anlæg.Omsætningens fordeling har ikke ændret sig nævneværdigt iforhold til de to foregående år.Særligt inden for boligejendomme og industri er der forskelpå markedsandelen i el- og vvs-branchen. Vvs-branchen haren større omsætningsandel inden for boligejendomme (27 pct.mod elbranchens 16 pct.), mens elbranchen har en større om-sætningsandel inden for industrien (27 pct. mod 21 pct. i vvs-branchen.)

Figur 4.3: Omsætning* i installationsbranchen– ejendomstype1009080706050403020100%121911201220

26

24

25

24192009Anlæg

24212010

22212011

O entlig (administration, institution m.m.)Industri (fabrik, landbrug m.m.)Erhvervsejendom (butik, kontor o.l.)BoligejendomKilde:TEKNIQ, spørgeskemaundersøgelse 2010-2012*Vægtet efter virksomhedsstørrelse

26/ Markedsstatistik 2012

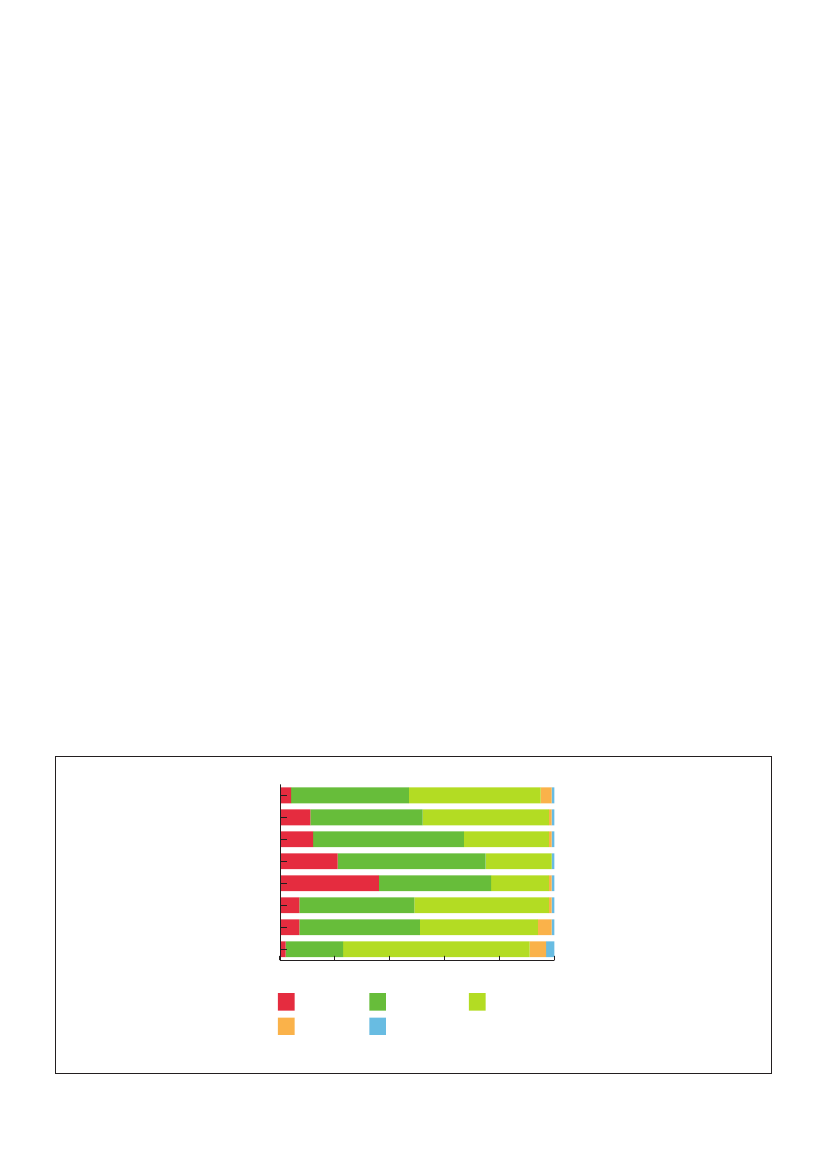

Figur 4.3.1: Forventning til omsætning - ejendomstypeBoligejendomOmsætningom 5 årIndustri (fabrik, landbrug m.m.)O entlig (administration, institution m.m.)AnlægOmsætning detkommende årErhvervsejendom (butik, kontor o.l.)Industri (fabrik, landbrug m.m.)O entlig (administration, institution m.m.)Anlæg024204097763432282961608058534550525150459129119%100Lille stigningStor stigning575829323737Lille faldUændret

Stort fald

Erhvervsejendom (butik, kontor o.l.)6

Boligejendom5

Kilde:TEKNIQ, spørgeskemaundersøgelse primo 2012Virksomheder der har svaret ”ved ikke” eller ”har ingen omsætning” er frasorteret

4.3.1. Installationsbranchens forventninger tilfremtidenInstallationsbranchen forventer stigende omsætning indenfor alle ejendomstyper i 2012. Mest positiv er forventningen tilmarkedet for boligejendomme, hvor 39 pct. af branchens virk-somheder forventer stigende omsætning, mens blot 11 pct. for-venter, at omsætningen i 2012 vil være lavere end i 2011. Forerhvervsejendomme og offentlige ejendomme forventer 34 pct.stigende omsætning, mens henholdsvis 14 og 13 pct. forventerfaldende omsætning. Mindst positive er forventningerne til in-dustrien og anlægsarbejde, hvor henholdsvis 30 og 27 pct. afvirksomhederne forventer stigende omsætning, mens 12 pct.forventer faldende.Generelt er elvirksomhederne mere positive med hensyn tilomsætningsudviklingen for de forskellige ejendomstyper. Sær-ligt inden for industri og erhvervsejendomme, hvor henholdsvis35 og 36 pct. af elvirksomhederne har positive forventninger,mens det kun er henholdsvis 22 og 28 pct. af vvs-virksomhe-derne, som forventer stigende omsætning.Ses 5 år frem i tiden, er forventningerne i installationsbran-chen markant positive. For alle ejendomstyper forventer om-kring 5 pct. faldende omsætning, mens omkring 60 pct. for-venter stigende omsætning. For anlæg er det dog kun 50 pct.af virksomhederne, som forventer, at omsætningen om 5 år vilvære højere end omsætningen i 2011.

Markedsstatistik 2012 /27

4.4. FORDELING AF OMSÆTNINGEN– PRODUKTOMRÅDERInstallationsbranchens arbejdsopgaver strækker sig fra dettraditionelle installationsarbejde til specialiseret arbejde indenfor vedvarende energi, energieffektivisering, intelligente byg-ningsinstallationer og ventilation.

Figur 4.4.1: Omsætning* i elbranchen– produktområder%10090807060504030201002008200920102011104112781147

4.4.1. ELBRANCHENS PRODUKTOMRÅDERDet traditionelle installationsarbejde udgør generelt omkringhalvdelen af elbranchens omsætning. Da den økonomiske kriseindtraf og byggeaktiviteten styrtdykkede, var det delvist dettraditionelle installationsmarked, der holdt hånden under in-stallationsbranchen. Det traditionelle installationsarbejde ergenerelt mindre konjunkturfølsomt end branchens specialer.Derfor faldt omsætningen inden for traditionelt installations-arbejde kun beskedent. Det betød, at markedsandelen steg,fordi branchens øvrige områder oplevede større tilbagegang.Markedsandelen for det traditionelle installationsarbejde stegsåledes fra 47 pct. i 2008 til 55 pct. i 2009. Efterfølgende ermarkedsandelen faldet til 52 pct. i 2010 og 47 pct. i 2011.Branchens salg inden for det traditionelle installationsområdeer faldet fra 10,6 mia. kr. i 2010 til 10,4 mia. kr. i 2011 – et fald på2,4 pct. Det beskedne fald skyldes, at nedgangen i markedsan-delen stort set opvejes af stigningen i branchens samlede salg.At markedsandelen for det traditionelle installationsarbejdeigen er på vej ned, er en naturlig konsekvens af, at interessenfor branchens specialer igen er på vej op. Det er dog overra-skende, at branchens virksomheder ligefrem skønner en lavereomsætning i 2011 end i 2010. Årsagen skal sandsynligvis fin-des i det faktum, at branchen er blevet mere opmærksom på,at en stor del af det traditionelle installationsarbejde har enmarkant energieffektiviseringseffekt. Derfor er det naturligt,at branchens virksomheder i højere grad angiver en række afderes opgaver som energieffektivisering frem for traditioneltinstallationsarbejde.En sådan udvikling bekræftes af, at branchens virksomhederi 2011 vurderer, at markedet for energieffektivisering udgør 11pct. af branchen omsætning. I 2010 lå den vurderede andel på6 pct. Sammenholdt med stigningen i det samlede salg betyderdet, at branchens vurderede omsætning inden for energieffek-tivisering næsten er fordoblet fra 1,3 mia. kr. i 2010 til 2,4 mia.kr. i 2011.En andel af denne stigning kan som nævnt henføres til enændring i branchens opfattelse af opgavetyperne. Det er dogogså sikkert, at en tilsvarende andel skyldes det stigende fokuspå energieffektiviseringer (jf. afsnit 3.5.).Også markedet for vedvarende energi er i rivende udvikling.Markedet udgør ganske vist kun 4 pct. af elbranchens totaleomsætning, men andelen er firedoblet i forhold til 2008, hvorvedvarende energi blot udgjorde 1 pct. af branchens salg. I 2010var andelen 3 pct. Sammenholdt med udviklingen i branchens28/ Markedsstatistik 2012

Traditionelt installationsarbejdeStyring og automatikVedvarende energiEnergie ektiviseringButikssalgIntelligente bygningsinstallationer (IBI)SikringTele-data-installationer

Kilde:TEKNIQ, spørgeskemaundersøgelse 2009-2012*Vægtet efter virksomhedsstørrelse