Skatteudvalget 2010-11 (1. samling)

SAU Alm.del

Offentligt

J.nr. 2011-418-0206Dato: 2. maj 2011

TilFolketinget - Skatteudvalget

Hermed sendes svar på spørgsmål nr. 433 af 4. april 2011.Spørgsmålet er stillet efter ønske fra Simon Emil Ammitz-bøll (LA).(Alm. del).

Peter Christensen/Thomas Larsen

Spørgsmål:

Vil ministeren i forlængelse af svaret af 12. oktober 2010 på alm. del – spørgsmål nr. 591oplyse, hvad man kan forvente, at adfærdsændringer vil beløbe sig til som følge af en lettel-se af selskabsskatten fra 25 til 10 procent for hvert procentpoint den sænkes, samt hvor me-get det vil beløbe sig til ved en halvering af selskabsskattesatsen til 12,5 procent?Svar:

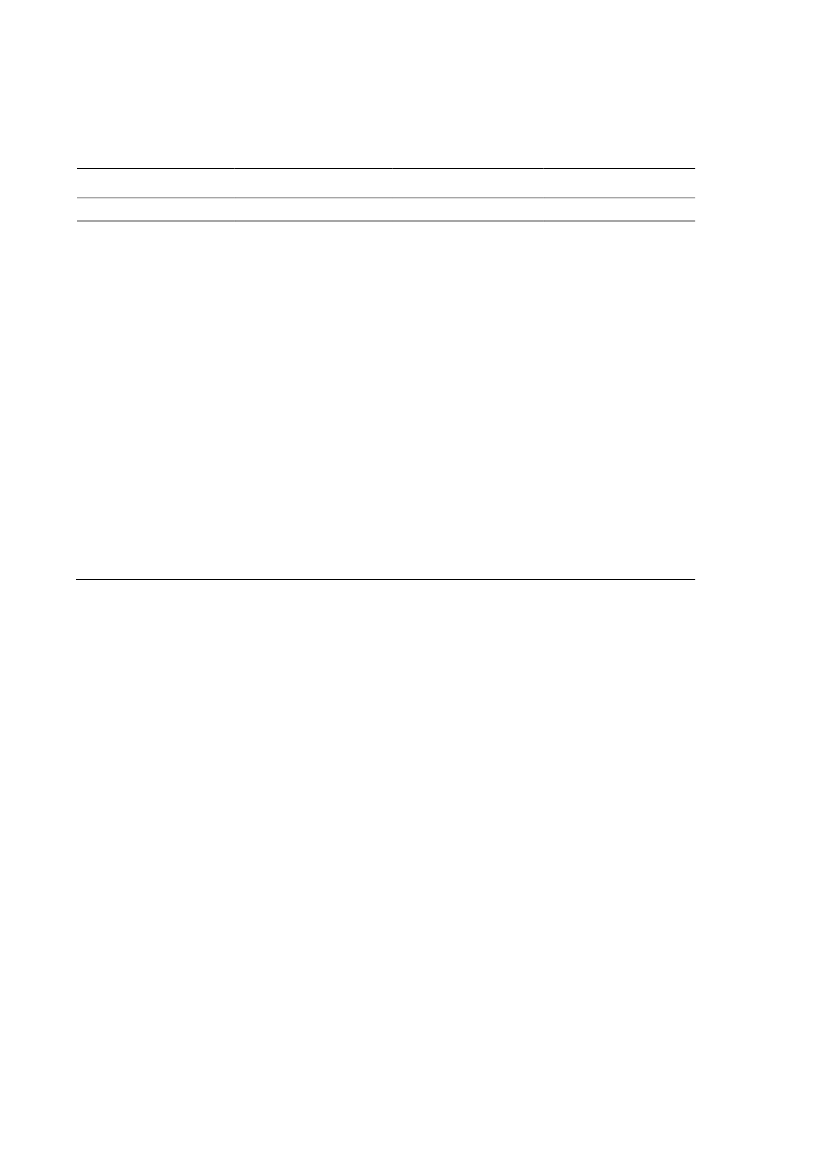

En nedsættelse af selskabsskatten vil give incitamenter til en ændret adfærd, herun-der ændret investeringsadfærd. Adfærdsændringer vil primært være i form af ændret om-fang af erhvervsinvesteringer, ændret sammensætning af erhvervsinvesteringer, ændret ar-bejdsudbud og reduceret omfang af indkomsttransformation.En nedsættelse af selskabsskatten vil øge efter skat afkastet og dermed stiger investerings-niveauet. De øgede investeringer kan ske gennem oprettelse og lokalisering af selskaber ogfilialer eller gennem nyinvesteringer i allerede eksisterende selskaber og filialer. Stigningeni investeringsomfanget vil imidlertid også betyde, at nettoafkastet i en række brancher ogmarkeder konkurreres ned, så nettoafkastet efter skat går mod samme niveau som før ennedsættelse af selskabsskatten. Det reducerer selskabsskatteprovenuet. På sigt vil en lavereselskabsskat især udmønte sig i en højere produktivitet som følge af, at lønmodtagerne ud-styres med et bedre kapitalapparat. Den højere produktivitet medfører et højere realt lønni-veau. Selskabsskatten er derfor i høj grad også en skat på arbejde og en nedsættelse af sel-skabsskatten har dermed afledte positive provenuvirkninger som følge af et øget arbejdsud-bud.Den samlede provenuvirkning inkl. tilbageløb og adfærdseffekter kan (med de anvendteforudsætninger) ved en nedsættelse af selskabsskatten med 1 pct. point skønnes at udgøreca. -0,6 mia. kr.Dertil kommer, at nedsættelse af satsen indenfor virksomhedsordningen (som nedsættes pa-rallelt med selskabsskatten) vil medføre et mindre provenutab. Provenutabet skyldes et ren-tetab som følge af skatteudskydelsen i opsparingsperioden. Dette er ikke indregnet i oven-stående skøn over effekterne ved en nedsættelse af selskabsskatten, men vil øge det samle-de provenutab.Tabel 1 viser de umiddelbare provenuvirkninger af en nedsættelse af selskabsskatten vedforskellige satsnedsættelser. Desuden vises de skønnede tilbageløbs- og adfærdseffekter.Det skal bemærkes, at såvel tilbageløbs- som adfærdseffekterne i høj grad afhænger af deanvendte antagelser.Side 2

Tabel 1. Umiddelbare provenuvirkninger og skønnede tilbageløbs- og adfærdseffekter

ved en nedsættelse af selskabsskatten (mia. kr., varig virkning)

SelskabsskattesatsPct.24232221201918171615141312½121110-1,8-3,6-5,5-7,3-9,1-10,9-12,8-14,6-16,4-18,2-20-21,8-22,8-23,7-25,5-27,3Umiddelbart provenutabTilbageløbMia. kr.0,50,91,41,82,32,73,13,544,44,85,25,55,666,50,61,01,51,82,22,42,72,93,03,13,13,13,13,13,02,9AdfærdAdfærdsændringer som følge af ændringer i selskabsskatten virker gennem flere kanaler.Beregningerne er komplicerede og usikre. Hvornår adfærdsændringerne indtræffer, er sværtat forudse, idet tilpasning af erhvervsstruktur og evt. flytning af virksomheder mellem lan-degrænser mv. afhænger af en lang række faktorer.Særligt ved store satsændringer kan det være svært at vurdere såvel omfanget samt dettidsmæssige perspektiv af en ændring i selskabsskatten. Dertil kommer, at det tidsmæssigeperspektiv ikke kun afhænger af ændringer i den danske selskabsbeskatning, men også i højgrad af selskabsbeskatningen i andre lande, hvilket gør det tidsmæssige perspektiv endnusværere at vurdere.

Side 3