Skatteudvalget 2010-11 (1. samling)

SAU Alm.del Bilag 46

Offentligt

SkatteministerietUdkast (1)5. november 2010

J.nr. 2010-411-0032

Forslagtil

Lov om ændring af lov om indskud på etableringskonto og iværksætterkonto(Forbedring af etablerings- og iværksætterkontoordningerne)§1I lov om indskud på etableringskonto og iværksætterkonto, jf. lovbekendtgørelse nr. 1012af 5. oktober 2006, som ændret bl.a. ved § 12 i lov nr. 1587 af 20. december 2006, § 1 i lovnr. 90 af 20. februar 2008, § 1 i lov nr. 1343 af 19. december 2008, § 15 i lov nr. 521 af 12.juni 2009, § 6 i lov nr. 525 af 12. juni 2009 og senest ved § 5 i lov nr. 724 af 25. juni 2010,foretages følgende ændringer:1.I§ 2, stk. 1,2. pkt.,indsættes efter ”fuldt skattepligtige personer,”: ”ikke efter endobbeltbeskatningsoverenskomst er skattemæssigt hjemmehørende i et andet land, og”.2.I§ 3, stk. 1,ændres ”40 pct.” to steder til: ”60 pct.”, og ”100.000 kr.” ændres to steder til:”250.000 kr.”3.I§ 5, stk. 2, 1. pkt.,og§ 5, stk. 4, 1. pkt.,ændres ”113.900 kr.” til: ”80.000 kr.”4.I§ 7, stk. 1, 1. pkt.,ændres ”litra g-j” til: ”litra g og h”.5.§ 7, stk. 1, litra g-j,ophæves og i stedet indsættes:”g) Driftsomkostninger, der er fradragsberettigede efter statsskattelovens § 6, stk. 1, litra a.h) Udgifter omfattet af ligningslovens § 8 B, stk. 1, som den skattepligtige har valgt ikke atafskrive.”6.I§ 7, stk. 5, 6. pkt.,ændres ”indkomståret 2002 eller senere indkomstår” til:”indkomstårene 2002-2009”.7.I§ 7, stk. 5,indsættes efter 6. pkt.:”Det beløb, der lægges til grund ved beregning af skattemæssige afskrivninger på detpågældende formuegode, reduceres ved forlods afskrivning med et beløb, der svarer til 50 pct.af de hævede indskud på etableringskonto, når der er foretaget fradrag for de hævede indskudpå etableringskonto i indkomståret 2010 eller senere indkomstår.”

-2-8.I§ 7, stk. 10, 1. pkt.,ændres ”litra g-j” til: ”litra g og h”.9.I§ 9, stk. 1, 3. pkt., stk. 2, 4. pkt., § 10, stk. 1, 4. pkt., stk. 2, 4. pkt., stk. 4, 4. pkt., stk. 5, 4.pkt., § 11, stk. 1, 3. pkt., stk. 3, 4. pkt.,og§ 11 A, stk. 1, 7. pkt.,ændres ”60 pct.” til: ”55 pct.”10.I§ 9, stk. 1,indsættes som 4. pkt.:”Til og med indkomståret 2009 udgør afgiften dog 60 pct.”11.I§ 10, stk. 1, stk. 2, stk. 4ogstk. 5,indsættes som 5. pkt.:”Til og med indkomståret 2009 udgør afgiften dog 60 pct.”12.I§ 9, stk. 2,og§ 11, stk. 3,indsættes efter 4. pkt.:”Til og med indkomståret 2009 udgør afgiften dog 60 pct.”13.I§ 11, stk. 1,indsættes efter 3. pkt.:”Til og med indkomståret 2009 udgør afgiften dog 60 pct.”14.I§ 11 A, stk. 1,indsættes efter 7. pkt.:”Til og med indkomståret 2009 udgør afgiften dog 60 pct.”15.§ 11, stk. 2,ophæves og i stedet indsættes:”Stk.2.Ophører kontohaverens skattepligt efter kildeskattelovens § 1, medregnes ikkehævede indskud på etableringskonto med tillæg efter 4. og 5. pkt. ved opgørelsen af denskattepligtige indkomst for det indkomstår, hvori skattepligten ophører. Der betales ved ophøraf kontohaverens skattepligt efter kildeskattelovens § 1 afgift med 55 pct. af indskudsbeløbetpå iværksætterkonto med tillæg efter 4. pkt. Til og med indkomståret 2009 udgør afgiften dog60 pct. De ikke hævede indskud tillægges 3 pct. for hvert år fra udløbet af de indkomstår,hvori indskuddene er fradraget, og indtil udløbet af det indkomstår, hvori skattepligtenophører. Til og med indkomståret 2001 udgør tillægget dog 5 pct. Når en kontohaver efterbestemmelserne i en dobbeltbeskatningsoverenskomst indgået mellem Danmark og enfremmed stat, Færøerne eller Grønland bliver hjemmehørende uden for Danmark, sidestillesdette ved anvendelsen af reglerne i 1.-5. pkt. med ophør af skattepligt efter kildeskattelovens§ 1. Hvis etablering har fundet sted, skal der dog ikke ske efterbeskatning ellerafgiftsberigtigelse, så længe kontohaveren er skattepligtig efter kildeskattelovens § 2, stk. 1,nr. 4, af indkomsten fra virksomheden. Kontohaveren kan efter reglerne i stk. 3 få henstandmed betaling af skatter eller afgifter beregnet efter 1.-6. pkt. De beløb, der er indsat påetableringskontoen eller iværksætterkontoen, sikrer skatte- eller afgiftskravet efter 1.-6. pkt.og kan ikke hæves, før skatten eller afgiften er betalt. Bliver kontohaveren igen skattemæssigthjemmehørende her, bortfalder pligten til at betale skat eller afgift efter 1.-6. pkt. af indskud,der ikke er hævet ved skattepligtens genindtræden.

-3-Stk. 3.Henstand efter stk. 2, 8. pkt., er betinget af, at der ved fraflytning m.v. indgivesselvangivelse til told- og skatteforvaltningen. Gives der udsættelse med indgivelse afselvangivelse efter skattekontrollovens § 4, stk. 4, skal selvangivelse som betingelse forhenstand være indgivet inden denne frist. Henstandsbeløbet forfalder til betaling, når fristenfor etablering efter § 8 er udløbet, eller den skattepligtige dør, eller den skattepligtige gårkonkurs, jf. stk. 1. Told- og skatetforvaltningen kan se bort fra overskridelse af fristen forindgivelse af selvangivelse. § 10 finder tilsvarende anvendelse”Stk. 3 og 4 bliver herefter stk. 4 og 5.§2Stk. 1.Loven træder i kraft dagen efter bekendtgørelsen i Lovtidende.Stk. 2.Loven har virkning fra og med den 1. januar 2010. § 1, nr. 1, har dog virkning fradagen efter bekendtgørelsen i Lovtidende.

-4-

Bemærkninger til lovforslagetAlmindelige bemærkningerIndholdsfortegnelse1.Indledning2.Lovforslagets formål og baggrund3.Gældende ret3.1. Etableringskontoordningen3.2. Iværksætterkontoordningen3.3. Fælles regler3.3.1. Etableringsgrænsen3.3.2. Kontomidlernes anvendelsesområde3.3.3. Maksimum- og minimumindskud3.3.4. Anbringelse af indskud i obligationer3.3.5. Fraflytningsregler4.Lovforslaget4.1. Bedre indskudsregler4.2. Lempelse af etableringsgrænsen4.3. Udvidelse af kontomidlernes anvendelsesområde4.4. Gunstigere restafskrivninger ved anvendelse af etableringskontomidler4.5. Lempelse af efterbeskatning af iværksætterkontomidler4.6. Ændrede fraflytningsregler4.7. Ikke skattemæssigt hjemmehørende i et andet land5.Økonomiske konsekvenser for det offentlige6.Administrative konsekvenser for det offentlige7.Økonomiske konsekvenser for erhvervslivet8.Administrative konsekvenser for erhvervslivet9.Administrative konsekvenser for borgerne10. Miljømæssige konsekvenser11. Forholdet til EU-retten12. Hørte myndigheder og organisationer m.v.13. Sammenfattende skema

-5-

1. IndledningRegeringen ønsker at skabe vækst, innovation og dynamik i erhvervslivet. En afforudsætningerne herfor er, at der skabes bedre vilkår for iværksættere, som har planer om atetablere virksomhed.Som et bidrag hertil fremsætter regeringen dette lovforslag om forbedring af etablerings- ogiværksætterkontoordningerne.Lønmodtagere, der ønske at starte virksomhed, har ikke altid den nødvendige opsparing til atkøbe f.eks. maskiner og bygninger til brug for virksomheden. Formålet med etablerings- ogiværksætterordningerne er netop at give lønmodtagere et skattemæssigt incitament til at spareop før etableringen.Indskud på en etableringskonto kan kun fradrages som et ligningsmæssigt fradrag, mens dertil gengæld er efterfølgende mulighed for at afskrive eller fradrage på investeringerne efteretableringen. For indskud på en iværksætterkonto forholder det sig omvendt, dvs. der kanfradrages fuldt ud i den personlige indkomst, mens der til gengæld ikke kan afskrives ellerfradrages yderligere på investeringerne efter etableringen.Etablerings- og iværksætterkontomidler kan anvendes til at anskaffe bestemte aktiver og tildækning af specifikke driftsomkostninger, som er nævnt i etablerings- ogiværksætterkontoloven. Hvis midlerne ikke anvendes til sådanne udgifter, sker derefterbeskatning svarende tilnærmelsesvis til, hvad skatten ville have været på det tidspunkt,hvor der blev givet fradrag i forbindelse med indskuddet på kontoen.Kontomidlerne kan også anvendes til køb af aktier eller anparter. For midlerne kankontohaveren således etablere virksomhed som selvstændigt erhvervsdrivende såvel som iselskabsform. Hvis midlerne anvendes til at erhverve aktier eller anparter, vil der dog ske enform for efterbeskatning. Det skal ses på baggrund af, at anskaffelsessummen ved erhvervelseaf aktier eller anparter ikke kan fradrages efter de almindelige regler, og at der således iforbindelse med fradraget for indskuddet blev givet fradrag for en ikke-fradragsberettigetudgift.Lovforslaget består af nedenstående elementer.Bedre indskudsreglerIndskud på etablerings- og iværksætterkonti skal før etableringen mindst udgøre 5.000 kr. ogkan højst udgøre 40 pct. af indskyderens nettolønindtægt i indkomståret. Der kan dog altidindskydes 100.000 kr. af nettolønindtægten. Indskud, der vedrører det indkomstår, hvori

-6-etablering finder sted, eller et af de nærmest efterfølgende fire indkomstår, skal mindst udgøre5.000 kr. og kan højst udgøre 40 pct. af indskyderens nettolønindtægt eller af overskuddet fraden selvstændige erhvervsvirksomhed. Der kan dog altid indskydes 100.000 kr. afnettolønindtægten eller overskuddet fra den selvstændige erhvervsvirksomhed. Det foreslås,at procentgrænsen på 40 pct. forhøjes til 60 pct., og at beløbet på 100.000 kr. forhøjes til250.000 kr.Lempelse af etableringsgrænsenIndskud på etablerings- eller iværksætterkonti kan hæves ved eller efter etablering afselvstændig virksomhed eller ved anskaffelse af aktier eller anparter i et selskab. Efter degældende regler anses etablering for at have fundet sted, når den samlede anskaffelsessum foraktiverne eller aktierne overstiger 113.900 kr. (2010-niveau). Det foreslås at nedsætteetableringsgrænsen til 80.000 kr.Udvidelse af kontomidlernes anvendelsesområdeIndskud på etablerings- eller iværksætterkonti kan anvendes til køb af en række aktiver og tildækning af en række driftsomkostninger, som er beskrevet nærmere i loven. Det foreslås atudvide anvendelsesområdet således, at kontomidlerne kan anvendes til at afholde alledriftsomkostninger, som er fradragsberettigede efter statsskattelovens almindelige regler. Detbetyder, at midlerne også kan anvendes til at afholde udgifter til f.eks. leasing af driftsmidler.Gunstigere restafskrivninger ved anvendelse af etableringskontomidlerFor så vidt angår etableringskontoordningen kan der efter etableringen afskrives på 42 pct. afet aktiv, der er afholdt udgifter til for midler, der er indskudt på kontoen. Det foreslås, at derefter etableringen skal kunne afskrives på 50 pct. af aktivet.Lempelse af efterbeskatning af iværksætterkontomidlerFor så vidt angår iværksætterkontoordningen foreslås det at nedsætte afgiften vedefterbeskatning fra 60 pct. til 55 pct.Ændrede fraflytningsreglerDet foreslås at justere etablerings- og iværksætterkontolovens fraflytningsregler.Ikke skattemæssigt hjemmehørende i et andet landDet foreslås, at det skal være en betingelse for at anvende etablerings- ogiværksætterkontoordningerne, at kontohaveren ikke efter en dobbeltbeskatningsoverenskomster skattemæssigt hjemmehørende i et andet land.2. Lovforslagets formål og baggrundMed finanslovsaftalen for 2010 mellem regeringen (Venstre og Det Konservative Folkeparti)

-7-og Dansk Folkeparti blev der afsat yderligere 20 mio. kr. årligt til forbedring af etablerings-og iværksætterkontoordningerne. Dette lovforslag udmønter de afsatte midler.En forbedring af etablerings- og iværksætterkontoordningerne bidrager desuden til at skabevækst inden for bl.a. innovation og iværksætteri.3. Gældende ret3.1. EtableringskontoordningenFuldt skattepligtige personer, som har haft lønindtægt i indkomståret, eller som indtil fem årefter etableringen af den selvstændige erhvervsvirksomhed har lønindtægter eller overskud fraden selvstændige erhvervsvirksomhed, kan til og med indkomståret efter det indkomstår,hvori den pågældende når folkepensionsalderen, foretage indskud på en etableringskonto medhenblik på at etablere selvstændig erhvervsvirksomhed eller erhverve virksomhed iselskabsform. Indskuddet på en etableringskonto kan fradrages ved opgørelsen af denskattepligtige indkomst. Der er tale om et ligningsmæssigt fradrag.Når en person har opnået fradrag ved at indskyde et beløb på en etableringskonto, skal der skeen skattemæssig udligning af dette fradrag, når etableringskontomidlerne anvendes.Ved etablering af selvstændig erhvervsvirksomhed sker udligningen ved, atafskrivningsgrundlaget for virksomhedens aktiver nedsættes. Det vil sige, at der sker ensåkaldt forlods afskrivning på afskrivningsberettigede aktiver som driftsmidler, skibe,bygninger, goodwill m.m. Ved anvendelse af etableringskontomidler til erhvervelse afafskrivningsberettigede aktiver reduceres det beløb, der lægges til grund ved beregning afskattemæssige afskrivninger på det pågældende formuegode, ved forlods afskrivning med etbeløb, der svarer til 58 pct. af de hævede indskud, når der er foretaget fradrag for de hævedeindskud i indkomståret 2002 eller senere indkomstår. Hvis der er foretaget fradrag for dehævede indskud i indkomstårene 1999-2001, er satsen 68 pct. Hvis der er foretaget fradrag forde hævede indskud i 1998 eller tidligere indkomstår, er satsen 100 pct. I den situation er dersåledes ikke mulighed for yderligere afskrivninger.Hvis der er tale om fradragsberettigede driftsomkostninger, sker udligningen ved, atomkostningerne fradrages med en mindre procentdel af det fulde beløb. Det gælder f.eks.udgifter til dækning af løn m.v., leje af erhvervslokaler, udgifter til forsøg og forskning samtudgifter til kurser og uddannelsesaktiviteter. Ved anvendelse af etableringskontomidler tildækning af de nævnte udgifter anses det beløb, der hæves, for at dække 55 pct. af udgifterne,således at der kan foretages fradrag for 45 pct. af udgiften ved opgørelsen af den personligeindkomst, når der er foretaget fradrag for de hævede indskud i indkomståret 2002 eller senereindkomstår. Hvis der er foretaget fradrag for de hævede indskud i indkomstårene 1999-2001,er satsen 65 pct., således at der kan foretages fradrag for 35 pct. af udgiften ved opgørelsen af

-8-den personlige indkomst. Hvis der er foretaget fradrag for de hævede indskud i 1998 ellertidligere indkomstår, er satsen 100 pct. I den situation er der således ikke mulighed foryderligere fradrag.Ved erhvervelse af virksomhed i selskabsform sker udligningen på anden vis, da udgifter tilanskaffelse af aktier og anparter ikke er fradragsberettigede ved indkomstopgørelsen. Denskattemæssige udligning sker her i form af efterbeskatning af de tidligere foretagne fradrag.Efterbeskatningen sker hos den person, der har indskudt på etableringskontoen. Den sker overen 10-årig periode med lige store årlige beløb fra og med det indkomstår, hvori beløbethæves. Efterbeskatningen sker ved en forhøjelse af kontohaverens personlige indkomst.Selskabets afskrivningsgrundlag bliver ikke berørt af, at aktierne eller anparterne er købt foretableringskontomidler.Efter anskaffelse af aktier eller anparter hæves beløb fra etableringskonto elleriværksætterkonto af samme størrelse som anskaffelsessummen for aktierne eller anparterne.For beløb, for hvilke der er foretaget fradrag i indkomståret 2002 og følgende indkomstår,tillægges 50 pct. af det hævede indskud med 5 pct. i hvert af de 10 år. For beløb, for hvilkeder er foretaget fradrag i indkomstårene 1999-2001, tillægges 55 pct. af det hævede indskudmed 5,5 pct. i hvert af de 10 år. For beløb, der er foretaget fradrag for i indkomståret 1998 ogtidligere indkomstår, tillægges 80 pct. af det hævede indskud med 8 pct. i hvert af de 10 år.Som det ses, afhænger efterbeskatningen og reduktionen af afskrivningsgrundlaget og defradragsberettigede driftsomkostninger af, hvornår etableringskontoindskuddene er foretaget.Det hænger sammen med, at fradragsværdien af de ligningsmæssige fradrag gradvist erreduceret siden skattereformen i 1993.3.2. IværksætterkontoordningenIværksætterkontoordningen er et supplement til etableringskontoordningen. Ved indskud påen iværksætterkonto gives der fradrag i den personlige indkomst og ikke blot som etligningsmæssigt fradrag.Den fulde skattemæssige fradragsværdi som følge af, at fradraget efteriværksætterkontoordningen foretages i den personlige indkomst, modsvares af, at det imodsætning til efter etableringskontoordningen ikke vil være muligt yderligere at afskrive påde anskaffede aktiver. Hvis iværksætterkontomidlerne anvendes til dækning af driftsudgifter,vil der heller ikke være adgang til yderligere fradrag. De yderligere afskrivninger og fradrag,der er knyttet til etableringskontoordningen, er indført som kompensation for den lavereskatteværdi af det ligningsmæssige fradrag i forbindelse med indskud på en etableringskonto,jf. punkt 3.1 ovenfor.

-9-Hvis iværksætterkontomidlerne anvendes til at erhverve aktier eller anparter, skal der ske fuldefterbeskatning. Det skal ses på baggrund af, at anskaffelsessummen ved erhvervelse af aktiereller anparter ikke kan fradrages efter de almindelige regler. I forbindelse med fradraget fordet indskudte beløb, der er medgået til køb af aktierne eller anparterne, er der således givetfradrag for en ikke-fradragsberettiget udgift.Efterbeskatningen efter iværksætterkontoordningen sker over en periode på 10 år, hvilket erden samme periode, der gælder for efterbeskatningen, når der er anvendtetableringskontomidler. Ved hævning af beløb fra iværksætterkonto tillægges det hævedeindskud 10 pct. i hvert af de 10 år. Tillægsprocenten er således højere end efteretableringskontoordningen, hvilket skal ses i sammenhæng med, at fradraget ved indskud påen iværksætterkonto sker i den personlige indkomst, mens fradraget ved indskud på enetableringskonto er et ligningsmæssigt fradrag.Den fulde fradragsværdi i den personlige indkomst ved indskud på iværksætterkontomodsvares endvidere af, at indskudsbeløb, der ikke anvendes i overensstemmelse mediværksætterkontoordningen, afgiftsbelægges. Det samme gælder, hvis etablering ikke findersted inden fristens udløb, dvs. senest ved udgangen af det indkomstår, hvori kontohaveren nårfolkepensionsalderen. Afgiften udgør 60 pct. af indskudsbeløbet med tillæg af 3 pct. for hvertår fra udløbet af det indkomstår, hvori fristen er udløbet. Til og med indkomståret 2001 udgørtillægget dog 5 pct.Afgiften på 60 pct. skal sikre, at iværksætterkontoordningen målrettes etablering afselvstændig erhvervsvirksomhed. Den skal derved virke som et værn mod, ativærksætterkontoordningen alene anvendes som et middel til at udskyde skattebetalingen,eventuelt til et tidspunkt, hvor personen har en lavere marginalskat end påindskydelsestidspunktet. Fradrag for indskud ved opgørelse af den personlige indkomstforventes dermed at føre til indskud, der er begrundet i en seriøs plan om senere etablering afselvstændig erhvervsvirksomhed og ikke primært motiveret af den umiddelbareskattebesparelse. Afgiften på 60 pct. tilfalder staten.3.3. Fælles reglerIværksætterkontoordningen er en overbygning på etableringskontoordningen. Bortset fra deovennævnte principper for fradrag og beskatning gælder de samme principper foretableringskontoindskud og iværksætterkontoindskud. Der er f.eks. fælles regler for de toordninger med hensyn til den såkaldte etableringsgrænse, kontomidlernes anvendelsesområde,minimum- og maksimumindskud samt flytning til udlandet, jf. punkt 3.3.1-3.3.4 nedenfor.Reglerne om selve beskatningen ved flytning til udlandet er dog ikke ens for de to ordninger,men efter begge ordninger tages der udgangspunkt i, at der skal foretages en tilbageførsel af

- 10 -fradrag for midler, som står på etablerings- eller iværksætterkontoen påfraflytningstidspunktet, jf. punkt 3.3.4 nedenfor.Med hjemmel i etablerings- og iværksætterkontoloven har skatteministeren udstedtbekendtgørelse nr. 430 af 27. maj 2009 om indskud på etableringskonto og iværksætterkonto.Bekendtgørelsen regulerer bl.a. pengeinstitutternes medvirken ved ordningerne.3.3.1. EtableringsgrænsenIndskud på etableringskonto eller iværksætterkonto kan hæves ved eller efter etablering afselvstændig erhvervsvirksomhed eller anskaffelse af aktier og anparter i et selskab.Etablering af selvstændig erhvervsvirksomhed anses for at have fundet sted, når den samledeanskaffelsessum for de formuegoder, der er anskaffet til brug for virksomheden, eller deudgifter, der er afholdt til brug for virksomheden, overstiger et grundbeløb på 113.900 kr.(2010-niveau). Herudover skal også de almindeligt gældende regler for, hvad der kan ansesfor selvstændig erhvervsvirksomhed, være opfyldt.Etablering af virksomhed i selskabsform anses for at have fundet sted, nåranskaffelsessummen for aktierne eller anparterne inklusive stiftelsesomkostninger overstigeret grundbeløb på 113.900 kr. (2010-niveau).Efter de gældende regler anses etablering af virksomhed som personligt drevet virksomhedeller i selskabsform således for at have fundet sted, når den samlede anskaffelsessum foraktiverne eller aktierne overstiger et grundbeløb på 113.900 kr. (2010-niveau). Dette kaldesetableringsgrænsen.Grundbeløbet for etableringsgrænsen reguleres efter personskattelovens § 20.3.3.2. Kontomidlernes anvendelsesområdeIndskud kan anvendes til at anskaffe en række erhvervsmæssige aktiver, som er nævnt i lovom indskud på etableringskonto og iværksætterkonto. Det drejer sig omafskrivningsberettigede maskiner, inventar og lignende driftsmidler, skibe, bygninger oginstallationer, goodwill og andre immaterielle aktiver såsom særlig fremstillingsmetode ellerlignende (knowhow), patentret, forfatter- og kunstnerret, ret til mønster eller varemærke,retten ifølge en forpagtnings- eller lejekontrakt og dræningsanlæg på jordbrugsbedrifter.Indskud kan også anvendes til at afholde en række nærmere specificerede driftsomkostninger,som er nævnt i lov om indskud på etableringskonto og iværksætterkonto. Det drejer sig omfradragsberettigede lønudgifter og andre personaleudgifter, forsøgs- og forskningsudgifter,udgifter til leje af erhvervslokaler og udgifter til deltagelse i kurser og uddannelse.

- 11 -

3.3.3. Maksimum- og minimumindskudIndskud på etablerings- og iværksætterkonto skal før etableringen mindst udgøre 5.000 kr. ogkan højst udgøre 40 pct. af indskyderens nettolønindtægt i indkomståret. Der kan dog altidindskydes 100.000 kr. af nettolønindtægten. Indskud, der vedrører det indkomstår, hvoretablering finder sted, eller et af de nærmest efterfølgende fire indkomstår, skal mindst udgøre5.000 kr. og kan højst udgøre 40 pct. af indskyderens nettolønindtægt eller af overskuddet fraden selvstændige erhvervsvirksomhed. Der kan dog altid indskydes 100.000 kr. afnettolønindtægten eller overskuddet fra den selvstændige erhvervsvirksomhed.3.3.4 FraflytningsreglerEn af betingelserne for at kunne indskyde midler på en etableringskonto elleriværksætterkonto er, at personen er fuldt skattepligtig til Danmark, jf. punkt 3.1 ovenfor.Kontomidlerne kan anvendes til at etablere selvstændig erhvervsvirksomhed her i landet såvelsom i udlandet. Etablering af selvstændig erhvervsvirksomhed i udlandet kan ske, hvad entenudlandet ligger inden for eller uden for EU.Når en persons fulde skattepligt til Danmark ophører, eller når en person efter endobbeltbeskatningsoverenskomst bliver hjemmehørende i udlandet, på Færøerne eller iGrønland, vil der ske fraflytningsbeskatning. Fraflytningsbeskatningen sker ved, at deskatterelevante aktiver anses for afhændet på fraflytningstidspunktet.Det er en betingelse for fraflytningsbeskatning, at der er tale om aktiver, som Danmark efterfraflytningen ikke har beskatningsretten til. Hvis aktiverne f.eks. indgår i et fast driftssted iDanmark, eller der er tale om en fast ejendom beliggende i Danmark, vil der ikke skefraflytningsbeskatning.Efter reglerne om etablerings- og iværksætterkontoordningerne sker der ogsåfraflytningsbeskatning ved ophør af den fulde skattepligt til Danmark, medmindre der indenfor to år igen indtræder fuld skattepligt til Danmark.Efter etableringskontoordningen sker fraflytningsbeskatningen således, at ikke hævedeindskud medregnes ved opgørelsen af den skattepligtige indkomst for det indkomstår, hvoriskattepligten ophører. Ved opgørelsen af den skattepligtige indkomst tillægges ikke hævedeindskud 3 pct. for hvert år fra udløbet af de indkomstår, hvori indskuddene er fradraget, ogindtil udløbet af de indkomstår, hvori skattepligten ophører. For fradragsår til og medindkomståret 2001 udgør tillægget dog 5 pct.

- 12 -Efter iværksætterkontoordningen sker fraflytningsbeskatningen i form af en afgift på 60 pct.af indskudsbeløbet med tillæg svarende til de tillæg til indskud på etableringskonto, som erbeskrevet lige ovenfor.Forholdet skal ses i lyset af, at de fradrag for indskud på etableringskonto ogiværksætterkonto, som den skattepligtige har fået på opsparingstidspunktet, er udtryk for enforlods afskrivning på driftsmidler m.v. Ordningen udgør dermed en undtagelse fra dealmindelige regler om, at driftsudgifter kan fradrages i de indkomstår, hvori de er afholdt. NårDanmark derfor mister beskatningsretten til indkomsten i de indkomstår, der følger efteretableringen, er det naturligt, at der foretages en tilbageførsel af fradragene.Efterbeskatningen er således ikke knyttet til selve etableringen i udlandet, men træder kun ikraft i det tilfælde, hvor den skattepligtige bosætter sig i udlandet og dermed ikke længere erskattepligtig til Danmark.4. Lovforslaget4.1. Bedre indskudsreglerSom nævnt i punkt 3.3.3 ovenfor kan indskud efter de gældende regler højst udgøre 40 pct. afindskyderens nettolønindtægt m.v. i indkomståret, men der kan altid indskydes 100.000 kr. afnettolønindtægten m.v.Det foreslås at forbedre disse indskudsregler ved at forhøje både procentgrænsen på 40 pct. ogbeløbet på 100.000 kr.Procentgrænsen på 40 pct. foreslås forhøjet til 60 pct., og beløbet på 100.000 kr. foreslåsforhøjet således, at der dog altid kan indskydes 250.000 kr. af indskyderens nettolønindtægtm.v. i indkomståret.4.2. Lempelse af etableringsgrænsenDet foreslås at nedsætte grundbeløbet for etableringsgrænsen i 2010-niveau fra 113.900 kr. til80.000 kr.Reglen om at regulere grundbeløbet efter personskattelovens § 20 beholdes.4.3. Udvidelse af kontomidlernes anvendelsesområdeSom nævnt i punkt 3.1 ovenfor kan etablerings- og iværksætterkontomidler anvendes til atanskaffe en række nærmere beskrevne aktiver m.v. Herudover kan midlerne anvendes til atafholde en række nærmere specificerede driftsomkostninger. For så vidt angårdriftsomkostninger, drejer det sig om lønudgifter, forsøgs- og forskningsudgifter, udgifter tilleje af erhvervslokaler og udgifter til deltagelse i kurser og uddannelse, jf. punkt 3.1 ovenfor.

- 13 -

Det foreslås at gennemføre en generel udvidelse af anvendelsesområdet, således atetablerings- og iværksætterkontomidler kan anvendes til at afholde driftsomkostninger, der erfradragsberettigede efter statsskattelovens § 6, stk. 1, litra a. En sådan udvidelse vil ogsåomfatte leasing af driftsmidler, hvilket der blev fremført ønske om under behandlingen aflovforslag nr. L 71, Folketingssamlingen 2008/2009, jf. lov nr. 1343 af 19. december 2008 omændring af lov om indskud på etableringskonto og forskellige andre love (Mulighed for fuldfradragsret for indskud på iværksætterkonto).4.4. Gunstigere restafskrivninger ved anvendelse af etableringskontomidlerForårspakke 2.0 indebærer en nedsættelse af fradragsværdien ved indskud på etableringskontifra ca. 33,6 pct. til ca. 25,6 pct. frem mod 2019. Isoleret set forringesetableringskontoordningen herved.Det vil forbedre incitamenterne til at anvende ordningen, hvis andelen af restafskrivningenefter etableringen modsvarende forøges for at sikre, at investering via ordningen forbliverneutral for personer, der bliver topskatteydere efter etableringen, hvis der sammenlignes medden situation, hvor de i stedet havde investeret for midler uden for etableringskontoordningen.I denne sammenhæng foreslås, at der ved anvendelse af etableringskontomidler med virkningfra indkomståret 2010 kan afskrives på 50 pct. af aktivet mod de hidtidige 42 pct. Personer,der efter etablering ligger på bundskatteniveau, vil således også blive begunstiget af de størreekstraafskrivninger.4.5. Lempelse af efterbeskatning af iværksætterkontomidlerSom nævnt i bl.a. punkt 3.2 gives der fuldt fradrag i den personlige indkomst ved indskud påen iværksætterkonto. Til gengæld sker der en relativt høj efterbeskatning i form af en afgift på60 pct. af indskudsbeløbet med tillæg, hvis midlerne ikke anvendes i overensstemmelse medordningen.Afgiften skal på den ene side virke som et værn mod, at lønmodtagere alene anvenderordningen som et middel til at udskyde skattebetalingen. På den anden side skal afgiftenheller ikke være så høj, at den afskrækker folk fra at skyde midler ind på en iværksætterkonto.Derfor foreslås det på baggrund af sænkningen af skattesatserne som led i Forårspakke 2.0også at sænke afgiften efter iværksætterkontoordningen med 5 procentpoint fra 60 pct. til 55pct. med virkning fra indkomståret 2010.4.6. Ændrede fraflytningsreglerDet foreslås, at etablerings- og iværksætterkontolovens fraflytningsbeskatningsregler justeres

- 14 -således, at der ved ophør af dansk beskatningsret sker efterbeskatning af ikke anvendteindskudsmidler, men med mulighed for, at der kan gives henstand med betalingen af skatten.4.7. Ikke skattemæssigt hjemmehørende i et andet landDet foreslås, at det skal være en betingelse for at anvende etablerings- ogiværksætterkontoordningerne, at kontohaveren ikke efter en dobbeltbeskatningsoverenskomster skattemæssigt hjemmehørende i et andet land. Formålet hermed er at skabe konsistens iforhold til en gældende regel, hvorefter kontohaveren bliver ophørsbeskattet, hvis denne vedflytning bliver skattemæssigt hjemmehørende i et andet land.5. Økonomiske konsekvenser for det offentligeLovforslaget skønnes samlet set at medføre et varigt provenutab på ca. 20 mio. kr. årligt førtilbageløb. Det varige provenutab består overordnet set af rentetabet ved de fremrykkedefradrag, som gives til personer, der indskyder midler på etablerings- og iværksætterkonti. Iprovenuberegningerne er forudsat, at indskuddene vil øges med ca. 25 pct. som følge afændringerne, samt at nedsættelsen af etableringsgrænsen vil medføre, at flere etablerervirksomhed. De øgede indskud vil medføre et umiddelbart provenutab de første år, som følgeaf fradragsretten for disse indskud. Det modsvares efter en årrække i en vis grad af, at der erbegrænsninger i muligheden for at afskrive på anskaffede aktiver ved etablering afvirksomhed.Opgjort på indkomstårsbasis skønnes forslaget at medføre et umiddelbart provenutab på ca.45 mio. kr. i 2010 og i de første år efter gennemførslen af forslaget. Ca. 30 mio. kr. herafvedrører kommunerne. For finansåret 2010 skønnes forslaget ikke at have nævneværdigeprovenumæssige konsekvenser, mens det skønnes at medføre et provenutab på ca. 45 mio. kr.for finansåret 2011 og ca. 45 mio. kr. for finansåret 2012.Etablerings- og iværksætterkontoloven har karakter af en skatteudgift, idet ordningenmedfører, at den potentielle erhvervsdrivende får fremrykket det fradrag, som denne ellersførst ville have fået, når virksomheden blev oprettet, og der blev købt afskrivningsberettigedeaktiver m.v. Skatteudgiften er rentefordelen af de fremrykkede afskrivninger m.v.Skatteministeriet har i forbindelse med lovforslaget genberegnet skatteudgiften for ordningeni sin helhed, bl.a. som følge af de ændringer, som gennem årene er foretaget i ordningen.Skatteudgiften skønnes nu at udgøre ca. 40 mio. kr. årligt.Der indestod i 2009 i alt ca. 820 mio. kr. i pengeinstitutter på den særlige indlånsformbestående af etableringskonti, hvor der igennem skattesystemet er givet fradrag forindskudsbeløbet. I 2008, der er det seneste år, hvor der foreligger endelige optællinger,foretog 1.558 personer fradrag for indskud på etableringskonto på i alt 132 mio. kr. I 2007foretog 1.937 personer fradrag for ca. 180 mio. kr. Fra 2009 blev det muligt også at indskyde

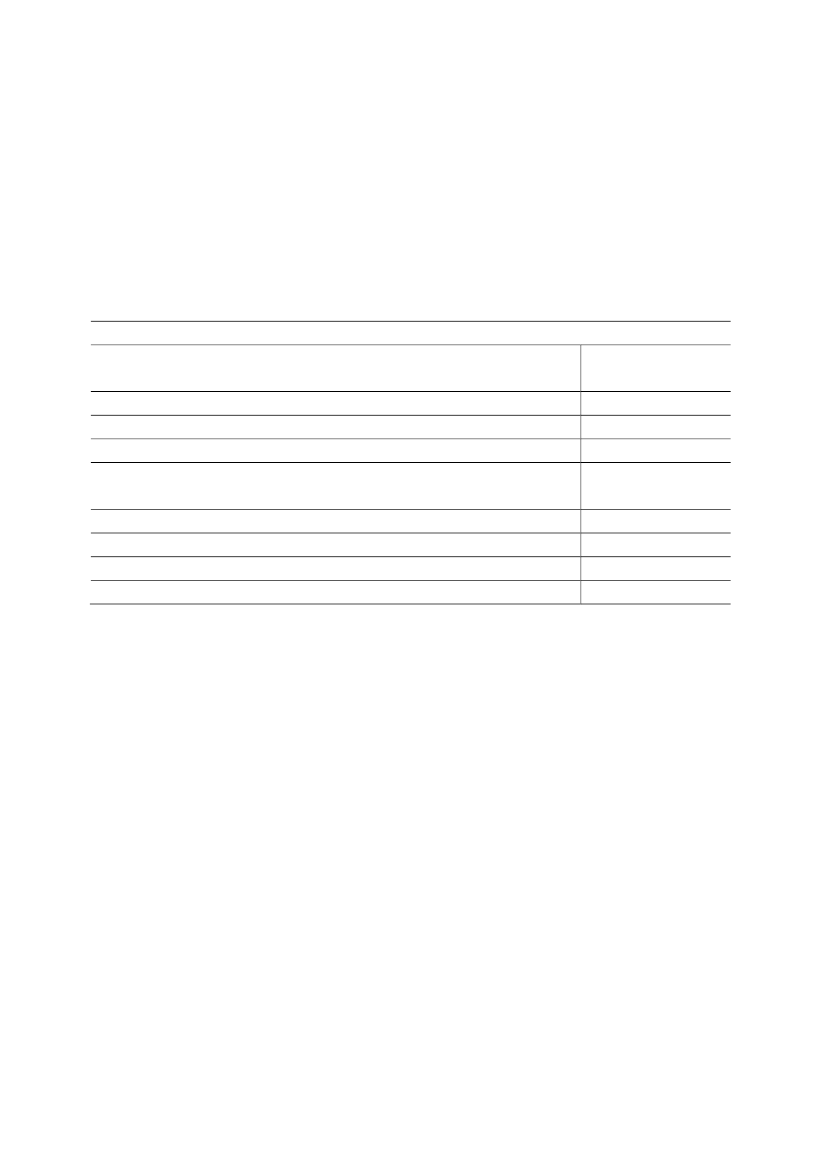

- 15 -midler på iværksætterkonto. Der foreligger ikke endelige oplysninger for 2009 af antallet afpersoner, som har foretaget indskud på hhv. etableringskonti og iværksætterkonti, samtstørrelsen af disse indskud, men de foreløbige tal tyder på en stigning i forhold til 2008 istørrelsen af indskudte beløb på etablerings- og iværksætterkonti samlet set.De provenumæssige konsekvenser af de enkelte elementer i lovforslaget er sammenfattet itabellen nedenfor. Efter tabellen gives en uddybende provenuvurdering af de enkelte forslag.Provenuvirkninger af de foreslåede ændringer i lovforslaget, mio. kr. (2010-niveau)Årligt varigtprovenutab5.1. Bedre indskudsregler35.2. Lempelse af etableringsgrænsenOp til 55.3. Udvidelse af kontomidlernes anvendelsesområde105.4. Gunstigere restafskrivninger ved anvendelse af5etableringskontomidler5.5. Lempelse af efterbeskatning af iværksætterkontomidlerBegrænset5.6. Ændrede fraflytningsreglerBegrænset5.7. Ikke skattemæssigt hjemmehørende i et andet land0Lovforslaget i altCa. 205.1 Bedre indskudsreglerIndskud på etablerings- og iværksætterkonto kan højst udgøre 40 pct. af indskyderensnettolønindtægt i indkomståret. Der kan dog altid indskydes 100.000 kr. af nettolønindtægten.Forslaget om at forhøje procentgrænsen fra 40 pct. til 60 pct. skønnes på baggrund af bl.a.udtræk fra lovmodellen med stor usikkerhed at medføre et årligt varigt provenutab på ca. 1mio. kr., som følge af en stigning i størrelsen af indskud. Forslaget om at forhøje beløbet på100.000 kr. til 250.000 kr. skønnes tilsvarende at medføre et årligt varigt provenutab på ca. 2mio. kr. Samlet set skønnes disse to forslag således at medføre et årligt varigt provenutab påca. 3 mio. kr.5.2 Lempelse af etableringsgrænsenIndskud på etablerings- eller iværksætterkonto kan hæves ved eller efter etablering afselvstændig virksomhed eller anskaffelse af aktier eller anparter i et selskab. Etablering ansesfor at have fundet sted, når den samlede anskaffelsessum for aktiverne eller aktierneoverstiger 113.900 kr. (2010-niveau).Forslaget om at nedsætte grundbeløbet for etableringsgrænsen til 80.000 kr. (2010-niveau)medfører isoleret set et provenutab. Det årlige varige provenutab skønnes at udgøre op til ca.

- 16 -5 mio. kr., bl.a. som følge af en antaget forøgelse af de årlige indskud, samt en reduktion afefterbeskatningen af uudnyttede midler, fordi flere vil vælge at etablere virksomhed, nåretableringsgrænsen nedsættes.5.3 Udvidelse af kontomidlernes anvendelsesområdeIndskud på etablerings- eller iværksætterkonto kan anvendes til køb af en række aktiver og tildækning af en række driftsomkostninger, som er beskrevet nærmere i loven.Forslaget om at udvide anvendelsesområdet således, at kontomidlerne kan anvendes til atafholde alle driftsomkostninger, som er fradragsberettigede efter statsskattelovens almindeligeregler, skønnes at medføre et årligt varigt provenutab i størrelsesordenen 10 mio. kr., somfølge af en antaget forøgelse af de årlige indskud og en mulig reduktion af efterbeskatningenaf uudnyttede midler.5.4 Gunstigere restafskrivninger ved anvendelse af etableringskontomidlerI etableringskontoordningen kan der efter etableringen afskrives på 42 pct. af et aktiv, der erafholdt udgifter til for midler, som er indskudt på kontoen.Forslaget om, at der efter etableringen skal kunne afskrives på 50 pct. af aktivet, medførerisoleret set et provenutab. Forslaget skal ses i sammenhæng med, atetableringskontoordningen isoleret set blev forringet medForårspakke 2.0,da værdien af detligningsmæssige fradrag ved indskud på kontoen blev nedsat. Forslaget vil således forbedreincitamenterne til at anvende ordningen, fordi andelen af restafskrivningen efter etableringenforøges. Det årlige varige provenutab skønnes til ca. 5 mio. kr. Heri er indregnet enincitamentsforbedring, der antages at øge indskuddene på ordningen. Og desuden ermedregnet, at stigningen i restafskrivningerne bl.a. også vil omfatte etableringskontomidler,som er indskudt før 2010, og som dermed overkompenseres, hvilket medfører et umiddelbartprovenutab de første år efter gennemførelsen af forslaget.5.5 Lempelse af efterbeskatning af iværksætterkontomidlerI iværksætterkontoordningen gives der fuldt fradrag ved opgørelsen af den personligeindkomst ved indskud på en iværksætterkonto. Til gengæld sker der en relativt højefterbeskatning i form af en afgift på 60 pct. af indskudsbeløb, der hæves uden at gå tildækning af udgifter i overensstemmelse med ordningen. Afgiften skal på den ene side virkesom et værn mod, at lønmodtagere alene anvender ordningen som et middel til at udskydeskattebetalingen. På den anden side skal afgiften heller ikke være så høj, at den afskrækkerfolk fra at skyde midler ind på en iværksætterkonto.Forslaget om at nedsætte afgiften ved efterbeskatning i iværksætterkontoordningen fra 60 pct.til 55 pct. skønnes at medføre et begrænset provenutab. Forslaget skal ses i lyset af, at

- 17 -skattesatserne blev sænket som led iForårspakke 2.0.5.6 Ændrede fraflytningsreglerForslaget om at justere etablerings- og iværksætterkontolovens fraflytningsregler skønnesikke at have nævneværdige provenumæssige konsekvenser.5.7. Ikke skattemæssigt hjemmehørende i et andet landForslaget om, at det skal være en betingelse for at anvende etablerings- ogiværksætterkontoordningerne, at kontohaveren ikke efter en dobbeltbeskatningsoverenskomster skattemæssigt hjemmehørende i et andet land, skønnes ikke at have nævneværdigeprovenumæssige konsekvenser.6. Administrative konsekvenser for det offentlige6.1. Fraflytningsbeskatning af indskud på etablerings- og iværksætterkontoMed lovforslaget indføres henstand med betaling af skat og afgifter vedrørende henholdsvisindskud på etableringskonto og iværksætterkonto. Systemudgifter forbundet med ændringenskønnes at udgøre mindst 3 mio. kr. i det år, hvori henstandsordningen implementeressystemmæssigt, hvilket tidligst kan ske for 2011. De løbende driftsomkostninger som følge afsystemændringer skønnes at udgøre 225.000 kr. årligt. Ressourceforbruget skønnes at udgøreca. � årsværk. Dog antages ressourceforbruget på sigt at stige til 1 årsværk.6.2. Andre ændringerDe øvrige udgifter til systemændringer som følge af lovforslaget skønnes at udgøre ca.125.000 kr.7. Økonomiske konsekvenser for erhvervslivetForslaget skønnes at medføre positive effekter for erhvervslivet. Det vurderes, at forslagetinden for et bredt spekter af brancher vil tilskynde til innovation og iværksætteri og dermedmedføre økonomisk vækst, som dog ikke kan opgøres nærmere. Forslaget lemperbeskatningen af kommende erhvervsdrivende og dermed erhvervslivet med ca. 45 mio. kr.årligt de første år. Den varige virkning er en lempelse på ca. 20 mio. kr. årligt.8. Administrative konsekvenser for erhvervslivetForslaget skønnes ikke at have nævneværdige administrative konsekvenser for erhvervslivet.9. Administrative konsekvenser for borgerneForslaget skønnes ikke at have administrative konsekvenser for borgerne.10. Miljømæssige konsekvenserForslaget har ingen miljømæssige konsekvenser.

- 18 -

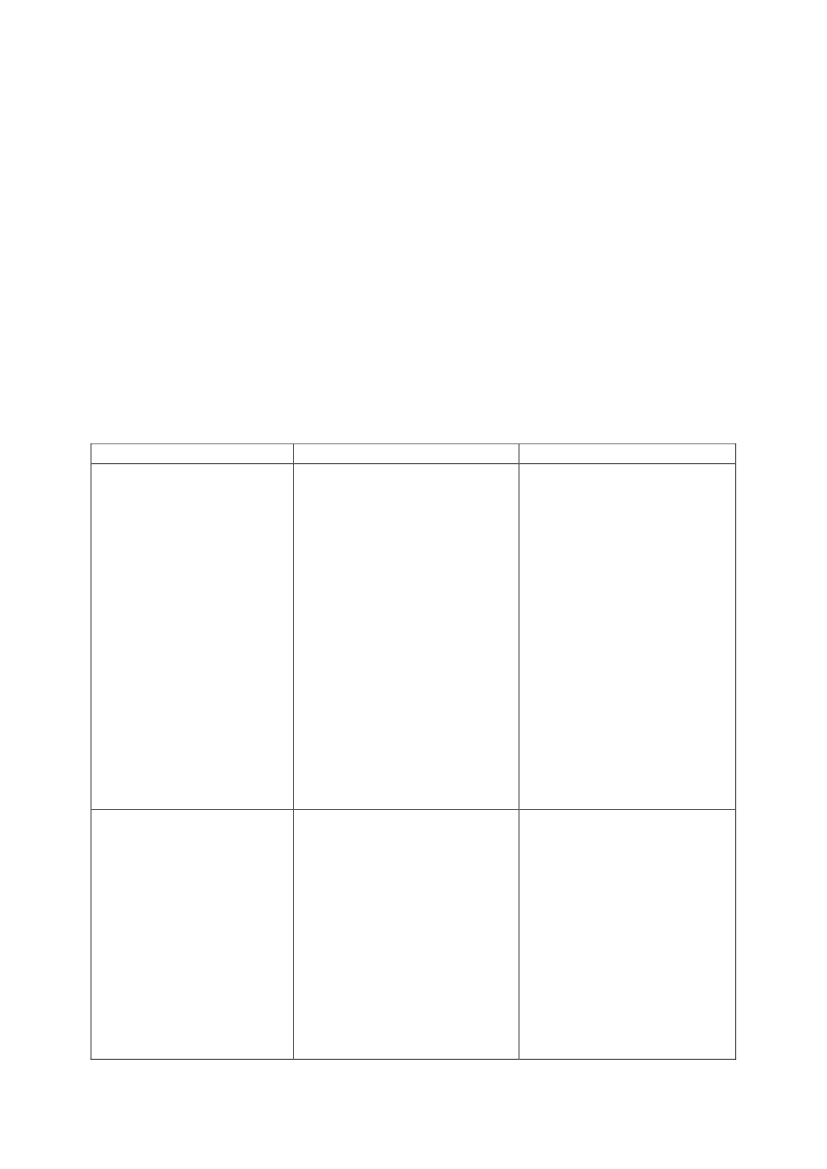

11. Forholdet til EU-rettenForslaget indeholder ingen EU-retlige aspekter ud over, at etablerings- ogiværksætterkontolovens fraflytningsbeskatningsregler justeres således, at der ikke kan opståtvivl om deres EU-medholdelighed, jf. punkt 4.6 ovenfor.12. Hørte myndigheder og organisationer m.v.[Beskrives efter den eksterne høring]13. Sammenfattende skemaSamlet vurdering af konsekvenser af lovforslagetPositive konsekvenserIngen.Negative konsekvenserLovforslaget skønnes atmedføre et varigt provenutabpå ca. 20 mio. kr. årligt.Opgjort på indkomstårsbasisskønnes forslaget at medføreet umiddelbart provenutab påca. 45 mio. kr. i de første år,hvoraf ca. 30 mio. kr.vedrører kommunerne. Forfinansåret 2010 skønnesforslaget ikke at havenævneværdigeprovenumæssigekonsekvenser, mens detskønnes at medføre etprovenutab på ca. 45 mio. kr.for finansåret 2011 og ca. 45mio. kr. for finansåret 2012.Henstandsordningen itilknytning til den foreslåedefraflytningsbeskatningskønnes at medføresystemudgifter på mindst 3mio. kr. i det år, hvorihenstandsordningenimplementeressystemmæssigt, hvilkettidligst kan ske for 2011. Deøvrige udgifter tilsystemændringer som følge aflovforslaget skønnes at

Økonomiske konsekvenserfor det offentlige

Administrativekonsekvenser for detoffentlige

- 19 -udgøre ca. 125.000 kr.Det vurderes, at forslaget inden Ingen.for et bredt spekter af branchervil tilskynde til innovation ogiværksætteri og dermedmedføre økonomisk vækst.Forslaget lemper beskatningenaf kommendeerhvervsdrivende og dermederhvervslivet med ca. 45 mio.kr. årligt de første år. Denvarige virkning er en lempelsepå ca. 20 mio. kr. årligt.[Input fra CKR].[Input fra CKR].

Økonomiske konsekvenserfor erhvervslivet

Administrativekonsekvenser forerhvervslivetAdministrativekonsekvenser for borgerneMiljømæssigekonsekvenserForholdet til EU-retten

Ingen.Ingen.

IngenIngen.

Forslaget indeholder ingen EU-retlige aspekter udover, atetablerings- og iværksætterkontolovens fraflytningsreglerjusteres således, at der ikke kan opstå tvivl om deres EU-medholdelighed.

- 20 -

Bemærkninger til lovforslagets enkelte bestemmelserTil § 1Til nr. 1Efter de gældende regler i etablerings- og iværksætterkontolovens § 2, stk. 1, er det bl.a. enbetingelse for at anvende etablerings- og iværksætterkontoordningerne, at kontohaveren erfuldt skattepligtig her til landet. Det foreslås, at det også skal være en betingelse, atkontohaveren ikke efter en dobbeltbeskatningsoverenskomst er skattemæssigthjemmehørende i et andet land.Til nr. 2Efter etablerings- og iværksætterkontolovens § 3, stk. 1, skal indskud, der vedrørerindkomstår før etablering af den selvstændige erhvervsvirksomhed eller anskaffelse af aktierog anparter i et selskab, mindst udgøre 5.000 kr. og kan højst udgøre 40 pct. af indskyderensnettolønindtægt i indkomståret, dog kan der altid indskydes 100.000 kr. af nettolønindtægten.Indskud, der vedrører det indkomstår, hvor etablering finder sted, eller et af de nærmestefterfølgende 4 indkomstår, skal mindst udgøre 5.000 kr. og kan højst udgøre 40 pct. afindskyderens nettolønindtægt eller af overskuddet fra den selvstændige erhvervsvirksomhed,dog kan der altid indskydes 100.000 kr. af nettolønindtægten eller overskuddet fra denselvstændige erhvervsvirksomhed. Ved opgørelsen af, om de nævnte grænser er overholdt,lægges indskud på etableringskonto og iværksætterkonto sammen.Det foreslås, at procentgrænsen for maksimumindskud forhøjes fra 40 pct. til 60 pct., og atgrænsen for, hvad der dog altid kan indskydes, forhøjes fra 100.000 kr. til 250.000 kr.Til nr. 3Efter etablerings- og iværksætterkontolovens § 5, stk. 1, 1. pkt., anses etablering afselvstændig erhvervsvirksomhed for at have fundet sted, når den samlede anskaffelsessum forde til brug for virksomheden anskaffede formuegoder, eller de udgifter, som er afholdt til brugfor virksomheden, overstiger et grundbeløb på 113.900 kr. (2010-niveau).Efter etablerings- og iværksætterkontolovens § 5, stk. 4, 1. pkt., anses etablering afvirksomhed i selskabsform for at have fundet sted, når anskaffelsessummen for aktierne elleranparterne inklusive stiftelsesomkostninger overstiger et grundbeløb på 113.900 kr. (2010-niveau).

- 21 -I begge tilfælde reguleres beløbsgrænsen på 113.900 kr. efter personskattelovens § 20, jf.etablerings- og iværksætterkontolovens § 5, stk. 5.Det foreslås, at beløbsgrænsen i begge tilfælde sænkes fra 113.900 kr. til 80.000 kr. (2010-niveau). Beløbsgrænsen på 80.000 kr. svarer til selskabskapitalkravet for anpartsselskaber.Til nr. 4Der er tale om en redaktionel konsekvensændring som følge af forslaget i § 1, nr. 5.Til nr. 5Etablerings- og iværksætterkontolovens § 7, stk. 1, er affattet således:”Efter etableringen af selvstændig erhvervsvirksomhed hæves beløb af indtil samme størrelsesom anskaffelsessummen eller, hvor der i tidligere indkomstår er foretaget skattemæssigeafskrivninger på formuegodet, den uafskrevne del af anskaffelsessummen for formuegodersom nævnt i litra a-f anskaffet inden for den frist, der er nævnt i § 5, stk. 6, 1. pkt., og beløb afindtil samme størrelse som afholdte udgifter som nævnt i litra g-j afholdt inden for fristen i §5, stk. 6, 2. pkt.:a) Maskiner, inventar og lignende driftsmidler, der udelukkende benyttes erhvervsmæssigt.Beløb kan dog ikke hæves til anskaffelse af automobiler, som er indregistreret til privatpersonbefordring, til udlejning uden fører eller som last- og varemotorkøretøjer, der erberigtiget med halv omsætningsafgift.b) Skibe til erhvervsmæssig brug.c) Bygninger, hvorpå skattemæssig afskrivning kan foretages efter afskrivningslovens § 14,samt installationer, der tjener sådanne bygninger, og installationer, der anvendeserhvervsmæssigt.d) Goodwill samt andre immaterielle aktiver såsom særlig fremstillingsmetode eller lignende(knowhow), patentret, forfatter- og kunstnerret og ret til mønster eller varemærke.e) Retten ifølge en forpagtnings- eller lejekontrakt.f) Dræningsanlæg på jordbrugsbedrifter.g) Fradragsberettigede lønudgifter og andre personaleudgifter samt i forbindelse hermedydet fri kost og logi for ansattes personlige arbejde i tjenesteforhold, herunderferiegodtgørelse, honorar, tantieme, provision samt indbetalinger til en ordning omfattetaf § 19 i pensionsbeskatningsloven.h) Udgifter omfattet af ligningslovens § 8 B, stk. 1, som den skattepligtige har valgt ikke atafskrive.i) Fradragsberettigede udgifter til leje af erhvervslokaler.j) Fradragsberettigede udgifter til deltagelse i kurser og uddannelse.”

- 22 -Det foreslås, at indskudsmidlernes anvendelsesområde udvides til at omfatte alledriftsomkostninger, der er fradragsberettigede efter statsskattelovens § 6, stk. 1, litra a.De specifikke driftsomkostninger, der er nævnt i etablerings- og iværksætterkontolovens § 7,stk. 1, litra g, i og j, jf. ovenfor, er omfattet af det bredere driftsomkostningsbegreb. Som følgeheraf bliver det efter forslaget overflødigt at lovfæste fradragsretten eksplicit for disseomkostninger. På den baggrund foreslås de gældende litra g, i og j i etablerings- ogiværksætterkontolovens § 7, stk. 1, ophævet og erstattet af et nyt litra g, som omfatter alledriftsomkostninger, der er fradragsberettigede efter statsskattelovens § 6, stk. 1, litra a.Da fradragsretten for udgifter til forsøgs- og forskningsudgifter omfattet af ligningslovens § 8B, stk. 1, er hjemlet i en specifik bestemmelse uden for statsskattelovens § 6, stk. 1, litra a,opretholdes den gældende bestemmelse herom i etablerings- og iværksætterkontolovens § 7,stk. 1, litra h, for udgifter omfattet af ligningslovens § 8 B, stk. 1, som den skattepligtige harvalgt ikke at afskrive.Til nr. 6 og 7Når der efter etablerings- og iværksætterkontolovens § 7, stk. 1, litra a-f, som er omtalt ibemærkningerne til lovforslagets § 1, nr. 4, hæves beløb fra etableringskonto ved indkøb afaktiver som maskiner, inventar, skibe, bygninger, goodwill, forpagtnings- eller lejekontrakt,dræningsanlæg m.v., reduceres det beløb, der lægges til grund ved beregning afskattemæssige afskrivninger på formuegodet, med forlods afskrivning. Dermed udlignes detfradrag, der i sin tid er foretaget på baggrund af indskuddet på etableringskontoen.Dette er fastsat i etablerings- og iværksætterkontolovens § 7, stk. 5, hvori også er fastsat, atstørrelsen af reduktionen af afskrivningsgrundlaget er forskellig afhængig af, i hvilketindkomstår indskuddet er foretaget. Når der f.eks. er foretaget fradrag for det hævede indskudi indkomståret 2002 eller senere indkomstår, reduceres afskrivningsgrundlaget forformuegodet, ved forlods afskrivning med et beløb, der svarer til 58 pct. af de hævedeindskud på etableringskonto.Det foreslås, at det beløb, der lægges til grund ved beregning af skattemæssige afskrivningerpå de formuegoder, der er nævnt i etablerings- og iværksætterkontolovens § 7, stk. 1, litra a-f,reduceres ved forlods afskrivning med et beløb, der svarer til 58 pct. af de hævede indskud påetableringskonto, når der er foretaget fradrag for de hævede indskud på etableringskonto iindkomstårene 2002-2009.Endvidere foreslås, at det beløb, der lægges til grund ved beregning af skattemæssigeafskrivninger på de formuegoder, der er nævnt i etablerings- og iværksætterkontolovens § 7,stk. 1, litra a-f, reduceres ved forlods afskrivning med et beløb, der svarer til 50 pct. af dehævede indskud på etableringskonto, når der er foretaget fradrag for de hævede indskud på

- 23 -etableringskonto i indkomståret 2010 eller senere indkomstår.

- 24 -

Til nr. 8Der er tale om en redaktionel konsekvensændring som følge af lovforslagets § 1, nr. 5Til nr. 9-14Efter iværksætterkontoordningen sker der efterbeskatning, fraflytningsbeskatning m.v. i formaf en afgift på 60 pct. af indskudsbeløbet med tillæg af 3 pct. for hvert år fra udløbet af deindkomstår, hvori indskuddene er fradraget, og indtil udløbet af de indkomstår, hvoriskattepligten ophører.Efter forslaget nedsættes afgiften fra 60 pct. til 55 pct. de relevante steder i etablerings- ogiværksætterkontoloven med virkning fra 1. januar 2010. Dette indebærer, at afgiften udgør 60pct. for beløb, der er indskudt til og med indkomståret 2009, og 55 pct. for beløb, der erindskudt i indkomståret 2010 og senere indkomstår.Til nr. 15Det foreslås at justere reglerne i etablerings- og iværksætterkontolovens § 11.Som efter de gældende regler sker der fortsat efterbeskatning, hvis kontohaverens skattepligtefter kildeskattelovens § 1 ophører, eller hvis kontohaveren efter bestemmelserne i endobbeltbeskatningsoverenskomst indgået mellem Danmark og en fremmed stat, Færøerneeller Grønland bliver hjemmehørende uden for Danmark. Denne form for efterbeskatningkaldes også fraflytningsbeskatning.Hvis etablering har fundet sted, skal der dog fortsat som efter de gældende regler ikke skeefterbeskatning eller afgiftsberigtigelse, så længe kontohaveren er skattepligtig efterkildeskattelovens § 2, stk. 1, nr. 4, af indkomsten fra virksomheden.Som supplement til disse regler foreslås, at kontohaveren kan få henstand med betalingen affraflytningsskatten. Henstandsbeløbet forfalder til betaling, når fristen for etablering efteretablerings- og iværksætterkontolovens § 8 er udløber, eller den skattepligtige dør, eller denskattepligtige går konkurs.Desuden foreslås, at beløb, der er indsat på en etableringskonto eller en iværksætterkonto,sikrer fraflytningsskattekravet og ikke kan hæves, før skatten eller afgiften er betalt.Endelig foreslås, at pligten til at betale fraflytningsskat af indskud, der ikke er hævet,bortfalder, hvis kontohaveren igen bliver skattemæssigt hjemmehørende her i landet.

- 25 -

Til § 2Til stk. 1 og 2Det foreslås, at loven træder i kraft dagen efter bekendtgørelsen i Lovtidende, og at loven harvirkning fra den 1. januar 2010. Det foreslås dog, at § 1, nr. 1, skal have virkning fra dagenefter bekendtgørelsen i Lovtidende, idet det ikke kan udelukkes, at dette forslag kan betyde enskærpelse for visse personer.Udgangspunktet er, at lovgivning vedtages fremadrettet. Undtagelsesvis kan der fastsættes etvirkningstidspunkt, som ligger før tidspunktet for vedtagelsen af et lovforslag. Det er tilfældetmed dette lovforslags § 1, nr. 2-15, som først fremsættes efter det foreslåedevirkningstidspunkt.Begrundelsen for det foreslåede virkningstidspunkt er, at lovforslaget er et element ifinanslovsaftalen for 2010, og at partierne bag finanslovsaftalen for 2010 først for nylig harindgået aftale om det nærmere indhold af udmøntningen af dette element i finanslovsaftalenfor 2010. Desuden er lovforslaget begunstigende for de berørte personer.Det foreslås, at loven træder i kraft dagen efter bekendtgørelsen i Lovtidende for, atvirkningstidspunktet skal ligge så tæt på ikrafttrædelsestidspunktet som muligt.

- 26 -

BilagLovforslaget sammenholdt med gældende lovGældende formuleringLovforslaget§1I lov om indskud påetableringskonto og iværksætterkonto,jf. lovbekendtgørelse nr. 1012 af 5.oktober 2006, som ændret bl.a. ved § 5 ilov nr. 1580 af 20. december 2006, § 12i lov nr. 1587 af 20. december 2006, § 1i lov nr. 90 af 20. februar 2008, § 1 i lovnr. 1343 af 19. december 2008 ogsenest ved § 5 i lov nr. 724 af 25. juni2010, foretages følgende ændringer:§ 2.Berettiget til at forestage indskudpå etableringskonto elleriværksætterkonto er fuldt skattepligtigepersoner, som I indkomståret haroppebåret lønindtægt, eller som indtil 5år efter etableringen af denselvstændige erhvervsvirksomhed, jf. §5, oppebærer lønindtægter elleroverskud fra den selvstændigeerhvervsvirksomhed, til og medindkomståret efter det indkomstår, hvorden pågældende nårfolkepensionsalderen, jf. § 1 a I lov omsocial pension.1.I§ 2, stk. 1, 2. pkt.,indsættes efter“fuldt skattepligtige personer,”: “ikkeefter endobbeltbeskatningsoverenskomst erskattemæssigt hjemmehørende i etandet land, og”.

§ 3.Indskud, der vedrører indkomstårfør etablering af den selvstændigeerhvervsvirksomhed eller anskaffelse af2.I§ 3, stk. 1,ændres “40 pct.” toaktier og anparter i et selskab, skalsteder til: “60 pct.”, og “100.000 kr.”mindst udgøre 5.000 kr. og kan højstændres to steder til: “250.000 kr.”.udgøre 40 pct. af indskyderensnettolønindtægt i indkomståret, dog kander altid indskydes 100.000 kr. afnettolønindtægten. Indskud, dervedrører det indkomstår, hvoretablering finder sted, eller et af denærmest efterfølgende 4 indkomstår,skal mindst udgøre 5.000 kr. og kan

- 27 -højst udgøre 40 pct. af indskyderensnettolønindtægt eller af overskuddet fraden selvstændige erhvervsvirksomhed,dog kan der altid indskydes 100.000 kr.af nettolønindtægten eller overskuddetfra den selvstændigeerhvervsvirksomhed. Ved opgørelsenaf, om de nævnte grænser er overholdt,lægges indskud på etableringskonto ogiværksætterkonto sammen.Stk. 2.---Stk. 3.---Stk. 4.---§ 5.---Stk. 2.Etablering af selvstændig3.I§ 5, stk. 2, 1. pkt.,og§ 5, stk. 4, 1.erhvervsvirksomhed anses at havefundet sted, når den samledepkt.,ændres “113.900 kr.” til: “80.000anskaffelsessum for de til brug forkr.”.virksomheden anskaffede formuegoder,eller de udgifter, som er afholdt til brugfor virksomheden, overstiger etgrundbeløb på 113.900 kr. (2010-niveau). Ved opgørelsen af den samledeanskaffelsessum skal kontohaverenvære berettiget til at medregne værdienaf varelager ved etableringsåretsudgang opgjort til fakturapris ellerdagspris i stedet for det vedetableringen anskaffede varelager. Forbygninger m.v., dræningsanlæg,markvandingsanlæg, driftsmidler ogskibe samt immaterielle aktiver, hvoranskaffelsessummen efterafskrivningslovens § 45 skal omregnestil kontantværdi, indgår kontantværdienved opgørelsen af den samledeanskaffelsessum. Det er endvidere enbetingelse for, at etablering afselvstændig erhvervsvirksomhed ansesat have fundet sted, at kontohavereneller dennes ægtefælle deltager medpersonlig arbejdsindsats i ikkeuvæsentligt omfang.Stk. 3.---Stk. 4.Etablering af virksomhed iselskabsform anses at have fundet sted,når anskaffelsessummen for aktierne

- 28 -eller anparterne inklusivestiftelsesomkostninger overstiger etgrundbeløb på 113.900 kr. (2010-niveau). Det er endvidere en betingelsefor, at etablering af virksomhed iselskabsform anses at have fundet sted,at kontohaveren eller dennes ægtefælledeltager med personlig arbejdsindsats iselskabet, herunder i etkoncernforbundet selskab, jf.kursgevinstlovens § 4, stk. 2, i ikkeuvæsentligt omfang. Dette krav gælderfor det indkomstår, hvor indskudanvendes til erhvervelse af aktier elleranparter i et selskab, og for det følgendeindkomstår. Bliver den skattepligtigeuarbejdsdygtig som følge af alvorligsygdom eller varigt nedsatfunktionsevne efter, at midler er hævetog anvendt til erhvervelse af aktier elleranparter i et selskab, bortfalder kravetom personlig arbejdsindsats dog i denresterende del af perioden. Deltagerbåde kontohaveren og dennes ægtefællemed personlig arbejdsindsats, gælderreglen i 4. pkt., når en af ægtefællernebliver uarbejdsdygtig. Hvis kun en afægtefællerne deltager, gælder 4. pkt.,når denne ægtefælle bliveruarbejdsdygtig. Kravet om personligarbejdsindsats bortfalder tilsvarende itilfælde af den skattepligtiges ellerdennes ægtefælles død eller konkurssamt ved afståelse af selskabet til andre.Stk. 5.---Stk. 6.---Stk. 7.---§ 7.Efter etableringen af selvstændigerhvervsvirksomhed hæves beløb afindtil samme størrelse somanskaffelsessummen eller, hvor der itidligere indkomstår er foretagetskattemæssige afskrivninger påformuegodet, den uafskrevne del afanskaffelsessummen for formuegodersom nævnt i litra a-f anskaffet inden forden frist, der er nævnt i § 5, stk. 6, 1.

4.I§ 7, stk. 1, 1. pkt.,ændres “litra g-j”til: “litra g og h”.5.I§ 7, stk. 1,ophæveslitra g-jog istedet indsættes:“g) Driftsomkostninger, der erfradragsberettigede efter

- 29 -pkt., og beløb af indtil samme størrelsesom afholdte udgifter som nævnt i litrag-j afholdt inden for fristen i § 5, stk. 6,2. pkt.:a) Maskiner, inventar og lignendedriftsmidler, der udelukkende benytteserhvervsmæssigt. Beløb kan dog ikkehæves til anskaffelse af automobiler,som er indregistreret til privatpersonbefordring, til udlejning udenfører eller som last- ogvaremotorkøretøjer, der er berigtigetmed halv omsætningsafgift.b) Skibe til erhvervsmæssig brug.c) Bygninger, hvorpå skattemæssigafskrivning kan foretages efterafskrivningslovens § 14, samtinstallationer, der tjener sådannebygninger, og installationer, deranvendes erhvervsmæssigt.d) Goodwill samt andre immaterielleaktiver såsom særligfremstillingsmetode eller lignende(knowhow), patentret, forfatter- ogkunstnerret og ret til mønster ellervaremærke.e) Retten ifølge en forpagtnings- ellerlejekontrakt.f) Dræningsanlæg påjordbrugsbedrifter.g) Fradragsberettigede lønudgifter ogandre personaleudgifter samt iforbindelse hermed ydet fri kost og logifor ansattes personlige arbejde itjenesteforhold, herunderferiegodtgørelse, honorar, tantieme,provision samt indbetalinger til enordning omfattet af § 19 ipensionsbeskatningsloven.h) Udgifter omfattet af ligningslovens §8 B, stk. 1, som den skattepligtige harvalgt ikke at afskrive.i) Fradragsberettigede udgifter til leje aferhvervslokaler.j) Fradragsberettigede udgifter tilstatsskattelovens § 6, stk. 1, litra a.h) Udgifter omfattet af ligningslovens §8 B, stk. 1, som den skattepligtige harvalgt ikke at afskrive.”

- 30 -deltagelse i kurser og uddannelse.Stk. 2.---Stk. 3.---Stk. 4.---Stk. 5.Når der i de i stk. 1, litra a-f,omtalte situationer hæves et beløb fraetableringskontoen elleriværksætterkontoen, hæves der afindskuddene med samme beløb.Indskud, der eventuelt overstigerindestående, anses for fuldt ud hævet,når det sidste indestående hæves. Harkontohaveren både etableringskonto ogiværksætterkonto, vælger denpågældende, hvor meget af beløbet derhæves fra hver enkelt konto. Det beløb,der lægges til grund ved beregning afskattemæssige afskrivninger på detpågældende formuegode, reduceres vedforlods afskrivning med et beløb, dersvarer til de hævede indskud påetableringskonto, når der er foretagetfradrag for de hævede indskud iindkomståret 1998 eller tidligereindkomstår. Det beløb, der lægges tilgrund ved beregning af skattemæssigeafskrivninger på det pågældendeformuegode, reduceres ved forlodsafskrivning med et beløb, der svarer til68 pct. af de hævede indskud påetableringskonto, når der er foretagetfradrag for de hævede indskud iindkomstårene 1999-2001. Det beløb,der lægges til grund ved beregning afskattemæssige afskrivninger på detpågældende formuegode, reduceres vedforlods afskrivning med et beløb, dersvarer til 58 pct. af de hævede indskudpå etableringskonto, når der er foretagetfradrag for de hævede indskud iindkomståret 2002 eller senereindkomstår. 4. pkt. finder tilsvarendeanvendelse ved hævning af beløb fraiværksætterkonto. For installationeromfattet af afskrivningslovens § 15, stk.3, udgør det hævede indskud det beløb,der svarer til den erhvervsmæssige

6.I§ 7, stk. 5, 6. pkt.,ændres“indkomståret 2002 eller senereindkomstår” til: “indkomstårene 2002-2009”.7.I§ 7, stk. 5,indsættes efter 6. pkt.:“Det beløb, der lægges til grund vedberegning af skattemæssigeafskrivninger på de pågældendeformuegode, reducers ved forlodsafskrivning med et beløb, der svarer til50 pct. af de hævede indskud påetableringskonto, når der er foretagetfradrag for de hævede indskud påetableringskonto i indkomståret 2010eller senere indkomstår.”

- 31 -benyttelse, og det hævede indskudomregnes til den beregnede afskrivning,som anskaffelsessummen reduceresmed. Den del af de hævede indskud, dersom følge af 2. pkt. ikke kan anvendestil forlods afskrivning, efterbeskattesefter § 10.Stk. 6.---Stk. 7.---Stk. 8.---Stk. 9.---Stk. 10.Når der i de situationer, derer nævnt i stk. 1, litra g-j, hæves etbeløb fra etableringskontoen elleriværksætterkontoen, finder stk. 5, 1.-3.pkt., tilsvarende anvendelse. Det beløb,der hæves til dækning af de nævnteudgifter, anses at dække 55 pct. af8.I§ 7, stk. 10, 1. pkt.,ændres “litra g-udgifterne, således at der kan foretages j” til: “litra g og h”.fradrag med 45 pct. af udgiften vedopgørelsen af den personlige indkomst,jf. dog 6. og 7. pkt. For udgifteromfattet af ligningslovens § 8 B, stk. 1,kan de nævnte 45 pct. af udgiften istedet vælges afskrevet efterligningslovens § 8 B, stk. 1. Er derforetaget fradrag for de hævede indskudi indkomstårene 1999-2001, anses detbeløb, der hæves til dækning af denævnte udgifter, at dække 65 pct. afudgifterne, således at der kan foretagesfradrag med 35 pct. af udgifterne vedopgørelsen af den personlige indkomst,jf. dog 6. og 7. pkt. For udgifteromfattet af ligningslovens § 8 B, stk. 1,kan de nævnte 35 pct. af udgiften istedet vælges afskrevet efterligningslovens § 8 B, stk. 1. Er derforetaget fradrag for de hævede indskudi indkomståret 1998 eller tidligereindkomstår, anses det beløb, der hævestil dækning af de nævnte udgifter, fuldtud at dække udgifterne. 6. pkt. findertilsvarende anvendelse ved hævning afbeløb fra iværksætterkonto. Der kanbortset fra de tilfælde, der er nævnt i 2.og 4. pkt., ikke foretages fradrag forudgiften.

- 32 -Stk. 11.---§ 9.Er etablering ikke foretaget indenudløbet af den frist, der er nævnt i § 8,medregnes indskudsbeløbet med tillægaf 3 pct. for hvert år fra udløbet af detindkomstår, hvori indskuddet erfradraget, og indtil fristens udløb i denskattepligtige indkomst for detindkomstår, hvori fristen er udløbet. Tilog med indkomståret 2001 udgørtillægget dog 5 pct. Der svares vedfristens udløb afgift med 60 pct. afindskudsbeløbet på iværksætterkontomed tillæg efter 1. pkt.Stk. 2.---Stk. 3.---§ 10.Når etablering har fundet sted,skal indskud, der ikke har kunnet hævesefter § 7 inden 9 år efter udløbet af detindkomstår, hvori etablering har fundetsted, eller inden udgangen af det andetindkomstår efter det indkomstår, hvorkontohaveren når folkepensionsalderen,jf. § 1 a i lov om social pension,medregnes til den skattepligtigeindkomst for det indkomstår, hvorifristen er udløbet. Indskud medregnesmed tillæg af 3 pct. for hvert år fraudløbet af det indkomstår, hvoriindskuddet er fradraget, og indtilfristens udløb. For indskud foretagetinden etablering medregnes dog førsttillæg fra og med det tredje indkomstårefter etableringsåret. Der svares vedfristens udløb afgift med 60 pct. afindskudsbeløbet på iværksætterkontomed tillæg efter 2. og 3. pkt.Stk. 2.De indskudsbeløb, der ernævnt i stk. 1, kan hæves inden udløbetaf fristen i stk. 1. I så fald medregnesbeløbet med tillæg af 3 pct. for hvert årfra udløbet af det indkomstår, hvoriindskuddet er fradraget, og indtiludløbet af det indkomstår, hvoriindskuddet hæves, i den skattepligtige

9.I§ 9, stk. 1, 3. pkt., stk. 2, 4. pkt., §10, stk. 1, 4. pkt., stk. 2, 4. pkt., stk. 4, 4.pkt, stk.5, 4. pkt., § 11, stk. 1, 3. pkt.,stk. 3, 4. pkt.,og§ 11 A, stk. 1, 7. pkt.,ændres “60 pct.” til: “55 pct.”.10.I§9, stk. 1,indsættes som 4. pkt.:“Til og med indkomståret 2009 udgørafgiften dog 60 pct.”

11.I§10, stk. 1, stk. 2, stk. 4 og stk. 5,indsættes som 5. pkt.:“Til og med indkomståret 2009 udgørafgiften dog 60 pct.”

- 33 -indkomst for det indkomstår, hvoribeløbet er hævet. For indskud foretagetinden etablering medregnes dog førsttillæg fra og med det andet indkomstårefter etableringsåret. Der svares vedhævning fra kontoen afgift med 60 pct.af indskudsbeløbet på iværksætterkontomed tillæg efter 2. og 3. pkt.Stk. 3.---Stk. 4.Har et skatteankenævn,Landsskatteretten eller en domstol iforbindelse med behandlingen af enklage over en skatteansættelseanerkendt en foretagen etablering, dertidligere har været tilsidesat, regnesfristen på 9 år i stk. 1 fra udløbet af detindkomstår, hvori endelig afgørelse afetableringsspørgsmålet er truffet. Finderaldersbegrænsningen i stk. 1anvendelse, stilles kontohaveren, somom etableringen ikke var blevettilsidesat. Indskud på etableringskonto,der ikke har kunnet hæves efter § 7inden for denne frist, medregnes til denskattepligtige indkomst i detindkomstår, hvori fristen udløber. Dersvares ved fristens udløb afgift med 60pct. af indskudsbeløbet påiværksætterkonto, der ikke har kunnethæves efter § 7 inden for denne frist.Stk. 5.Hvis told- ogskatteforvaltningen, efter at enforetagen etablering er blevet tilsidesat,hæver et beløb fra etableringskontoeneller iværksætterkontoen til dækning afet skatte- og afgiftskrav, anses et dertilsvarende indskud for hævet efterreglerne i § 9, stk. 2, 5. og 6. pkt.Indskud, som er blevet hævet efter l.pkt., kan retableres, såfremtskatteyderen inden 3 måneder efter athave fået endeligt medhold i, atetablering er sket, indskyder et til depågældende tidligere indskud svarendebeløb på etableringskonto henholdsvisiværksætterkonto. I stedet for atindskyde beløb på kontoen kan

- 34 -skatteyderen dog vælge atforlodsafskrive de tilsvarendeoprindelige indskud på anskaffelser, derer foretaget efter etableringen, anvendede tilsvarende oprindelige indskud tildækning af udgifter afholdt efteretableringen eller anvende detilsvarende oprindelige indskud påanskaffelse af yderligere kapital iselskabet, såfremt de almindeligebetingelser er opfyldt. I forbindelsehermed kan skatteyderen inden forsamme 3-måneders-frist begæregenoptagelse af skatteansættelsen foretableringsåret og følgende år. Indskud,som ikke er blevet forlodsafskrevet,anvendt til dækning af afholdte udgiftereller anvendt til yderligere kapital iselskabet eller retableret gennemindsættelse på etableringskonto elleriværksætterkonto, medregnes til denskattepligtige indkomst i det år, hvor 3-måneders-fristen udløber henholdsvisafgiftsberigtiges med 60 pct. ved 3-måneders-fristens udløb.§ 9.---Stk. 2.Samtlige indskud påetableringskonto kan hæves indenudløbet af den frist, der er nævnt i § 8,selv om etablering ikke er sket. I så faldmedregnes indskudsbeløbet med tillægaf 3 pct. for hvert år fra udløbet af detindkomstår, hvori indskuddet erfradraget, og indtil udløbet af detindkomstår, hvori indskuddet hæves, iden skattepligtige indkomst for detindkomstår, hvori beløbet er hævet. Tilog med indkomståret 2001 udgørtillægget dog 5 pct. Der svares vedhævning fra kontoen afgift med 60 pct.af indskudsbeløbet på iværksætterkontomed tillæg efter 2. pkt. Når der hæves etbeløb fra etableringskontoen elleriværksætterkontoen, hæves der afindskuddene med samme beløb.Indskud, der eventuelt overstigerindeståendet, anses for fuldt ud hævet,

12.I§9, stk. 2,og§11 stk.3,indsættessom 5. pkt.:“Til og med indkomståret 2009 udgørafgiften dog 60 pct.”

- 35 -når det sidste indestående hæves.Stk. 3.---

§ 11.I tilfælde af kontohaverens dødmedregnes ikke hævede indskud påetableringskonto og iværksætterkontomed tillæg af 3 pct. for hvert år fraudløbet af de indkomstår, hvoriindskuddene er fradraget, og indtiludløbet af dødsåret i den skattepligtigeindkomst, jf. 5. pkt. § 9, stk. 3, 4. pkt.,finder tilsvarende anvendelse. I tilfælde13.I§11, stk. 1,indsættes efter 3. pkt.:af kontohaverens konkurs medregnes“Til og med indkomståret 2009 udgørikke hævede indskud med tillæg af 3afgiften dog 60 pct.”pct. for hvert år fra udløbet af deindkomstår, hvori indskuddene erfradraget, og indtil udløbet afkonkursåret i den skattepligtigeindkomst i konkursåret. § 9, stk. 3,finder tilsvarende anvendelse. Dersvares afgift med 60 pct. afindskudsbeløbet på iværksætterkontomed tillæg efter 1. pkt. ved dødsfald,såfremt dødsboet ikke skiftes og denefterlevende ægtefælle ikke overtagerafdødes indskud på iværksætterkonto påde for afdøde gældende betingelser,eller 3. pkt. ved afsigelse afkonkursdekret. Til og med indkomståret2001 udgør tillægget i 1. og 3. pkt. dog5 pct.Stk. 2.---Stk. 3.Hvis en virksomhed i øvrigtophører eller afhændes, medregnes ikkehævede indskud og indskud, som erhævet i det indkomstår, hvorivirksomheden er ophørt eller afhændet,ved opgørelsen af den skattepligtigeindkomst for ophørs ellerafhændelsesåret, jf. dog 4. pkt.Tilsvarende gælder, at hvis kravene i §7, stk. 2, nr. 1 eller 2, ikke kan anses foropfyldt, medregnes ikke hævedeindskud ved opgørelsen af denskattepligtige indkomst for detpågældende indkomstår. Bestemmelsen

- 36 -i § 9, stk. 3, finder tilsvarendeanvendelse. Der svares afgift med 60pct. af indskuddene som nævnt i 1. og2. pkt. i det indkomstår, hvorvirksomheden er ophørt eller afhændet,eller hvor kravene i § 7, stk. 2, nr. 1eller 2, ikke kan anses for opfyldt. Dogkan de ikke hævede indskudopretholdes på de oprindelige vilkår,hvis kontohaveren inden 1 år efterafhændelsen eller ophøret m.v., jf. 1. og2. pkt., på ny etablerer selvstændigvirksomhed eller virksomhed iselskabsform, jf. § 5.Stk. 4.---§ 11 A.Er der hævet indskud af denetableringskonto eller iværksætterkonto,der er nævnt i § 4, uden atindskudsbeløbet som angivet i skemaettil pengeinstituttet forlods kan afskrivespå aktiver eller anvendes til anskaffelseaf aktier eller anparter eller til dækningaf afholdte udgifter, medregnesindskudsbeløbet i den skattepligtigeindkomst for det indkomstår, hvoriindskuddene er hævet. Indskudsbeløbetmedregnes med tillæg af 3 pct. for hvertår fra udløbet af de indkomstår, hvoriindskuddene er fradraget, og indtiludløbet af det indkomstår, hvoriindskuddene er hævet. Til og medindkomståret 2001 udgør tillægget dog5 pct. Beskatningen sker med satsen forsundhedsbidrag efterpersonskattelovens § 8 og med satsernefor kommunal indkomstskat ogkirkeskat for det indkomstår, hvorindskudsbeløbet m.v. medregnes i denskattepligtige indkomst. For indskudfradraget til og med indkomståret 2001anvendes dog satsen for indkomstskatefter personskattelovens § 6, satsen forsundhedsbidrag efterpersonskattelovens § 8 og satserne forkommunal indkomstskat og kirkeskat.For skattepligtige, der svarer skat efterpersonskattelovens § 8 c, anvendes fra

14.I§11 A, stk. 1,indsættes efter 7.pkt.:“Til og med indkomståret 2009 udgørafgiften dog 60 pct.”

- 37 -og med indkomståret 2007beskatningsprocenten efterpersonskattelovens § 8 c i stedet forsatsen for kommunal indkomstskat. 1.og 2. pkt. finder tilsvarende anvendelsepå iværksætterkonti, idet der dog svaresafgift med 60 pct. af indskudsbeløbetmed tillæg efter 2. pkt. i det indkomstår,hvori indskuddene er hævet.Bestemmelserne i § 9, stk. 2, 5. og 6.pkt., finder tilsvarende anvendelse.Stk. 2.---Stk. 3.---§ 11.---Stk. 2.Ophører kontohaverensskattepligt efter kildeskattelovens § 1,medregnes ikke hævede indskud medtillæg efter 2. og 3. pkt. i denskattepligtige indkomst for detindkomstår, hvori skattepligten ophører.De ikke hævede indskud tillægges 3pct. for hvert år fra udløbet af deindkomstår, hvori indskuddene erfradraget, og indtil udløbet af detindkomstår, hvori skattepligten ophører.Til og med indkomståret 2001 udgørtillægget dog 5 pct. Der svares vedophør af kontohaverens skattepligt efterkildeskatteloven § 1 afgift med 60 pct.af indskudsbeløbet på iværksætterkontomed tillæg efter 2. pkt. Når en personefter bestemmelserne i endobbeltbeskatningsoverenskomstindgået mellem Danmark og enfremmed stat, Færøerne eller Grønlandbliver hjemmehørende uden forDanmark, sidestilles dette vedanvendelsen af reglerne i 1.-4. pkt. medophør af skattepligt efterkildeskattelovens § 1. Har etableringfundet sted, skal der dog ikke foretagesefterbeskatning eller afgiftsberigtigelse,så længe kontohaveren er skattepligtigefter kildeskattelovens § 2, stk. 1, nr. 4,af indkomsten fra virksomheden. Dogkan de ikke hævede indskudopretholdes på de oprindelige vilkår,

15.§ 11, stk. 2,affattes således:“Stk.2.Ophører kontohaverensskattepligt efter kildeskattelovens § 1,medregnes ikke hævede indskud påetableringskonto med tillæg efter 4. og5. pkt. i den skattepligtige indkomst forfor det indkomstår, hvori skattepligtenophører. Der betales ved ophør afkontohaverens skattepligt efterkildeskattelovens § 1 afgift med 55 pct.af indskudsbeløbet på iværksætterkontomed tillæg efter 4. pkt. Til og medindkomståret 2009 udgør afgiften dog60 pct. De ikke hævede indskudtillægges 3 pct. for hvert år fra udløbetaf det indkomstår, hvori skattepligtenophører. Til og med indkomståret 2001udgør tillægget dog 5 pct. Når enkontohaver efter bestemmelserne i endobbeltbeskatningsoverenskomstindgået mellem Danmark og enfremmed stat, Færøerne eller Grønlandbliver hjemmehørende uden for

- 38 -hvis kontohaveren inden 2 år efterskattepligtens ophør på ny bliver fuldtskattepligtig efter kildeskattelovens § 1.Efterbeskatning eller afgiftsberigtigelseskal ske senest ved udløbet af fristen foretablering, jf. § 8.Stk. 3.---Stk. 4.---Danmark, sidestilles dette vedanvendelsen af reglerne i 1.-5. pkt. medophør af skattepligt efterkildeskattelovens § 1. Hvis etableringhar fundet sted, skal der dog ikke skeefterbeskatning eller afgiftsberigtigelse,så længe kontohaveren er skattepligtigefter kildeskattelovens § 2, stk. 1, nr. 4,af indkomsten fra virksomheden.Kontohaveren kan efter reglerne i stk. 3få henstand med betaling af skatter ellerafgifter beregnet efter 1.-6.pkt. Debeløb, der er indsat påetableringskontoen elleriværksætterkontoen, sikrer skatte- ellerafgiftskravet efter 1.-6. pkt. og kan ikkehæves, før skatten eller afgiften erbetalt. Bliver kontohaveren igenskattemæssigt hjemmehørende her,bortfalder pligten til at betale skat ellerafgift efter 1.-6. pkt. af indskud, derikke er hævet ved skattepligtensgenindtræden.Stk. 3.Henstand efter stk. 2, 8. pkt.,er betinget af, at der ved fraflytningm.v. indgives selvangivelse til told- ogskatteforvaltningen. Gives derudsættelse med indgivelse afselvangivelse efter skattekontrollovens§ 4, stk. 4, skal selvangivelse sombetingelse for henstand være indgivetinden denne frist. Henstandsbeløbetforfalder til betaling, når fristen foretablering efter § 8 er udløbet, eller denskattepligtige dør, eller denskattepligtige går konkurs, jf. stk. 1.Told- og skatteforvaltningen kan se bortfra overskridelse af fristen forindgivelse af selvangivelse. § 10 findertilsvarende anvendelse.”Stk. 3 og 4 bliver hereafter stk. 4 og 5.§2Stk. 1.Loven træder i kraft dagenefter bekendtgørelsen i Lovtidende.Stk. 2.Loven har virkning fra ogmed den 1. januar 2010. § 1, nr. 1, har

- 39 -dog virkning fra dagen efterbekendtgørelsen i Lovtidende.