Erhvervsudvalget 2010-11 (1. samling)

ERU Alm.del Bilag 346

Offentligt

Finanstilsynet

24. august 2011

Redegørelse fra Finanstilsynet om forløbet optil Amagerbanken A/S’ konkurs i henhold til §352 a i lov om finansiel virksomhed

1. Sammenfatning....................................................................................................... 51.1. Årsagerne til bankens sammenbrud ...................................................................... 71.2. Tilsynsaktiviteter i 2008 ......................................................................................... 91.3. Tilsynsaktiviteter i 2009 ....................................................................................... 111.4. Inspektionen i 2010 ............................................................................................. 131.5. Tilsynsaktiviter efter inspektionen i april/maj 2010 ............................................... 171.6. Amagerbankens nedskrivninger i 4. kvartal 2010 ................................................ 191.7. Perspektivering .................................................................................................... 252. Redegørelsens formål og retlige grundlag.........................................................302.1. Finanstilsynets undersøgelser af en række forhold i banken ............................... 313. Årsagerne til bankens sammenbrud................................................................... 323.1. Bankens risikoprofil ............................................................................................. 323.2. Eksterne forhold – Udviklingen i økonomien samt den finansielle krise .............. 353.3. Resultatudvikling og solvens for Amagerbanken A/S .......................................... 363.4. Bankens strategi og styring ................................................................................. 374. Revisionsprotokollater......................................................................................... 414.1. Indhold af revisionsprotokollater .......................................................................... 414.2. Revisionsprotokoller vedrørende årsrapporten 2006 ........................................... 424.3. Revisionsprotokoller vedrørende årsrapporten 2007 ........................................... 424.4. Revisionsprotokoller vedrørende årsrapporten 2008 ........................................... 434.5. Revisionsprotokoller vedrørende årsrapporten 2009 ........................................... 46

Side 2/165

5. Undersøgelser i 2008........................................................................................... 495.1. Ejendomsundersøgelse – 2008 ........................................................................... 495.2. Likviditetsproblemer og undersøgelse-september 2008 ...................................... 515.3. Opfølgningsundersøgelse november-december 2008......................................... 555.3.1. Bankens kreditstyring ................................................................................ 565.3.2. Nedskrivninger og solvensbehov ............................................................... 596. Tilsynsaktiviteter i 2009....................................................................................... 626.1. Dialog om bankens individuelle solvensbehov – foråret 2009 ............................. 636.2. Inspektionen i juni 2009 ....................................................................................... 646.3. Påbud om offentliggørelse af fastsættelse af solvenskrav ................................... 726.4. Regnskabskontrolsag vedrørende årsrapport 2008 ............................................. 726.5. Godkendelse af prospekt 2009 ............................................................................ 746.5.1. Generelt om prospektkontrol ..................................................................... 746.5.2. Godkendelse af Amagerbankens prospekt i 2009 ..................................... 756.6. Henstilling – god skik ........................................................................................... 776.7. Finanstilsynets udtalelse til Økonomi- og Erhvervsministeriets Departement ...... 777. Undersøgelsen i 2010........................................................................................... 797.1. Møde med bankens formand og direktion den 29. januar 2010........................... 827.2. Finanstilsynets vurdering af konsolidering af engagementer ............................... 837.3. Undersøgelse af Amagerbanken i april 2010....................................................... 847.3.1. Finanstilsynets rolle i forbindelse med Finansiel Stabilitets udstedelse afindividuelle garantier................................................................................................... 847.3.2. Solvensbehov og nedskrivninger ............................................................... 857.3.3. Inspektionen i april/maj 2010 ..................................................................... 867.3.3.1. Resultatet af gennemgangen ......................................................... 877.3.3.2. Vurdering af nedskrivninger ........................................................... 897.3.3.3. Vurdering af nedskrivninger i andre pengeinstitutter ...................... 917.3.3.4. Metodemæssig tilgang til solvensbehov ........................................ 917.3.3.5. Særligt vedrørende værdiansættelse af ejendomme ..................... 937.3.3.6. Vurdering af solvensbehovet i andre pengeinstitutter .................... 987.3.3.7. Engagementer og kreditrisiko ........................................................ 987.3.3.8. Afventende holdning ...................................................................... 987.3.3.9. Bonitet af engagementerne.......................................................... 1017.3.3.10. Ledelsesmæssige forhold .......................................................... 102

Side 3/165

7.3.3.11. Revisorernes gennemgang og bemærkninger ............................ 1037.4. Finansiel Stabilitets vurderinger......................................................................... 1047.4.1. Finansiel Stabilitets nedre skøn for nedskrivninger.................................. 1047.4.2. Finansiel stabilitets øvre skøn for nedskrivninger .................................... 1097.4.3. Finansiel Stabilitets vurderinger set i forhold til bankens finansielle styrke................................................................................................................................. 1107.4.4. Sammenligning med andre institutter ....................................................... 1127.5. Vurdering af Amagerbankens situation .............................................................. 1147.6. Den videre proces ............................................................................................. 1157.7. Viability rapport .................................................................................................. 1168. Finanstilsynets tilsyn med banken fra april 2010 til januar 2011................... 1178.1. Bankens likviditetsproblemer og kapitaludvidelse .............................................. 1178.2. Bankens halvårsrapport 2010 ............................................................................ 1198.3. Bankens prospekt 2010 ..................................................................................... 1208.4. Fit and proper-vurdering af administrerende direktør Jørgen Brændstrup ......... 1228.5. Regnskabskontrolsag vedrørende Amagerbankens delårsrapport for 3. kvartal2010 ......................................................................................................................... 1258.6. Undersøgelse af nedskrivninger og solvensreservationer ................................. 1258.7. Møde med Niels Heering – ny formand ............................................................. 1269. Bankens nedskrivninger i 4. kvartal 2010.........................................................1279.1. Sammenfatning ................................................................................................. 1279.2. Ny ledelse og engagementsgennemgang ......................................................... 1319.3. Nedskrivninger og usikkerhed ........................................................................... 1389.3.1. Ledelsens vurdering af nedskrivningsbehov ............................................ 1399.3.2. Usikkerhed ved regnskabsmæssige skøn ............................................... 1409.3.3. Opgørelse af nedskrivninger i engagementer med sikkerheder .............. 1419.4. Udviklingen fra Finanstilsynets undersøgelse i april/maj 2010 og frem tilregnskabsaflæggelsen for 2010 ............................................................................... 1439.4.1. Udviklingen i Amagerbankens risici siden Finanstilsynets undersøgelse iapril/maj 2010 ........................................................................................................... 1439.4.2. Nedskrivninger i 4. kvartal for engagementer omfattet af tilsynets inspektioni april/maj 2010 ......................................................................................................... 1459.4.2.1. Forklaringer til nedskrivninger som følge afengagementsudvidelser mv. ..................................................................................... 1479.4.2.2. Forklaringer på forværringer hos debitorerne og i de stilledesikkerheder ............................................................................................................... 149

Side 4/165

9.4.2.3. Forklaringer til nye engagementsstrategier og ændret skøn over denfremtidige udvikling ................................................................................................... 1529.4.2.4. Vurdering af ejendomme ............................................................. 1589.4.3. Driftspåvirkning i 4. kvartal for engagementer, der ikke var omfattet aftilsynets inspektion i april/maj 2010 .......................................................................... 1619.4.3.1. Større engagementer ................................................................... 1619.4.3.2. Mindre engagementer .................................................................. 1639.5. Amagerbankens modstandsdygtighed........................................................ 164

Bilagsoversigt:1)2)3)Finanstilsynets øvrige tilsynsaktiviteterFinanstilsynets opfølgning på påbud mv.Rating af Amagerbanken fra Moody’s

Bilag findes i separat dokument.

Side 5/165

1. SammenfatningI henhold til § 352 a i lov om finansiel virksomhed har Finanstilsynet ud-arbejdet en offentlig redegørelse om forløbet forud for Amagerbanken A/S’konkurs i februar 2011.Amagerbanken var i årene op til den finansielle krise karakteriseret vedmange store ejendomsrelaterede engagementer, kraftig udlånsvækst ogubalance mellem indlån og udlån, og banken blev genstand for intens til-synsvirksomhed. Da finanskrisen nåede Danmark i 2008, fik Amagerbankenstore likviditetsproblemer, men banken blev i første omgang reddet af et lånfra Nationalbanken og den generelle statsgaranti i medfør af Bankpakke 1.Finanstilsynet gennemførte i 2008-2009 tre undersøgelser af Amager-banken, som resulterede i væsentligt øgede nedskrivninger og solvens-behov. I efteråret 2009 fastsatte Finanstilsynet et forhøjet solvenskrav forAmagerbanken på 13,8 pct. Amagerbanken ankede afgørelsen, men tabteankesagen i Erhvervsankenævnet. Med ankenævnets stadfæstelse opfyldtebanken ikke længere solvenskravet, men det lykkedes ledelsen at rejse ca.1 mia. kr. i privat kapital i løbet af efteråret, og banken fik efterfølgende tilført1,1 mia. kr. i form af hybrid kernekapital fra staten.I foråret 2010 ansøgte Amagerbanken Finansiel Stabilitet A/S om individuelstatsgaranti for obligationslån, og Finansiel Stabilitet rettede henvendelse tilFinanstilsynet om bankens situation. Finanstilsynets fornyede inspektion afAmagerbankens store engagementer i april/maj 2010 fandt sted i henhold tildet gældende EU-baserede regelsæt om henholdsvis nedskrivninger ogsolvensbehov i lighed med vurderingen af andre finansielle institutter. Detindebærer lidt forenklet, at Finanstilsynet skal anlægge en vurdering af insti-tuttets aktuelle, objektivt konstaterbare risici. Formodninger, som ikke kankvalificeres ud fra objektivt konstaterbare forhold, kan dermed ikke læggestil grund.Finanstilsynet fandt, at der i forhold til ultimo 2009 var behov for nye ned-skrivninger og solvensreservationer på 400 mio. kr. Herefter blev solvens-behovet opgjort til 13,3 pct. og den aktuelle solvensprocent til 17,1 pct.Amagerbanken havde efter inspektionen afsat 6,2 mia. kr. i akkumuleredenedskrivninger og solvensreservationer til kreditrisiko, svarende til cirka 25pct. af hele bankens portefølje.Det var Finanstilsynets vurdering, at Amagerbanken, selv efter disse ned-skrivninger, lå i den lave ende af det acceptable inden for nedskrivningsreg-lerne. Men Finanstilsynet fandt – idet nedskrivningerne netop lå inden fordet lovlige interval – at der ikke var hjemmel til at påbyde Amagerbankenyderligere nedskrivninger og dermed tilsidesætte den daværende ledelsesskøn. Finanstilsynet udtalte imidlertid over for Finansiel Stabilitet og Øko-nomi- og Erhvervsministeriet: ”Set i lyset af den betydelige eksponering over

Side 6/165

for store og svage ejendomsengagementer kan det ikke afvises, at bankenvil få problemer med at overholde lovens solvenskrav i de kommende år.”For at komme i betragtning til individuel statsgaranti skulle et pengeinstitutoverholde solvensreglerne i lov om finansiel virksomhed. Dette kan Finans-tilsynet vurdere. Opfyldelse af solvensreglerne var en nødvendig, men ikketilstrækkelig betingelse. Finansiel Stabilitet skulle derudover sikre sig, at detvar forsvarligt at stille garanti i hele garantiens tre-årige løbetid, og at bank-en ved garantiens udløb ville være solid nok til at kunne finansiere sig udenstatsgaranti. Ved sin stillingtagen til ydelse af statsgaranti og vilkårene her-for skulle Finansiel Stabilitet således anlægge en mere langsigtet vurderingend Finanstilsynet. Det var på denne baggrund, at Finansiel Stabilitet stille-de særlige krav til Amagerbanken for, at banken kunne lave udstedelsermed statslig garanti.Den 28. juni 2010 aftalte Finansiel Stabilitet med Amagerbanken at stillestatsgaranti for bankens udstedelse af obligationslån for indtil 13,5 mia. kr.,blandt andet på betingelse af, at banken øgede sin kapital med 750 mio. kr.,at Finansiel Stabilitet fra den 28. juni 2010 skulle godkende alle væsentligebeslutninger i banken, og at Finansiel Stabilitet i september 2010 fik indvalgtto bestyrelsesmedlemmer. Det lykkedes banken ved ny aktietegning at opnået provenu på 878 mio. kr.Amagerbanken fik ny ledelse i november 2010. Den 19. januar 2011 oriente-rede formanden Niels Heering Finanstilsynet om beregninger, der tydede pået behov for nye nedskrivninger i størrelsesordenen 3 mia. kr.Finanstilsynet indledte straks en dialog med Amagerbankens ledelse omforudsætningerne for de øgede nedskrivninger. På denne baggrund vurde-rede Finanstilsynet, at den nye ledelses påtænkte nedskrivningspraksis varvæsentlig mere konservativ end den tidligere ledelses, hvor nedskrivninger-ne lå i den lave ende af det acceptable inden regnskabsreglerne.Vurderingen var imidlertid, at den nye ledelses nedskrivninger holdt sig in-den for det interval, som nedskrivningsreglerne lovligt udspænder. Da dennye ledelses tilgang til nedskrivningspolitik potentielt kunne blive afgørendefor Amagerbankens overlevelse, forelagde Finanstilsynet sagen for Kam-meradvokaten. Denne konkluderede, at Finanstilsynet ikke ville pådrage sigerstatningsansvar ved at undlade at tilsidesætte bankens ændrede ned-skrivninger, når disse lå inden for regnskabsreglerne. Finanstilsynetsgennemgang pegede på, at nedskrivningerne lå – om end i de høje ende –inden for regnskabsreglerne, ligesom den nye ledelse havde tilpasset be-regningerne, så de bedre afspejlede ledelsens ændrede strategi forengagementerne, herunder en hurtigere afvikling.Baseret på en gennemgang af engagementerne med betydelige mer-nedskrivninger anslår Finanstilsynet, at over halvdelen af mernedskrivning-

Side 7/165

erne skyldtes forværringer i porteføljen i form af forøgelse af udlån til dårligedebitorer, forringelse af boniteten af debitorerne og fald i værdien af sikker-heder, mens resten skyldtes ledelsens ændrede tilgang til nedskrivninger ogstrategi for engagementerne.Der blev ført drøftelser med repræsentanter for den finansielle sektor omforskellige løsningsmodeller for Amagerbanken, men uden resultat. Fredagden 4. februar 2011 meddelte Amagerbankens ledelse samt revisionen Fi-nanstilsynet, at banken ikke opfyldte solvenskravet efter lov om finansielvirksomhed, og bestyrelsen opgjorde behovet for nye nedskrivninger til3.144 mio. kr. Da der ikke kunne skaffes den fornødne kapital inden Finans-tilsynets frist søndag den 6. februar, indgik Amagerbanken aftale medFinansiel Stabilitet A/S om overdragelse af aktiviteter til et pengeinstitut ejetaf Finansiel Stabilitet. Mandag den 7. februar 2011 blev Amagerbanken er-klæret konkurs på bestyrelsens begæring.

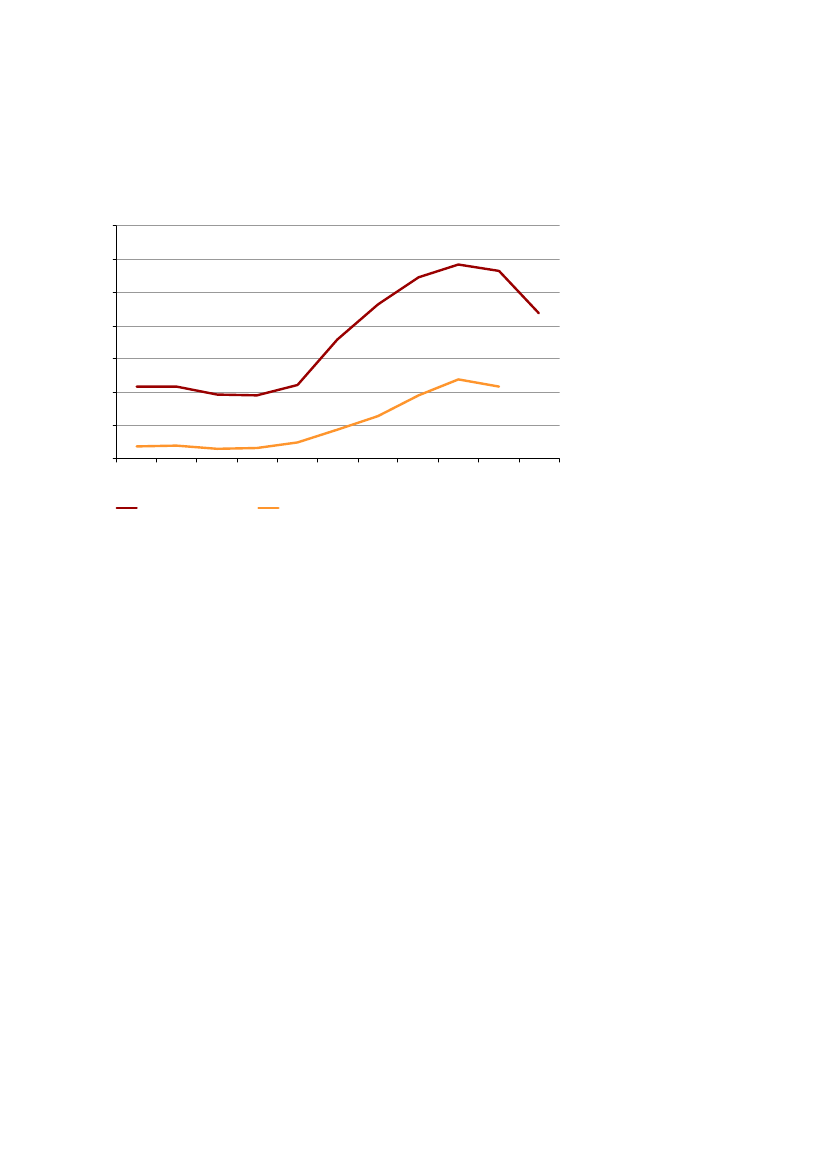

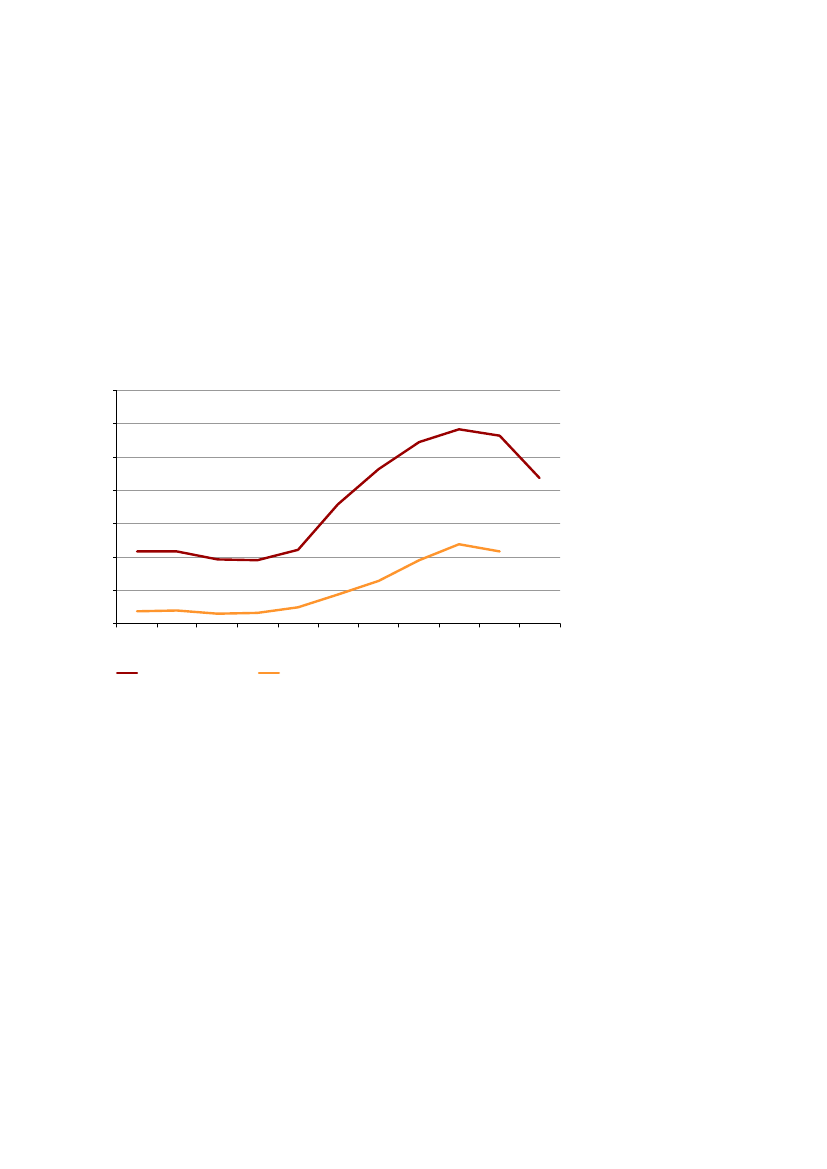

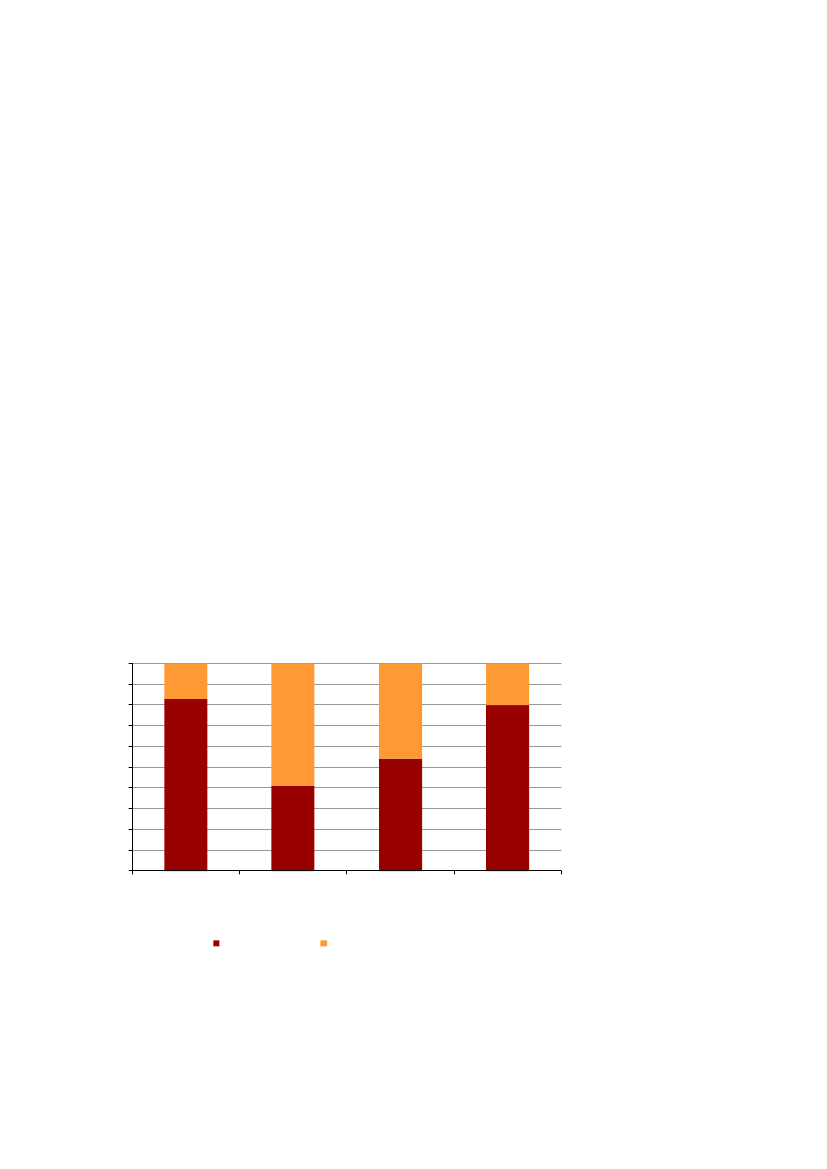

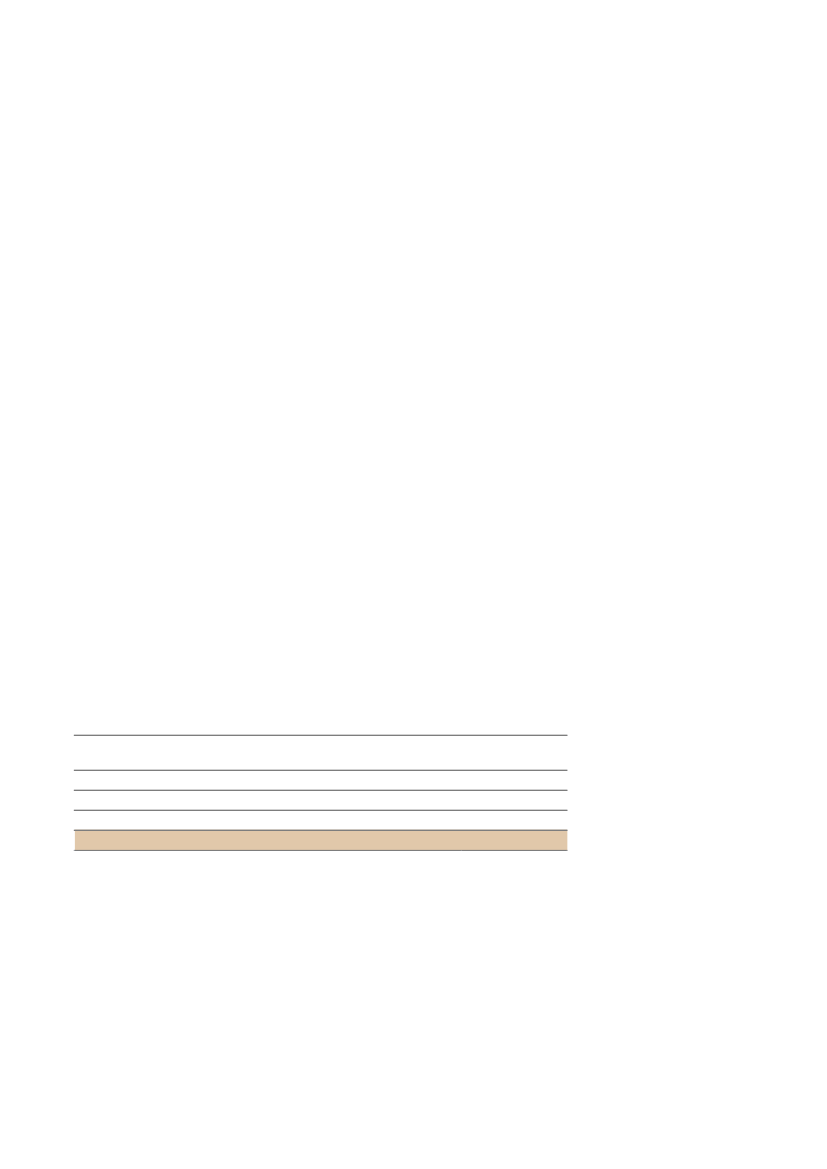

1.1. Årsagerne til bankens sammenbrudAmagerbanken havde en betydelig vækst i årene op til den finansielle kriseog en udlånsportefølje, der var præget af mange store engagementer, her-under ikke mindst mange ejendomsengagementer. Ejendomseksponeringensteg således fra 28 pct. i 2006 til 41 pct. i 2008. Dertil kom en risikabel stra-tegi for finansiering af udlånet, med et stort indlånsunderskud og stor vægtpå markedsbaseret funding. Den meget betydelige risikoappetit var endvide-re kombineret med mangler i risikostyringen.På det tidspunkt, hvor Amagerbankens risici blev opbygget, var ledelsensegen vurdering imidlertid, at strategien ikke var så risikabel.På baggrund af Amagerbankens udlånsvækst på 55 pct. fra ultimo juni 2005til ultimo juni 2006, advarede Finanstilsynet banken om, at der erfarings-mæssigt ofte var sammenhæng mellem stor udlånsvækst og dårlig bonitet iudlånsporteføljen. Af bankens efterfølgende redegørelse fremgik det, at enbetydelig del af væksten skete i udlån til projektfinansiering og kredit- ogfinansieringsvirksomhed. Amagerbankens ledelse fremførte imidlertid, at”Deter således ikke bankens ledelses vurdering, at de nævnte vækstområd-er udgør nogen væsentlig kreditmæssig risiko relativt til deres indtjenings-mæssige betydning for banken.”Amagerbankens samlede udlån steg med over 200 pct. fra 2003 og frem tilfinanskrisens udbrud i efteråret 2008, hvor udlånet toppede. Udlånet tilejendomssektoren steg i samme periode med 650 pct. og bidrog dermedvæsentligt til væksten i det samlede udlån, jf. figur 1. Ved finanskrisens be-gyndelse ændrede banken strategi og lykkedes med en vis nedbringelse afudlånet.

Side 8/165

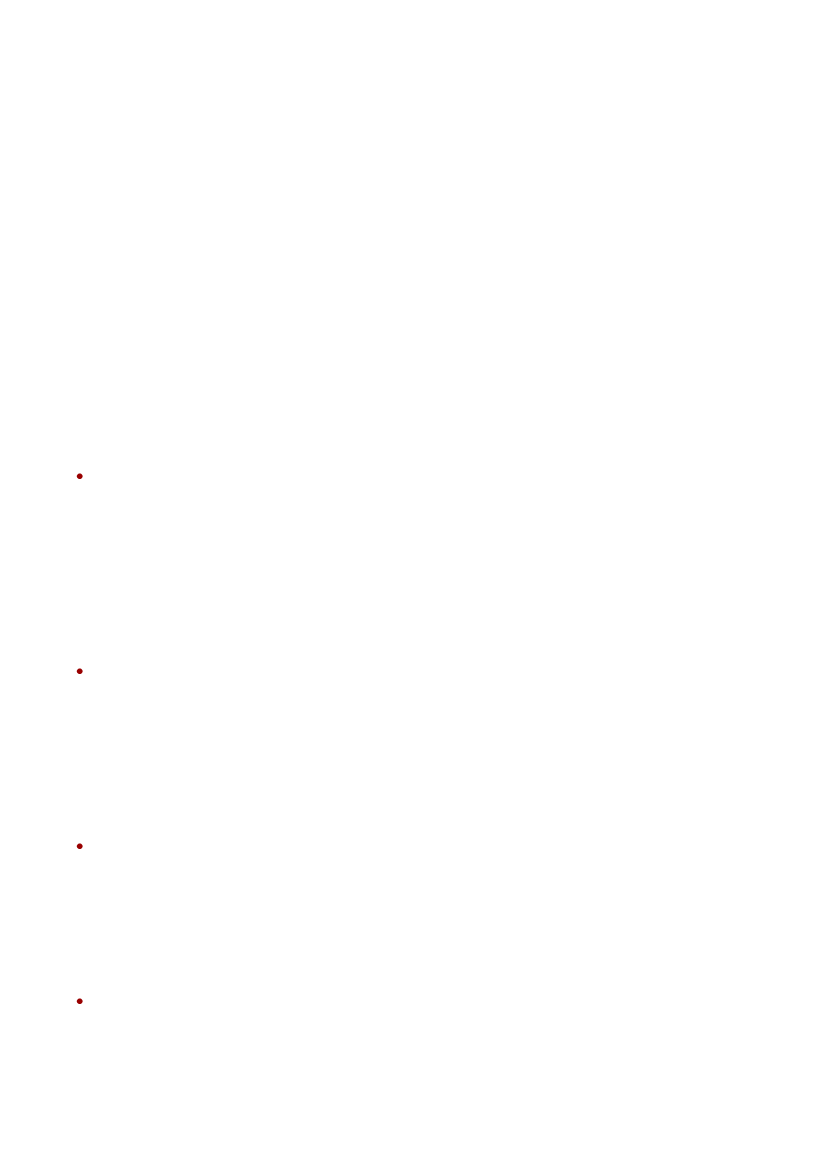

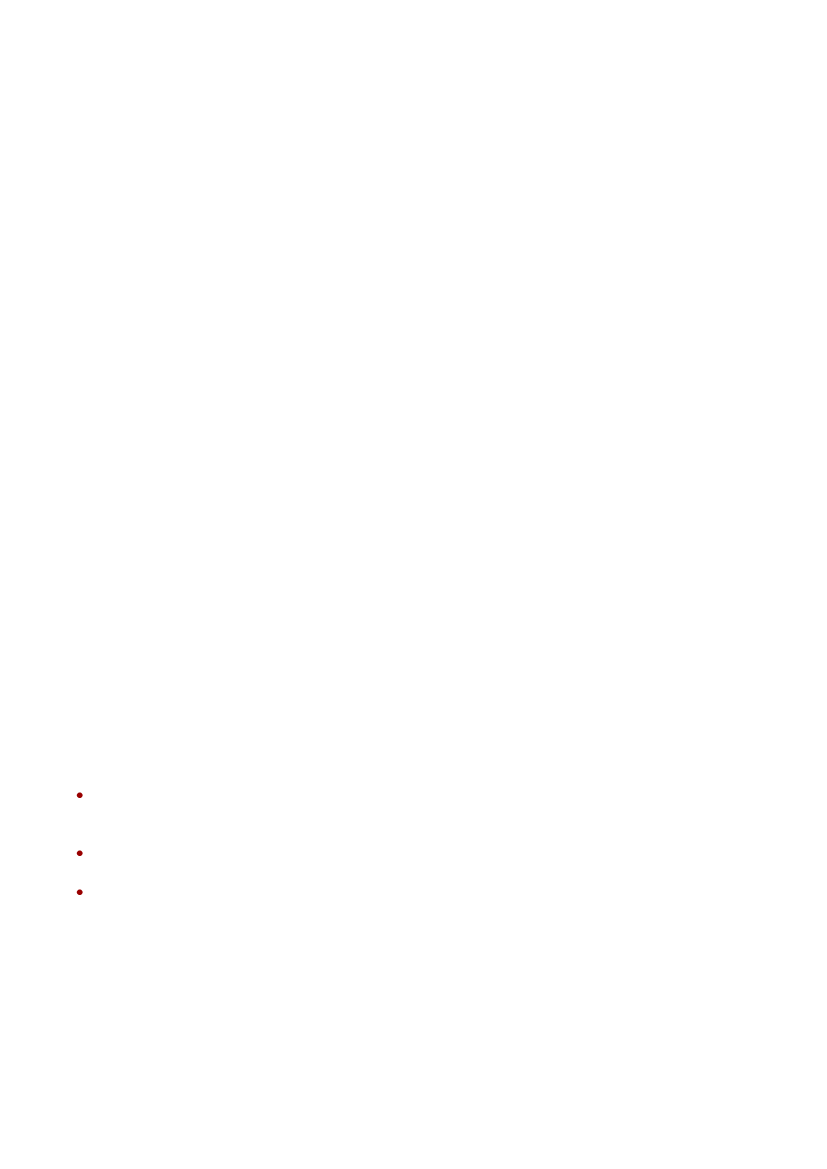

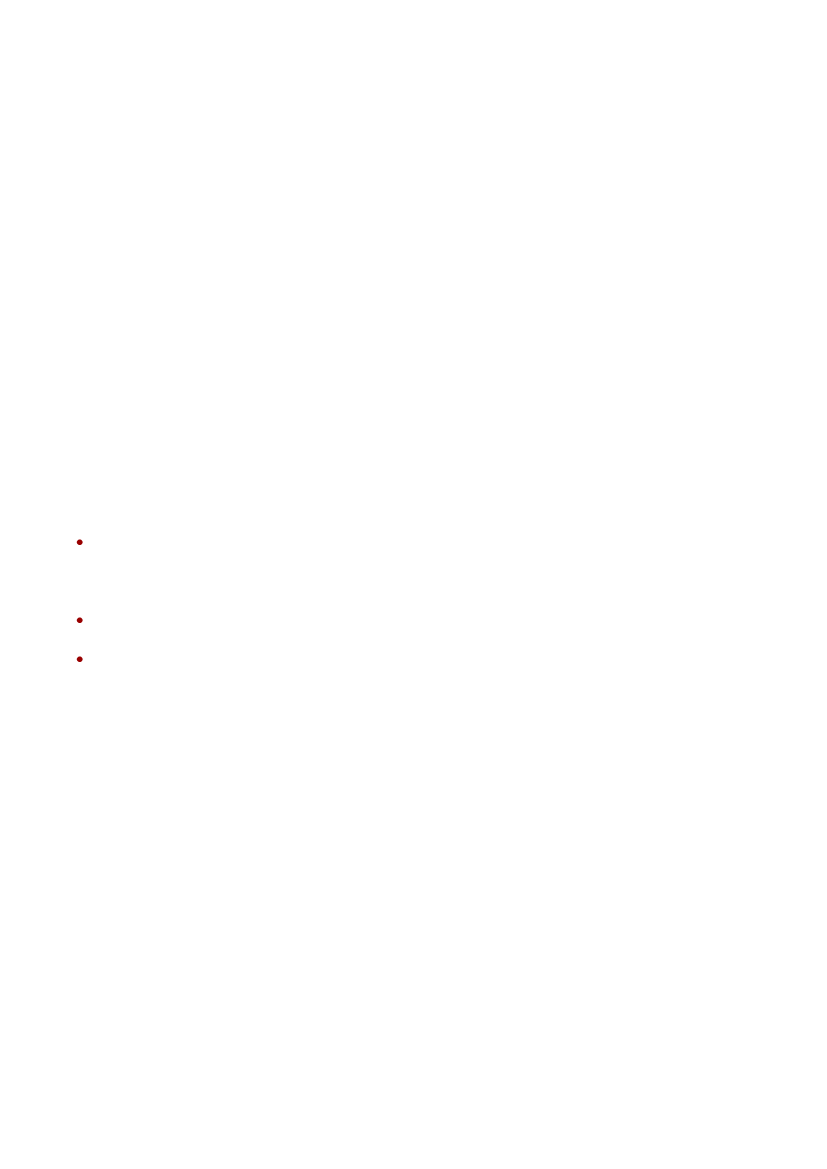

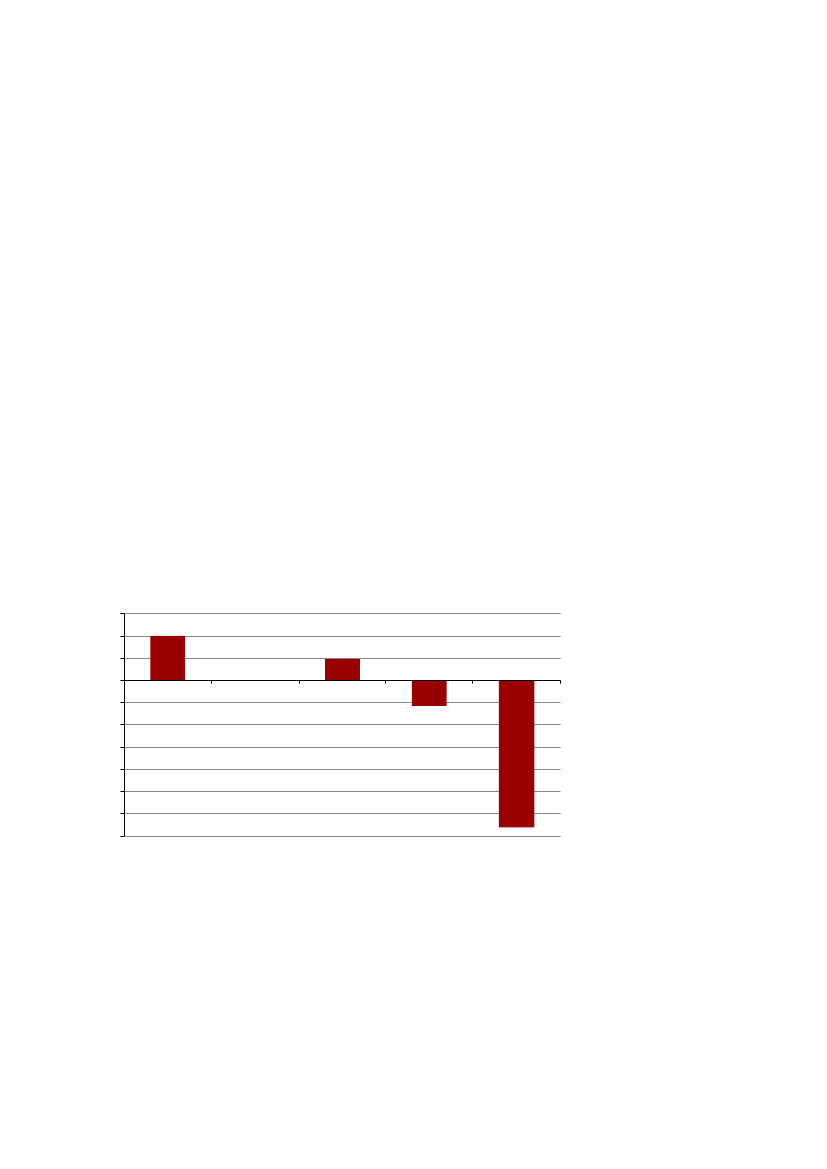

Figur 1.1. Udlånsvækst og ejendomseksponeringMia. kr.

3530

252015105

02000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010Det samlede udlånEjendomsadm. og -handel, forretningsservice

Anm.: Definitionen af ejendomseksponering er fra og med 2010 ændret i pengeinstitutternes indbe-retninger til Finanstilsynet. Derfor indgår ejendomseksponering for 2010 ikke i figuren.Kilde: Indberetninger til Finanstilsynet.

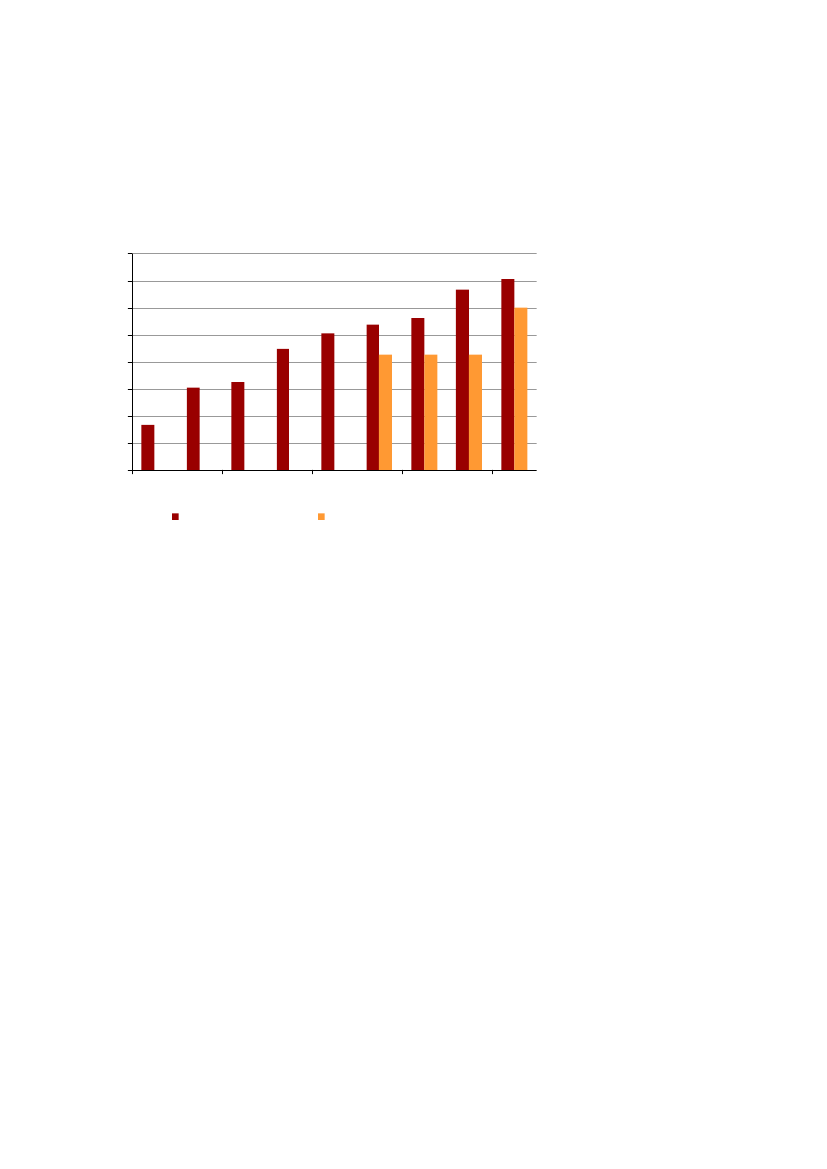

Da finanskrisen og det bratte konjunkturomslag ramte Danmark, blev Ama-gerbanken hårdt ramt. Krisen ramte ikke alene Amagerbanken, men heledet danske bankvæsen. De fleste pengeinstitutter havde imidlertid en risiko-profil, hvor de langt bedre kunne håndtere omslaget.Amagerbankens eksterne revision påtegnede årsregnskaberne for 2007-2009 uden forbehold eller supplerende oplysninger, bortset fra en supple-rende oplysning i 2008, hvor revisionen tilsluttede sig bankens ledelses be-skrivelse af særlig usikkerhed ved måling af engagementer med sikkerhed iejendomme, aktier og virksomhedsobligationer.Amagerbankens betydelige risici gav anledning til, at Finanstilsynet i flereomgange krævede højere nedskrivninger, og i oktober 2009 fastsatteFinanstilsynet et solvenskrav, som banken ikke kunne leve op til. Dermedvar banken få uger fra at blive afviklet. Den generelle statsgaranti betødimidlertid, at banken kunne få en længere frist end sædvanlig, og det gavbanken et tidsmæssigt vindue til at finde den nødvendige kapital. Nye inve-storer og eksisterende aktionærer tilførte yderligere kapital. Det muliggjordeyderligere et kapitalindskud fra staten. Banken fik dermed en samlet kapital-tilførsel på over 2 mia. kr., jf. figur 1.2 nedenfor.

Side 9/165

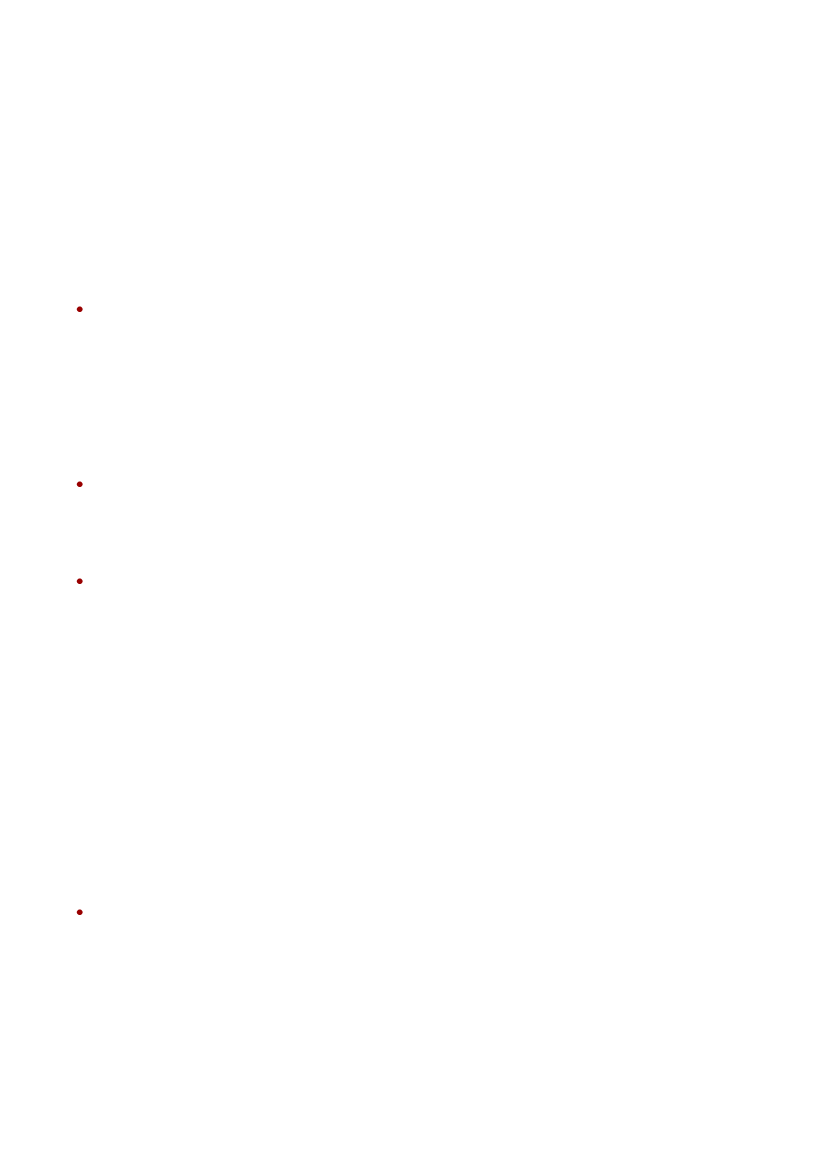

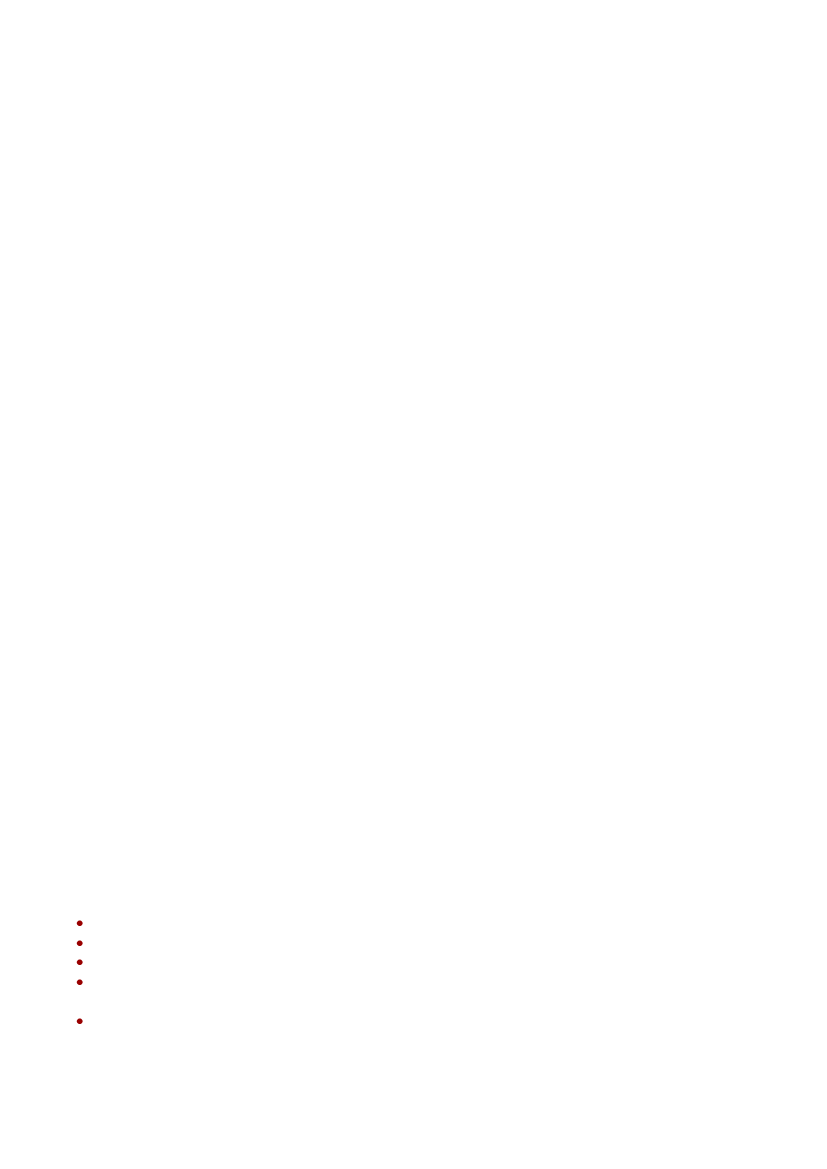

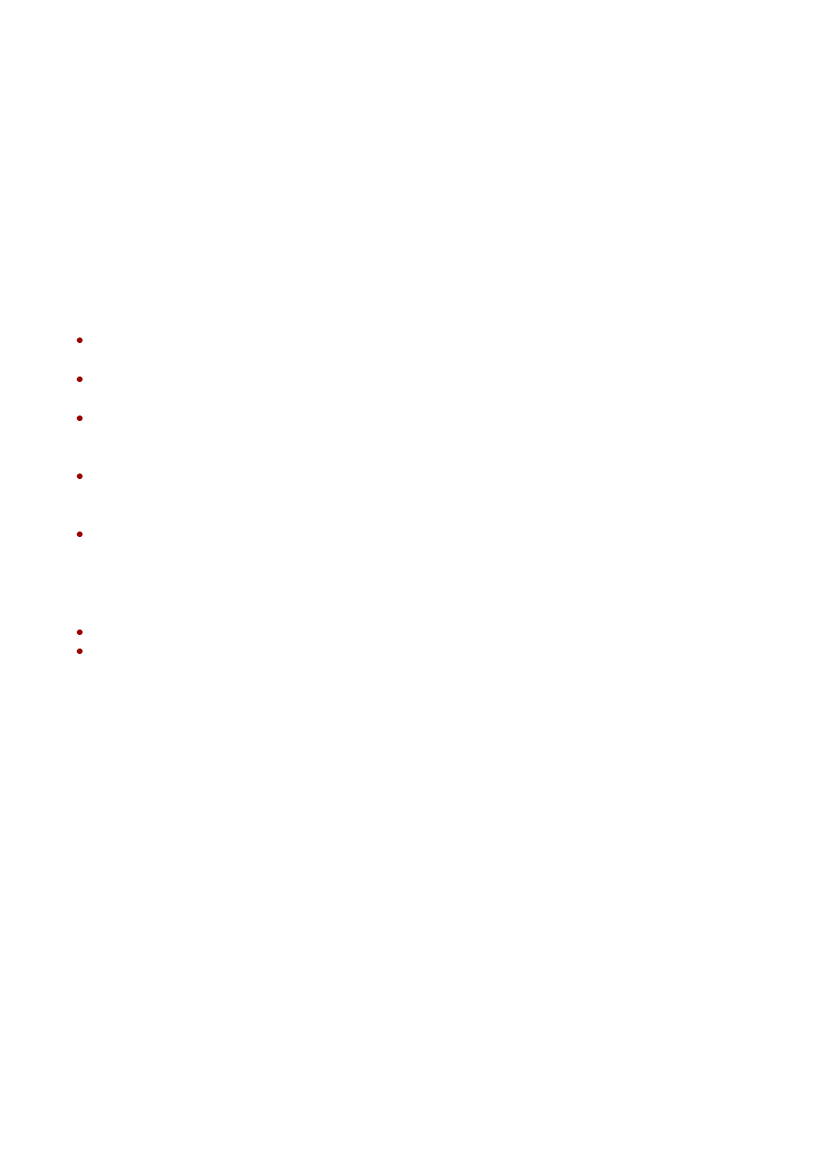

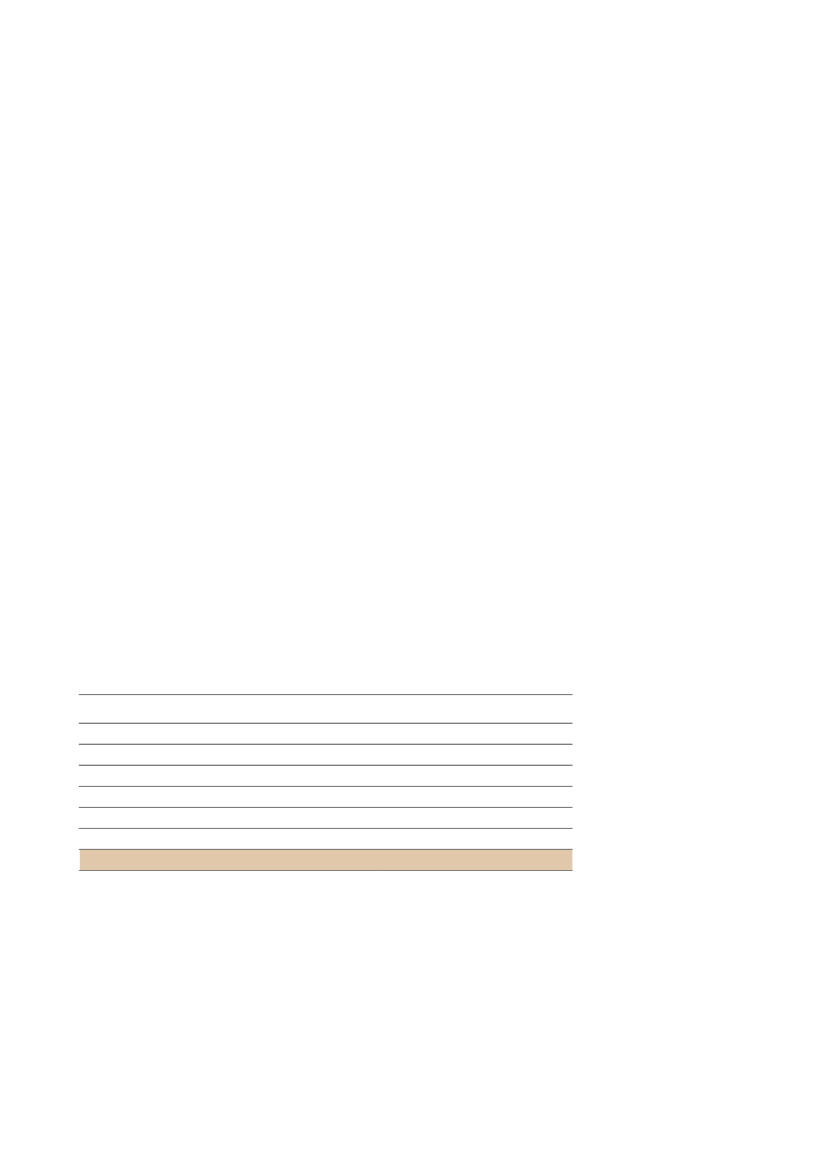

Figur 1.2. Akkumulerede nedskrivninger og akkumuleret kapital til-ført, 3. kvartal 2008 - 3. kvartal 2010, mio. kr.Mio. kr.

400035003000250020001500100050003. kvt. 20083. kvt. 20093. kvt. 2010

Akk. nedskrivninger

Kapital tilført (akkumuleret)

I det følgende gives en kronologisk oversigt over de tilsynsmæssige aktivite-ter i forhold til Amagerbanken fra 2008 frem til februar 2011.

1.2. Tilsynsaktiviteter i 2008Amagerbanken indgik i sommeren 2008 i Finanstilsynets undersøgelse afen lang række bankers ejendomsrelaterede engagementer. I tilbagemeldin-gen efter undersøgelsen skrev Finanstilsynet, at Amagerbanken havde enhøj eksponering mod ejendomsengagementer, og gjorde i den forbindelseledelsen opmærksom på den betydelige risiko, som var forbundet med den-ne koncentration i krediteksponeringen. Derudover blev banken pålagt atudarbejde en redegørelse for, hvordan banken fulgte op på engagementer-ne, og hvordan banken sikrede, at ejendomspanter var værdiansat korrekt,og at ændringer i risici blev afspejlet i solvensbehovet.Banken svarede i sin redegørelse blandt andet, at banken historisk set varen byggebank og var opmærksom på risiciene ved koncentrationen. Derforstillede banken krav til kundernes erfaring og professionalisme, ligesom derblev lagt vægt på en passende egenfinansiering.I slutningen af september oplyste Amagerbanken, at den i en periode pånogle dage ikke havde opfyldt lovens likviditetskrav.Finanstilsynet reagerede på oplysningerne ved at gennemføre en haste-inspektion i Amagerbanken i weekenden 27.-28. september. På inspektion-en blev de 40 største udlånsengagementer gennemgået, svarende til 17,5

Side 10/165

mia. kr., og inspektionen viste et behov for nye nedskrivninger på ikke under445 mio. kr.Finanstilsynet vurderede, at der var behov for en mere grundig gennemgangaf Amagerbankens udlånsengagementer og gennemførte i perioden 17. no-vember – 9. december en ny inspektion i Amagerbanken. Her blev dergennemgået cirka 70 pct. af bankens samlede udlån, målt i kroner, inklusivesamtlige udlånsengagementer over 100 mio. kr., og en stikprøve af de min-dre engagementer. I den afsluttende rapport konkluderede Finanstilsynet, atudlånsporteføljen var præget af mange og meget store engagementer meddårlig kreditkvalitet. Finanstilsynet bemærkede også, at Amagerbankenhavde reageret meget sent på de kendte problemer i ejendomssektoren.Ejendomsengagementer tegnede sig for 40 pct. af bankens samlede udlån.Dertil kom, at Amagerbankens udlånskoncentration var endnu større, endtallene viste, idet det i betydeligt omfang var den samme personkreds, derstod bag mange store, svage engagementer.Inspektionen gav anledning til mange og væsentlige bemærkninger til Ama-gerbankens kreditstyring, herunder:Overskridelse af grænsen for store engagementer (påbud)Stor udlånseksponering til ejendomssektoren (risikooplysning)For optimistisk værdiansættelse af sikkerhed for udlån (påbud)Uensartet og inkonsekvent behandling af porteføljekreditter (risiko-oplysning)Afhængighed af få nøglemedarbejdere og organisering på kreditområd-et (påbud)Amagerbanken fik således påbud om en mere forsigtig værdiansættelse afejendomme og andre aktiver, blandt andet erhvervsobligationer, som kund-erne havde stillet som sikkerhed for lån i banken.Finanstilsynet konstaterede endvidere, at den betydelige risiko på store en-gagementer i et vist omfang skyldtes, at kreditkontoret ikke indgik isagsbehandlingen af de engagementer, som bestyrelsen havde bevilget.Større engagementer krævede således væsentlig og løbende involvering afbåde bankens administrerende direktør og bankens kreditchef. Finanstilsy-net gav derfor et påbud om, at banken var meget afhængig af fånøglepersoner i relation til kreditstyring og risikoanalyse.Finanstilsynet fandt ved inspektionen nedskrivninger for 387 mio. kr. (udoverde 445 mio. kr. identificeret ved inspektion i september), og derudover vur-derede Finanstilsynet, at bankens individuelle solvensbehov skulle have ettillæg på mindst 765 mio. kr. ud over 8-procentkravet. Tillægget var relaterettil de større engagementer. Undersøgelsen gav således ikke anledning til, atFinanstilsynet på daværende tidspunkt fandt grundlag for at kræve et tillæg isolvensbehovet for engagementerne i stikprøven, som var mindre end 100

Side 11/165

mio. kr. Tilsynet henledte opmærksomheden på, at konjunkturudviklingenkunne ændre dette.Amagerbanken fik påbud om senest 31. januar 2009 at indsende en ny sol-vensbehovsopgørelse, hvor der var taget højde for de kreditrisici, somFinanstilsynet havde fundet.

1.3. Tilsynsaktiviteter i 2009Efter undersøgelsen i november/december 2008 vendte Amagerbanken til-bage med en solvensbehovsopgørelse på 8,6 pct. Dette fandt Finanstilsynetfor lavt og indkaldte på den baggrund bankens bestyrelsesformand og direk-tion til et møde, der blev afholdt 2. april 2009.Amagerbanken blev pålagt at indsende en ny solvensbehovsopgørelse.Banken sendte opgørelsen den 29. april 2009, hvor Amagerbanken meddel-te et individuelt solvensbehov på 9,1 pct. Samtidig offentliggjorde banken enkvartalsrapport, revideret af KPMG, hvoraf det fremgik, at den faktiske sol-vensprocent var 10,9 pct.I slutningen af april ansøgte Amagerbanken om hybrid kernekapital fra stat-en under Bankpakke 2. I den forbindelse skulle Finanstilsynet afgive enerklæring til Økonomi- og Erhvervsministeriet om, hvorvidt Amagerbankenlevede op til sit solvensbehov.Blandt andet på denne baggrund besluttede Finanstilsynet at gennemføreendnu en inspektion og indkaldte materiale på alle Amagerbankens udlåns-engagementer over 100 mio. kr. I den afsluttende rapport fra 1. juli kon-kluderede Finanstilsynet, at Amagerbanken på baggrund af risiciene på degennemgåede engagementer havde et solvensbehov på cirka 14 pct., hvil-ket var højere end den faktiske solvens. Derudover blev der påpeget etvæsentligt nedskrivningsbehov. Banken fik frist til 10. august til at melde til-bage. Finanstilsynet indhentede på den baggrund et mandat fra økonomi-og erhvervsministeren til krisehåndtering af banken.Amagerbanken vendte 10. august tilbage med en ny solvensbehovs-opgørelse på 9,48 pct. Det er meget usædvanligt, at pengeinstitutterkommer frem til et solvensbehov, der ligger så langt under Finanstilsynetsudmelding. I svarskrivelsen gav Amagerbanken udtryk for, at solvensbeho-vet var opgjort robust og forsigtigt, og at bankens eksponering på fastejendom ikke kunne sammenlignes med andre bankers. Dette blev begrund-et med, at Amagerbanken havde tradition for aktiv styring afejendomspanter, og at banken forventede at håndtere sikkerheder i eventu-elt værdiforringede engagementer over en tilstrækkelig periode til at sikredet optimale udbytte. Solvensbehovsopgørelsen var understøttet af revisi-onsfirmaet Deloitte – som på daværende tidspunkt ikke var revisorer for

Side 12/165

banken - der blandt andet anførte om Finanstilsynets beregninger, at ”ingeneller meget få finansielle institutioner har efter vores opfattelse en kapitalro-busthed til at imødegå en sådan stresset situation”.Deloitte anførteendvidere, at ”vedde af Finanstilsynet udførte stresstests af bankens modelhar Finanstilsynet ikke alene fundet, at bankens egne stresstests ikke varforsigtige nok. Finanstilsynet har herudover fundet, at det værst tænkeligestress-scenarie ikke skulle være et stress-scenarie blandt flere, men reeltudgøre solvensbehovet de facto. Vi er ikke enige heri”.Den 9. september sendte Finanstilsynet et udkast til afgørelse om solvens-krav i høring hos Amagerbanken.Afgørelsen blev efter høringsperioden forelagt Det Finansielle Virksomheds-råd den 5. oktober, hvor bankens ledelse havde foretræde, bistået af bank-ens advokat og Deloitte. Det Finansielle Virksomhedsråd fastsatte sammedag et solvenskrav for Amagerbanken på 13,6 pct.1og satte samtidig en fristtil 3. november til at opfylde solvenskravet.Forskellen på Amagerbankens og Finanstilsynets opgørelser skyldtes isærforskelle i vurderingen af boniteten i de allerstørste engagementer, herunderværdien af de aktiver – særligt ejendomme – der var stillet som sikkerhedfor udlånene. Finanstilsynets ejendomsvurderingschefer besigtigede somled i opgørelsen 90 ejendomme.Efter påbud fra Finanstilsynet offentliggjorde Amagerbanken 8. oktober af-gørelsen om solvenskravet. Banken havde i mellemtiden anket afgørelsen tilErhvervsankenævnet, der stadfæstede afgørelsen den 29. oktober.I forbindelse med Amagerbankens kapitalrejsning i slutningen af 2009 god-kendte Finanstilsynet to prospekter for henholdsvis aktier og obligationer.Bruttoprovenuet ved kapitalrejsningen, inklusive en rettet emission til Kar-sten Ree Holding A/S, udgjorde 1.467 mio. kr., hvilket bevirkede, at Amager-banken igen levede op til solvenskravet.Efter kapitalrejsningen afgav Finanstilsynet udtalelse til Økonomi- og Er-hvervsministeriet. Konklusionen var, at Amagerbanken levede op til lovenskrav om solvens, men Finanstilsynet advarede om, at bankens risikoprofilvar kendetegnet ved mange store engagementer og en betydelig ekspone-ring mod ejendomssektoren, hvilket gav en særlig risiko under dedaværende konjunkturer.Amagerbanken modtog efter behandling i Økonomi- og Erhvervsministerietdet ansøgte kapitalindskud.1

Når solvenskravet var lavere end de oprindeligt udmeldte 14 pct., skyldtes det korrektion i løbet af

høringsprocessen.

Side 13/165

1.4. Inspektionen i 2010Finanstilsynet modtog i starten af april 2010 en henvendelse fra FinansielStabilitet. Finansiel Stabilitet havde gennemgået en række af Amagerbank-ens engagementer og var bekymret for bankens solvensmæssige situation.Gennemgangen var sket i forbindelse med Amagerbankens ansøgning tilFinansiel Stabilitet A/S om individuel statsgaranti. Som økonomi- og er-hvervsministeren har forklaret i et svar til Folketingets Erhvervsudvalg, skul-le Finansiel Stabilitet sikre sig, at det var forsvarligt at stille garanti i helegarantiens tre-årige løbetid, og at instituttet ved garantiens udløb ville væresolidt nok til at kunne finansiere sig uden en statsgaranti. Finanstilsynetsvurdering af, om et institut overholdt solvensreglerne i lov om finansiel virk-somhed, var alene en ansøgningsbetingelse.Finansiel Stabilitet præsenterede på et møde den 13. april 2010 Finans-tilsynet for sin overordnede vurdering af en række af Amagerbankensstørste engagementer. Finansiel Stabilitet havde foretaget sin vurdering påbaggrund af skriftligt materiale fra Amagerbanken.På baggrund af mødet iværksatte Finanstilsynet straks en ny inspektion ogindkaldte det materiale fra Amagerbanken, som Finansiel Stabilitet havdefået udleveret. Materialet omfattede de 25 største engagementer, de 10største investeringsengagementer samt yderligere engagementer, som Fi-nansiel Stabilitet havde udvalgt. Materialet omfattede i alt 43 engagementer,svarende til skønsmæssigt 56 pct. af bankens krediteksponering.Finanstilsynet gennemgik i første omgang det indsendte materiale samtbankens individuelle solvensbehov. Finanstilsynet gennemgik efterfølgendeudvalgte dele af materialet i Amagerbanken den 28. april samt den 3. og 4.maj 2010. Som et led i inspektionen afholdt Finanstilsynet ligeledes mødemed bankens revision.Finanstilsynets gennemgang viste, at der i forhold til 31. december 2009 varen merrisiko på knap 400 mio. kr., der ikke var afdækket. Dette var fordeltmed nye nedskrivninger for mindst 127 mio. kr. og en forøgelse af den til-strækkelige basiskapital (solvensbehovet) på 255 mio. kr.Solvensbehovet pr. 1. april 2010 blev opgjort til 13,3 pct., og den aktuellesolvensprocent til 17,1. I disse tal var der taget højde for, at banken førstville nedskrive de 127 mio. kr. i halvårsrapporten 2010.Siden efteråret 2008 havde Amagerbanken således foretaget nedskrivningerfor over 1,5 mia. kr. på Finanstilsynets foranledning. Ud over de 127 mio. kr.ved undersøgelsen i april 2010, var der nedskrivninger på 600 mio. kr. somfølge af undersøgelsen i april/maj 2009, nedskrivninger på 387 mio. kr. somfølge af undersøgelsen ultimo 2008 og endelig nedskrivninger på 445 mio.

Side 14/165

kr. ved undersøgelsen i efteråret 2008. Ved alle inspektionerne blev lige-ledes påpeget behovet for øgede solvensbehovsreservationer.Når der løbende blev krævet øgede nedskrivninger, skyldtes det dels, at led-elsen ikke selv nedskrev tilstrækkeligt, dels at den økonomiske udvikling isamfundet var dårlig, hvorfor flere og flere udlån i alle banker blev dårligere,og at der derfor måtte foretages nye nedskrivninger. Dette afspejler også detneutrale grundlag for nedskrivninger. De tages først, når forværringernekonstateres. Nedskrivninger er ikke baseret på prognoser for fremtidige tab,selv om det er givet, at der vil forekomme nogle, når konjunkturerne er dår-lige.Det var Finanstilsynets vurdering, at banken selv efter disse nedskrivningerlå i den lave ende af det acceptable inden for nedskrivningsreglerne. Vedgennemgangen af Amagerbankens nedskrivninger blev det konstateret, atbanken i overensstemmelse med regnskabsreglerne i en række engage-menter benyttede den meget lave aktuelle rente som diskonteringsfaktor ide opstillede betalingsrækker, der danner baggrund for nedskrivningerne.Dette giver i kombination med de - set i forhold til almindelige standarder -meget lange betalingsrækker forholdsvis lave nedskrivninger. I de udøvedeskøn ved opstilling af betalingsrækkerne ville der inden for regnskabsregler-nes lovlige interval kunne anlægges andre og mere forsigtige forudsætning-er, der ville resultere i større nedskrivninger, men Finanstilsynet kunne påen række nedskrivningsengagementer ikke tilbagevise ledelsens skøn overde betalingsstrømme, der indgik i de opstillede betalingsrækker i forbindelsemed beregning af nedskrivningernes størrelse. Finanstilsynet tog højde fordette forhold ved vurderingen af reservationerne i solvensbehovet, hvor deranlægges en mere kortsigtet vurdering af aktivernes realisationsværdier.Solvensbehovsreservation er således baseret på et forsigtighedsprincip imodsætning til nedskrivninger, der er baseret på et neutralitetsprincip.Det var og er imidlertid Finanstilsynets vurdering, at der på daværende tids-punkt ikke var hjemmel til at påbyde Amagerbanken yderligere nedskrivning-er. Der var med andre ord på dette tidspunkt ikke grundlag for at fastslå, atden daværende ledelses skøn over nedskrivningerne var ulovlige, og der-med ikke grundlag for at tilsidesætte disse skøn.Banken havde medio 2010 – efter Finanstilsynets inspektion og bankensd-skrivninger og solvensreservationer til kreditrisiko. Det skal ses i forhold til,at banken samlet set havde udlån og garantier før fradrag for nedskrivningerfor 26,6 mia. kr. Således var et beløb svarende til 23,4 pct. af porteføljen af-sat til kreditrisiko.Også set i forhold til andre ejendomstunge banker havde Amagerbanken pådette tidspunkt betydelige nedskrivninger. Amagerbankens akkumulerede

Side 15/165

nedskrivninger var på 12,5 pct. af udlånene, hvilket var dobbelt så højt somgennemsnittet i andre banker med en ejendomseksponering på over 25 pct.Den 17. maj 2010 orienterede Finanstilsynet Økonomi- og Erhvervsministe-riet om hovedkonklusionerne fra inspektionen. Finanstilsynet konkluderede inotatet, at Amagerbanken opfyldte det individuelle solvensbehov, men skrevogså, at:”Set i lyset af den betydelige eksponering over for store og svage ejendoms-engagementer kan det ikke afvises, at banken vil få problemer med atoverholde lovens solvenskrav i de kommende år.”De mest sandsynlige tab var efter Finanstilsynets vurdering reserveret i sol-vensbehovet. Men stigende nedskrivninger ville alligevel kunne udhulekapitalgrundlaget i et omfang, så solvenskravet ikke fremadrettet ville kunneopfyldes. Amagerbankens nedskrivninger var med en stor eksponering i sto-re og svage ejendomsengagementer følsomme, særligt over for stigninger iden korte rente samt et fortsat svagt ejendomsmarked.Endvidere orienterede Finanstilsynet i notatet til Økonomi- og Erhvervsmini-steriet om, at banken kunne tåle at tabe i størrelsesorden 925 – 1.925 mio.kr. efter de forøgelser af nedskrivningerne og det individuelle solvensbehov,der skete ved inspektionen. Tabskapaciteten lå i den høje ende af detnævnte interval, hvis tabene og risikoen var centreret om de engagementer,der på daværende tidspunkt var identificerede som meget svage, og hvorder allerede var afsat kapital til afdækning af risiciene. Omvendt lå tabs-kapaciteten i den lave ende af det nævnte interval, hvis tabene/nedskriv-ningerne ville opstå i den del af engagementsmassen, hvor der på da-værende tidspunkt ikke var foretaget en særlig risikoafdækning i solvens-behovet.Finanstilsynet var herefter ikke inddraget yderligere i Finansiel Stabilitets af-gørelse om at give Amagerbanken mulighed for at foretage stats-garanterede udstedelser, eller i hvilke krav, der skulle stilles i denforbindelse.Amagerbanken indgik 28. juni 2010 aftale om vilkår for ydelse af statsgaran-ti, hvorved Finansiel Stabilitet A/S forpligtede sig til at garantere for udsted-else af obligationslån for i alt 13,5 mia. kr. Det var blandt andet en beting-else fra Finansiel Stabilitets side, at Amagerbanken øgede sin kapital med750 mio. kr.

Side 16/165

Tilbagemeldingen på inspektionenFinanstilsynet konstaterede på inspektionen, at Amagerbanken var megetafventende med at realisere deponerede sikkerheder i nødlidende engage-menter, herunder også likvide aktier og virksomhedsobligationer. Dette be-tød, at bankens risici og solvensbehov blev større end ellers.Endvidere konstaterede Finanstilsynet, at visse engagementer reelt blev vi-dereført for Amagerbankens egen risiko, idet banken udvidede engage-menterne for at undgå et finansielt sammenbrud hos debitor. Finanstilsynetpåpegede derfor, at hvis banken forøgede et engagement med nedskriv-ning, skulle den straks nedskrive forøgelsen, hvis ikke den samtidig modtogen tilsvarende sikkerhed.Amagerbanken havde også overtaget engagementer fra andre pengeinsti-tutter i tilfælde, hvor banken i forvejen havde et engagement med kunden. Igennemgangen med banken viste der sig to typer af situationer: I den enesituation aftaltes en overtagelse for at samle håndteringen af engagementeti én bank, mens der i den situation var tale om, at det andet institut truedemed at begære debitor konkurs. For begge situationer gjaldt, at Amager-banken ud fra en forretningsmæssig betragtning valgte at overtage del-engagementet fra det andet institut til en nærmere aftalt pris.Finanstilsynet vurderede, at Amagerbankens strategi ikke i alle tilfælde varrisikominimerende, idet der var tendens til, at banken modtog flere del-engagementer, end den afgav til andre pengeinstitutter.Afviklingen og håndteringen af bankens mange store og svage ejendoms-engagementer fordrede efter Finanstilsynets vurdering en styrkelse af bank-ens direktion. Finanstilsynet kunne endvidere konstatere, at bankens ad-ministrerende direktør fortsat fungerede som daglig chef for erhvervs-afdelingen.Finanstilsynet afholdt den 8. juni 2010 et møde med bankens formand omproblemstillingen. Formanden oplyste, at bestyrelsen havde fokus på atstyrke direktionen, dels for at aflaste Jørgen Brændstrup og dermed mind-ske personafhængigheden, og dels for at sikre uvildige øjne i bevillings-processen ved, at Jørgen Brændstrup ikke skulle lede erhvervsafdelingen.Formanden oplyste, at der var fundet en privatkundedirektør, en direktør tilkreditter og risikostyring samt en chef for erhvervsafdelingen. For de toførstnævnte fordrede deres underskrivelse af en ansættelsesaftale dog, atbanken kunne få forhandlet en aftale med Finansiel Stabilitet på plads ogdermed demonstrere sin videre levedygtighed. Situationen i forhold til denpotentielle chef for erhvervsafdelingen var mere uafklaret.

Side 17/165

Forespurgt oplyste formanden endvidere, at banken ville kunne effektuereansættelser inden udgangen af 3. kvartal, hvis aftalen med Finansiel Stabili-tet faldt på plads.Finanstilsynet gav en risikooplysning om, at kreditkontorets behandling afsager, hvor den administrerende direktør var kundeansvarlig, reelt risikeredeat blive sat ud af kraft.Den 21. juni sendte Finanstilsynet sin inspektionsrapport til bestyrelsen ogdirektionen samt til intern og ekstern revision. Den 28. juni 2010 sendteFinanstilsynet sin offentlige inspektionsredegørelse til Amagerbanken.Redegørelsen blev offentliggjort den 29. juni 2010.

1.5. Tilsynsaktiviter efter inspektionen i april/maj 2010Aftalen mellem Amagerbanken og Finansiel Stabilitet vedr. statsgaranti forbankens udstedelser indebar et krav om at rejse yderligere 750 mio. kr. ikapital.Finanstilsynet vurderede, at der var en betydelig risiko for, at dette ikke villelykkes. Amagerbanken havde allerede i slutningen af 2009 gennemført enkapitaludvidelse, og banken havde samtidig en risikoprofil med betydeligejendomseksponering samt mange store og svage engagementer, der kun-ne gøre det svært at tiltrække investorer. På den baggrund fik Finanstilsynet6. juli et nyt mandat fra Økonomi- og Erhvervsministeriet til at føre drøftelsermed henblik på en løsning af bankens vanskeligheder.Finanstilsynet var i løbet af august flere gange i kontakt med Amagerbank-en, blandt andet vedrørende likviditetssituationen. Den 20. august 2010oplyste banken, at den var optimistisk med hensyn til at finde de nødvendigeinvestorer, men at den oplevede større kundeafgang end normalt. På bag-grund heraf anmodede Finanstilsynet om yderligere oplysninger omlikviditetsforholdene, herunder daglige likviditetsindberetninger. Finanstilsy-net vurderede, at Amagerbanken uden den ønskede kapitalrejsning ikkeville opfylde likviditetskravene.Den 1. september 2010 holdt Finanstilsynet et møde med Økonomi- og Er-hvervsministeriet, Finansministeriet, Finansiel Stabilitet A/S og DanmarksNationalbank, hvor det blandt andet blev drøftet, hvordan Amagerbankensoverdragelse til Finansiel Stabilitet skulle ske, hvis kapitalrejsningen mis-lykkedes.

Side 18/165

Amagerbankens kapitalrejsningDen 22. juli 2010 offentliggjorde Amagerbanken sin halvårrapport, der visteet betydeligt underskud blandt andet som følge af nedskrivninger på kund-ers tab på CHF. Halvårsrapporten var revideret af de eksterne revisorer.Finanstilsynet godkendte 17. august 2010 Amagerbankens prospekt for ud-bud af aktier og godkendte derudover to tillægsprospekter hhv. 3. sep-tember og 12. september.I forbindelse med første fremsendelse modtog Finanstilsynet udkast til toprospekter til gennemgang, der omhandlede udbud af henholdsvis aktier ogansvarlig lånekapital. Ved tredje gennemgang havde Amagerbanken beslut-tet sig til, at der alene skulle fortsættes med et prospekt for udbud af aktier.Finanstilsynet stillede, ligesom i 2009, en række krav om præciseringer iforbindelse med godkendelsen.Amagerbanken havde i de sidste udkast til prospektet den 16. og 17. augusten meget stor mængde ændringer, hvilket er unormalt på et så sent tids-punkt i processen. Der kom store mængder af nye oplysninger, og Amager-banken var samtidig ubeslutsom om et muligt udbud af kapitalbeviser på dettidspunkt, hvor udbuddet af aktier foregik. På den baggrund spurgte Finans-tilsynet ad flere omgange til, om alle relevante oplysninger om Amager-bankens forhold var medtaget i prospektet. Det skete blandt andet ved atforlange en erklæring fra Amagerbankens rådgivere på prospektet ved-rørende det faktiske grundlag og oplysninger medtaget i prospektet.Amagerbankens rådgivere aflagde på den baggrund en erklæring til Ama-gerbanken, hvoraf kopi blev sendt til Finanstilsynet, om, at rådgiverne somled i udarbejdelsen af prospektet ikke var bekendt med væsentlige oplys-ninger om Amagerbankens forhold, som burde være oplyst i prospektet,men som ikke var indarbejdet.Herudover underskrev Amagerbankens ledelse en ansvarserklæring ved-rørende indholdet i prospektet i henhold til prospektforordningens bilag. Påbaggrund af dette og det endelige indhold af prospektet vurderede Finans-tilsynet, at prospektet kunne godkendes.Den 6. september oplyste Amagerbanken, at den forventede, at der ville bli-ve tegnet nye aktier for mellem 770 mio. kr. og 898 mio. kr.Den 15. september udsendte Amagerbanken en selskabsmeddelelse om, atder ved tegningen var opnået et provenu på ca. kr. 878 mio. efter afholdelseaf omkostninger i forbindelse med udbuddet.

Side 19/165

Fit and proper-sag mod Jørgen BrændstrupEn lovændring, der trådte i kraft 1. juli 2010, gav Finanstilsynet styrkedemuligheder for at afsætte direktører og bestyrelsesmedlemmer ud fra envurdering af deres egnethed og hæderlighed (”fit and proper”). I slutningenaf august 2010 indledte Finanstilsynet en vurdering af, om der kunne rejsesen sag i forhold til Amagerbankens ledelse.Amagerbanken havde i en lang periode været i alvorlige økonomiske van-skeligheder, som efter Finanstilsynets vurdering kunne være undgået ellermindsket ved en strammere styring af banken og et skift af strategi medhenblik på at reducere bankens risici. Dette skulle også ses i lyset af Finans-tilsynets gentagne risikooplysninger.Efter Finanstilsynets opfattelse havde Jørgen Brændstrup ansvaret for ud-formningen og eksekveringen af den valgte strategi. Jørgen Brændstruphavde endvidere ansvaret for håndteringen af risici og for rapportering tilbestyrelsen herom. Endelig fandt Finanstilsynet, at Jørgen Brændstrup mis-ligholdt sin pligt til at tilvejebringe fyldestgørende risikostyring på kredit- ogvalutaområderne.Efter en samlet vurdering af disse punkter var det Finanstilsynets opfattelse,at Jørgen Brændstrup havde udvist en adfærd, der gav anledning til at an-tage, at han ikke længere ville varetage sin stilling som direktør iAmagerbanken på forsvarlig vis.I oktober sendte Finanstilsynet et udkast til afgørelse om afsættelse af bank-ens adm. direktør Jørgen Brændstrup i høring forud for en forelæggelse forDet Finansielle Virksomhedsråd. Finanstilsynet modtog høringssvar den 5.november 2010. Da Jørgen Brændstrup umiddelbart før Amagerbankensgeneralforsamling 10. november 2010 sagde sin stilling op, blev sagen hen-lagt.

1.6 Amagerbankens nedskrivninger i 4. kvartal 2010Amagerbankens bestyrelse måtte den 4. februar 2011 konkludere, at der varbehov for nye nedskrivninger på i alt 3.144 mio. kr. Nedskrivningerne var såstore, at bankens to kapitaludvidelser ikke havde sikret tilstrækkelig egen-kapital til at modstå dem, og banken måtte overføres til Finansiel StabilitetA/S.Forud for nedskrivningerne i februar 2011 fik Amagerbanken i november2010 ny ledelse i form af en væsentlig udskiftning i bestyrelsen, herunderblev Niels Heering valgt som ny formand. Som ny administrerende direktørblev det hidtidige bestyrelsesmedlem Steen Hove ansat.

Side 20/165

Steen Hove havde kendskab til bankens udlånsportefølje fra Amager-bankens bestyrelse, hvor han var indsat af Finansiel Stabilitet, og forud fordet gennem hans forberedelse i juli 2010 til rollen som bestyrelsesmedlem.Der blev også ansat en ny vicedirektør, der tidligere havde deltaget i Finan-siel Stabilitets gennemgang af bankens udlån i foråret 2010, og således lige-som direktøren havde et forudgående kendskab til porteføljen.Den 19. januar 2011 blev Finanstilsynet orienteret af bestyrelsesformandNiels Heering om, at foreløbige vurderinger tydede på, at der kunne værenedskrivninger i 4. kvartal 2010 i størrelsesordenen 3 mia. kr.Finanstilsynet indledte herefter en dialog med ledelsen om forudsætningenfor de øgede nedskrivninger. Denne dialog var væsensforskellig fra Finans-tilsynets sædvanlige oplevelser i tilsvarende forløb med andre banker. Herer det typiske forløb, at Finanstilsynet stiller kritiske spørgsmål til bonitetenaf bankens engagementer, og at bankens ledelse derefter forsvarer låne-bogen og værdien af de underliggende sikkerheder.I dialogen med Amagerbankens nye ledelse stillede Finanstilsynet derimoden række spørgsmål, der blandt andet knyttede sig til, hvorfor ledelsen valg-te at se bort fra værdien af forskellige sikkerheder, og hvorfor ledelsenvalgte at nedskrive på engagementer, hvor driften synes at være blevet bed-re.Det var Finanstilsynets opfattelse, at den tilgang, som den nye ledelse hav-de til nedskrivninger, ville flytte niveauet for bankens nedskrivninger fra atligge i den lave ende af det acceptable inden for regnskabsreglerne til at lig-ge i den øvre ende af intervallet. Da banken ikke havde tilstrækkelig sol-vens til de nedskrivninger, som ledelsen havde simuleret, spurgte Finans-tilsynet 3. februar sin juridiske rådgiver, Kammeradvokaten, om Finans-tilsynet havde en pligt til at agere på den baggrund.Kammeradvokaten vurderede, at Finanstilsynet ikke pådrog sig et erstat-ningsansvar ved at undlade at tilsidesætte Amagerbankens nedskrivninger,alene fordi det dermed måtte antages at medføre betydelige tab for bankensnuværende aktionærer og efterstillet kapital. Kammeradvokaten lagdeblandt andet til grund, at Finanstilsynet ikke havde grundlag for at tilsidesæt-te denne vurdering. Finanstilsynets gennemgang pegede således på, atnedskrivningerne lå – om end i den høje ende – inden for regnskabsregler-ne, ligesom den nye ledelse havde tilpasset beregningerne, så de bedreafspejlede ledelsens ændrede strategi for engagementerne.I forhold til selve krisehåndteringen – forsøget på at finde en privat løsningpå bankens problem – overlod Finanstilsynet efter aftale med Økonomi- og

Side 21/165

Erhvervsministeriet denne indsats til Finansiel Stabilitet for at undgå, at tooffentlige institutioner samtidig løftede denne opgave.Den 4. februar 2011 konkluderede bankens bestyrelse, at der var behov fornye nedskrivninger på i alt 3.144 mio. kr. Dette skøn var baseret på en gen-nemgang af de 164 største engagementer, hvoraf der var nedskrivninger på72. Finanstilsynet modtog samme dag meddelelse fra Amagerbanken om, atden ikke opfyldte solvenskravet. Banken oplyste, at den havde opgjort sol-vensbehovet til 9,9 pct.På baggrund af indberetningerne fra banken og dens revisorer samt udvik-lingen i porteføljen og de gennemgåede nedskrivninger fandt Finanstilsynetikke grundlag for at tilsidesætte ledelsens og revisorernes vurdering af, atAmagerbanken ikke levede op til solvenskravet. De nye nedskrivninger var ibetydeligt omfang et resultat af forværringer i porteføljen, men afspejledeogså en mere forsigtig linje mht. ledelsens skøn af låntagernes betalings-evne og sikkerhedernes værdi. Efter forelæggelse for Det FinansielleVirksomhedsråd efter hasteproceduren meddelte Finanstilsynet banken etsolvenskrav på 9,9 pct. og en frist til søndag den 6. februar 2011 kl. 19.00 tilopfyldelse heraf.Sideløbende hermed blev der truffet forberedelser til at sikre Amagerbank-ens afvikling efter retningslinjerne og lovgrundlaget i Bankpakke 3.Mulighederne for at finde en privat løsning var dog til stede frem til, at afta-len med Finansiel Stabilitet blev underskrevet søndag den 6. februar 2011.Baseret på en grundig gennemgang af engagementer, hvor der var betyde-lige mernedskrivninger, er det Finanstilsynets vurdering, at over halvdelen afmernedskrivningerne skyldtes forværringer i porteføljen i form af forøgelseaf udlån til dårlige debitorer, forringelse af boniteten af debitorerne og fald iværdien af sikkerheder, mens resten skyldtes ledelsens ændrede regn-skabsmæssige skøn vedrørende nedskrivninger og strategi for engagement-erne. Det er ikke ualmindeligt, at en ny ledelse vælger en mere konservativtilgang end forgængerne. Det er set i en række andre banker.

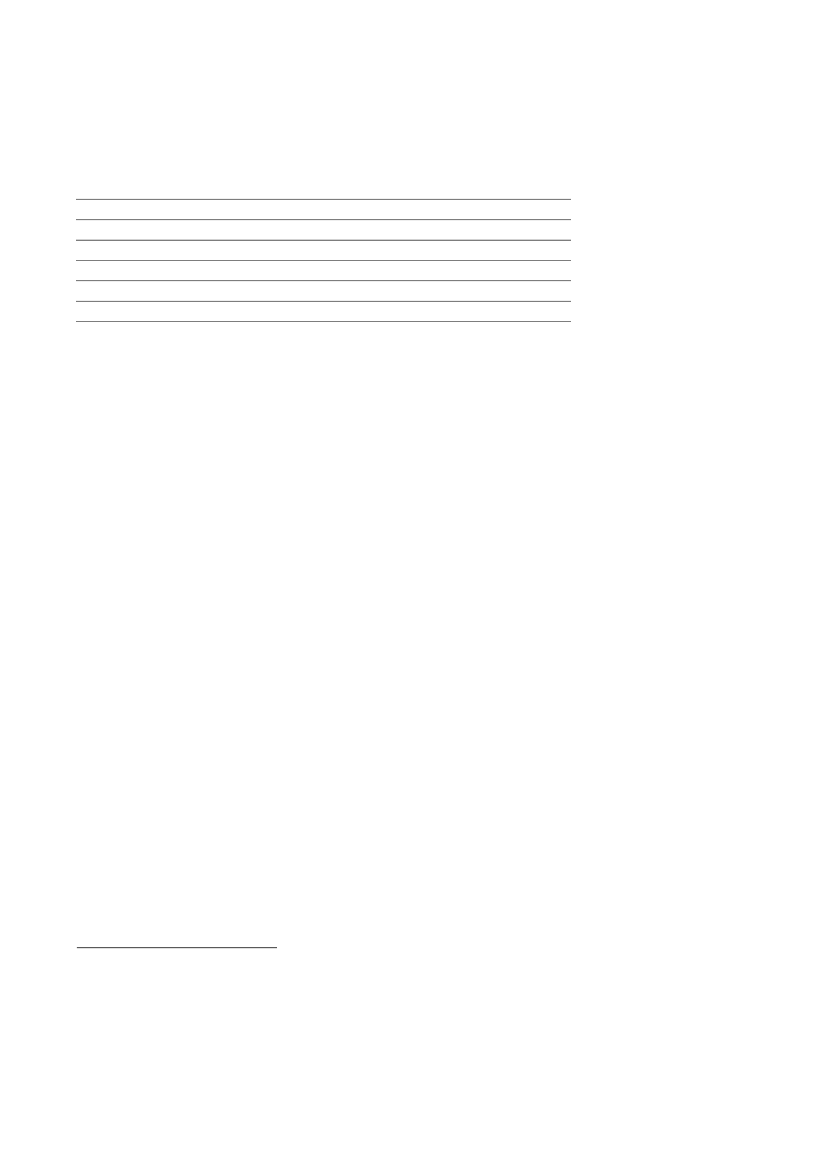

Tabel 1.1: Årsager til nedskrivningerneForklaring:Forværringer hos debitorerne og i de stillede sikkerheder samt udvidelse afnødlidende engagementerMere forsigtig tilgang til engagementer og ændrede nedskrivningsskønI alt

Mia. kr.1,6-2,01,1-1,53,1

Anm: Baseret på gennemgang af engagementer med en driftspåvirkning i 4. kvartal 2010 på mereend 40 mio. kr., som var omfattet af Finanstilsynets inspektion i april 2010. Endvidere baseret på enstikprøve af de engagementer, der ikke blev gennemgået i april 2010. Der er betydelige skønsele-menter forbundet med opgørelsen.

Side 22/165

En væsentlig del af nedskrivningerne, svarende til 1,25 mia. kr., blev fore-taget på engagementer uden for ejendomssektoren. Det er Finanstilsynetsvurdering, at disse i høj grad er et resultat af forværringer, mens nedskriv-ninger på den ejendomsrelaterede del af porteføljen i større omfang er etresultat af, at risici, der tidligere blev reserveret i solvensbehovet, blev ned-skrevet.Banken kunne pga. solvensreservationerne tåle at nedskrive i alt 2,4 mia.kr., hvis 75 pct. af nedskrivningerne var på engagementer, hvor der var sol-vensreservationer. Derimod kunne banken alene tåle forværringer aflåneporteføljen, der modsvarede en forøgelse af risikoen på 1,4 mia. kr.Hvis disse forværringer skulle nedskrives fuldt ud, ville dette endvidere for-dre en konvertering af den statslige hybride kernekapital til aktier.Det er derfor også vurderingen, at de 1,85 mia. kr. i nedskrivninger (ud af dei alt 3,1 mia. kr. nedskrivninger), der var på ejendoms- og pantebrevsenga-gementer isoleret set ikke ville have bragt banken under solvenskravet, idetder netop var betydelige solvensreservationer på disse. Overlevelsen villedog fordre en konvertering af den hybride kernekapital til aktier.

Side 23/165

I boks 1.2 er givet en række eksempler på forværringer af låneporteføljen.

Boks 1.2Låntager i et vindmøllerelateret engagement på 236 mio. kr. går idecember 2010 konkurs, og der nedskrives 208 mio. kr. alene pådenne del af engagementet. I et andet vindmøllerelateret engage-ment på i alt 440 mio. kr. fremkommer der i november 2010 etregnskab med stort negativt resultat, der betyder, at låntagersegenkapital er tabt. Alene på disse to engagementer er der ned-skrivninger for ca. 500 mio. kr.I et ejendomsengagement har banken ydet et lån med sikkerhed iudenlandske ejendomsobligationer. I januar 2011 offentliggøresdet, at obligationerne er i default. Låntager iht. dette ejendoms-relaterede engagement på i alt 675 mio. kr. taber i forbindelse medregnskabsaflæggelse i efteråret sin egenkapital.Børsværdien af en virksomhed, som Amagerbanken via panter iaktier har en betydelig eksponering mod, bliver halveret i periodenfra april 2010 til udgangen af 2010.Et engagement relateret til udlejning af biler til erhverv på ca. 200mio. kr. svækkes betydeligt i oktober 2010, da det konstateres, aten del af bilerne – og dermed bankens sikkerheder – tilsyneladen-de er forsvundet.To debitorer med engagementer med betydeligt ejendomsindholderklæres i oktober 2010 konkurs. Konkurserne på disse resulterer ien hurtigere afvikling end forudsat af den tidligere ledelse. Da dersamtidig er sket andre forværringer, bliver nedskrivningen på 200mio. kr.Hertil kommer, at der i en række tilfælde siden april 2010 er sketudvidelser af engagementer uden modtagelse af tilsvarende sik-kerheder, svarende til i alt 400 mio. kr. Det sker for eksempel for etstørre engagement, der allerede i april 2010 var nedskrevet på.Her ydes der i juni 2010 et nyt lån uden tilsvarende sikkerheder,hvilket umiddelbart øger nedskrivningerne med knap 100 mio. kr.Samlet set er der alene til ovenstående eksempler knyttet øgedenedskrivninger for ca. 1,5 mia. kr.

Side 24/165

Finanstilsynet har ved engagementsgennemgangen også kunnet konsta-tere, at den tidligere ledelse i en række tilfælde har givet Finanstilsynetvildledende oplysninger eller ikke har overholdt Finanstilsynets instrukser. Iet tilfælde har ledelsen ikke givet et retvisende billede af en transaktion meden række ejendomme, idet der kun blev oplyst om den del af transaktionen,der styrkede bankens solvens, men ikke om den del, der tilførte bankenstørre risiko for tab. I et andet tilfælde har ledelsen placeret en række nød-lidende ejendomme i et investeringsselskab uden at foretage de nødvendigenedskrivninger. Finanstilsynet har endvidere konstateret, at den tidligere led-else i flere tilfælde efter tilsynets inspektion har reduceret nedskrivningerneeller solvensbehovsreservationerne på større engagementer i forbindelsemed afslutningen af 3. kvartal 2010.Da den tidligere daglige ledelse således har misledt Finanstilsynet, vilFinanstilsynet forelægge Det Finansielle Virksomhedsråd en sag vedrøren-de politianmeldelse af den daglige ledelse i forhold til disse forhold. Finans-tilsynet har endvidere undersøgt en række øvrige forhold i forløbet op tilbankens konkurs, herunder om der er begået forsømmelser af bankensdirektion, bestyrelse og eksterne revision. Finanstilsynet afventer nu denadvokatundersøgelse af bankens ledelse, som er under udarbejdelse.De samlede mernedskrivninger i 4. kvartal 2010 på engagementer, hvor dentidligere ledelse har givet misvisende oplysninger eller ikke har fulgt Finans-tilsynets anvisninger, beløber sig til mellem 300-350 mio. kr.Ud af de samlede nedskrivninger på 3,1 mia. kr. kan ca. 200-300 mio. kr.henføres til tab relateret til ejendomme, hvor der har været indgået ”place-ringshandler”2. Ved engagementsgennemgangen i 2010 blev det gennem-gået, at der på de gennemgåede placeringsengagementer var nedskrevetog solvensreserveret tilstrækkeligt. Nedskrivningerne er altså udtryk for for-værringer i engagementerne. To af placeringshandlerne er sket efter Finan-stilsynets undersøgelse i april 2010. Det skal bemærkes, at den nye ledelseikke nedskrev på alle placeringshandlerne.Generelt var Amagerbankens nye ledelses tilgang karakteriseret ved, atoverlevelsesmulighederne for debitorerne blev vurderet mere skeptisk, og atværdien af pantsatte aktiver blev nedjusteret, herunder at panterne i nogletilfælde blev vurderet til at være uden værdi. Der er i denne redegørelsegivet en række eksempler.2

Placeringshandler eller parkeringshandler er handler, hvor en ejendom tilhørende en nødlidende

kunde sælges til en anden kunde med bankens finansiering, og hvor den anden kunde også er nød-lidende og/eller vilkårene for finansiering ikke afspejler almindelige vilkår, herunder særligt atkunden ikke økonomisk bakker op om engagementet. Nedskrivningerne på disse engagementer erstørre end de 200-300 mio. kr., men dele af disse er ikke relateret til de ejendomme, der har indgåeti ”placeringshandler”, men til øvrige delelementer i engagementerne.

Side 25/165

Den nye ledelses brug af eksterne vurderinger af de pantsatte ejendommehar derimod kun en beskeden betydning for nedskrivningerne. Betydeligtunder 10 pct. af nedskrivningerne kan tilskrives brugen af eksterne ejen-domsvurderinger, hvilket blandt andet skal ses i sammenhæng med, at deter under 20 pct. af ejendomsporteføljen, hvor der har været indhentet eks-terne vurderinger. Finanstilsynet har foretaget en fornyet gennemgang afdisse ejendomme, og finder ikke, at der generelt er anvendt en værdiansæt-telse, der adskiller sig væsentligt fra Finanstilsynets. Vurderingerne adskillersig endvidere heller ikke væsentligt fra Finanstilsynets tidligere vurdering afdisse ejendomme. Det er endvidere vurderingen, at nedskrivningerne påejendoms- og pantebrevsengagementer på 1,85 mia. kr., som følge af debetydelige solvensreservationer på disse og adgangen til at konvertere denstatslige hybride kernekapital til aktiekapital, isoleret set ikke ville have bragtbanken i konflikt med solvenskravet.Overordnet set er det konklusionen, at det var de betydelige forværringer iporteføljen og ikke den nye ledelses mere forsigtige tilgang til nedskrivning-er, der var årsagen til, at Amagerbanken ikke længere opfyldte solvens-behovet. Det er således Finanstilsynets vurdering, at over halvdelen af de3,1 mia. kr. i nedskrivninger i 4. kvartal 2010 skyldes forværringer samtidigmed, at banken alene havde kapacitet til at tåle nedskrivninger som følge afforværringer for 1,4 mia. kr.

1.7 PerspektiveringAmagerbanken havde mange store engagementer, mange ejendomsrelate-rede engagementer, en meget høj vækst i de gode år og en udsatlikviditetssituation. Banken ligner dermed andre institutter, der i de gode åropbyggede for store risici til, at de kunne håndteres i en nedtur. Finans-tilsynet har på baggrund af erfaringen med disse institutter indført densåkaldte tilsynsdiamant, der sætter grænser for de overnævnte risiko-faktorer. Når de økonomiske konjunkturer bliver bedre igen, skal tilsyns-diamanten bidrage til at holde risikotagningen inden for passende grænser,så der fremadrettet undgås en gentagelse af den seneste krise.Som opfølgning på den finansielle krise er der endvidere sket en opstram-ning af reglerne om ledelsens egnethed og hæderlighed. Disse regler blevvarslet iværksat over for Amagerbankens direktør, der dog nåede at forladebanken, inden sagen blev færdigbehandlet.Det er som beskrevet ovenfor Finanstilsynets opfattelse, at de skøn og vur-deringer, der er foretaget af Amagerbankens låneportefølje senest i april2010, er sket i overensstemmelse med de internationale regnskabsreglersamt reglerne vedrørende kapitaldækning, herunder i særdeleshed bekendt-gørelsen om kapitaldækning samt vejledning om opgørelse af solvens-behov.

Side 26/165

Finanstilsynets nuværende praksis er i overensstemmelse med de oven-nævnte regelsæt og fører i de fleste tilfælde til stramninger i forhold tilinstitutternes praksis. For godt 70 pct. af de pengeinstitutter, som Finans-tilsynet undersøgte i 2010, blev solvensbehovet efterfølgende øget, eller derblev fastsat et forhøjet solvenskrav. Forhøjelser af solvensbehovet er ofteknyttet til vurderingen af ejendomme. På de inspektioner, hvor Finanstilsy-nets ejendomsvurderingschefer deltager, anslås det, at Finanstilsynet harforlangt reduktion i pengeinstituttets værdiansættelse i skønsmæssigt ca. �af disse sager. For så vidt angår nedskrivninger har ca. 70 pct. af Finans-tilsynets inspektioner i 2010 ført til øgede nedskrivninger.Dette illustrerer dels, at Finanstilsynet er mere forsigtig end pengeinstitutter-ne i vurderingen af engagementerne, dels at der kan være behov for mereenkle og præcise rammer for institutternes opgørelse af henholdsvis ned-skrivninger og solvensbehov.For så vidt angår opgørelsen afnedskrivningerillustrerer forløbet i Amager-banken og andre institutter, hvor der er sket ledelsesskift, at der er rum forledelsesmæssige skøn i opgørelsen af nedskrivningerne, som kan føre tilbetydelige ændringer i nedskrivningerne. Det peger ligeledes på et behovfor mere klare rammer i reglerne for disse skøn. Mens reglerne er forholds-vis præcise, hvad angår, hvornår der skal foretages en nedskrivnings-beregning, så giver reglerne betydelige muligheder for ledelsesmæssigeskøn, når størrelsen af nedskrivningerne skal opgøres. Ledelsen skal så-ledes foretage et rimeligt og velunderbygget skøn, når størrelsen afnedskrivninger skal fastlægges. Det er således uundgåeligt, at opgørelsenaf nedskrivningerne vil involvere skønselementer, men det er Finanstilsynetsopfattelse, at det vil være muligt at indsnævre udfaldsrummet for, hvornår etskøn kan anses for at være rimeligt og velunderbygget.For børsnoterede koncerners koncernregnskaber er de internationale regn-skabsregler implementeret ved en forordning i EU. Det er derfor ikke juridiskmuligt lovmæssigt at regulere disse regler nationalt for børsnoterede virk-somheders koncernregnskaber. Finanstilsynet vil derimod for det førsteudarbejde et lovforslag med en klar hjemmel til en ændring af regnskabs-bekendtgørelsens regler om nedskrivninger med henblik på senerefremsættelse af økonomi- og erhvervsministeren. Finanstilsynet vil herefterforetage en ændring af regnskabsbekendtgørelsens regler om nedskrivning-er for pengeinstitutter omfattet af denne bekendtgørelse, hvor Finanstilsynetfastsætter nærmere retningslinjer for, hvorledes pengeinstitutter efterFinanstilsynets opfattelse skal nedskrive på forskellige typer af engagement-er. Disse regler vil være forenelige med de internationale regnskabsregler,men der vil givet den større detaljeringsgrad de facto alligevel være tale omen opstramning.

Side 27/165

En lignende tilgang kendes allerede i dag i den danske regnskabsbekendt-gørelse for kreditinstitutter mv., hvor de optioner, som de internationaleregnskabsregler giver mulighed for at benytte, begrænses. Dette gælder ek-sempelvis værdiansættelse af domicilejendomme, hvor bekendtgørelsenkræver anvendelse af markedsværdier, selv om de internationale regn-skabsregler også tillader andre tilgange.Finanstilsynet vilfor det andetudarbejde et lovforslag om en ændring af lovom finansiel virksomhed, så alle koncerner i deres såkaldte moderselskabs-regnskaber skal benytte den danske regnskabsbekendtgørelse med henblikpå senere fremsættelse af økonomi- og erhvervsministeren. Bekendtgørel-sen vil dermed i praksis omfatte alle institutter.Finanstilsynet vil i regnskabsbekendtgørelsen komme med anvisning på,hvornår et skøn kan anses for at være rimeligt og velunderbygget, herunderhvorledes pengeinstitutterne skal behandle sikkerheder og betalingsstrøm-me fra sådanne, når de opstiller betalingsrækker på nødlidende kunder, lige-som tilsynet vil komme med anvisninger på, hvornår det kan anses forrimeligt at indregne fremtidige indtægter, der er omgærdet af betydelig usik-kerhed. Som eksempler på overvejelserne i forhold hertil kan nævnes, at lånydet med pant i en ejendom, hvor debitor er nødlidende og ikke besidderandre indtægter eller værdier end ejendommen, vil skulle nedskrives tilejendommens værdi.Det er vurderingen, at mange institutter allerede i dag har en tilgang til ned-skrivninger, så disse præciseringer alene vil have en mindre betydning forderes nedskrivninger. Der er imidlertid også eksempler på institutter, der ermeget tilbageholdende med at nedskrive, og for hvem de nye regler vil sikremere retvisende og sammenlignelige regnskabstal til gavn for potentielle in-vestorer og den finansielle stabilitet. Det kan på kort sigt indebære en ikkeuvæsentlig forøgelse af deres nedskrivninger.Bekendtgørelsen og det lovforslag, som Finanstilsynet vil udarbejde, vil eftervanlig praksis blive sendt i høring inden udstedelsen med henblik på at tagehensyn til relevante bemærkninger. Det er intentionen, at reglerne vil kunnetræde i kraft med virkning for regnskabsåret 2012.For så vidt angår opgørelsen afsolvensbehovethar det i flere år væretpraksis, at Finanstilsynet har benyttet både den såkaldte sandsynligheds-model og kreditreservationsmodel ved opgørelse af pengeinstitutters sol-vensbehov.Erfaringerne fra de kriseramte banker – Amagerbanken og Fjordbank Mors -er, at kreditreservationsmodellen giver et højere og mere retvisende sol-vensbehov. I Amagerbankens tilfælde var solvensbehovet i Det FinansielleVirksomhedsråds afgørelse af 5. oktober 2009 således 13,6 pct. ved brug af

Side 28/165

sandsynlighedsmodellen, mens det var 16,8 pct. ved brug af kreditreser-vationsmodellen.Det er derfor naturligt i forlængelse af forløbet med Amagerbanken at over-veje, om der er brug for justeringer af regelsættet vedr. solvensreser-vationer.Finanstilsynet finder, at der fremover alene bør benyttes en såkaldt 8+metode med udgangspunkt i kreditreservationsmetoden, men hvor der af-sættes yderligere kapital på alle de områder, hvor banken har særlige risici,jf. bilag 1 i kapitaldækningsbekendtgørelsen. Udgangspunktet for tillæg eren vurdering af, hvilke risici der er dækket af 8 procents kravet, og dermedom der er behov for tillæg. Det er opfattelsen, at det også er denne tilgang,der er mest anvendt af de øvrige finanstilsyn i Norden.Institutterne har og vil fortsat have en vis metodefrihed. Det er imidlertid alle-rede i dag sådan, at denne metodefrihed ikke er mere vidtrækkende, end atresultatet skal være retvisende. Institutterne må altså selv benytte den me-tode, de ønsker, men den skal give et retvisende billede. Finanstilsynet vilændre vejledningen om solvensbehov, så vejledningen bringes i overens-stemmelse med den justerede praksis.Ændringen kan ses helt uafhængig af de nye Basel-regler og øvrige tiltag.Stramningerne i Basel-reglerne og regnskabsreglerne vil således alene be-tyde, at behovet for tillæg og dermed tillæggene bliver mindre. Dette afspejl-er, at tilgangen i metoden netop består i at reparere/supplere på de områd-er, hvor de generelle regler ikke fanger risikoen godt nok. Der er dermedheller ikke institutter, der bliver dobbelt ramt af, at der sker en stramning afregnskabsreglerne og tilgangen til opgørelse af solvensbehov. De risici, derallerede er dækket af nedskrivninger, vil således ikke også blive solvens-belastet.Det er hensigtsmæssigt, at den ændrede tilgang får effekt samtidig med ind-fasningen af Basel-reglerne fra og med 2013. Institutterne kan dermedforetage justeringerne samtidig og får endvidere god tid til at tilpasse sig tilden ændrede tilgang.Det er vurderingen, at der vil være tale om en stramning for særligt instituttermed store kreditrisici som følge af mange store og svage udlån, hvorimodder ikke forventes en stramning for institutter, der har en mere gennemsnitliglånebog.Det skal afslutningsvist bemærkes, at strammere krav til nedskrivninger ogsolvensbehov i sagens natur ikke øger institutternes umiddelbare leve-dygtighed. Mere retvisende nedskrivninger og øgede solvensbehov vilimidlertid kunne tydeliggøre problemerne i bankerne for aktionærer tidligere,

Side 29/165

og dermed kunne føre til et øget pres på ledelserne for at reducere risiko-appetitten. Samtidig vil højere nedskrivninger og/eller øget solvensbehovbetyde, at probleminstitutter bliver identificeret og problemerne aktualiseretpå et tidligere tidspunkt, hvorved sandsynligheden for at finde en privat løs-ning frem for konkurs eller afvikling gennem Bankpakke 3 forbedres.Begge disse forslag har været forelagt Koordinationsudvalget for FinansielStabilitet (bestående af Økonomi- og Erhvervsministeriets departement, Fi-nansministeriet, Nationalbanken og Finanstilsynet), der har givet opbakningtil forslagene.

Side 30/165

2. Redegørelsens formål og retlige grundlagDenne redegørelse udarbejdes og offentliggøres i henhold til § 352 a i lovom finansiel virksomhed:§ 352 a.I tilfælde, hvor en finansiel virksomhed er erklæret konkurs, størstedelenaf den finansielle virksomheds drift er ophørt eller overdraget, eller hvor et forsik-ringsselskabs forsikringsbestand er taget under administration, udarbejderFinanstilsynet en redegørelse for årsagerne hertil, hvis et af nedennævnte forholder indtruffet i forbindelse med eller i en kortere periode forud for virksomhedenskonkurs mv.:4)Finansiel Stabilitet A/S har medvirket ved overdragelsen af virksomhed-en, jf. §§ 7 eller 8 i lov om finansiel stabilitet, eller staten har lidt tab på enindividuel statsgaranti i medfør af § 16 a i lov om finansiel stabilitet.5)Staten har lidt tab på kapital indskudt i virksomheden i medfør af lov omstatsligt kapitalindskud i kreditinstitutter eller på ejerbeviser, som staten har er-hvervet som led i konverteringen af sådan kapital.6)Staten i øvrigt har ydet garanti eller stillet midler til rådighed for virksom-heden, dens kreditorer eller en erhverver af hele eller dele af virksomheden.Stk. 2.Finanstilsynet skal offentliggøre redegørelsen efter stk. 1. I forbindelsemed offentliggørelsen finder § 354 ikke anvendelse, medmindre oplysningernevedrører kundeforhold eller tredjemand, der er eller har været involveret i forsøgpå at redde den pågældende finansielle virksomhed.Stk. 3.Redegørelsen efter stk. 1 skal beskrive Finanstilsynets rolle under forløbetop til konkursen mv.Stk. 4.Finanstilsynets pligt til at udarbejde en redegørelse efter stk. 1 omfatterogså de finansielle virksomheder, som opfyldte bestemmelsens krav efter den 1.marts 2009.

Formålet med redegørelsen er at sikre offentlighed om baggrunden forAmagerbanken A/S’ konkurs og Finanstilsynets rolle i forløbet op til sam-menbruddet.Amagerbanken af 2011 A/S, som er et datterselskab af Finansiel StabilitetA/S, indgik den 6. februar 2011 aftale med Amagerbanken A/S om over-dragelse af bankens aktiver og en del af bankens forpligtelser. Overdrag-elsen omfattede også bankens tilknyttede virksomheder. Endvidere blevbankens medarbejdere og alle forpligtelser vedrørende disse overtaget.I redegørelsen beskrives Finanstilsynets tilsyn med Amagerbanken A/S medfokus på perioden fra 2008 og frem til februar 2011, hvor banken gik kon-kurs. Finanstilsynet var i denne periode på undersøgelse i banken iseptember 2008, november/december 2008, juni 2009 samt maj/april 2010,og foretog derudover andre tilsynsmæssige aktiviteter rettet mod banken.Redegørelsen indeholder ikke en fuldstændig gennemgang af alle Finans-tilsynets sager vedrørende Amagerbanken A/S i perioden. Sager, som er

Side 31/165

fundet at være uden betydning for vurderingen af Finanstilsynets varetag-else af tilsynet i forhold til banken og forløbet op til bankens konkurs, erudeladt.Finanstilsynet, og dermed også økonomi- og erhvervsministeren, er sæd-vanligvis afskåret fra at videregive fortrolige oplysninger om de enkeltepengeinstitutter som følge af Finanstilsynets lovbestemte, skærpede tavs-hedspligt, jf. § 354 i lov om finansiel virksomhed. Såfremt § 352 a i lov omfinansiel virksomhed finder anvendelse, giver bestemmelsen imidlertidmulighed for at videregive fortrolige oplysninger om banken.§ 352 a finder anvendelse, eftersom et datterselskab til Finansiel StabilitetA/S den 6. februar 2011 indgik aftale med banken om overdragelse af bank-ens aktiver og dele af bankens forpligtelser, jf. ovenfor. Bankens bestyrelseindgav den 7. februar 2011 anmodning til skifteretten om konkursbegæringaf banken.

2.1. Finanstilsynets undersøgelser af en række forhold i bankenFinanstilsynet har undersøgt en række øvrige forhold i forløbet op til bank-ens konkurs, herunder om der er begået forsømmelser af bankens direktion,bestyrelse og eksterne revision. I den type sager vil Finanstilsynet fore-lægge eventuelle politianmeldelser for Det Finansielle Virksomhedsråd.Finanstilsynet afventer nu den advokatundersøgelse af bankens ledelse,som er under udarbejdelse.

Side 32/165

3. Årsagerne til bankens sammenbrudSammenfatningBanken havde en betydelig udlånsvækst i årene frem til den finansielle kriseog en portefølje, der var præget af mange store engagementer, herunderikke mindst mange ejendomsengagementer. Banken havde også en risika-bel strategi for finansiering af udlån med et stort indlånsunderskud og storvægt på markedsbaseret funding. Banken var på den måde i udpræget graden bank, der over perioden forbrød sig mod alle hjørner af den senere til-synsdiamant.Banken havde altså en høj grad af manglende risikoerkendelse, kombineretmed visse mangler i risikostyringen.Da konjunkturomslaget/finanskrisen ramte Danmark, blev Amagerbankenderfor hårdt ramt. Krisen ramte selvsagt ikke alene Amagerbanken, menhele det danske bankvæsen. De fleste pengeinstitutter havde imidlertid enrisikoprofil, hvor de langt bedre kunne håndtere omslaget. Omvendt var derandre institutter, der stod i en endnu dårligere situation end Amagerbanken,og derfor også måtte lukke tidligere.Banken måtte efter den finansielle krises begyndelse og frem til banken fikny ledelse i november 2010 realisere nedskrivninger for 3,2 mia. kr. På trodsaf de store nedskrivninger blev bankens solvensmæssige situation dog i2009 reddet af, at dens aktionærer tilførte banken kapital, hvilke muliggjordeyderligere et kapitalindskud fra staten. Også i 2010 blev den solvens- oglikviditetsmæssige situation styrket ved en kapitaludvidelse.I sidste ende, hvor krisen spredte sig til andre af bankens udlån, måtte detdog konstateres, at solvensen ikke stod mål med behovet for nedskrivning-er.

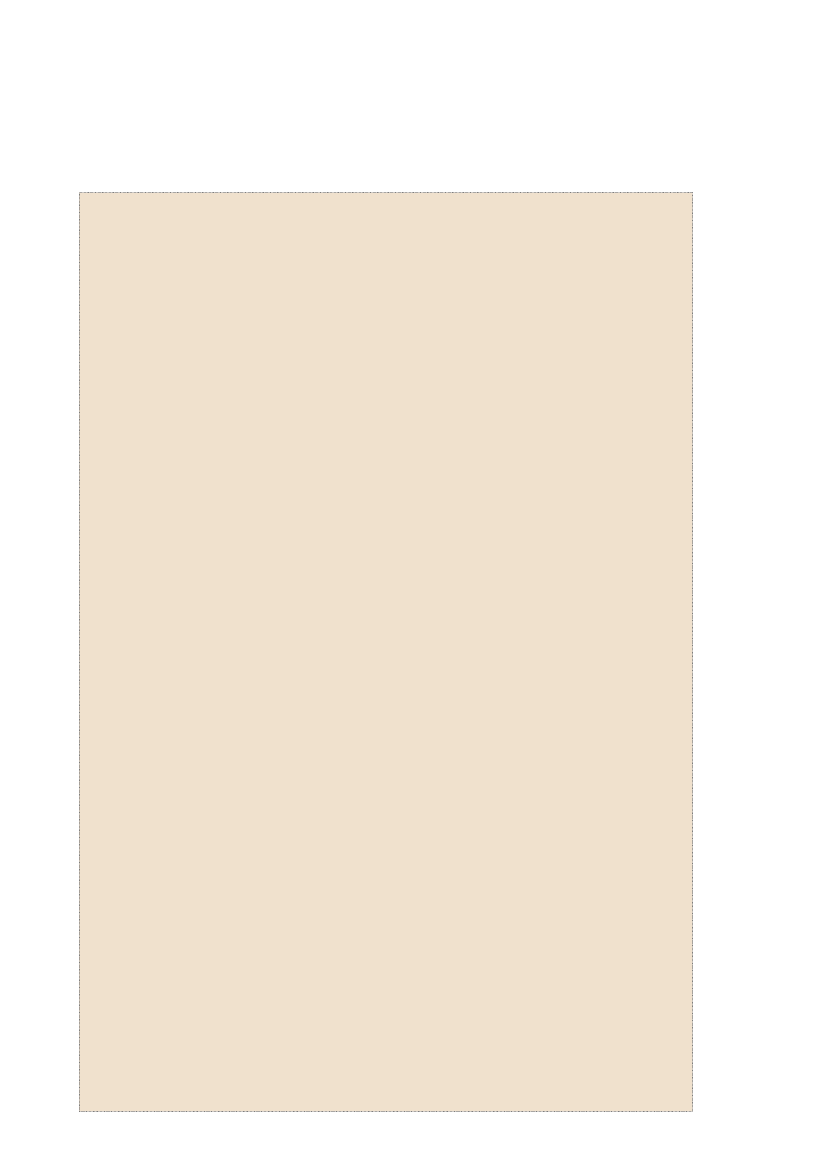

3.1. Bankens risikoprofilBankens strategi var inden den finansielle krise ud over almindelig privat-udlån og erhvervsfinansiering primært baseret på:Udlån til ejendomsbranchen (developervirksomheder, udlejning)Finansiering af virksomhedsopkøbLånefinansiering af aktier/virksomhedsobligationer og pantebreveLeasing og materieludlejningAmagerbanken havde i årene op til finanskrisen en betydelig udlånsvækst.Således voksede bankens samlede udlån med over 200 pct. fra 2003 ogfrem til finanskrisens udbrud i efteråret 2008, hvor udlånet toppede.

Side 33/165

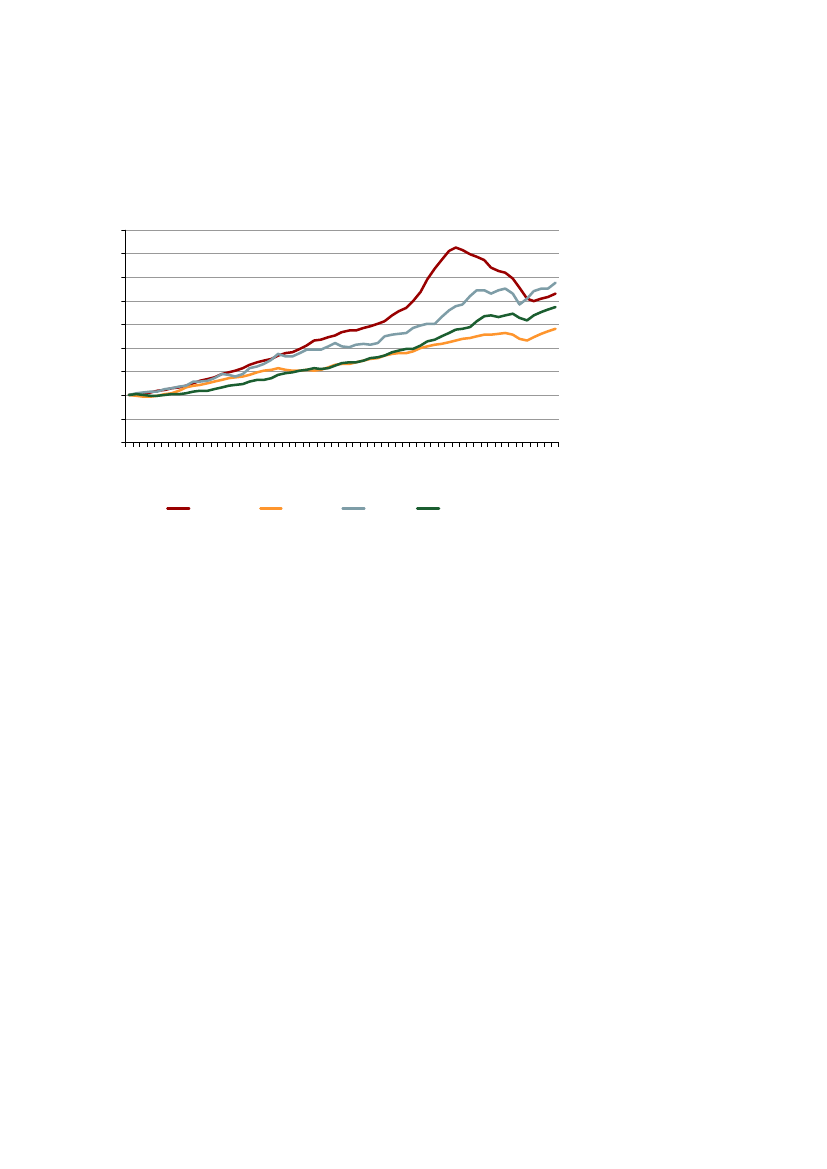

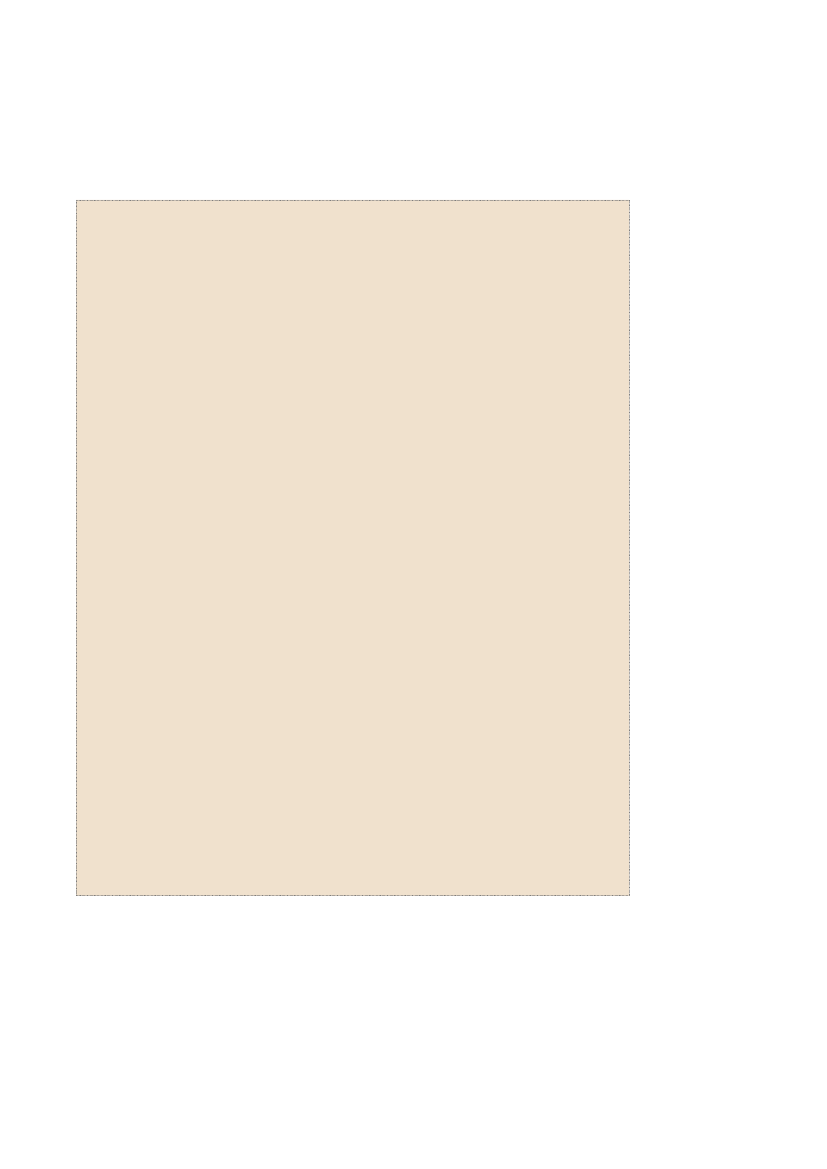

Amagerbanken havde stor eksponering inden for ejendomsmarkedet. Så-ledes gik banken fra en samlet ejendomseksponering i 2006 på 28 pct. til eneksponering på 41 pct. i 2008. Udlånet til ejendomssektoren bidrog væsent-ligt til væksten i det samlede udlån, jf. figur 3.1. Hvor det samlede udlån”kun” steg med 200 pct. fra 2003 til 2008, steg ejendomsudlånet med over650 pct. Ved finanskrisens begyndelse ændrede banken strategi og opnå-ede en vis nedbringelse af udlånet.

Figur 3.1 Udlånsvækst og ejendomseksponering

3530

Mia. kr.

252015105

02000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010Det samlede udlånEjendomsadm. og -handel, forretningsservice

Anm.: Definitionen af ejendomseksponering er fra og med 2010 ændret i pengeinstitutternes indbe-retninger til Finanstilsynet. Derfor indgår ejendomseksponering for 2010 ikke i figuren.Kilde: Indberetninger til Finanstilsynet.

Banken havde mange store engagementer. Bankens andel af store enga-gementer udgjorde i 2006 295 pct. Herefter steg andelen af store lån frem til2008, hvor tallet udgjorde 415 pct. Efter finanskrisen blev summen af storeengagementer gradvist nedbragt. I 2. kvartal 2010 udgjorde summen så-ledes 255 pct. Amagerbanken overskred dog på intet tidspunkt lovensdaværende grænse på 800 pct.

Side 34/165

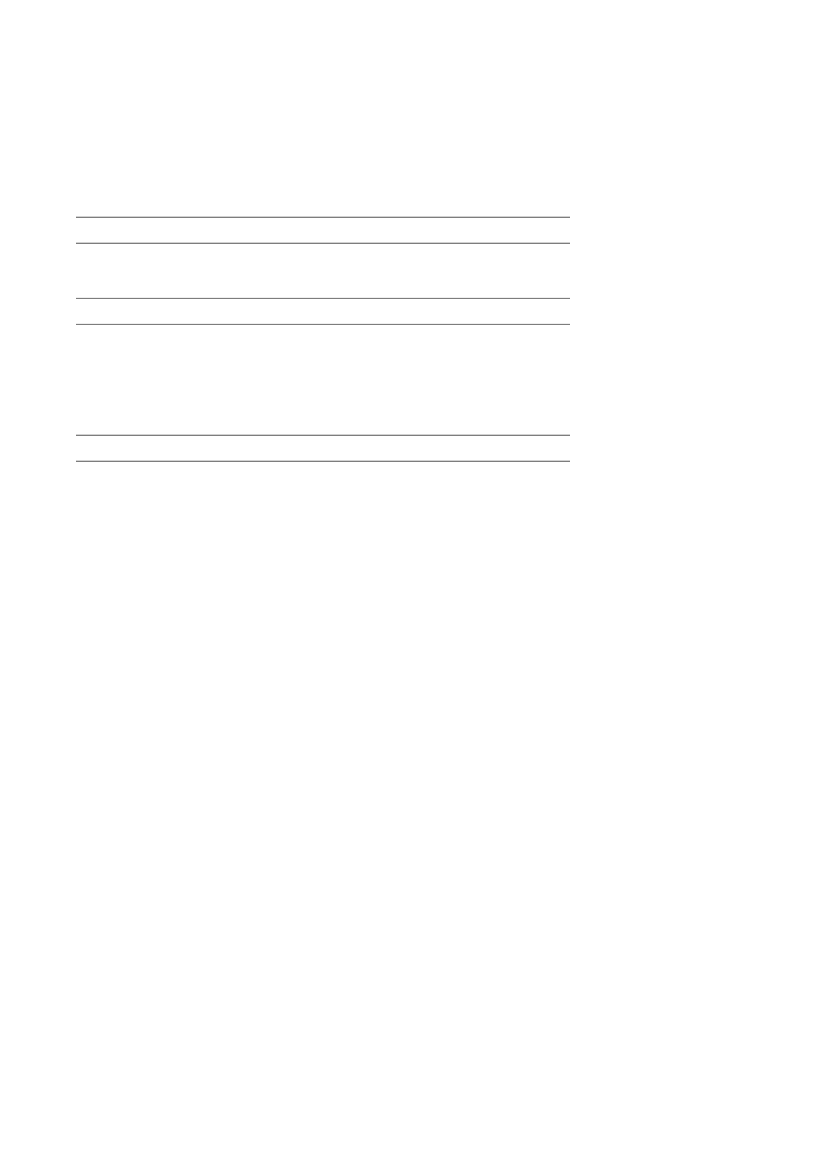

Tabel. 3.1 Udlån og likviditets nøgletal2004UdlånsvækstStore engagementerEjendomseksponeringFundingratioLikviditetsoverdækning16%224%N/A1,00126%200559%386%N/A1,2462%200638%295%28%1,3852%200736%349%35%1,6372%2008-1%415%41%1,68101%2009-9%180%39%1,69209%2010 Halvår-13%255%N/A1,65122%

Anm.: Fundingratio er udlån i forhold til indlånKilde: Indberetninger til Finanstilsynet og regnskabstal.

Amagerbankens finansiering af udlånet var med stor vægt på markeds-baseret funding fra blandt andet udenlandske institutter, da banken havde etstort indlånsunderskud, dvs. fundingratio større end 1. Amagerbankens likvi-ditetsoverdækning levede i efteråret 2008 ikke op til lovens krav – dermanglede 400 mio. kr. Banken havde endvidere i det meste af perioden enlav likviditetsoverdækning.Banken var således en klassisk ”tilsynsdiamant-bank”, der over tid forbrødsig imod samtlige af diamantens hjørner3. Dette fremgår af nedenståendefigur over Amagerbankens ekstremer i forhold til hvert enkelt af tilsyns-diamantens målepunkter.

3

Tilsynsdiamanten blev introduceret i slutningen af juni 2010, med en efterfølgende justering i de-

cember 2010. Tilsynsdiamanten fastlægger en række særlige risikoområder med angivnegrænseværdier, som institutterne som udgangspunkt bør ligge inden for fra ultimo 2012. Tilsynsdi-amanten indfases frem mod ultimo 2012, hvorefter Finanstilsynet iværksætter en systematiskovervågning ud fra tilsynsdiamantens pejlemærker.

Side 35/165

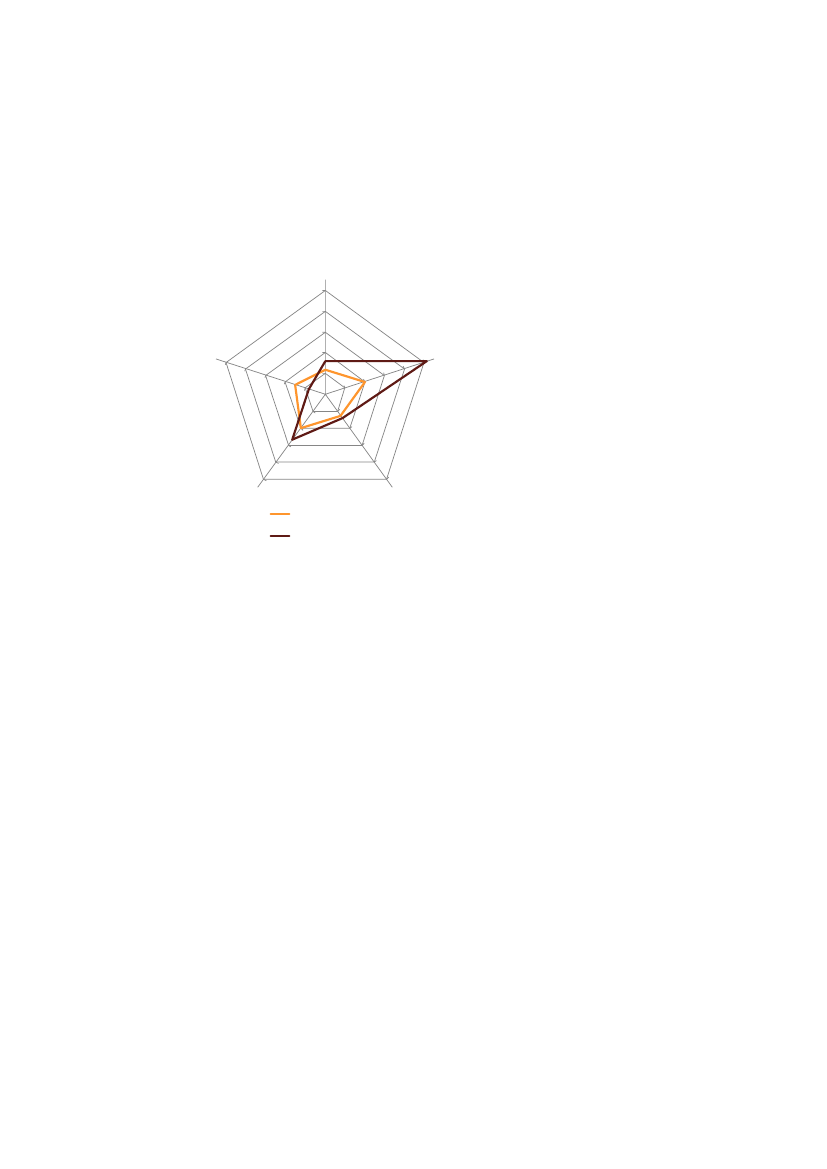

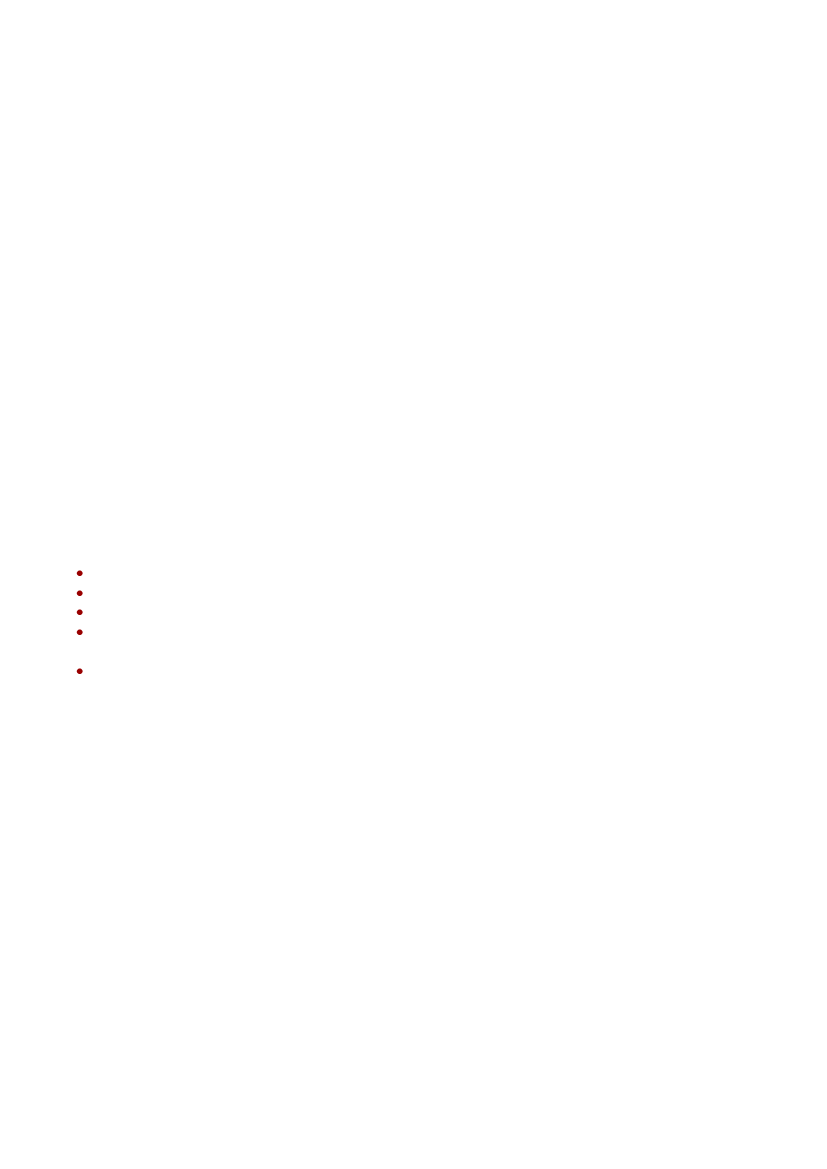

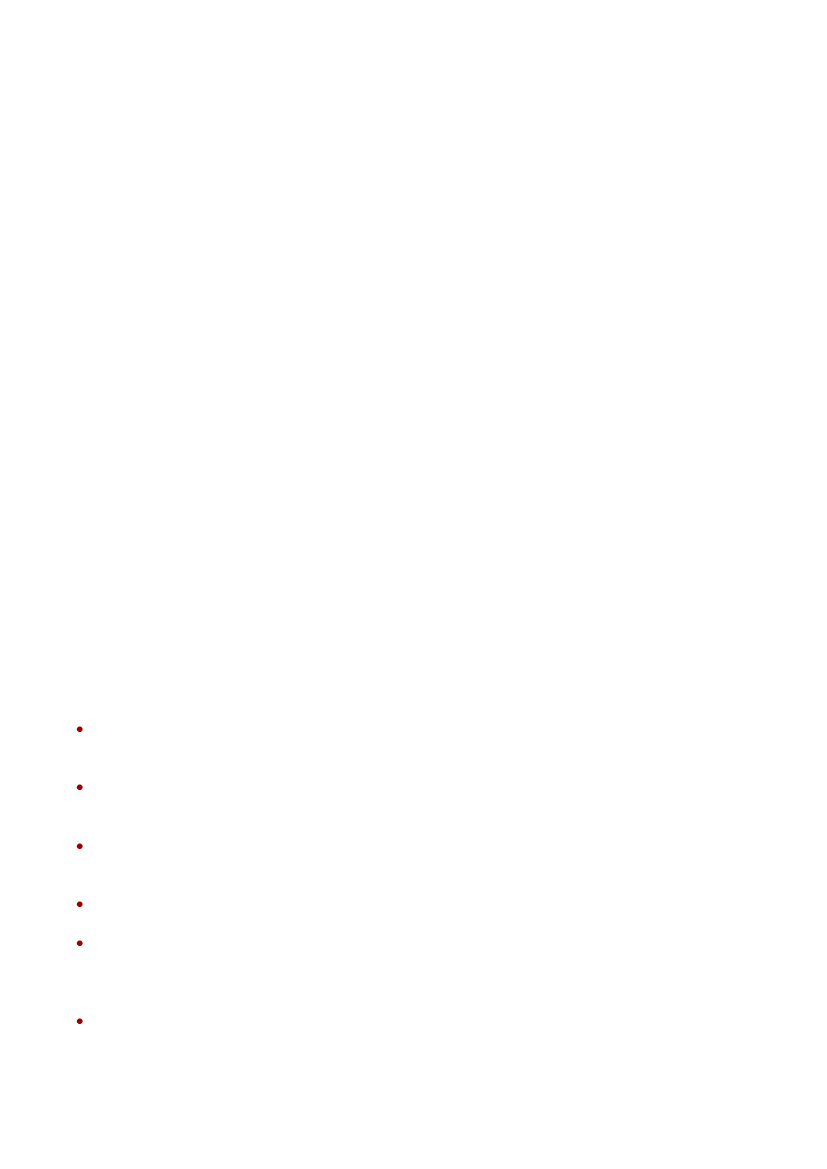

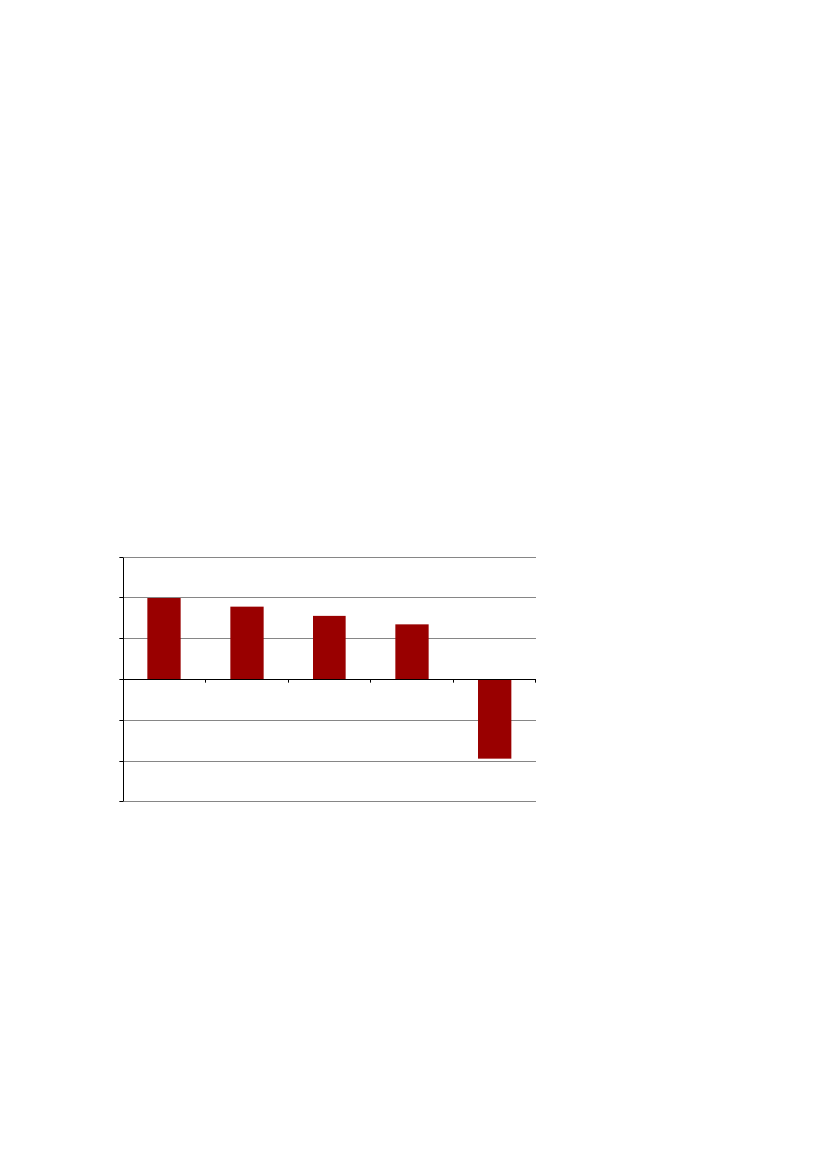

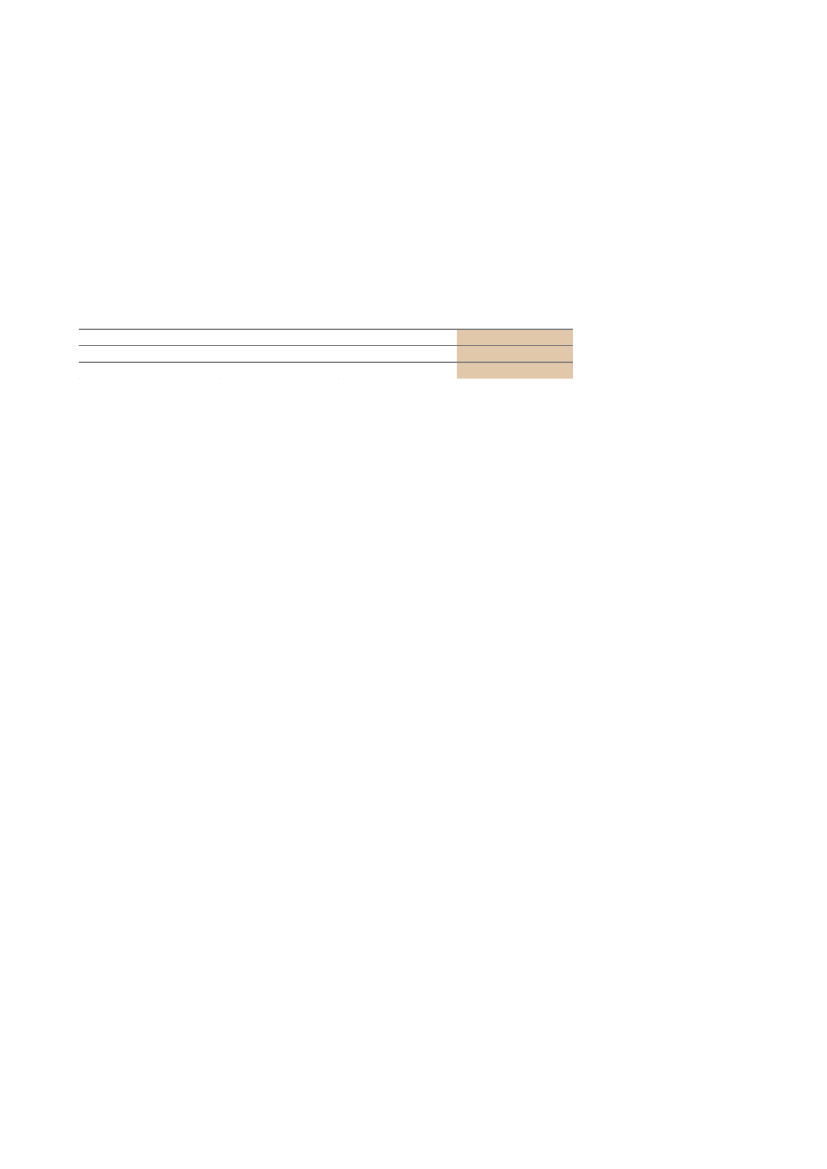

Figur 3.2: Ekstreme målepunkter for Amagerbanken i forhold tilgrænser i tilsynsdiamanten 2005- 2010

Udlånsvækst (år-til-år),pct. < 20 %, år 2005400%300%200%59%415%

Likviditetsoverdækning,pct. > 50 %, år 2008

100%0%-17%-100%