Skatteudvalget 2009-10

L 112

Offentligt

J.nr. 2010-511-0046Dato: 4. maj 2010

TilFolketinget - Skatteudvalget

L 112 - Forslag til Lov om ændring af kursgevinstloven og forskellige an-dre love (Harmonisering af beskatning af fordringer i danske kroner ogfremmed valuta og nedsættelse af beskatningen af kapitalindkomst m.v.)Hermed sendes svar på spørgsmål nr. 59 af 29. april 2010. Spørgsmålet erstillet efter ønske af Klaus Hækkerup (S).

Troels Lund Poulsen/ Kathrine Lange

Spørgsmål 59:

I forlængelse af besvarelsen af spørgsmål 57 bedes ministeren oplyse de provenumæssigekonsekvenser af, at nedsættelsen af beskatningen af positiv nettokapitalindkomst udgår aflovforslagetSvar:

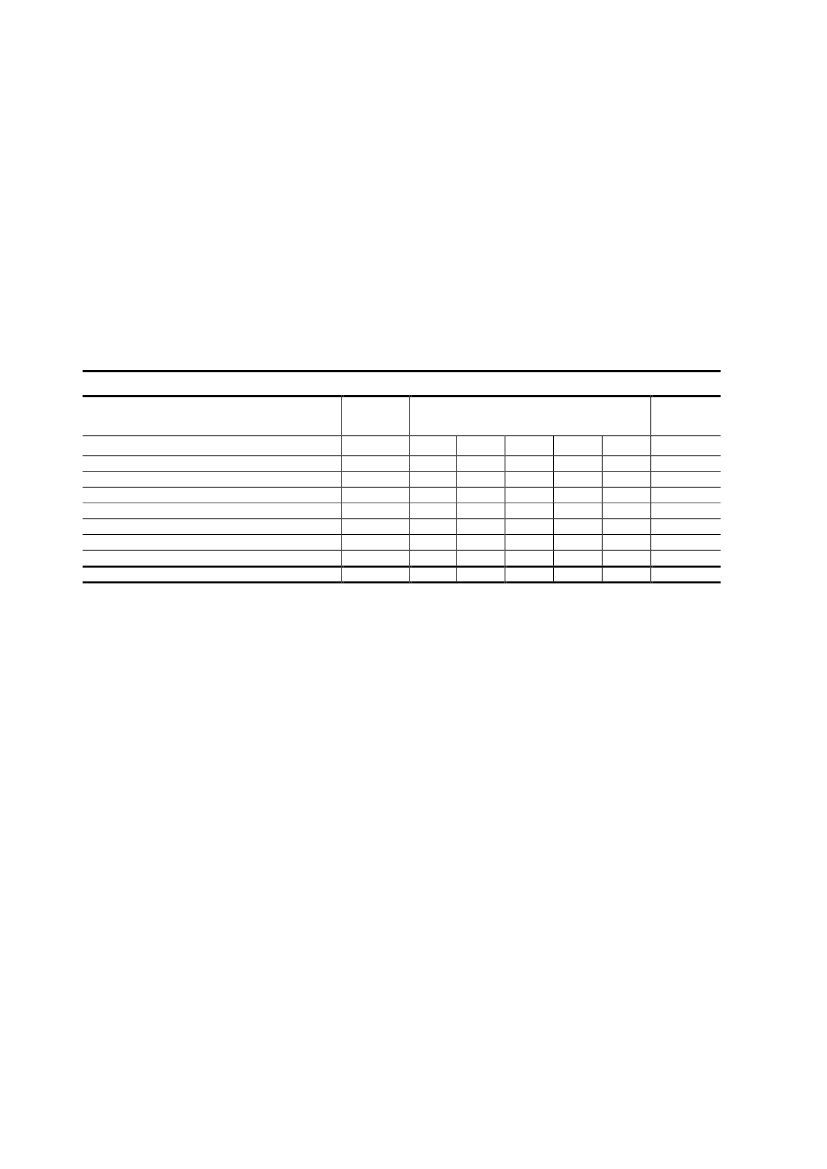

Såfremt nedsættelsen af beskatningen af positiv nettokapitalindkomst udgår af lovforslagetL112, den eksisterende klassifikation af de udloddende investeringsforeninger opretholdes,og der alene indføres fradrag for tab på beviser i investeringsforeninger, der udelukkendeinvesterer i fordringer, vil forslaget give anledning til et merprovenu på 420 mio. kr. eftertilbageløb, jf. tabel 1.Tabel 1. Provenuvirkninger af en isoleret ophævelse af mindsterenten

Mio. kr. 2010-niveauVarig virk-ning550590-40-1302010020-20020114090-50-10Indkomstår201280170-90-202013120220-110-302014170280-110-40Fuldt indfa-set660670-10-160Merprovenu i altHeraf- Provenu fra ophævelsen af mindsterente- Udvidelse og forøgelse af bagatelgrænsenProvenuvirkning på andre konti

Provenu efter tilbageløb4200306090130500Kilde: Egne beregninger. Forudsætningerne bag beregningerne i tabel 1 svarer til dem, der er anvendt i forbindel-se med provenuvurderingen af L112. Provenuet fra ophævelsen af mindsterenten samt udvidelsen af forøgelsen afbagatelgrænsen er opgjort givet, at skatteloftet for positiv nettokapitalindkomst ikke nedsættes til 42 pct.

Da der ikke foreligger oplysninger om omfanget af hidtil ubeskattede kursgevinster, er pro-venuvirkningen generelt set behæftet med stor usikkerhed.Forslaget indebærer indførsel af generel beskatning af alle kursgevinster uden nogen kom-penserende satsnedsættelse. Dermed indebærer forslaget en skærpet beskatning af kapital-indkomst, som i forvejen er høj i Danmark. Kapitalindkomst er et forholdsvis flygtigt skat-tegrundlag. Muligheden for placering i lavere beskattede opsparingsformer så som aktier ogpensionsopsparing samt den effekt, en skærpet beskatning har på det generelle opsparings-niveau, betyder, at forslaget vil have forholdsvis store negative adfærdsændringer. Derforbliver provenuvirkningen ifølge Skatteministeriets skøn reduceret med omkring to tredjede-le.

Side 2