Skatteudvalget 2009-10

SAU Alm.del

Offentligt

J.nr. 2010-713-0046Dato: 12. oktober 2010

TilFolketinget - Skatteudvalget

Hermed sendes endeligt svar på spørgsmål nr. 591 af 1. juli2010. Spørgsmålet er stillet efter ønske fra Simon EmilAmmitzbøll (LA).(Alm. del).

Troels Lund Poulsen/Thomas Larsen

Spørgsmål:

Kan ministeren oplyse, hvilke provenumæssige konsekvenser for dansk økonomi en sænk-ning af selskabsskatten fra 25 til 10 procent vil have for hvert procentpoint den sænkes, nårder samtidig tages højde for både det umiddelbare fald i skatteindtægter, den forbedrededanske konkurrenceevne og andre forhold af betydning?Svar:

Den formelle danske selskabsskat er siden 1995 blevet nedsat ad flere omgange fra34 pct. til 25 pct. fra og med 2007. Disse satsnedsættelser har bl.a. været finansieret ved atudvide selskabsskattegrundlaget. Udviklingen har været den samme i udlandet, hvor denformelle selskabsskattesats i næsten alle EU-lande er blevet sænket i de senere år. Mednedsættelsen til 25 pct. har Danmark nærmet sig gennemsnittet i EU27, der aktuelt er på23,2 pct., men ligger fortsat omkring 6 pct. point over gennemsnittet i de nye EU lande. Tilgengæld ligger Danmark godt 2 pct. point under gennemsnittet i EU15.På trods af det relativt konkurrencedygtige niveau den aktuelle selskabsskat i Danmark har,vil en lavere formel dansk selskabsskat reducere gevinsten ved at flytte dansk selskabsskat-tegrundlag ud af Danmark og samtidig øge tilskyndelsen til at flytte udenlandsk selskabs-skattebase til Danmark. Den lavere selskabsskat vil umiddelbart betyde, at investeringsaf-kastet stiger, hvilket vil føre til at der investeres mere, så kapitalen pr. ansat stiger. En ned-sættelse af selskabsskatten i Danmark vil have positive virkninger på størrelsen af det dan-ske kapitalapparat, arbejdskraftens produktivitet, reallønsniveau og i sidste ende arbejdsud-buddet. Endelig vil problemet med den skattemæssige forvridning mellem finansiering medegen- og fremmedkapital blive reduceret.Tabel 1 viser de umiddelbare provenuvirkninger ved forskellige nedsættelser af selskabs-skatten før og efter tilbageløb opgjort i strukturelt niveau. Det er ved beregningerne lagt tilgrund, at strukturelt BNP udgør 1.800 mia. kr. og at det strukturelle selskabsskatteprovenuved de gældende regler udgør i størrelsesordenen 45,5 mia. kr. inkl. selskabsskat fra dekulbrinteskattepligtige selskaber. Selskabsskatten fra de kulbrinteskattepligtige skønnes atudgøre ca. 2,5 mia. kr. og fra de ikke-kulbrinteskattepligtige skønnes den at udgøre 43 mia.kr.Side 2

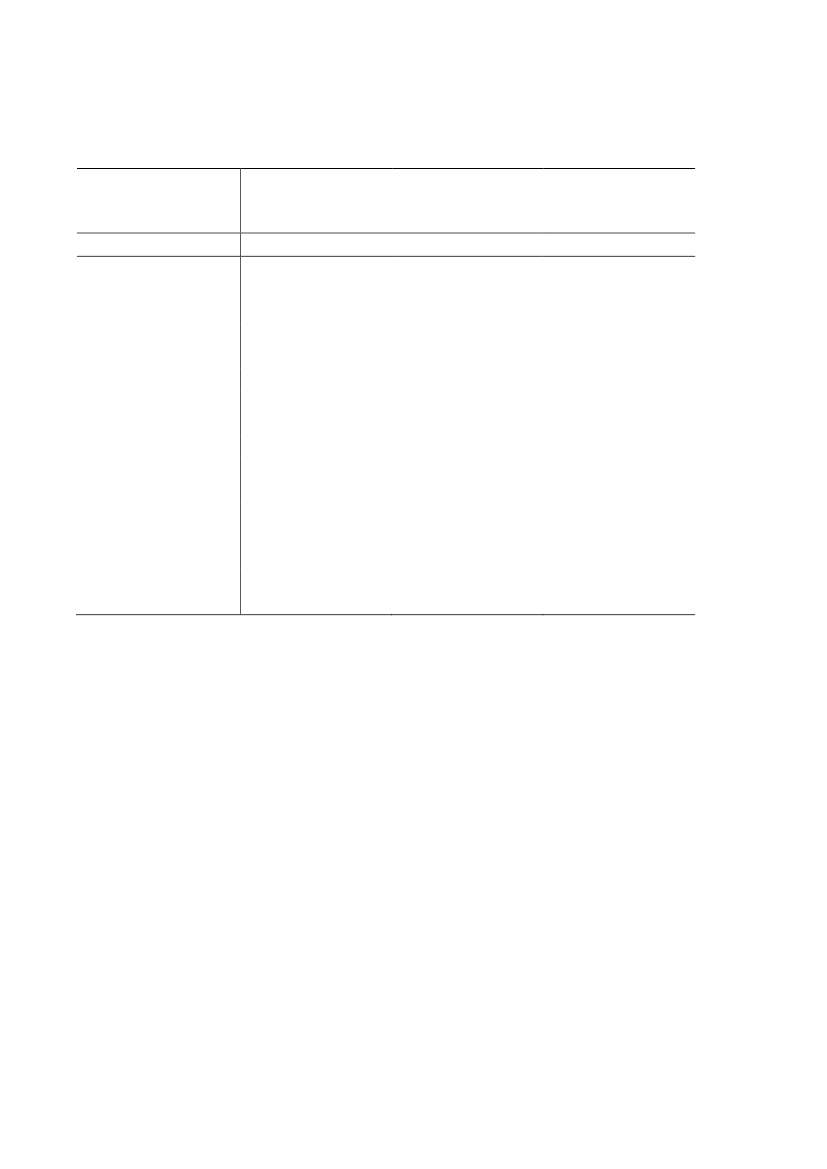

Tabel 1. Umiddelbare provenuvirkninger før og efter tilbageløb ved en nedsættelse af

selskabsskatten (mia. kr., varig virkning)

Umiddelbart provenutabfør tilbageløb og adfærd-1,8-3,7-5,5-7,3-9,1-10,9-12,8-14,6-16,4-18,2-20-21,8-22,8-23,7-25,5-27,3Umiddelbart provenutabefter tilbageløb, før ad-færd-1,3-2,8-4,1-5,5-6,8-8,2-9,7-11,1-12,4-13,8-15,2-16,5-17,3-18,1-19,5-20,7Selskabsskattesats24232221201918171615141312½121110

TilbageløbMia. kr.0,50,91,41,82,32,73,13,54,04,44,85,25,55,66,06,5

Som det fremgår af tabel 1, vil en nedsættelse af selskabsskatten med 1 pct. point fra 25 til24 pct. under de angivne forudsætninger isoleret set skønnes at medføre et provenutab påca. -1,8 mia. kr. årligt før tilbageløb og eventuelle adfærdsændringer. Såfremt adfærden ik-ke ændres, skønnes ca. 0,5 mia. kr. før eller siden tilfalde det offentlige i Danmark i form afhøjere udbytteskat, indkomstskat og pensionsafkastskat. Det medfører et umiddelbart pro-venutab efter tilbageløb og før adfærd på ca. -1,3 mia. kr. ved en nedsættelse af selskabs-skatten fra 25 til 24 pct. Som tabel 1 viser, betyder en nedsættelse af selskabsskatten til 10pct. et umiddelbart provenutab på ca. 27,3 mia. kr. Indregnes effekten af tilbageløb skønnesprovenutabet ved en nedsættelse af selskabsskatten til 10 pct. at være ca. 20 mia. kr. Hertilkommer en række positive adfærdseffekter som reducerer provenutabet ved en selskabs-skattenedsættelse og som er beskrevet mere detaljeret nedenfor.En nedsættelse af selskabsskatten vil give incitamenter til en ændret adfærd, herunder æn-dret investeringsadfærd. Adfærdsændringer vil primært være i form af ændret omfang aferhvervsinvesteringer, ændret sammensætning af erhvervsinvesteringer, ændret arbejdsud-bud og ændret omfang af indkomsttransformation. Det kan med nogen usikkerhed skønnes,at en nedsættelse af selskabsskatten fra 25 til 24 pct. vil reducere omfanget af indkomst-transformation og dermed have en positiv provenuvirkning på ca. 0,6 mia. kr.En nedsættelse af selskabsskatten vil øge efter skat afkastet, dermed stiger investeringsni-veauet. De øgede investeringer kan ske gennem oprettelse og lokalisering af selskaber ogSide 3

filialer eller gennem nyinvesteringer i allerede eksisterende selskaber og filialer. Stigningeni investeringsomfanget vil imidlertid også betyde, at nettoafkastet i en række brancher ogmarkeder konkurreres ned, så nettoafkastet efter skat går mod samme niveau som før ennedsættelse af selskabsskatten. Det reducerer selskabsskatteprovenuet. På sigt vil en lavereselskabsskat især udmønte sig i en højere produktivitet som følge af, at lønmodtagerne ud-styres med et bedre kapitalapparat. Den højere produktivitet medfører et højere realt lønni-veau. Selskabsskatten er derfor i høj grad også en skat på arbejde og en nedsættelse af sel-skabsskatten har dermed afledte positive provenuvirkninger som følge af et øget arbejdsud-bud. Den samlede provenueffekt af de øgede investeringer kan med nogen usikkerhedskønnes at udgøre ca. 0,15 mia. kr.Den samlede provenuvirkning inkl. tilbageløb og adfærdseffekter kan (med de anvendteforudsætninger) ved en nedsættelse af selskabsskatten med 1 pct. point skønnes at udgøreca. -0,6 mia. kr.Dertil kommer, at nedsættelse af satsen indenfor virksomhedsordningen (som nedsættes pa-rallelt med selskabsskatten) vil medføre et mindre provenutab. Provenutabet skyldes et ren-tetab som følge af skatteudskydelsen i opsparingsperioden. Dette er ikke indregnet i oven-stående skøn over effekterne ved en nedsættelse af selskabsskatten, men vil øge det samle-de provenutab.Adfærdsændringer som følge af ændringer i selskabsskatten virker, som ovenstående illu-strerer, gennem flere kanaler. Beregningerne er komplicerede og usikre. Hvornår adfærds-ændringerne indtræffer, er svært at forudse, idet tilpasning af erhvervsstruktur og evt. flyt-ning af virksomheder mellem landegrænser mv. afhænger af en lang række faktorer. Sær-ligt ved store satsændringer kan det være svært at vurdere såvel omfanget samt det tids-mæssige perspektiv af en ændring i selskabsskatten. Dertil kommer, at det tidsmæssige per-spektiv ikke kun afhænger af ændringer i den danske selskabsbeskatning, men også i højgrad af selskabsbeskatningen i andre lande, hvilket gør det tidsmæssige perspektiv endnusværere at vurdere.

Side 4