Skatteudvalget 2009-10

SAU Alm.del Bilag 251

Offentligt

Skatteministeriet, 2009-511-0044

Forslagtil

Lov om afgift af skadesforsikringer(Skadesforsikringsafgiftsloven)

Kapitel 1Afgiftspligtens omfang og afgiftssatser§ 1.Efter bestemmelserne i denne lov betales en afgift til statskassen af aftaler omskadesforsikring,1) der indgås her i landet eller2) for hvilken risikoen er placeret her i landet, uanset hvor aftalen indgås.Stk. 2.Såfremt risikoen efter stk. 1 er placeret i en anden stat, der er omfattet af aftalen omDet Europæiske Økonomiske Samarbejdsområde, er forsikringen ikke omfattet afafgiftspligt her i landet, uanset hvor aftalen om forsikringen indgås.§ 2.Afgiftspligten indtræder på det tidspunkt, hvor forsikringsvirksomheden senderforsikringspolicen til forsikringstager.Stk. 2.Hvis der ikke sendes en forsikringspolice inden eller samtidig med, at der udstedes enpræmiefaktura, indtræder afgiftspligten på tidspunktet for udstedelse af præmiefaktura.Stk.3. Indgås en forsikringsaftale, ved at forsikringstager indbetaler et beløb tilforsikringsvirksomheden, uden at der samtidig udstedes en forsikringspolice eller enpræmiefaktura, indtræder afgiftspligten på det tidspunkt, hvor forsikringsvirksomhedenmodtager betaling for forsikringen.§ 3.Der betales afgift som for en ny forsikringsaftale, når en anden forsikringsvirksomhedeller en ny forsikringstager indtræder i en forsikringsaftale efter afgiftspligten er indtrådt, jf.dog § 11.Stk. 2.Der betales afgift som for en ny forsikringsaftale, når der sker ændringer i eller til enforsikringsaftale, efter afgiftspligten er indtrådt, jf. dog § 4, stk. 2, og § 10.§ 4.For aftaler om skadesforsikring, jf. § 1, er afgiften enten 29 øre pr. 5.000 kronersforsikringssum eller del deraf eller 14 pct. af præmien. Vælges det at betale afgift pågrundlag af præmien, og er forsikringsaftalen indgået for mere end et år, beregnes afgiftenaf præmien for et år. Ved beregning af afgiften kan forsikringsvirksomheden vælge enten atforetage en afrunding til nærmeste ørebeløb eller at oprunde til det nærmeste med 25delelige ørebeløb.Stk. 2.Ved efterfølgende forhøjelse af forsikringssummen eller præmien betales afgift afforskellen mellem den tidligere og den nye forsikringssum eller præmie. Dette gælder ogsåfor ændringer i henhold til § 10 og § 11.

-2-Stk. 3.Valget af afgiftsgrundlag efter stk. 1, 1. pkt., er gældende for hele forsikringsaftalensvarighed. Told- og skatteforvaltningen kan dog efter anmodning give tilladelse til at ændrevalget af afgiftsgrundlag, hvis der er tale om en samlet ændring af beregningsmetode for enhel gruppe af forsikringer.Stk. 4.Afgiften af lovpligtig ansvarsforsikring i henhold til færdselsloven beregnes pågrundlag af præmien. Afgiften kan dog ikke overstige 8 kr.

Kapitel 2Registreringspligtige virksomheder§ 5.Afgiften betales af forsikringsvirksomheder, der indgår aftaler om skadesforsikring, jf.§ 1.§ 6.Afgiftspligtige virksomheder, jf. § 5, der indgår aftaler om skadesforsikring efter § 1,der ikke er fritaget for afgift efter § 9, skal anmelde sig til registrering hos told- ogskatteforvaltningen.Stk. 2.Afgiftspligtige virksomheder, der ikke har forretningssted i Danmark, skal registreresved en person, der er bosiddende her i landet, eller ved en virksomhed, der harforretningssted her i landet.Stk. 3.Anmeldelse til registrering skal ske senest 8 dage inden registreringspligtigvirksomhed påbegyndes. Ændringer i en virksomheds registreringsforhold skal meddeles tiltold- og skatteforvaltningen senest 8 dage efter ændringen. Virksomheder, der ophører medat drive registreringspligtig virksomhed, skal underrette told- og skatteforvaltningen omvirksomhedens ophør senest 8 dage efter ophøret.Stk. 4.Skatteministeren kan fastsætte nærmere regler for registrering ved afregning af afgiftfor få eller lejlighedsvise afgiftspligtige forsikringsaftaler, herunder nærmere regler forafregning af afgift for få eller lejlighedsvise afgiftspligtige forsikringsaftaler.Kapitel 3Afgiftsperiode og afgiftsgrundlag§ 7.Afgiftsperioden er en måned.Stk. 2.Det afgiftspligtige grundlag omfatter forsikringssummer og præmier, jf. § 4, for deforsikringsaftaler, hvor afgiftspligten er indtrådt, jf. § 2, i afgiftsperioden.Stk. 3.Forsikringsvirksomheden må foretage et skøn over forsikringssum og beregneafgiften heraf ved fuld- og nyværdiforsikringer, eller når forsikringsaftalen ikke indeholderen forsikringssum.§ 8.Er det beløb, der skal betales afgift af, i fremmed valuta, skal der ved omregning tildanske kroner enten anvendes Nationalbankens officielle middelkurs på tidspunktet for

-3-policens udstedelse, eller den toldkurs for valutaen, som er gældende for afgiftsperioden. Erder ikke fastsat en officiel middelkurs for den pågældende valuta, benyttes en sælgerkurs, somet pengeinstitut har fastsat indenfor de seneste 14 dage forud for policens udstedelse.Kapitel 4Afgiftsfritagelse og -godtgørelse§ 9.Afgiftsfri er:1) Forsikringer, der tegnes af gensidige skadesforsikringsvirksomheder, der ikke erundergivet tilsyn.2) Forsikringer, der tegnes i medfør af lov om arbejdsskadesikring.3) Erhvervsmæssige sø-, transport- og luftfartsforsikringer.4) Kreditforsikringer og kautionsforsikringer.5) Aftaler om overdragelse af erstatningskrav til den forsikringsvirksomhed, der har dækketskaden.6) Andre forsikringer, når forsikringssummen ikke overstiger 12.000 kr.7) Genforsikringskontrakter.8) Skadesforsikringer vedrørende tab af arbejdsevne, der kun kan oprettes i etlivsforsikringsselskab.9) Forsikringer på lystfartøjer, der er afgiftspligtige efter lov om afgift aflystfartøjsforsikringer.§ 10.Forlængelse af en eksisterende forsikringsaftale kan ske afgiftsfrit, når det sker indenophør af forsikringsaftalen, og forsikringsaftalen i øvrigt er uændret, herunder atforsikringsaftalens parter og den forsikrede interesse er uændret.Stk. 2.Ændringer i indholdet af en forsikringsaftale kan ske afgiftsfrit, når ændringen kunnehave været omfattet af den oprindelige forsikringsaftale, uden at ændringen på tidspunktetfor afgiftspligtens oprindelige indtræden ville have medført en højere afgift. Det er enbetingelse for afgiftsfriheden, at forsikringsaftalens parter og den forsikrede interesse eruændret.Stk. 3.For stk. 1 og 2 gælder, at hvis den oprindelige forsikringsaftale indeholder en aftaleom regulering af afgiftsgrundlaget, skal der betales afgift efter § 4, stk. 2.§ 11.Ændring af forsikringsvirksomhed, jf. § 3, stk. 1, i en forsikringsaftale er afgiftsfri, nårdet sker i anledning af omdannelse af gensidige forsikringsforeninger til aktieselskaber, jf.fusionsskattelovens § 14 d, hvorved det nye forsikringsselskab indtræder i de tidligereafgiftsberigtigede forsikringsaftaler, der var gældende før omdannelsen.

-4-Stk. 2.Ændring af forsikringstager, jf. § 3, stk. 1, i en forsikringsaftale til det selskab m.v.,der fortsætter i forsikringsaftalen, er afgiftsfri i forbindelse med fusion, spaltning elleromdannelse af selskaber m.v. eller tilførsel af aktiver til sådanne selskaber. Det er enbetingelse, at den ændrede forsikringsaftales vilkår i det hele svarer til de vilkår, der vargældende for forsikringsaftalen før omstruktureringen.Stk. 3.Overdrager en forsikringsvirksomhed, jf. § 3, stk. 1, sin forsikringsbestand eller enbestemt del af denne til en anden forsikringsvirksomhed efter godkendelse fraFinanstilsynet, er der afgiftsfrihed ved den anden forsikringsvirksomheds indtræden i deforsikringsaftaler, der er omfattet af overdragelsesaftalen.Stk. 4.Ændring af forsikringstager, jf. § 3, stk. 1, i en forsikringsaftale er afgiftsfri i detilfælde, hvor afdødes ægtefælle eller arvinger har overtaget gældsansvaret efter afdøde oger indtrådt i afdødes rettigheder og forpligtelser ifølge en forsikringsaftale.§ 12.Hvis forsikringsvirksomheden tilbagebetaler forsikringspræmien eller en del heraf tilforsikringstageren som følge af opsigelse af en forsikringsaftale inden for det første år efterindgåelsen af forsikringsaftalen, kan den betalte afgift godtgøres forholdsmæssigt. Afgiftenkan tilsvarende godtgøres for afgiftsbeløb beregnet af en forhøjelse af afgiftsgrundlaget,hvis forsikringsaftalen opsiges indenfor det første år efter at der er beregnet afgift afforhøjelsen. Det er en betingelse, at afgiften tilsvarende tilbagebetales til forsikringstageren.Stk. 2.Der kan ske godtgørelse af betalt afgift, jf. § 4, hvis en forsikringstager fortryder enforsikringsbegæring, før forsikringsvirksomheden overtager risikoen ifølge enforsikringsaftale eller gør brug af fortrydelsesretten efter lovgivningen omforbrugerbeskyttelse. Hvis forsikringstager har betalt afgift til forsikringsvirksomheden, skalforsikringsvirksomheden ligeledes godtgøre forsikringstager.Stk. 3.Hvis en forsikringsvirksomhed afskriver forsikringspræmien eller en del heraf for enforsikringsaftale som uerholdelig, kan afgiften godtgøres virksomheden forholdsmæssigt.Hvis præmien senere betales helt eller delvis, indbetales den forholdsmæssige afgift heraf tiltold- og skatteforvaltningen, idet den medregnes i den afgiftsperiode, hvori betalingen afpræmien finder sted.Stk. 4.Afgiften godtgøres ved, at den registrerede forsikringsvirksomhed fratrækker afgifteni angivelsen for den afgiftsperiode, hvor tilbagebetalingen sker, forsikringsvirksomhedenkonstaterer fortrydelsen eller foretager afskrivningen.Stk. 5.Skatteministeren kan fastsætte nærmere regler for ansøgning om og udbetaling afgodtgørelsen efter stk. 1, 2 og 3 for få eller lejlighedsvise afgiftspligtige forsikringsaftaler,hvor afgiften er afregnet efter § 6, stk. 4.Stk.6. Det er en betingelse for godtgørelse efter stk. 1, at godtgørelsesbeløbet er større end50 kr. pr. forsikringsaftale.

Kapitel 5Regnskabsbestemmelser

-5-§ 13.Forsikringsvirksomheder skal føre et regnskab over afgift af afgiftspligtigeskadesforsikringer, der kan danne grundlag for opgørelse af afgiftstilsvaret for hverafgiftsperiode og for kontrol med afgiftens korrekte erlæggelse. Regnskabet skal føres ivirksomhedens almindelige forretningsregnskab efter reglerne i bogføringsloven. Hvisregnskabet ikke kan indpasses i virksomhedens forretningsregnskab, skal virksomheden føreet specielt regnskab efter told- og skatteforvaltningens nærmere anvisning.Stk. 2.Det beregnede afgiftsbeløb samt navn og CVR-nr. på den virksomhed, der afregnerafgiften, skal fremgå af præmiefaktura eller forsikringsaftale. Hvis der er foretaget et skønover forsikringssummen, jf. § 7, stk. 3, skal skønnet tillige fremgå af præmiefaktura ellerforsikringsaftale.Stk. 3.Forsikringsvirksomheder skal opbevare kopi af præmiefakturaer, forsikringsaftalerog ændringer til disse. Opbevaringen kan ske elektronisk.§ 14.Skatteministeren kan fastsætte nærmere regler for regnskabsføring og krav tilfakturering for få eller lejlighedsvise afgiftspligtige forsikringsaftaler, hvor afgiften erafregnet efter § 6, stk. 4.Kapitel 6Afregning af afgiften og hæftelse§ 15.Registrerede virksomheder skal efter udløbet af hver afgiftsperiode til told- ogskatteforvaltningen digitalt angive afgiften for den forløbne måned. Afgiften forfaldersamtidig til betaling.Stk. 2.Afgiftsbeløbet skal angives i hele kroner.§ 16.Forsikringsvirksomheden hæfter alene for betaling af afgiften, jf. dog stk. 2.Stk. 2En herboende repræsentant, jf. § 6, stk. 2, der repræsenter en forsikringsvirksomhed,som har forretningssted i et land uden for EØS, med hvilket Danmark ikke har et retligtinstrument om gensidig bistand med en retsvirkning, der svarer til reglerne i EØS, hæftersolidarisk med forsikringsvirksomheden.

Kapitel 7Kontrolbestemmelser§ 17.Told- og skatteforvaltningen har, hvis det skønnes nødvendigt, til enhver tid modbehørig legitimation uden retskendelse adgang til at foretage eftersyn hosforsikringsvirksomheder eller deres repræsentant og til at efterse virksomheders eller deresrepræsentants forretningsbøger, øvrige regnskabsmateriale samt korrespondance m.v.,uanset om disse oplysninger opbevares på papir eller andre medier.Stk. 2.Virksomheders indehavere og ansatte skal yde told- og skatteforvaltningen fornødenvejledning og hjælp ved foretagelse af de i stk. 1 omhandlede eftersyn.

-6-Stk. 3.Materialet som nævnt i stk. 1 skal efter anmodning udleveres eller indsendes til told-og skatteforvaltningen.Stk. 4.Politiet yder told- og skatteforvaltningen bistand til gennemførelse af kontrol efterstk. 1. Justitsministeren kan efter forhandling med skatteministeren fastsætte nærmere reglerherom.§ 18.Andre erhvervsdrivende skal på begæring meddele told- og skatteforvaltningenoplysninger om deres indkøb af forsikringsydelser, jf. denne lov.§ 19.Offentlige myndigheder skal på begæring meddele told- og skatteforvaltningen enhveroplysning til brug ved forvaltningens registrering af virksomheder og kontrol med afgiftensbetaling.§ 20.Hvis det konstateres, at en virksomhed har undladt at lade sig registrere, eller harafgivet urigtig angivelse efter § 15, eller har betalt for lidt i afgift, opkræves det skyldigebeløb til betaling senest 14 dage efter påkrav.Stk. 2.Hvis en registreret virksomhed har undladt at indgive en angivelse, jf. § 15, eller hvisgrundlaget for virksomhedens angivelser ikke er tilstrækkeligt, kan told- ogskatteforvaltningen foretage en skønsmæssig ansættelse af afgiftsbeløbet.Kapitel 8Strafbestemmelser§ 21.Med bøde straffes den, der forsætligt eller groft uagtsomt:1) Afgiver urigtige eller vildledende oplysninger eller fortier oplysninger til brug forafgiftskontrol.2) Overtræder § 6, stk. 1-3, § 8, § 13, § 15, stk. 1, § 17, stk. 2-3, og § 18.Stk. 2.I forskrifter, der udstedes i medfør af loven, kan der fastsættes straf af bøde for den,der forsætligt eller groft uagtsomt overtræder bestemmelser i forskrifterne.Stk. 3.Den, der begår en af de nævnte overtrædelser med forsæt til at unddrage statskassenafgift, straffes med bøde eller fængsel i indtil 1 år og 6 måneder, medmindre højere straf erforskyldt efter straffelovens § 289.Stk. 4.Der kan pålægges selskaber m.v. (juridiske personer) strafansvar efter reglerne istraffelovens 5. kapitel.

Kapitel 9Andre bestemmelser§ 22.Ind- og udbetalinger af afgift i medfør af denne lov er omfattet af opkrævningslovenskapitel 5 om én skattekonto.

-7-

Kapitel 10Overgangs- og ikrafttrædelsesbestemmelser§ 23.Loven træder i kraft den 1. januar 2011. Samtidig ophæves lov om stempelafgift, jf.lovbekendtgørelse nr. 1209 af 28. november 2006.Stk. 2.Loven finder anvendelse på forsikringsaftaler samt ændringer til forsikringsaftaler,hvor afgiftspligten, jf. § 2, indtræder den 1. januar 2011 eller senere. Loven finder tilligeanvendelse på ændringer til forsikringsaftaler, hvor afgiften for forsikringsaftalen tidligereer berigtiget efter lov om stempelafgift, jf. lovbekendtgørelse nr. 1209 af 28. november2006, og hvor afgiftspligten for ændringen indtræder den 1. januar 2011 eller senere.Stk. 3.Ubenyttede stempelmærker udstedt i medfør af lov om stempelafgift, jf.lovbekendtgørelse nr. 1209 af 28. november 2006, godtgøres efter anmodning til told- ogskatteforvaltningen. Ligeledes godtgøres afgiften af et stempelmærke, der er anvendt til etstempelafgiftsfrit dokument og beløb, hvormed værdien af stempelmærkerne, der er anvendttil et dokument, overstiger den fastsatte stempelafgift. Ansøgningen skal være told- ogskatteforvaltningen i hænde senest den 31. december 2014.§ 24.Loven gælder ikke for Færøerne og Grønland.

Bemærkninger til lovforslagetAlmindelige bemærkningerIndholdsfortegnelse1. Indledning2. Lovforslagets formål og baggrund3. Lovforslagets enkelte elementer3.1. Forsikringsdokument og afgiftspligt3.1.1. Gældende ret3.1.2. Forslagets baggrund3.1.3. Forslagets indhold3.2. Afgiftens beregning3.2.1. Gældende ret3.2.2. Forslagets baggrund3.2.3. Forslagets indhold

-8-

3.3. Afgiftssatser3.3.1. Gældende ret3.3.2. Forslagets baggrund3.3.3. Forslagets indhold3.4. Betaling af afgiften3.4.1. Gældende ret3.4.2. Forslagets baggrund3.4.3. Forslagets indhold3.5. Godtgørelse af afgift3.5.1. Gældende ret3.5.2. Forslagets baggrund3.5.3. Forslagets indhold3.6. Hæftelse3.6.1. Gældende ret3.6.2. Forslagets baggrund3.6.3. Forslagets indhold3.7 Regnskab og kontrol3.7.1. Gældende ret3.7.2. Forslagets baggrund3.7.3. Forslagets indhold3.8. Afgiftsfritagelser3.8.1. Gældende ret3.8.2. Forslagets baggrund3.8.3. Forslagets indhold3.9. Strafbestemmelser3.8.1. Gældende ret3.8.2. Forslagets baggrund3.8.3. Forslagets indhold4. Økonomiske konsekvenser for det offentlige5. Administrative konsekvenser for det offentlige6. Økonomiske konsekvenser for erhvervslivet7. Administrative konsekvenser for erhvervslivet8. Administrative konsekvenser for borgerne9. Miljømæssige konsekvenser

-9-10. Forholdet til EU-retten11. Hørte myndigheder og organisationer m.v.12. Sammenfattende skema

1. IndledningBåde internationaliseringen i forsikringsbranchen og forsikringsaftalernes kompleksitet øges idisse år. Dette har bevirket, at de gældende regler på skadesforsikringsafgiftsområdet i mangetilfælde opleves som unødigt bureaukratiske og forældede. Ikke mindst er den nuværendestempelmærkeordning utidssvarende, idet afregningen af afgiften sker ved køb af fysiskestempelmærker, som påsættes de afgiftspligtige dokumenter.Hensigten med dette lovforslag er derfor at lave en forenkling af de administrative regler forskadesforsikringsafgifter. Særligt skal det fremhæves, at stempelmærkeordningen afskaffes,der indføres registreringspligt for forsikringsvirksomheder, der kan kun angives digitalt, ogafgiften overgår fra at være en dokumentafgift til at være en afgift på indgåedeskadesforsikringsaftaler. Lovforslaget vil i sin helhed medvirke til en administrativ lettelse –både for forsikringsselskaberne og for SKAT.2. Lovforslagets formål og baggrundForslaget til lov om afgift af skadesforsikringer skal erstatte og modernisere den gældendestempelafgiftslov, lovbekendtgørelse nr. 1209 af 28. november 2006 om stempelafgift(stempelafgiftsloven). Det foreslås at lovens navn ændres fra lov om stempelafgift til lov omafgift af skadesforsikringer (skadesforsikringsafgiftsloven).Stempelafgiftsloven, der er gældende i dag, er fra 1969. Fra 2000 omfattedestempelafgiftsloven alene skadesforsikringsdokumenter, idet de hidtil væsentligsteafgiftsområder i stempelloven blev ændret og overført til tinglysningsafgiftsloven. Samtidigblev stempelafgiften fjernet fra en række områder. Derudover blev afgiften på livsforsikringerfjernet.For en stor del af bestemmelserne i stempelafgiftsloven gælder, at indholdet er utidssvarendeog vanskeligt tilgængeligt. Forslaget skal modernisere og forenkle lovens opbygning ogformuleringer.Forslaget til den nye lov om afgift af skadesforsikringer indeholder bl.a. bestemmelser omafgiftspligt og -satser, registrering, betaling, hæftelse, og kontrol. Det er tilstræbt, at forslagetsopbygning og indhold er udformet i overensstemmelse med øvrige afgiftslove. I tråd meddette skal forslaget ses i sammenhæng med skatteforvaltningsloven og opkrævningsloven.Skatteforvaltningsloven regulerer bl.a. frister m.v. vedrørende fastsættelse af afgiftstilsvar oggodtgørelse af afgift samt klager over SKATs afgørelser. Opkrævningsloven indeholder degenerelle regler for opkrævning af afgifter. Det foreslås, at opkrævningslovens bestemmelserskal gælde for lov om afgift af skadesforsikringer.I lovudkastet er det tilstræbt kun at ændre gældende bestemmelser, i det omfang de erforældede. Som udgangspunkt er den gældende stempelafgiftslov videreført, dog er der

- 10 -foretaget en sproglig revision af alle bestemmelser. Endvidere er praksis i henhold til enkeltebestemmelser kodificeret i forslaget.3. Lovforslagets enkelte elementer3.1. Forsikringsdokument og afgiftspligt3.1.1 Gældende retStempelafgiftsloven er en dokumentbaseret lov, idet det er aftaledokumentet indeholdende etretsforhold, der stemples, f.eks. forsikringspolicer og forsikringskontrakter.Tidspunktet for stempelpligtens indtræden er policens udstedelse, eller hvis der ikke erudstedt police stemples første præmiekvittering eller andet dokument vedrørendeforsikringen.3.1.2 Forslagets baggrundI dag indgås aftaler om skadesforsikringer ikke alene ved papirdokumenter. For nogleforsikringers vedkommende kan aftalen indgås digitalt, eller aftalen accepteres vedindbetaling af præmien, og den behøver ikke at skulle udskrives for at være indgået. Der kannemt opstå tvivl om, hvordan ”oprettelse” skal fortolkes, hvornår et aftaledokument erunderskrevet eller tidspunktet for afgiftspligtens indtræden.3.1.3 Forslagets indholdEfter forslaget skal der betales afgift på grundlag af en indgået skadesforsikringsaftale. Det ersåledes ikke afgørende, at der er et dokument i fysisk form at betale afgift af.Det nærmere tidspunkt for afgiftspligtens indtræden bestemmes i forhold til, hvordanforsikringsaftalen er indgået med forsikringstageren, det vil sige, om der er udstedt en police,præmiefaktura, andet dokument vedrørende aftalen, elektronisk dokument eller kun enbetaling af præmien.Stempelafgiftens anvendelsesområde bibeholdes i øvrigt uændret.Forslaget indeholder således en afgift afskadesforsikringer,som gælder alle deforsikringstyper, som i henhold til bilag 7 til lov om finansiel virksomhed, jf.lovbekendtgørelse nr. 793 af 20. august 2009, er defineret som skadesforsikringer. Der er foreksempel tale om bygningsforsikring, løsøreforsikring, erhvervsansvarsforsikring,indboforsikring, familieansvarsforsikring, personulykkesforsikring, retshjælpsforsikring samtmotoransvarsforsikringer.3.2. Afgiftens beregning3.2.1 Gældende retBeregningen af afgiften påhviler parterne. Ved omregning fra fremmed valuta skal anvendesen valutakurs på tidspunktet for policens udstedelse, og ved omregning fra euro kan det ogsåvælges at anvende en periodekurs.3.2.2 Forslagets baggrund

- 11 -I praksis er det forsikringsvirksomhederne der beregner afgiften. Størstedelen af afgiftenafregnes månedligt af forsikringsvirksomheder, der har tilladelse til selv at stempleskadesforsikringsdokumenter. Det vil derfor være en administrativ fordel forforsikringsvirksomhederne, at en periodekurs også kan vælges for andre valutaer end euro.3.2.3 Forslagets indholdI forslaget fastslås det, at beregning og afregning af afgiften påhvilerforsikringsvirksomhederne.Ved omregning fra fremmed valuta foreslås det endvidere, at der også kan anvendes enperiodekurs ved omregning fra andre valutaer end euro.3.3. Afgiftssatser3.3.1 Gældende retDer er udover afgiftssats for skadesforsikringsdokumenter, fastsat en afgiftssats på 5 kr. forkontrakter om skadesforsikringsaftaler (generalpolicer).De gældende afgiftssatser bibeholdes uændret.3.3.2 Forslagets baggrundDet foreslås, at den særlige afgift på kontrakter om skadesforsikringer (generalpolicer)bortfalder, ud fra et lovmoderniseringssynspunkt, idet der også skal betales afgift efter dealmindelige satser af de forsikringer, der er grundlag for kontrakterne.3.3.3 Forslagets indholdAfgiften på 5 kr., som betales af kontrakter, hvor der aftales forsikring af risici af en nærmereangiven art efter forudgående eller efterfølgende anmeldelse fra forsikringstager(generalpolicer), foreslås ophævet.3.4. Betaling af afgiften3.4.1 Gældende retStempelafgiftsloven giver mulighed for at afregne afgiften ved køb af stempelmærker, derskal påklistres fysiske skadesforsikringsdokumenter og efterfølgende stemples af SKAT.Forsikringsselskaber kan ansøge om tilladelse til at berigtige afgiften uden stempling medstempelmærker.3.4.2 Forslagets baggrundDen manuelle procedure for afregning af afgiften ved køb og påsætning af stempelmærker påskadesforsikringsdokumenter er utidssvarende og tidskrævende.Proceduren med udstedelse af tilladelser opleves som administrativt tung. SKATs procedureer, at der udstedes tilladelser til at forsikringsvirksomheder kan afregne afgiften for samtligetegnede forsikringer inden for et år, uden stempling af det enkelte dokument.SKATs registrering af forsikringsvirksomheder ved betaling af stempelafgift foretages i

- 12 -praksis på tilsvarende måde som for andre punktafgifter. Denne fremgangsmåde forregistrering bliver nu reguleret i loven, svarende til bestemmelserne i de øvrigepunktafgiftslove.Der er endvidere en række praktiske problemer med hensyn til registrering m.v. for storeinternationale forsikringsselskaber, der tegner forsikringer med risiko i Danmark og afregnerafgiften via herboende repræsentant.3.4.3 Forslagets indholdMuligheden for at afregne afgiften ved køb af stempelmærker foreslås afskaffet.Det foreslås at afregningen af afgiften skal ske af de forsikringsvirksomheder, der tegnerafgiftspligtige skadesforsikringer.Der skal ikke længere ansøges om tilladelse for at afregne. Efter forslaget skalforsikringsvirksomheder anmelde sig til registrering hos SKAT. Det fastholdes i forslaget, atdet skal være lovpligtigt for udenlandske forsikringsselskaber, der ikke er etableret her ilandet, at anvende en herboende repræsentant.Loven foreslås omfattet af opkrævningslovens bestemmelser. Afgiften skal på månedlig basisangives elektronisk af forsikringsselskaberne til SKAT. Afgiften forfalder til betalingsamtidig med angivelsen. Eventuelle efterfølgende korrektioner sker enten ved fradrag iangivelsen for en afgiftsperiode eller ved en efterangivelse.Skatteministeren bemyndiges til at fastsætte nærmere administrative registrerings- ogregnskabsbestemmelser ved afregning af afgift for få forsikringsforhold. Det er hermedhensigten at opnå en enkel procedure til brug i de situationer, hvor der kun skal betales afgiftfor ganske få enkeltstående forsikringsforhold.3.5. Godtgørelse af afgift3.5.1 Gældende retStempelafgiftsloven indeholder bestemmelser om godtgørelse af ubenyttede mærker, afbenyttede mærker ved fortrydelse af forsikringen og ved for meget betalt stempelafgift.3.5.2 Forslagets baggrundI forslaget videreføres stempelafgiftslovens godtgørelsesbestemmelser, bortset frabestemmelserne der vedrører stempelmærker. Derudover indeholder forslaget en bestemmelseder tilgodeser forsikringstagers mobilitet. Forslagets øvrige bestemmelser om godtgørelse erkonsekvensrettelser.3.5.3 Forslagets indholdEfter forslaget kan forsikringsvirksomheden få godtgjort afgift helt eller delvis ved opsigelseaf en forsikring, ved forsikringstagers brug af fortrydelsesretten, eller hvis forsikringspræmienmå afskrives som uerholdelig. Forslaget suppleres af såvel skatteforvaltningslovensgenoptagelsesregler og opkrævningslovens regler om efterangivelse.3.6. Hæftelse

- 13 -

3.6.1 Gældende retStempelafgiftsloven indeholder krav om solidarisk hæftelse mellem parterne. Hvis enherboende repræsentant har underskrevet en forsikringsaftale vil denne under visseomstændigheder kunne blive solidarisk hæftende med parterne.3.6.2 Forslagets baggrundStempelafgiftslovens bestemmelse om hæftelse er ikke overensstemmende med EU-retten,hvorfor forslaget indeholder en justering i overensstemmelse hermed.3.6.3 Forslagets indholdForsikringsvirksomheden hæfter for afgiften. En herboende repræsentant forforsikringsvirksomheder med forretningssted uden for EØS hæfter solidarisk medforsikringsvirksomheden.3.7. Regnskab og kontrol3.7.1 Gældende retEfter stempelafgiftsloven gælder det såkaldte anholdelsessystem, hvortinglysningsmyndigheden m.fl. kan tilbageholde dokumenter, der ikke er betalt korrekt afgiftaf. Systemet anvendes ikke længere. Systemet gav mulighed for at kontrollerevirksomhedernes betaling af stempelafgift. Dette opvejes i dag af, at flere og flereforsikringsvirksomheder benytter sig af muligheden for at få tilladelse til at afregneelektronisk. Til tilladelsen har SKAT hjemmel til at knytte tilsyns- og kontrolbestemmelser,herunder bestemmelser om krav til afgiftsregnskabet.3.7.2 Forslagets baggrundDe kontrolbeføjelser, der er indsat i lovforslaget, er en konsekvens af, at der nu alene erhjemmel til elektronisk afregning. Bestemmelserne svarer til bestemmelserne i andreafgiftslove.3.7.3 Forslagets indholdForslaget indeholder direkte hjemlede kontrolbestemmelser. Hvis det skønnes nødvendigt, harSKAT således til enhver tid mod behørig legitimation uden retskendelse adgang til at foretageeftersyn hos virksomhederne eller disses repræsentanter og til at efterse virksomhedernes ellerrepræsentanternes forretningsbøger, øvrige regnskabsmateriale samt korrespondance m.v.,uanset om disse oplysninger opbevares på papir eller andre medier.3.8. Afgiftsfritagelser3.8.1 Gældende retStempelafgiftsloven hjemler afgiftsfritagelser f.eks. ved indtræden af ny forsikringstager ellerf.eks. for bestemte typer forsikringer. Endvidere indeholder stempelafgiftsloven andreafgiftsfritagelser, f.eks. når der sker forlængelse af eller ændringer i en eksisterendeforsikringsaftale under visse betingelser.3.8.2 Forslagets baggrundUd over de i stempelafgiftsloven hjemlede fritagelsesbestemmelser, foreslås der yderligere 3

- 14 -bestemmelser om afgiftsfritagelser. Dette er begrundet i lovmodernisering, præcisering afpraksis og af konkurrencemæssige hensyn. Sidstnævnte gælder for afgiftsfritagelse forgenforsikringskontakter.3.8.3 Forslagets indholdI forslaget videreføres stempelafgiftslovens afgiftsfritagelser. Derudover foreslås der afkonkurrencemæssige hensyn afgiftsfritagelse for genforsikringskontrakter. Der forslåsafgiftsfritagelse for skadesforsikringer vedrørende tab af arbejdsevne, for de forsikringer derkun kan oprettes i et livsforsikringsselskab, dette er gældende lov i forhold til et tidligereændringsforslag (lov nr. 383 af 2. juni 1999) til stempelafgiftsloven. Endelig foreslås derafgiftsfritagelse for lystfartøjsforsikringer, der er afgiftspligtige efter lov om afgift aflystfartøjsforsikringer. Loven omhandler visse kaskoforsikringer.3.9. Strafbestemmelser3.9.1 Gældende retStempelafgiftsloven indeholder strafbestemmelser, der knytter sig til at stempelafgiftsloven erdokumentbaseret. Endvidere er bestemmelserne i dag indeholdt af opkrævningslovensbestemmelser.3.9.2 Forslagets baggrundI forslaget er foreslået sanktioner for overtrædelse af nye bestemmelser, der er en følge af, atder kun kan afregnes elektronisk efter forslaget. Forslagets strafbestemmelse svarer tilstrafbestemmelser i andre afgiftslove der som disse suppleres af opkrævningslovens straf- ogsanktionsbestemmelser.3.9.3 Forslagets indholdForslaget viderefører den ene af de 2 strafbestemmelser, der er i den gældendestempelafgiftslov, dog justeret i forhold til digitalisering. Bestemmelsen hjemler bødestraf vedbl.a. forsætlig eller groft uagtsom overtrædelse af forslagets bestemmelser om afregning.Bestemmelsen er udvidet til også at hjemle bødestraf ved bl.a. forsætlig eller groft uagtsomovertrædelse af forslagets bestemmelser om registrering og regnskab.4. Økonomiske konsekvenser for det offentligeSamlet skønnes provenutabet som følge af dette lovforslag til under 5 mio. kr. årligt.Efter nuværende regler betales en afgift på 50 kr. pr. genforsikring. Antallet afgenforsikringskontrakter skønnes til ikke at overstige 10.000 om året. Idet der er tale om enrelativ beskeden stykafgift, skønnes provenutabet som følge heraf ikke at have nævneværdigeøkonomiske konsekvenser.Forslaget vurderes ikke at have økonomiske konsekvenser for kommunerne.Med forslaget ophæves en skattesanktion i form af afgift ved genforsikring. En skattesanktioner det modsatte af en skatteudgift. Efter de gældende regler indebærer afgift af genforsikringen form for dobbeltregulering, idet der ved genforsikring betales afgift to gange af det, der erforsikret i første omgang. Med forslaget ophæves denne dobbeltregulering (skattesanktion).Størrelsen af skattesanktionen svarer til provenutabet heraf.

- 15 -

5. Administrative konsekvenser for det offentligeSamlet set medfører forslaget en besparelse på 1 årsværk i løbende administration.Implementerings- og vejledningsopgaven svarer til 2 årsværk i ikrafttrædelsesåret, dvs. 2011.6. Økonomiske konsekvenser for erhvervslivetSom følge af ophævelse af afgift ved genforsikring, opnår forsikringsselskaber en besparelsepå 50 kr. pr genforsikringskontrakt. Samlet vurderes denne besparelse dog at være af mindrebetydning.7. Administrative konsekvenser for erhvervslivetForslaget har været sendt til Erhvervs- og Selskabsstyrelsens Center for Kvalitet iErhvervsRegulering (CKR) med henblik på en vurdering af, om forslaget skal forelæggesØkonomi- og Erhvervsministeriets virksomhedspanel. CKR vurderer ikke, at forslagetindeholder administrative konsekvenser i et omfang, der berettiger, at lovforslaget bliverforelagt virksomhedspanelet. Forslaget bør derfor ikke forelægges Økonomi- ogErhvervsministeriets virksomhedspanel.8. Administrative konsekvenser for borgerneIngen9. Miljømæssige konsekvenserForslaget har ikke miljømæssige konsekvenser.10. Forholdet til EU-rettenForslaget notificeres som udkast efter direktiv 98/34/EF (Informationsproceduredirektivet)med senere ændringer, særligt som følge af ændringerne i angivelsesperioden for så vidt angårskadesforsikringsafgiften, samt ændringerne i reglerne for herboende repræsentanter, senedenfor.EU-kommissionen (herefter Kommissionen) har i en fortolkningsmeddelelse (EU-tidende2000, C-43/5) udtalt sig om brugen af herboende repræsentanter. Det fremgår her, at det ertilladt for et værtsland at stille krav om, at udenlandske forsikringsselskaber, som ikke eretableret i værtslandet, udpeger en repræsentant, som har ophold i værtslandet - altså enherboende repræsentant. Værtslandet kan på den måde sikre, at landets egen lovgivningoverholdes, og at der finder skatteopkrævning sted.Kommissionen anfører dog samtidig, at et krav om en herboende repræsentant skal være ioverensstemmelse med de EU-retlige grundprincipper, særligt proportionalitets- ognødvendighedskravet, samt reglerne om fri udveksling af tjenesteydelser.Kravet om herboende repræsentanter i stempelafgiftsloven må antages at være ioverensstemmelse med de EU-retlige grundprincipper. Kravet er den mindst indgribendemåde, hvorpå SKAT kan opnå et fuldt overblik over de forsikringsvirksomheder, der indgårforsikringsafgiftspligtige aftaler.I den ovennævnte meddelelse udtaler Kommissionen sig ikke direkte om kravet om, at de

- 16 -herboende repræsentanter skal hæfte solidarisk med forsikringsselskabet. Til gengæld har EU-Domstolen (herefter Domstolen) udtalt sig herom i sag C-522/04. Sagen angik belgiskforsikringslovgivning, som blandt andet krævede, at udenlandske forsikringsselskaber, derikke havde hjemsted i Belgien, udpegede en ansvarlig repræsentant, der var hjemmehørende iBelgien, og som personligt og skriftligt overfor den belgiske stat forpligtede sig til at betaleden årlige skat på forsikringsaftaler. Begrundelsen for den belgiske regel var udelukkende atsikre betaling af den årlige skat samt eventuelle renter og bøder.Domstolen henviste til, at den belgiske lovgivning indeholdt regler, hvorefter forsikringstagerpersonligt hæftede for skatten på den indgåede forsikringsaftale, når den pågældende aftalevar indgået med et forsikringsselskab, der ikke havde hjemsted i Belgien og heller ikke havdehverken agentur, filial eller ansvarlig repræsentant af nogen art i Belgien. Endvidere henvisteDomstolen til, at de øvrige medlemslande i forbindelse med opkrævning af skatten hosudenlandske selskaber var forpligtet til at yde Belgien gensidig bestand. På denne baggrundkonkluderede Domstolen, at belgisk lovgivning indeholdt egnede midler til at sikre formåletom betaling af skatten, der greb mindre ind i den fri udveksling af tjenesteydelser end pligtentil at udpege en solidarisk hæftende repræsentant.Det kan ud fra ovenstående domspraksis udledes, at et krav om, at herboende repræsentanterskal hæfte solidarisk med forsikringsselskaber, er underlagt en streng proportionalitets- ognødvendighedsvurdering.Med hensyn til adgangen til at opkræve forsikringsafgifter må det anføres, at SKAT – ligesomtilfældet var med belgisk lovgivning – vil have tilsvarende muligheder herfor, hvad enten densolidariske hæftelse kræves mellem forsikringsselskabet og den herboende repræsentant ellermellem forsikringsselskabet og forsikringstager. Særligt når det samtidig tages i betragtning,at Danmark har mulighed for at anmode de øvrige medlemslande om bistand til opkrævningaf afgiften, jf. Rådets direktiv af 15. marts 1976 om gensidig bistand ved inddrivelse affordringer i forbindelse med visse bidrag, afgifter, skatter og andre foranstaltninger, artikel 3,stk. 1, 6. led, litra d.Som følge af ovenstående ophæves kravet i stempelafgiftslovens § 31, stk. 1, 2. pkt., omsolidarisk hæftelse mellem et forsikringsselskab, der ikke er etableret i Danmark, og denherboende repræsentant for virksomheder med forretningssted inden for EU. Forslagettilpasses, så de EU-retlige grundprincipper, særligt den fri udveksling af tjenesteydelser ogproportionalitets- og nødvendighedsvurdering, overholdes.

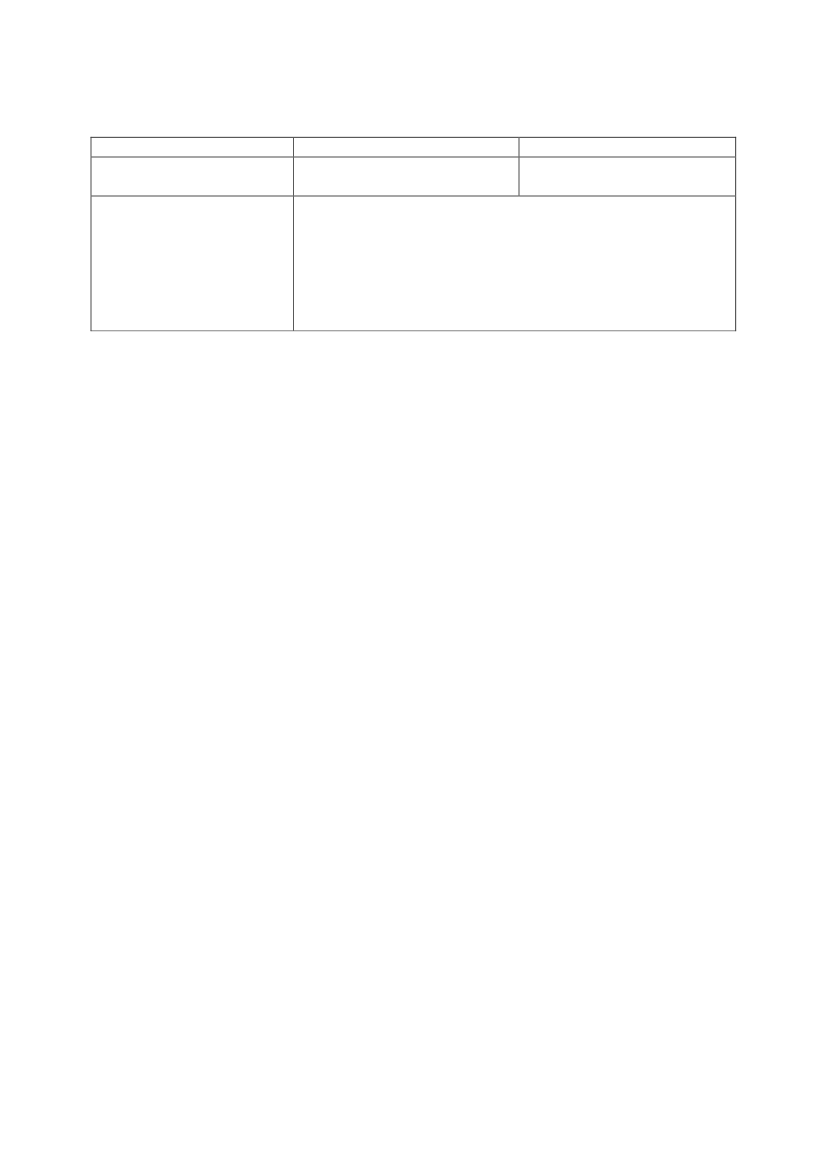

11. Hørte myndigheder og organisationer m.v.Udover relevante ministerier og styrelser er lovforslaget sendt i høring hos Advokatrådet,Danmarks Nationalbank, Danske Advokater, Danske Boligadvokater, DI, Dansk Told &Skatteforbund, Datatilsynet, Den Danske Dommerforening, Dommerfuldmægtigforeningen,Domstolsstyrelsen, Finansrådet, Forbrugerrådet, Foreningen af Statsautoriserede Revisorer,Foreningen Danske Revisorer, Foreningen Registrerede Revisorer, Forsikring & Pension,Kommunernes Landsforening, Skattechefforeningen, Skatterevisorforeningen ogSkatteborgerforeningen.12. Sammenfattende skema

- 17 -

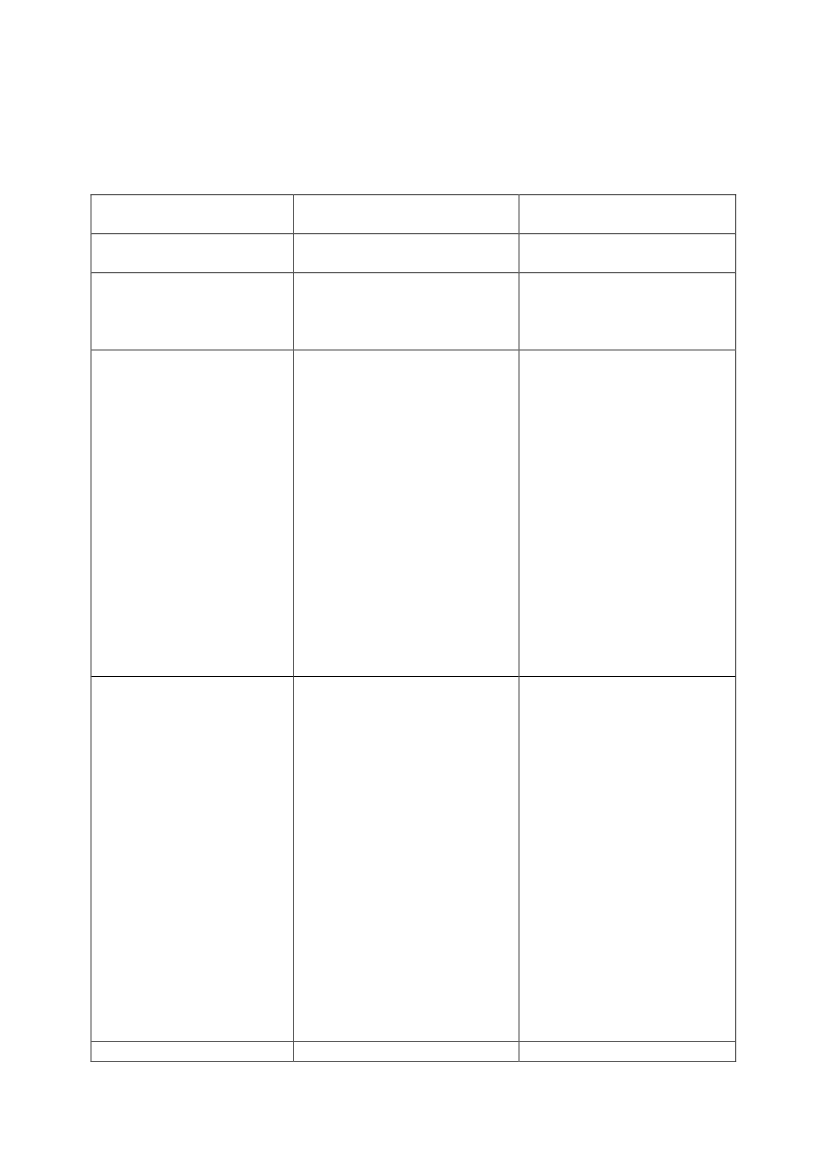

Samlet vurdering af konsekvenser af lovforslagetPositive konsekvenser/ mindreudgifterIngenSamlet set medfører forslageten besparelse på 1 årsværk iløbende administration.Som følge af ophævelse afafgift ved genforsikring opnårforsikringsselskaber enbesparelse på 50 kr. prgenforsikringskontrakt. Samletvurderes denne besparelse dogat være af mindre betydning.Forslaget har været sendt ihøring hos Erhvervs- ogSelskabsstyrelsens Center forKvalitet i Erhvervsregulering,som vurderer, at forslaget ikkevil have nævneværdigeerhvervsøkonomiskekonsekvenser forvirksomhederne.Forslaget har været sendt tilErhvervs- ogSelskabsstyrelsens Center forKvalitet i ErhvervsRegulering(CKR) med henblik på envurdering af, om forslaget skalforelægges Økonomi- ogErhvervsministerietsvirksomhedspanel. CKRvurderer ikke, at forslagetindeholder administrativekonsekvenser i et omfang, derberettiger, at lovforslagetbliver forelagtvirksomhedspanelet. Forslagetbør derfor ikke forelæggesØkonomi- ogErhvervsministerietsvirksomhedspanel.IngenNegativekonsekvenser/merudgifterIngenImplementerings- ogvejledningsopgaven svarer til2 årsværk iikrafttrædelsesåret, dvs. 2011.

Økonomiske konsekvenserfor det offentligeAdministrativekonsekvenser for detoffentligeØkonomiske konsekvenserfor erhvervslivet

Administrativekonsekvenser forerhvervslivet

Administrative

Ingen

- 18 -konsekvenser for borgerneMiljømæssigekonsekvenserForholdet til EU-retten

Ingen

Ingen

Forslaget notificeres som udkast efter direktiv 98/34/EF(Informationsproceduredirektivet) med senere ændringer.Forslaget er tilpasset de EU-retlige grundprincipper, særligt denfri udveksling af tjenesteydelser og proportionalitets- ognødvendighedsvurdering med hensyn til kravet om, atudenlandske forsikringsselskaber, der ikke er etableret iDanmark, anvender herboende repræsentanter.

Bemærkninger til lovforslagets enkelte bestemmelserTil kapitel 1Til § 1Forslagets § 1 er en sammenskrivning og omformulering af §§ 1, 5, 7 og 9 istempelafgiftsloven.I lov om afgift af skadesforsikring skal begrebet skadesforsikringsaftale forstås som en aftale,hvor forsikringsvirksomheden overtager den økonomiske risiko for en uvis begivenhedsindtræden mod et vederlag (præmie).Efter forsikringsaftalelovens § 35 kan enhver lovlig interesse, der lader sig ansætte i penge,være genstand for skadesforsikring. Forsikringen kan tegnes for forsikringstagerens ellertredjemands interesse.En aftale om skadesforsikring betragtes i overensstemmelse med gældende lovs § 9 som ”etretsforhold”. En forsikringspolice kan indeholde flere aftaler om skadesforsikring/retsforhold.Hver skadesforsikringsaftale udgør et afgiftsgrundlag. Endvidere kan hver aftale omskadesforsikring indeholde aftale om dækning ved en eller flere forsikringsbegivenheder.En indboforsikring er et eksempel på en skadesforsikringsaftale. Forsikringen dækkerfamiliens indbo, f.eks. møbler, tøj, cykler og computere mod en uvis forsikringsbegivenhedsindtræden. Indboet er i forsikringsaftalen dækket, hvis forskellige forsikringsbegivenhederindtræder, eksempelvis tyveri eller skader ved brand eller vandskader.Når en forsikringsaftale indeholder flere forskellige forsikringsbegivenheder, der kan medføredækning i henhold til aftalen, er der tale om en kombineret forsikring, f.eks. når indboet i enindboforsikring er dækket i tilfælde af tyveri, skader ved brand eller vandskader.Som andre eksempler på aftaler om skadesforsikring kan nævnes bygningsforsikring,løsøreforsikring, erhvervsansvarsforsikring, husstandsansvarsforsikring, lovpligtigansvarsforsikring på motorkørekøjer, kaskoforsikring på motorkøretøjer,personulykkesforsikring og retshjælpsforsikring.Ved udstedelse af forsikringspolice til forsikringstageren samles ofte flere forsikringsaftaler i

- 19 -samme police under forskellige benævnelser. En familieforsikring er et eksempel på flereskadesforsikringsaftaler samlet i en police. Forsikringen dækker familiens indbo(indboforsikring) og erstatningsansvar for familiens medlemmer (ansvarsforsikring). Hertilkan desuden være tilknyttet en retshjælpsforsikring.Som andre eksempler på policer, hvor der kan være samlet flere forsikringsaftaler i sammepolice kan nævnes motorkøretøjsforsikring (ansvars- og kaskoforsikring) oglystfartøjsforsikring (ansvars- og kaskoforsikring).Livsforsikringer er ikke omfattet af lovforslaget, idet livsforsikringer ikke er stempelpligtigeefter den gældende stempelafgiftslov.Forslaget indeholder hjemmel til at gøre genforsikringskontrakter afgiftsfri, jf. forslagets § 9,stk. 1, nr. 7. Herved ligestilles danske og udenlandske forsikringsvirksomheder med hensyn tilgenforsikringskontrakter, idet den nugældende stempelafgiftslov alene hjemler afgiftspligt fordanske genforsikringskontrakter, jf. § 1, stk. 1, nr. 1.I stk. 1, nr. 1, bestemmes det, at der er afgiftspligt af skadesforsikringsaftaler, som indgås heri landet. Bestemmelsen skal ses i sammenhæng med stk. 2. Afgiftspligtig er de forhold, hvorrisikoen er placeret her i landet, samt de forhold, hvor risikoen er placeret i et land, som ikkeer omfattet af aftalen om det Europæiske Økonomiske Samarbejdsområde (EØS). Stk. 1omfatter således ikke de situationer, hvor forsikringsaftalen er indgået med en forsikrings-virksomhed, der er beliggende i Danmark, men hvor risikoen er placeret i et andet EØS-land.I stk. 1, nr. 2, bestemmes, at der er afgiftspligt for skadesforsikringsaftaler, for hvilkenrisikoen er placeret her i landet, uanset hvor de er indgået.Den nuværende stempelafgiftslovs § 1, stk. 1, nr. 3, udgår, da denne ikke længere er relevant,fordi afgiften overgår fra at være en dokumentafgift til at være en afgift på indgåedeskadesforsikringsaftaler.Stk. 2 er i overensstemmelse med de gældende regler og en undtagelse til stk. 1, nr. 1. I stk. 2bestemmes, at såfremt risikoen efter stk. 1 er placeret i en anden stat, der er omfattet af aftalenom Det Europæiske Økonomiske Samarbejdsområde, er forsikringen ikke omfattet afafgiftspligt her i landet, uanset hvor forsikringen tegnes. Bestemmelsen er i overensstemmelsemed Rådets direktiv 92/49/EØF, som i artikel 46 fastslår, at forsikringsaftaler udelukkendemå pålægges afgift i det land, hvor risikoen består, herefter benævnt risikolandet. Efter Rådetsdirektiv 88/357/EØF, artikel 2, d defineres risikolandet således:Den medlemsstat, hvor genstanden befinder sig, såfremt forsikringen dækker entenfast ejendom eller fast ejendom og indbo, i det omfang indboet er dækket af sammeforsikringspoliceDen medlemsstat, hvor registreringen er sket, såfremt forsikringen dækkertransportmidler af enhver artDen medlemsstat, hvor forsikringstageren har indgået aftalen, hvor der er tale om enaftale med en varighed på højst fire måneder vedrørende risici i forbindelse med rejsereller ferie, uanset hvilken forsikringsklasse der er tale omDen medlemsstat, hvor forsikringstageren har sin sædvanlige bopæl eller, hvis

- 20 -forsikringstageren er en juridisk person, den medlemsstat, hvor den i aftalenomhandlede virksomhed er beliggende, i alle de tilfælde, som ikke udtrykkeligt eromhandlet i de foregående ledBegrebet ”risiko” i denne lov skal fortolkes i overensstemmelse med artikel 2 d i direktiv88/357/EØF.

Til § 2I henhold til gældende § 2 i stempelafgiftsloven indtræder pligten til at betale stempelafgiftsom hovedregel ved udstedelse af en forsikringspolice. I gældende § 64, skt. 2 tages der højdefor den situation, hvor der ikke udfærdiges police eller forsikringskontrakt, idet der så skal skeafgiftsberigtigelse ved første præmiekvittering eller andet dokument.I § 2 videreføres disse principper. Efter forslagets stk. 1 vil afgiftspligten indtræde påtidspunktet for fremsendelse af forsikringspolice.Efter forslagets stk. 2 indtræder afgiftspligten ved udstedelse af præmiefaktura, hvis der ikkesendes en forsikringspolice inden eller samtidig med præmiefakturaen.Efter forslagets stk. 3 indtræder afgiftspligten på tidspunktet for modtagelse af en indbetalingi henhold til en tegnet forsikringsaftale, uanset der ikke samtidig udstedes en egentligforsikringspolice eller præmiefaktura.

Til § 3§ 3 er en omformulering af den gældende § 1, stk. 3, og § 5. Der er ikke tilsigtet ændringer iretstilstanden. Der er særlige undtagelsesbestemmelser i forslagets § 4, stk. 2, § 10 og § 11.For ændringer til en forsikringsaftale, hvor der er tale om et nyt retsforhold, skal der betalesafgift som en ny aftale om skadesforsikring, f.eks. ved forlængelse af en forsikringsaftale efterudløbet af den periode, for hvilken forsikringsaftalen var gældende.Hvis der efter afgiftspligtens indtræden sker en ændring i forsikringsaftalen, der vedrører enudvidelse af den forsikrede genstand/interesse og det medfører et ændret afgiftsgrundlag, skalder kun betales afgift af selve ændringen, efter forslagets § 4, stk. 1. Dette svarer til gældendelovs § 5.Hvis der indtræder en ny forsikringsgiver eller forsikringstager, efter at afgiftspligten erindtrådt, skal der derimod betales afgift af forsikringen, som ved en nytegnet forsikring. Detvil sige, at der skal betales fuld afgift af aftalen. § 11 indeholder hjemmel til under konkreteomstændigheder at fravige denne hovedregel.Til § 4Stk. 1fastsætter afgiftssatser for skadesforsikringer omfattet af afgiftspligten efter § 1. Stk. 1

- 21 -er en omformulering af § 66, stk. 1, i stempelafgiftsloven. Efter den gældende lovs § 66, stk.1, er der fastsat afgiftssatser for skadesforsikringer, der er afgiftspligtige efterstempelafgiftslovens § 1.Afgiften beregnes af præmien for et helt år. Hvis forsikringens løbetid er kortere end et år,beregnes afgiften af præmien for den/de måned(er), som forsikringsaftalen omfatter.Parterne i en tidsbegrænset forsikringsaftale kan på et senere tidspunkt forlængeforsikringsaftalen vedrørende det samme forhold uden betaling af ny afgift, når forlængelsener sket inden ophør af det oprindelige retsforhold, jf. lovforslagets § 10. Sker der samtidigforhøjelse af det afgiftsgrundlag, der tidligere er betalt afgift af, skal der betales afgift afforhøjelsen efter lovforslagets § 4, stk. 2.Oprundingsreglen på 25 øre i stempelafgiftslovens § 66, stk. 1, sidste pkt., foreslås ændret,dels fordi bestemmelsen ikke længere er tidssvarende, og dels fordi muligheden for at afregneafgiften ved køb af stempelmærker foreslås afskaffet. Det er valgfrit, hvilkenafrundningsmetode der anvendes.Stempelafgiftslovens § 67, der relaterer sig til § 66, foreslås afskaffet. § 67 pålægger en afgiftpå 5 kr. af kontrakter (generalpolicer), hvor der aftales forsikring af risici af en nærmereangiven art efter forudgående eller efterfølgende anmeldelse fra forsikringstager. Ud over de5 kr. pr. kontrakt skal der svares afgift efter stempelafgiftslovens § 66. Ved afskaffelse afdenne afgift for generalpolicer vil der alene skulle svares afgift efter lovforslagets § 4 forgeneralpolicer.Stk. 2er en videreførelse af § 10, stk. 2, 2. pkt., i stempelafgiftsloven. Ved forhøjelse afafgiftsgrundlag for en forsikringsaftale, der tidligere er betalt afgift af, skal der betales afgiftaf forhøjelsen. Hvis der eksempelvis er aftalt indeksering af forsikringssummen ellerpræmien, beregnes afgift af forhøjelsen.Der er ikke tilsigtet ændringer i retstilstanden.Stk. 3bestemmer, at valget af afgiftsgrundlag er gældende for hele forsikringsforholdetsvarighed. Dette er en præcisering, som allerede fremgår af administrativ praksis, jf.Skattedepartementets Meddelelse nr. 120, 1985. Samtidig fastslås det i bestemmelsen, at told-og skatteforvaltningen efter anmodning kan give tilladelse til at ændre valget afafgiftsgrundlag, hvis der er tale om en samlet ændring af beregningsmetode for en hel gruppeaf forsikringer.Istk. 4videreføres maksimumsafgiften på 8 kr. af motoransvarsforsikringer, der i dennugældende lov er hjemlet i stempelafgiftslovens § 66, stk. 2. Afgiften beregnes på sammemåde som for andre forsikringsaftaler, hvor der beregnes afgift af præmien, dog opkrævesmaksimalt 8 kr.Til kapitel 2Til § 5Bestemmelsen er en revision af § 20, stk. 1, i stempelafgiftsloven.

- 22 -Stempelafgiftslovens § 20, stk. 1, bestemmer, at det påhviler parterne i et retsforhold, hvoromder er oprettet et stempelpligtigt dokument, at sørge for, at dokumentet indenstemplingsfristens udløb bliver stemplet, og at der således betales afgift.Da stempelmærkeordningen udgår med dette forslag, og den nuværende mulighed forelektronisk angivelse ændres til obligatorisk elektronisk angivelse for forsikringsafgiften,foreslås det at hovedreglen bliver, at forsikringsvirksomhederne er den part, der afregnerafgiften, jf. forslagets § 5. Bestemmelsen suppleres af reglen om hæftelse i lovforslagets § 16.Til § 6Det foreslås istk. 1at indføre registreringspligt for alle skadesforsikringsvirksomheder. Detsvarer reelt til SKATs praktiske håndtering af stempelafgiftslovens § 70, hvor der allerede idag sker en registrering til brug for afregning af afgiften.Da det foreslås at opkrævningslovens bestemmelser skal gælde for opkrævning afskadesforsikringsafgiften, medfører dette, at der kan kræves sikkerhedsstillelse, jf.opkrævningslovens § 11.Stk. 2er en omformulering af § 70 A i stempelafgiftsloven. Bestemmelsen foreskriver kravom udpegning af en herboende repræsentant for virksomheder, der ikke har forretningssted iDanmark. Der er ikke tilsigtet ændringer i retstilstanden.Stk. 3er en ny bestemmelse, som svarer til formuleringen i momslovens § 47, stk. 5, dermedfører pligt til at meddele SKAT om diverse ændringer i registreringsforholdet.Istk. 4foreslås det at give skatteministeren bemyndigelse til at fastsætte nærmere regler forafregning og registrering af visse virksomheder, der alene har begrænsede afgiftspligtigeaktiviteter i Danmark. Baggrunden for bemyndigelsen er, at det er administrativt meget tungtbåde for forvaltningen og disse virksomheder at lade sig registrere efter den sædvanligemetode, dvs. med månedlige angivelser m.v., hvis der kun er behov for enengangsregistrering.Bemyndigelsen skal anvendes til at fastsætte regler for en afregningsprocedure, der gør detmuligt at afregne afgiften på enkelte forsikringsaftaler ved at indsende en angivelse af afgiftog foretage en bankoverførsel uden at være registreret for afregning af afgiften. Dennemulighed er tiltænkt anvendt af de virksomheder, som kun i enkeltstående tilfælde skalafregne afgift. Det skal dog også være muligt for forsikringstagere at afregne afgift på enkelteforsikringsaftaler ved at anvende denne afregningsprocedure.Endvidere skal bemyndigelsen anvendes til indførelse af en ny særskilt angivelsesblanket tilangivelse af få eller lejlighedsvise afgiftspligtige forsikringsaftaler samt krav til dendokumentation, som skal indsendes i forbindelse med bankoverførelsen. Bemyndigelsen skaltillige give mulighed for at fastsætte længere afgiftsperiode end 1 måned.Til kapitel 3Til § 7

- 23 -

Istk. 1foreslås det, at afgiftsperioden fastsættes til en måned. Dette svarer til princippet i deøvrige punktafgiftslove.

Afstk. 2fremgår, hvornår afgiftspligten indtræder. Det afgiftspligtige grundlag omfatterforsikringssummer og præmier, jf. § 4, for de forsikringsaftaler, hvor afgiftspligten er indtrådti den pågældende måned. Det afgiftspligtige grundlag omfatter tillige forhøjelser afforsikringssummer og præmier vedrørende ændringer i forsikringsaftaler, jf. forslagets § 4,stk. 2.Ved præmien forstås forsikringstagers vederlag for forsikringsvirksomhedens overtagelse afrisikoen.Vælger den afgiftspligtige at beregne afgiften af præmien, beregnes afgiften af præmien for étår, uanset at forsikringen er tegnet for en periode, der er længere end ét år.Ved forsikringssummen forstås den sum, der i forsikringsaftalen angives som den, for hvilkenforsikringen dækker. Forsikringssummen for den forsikrede interesse er således fastlæggelsenaf et størstebeløb af forsikringsvirksomhedens juridiske forpligtigelser over forforsikringstager i tilfælde af en eller flere forsikringsbegivenheders indtræden.Når der tegnes en skadesforsikring for en genstand/interesse med dækning for flere forskelligeforsikringsbegivenheder, er der tale om en kombineret forsikring. En kombineret forsikring erf.eks. en ejendomsforsikring, hvor ejendommen er forsikret mod hærværk, tyveri og brand.Vælger den afgiftspligtige at beregne afgift af forsikringssummen, beregnes afgiften af densum, der i forsikringsaftalen angives som den maksimale sum for den forsikrede interesse itilfælde af, at de forsikringsbegivenheder indtræder, som nærmere er angivet iforsikringsaftalen.Dette gælder også, selv om der i forsikringsaftalen til de enkelte forskellige begivenhedersindtræden kan være aftalt forskellige største dækningssummer. Der kunne f.eks. være tale omen ejendomsforsikring, der omfatter dækning ved hærværk, tyveri og brand.De forskellige dækningssummer, som er knyttet til forskellige forsikringsbegivenheder iaftalen, skal således ikke sammenlægges idet afgiften skal beregnes af den maksimaleforsikringssum for den forsikrede interesse.Når der i en forsikringsaftale, herunder en kombineret forsikringsaftale, ikke er aftalt etmaksimalt beløb, der vil kunne komme til udbetaling i forsikringsperioden, i det tilfælde atden forsikrede genstand/interesse udsættes for en eller flere konkurrerendeforsikringsbegivenheder, kan afgiftsgrundlaget ansættes efter forslagets § 7, stk. 3.I de tilfælde hvor præmien er valgt som grundlag for afgiftsberegningen for enforsikringsaftale, herunder en kombineret forsikringsaftale, beregnes afgiften af den faktiskepræmie, som forsikringstager betaler for forsikringsaftalen.

- 24 -Hvis der ikke er fastsat en forsikringssum eller en skønnet forsikringssum for en konkret delaf en forsikret interesse, kan der anvendes en kombination af afregningsprincipper, dvs.forsikringssum og præmie, ved beregning af afgiften for skadesforsikringen. Det kunne f.eks.være en ulykkesforsikring, hvori der fremgår en forsikringssum (sum-beregning) samt entandskadedækning med ubegrænset dækning (præmie-beregning).Hvis en forsikringsgiver og en forsikringstager har indgået flere forskellige forsikringsaftalerf.eks. indboforsikring, ulykkesforsikring og ejendomsforsikring, kan den afgiftspligtige vælgeforskellige afgiftsgrundlag ved afregning af afgiften for de forskellige forsikringsaftaler. Derkan eksempelvis vælges forsikringssum som grundlag for afregning i forhold tilindboforsikring og præmie som grundlag for afregning i forhold til ejendomsforsikring.Ved forslagetsstk. 3videreføres gældende lovs § 16, hvorefter der er hjemmel til at skønne enforsikringssum.Når der i en forsikringsaftale, herunder i en kombineret forsikringsaftale, ikke er angivet etmaksimalt beløb, der vil kunne komme til udbetaling i forsikringsperioden, i det tilfælde enforsikret ting eller interesse udsættes for en forsikringsbegivenhed eller flere konkurrerendeforsikringsbegivenheder, kan afgiftsgrundlaget ansættes efter forslagets § 7, stk. 3.Det skal fremgå af forsikringsvirksomhedens regnskab, hvilket afgiftsgrundlag der er anvendtved beregning af afgiftsbeløbet, jf.forslaget § 13, stk. 1, 2. pkt.Endvidere skal skønnetfremgå af præmiefaktura eller forsikringsaftale, jf. forslagets § 13, stk. 2, 2. pkt.

Til § 8Bestemmelsen er en udvidelse af princippet i stempelafgiftslovens § 13, stk. 2, somudelukkende omhandler omregning fra euro til danske kroner.Forslaget sikrer en ensartet omregning af fremmed valuta i forbindelse med overgangen tilobligatorisk elektronisk angivelse og er i overensstemmelse med den praksis, som allerede eranlagt af SKAT.I forhold til de nugældende regler bestemmes det endvidere, at hvis der ikke er fastsat enofficiel middelkurs for den pågældende valuta, benyttes en sælgerkurs som fastsat af etpengeinstitut indenfor de seneste 14 dage forud for policens udstedelse.Til kapitel 4Til § 9Nr. 1, 2, 3, 4, 5 og 6,er en videreførelse af § 69, stk. 1, nr. 1, 2, 3, 4, 5 og 6, istempelafgiftsloven. Der er ikke tilsigtet ændringer i retstilstanden. Forslagets nr. 7, og 8 er enpræcisering af gældende praksis.Ved nr. 1 fritages forsikringer fra afgift, hvis forsikringen tegnes af en gensidig

- 25 -skadesforsikringsvirksomhed, der ikke er undergivet finanstilsynets tilsyn efter lov omfinansiel virksomhed. Det fremgår af loven om finansiel virksomhed (§§ 294-303), hvilkekriterier der skal være opfyldt, for at det gensidige forsikringsselskab ikke skal væreundergivet tilsyn. Kriterierne vedrører vedtægternes indhold, forsikringsvirksomhedensgeografiske forretningsområde og størrelsen af virksomhedens samlede forsikringssum.Nr. 2er en videreførelse af § 69, stk. 1, nr. 2, i stempelafgiftsloven, dog er ”lov omarbejdsskadeforsikring” ændret til ”lov om arbejdsskadesikring” (Lovbekendtgørelse nr. 848af 7. september 2009 nr. 848 om arbejdsskadesikring). Formålet med denne lov er at ydeerstatning og godtgørelse til tilskadekomne eller deres efterladte ved arbejdsskade.Forsikringer, der tegnes i henhold loven, er afgiftsfri.Nr. 3 i forslaget er en præcisering af stempelafgiftslovens § 69, stk. 1, nr. 3. I § 69, stk. 1, nr.3 fritages sø- og transportforsikring samt luftfartsforsikring for afgift. Ved forslagets nr. 3præciseres, at det er sø-, transport- og luftfartsforsikringer, der tegnes i forbindelse mederhverv. Præciseringen er udtryk for praksis. Det betyder, at f.eks. en ansvarsforsikring tegneti forbindelse med et lystfartøj er afgiftspligtigt jf. forslagets § 1, hvorimod enansvarsforsikring tegnet af ejer af lystfartøjet i forbindelse med udleje af lystfartøjet erafgiftsfri, jf. forslagets § 9, nr. 3.Af forsikringsaftaleloven fremgår, at en søforsikring er en forsikring mod fare undersøtransport. Forsikringen omfatter både skib og gods og dertil knyttet interesse, undertransport på havet, på søer, på floder, kanaler og på andre vandveje. Omfatter forsikringenogså forsikring mod fare ved transport eller ophold på land i forbindelse med søtransporten, erhele forsikringen at anse som en søforsikring.Forsikring, der knytter sig til et skib, der er på bedding, i dok eller som i øvrigt erstilleliggende, samt forsikring af gods i sådant skib, anses også for søforsikring.En transportforsikring omfatter almindeligvis både forsikring af varer under forsendelse samtdet ansvar, som transportører, ekspeditører, godsterminaler m.v., har for varerne underforsendelsen.En luftfartsforsikring omfatter kaskoforsikring, der dækker tab af eller skade på fly, derbefinder sig i luften, på jorden, i vandet eller i hangar. Endvidere omfatter luftfartsforsikringansvarsforsikring for skade på tredjemand.Nr. 4 fritager kredit- og kautionsforsikringer for afgift. En kredit- og kautionsforsikring erkarakteriseret ved, at forsikringsvirksomheden påtager sig risikoen for en persons eller etselskabs betalingsevne og betalingsvilje. Fritagelse er en følge af, at stempelpligten forgaranti- og kautionsdokumenter er bortfaldet pr. 1. januar 2000. (De 2 forsikringer defineressom i forsikringsklasse 14 og 15 i bilag 7 til lov om finansiel virksomhed).Nr. 5 er sprogligt ændret i forhold til stempelafgiftslovens § 69, stk. 1, nr. 5. Ændringen er enkonsekvens af, at afgiften ikke længere er dokumentbaseret. Nr. 5 hjemler afgiftsfrihed foraftaler om overdragelse af erstatningskrav til den forsikringsvirksomhed, der har dækketskaden. Reglen er begrundet i, at forsikringsvirksomheden indtræder i den forsikredes ret itilfælde af udbetalt erstatning.

- 26 -

Ved nr. 6 fritages forsikringer for afgift, når forsikringssummen ikke overstiger 12.000 kr.Det er typisk forbrugerforsikringer på forbrugsgoder f.eks. elektroniske apparater.I lovforslagets foreslås, at genforsikringskontrakter gøres afgiftsfri. Hjemlen er indsat i§ 9,nr. 7.En genforsikringskontrakt er en aftale mellem to forsikringsvirksomheder om, at den eneforsikringsvirksomhed forsikrer en del af sin indtegnede risiko i den andenforsikringsvirksomhed (reassurance). Efter § 68 i stempelafgiftsloven stemples engenforsikringskontrakt i dag med 50 kr. Dette gælder dog kun genforsikringskontrakter, der eroprettet i Danmark, jf. stempelafgiftslovens § 1, stk. 1, nr. 1.Genforsikringskontakter anses ikke for at være direkte tegnede iskadesforsikringsvirksomheder. Genforsikringskontrakter tegnet i andre lande er derfor ikkeomfattet af afgiftspligten, jf. stempelafgiftslovens § 1, stk. 1, nr. 2.Genforsikringskontrakter er ikke omfattet af Rådets direktiv 73/239/EØF og Rådets direktiv88/357/EØF (1. og 2. skadesforsikringsdirektiv).Forslaget om fritagelse af genforsikringskontrakter omfatter ikke den situation, hvor flereforsikringsvirksomheder i samme police påtager sig en forholdsmæssig dækning af en risiko(co-assurance).Inr. 8hjemles afgiftsfrihed for skadesforsikringer vedrørende tab af arbejdsevne(invalideforsikringer), der ikke kan tegnes i et skadesforsikringsselskab.Syge- og ulykkesforsikringer er omfattet af lovforslagets §§ 1 og 3, i det omfang forsikringenikke er omfattet af den afgiftsfrihed, der blev hjemlet ved vedtagelse af L209 (Lov nr. 383 af2. juni 1999) for visse invalideforsikringer omfattet af lovbekendtgørelse nr. 1120 af 10/112006 om beskatning af pensionsordninger m.v. (oprindeligt lov nr. 1122 af 21. december1994). Afgiftsfritagelsen omfatter ikke andre forsikringer for tab af arbejdsevne, der i stedetkan overføres eller oprettes i en skadesforsikringsvirksomhed. Det er således uden betydningfor afgiftspligten, om forsikringen er tegnet i et livsforsikringsselskab eller etskadesforsikringsselskab.Inr. 9foreslås, at forsikringer på lystfartøjer gøres afgiftsfri, i det omfang, de erafgiftspligtige efter lov om afgift af lystfartøjsforsikringer (Lovbekendtgørelse nr. 1082 af 10.november 2005). Lovmoderniseringen er begrundet i, at der herved undgås, at der skal betalesafgift i henhold til 2 love om forsikringsafgift.

Til § 10§ 10er en videreførelse af stempelafgiftslovens § 10, stk. 2. Der er ikke tilsigtet ændringer iretstilstanden. Det gælder for stk. 1 og stk. 2, at der skal være tale om en forsikringsaftale, dertidligere er afgiftsberigtiget.

- 27 -Afgiftsfrihed efterstk. 1gælder kun selve forlængelsen af en forsikringsaftale mellem sammeparter og samme dækkede interesse og risiko. Forlængelsen skal være aftalt og meddeltforsikringstager inden ophør af den eksisterende aftale. Hvis der samtidig sker forhøjelse afafgiftsgrundlaget (forsikringssum eller præmie), skal der betales afgift af forhøjelsen, jf.lovforslagets§ 4, stk. 2.Bestemmelsen istk. 2omfatter ændringer i indholdet af en forsikringsaftale med sammeparter og for samme forsikrede interesse, når ændringen kunne have været omfattet af denoprindelige forsikringsaftale, på tidspunktet hvor den oprindelige afgiftspligt indtrådte, udenat ændringen ville have medført en højere afgift.Et eksempel kunne være, hvis en ejendomsforsikring med rørskadedækning erstattes af ensvampe- og insektdækning inden for samme forsikringssum og præmie. Der ville ikke skulleafregnes afgift på ny, da der er tale om samme genstand. Den oprindelige forsikring kunnehave været tegnet med det nu ændrede indhold uden yderligere afgift, og den nye dækningerstatter den gamle. Der er ikke sket en udvidelse af den forsikrede interesse eller risiko.Endvidere omfatter afgiftsfriheden en ændring vedrørende samme forsikrede interesse, f.eks.hvis en forsikringsaftale indeholder en konkret defineret varegruppe/interesse, og der skerudskiftning af en eller flere af de forsikrede genstande/interesser. Det er en betingelse, atændringen sker inden for samme forsikringssum og præmie.Eksempelvis kan en virksomhed med en fællespolice, der dækker et bestemt antal varebiler,afgiftsfrit udskifte en gammel bil med en ny, hvis det sker inden for samme forsikringssum ogpræmie.

Til § 11Bestemmelsen hjemler afgiftsfrihed, når forsikringsgiver eller forsikringstager ændres i enforsikring efter afgiftspligtens indtræden.Bestemmelsensstk. 1 og 2er en videreførelse af stempelafgiftslovens § 53.Istk. 1videreføres princippet i stempelafgiftslovens § 53, stk. 1. Bestemmelsen er ajourført,så afgiftsfriheden fremover gælder ved ændring i en forsikringsaftale og ikke ved oprettelse afet dokument. Der er ikke tilsigtet yderligere ændringer i retstilstanden.Forslagetsstk. 1bestemmer, at omdannelse af en gensidig forsikringsforening til aktieselskabefter fusionsskattelovens § 14 d kan ske afgiftsfrit. Efter § 14 d udløser de gensidigeforsikringsforeningers omdannelse til aktieselskab ikke avancebeskatning, beskatning afgenvundne afskrivninger og lign. I overensstemmelse med fusionsskattelovens princip vil detnye forsikringsaktieselskab succedere i den gensidige forsikringsforenings skattemæssigestilling.Istk. 2videreføres stempelafgiftslovens § 53, stk. 2. Bestemmelsen er ajourført ud fra sammeprincipper som stk. 1. Der er ikke tilsigtet yderligere ændringer i retstilstanden.

- 28 -Forslagetsstk. 2bestemmer, at ændringer i forsikringsaftalen, der skyldes, at det er en anden,der skal være forsikringstager i aftalen, kan ske afgiftsfrit. Forsikringstager kan være enpersonligt drevet virksomhed eller et selskab. Det er en betingelse, at ændringen afforsikringstager sker på grund af en fusion, spaltning, omdannelse eller ved tilførsel afaktiver.Definitionerne i fusionsskatteloven af fusion, spaltning og tilførsel af aktiver skal lægges tilgrund ved en afgørelse af, om en transaktion er afgiftsfri efter bestemmelsen. Det er ikkeafgørende, om den konkrete fusion er foretaget efter reglerne for skattefri eller skattepligtigfusion, men de generelle krav i henhold til fusionsskatteloven skal være opfyldt.Ved spaltning forstås den transaktion, hvorved et selskab overfører en del af eller samtligesine aktiver og passiver til et eller flere eksisterende eller nye selskaber ved i samme forholdsom hidtil at tildele sine selskabsdeltagere aktier eller anparter og eventuelt en kontantudligningssum. Ophører det indskydende selskab ikke ved en spaltning, skal de aktiver ogpassiver, der overføres til det modtagende selskab eller til hvert af de modtagende selskaber,udgøre en gren af en virksomhed. Det er kun ét selskab af flere, der kan fortsætte iforsikringsaftalen, således at afgiftsfriheden kun gælder for én forsikringsaftale.Ved tilførsel af aktiver forstås den transaktion, hvorved et selskab uden at være opløst tilførerden samlede - eller en eller flere grene af sin virksomhed - til et andet selskab mod at få tildeltaktier eller anparter i det modtagende selskabs kapital. Ved en gren af en virksomhed forståsalle aktiver og passiver i en afdeling af et selskab, som ud fra et organisationsmæssigtsynspunkt udgør en selvstændig bedrift, dvs. en samlet enhed, der kan fungere ved hjælp afegne midler.Omdannelse af en personligt drevet virksomhed til et selskab kan ske efter reglerne i lov omskattefri virksomhedsomdannelse, men det er ikke afgørende, om den konkretevirksomhedsomdannelse er foretaget efter reglerne for skattefri eller skattepligtig omdannelse.Betingelserne for omdannelse efter virksomhedsomdannelsesloven skal blot være opfyldt. Detvil bl.a. sige, at hele vederlaget skal erlægges i aktier eller anparter; ejerforholdet må ikkeforrykkes ved dispositionen og der skal være tale om et nystiftet selskab.Stk. 3er en videreførelse af § 69, stk. 2, i stempelafgiftsloven. Bestemmelsen forudsætter, atforsikringsaftalen i det hele svarer til de vilkår, der var gældende for den tidligereforsikringsaftale. For så vidt angår de udenlandske sammenlægninger, skal Finanstilsynet blotsamtykke i overdragelsen.Stk. 4er en videreførelse af stempelafgiftslovens § 78. Der er ikke tilsigtet ændringer iretstilstanden.Til § 12Forslaget indeholder ikke en bestemmelse svarende til gældende lovs § 28, stk. 1, der givermulighed for godtgørelse af afgift, når der er betalt for meget, uanset om der er beregnet afgiftaf et afgiftsfrit forsikringsforhold, eller om der er beregnet for meget afgift ved en fejl.Sådanne forhold er omfattet af de generelle bestemmelser for skatter og afgifter iopkrævningsloven og skatteforvaltningsloven. Der er ikke tilsigtet ændringer i retstilstanden.

- 29 -

Forslagets § 12 suppleres af opkrævningslovens § 12 om efterangivelse ogskatteforvaltningslovens kapitel 11, §§ 31-32, om frister m.v. vedrørende fastsættelse afafgiftstilsvar og godtgørelse af afgift.Istk. 1indføres mulighed for godtgørelse af afgift, når en forsikringstager opsiger enforsikringsaftale inden for det første år, dvs. i den periode, hvor der er betalt afgift afpræmien, jf. forslagets § 4. Godtgørelse af afgift beregnet af forsikringssummen beregnesforholdsmæssigt for den samme periode, som den tilbagebetalte forsikringspræmie vedrører.Istk. 1, 2. pkt.er der tilsvarende mulighed for godtgørelse af afgift betalt af en forhøjelse afafgiftsgrundlaget, jf.§ 4, stk. 2.Stk. 2er en videreførelse af gældende § 29, stk. 1, nr. 1 og nr. 2. I det omfang forsikringstagerhar betalt præmie og afgift til forsikringsgiver, er det en forudsætning for godtgørelsen, atforsikringsgiver yder forsikringstager godtgørelse for afgiften.Istk. 3indføres mulighed for godtgørelse, hvis en forsikringstager f.eks. går konkurs og ikkehar betalt afgiften til forsikringsvirksomheden. SKAT vil tillade godtgørelse og dermedbetragte fordringerne som uerholdelige i alle de tilfælde, hvor tabet er endeligt konstateret jf.praksis vedrørende momslovens § 27, stk. 6. Uden denne godtgørelsesmulighed vil det væreforsikringsvirksomheden, der skal bære tabet alene og dermed indbetale afgift, selvomforsikringstageren ikke har betalt afgiften til forsikringsvirksomheden.Der kan f.eks. ske godtgørelse i følgende tilfælde, jf. praksis efter momsloven:Afgiftsbeløb på under 600 kr. kan godtgøres efter, at forsikringsvirksomheden selveller et inkassobureau forgæves har forsøgt at inddrive gælden. Der skal være gåetmindst et år fra forsikringsforholdets ophør samt være dokumentation for denkonkrete rykkerprocedure.Ved afslutningen af konkurs- og dødsboer, hvor der ikke kan opnås fuld dækning foranmeldte krav, kan forsikringsvirksomheden få godtgjort den til SKAT betalte afgift.Eksemplerne er ikke udtømmende.Stk. 4bestemmer, at godtgørelsen sker ved, at den registrerede forsikringsvirksomhedfratrækker afgiften i angivelsen for den afgiftsperiode, hvor tilbagebetalingen ellerafskrivningen finder sted.Skatteministeren bemyndiges istk. 5til at fastsætte nærmere regler for ansøgning om ogudbetaling af godtgørelsen efter stk. 1, 2 og 3 til visse forsikringsvirksomheder med få oglejlighedsvise afgiftspligtige forsikringer. Denne bemyndigelse skal anvendes til at fastsættenærmere regler ved udbetaling af godtgørelse af afgift afregnet efter lovforslagets § 6, stk. 4.I stk. 6 er der sat et minimum for godtgørelsesbeløb, således at der ikke kan fås godtgørelse afbeløb under 50 kr. pr. forsikringsaftale omfattet af stk. 1.Til kapitel 5

- 30 -Til § 13Af lovforslagets § 13, stk. 1-3 fremgår, regnskabsbestemmelser for registreredeforsikringsvirksomheder.Stempelafgiftslovens § 70, stk. 2, giver SKAT hjemmel til at kræve, atforsikringsvirksomheden underkaster sig de fornødne tilsyns- og kontrolbestemmelser, hvisforsikringsvirksomheden ønsker at opnå tilladelse til at anvende ordningen i § 70, stk. 1, omårlig angivelse af afgiften uden stempling af de enkelte forsikringsdokumenter.I praksis betyder dette, at SKAT også hidtil har stillet krav til regnskab og opbevaring,svarende til lovforslagets § 13, stk. 1-3. Der er ikke tilsigtet ændringer i retstilstanden. Reglensvarer til de regnskabsregler, som er gældende for andre punktafgifter.Forsikringsvirksomheder skal ifølge bestemmelsen føre et regnskab over afgift afafgiftspligtige skadesforsikringer, der kan danne grundlag for opgørelse af afgiftsbeløb, derskal angives og betales for hver afgiftsperiode samt danne grundlag for kontrol med afgiftenskorrekte betaling.Regnskabet skal indeholde specifikationer af, hvordan afgiften for hver forsikringsaftale erberegnet. Det skal være muligt at sammenholde posteringerne af afgiftsbeløb i regnskabetmed beregningen af afgiften for de forsikringsaftaler, hvor afgiftspligten er indtrådt. Der skalvære et klart og entydigt kontrolspor.Af gældende § 16, stk. 1, fremgår, at parterne skal angive værdien efter bedste skøn, hvisgrundlaget for beregning af stempelafgiften ikke fremgår umiddelbart. Bestemmelsen ervidereført i forslagets§ 13, stk. 2,hvoraf det fremgår, at et skøn over forsikringssummen skalfremgå af præmiefaktura eller forsikringsaftale.

Til § 14Der henvises til bemærkningerne til§ 6, stk. 4.

Til kapitel 6Til § 15Det foreslås istk. 1,at der indføres obligatorisk elektronisk angivelse.Ordningen fungerer ved, at den registrerede virksomhed hver måned angiver afgiften viaSKATs TastSelv Erhvervsystem. Samtidig afskaffes ordningen med stempelmærker.Ordningen i stempelafgiftslovens § 70, stk. 1, hvorefter der kan søges om tilladelse til årligafregning, videreføres ikke. Det foreslås, at månedlig afregning kommer til at gælde for alle.

- 31 -Bestemmelsen istk. 2, 1. pkt.,er i overensstemmelse med reglerne for angivelse af f.eks.andre afgifter jf. bekendtgørelse nr. 1521 af 14. december 2006 om opkrævning af skatter ogafgifter m.v., § 1, stk. 2.Da opkrævningslovens bestemmelser skal gælde for opkrævning af skadesforsikringsafgiften,medfører dette, at angivelses- og betalingsfristen ændres fra den 8. til den 15. i måneden efterafgiftsperioden.Til § 16Lovforslagets § 16, stk. 1, indeholder alene hjemmel til at gøre krav gældende modforsikringsvirksomheden for betaling af skadesforsikringsafgiften. Dette er en lempelse iforhold til forsikringstager, der i den nugældende § 31, stk. 1, 1. pkt., i stempelafgiftslovenhæfter solidarisk med forsikringsgiver, idet denne bestemmelse foreskriver, at enhver, der erpart i et retsforhold, som et stempelpligtigt dokument vedrører, hæfter for betaling af afgiften.I forslagets stk. 2 fastsættes, at en herboende repræsentant hæfter solidarisk med denforsikringsvirksomhed, der repræsenteres, når forsikringsvirksomheden har forretningssted iet land uden for EØS, som Danmark ikke har mellemstatslig samarbejdsaftale med, der svarertil samarbejdet inden for EØS. Inden for EØS har Danmark mulighed for at anmode de øvrigeaftalelande om bistand til opkrævning af afgiften. Hvis Danmark således har en lignendeaftale med et land uden for EØS, hæfter repræsentanten ikke solidarisk medforsikringsvirksomheden.Formuleringen af forslagets stk. 2 er en konsekvens af, at Danmark har indgået aftaler bl.a.med EU- og EØS-lande om gensidig bistand ved inddrivelse af fordringer. Aftaler omgensidig bistand ved inddrivelse af fordringer indskrænker således muligheden for at gøreherboende repræsentant solidarisk hæftende med den udenlandske forsikringsvirksomhed.Stk. 2svarer til tilsvarende bestemmelser i andre punktafgiftslove f.eks. momslovens § 46,stk. 6, jf. § 47, stk. 2. Forslagets stk. 2 erstatter den gældende stempelafgiftslovs § 31, stk. 1,2. pkt. Efter bestemmelsen skal repræsentanten have underskrevet dokumentet, for atsolidarisk hæftelse med aftalens parter kan gøres gældende. Forslaget viderefører ikkebetingelsen om repræsentantens underskrift, hvilket er i overensstemmelse med momslovensbestemmelse.Til kapitel 7Til §§ 17-20Efter gældende § 33 i stempelafgiftsloven har henholdsvis ministerier, domstole, kuratorer,eksekutorer, politi- og anklagemyndighed, Landskatteretten og SKAT bemyndigelse til attilbageholde stempelpligtige dokumenter, der er kommet myndighederne i hænde, hvisdokumentet er ustemplet, stemplet med for lidt afgift eller for sent. Denne ordning anvendesdog ikke i praksis og videreføres derfor ikke i dette lovforslag.SKAT kan efter gældende stempelafgiftslovs § 70, stk. 1 tillade, at forsikringsvirksomhederindbetaler afgift for forsikringsvirksomhedens samlede tegnede forsikringer for et år uden

- 32 -stempling af de enkelte forsikringsdokumenter. Tilladelsen kan efter stk. 2 betinges af, atforsikringsvirksomheden underkaster sig de tilsyns- og kontrolbeføjelser, som SKAT skønnerfornødne. Lovforslaget viderefører SKATs kontrolbeføjelser.Forslaget medfører, at afgift af skadesforsikringer ikke længere afregnes manuelt efterstempelafgiftsloven, men i stedet fremover vil ske ved digital månedlig angivelse. Dekontrolbeføjelser, som fremgår af lovforslagets §§ 17-20 svarer til kontrolbestemmelserne i deøvrige afgiftslove.Til kapitel 8Til § 21Stempelafgiftslovens §§ 88 og 89 er videreført i forslagets § 21. Bestemmelsen svarer tilstrafbestemmelserne i andre afgiftslove.

Til kapitel 9Til § 22Det foreslås, at ind- og udbetalinger i medfør af loven skal være omfattet af kapitel 5 ilovbekendtgørelse nr. 289 af 28. april 2003 om opkrævning af skatter og afgifter m.v.(opkrævningsloven), dvs. af reglerne om Én Skattekonto.Hensigten med Én Skattekonto (»skattekontoen«) er, at alle betalinger mellem SKAT ogvirksomheder samles og fremover sker via én og samme konto, dvs. at SKATs krav påindbetalinger fra virksomheder og virksomheders krav på udbetalinger fra SKAT automatiskmodregnes efter et saldolignende princip. Etableringen af skattekontoen forventes at lettebetalingen/opkrævningen for både virksomheder og SKAT samt at give virksomhedernemulighed for hurtigt og enkelt via online-adgang til skattekontoen at konstatere, om deskylder beløb eller har beløb til gode hos SKAT.Skattekontoen er et led i regeringens handlingsplan »En enklere hverdag for borgere ogvirksomheder« fra november 2004 samt et væsentligt element i SKATs samledemodernisering af IT-systemerne.

Til kapitel 10Til § 23Stk. 1bestemmer, at loven træder i kraft den 1. januar 2011, og at stempelafgiftslovensamtidig ophæves.Stk. 2bestemmer, at loven finder anvendelse på forsikringsaftaler og ændringer hertil, somudløser afgift efter reglerne i forslaget den 1. januar 2011 eller senere. Bestemmelsen omfatterogså ændringer til forsikringsaftaler, der er berigtiget efter den nugældende lov.

- 33 -