Skatteudvalget 2009-10

SAU Alm.del Bilag 169

Offentligt

Dansk Energi

GRØN OMLÆGNING AF BILBESKAT-NINGENINTEGRERING AF BÅDE EKSTERNE OMKOSTNINGER OG ENERGIPOLITISKE MÅL|MARTS2010

Grøn omlægning af bilbeskatningen

KOLOFON

Forfatter:Kunde:Dato:ISBN:Kontakt:

Managing Economist Sigurd Næss-Schmidt, Economist Ulrik Møller og AnalystHolger N. Jensen459 Dansk Energi17. marts 2010SANKT ANNÆ PLADS 13, 2. SAL | 1250 KØBENHAVNTELEFON:70270740|FAX:WWW.COPENHAGENECONOMICS.COM

7027

0741

2

Grøn omlægning af bilbeskatningen

INDHOLDSFORTEGNELSE

Baggrund for rapporten................................................................................................ 4Sammenfatning ............................................................................................................ 5Generelle udfordringer ved en grøn omlægning ................................................................ 5De klima- og energipolitiske rammer for øvelsen .............................................................. 5De konkrete beregninger .................................................................................................. 5Kapitel 1De klima- og energipolitiske udfordringer og transportens rolle ............. 81.1. CO2er hovedudfordringen for vejtransport ........................................................... 81.2. To priser på CO2- én udenfor og én indenfor kvotemarked .................................. 91.3. Nuværende beskatning er ikke tidssvarende ......................................................... 11Kapitel 2Afgiftsdesign samt implikationer for provenu og konkrete biler ............ 132.1. Afgiftssatser og implikationer for konkrete biler ................................................... 162.2. Afgiftsprovenuet vil stige med ny afgiftsstruktur .................................................. 232.3. Nyt design vil understøtte en grøn omlægning af biltrafikken .............................. 26Litteraturliste ............................................................................................................. 31Bilag........................................................................................................................... 34

3

Grøn omlægning af bilbeskatningen

BAGGRUND FOR RAPPORTEN

Dansk Energi har bedt Copenhagen Economics om at bidrage med et indspil til en hen-sigtsmæssig langsigtet struktur på beskatning af biler i lyset af politiske aftaler og regerings-udspil, der lægger op en betydelig grøn omlægning af bilbeskatningen i Danmark,Regeringen indgik under titlen ”En grøn transportpolitik” i januar 2009 en transportpolitiskaftale med et bredt flertal i Folketinget bestående af Socialdemokraterne, Dansk Folkeparti,Socialistisk Folkeparti, Det radikale Venstre og Ny Alliance. Et af punkterne i aftalen er, attransportens CO2-udledning skal reduceres, og der skal gennemføres en grøn omlægning afbilbeskatningen. Om indholdet i denne omlægning står der:

Det skal være billigere at anskaffe sig en ny, sikker og miljørigtigt bil, mens det skal væredyrere at bruge bilen – især hvis den forurener meget, eller kørslen hvis kørslen foregår iområder og perioder med meget trængsel.Transportministeriet (2009) En grøn transportpolitik

Regeringen vil derfor udarbejde et beslutningsgrundlag for en grøn kørselsafgift som led iomlægningen af bilbeskatningen, jf. regeringsudspilletBæredygtig transport – bedre infra-

struktur.Der er nedsat et regeringsudvalg til dette formål. I kommissorium for udvalget indgår, at derskal udarbejdes et forslag til omkostningseffektive kørselsafgifter, hvilket indikerer at samtli-ge eksterne omkostninger forårsaget af biltrafik bør afspejles i en grøn kørselsafgift.Denne rapport ser nærmere på konsekvenserne af en provenuneutral omlægning af bilbe-skatningen som beskrevet i bilbeskatningsudvalgets kommissorium, dvs. en reduktion af re-gistreringsafgiften finansieret af en kilometerbaseret kørselsafhængig afgift, som afspejler detenkelte køretøjs samfundsøkonomiske fordele og ulemper.Følgende aspekter ved en sådan omlægning af den nuværende bilbeskatning analyseres:••••••••Niveauet for samfundsøkonomiske ”korrekte” kørselsafgifter i hhv. land og byDifferentiering i kørselsafgifter mellem forskellige typer af køretøjerMålsætning om en teknologineutral ”grøn” omlægning af registreringsafgiftenHåndtering af elbilen i et sådant bilbeskatningsregimeUdviklingen i efterspørgslen efter elbiler i det nye bilbeskatningsregimeDe provenumæssige konsekvenser af en sådan afgiftsomlægningNiveauet for kørselsafgifter givet at afgiftsomlægningen skal være provenuneutralKonsekvenser af afgiftsomlægningen for de centrale energipolitiske målsætninger

4

Grøn omlægning af bilbeskatningen

SAMMENFATNING

GENERELLE UDFORDRINGER VED EN GRØN OMLÆGNINGRegeringen nedsatte primo januar 2009 et udvalg, der skal fremlægge et forslag om ”en grønomlægning af bilbeskatningen” med udgangspunkt i en halvering af registreringsafgiften fi-nansieret af en kilometerbaseret kørselsafgift.Denne rapport analyserer mulighederne og effekterne af en sådan afgiftsomlægning. En cen-tral konklusion er, at det er en kompliceret opgave, bilbeskatningsudvalget har fået. Primærtfordi at det ikke er simpelt at give en sådan omlægning en grøn profil. En markant reduktionaf registreringsafgiften vil således alt andet lige øge antallet af biler og samtidig forskyde efter-spørgslen over imod større – og mindre energieffektive - biler. Denne effekt vil i stor ud-strækning neutralisere effekten af kørselsafhængige afgifter, som i sig selv dog vil begrænseantallet af ture i den enkelte bil. En ”grøn” omlægning – i betydningen mærkbart bidrag tilreduceret udledning af CO2og øget energieffektivitet – kan således kræve yderligere mærk-bare tilskyndelser til forbedret energieffektivitet. Det kan indbygges i det nye system for kør-selsafgifter - udover det som kan begrundes i eksterne omkostninger – og/eller ved at styrkeincitamentet til energieffektivitet i registreringsafgifter i lighed med den nuværende præmiefor energieffektive biler.

DE KLIMA-OG ENERGIPOLITISKE RAMMER FOR ØVELSENDanmark vil særligt med fremtidige stramninger i klimapolitikken – bl.a. med udgangs-punkt i 2 graders målsætningen fra COP15 mødet i København - få et behov for at reducereudledning af drivhusgasser i de ikke-kvoteomfattede sektorer.Det er en central forudsætning for beregningerne i rapporten, at transportsektorens eksterneCO2-omkostning bør fastlægges på baggrund af reduktionsomkostningerne iikke-kvotesektorerne.Indretningen af EU's kvotesystem betyder således, at kun reduktioner udenfor kvotesektoren tæller for Danmarks opfyldelse af disse mål. Det kan gøre reduktioner gan-ske dyre, da den nuværende effektive beskatning af CO2-udledninger uden for kvotesektorener omtrentligt 4-5 gange højere end kvoteprisen. Hertil kommer nationale mål for energibe-sparelser og øget andel af vedvarende energi (VE) i den samlede energiproduktion. Formålethermed er blandt at reducere vores afhængighed af import af olie , hvor produktion i stigen-de grad vil blive koncentreret i Mellemøsten.Transportsektoren er meget vigtig i denne sammenhæng. Energi til biler kommer i dag fraolie (benzin og diesel) og vil i 2020 udgøre 37 % af alle CO2udledningerudenforkvotesek-toren. Samtidig har vi på EU plan forpligtiget os til at opnå en andel af VE på 10 % speci-fikt i transportsektoren.

DE KONKRETE BEREGNINGERVi skitserer en model for en teknologineutral og miljøvenlig omlægning af registreringsafgif-ten kombineret med en grøn model for kørselsafgifter, som ikke alene er baseret på trængsel

5

Grøn omlægning af bilbeskatningen

men også belønner miljøvenlige biler. I relation til sidstnævnte fastholder vi den nuværendebeskatning af drivmidler, men foreslår at særligt dieselbiler straffes i kørselsafgiften på grundaf for lav beskatning relativt til benzin. Samtidig får elbilen et nedslag, fordi CO2- indholdeti elforbrug til biler i dag overbeskattes betydeligt. Derudover beskattes alle biler i kørselsafgif-ten i forhold til deres lokale belastning i miljøet og trængselGivet, at registreringsafgiften fastholdes fremadrettet – dog med reduceret afgiftsprovenu –har vi set på en omlægning af bilafgifterne med to modeller for registreringsafgift. I model 1har vi justeret de nuværende registreringsafgiftssatser således, at disse reduceres pro rata indtilprovenuet er halveret. Samtidig fastholdes det nuværende 105/180 % knæk på 79.000 kr.(grundpris+moms), medens vi ændrer præmieringsordningen for brændstofeffektivitet: biler,der kører over 16 km/liter får et nedslag på 2.000 kr. for hver km/liter, de kører over dennegrænse, medens biler der kører mindre straffes med ligeledes 2.000 kr. for hver km/liter dekører under 16 km/liter (benzin). Tilsvarende for diesel hvor knækpunktet er 18 km/liter. Idag er belønningen 4,000 kroner og straffen 1.000 kroner. Model 1 kan betragtes som en”neutral” halvering af den eksisterende registreringsafgift.

I model 2 er der lagt særlig vægt på en grøn profil, idet særligt biler med højt energiforbrugbeskattes højere. I model 2 ændres tillægget/fradraget på 2.000 kr. pr. km/liter for biler un-der/over 16 km/l (18 km/liter for diesel), til 4.000 kr. I både model 1 og 2 er tillæg/fradragsymmetrisk; det er således ulogisk, at der i dag er asymmetri mellem nedslag (4.000 kr.) ogtillæg (1.000 kr.) i energieffektiviseringselementet.Hertil indføres en anden og mere teknologineutral profil for registreringsafgiften i model 2.For den del af en bils grundpris inklusiv moms, som overstiger 250.000 kr., beregnes regi-streringsafgiften med en sats på 130 %, hvor prisen op til 250.000 kr. beregnes med en satspå 66 procent1. Således vil nye (ofte miljøvenlige) teknologier, som f.eks. el- og hybridbiler,typisk være relativt dyre i en introduktionsperiode, hvor de produceres i relativt begrænsetskala. Derfor rammer den nuværende progression de nye teknologier hårdere end kendteteknologier. F.eks. koster en Citroen C1 på benzin under 79.000 kr. uden afgifter og pålæg-ges derfor efter de gældende regler kun en afgift på 105 % af bilens værdi. En fuldstændigtilsvarende Citroen C1 som kører på el, vil til sammenligning koste omkring 200.000 kr. ogrammes derfor hårdt – og konkurrenceforvridende - af 180 %-satsen. Ligeledes også forplug-in hybridbilen, som forudsætter både en benzinmotor og et batteri, og derfor rammeshårdt af den nuværende indretning af progressionen. Ved at hæve ”knækket” fra 79.000 til250.000 kr. vil progressionen i værdibeskatningselementet ikke hindre implementering af nyteknologi i små og mellemstore biler i Danmark.Det forventes, at hybrid- og elbilen med et sådant teknologineutralt og grønt skattesystem vilkunne yde et betydeligt bidrag til alle de miljø- og energipolitiske målsætninger. Under for-1

Den lidt ”skæve” sats skyldes kravat om provenuneutralitet.

6

Grøn omlægning af bilbeskatningen

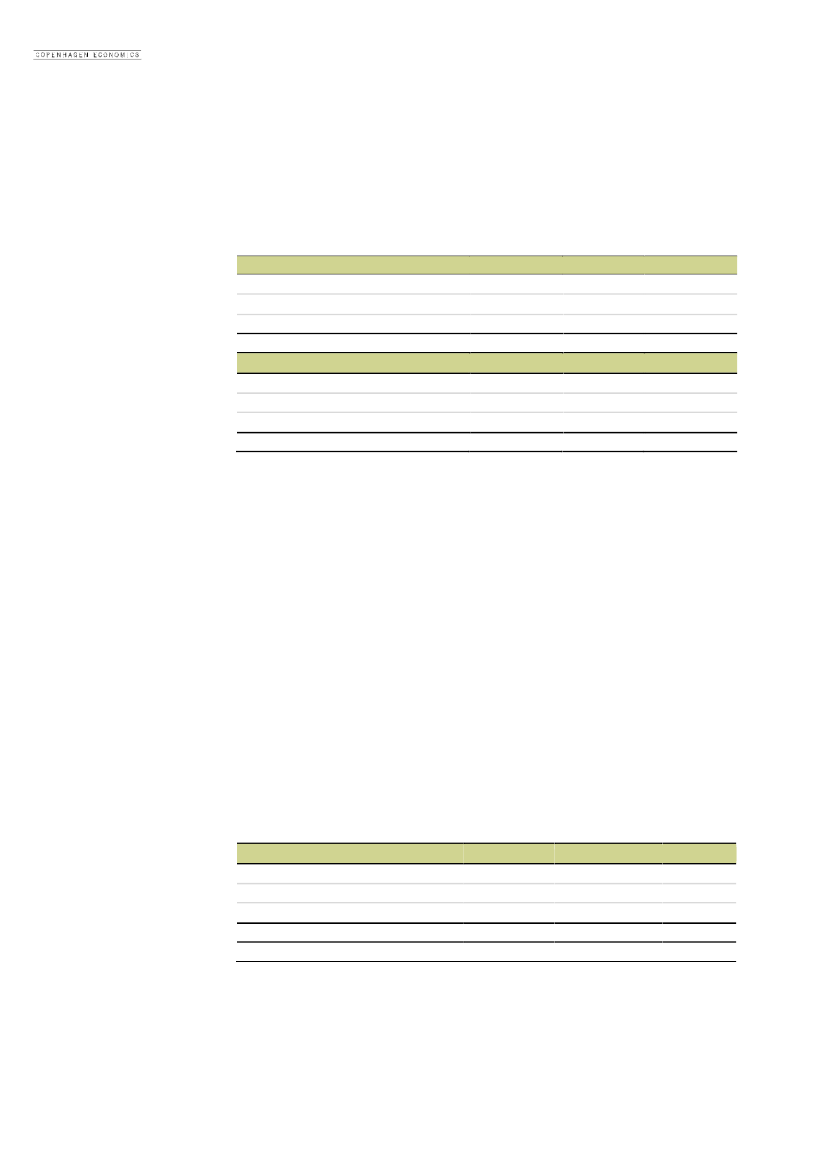

udsætning af at den nødvendige infrastruktur til opladning af elbiler etableres, at der indføreset grønt design for beskatningen af biler som skitseret i rapporten viser skønsmæssige bereg-ninger, at elbilbestanden i 2020 vil kunne udgøre omkring 320.000 stk. I så fald vil dettekunne øge VE-andelen i transportsektoren med 2 %-point samt reducere det endelig energi-forbrug af olie til vejtransport med 850 mio. liter svarende til 31 % af brændstofforbruget ipersonbiler i 2008. Målt i forhold til CO2udledningen fra den samlede transportsektor. be-tyder det en reduceret udledning på 17,5 % i forhold til 2005 udledningen. Og vil dermedyde et væsentlig bidrag til opfyldelse af Danmarks nationale CO2-reduktionsmålsætning på20 % i de ikke-kvoteomfattede sektorerne i 2020.Den samlede reduktion i CO2udledningen frem mod 2020 kan opdeles i tre ”bidragsydere”;reduceret trafikarbejde, indpasning af elbiler samt mere energieffektive forbrændingsmotorer.Den reduktion i trafikarbejdet, som omlægningen fra registrerings- til kørselsafgift isoleretset giver, bidrager kun til en reduktion af vejtransportens CO2-udledning med omkring 2,3%-point af den samlede reduktion på 17,5 % eller omtrent 2 mio. tons CO2årligt, jf. Tabel0.1.Tabel 0.1 Reduktion i CO2fra benzin- og dieselbiler opdelt på drivere.1.000 Tons CO2Nyt afgiftssystem – reduceret trafikarbejdeNyt afgiftssystem – indpasning af ElbilerTeknologisk udvikling (øget brændstofeffektivitet)I altAndel af CO2udledning fra transport i 20052747921.0172.083

Andel af reduktion, %133849100

%-Point2,36,78,6

17,5

Note:Kilde: Tabel 2.12

Skal omlægningen for alvor bidrage til at knække vejtransportens CO2-udledning, skal manformentlig satse på de to andre ”bidragsydere”.Den første, fordi fremme af implementerin-gen af nye teknologier som el og plug-in-hybridbiler, vil flytte CO2-udledningen ud af de ik-ke-kvoteomfattede sektorer og over i de kvoteregulerede sektorer. Dette vil både den grønneudformning af kørsels- og registreringsafgiften bidrage til.Den anden, fordi bilparkensbrændstofeffektivitet forbedres, hvorfor det er vigtigt understøtte dette element i afgiftsde-signet.2De to ”bidragsydere” kan hver især tænkes at bidrage med 6,7 og 8,6 %-point ud afden samlede CO2reduktion på 17,5 % fra transport.Vores forslag til grøn omlægning af afgifter for biler, som netop belønner de miljøvenligeteknologier, ikke behøver at koste provenu. Tværtimod er ovenstående model overfinansieretmed omkring 10 mia. kr. Der er ikke taget stilling til, hvordan dette provenu skal anven-des/tilbageføres til bilisterne. Skal de positive miljøeffekter fastholdes, er det dog vigtigt, atderelativefordele til de miljøvenlige teknologier fastholdes.

2

Højere brændstofafgifter kan også overvejes, men bør ses i sammenhæng med grænsehandelsproblematikken.

7

Grøn omlægning af bilbeskatningen

Kapitel 1

DE

KLIMA-OG ENERGIPOLITISKE UDFORDRINGER OGTRANSPORTENS ROLLE

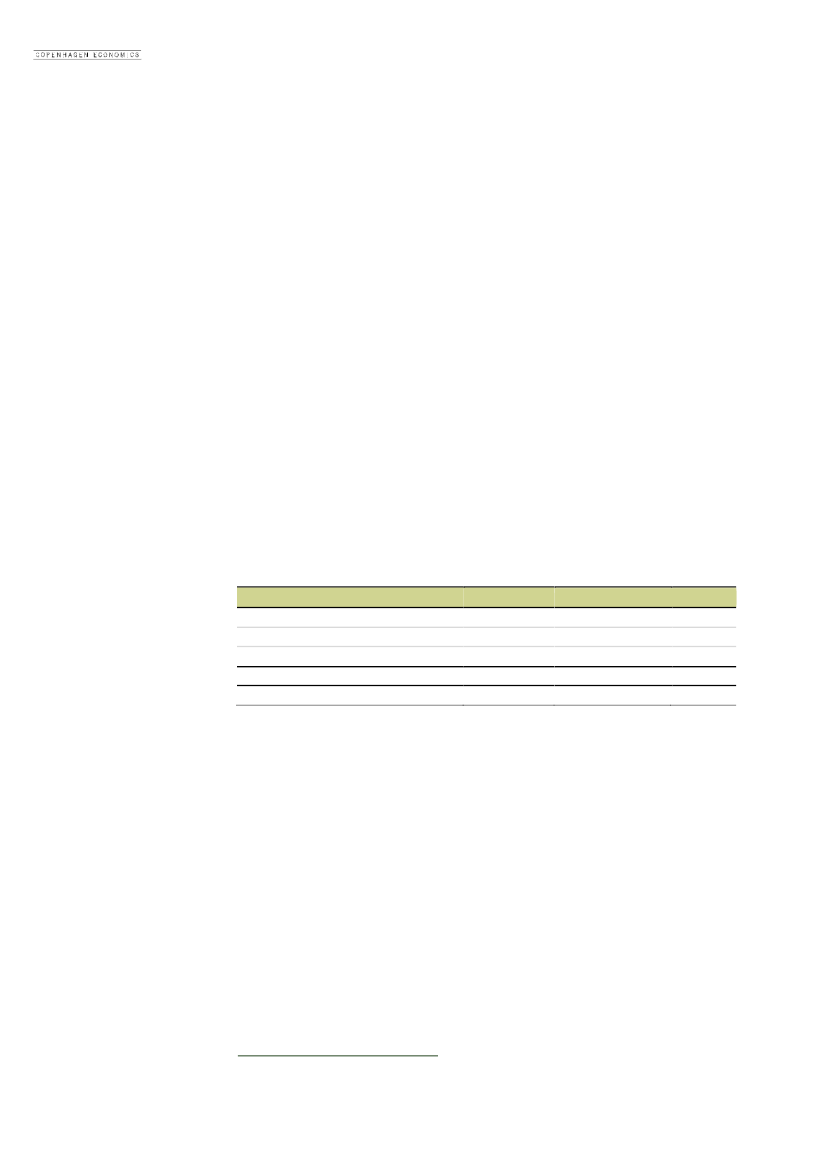

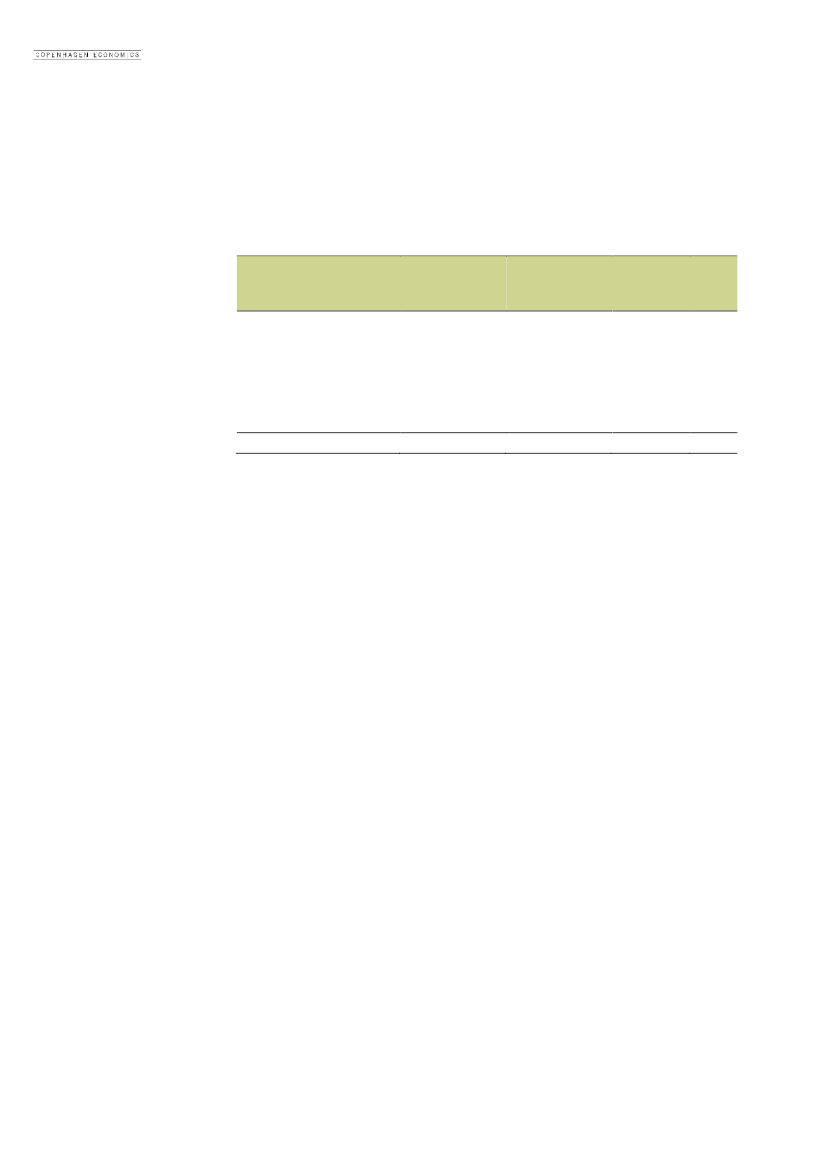

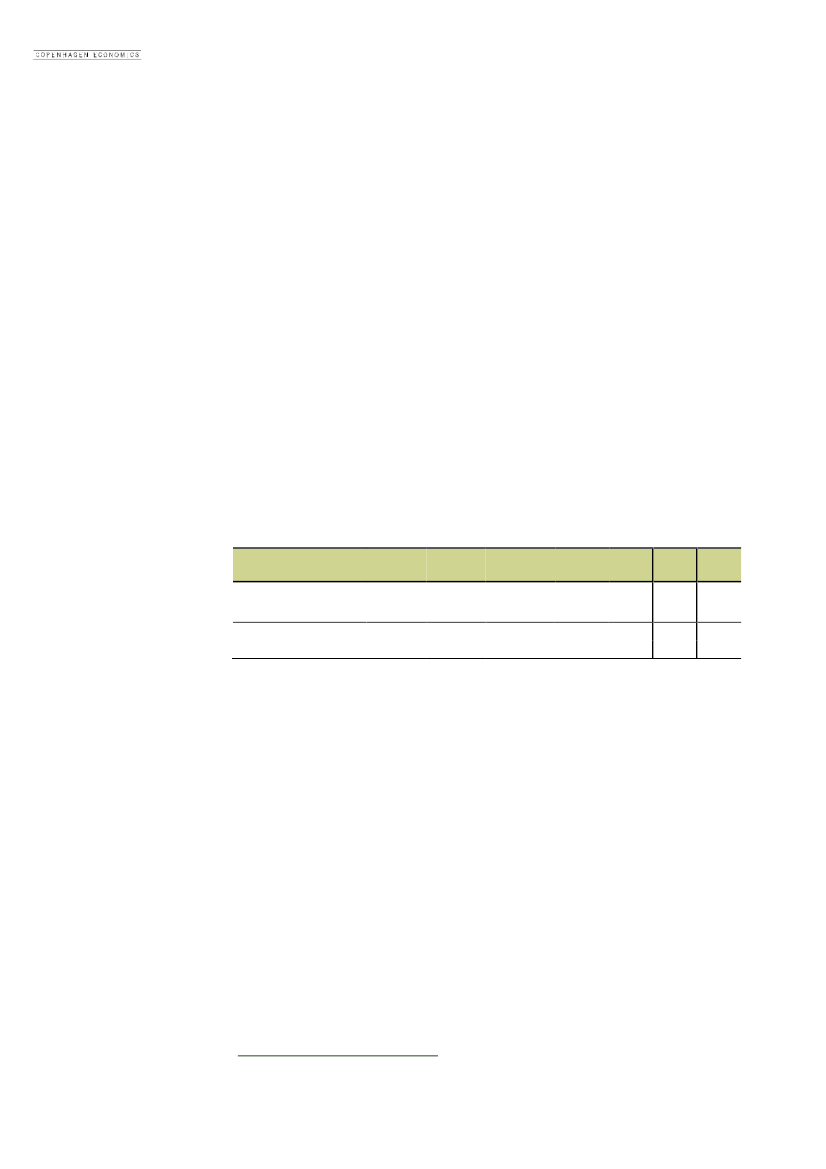

Danmark har på en række områder forpligtiget sig til at nå en række energi – og klimapoliti-ske mål i 2020. Det vigtigste mål er nedbringelsen af CO2udledning udenfor den kvoteom-fattede sektor. Den kvoteomfattede CO2udledningen er et EU anliggende, hvor nedbringel-sen foregår samlet på EU niveau (ETS)3. Den nuværende udledning af CO2er nogenlundeligeligt fordelt mellem sektorer udenfor ETS og indenfor ETS. Danmark er forpligtiget til atnedbringe CO2udledningen udenfor ETS med mindst 20 % i forhold til udledningerne i2005.I relation til vedvarende energi (VE) er Danmark forpligtiget til at opnå en andel på 30 %VE af endeligt energiforbrug, herunder en selvstændig målsætning på 10 % på transportom-rådet. For forbruget af energi er opstillet en selvstændig dansk målsætning, hvor det endeligeenergiforbrug skal reduceres med 1,5 % årligt indtil 2020. Tabel 1.1 viser på oversigtsformde energipolitiske mål.Tabel 1.1: Energipolitiske målsætninger for DanmarkMålsætningSektorElproduktion > 20MWETSFjernvarmeIndustriElproduktion < 20MWIkke-ETSIndividuel varmeLandbrugTransport+ 10%+ 30%- 4%-20%- 1,5%ÅrligtMindre afhængighed afolie og gasIngen konkrete mål

VE

CO2

BruttoEndeligtForsyningssikkerhedEnergiforbrug energiforbrug

Kilde: Klimaministeriet, www.kemin.dk

1.1.

CO2ER HOVEDUDFORDRINGEN FOR VEJTRANSPORT

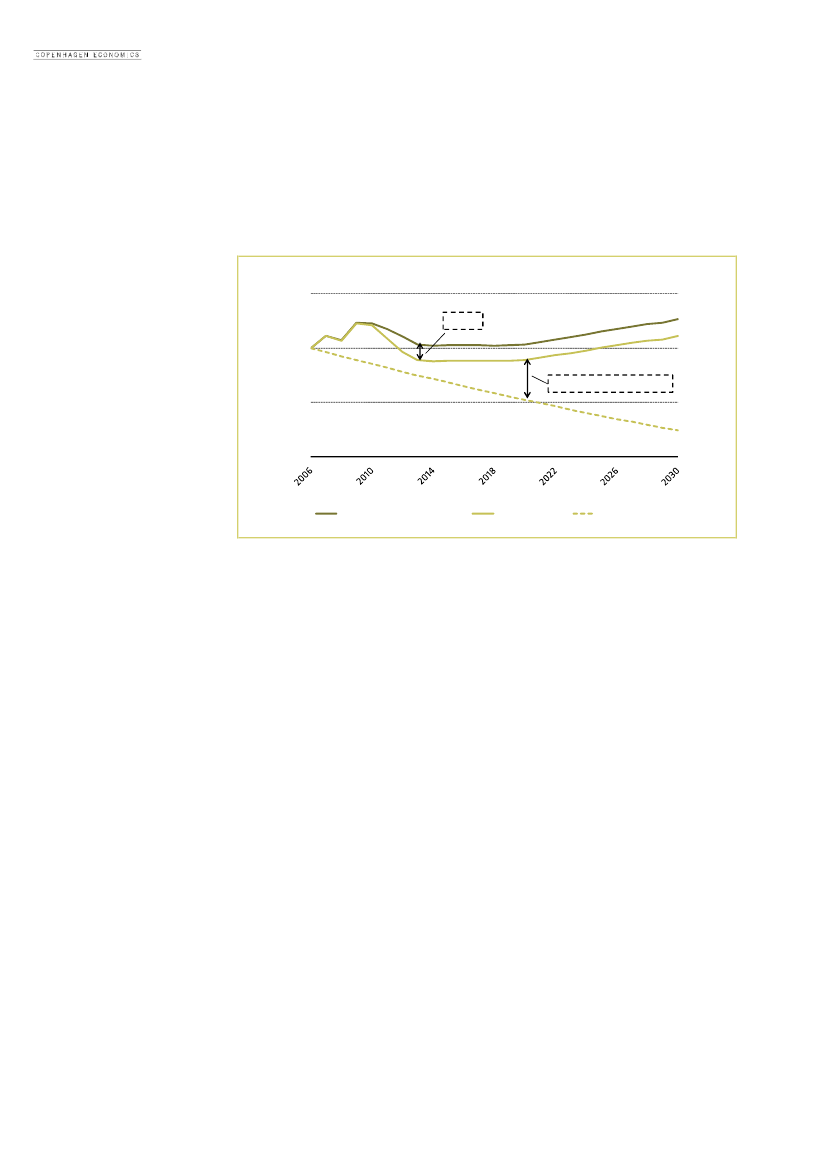

I relation til CO2findes der for vejtransportområdet ikke en selvstændig målsætning, menkun samlet for sektorerne udenfor ETS. Imidlertid indikerer Business-as-usual fremskrivnin-ger, at CO2-udledningen fra vejtransport ikke vil blive reduceret uden yderligere tiltag. Ud-over den lovpligtige 5,75 % biobrændsel i benzin og diesel, indikerer fremskrivningen enmanko på cirka 15 %-point i 2020, jf. Figur 1.1.

3

ETS er betegnelsen for European Emission Trading System.

8

Grøn omlægning af bilbeskatningen

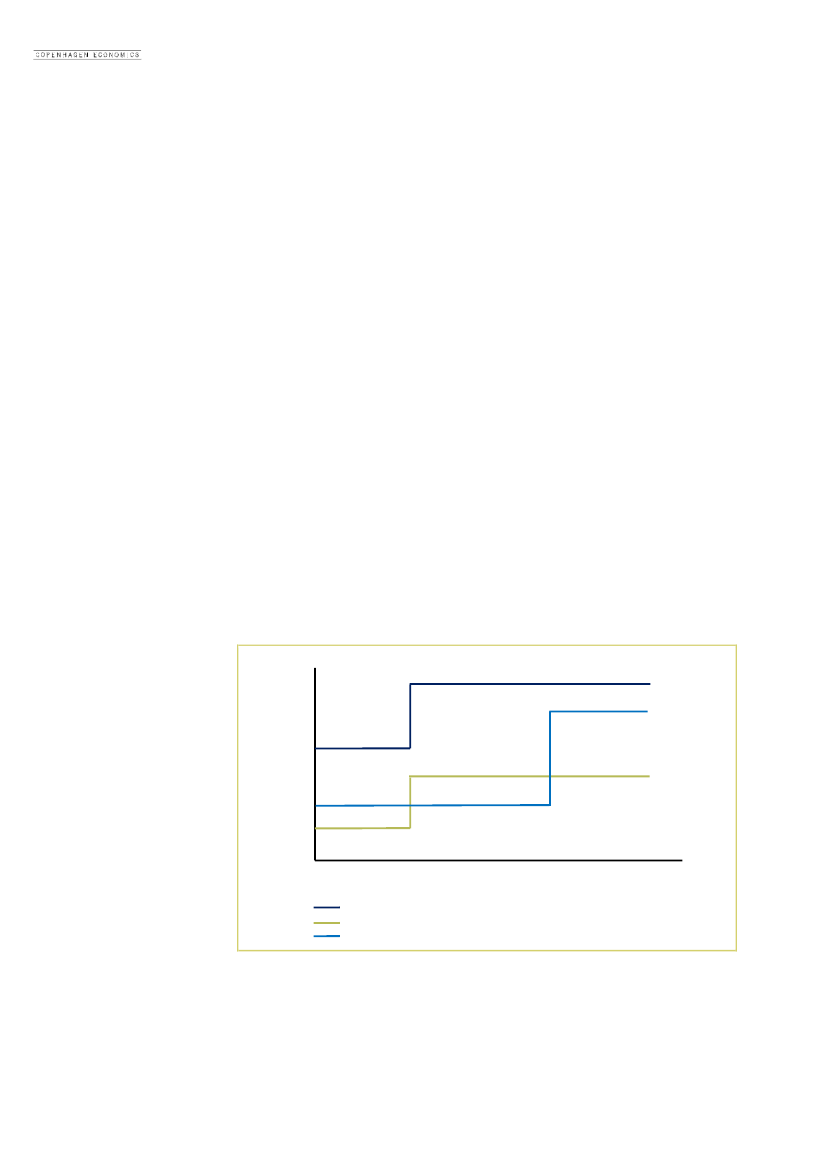

Figur 1.1: CO2udledningen udenfor ETS vil ikke falde 20 % uden yderligere tiltagBasisår == 2005Basisår20061205,75%

100

Manko 15%-point CO2i 2020

80

60

Total energiforbrug, inkl. bio

CO2 udledning

CO2 målsætning

Note: Effekten af Transportaftalen fra januar 2009 er medtaget i beregningerne.Kilde: Energistyrelsen (2009) og Transportministeriet (2009).

Dette skal ses i sammenhæng med, at transportsektoren forventes at stå for 30 % af det en-delige energiforbrug i Danmark og omkring 37 % af CO2udledninger uden for kvotesekto-ren i 2020.En prioritering af et ønske om en mere sikker energiforsyning i form af øget uafhængighed afolie gør særligt den forsatte stigning i transportens energiforbrug problematisk, netop forditransportsektorens energibrug i dag næsten udelukkende er baseret på olie. I modsætninghertil står forsyningen af el, som er baseret på en bred vifte af primær energiinput, blandtandet gennem en tæt kobling til de omkringliggende landes elsystemer, og således er langtmindre sårbar overfor forsyningssvigt af olie og gas.Derfor kan man også modsat argumentere for, at fordi en reduktion af transportsektorensCO2-emission også vil bidrage til løsningen af andre centrale samfundsøkonomiske målsæt-ninger i relation til VE, energiforbrug og forsyningssikkerhed bør transportsektorens CO2-reduktion have relativ høj prioritet i opfyldelse af ikke-kvotesektorernes CO2-målæstning.

1.2. TO PRISER PÅCO2-ÉN UDENFOR OG ÉN INDENFOR KVOTEMARKEDCO2udfordringen håndteres hensigtsmæssigt gennem at sætte en eksplicit pris på reduktionaf CO2. Udenfor ETS håndteres dette nationalt gennem afgifter og indenfor ETS håndteresdette samlet i EU gennem CO2kvoter. I det fremadrettede afgiftsdesign for vejtransport erdet vigtigt at notere sig, at der i praksis er tale om to skyggepriser på nedbringelse af CO2:nationale afgiftssatser og en fælles for EU. Den sidste er langt den laveste, også for Danmark.

9

Grøn omlægning af bilbeskatningen

Både sektorerne udenfor og sektorerne indenfor ETS står begge overfor et reduktionsmål påmindst 20 % i 2020, men til meget forskellige reduktionspriser, dels fordi at der ikke er ud-sigt til / mulighed for en integration af de to sektorer, dels fordi nedbringelsesomkostninger-ne i sektorerne er vidt forskellige. I den fremadrettede håndtering af CO2i vejtransport giverdet således ikke mening at benytte CO2-kvotepriser som skyggepriser, fordi disse ikke afspej-ler den korrekte nationale omkostning ved nedbringelse af CO2fra vejtransport.Vi har ikke eksplicit studeret de faktiske reduktionsomkostninger for de to sektorer, men ni-veauet for kvotepriser og den nuværende beskatning af benzin og diesel er gode indikationerpå minimumspriser for reduktion af CO2i begge sektorer. Beregninger foretaget af EUKommissionen og OECD4indikerer en nødvendig CO2kvotepris på omkring 350 kr. / tonindenfor ETS ved en målsætning på 30 % i 2020, hvilket er EU’s officielle reduktionsmål itilfælde af en global klimaaftale. Heroverfor står, at den nuværende implicitte beskatning afCO2–reduktionstiltag udenfor ETS, i Danmark gennemsnitligt ligger omkring 1.400 kr./ton5, jf. Figur 1.2 (eksklusiv landbrug). Sammenholdes niveauet for energiafgifter med atenergifremskrivningerne indikerer, at med de nuværende tiltag når vi knap og nap 20 % må-let, tilsiger det, at det nuværende niveau på energiafgifter også er minimumsomkostningenfor nedbringelse af CO2udenfor ETS.Figur 1.2: CO2beskatning af energi i Danmark med 2010 satserKr. pr. Ton CO2.2.000CO2-kvoter under ETSCO2 beskatning

1.500

Gns. Kr. / ton CO2 afgiftuden for kvotesektor*

1.000

500

0CO2 kvoteBenzinDieselGasolie(Oliefyring)Naturgas

Note: Figuren viser den implicitte beskatning af CO2på energi, dvs. alle afgiftssatser i kr. /GJ omregnet med ud-gangspunkt i det konkrete CO2indhold i den enkelte energiform.Kilde: www.ens.dk, Lov 527

Vi benytter tilstedeværelsen af to skyggepriser på CO2–reduktion som en grundpræmis i ud-vikling af et fremadrettet afgiftsdesign for bilbeskatning. For biler drevet med el, vil der i sa-gens natur ikke være tale om et eksplicit CO2element i bilafgiften, da CO2reduktionen pris-sættes gennem kvoteprisen, der betales gennem elprisen. For biler baseret på olie benytter viSe EU Kommissionen (2009A) og OECD (2009)Vi har omregnet den samlede beskatning af primære brændsler fra kr. / GJ til kr. / ton CO2. Den nye opgørelsekalder vi implicit CO2beskatningen. Denne sats afhænger også af CO2indholdet i det enkelte brændsel.54

10

Grøn omlægning af bilbeskatningen

to alternative skyggepriser: en reduktionsskyggepris svarende til den nuværende (marginal)beskatning af brændstof for biler, som ligger omkring 1.800 kr./ton, jf. Figur 1.1 (benzin),samt en skyggepris på 2.500 kr./ton CO2, som afspejler at CO2ambitionerne på sigt må for-ventes at blive mere ambitiøse efter 2020.Implikationerne af, at reduktionsskyggeprisen udenfor ETS er meget højere end indenforETS, er, at der er en samfundsøkonomisk gevinst forbundet med at flytte transportarbejdeudenfor ETS ind under ETS, fordi omkostningen ved at reducere et ton CO2indenfor ETSer meget lavere. Dette faktum bør understøttes i et nyt afgiftsdesign, således at der gives densamfundsøkonomiske korrekte tilskyndelse til at benytte el frem for olie som drivmiddel.Som før nævnt vil dette også bidrage til opfyldelse af andre politiske målsætninger i relationtil VE, bruttoenergiforbrug og forsyningssikkerhed.

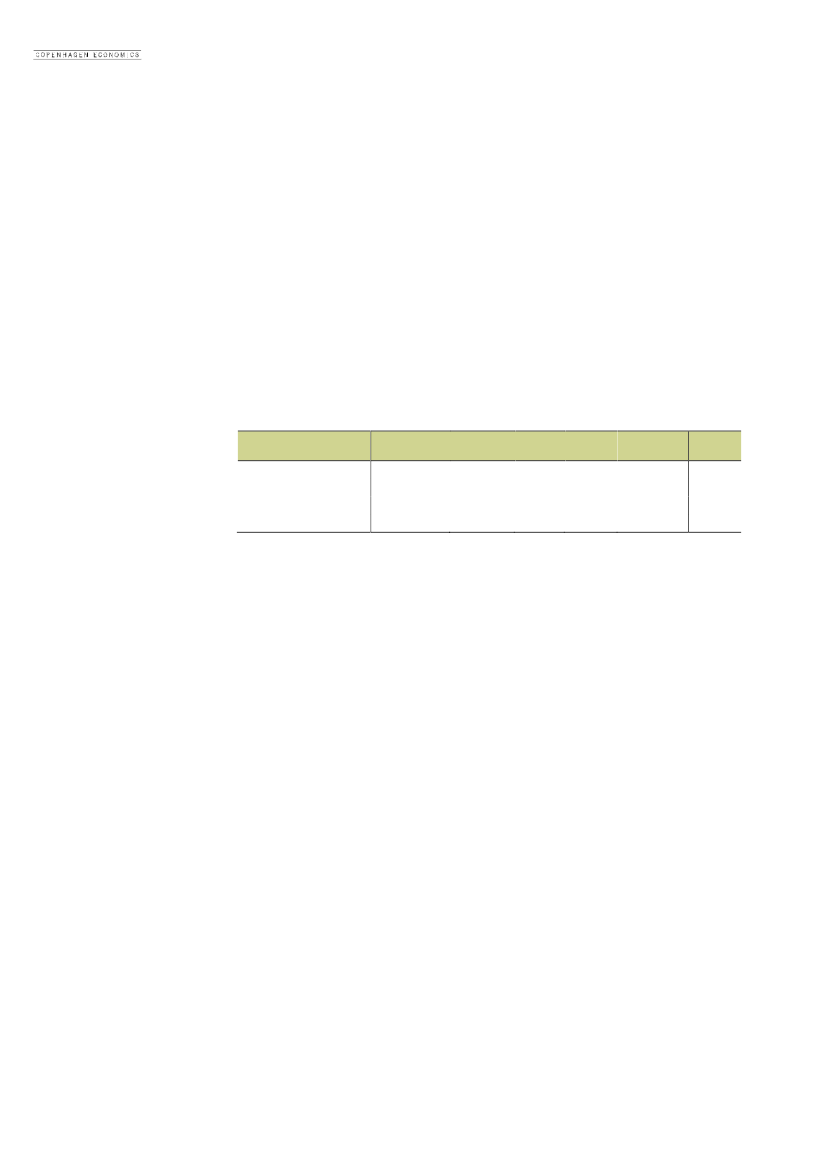

1.3. NUVÆRENDE BESKATNING ER IKKE TIDSSVARENDEEn samfundsøkonomisk effektiv håndtering af CO2udfordringen kræver et effektivt afgifts-design. Det betyder, at afgifterne skal være styrende for valg af transportmiddel og kørsels-omfang. Grundstrukturen i et effektivt design er derfor, at der bør være en præcis sammen-hæng mellem konkret afgiftsbetaling og kørsel, således at afgiftsbetalingen varierer med om-fanget og (marginal) omkostningen ved en given tur. Dette er vigtigt, fordi en meget væsent-lig del af transportsektorens negative eksterne omkostninger er lokalt betinget.Dette er ikke tilfældet for hovedelementerne i det nuværende afgiftsdesign. Omkring 75 %af det nuværende afgiftsprovenu, som genereres af personbiler, afhænger ikke af omfanget afdet faktiske kørselsniveau eller -mønster, men er fast, jf. Tabel 1.2.Tabel 1.2: Afgifter opgjort for personbiler i 2008Afgiftsprovenu, mio. kr.RegistreringsafgifterGrøn ejerafgift (vægtafgift)Afgift på ansvarsforsikringBenzinafgiftDieselafgift (anslået)TotalAndel32.67275%

Ikke styrende for valg af tur20.03110.5442.097

Styrende for valg af tur

8.8761.60810.48425%

Note: En stor del af det samlede provenu fra dieselafgift genereres af lastbiler. Vi har derfor dieselafgiften genereretaf personbiler med udgangspunkt i en antagelse om brændstofeffektivitet på 14,6 km/l og antal kørte km.årligt for dieselbiler.Kilde: www.skm.dk, www.statistikbanken.dk

Hovedproblemet er således, at den nuværende bilbeskatning ikke er effektiv i relation tilhåndteringen af omkostningerne. Der er to årsager.

11

Grøn omlægning af bilbeskatningen

For det førsteskyldes den manglende effektivitet, at udledningen af eksempelvis CO2forsa-ges afkørsel i bilogikke køb eller ejerskab af bil, og derfor bør en effektiv CO2beskatningvære så tæt koblet til beslutningen om kørsel som muligt. En typisk bilist afvejer (i princip-pet) omkostninger og gevinster relateret til en konkret tur inden en given tur køres menmedtager i dette regnestykke ikke, hvor meget bilen kostede ved købet. Det betyder, at til-skyndelsen til at reducere kørselsomfanget er for lavt, og ofte overstiger den marginale sam-fundsøkonomiske omkostning ved transport den marginale gevinst. Strammes CO2målsæt-ningerne fremadrettet, bør man derfor overveje – givet provenuneutralitet – at sænke regi-streringsafgiften til fordel for øget CO2beskatningen af brændstof på et niveau, der er højereend det nuværende på (marginalt)1.800 kr./ton.

For det andethindrer en høj registreringsafgift, at biler med gårdsdagens motorteknologi ud-skiftes i takt med at ny motorteknologi sættes i nye biler. Årsagen er, at registreringsafgiftenudskyder det tidspunkt, hvor det koster mere at reparere på den gamle bil end størrelsen afværditabet på den nye bil. Netop på det tidspunkt, hvor omkostningen ved reparationeroverstiger værditabet, vil man senest vælge at købe en ny bil, og netop fordi registreringsaf-giften øger værditabet, kan det betale sig at reparere den gamle bil i længere tid sammenlig-net med en situation, hvor biler ikke er pålagt registreringsafgift. Dog betyder brændstofef-fektivitetselementet i beregning af registreringsafgiften, at når en ny bil (endelig) anskaffes, erder et incitament til at vælge en brændstoføkonomisk bil. Dette element ”afbøder” såledesregistreringsafgiftens negative effekt på tilgangen af brændstofeffektiv teknologi. Omvendtrisikerer det progressive element i registreringsafgiften at virke som en ekstraskat på nye tek-nologier, fordi disse typisk er dyrere i udviklings-/og implementeringsfasen end kendte tek-nologier.Implikationen er, at en effektiv håndtering af de eksterne omkostninger ved bilkørsel samtopfyldelse af de energipolitiske mål vil understøttes af en omlægning af bilbeskatningen, hvorbrugen af bil i højere grad beskattes end køb og ejerskab. I bilaget til rapporten har vi uddy-bet vi hvilke principper, der bør gælde for et nyt og effektivt afgiftsdesign.

12

Grøn omlægning af bilbeskatningen

Kapitel 2

AFGIFTSDESIGN

SAMT IMPLIKATIONER FOR PROVENUOG KONKRETE BILER

I dette kapitel vil vi med udgangspunkt i principperne omkring afgiftsdesign, jf. bilag samtudfordringerne, jf. Kapitel 1, vise hvordan det konkrete afgiftsdesign hensigtsmæssigt kunnese ud. Vi har med udgangspunkt i en række konkrete kørselsafgifter og en teknologineutralog symmetrisk registreringsafgift beregnet implikationerne for skatteprovenuet samt implika-tioner for omkostninger for konkrete biler.Vi har i tilgangen holdt os indenfor den politiske virkelighed, som konkret er udmøntet ikommissoriet for regeringens bilbeskatningsudvalg. Centralt i kommissoriet står, at:

.…danske bilister skal samlet set ikke betale mere for at køre i bil….. Indførelsen af dengrønne kørselsafgift skal derfor ledsages af en modsvarende nedsættelse af registreringsaf-giften….. Regeringen har som pejlemærke for det videre arbejde fastlagt, at omlægnin-gen skal give en reduktion på mindst 50 pct. af det samlede provenu fra registreringsaf-giftenhttp://www.skm.dk/publikationer/notater/7701.html

Kommissoriet udstikker således to bindinger. 1) samlet set må omlægning ikke medføre atdet koster mere at køre i bil. Vi udlægger dette som, at den samlede afgiftsbetaling ikke måstige. 2) at det samlede provenu for registreringsafgiften mindst skal reduceres til det halve.Et af hovedformålene med en omlægning af bilbeskatningen er at reducere CO2udledningenfra vejtransport. Bilbeskatningsudvalget ser udbredelsen af elbilen som et løsningselementheri:

Øget udbredelse af elbiler ….vil være afgørende for, at der kan opnås væsentlige reduk-tioner i transportsektorens CO2-udledning. Men elbiler …..har også andre samfunds-mæssige fordele i forhold til støj og lokal miljøforurening….Indførelsen af grønne kør-selsafgifter vil gøre det muligt at indrette det samlede bilbeskatningssystem, så nyetransportteknologier som elbiler ……lettere kan indpasses.http://www.skm.dk/publikationer/notater/7701.html

Elbilen ses altså som afgørende for nedbringelsen af CO2fra biltrafik, og indførelse af kør-selsafgifter gør, at elbilen lettere kan indpasses. Vi tolker dette som, at det bør være elbilensfordele, jf. Boks 2.1, som gennem en mere korrekt afgiftsstruktur trækker efterspørgslen.

13

Grøn omlægning af bilbeskatningen

Boks 2.1: Oversigt over fordele ved elbiler i vejtransportenSammenlignet med traditionelle benzin- og dieseldrevne biler vil det være forbundet med en række fordeleat benytte elbiler.

For det førsteog vigtigste, muliggør brug af elbil at brændstofforbruget flyttes fra den ikke-kvoteomfattede sektor til den kvoteomfattede sektor (ETS). Elproduktion er omfattet af ETS. Pointen idette knytter sig primært til forskelle i reduktionsomkostninger mellem de to sektorer. Omkostningen vedat nedbringe udledningen af CO2er langt billigere indenfor ETS end udenfor. Det betyder, at hver gang etton CO2flyttes fra transport til ETS, er det forbundet med en CO2relateret omkostning svarende til kvote-prisen på ca. 2-300 kr. per ton. Skal det samme ton reduceres internt i transportsektoren vil det formentligkoste mindst 1.800 kr.

For det andetvil elbiler ”flytte” CO2udfordringen fra at være en dansk udfordring til at være et europæiskanliggende. Danmark har en selvstændig målsætning på CO2uden for kvotesektoren, og i et isoleret danskperspektiv er det en fordel at flytte forbrug udenfor ETS ind under ETS, da Danmark bliver målt på målsæt-ningen udenfor ETS. Elbiler muliggør derfor reduktion i transportsektorens CO2-udledning, samtidig med atDanmark fortsat kan opretholde det nødvendige trafikarbejde.

For det tredjeunderstøtter elbiler det energipolitiske mål om 10 % VE i transportsektoren. Jævnfør eldekla-ration udarbejdet af Energinet.dk udgør VE omkring 30 % af dansk elforbrug i 2008. Denne andel forventesat stige til 50-60 % frem mod 2020. Derfor vil en kørt kilometer i elbil være baseret på mindst 30 % VE,hvor en kilometer kørt med traditionel forbrændingsmotor højst er baseret på 5,75 % (jf. kravet om i blan-ding af bio i benzin/diesel).

For det fjerdeunderstøtter elbiler ønsket om strategisk forsyningssikkerhed. I modsætning til det nuvæ-rende energiinput i transportsektoren er energiinputtet i elsektoren langt mere heterogent og derfor langtmindre sårbart overfor brug af energi som internationalt politisk magtmiddel. El produceres lokalt; el pro-duceres på kul og el produceres på VE, hvilket gør el til en meget sikker energikilde.

For det femtevil flere elbiler i byerne have en gavnlig virkning på lokalmiljøet, da elbiler ikke forurener lo-kalt og støjer langt mindre end traditionelle biler. Elbilens forurening foregår centralt på kraftværker (Ellerslet ikke hvis møller har produceret strømmen). Udover mindre lokal forurening er det samtidig forbundetmed færre omkostninger at filtrere røg fra kraftværker end decentralt fra mange biler. Elbilens motor larmerikke, og derfor er elbilen særligt velegnet i tæt befolkede områder, hvor støjomkostningen er høj.

For det sjettekan elbiler bidrage til at balancere elsystemet. Med forventet højere andel af vindstrøm iDanmark fremadrettet vil behovet for at udbalancere vindprognosefejl stige. Prognosefejl håndteres i dagprimært på produktionssiden ved at regulere kraftværkerne op og ned, men kan fremadrettet også håndte-res på forbrugssiden. Elbiler kan således absorbere vindstrøm, hvis det blæser mere end prognosticeret ogaflade, hvis det blæser mindre end prognosticeret. Forudsætningen er, at elbiler kan deltage i regulerings-kraftmarkedet på lige fod med andet forbrug (fx elpatroner), andre kraftværker samt import / eksport.

Kilde: Copenhagen Economics

Vores forslag til omlægning af bilbeskatningen følger følgende struktur:•Reduktion af registreringsafgift til 50 % af det nuværende niveau. Vi har regnetskønsmæssigt på to modeller for omlægning af registreringsafgiften.oModel 1hvor afgiften sænkes fra 105/180 % til 53/94 % med fastholdelseaf samme progressivitet som nu (”knæk” ved 79.000 kr.), men ændring afdet nuværende fradrag/tillæg på -4.000/+1.000 kr. pr. km/l bilen kørerover/under 16 km/l (benzin) til -2.000/+2.000oModel 2hvor den nuværende præmieringsordning for brændstofeffektivebiler styrkes, så der bliver symmetri på 4.000 kr. fradrag/tillæg over/under16 km/l og en afgift på 66 % beregnet af bilens grundpris inklusive momsop til 250.000 (nyt ”knækpunkt”). For den del af bilprisen som liggerherover beregnes der 130 % afgift af.

14

Grøn omlægning af bilbeskatningen

•

•

Fastholdelse af brændstofbeskatningen på det nuværende niveau, idet grænsehandelforhindrer en forøgelse i brændstofbeskatningen i at modsvare CO2skyggepriserudenfor kvotesektoren på over 1.800 kr./ton.Indførsel af kørselsafgifter efter principperne, jf. bilag, hvor hovedprincippet er atkørselsafgifter fastsættes som såkaldte omkostningsægte kørselsafgifter. Det betyder,at kørselsafgifterne sigter på at afspejle de eksterne omkostninger som bilkørselmedfører og ikke sigter på et bestemt afgiftsprovenu.

Vores forslag til konkrete satser i de to nye modeller for omlægning af registreringsafgiften,er fastsat med udgangspunkt i et bestemt knækpunkt for beregning af højere sats, samt måletder hedder en halvering af det nuværende provenu fra registreringsafgiften. Forskellen til dennuværende model 105 / 180 % model er, at de to nye modeller reducerer prisen på køb afbil, idet begge modeller opererer med lavere satser uanset grundprisen på en bil, jf. Figur 2.1.(afgiftsbetaling lægges i stedet på kørselsafgifter). Forskellen mellem de to forslag til nye mo-deller er, at der opereres med to forskellige knæk og derfor to forskellige sæt af satser. Det be-tyder, at biler som er dyre – ikke fordi bilen har stor motor – men på grund af ny og dyrteknologi, ikke bliver særskilt belastet indtil 250.000 kr. i model 2. Omvendt sikrer model 2sammenlignet med model 1, at meget dyre, store og energiforbrugende biler (eksempelvisUV) bliver belastet med en høj sats på 130 % af prisen over 250.000, jf. Figur 2.1.Figur 2.1 Profiler for beregning af registreringsafgift ved nuværende og to nye modeller.Registreringsafgift%180 %130 %105 %93 %66 %54 %

79.000

250.000

Grundpris på bilinklusive moms, kr.

Nuværende registeringsafgift, satser 105 / 180 % med “knæk” 79.000 kr.Nu model 1 , satser 54 / 93 % med “knæk” 79.000 kr.Ny model 2, satser 66 / 130 % med “knæk” 250.000 kr.Note: Tillæg/fradrag for brændstofeffektivitet på +2.000/-2.000 (model 1) og +4.000/-4.000 (model 2) er ikkemedtaget i figurenKilde: Copenhagen Economics

15

Grøn omlægning af bilbeskatningen

2.1. AFGIFTSSATSER OG IMPLIKATIONER FOR KONKRETE BILERDet nye afgiftsdesign består som det nuværende forsat af en variabel og en fast del. De vari-able afgifter sættes således, at de modsvarer de samfundsøkonomiske omkostninger relaterettil de enkelte bilers eksterne omkostningselementer, jf. begrebet omkostningsægte afgifter.De variable afgifter i vores forslag består overordnet af to elementer:••En brændstofafgift, som ikke ændres i forhold til nu – pålægges ved køb af brænd-stof, afregnet som kr. per energienhedEn kørselsafgift, hvor der betales for den tilbagelagte afstand, opgjort som kr. pr.km. Kørselsafgiften er sammensat, således at den afspejler de lokale eksterne om-kostninger og den del af CO2skyggeprisen, som ikke er indeholdt i brændstofafgif-ten.

CO2Håndtering af CO2gøres med udgangspunkt i to relevante skyggepriser på henholdsvis1.800 og 2.500 kr./ton CO2for trafikarbejde udenfor den kvoteomfattede sektor. Dette fo-reslås håndteret dels ved den nuværende brændstofafgift, dels ved et CO2element i kørselsaf-giften. Af hensyn til grænsehandlen foreslår vi, at fastholde brændstofafgifterne på det nuvæ-rende niveau, svarende til en implicit CO2beskatning af diesel på 1.200 kr./ton CO2og forbenzin på 1.800 kr./ton CO2. Det der ”mangler” for, at bilisterne oplever en skyggepris påhenholdsvis 1.800 og 2.500 kr./ton, foreslår vi at lægge på kørselsafgiften. CO2-indspillet ikørselsafgiften for en konkret bil kan i praksis foregå med udgangspunkt i det producentan-givne forbrugstal. Sammenlignet med en fælles sats for alle biler sikrer det, at bilens CO2be-taling (nogenlunde) varierer med brændstofforbruget. Sammenlignet med en brændstofafgifter ulempen ved denne metode, at bilisterne ikke beskattes en til en i forhold til faktisk CO2udledning, og dermed bliver særligt brændstofforbrugende kørsel ikke straffet. En egentligkorrekt brændstofafgift forudsætter, at den indføres i hele EU.Elproduktion er en del af den kvoteomfattede sektor, og derfor foregår håndteringen af CO2-målopfyldelsen herigennem. Omkostningerne ved at opfylde målene indenfor kvotesektorener direkte værdisat via CO2-kvoteprisen. Kvotesektorens CO2-målopfyldelsesomkostningererer således – via kvoteprisen – et indbygget omkostningselement i elprisen. Derfor kan CO2-målopfyldelse ikke være en meningsfuld begrundelse for at beskatte ”brændstoffet” til elbi-len. For at sikre en omkostningseffektiv målopfyldelse i den ikke-kvoteomfattede sektor fore-slår vi derfor, at elbilen fritages for elafgift. Da det i praksis vil være besværligt at adskille denel, som går til elbilen fra den el, som går til andet forbrug, foreslår vi, at afgiftsfritagelse til eli transportsektoren gennemføres som et nedslag i kørselsafgiften for elbiler.

Lokale eksterne omkostningerDe lokale eksterne omkostninger, som udgør den resterende del af de eksterne omkostnin-ger, håndteres gennem en kørselsafgift pr. kørt km. Vi har beregnet kørselsafgifterne medudgangspunkt i de såkaldte transportøkonomiske enhedspriser udarbejdet af DTU og CO-WI for Transportministeriet fra august 2009. Disse priser er et estimat for den samfunds-

16

Grøn omlægning af bilbeskatningen

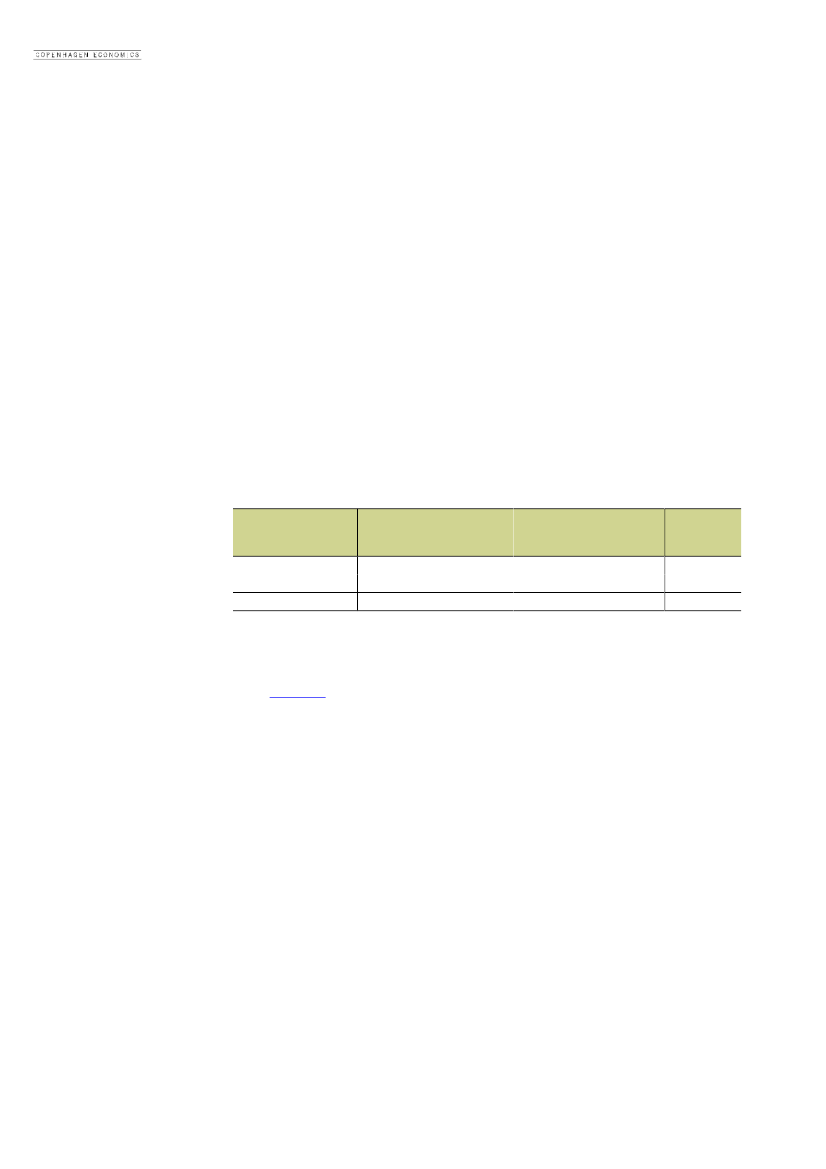

økonomiske omkostning ved emissioner opgjort i kr./kg. og for ulykker, trængsel, slidtage ogstøj opgjort som kr./km. I relation til støj har DTU taget udgangspunkt i vores beregningeraf støjomkostningen, som i Copenhagen Economics (2008) er oversat til en enhedsomkost-ning i kr./km. De enkelte elementer af eksterne omkostninger konverteres alle til en enheds-omkostning pr. km. Denne enhedsomkostning vil således blive pålignet den enkelte bil somen pris pr. km. – altså kørselsomkostningen. For en gennemsnitlig bil vil den del af kørsels-omkostningerne, som lokale eksterne omkostninger bidrager med, ligge mellem 55 og 64 ørepr. km – afhængigt af drivmiddel, jf. Tabel 2.1.Tabel 2.1: Lokale eksterne omkostninger i kørselsafgiften, kr./km.BilBenzinDieselElektricitetHybrid

Luftforurening0,030,050,010,02

Støj0,140,140,090,12

Uheld0,150,150,150,15

Trængsel Infrastruktur0,290,290,290,290,010,010,010,01

I alt0,620,640,550,59

Note: Da hybridbilen både indeholder en benzin og elmotor, vil den eksterne påvirkning afhænge af hvilken motorsom konkret benyttes. I vores beregninger antager vi at de eksterne omkostningselementer er et gennemsnit af ben-zin- og den rene elbil. 2009 priser.Kilde: DTU (2009A)

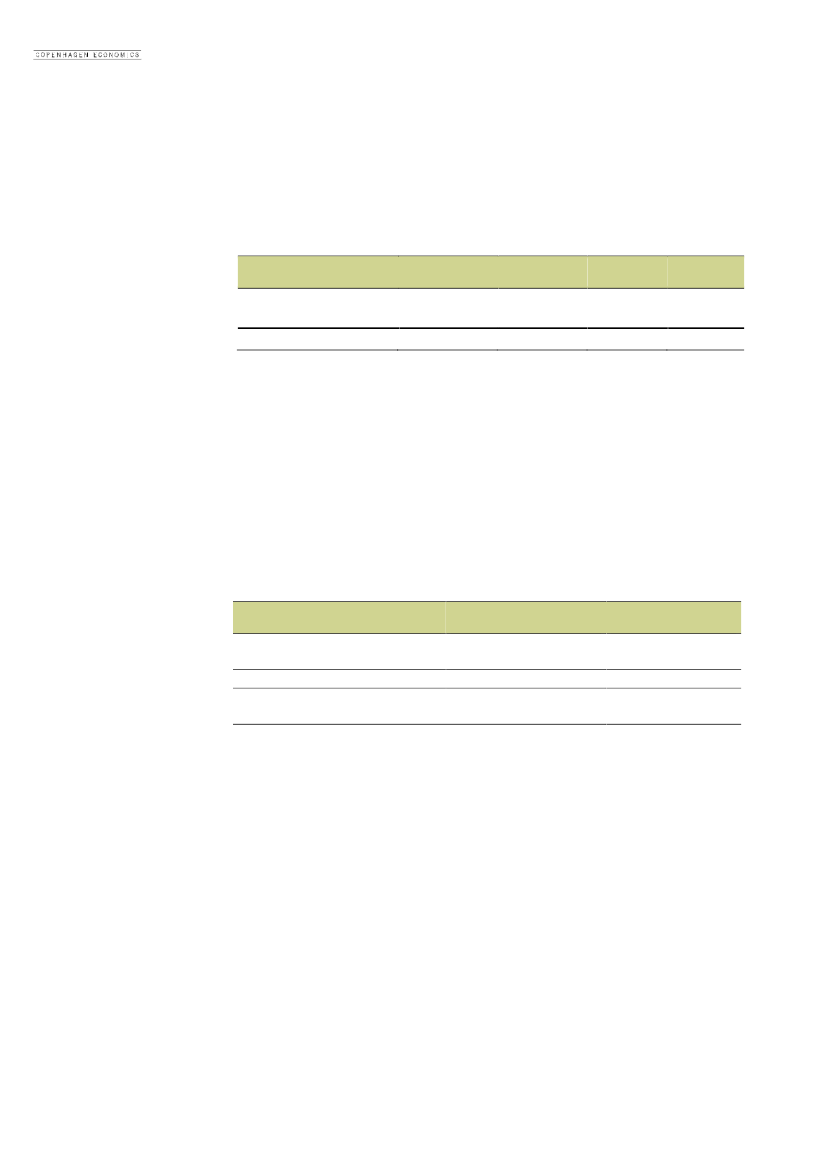

Den samlede kørselsafgiftVores forslag til nyt design for kørselsafgifter indebærer, at den del af CO2skyggeprisen(uden for den kvoteomfattede sektor), der overstiger de nuværende brændstofafgifter, læggespå kørselsafgiften (grænsehandelsproblemet). Summen af dette CO2element og de lokaleeksterne omkostninger udgør den samlede kørselsafgift for en bil.Jævnfør ovenfor har vi gennemregnet med to skyggepriser på CO2, hhv. 1.800 og 2.500kr./ton CO2. Med den lave skyggepris vil en gennemsnitlig benzin- og dieselbil betale ensamlet kørselsafgift på henholdsvis 62 og 73 øre pr. km., jf. Tabel 2.2. Med en skyggepris på1.800 kr./ton, vil benzinbilen vil ikke blive pålignet et CO2element i kørselsafgiften, da dennuværende afgift på benzin allerede modsvarer denne skyggepris. Omvendt ”mangler” nogetaf skyggeprisen for dieselbilen, hvorfor dieselbilen skal betale yderligere 9 øre pr. km. Elbilenskal som udgangspunkt fortsat betale en kørselsafgift på 55 øre pr. km. Hertil vil elbilenskulle betale omtrent 12 øre pr. km. i elafgift. Men netop fordi elbilen bør have elafgiften re-funderet, foreslår vi, at den praktiske håndtering foregår gennem et nedslag på 12 øre pr. kmsom kompensation for betaling af elafgift, jf. Tabel 2.2. Da produktion af el er en del af denkvoteomfattede sektor, er CO2allerede ”håndteret” gennem elprisen, hvorfor vores forslagindebærer at elbilen ikke – de facto – betaler elafgift. Samlet set vil elbilen derfor betale 43øre pr. km., jf. Tabel 2.2.

17

Grøn omlægning af bilbeskatningen

Tabel 2.2: Kørselsafgiften med alle elementer inkluderet, 1.800 kr./ton CO2BilKr. / kmBenzinDieselElHybrid

Lokale eksterne omk.(1)0,620,640,550,59

Brændstofafgift i kør-selsafgiften (CO2)(2)00,0900

Nedslag i kørselsafgiftfor elafgifter for elbil(3)00-0,12-0,06

I alt kørselsafgift(1)+(2)+(3)0,620,730,430,53

Note: Vi har i håndteringen af CO2 taget højde for, at energieffektiviteten for alle tre biltyper i 2020 må forventesat være forbedret. Da afgiften på benzin svarer til CO2 skyggeprisen på 1.800, vil en benzinbil med dennepris ikke få et CO2 element i kørselsafgiften. Da hybridbilen både indeholder en benzin og elmotor, vil deneksterne påvirkning afhænge af hvilken motor som konkret benyttes. I vores beregninger antager vi at deeksterne omkostningselementer er et gennemsnit af benzin- og den rene elbil. 2009 priser.Kilde: DTU (2009A), Copenhagen Economics, Tabel 2.1, Tabel 2.15.

Regnes der med en højere CO2skyggepris på 2.500 kr./ton udenfor den kvoteomfattede sek-tor, vil CO2tillægget i kørselsafgiften øges for benzin- og dieselbiler. Det medfører, at densamlede kørselsafgift øges til henholdsvis 74 og 84 øre pr. km for den gennemsnitlige ben-zin- og dieselbil, jf. Tabel 2.3. Afgiften for elbiler ændres ikke, da ændringen i skyggeprisenpå CO2kun gælder for det ikke-kvoteomfattede energiforbrug. Elbilen har fortsat nedslag på12 øre/km, nemlig svarende til elafgiften per kilometer, idet elbilen jo betaler CO2-kvotepris- svarende til reduktionsomkostningerne i kvotesektoren - og dermed ændres CO2prisen ik-ke for elbilen ved ændret skyggepris udenfor kvotesektoren.Tabel 2.3: Kørselsafgiften med alle elementer inkluderet, 2.500 kr./ton CO2BilKr./kmBenzinDieselElHybrid

Lokale eksterne omk.(1)0,620,640,550,59

Brændstofafgift i kør-selsafgiften (CO2)(2)0,120,2000,06

Nedslag i kørselsafgiftfor elafgifter for elbil(3)

I alt kørselsafgift(1)+(2)+(3)0,740,84

-0,12-0,06

0,430,59

Note: Vi har i håndteringen af CO2 taget højde for, at energieffektiviteten for alle tre biltyper i 2020 må forventesat være forbedret. Da hybridbilen både indeholder en benzin og elmotor, vil den eksterne påvirkning afhæn-ge af hvilken motor som konkret benyttes. I vores beregninger antager vi at de eksterne omkostningselemen-ter er et gennemsnit af benzin- og den rene elbil. 2009 priser. 2009 priser.Kilde: DTU (2009A), Copenhagen Economics, Tabel 2.1, Tabel 2.15.

Betydning for konkrete bilerOvenstående variable omkostninger afspejler prisen for en gennemsnitlig bil og uden hen-syntagen til, at kørselsomkostningen vil variere på dimensionerne land/by og dag/nat. Vi harberegnet betydningen af et nyt afgiftsdesign ved at efterprøve designet på tre konkrete per-sonbiler, en med benzinmotor, en elbil og en med kombineret benzin- og elmotor. De valgtebiler repræsenterer et udvalg af nye biler i den danske bilpark, jf. Tabel 2.4.

18

Grøn omlægning af bilbeskatningen

Tabel 2.4: Tre udvalgte billige og energieffektive bilerNavn og modelCitroën C1 1.0i SXCitroën C1 EV´ie, - 5 døre 14 kwh/100 kmToyota Plug-in Hybrid

DrivmiddelBenzinElEl/Benzin

Kilde: Copenhagen Economics

Inddragelse af konkret geografi og konkrete biler viser, at ovenstående gennemsnitsberegnin-ger undervurderer gevinsten af en elbil, som kører i København. Det skyldes, at ”støjprisen”er særlig høj i København, hvorfor den relative støjpris for en elbil er særlig lav, jf. Tabel 2.5.Tabel 2.5: Støjomkostningen for tre områder og tre biltyper, kr. kmOmrådeKøbenhavn (30 km/t)Andre store byer (50 km/t)Landlige områder (80 km/t)

Benzin (og diesel)bil0,390,240,01

Elbil0,070,110,01

Hybridbil0,230,180,01

Note: Støjomkostningen for en elbil er højere i ”byer” end i ”København”. Årsagen er, at dækstøjen vejer højere i”byer” end ”København”, da hastigheden er højere i ”byer”. Da motorstøj ikke er relevant for en elbil, vilstøjomkostningen i København være lavere for en elbil, dette til trods, at omkostningen per ”enhed støj” erhøjere i København. Hybrid er gennemsnit af el og benzinbil.Kilde: Copenhagen Economics (2008), tabel 0.3, side 32.

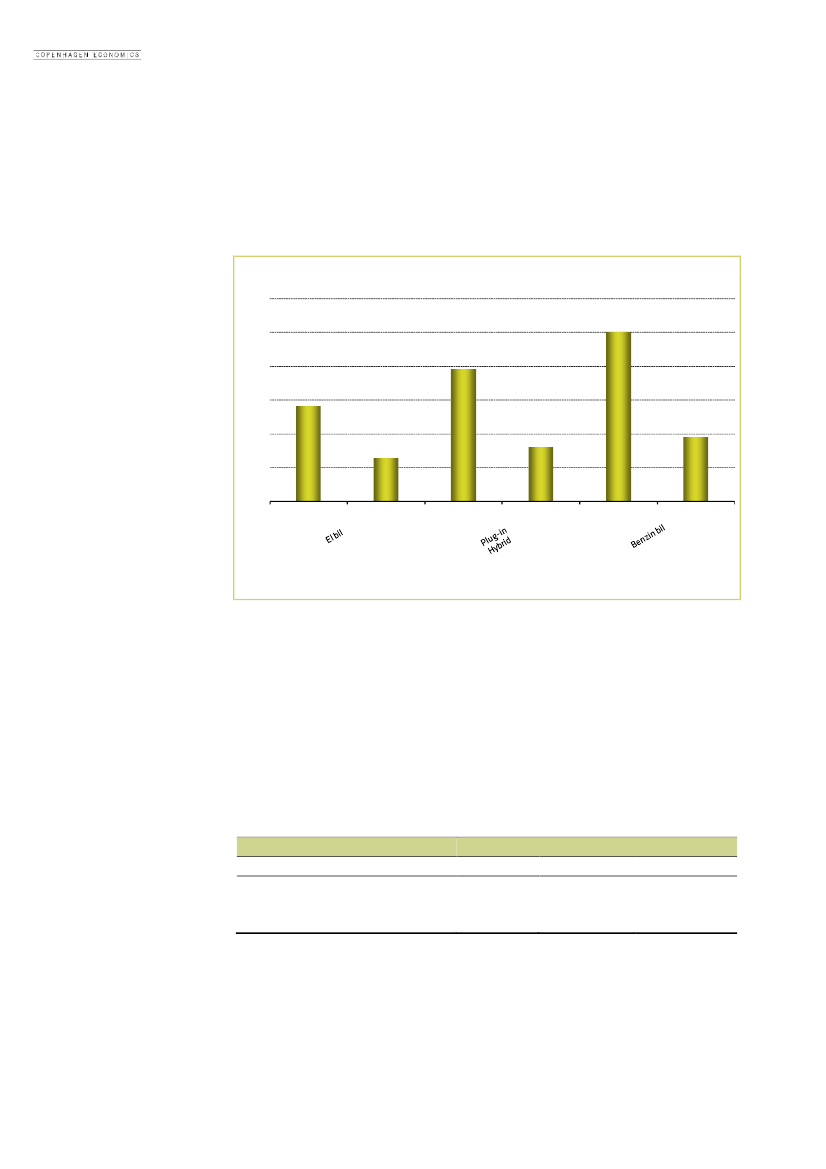

Den lave støjpris (kombineret med at elbilens begrænsede rækkevidde formentlig ikke er ensærlig barriere hvis kørsel består af kortere byture) betyder, at elbilen har et potentiale som enmulig nummer to bil i hovedstadsområdet. Vi har derfor beregnet de variable afgifter for detre udvalgte biler ved kørsel i henholdsvis København og på landet. I København vil en Ci-troën C1 elbil kun betale 0,5 kr./km mod 1 kr./km for elbilens nærmeste substitut, CitroënC1 benzinbil, jf. Figur 2.2. Hybridbilen placerer sig naturligvis herimellem. Figuren viser så-ledes, at det er dimensionen el - forbrændingsmotor, som medfører forskellen, idet biler medbenzinmotor betaler nævneværdigt mere i kørselsafgift i København end en Citroën C1 elbil.

19

Grøn omlægning af bilbeskatningen

Figur 2.2: Kørselsafgift for tre biltyper i København og på landetKm-omkostninger ved kørsel i København og på landet

Kr. / Km.1,20

1,00

0,80

0,60

0,40

0,20

0,00KøbenhavnLandKøbenhavnLandKøbenhavnLand

Note: El og benzin bil er baseret på en Citroën C1, Hybrid på Toyota Hybrid Plug-in. Beregningerne tager ud-gangspunkt i en CO2skyggepris på 1.800 kr./TonKilde: DTU (2009A), Copenhagen Economics

Forudsætningen for at trafikanterne rent faktisk udnytter, at elbilen er billigere i kørsel endbiler med forbrændingsmotor, er at de køber bilen. En bilkøber vil både medtage den for-ventede samlede (årlige) omkostning til variable omkostninger og købsprisen, når vedkom-mende står overfor køb af ny bil. Med udgangspunkt i en antagelse om at der køres 17.000km årligt, har vi beregnet den samlede betaling af kørselsafgifter. Beregningen af den årligebetaling for kørsel understreger, at elbilens fordel er i København, idet de samlede kørselsaf-gifter for Citroën C1 elbil kun er godt det halve af en Citroën C1 benzinbil, jf. Tabel 2.6.Tabel 2.6: Anslået betaling i kr. / år for kørselsafgifterBilerKøbenhavnCitroën C1 EV´ieToyota Plug-in, hybridCitroën C1 1.0i SX , benzin9.44014.25616.971

KørselsafgiftBy10.47713.53014.482Land4.2156.3526.387

Note: Vi antager en årlig kørsel på 17.000 km. Kørselsafgiften for en elbil vil være højere i “byer” end “Køben-havn”. Årsagen er at støjlelementet i kørselsafgiften for elbiler er højere i “byer” end i “København”, fordidækstøjen vejer tungere i “byer”, da elbilen antages at køre hurtigere i “byer” og dækstøjen er det væsentlig-ste støjgenerator for en elbil..Kilde: Copenhagen Economics, Figur 2.2.

Vi har dernæst beregnet købsprisen på de tre biler, og til sammenligning har vi inddragetyderligere fem biler. Beregningen af købspris på biler tager udgangspunkt i følgende:

20

Grøn omlægning af bilbeskatningen

•

••

••

Vi har anvendt de to nye modeller til beregning af en reduceret registreringsafgiftenfra de nuværende 105/180 %, jf. beskrivelse af modeller ovenfor. Begge modellermedfører en halvering af det nuværende provenu fra registreringsafgiften på 20 mia.årligt.En Citroën C1 elbil indgår her med en ækvivalent brændstofeffektivitet på 68 kmper liter benzin, hvor samme tal er 40 for hybridbilen.Givet at systemet til at måle og opkræve kørselsafgifter ikke er på plads, har vi valgtat konvertere den forventede samlede kørselsafgift over 10 år til en engangsbetalingsom lægges up front ved køb af bil. Denne betaling kan alternativt lægges som en½-årlig betaling i lighed med ejerafgiften.Vi har medtaget i alt otte biler for at vise effekten på et bredere udsnit af bilparkenDer er for kørselsafgiften forudsat en CO2-skyggepris på 1.800 kr./tons

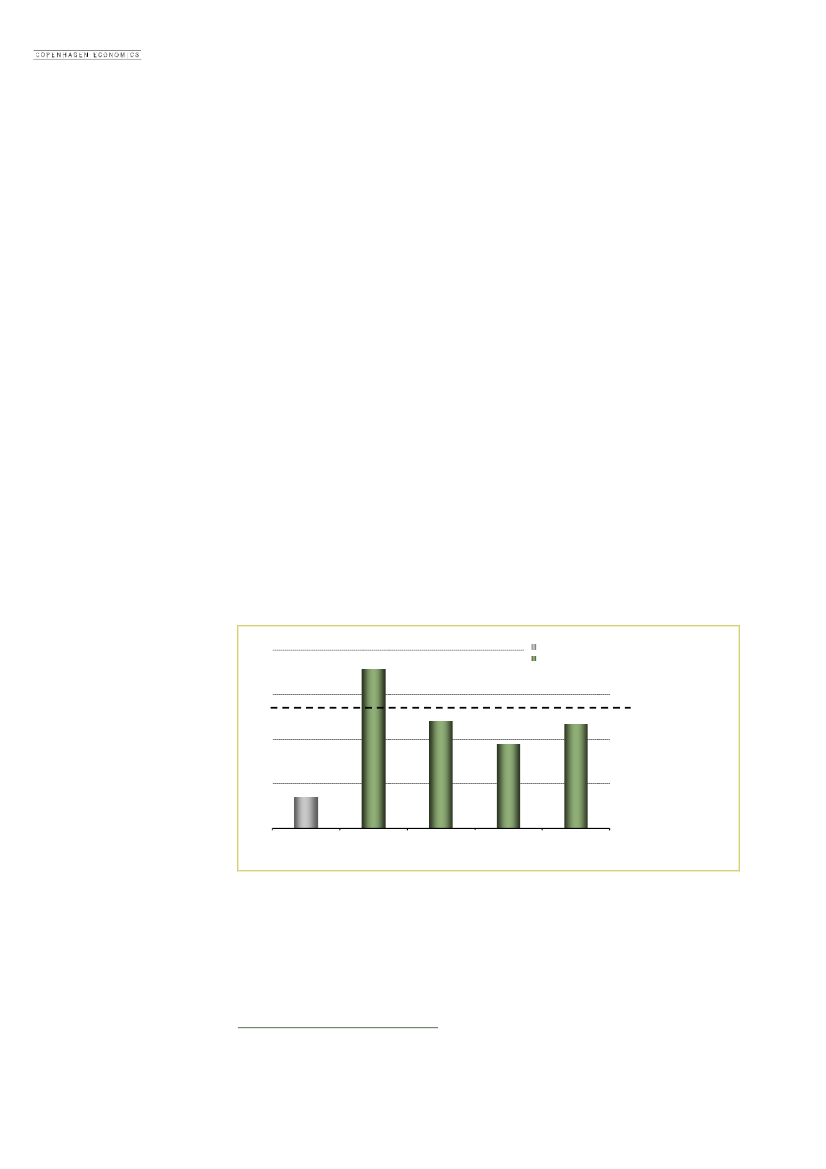

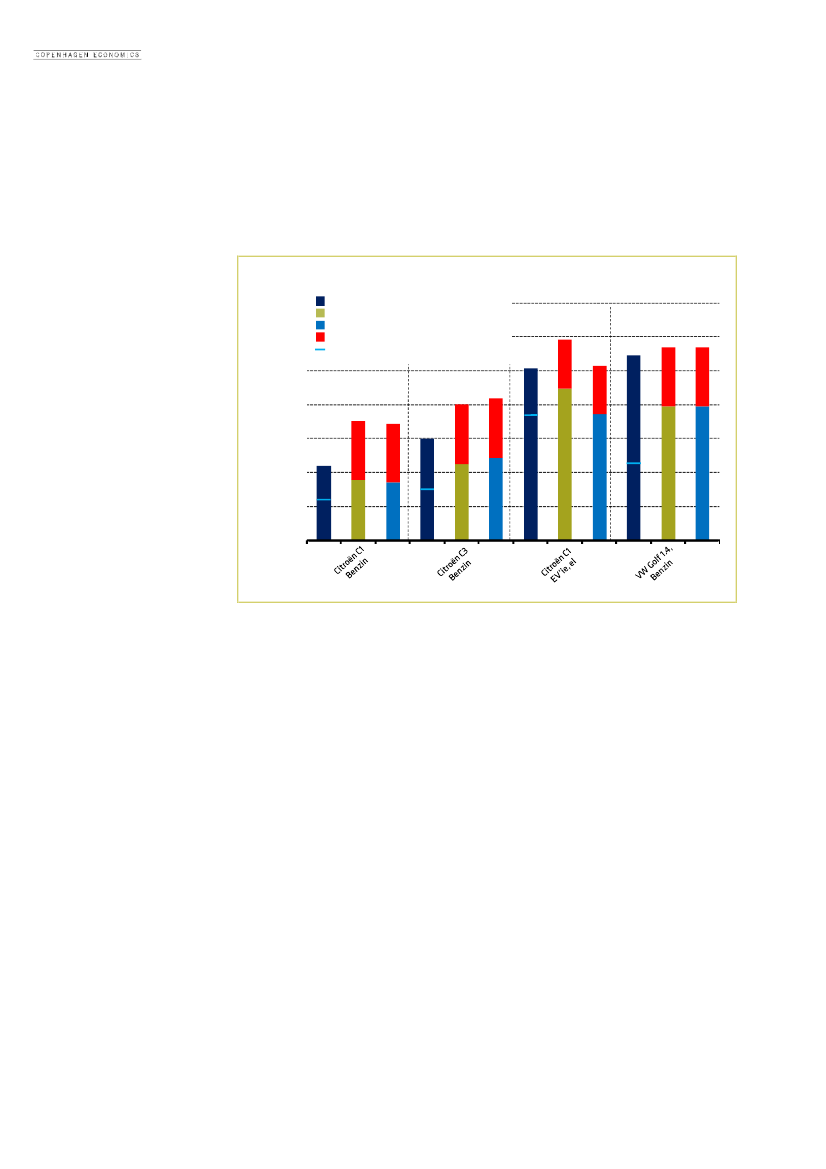

Overordnet set vil de to nye modeller til beregning af registreringsafgift betyde, at biler bliverbilligere at købe. Det skyldes naturligvis, at registreringsafgiften nedsættes. Med den nuvæ-rende bilpark vil det tilnærmelsesvis betyde samme købspris på biler med både model 1 og 2.Forskellen på model 1 og model 2 er imidlertid, at særligt energieffektive biler vil blive be-gunstiget i model 2, dels fordi det nuværende ”knæk” i købsprisen på 79.000 kr. øges til250.000 kr., dels fordi energieffektiviseringsrabatten er dobbelt så stor i model 2. Særligstenergieffektive biler indeholder ny teknologi, og ny teknologi er dyrt. Derfor medfører dennuværende registreringsafgift og model 1 knækpunktet på ”kun” 79.000 kr. forøget registre-ringsafgiftssatser på bilens pris over dette ”knæk”. ”Knækket” er selvfølgelig tiltænkt dyre bi-ler med store motorer, men har den negative virkning, at det også har betydning for biler,hvor den høje pris ikke skyldes stor motor, men ny og dyrere teknologi. El- og hybridbilen eret eksempel herpå. Med model 2 vil elbilens pris blive markant lavere sammenlignet medmodel 1, hvilket skyldes forhøjelsen af progressionen kombineret med en større præmie forelbilernes høje energieffektivitet. For konventionelle biler forholder det sig modsat, jf. Figur2.3. I Figur 2.3 ses, at for alle konventionelle biler er den blå stolpe højere end den grønne.Det skal bemærkes, at C1-elbilen er en ombygget version, som derfor er relativ dyr, hvilketsammen med batteriet er en medvirkende grund til at elbilerne på kort sigt ikke er konkur-rencedygtige med en tilsvarende benzinbil, selv ikke med fuld afgiftsfritagelse.

21

Grøn omlægning af bilbeskatningen

Figur 2.3: Nuværende og nye priser på fire mindre bilerPris, 1.000 kr.

350300250200150100500

Nuværendeafgiftssystem54 / 93 % sats og +2.000 / -2.000 kr. system66 /130 % sats og +4.000 / -4.000 kr. systemNPV af 10 års kørselsafgift ved 17.000 km. / årGrundpris på bil inklusive moms

Note: Figuren viser bilernes nuværende pris på gaden samt nye købspriser, hvor nutidsværdien af 10 års kørselsaf-gifter er konverteret til en betaling up front ved køb af bilen. Vi benyttet en diskonteringsrente på 5 %. El-bilen er for sammenligningens skyld blevet ”udstyret” med den nuværende registreringsafgift.Kilde: Citroën (2009), www.danskelbilkomite.dk og VW (2009B)

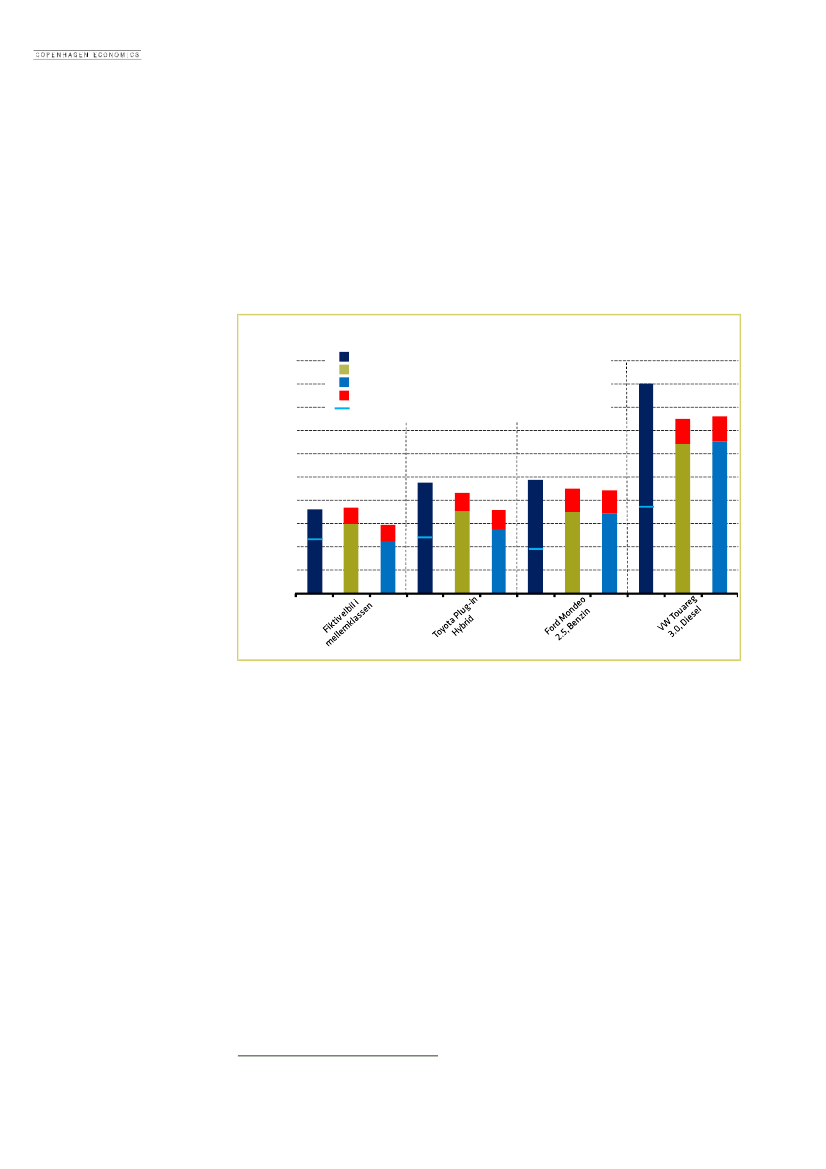

Elbilen har også en fordel i forhold til lokale eksterne omkostninger. Det betyder lavere beta-ling for kørselsafgifter for elbiler end for konventionelle biler, jf. Figur 2.3, hvor de rødestolper er lavest for elbilen. Korrekt udformet kørselsafgifter vil altså ”belønne” biler med nyteknologi, som reducerer generne i form af støj og lokalforurening for omgivelserne.Hvis nutidsværdien af 10 års kørselsafgifter tillægges i købsprisen, vil mindre biler med kon-ventionel teknologi ved omlægning til enten model 1 eller 2 blive dyrere, jf. Figur 2.3, hvorde rød/grønne og rød/blå stolper er højere end de mørkeblå. I modsætning hertil vil de størrebiler baseret på konventionel teknologi med ny model og indførsel af kørselsafgifter, få ensamlet lavere samlet pris, jf. Figur 2.4, hvor de mørkeblå stolper er de højeste.Det er naturligvis et politisk valg, hvorvidt man ønsker dette. Men det er en naturlig konse-kvens af, at de større biler som udgangspunkt er ”hårdere” ramt af 180 % satsen. Derfor vilen lineær reduktion af satserne fra 105/180 til 54/93 % medføre et større prisfald for en bil,hvor grundprisen eksempelvis er 300.000 kr. frem for en bil med en grundpris på 100.000kr. Model 2 illustrerer, hvordan man kan ”begrænse dette prisfald”, uden at det får utilsigte-de sidevirkninger for små biler med dyr brændstofeffektiv teknologi. I model 2 hæves såledestillægget for biler med brændstofeffektivitet under 16 km/l fra +2.000 kr. pr. km/l til +4.000kr. pr. km/l, dels ved at øge registreringsafgiftssatsen fra 66 % til 130 % af bilens pris over

22

Grøn omlægning af bilbeskatningen

”knækpunktet” på 250.000 kr. Det betyder, at de blå stolper er lidt højere end de grønne, jf.Figur 2.4.Figur 2.4: Nuværende og nye priser på tre større mellemklasse biler og en luksus SUVPris, 1.000 kr.1.0009008007006005004003002001000

Nuværende afgiftssystem54 / 93 % sats og +2.000 / -2.000 kr. system66 /130 % sats og +4.000 / -4.000 kr. systemNPV af 10 års kørselsafgift ved 17.000 km. / årGrundpris på bil inklusive moms

Kilde: Copenhagen Economics, Toyota (2009), Dansk Energi (2010), Ford (2009) og VW (2009)

Prisfaldet for de store og dyre biler kan naturligvis begrænses ved en yderligere stramning afprogressionen, dvs. en højere progressionssats end 130 %.

2.2. AFGIFTSPROVENUET VIL STIGE MED NY AFGIFTSSTRUKTURDet er en politisk rammebetingelse, at forslaget til ny bilbeskatning ikke må øge det samledeskatteprovenu fra biltrafikken. For at belyse effekten på det samlede skatteprovenu, har viderfor gennemført en beregning af den mulige effekt af omlægning. Følgende forhold dannergrundlag for beregningerne:••Registreringsafgiften reduceres til omtrent 50 % af det nuværende niveauVi har medtaget dynamiske effekter af lavere købspris (lavere registreringsafgift),men højere kørselsomkostninger (højere variable afgifter). Vi har benyttes elasticite-ter fra Cowi (2007A)6Kørsels- og brændstofafgifter skal afspejle de eksterne omkostninger ved biltrafikUændret ejerafgift

••

6

Se bilag for detaljer om de benyttede elasticiteter.

23

Grøn omlægning af bilbeskatningen

Vi beregner provenuet med udgangspunkt i 2020. Vi har medtaget, at antallet af elbiler for-mentlig vil forøges frem mod 2020. Til bestemmelse af antallet af elbiler i 2020 har vi - efteraftale med Dansk Energi - benyttet DTU’s såkaldte minibilvalgsmodel til at estimere denneudvikling, jf. Boks 2.2.Boks 2.2: Beskrivelse af beregninger af antal elbiler i DTU minibilvalgsmodelAntallet af elbiler i 2020 beregnes ud fra bilvalgsmodel fra DTU(2009B). Givet en langt række karakteristikafor biler anslår modellen en fordeling af typer af biler. Den totale bilpark fra 2010 til 2020 er givet eksogent.Der antages en samlet bilpark på 2,4 mio. biler i 2020. Modellen beregner at der i 2020 vil være omtrent320.000 elbiler i den danske bilpark.Fordelingen af bilparken beregnes ud fra salget af elbiler som andel af solgte biler i hver periode. Denne for-deling afgøres af en ’logit’ model, hvor elbiler og konventionelle biler har hver deres karakteristika defineretved deres købspriser, kørselsomkostninger og fysiske egenskaber. En vigtig antagelse er, at i takt med atbatteriteknologien udvikles og gøres billigere, vil elbilens pris falde frem mod 2020.I den konkrete model virker up-front omkostningerne såsom registreringsafgifter betydeligt kraftigere endde løbende omkostninger fra kørselsafgifter samt afgifter på brændstof. Dette er en egenskab som mangemodeller om bilvalg indeholder. Det betyder særligt, at udformningen af registreringsafgiften får særlig storvægt i disse beregninger.Hoveddriveren for et øget antal elbiler i bilparken er dels at prisen (omkostningen) ved produktion af bilen(primært batteri) forventes at falde fra 185.000 kr. i 2010 til 157.000 kr. i 2020, dels at når (hvis) kørselsaf-gifter indføres, vil elbilen kun betale omkring det halve af en typisk benzin- og dieselbil, jf. Tabel 2.2 og Ta-bel 2.3. Købsprisen på en elbil skal ses i lyset af prisen på alternativer, dvs. biler med forbrændingsmotor. IDTU modellen sættes prisen på en gennemsnitlig bil med forbrændingsmotor gennem perioden 2010-20 til100.000 kr. inklusive moms, men eksklusive registreringsafgift (samlet pris med nuværende registrerings-afgift: 240.000 kr.).Vi har i beregningerne antaget, at der indføres registreringsafgift på elbiler i 2015, svarende til vores model2 forslag, med en sats på 66 % af bilens pris inklusive moms op til 250.000 og 130 % af prisen derover. Derberegnes således registreringsafgift på elbilen efter samme model som konventionelle biler.Indtil 2015 er elbilen afgiftsfritaget, hvor konventionelle biler indtil 2015 beholder den nuværende registreringsafgift, for derefter også at blive beskattet med 66 % ved køb. Kørselsafgifter indføres ligeledes i 2015.I DTU´s model er hybridbilen ikke medtaget. I praksis kan det tænkes at bilparken i 2020 også vil inkludereet ikke uvæsentligt antal hybridbiler. Omfanget af denne type biler vil afhænge af hvorvidt infrastrukturen,med blandt andet ladestationer / batteriskift mv., er på plads. Vi antager tilnærmelsesvis fuldt udbygget”elbils-infrastruktur” i 2020, således stigende til en tilgængelighed på 90 % (se Dansk Energi 2009 for endefinition af begrebet ”tilgængelighed”).

Kilde: Copenhagen Economics, DTU (2009B).

Resultatet af beregningerne ved hjælp af DTU Minibilvalgsmodel indikerer, at der vil væreknapt 320.000 elbiler i 2020 ud af en bilpark på knapt 2.400.000 stk. svarende til 10-15 %af bilparken. Hoveddriveren i dette antal er antagelsen om, at elbilens pris vil falde til et ni-veau på linje med tilsvarende benzin biler. Uden dette prisfald vil der formentlig ikke kom-me væsentlig flere elbiler på gaden, da elbilen selv uden registreringsafgift for nærværende –jf. figur 2.3 – er dyrere end benzinbiler.Omlægningen af bilbeskatningen kan uden yderligere tiltag forventes at medføre et stortprovenuoverskud på omkring 8,7. mia. årligt i 2020, jf. Tabel 2.7. Dette provenuoverskuder især drevet af, at der indføres en ny afgift, nemlig kørselsafgiften, som generer omkring20,5 mia. årligt.

24

Grøn omlægning af bilbeskatningen

Tabel 2.7: Provenuvirkninger ved omlægning af bilafgifterne (2020)Afgifter, mia. kr.Nuværende årligt af-giftsprovenu (2008)2010,591,50041

Ændring66 / 130% registrerings-afgiftUændretUændretUændretIndføresUændret

Nyt årligt af-giftsprovenu10126120,50,550

Ændring

RegistreringsafgiftEjerafgiftBenzinafgiftDieselafgift, (kun biler)KørselsafgiftElafgift (provenu kun relateret til elbiler)Totalt

9

Note: Der er antaget 320.000 elbiler i 2020, som antages at køre 17.000 km. årligt. Provenu fra dieselafgift er be-regnet, da Skatteministeriet kun har en samlet opgørelse for alle typer af dieselbiler, herunder lastbiler. Be-regnet registreringsafgift i 2008 er 19,960mia. kr. ud fra oplyst bilsalg fra Danmarks Statistik.Kilde: www.skm.dk, COWI (2007A)

Da biler ved det nuværende beskatningsdesign er meget højt beskattet ved køb, medfører enreduktion i registreringsafgiften, at der sælges flere biler. Mersalget betyder, at bilparken for-øges med 14 procent, jf. nedenfor. Dermed vil provenuet fra ejerafgiften stige skønsmæssigtmed 1,5 mia. årligt. Provenuet fra brændstofbeskatningen vil falde trods en større bilpark.Det skyldes tre årsager:•••Forøgede variable kørselsomkostninger reducerer kørslenBilerne bliver mere brændstofeffektiveElbilerne overtager noget af kørslen

Dette provenuoverskud strider imod kommissoriet for regeringens bilbeskatningsudvalg.Derfor må man overveje yderligere tiltag for at nedbringe dette overskud. Det kan f.eks. skegennem en yderligere reduktion i registreringsafgiften eller et lavere niveau for kørselsafgif-terne. I begge tilfælde er det helt afgørende, at den grønne udformning af registrerings- ogkørselsafgiften fastholdes, således at de miljøvenlige bilersrelativefordele fastholdes. Alterna-tivt kan man overveje at reducere eller fjerne ejerafgiften.I relation til provenuoverskuddet skal det nævnes, at to effekter i vores beregninger af prove-nuet fra registreringsafgiften kan trække i hver sin retning og dermed på den ene side under-vurdere størrelsen på det forventede provenu og på den anden side overvurdere størrelsen pådet forventede provenu. I beregningen af den provenumæssige betydning af, at påligne bilensgrundpris over 250.000 kr. en sats på 130 %, har vi taget udgangspunkt i det nuværende an-tal solgte biler til denne grundpris. Vi har således ikke medtaget den dynamiske effekt af, atsænke satsen fra de nuværende 180 % til 130 % og dermed undervurderer vi provenueffek-ten på registreringsafgiften fra denne reduktion.På den anden side har vi i beregning af de satser (66/130 %), som halverer provenuet, regnetmed samme energieffektivitet som for biler solgt i 2008 (gennemsnitligt 17 km/l for benzin

25

Grøn omlægning af bilbeskatningen

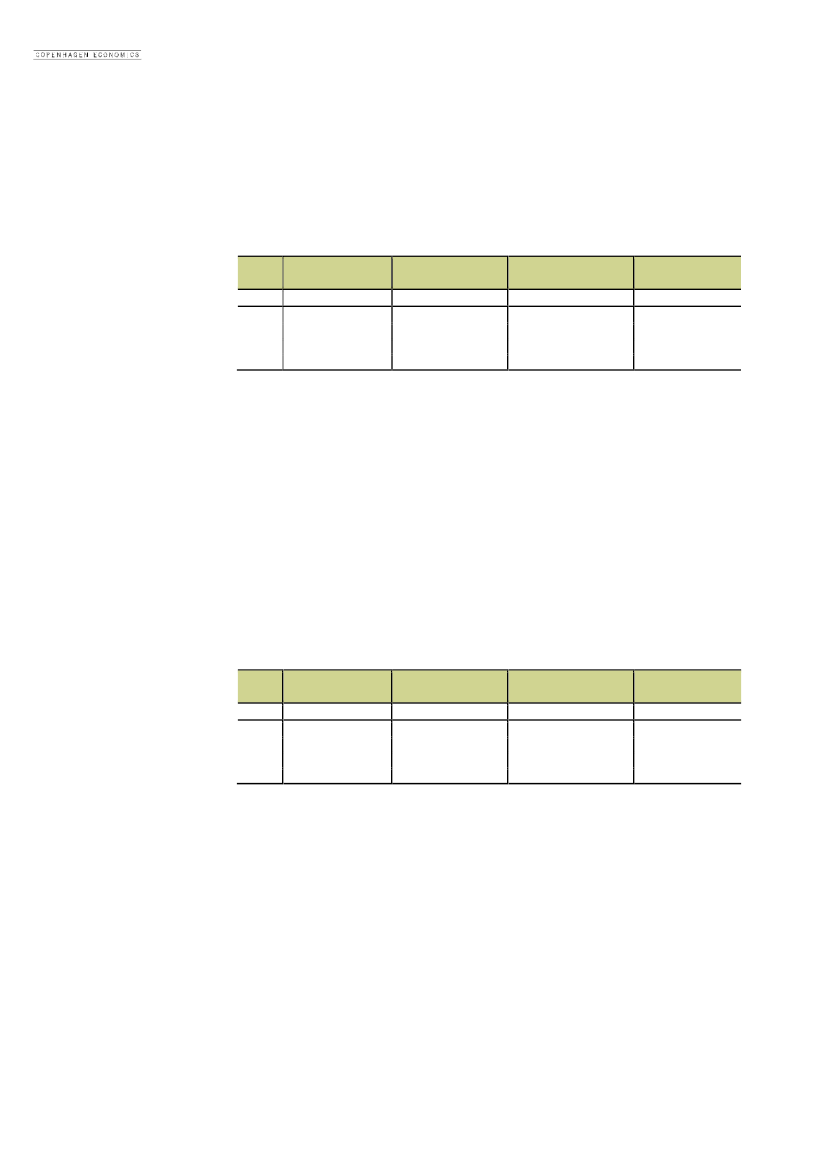

og 20 km/l for diesel). Det er formentlig en undervurdering af den gennemsnitlige energief-fektivitet i nye biler i 2020. Og endvidere kan det underminere provenuet, hvis knækpunk-tet for præmiering fastholdes på 16 og 18 km/l for henholdsvis benzin og dieselbiler. Vi harderfor belyst provenueffekten, af at flytte dette knækpunkt med 1 km/l.Ved at hæve tillægget fra +1.000 til 4.000 pr km en bil kører under knækpunktet kan detgenerere et årligt merprovenu på 400 mio. kr., jf. Tabel 2.8 Hæves ”knækpunktet” for hvor-når bilen får nedslag/tillæg i registreringsafgiften med 1 km/liter, giver dette et merprovenupå ca. 600 mio. kr. pr. km, jf. Tabel 2.8. Det symmetriske energieffektiviseringselement,hvor tillægget hæves fra +1.000 til +4.000 kr. pr km er således et effektivt instrument til atfastholde provenuet fra registreringsafgiften i takt med at bilernes energieffektivitet forbed-res.Tabel 2.8 Provenueffekt på registreringsafgift af øget krav til energieffektivitet i bilerMerprovenu,+1.000-->+4.000 kr. overknækpunkt279117396

Mio kr.BenzinbilerDieselbilerTotal årligt merprovenu, kr.

Merprovenu, 16-->17 km/l(benzin) og 18-->19 km/l (die-sel)320267587

I alt599384983

Note: I første kolonne beregnes effekten af at øge tillægget fra +1.000 kr. pr. km en bil kører under 16 km/l (ben-zin) til +4.000. Det betyder, at for hver km/l en bil kører under 16 km/l betales ekstra 3.000 kr. i registreringsafgift(18 km/l for diesel). I anden kolonne beregnes effekten af at hæve knækpunktet for tillæg/fradrag fra 16 til 17 km/l(benzin) og fra 18 til 19 km/l (diesel). For alle biler under 16 km/l (benzin) betyder det en merbetaling i tillæg på4.000 kr. For alle biler over 16 km/l medfører det et mistet fradrag på 4.000 kr.Kilde:www.skm.dk,Copenhagen Economics

2.3. NYT DESIGN VIL UNDERSTØTTE EN GRØN OMLÆGNING AF BILTRAFIKKENVi har beregnet, hvilken effekt ovenstående forslag til ny afgiftsstruktur kan tænkes at få påCO2og VE. Den samlede effekt af vores forslag vil formentlig være en mere grøn biltrafik. Ivores beregninger medfører forslaget, at bilparken vil stige med omkring 14 %, men samti-dig vil trafikarbejdet falde med 4 %, jf. Figur 2.5.

26

Grøn omlægning af bilbeskatningen

Figur 2.5: Bilparken forøges, men transportarbejdet falder (2020)Bilpark stiger med 14 %Mio. biler3,02,52,01,515

Trafikarbejdet falder med 4 %Mia. km.35302520

1,010

0,50,0Nuværende afgifterNye afgifter

50Nuværende afgifterNye afgifter

Kilde: Copenhagen Economics, DTU (2009 A og B), COWI (2007A), www.skm.dk

Årsagen til en stigning i bilparken, men reduceret trafikarbejde, er, at en reduktion af regi-streringsafgiften kombineret med indførsel af kørselsafgifter, vil gøre det billigere at købe enbil, men dyrere at køre i den.Faldet i det samlede trafikarbejde dækker over at benzin- og dieselbiler hver især vil køre 4 og1,5 mia. færre km. årligt. En stor del af dette trafikarbejde vil bliver overtaget af eldrevne-biler , svarende til 4 mia. km årligt, jf. Tabel 2.9.Tabel 2.9 Ændringer i trafikarbejde fra el-, benzin- og dieselbilerMio.Benzinbiler, kørte km.Dieselbiler, kørte km.Elbiler, kørte km.Total

Nuværende afgif-ter (2008)27.8876.827034.714

Nye afgifter(2020)23.9165.3254.06833.308

Reduktion3.9711.502- 4.0681.405

Reduktion i %1422-

Note:Kilde: Copenhagen Economics, DTU (2009 A og B), COWI (2007A), www.skm.dk

Udover faldet i det samlede trafikarbejde og indpasning af elbiler vil reducere olieforbruget,vil bedre udnyttelse af benzin og diesel i konventionelle biler, som det tredje element, bidra-ge til reduceret olieforbrug. Vores skønsmæssige beregninger indikerer, at faldet i brændstof-forbruget frem mod 2020 er op imod 850 mio. liter årligt, jf. Tabel 2.10. I mængder bidra-ger benzinbiler med det største fald, idet forbruget af benzin i udgangspunktet (2008) over-stiger forbruget af diesel. I procent vil dieselforbruget falde mest, fordi diesel i udgangspunk-tet er lavere beskattet end benzin og derfor vil ens CO2beskatning af diesel og benzin, øgebeskatningen af diesel.

27

Grøn omlægning af bilbeskatningen

Tabel 2.10 Reduktion i energiforbrug fra benzin- og dieselbilerMio.Benzin, literDiesel, liter (personbiler)brændTotal, liter brænd stof

Nuværende afgif-ter (2008)2.3284612.789

Nye afgifter(2020)1.6383011.939

Reduktion690160850

Reduktion i %303531

Note: Brændstofforbruget i 2020 er opgjort med 320.000 elbiler i bilparken. Vi har i beregningerne ikke medtagetat reallønudviklingen frem mod 2020 i sig selv kan øge efterspørgslen efter trafikarbejde og dermed brænd-stofforbrug.Kilde: Copenhagen Economics, DTU (2009 A og B), COWI (2007A), www.skm.dk

Reduktion i brændstofforbruget på 850 mio. liter årligt, svarer omtrent til det årlige forbrugi 650.000 biler. Til trods for at bilparken forøges væsentligt, og trafikarbejdet kun falder ensmule, vil omlægningen medføre, at der tages et væsentligst skridt imod nedbringelse af CO2fra vejtransport. Således indikerer vores beregninger, at CO2udledningen fra den del af vej-transport, som ikke er kvoteomfattet af ETS, vil falde med knapt 2,1 mio. tons årligt. Dettesvarer til et fald på omkring 17,5 % af CO2udledningen fra transport i forhold til udlednin-gen i 2005, jf. Tabel 2.11.Tabel 2.11 Brændstofforbrug og CO2udledning fra transport i 2005Brændstofforbrug - 2005BenzinDieselI altReduktionReduktion af transportsektorens CO2 udledning850

Mio. liter2.5002.216

CO2 udledning, 1000 tons6.0045.88711.8912.08317,5 %

Note: CO2indholdet i benzin og diesel er henholdsvis 2,4 og 2,7 kg/literKilde: Transportministeriet (2008), Nøgletal for transport 2008

Reduktionen i forbruget af benzin og diesel – og samtidig CO2udledningen kan nedbrydespå tre elementer som driver reduktionen. Mindre kørsel, indpasning af elbiler og bedrebrændstofeffektivitet. Eksempelvis vil elbiler bidrage med 38 % af den samlede reduktion ibrændstofforbruget og dermed tilsvarende reduktion i CO2udledningen, jf. Tabel 2.12. Detsvarer til en reduktion på i alt 322 mio. liter brændstof, hvor de 246 mio. liter kan henførestil en reduktion i benzinforbrug og 75 mio. liter til mindre dieselforbrug.

28

Grøn omlægning af bilbeskatningen

Tabel 2.12 Reduktion i energiforbrug og CO2fra benzin- og dieselbiler opdelt på drivere.Mio. literNyt afgiftssystem – reduceret trafikarbejdeNyt afgiftssystem – indpasning af ElbilerTeknologisk udvikling (øget brændstofeffektivitet)I alt

Benzin85246358690

Diesel267559160

I alt111322417850

1.000 Tons CO2Nyt afgiftssystem – reduceret trafikarbejdeNyt afgiftssystem – indpasning af ElbilerTeknologisk udvikling (øget brændstofeffektivitet)I alt2045928601.656692001574262747921.0172.083

Note: Med kendskab til den nuværende brændstofeffektivitet i benzin- og dieselbiler og fordelingen af trafikarbejdemellem benzin og dieselbiler, kan vi beregne effekten på brændstofforbruget af et samlet mindre trafikarbej-de fra benzin – og dieselbiler på 5,5 mia. km. årligt, jf. Tabel 2.9. Da 4 mia. af disse erstattes af elbiler, kanvi opsplitte denne reduktion på bidraget fra elbiler og en egentlig reduktion i trafikarbejdet. Dette er de toførste rækker i tabellen. Dernæst kan vi med udgangspunkt i det beregnede trafikarbejde i 2020 beregne be-tydningen af at dette trafikarbejde udføres med mere effektive biler. Dette er tredje række i tabellen.Kilde: Copenhagen Economics, DTU (2009 A og B), COWI (2007A), www.skm.dk

Effekten fra den forbedrede brændstofeffektivitet er i Tabel 2.12 beregnet eksogent. I praksiser denne udvikling ikke uafhængig af indretningen af registreringsafgiftens energieffektivise-ringselement, som netop belønner de energieffektive biler. Da effekten fra forbedret brænd-stofeffektivitet udgør ca. halvdelen af den samlede CO2gevinst, kan det få stor effekt, at højbrændstofeffektivitet belønnes i en grøn omlægning af bilbeskatningen.Den samlede reduktion i CO2udledningen frem mod 2020 kan opdeles i tre ”bidragsydere”;reduceret trafikarbejde, indpasning af elbiler samt mere energieffektive forbrændingsmotorer.Den reduktion i trafikarbejdet, som omlægningen fra registrerings- til kørselsafgift isoleretset giver, bidrager kun til en reduktion af transportens CO2-udledning med omkring 2,3 %-point af den samlede reduktion på 17,5 % eller omtrent 2 mio. tons CO2årligt, jf. Tabel0.1.Tabel 2.13 Reduktion i CO2fra benzin- og dieselbiler opdelt på drivere.1.000 Tons CO2Nyt afgiftssystem – reduceret trafikarbejdeNyt afgiftssystem – indpasning af ElbilerTeknologisk udvikling (øget brændstofeffektivitet)I altAndel af CO2udledning fra transport i 20052747921.0172.083

Andel af reduktion, %133849100

%-Point2,36,78,6

17,5 %

Note:Kilde: Tabel 2.12

Skal omlægningen for alvor bidrage til at knække vejtransportens CO2-udledning, skal manformentlig satse på de to andre ”bidragsydere”.Den første, fordi fremme af implementerin-gen af nye teknologier som el og plug-in-hybridbiler, vil flytte CO2-udledningen ud af de ik-

29

Grøn omlægning af bilbeskatningen

ke-kvoteomfattede sektorer og over i de kvoteregulerede sektorer. Dette vil både den grønneudformning af kørsels- og registreringsafgiften bidrage til.Den anden, fordi bilparkensbrændstofeffektivitet forbedres, hvorfor det er vigtigt understøtte dette element i afgiftsde-signet.7De to ”bidragsydere” kan hver især tænkes at bidrage med 6,7 og 8,6 %-point ud afden samlede CO2reduktion på 17,5 % fra landtransport.Flere elbiler medfører også øget VE-andel i landtransporten(bane+vej). Vi har beregnet denmulige effekt heraf. I beregningen har vi antages, at VE-el udgør 50 % af det samlede elfor-brug i 2020, hvilket betyder, at el benyttet i transport vil bidrage til at nå den selvstændigemålsætning på 10 %. Med udgangspunkt i Energistyrelsens fremskrivning fra 2009, vil en”business-as-usual” (BaU) udvikling betyde, at 6 % af energiforbruget vil komme fra VE.BaU udviklingen inkluderer ikke elbiler. Omvendt, tilrettelægges afgifter på bilområdet såle-des at 320.000 elbiler indpasses i transport, indikerer vores beregninger at det vil hæve ande-len til 8 % af endeligt energiforbruget i landtransport, jf. Tabel 2.14.Tabel 2.14: VE-andelen forøges med elbilerPJ / årVej -og banetransport, BaUVej-ogbanetransport,m/elbilerVE-andel i transport, BaU (0 elbiler)VE-andel i transport, 320.000 elbiler i 2020

Diesel10198

Benzin6147

Biobrændsel1010

El1,43

Totaltforbrug173157

HerafVE –el0,81,7

TotalVE10,411,36%8%

Note: Tabellen viser i første række landstransports energiforbrug i 2020 fordelt på brændsler og i anden rækkemed inddragelse af elbiler. I BaU indgår el allerede i togdrift og bio-brændsler vil indgå i vejtransport, jf. lovom 5,75 % iblanding i benzin og diesel. Elbilers VE-elforbrug er multipliceret med 2,5 i tælleren, jf. VE-direkiv, artikel 3. Vi antager, at elproduktionen baseret på VE udgør 60 % af det samlede elforbrug i DK.Vi antager elbiler erstatter benzinbiler.Kilde: Copenhagen Economics, Energistyrelsen (2009)

7

Højere brændstofafgifter kan også overvejes, men bør ses i sammenhæng med grænsehandelsproblematikken.

30

Grøn omlægning af bilbeskatningen

LITTERATURLISTE

Citroën (2009), Prisliste for Citroën C1.Copenhagen Consensus (2009),Transportsektorens største udfordringer, Danmark Konsen-sus 2009.Copenhagen Economics (2008),Elbiler – beskatning og potentiale i miljø- og transportpoli-tikken, rapport udarbejdet for DONG energy.COWI (2009),Elbiler, rapport for Energistyrelsen.COWI (2007A),Ændring af bilafgifter, arbejdsrapport fra Miljøstyrelsen. Nr. 3, 2007.COWI (2007B),Teknologivurdering af alternative drivmidler til transportsektoren, rapportfor energistyrelsen.Dansk Elbil Komite (2009), ”Elbilen og miljøet – elbilen giver 50% reduktion i CO2udled-ningen”,www.danskelbilkomite.dkDansk Energi (2009), ” Reduktion af CO2 udledning ved øget andel af Elbiler - En sam-fundsøkonomisk analyse”Dansk Energi (2010), Mail fra Frans Clemmesen den 15. januar 2010.Den Europæiske Unions Tidende (2009), Europa-Parlamentets og Rådets Direktiv2009/28/Ef af 23. april 2009, om fremme af anvendelsen af energi fra vedvarendeenergikilder og om ændring og senere ophævelse af direktiv 2001/77/EF og2003/30/EF, L140/16.DTU (2009A),Transportøkonomiske Enhedspriser til brug for samfundsøkonomiske analy-ser.DTU (2009B),Bilvalg og bilvalgsmodeller i elbilsprojektet, internt notat.EA Energianalyse (2009),Personbilers CO2-emission, analyse udarbejdet for branchefor-eningen Energi- og olieforum.Energinet.dk (2009A),Effektiv anvendelse af vindkraftbaseret el i Danmark – samspil mel-lem vindkraft, varmepumper og elbiler.

31

Grøn omlægning af bilbeskatningen

Energinet.dk (2009B), ”Miljødeklarationer 2008 for el leveret i Øst- og Vestdanmark”, no-tat, dok. 6887/09, Sag 08/699, 26. februar 2009.Energinet.dk (2008A), ”Generel deklaration 2008 – Vest og Øst”.Energinet.dk (2008B), Årsrapport 2008.Energistyrelsen (2009),Danmarks Energifremskrivning frem til 2030.EU Kommission (2009A),Towards a comprehensive climate change agreement in Copen-hagen – extensive background information and analysis, Commission staff workingdocument, SEC(2009) 101.EU Kommission (2009B), Regulation (EC)) No 443/2009 of the European Parliament andof the Council of 23 April 2009, L140/1.Ford (2009), Ford Prisliste Personvogne, gældende fra 1. juli 2009.OECD (2009),The Economics of Climate Change Mitigation: How to build the necessaryglobal action in a cost-effective manner, Economics Department working paper no.701, ECO/WKP(2009)42.Retsinformation (2009), LOV nr 527 af 12/06/2009, ”Lov om ændring af lov om afgift afelektricitet og forskellige andre love”.Skatteministeriet (2009), ”Kommissorium for udvalg vedr. en grøn omlægning af bilbeskat-nignen”, bilag 1, 7. Januar 2009.Transportministeriet (2009), Transportaftale mellem regeringen (Venstre og De Konservati-ve), Socialdemokraterne, Dansk Folkeparti, Socialistisk Folkeparti, Det RadikaleVenstre og Liberal Alliance om: En grøn transportpolitik, 29. januar 2009.Toyota (2009), Prisliste personbiler, 26. oktober 2009.VCA (2009), New Car VED Calculator, www.vcacarfueldata.org.ukVW (2009A), Prisliste for VW Touareg, udskrevet pr. 28/10/2009.VW (2009B), Prisliste for VW Golf, udskrevet pr. 28/10/2009.

32

Grøn omlægning af bilbeskatningen

33

Grøn omlægning af bilbeskatningen

BILAG

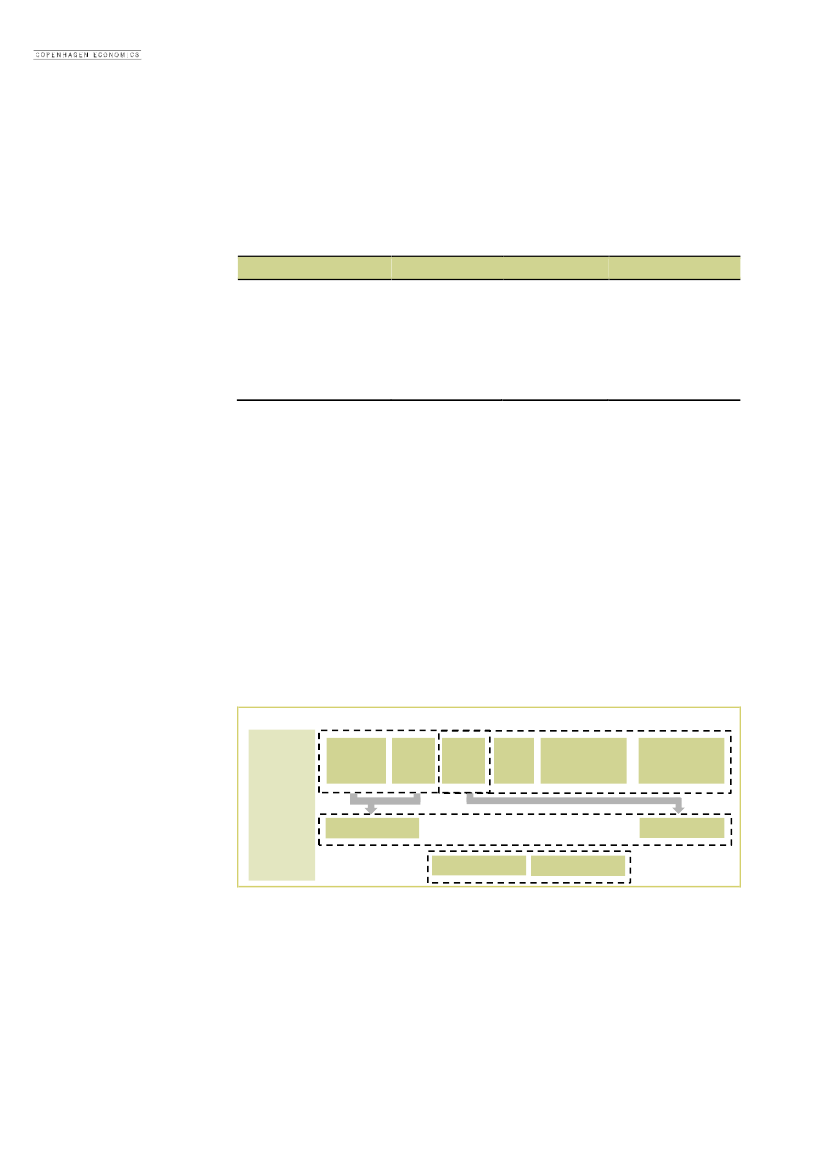

Principper for design af afgifter på vejtransportI Kapitel 2 beregner vi en række konkrete satser for kørselsafgifter. Kørselsafgiften beregnesmed udgangspunkt i en række principper. Formålet er at sikre en samfundsøkonomisk hen-sigtsmæssig håndtering af biltrafikkens eksterne omkostninger samt sikre, at de energipoliti-ske mål understøttes bedst muligt. Herefter beregnes provenueffekter samt betydning forøkonomien for en række konkrete biler ved det nye bilbeskatningsdesign. Vi gennemgår der-for her de principper, som ligger til grund for beregningerne i Kapitel 2.

Variation i eksterne omkostninger driver designetSamfundsøkonomiske optimale kørselsafgifter for vejtransport bør tage udgangspunkt itransportsektorens eksterne omkostninger, og hvilke dimensioner omkostninger varierer på.Trafikarbejde er en aktivitet, som er fundamental for værdiskabelsen og den geografiskesammenhæng i et moderne samfund, men den medfører også omkostninger udover de rentprivatøkonomiske omkostninger så som brændstof og slidtage af køretøj. Omkostninger ud-over de privatøkonomiske betegnes eksterne omkostninger og er typisk for vejtransport:••••••CO2udledningAndre miljøeffekter / luftforureningTrafikulykkerTrængselStøjSlitage på infrastruktur

Disse omkostninger varierer på forskellige dimensioner. En række af omkostningerne har engeografisk dimension, hvor kørsel i byområder typisk betyder, at støj-, ulykke- og luftforure-ningsomkostningerne er højere, fordi flere individer bliver udsat for gene. Trængsel har entidsmæssig dimension, fordi kødannelsen typisk er særlig høj i morgen- og aftentimerne. Derkan også argumenteres for, at trængsel først og fremmest generer andre køretøjer og ikke detbredere samfund i modsætning til støj og partikelforurening. Det giver argument for, at ind-tægter fra trængsel skal forbeholdes bilisterne i den region, der betaler den. Endvidere harkøretøjets karakteristika betydning for omkostningerne; store køretøjer støjer, slider og foru-rener typisk mere per kørt kilometer end små køretøjer. Omvendt betyder teknik og udstyr,eksempelvis filtre og dæk med lav støj, at køretøjets eksterne omkostninger reduceres. I ne-denstående har vi på oversigtsform gengivet sammenhængen mellem omkostningsdrivere ogde dimensioner, som omkostninger varierer på.

34

Grøn omlægning af bilbeskatningen

Eksterne omkostningsdrivere ved vejtransportEkstern omkostningSlitageUlykkeTrængsel / tidForureningStøjCO2

Geografi

Tidspunkt

Teknik og udstyr

(√)√√√√-

(√)√√√(√)-

√√-

Kilde: Copenhagen Economics

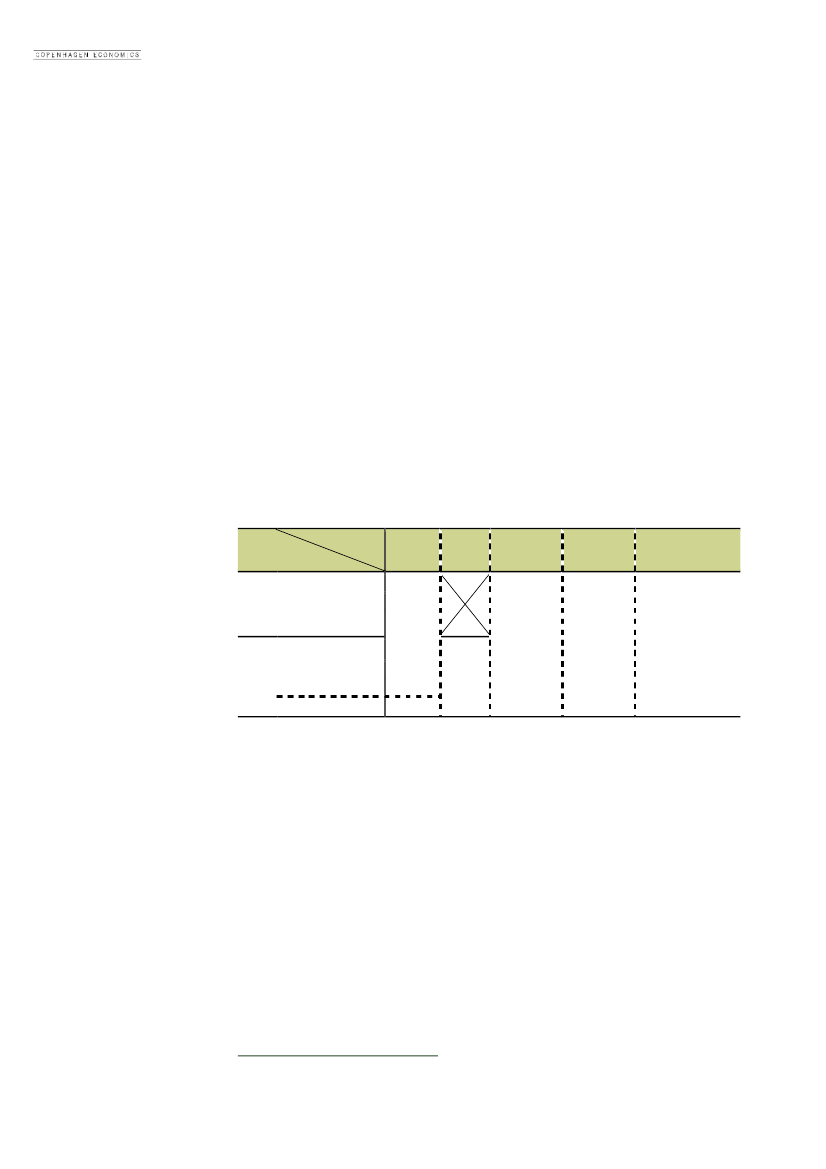

CO2er en ekstern omkostning, som skiller sig ud fra de andre omkostningsdrivere, idet CO2omkostningen ikke varierer hverken på geografi eller tidspunkt (på døgnet) for udledning.CO2omkostningen er den samme uanset hvor og hvornår den udledes og varierer såledeskun medhvor meget, der udledes. Da det ikke er muligt, at filtrere CO2fra fossil afbræn-ding, varierer omkostningen fuldstændig med forbruget af det fossile brændsel.I et fremadrettet bilbeskatningsdesign må opgaven derfor være at implementere et afgiftsde-sign, hvorbådede forskellige eksterne transportomkostninger og policymål mest hensigts-mæssigt kobles til de enkelte afgiftselementer. Udgangspunktet er, at vi på den ene side haren række udfordringer, og på den anden side har en række virkemidler til rådighed i form afafgifter, som hver især på mere eller mindre hensigtsmæssig vis kan bidrage til at indfri måle-ne jf. nedenstående figur.Mål og (optimale) midler i vejtransportenEksterne omkostninger•Lokalmiljøbelastning•Støj•Slidtage•Ulykker•CO2•VE•Endeligt- /bruttoenergiforbrug

Policy mål•Forsyningssikkerhed

Udfordringer

Afgiftsvirkemidler

•Kørselsafgift

•Brændstofafgift

Ikke relevante

•Registreringsafgift

•Ejerafgift

Kilde: Copenhagen Economics

Vi har i figuren indikeret, hvordan koblingen mellem udfordringer og afgifter principielt børvære, således at der skabes en kobling mellem betaling og incitament til ønsket adfærd. I det-te billede vil der kun komme to afgiftshåndtag i brug, nemlig en kørselsafgift og en brænd-stofafgift, og begge afgifter vil tjene hver sit formål – selvom begge i praksis vil påvirke ad-færden ”hos hinanden”. Kørselsafgiften er håndtaget, som bør håndtere de eksterne omkost-ninger, der er kendetegnet ved variationer afhængigt af tid og geografi, men vil naturligvishave en ”spillover” effekt på brændstofforbrug og dermed CO2. Brændstofafgiften er i prin-

35

Grøn omlægning af bilbeskatningen

cippet håndtaget, som bør håndtere både de eksterne omkostninger og de policymål, der va-rierer med energiforbrug, nemlig CO2og energiforbruget selv sagt.

Optimal beskatning er svær i praksisI praksis vil koblingen mellem mål og midler kun i nogen grad afspejle det optimale design.Der er tre hovedårsager hertil.