Skatteudvalget 2009-10

SAU Alm.del Bilag 133

Offentligt

Skatteministeriet12. februar 2010

J. nr. 2009-511-0033

Forslagtil

Lov om afgifter af spil(Spilleafgiftsloven)Kapitel 1Lovens anvendelsesområde§ 1.Visse spil, der udbydes, arrangeres eller afholdes her i landet, er afgiftspligtige her i landet efterdenne lov. Afgift efter loven betales til staten.Stk. 2.Afgiftsområdet omfatter de danske landområder, det danske søterritorium og det danskeluftrum. Endvidere omfatter afgiftsområdet internationalt farvand og luftrum, når en transport herier nødvendig for rutedrift mellem en dansk havn eller lufthavn og rutens endelige destination iudlandet.Stk. 3.Gevinster fra spil, der er omfattet af denne lov, medregnes ikke ved opgørelsen af denskattepligtige indkomst. Tilsvarende skattefrihed gælder for gevinster vundet i spil svarende til de,som er omfattet af denne lov, udbudt, arrangeret eller afholdt i et andet EU-land eller i et EØS-land,såfremt spillet er godkendt og kontrolleret af en offentlig myndighed i et andet EU-land eller EØS-land, og som derved opfylder betingelserne i det pågældende land.Stk. 4.Loven finder ikke anvendelse på præmier opnået ved deltagelse i konkurrencer af litterær,kunstnerisk, videnskabelig eller teknisk karakter samt prisbelønninger for besvarelsen af opgaver afdenne art.Stk. 5.Opkrævningslovens bestemmelser finder kun anvendelse i det omfang, det er nævnt i dennelov.

Kapitel 2Afgiftspligtige spil, afgiftens størrelse samt afgiftspligtige

1

Lotteri§ 2.Der skal af lotterier udbudt i henhold til tilladelse givet efter § 5 i spilleloven betales en afgiftpå 15 pct. beregnet af den del af gevinstbeløbet, der overstiger 200 kr.§ 3.Den afgiftspligtige er tilladelsesindehaveren efter § 5 i spilleloven.

Klasselotteri§ 4.Der skal af klasselotterier udbudt i henhold til tilladelse givet efter § 8 i spilleloven betales enafgift på 15 pct., beregnet af den del af gevinstens beløb, der overstiger 200 kr.§ 5.Det Danske Klasselotteri A/S betaler en afgift på 6 pct. af indskudssummen.§ 6.De afgiftspligtige er tilladelsesindehaverne omfattet af § 8 i spillelovenAlmennyttigt lotteri§ 7.Der skal af almennyttige lotterier afviklet efter reglerne i § 9 i spilleloven betales følgendeafgift:1) Af kontante gevinster udgør afgiften 15 pct., beregnet af den del af gevinstens beløb, deroverstiger 200 kr. Afgiften fratrækkes gevinstbeløbet ved udbetaling, jf. § 35, stk. 1.2) Af andre gevinster udgør afgiften 17,5 pct., beregnet af den del af gevinstens værdi, deroverstiger 200 kr.§ 8.Den afgiftspligtige er tilladelsesindehaveren efter § 9, stk. 1, i spilleloven, eller den, derafholder lotteri uden tilladelse efter § 9, stk. 3, i spilleloven og forskrifter udstedt i henhold til dennebestemmelse.Væddemål§ 9.Der skal af væddemål udbudt i henhold til tilladelse givet efter § 10 i spilleloven betales enafgift på 20 pct. af det beløb, hvormed indskudssummen overstiger gevinsterne(bruttospilleindtægten).Stk. 2.Af væddemål, der afvikles gennem et system beregnet til at muliggøre indgåelse afvæddemål spillerne imellem (væddemålsbørs), beregnes afgiften i stk. 1 af det beløb,tilladelsesindehaveren har taget som kommission af indskud eller vundne gevinster i afvikledevæddemål.

2

§ 10.Der skal af puljevæddemål på heste- og hundevæddeløb udbudt i henhold til tilladelse givetefter § 12 i spilleloven betales en afgift på 11 pct. af det beløb, hvormed indskudssummenoverstiger gevinsterne (bruttospilleindtægten), og en tillægsafgift på 19 pct. af den del af denmånedlige bruttospilleindtægt, der overstiger 16,7 mio. kr.§ 11.Den afgiftspligtige er tilladelsesindehaveren efter §§ 10 og 12 i spilleloven.Lokale puljevæddemål§ 12.Der skal af lokale puljevæddemål (totalisatorspil) i forbindelse med heste- oghundevæddemål, cykelløb på bane og kapflyvning med duer udbudt i henhold til tilladelse givetefter § 14 i spilleloven beregnes en afgift på 11 pct. af indskudssummen.Stk. 2.Der kan pr. løbsdag foretages et fradrag på 20.000 kr. (2010-niveau) i den efter stk. 1beregnede afgift, dog højst for 24 løbsdage indenfor et kalenderår.§ 13.Beløbet nævnt i § 12, stk. 2, reguleres efter personskattelovens § 20.§ 14.Den afgiftspligtige er tilladelsesindehaveren efter § 14 i spilleloven.

Landbaseret kasino§ 15.Der skal af spil i landbaserede spillekasinoer udbudt i henhold til § 16 i spilleloven betalesafgift.Stk. 2.Det afgiftspligtige beløb er det beløb, hvormed spilleindsatserne overstiger gevinsterne,fratrukket værdien af spillemærkerne i troncen (bruttospilleindtægten), og for afgiftsperiodenberegnes afgiften efter følgende skala:Bruttospilleindtægt i kr. ............ikke over 4.000.000 ...............over 4.000.000 ......................Afgiften45 pct.1.800.000 af 4.000.000 + 75 pct. af resten

Stk. 3.Ved afholdelse af pokerturneringer kan det afgiftspligtige beløb ikke være mindre endgevinsterne plus fire procent.§ 16.Den afgiftspligtige er tilladelsesindehaveren efter § 16 i spilleloven.Online kasino

3

§ 17.Der skal af spil i et online kasino udbudt i henhold til § 22 i spilleloven betales afgift på 20pct. af det beløb, hvormed spilleindsatserne overstiger gevinsterne (bruttospilleindtægten).Stk. 2.Af online pokerspil skal afgiften i stk. 1 beregnes af det beløb, tilladelsesindehaveren hartaget som kommission af indskud eller vundne gevinster i afviklede spil.§ 18.Den afgiftspligtige er tilladelsesindehaveren efter § 22 i spilleloven.Gevinstgivende spilleautomater i spillehaller og restaurationer§ 19.Der skal af spil på spilleautomater med pengegevinster udbudt i henhold til § 23 i spillelovenbetales en afgift på 41 pct. af det beløb, hvormed spilleindsatserne i en spillehal eller en restaurationoverstiger gevinsterne (bruttospilleindtægten).Stk. 2.Af spilleautomater opstillet i en restauration betales ud over den i stk. 1 nævnte afgift enafgift på 30 pct. af den del af bruttospilleindtægten, der i afgiftsperioden overstiger 30.000 kr.Stk. 3.Af spilleautomater opstillet i en spillehal betales ud over den i stk. 1 nævnte afgift en afgiftpå 30 pct. af den del af bruttospilleindtægten, der i afgiftsperioden overstiger 250.000 kr. med ettillæg på 3.000 kr. pr. automat for indtil 50 automater og et tillæg på 1.500 kr. pr. automatderudover.§ 20.Indehaveren af en tilladelse til en stationær spillehal kan til velgørende formål udlodde midler,der giver nedslag med 95 pct. i den del af afgiften, der overstiger 30 pct. af bruttospilleindtægten, jf.§ 19, stk. 3.Stk. 2.Ved udlodning til velgørende formål i stk. 1, forstås udlodning til:1) Velgørende og almennyttige foreninger m.v. godkendt efter ligningslovens § 8 A eller medformål som kan omfattes efter momslovens § 13, stk. 1, nr. 18.2) Kulturelle arrangementer på friluftsscener og i koncertsale med musik og sang, teater medpantomime- og børneforestillinger og pige og drengegarder i store forlystelsesparker.Stk. 3.De i stk. 1 nævnte nedslag i afgiften finder sted på tidspunktet for udlodning og opgøres forhver afgiftsperiode.Stk. 4.Skatteministeren kan fastsætte de nærmere regler om betingelserne for udlodning af midlerog afgiftsnedslaget.§ 21.Den afgiftspligtige er tilladelsesindehaveren efter § 23 i spilleloven.

4

Spil i forbindelse med offentlige forlystelser§ 22.Der skal af spil udbudt i henhold til tilladelse givet efter § 1, jf. §§ 9 og 15 i bekendtgørelseom offentlige forlystelser, betales en afgift på 17,5 pct. beregnet af den del af gevinsten, deroverstiger 200 kr.§ 23.Den afgiftspligtige er indehaveren af tilladelse til udbud af spil nævnt i § 22 udstedt i henholdtil § 23, stk. 1 og 3, i lov om politiets virksomhed.Spil uden indsats§ 24.Der skal af spil, der i henhold til § 3, stk. 2, i spilleloven kan udbydes uden tilladelse elleranmeldelse til spillemyndigheden, og som må anses for offentlige, betales følgende afgift:1)2)Af kontante gevinster udgør afgiften 15 pct. beregnet af den del af gevinstens beløb, deroverstiger 200 kr. Afgiften fratrækkes gevinstbeløbet ved udbetaling, jf. § 35, stk. 1.Af andre gevinster udgør afgiften 17,5 pct. beregnet af den del af gevinstens værdi, deroverstiger 200 kr.

§ 25.Den afgiftspligtige er den person, forening eller virksomhed, der afholder spillet.Gevinstopsparing§ 26.Der skal på gevinster fra gevinstopsparing, jf. lov om gevinstopsparing, betales en afgift på 15pct. beregnet af den af gevinstbeløbet, der overstiger 200 kr.§ 27.Den afgiftspligtige er pengeinstituttet, hvor gevinstopsparingen er placeret.

Kapitel 3Administrative bestemmelserRegistrering§ 28.Virksomheder m.v., der driver afgiftspligtig virksomhed efter denne lov, skal anmelde deresvirksomhed til registrering hos told- og skatteforvaltningen. Anmeldelsen skal ske senest 4 ugerefter at tilladelse til at afholde spil mv. er opnået, men før afholdelse af spil m.v. påbegyndes, jf.dog stk. 2 og 3.

5

Stk. 2.Virksomheder m.v., der driver afgiftspligtig virksomhed efter denne lov, men hvor andenlovgivning ikke indeholder krav om forudgående tilladelse til udbud eller afholdelse heraf, skalanmelde hvert spil efterfølgende i forbindelse med afgiftens betaling (afgiftsanmeldelse). Told- ogskatteforvaltningen kan give tilladelse til frivillig registrering af virksomheder m.v., derregelmæssigt driver afgiftspligtig spillevirksomhed.Stk. 3.Der skal ikke ske anmeldelse af spil, hvis den højeste gevinstværdi ikke overstiger 200 kr.Stk. 4.En registrering efter stk. 1 gælder så længe virksomheden har tilladelse til at udbyde ogafholde spil m.v., der er afgiftspligtige efter denne lov, eller indtil den afgiftspligtig virksomhedophører.Stk. 5.En afgiftsanmeldelse efter stk. 2, 1. pkt., vedrører alene det enkelt spil, som afgiftsbetalingenvedrører.Stk. 6.Ændringer i en registreret virksomheds registreringsforhold meddeles told- ogskatteforvaltningen senest 8 dage efter ændringen.§ 29.Registreringspligtige virksomheder, der ikke har etableret stedet for sin økonomiskevirksomhed eller har et fast forretningssted i et EU-land eller EØS-land, skal registreres ved enherboende repræsentant, der hæfter solidarisk for afgiften efter denne lov.Afregning/opkrævning af afgiften§ 30.For spil nævnt i §§ 10, 15, 19 og 22 samt for spil, hvor spiludbyder er frivilligt registreret efter§ 28, stk. 2, 2. pkt., er afgiftsperioden kalendermåneden. Angivelse og indbetaling af afgiften skalske senest den 15. i den første måned efter udløbet af afgiftsperioden.Stk. 2.Told- og skatteforvaltningen kan afkorte afgiftsperioden og/eller betalingsfristen for enregistreret virksomhed med kalendermåneden som afgiftsperiode, såfremt afgift ikke er betaltrettidigt.§ 31.For spil nævnt i §§ 2, 9 og 17, er afgiftsperioden ugen (mandag – søndag) og afgiften skalangives og indbetales senest 5 dage efter afgiftsperiodens udløb. Falder den seneste angivelses- ogindbetalingsdag på en helligdag, skal angivelsen og indbetalingen senest ske førstkommendehverdag.§ 32.For spil nævnt i § 12 er afgiftsperioden ugen (mandag til søndag). Angivelse og indbetaling afafgift skal ske senest 15 dage efter afgiftsperioden, såfremt der har været afhold spil i perioden.Falder den seneste angivelses- og indbetalingsdag på en helligdag, skal angivelse og indbetaling ske

6

senest førstkommende hverdag.§ 33.For spil nævnt i §§ 7, 24 og 26, og for spil hvor udbyderen ikke er frivilligt registreret efter §28, stk. 2. 2 pkt., er afgiftsperioden det enkelte spil og angivelse og indbetaling af afgiften skal skesenest 15 dage efter, at resultatet af spillet foreligger. Falder den seneste angivelses- ogindbetalingsdag på en lørdag, søndag eller helligdag, skal angivelse og indbetaling ske senestførstkommende hverdag.Stk. 2.Foretages angivelse og indbetaling ikke indenfor den i stk. 1 fastsatte frist, erlægges afgiftenmed en forhøjelse på 50 pct. Hvor omstændighederne taler derfor, kan told- og skatteforvaltningeneftergive eller nedsætte afgiftsforhøjelsen.Stk. 3.Afgiften omfattes ikke af et proklama udstedt efter § 81 i lov om skifte af dødsboer, jf. § 83,stk. 2, nr. 4.Stk. 4.Indgivelse af behørig afgiftsanmeldelse kan om fornødent fremtvinges ved dagbøder, derpålægges af told- og skatteforvaltningen.§ 34.For spil nævnt i § 4 er afgiftsperioden det enkelte lotteri. Angivelse og indbetaling af afgiftenskal ske senest 5 dage efter den sidste trækning i lotteriets sidste klasse. Falder den senesteangivelses- og indbetalingsdag på en lørdag, søndag eller helligdag, skal angivelse og indbetalingske senest førstkommende hverdag.§ 35.Den afgiftspligtige person skal indeholde afgiften af kontante gevinster for spil m.v. vedudbetaling. Ved kontante gevinster i Landbrugslotteriet og Varelotteriet afkortes afgiften ved, atgevinstanvisningens pålydende nedskrives med afgiftens beløb. Ved udbetalingen af gevinster tilspillerne afrundes det udregnede afgiftsbeløb nedad til hele kroner.Stk. 2.Afgiften af en lotterigevinst, der falder på et nummer, der er delt i halve, fjerdedele,ottendedele eller andre brøkdele, beregnes selvstændigt for hver af de på delsedlerne faldnegevinstbeløb. Det er uden betydning for afgiftsberegningen, om flere personer i forening spiller påsamme lodseddel (en hel seddel eller en delseddel).Stk. 3.Afgiften af andre gevinster end kontante gevinster, dvs. varegevinster m.v., beregnes pågrundlag af gevinstens handelsværdi ved salg til forbruger.Stk. 4.Afgiftspligten omfatter alle gevinster, uanset om disse afhentes. Dog skal der ikke svaresafgift af gevinster, der falder på ikke afhændede lodsedler.§ 36.Angivelser efter §§ 30-34, skal være underskrevet af den ansvarlige ledelse i den

7

afgiftspligtige virksomhed.Stk. 2.Told- og skatteforvaltningen kan give tilladelse til, at angivelse indgives ved elektroniskdataoverførsel.§ 37.Såfremt angivelse og indbetaling ikke finder sted rettidigt, skal told- og skatteforvaltningengive spillemyndigheden meddelelse herom.§ 38.Skatteministeren kan fastsætte nærmere regler om registrering og anmeldelse samt forafgiftens angivelse og indbetaling af afgift.§ 39.§§ 4, 4 a, 5, 5 a, 6, 7, 8 og 18 a i lov om opkrævning af skatter og afgifter m.v. findertilsvarende anvendelse for denne lov.Hæftelser og sikkerhedsstillelse§ 40.For betaling efter denne lov hæfter selskabet, fonden, foreningen m.v. eller den, der som ejer,forpagter, eller lignende driver virksomheden.§ 41.For virksomheder registreret efter § 28, stk. 1, og § 28, stk. 2, 2 pkt., finder § 11 i lov omopkrævning af skatter og afgifter m.v. vedrørende sikkerhedsstillelse anvendelse.Stk. 2.§§ 12 og 13, i lov om opkrævning af skatter og afgifter m.v. finder tilsvarende anvendelse fordenne lov.Regnskabsbestemmelser§ 42.En spiludbyder, der er afgiftspligtig efter denne lov skal føre et regnskab, der kan dannegrundlag for opgørelsen af afgiften og kontrollen med afgiftens berigtigelse.Stk. 2.Skatteministeren kan fastsætte nærmere regler om regnskabsførelse for virksomheder, som eromfattet af loven.Kontrol§ 43.Told- og skatteforvaltningen har, hvis det skønnes nødvendigt, til enhver tid mod behøriglegitimation uden retskendelse adgang til at foretage eftersyn i lokaler, der benyttes af virksomhederm.v., som er omfattet af loven, og til at efterse disses forretningsbøger, øvrige regnskabsmateriale,korrespondance og andre dokumenter, der kan have betydning for opgørelsen af afgiften.

8

Stk. 2.Virksomhedernes indehavere og de i virksomhederne m.v. beskæftigede personer skal ydetold- og skatteforvaltningen fornøden vejledning og hjælp ved foretagelsen af de i stk. 1omhandlede eftersyn.Stk. 3.Det i stk. 1, nævnte materiale skal efter told- og skatteforvaltningens anmodning udlevereseller indsendes til denne.Stk. 4.Virksomheder m.v., der er omfattet af loven, samt leverandører og udlejere af varer ogydelser til disse skal efter anmodning meddele told- og skatteforvaltningen alle nødvendigeoplysninger til brug for kontrollen.Stk. 5.Pengeinstitutter, advokater og andre, der modtager midler til forvaltning ellererhvervsmæssigt udlåner penge, skal efter anmodning give told- og skatteforvaltningen enhveroplysning om deres økonomiske mellemværender med virksomheder m.v., som er omfattet afloven.Stk. 6.I det omfang oplysninger, som er nævnt i stk. 1 og stk. 3-5, er registreret elektronisk,omfatter forvaltningens adgang til disse oplysninger også en elektronisk adgang.Stk. 7.Told- og skatteforvaltningen kan gennemtvinge pligterne i stk. 3–6 ved pålæg af dagligebøder.§ 44.Andre offentlige myndigheder skal efter anmodning meddele told- og skatteforvaltningenenhver oplysning til brug ved registrering af og kontrol med virksomheder mv., der er omfattet afloven. Oplysningerne kan leveres i elektronisk form og kan gøres til genstand for registersamkøringog sammenstilling af oplysninger i kontroløjemed.Stk. 2.Politiet yder told- og skatteforvaltningen bistand til gennemførelsen af kontrollen efter § 43,stk. 1. Skatteministeren kan efter forhandling med justitsministeren fastsætte nærmere regler herom.§ 45.Told- og skatteforvaltningen og spillemyndigheden kan udveksle oplysninger omvirksomheder m.v. omfattet af loven til brug for de respektive myndigheders registrering og kontrolm.v. Oplysningerne kan leveres i elektronisk form og kan gøres til genstand for registersamkøringog sammenstilling af oplysninger i kontroløjemed. Skatteministeren kan fastsætte nærmere reglerom udveksling af oplysningerne.§ 46.Skatteministeren kan i øvrigt fastsætte de bestemmelser om kontrolforanstaltninger, der ernødvendige for lovens gennemførelse.Kapitel 4

9

Straffebestemmelser§ 47.Med bøde straffes den, der forsætligt eller groft uagtsomt1) afgiver urigtige eller vildledende oplysninger eller fortier oplysninger til brug forafgiftskontrollen,2) overtræder reglerne om registrering i § 28, stk. 1-2 og stk. 6, og § 29,3) overtræder reglerne vedrørende angivelse i § 30, stk. 1, § 31, § 32, § 33, stk. 1 og § 34,reglerne vedrørende regnskab i § 42, reglerne vedrørende virksomhedernes vejledningspligt i§ 43, stk. 2, og reglerne for oplysningspligten for advokater og pengeinstitutter mv. i § 43, stk.5, eller4) undlader at efterkomme et meddelt påbud om kortere afregningsperiode efter § 30, stk. 2.Stk. 2.I forskrifter, der udstedes i medfør af loven, kan der fastsættes straf af bøde for den, derforsætligt eller groft uagtsomt overtræder bestemmelserne i forskrifterne.Stk. 3.Den, der begår en af de nævnte overtrædelser med forsæt til at unddrage statskassen afgiftstraffes med bøde eller fængsel indtil 1 år og 6 måneder, medmindre højere straf er forskyldt efterstraffelovens § 289.Stk. 4.Der kan pålægges selskaber m.v. (juridiske personer) strafansvar efter reglerne istraffelovens 5. kapitel.§ 48.§§ 18, 18a og 19 i lov om opkrævning af skatter og afgifter m.v. finder tilsvarende anvendelsepå sager om overtrædelse af denne lov.

Kapitel 5Ikrafttrædelses- og overgangsbestemmelser m.v.§ 49.Loven træder i kraft den 1. januar 2011, jf. dog stk. 2.Stk. 2.§ 5 træder i kraft den 1. maj 2011.Stk. 3.Fra den 1. januar 2011 til og med den 31. december 2011 skal registreringspligtigevirksomheder, der ikke har etableret stedet for sin økonomiske virksomhed her i landet eller har etfast forretningssted her, uanset § 29, registreres ved en herboende repræsentant, der hæftersolidarisk for afgiften efter denne lov.Stk. 4.Skattekontrollovens § 7 A, stk. 2, nr. 14 og 15, som indsat ved § 51 har virkning for

10

gevinster og præmier udbetalt eller ydet den 1. januar 2011 eller senere.§ 50.Loven gælder ikke for Færøerne og Grønland.Kapitel 6Ændring i Skattekontrolloven§ 51.I Skattekontrolloven, jf. lovbekendtgørelser nr. 1126 af 24. november 2005, som ændretsenest ved § 10 i lov nr. 1278 af 16. december 2009, foretages følgende ændring:1.Efter§ 7L,indsættes:”§51.I Skattekontrolloven, jf. lovbekendtgørelser nr. 1126 af 24. november 2005, som ændret bl.a.ved § 17 i lov nr. 404 af 8. maj 2006, § 20 i lov nr. 515 af 7. juni 2007 og § 2 i lov nr. 462 af 12.juni 2009 og senest ved § 10 i lov nr. 1278 af 16. december 2009, foretages følgende ændring:1.I §7 A, stk. 2,indsættes somnr. 14og15:”14) Udbetalinger af præmier fra personer, virksomheder eller foreninger m.v., som har bevilling tilat afholde spil i medfør af §§ 7 og 8 i lov om offentligt hasardspil i turneringsform, i det omfanggevinsten overstiger 300 kr.15) Præmier og gevinster ydet af virksomheder i forbindelse med spil og konkurrencer som led iunderholdningsprogrammer i elektroniske medier, hvor præmier og gevinster ikke er afgiftspligtigeefter lov om afgift af spil m.v., og gevinstens eller præmiens værdi overstiger 300 kr.”Kapitel 7Ændring i Ligningsloven§ 52.I Ligningsloven, jf. lovbekendtgørelse nr. 176 af 11. marts 2009, som senest ændret ved lovnr. 1279 af 16. december 2009, foretages følgende ændring:1.§ 8 Caffattes således:”§8 C.Ved opgørelsen af den skattepligtige indkomst kan fradrages udlodninger efterspilleafgiftslovens § 20, stk. 1.”

11

Bemærkninger til lovforslagetAlmindelige bemærkningerIndholdsfortegnelse1. Indledning2. Lovforslagets formål og baggrund3. Lovforslagets enkelte bestemmelser3.1. Lotteri3.1.1. Gældende ret3.1.2. Forslagets indhold3.2. Klasselotteri3.2.1. Gældende ret3.2.2. Forslagets indhold3.3. Almennyttigt lotteri3.3.1. Gældende ret3.3.2. Forslagets indhold3.4. Væddemål3.4.1. Gældende ret3.4.2. Forslagets indhold3.5. Lokale puljevæddemål3.5.1. Gældende ret3.5.2. Forslagets indhold3.6. Landbaseret kasino3.6.1. Gældende ret3.6.2. Forslagets indhold3.7. Online kasino3.7.1. Gældende ret3.7.2. Forslagets indhold3.8. Gevinstgivende spilleautomater i spillehaller og restauranter3.8.1. Gældende ret3.8.2. Forslagets indhold3.9. Spil i forbindelse med offentlige forlystelser3.9.1. Gældende ret3.9.2. Forslagets indhold3.10. Spil uden indsats3.10.1. Gældende ret3.10.2. Forslagets indhold3.11. Gevinstopsparing3.11.1. Gældende ret3.11.2. Forslagets indhold

12

3.12. Administrative bestemmelser – generelt3.12.1. Gældende ret3.12.2. Forslagets indhold3.13. Indberetningspligt3.13.1. Gældende ret3.13.2. Forslagets indhold4. Økonomiske konsekvenser for det offentlige4.1. Indledning4.2. Omfanget af spil i Danmark4.3. Delvis liberalisering af markedet for væddemål og online kasinospil4.4. Ændringer som følge af forslag til ny udelingslov4.5. Flere landbaserede kasinoer4.6. Øget indsats mod ludomani4.7. Samlede økonomiske virkninger for det offentlige5. Administrative konsekvenser for det offentlige6. Økonomiske konsekvenser for erhvervslivet7. Administrative konsekvenser for erhvervslivet8. Administrative konsekvenser for borgerne9. Miljømæssige konsekvenser10. Forholdet til EU-retten11. Høring12. Sammenfattende skema1. IndledningForslaget er en del af den samlede modernisering og delvise liberalisering af spillelovgivningen. Idag er reguleringen og beskatningen af spil reguleret i en række særlove og bekendtgørelser.Fremover vil disse blive samlet i 4 hovedlove, henholdsvis en reguleringslov (forslag tilspilleloven), en afgiftslov (forslag til spilleafgiftsloven), en spiludlodningslov (forslag til lov omudlodning af overskud fra lotteri samt heste- og hundepuljevæddemål)og en ejerskabslov (forslag tillov om Danske Spil A/S). Med dette lovforslag bliver de forskellige afgifter på spil samlet i en lov.For uddybende bemærkninger herom henvises der til forslag til spilleloven.Regeringen (Venstre og Det Konservative Folkeparti), Socialdemokraterne, Dansk Folkeparti,Socialistisk Folkeparti, Det Radikale Venstre og Liberal Alliance er enige om, at der gennemføreslovgivning vedrørende en reguleret, delvis liberalisering af det danske spillemarked. Forslaget er endel af denne aftales udmøntning.2. Lovforslagets formål og baggrundForslaget har til formål at regulere betaling af afgift af visse spil, der udbydes, arrangeres eller

13

afholdes i Danmark. Forslaget indeholder bl.a. bestemmelser om afgiftspligt, betaling, hæftelser ogsikkerhedsstillelse og kontrol.Spilleafgifterne har traditionelt være opbygget således, at man enten har afgiftsbelagtindskudssummen, gevinsten eller bruttospilleindtægten (BSI, som er indskud fratrukket gevinster).Visse spil er eksempelvis både omfattet af en afgift af indskudssummen og en afgift af gevinsten.Når et spil er afgiftsbelagt har dette som udgangspunkt medført, at gevinsten ikke bliver omfattet afvinderens skattepligtige indkomst.Når man har valgt at afgiftsbelægge spil forskelligt, skyldes dette spillenes forskelligekarakteristika.Bruttospilleindtægten bliver ofte anvendt som afgiftsgrundlag ved spil, hvor spilhastigheden er høj,og hvor den typiske måde at spille på er, at en gevinst vundet i et spil anvendes som indskud til detnæste spil. Dette drejer sig eksempelvis om spil på kasinoer, spilleautomater og hestevæddeløb.Bruttospilleindtægten defineres som det beløb, hvormed indskudssummen overstiger gevinsterne(spilleindsats fratrukket gevinster).Gevinstafgiften og afgiften af indskudssummen anvendes typisk på spil med en lavere hastighed såsom lotterier. Gevinstafgiften beregnes som udgangspunkt som en procentdel af den gevinst, derudbetales til vinderen. Typisk betales der alene gevinstafgift af gevinster, der overstiger enminimumsgrænse. Afgiften af indskudssummen beregnes som en procentdel af den samledeindskudssum for det pågældende spil.I dette lovudkast videreføres sondringen mellem at afgiftsbelægge enten indskudssummen,gevinsten eller bruttospilleindtægten afhængig af spilletypen. Tilsvarende gælder det, at nogle spilogså fremover kan være omfattet af både en afgift af indskudssummen og en afgift af gevinsten.Der sker således på langt de fleste områder en videreførelse af gældende ret, i forhold til hvorledeset spil afgiftsbelægges.For så vidt angår de spil, der forslås liberaliseret dvs. væddemålene og online kasinospil, indeholderforslaget en ændring i den måde, spillet hidtil har været afgiftsbelagt på. Disse spil vil fremoverikke være omfattet af en gevinstafgift, men alene en afgift på bruttospilleindtægten.Afgiftsomlægningen sker, idet en afgift på bruttospilleindtægten anses for at være den mesthensigtsmæssige beskatningsmåde i forhold til spil med høj spilhastighed og højtilbagebetalingsprocent.Forslaget indeholder desuden en ændring for så vidt angår midler til bekæmpelse af ludomani. Eftergældende regler opkræves der alene en ludomaniafgift af spil på gevinstgivende spilleautomater.Imidlertid skønnes andre spilformer, herunder især de liberaliserede væddemål og online kasinospil,

14

også at indebære en risiko for spilleafhængighed. Det forslås, at der afsættes et årligt beløb på 32mio. kr. på finansloven til bekæmpelse af ludomani, herunder til forebyggelse, behandling ogforskning. Herved skabes der en større sikkerhed for midlerne til ludomanibekæmpelse. Beløbetafsættes første gang til udbetaling i 2012 og PL-reguleres.Da den delvise liberalisering træder i kraft 1. januar 2011 foreslås det, at der i 2011 afsættes 5 mio.kr. til forebyggelse af ludomani, dog således at det samlede beløb til ludomanibekæmpelse inkl.midlerne til behandling og forskning fra den gældende ludomaniafgift, udgør mindst 25 mio. kr.Ludomaniordningen evalueres i 2013 med henblik på finansloven for 2014.I samspillet mellem spilleafgiftsloven og spilleloven er udgangspunktet, at spillene defineres ispilleloven. Disse definitioner anvendes i spilleafgiftsloven ved inddelingen af de forskelligeafgiftspligtige spil. Dvs. alle spil, der er omfattet af spilleloven, er som udgangspunkt også omfattetaf spilleafgiftsloven. Historisk har der været visse spilleaktiviteter, som lovgiver ikke har ønsketskulle reguleres i form af tilladelse m.m., men som skulle afgiftsbelægges. Praksis er videreført pådisse områder.Desuden foreslås indsat en bestemmelse i skattekontrolloven, hvorefter udbydere af konkurrencerog af de spil, som ikke er omfattet af spilleloven, skal indberette oplysninger til SKAT om deudbetalte gevinster samt vinderne heraf, idet vindere er indkomstskattepligtige af gevinsterne.Det skal endelig nævnes, at dette lovforslag ikke indeholder specielle klageregler, idet der ikke erfundet grundlag for at fravige de generelle regler i skatteforvaltningsloven, jf. lovbekendtgørelse nr.907 af 28. august 2006 om skatteforvaltning. Klager over afgørelser efter denne lov truffet af SKATafgøres således efter de gældende regler i skatteforvaltningsloven.3. Lovforslagets enkelte elementer3.1. Lotteri3.1.1. Gældende retEfter tips- og lottoloven, jf. lovbekendtgørelse nr. 273 af 17. april 2008 om visse spil, lotterier ogvæddemål, kan skatteministeren meddele bevilling til afholdelse af spil, lotteri og væddemål.Bevillingen kan kun gives til ét selskab, og den er givet til Danske Spil A/S.Lotterier er efter tips- og lottoloven belagt med en afgift både i forhold til indskudssummen og iforhold til gevinsten. Afgiften af indskudssummen udgør 16 pct. jf. § 1 A, stk. 1, i tips- oglottoloven, og af gevinsten betales efter § 6 i samme lov 15 pct. af den del af gevinstbeløbet, deroverstiger 200 kr.

15

3.1.2. Forslagets indholdDet forslås, at Danske Spil i lighed de øvrige spilleselskaber bliver selskabsskattepligtig, ogfritagelsesbestemmelsen i tips- og lottolovens § 8, stk. 1, ophæves. Det forslås samtidig, atindskudsafgiften på 16 pct. afskaffes, således at der sikres et udvidet overskud til udlodning.Gevinstafgiften videreføres for lotterierne, og der vil således også fremover skulle betales en afgiftpå 15 pct. beregnet af den del af gevinstbeløbet, der overstiger 200 kr.3.2. Klasselotteri3.2.1. Gældende retEfter gevinstafgiftsloven, jf. lovbekendtgørelse nr. 1146 af 2. december 2005 om afgift af gevinsterved lotterispil mv., skal der betales afgift til staten af gevinster i Landbrugslotteriet og Almindeligtdansk Vare- og Industrilotteri (Varelotteriet) og ved klasselotteri afholdt af Det DanskeKlasselotteri A/S.For alle klasselotterier gælder det, at der betales en gevinstafgift på 15 pct. beregnet af den del afgevinstens beløb, der overstiger 200 kr., jf. § 2, stk. 1, litra a, i gevinstafgiftsloven.Det Danske Klasselotteri A/S betaler, jf. dennes bevilling, derudover en afgift på 6 pct. afindskudssummen.3.2.2. Forslagets indholdForslaget viderefører de gældende regler for så vidt angår afgiftssatserne. Fremover vil bådegevinstafgiften og afgiften af indskudssummen fremgå af loven.3.3. Almennyttige lotterier3.3.1. Gældende retDe gældende regler følger af gevinstafgiftsloven. Der sondres i gevinstafgiftsloven mellemkontantgevinster og varegevinster. For kontantgevinster betales der en afgift på 15 pct. af den del afgevinstbeløbet, der overstiger et bundfradrag på 200 kr., og for varegevinster betales der en afgift på17,5 pct. af den del af gevinstens værdi, der overstiger et bundfradrag på 200 kr.3.3.2. Forslagets indholdForslaget viderefører gældende ret.3.4. Væddemål3.4.1. Gældende retVæddemål er i dag delt op i tre grupper, henholdsvis væddemål med faste odds (bookmakerspil),almindelige puljevæddemål (f.eks. tipning) og puljevæddemål (totalisatorspil) på heste- og

16

hundevæddeløb. Spillene er omfattet af tips- og lottolovens bestemmelser.Udbud af væddemål med faste odds og almindelige puljevæddemål samt puljevæddemål iforbindelse med heste- og hundevæddeløb hører under Danske Spils bevilling.Forvæddemål med faste odds(bookmakerspil) skal der betales en afgift på 30 pct. af det beløb,hvormed indskudssummen overstiger gevinsterne (bruttospilleindtægten), jf. § 1 A, stk. 2, i tips- oglottoloven. Herudover skal der betales en gevinstafgift på 15 pct. af den del af gevinstbeløbet, deroverstiger 200 kr., jf. § 6 i samme lov.Afgiften foralmindelige puljevæddemåludgør 16 pct. af indskudssummen, jf. § 1 A, stk.1, i tips-og lottoloven, og en gevinstafgift på 15 pct. af den del af gevinsten, der overstiger 200 kr., jf. § 6 isamme lov.Puljevæddemål (totalisatorspil) på heste og hundevæddemåler pålagt en afgift på 11 pct. afbruttospilleindtægten og en tillægsafgift på 19 pct. af den del af den månedlige spilleindtægt, deroverstiger 16,7 mio. kr., jf. § 1 A, stk. 3, i tips- og lottoloven.3.4.2. Forslagets indholdSom en følge af atvæddemål på faste odds og almindelige puljevæddemålliberaliseres, forslås det,at gevinstafgiften ikke videreføres for disse spil. Endvidere foreslås det, at der indføres en ensartetafgift for disse spil på 20 pct. af bruttospilleindtægten.Det forslås desuden, at afgiften for væddemål, der afvikles gennem et system beregnet til atmuliggøre indgåelse af væddemål spillerne imellem (væddemålsbørs), beregnes af det beløb,tilladelsesindehaveren har taget som kommission af indskud eller vundne gevinster i afvikledevæddemål.Afgiften efter loven omfatter væddemål, der er omfattet af en dansk spilletilladelse. Spiludbydernekan afholde væddemål, hvor der både deltager danske og udenlandske spillere. Kun den del afvæddemålene, som indgås af danske spillere, er omfattet af en dansk spilletilladelse. Afgiftenberegnes af bruttoindtægten heraf, dvs. indskud fra danske spillere fratrukket gevinster til danskespillere, henholdsvis kommission af indskud eller gevinster vundet af danske spillere.Forslaget viderefører gældende ret forpuljevæddemål (totalisatorspil) på heste og hundevæddemål.3.5. Lokale puljevæddemål3.5.1. Gældende retAfgift af lokale puljevæddemål (totalisatorspil) fremgår af totalisatorafgiftsloven, jf.lovbekendtgørelse nr. 22 af 16. januar 2006 om lokale totalisatorspil. Afgiften afhænger af, om der

17

eksempelvis er tale om heste- eller hundevæddemål eller puljevæddemål i forbindelse med cykelløbog kapflyvning med duer. Afgiften beregnes af indskudssummen. Derudover er der forskelligefradrag i afgiften pr. løbsdag afhængig af, om væddemålet vedrører heste, hunde, cykelløb ellerduer.3.5.2. Forslagets indholdDet forslås at forenkle afgiftsreglerne for lokale puljevæddemål, således at der fremover skal betalesen afgift på 11 pct. af indskudssummen uanset, om væddemålet vedrører heste- ellerhundevæddeløb, cykelløb eller kapflyvning med duer. Desuden forslås det at forenkle reglerne forfradragene, således at de ligeledes bliver ens, og der gives et fradrag i afgiften på 20.000 kr. pr.løbsdag (2010-niveau) for højst 24 løbsdage om året.Baggrunden for forenklingen er, at de eksisterende regler er meget omfattende, og samtidiganvendes de kun i begrænset omfang.3.6. Landbaseret kasino3.6.1. Gældende retEfter spillekasinoafgiftsloven, jf. lovbekendtgørelse nr. 1145 af 2. december 2005 om afgift afspillekasinoer, skal der betales afgift af indtægterne på spil i spillekasinoer. Det afgiftspligtige beløber det beløb, hvormed spilleindsatserne overstiger gevinsterne (bruttospilleindtægten), fratrukketværdien af spillemærkerne i troncen. Troncen er betegnelsen for det beløb, som spillekasinoetsgæster lægger i særlige beholdere i form af spillemærker bestemt for kasinoets personale.For en bruttospilleindtægt op til 4.000.000 kr. udgør afgiften 45 pct. heraf. For bruttospilleindtægterover 4.000.000 kr. udgør afgiften 1.800.000 kr. af de første 4.000.000 kr. plus 75 pct. af resten, jf. §2 i spillekasinoafgiftsloven.3.6.2. Forslagets indholdMed forslaget sker der primært en videreførelse af gældende ret. I forbindelse med afholdelse afpokerturneringer forslås det, at afgiftsgrundlaget fastsættes et minimum, idet det afgiftspligtigebeløb mindst skal være gevinsterne plus 4 pct. Dette svarer til vilkårene i kasinoernes eksisterendetilladelser.3.7. Online kasino3.7.1. Gældende retEfter gældende ret er online udbud af kasinospil underlagt Danske Spils bevilling. Danske Spiludbyder dog ikke disse spil.Disse spil vil efter gældende regler være omfattet af tips- og lottolovens bestemmelser. Spillene erpålagt henholdsvis en afgift på indskudssummen og en gevinstafgift. Afgiften på indskudssummen

18

udgør 16 pct., og gevinstafgift udgør 15 pct., jf. henholdsvis § 1 A, stk. 1, og § 6 i tips- oglottoloven.3.7.2. Forslagets indholdDisse spil er en del af den foreslåede delvise liberalisering af spillemarkedet. Det vil sige, atfremover kan såvel danske som udenlandske spilleselskaber søge og få licens til at udbyde disse spilonline her i landet.Afgiften forslås på den baggrund ændret, således at disse spil ikke længere vil blive pålagt engevinstafgift, men alene en afgift på bruttospilleindtægten. Denne afgift forslås at udgøre 20 pct., jf.bemærkningerne til punkt 3.4.2.Afgiften efter loven omfatter online kasinospil, der er omfattet af en dansk spilletilladelse.Spiludbyderne kan udbyde kasinospil, hvor der både deltager danske og udenlandske spillere. Kunden del af spillet, hvor danske spillere deltager, er omfattet af en dansk spilletilladelse. Afgiftenberegnes af bruttoindtægten heraf, dvs. indskud fra danske spillere fratrukket gevinster til danskespillere. For pokerspil skal afgiften dog beregnes af det beløb, som tilladelsesindehaverenindeholder af spillernes indskud eller vundne gevinst (raken).3.8. Gevinstgivende spilleautomater3.8.1. Gældende retRegulering og beskatning af spilleautomater følger af spilleautomatloven, jf. lovbekendtgørelse nr.820 af 26. juni 2006 om gevinstgivende spilleautomater.Afgiften er en progressiv afgift, hvor der betales en grundafgift af hele bruttospilleindtægten og enyderligere afgift, når bruttospilleindtægten overstiger en fastsat grænse, jf. §§ 23 og 24 ispilleautomatloven. Afgiften afhænger af, hvor spilleautomaten er opstillet, eksempelvisrestauration, spillehal eller et omrejsende tivoli.Efter gældende ret, jf. spilleautomatlovens § 25, gives der et nedslag i afgiften, hvis indehaveren afen stationær spillehal giver midler til lokale velgørende formål efter momslovens § 13, stk. 1, nr.18, og visse lokale kulturelle formål. Det er endvidere fastsat, at udlodning mod afgiftsnedslag fraselskabet tilknyttet Danske Spil, dvs. Dansk Automatspil, sker ved overførsel af midler til DanskeSpil. I ligningslovens § 8 C er fastsat, at udlodningerne og overførslerne kan fradrages vedopgørelsen af den skattepligtige indkomst.For alle spilleautomater opkræves der af bruttospilleindtægten en afgift på 1 pct., hvoraf 2/3anvendes til behandling af ludomani og 1/3 anvendes til forskning i ludomani, jf. § 26 ispilleautomatloven. Denne afgift kaldes også ludomaniafgiften.

19

3.8.2. Forslagets indholdDet foreslås, at afgiften af bruttospilleindtægten, der udgør 40 pct., og ludomaniafgiften på 1 pct.sammenlægges således, at der af almindelige spilleautomater med kontantgevinster skal betales enafgift på 41 pct. af hele bruttospilleindtægten. For så vidt angår den fremtidige finansiering afmidlerne til behandling af ludomani henvises der til afsnit 2 vedrørende lovforslaget formål ogbaggrund samt til afsnit 4 vedrørende de økonomiske konsekvenser for det offentlige.Den gældende progressive del af spilleautomatafgiften på 30 pct. af bruttospilleindtægtenvidereføres. Der skal således for spilleautomater opstillet i restaurationer betales en afgift på 30 pct.af den del af bruttospilleindtægten, der i afgiftsperioden overstiger 30.000 kr. For spilleautomateropstillet i en spillehal, skal der betales en afgift på 30 pct. af den del af bruttospilleindtægten, der iafgiftsperioden overstiger 250.000 kr. De 250.000 kr. forhøjes med 3.000 kr. pr. automat for indtil50 automater og 1.500 kr. pr. automat derudover.De gældende afgiftsregler for spilleautomater med andre gevinster end penge, jf. § 24 ispilleautomatloven, videreføres ikke. Dette skyldes, at det ikke længere vil være muligt at fåtilladelse til at opstille disse automater. Der henvises i den forbindelse til § 28 i forslag tilspilleloven samt bemærkningerne hertil.Anvendelsesområdet for bestemmelsen vedrørende nedslaget i afgiften ved udlodning af midler tillokale velgørende formål forslås samtidig udvidet, således at der gives nedslag i afgiften vedudlodning af midler fra en spillehal til velgørende formål i hele landet, i andre EU-lande og i EØS-lande. Den gældende bestemmelse om, at Dansk Automatspil kan få afgiftsnedslag ved overførselaf midler til danske Spil foreslås at falde væk således, at Dansk Automatspil fremover har sammevilkår som andre udbydere af spil på gevinstgivende spilleautomater. Som konsekvens heraf skal §8 A i ligningsloven ændres, idet den henviser til gældende bestemmelser i lov om gevinstgivendespilleautomater, jf. bemærkningerne til § 52.3.9. Spil i forbindelse med offentlige forlystelser3.9.1. Gældende retDe gældende regler for reguleringen af spil i forbindelse med offentlige forlystelser følger afbekendtgørelsen om offentlige forlystelser, jf. bekendtgørelse nr. 502 af 17. juni 2005, som ændretved bekendtgørelse nr. 1326 af 14. december 2005. Tilladelse til udbud af spillene gives af politiet.Der er tale om spil i tivolier m.v., hvor gevinsten altid er en vare.Afgiften følger af gevinstafgiftsloven, og den udgør 17,5 pct. af den del af gevinsten, der overstiger200 kr., jf. lovens § 2, stk. 1, litra b.3.9.2. Forslagets indholdForslaget viderefører gældende ret i forhold til afgiftens størrelse, betaling m.m.

20

3.10. Spil uden indsats3.10.1. Gældende retEfter gevinstafgiftslovens § 1, stk. 1, litra f, skal der betales gevinstafgift af gevinster”ved her ilandet afholdte præmie- og gættekonkurrencer, der må anses for offentlige.”For at blive omfattet af gevinstafgiftsloven, skal der således være tale om en offentlig konkurrence,og konkurrencen skal have et element af tilfældighed. Desuden er det et krav, at deltagerne ikke harbetalt et indskud for at deltage. Såfremt der er betalt et indskud, er det ikke længere tale om entilfældighedskonkurrence, men om et egentligt spil.For kontante gevinster udgør afgiften 15 pct. af den del af gevinstens beløb, der overstiger 200 kr.,og for andre gevinster udgør afgiften 17,5 pct. af den del af genvinstens værdi, der overstiger 200kr., jf. gevinstafgiftslovens § 2, stk. 1.3.10.2. Forslagets indholdDe eksisterende betingelser for at være omfattet af gevinstafgiften fastholdes. Der skal være tale omet spil, således som det er defineret i § 4 i forslaget til spilleloven, hvilket vil sige, at der skal væreet element af tilfældighed til stede i spillet/konkurrencen. Desuden skal spillet være offentligt, ogdeltagelsen må derfor ikke bero på en casting. Det er fortsat et krav, at deltagerne ikke har betalt etindskud for at deltage.Der skal således forsat betales indkomstskat af gevinster fra spil uden indskud, som man kun kandeltage i via en egentlig casting.Forslaget viderefører desuden de eksisterende regler for afgiftsgrundlaget og afgiftens størrelse.3.11. Gevinstopsparing3.11.1. Gældende retEfter gevinstafgiftslovens § 1, stk. 1, litra b, skal der betales afgift til staten af gevinster vedbortlodninger, der sker i henhold til lov om gevinstopsparing. Afgiften udgør af kontante gevinster15 pct. af den del af gevinstens beløb, der overstiger 200 kr., jf. gevinstafgiftslovens § 2, stk. 1.3.11.2. Forslagets indholdForslaget viderefører gældende ret.3.12. Administrative bestemmelser - generelt3.12.1. Gældende retEfter gældende regler, jf. spilleautomatlovens § 22, stk. 2, skal spillehaller og restauranter iforbindelse med registrering stille sikkerhed for betaling af spil på spilleautomater. Spillehaller skal

21

betale 95.000 kr. og restauranter 7.500 kr. Denne sikkerhedsstillelse er beregnet til dækning afskatter og afgifter. Desuden skal kasinoer stille sikkerhed på mellem 5 og 10 mio. kr. til dækning afskatter og afgifter samt til dækning af én dags spillergevinster, jf. de enkelte kasinoers tilladelser.Afgiftsperioderne afhænger af, hvilken afgiftslov der finder anvendelse. For gevinstgivendespilleautomater, kasinoer, lokale totalisatorspil, spil i forbindelse med offentlige forlystelser oggevinstopsparing er afgiftsperioden månedlig. Danske Spil betaler derimod i dag afgift ugentlig i defleste tilfælde.3.12.2. Forslagets indholdDet forslås, at for spiludbydere med tilladelse til at udbyde spil her i landet anvendes de almindeligeregler om sikkerhedsstillelse i opkrævningsloven for alle spiludbydere, og at en sådansikkerhedsstillelse i givet fald skal dække skatter og afgifter.Endvidere foreslås det, at afgiftsperioden er ugen for selskabet, der udbyder lotterier (men ikke forselskabets udbud af puljevæddemål på heste- og hundevæddeløb), samt for virksomheder derudbyder væddemål og online kasinospil.For gevinstgivende spilleautomater, landbaserede kasinoer, puljevæddemål på heste- oghundevæddeløb og spil i forbindelse med offentlige forlystelser foreslås den eksisterendeafgiftsperiode fastholdt, dvs. en månedlig afregning.Det foreslås endvidere, at for spil, der ikke kræver tilladelse men alene efterfølgendeafgiftsanmeldelse, er afgiftsperioden det enkelte spil. Dette svarer til gældende regler. Det foreslåsdog, at udbydere af disse spil kan lade sig frivilligt registrere. I tilfælde af frivillig registrering erafgiftsperioden måneden.Fra 1. januar 2012 træder nye EU-regler for gensidig bistand ved inddrivelse af fordringer i relationtil skatte m.v. i kraft (Rådets direktiv 2010/xx/EU af xx…..). Reglerne omfatter som noget nyt ogsåspilleafgifter. Indtil 31. december 2011 gælder dog ingen regler om gensidig bistand ved inddrivelseog det foreslås, at indtil da foreslås det, at alle spiludbydere, der ikke har deres økonomiskevirksomhed eller er etableret her i landet, registreres ved en herboende repræsentant, der hæftersolidarisk for afgiften, jf. overgangsbestemmelsen i § 50, stk. 3. Fra 1. januar 2012 foreslås kravetom en herboende fiskal repræsentant alene at gælde for spiludbydere etableret uden for EU- ogEØS- området.3.13. Indberetningspligt3.13.1 Gældende retUdbydere af de spil og konkurrencer, som ikke er afgiftsbelagte, men hvor gevinsterne og præmierer skattepligtige for vinderne har efter gældende ret ikke nogen forpligtelser til at indberette

22

oplysninger om gevinster, præmier og vindere til SKAT.3.13.2 Forslagets indholdDet foreslås, at der indføres en indberetningspligt. Pligten til at oplyse om udbetalte gevinster ogpræmier samt vinderne foreslås at omfatte personer og virksomheder mv., der har opnået tilladelse(bevilling) til at afholde offentligt hasardspil i turneringsform (pokerturneringer m.v.). Endvidereforeslås pligten at omfatte virksomheder, der udbetaler/uddeler gevinster og præmier i spil ogkonkurrencer afholdt i elektroniske medier, og hvor gevinsterne ikke er omfattet afspilleafgiftsloven Der er tale om gevinster og præmier, som er indkomstskattepligtige formodtageren.Indberetningen foreslås at skulle ske til indkomstregisteret. Som andre oplysninger, der indberettestil indkomstregisteret vil indberetningen skulle ske månedligt.Dels skal indberetningerne sikre, at gevinsterne kommer til beskatning.Dels skal de sikre, at præmierne og gevinsterne kan fortrykkes på årsopgørelsen for personer, sommodtager fortrykte årsopgørelser. Disse personer skal derfor ikke selv oplyse præmierne ellergevinsterne til SKAT.Dels sikrer indberetningen til indkomstregisteret, at oplysningerne efter reglerne i lov om etindkomstregister og med respekt for reglerne i persondataloven kan stilles rådighed for andremyndigheder, for hvem oplysningerne er relevante og nødvendige. Det kan f.eks. væresocialmyndighederne, hvor oplysningerne kan bruges til at kontrollere, om modtagere af socialeydelser modtager præmier og gevinster, som har betydningen for tildelingen af ydelsen ellerydelsens størrelse.Det foreslås dog, at der indføres en bagatelgrænse på 300 kr., således at gevinster og præmier på300 kr. eller derunder ikke skal oplyses. Sådanne gevinster og præmier er også skattepligtige, ogmodtagerne skal dermed selvangive gevinsterne.4. Økonomiske konsekvenser for det offentlige4.1. IndledningBelysningen af de økonomiske konsekvenser nedenfor omfatter de samlede virkninger på skatter ogafgifter af lovpakken vedrørende en reguleret, delvis liberalisering af det danske spillemarked. Udover nærværende forslag til spilleafgiftslov omfatter belysningen de samtidigt fremsatte lovforslagom regulering af spillemarkedet (forslag til spillelov), lovforslaget til en ny spiludlodningslov, deromhandler fordelingen af midlerne til idræts- og kulturformål m.v. (af kulturministeren), oglovforslaget til en ejerskabslov, der vedrører statens ejerskab i Danske Spil (af finansministeren).For en belysning af de økonomiske konsekvenser for modtagerne af Danske Spils overskud

23

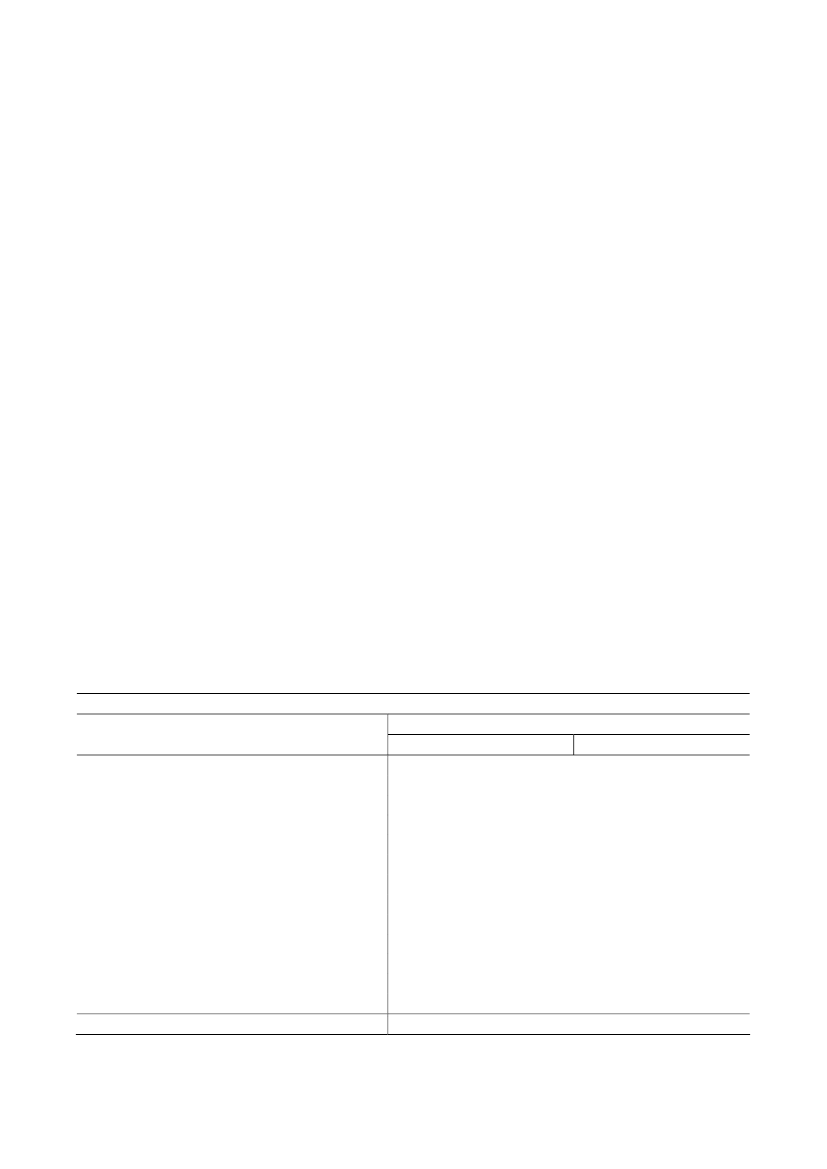

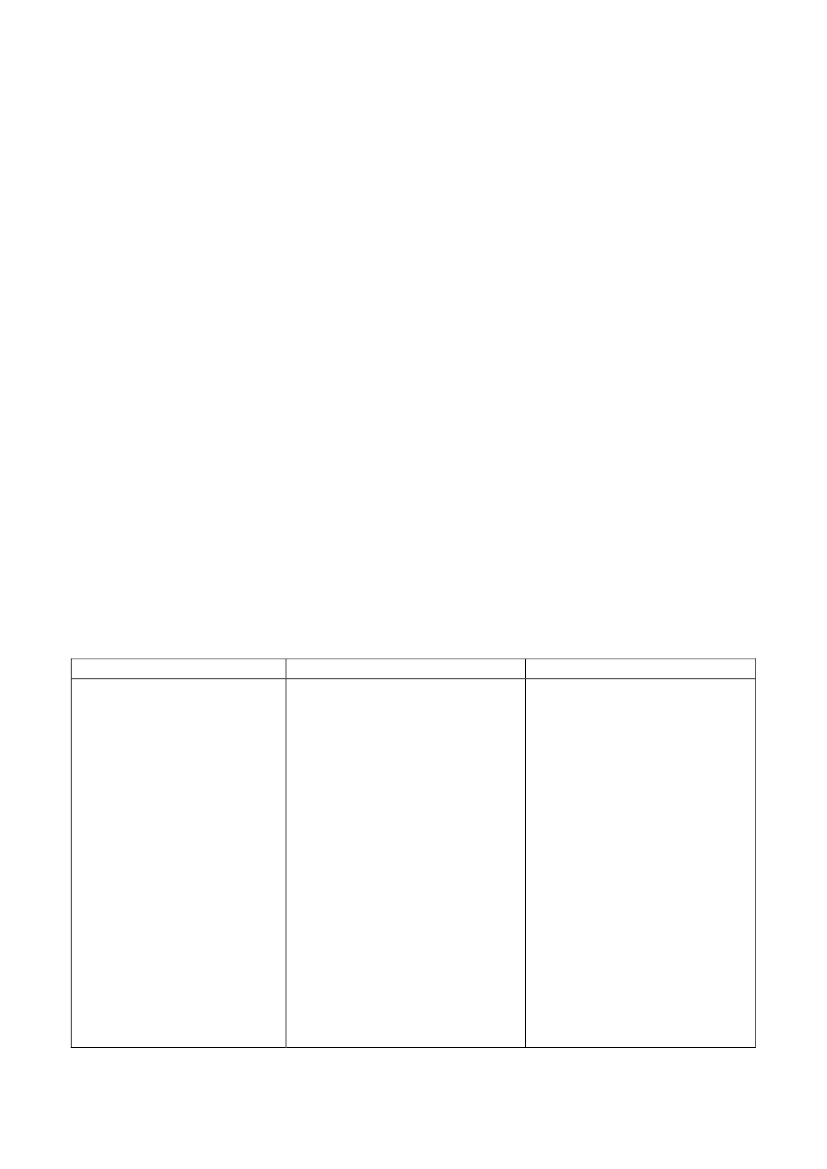

henvises til det samtidigt fremsatte lovforslag til en udlodningslov af kulturministeren.4.2. Omfanget af spil i DanmarkDen samlede spilleomsætning (indskud) fra Danmark udgjorde i 2008 i størrelsesordenen 25 mia.kr. ekskl. indskud på online kasinospil og de landbaserede kasinoer, mens den samledebruttospilleindtægt (indskud fratrukket præmier) udgjorde i størrelsesordenen 7,7 mia. kr., jf. tabel.1.Bruttospilleindtægten er udtryk for nettoforbruget af spil (spillernes tab) og samtidig spiludbydernesfortjeneste før afgift og andre omkostninger. Opgørelsen af indskuddet og bruttospilleindtægten fordet samlede spillemarked er forbundet med væsentlig usikkerhed, da der ikke for alle spilleområderforeligger tilgængelige registrerede oplysninger. For online pokerspil og kasinospil og delandbaserede kasinoer er det ikke umiddelbart muligt at opgøre et egentligt indskud.Det skønnes med stor usikkerhed, at den samlede omsætning (indskud) for væddemål (Oddset,tipning, heste – og hundevæddeløb og bookmakerspil i udlandet) i 2008 udgjorde ca. 5,1 mia. kr.,hvoraf ca. 2,1 mia. kr. vedrørte de udenlandske udbydere og det resterende beløb Danske Spil.Omregnet til bruttospilleindtægt skønnes beløbet til godt 1 mia. kr., hvoraf ca. 180 mio. kr. kom frade udenlandske spiludbydere. Den relativt højere bruttospilleindtægt hos Danske Spil skyldes enlavere gennemsnitlig tilbagebetalingsprocent.Med tilsvarende usikkerhed skønnes bruttospilleindtægten for de udenlandske online kasinospil,herunder online pokerspil, til ca. 350 mio. kr. Danske Spil udbyder kun online kasinospil ibegrænset omfang. Eksempelvis udbyder Danske Spil ikke online pokerspil.Tabel 1. Omsætning på det danske spillemarked i 2008 fordelt på spilkategorier.2008IndskudMio. kr.Danske SpilVæddemålTipning mv.OddsetHeste – og hundevæddeløbLotterier mv.LottospilJokerKenoSkrabespilBingoAndre spilI alt Danske SpilBruttospilleindtægt

1652.2256103.8705301859051301258.745

856201602.1302957542545403.875

24

Andre danske spiludbydereKlasselotterietVare- og LandbrugslotterierneHumanitære lotterierBingoSpilleautomaterKasinoI alt andre danske spiludbydereUdenlandske spiludbydereBookmakerspil i udlandetOnline kasinospil og online pokerspilI alt udenlandske spiludbydere

65517540542012.4251)-2)14.0802.100-2)2.100

220652451902.2351)4253.380180350430

Det samlede spillemarked24.9257.685Kilde: Skatteministeriet og Danske Spil.1)Heraf udgør ca. 2.200 mio. kr. i indskud og ca. 395 mio. kr. i bruttospilleindtægt Dansk Automatspil, der etdatterselskab under Danske Spil.2)Der er her tale om spil med en meget høj tilbagebetalingsprocent (typisk over 90 pct.), hvor selve spilafviklingenforegår meget hurtigt og hvor der ikke opgøres et egentligt indskud.

4.3. Delvis liberalisering af markedet for væddemål og online kasinospilI det samtidigt fremsatte lovforslag om regulering af spillemarkedet (forslag til spilleloven) foreslåsdet, at det bliver muligt for udenlandske spiludbydere at opnå en licens til at udbyde væddemålsspil(ekskl. væddemål på heste – og hundevæddeløb) og online kasinospil, herunder online pokerspil, iDanmark. Herved bliver den omsætning, som danskerne i dag spiller på væddemål og onlinekasinospil hos udenlandske spiludbydere, omfattet af danske regler og bliver dermed afgiftsbelagt iDanmark svarende til tilsvarende spil udbudt af Danske Spil.I nærværende lovforslag foreslås den nuværende afgift af bruttospilleindtægten forvæddemålsspillene hos Danske Spil på 30 pct. nedsat til 20 pct. Denne afgiftssats foreslås også atgælde for online kasinospillene, herunder online pokerspil. Den gældende indskudsafgift på 16 pct.for tipningen foreslås ligeledes ændret til en afgift på 20 pct. af bruttospilleindtægten, og nyeudbydere foreslås omfattet af denne afgift.Endvidere foreslås den gældende gevinstafgift på 15 pct. af præmier over 200 kr. forvæddemålsspillene (Oddset og tipning) afskaffet. Dette vil sikre ensartede produkter og dervedbidrage til at spillerne ikke har incitament til at udfordre de foreslåede blokeringsmetoder.Gevinstafgiften for lotterierne fastholdes.Den isolerede provenumæssige konsekvens af den foreslåede delvise liberalisering af markedet forvæddemål og online kasinospil, herunder online pokerspil, skønnes at blive et årligt merprovenu forstaten på ca. 20 mio. kr., jf. tabel 2 nedenfor.

25

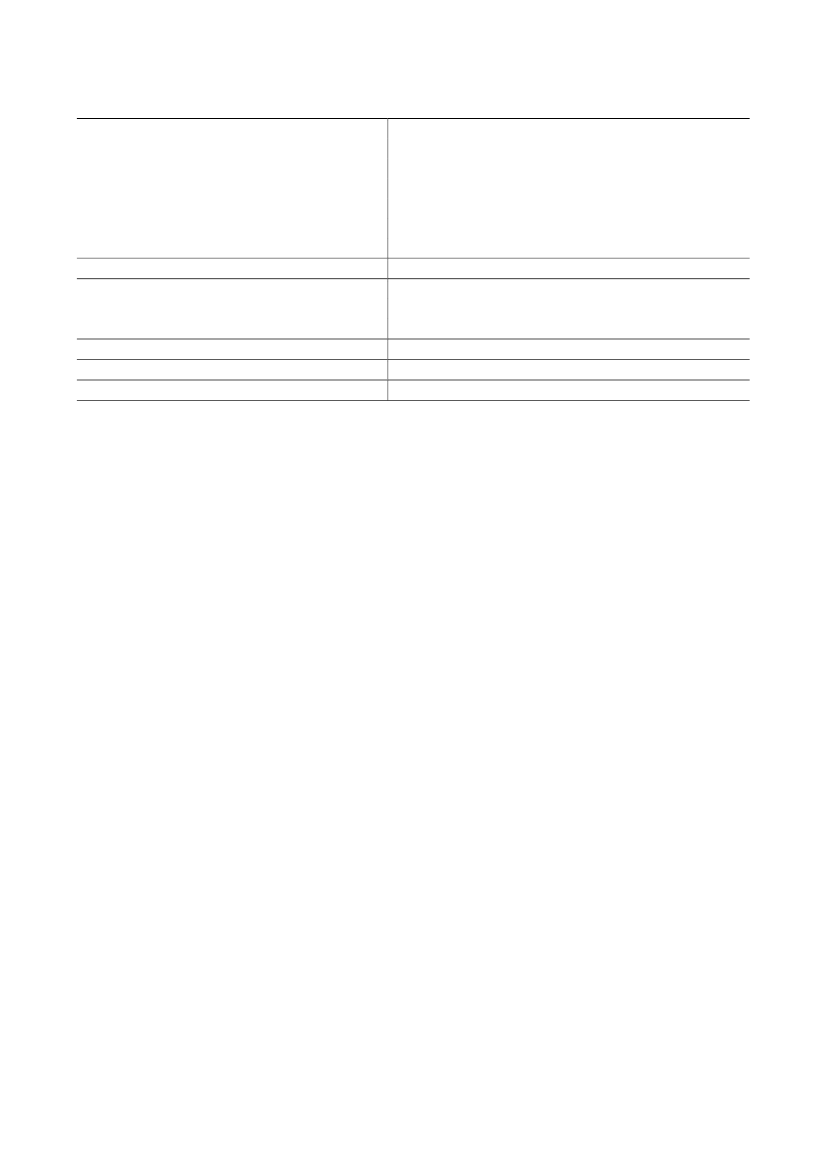

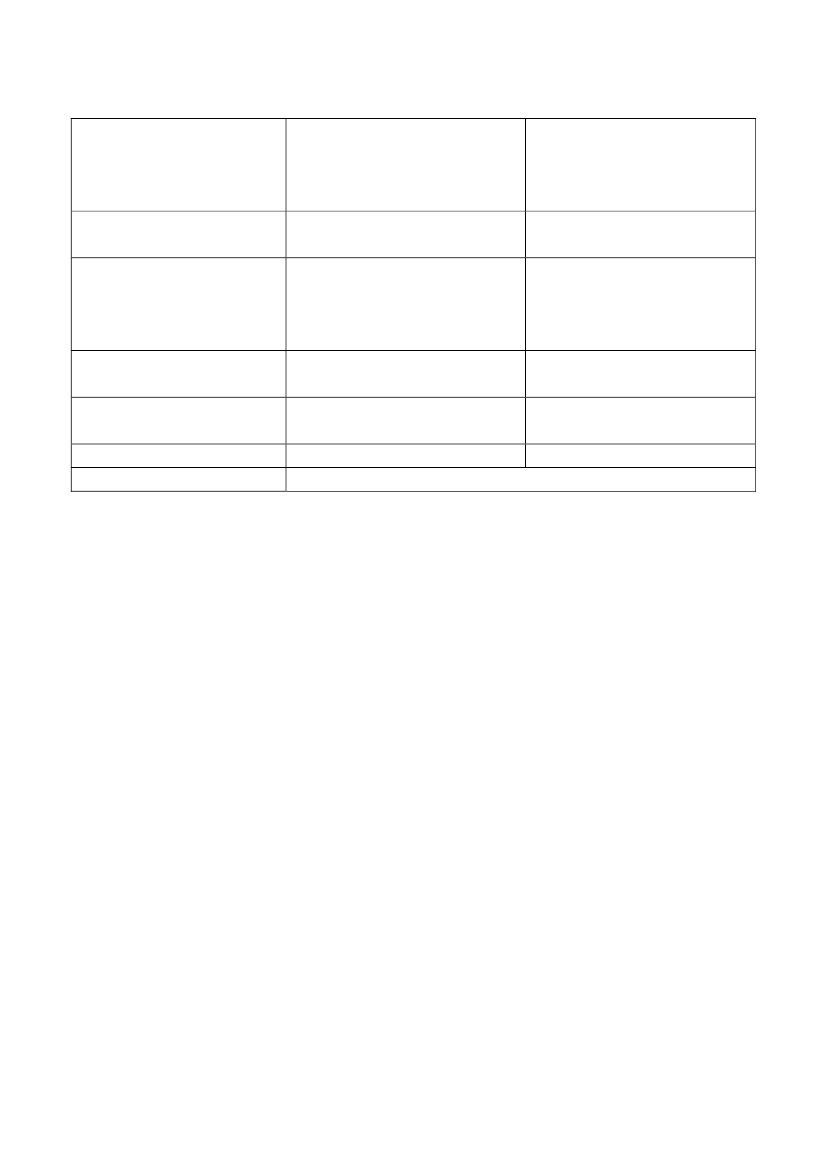

Provenuvirkningen er sammensat af et årligt merprovenu på ca. 85 mio. kr. fra afgiften afbruttospilleindtægten, som følge af at bruttospilleindtægten hos de udenlandske udbydere bliverafgiftsbelagt her i landet, og et provenutab på ca. 35 mio. kr. som følge af afskaffelse afgevinstafgiften for væddemål. Den forventede stigning i nettoforbruget af spil medfører endvidereet afledt provenutab for staten på moms og afgifter på andre varer på ca. 30 mio. kr.Tabel 2. Skønnet provenuvirkning af delvis liberalisering af spillemarkedet. 2010-niveau.Gældende reglerLovforslagMio. kr.Afgiftsnedsættelse fra 30 pct. til 20 pct. af205135bruttospilleindtægten1)Indførelse af 20 pct. afgift for nye udbydere-13020 pct. afgift af forøget bruttospilleindtægt-25I alt afgift af bruttospilleindtægt205290Afskaffelse af gevinstafgift for væddemål350Afledt virkning på moms og afgifter som følge af øgetforbrug af spil--30I alt240260

Ændring

-701302585-35-3020

Note: - = provenutab1)Inkl. ændring af den gældende indskudsafgift på 16 pct. for tipning mv. til en 20 pct. afgift af bruttospilleindtægten.

Det skønnes, at den samlede bruttospilleindtægt fra de liberaliserede væddemål og online kasinospilvil blive i størrelsesordenen 1.450 mio. kr. (2010-niveau). Heraf forventes 130 mio. kr., at være enforøget bruttospilleindtægt som følge af de foreslåede regler. Beløbet er sammensat af en faldendebruttospilleindtægt for væddemålene som følge af en forventning om stigendetilbagebetalingsprocenter for Danske Spils nuværende væddemål og en stigende bruttospilleindtægtfor online kasinospillene, da Danske Spil ikke tidligere har udbudt online kasinospil i væsentligtomfang, herunder, at selskabet ikke har udbudt online pokerspil. Endvidere forventes mulighedenfor en dansk licens til de udenlandske udbydere at medføre en forøget omsætning. I det omfang denye licensudbydere etablerer sig her i landet, skønnes der at fremkomme et beskedent merprovenupå selskabsskatten.Som følge af de foreslåede regler skal der i Danske Spil ske en selskabsmæssig adskillelse iforbindelse med Danske Spils varetagelse af udbuddet af væddemål og online kasinospil. DanskeSpils overskud fra disse spil foreslås tilført staten, jf. også det samtidigt fremsatte lovforslag om enejerskabslov. Det skønnes med stor usikkerhed, at Danske Spils udbud af disse spil kan generere etoverskud før skat på ca. 175 mio. kr. årligt, når især online kasinospillene er fuldt implementerede.Overskuddet afhænger bl.a. af tilbagebetalingsprocenten på spillene og omkostningsniveauet. Efterselskabsskat på ca. 45 mio. kr. skønnes overskuddet til ca. 130 mio. kr.Den samlede årlige provenuvirkning for staten af den delvise liberalisering inkl. overskud ogselskabsskat fra datterselskabet skønnes til et merprovenu på ca. 195 mio. kr., jf. også tabel 3. I2011 skønnes merprovenuet at udgøre ca. 155 mio. kr., hvilket skyldes, at indførelsen af online

26

kasinospil hos Danske Spils datterselskab forventes at kræve en vis indfasningsperiode. Detbetyder, at overskuddet hos selskabet det første år vil være lavere med en lavere selskabsskat tilfølge.4.4. Ændringer som følge af forslag til ny spiludlodningslovI det samtidigt fremsatte lovforslag om en ny spiludlodningslov foreslås det, at den fremtidigeudlodning af midler til idræts-, kulturelle- og andre almene formål sker via overskuddet fra den delaf Danske Spil, der forbliver monopol og som varetager udbuddet af lotterier inkl. væddemål påheste- og hundevæddeløb (lotteriselskabet), samt via overskuddet fra Det Danske Klasselotteri. Itilknytning hertil foreslås det, at lotteriselskabet pålægges selskabsskat og samtidig fritages for dengældende indskudsafgift for lotterierne på 16 pct.Ophævelsen af indskudsafgiften for lotteriselskabet skal endvidere ses i lyset af, at - som følge af enafgørelse fra Landsskatteretten - forhandlerprovisionen pålægges moms, og at overskuddet fra deliberaliserede spil og fra Dansk Automatspil (datterselskab under Danske Spil, der udbyder spil påspilleautomater) ikke længere tilfalder modtagerne af Danske Spils overskud.Med udgangspunkt i Danske Spils regnskab for 2008 skønnes de foreslåede ændringer at medføre etårligt merprovenu på selskabsskatten på ca. 515 mio. kr. og et årligt provenutab på ca. 885 mio. kr.som følge af afskaffelsen af indskudsafgiften for lotterierne.Det skønnes, at moms på forhandlerprovisionen efter Landsskatterettens afgørelse vil medføre etforøget momsprovenu på ca. 105 mio. kr. årligt. Når Dansk Automatspil ikke længere udlodder tilDanske Spil, skønnes det at medføre et forøget afgiftsprovenu for spilleautomatafgiften på ca. 55mio. kr. årligt. Forøgelsen af spilleautomatafgiften skyldes, at den nuværende udlodning fra DanskAutomatspil til Danske Spil tilvejebringes ved et nedslag i afgiften.Samlet skønnes de skatte- og afgiftsmæssige ændringer som følge af forslaget til en nyudlodningslov at medføre et årligt provenutab for staten på ca. 210 mio. kr., jf. tabel 3. Provenutabetmodsvares af en tilsvarende forøgelse af overskuddet i lotteriselskabet, der udloddes tiloverskudsmodtagerne, jf. det samtidig fremsatte lovforslag til en ny udlodningslov afkulturministeren.4.5. Flere landbaserede kasinoerDet forventes, at der i forbindelse med liberaliseringen af markedet for væddemål og onlinekasinospil gives tilladelse til en udvidelse af antallet af landbaserede kasinoer i Danmark. Derfindes i dag seks kasinoer i Danmark.I det omfang der er interesse for etablering af yderligere kasinoer, forventes det alt andet lige atmedføre en øget omsætning og derved et forøget afgiftsprovenu til staten på kasinoafgiften. Det

27

skønnes med nogen usikkerhed – bl.a. kan den geografiske placering af et nyt kasino havebetydning - at etableringen af eksempelvis yderligere to kasinoer med en samlet bruttospilleindtægtpå ca. 50 mio. kr. vil medføre et årligt merprovenu for staten på ca. 20 mio. kr.4.6. Øget indsats mod ludomaniMed henblik på at skabe større sikkerhed for midlerne til ludomanibekæmpelse foreslås det, at derårligt afsættes 32 mio. kr. på finansloven til bekæmpelse af ludomani, herunder til forebyggelse,behandling og forskning. Det er ca. 12 mio. kr. mere end den nuværende ludomaniafgift på ca. 20mio. kr. for 2009. Det er endvidere forudsat, at beløbet PL-reguleres.I forbindelse med at udgiften til ludomanibekæmpelsen fremover bliver bevilget på Finansloven,foreslås det, at den nuværende ludomaniafgift på 1 pct. af bruttospilleindtægten forspilleautomatområdet afskaffes. I stedet foreslås den almindelige afgift på spilleautomater forhøjetfra 40 pct. til 41 pct. Provenuet fra spilleautomatafgiften forhøjes herved med ca. 20 mio. kr., derdog skal ses i lyset af de øgede udgifter til ludomanibekæmpelse. Nettoeffekten for staten skønnestil en årlig udgift på ca. 12 mio. kr.I 2011 skønnes staten at få en udgift som følge af, at der afsættes 5 mio. kr. til forebyggelse afludomani. Det samlede beløb til ludomanibekæmpelse i 2011, inkl. midlerne til behandling ogforskning fra den gældende ludomaniafgift, skal dog mindst udgøre 25 mio. kr.Den nuværende ludomanibekæmpelsesordning giver ikke mulighed for, at ludomanimidlerne kananvendes til forebyggelse, hvilket flere gange har været påpeget af behandlingsstederne. Detforeslås, at en del af pengene går til dette formål. Endvidere skal det tilstræbes, atbehandlingsinstitutionerne får mulighed for at udarbejde flerårige budgetter, hvilket vil give enstørre stabilitet i forhold til behandlingen af ludomaner.Den endelige fordeling af beløbet foretages i forbindelse med udarbejdelsen og vedtagelsen afFinansloven for 2012.4.7. Samlede økonomiske konsekvenser for det offentligeDe samlede økonomiske konsekvenser for det offentlige af nærværende og de samtidigt fremsattelovforslag vedrørende liberaliseringen af spillelovgivningen fremgår af tabel 3. I tabellen indgårtillige et forventet merprovenu vedrørende moms på forhandlerprovision, der følger af enLandsskatteretskendelse samt et merprovenu vedrørende kasinoafgiften, som følge af forventningenom udvidelse af antallet af landbaserede kasinoer.For så vidt angår de økonomiske konsekvenser for staten af udlodningen af midler til modtagerne afDanske Spils overskud henvises til det samtidigt fremsatte lovforslag til en udlodningslov afkulturministeren.

28

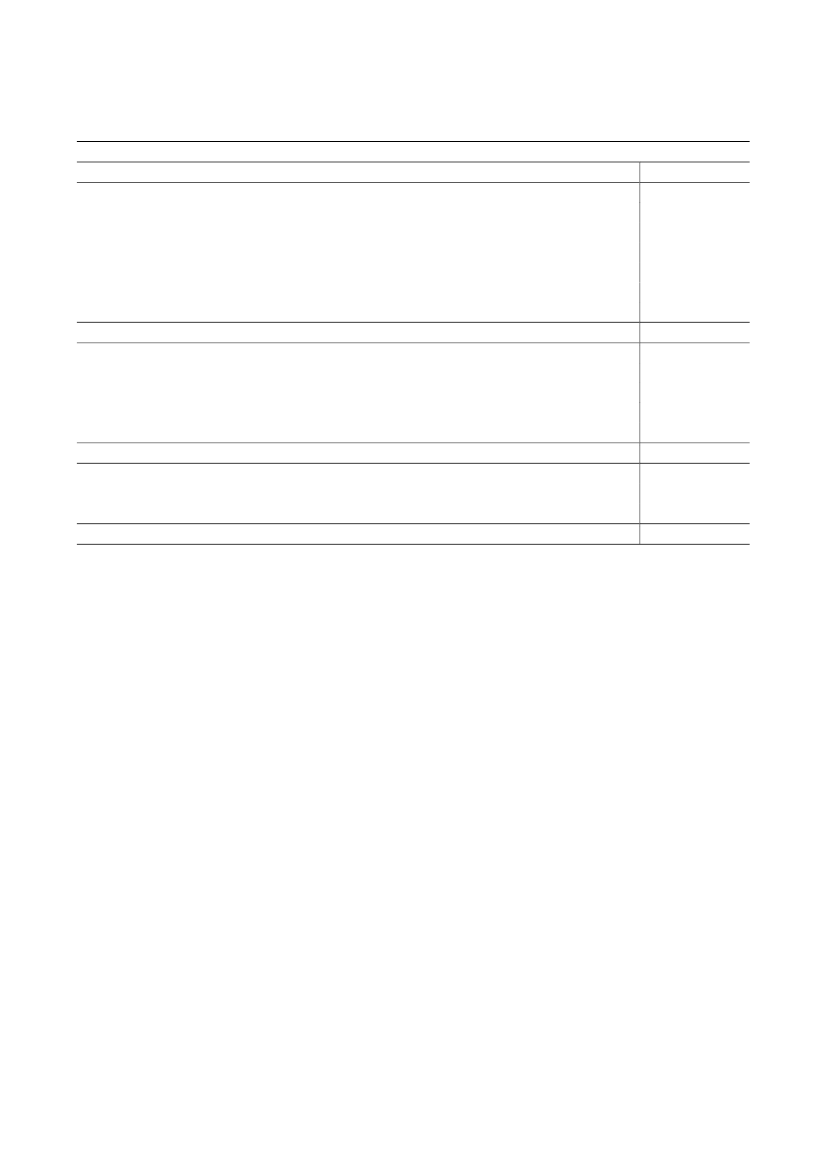

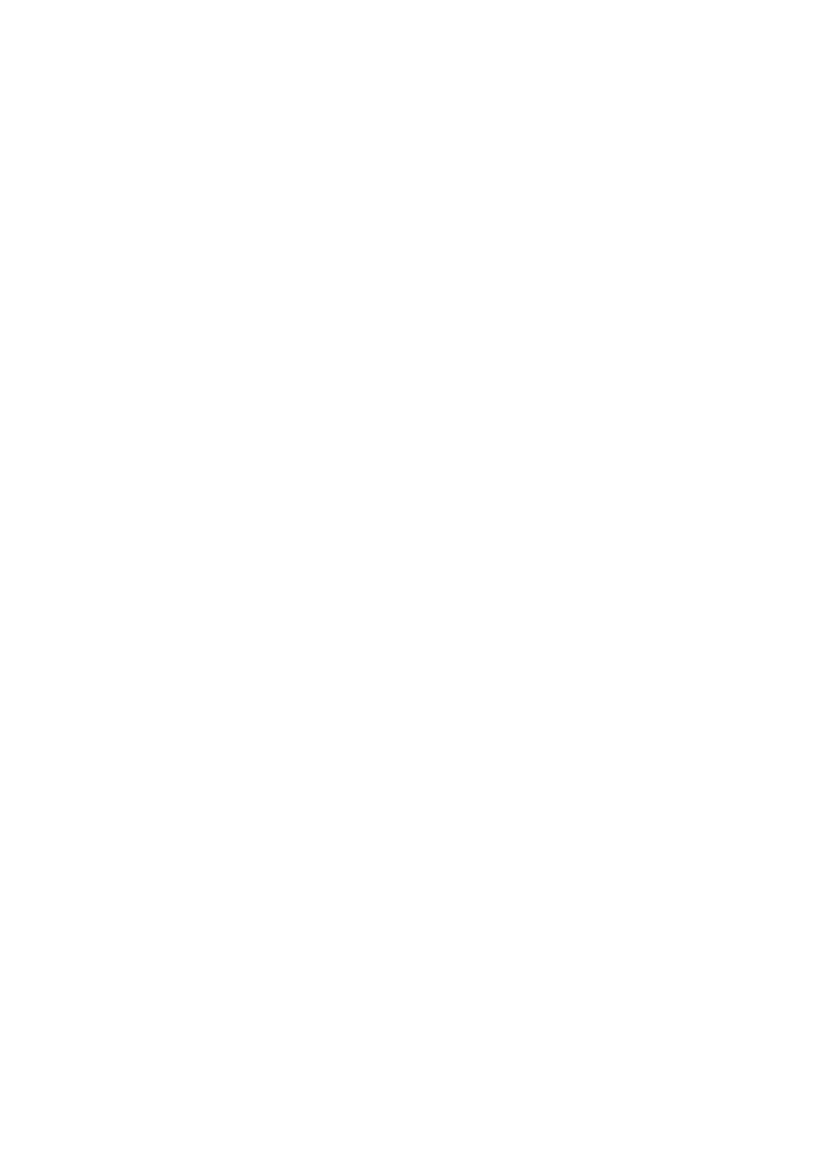

Tabel 3. Samlede økonomiske konsekvenser af lovpakken til liberalisering af spillelovgivningen. 2010-niveau.ProvenuvirkningMio. kr.Delvis liberaliseringÆndring i afgift af bruttospilleindtægt (20 pct.)851)Afskaffelse af gevinstafgift på visse spil-35Afledt virkning på moms og afgifter som følge af øget forbrug af spil-302)Overskud fra selskab under Danske Spil, der udbyder væddemål og online kasinospil1302)Selskabsskat fra selskab under Danske Spil, der udbyder væddemål og online kasinospil.45I alt195Ændringer som følge af spiludlodningslovOphævelse af indskudsafgift for lotteriselskab3)-885Selskabsskat fra monopoldelen i Danske Spil5154)Forøget spilleautomatafgift fra Dansk Automatspil55Moms på forhandlerprovision105I alt-210Andre ændringerForøget kasinoafgift ved flere landbaserede kasinoer20Øget indsats mod ludomani-12I alt8Note: - = provenutab1)Efter gældende regler beregnes gevinstafgiften som 15 pct. af den del af præmien, der overstiger 200 kr.Afskaffelsen omfatter Danske Spils nuværende spil Oddset og Tipning.2)Jf. det samtidigt fremsatte forslag til ejerskabslov af finansministeren.3)Afskaffelsen vedrører indskudsafgiften på 16 pct. for lotterierne (Lotto m.v.). Skønnet er baseret på Danske Spilsregnskab for 2008.4)Efter de gældende regler kan der gives et nedslag i spilleautomatafgiften, hvis beløbet udloddes til Danske Spil.Et ophør heraf vil medføre et forøget afgiftsprovenu. Skønnet er baseret på regnskabet for 2008.

Som følge af, at indførelsen af online kasinospil hos Danske Spils datterselskab forventes at kræveen vis indfasningsperiode, skønnes overskuddet hos det selskab, der skal udbyde online kasinospil, ifinansåret 2011 at blive ca. 100 mio. kr. og selskabsskatten ca. 35 mio. kr., mens det fuldt indfasetskønnes at medføre et merprovenu på selskabsskatten på 45 mio. kr., jf. tabel 3. Endvidere skønnesmomsen på forhandlerprovision, den forøgede spilleautomatafgift og den forøgede kasinoafgift ifinansåret 2011 at udgøre ca. 165 mio. kr.Af de samlede provenuvirkninger udgør den kommunale andel et merprovenu på ca. 75 mio. kr.årligt som følge af øget selskabsskat. Den kommunale merindtægt vil blive indregnet i forbindelsemed de årlige økonomiaftaler.Lovforslagene har ingen provenumæssige konsekvenser for regionerne.5. Administrative konsekvenser for det offentligeAfventer tilbagemelding fra SKAT.

29

6. Økonomiske konsekvenser for erhvervslivetDen samlede lovpakke til liberalisering af spillelovgivningen indebærer, at der bliver enskonkurrencevilkår for danske og udenlandske virksomheder, som udbyder væddemål og onlinekasinospil i Danmark, da alle udbydere fremover bliver omfattet af de samme regler for udbud afspil her i landet. Hidtil har der været uens konkurrencevilkår, da de udenlandske virksomheder, somhar udbudt spil til danskerne, har kunnet udbyde spillet uden at være omfattet af de samme reglerom regulering af spillene, herunder de danske afgiftsregler. Endvidere vil de foreslåedeafskærmningsinstrumenter (reklameforbud, betalingsblokering og internetblokering) modspiludbydere uden dansk licens være med til at sikre indtjeningen hos de spiludbydere, der får endansk licens.Samtidig vil muligheden for spiludbyderne for at reklamere med en dansk licens formentlig betydeforøgede reklameindtægter hos medierne, og en række danske idrætsklubber vil formentlig kunne fåforøgede sponsorindtægter fra spiludbyderne.I det omfang, selskaberne etablerer sig her i landet og/eller etablerer et fysisk salg af deresprodukter, vil det kunne medføre flere danske arbejdspladser.7. Administrative konsekvenser for erhvervslivetForslaget vil i forbindelse med den eksterne høring blive sendt til Erhvervs- og SelskabsstyrelsensCenter for Kvalitet i ErhvervsRegulering (CKR) med henblik på en vurdering af, om forslaget skalforelægges Økonomi- og Erhvervsministeriets virksomhedspanel.8. Administrative konsekvenser for borgerneForslaget har ingen administrative konsekvenser for borgerne.9. Miljømæssige konsekvenserForslaget har ingen miljømæssige konsekvenser.10. Forholdet til EU-rettenForslaget skønnes ikke at have EU-retlige konsekvenser.11. Hørte myndigheder og organisationer m.v.Udover relevante ministerier vil et udkast til lovforslag blive sendt i høring hos Advokatsamfundet,Arbejderbevægelsens Erhvervsråd, Brammer Advokater,Casinoforeningen,Center for Ludomani,CEPOS, Compu-Game A/S, DR, Danmarks Bridgeforbund, Danmarks Rederiforening, DanmarksIdræts-Forbund (DIF), Danmarks Tankesports-Forbund, Danmarks Tivoliforening, DanskArbejdsgiverforening, Dansk Automat Brancheforening, Dansk Automat Expert A/S, DanskBackgammon Forbund, Dansk Boldspil-Union (DBU), Danske Dagblades Forening, Dansk Døve-

30

Idrætsforbund, Dansk Erhverv, Dansk Firmaidrætsforbund (DFIF), Dansk Galop, Dansk GoForbund, Danske Gymnastik- og Idrætsforeninger (DGI), Dansk Handicap-Idræts Forbund, DanskeHandicaporganisationer, Dansk Industri, Dansk L’Hombre Union, Dansk Othello Forbund, DanskMisbrugsBehandling, Århus, Dansk Skak Union, Dansk Skoleidræt, Dansk Skole Skak, DanskTravsports Centralforbund, Dansk Ungdoms Fællesråd (DUF), Danske Advokater, DanskeDagblades forening, Danske Spil A/S, Danske Regioner, Datatilsynet, De Danske Skytteforeninger(DDS), De Samvirkende Købmænd (DSK), Den Danske Dommerforening, Det DanskeKlasselotteri A/S, Det Centrale Handicapråd, Divisionsforeningen, Danske Gymnastik- ogIdrætsforeninger (DGI), European Betting and Gaming Association, Erhvervs- ogSelskabsstyrelsen, Finansrådet,FDIH - Foreningen for Distance- og Internethandel,Forbrugerrådet, Foreningen af Danske Revisorer, Foreningen af Registrerede Revisorer, Foreningenaf Statsautoriserede Revisorer, Frederiksberg Centeret, Friluftsrådet, HestevæddeløbssportensFinansieringsfond (HFF), Horesta, Horten, ISOBRO, JKL A/S, Jyllands Attraktioner,Kommunernes Landsforening, Konkurrencestyrelsen, Kortclub´en af 1993, Ladbrokes Nordic,Landsorganisationen i Danmark (LO), Landbrugslotteriet, Landsskatteretten, Lokale- ogAnlægsfonden, Majorgaarden, Pokerstars v. Nikolaj Bøgh, JKL A/S, RGA - Remote GamblingAssociation, Retssikkerhedschefen, SKAT, Stanleybet, Sydslesvigs danske Ungdomsforeninger,Team Danmark, TV2, Varelotteriet.

12. Sammenfattende skemaSamlet vurdering af konsekvenser af lovforslagetPositive konsekvenserDen samlede provenuvirkning afden delvise liberalisering afspillemarkedet inkl. overskud ogselskabsskat fra det nyetablerededatterselskab under Danske Spilskønnes til et årligt merprovenupå ca. 195 mio. kr.Hertil kommer et årligtmerprovenu for staten på ca. 20mio. kr. som følge af adgangentil at etablere flere landbaseredekasinoer.Af de samlede provenuvirkningerudgør kommunernes andel etmerprovenu på ca. 75 mio. kr.årligt som følge af højereNegative konsekvenserDe skatte– og afgiftsmæssigeændringer som følge afforslaget til en nyudlodningslov skønnes atmedføre et årligt provenutab forstaten på ca. 210 mio. kr. Herier indregnet provenuet framoms af forhandlerprovisionsom følge af enLandsskatteretskendelse. Detteprovenutab modsvares af entilsvarende forøgelse afoverskuddet i lotteriselskabet,der udloddes tiloverskudsmodtagerne.Endvidere medfører forslaget

Økonomiske konsekvenserfor det offentlige

31

selskabsskat. Den kommunalemerindtægt vil blive indregnet iforbindelse med de årligeøkonomiaftaler.Administrative konsekvenserfor det offentligeØkonomiske konsekvenserfor erhvervslivet

om en øget indsats modludomani en nettoudgift forstaten på 12 mio. kr.

En række positive konsekvensersom følge af enskonkurrencevilkår for udbyderneaf spil.

Ingen

Administrative konsekvenserfor erhvervslivetAdministrative konsekvenserfor borgerneMiljømæssige konsekvenserForholdet til EU-retten

Ingen.

Ingen.

Ingen.Ingen.Forslaget skønnes ikke at have EU-retlige konsekvenser.

Bemærkninger til lovforslagets enkelte bestemmelser

Til kapitel 1Til § 1I stk. 1 fastsættes, at der skal betales afgift til staten af visse spil der udbydes, arrangeres ellerafholdes her i landet.I spillelovens § 2 foreslås det fastsat, at der kan gives tilladelse til spil på danske og udenlandskeskibe, der opereres i henhold til dansk driftstilladelse, uanset hvor disse skibe befinder sig, blot deanløber en dansk havn. Endvidere kan der gives tilladelse til udenlandske skibe, der befinder sig idansk territorium. Tilsvarende regler fastsættes for fly. Forslaget til dette brede anvendelsesområdeskal ses i lyset af, at der givetvis er mange danskere ombord på sådanne transportmidler, hvorfordet, for at beskytte spillerne så godt som muligt, er hensigtsmæssigt, at der er kontrol m.v. med despil, der foregår ombord.Det er hensigten at kunne give tilladelse til udbud af spil (f.eks. gevinstgivende spilleautomater elleret kasino), men man ønsker også at kunne forbyde spil ved ikke at give tilladelse. Ved lovgivningensikres, at der ikke f.eks. kan oprettes kasinoer uden spilletilladelse på danske og udenlandske skibe,der opereres i henhold til dansk driftstilladelse, som så åbner, så snart skibet/flyet er ude af dansk

32

territorium.I afgiftsmæssig henseende er det naturligt at opkræve afgift af spil på dansk territorium. For så vidtangår opkrævning af spilleafgift i internationalt farvand/luftrum skønnes det muligt at opkræveafgift af de spil, der udbydes med dansk tilladelse. Herved kan der opkræves dansk afgift af f.eks.spilleautomater opstillet på færgerne mellem Danmark og Tyskland (hvilket der også bliver i dag),og af kasinospil hvis der f.eks. gives tilladelse til udbud heraf på en sådan færge eller en færge medrute mellem en dansk havn og en havn i et tredjeland. Det er dog ikke muligt at opkræve danskafgift af spil, der udbydes på et andet lands territorium (f.eks. tysk/svensk/norsk søterritorium).Det foreslås i stk. 3, at gevinster fra spil, der er omfattet af loven, og hvor afgiftsbetalinen derforbestemmes af loven, ikke skal indkomstbeskattes. Dette svarer til gældende regler.Indtil 2004 skulle gevinster fra alle spil i andre lande indkomstbeskattes her i landet. Imidlertidfastsatte EU-Domstolen i sag (C-42/02, Lindman), at et EU-land ikke kan anse gevinster vundet i etlotteri i et andet EU-land for skattepligtig indkomst for vinderen, hvis gevinster vundet i nationalelotterier er skattefri. Dette førte til, at Skatteministeriet den 15. marts 2004 udsendte en meddelelse(SKM2004.121.DEP) om, at gevinster vundet på et spil eller lotteri, som er godkendt ogkontrolleret af en offentlig myndighed i et andet EU-land eller EØS-land, er fritaget forindkomstbeskatning i det omfang, det tilsvarende spil eller lotteri her i landet ikkeindkomstbeskattes. Gevinster vundet i spil m.v. i lande uden for EU og EØS forblevindkomstskattepligtige.Det foreslås, at princippet i Skatteministeriets meddelelse indsættes i loven, jf. stk. 3.Indkomstskattepligtigt vil ligesom efter gældende regler være:•Gevinster vundet fra spiltyper, der ikke omfattes af afgiftsloven.•Gevinster vundet fra spil udbudt her i landet (dvs. rettet mod det danske marked), der ikkeudbydes med tilladelse her i landet.•Gevinster vundet fra spil udbudt i et andet EU-land eller EØS-land, når spillet ikke ergodkendt og kontrolleret af myndighederne i et EU- eller EØS-land.•Gevinster vundet i spil udbudt i et land uden for EU og EØS.Det forslås i stk. 4, at loven ikke finder anvendelse på præmier opnået ved deltagelse i konkurrenceraf litterær, kunstnerisk, videnskabelig eller teknisk karakter samt prisbelønninger for besvarelsen afopgaver af denne art. Dette svarer til gældende ret, jf. gevinstafgiftslovens § 1, stk. 2.Bestemmelsen betyder, at disse præmier skal medregnes i opgørelsen af vinderens skattepligtigeindkomst.Endelig præciseres det i stk. 5, at opkrævningslovens bestemmelser (lovbekendtgørelse nr. 289 om

33

opkrævning af skatter og afgifter m.v.) alene finder anvendelse for forhold omfattet af nærværendelov, hvis det direkte er anført.Opkrævningsloven, der trådte i kraft den 1. januar 2001, indeholder som udgangspunkt fælles reglerom opkrævning af alle skatter og afgifter. I forhold til afgift på spil omfatter opkrævningsloven eftergældende ret alene lov om afgift af gevinstgivende spilleautomater. På visse områder skønnes detfortsat, at det er mest hensigtsmæssigt med særregler for spilleafgifterne. Dette gør sig eksempelvisgældende i forhold til afregningsperioden, hvor afregningsperioderne i denne lov er tilpasset tilforskellige spilletyper. Denne lov indeholder derfor særskilte regler herom.Til kapitel 2Til lotterierTil § 2I henhold til §§ 5 og 12 i den foreslåede spillelov kan der gives ét selskab tilladelse til at udbydelandsdækkende lotterier og puljevæddemål på heste- og hunde væddeløb. Det er Danske Spil A/S,der har tilladelsen i dag. Efter gældende regler i tips- og lottolovens § 8, stk. 1, er Danske Spilfritaget for betaling af selskabsskat. Det foreslås, at eneretsselskabet overgår til selskabsbeskatning,hvilket er normalt for alle selskaber inkl. statslige selskaber.Efter gældende regler betaler Danske Spil en afgift på 16 pct. af indskudssummen for lotterispilsamt puljevæddemål, bortset fra væddemål på heste- og hundevæddemål (§ 1 A, stk. 1, i tips- oglottoloven). For at opnå en skønsmæssig provenuneutral overgangen til selskabsbeskatning, ogdermed uændrede forhold for overskudsmodtagerne, afskaffes indskudsafgiften.Gevinstafgiften vil blive bibeholdt. Der skal således betales en gevinstafgift på 15 pct. at den del afafgiftsbeløbet, der overstiger 200 kr. Dette svarer til gældende regler (§ 6 i tips- og lottoloven).

Til § 3Det fastsættes, at det er indehaveren af tilladelsen til at udbyde lotteri, der skal betale afgiften. Dettesvarer til praksis og regler i bekendtgørelse om afgift af gevinster ved lotterispil m.v.(bekendtgørelse nr. 1033 af 24. oktober 2005).Til klasselotteriTil § 4Det foreslås, at der af klasselotterier skal betales gevinstafgift på 15 pct., beregnet af den del afgevinstens beløb, der overstiger 200 kr. Der kan maksimalt gives 3 tilladelser til udbud afklasselotteri. De 3 tilladelsesindehavere er Det Danske Klasselotteri A/S, Landbrugslotteriet og

34

Varelotteriet.De foreslåede regler svarer til gældende regler (§ 2, stk. 1, litra a, i gevinstafgiftsloven)Til § 5Det foreslås, at Det Danske Klasselotteri A/S ud over gevinstafgift, jf. bemærkningerne til § 4, skalbetale en afgift på 6 pct. af indskudssummen. Dette svarer til gældende regler (bevillingen til DetDanske Klasselotteri A/S).Til § 6Det fastsættes, at det er indehaveren af tilladelsen til at udbyde klasselotteri, der skal betale afgiften.Dette svarer til gældende regler i bekendtgørelse om afgift af gevinster ved lotterispil m.v.Til almennyttigt lotteriTil § 7I forslaget til spilleloven foreslås i § 9 fastsat regler for afholdelse af almennyttige lotterier.Almennyttige lotterier er lotterier, bingospil, tombolaer mv., afholdt af almennyttige foreninger,institutioner fonde m.v. Der åbnes mulighed for, at skatteministeren kan fastsætte regler om, hvilkespil der kræver tilladelse, og hvilke der kan ske uden tilladelse. Efter gældende regler krævermindre lotterier ikke forudgående tilladelse men kan afholdes uden tilladelse og anmeldesefterfølgende. Det er hensigten at fastsætte tilsvarende regler.Det foreslås, at der af disse lotterier skal betales en afgift af kontante gevinster på 15 pct., beregnetaf den del af gevinstbeløbet, der overstiger 200 kr. Af varegevinster foreslås gevinstafgiften atudgøre 17,5 pct. beregnet af den del af gevinstens værdi, der overstiger 200 kr. Værdien opgøressom handelsværdien, jf. forslagets § 35, stk. 3. Dette svarer til gældende regler i § 2 igevinstafgiftsloven.Til § 8Det fastsættes, at det er indehaveren af tilladelsen til afholdelse af almennyttige lotterier eller denanmeldelsespligtige, der skal betale afgiften. Dette svarer til gældende regler i bekendtgørelse omafgift af gevinster ved lotterispil m.v.

Til væddemålTil § 9Det foreslås i forslag til spilleloven, at væddemål, bortset fra væddemål på heste- oghundevæddeløb, liberaliseres, således at der kan gives tilladelse til alle udbydere, som opfylder enrække nærmere fastsatte betingelser. De væsentligste betingelser fastsættes i spilleloven og den

35