Skatteudvalget 2009-10

SAU Alm.del Bilag 13

Offentligt

SkatteministerietUdkast (1)

J. nr. 2009-231-0025

ForslagtilLov om ændring af lov om afgift af elektricitet og forskellige andre love (Tilpasningersom følge af afgørelse i statsstøttesag m.m.)§1I lov om afgift af elektricitet, jf. lovbekendtgørelse nr. 421 af 3. maj 2006, som ændret ved § 2 ilov nr. 1536 af 19. december 2007, § 1 i lov nr. 528 af 17. juni 2008, § 79 i lov nr. 1336 af 19.december 2008 og § 1 lov nr. 527 af 12. juni 2009, foretages følgende ændringer:1.I§ 11, stk. 7,indsættes efter 2. pkt.:”1. og 2. pkt. finder tilsvarende anvendelse for kulde.”§2I lov om afgift af naturgas og bygas, jf. lovbekendtgørelse nr. 298 af 3. april 2006, som ændretved § 3 i lov nr. 1536 af 19. december 2007, § 4 i lov nr. 524 af 17. juni 2008, § 2 i lov nr. 528 af17. juni 2008, § 87 i lov nr. 1336 af 19. december 2008, § 11 i lov nr. 461 af 12. juni 2009 og § 2i lov nr. 527 af 12. juni 2009, foretages følgende ændring:1.I§ 8,indsættes efter stk. 7:”Stk. 8.Fritaget for afgift er et energiprodukt, der medgår direkte til produktion af et tilsvarendeenergiprodukt. Fritagelsen gælder kun for energiprodukter, som er produceret på virksomhedensområde. Fritagelsen gælder dog ikke for energiprodukter, der anvendes som motorbrændstof.Stk. 9.En forholdsmæssig del af afgiften kan henregnes under stk. 8 i de tilfælde, hvor sammeanlæg forsyner såvel anvendelser omfattet af stk. 8 som andre anvendelser i virksomheden, når ensådan fordeling kan opgøres. § 10, stk. 5, nr. 4, finder tilsvarende anvendelse.Stk. 10.For nyttiggjort overskudsvarme fra varme og varer for hvilke stk. 8 finder anvendelse,nedsættes den samlede tilbagebetaling af afgift efter § 10, stk. 9, 1. pkt., alene med 62,7 kr. pr. GJvarme. I perioden 2010-2014 er satsen som nævnt i bilag 7. Satsen reguleres efter § 32 a i lov omenergiafgift af mineralolieprodukter mv.Stk. 11.For nyttiggjort overskudsvarme vedrørende eget kraft-varme-anlæg fra varme og varerfor hvilke stk. 8 finder anvendelse, nedsættes den samlede tilbagebetaling af afgift efter § 10, stk.9, 2. pkt., alene med 50,1 kr. pr. GJ varme. I perioden 2010-2014 er satsen som nævnt i bilag 7.

-2-

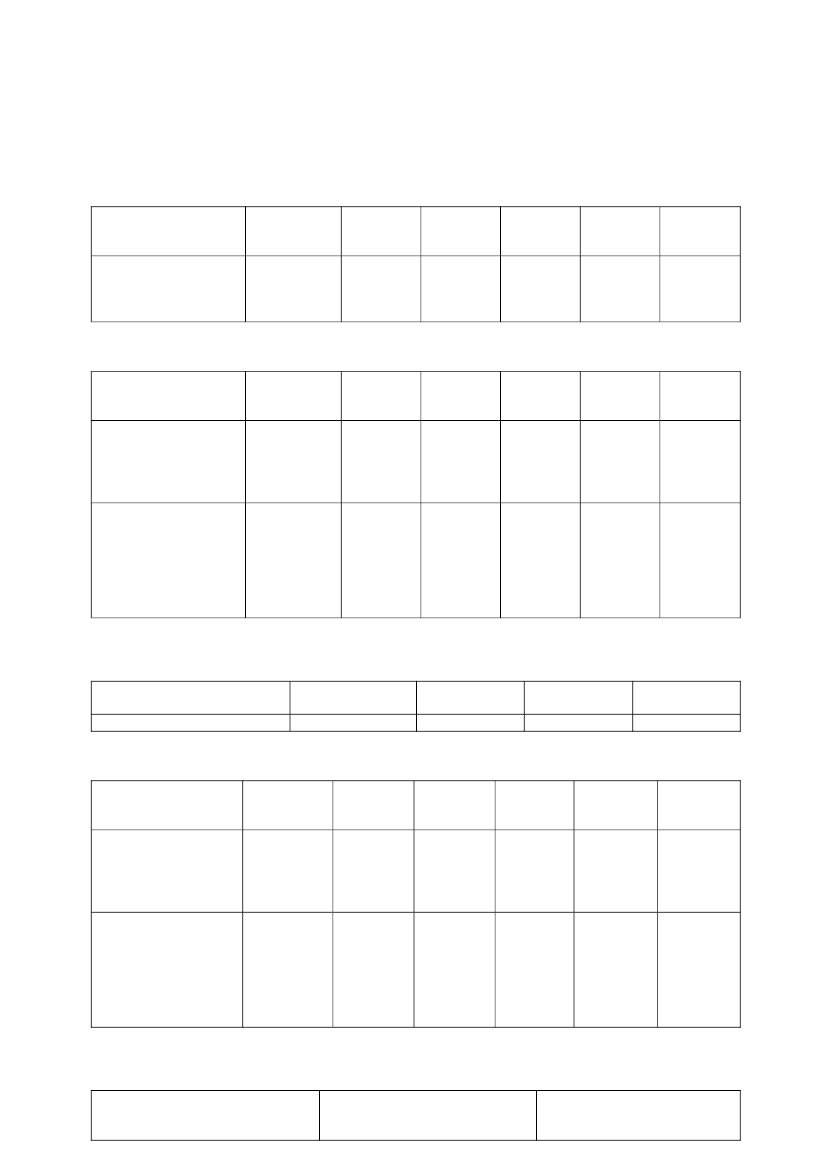

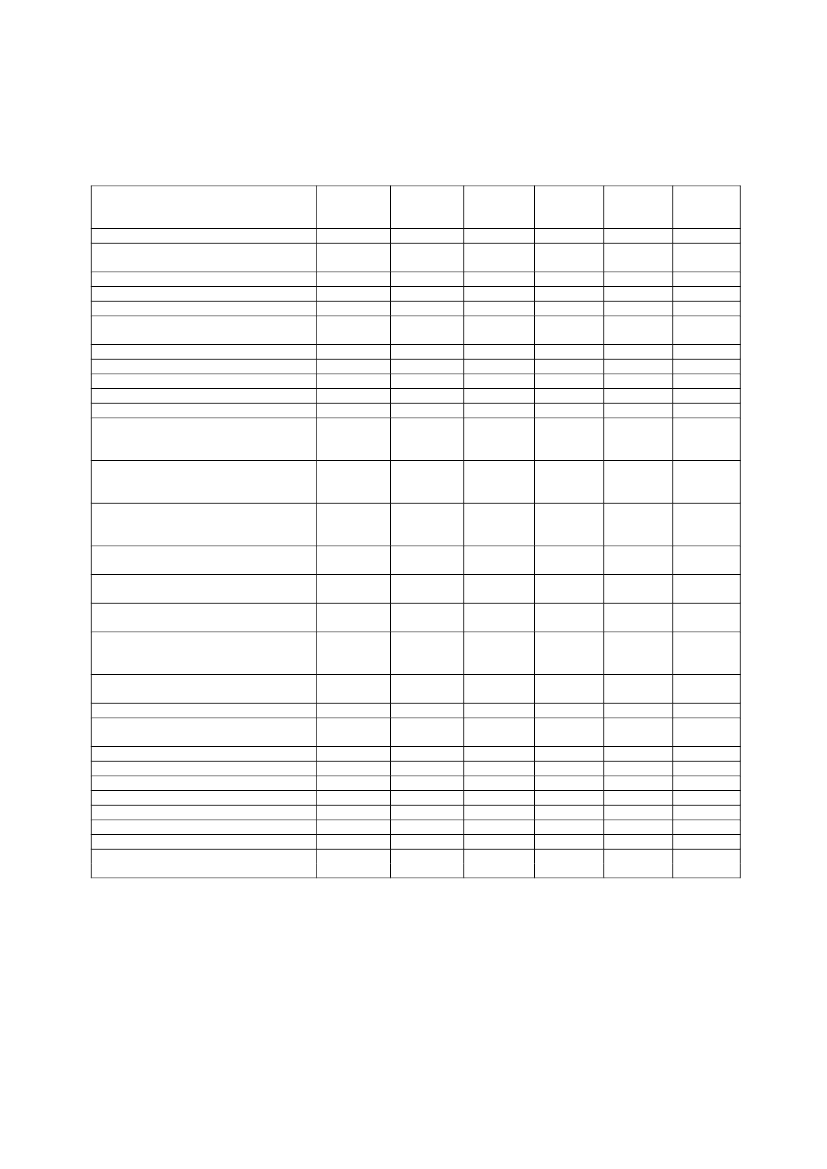

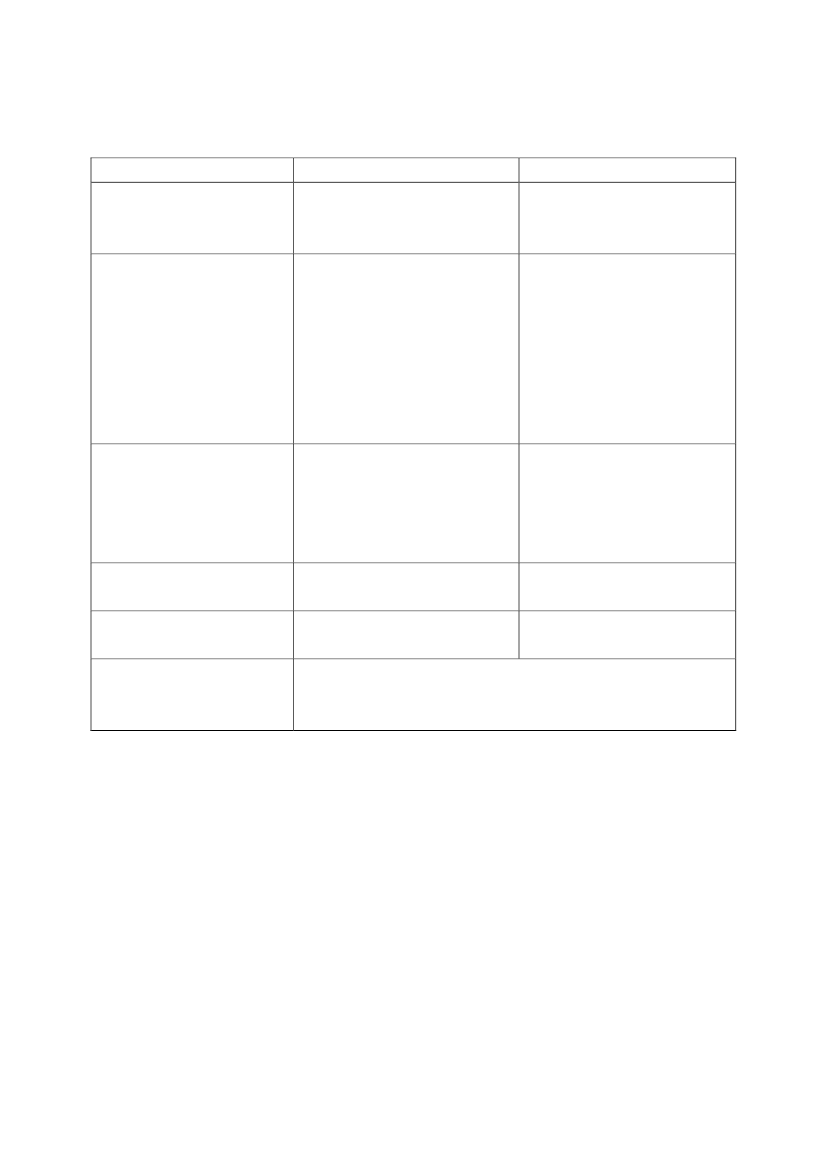

Satsen reguleres efter § 32 a i lov om energiafgift af mineralolieprodukter mv.”2.I§ 10, stk. 6,indsættes som4. pkt.:”1., 2., og 3. pkt. finder tilsvarende anvendelse for kulde.”3.I§ 10, stk. 7,indsættes efter 2. pkt.:”1. og 2. pkt. finder tilsvarende anvendelse for kulde.”3. pkt. bliver herefter 4. pkt.4.Bilag 2-5ophæves og i stedet indsættes:»Bilag 2. Satser for gasafgiftslovens § 1, stk. 21. jan. -31. dec.2010Sats for naturgas ogbygasøre/Nm3227,01. jan. -31. dec.2011231,11. jan. -31. dec.2012235,31. jan. -31. dec.2013239,51. jan. - 31.dec. 2014243,8

Bilag 3. Satser for gasafgiftslovens § 1, stk. 31. jan. -31. dec.2010Sats for gas tilmotorbrændstoføre/Nm3282,81. jan. -31. dec.2011288,01. jan. -31. dec.2012293,11. jan. -31. dec.2013298,41. jan. - 31.dec. 2014303,7

-3-

Bilag 4. Satser for gasafgiftslovens § 8, stk. 41. jan. -31. dec.2010Grænser fortilbagebetaling tilmomsregistreredevarmeproducenterkr./GJfjernvarme abværk45,91. jan. -31. dec.201146,71. jan. -31. dec.201247,51. jan. -31. dec.201348,41. jan. -31. dec.201449,3

Bilag 5. Satser for gasafgiftslovens § 10, stk. 91. jan. -31. dec.2010Nedsættelse aftilbagebetaling vedefterfølgendenyttiggørelse af vand ogvarmeNedsættelse aftilbagebetaling vedefterfølgendenyttiggørelse af vand ogvarme produceret påvirksomhedens egetkraft-varme-værk1. jan. -31. dec.20111. jan. -31. dec.20121. jan. -31. dec.20131. jan. -31. dec.2014

kr./GJ varme

52,8

53,9

54,8

44,7

45,5

kr./GJ varme

42,3

43,1

43,8

35,7

36,4

Bilag 6. Satser for gasafgiftslovens § 10 a1. jan. - 31.dec. 20107,81. jan. - 31.dec. 20117,71. jan. - 31.dec. 20127,7

Nedsættelse af tilbagebetaling

Pct.

Bilag 7. Satser for gasafgiftslovens § 8, stk. 10 og 11, § 10 b, § 10 c og § 10 d1. jan. -31. dec.2010Nedsættelse aftilbagebetaling vedefterfølgendenyttiggørelse af vand ogvarmeNedsættelse aftilbagebetaling vedefterfølgendenyttiggørelse af vand ogvarme produceret påvirksomhedens egetkraft-varme-anlæg1. jan. -31. dec.20111. jan. -31. dec.20121. jan. - 31.dec. 20131. jan. - 31.dec. 2014

kr./GJ varme

57,3

58,4

59,4

60,5

61,6

kr./GJ varme

45,8

46,7

47,5

48,4

49,3

Bilag 8. EU’s minimumsafgifterNaturgas og bygas med en nedrebrændværdi på 39,6 megajoule(MJ)/normal m3(Nm3)øre/Nm3

4,9

-4-

§3I lov om afgift af stenkul, brunkul og koks m.v., jf. lovbekendtgørelse nr. 1068 af 30. oktober2006, som ændret ved § 4 i lov nr. 1536 af 19. december 2007, § 3 i lov nr. 528 af 17. juni 2008,§ 2 i lov nr. 461 af 12. juni 2009 og § 3 i lov nr. 527 af 12. juni 2009 foretages følgende ændring:1.§ 1affattes således:”§1.Der betales afgift efter brændværdien eller energiindholdet, jf. dog stk. 4, i følgende varerm.v.:1) Stenkul, inkl. stenkulsbriketter samt koks, cinders og koksgrus.2) Jordoliekoks.3) Brunkulsbriketter og brunkul.4) Talolie, trætjære, trætjæreolie, vegetabilsk beg og andre varer udvundet af saften fra træ, somanvendes eller er bestemt til at anvendes til fremstilling af varme.5) Andre varer henhørende under position 2713, 2714 og 2715 i EU’s kombinerede nomenklatur,som anvendes eller er bestemt til at anvendes til fremstilling af varmea) med et vandindhold på mindst 27 pct. ogb) med et vandindhold på mindre end 27 pct.6) Varme produceret ved forbrænding af affald. Ved affald forstås affald, som det er defineret ilov om miljøbeskyttelse eller regler fastsat i medfør af lov om miljøbeskyttelse.7) Affald anvendt som brændsel til produktion af varme i anlæg. Ved affald forstås affald, somdet er defineret i lov om miljøbeskyttelse eller regler fastsat i medfør af lov om miljøbeskyttelse.Stk. 2.Afgiften udgør for1) varer, der er nævnt i stk. 1, nr. 1-5, 62,7 kr. pr. gigajoule (GJ) (2015-niveau),2) varme, der er nævnt i stk. 1, nr. 6, 47,9 kr. pr. gigajoule (GJ) (2015-niveau) og3) affald, der er nævnt i stk. 1, nr. 7, 33,125 kr. pr. gigajoule (GJ).Stk. 3.Told- og skatteforvaltningen fastsætter de nærmere regler for opgørelse af brændværdienfor varer, der er nævnt i stk. 2, nr. 1.Stk. 4.Hvis registrerede virksomheder ikke foretager opgørelse af varernes faktiske brændværdifor varerne nævnt i stk. 1, nr. 1-5, betales afgift efter varernes vægt. Afgiften udgør1) for varer omfattet af stk. 1, nr. 1, 1.755,- kr. pr. ton (2015-niveau),2) for varer omfattet af stk. 1, nr. 2, 2.068,- kr. pr. ton (2015-niveau),3) for varer omfattet af stk. 1, nr. 3, 1.191,- kr. pr. ton (2015-niveau),4) for varer omfattet af stk. 1, nr. 4, 2.413,- kr. pr. ton (2015-niveau),5) for varer omfattet af stk. 1, nr. 5, litra a, 1.792,- kr. pr. ton (2015-niveau) og

-5-

6) for varer omfattet af stk. 1, nr. 5, litra b, 2.357,- kr. pr. ton (2015-niveau).Stk. 5.I perioden 2010-2014 er satserne nævnt i stk. 2, nr. 1 og 2, og stk. 4, som anført i bilag 2 og3. Satserne, der er nævnt i stk. 2, nr. 1 og 2, og stk. 4, reguleres efter § 32 a i lov om energiafgiftaf mineralolieprodukter m.v.Stk. 6.Der foretages et fradrag i afgiftssatsen nævnt i stk. 2, nr. 2, jf. dog stk. 5. Fradraget opgøressom afgiftssatsen nævnt i stk. 2, nr. 3, divideret med 1,25.Stk. 7.Registrerede virksomheders valg mellem opgørelse efter brændværdi eller efter vægt ergældende for en periode på 1 år.”2.§ 5affattes således:”§ 5.Virksomheder, der udvinder eller fremstiller afgiftspligtige varer omfattet af § 1, stk. 1, nr.1-5, skal efter den valgte opgørelsesmetode opgøre den afgiftspligtige mængde varer for enafgiftsperiode som den mængde afgiftspligtige varer, der er udleveret fra virksomheden, jf. dogstk. 15. I opgørelsen skal endvidere medtages virksomhedens eget forbrug af disse afgiftspligtigevarer, i det omfang det ikke opfylder betingelserne for tilbagebetaling efter § 8 og § 8 a.Stk. 2.Virksomheder omfattet af § 2, stk. 2, 1. pkt., som ikke fyrer med en kombination afafgiftspligtigt affald og andre brændsler, opgør den afgiftspligtige varme, hvoraf der skal betalesafgift efter § 1, stk. 2, nr. 2, som den varme, der produceres ved forbrænding af afgiftspligtigtaffald. Den producerede varme skal måles.Stk. 3.Virksomheder omfattet af § 2, stk. 2, 1. pkt., som fyrer med en kombination afafgiftspligtigt affald og andre brændsler, opgør den afgiftspligtige varme, hvoraf der skal betalesafgift efter § 1, stk. 2, nr. 2, som den producerede varme fratrukket energiindholdet i de andrebrændsler ganget med 0,85. Virksomheder, der producerer både varme og elektricitet, opgør denafgiftspligtige varme som den producerede varme. Herfra fratrækkes dog energiindholdet i deandre brændsler ganget med 0,85 og ganget med forholdet mellem på den ene side denproducerede varme og på den anden side den producerede varme og energiindholdet ielektriciteten. Virksomheder, som er omfattet af bilag 1 til denne lov, og som producerer bådevarme og elektricitet, opgør dog den afgiftspligtige varme som det faktiske energiindhold i denindfyrede mængde afgiftspligtigt affald for anlægget fratrukket den del, som medgår tilproduktionen af elektricitet. Denne del beregnes efter fordelingsreglerne i § 7, stk. 1, for værker,som er omfattet af bilag 1 til denne lov. Hvis energiindholdet i de andre brændsler, jf. 1. og 3.pkt., ikke kan dokumenteres, anvendes energiindholdet nævnt i § 7, stk. 1. Virksomheder, derforetager opgørelse af energiindholdet i de andre brændsler efter faktisk brændværdi, skalkonstatere eller verificere brændværdien i hver brændselskategori og på forlangende fremvisedokumentation herfor over for told- og skatteforvaltningen. Den producerede varme skal måles.Endvidere skal al den producerede elektricitet måles.

-6-

Stk. 4.Virksomheder omfattet af § 2, stk. 2, 1. pkt., som foretager opgørelse af denafgiftspligtige varme, hvoraf der skal betales afgift efter § 1, stk. 2, nr. 2, skal ved opgørelsen ikkemedtage varme til eget forbrug, når det opfylder betingelserne for tilbagebetaling efter § 8 og § 8a.Stk. 5.Virksomheder omfattet af § 2, stk. 2, 2. pkt., som har tilladelse til udledning af CO2, jf.§ 9 i lov om CO2-kvoter, og som er omfattet af bilag 1 til denne lov, opgør den afgiftspligtigemængde, hvoraf der skal betales afgift efter § 1, stk. 2, nr. 3, som det faktiske energiindhold i denindfyrede mængde afgiftspligtigt affald for anlægget. Når der produceres både varme ogelektricitet, skal den del af energiindholdet i den indfyrede mængde afgiftspligtigt affald, sommedgår til produktionen af elektricitet, dog ikke medregnes til den afgiftspligtige mængde. Dennedel beregnes efter fordelingsreglerne i § 7, stk. 1, for værker, som er omfattet af bilag 1 til dennelov.Stk. 6.Virksomheder omfattet af § 2, stk. 2, 2. pkt., som har tilladelse til udledning af CO2, jf.§ 9 i lov om CO2-kvoter, og som ikke er omfattet af bilag 1 til denne lov, opgør den afgiftspligtigemængde, hvoraf der skal betales afgift efter § 1, stk. 2, nr. 3, som det faktiske energiindhold i denindfyrede mængde afgiftspligtigt affald for anlægget. Når der produceres både varme ogelektricitet, skal den del af energiindholdet i den indfyrede mængde afgiftspligtigt affald, sommedgår til produktionen af elektricitet, dog ikke medregnes til den afgiftspligtige mængde. Dennedel beregnes efter fordelingsreglerne i § 7, stk. 1, for værker, som ikke er omfattet af bilag 1 tildenne lov.Stk. 7.Virksomheder omfattet af § 2, stk. 2, 2. pkt., som ikke har tilladelse til udledning afCO2, jf. § 9 i lov om CO2-kvoter, og som ikke fyrer med en kombination af afgiftspligtigt affaldog andre brændsler, opgør den afgiftspligtige mængde, hvoraf der skal betales afgift efter § 1,stk. 2, nr. 3, som den varme, der produceres ved forbrænding af afgiftspligtigt affald, divideretmed 0,85. Hvis der produceres både varme og elektricitet, opgøres den afgiftspligtige mængdedog som den varme, der produceres ved forbrænding af afgiftspligtigt affald, divideret med 1,25.Hvis der produceres både varme og elektricitet, kan den afgiftspligtige mængde også opgøres somsummen af energiindholdet i den producerede varme og elektricitet fra afgiftspligtigt affalddivideret med 0,85 og fratrukket energiindholdet i den producerede elektricitet divideret med0,65. Den af sidstnævnte to metoder, som virksomhederne vælger, skal benyttes i helekalenderåret, og metoden skal være den samme, som eventuelt benyttes i kalenderåret vedtilsvarende opgørelser efter stk. 8 og § 7, stk. 1. Den producerede varme skal måles. Endvidereskal al den producerede elektricitet måles.Stk. 8.Virksomheder omfattet af § 2, stk. 2, 2. pkt., som ikke har tilladelse til udledning afCO2, jf. § 9 i lov om CO2-kvoter, og som fyrer med en kombination af afgiftspligtigt affald ogandre brændsler, opgør den afgiftspligtige mængde, hvoraf der skal betales afgift efter § 1, stk. 2,nr. 3, som den varme, der produceres ved forbrænding af både afgiftspligtigt affald og andrebrændsler, divideret med 0,85 og fratrukket energiindholdet i de andre brændsler. Hvis der

-7-

produceres både varme og elektricitet, opgøres den afgiftspligtige mængde dog som varmen fraafgiftspligtigt affald divideret med 1,25. Varmen fra afgiftspligtigt affald beregnes som denproducerede varme ganget med forholdet mellem på den ene side energiindholdet i den indfyredemængde afgiftspligtigt affald og på den anden side energiindholdet i den indfyrede mængdeafgiftspligtigt affald og energiindholdet i de andre brændsler. Energiindholdet i den indfyredemængde afgiftspligtigt affald beregnes som summen af den producerede varme og elektricitetdivideret med 0,85 fratrukket energiindholdet i de andre brændsler. Elektriciteten fraafgiftspligtigt affald beregnes som den producerede elektricitet ganget med forholdet mellem påden ene side energiindholdet i den indfyrede mængde afgiftspligtigt affald og på den anden sideenergiindholdet i den indfyrede mængde afgiftspligtigt affald og energiindholdet i de andrebrændsler. Hvis der produceres både varme og elektricitet, kan den afgiftspligtige mængde ogsåopgøres som summen af den producerede varme og elektricitet fra afgiftspligtigt affald divideretmed 0,85 og fratrukket elektriciteten fra afgiftspligtigt affald divideret med 0,65. Den afsidstnævnte to metoder, som virksomhederne vælger, skal benyttes i hele kalenderåret, ogmetoden skal være den samme, som eventuelt benyttes i kalenderåret ved tilsvarende opgørelserefter stk. 7 og § 7, stk. 1. Hvis energiindholdet i de andre brændsler ikke kan dokumenteres,anvendes energiindholdet nævnt i § 7, stk. 1. Virksomheder, der foretager opgørelse afenergiindholdet i de andre brændsler efter faktisk brændværdi, skal konstatere eller verificerebrændværdien i hver brændselskategori og på forlangende fremvise dokumentation herfor overfor told- og skatteforvaltningen. Den producerede varme skal måles. Endvidere skal al denproducerede elektricitet måles.Stk. 9.Virksomheder omfattet af § 2, stk. 2, 2. pkt., som ikke har tilladelse til udledning afCO2, jf. § 9 i lov om CO2-kvoter, og som ikke fyrer med en kombination af afgiftspligtigt affaldog andre brændsler, kan opgøre den afgiftspligtige mængde, hvoraf der skal betales afgift efter§ 1, stk. 2, nr. 3, efter reglerne i dette stykke, på betingelse af at der er installeret en eller flererøggaskondensatorer i anlægget og varmen derfra udgør mindst 7 pct. af anlæggets samlede pro-duktion af varme og elektricitet i afgiftsperioden. Den afgiftspligtige mængde opgøres som denvarme, der produceres ved forbrænding af afgiftspligtigt affald divideret med 0,95. Hvis derproduceres både varme og elektricitet, opgøres den afgiftspligtige mængde dog som produktionenaf varme fratrukket produktionen af varme og elektricitet ganget med 0,1, hvorefter resultatetdivideres med 1,25. Hvis der produceres både varme og elektricitet, kan den afgiftspligtigemængde også opgøres som summen af energiindholdet i den producerede varme og elektricitet fraafgiftspligtigt affald divideret med 0,95 og fratrukket energiindholdet i den produceredeelektricitet divideret med 0,65. Den af sidstnævnte to metoder, som virksomhederne vælger, skalbenyttes i hele kalenderåret, og metoden skal være den samme, som eventuelt benyttes ikalenderåret ved tilsvarende opgørelser efter stk. 7, 8 og 10 samt § 7, stk. 1. Den produceredevarme fra røggaskondensatorer og den øvrige producerede varme skal måles hver for sig.Endvidere skal al den producerede elektricitet måles.

-8-

Stk. 10.Virksomheder omfattet af § 2, stk. 2, 2. pkt., som ikke har tilladelse til udledning afCO2, jf. § 9 i lov om CO2-kvoter, og som fyrer med en kombination af afgiftspligtigt affald ogandre brændsler, kan opgøre den afgiftspligtige mængde, hvoraf der skal betales afgift efter § 1,stk. 2, nr. 3, efter reglerne i dette stykke, på betingelse af at der er installeret en eller flererøggaskondensatorer i anlægget og varmen derfra udgør mindst 7 pct. af anlæggets samlede pro-duktion af varme og elektricitet i afgiftsperioden. Den afgiftspligtige mængde opgøres som denvarme, der produceres ved forbrænding af både afgiftspligtigt affald og andre brændsler, divideretmed 0,95 og fratrukket energiindholdet i de andre brændsler. Hvis der produceres både varme ogelektricitet, opgøres den afgiftspligtige mængde dog som produktionen af varme fra afgiftspligtigtaffald fratrukket produktionen af varme og elektricitet fra afgiftspligtigt affald ganget med 0,1,hvorefter resultatet divideres med 1,25. Varmen fra afgiftspligtigt affald beregnes som denproducerede varme ganget med forholdet mellem på den ene side energiindholdet i den indfyredemængde afgiftspligtigt affald og på den anden side energiindholdet i den indfyrede mængdeafgiftspligtigt affald og energiindholdet i de andre brændsler. Energiindholdet i den indfyredemængde afgiftspligtigt affald beregnes som summen af den producerede varme og elektricitetdivideret med 0,95 fratrukket energiindholdet i de andre brændsler. Elektriciteten fraafgiftspligtigt affald beregnes som den producerede elektricitet ganget med forholdet mellem påden ene side energiindholdet i den indfyrede mængde afgiftspligtigt affald og på den anden sideenergiindholdet i den indfyrede mængde afgiftspligtigt affald og energiindholdet i de andrebrændsler. Hvis der produceres både varme og elektricitet, kan den afgiftspligtige mængde ogsåopgøres som summen af den producerede varme og elektricitet fra afgiftspligtigt affald divideretmed 0,95 og fratrukket elektriciteten fra afgiftspligtigt affald divideret med 0,65. Den afsidstnævnte to metoder, som virksomhederne vælger, skal benyttes i hele kalenderåret, ogmetoden skal være den samme, som eventuelt benyttes i kalenderåret ved tilsvarende opgørelserefter stk. 7, 8 og 9 samt § 7, stk. 1. Hvis energiindholdet i de andre brændsler ikke kandokumenteres, anvendes energiindholdet nævnt i § 7, stk. 1. Virksomheder, der foretageropgørelse af energiindholdet i de andre brændsler efter faktisk brændværdi, skal konstatere ellerverificere brændværdien i hver brændselskategori og på forlangende fremvise dokumentationherfor over for told- og skatteforvaltningen. Den producerede varme fra røggaskondensatorer ogden øvrige producerede varme skal måles hver for sig. Endvidere skal al den produceredeelektricitet måles.Stk. 11.Virksomheder omfattet af § 2, stk. 2, som ikke har tilladelse til udledning af CO2, jf.§ 9 i lov om CO2-kvoter, og som skal opgøre den afgiftspligtige mængde, hvoraf der skal betalesafgift efter § 1, stk. 2, nr. 3, skal ved opgørelse og varmemålinger medtage bortkølet varme til denproducerede varme. Virksomheder, som producerede både elektricitet og varme i 2008, og sombortkølede produceret varme i 2008, kan opnå et fradrag i den producerede varme, jf. 1. pkt., forefterfølgende kalenderår. Dette fradrag opgøres som mængden af den bortkølede varme i 2008fratrukket en mængde svarende til 10 pct. af summen af den producerede elektricitet og den

-9-

producerede varme, inklusive den bortkølede varme, i 2008. Fradraget i den producerede varmekan dog ikke overstige to gange produktionen af elektricitet i 2008. Endvidere kan fradraget ikkeoverstige mængden af bortkølet varme i et kalenderår, hvori fradraget udnyttes. Uudnyttet fradragudbetales ikke og kan ikke overføres til andre år. Virksomheden skal kunne dokumentereopgørelsen af fradraget og på forlangende fremvise dokumentationen over for told- ogskatteforvaltningen.Stk. 12.Virksomheder omfattet af § 2, stk. 2, 2. pkt., som opgør den afgiftspligtige mængde,hvoraf der skal betales afgift efter § 1, stk. 2, nr. 3, kan, i det omfang den afgiftspligtige mængdevedrører virksomhedens eget forbrug og dette eget forbrug opfylder betingelserne fortilbagebetaling efter § 8 og § 8 a, reducere omfanget af den afgiftspligtige mængde.Stk. 13.Den afgiftspligtige mængde, hvoraf der skal betales afgift efter § 1, stk. 2, nr. 3,divideres med 1,25, når der for anlægget ikke foretages opgørelse af det faktiske energiindhold iden indfyrede mængde afgiftspligtigt affald og anlægget ikke producerer både varme ogelektricitet.Stk. 14.Skatteministeren kan fastsætte nærmere regler for opgørelse af det faktiskeenergiindhold i den indfyrede mængde afgiftspligtigt affald for anlægget efter stk. 3, 4. pkt., samtstk. 5 og 6.Stk. 15.Registrerede virksomheder efter § 2, stk. 1, som ikke eller kun i uvæsentligt omfangafsætter afgiftspligtige varer omfattet af § 1, stk. 1, nr. 1-5, skal opgøre den afgiftspligtigemængde som den mængde, der i perioden er forbrugt i virksomheden eller fraført denne.Decentrale og industrielle kraft-varme-værker, der er omfattet af § 3, stk. 5, 2. pkt., i lov omnaturgas og bygas, kan ved opgørelsen fradrage kul, der er indeholdt i varmeleverancen tilvirksomheder, der er registreret for forbrug af varme, jf. § 3, stk. 4, i lov om afgift af naturgas ogbygas.Stk. 16.Registrerede virksomheder, der foretager opgørelse efter brændværdi, skal konstatereeller verificere brændværdien i hver varekategori og på forlangende fremvise dokumentationherfor over for told- og skatteforvaltningen.Stk. 17.I tilfælde omfattet af § 12, stk. 2, skal virksomheden føre regnskab over indkøb ogforbrug af afgiftspligtige varer inden for hver varekategori og på dette grundlag beregnebrændværdien i de afgiftspligtige varer, der er udleveret eller forbrugt i virksomheden.Stk. 18.Opgørelsen specificeres efter regler, som fastsættes af told- og skatteforvaltningen.Stk. 19.Såfremt afgiftspligtige varer, der ikke er omfattet af § 6, stk. 1, udleveres til andreoplagringsanlæg end de for modtageren normale, kan told- og skatteforvaltningen bestemme, atudleveringen efter stk. 1 finder sted ved modtagelsen af de afgiftspligtige varer i de normaleoplagringsanlæg.Stk. 20.For virksomheder registreret efter § 2, stk. 4, er den afgiftspligtige mængde for enafgiftsperiode den mængde afgiftspligtige kul, der er indeholdt i leverancen af varme fra etregistreret kraft-varme-værk omfattet af bilag 1 til denne lov, et decentralt eller industrielt kraft-

- 10 -

varme-værk registreret efter § 2, stk. 5, i det omfang afgiften indeholdt i varmeleverancen ikkeopfylder betingelserne for tilbagebetaling efter § 8 og § 8 a.Stk. 21.For mellemhandlere registreret efter § 2, stk. 5, er den afgiftspligtige mængde for enafgiftsperiode den mængde afgiftspligtige kul, der er indeholdt i leverancen af varme fra etregistreret kraft-varme-værk omfattet af bilag 1 til denne lov. Ved opgørelsen kan fradragesafgiftspligtige kul, der er indeholdt i varmeleverancer til virksomheder registreret efter § 2, stk. 4.Stk. 22.For decentrale og industrielle kraft-varme-værker registreret efter § 2, stk. 5, er denafgiftspligtige mængde kul for en afgiftsperiode den forbrugte mængde kul, som virksomhedenikke kan få afgiftsfritagelse for efter reglerne i § 7, stk. 1. Ved opgørelsen kan fradrages kul, derer indeholdt i varmeleverancen til virksomheder registreret efter § 2, stk. 4.Stk. 23.Den mængde afgiftspligtige kul, der er anvendt til fremstilling af varme leveret til enanden registreret virksomhed, beregnes forholdsmæssigt.Stk. 24.Told- og skatteforvaltningen fastsætter nærmere regler for opgørelsen af denafgiftspligtige mængde efter stk. 20-23.”3.I§ 8, stk. 5,indsættes som4. pkt.:”1., 2. og 3. pkt. finder tilsvarende anvendelse for kulde.”4.I§ 8, stk. 6,indsættes efter 2. pkt.:”1. og 2. pkt. finder tilsvarende anvendelse for kulde.”3. pkt. bliver herefter 4. pkt.

§4I lov om energiafgift af mineralolieprodukter m.v., jf. lovbekendtgørelse nr. 297 af 3. april 2006,som ændret ved § 1 i lov nr. 1536 af 19. december 2007, § 2 i lov nr. 524 af 17. juni 2008, § 5 ilov nr. 528 af 17. juni 2008, § 10 i lov nr. 461 af 12. juni 2009 og § 4 i lov nr. 527 af 12. juni2009, foretages følgende ændring:1.§ 1, stk. 1,affattes således:»Der betales afgift af mineralolieprodukter m.v. I perioden 2010-2014 er satserne for deenkelte år som anført i bilag 2. For 2015 udgør afgiften for:1) Gas- og dieselolie, der anvendes som motorbrændstof, 303,4 øre pr. liter veddagtemperatur og 301,6 øre pr. liter ved 15� C.2) Anden gas- og dieselolie, 224,8 øre pr. liter ved dagtemperatur og 223,5 øre pr. liter ved15� C.

- 11 -

3) Let dieselolie (svovlindhold højst 0,05 pct.), 291,8 øre pr. liter ved dagtemperatur og290,1 øre pr. liter ved 15� C.4) Svovlfattig dieselolie (svovlindhold højst 0,005 pct.), 271,1 øre pr. liter veddagtemperatur og 269,5 øre pr. liter ved 15� C.5) Svovlfri dieselolie (svovlindhold højst 0,001 pct.), 271,1 øre pr. liter ved dagtemperaturog 269,5 øre pr. liter ved 15� C.6) Svovlfri dieselolie med 6,8 pct. bio. (svovlindhold højst 0,001 pct.), 269,7 øre pr. literved dagtemperatur og 268,2 øre pr. liter ved 15� C.7) Fuelolie, 254,8 øre pr. kg.8) Fyringstjære, 299,3 øre pr. kg.9) Petroleum, der anvendes som motorbrændstof, 303,4 øre pr. liter ved dagtemperatur og301,6 øre pr. liter ved 15� C.10) Anden petroleum, 224,8 øre pr. liter ved dagtemperatur og 223,5 øre pr. liter ved 15�C.11) Blyholdig benzin (blyindhold over 0,013 g pr. liter), 499,3 øre pr. liter veddagtemperatur og 495,1 øre pr. liter ved 15� C.12) Blyfri benzin (blyindhold højst 0,013 g pr. liter), 424,3 øre pr. liter ved dagtemperaturog 420,8 øre pr. liter ved 15� C.13) Blyfri benzin med 4,8 pct. bio. (blyindhold højst 0,013 g pr. liter), 417,1 øre pr. literved dagtemperatur og 413,8 øre pr. liter ved 15� C.14) Autogas (LPG), 188,7 øre pr. liter.15) Anden flaskegas (LPG), der anvendes som motorbrændstof, 347,0 øre pr. kg.16) Anden flaskegas (LPG) og gas (bortset fra LPG), der fremkommer ved raffinering afmineralsk olie (raffinaderigas), 288,3 øre pr. kg.17) Karburatorvæske, 469,4 øre pr. liter ved dagtemperatur og 465,5 øre pr. kg ved 15� C.18) Smøreolie og lign. under pos. 27.10, 34.03.19, 34.03.99 og 38.19 i EU’s KN, 224,8 ørepr. liter ved dagtemperatur og 223,5 øre pr. liter ved 15� C.«2.§ 3, stk. 2, 2. pkt.,affattes således:”Virksomheder, der afsætter afgiftspligtige varer omfattet af § 1, stk. 1, nr. 17 og 18, kan dogregistreres som oplagshaver, når virksomheden har et årligt salg af de nævnte varer på mindst100.000 l.”.3.I§ 4 a, stk. 2, 1. pkt.,ændres ”eller nr. 9” til: ”eller nr. 10”4.I§ 4 a, stk. 2, 2. pkt.ændres ”3-5 eller 8” til ”3-6 eller 9”.

- 12 -

5.I§ 9indsættes efter stk. 11:” Stk. 12.Fritaget for afgift er et energiprodukt, der medgår direkte til produktion af ettilsvarende energiprodukt. Fritagelsen gælder kun for energiprodukter, som er produceret påvirksomhedens område. Fritagelsen gælder dog ikke for energiprodukter, der anvendes sommotorbrændstof.Stk. 13.En forholdsmæssig del af afgiften kan henregnes under stk. 12 i de tilfælde, hvorsamme anlæg forsyner såvel anvendelser omfattet af stk. 12 som andre anvendelser ivirksomheden, når en sådan fordeling kan opgøres. § 11, stk. 5, nr. 4, finder tilsvarendeanvendelse.Stk.14.For nyttiggjort overskudsvarme fra varme og varer for hvilke stk. 12 finder anvendelse,nedsættes den samlede tilbagebetaling af afgift efter § 11, stk. 9, 1. pkt., alene med 62,7 kr. pr. GJvarme. I perioden 2010-2014 er satsen som nævnt i bilag 6. Satsen reguleres efter § 32 a.Stk. 15.For nyttiggjort overskudsvarme vedrørende eget kraft-varme-anlæg fra varme og varerfor hvilke stk. 12 finder anvendelse, nedsættes den samlede tilbagebetaling af afgift efter § 11,stk. 9, 2. pkt., alene med 50,1 kr. pr. GJ varme. I perioden 2010-2014 er satsen som nævnt i bilag6. Satsen reguleres efter § 32 a.”6.§ 11, stk. 2, 3. pkt.,affattes således:”Det samme gælder afgiften for varer nævnt i § 1, stk. 1, nr. 17 og 18.”7.I§ 11, stk. 6,indsættes som4. pkt.:”1., 2., og 3. pkt. finder tilsvarende anvendelse for kulde.”8.I§ 11, stk. 7,indsættes efter 2 pkt.:”1. og 2. pkt. finder tilsvarende anvendelse for kulde.”3. pkt. bliver herefter 4. pkt.9.I§ 14, stk. 4,ændres ”nr. 9” til: ”nr. 10”10.Bilag 2-4ophæves og i stedet indsættes:

- 13 -

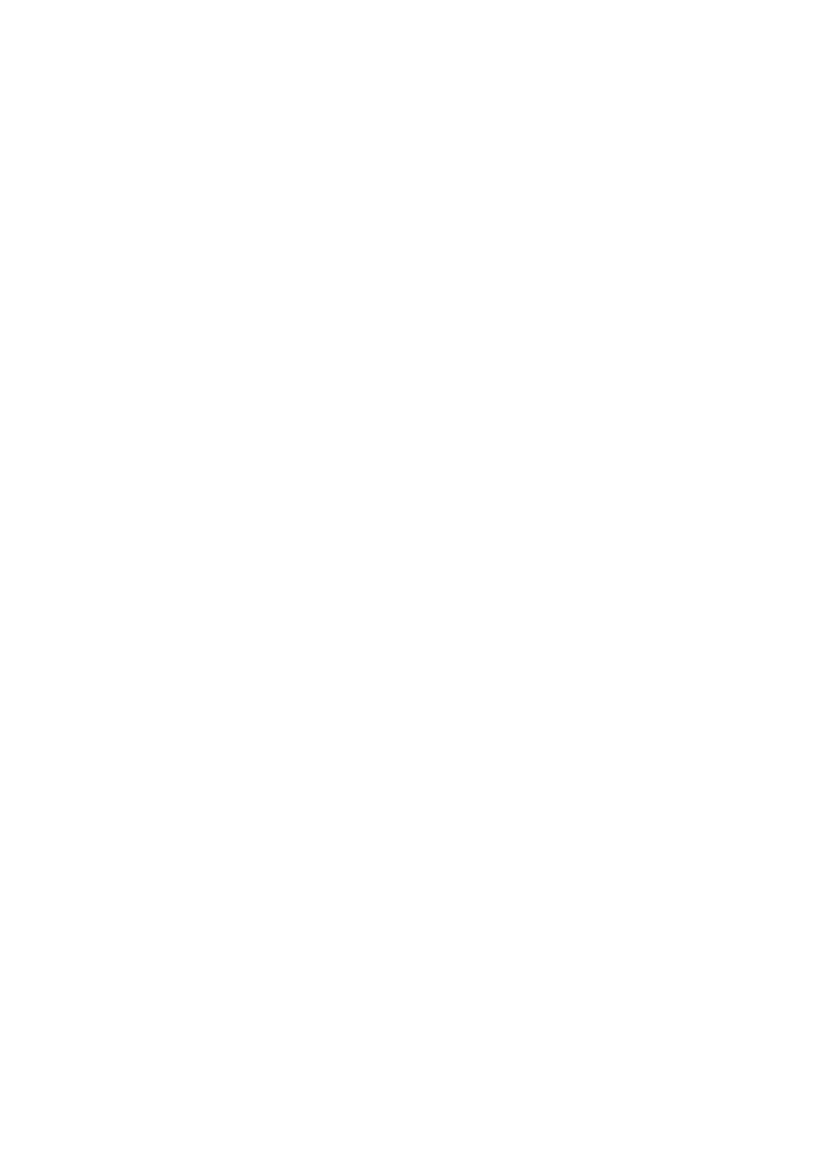

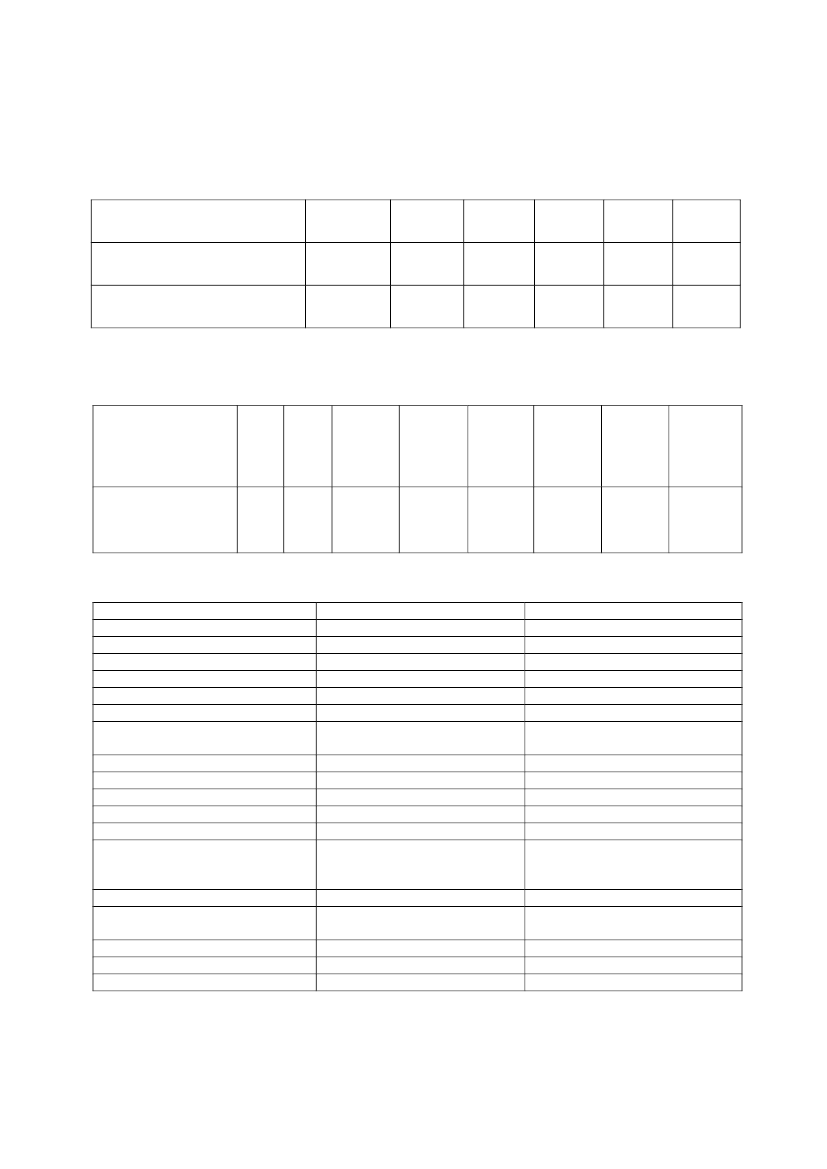

Bilag 2. Satser for mineralolieafgiftslovens § 1, stk. 1 og 81. jan.- 31.dec.2010Satser ved dagtemperatur1) Gas- og dieselolie, der anvendes sommotorbrændstof2) Anden gas- og dieselolie3) Let dieselolie (svovlindhold højst 0,05 pct.)4) Svovlfattig dieselolie (svovlindhold højst 0,005pct.)5) Svovlfri diesel (svovlindhold højst 0,001 pct.)6) Svovlfri diesel med 6,8 pct. bio. (svovlindholdhøjst 0,001 pct.)7) Fuelolie8) Fyringstjære9) Petroleum, der anvendes som motorbrændstof10) Anden petroleum11) Blyholdig benzin (blyindhold over 0,013 g/l)12) Blyfri benzin (blyindhold højst 0,013 g/l)13) Blyfri benzin med 4,8 pct. bio. (blyindholdhøjst 0,013 g/l)14) Autogas (LPG)15) Anden flaskegas (LPG), der anvendes sommotorbrændstof16) Anden flaskegas (LPG) og gas (bortset fraLPG), der fremkommer ved raffinering afmineralsk olie (raffinaderigas)17) Karburatorvæske18) Smøreolie og lign. under pos. 27.10, 34.03.19,34.03.99, 38.19 i EU’s KNEnergiafgift for benzinækvivalenter efter stk. 8Energiafgift for dieselækvivalenter efter stk. 8Satser ved 15� C1) Gas- og dieselolie, der anvendes sommotorbrændstof2) Anden gas- og dieselolie3) Let dieselolie (svovlindhold højst 0,05 pct.)4) Svovlfattig dieselolie (svovlindhold højst 0,005pct.)5) Svovlfri diesel (svovlindhold højst 0,001 pct.)6) Svovlfri diesel med 6,8 pct. bio. (svovlindholdhøjst 0,001 pct.9) Petroleum, der anvendes som motorbrændstof10) Anden petroleum11) Blyholdig benzin (blyindhold over 0,013 g/l)12) Blyfri benzin (blyindhold højst 0,013 g/l)13) Blyfri benzin med 4,8 pct. bio. (blyindholdhøjst 0,013 g/l)17) Karburatorvæske18) Smøreolie og lign. under pos. 27.10, 34.03.19,34.03.99, 38.19 i EU’s KNøre/løre/løre/løre/løre/løre/l

1. jan.- 31.dec.2011282,5209,3271,8252,4252,4251,1

1. jan.- 31.dec.2012287,6213,1276,7257,0257,0255,7

1. jan.- 31.dec.2013292,7216,9281,6261,5261,5260,1

1. jan.- 31.dec.2014298,0220,8286,6266,2266,2264,8

277,4205,6266,9247,9247,9246,6

øre/kgøre/kgøre/løre/løre/løre/løre/løre/løre/kgøre/kgøre/løre/lkr/GJKr/GJøre/løre/løre/løre/løre/løre/løre/løre/løre/løre/løre/løre/løre/l

233,0209,7277,4205,6456,7388,1381,5172,6317,4263,7429,2205,6118,169,1275,8204,4265,4246,5246,5245,3275,8204,4452,9384,9378,5425,8204,4

237,2213,5282,5209,3464,9395,1388,4175,7323,1268,4437,1209,3120,370,4280,8208,1270,2250,9250,9249,2280,8208,1461,0391,8385,3433,5208,1

241,5217,3287,6213,1473,3402,2395,4178,8328,9273,3445,0213,1122,471,7285,9211,8275,1255,5255,5254,3285,9211,8469,4398,8392,2441,3211,8

245,8221,3292,7216,9481,8409,5402,6182,0335,0278,2453,0216,9124,772,9291,0215,6280,0260,0260,0258,7291,0215,6477,8406,1399,3449,2215,6

250,3225,2298,0220,8490,5416,8409,8185,3340,9283,2461,1220,8126,974,2296,3219,5284,9264,7264,7263,4296,3219,5486,4413,3406,4457,3219,5

- 14 -

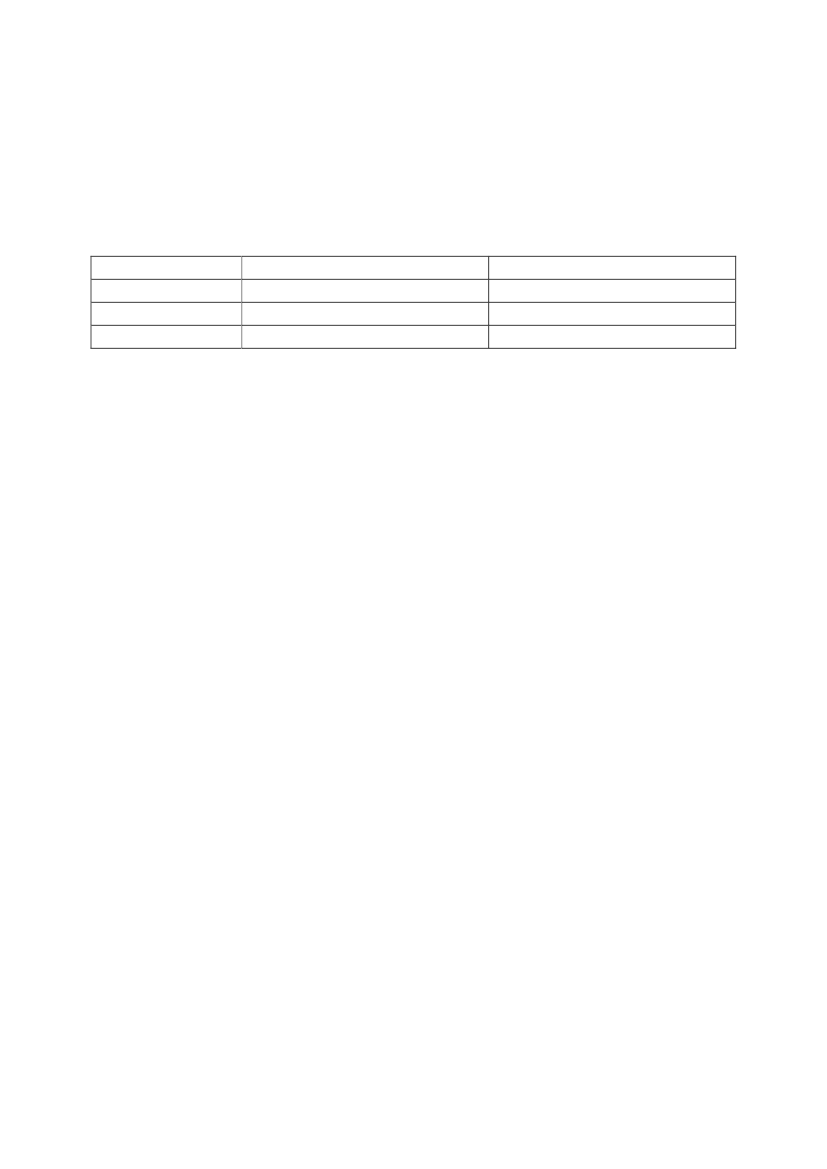

Bilag 3. Satser for mineralolieafgiftslovens § 9, stk. 41. jan.- 31.dec.2010Grænser for tilbagebetaling til momsregistreredevarmeproducenter samt for forholdsmæssignedsættelsekr./GJ45,91. jan.- 31.dec.201146,71. jan.- 31.dec.201247,51. jan.- 31.dec.201348,41. jan.- 31.dec.201449,3

Bilag 4. Satser for mineralolieafgiftslovens § 11, stk. 91. jan.- 31.dec.2010Nedsættelse af tilbagebetaling ved efterfølgendenyttiggørelse af vand og varmeNedsættelse af tilbagebetaling ved efterfølgendenyttiggørelse af vand og varme produceret påvirksomhedens eget kraft-varme-værkkr./GJvarmekr./GJvarme52,842,31. jan.- 31.dec.201153,943,11. jan.- 31.dec.201254,843,81. jan.- 31.dec.201344,735,71. jan.- 31.dec.201445,536,4

Bilag 5. Satser for mineralolieafgiftslovens § 11 a.1. jan. - 31.dec. 20107,81. jan. - 31.dec. 20117,71. jan. - 31.dec. 20127,7

Nedsættelse af tilbagebetaling

Pct.

Bilag 6. Satser for mineralolieafgiftslovens § 9, stk. 14 og 15, § 11 b, § 11 c og § 11 d1. jan.1. jan.1. jan.- 31.- 31.- 31.dec.dec.dec.201020112012Nedsættelse af tilbagebetaling ved efterfølgendekr./GJ57,358,459,4nyttiggørelse af vand og varmevarmeNedsættelse af tilbagebetaling ved efterfølgendekr./GJnyttiggørelse af vand og varme produceret på45,846,747,5varmevirksomhedens eget kraft-varme-anlægBilag 7. EU’s minimumsafgifterEnhedøre/løre/løre/kgøre/kgøre/løre/løre/løre/kgøre/l

1. jan.- 31.dec.201360,548,4

1. jan.- 31.dec.201461,649,3

1) gas- og dieselolie til motorbrug2) anden gas- og dieselolie3) fuelolie4) fyringstjære5) petroleum til motorbrug6) anden petroleum7) autogas (LPG)8) anden flaskegas (LPG)Satser ved 15� Cfor varer nævnt under nr. 1 og 5

EU’s minimumssatser15,815,812,511,315,815,816,516,515,7«.

§5

- 15 -

I lov om kuldioxidafgift af visse energiprodukter, jf. lovbekendtgørelse nr. 889 af 17. august2006, som ændret ved § 5 i lov nr. 1536 af 19. december 2007, § 3 i lov nr. 524 af 17. juni 2008,§ 4 i lov nr. 528 af 17. juni 2008, § 6 i lov nr. 461 af 12. juni 2009 og § 5 i lov nr. 527 af 12. juni2009, foretages følgende ændringer:1.§ 2, stk. 1,affattes således:”I perioden 2010-2014 er afgiftssatserne for de enkelte år som anført i bilag 2. For 2015 udgørafgiften for:1) Gas- og dieselolie, 45,1 øre pr. liter. Gas og dieselolie med 6,8 pct. bio, 42,0 øre pr. liter.2) Fuelolie, 53,9 øre pr. kg.3) Fyringstjære, 48,5 øre pr. kg.4) Petroleum, 45,1 øre pr. liter.5) Stenkul (inkl. stenkulsbriketter), koks, cinders og koksgrus, 16,1 kr. pr. GJ eller 452,1 kr.pr. ton.6) Jordoliekoks, 15,6 kr. pr. GJ eller 516,0 kr. pr. ton.7) Brunkulsbriketter og brunkul, 16,1 kr. pr. GJ eller 306,8 kr. pr. ton.8) Elektricitet, 6,7 øre pr. kWh. Denne afgift benævnes energispareafgift.9) Autogas (LPG), 27,4 øre pr. liter.10) Anden flaskegas (LPG), 50,8 øre pr. kg.11) Gas (bortset fra LPG), der anvendes ved raffinering af mineralsk olie (raffinaderigas), 50,4øre pr. kg.12) Naturgas og bygas med en nedre brændværdi på 39,6 megajoule (MJ) pr. normal m3(Nm3), 38,4 øre pr. Nm3.13) Andre varer henhørende under position 2713, 2714 eller 2715 i EU's kombineredenomenklatura) med et vandindhold på mindst 27 pct., 13,6 kr. pr. GJ, ogb) med et vandindhold på mindre end 27 pct., 13,6 kr. pr. GJ.14) Benzin, 40,8 øre pr. liter. Benzin med 4,8 pct. bio., 38,8 øre pr. liter.15) Ikke bionedbrydeligt affald anvendt som brændsel, 170 kr. pr. ton udledt CO2.16) Smøreolie og lign. under pos. 27.10, 34.03.19, 34.03.99 og 38.19 i EU’s KN, 45,1 øre pr.liter.”2.§ 2, stk. 2, 1. og 2. pkt.affattes således:”Afgiftssatsen ved 15 �C for varer nævnt i stk. 1, nr. 1 og 4, udgør 44,8 øre pr. liter (2015-niveau), for varer nævnt i stk. 1, nr. 1, med 6,8 bio. 41,8 øre pr. liter (2015-niveau), for varer

- 16 -

nævnt i stk. 1, nr. 14, 40,4 ører pr. liter (2015-niveau) og for varer nævnt i stk. 1, nr. 14 med4,8 bio 38,5 øre pr. liter (2015-niveau). I perioden 2010-2014 er satserne nævnt i 1. pkt. dogsom anført i bilag 2.”3.I§ 5,indsættes efter stk. 1 som nye stykker:”Stk. 2.Virksomheder, som har tilladelse til udledning af CO2, jf. § 9 i lov om CO2-kvoter,opgør den afgiftspligtige mængde CO2, hvoraf der skal betales afgift efter § 2, stk. 1, nr. 15, somenergiindholdet (GJ) i den indfyrede mængde ikke bionedbrydeligt affald til fremstilling af varmeganget med affaldets faktiske emissionsfaktor (kg CO2/GJ). For anlæg, som er omfattet af bilag 1til lov om afgift af stenkul, brunkul og koks m.v., opgøres energiindholdet efter reglerne foropgørelse i § 5, stk. 5, i lov om afgift af stenkul, brunkul og koks m.v. For anlæg, som ikke eromfattet af bilag 1 til lov om afgift af stenkul, brunkul og koks m.v., opgøres energiindholdetefter reglerne for opgørelse i § 5, stk. 6, i lov om afgift af stenkul, brunkul og koks m.v.Virksomheden kan ved opgørelse af energiindholdet i det indfyrede ikke bionedbrydelige affaldforetage et fradrag for varme fra affaldet, som forbruges af virksomheden selv, og som opfylderbetingelserne for tilbagebetaling i § 9 a, der beregnes som varmen divideret med 0,85.Stk. 3.Virksomheder, som ikke har tilladelse til udledning af CO2, jf. § 9 i lov om CO2-kvoter,opgør den afgiftspligtige mængde CO2, hvoraf der skal betales afgift efter § 2, stk. 1, nr. 15, somenergiindholdet (GJ) i den samlede indfyrede mængde affald ganget med en standard-emis-sionsfaktor på 28,34 kg CO2/GJ for affaldet. Energiindholdet i det indfyrede affald opgøres efterreglerne for opgørelse i § 5, stk. 7-10, stk. 11, 1. pkt., og stk. 13, i lov om afgift af stenkul,brunkul og koks m.v. Ved sidstnævnte opgørelse sidestilles eventuel elektricitet dog med varme,som om der faktisk ikke produceres elektricitet, og brændslerne slam og gødning sidestilles dogmed andre brændsler, i det omfang at de er fritaget for afgift efter § 7, stk. 5, 2. pkt.Stk. 4.Skatteministeren kan fastsætte nærmere regler for opgørelse af affaldets faktiske emis-sionsfaktor (kg CO2/GJ) efter stk. 2.”Stk. 2 bliver herefter stk. 5.4.§ 7, stk. 3,affattes således:”Stk. 3.Fritaget for afgift er et brændsel omfattet af § 2, stk. 1, der direkte medgår tilproduktionen af et tilsvarende energiprodukt. Fritagelsen gælder kun for energiprodukter, somer produceret på virksomhedens område. Fritagelsen gælder dog ikke for energiprodukter, deranvendes som motorbrændstof. En forholdsmæssig del af afgiften kan henregnes under 1. pkt.i de tilfælde, hvor samme anlæg forsyner såvel anvendelser omfattet af 1. pkt. som andre

- 17 -

anvendelser i virksomheden, når en sådan fordeling kan opgøres. Reglerne for fordeling i § 9,stk. 3, finder tilsvarende anvendelse.”5.Efter § 8 indsættes:”§8 a.Der ydes tilbagebetaling for afgift af varme og af afgiftspligtige varer omfattet af § 2, stk.1, nr. 1-7 og 9-13, der anvendes i momsregistrerede virksomheders produktionsenheder med entilladelse til udledning af CO2, jf. § 9 i lov om CO2-kvoter, til aktiviteter omfattet af §§ 5-8 i lovom CO2-kvoter, bortset fra produktionsenheder omfattet af § 17, stk. 1, i lov om CO2-kvoter.Endvidere kan momsregistrerede virksomheder, som har en tæt driftsmæssig og fysisksammenhæng inden for samme lokalitet med en produktionsenhed med tilladelse til udledning afCO2, jf. 1. pkt., opnå tilbagebetaling af afgift af varme, der leveres direkte fraproduktionsenheden med tilladelse til udledning af CO2 til den forbundne virksomhed. Der ydesdog ikke tilbagebetaling for afgift af varme fra en produktionsenhed uden tilladelse til udledningaf CO2, jf. § 9 i lov om CO2-kvoter. Tilbagebetalingen opgøres efter reglerne i stk. 2-3.Stk. 2.Der ydes tilbagebetaling af afgift i det omfang, at afgiften ikke tilbagebetales viagodtgørelse af afgift efter andre regler eller statstilskud til dækning af udgifter til kuldioxidafgift ivisse virksomheder med et stort energiforbrug. Virksomhederne skal dog i alle tilfælde betaleEU’s minimumsafgifter af det energiforbrug, som berettiger til tilbagebetaling, jf. bilag 5. 2. pkt.finder ikke anvendelse i det omfang, at virksomheden har betalt afgift efter lov om afgift af svovlsvarende til EU’s minimumsafgifter, jf. bilag 5, af det energiforbrug, som berettiger tiltilbagebetaling. Der ydes dog ikke tilbagebetaling af afgift vedrørende energiforbrug, som ikkeberettiger til tilbagebetaling efter reglerne i § 11 i lov om energiafgift af vissemineralolieprodukter m.v., § 8 i lov om afgift af stenkul, brunkul og koks m.v. og § 10 i lov omafgift af naturgas og bygas.Stk. 3.En forholdsmæssig del af energiforbruget kan henregnes under det energiforbrug, somberettiger til tilbagebetaling, i de tilfælde, hvor samme anlæg har såvel energiforbrug somberettiger til tilbagebetaling som andet energiforbrug, når en sådan fordeling kan opgøres.Reglerne for fordeling i § 9, stk. 3, finder tilsvarende anvendelse. Opgørelsen af tilbagebetalingenskal så vidt, som det er muligt, være baseret på energimålinger. I det omfang at der ikke foreliggerde fornødne målerregistreringer, skal virksomheden kunne fremlægge anden dokumentation foropgørelsen, idet tilbagebetalingen udenfor enhver tvivl og usikkerhed ikke kan overstige detbeløb, som ville være ydet, såfremt de fornødne målerregistreringer forelå.Stk. 4.For at opnå tilbagebetaling efter stk. 1-3 skal virksomheden rette særskilt henvendelse tiltold- og skatteforvaltningen senest den 1. september 2010.Stk. 5.Tilbagebetaling efter stk. 1-3 ydes for perioden 2005-2009 på grundlag af de i periodengældende afgiftssatser.

- 18 -

§ 8 b.Der ydes tilbagebetaling for afgift af varme og af afgiftspligtige varer omfattet af § 2,stk. 1, nr. 1-7 og 9-13, der anvendes af momsregistrerede virksomheder, i det omfang, at afgiftenikke tilbagebetales via godtgørelse af afgift efter andre regler, herunder § 8 a, eller statstilskud tildækning af udgifter til kuldioxidafgift i visse virksomheder med et stort energiforbrug. Der ydesalene tilbagebetaling for energiforbrug, som tillige er berettiget til delvis tilbagebetaling af afgiftefter § 8 a. Tilbagebetalingen opgøres efter reglerne i stk. 2-7.Stk.2. Der ydes tilbagebetaling for varer, der anvendes til kemisk reduktion.Stk.3. Der ydes tilbagebetaling for varme og varer, der anvendes i elektrolyse.Stk. 4.Der ydes tilbagebetaling for varme og varer, der anvendes direkte til opvarmning imetallurgiske processer. Opvarmningen skal foregå i anlæg, og de anvendte materialer skalgennem opvarmningen i anlæggene forandre kemisk eller indre fysisk struktur.Stk. 5.Der ydes tilbagebetaling for varme og varer, der anvendes direkte til opvarmning imineralogiske processer. Opvarmningen skal foregå i anlæg, og de anvendte materialer skalgennem opvarmningen i anlæggene forandre kemisk eller indre fysisk struktur.Stk. 6.Det er en betingelse for tilbagebetaling, at varmen og varerne anvendes direkte tilprocesser, som er nævnt i bilag 1 til denne lov.Stk. 7.En forholdsmæssig del af afgiften kan henregnes under stk. 2-6 i de tilfælde, hvorsamme anlæg forsyner såvel anvendelser omfattet af stk. 2-6 som andre anvendelser ivirksomheden, når en sådan fordeling kan opgøres. Reglerne for fordeling i § 9, stk. 3, findertilsvarende anvendelse. Opgørelsen af tilbagebetalingen skal så vidt, som det er muligt, værebaseret på energimålinger. I det omfang at der ikke foreligger de fornødne målerregistreringer,skal virksomheden kunne fremlægge anden dokumentation for opgørelsen, idet tilbagebetalingenudenfor enhver tvivl og usikkerhed ikke kan overstige det beløb, som ville være ydet, såfremt defornødne målerregistreringer forelå.Stk. 8.For at opnå tilbagebetaling efter stk. 1-7 skal virksomheden rette særskilt henvendelse tiltold- og skatteforvaltningen senest den 1. september 2010.Stk. 9.Tilbagebetaling efter stk. 1-7 ydes for perioden 2005-2009 på grundlag af de i periodengældende afgiftssatser.”6.§ 9, stk. 4-7,ophæves.Stk. 8-16 bliver herefter stk. 4-12.7.§ 9, stk. 8,der bliver stk. 4, affattes således:”Stk.4.For de anvendelser, der er omfattet af nr. 1 i bilag 1 til loven, ydes uanset stk. 2 entilbagebetaling af afgiften på 57,3 pct. af afgiften af en del af forbruget af elektricitet til vækstlysefter betingelserne i enten stk. 5-9 og 11 eller stk. 10 og 11. I perioden 2008-2014 er satsen nævnti 1. pkt. for de enkelte år som anført i bilag 4.”

- 19 -

8.I§ 9, stk. 13,der bliver stk. 9, affattes således:”Stk.9.Skatteministeren kan fastsætte nærmere regler for opgørelsen af elektricitet til vækstlys,regler om installation af målere, regler for opgørelsen af den faktiske solbelysning, og for hvilkeplanter der er omfattet af reglerne i § 9, stk. 5-7”.9.Efter § 9 indsættes:”§9 a.Der ydes fuld tilbagebetaling for afgift af varme og af afgiftspligtige varer omfattet af§ 2, stk. 1, nr. 1-7 og 9-13 og 16, der anvendes i momsregistrerede virksomhedersproduktionsenheder med en tilladelse til udledning af CO2, jf. § 9 i lov om CO2-kvoter, tilaktiviteter omfattet af §§ 5-8 i lov om CO2-kvoter, bortset fra produktionsenheder omfattet af§ 17, stk. 1, i lov om CO2-kvoter, jf. dog stk. 2. På de samme betingelser ydes der fuldtilbagebetaling af afgift af varme fra ikke bionedbrydeligt affald anvendt som brændsel, jf.§ 2, stk. 1, nr. 15. Endvidere kan momsregistrerede virksomheder, som har en tætdriftsmæssig og fysisk sammenhæng inden for samme lokalitet med en produktionsenhed medtilladelse til udledning af CO2, jf. 1. pkt., opnå fuld tilbagebetaling af afgift af varme, derleveres direkte fra produktionsenheden med tilladelse til udledning af CO2til den forbundnevirksomhed, jf. dog stk. 2. Der ydes dog ikke tilbagebetaling for afgift af varme fra enproduktionsenhed uden tilladelse til udledning af CO2, jf. § 9 i lov om CO2-kvoter.Stk. 2.Der ydes ikke tilbagebetaling af afgift af varme og afgiftspligtige varer, der direkteeller indirekte anvendes til fremstilling af varme, der leveres fra virksomheden, ellerrumvarme eller varmt vand i virksomheden. Opgørelse af ikke tilbagebetalingsberettiget afgiftaf energiforbrug nævnt i 1. pkt. sker efter reglerne i § 11 i lov om energiafgift af vissemineralolieprodukter m.v., § 8 i lov om afgift af stenkul, brunkul og koks m.v. og § 10 i lovom afgift af naturgas og bygas.Stk. 3.En forholdsmæssig del af afgiften kan henregnes under stk. 1 i de tilfælde, hvorsamme anlæg forsyner såvel anvendelser omfattet af stk. 1 som andre anvendelser ivirksomheden, når en sådan fordeling kan opgøres. Den andel, der kan henregnes under stk. 1,opgøres som forholdet mellem på den ene side den mængde, der anvendes til formål omfattetaf stk. 1, og på den anden side den samlede mængde fremstillet på fællesanlægget. Denresterende mængde brændsel m.v. henregnes til andre anvendelser i virksomheden. På anlæg,hvor fremløbstemperaturen er over 90� C, eller anlæg, hvor mindst 90 pct. af dettilbagebetalingsberettigede forbrug vedrører anvendelser omfattet af stk. 1, kan virksomhedenvælge mellem at opgøre andelen til andre anvendelser i virksomheden indirekte efterovenstående metode og at opgøre forbruget til andre anvendelser direkte. Den direkte opgjortemængde energi, der skal henføres til andre anvendelser i virksomheden, opgøres som denmængde energi, der forbruges til andre anvendelser, divideret med energiindholdet i de

- 20 -

indfyrede brændsler, jf. § 9, stk. 2, i lov om energiafgift af mineralolieprodukter m.v. Dennemængde divideres med anlæggets virkningsgrad. Såfremt målingen ikke foretages iumiddelbar nærhed af anlægget, der fremstiller varmen, tillægges yderligere 10 pct. Denresterende mængde brændsel henregnes til stk. 1. Virkningsgraden udgør for gasfyrede anlæg0,90, for oliefyrede anlæg 0,85 og for andre anlæg 0,80.Stk. 4.Reglerne i § 9, stk. 4-7 og 17, finder tilsvarende anvendelse for stk. 1-3.Stk. 5.Skatteministeren kan fastsætte nærmere regler for opgørelse og indberetning af dettilbagebetalingsberettigede energiforbrug efter stk. 1.§ 9 b.Momsregistrerede virksomheder kan få tilbagebetalt afgiften efter denne lov af varme, derleveres fra en produktionsenhed med tilladelse til udledning af CO2, jf. § 9 i lov om CO2-kvoter,til virksomheden, og som anvendes til procesformål, som er tilbagebetalingsberettigede efter § 11i lov om energiafgift af mineralolieprodukter m.v., § 10 i lov om afgift af naturgas og bygas, § 8 ilov om afgift af stenkul, brunkul og koks m.v.Stk. 2.Andelen af en fjernvarmeleverance, som er leveret fra en produktionsenhed medtilladelse til udledning af CO2, jf. § 9 i lov om CO2-kvoter til virksomheden, skal fremgå affakturaen for fjernvarmeleverancen.Stk. 3.Der kan ikke opnås bundfradrag efter § 9 c for varme omfattet af stk.1.§ 9 c.Momsregistrerede virksomheder uden tilladelse til udledning af CO2efter lov om CO2-kvoter, som anvender afgiftspligtige brændsler omfattet af § 2, stk. 1, nr. 1-7 og 9-13, bortset frabrændsler til fjernvarme i denne lov til formål nævnt i bilag 1 til loven, kan opnå et bundfradrag ivirksomhedens betaling af afgifter af førnævnte brændsler og el omfattet af § 2, stk. 1, nr. 8, deranvendes til procesformål, som er tilbagebetalingsberettigede efter § 11 i lov om energiafgift afmineralolieprodukter m.v., § 10 i lov om afgift af naturgas og bygas, § 8 i lov om afgift af stenkul,brunkul og koks m.v. og § 11 i lov om afgift af elektricitet. Såfremt virksomheden ønsker atbenytte bundfradrag efter denne lov, skal virksomheden anmelde dette til told- ogskatteforvaltningen, inden udnyttelse af bundfradrag kan ske.Stk. 2.Bundfradraget ydes til virksomhedens driftsleder. Ved driftsleder forstås den juridiskeeller fysiske person, der ejer en produktionsenhed eller driver produktionsenheden for egenregning til formål nævnt i bilag 1 til loven. Ændringer vedrørende driftsledelse skal meddelestold- og skatteforvaltningen.Stk. 3.Ved basisårene forstås perioden fra den 1. januar 2003 til den 31. december 2007. Hvisen produktionsenhed ikke har været i drift i alle basisårene, anvendes driftsperioden inden forbasisårene som basisår.Stk. 4.Uanset stk. 3 kan perioden fra den 1. januar 2007 til den 31. december 2007 anvendessom basisår.

- 21 -

Stk. 5.Bundfradraget beregnes som en afgift beregnet som virksomhedens gennemsnitligeforbrug af afgiftspligtige brændsler til processer omfattet af bilag 1 bortset fra fjernvarme efterstk. 1 i basisårene ganget med de satser, der gælder for 2010 efter denne lov, jf. bilag 2, fratrukketvirksomhedens gennemsnitlige nettoafgiftsbetaling i basisårene vedrørende forbrug afafgiftspligtige brændsler til tung proces-formål efter stk. 1. For virksomheder, der anvender 2007som basisår, beregnes bundfradraget som en afgift beregnet som virksomhedens forbrug afafgiftspligtige brændsler til tung proces-formål bortset fra fjernvarme efter stk. 1 i 2007 gangetmed de satser, der gælder for 2010 efter denne lov jf. bilag 2, fratrukket virksomhedensnettoafgiftsbetaling i 2007 vedrørende forbrug af afgiftspligtige brændsler til tung proces-formålefter stk. 1. I perioden 2011-2015 forhøjes bundfradraget beregnet som ovenfor med 1,8 pct. vedkalenderårets start. § 32 a i lov om energiafgift af mineralolier m.v. finder tilsvarende anvendelse.Stk. 6.Bundfradrag ydes kun, hvis brændselsforbruget til processer omfattet af bilag 1 udgjordemere end 10 pct. af virksomhedens samlede energiforbrug. Bundfradraget er knyttet til processeromfattet af bilag 1. Bortfalder virksomhedens processer omfattet af bilag 1, kan virksomhedensdriftsleder ikke længere opnå bundfradrag.Stk. 7.Bundfradraget beregnes for et kalenderår ad gangen. Bundfradraget kan dog ikkeoverstige afgiften. Uudnyttet bundfradrag i et år udbetales ikke og kan ikke overføres til andre år.Stk. 8.Ved udløbet af hvert kalenderår opgør virksomheden den samlede afgiftsbetaling forhvert brændsel og det samlede forbrug af hvert brændsel.10.Bilag 2-5affattes således:

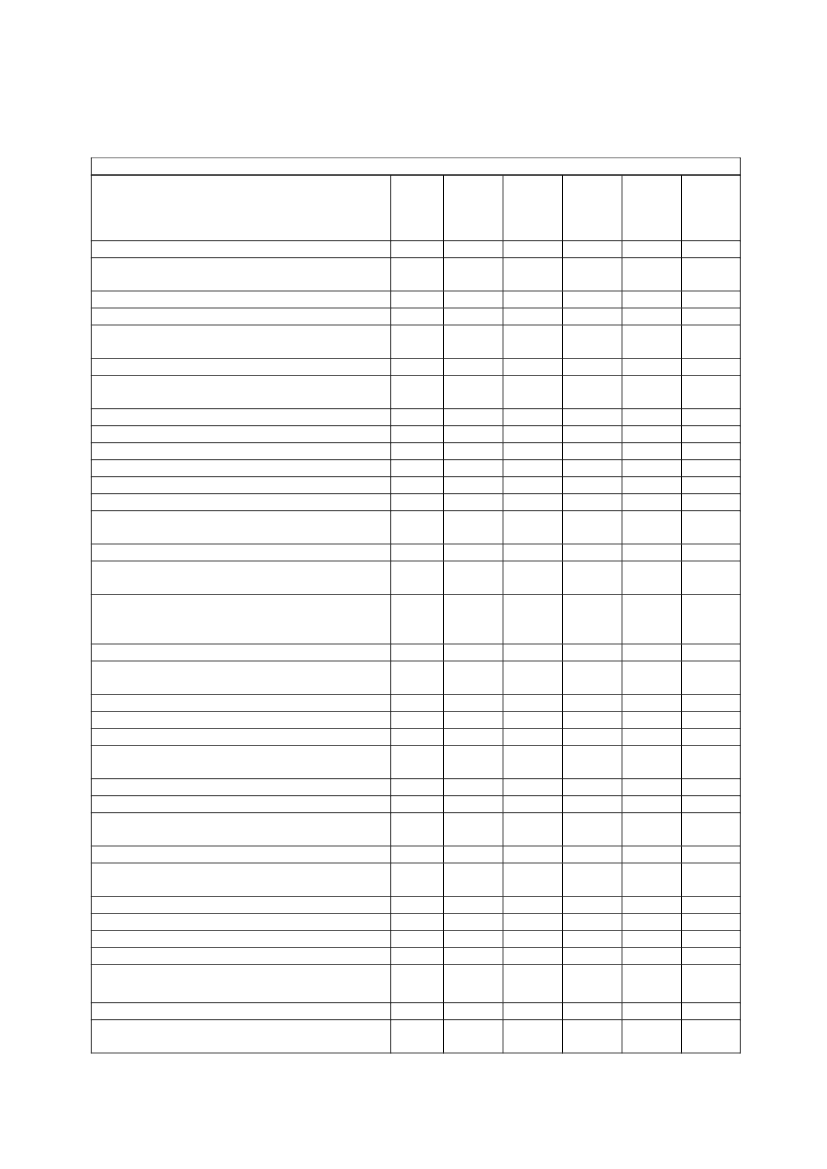

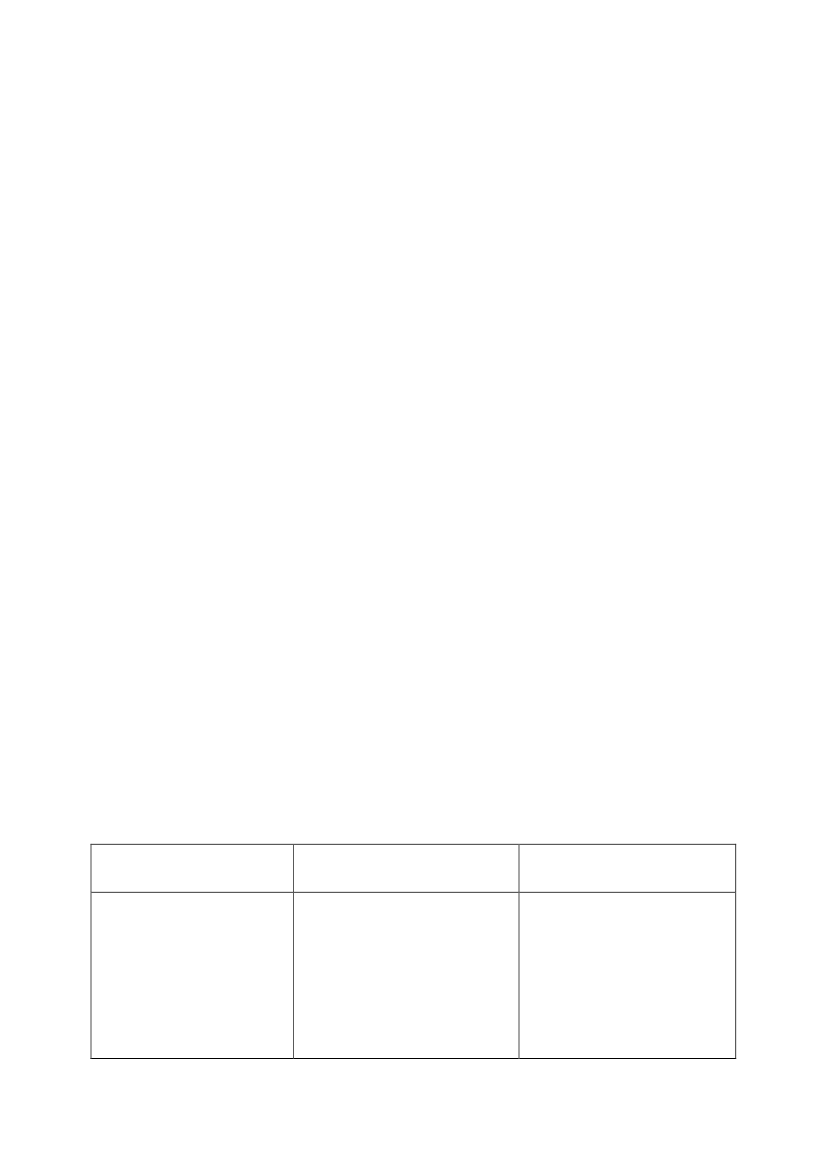

- 22 -”Bilag 2. Satser for kuldioxidafgiftslovens § 2, stk. 1, 2 og 4

1. jan. -

31. dec.

2010

Ved dagtemperatur1) gas- og dieselolie.gas og dieselolie med til 6,8 pct. bio.2) fuelolie3) fyringstjære4) petroleum5) stenkul (inkl. stenkulsbriketter), koks,cinders og koksgrus6) jordoliekoks7) brunkulsbriketter og brunkul8) elektricitet9) autogas (LPG)10) anden flaskegas (LPG)11) gas (bortset fra LPG), der anvendesved raffinering af mineralsk olie(raffinaderigas)12) naturgas og bygas med en nedrebrændværdi på 39,6 megajoule(MJ)/normal m3(Nm3)13) andre varer henhørende underposition 2713, 2714 eller 2715 i EU’skombinerede nomenklatura) med et vandindhold på mindst 27pct.b) med et vandindhold på mindre end27 pct.14) benzinBenzin med 4,8 pct. bio.15) Ikke bionedbrydeligt affald anvendtsom brændsel, afgift kr. pr. ton udledtCO216) Smøreolie og lign. under pos. 27.10,34.03.19, 34.03.99, 38.19 i EU’s KNKul efter vægtstenkul (inkl. stenkulsbriketter), koks,cinders og koksgrusjordoliekoksbrunkulsbriketter og brunkulVarer omfattet af stk. 1, nr. 13, litra aVarer omfattet af stk. 1, nr. 13, litra bSatser ved 15� C:for varer nævnt under stk. 1, nr. 1 og 4for varer nævnt under stk. 1, nr. 1 /biofor varer nævnt under stk. 1, nr. 14for varer nævnt under stk. 1, nr. 14 /bioøre/løre/løre/kgøre/kgøre/lkr./GJkr./GJkr./GJøre/kWhøre/løre/kgøre/kgøre/Nm341,338,549,344,441,314,814,314,86,225,146,546,135,11. jan. -

31. dec.

2011

42,039,150,245,242,015,014,615,06,325,647,346,935,71. jan. -

31. dec.

2012

42,839,951,146,042,815,314,815,36,426,048,247,736,41. jan. -

31. dec.

2013

43,540,552,046,843,515,615,115,66,526,549,048,637,01. jan. -

31. dec.

2014

44,341,352,947,644,315,915,415,96,627,049,949,537,7

kr./GJkr./GJøre/løre/lkr./tøre/l

12,412,437,335,5155,441,3

12,712,737,936,1158,242,0

12,912,938,636,7161,142,8

13,113,139,337,4164,043,5

13,413,440,038,1166,944,3

kr./tkr./tkr./tkr./tkr./tøre/løre/løre/løre/l

413,5471,9280,6355,7467,641,038,237,035,2

420,9480,4285,6362,1476,041,839,037,635,8

428,5489,1290,8368,6484,642,539,638,336,5

436,2497,9296,0375,2493,343,340,439,037,1

444,1506,9301,3382,0502,244,141,139,437,8

- 23 -

Bilag 3. Satser for kuldioxidafgiftslovens § 7, stk. 7

1. jan. -

31. dec.

2010

Grænser vedr. tilbagebetaling tilmomsregistrerede varmeproducenterGrænser vedr. tilbagebetaling tilmomsregistrerede varmeproducenterkr./GJfjernvarmeab værkøre/kWhfjernvarmeab værk11,84,31. jan. -

31. dec.

2011

12,04,31. jan. -

31. dec.

2012

12,24,41. jan. -

31. dec.

2013

12,54,51. jan. -

31. dec.

2014

12,74,6«.Bilag 4. Satser for kuldioxidafgiftslovens § 9, stk. 2 og 91.1. jan. – 1. jan. –jan.31. dec.– 31.31. dec.2009dec.20102008Tilbagebetaling forCO2-afgift forpct.63,263,257,3virksomheder på tungproces

1. jan. –31. dec.2011

1. jan. –31. dec.2012

1. jan. –31. dec.2013

1. jan. –31. dec.2014

57,3

57,3

57,3

57,3

Bilag 5. EU’s minimumssatser 2005-2009Enhed1) gas- og dieselolie til motorbrugøre/l2) anden gas- og dieselolieøre/l3) fuelolieøre/kg4) fyringstjæreøre/kg5) petroleum til motorbrugøre/l6) anden petroleumøre/l7) stenkul (inkl. stenkulsbriketter),kr./GJkoks, cinders og koksgrus8) jordoliekokskr./GJ9) brunkulsbriketter og brunkulkr./GJ10) elektricitetøre/kWh11) autogas (LPG)øre/l12) anden flaskegas (LPG)øre/kg13) naturgas og bygas med en nedrebrændværdi på 39,6 megajouleøre/Nm3(MJ)/normal m3(Nm3)Kul efter vægt7) stenkul (inkl. stenkulsbriketter),kr./tkoks, cinders og koksgrus9) brunkulsbriketter og brunkulkr./tSatser ved 15 �CFor varer nævnt under nr. 1 og 5øre/l

EU’s minimumssatser15,87,512,511,315,801,201,20,416,504,9

322215,7«

”

- 24 -

§6I lov om afgift af kvælstofoxider (NOx-afgiftsloven), jf. lov nr. 472 af 17. juni 2008, som ændretved § 7 i lov nr. 527 af 12. juni 2009, foretages følgende ændringer:1.§ 1, stk. 2, affattes således:”Stk. 2.I følgende tilfælde er der pligt til at foretage måling af udledning af NO2-ækvivalenter tilluften ved forbrænding. NO2-ækvivalenterne opgøres som den registrerede mængde ioverensstemmelse med disse målinger:1) Energianlæg med en nominel termisk indfyret effekt større end 30 MW regnet for hvertanlæg og mindre end 100 MW i samlet indfyret nominel termisk effekt. For hver kedel,motor eller turbine med en indfyret effekt større end 30 MW, skal der uafhængigt afbrændselstype foretages AMS-måling (Automatisk Målende System) af udledning afNOX,regnet som NO2-ækvivalenter. Ved off-shore virksomhed ogolieraffinaderivirksomhed kan målingen af udledning af NO2-ækvivalenter til luften vedforbrænding kan dog ske ved hjælp af en anden metode, der giver en tilsvarende sikkerhedfor, at målingen af den udledte mængde af NOx,regnet som NO2-ækvivalenter, bliver somved AMS-målingen. I tilfælde, hvor der til én skorsten er tilsluttet flere kedler, der hver ermindre end de 30 MW, men tilsammen større end 30 MW, er der ikke krav om måling.2) Energianlæg med en samlet indfyret nominel termisk indfyret effekt på 100 MW ellerderover, hvor der er krav om AMS-måling af udledning af NO2-ækvivalenter til luften vedforbrænding i henhold til Miljøministeriets bekendtgørelse nr. 808 af 25. september 2003om begrænsning af visse luftforurenende emissioner fra store fyringsanlæg. Ved off-shorevirksomhed og olieraffinaderivirksomhed kan målingen af udledning af NO2-ækvivalentertil luften ved forbrænding dog ske ved hjælp af en anden metode, der giver en tilsvarendesikkerhed for, at målingen af den udledte mængde af NOx,,regnet som NO2-ækvivalenter,bliver som ved AMS-målingen.3) Affaldsforbrændingsanlæg, hvor der er krav om AMS-måling af udledning af NO2-ækvivalenter til luften ved forbrænding i henhold til Miljøministeriets bekendtgørelse nr.162 af 11. marts 2003 om anlæg, der forbrænder affald.4) Industrianlæg, hvor den årlige udledning af NO2-ækvivalenter til luften ved forbrændingoverskrider 200 tons NOX,regnet som NO2-ækvivalenter, er der pligt til at foretage AMS-måling på alle virksomhedens industrielle afkast, hvorfra der udsendes NO2-ækvivalenter.”2.I§ 3, stk. 3,ændres ”17-19” til: ”17-20”.

- 25 -

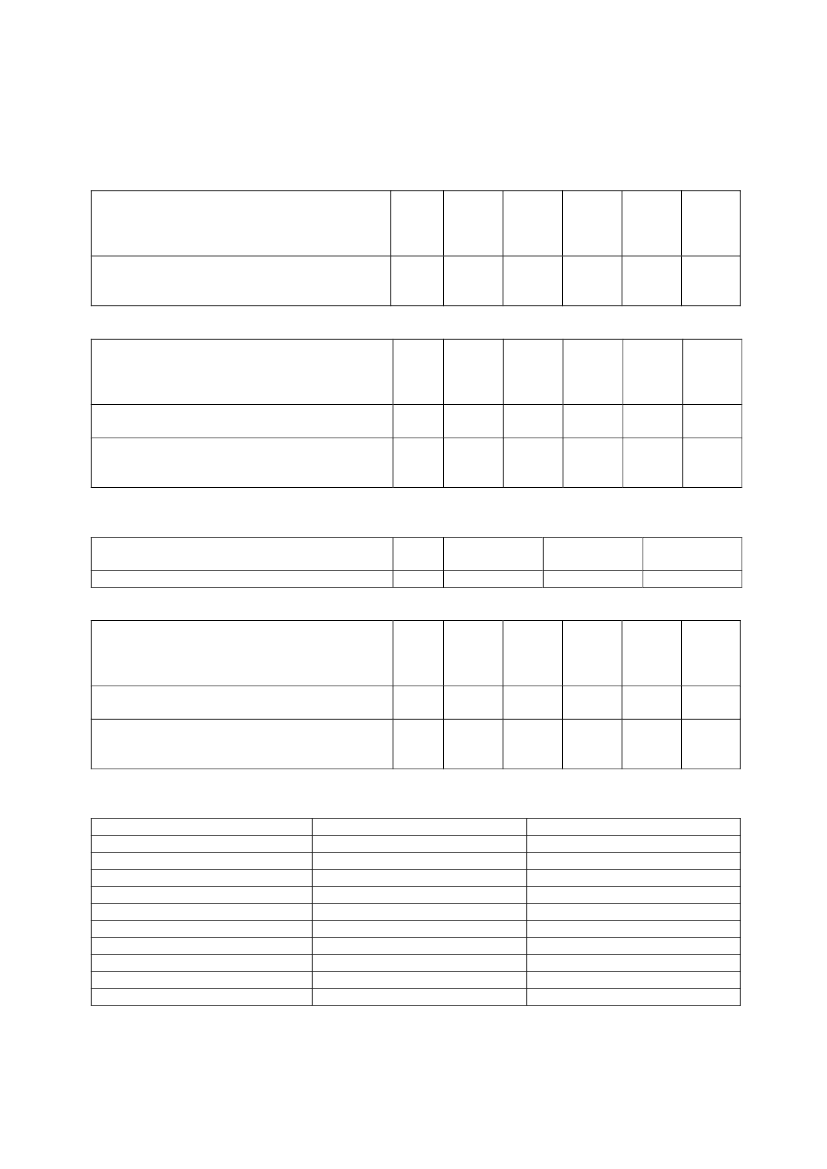

3.I§ 3, stk. 4, 1 pkt.,ændres ”19-19” til: ”17.20”.4.I§ 3, stk. 4,indsættes som 2. pkt.:”Endvidere kan virksomheder, som er registreret efter § 3, stk. 1, 3 eller stk. 5 i lov om afgift afnaturgas og bygas, registreres hos told- og skatteforvaltningen.5.I§ 8, stk. 4.,indsættes efter 1. pkt. : ”Fritagelsen gælder kun for energiprodukter, som erproduceret på virksomhedens område.”2. pkt. bliver herefter 3. pkt.6.Nr. 19i bilag 1 affattes således:”19. Halm og anden fast biomasse,bortset fra træflis, i store anlæg med enindfyret effekt på over 1000 kWhkr./t6,86,97,07,17,27,4

”7.Efter Nr. 19 i bilag 1 indsættes somNr. 20:”20. Træflis i store anlæg med enindfyret effekt på over 1000 kWhkr./GJ0,50,50,50,50,50,5

”§7I lov nr. 527 af 12. juni 2009 om ændring af lov om afgift af elektricitet og forskellige andre love(Forhøjelse af energiafgifterne, afgift på erhvervenes energiforbrug, afgiftsmæssig ligestilling afcentral og decentral kraft-varme, afgift på smøreolie m.v. og forhøjelse af affaldsafgiften),foretages følgende ændringer:1.I§ 2ophæves nr. 14 og 25.2.I§ 3ophæves nr. 1 og 3-73.I§ 4ophæves nr. 1, 8, 17, 19 og 35.

- 26 -

4.I§ 5ophæves nr. 2, 3, 7, og 14-17 og 24.§8I lov nr. 461 af 12. juni 2009 om ændring af lov om afgift af affald og råstoffer, lov om afgift afstenkul, brunkul og koks m.v. og forskellige andre love og om ophævelse af lov om tilskud tilelproduktion (Omlægning af affaldsforbrændingsafgiften), foretages følgende ændring:1.§ 2, nr. 12,ophæves.2.§ 6, nr. 3 og 7ophæves.3.§ 12, stk. 3,ophæves.§9I lov nr. 464 af 9. juni 2004 om ændring af afskrivningsloven, ligningsloven, lov omkuldioxidafgift af visse energiprodukter og lov om afgift af svovl (Den skattemæssige behandlingaf CO2-kvoer og sildekvoter og tilpasninger af CO2-afgiften for det kvoteomfattedebrændselsforbrug) foretages følgende ændring:1.§ 5, stk. 2,ophæves.§ 10I lov nr. 1391 af 20. december 2004 om ændring af lov om kuldioxidafgift af visseenergiprodukter, lov om energiafgift af mineralolieprodukter m.v., lov om afgift af elektricitet,lov om ledningsført vand og lov om registreringsafgift af motorkøretøjer m.v. (Nedsættelse afvisse afgifter på virksomheders energiforbrug m.v.) foretages følgende ændring:1.§ 7, stk. 3,affattes således:”§ 3 og § 4 har virkning fra den 1. januar 2005.”§ 11I lov nr. 528 af 17. juni 2008 om ændring af lov om afgift af elektricitet og forskellige andre love(implementering af energiafgiften), som ændret ved § 6 i lov nr. 527 af 12. juni 2009, foretagesfølgende ændringer:

- 27 -

1.§ 4, nr. 8, 10-11og 18,ophæves2.§ 10affattes således:”§10.Skatteministeren fastsætter tidspunktet for lovens ikrafttræden, jf. dog stk. 2, 3, 4 og 6.Stk. 2.§ 2, nr. 4 og 9, § 3, nr. 5-11, og § 4, nr. 14, træder i kraft dagen efter bekendtgørelseni Lovtidende og har virkning fra ikrafttrædelsen.Stk. 3.§§ 1-9 finder anvendelse på afgiftspligtige varer, der fra lovens ikrafttrædenudleveres til forbrug fra registrerede virksomheder, forbruges af registrerede virksomheder,angives til fortoldning, modtages fra udlandet eller medbringes fra udlandet.Stk. 4.For løbende leverancer, for hvilke afregningsperioden påbegyndes inden lovensikrafttræden og afsluttes efter dette tidspunkt, beregnes den ændrede afgift af så stor en del afleverancen, som tidsrummet for lovens ikrafttræden til afregningsperiodens afslutning udgør iforhold til den samlede afregningsperiode. Med told- og skatteforvaltningens tilladelse kan derforetages afrunding ved opgørelse af den brøkdel af leverancerne, hvoraf der skal betalesafgift.Stk. 5.Stk. 3 og 4 finder tilsvarende anvendelse for de efterfølgende afgiftsforhøjelser pr. 1.januar 2010, pr. 1. januar 2011, pr. 1. januar 2012, pr. 1. januar 2013, pr.1. januar 2014, pr. 1.januar 2015 og frem.Stk. 6.Klima- og energiministeren fastsætter tidspunktet for ikrafttrædelsen og virkningenaf §§ 7 og 8 om ændringerne af elproduktionsloven og elforsyningsloven. Ministeren kanherunder fastsætte, at dele af disse bestemmelser træder i kraft eller får virkning på forskelligetidspunkter, og at dele af bestemmelserne får virkning på tidspunkter forud forikrafttrædelsen.Stk. 7.Træder loven ikke i kraft en 1. januar, nedsættes bundfradraget, jf. § 9 c i lov omkuldioxidafgift af visse energiprodukter som affattet ved denne lovs § 4, nr. 13, forholdsmæssigt§ 12Stk. 1.Loven træder i kraft den 1. januar 2010.Stk.2.Loven finder anvendelse på afgiftspligtige varer, der fra lovens ikrafttræden udleveres tilforbrug fra registrerede virksomheder, forbruges af registrerede virksomheder, angives tilfortoldning, modtages fra udlandet eller medtages fra udlandet.Stk. 3.For løbende leverancer, for hvilke afregningsperioden påbegyndes inden lovensikrafttræden og afsluttes efter dette tidspunkt, beregnes den ændrede afgift af så stor en del afleverancen, som tidsrummet fra lovens ikrafttræden til afregningsperiodens afslutning udgør iforhold til den samlede afregningsperiode. Med told- og skatteforvaltningens tilladelse kan der

- 28 -

foretages afrunding ved opgørelse af den brøkdel af leverancen, hvoraf der skal betales afgift.

- 29 -

Bemærkninger til lovforslagetAlmindelige bemærkningerIndholdsfortegnelse1. Indledning2. Lovforslagets enkelte elementer2.1. Statsstøttesagen2.1.1. Gældende ret, herunder lovbestemmelser, der ikke er trådt i kraft.2.1.2. Forslagets indhold2.2. CO2-afgiftsfritagelse for mineralogiske processer m.v.2.2.1. Gældende ret2.2.2. Forslagets indhold2.3. Tilpasninger af energiafgiftslovgivningen2.3.1. Forslagets indhold3. Økonomiske konsekvenser for det offentlige3.1. Statsstøttesagen3.2. CO2-afgiftsfritagelse for mineralogiske processer m.v.3.3. Tilpasninger af energiafgiftslovgivningen4. Administrative konsekvenser for det offentlige4.1. Statsstøttesagen4.2. CO2-afgiftsfritagelse for mineralogiske processer m.v. og tilbagebetaling af CO2-afgift til dekvoteomfattede virksomheder4.3. Tilpasninger af energiafgiftslovgivningen5. Økonomiske konsekvenser for erhvervslivet5.1. Statsstøttesagen5.2. CO2-afgiftsfritagelse for mineralogiske processer m.v.5.3. Tilpasninger af energiafgiftslovgivningen6. Administrative konsekvenser for erhvervslivet7. Administrative konsekvenser for borgerne8. Miljømæssige konsekvenser8.1. Statsstøttesagen8.2. CO2-afgiftsfritagelse for mineralogiske processer m.v.8.3. Tilpasninger af energiafgiftslovgivningen9. Forholdet til EU-retten9.1. Statsstøttesagen9.2. CO2-afgiftsfritagelse for mineralogiske processer m.v.9.3. Tilpasninger af energiafgiftslovgivningen

- 30 -

10. Hørte myndigheder og organisationer11. Sammenfattende skema1. IndledningIndførelsen af EU’s kvotesystem har medført dobbeltregulering af CO2-udledningen med kvoterog afgifter. Da CO2-udledningen er fastlagt i kvotesystemet, vil en CO2-afgift ovenpå kvoteprisenikke medføre yderligere CO2-reduktioner, men vil alene øge virksomhedernes omkostninger.Dette forslag indebærer, at dobbeltreguleringen af de kvoteomfattede virksomheder ved bådekvoter og CO2-afgift undgås fra og med 1. januar 2010, ligesom forslaget i den aktuelleøkonomiske situation medvirker til, at de kvoteomfattede virksomheders omkostninger reduceres.Fritagelsen for CO2-afgiften for virksomhedernes kvoteomfattede brændselsforbrug fra den 1.januar 2010 medfører en ligestilling med brændselsforbruget i de virksomheder, der er udenforkvotesystemet, på grund af sammenhængen med den afgiftsrationalisering, der blev vedtaget medlov nr. 528 af 17. juni 2008. CO2-udledningen, der er omfattet af kvotesystemet belastes herefteraf kvoteprisen, medens CO2-udledningen udenfor kvotesystemet belastes med en CO2-afgiftsvarende til den forventede kvotepris.Med dette lovforslag foreslås, at fritagelsen for CO2-afgift for de CO2-kvoteomfattedevirksomheders brændselsforbrug fra 1. januar 2005 og frem, som blev vedtaget i 2004, men ikkeer sat i kraft, gennemføres, dog således at betingelserne i Europa Kommissionensstatsstøtteafgørelse af 17. juni 2009 (afgørelse C 41/2009) overholdes. Ved vedtagelsen affritagelsen i 2004 var det forudsat, at fritagelsen ikke kunne sættes i kraft forud forKommissionens statsstøtteafgørelse, som nu foreligger.Med dette lovforslag foreslås bl.a., at der tilvejebringes hjemmel til, at skatteministeren kan sætteden vedtagne, men ikke ikrafttrådte, fritagelse for CO2-afgift for de CO2-kvoteomfattedevirksomheder i kraft, således at fritagelsen får virkning fra den 1. januar 2010, i stedet for somtidligere vedtaget, med virkning tilbage fra den 1. januar 2005.Med Kommissionens nævnte statsstøtteafgørelse åbnes der mulighed for, at CO2-afgiftsfritagelsenkan have virkning fra 1. januar 2010, idet den i afgørelsen nævnte betingelse om, at EU’sminimumsafgifter på energiområdet samtidig skal betales, overholdes fra dette tidspunkt. Hervedhenses til de afgiftsstigninger på energiområdet, der medForårspakke 2.0indføres fra den 1.januar 2010.De CO2-kvoteomfattede virksomheder har haft en forventning om, at fritagelsen for CO2-afgiftfor deres brændselsforbrug skulle få virkning tilbage fra den 1. januar 2005, således som det som

- 31 -

nævnt blev vedtaget ved lov i 2004. For så vidt angår perioden indtil den 1. januar 2010, altsåperioden 2005-2009, er det muligt i væsentligt omfang at imødekomme virksomhedernesforventning om fritagelse for CO2-afgift indenfor rammerne af Kommissionens nævntestatsstøtteafgørelse.På den baggrund foreslås en ordning med delvis fritagelse for CO2-afgift på brændsel i perioden2005-2009. Det foreslås implementeret som en tilbagebetaling af CO2-afgift til de CO2-kvoteomfattede virksomheder for perioden. Ved beregningen af tilbagebetalingen modregnesEU’s minimumsafgifter, hvorved betingelsen herom i Kommissionens statsstøtteafgørelseoverholdes. Som supplement hertil foreslås, at der kan ske fuld tilbagebetaling af CO2-afgift påbrændsel til disse virksomheders mineralogiske processer m.v. for perioden 2005-2009. Fra 2010er processerne fritaget for både CO2-afgift og energiafgift efter allerede vedtaget lovgivning.2. Lovforslagets enkelte elementer2.1. Statsstøttesagen2.1.1. Gældende ret, herunder lovbestemmelse der ikke er trådt i kraftFritagelsen for CO2-afgift for industriens kvoteomfattede brændselsforbrug fremgår af § 3 i lovnr. 464 af 9. juni 2004. Loven indeholder en bestemmelse i § 5, stk. 2, hvorefter fritagelsen, nården sættes i kraft af skatteministeren, skal have virkning tilbage fra 1. januar 2005. Det sammegælder for et bundfradrag i svovlafgiften for visse CO2-kvoteomfattede virksomheder, jf. lovens §4 og § 5, stk. 2. Disse lempelser er ikke sat i kraft.Med § 4 i lov nr. 1391 af 20. december 2004 blev ovennævnte fritagelse udvidet til at omfattevisse produktionsenheder med en tæt sammenhæng med en fritaget CO2-kvoteomfattetvirksomhed, og som modtager varme fra den CO2-kvoteomfattede virksomhed. Loven indeholderen bestemmelse i § 7, stk. 3, hvorefter udvidelsen af fritagelsen, når den sættes i kraft afskatteministeren, skal have virkning tilbage fra 1. januar 2005. Udvidelsen af fritagelsen er ikkesat i kraft.Fritagelsen for CO2-afgift for industriens kvoteomfattede brændselsforbrug i lov nr. 464 fra 2004er med § 3 i den nye lov nr. 461 af 12. juni 2009 (Omlægningen af affaldsforbrændingsafgiften)blevet ophævet, men dog videreført i § 6, nr. 7, i den nye lov nr. 461 af 12. juni 2009. Ved § 12,stk. 3, i sidstnævnte lov bestemmes, at fritagelsen, når den sættes i kraft af skatteministeren, skalhave virkning tilbage fra 1. januar 2005. Fritagelsen er ikke sat i kraft.Udvidelsen af fritagelsen for CO2-afgift for industriens kvoteomfattede brændselsforbrug til at

- 32 -

omfatte visse produktionsenheder med en tæt sammenhæng med en fritaget CO2-kvoteomfattetvirksomhed, og som modtager varme fra den CO2-kvoteomfattede virksomhed, i ovennævnte lovnr. 1391 af 20. december 2004 er med § 4 i den nye lov nr. 461 af 12. juni 2009 (Omlægningen afaffaldsforbrændingsafgiften) blevet ophævet, men dog videreført i § 6, nr. 7, i den nye lov nr. 461af 12. juni 2009. Ved § 12, stk. 3, i sidstnævnte lov bestemmes, at den udvidede fritagelse, nården sættes i kraft af skatteministeren, skal have virkning tilbage fra 1. januar 2005. Fritagelsen erikke sat i kraft.2.1.2. Forslagets indholdDer er vedtaget en fritagelse for CO2-afgift for industriens CO2-kvoteomfattede brændselsforbrug.Fritagelsen blev vedtaget med lov nr. 464 af 9. juni 2004. Fritagelsen blev dengang sendt tilEuropa Kommissionen med henblik på godkendelse i medfør af statsstøttereglerne. Fritagelsensikrafttrædelse måtte derfor afvente denne godkendelse. Kommissionen traf afgørelse i dennestatsstøttesag den 17. juni 2009 (afgørelse C 41/2006). Kommissionen afviser at godkendefritagelsen, men accepterer dog, at der gives fritagelse på betingelse af, at de pågældendevirksomheder betaler EU’s minimumsafgifter. Det betyder, at fritagelsen ikke kan virke fra den 1.januar 2005, som det ellers er vedtaget med lov nr. 464 af 9. juni 2009 (og videreført iefterfølgende lovgivning), fordi denne betingelse hidtil ikke har været opfyldt. Betingelsen erimidlertid opfyldt fra den 1. januar 2010 på grund af de nye afgiftsregler, som er vedtaget iforbindelse medForårspakke 2.0.Fritagelsen vil derfor kunne sættes i kraft og få virkning fra 1.januar 2010, hvis der, som foreslået i dette forslag, vedtages ophævelse af bestemmelsen om, atfritagelsen, når den sættes i kraft, skal have virkning tilbage fra 1. januar 2005.For så vidt angår perioden 2005-2009 er det endvidere muligt - indenfor rammerne afKommissionens statsstøtteafgørelse - i væsentligt omfang at imødekomme virksomhedernesforventning om fritagelse for CO2-afgift på brændsel tilbage fra 1. januar 2005. Der er foreslået enordning med tilbagebetaling af CO2-afgift til de CO2-kvoteomfattede virksomheder for perioden2005-2009. Tilbagebetalingen beregnes, så det sikres, at modtagerne betaler EU’sminimumsafgifter, jf. betingelsen herom i Kommissionens statsstøtteafgørelse.Med ovennævnte lov nr. 464 af 9. juni 2004 er der vedtaget et bundfradrag i svovlafgiften, somendnu ikke er sat i kraft, og som når det sættes i kraft, skal have virkning fra den 1. januar 2005.Efter Kommissionens ovennævnte afgørelse i statsstøttesagen den 17. juni 2009 (afgørelse C41/2006) kan bundfradraget ikke sættes i kraft, så det får virkning fra den 1. januar 2005, dabetingelsen om, at de omfattede virksomheder skal have betalt EU’s minimumsafgifter ikke harværet opfyldt. Med henvisning dels til afgørelsen i statsstøttesagen og dels til at virksomhedernesom nævnt betaler EU’s minimumsafgifter fra og med 2010 foreslås med dette forslag ophævelseaf, at bundfradraget, når det sættes i kraft, skal have virkning fra den 1. januar 2005.

- 33 -

Bundfradraget i svovlafgiften – bortset fra et deleelement, der ophørte ved udgangen af 2005 – vilkunne sættes i kraft og få virkning fra 1. januar 2010, hvis der, som foreslået i dette forslag,vedtages ophævelse af bestemmelsen om, at bundfradraget, når det sættes i kraft, skal havevirkning tilbage fra 1. januar 2005.2.2. CO2-afgiftsfritagelse for mineralogiske processer m.v.2.2.1. Gældende retEfter de gældende regler er der ikke CO2-afgiftsfrihed for brændsel, der anvendes direkte tilopvarmning i mineralogiske og metallurgiske processer, eller på brændsel, der anvendes tilkemisk reduktion eller i elektrolyse. Fra og med 2010 er der imidlertid fritagelse for såvel energi-som CO2-afgiften for de angivne processer i virksomheder indenfor CO2-kvotesektoren.Der henvises i den forbindelse til lov nr. 527 af 12. juni 2009 samt lovforslag L 207 om ændringaf lov om afgift af elektricitet og forskellige andre love (Forhøjelse af energiafgifterne, afgift påerhvervenes energiforbrug, afgiftsmæssig ligestilling af central og decentral kraftvarme, afgift påsmøreolie mv. og forhøjelse af affaldsafgiften), som blev fremsat af skatteministeren den 22. april2009.2.2.2. Forslagets indholdDet foreslås, at virksomhederne indenfor CO2-kvotesektoren fritages for CO2-afgift på brændselfor visse energikrævende processer for perioden 2005-2009. Der forslås således fuldtilbagebetaling af CO2-afgift for brændselsforbrug vedrørende metallurgiske og mineralogiskeprocesser, kemisk reduktion og elektrolyse i perioden. Størstedelen af disse processer er omfattetaf CO2-kvotesystemet. Herved tages hensyn til de CO2-kvoteomfattede virksomhedernesforventning om fritagelse for CO2-afgift tilbage fra 1. januar 2005.2.3. Tilpasninger af energiafgiftslovgivningen2.3.1 Forslagets indholdDet foreslås, at foretage en række mindre tilpasninger og korrektioner til energiafgiftslovene(elafgiftsloven, jf. lovbekendtgørelse nr. 421 af 3. maj 2006 med senere ændringer ogmineralolieafgiftsloven, jf. lovbekendtgørelse nr. 297 af 3. april 2006 med senere ændringer),ligesom det foreslås, at der sker en række tilpasninger til lov nr. 527 af 12. juni 2009, derimplementerede den del afForårspakke 2.0,der vedrører energiafgifterne. Der er alene tale omlovtekniske korrektioner.

- 34 -

For så vidt angår forslaget til ændring af lov om afgift af kvælstofoxider, jf. lov nr. 472 af 17. juni2008, er der bl.a. tale om en præcisering af denne lovs bestemmelse om at afgiftsfritageenergiprodukter til fremstilling af tilsvarende energiprodukter. Bestemmelsen er afledt afenergibeskatningsdirektivet (Rådets direktiv 2003/96/EF af 27. oktober 2003) og med forslagetbringes ordlyden af bestemmelsen i overensstemmelse med ordlyden af de tilsvarendebestemmelser i energiafgiftslovene. Der foreslås tillige en række mindre præciseringer ogtilpasninger i forhold til det oprindeligt vedtagne lovforslag, herunder bl.a. i lovens regler ompligt til at måle udledningen af kvælstofoxider, i lovens registreringsbestemmelser og i reglerne,der angiver satserne, for anlæg, der afregner afgiften efter energiforbrug.3. Økonomiske konsekvenser for det offentlige3.1. StatsstøttesagenFritagelsen for CO2-afgift for industriens kvoteomfattede brændselsforbrug, der blev indført medlov nr. 464 af 9. juni 2004, kan under hensyn til EU’s statsstøtteregler ikke få virkning fra den 1.januar 2005, men derimod fra den 1. januar 2010, jf. ovenfor under afsnit 2.1. Lempelsen skønnesat have været ca. 30 mio. kr. årligt i perioden 2005-2009. Da EU-Kommissionen ikke kunnegodkende lov nr. 464 af 12. juni 2009, vil afgifterne vedrørende de tidligere år (2005-2009) ikkeblive tilbagebetalt til virksomhederne, hvorved statskassen ikke som ventet vil opleve etengangsprovenutab på ca. 150 mio. kr. i 2010.Forlaget om tilbagebetaling af CO2-afgiften for brændsel for perioden 2005-2009 til dekvoteomfattede virksomheder, således at de betaler EU’s minimumsafgifter, jf. betingelsen heromi Kommissionens statsstøtteafgørelse, skønnes til at udgøre ca. 10. mio. kr. årligt og ca. 50 mio.kr. for hele perioden.3.2. CO2-afgiftsfritagelse for mineralogiske processer m.v.Lempelsen for CO2-afgift for de mineralogiske og metallurgiske processer, kemisk reduktion ogelektrolyse for perioden 2005-2009 indebærer en engangsprovenutab på 25 mio. kr. svarende tilca. 5. mio. kr. for hvert af årene i den angivne periode.3.3. Tilpasninger af energiafgiftslovgivningenForslagene har ikke økonomiske konsekvenser for det offentlige.4. Administrative konsekvenser for det offentlige4.1. StatsstøttesagenForslaget skønnes ikke at have administrative konsekvenser for det offentlige.

- 35 -

4.2. CO2-afgiftsfritagelse for mineralogiske processer m.v. og tilbagebetaling af CO2-afgift til dekvoteomfattede virksomhederSKAT skønner, at forslaget medfører engangsudgift på 1 årsværk til behandling afgodtgørelsessagerne. Forslaget medfører ingen nævneværdige udgifter til systemunderstøttelse.4.3. Tilpasninger af energiafgiftslovgivningenForslagene har ikke administrative konsekvenser for det offentlige.5. Økonomiske konsekvenser for erhvervslivet5.1. StatsstøttesagenFor årene 2005-2009 vil de kvoteomfattede virksomheder samlet set miste ca. 150 mio. kr. somfølge af, at CO2-afgifterne vedrørende disse år ikke skal tilbagebetales til virksomhederne pga.den manglende godkendelse af støtten efter EU’s statsstøtteregler. Omvendt vil virksomhedernemed forslaget om at nedjustere afgiftsbetalingen for hvert af årene 2005-2009 til EU’sminimumsafgifter opnå en reduktion i deres CO2-afgiftsbetaling på ca. 10 mio. kr. svarende til ca.50 mio. kr. for hele perioden.5.2. CO2-afgiftsfritagelse for mineralogiske processer m.v.For hvert af årene 2005-2009 vil de virksomheder, som er omfattet af de mineralogiske ogmetallurgiske processer, kemisk reduktion og elektrolyse, opnå en reduktion i deres CO2-afgiftsbetaling på ca. 5 mio.kr. svarende til ca. 25 mio. kr. for hele perioden.5.3. Tilpasninger af energiafgiftslovgivningenForslagene har ikke økonomiske konsekvenser for erhvervslivet.6. Administrative konsekvenser for erhvervslivetForslaget har været sendt i høring hos Erhvervs- og Selskabsstyrelsens Center for Kvalitet iErhvervsRegulering (CKR).CKR vurderer, at det alene vil være ændringerne i forhold til opgørelse af anvendt energi tilprocesformål og komfortkøling, som vil have administrative konsekvenser i form af mindrelettelser for virksomhederne. Dette skyldes, at virksomhederne med forslaget fremover kan undgåat skulle opgøre andelen af energi brugt til komfortkøling for rum over 100 m2 ved at betale enstandardafgift.7. Administrative konsekvenser for borgerne

- 36 -