Finansudvalget 2009-10, Det Politisk-Økonomiske Udvalg 2009-10

FIU Alm.del Bilag 115, PØU Alm.del Bilag 109

Offentligt

Det Politisk-Økonomiske Udvalg og FinansudvalgetDen Økonomiske Konsulent i Folketinget

Til:Dato:

Udvalgets medlemmer og stedfortrædere8. maj 2010

Notat om årsagerne til det islandske bank-kollaps (Rapport fra Den sær-lige Undersøgelseskommission, SIC)

SammenfatningDen Særlige Undersøgelseskommission (SIC) barslede den 12. april2010 med den omfattende rapport om det islandske bankkollaps. Deislandske banker kollapsede formelt i efteråret 2008 i kølvandet påden internationale finanskrise.Generelt havde de tre islandske storbanker opkøbt filialer, der blev in-solvente og illikvide i kølvandet på finanskrisen.Personsammenfal-detmellem bankejere og filialer gjorde, at filialerne fik for mange mid-ler fra bankerne for at afværge krisen, og hermed tappede de i forve-jen meget svagt kapitalfunderede banker for likviditet.Samtidig begyndte de udenlandske indskydere, at trække deres megetstore indlån i udenlandsk valuta tilbage fra bankerne. Det betød, at he-le det finansielle system kollapsede i efteråret. Det samlede tab kanopgøres til fire års produktion (BNP) på Island.SIC er stærkt kritisk overfor hele det finansielle tilsyn og de politiskebeslutningstagere, der alt for længe ”har ladet stå til” på trodsaf blin-kende advarselslamper.

1/7

1. IndledningDen islandske kommission”The Special Investigation Commission”(SIC),blev nedsat I 2008, med formålet at vurdere årsagerne bag det islandskebank-krak, herunder vurderinger om hvorvidt kollapset skyldtes manglendestatslig indblanding eller om skylden alene, er at finde hos bankerne. Kom-missionens færdige rapport blev præsenteret den 12. april 2010. Rapporten erpå ca. 2.500 sider og meget kompliceret. Dette notat beskriver kort hoved-punkterne i rapporten.

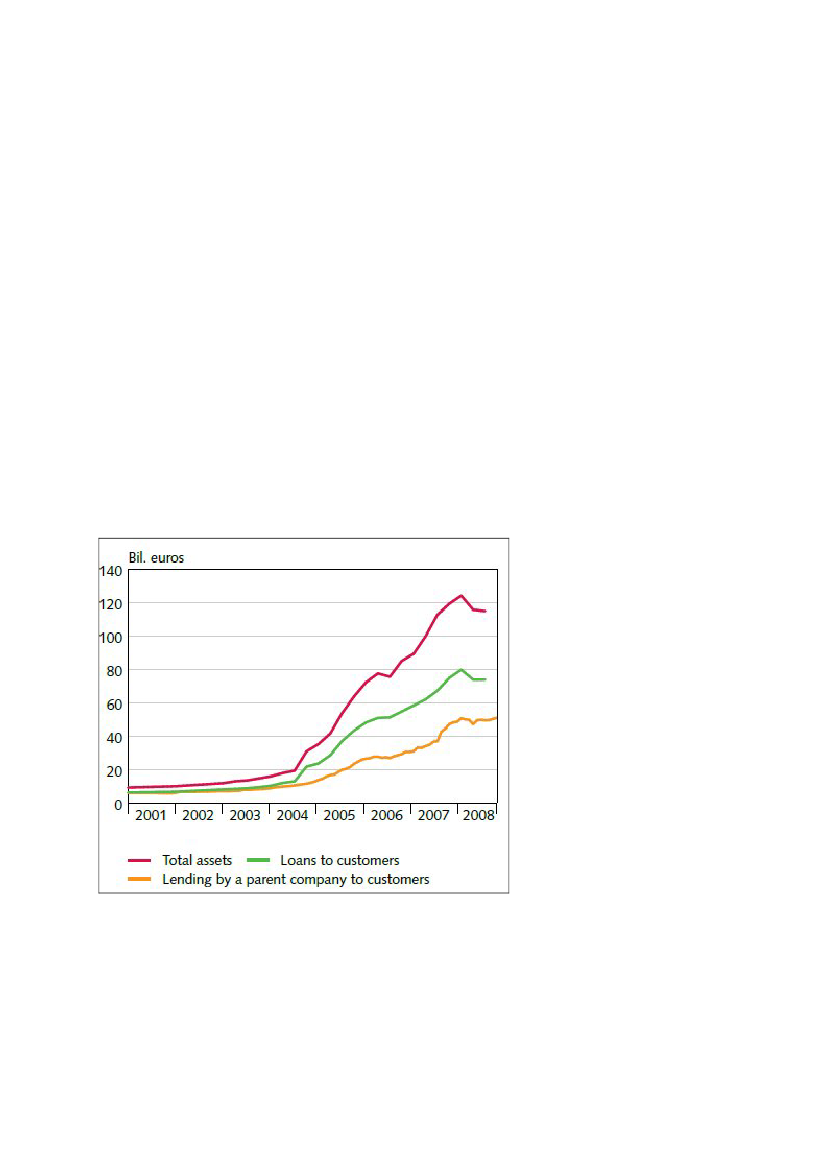

2. Voldsom vækst i de tre største bankerRapporten forklarer at årsagerne til kollapset af de tre største banker GlitnirBank hf., Kaupthing Bank hf. og Landsbanki Íslands hf.,først og fremmesterat finde i bankernes hurtige vækst. Nedenståendefigur 1viser den samledevækst i de tre største banker.Figur 1. Aggregeret størrelse på de tre største banker 2001-2008.

Kilde: SIC (2010)

Væksten i både aktivernes størrelse, udlånene, herunder udlån fra modersel-skabet begyndte for alvor i slutningen af 2003 og fortsatte med fuld kraft fremtil slutningen af 2007,hvor de tre største bankers aktiver udgjorde over120 mia. euro svarende til mere end ni gange Islands BNP.

2/7

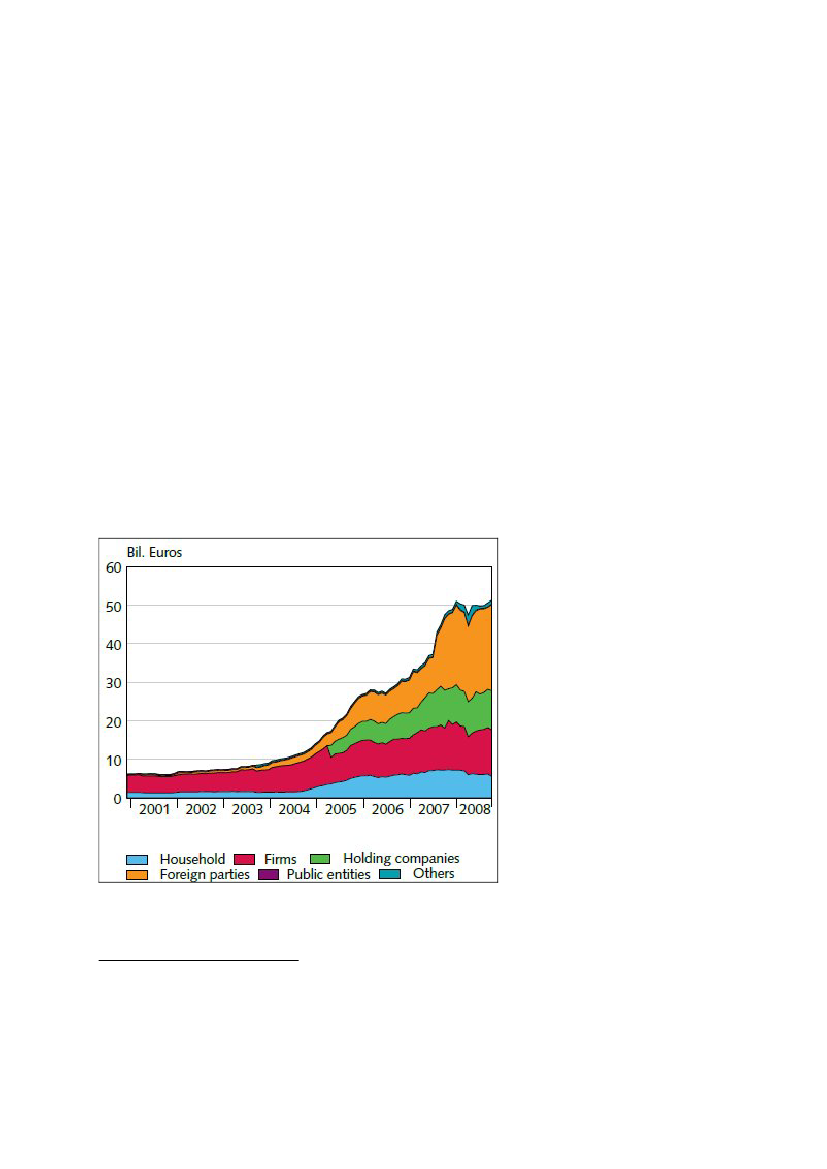

Den store vækst i aktiverne skyldes blandt andet at de islandske banker fore-1tog meget store opkøb i perioden 2004-2005 . De store opkøb af udenlandskebanker i perioden, kan ligeledes ses ud frafigur 1,hvor de samlede udlån erlangt højere end udlån fra moderselskaberne. Dette skyldes, at væksten i deopkøbte selskaber ligeledes var høj i denne periode. Denne form for vækstkaldes ekstern vækst, og problemerne med stor ekstern vækst kan ofte være,at man køber aktiverne til en for høj en pris.I modsætning til ekstern vækst dækkerintern-vækstover væksten ieksiste-rende aktiveraltså eksempelvis væksten i bankens udlån. Ifølge SIC er derstor risiko forbundet med en for hurtigintern væksti bankerne. Den hurtigevækst i udlånene betyder ofte at forvaltningen af lånene ikke kan følge medog at kontrollen derfor udebliver, hvilket fører til risikofyldte udlån.De islandske banker havde både meget høj ekstern vækst og intern vækst.Nedenståendefigur 2viser et overblik over de samlede udlån fra de tre stør-ste banker.Figur 2. Udlån fra de tre største bankers moderselskaber 2001-2008.

Kilde: SIC (2010)

1

Kaupting opkøbte den danske FIH Erhvervsbank samt den britiske bank Singer & Friedlander.Glitnir opkøbte den norske bank BN Bank.

3/7

Fra 2003 voksede bankernes udlån voldsomt. Væksten i udlån til private hus-holdninger, skyldtes at bankerne forsøgte at konkurrere med de statsejederealkreditselskaber om at tilbyde huslån til deres kunder.Den største stigning er at finde i udlån til udenlandske parter samt udlån tilholdingselskaber.Udlån til holdingselskaber bliver oftest betragtes sommere risikable, og væksten i udlånene til holdingselskaberne er derfor ligele-des risikofyldte.I SIC anføres, at de tre banker voksede alt for hurtigt og at deres udlånsporte-følje var for risikabel.I 2005 alene, hentede de tre største banker et beløb svarende til ca. 14 mia.euro (ca. 110 mia. kr.) i obligationer i udenlandske banker. De fleste af obliga-tionerne var kortsigtede, på mellem 3 og 5 år, til en meget lav rente, hvilketresulterede i en meget høj refinansieringsrisiko efter tre år. Med refinansie-ringsrisiko menes, at når obligationerne efter eksempelvis 3 år skal fornys,kan man risikere at det bliver til en højere rente. Ifølge SIC var der tale omhastværk, da bankerne optog de kortsigtede obligationslån. Det burde haveværet tydeligt at renten kunne formodes at stige i denne periode.De tre største islandske banker, voksede på få år, fra at være næsten udeluk-kende nationale banker, med aktivitet i Island til at fungere som store interna-tionale banker.Åbningen overfor udlandet var en af hovedårsagerne til, at de islandskebanker mistede kontrollen over væksten.De islandske banker fremstodoverfor udlandet, som banker med god kreditværdighed, hvilket trak uden-landske kunder til. Den høje kreditvurdering skyldes i høj gradden islandskestatsgode kreditværdighed, men også Islands adgang til de europæiske2finansielle markeder var tillokkende for udenlandske kunder.SIC mener, at den Islandske Finansielle Tilsynsmyndighed (FME), burde haveråbt vagt i gevær over den voldsomme og risikable vækst i bankerne. Denævner dog, at FME manglede den nødvendige erfaring og kapacitet til tilsynaf så store internationale banker.

2

Island har været med i EEA-aftalen (European Economic Area) siden 1994

4/7

3. Bankernes ejere havde nem adgang til lån i egne bankerRapporten nævner at de tre største bankers ejere havdeunormal nem ad-gang til lån i egne banker.De største engagementer i både Glitnir,Kaupthing og Landsbanki havde bankernes egne ejere. På den måde blevder givet lån til mange af ejernes opkøb af tvivlsomme og risikofyldte aktiver.Det drejede sig om lån, som under normale omstændigheder ikke ville blivegivet.SIC mener at driften af bankerne på mange måder var karakteriseret ved atden var til fordel for majoritetsaktionærerne. Dette førte til en upålidelig drift afbankerne, som ikke var til gavn for alle aktionærer.Der blev ifølge SIC der-for ikke vist behørigt ansvar overfor bankernes kreditorer.

4. Svag egenkapital (lån mod sikkerhed i egne aktier)Ifølge rapporten, var der store problemer med at bankerne finansierede sigselv ved at optage lån mod sikkerhed i egne aktier. Dette kaldes ”svag egen-kapital”. Der var ikke kun tale om at bankerne finansierede deres egne andelepå den måde, men også at de finansierede hinanden.I 2006 udgjorde ”svag egenkapital” 40 procent af kapitalgrundlaget. Dette talvoksede voldsomt indtil midten af 2008,hvor hele 70 procent af kapital-grundlaget var ”svag egenkapital”.Egenkapitalen er et mål for bankens evne til at håndtere tab. SIC forklarer atnår den islandske banksektor i sådan en grad er baseret på låntagning frasystemet selv, er stabiliteten truet. Utroværdige tal medfører en voldsomovervurdering af egenkapitalen, hvilket ganske vist øger vækstpotentialet ibankerne, samtidig med at bankens evne til at håndtere tilbagegang bliversvækket.

5. Store indskud af udenlandsk valutaIndskud i udenlandsk valuta i islandske banker tog en voldsom stigning i2007, tilsyneladende som følge af Islands gode kreditværdighed (som den såud på daværende tidspunkt!). Ved slutningen af 2007 var indskuddene i uden-landsk valuta såledesotte gange større end den islandske centralbanksvalutareserve.Det betyder, at blev der ”run” på indskuddene (dvs. masse-

5/7

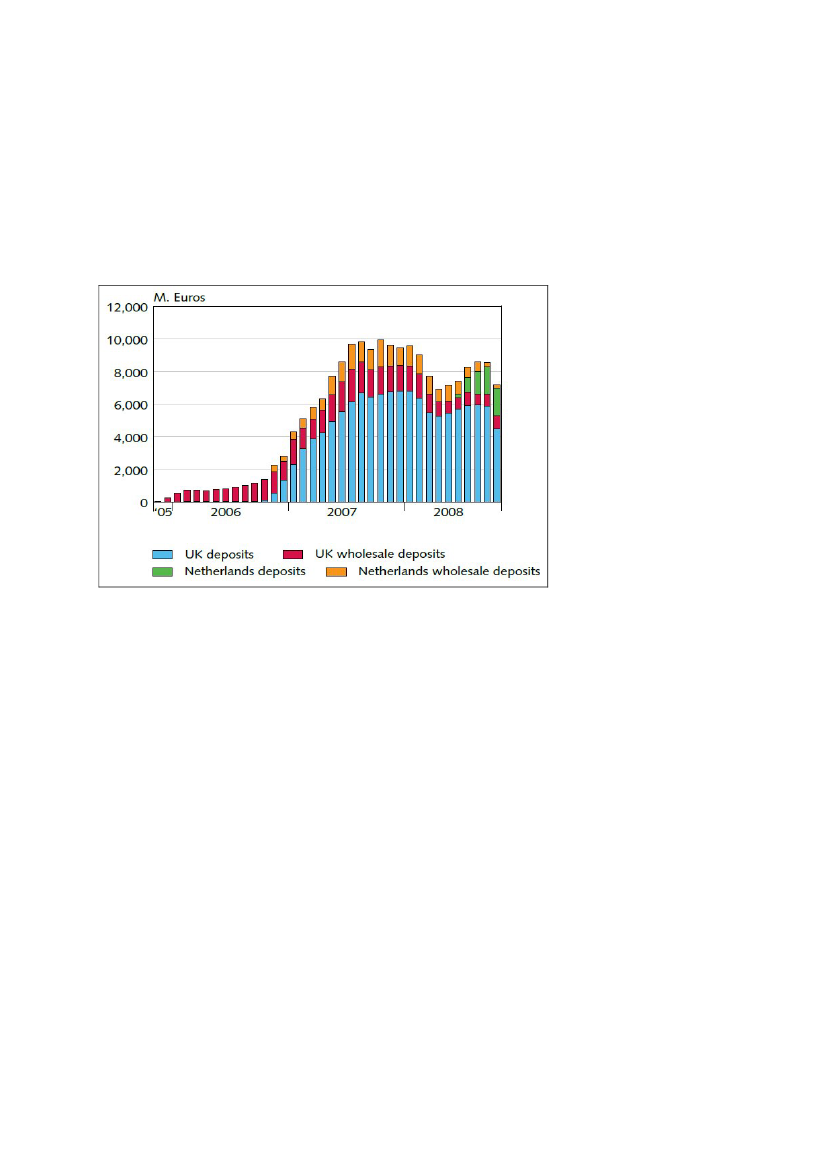

krav på at få indskuddene ud), var der ikke mange reserver fra myndigheder-nes side til at imødegå dette.Ifigur 3nedenfor ses udviklingen i de udenlandske indskud i Landsbanki’sfilialer i Holland og UK (de såkaldte ICESAVE-indskud).Figur 3. Indskud i Landsbanki’s filialer i Holland og UK (mia. kr.)

Kilde: SIC (2010)

Det er klart, at når/hvis indskydernes tillid til systemet begynder at vakle, erindskud af sådanne størrelsesordener, en bombe under det finansielle sy-stem.

6. KollapsetI sommeren 2007 indtrådte den internationale finansielle krise. Krisen opstod ien periode med historisk lav rente, lempelige lånevilkår samt generelle gun-stige økonomiske vilkår. Likvididetskrisen startede med den såkaldte subpri-mekrise i USA i efteråret 2007. I samme periode (slutningen af 2007) stegudlånene til udenlandske virksomheder meget kraftigt (jf.figur 2).Alene iefteråret 2007 steg udlånene fra 11,4 mia. euro til 20,7 mia. euro.Likvidi-tetskrisen medførte at udlånene til de udenlandske parter, hovedsageligtindbefattede udlån til kunder, der allerede havde fået afslag fra andrebanker og derfor blev betragtet som mere risikable.De største islandske investeringsselskaber havde foruden at låne i Islandoptaget store lån i udlandet, med sikkerhed i islandske banker. Da krisen

6/7

satte ind, medførte de faldende aktiekurser og dermed faldende kvalitet afden sikkerhed, som investeringsselskaberne kunne stille overfor udlandet, atsikkerheden efterhånden forsvandt. De islandske banker hjalp investerings-selskaberne med udlån, så de kunne betale de udenlandske kreditorer.Hertil kom, at de udenlandske indskydere allerede i foråret 2008 var begyndtat trække deres indskud ud.I en tid hvor finansieringen blev sværere, fortsatte de islandske banker altsåmed at låne ud. Dette paradoks beror ifølge SIC på en masse faktorer, blandtandet at ejerskab og indflydelse i investeringsselskaberne og bankerne varblevet en gråzone. For det andet blev en stor del af lånene optaget med detformål at købe egne aktier, for dermed at kunne opretholde aktiernes værdi.Til sidst var det vigtigt for bankerne ikke at få negativ omtale.Da både Glitnir, Kaupthing og Landsbankikollapsede i efteråret 2008,sketeder en uundgåelig og væsentlig reduktion i værdien af deres aktiver. Det erimidlertid SIC’s konstatering, at kvaliteten af låneporteføljerne var begyndt atdale mindst 12 måneder før sammenbruddet, selv om dette ikke var rapporte-ret i bankernes regnskaber.Værdierne af aktiverne i de tre store banker blev justeret i november 2008.Før nedjusteringen udgjorde aktiverne 11.764 mia. Islandske kroner (IKR).Efter nedjustering blev aktivernes værdi sat til 4.427 mia. IKR. Dette svarer tilen nedskrivning på 60 procent eller ca. fem gange Islands BNP i 2008.

7. Manglende indblanding fra den Islandske stat og centralbankenIfølge SIC burde den islandske regering have trådt ind overfor den voldsom-me vækst i bankerne. SIC kritiserer den islandske regering for at føre en øko-nomisk politik, der ikke var tilpas restriktiv, herunder beslutningen om at giveskattelettelser under højkonjunkturen samt for at vedtage ændringer i udlåns-retningslinjerne.Både centralbanken, ministre og det islandske parlament kritiseres forat have ”ladet stå til”, på trods af de mange blinkende advarselslamper.

Med venlig hilsenNiels Hoffmeyer(LA / TB)

7/7