Erhvervsudvalget 2009-10

ERU Alm.del Bilag 299

Offentligt

Økonomi- og ErhvervsministerietAnalyse afmarkedet for forbrugslån i Danmarkaugust 2010Rapporten er udarbejdet af en arbejdsgruppenedsat af økonomi- og erhvervsministeren

3/109

1

SAMMENFATNING

68889

1.1Anbefalinger til initiativer1.1.1Lånometeret1.1.2Information om tvangsauktion1.1.3Information til gældsatte

22.1

INDLEDNINGKommissorium for analysen

99

33.1

MARKEDET FOR FORBRUGSLÅNAfgrænsning af det relevante marked

101011111213131315151617181920212424252628293031

3.2Markedsbeskrivelse3.2.1Produkter3.2.1.1Lån til forbrug udbudt af finansieringsselskaber3.2.1.2Lån til forbrug udbudt af pengeinstitutter3.2.1.3Lån til forbrug via realkreditinstitutter3.2.2Udviklingen i udlån3.2.3Aktører3.2.3.1Finansieringsselskaber3.2.3.2Pengeinstitutter3.2.4Markedstransparens3.2.5Afsætningskanaler3.2.6Priser på forbrugslån3.3Konkurrencen på markedet for forbrugslån3.3.1Konkurrenceindikatorer ved finansieringsselskaber og pengeinstitutter3.3.2Vurdering af konkurrencen3.4Finansieringsselskabernes kreditvurderingspraksis3.4.1Kreditvurderingspraksis for lånetypen blankolån3.4.2Kreditvurderingspraksis for lånetypen købe- og kontokort3.4.3Kreditvurderingspraksis for lånetypen kredit mod sikkerhedsstillelse3.4.4Interview med udvalgte finansieringsselskaber3.4.5Finansieringsselskabernes kunder3.5Sammenfatning

44.1

DANSKERNES GÆLDSÆTNINGDanskernes opsparing og gældsætning

32333335637394042454949

4.2Husholdningernes formue og gæld4.2.1Færre har nettogæld4.2.2Sammensætning af gruppen med relativt høj nettogæld4.2.3Mange reducerer hurtigt deres gæld4.3Personer med relativt høje renteudgifter

4.4Danskernes økonomiske adfærd4.4.1Hvilke forbrugere har oplevet betalingsproblemer?4.4.1.1Arbejdsløshed som årsag til manglende betalingsevne4.4.2Forbrugernes opsparing og låntagning

4/109

4.4.2.1Omkostninger ved optagede lån og misligholdelse af lån4.4.3Forbrugernes egen opfattelse af deres økonomiske situation4.4.3.1Økonomisk rådgivning4.5Forbrugeradfærd4.5.1Økonomisk teori om forbrugeradfærd4.5.2Behavioural Economics4.5.3Undersøgelser af forbrugeradfærden i Danmark4.6Sammenfatning

5254565758596061

55.1

GÆLDENDE LOVGIVNINGIndledning

6464656566676767686868696970707171727375

5.2Regler, der gælder generelt5.2.1Kreditaftaleloven5.2.1.1Oplysningsforpligtelser og formkrav5.2.1.2Regulering af rente og omkostninger5.2.1.3Urimelige aftalevilkår5.2.1.4Bevarelse af indsigelser mv.5.2.1.5Andre regler i kreditaftaleloven5.2.2Forbrugeraftaleloven5.2.2.1Forbud mod uanmodet henvendelse mv.5.2.2.2Finansielle tjenesteydelser5.2.2.3Oplysningspligt ved fjernsalgsaftaler5.2.2.4Fortrydelsesret5.2.3Renteloven5.2.4Aftaleloven5.2.5Straffelovens ågerbestemmelse5.3Særlige regler for det finansielle område5.3.1Bekendtgørelse om god skik for finansielle virksomheder5.3.1.1Information til forbrugere om priser m.v. i pengeinstitutter5.45.4.15.4.25.4.35.4.4

Særlige regler for ikke-finansielle udlånere, der ikke er omfattet af lov omfinansiel virksomhed77Markedsføringsloven78Skiltningsbekendtgørelsen78Retningslinjer for SMS-lån m.v.80Forbrugerombudsmandens tilsyn med forbrugslån82

5.5Anden relevant lovgivning835.5.1Forsøgsordning om eftergivelse af gæld til det offentlige835.5.2Konkurslovens regler om gældssaneringFejl! Bogmærke er ikke defineret.5.5.2.1Betingelser for gældssanering845.5.2.2Gældssaneringens virkninger855.5.2.3Regler om behandling af sager om gældssanering855.5.3Personlig konkurs855.6Kommende regulering5.6.1Forbrugerkreditdirekitvet5.6.1.1Harmoniseringsgraden i direktivet5.6.1.2Kreditgiverens oplysninger til forbrugeren5.6.1.3Kreditgiverens vurdering af forbrugerens kreditværdighed8787878788

5/109

5.6.1.45.6.1.55.6.1.65.6.1.75.6.1.85.6.1.9

Detaljerede regler om opsigelse af tidsubegrænsede kreditaftaler8814-dages fortrydelsesret for kreditaftaler88Detaljerede regler om førtidig tilbagebetaling af kreditter89Regler om beskyttelse af forbrugeren ved overdragelse af rettigheder90Regler om kreditgivers informationspligt i forbindelse medrenteændringer og overtræk90Andre regler i forbrugerkreditdirektivet90909191939495

5.7Undersøgelse af prisloft5.7.1Ingen regulering5.7.2Bestemmelser om urimelige aftalevilkår og åger5.7.3Bestemmelser om prisloft5.7.4Sammenfatning5.7.5Fordele og ulemper ved at indføre prisloft

6 UDDANNELSE, INFORMATION OG RÅDGIVNINGMÅLRETTET DEN FINANSIELLE FORBRUGER6.1Undervisning i folkeskole og på ungdomsuddannelserne6.1.1Folkeskolen6.1.1.1Matematik6.1.1.2Samfundsfag6.1.1.3Dansk6.1.2De gymnasiale uddannelser6.1.3Undervisning i finansielle forbrugerforhold i erhvervsuddannelserne6.2Penge- og Pensionspanelet6.2.1Penge- og Pensionspanelets Barometer6.2.2Undersøgelse af unges opsparing og lån6.2.3ÅOP-kampagne6.3Gældsrådgivning6.3.1Den private sektor6.3.1.1Bankerne6.3.1.2Andre private rådgivere6.3.1.3Brancheorganisation6.3.2Den offentlige sektor6.3.3Den frivillige sektor6.3.4Indsats mod udsættelser af lejere6.3.5Pulje til etablering af gældsrådgivning til socialt udsatte6.3.5.1Puljens formål6.3.5.2Målgruppen6.3.5.3Evaluering af gældsrådgivningen6.4Brancheaktiviteter6.4.1Undervisningsmateriale fra Finansrådet6.4.2Generelle aktiviteter6.5SKAT og unge

969696979797989899100100101102102102102103103103103104104104105105105106106

Bilag

110

6/109

1 SammenfatningDen finansielle og økonomiske krise har sat fokus på markedet for for-brugslån. Derfor nedsatte daværende økonomi- og erhvervsminister LeneEspersen i efteråret 2009 en arbejdsgruppe med det formål at se nærmerepå markedet for forbrugslån.Det vurderes, at konkurrencen på markedet for forbrugslån fungerer, medmange aktører og forskellige produkter via et varieret distributionsnet.Forbrugerne har dermed en række alternativer at vælge imellem og mu-lighed for at vælge det produkt, som passer bedst til deres behov.Udbydere af forbrugslån konkurrerer dels direkte om kunderne og delsindirekte om adgang til kunderne gennem distributører som fx butikskæ-der i detailhandlen.Arbejdsgruppen har foretaget en undersøgelse af kreditvurderingspraksishos finansieringsselskaber og pengeinstitutter. Undersøgelsen viser, at derikke er en væsentlig forskel i praksis. Det betyder fx, at både finansie-ringsselskaber og pengeinstitutter kontrollerer registrering af låntager iExperian RKI og/eller Debitorregistret samt låntagers indkomst, gæld ogalder.Generelt er der omfattende forbrugerbeskyttelsesregler på markedet forforbrugslån gennem blandt andet fortrydelsesret, oplysningskrav og åger-regler.Arbejdsgruppen har indhentet information om ågerregler og prislofter i29 lande. Der er 24 lande, som har et beskyttelsesniveau på niveau medDanmark eller mindre. Der er fem lande, som har et decideret prisloft påforbrugslån. Ingen af de nordiske lande har et prisloft. Et prisloft kanmedføre et opadgående pres på priserne mod loftet, så loftet bliver nor-merende for prisdannelsen. Endelig kan et prisloft medføre, at flere men-nesker optager lån på det sorte marked. Generelt kan man sige, at der i deenkelte lande er truffet et valg af, hvorvidt man ønsker ågerregler eller etdecideret prisloft. I Danmark er der ågerregler.Der er stor spredning i det loft, som landene med prisloft på forbrugslånhar indført. Loftet varierer fra ca. 10 til 27 pct. afhængig af løbetid oglånestørrelse. En indikativ undersøgelse af prisniveauet for forbrugslån på20.000 kr. over 5 år viser en spredning i ÅOP på 13-29 pct. afhængigt afvilkår. Små lån og SMS-lån med kort løbetid kan have markant højereÅOP, men det skyldes, at der ved optagelse af lån ofte er tilknyttet et op-rettelsesgebyr.I Danmark fører forbrugerombudsmanden tilsyn med, at markedsførings-loven overholdes ved forbrugslån udbudt af fx finansieringsselskaber.Forbrugerombudsmanden kan i forbindelse med sit tilsyn gribe ind overfor en låneudbyders generelle markedsføring, herunder eventuelle urime-

7/109

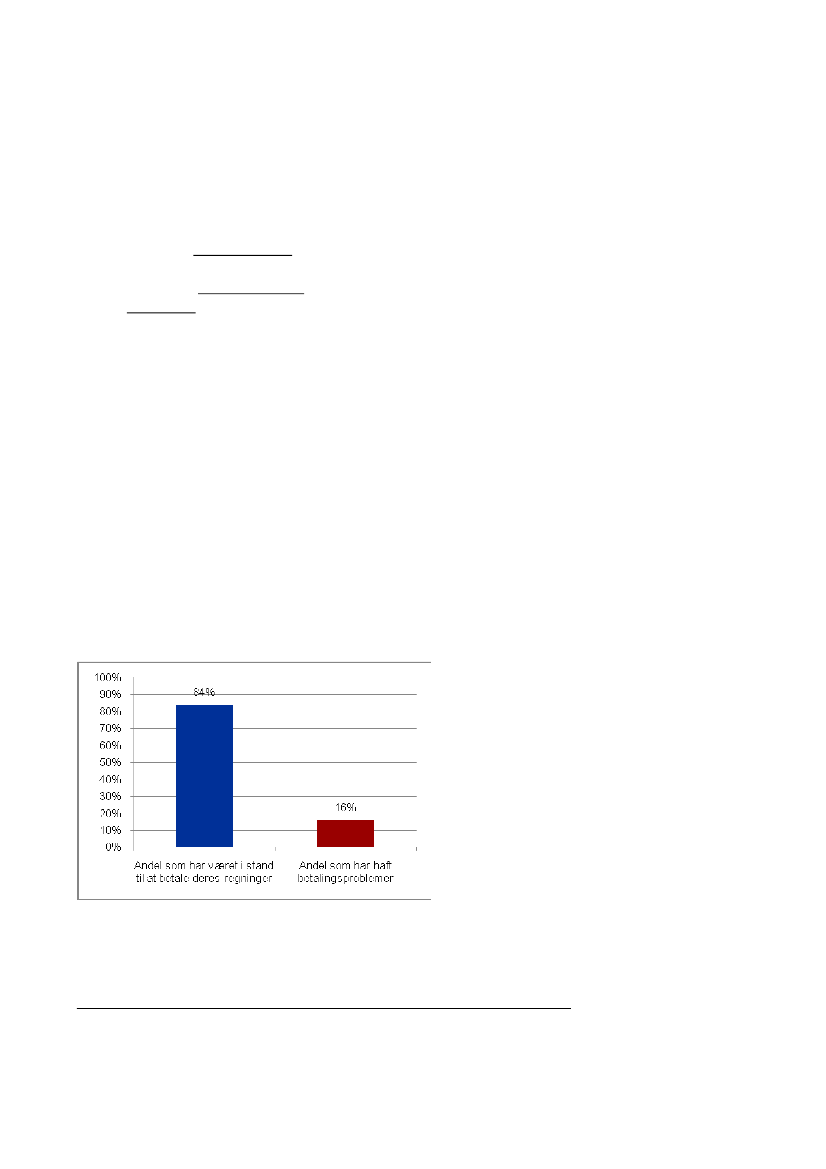

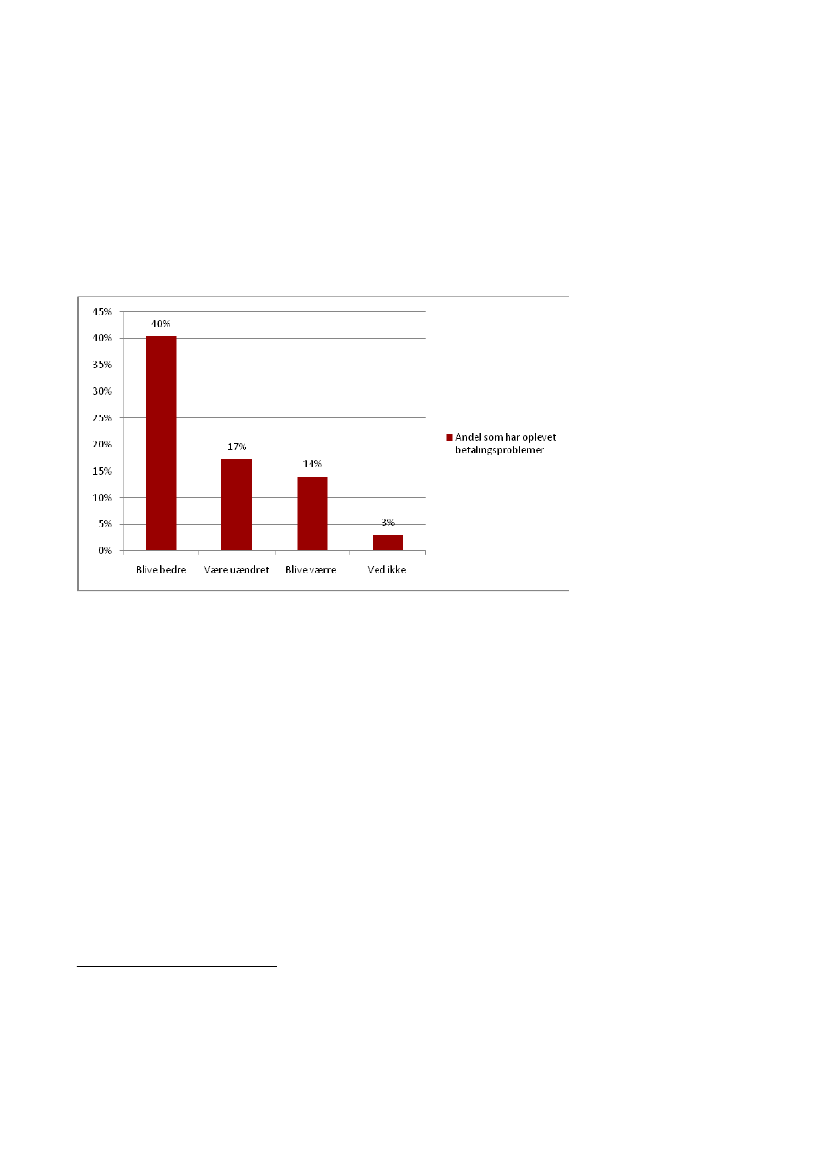

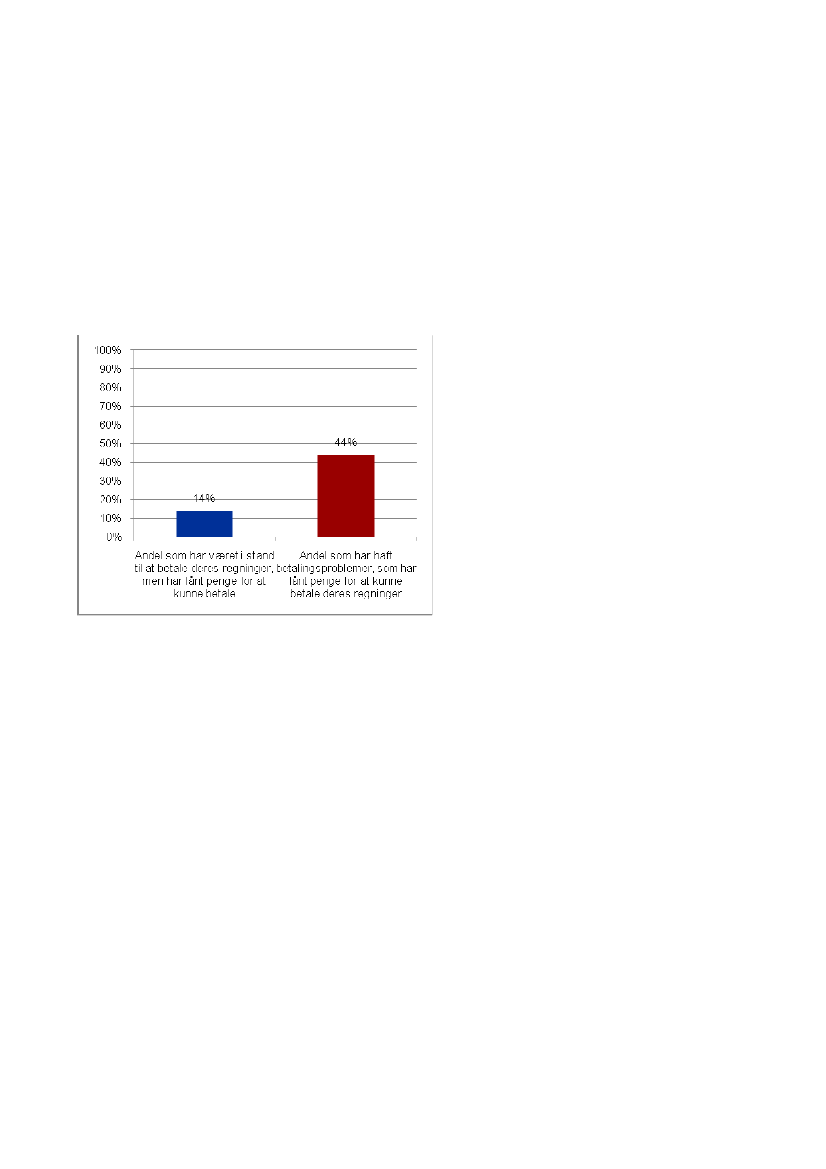

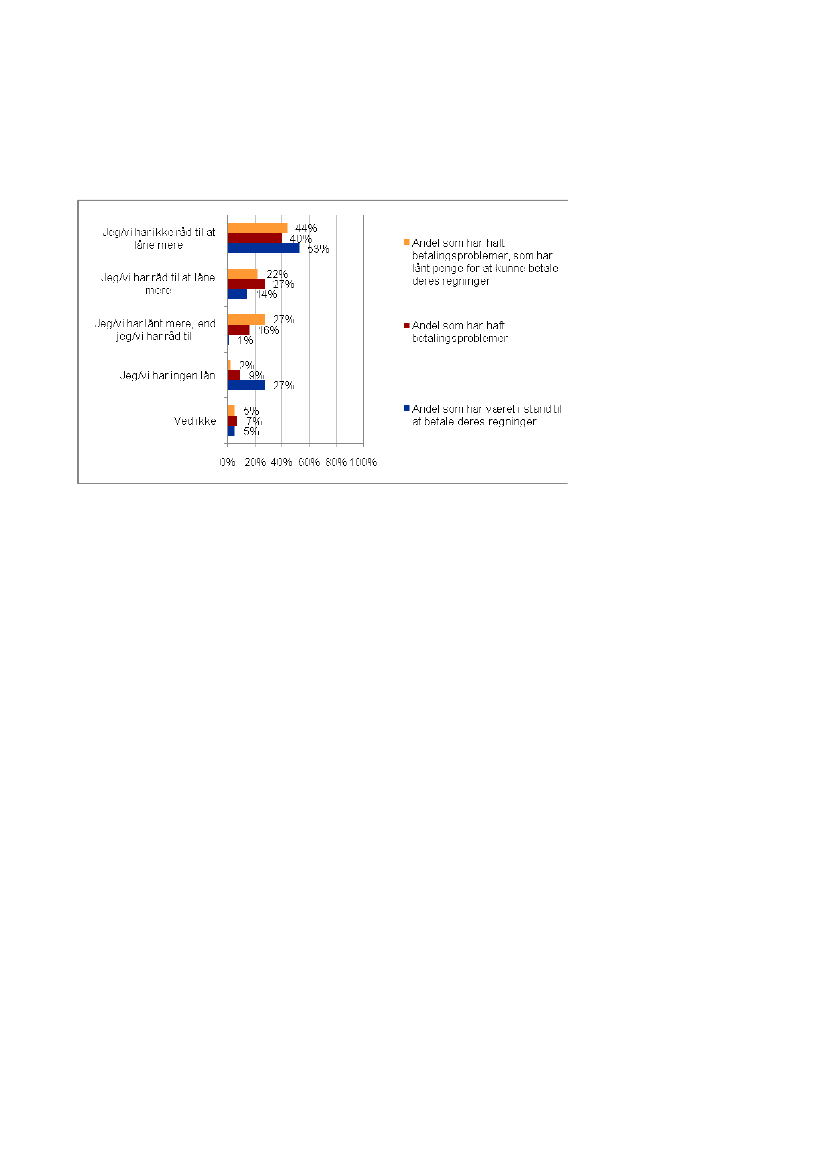

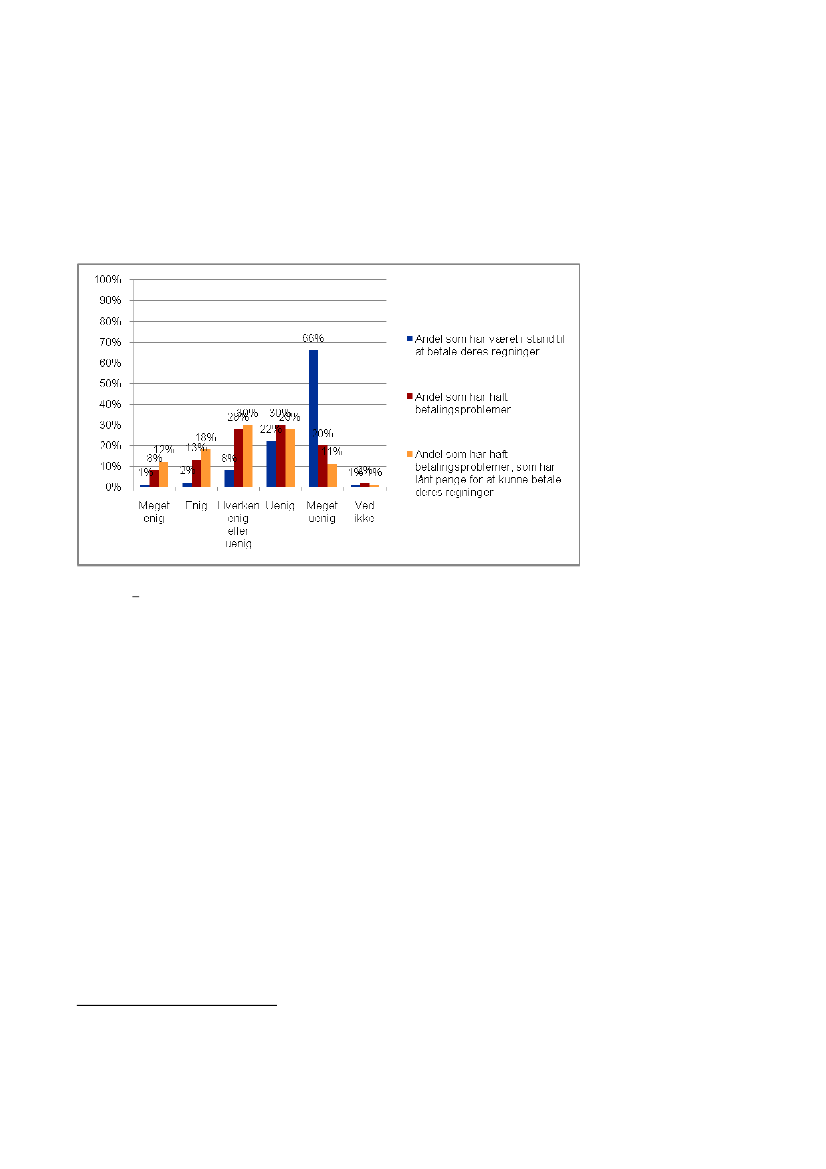

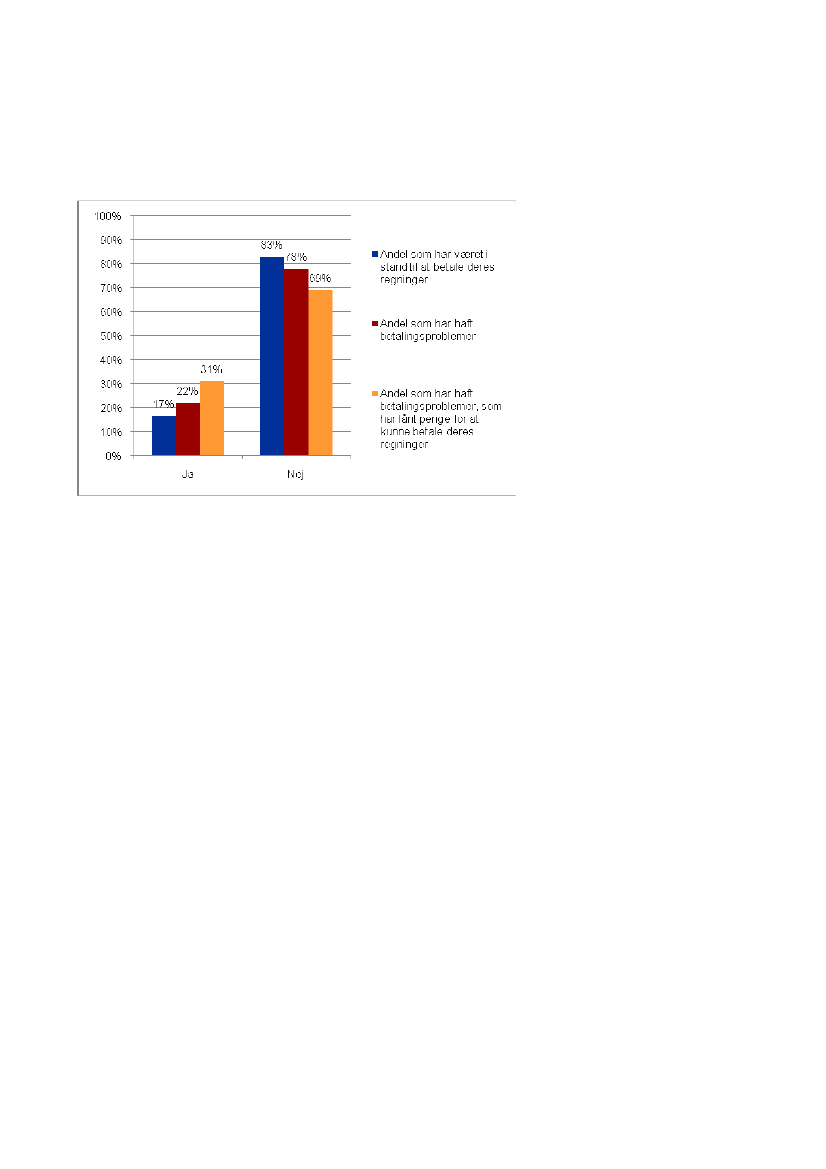

lige aftalevilkår. For virksomheder, som er omfattet af lov om finansielvirksomhed, er det Finanstilsynet, som fører tilsyn.Arbejdsgruppen har foretaget en undersøgelse af danskernes egen opfat-telse af deres økonomiske situation gennem de forudgående 12 måneder,der viser, at 16 pct. af de adspurgte har oplevet problemer med at betaleregningerne rettidigt. Det er særligt unge, børnefamilier, arbejdsløse, fag-lærte eller ufaglærte arbejdere, selvstændige eller studerende, der har haftbetalingsproblemer.Respondenterne angiver fald i indkomst og uforudsete udgifter som devæsentligste årsager til betalingsproblemerne. For de yngre aldersgrupperer et for stort forbrug også en væsentlig forklaring.Endvidere angiver respondenterne, at de foretrækker at misligholde deresforbrugslån frem for fx bolig- eller kreditforeningslån. Derfor er mislig-holdelsen af forbrugslån en ledende indikator på forbrugernes generelleøkonomiske problemer i modsætning til fx restancerne på boliglån, der eren træg indikator.Arbejdsgruppen har også foretaget en analyse af danskernes opsparing oggældsætning i 2007, som viser, at kun få husholdninger over en længereårrække har en relativ stor nettogæld. Omkring halvdelen af personernemed en nettogæld på mindst 200.000 kr. i et givet år har efter to år ned-bragt gælden til under 200.000 kr. eller ligefrem fået en positiv nettofor-mue. Der vil senere blive offentliggjort et økonomisk tema, som belyserfamiliernes økonomi med udgangspunkt i tal for 2008.Analysen viser derudover, at børnefamilier og personer i alderen 25-39 årer overrepræsenteret i gruppen med en nettogæld på over 200.000 kr. Detbør bemærkes, at det ikke er et problem at have gæld, hvis gældsforplig-telserne er forenelige med privatøkonomien i øvrigt. En gældsforpligtelsekan være udtryk for den enkeltes ønske om at udjævne forbrug over livet.Analysen afspejler derfor, at mange nye boligejere er unge børnefamilier.Fra 40-års-alderen og frem falder andelen.Samlet set tyder analysens resultater på, at nogle forbrugere i begrænsetomfang kigger på prisen, når de skal vælge et lån, mens tilgængelighedog bekvemmelighed betyder mere. Disse forbrugere vælger derfor ikkenødvendigvis det billigste produkt. Hvilke præferencer, forbrugere harved køb, uanset type af vare eller gode, er i udgangspunktet forbrugerenseget ansvar.Godt 30 pct. af den voksne befolkning havde i 2007 nettogæld, hvilket erlidt færre end i 1997. Hovedparten har en forholdsvis beskeden gæld. I2007 havde under 9 pct. af den voksne befolkning en nettogæld over200.000 kr. Andelen er steget en smule siden 1997, hvor den lå på ca. 6pct.

8/109

Antallet af dårlige betalere i RKI-registret har ligget forholdsvist konstantpå omkring 200.000 siden 2005. Det er mange gange flere end antallet afsager om gældssanering og personlige konkursdekreter. I 2008 var der5.101 sager om gældssanering, hvor der blev eftergivet gæld i 1.397 afsagerne. Det har ikke været muligt at opgøre antallet af personlige kon-kurser som følge af forbrug. Det skyldes, at personlige konkursdekreterogså omfatter personer, der er gået konkurs med en personlig ejet virk-somhed. I 2008 blev der udstedt 1.156 personlige konkursdekreter.Generelt set er det hensigtsmæssigt med et fortsat fokus på de unge for-brugere, således at de næste generationer af forbrugere træffer de rigtigevalg og opbygger en naturlig interesse for deres egen finansielle situation.Der er sat fokus på uddannelse af finansielle forbrugere i folkeskolen medFælles Mål 2009, hvorefter der skal undervises i finansielle og samfunds-økonomiske forhold i fagene matematik og samfundsfag. Endvidere erder undervisning i finansielle forhold på de gymnasiale uddannelser ogerhvervsuddannelserne.1.1 Anbefalinger til initiativerAnalysen identificerer ikke som sådan indsatsområder, der kræver akutpolitisk handling, jf. sammenfatningen ovenfor. Arbejdsgruppen vil dogalligevel komme med nogle anbefalinger til, hvilke initiativer der kunneiværksættes på forbrugerområdet. Økonomi- og Erhvervsministeriet vilindlede drøftelser med branchen om analysens resultater og mulighedernefor yderligere initiativer.1.1.1 LånometeretDet anbefales, at Penge- og Pensionspanelet lancerer et online ”lånome-ter”. Lånometeret kan vise prisforskellen på den samme vare, alt efter omden fx købes kontant, på afbetaling, via kontokort, kassekredit eller viaforbrugslån i en bank. Det kan vise, hvad varen vil koste, alt efter hvilkennavngiven låneudbyder, der optages lån hos.Lånometeret er en fiktiv online-butik, hvor man kan ”købe” nogle få for-skellige varer (f.eks. en bærbar PC, et tv og et nyt køkken). Man klikkerpå og vælger sin vare og vælger samtidig, hvilket betalingsmiddel, manvil anvende. Det kan fx være kontant, køb på afbetaling, via kontokort,kassekredit eller forbrugslån i en bank.Herefter får man en oversigt over, hvad fx tv’et typisk vil koste, alt efterhvordan det finansieres. Det kan fx vise, at et tv, som koster 5.000 kr.kontant, typisk vil koste 9.500 kr. ved køb på afbetaling over en givenperiode.1.1.2 Information om tvangsauktionDet anbefales, at Penge- og Pensionspanelet udarbejder informationsma-teriale målrettet boligejere, som er i risiko-zonen for, eller som gennem-går en tvangsauktion.

9/109

Informationsmaterialet udarbejdes på baggrund af en kortlægning af disseboligejeres behov. Materialet kan fx beskrive mulighederne for at hindretvangsauktionen. Der kan således være gode råd til, hvordan man læggerbudget, kontakter kreditorerne, og hvordan man kan indgå aftale om fxhenstand på boliglånet. Samtidig kan informationsmaterialet hjælpe bo-ligejerne med at forstå og afmystificere forløbet under en tvangsauktionmed forklaring af emner som fx inkasso, fogedret, udlægsbegæring oghæftelse for gæld efter tvangsauktion mv.Informationsmaterialet vil fx kunne tage form som et informationsmodulpå Penge- og Pensionspanelets hjemmeside i kombination med en pjece,som kreditorerne udleverer til boligejere, som er i restance med boliglån.1.1.3 Information til gældsatteDet anbefales, at Penge- og Pensionspanelet nærmere undersøger, om derkan iværksættes en effektiv informationsindsats over for gældsatte påover 25 år. Undersøgelsen kunne tage udgangspunkt i samtaler med fx”gældsrådgivere” og gældsatte for at kortlægge, hvilke former for infor-mationsindsatser, der er mest hensigtsmæssige at iværksætte overfor mål-gruppen. Det kunne fx være 10 gode råd om, hvordan man kommer øko-nomisk på fode, hvis man er gældsat2IndledningDen finansielle og økonomiske krise har sat fokus på markedet for for-brugslån. Der har bl.a. været fokus på udlån fra finansieringsselskaber,som ikke er pengeinstitutter, samt på de problemer, man som forbrugerkan havne i, hvis man optager mange eller store forbrugslån, som manikke kan servicere.Økonomi- og erhvervsministeren nedsatte derfor en arbejdsgruppe bestå-ende af Økonomi- og Erhvervsministeriets departement (formand), For-brugerstyrelsen, Finanstilsynet, Konkurrencestyrelsen, Justitsministeriet,Indenrigs- og Socialministeriet og Forbrugerombudsmanden (observatør),der fik til opgave at udarbejde nærværende analyse af markedet for for-brugslån.2.1 Kommissorium for analysenBaggrunden for arbejdsgruppens arbejde har været et kommissorium,hvor følgende har indgået:Analysen skal kortlægge følgende elementer:•Markedet for forbrugslån, herunder aktørerne på markedet, dvs.finansieringsselskaberne og deres udlånsaktiviteter, forbrugerneog deres lånemønstre samt den konkurrencemæssige situation.•De gældende forbrugerbeskyttelsesregler, herunder snitfladenmellem banker og finansieringsselskaber, samt relevante initiati-ver på området.

10/109

•

Erfaringer fra andre lande.

Arbejdsgruppen skal yderligere se nærmere på de forbrugere, der optagerforbrugslån. Det vil blive undersøgt:•om der er grupper af personer, der er særligt repræsenteret på lå-nemarkedet,•hvorfor nogle forbrugere har mange eller store forbrugslån, og•hvor mange forbrugere, der får problemer i forbindelse med opta-gelse af forbrugslån, herunder registreres som dårlige betalere,bliver erklæret personligt konkurs eller søger om gældssaneringmv.3 Markedet for forbrugslånDer er foretaget en afdækning af aktørerne og konkurrencen på markedetfor forbrugslån, ligesom der er foretaget en undersøgelse af i hvilket om-fang, der foretages kreditvurdering i forbindelse med ydelsen af forbrugs-lån.3.1 Afgrænsning af det relevante markedI nærværende analyse gennemføres ikke en egentlig konkurrenceretliganalyse. Dog kan der påpeges hvilke overvejelser, som kan være relevan-te, hvis en konkurrenceretlig analyse skal foretages for markedet for for-brugslån.Ved større konkurrenceretlige analyser afgrænses der normalt et relevantproduktmarked og et relevant geografisk marked. Markedsafgrænsningendanner rammerne for den videre vurdering af, hvordan konkurrencenmellem det afgrænsede markeds produkter er.Ved det relevante produktmarked forstås således markedet for alle deprodukter eller tjenesteydelser, som forbrugeren anser for indbyrdes sub-stituerbare på grund af deres egenskaber, pris og anvendelsesformål. Veddet relevante geografiske marked forstås det område, hvor de deltagendevirksomheder er involveret i udbud af og efterspørgsel efter produktereller tjenesteydelser, og som har tilstrækkelig ensartede konkurrencevil-kår og kan skelnes fra de tilstødende områder, fordi konkurrencevilkåreneder er meget anderledes. Det relevante marked for vurdering af et givetkonkurrencemæssigt problem afgrænses derfor ved en kombination afproduktmarkedet og det geografiske marked.Generelt findes der en lang række afsætningskanaler, hvorigennem for-brugere kan opnå lån til forbrug. Disse udbydes både af finansieringssel-skaber, pengeinstitutter og realkreditinstitutter. Produktudbuddet er lige-ledes stort, idet de udbudte lån varierer betydeligt med hensyn til størrel-sen på lånet, løbetid, afdragsmuligheder og lignende.Det relevante produktmarked udgøres af forbrugslån, der ydes til privat-personer med henblik på almindeligt forbrug, køb af rejser eller varer.Realkreditlån har sammenlignet med disse forbrugslånetyper en række

11/109

anderledes karakteristika, som gør, at lånet ikke synes sammenligneligtmed almindelige forbrugslån, og derved ikke er i analysens fokus.Væsentlige prisforskelle mellem fx lån med pant i fast ejendom og hur-tiglån kan indikere, at lånene ikke er indbyrdes substituerbare, hvilket kantale for, at der eksisterer flere delmarkeder. Store prisforskelle behøverdog ikke nødvendigvis at betyde, at dette er tilfældet, fx er prisen på fast-forrentede realkreditlån på nuværende tidspunkt ca. 2,5 gang større endprisen på F1 lån, men man vil ikke umiddelbart sige, at de to produkterhører til to forskellige delmarkeder. Om markedet yderligere kan afgræn-ses ved, at andre lån til forbrug kan udelukkes, som fx lån med sikker-hedsstillelse, lån uden sikkerhedsstillelse, billån eller lignende, ellerhvorvidt, der kan afgrænses et særskilt marked for udlån udbudt af finan-sieringsselskaber og et for pengeinstitutter, er udenfor rammerne af denneanalyse.Hvad angår den geografiske afgrænsning, vil der være tale om et natio-nalt marked for forbrugslån, idet detailbankmarkedet, som er pengeinsti-tutternes udlån til private kunder, ved tidligere konkurrenceretlige afgø-relser må opfattes som afgrænset til Danmark.3.2 MarkedsbeskrivelseMarkedet for forbrugslån er kendetegnet ved et stort produktudvalg ogmange aktører på udbudssiden.I det følgende gives en beskrivelse af hvilke produkter, der findes påmarkedet, udviklingen i det samlede nyudlån til forbrug og en beskrivelseaf aktørerne på markedet.Til slut beskrives gennemsigtigheden på markedet og betydningen forforbrugsvalget.3.2.1 ProdukterForbrugslån defineres i denne sammenhæng som lån eller kredit oprettetaf privatpersoner med henblik på almindeligt forbrug, rejser, varer ellertjenesteydelser.1Lån til forbrug kan derfor adskilles fra andre typer aflån, som fx lån til istandsættelse af bolig.Produktmarkedet kan overordnet inddeles i lån udbudt af finansierings-selskaber, pengeinstitutter og via realkreditinstitutter. I det følgende vildisse blive beskrevet nærmere.

”Undersøgelse af prisoplysninger på markedet for forbrugslån”, DMA/Research 2006for Forbrugerstyrelsen.

1

12/109

3.2.1.1 Lån til forbrug udbudt af finansieringsselskaberForbrugslån udbudt af finansieringsselskaber kan inddeles i følgende ka-tegorier: Købe- og kontokort (herunder også benzinkort), blankolån ogkredit mod sikkerhedsstillelse.2Kategorien købe- og kontokort dækker over lån, hvor der er tilknyttet etkort. Lånene kan være med eller uden sikkerhedsstillelse. Kategorienspænder over både købekort, hvor kortet er knyttet til en forretningskæde,fx diverse benzinkort og kontokort, hvor kortet tilhører en konto medkredit.Et kreditkort (eller kontokort) er relativt let tilgængeligt. I nogle tilfældeer kreditten begrænset til køb hos fx en bestemt butik, kæde af butikkereller stormagasin. I andre tilfælde er kreditten knyttet til et internationaltbetalingskort og er ikke begrænset til bestemte butikker eller kæder. Deraftales en løbende kreditramme på et bestemt beløb, og der indgås typisken aftale om, hvordan en kredit skal afdrages.Blankolån er kontantlån uden sikkerhedsstillelse og tilbydes uden tilknyt-ning til et købe- eller kontokort, fx SMS-lån eller andre forbrugslån. Ipressen har der især været fokus på SMS-lån, da disse lån ofte er prægetaf høje ÅOP-satser og således er væsentlig dyrere end andre forbrugslån.Omfanget af dette lånemarked er dog meget beskedent3og det er forbru-gerombudsmandens vurdering, at det ikke udgør et reelt forbrugerpro-blem. Forbrugerombudsmanden har ikke modtaget klager over lånene fraforbrugere, men vil stadig opmærksomt følge udviklingen, herunder omder kommer nye udbydere på det danske marked.Kredit mod sikkerhedsstillelse er kredit ydet med sikkerhed i aktiver, fx iunderliggende varekøb, kaution eller lignende. Denne type lån omfatterbl.a. billån. Kredit mod sikkerhedsstillelse er ikke at forveksle med lea-sing, hvor finansieringsselskabet erhverver det pågældende aktiv, hvoref-ter brugeren mod løbende betaling opnår råderet over aktivet.I 2006 undersøgte Forbrugerstyrelsen markedet for forbrugslån finansie-ret via finansieringsselskaber. Undersøgelsen viste bl.a., at 56 pct. af deadspurgte personer lånte mindre end 10.000 kr., 20 pct. lånte mellem10.000 og 50.000 kr., og kun 15 pct. lånte mere end 100.000 kr. Sammen-lignet med fx realkreditlån er der tale om meget små lån.Ved opdelingen af produktkategorier er der tager udgangspunkt i Danmarks Statistikskategorier, jf.http://www.dst.dk/Vejviser/dokumentation/Varedeklarationer/emnegruppe/emne.aspx?sysrid=000896.3Antallet af indgåede SMS-lån udgjorde knap 2200 i 3. kvartal 2009. Størrelsen pålånene er fortsat fordelt således, at der er flest lån med lånebeløb på 2000 kr. Der kankun opnås lån på mellem 1.000 og 3.000 kr.2

13/109

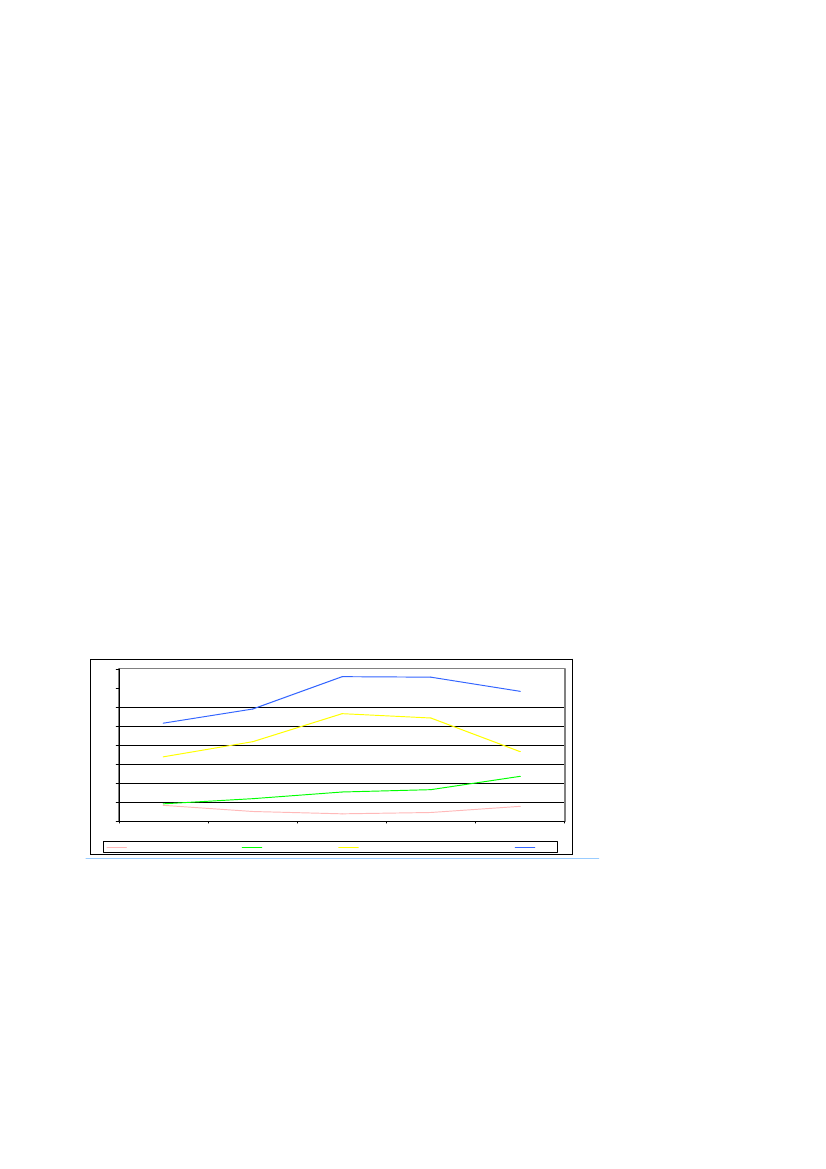

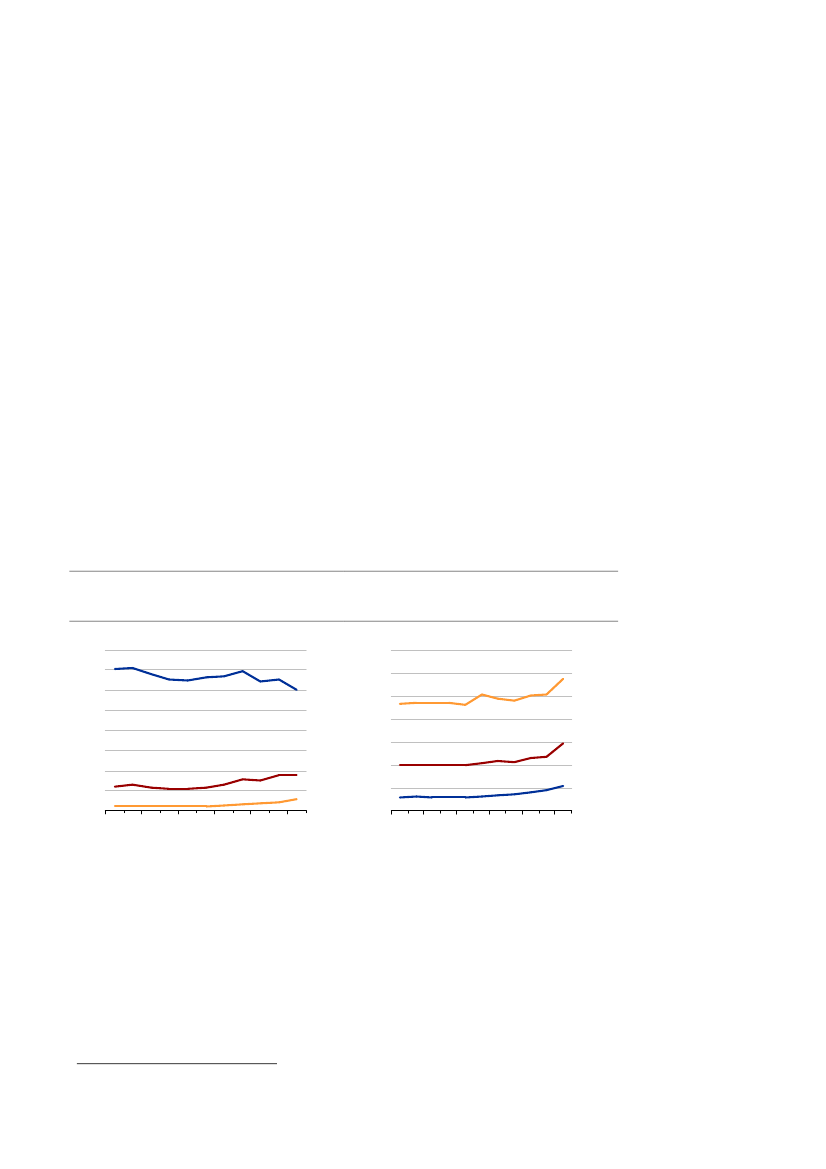

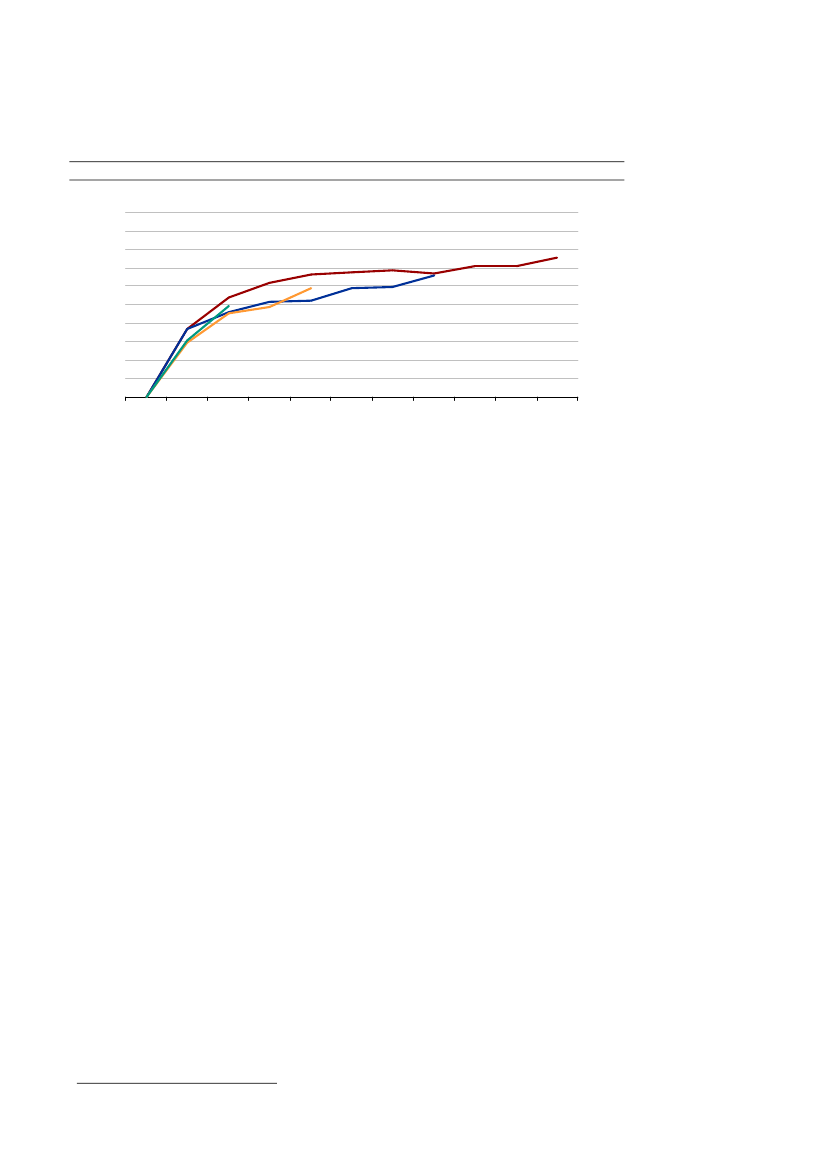

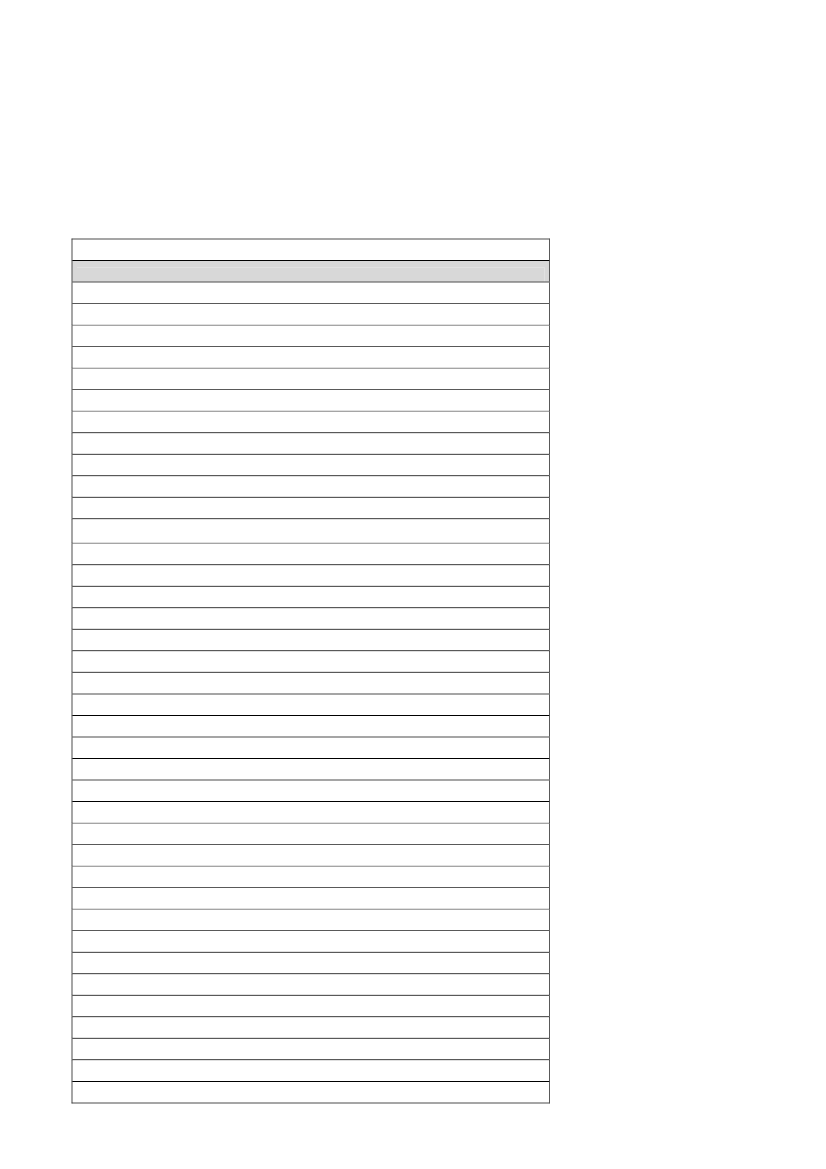

3.2.1.2 Lån til forbrug udbudt af pengeinstitutterPengeinstitutternes udlån til forbrug kan opdeles i to kategorier. Lånenekan være med eller uden sikkerhedsstillelse. Grænserne mellem dissekategorier er dog flydende.Betegnelsen forbrugslån hos pengeinstitutterne dækker over flere forskel-lige typer af lån hos det enkelte pengeinstitut. Langt størstedelen af pen-geinstitutterne tilbyder både kassekredit og lån til forbrug.3.2.1.3 Lån til forbrug via realkreditinstitutterLån til forbrug via realkreditinstitutter og pengeinstitutter optages typisk iforbindelse med køb af bolig eller med baggrund i en eksisterende boligsfriværdi og sker ved, at kreditinstitutterne udsteder realkreditlån med panti fast ejendom eller via såkaldte prioritetslån, som kan opfattes som enspeciel form for kassekredit med pant i fast ejendom.3.2.2 Udviklingen i udlånSamlet set har de totale nyudlån til forbrug hos finansieringsselskaberneværet stigende i perioden fra 2004 til 2008, se figur 3-1. Fra 2007 til 2008faldt de samlede nyudlån dog med 1,5 mia. kr. til 13,6 mia. kr. I løbet afde sidste fem år er de samlede nyudlån hos finansieringsselskaberne vok-set med knap 35 pct. Til sammenligning er pengeinstitutternes nyudlån tilforbrug vokset med knap 26 pct.Figur 3-1: Finansieringsselskabers nyudlån, ultimo året, mia. kr.16141210864202004Heraf købe og kontokort2005200620072008I alt

Heraf blankolån

Heraf kreditaftaler mod sikkerhed

Anm.: Blankolån og kredit via købe- og kontokort er typisk ydet uden sikkerhedsstillel-se.Kilde: Danmarks Statistik.

De samlede nyudlån i mia. kr. for lån tilknyttet købe- og kontokort harværet relativt uændrede i perioden fra 2004 til 2008. I samme periode erstørrelsen af nyudlån af blankolån mere end fordoblet og udgør nu enstørre andel af de samlede nyudlån sammenlignet med 2004.Nyudlån i form af kreditaftaler mod sikkerhed har været stigende i førstehalvdel af perioden for derefter at falde. I 2008 faldt værdien af nyudlånmed godt 30 pct. i forhold til 2007. Denne udvikling skyldes sandsynlig-vis den seneste tids fald i ejendomspriserne og ikke mindst den finansielle

14/109

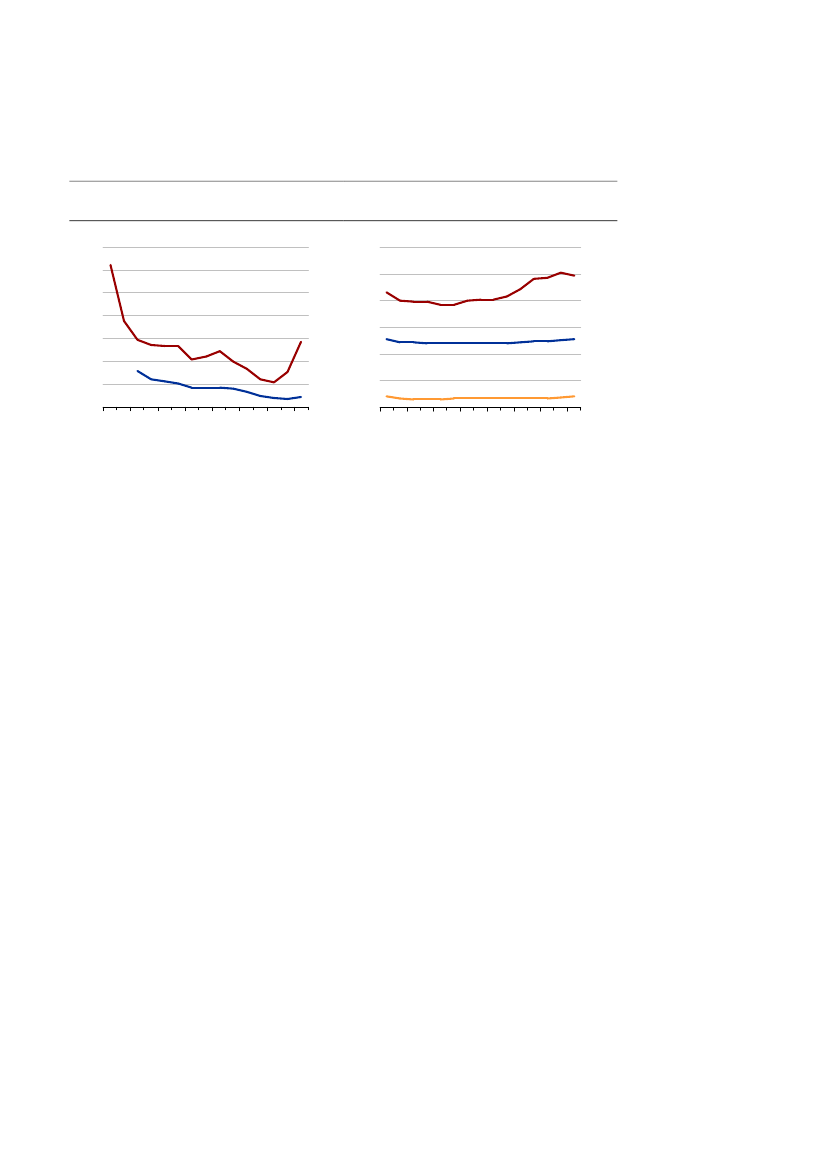

uro, idet man må forvente, at interessen og muligheden for at optage disselån er kædet sammen med værdien af sikkerhedsstillelsen.I 2008 var de samlede udlån hos finansieringsselskaberne 36,3 mia. kr.4Heraf udgjorde kreditaftaler mod sikkerhed 17,4 mia. kr., mens blankolånsamt købe- og kontokort udgjorde henholdsvis 10,9 og 8,0 mia. kr., sefigur 3-2.Figur 3-2: Udviklingen i de samlede udlån til forbrug hos finansieringssel-skaber, mia. kr.40353025201510502004Heraf købe og kontokort20052006Heraf blankolån20072008I alt

Heraf kreditaftaler mod sikkerhed

Anm.: Udlånet er opgjort ultimo perioden.Kilde: Danmarks statistik.

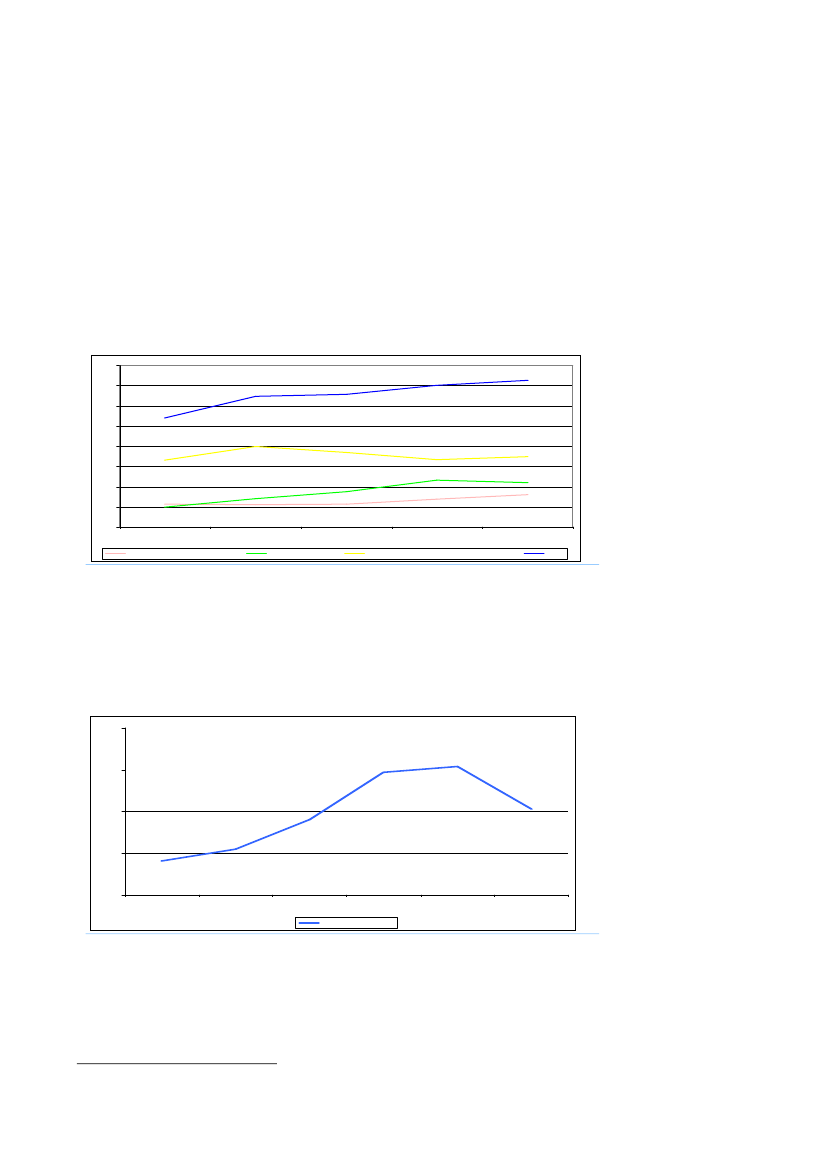

Til sammenligning var pengeinstitutternes udlån til forbrug på ca. 141,3mia. kr. i 2008.5De seneste tal for 2009 viser dog, at udlånene er faldet til121,0 mia. kr., se figur 3-3.Figur 3-3 Pengeinstitutternes udlån til forbrug, mia. kr.160

140

120

100

802004M122005M122006M122007M122008M122009M08

Udlån til forbrug

Anm.: Pengeinstitutternes udlån til indenlandske husholdninger opgjort ultimo perioden.Kilde: Danmarks Statistik.

Pengeinstitutternes udlån til forbrug er således godt knap fire gange størreend finansieringsselskabernes. Andelen af pengeinstitutternes udlån til

4

Danmarks Statistik, www.statistikbanken.dk, tabel MPK57.5www.nationalbanken.dk.

15/109

forbrug i forhold til den samlede mængde udlån er faldet fra godt 25 pct. i2007 til knap 22 pct. i 2008.Der findes ingen detaljerede opgørelser over lån til forbrug via realkredit-lån eller prioritetslån. Derfor er det ikke muligt at sige noget om, hvorstor en del, der går til forbrug.Realkreditrådet har undersøgt, hvor stor en andel af det provenu eller øgetrådighedsbeløb, som på baggrund af omlægning eller oprettelse af et til-lægslån, er gået til øget forbrug.6Af de adspurgte boligejere, som i 2008optog et tillægslån, anvendte 19 pct. det kontante provenu på øget for-brug. I 2007 var det 23 pct. af de adspurgte boligejerne, som anvendte detkontante provenu på øget forbrug.Samlet set kan man sige, at udlån til forbrug er højere, end det var i 2004.Udviklingen hos finansieringsselskaberne er drevet af en stigning i udlånuden sikkerhedsstillelse. Hos pengeinstitutterne er der også sket en stig-ning i udlån til forbrug, det er dog på grund af databegrænsninger ikkemuligt at konkludere, at dette er sket som følge af en stigning i udlån medeller uden sikkerhedsstillelse.3.2.3 AktørerDe primære udbydere af forbrugslån er finansieringsselskaber og penge-institutter, hvoraf førstnævnte i nogle tilfælde er koncernforbundet med etpengeinstitut, fx Nordea Finans, eller koncernforbundet med et ikke-finansielt selskab, fx er GE Money Bank koncernforbundet med GeneralElectrics.3.2.3.1 FinansieringsselskaberDe største finansieringsselskaber er Ekspress Bank A/S, GE MoneyBank, Ikano Bank A/S, SparXpres og Nordea Finans.Kortlægningen af aktørerne på markedet for forbrugslån er foregået vedat sammenkøre udtræk fra Erhvervs- og Selskabsstyrelsens CVR-registermed branchekoder fra Danmarks Statistik for markedet og tidligere un-dersøgelser af markedet fra Forbrugerstyrelsen.Definitionen af finansieringsselskaber omfatter sædvanligvis ikke selska-ber, der har en banktilladelse. Da der inden for de seneste år er en rækkefinansieringsselskaber, som har fået banktilladelse, anvendes der i denneundersøgelse en lidt bredere forståelse af begrebet finansieringsselskaber.I denne undersøgelse omfatter Finansieringsselskaber derfor følgendeselskaber:

Rapport om boligejernes brug af konverteringsgevinster og provenu fra tillægslån,Realkreditrådet 2008, http://www.realkreditraadet.dk/Aktuelt/Analyser.aspx.

6

16/109

••

Pengeinstitutter, der alene virker som finansieringsselskab vedprimært at udbyde udlån, eller har et underliggende finansierings-selskab i koncernen.Øvrige finansieringsselskaber uden banktilladelse.

For begge kategorier indgår både selskaber, der er i direkte kontakt medkunden og selskaber, der udbyder lån gennem formidlere i detailbran-chen.Listen over finansieringsselskaber på markedet for forbrugslån er vedlagtsom bilag A. Af listen fremgår det, at der minimum findes 50 finansie-ringsselskaber på markedet for forbrugslån7. Da der ikke findes et registerover alle finansieringsselskaber må dette antal formodes at kunne værehøjere. Dog estimerer en tidligere undersøgelse foretaget af Forbrugersty-relsen og DMA research, at syv til otte selskaber repræsenterer mere end80 pct. af de samlede udlån til forbrug udbudt af finansieringsselskaberinden for de tre typer af lån, der indgår i denne undersøgelse8. Det vurde-res derfor, at listen over finansieringsselskaber er dækkende for langtstørstedelen af markedet, da finansieringsselskaberne fra Forbrugerstyrel-sens undersøgelse også indgår i listen. Flere af pengeinstitutterne indgårbåde på listen over finansieringsselskaber og listen over pengeinstitutter,da de både kategoriseres som finansieringsselskab og pengeinstitut i un-dersøgelsen.Finansieringsselskaber anvender mange forskellige afsætningsmetoder.Nogle selskaber henvender sig direkte til forbrugeren via filialer, internet,SMS eller lignende, mens andre samarbejder med detailkæder som distri-butionskanal. De forskellige lånetyper udbydes under forskellige beteg-nelser og er ofte tilpasset den enkelte forretning.De forskellige lånetyper, der udbydes via detailkæder under forskelligevaremærker administreres af virksomheder, der ejes af relativt få hoved-aktører. Forbrugerstyrelsens analyse fra 2006 om forbrugslån viser, at deca. 130 forskellige varemærker er fordelt på syv til otte hovedaktører,som formidler langt størstedelen af finansieringsselskabernes forbrugslåntil forbrugere.93.2.3.2 PengeinstitutterI januar 2010 fandtes der 155 pengeinstitutter, hvoraf langt de fleste til-byder forbrugs- eller privatlån. Pengeinstitutternes produkter er relativtDet samlede antal indberettende selskaber til Danmarks statistik er ca. 50, hvoraf en-kelte indberetter på vegne af andre selvstændige, men mindre leasingselskaber, der ipraksis administreres af det indberettende selskab. Det samlede antal selskaber, derligger til grund for undersøgelserne af konkurrencen på baggrund af Danmarks Statistikstal er derfor ca. 80. Det har ikke været muligt at fremskaffe tal, der udelukkende dækkerde 50 finansieringsselskaber.8http://www.forbrug.dk/fileadmin/Filer/PDF/Rapport_FS_final_020206.pdf9DMA/Research 2006 for Forbrugerstyrelsen.7

17/109

homogene, og det er muligt for forbrugerne at danne sig et overblik overprodukter og priser via bankernes hjemmesider eller prissammenlig-ningsportaler, som fx mybanker, pengepriser m.fl.Det er ikke muligt at isolere pengeinstitutternes indtjening på forbrugslånog kassekreditter. Det kan dog konstateres, at det samlede udlån til priva-te fratrukket realkreditlån udgjorde ca. 39,8 pct. af de samlede udlån tilforbrug i 2008, og at pengeinstitutternes samlede renteindtægter sammeår udgjorde 183 mia. kr.3.2.4 MarkedstransparensTidligere undersøgelser foretaget af Forbrugerstyrelsen har påvist, at for-brugerne ikke i stort omfang undersøger de forskellige lånemuligheder,inden de optager lån, og at en stor andel af dem ikke kender prisen (ÅOP)på deres lån.10At forbrugerne ikke undersøger markedet før og efter, de optager et for-brugslån, skal også ses i lyset af, at markedets produkter er mere kom-plekse end andre produkter, fx mælk eller brød.11Det er svært for forbru-gerne at overskue konsekvenserne ved at optage et lån for privatøkono-mien både på kortere og længere sigt. Det er derfor langt mere komplice-ret at vælge et finansielt produkt end at købe mælk i supermarkedet.Derudover kan der være andre faktorer, som spiller ind ved forbrugerensvalg af lån, som gør, at prisen på forbrugslånet (ÅOP) ikke er afgørendeeller vægtes særligt højt, når forbrugeren vælger et forbrugslån. Forbruge-ren kan have større fokus på den vare, som forbrugeren får adgang til somfølge af lånet. Det betyder, at prisen som den styrende faktor for forbru-gerens valg af produkter formindskes og i sidste ende, at konkurrencenmå finde andre veje til at påvirke forbrugerens valg mellem udbydere ogforbrugslån. Det sker på trods af, at ÅOP har øget gennemsigtigheden forforbrugeren, når forbrugeren skal vælge mellem forskellige forbrugslånhos samme eller flere udbydere.Penge- og Pensionspanelets undersøgelse fra 2008 af de unges forbrugs-lånsvaner viser derudover, at mange unge ukritisk vælger mellem udbud-te forbrugslån. Således angiver 86 pct. af de adspurgte unge i undersøgel-sen af de ikke har undersøgt alternative tilbud inden de optog deres lån.12Man må formode, at tendensen i større eller mindre omfang ligeledesfindes hos andre aldersgrupper.Konsekvensen af, at nogle forbrugere fokuserer mere på varen end påprisen på forbrugslånet, kan være, at udbyderen sætter højere priser.Forbrugerredegørelsen 2005, http://www.forbrug.dk/fileadmin/Filer/FR05_-_filer/Faktaark_kap._3.pdf11Penge- og Pensionspanelet: 18. februar 2009, faktaark samt Pressemeddelelse af 21.august 2007, Økonomi- og erhvervsministeriet.12Penge- og Pensionspanelet: Unges forbrugslån og opsparing. Oktober 2008.10

18/109

Uafhængigt af forbrugerens efterspørgsel efter en vare eller service, såafhænger udbydernes muligheder for at sætte højere priser af forbruge-rens betalingsevne, og om der findes andre konkurrerende udbydere, somhar god adgang til at afsætte deres produkter på markedet.Samlet set vurderes det, at forbrugerne har gode muligheder for at sonde-re markedet, men at nogle forbrugere ikke gør det i tilstrækkelig grad.3.2.5 AfsætningskanalerNår der findes flere udbydere, er der konkurrence om afsætningskanaler-ne. Det kan bevirke, at prisen over for forbrugeren reduceres ved, at af-sætningskanalen forlanger en lavere pris fra udbyderen for at benytte sinebutikker som afsætningskanal for derigennem selv at kunne sælge flerevarer. Afsætningskanalen kan dog også påvirke prisen i opadgående ret-ning ved at forlange en større andel af udbyderens fortjeneste ved lånet.For at afsætningskanalen kan påvirke de enkelte udbydere, kræver det, atafsætningskanalen har en stor betydning for afsætningen af udbyderensprodukt. Det er bl.a. tilfældet, hvis afsætningskanalen har en stor mar-kedskontakt, som udbyderen af forbrugslån ikke kan opnå ved at vælgealternative måder at afsætte sit produkt på som fx via SMS, internet, egnefilialer eller egen butik med forbrugsgoder, der kan finansieres via for-brugslån, fx vaskemaskiner, tv, radio, computere og lignende.Afsætningskanalen skal derfor have en gunstig position på markedet forat kunne påtvinge andre vilkår over for udbyderen, end dem udbyderenselv tilbyder. Samtidig skal positionen på afsætningsmarkedet gøre alter-native afsætningskanaler for omkostningsfulde for udbyderen at brugeeller udvikle selv.Hvis en eller flere afsætningskanaler er betydningsfulde, vil udbydernekonkurrere om afsætningskanalerne. Konkurrencen vil udspille sig ved, atden udbyder, der tilbyder de bedste vilkår til afsætningskanalen (fx provi-sion, kreditvilkår, mv.), vinder retten til at bruge afsætningskanalen.Hvorvidt konkurrencen om afsætningskanalerne er til gavn for forbruger-ne afhænger af aftalestrukturen mellem afsætningskanal og udbyder, her-under hvilke vilkår som afsætningskanalen lægger vægt på. Hvis der læg-ges vægt på, at forbrugeren tilbydes det billigste lån, vil konkurrencen omafsætningskanalerne medføre en lavere pris til forbrugeren, men kan sam-tidig betyde, at flere forbrugere tager et forbrugslån. Hvis aftalen mellemudbyder og afsætningskanal derimod indebærer at afsætningskanalen fåren andel i udbyderens fortjeneste ved lånet, kan det betyde at færre for-brugere efterspørger et forbrugslån, men dem, som gør, kan komme til atbetale en højere pris.

19/109

Som tidligere nævnt findes der et stort udvalg af forbrugslån udbudt gen-nem mange og forskelligartede afsætningskanaler. For forbrugeren inde-bærer det, at forbrugeren møder forbrugslån i mange sammenhænge. Detkan være i forbindelse med, at forbrugeren køber andre forbrugsvarer fxvaskemaskiner, radio og tv og lignende, eller ved at forbrugeren direkteefterspørger et forbrugslån ved at bruge fx filialer, internet og SMS. Ty-pisk gælder det dog, at forbrugeren ikke præsenteres for andre udbyderesprodukter hos den samme afsætningskanal, men derimod kan forbrugerentypisk vælge mellem den samme udbyders forskellige forbrugslån. Denrelativt lette tilgængelighed af lånetilbud vil kunne øge efterspørgslenefter forbrugslån.3.2.6 Priser på forbrugslånAnalyser foretaget af Forbrugerstyrelsen viser, at der er væsentlig forskelmellem prisen på lån udbudt af finansieringsselskaber og pengeinstitutter.Generelt har de såkaldte ”hurtiglån,” hvor forbrugeren tilbydes en kreditinden for få minutter og uden, at forbrugeren har personlig kontakt medformidleren, en væsentlig højere ÅOP end forbrugslån udbudt af penge-institutter. Den billigste måde, hvorpå der kan opnås lån til forbrug, erofte en forøgelse eller oprettelse af en kassekredit hos det pågældendepengeinstitut.13For at belyse prisniveauet for hurtiglån er der foretaget en indikativ un-dersøgelse af ÅOP på hurtiglån optaget som SMS-lån, direkte via et fi-nansieringsselskab og indirekte via forretninger i forbindelse med et va-rekøb. Formålet er at give et indtryk af niveauet for ÅOP på de pågæl-dende produkter.Der er taget udgangspunkt i tre lånebeløb på 5.000 kr., 20.000 kr. og40.000 kr. med en løbetid på 5 år for henholdsvis kontantlån og lån vedkøb af vare. Der er ved SMS-lån vist ÅOP for lånebeløb på 1.000. kr.,2.000 kr., og 3.000 kr. med en løbetid på 15 – 30 dage, jf.tabel 3-1,.Baggrunden for at vælge forskellige lånebeløb er, at ÅOP ofte varierermed lånestørrelsen og løbetiden. Dette skyldes, at der ofte er et fast opret-telsesgebyr. Det bevirker, at små lån med kort løbetid får en højere ÅOP,hvilket især ses ved SMS-lånene, hvor ÅOP kan være flere tusind pct.Det gør sig også gældende ved kontantlån, hvor ÅOP falder fra 20-37 pct.til 12-27 ved større lån.

13

Forbrugerredegørelsen 2005.

20/109

Tabel 3-1: Indikativ undersøgelse af ÅOP for udvalgte produkter oglånebeløb, pct.LånebeløbKontantlån i 5 årVed køb af vare i 5 årLånebeløb for SMS-lånSMS-lån i 15-30 dage5.000 kr.20 – 3726 - 4020.000 kr.13 – 2523 – 2940.000 kr.12 – 2722 – 283.000 kr.819 – 5.911

1.000 kr.2.000 kr.2.334 – 33.456 1.081 - 9.247

Note: Priserne er ikke fuldt dækkende for markedet, da undersøgelsen kun omfatter endel af markedet. De angivne ÅOP giver dog et indtryk af niveauet, som gælder ved detre produkttyper. Tallene for ÅOP er før skat og afrundet til hele pct.Anm.: Bemærk at såvel løbetid som lånebeløb ved SMS-lån er forskellig fra kontaktlånog lån ved køb af vare, hvorfor ÅOP ikke direkte er sammenligneligt mellem disse pro-dukter.Kilde: Udvalgte udbyderes hjemmesider den 11. marts 2010 (GE Money Bank, Penge-automaten.dk, Ekspres Bank, Minilån, D:E:R, L'easy, Punkt 1, Elgiganten, Expert, Fona,D:E:R og SMS-kviklån).

Generelt kan der være tale om store spænd i ÅOP, jf.tabel 3-1.Ud fratabellen kan et lån på 20.000 kr. koste mellem 13 og 29 pct. i ÅOP, nårder er tale om et kontantlån eller et lån ved køb af vare. Forskellen skyl-des bl.a. de enkelte udbyderes lånebetingelser, og hvorvidt der er tale omet kontantlån eller lån i forbindelse med varekøb, samt låntagerens risiko-profil og kreditværdighed.Tallene skal tolkes med forbehold for forskellene i de betingelser finan-sieringsselskaberne og forretningerne stiller over for låntagere i forbin-delse med optagelse af lån. Forskelle i betingelserne kan betyde, at sam-me låntager ikke nødvendigvis kan optage det samme lån hos alle selska-ber og butikker eller til de samme betingelser.3.3 Konkurrencen på markedet for forbrugslånNår der foretages en vurdering af konkurrencen på et givent marked be-nyttes ofte såkaldte konkurrenceindikatorer. Disse har til formål at give etbillede af, hvorvidt det pågældende marked kan bære præg af konkurren-ceproblemer. Indikatorerne kan give et overordnet indblik i konkurrencenpå et marked.Nogle af de indikatorer, som der fokuseres på, er blandt andet koncentra-tionen i markedet, tilgangsraten, mobiliteten i markedsandele og indtje-ning. Fælles for konkurrenceindikatorerne er, at de kan indikere konkur-renceproblemer eller risikoen for samme i en branche, hvis man ser påudviklingen i indikatorerne.At enkelte konkurrenceindikatorer indikerer en høj koncentration eller lavmobilitet er ikke nødvendigvis ensbetydende med tegn på væsentligekonkurrenceproblemer i branchen. Det kan skyldes specielle forhold ibranchen, måleproblemer i data m.m. Fx kan en høj koncentration være et

21/109

udtryk for at markedet har store skalafordele. Derimod hvis branchenogså har en lav mobilitet, en høj indtjening, en lav tilgangsrate, en højlønpræmie osv., peger det på, at konkurrencen er svag. Når alle indikato-rer vurderes i sammenhæng, giver de imidlertid som regel et godt grund-lag for at vurdere konkurrencen i en branche.I relation til markedet for forbrugslån har det kun været muligt at frem-skaffe et begrænset antal konkurrenceindikatorer. Det er således ikkemuligt at få et tilstrækkeligt grundlag for at vurdere konkurrencen påmarkedet for forbrugslån. Ikke desto mindre er det muligt at få en indika-tion af konkurrencen. De tilgængelige konkurrenceindikatorer er indika-torer for koncentration og mobilitet i markedsandele.3.3.1Konkurrenceindikatorer ved finansieringsselskaber og penge-institutterDer findes en række datamæssige begrænsninger, som gør det vanskeligtat foretage beregninger af konkurrenceindikatorer ved finansieringssel-skaber og pengeinstitutter. Først og fremmest er der ikke offentligt til-gængelige data om de forskellige finansieringsselskabers markedsandele.Derudover er det ikke muligt at adskille forbrugslån fra leasing og facto-ring ved beregning af indikatorerne. Ligeledes er der dataopgørelsespro-blemer ved pengeinstitutternes forbrugslån. De tilgængelige data opdelerikke omsætningen på forbrugslån isoleret fra den samlede omsætning.Ud fra de tilgængelige data er det derfor ikke muligt at beregne indikato-rer for markedet for forbrugslån som et hele. Derimod er det muligt atberegne indikatorer for konkurrencen mellem pengeinstitutter og konkur-rencen mellem finansieringsselskaber hver for sig.Koncentrationsmål illustrerer, i hvor høj grad markedet domineres af fåstore aktører. Hvis de fire største aktørers andel af den samlede omsæt-ning er over 80 pct., kan det være et tegn på konkurrenceproblemer. Mo-bilitetsmål illustrerer, i hvor høj grad aktørerne vinder markedsandele frahinanden. Høj mobilitet kan derfor indikere, at der er tale om en god kon-kurrence, men skal ligesom med andre konkurrenceindikatorer ses isammenhæng. Hvis mobiliteten af markedsandele er lavere end 10 pct.,kan det være et tegn på konkurrenceproblemer.14For så vidt angår pengeinstitutter ses det i tabel 3-2, at de fire største ak-tører har en markedsandel på knap 80 pct. Som nævnt kan pengeinstitut-ternes udlån til forbrug ikke adskilles fra pengeinstitutternes andre aktivi-teter, hvorfor det er svært at sige hvorvidt markedsandelene er retvisendepå området for forbrugslån. Samtidig ses det, at mobiliteten i markedsan-dele kun er 7,3 pct. af pengeinstitutternes samlede balance. Samlet indi-kerer beregningerne, at der er tale om høj koncentration, og at kunderneikke skifter udbyder så tit.

14

Konkurrenceredegørelsen 2009.

22/109

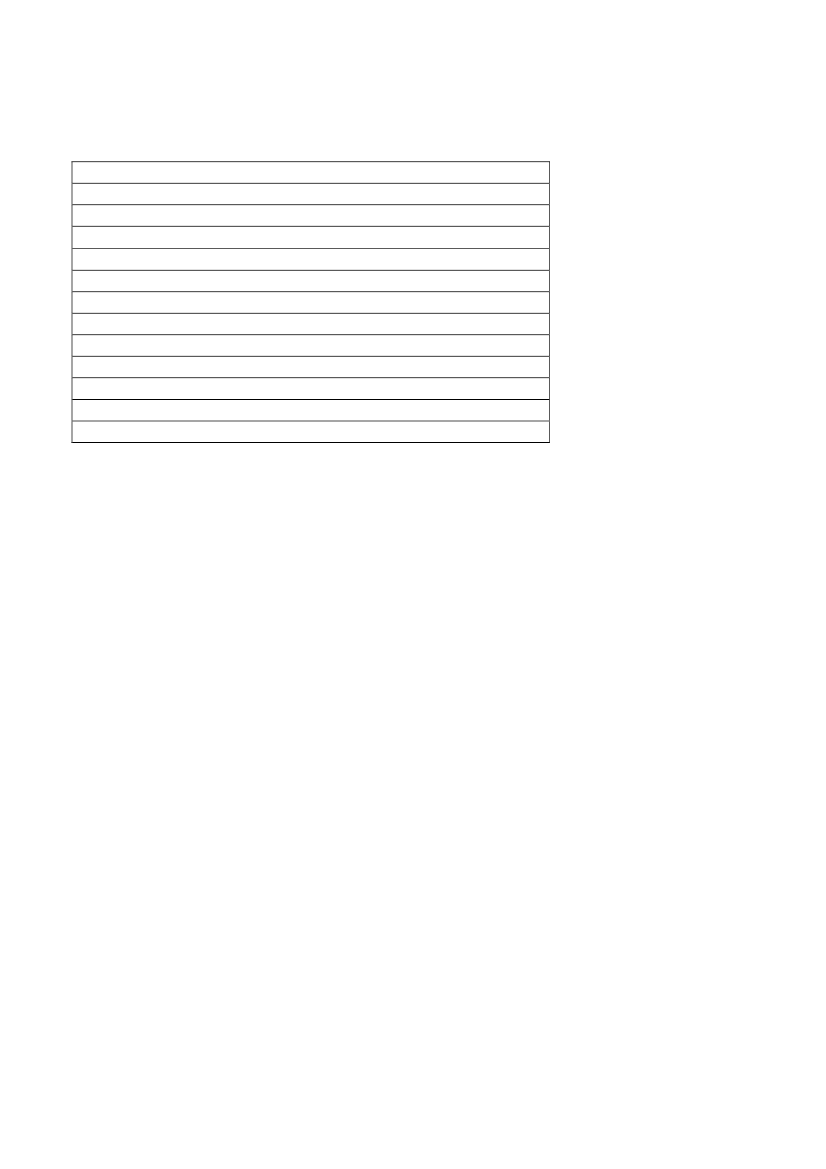

Tabel 3-2 Koncentration for og mobilitet blandt pengeinstitutter

Fire største aktørersMobilitet i markeds-markedsandelandelePengeinstitutter78,9 pct.7,3 pct.Anm.: Pengeinstitutternes markedsandel er målt på balance. Ved vurdering af markeds-koncentrationen for pengeinstitutter bør man tage højde for, at de udenlandske pengein-stitutters markedsandel målt på aktiver udgjorde ca. 29,4 pct., samt at koncentrationenkorrigeret for udenlandske filialer udgjorde ca. 66,3 pct. ultimo 2008. De samlede mar-kedsandele som vist i tabellen kan derfor opfattes som indikation for institutternes po-tentielle samlede markedsstyrke.Kilde: Konkurrenceredegørelsen 2008, Finanstilsynet markedsudviklingen i 2008 forpengeinstitutter og Danmarks Statistik.

Konkurrencen blandt pengeinstitutter er før blevet udpeget af Konkurren-cestyrelsen som ”utilstrækkelig”.15Det skyldes hovedsageligt, at forbru-gernes viden om og overblik over udbuddet af finansielle ydelser er lavt,og at forbrugerne kun i begrænset omfang skifter pengeinstitut. Denmanglende kundemobilitet mindsker priskonkurrencen mellem institut-terne.Hvad angår finansieringsselskaber er det ligeledes vanskeligt at beregnekoncentrationen og mobiliteten for så vidt angår deres udlån til forbrug.Finansieringsselskabernes aktiviteter på områderne leasing og factoringudgør over 60 pct. af finansieringsselskabernes samlede aktiviteter. Damarkedsandelene er beregnet ud fra selskabernes samlede aktiviteter, erdet svært at vurdere, hvorvidt målene for koncentrationen og mobilitetenogså er retvisende for deres udlån til forbrug.Tabel 3-3: Koncentration for og mobilitet blandt finansieringsselskaber

Fire største aktørersMobilitet i markeds-markedsandelandeleFinansieringsselskaber86,7 pct.73,0 pct.Anm.: Finansieringsselskabernes markedsandel er beregnet på baggrund af total omsæt-ning.Kilde: Konkurrenceredegørelsen 2008, Finanstilsynet markedsudviklingen i 2008 forpengeinstitutter og Danmarks Statistik.

De fire største finansieringsselskaber har en markedsandel på ca. 87 pct.af den samlede omsætning, hvilket indikerer, at der er tale om ganske fåstore aktører og en række mindre aktører. Samtidig ses det, at mobiliteteni markedsandele er 73 pct. af finansieringsselskabernes samlede omsæt-ning. Generelt indikerer tallene, at finansieringsselskabernes udbud afudlån til forbrug er præget af en høj koncentration, og at der er tale omstor mobilitet i markedsandele.

15

Konkurrenceredegørelsen 2007.

23/109

Forbrugslån udbudt af finansieringsselskaber er ligeledes finansielle pro-dukter, som i kompleksitet svarer til pengeinstitutternes produkter. Påtrods af dette synes kundemobiliteten at være højere hos finansieringssel-skaberne sammenlignet med pengeinstitutterne, da mobiliteten i mar-kedsandele er betydeligt højere.Den høje mobilitet blandt finansieringsselskaber i forhold til pengeinsti-tutter skal ses i lyset af, at mens man ofte forbliver kunde i den sammebank i en række år, er der mindre fokus på udbyderen, når der optages etforbrugslån. Den højere mobilitet i markedsandelene kan også skyldes, atfinansieringsselskabernes afsætning bl.a. sker gennem forhandlere ogdistributører, der er i større kontakt med kunderne, fx via supermarkeds-kæder. Afhængigt af hvor kunden går hen, vil kunden ubevidst gennemsit valg af forbrugssted også vælge finansieringsselskab.Når forbrugeren ikke har kendskab til det underliggende finansieringssel-skab, vil forbrugeren sjældent have fokus på at benytte samme udbydersom tidligere, men lægger mere vægt på tilgængeligheden og den pågæl-dende vare, som lånet giver mulighed for at anskaffe.Finansieringsselskaberne kan derfor have en interesse i at have så mangeforskellige distributører som muligt. Derved kan man sige, at forhand-lingspositionen og aftalevilkårene mellem finansieringsselskaberne ogdistributørerne kan have indflydelse på konkurrencen på detailsiden og devilkår, som forbrugerne får tilbudt.Umiddelbart er den høje mobilitet positiv set ud fra et konkurrencemæs-sigt synspunkt. Ud fra det foreliggende datagrundlag er det dog ikke mu-ligt at konkludere, om mobiliteten betyder, at mindre finansieringsselska-ber erobrer større markedsandele, eller om der blot er tale om, at forbru-gerne skiftevis optager lån hos de store aktører, således at deres markeds-andel er forholdsvis stabil. I sidste tilfælde hvor de største aktørers mar-kedsandel er stabil og høj over en længere periode, vil en høj mobilitetsåledes ikke indikere en skærpet konkurrence.Finansieringsselskabernes indtjening er ikke umiddelbart så høj, at denindikerer alvorlige konkurrencemæssige problemer på markedet. Indtje-ningen pr. omkostningskrone for finansieringsselskaber har i gennemsnitligget på 1,03 kr. i perioden 2003 til 2007. Indtjeningen pr. omkostnings-krone for finansieringsselskaberne er endvidere faldet med ca. 30 pct. fra2003 til 2007.16De tilgængelige data indeholder imidlertid også finansieringsselskabernesindtjening på factoring og leasing, som udgør over 60 pct. af finansie-ringsselskabernes aktiviteter. Dette vanskeliggør vurderingen af indtje-ningen på forbrugslån isoleret set.Det har ikke været muligt at beregne egenkapitalforrentningen ud fra de tilgængeligedata.16

24/109

Pengeinstitutterne har i perioden 2003 til 2007 haft en gennemsnitligegenkapitalsforrentning på 20,6 pct., mens indtjeningen pr. omkostnings-krone i gennemsnit har ligget på 1,90 kr.17. Indtjeningen er reduceret be-tydeligt det sidste år som følge af den finansielle krise.3.3.2 Vurdering af konkurrencenDe datamæssige begrænsninger udgør en væsentlig hindring for at vurde-re konkurrencen på markedet for forbrugslån.De fundne indikatorer viser dog umiddelbart, at koncentrationen er højbåde blandt pengeinstitutter og finansieringsselskaber, hvilket kan indike-re, at det samme er tilfældet på markedet for forbrugslån.På baggrund af foreliggende data og oplysninger, er der dog ikke indika-tioner på, at markedet for forbrugslån er præget af væsentlige konkurren-cemæssige problemer. Der findes en række aktører, som udbyder mangeforskellige produkter via et varieret distributionsnet. Dette betyder, atforbrugerne har en række alternativer at vælge imellem og derved mulig-hed for at vælge det mest attraktive lån.For at rækken af forskellige valgmuligheder i forbindelse med forbrugs-lån kommer forbrugerne til gode, er det dog nødvendigt, at forbrugernesonderer markedet for at finde det bedste produkt. Dette vil både skærpekonkurrencen og øge forbrugerens gavn af de forskellige lånemuligheder.3.4 Finansieringsselskabernes kreditvurderingspraksisUndersøgelsen af finansieringsselskabernes kreditvurderingspraksis erforegået ved, at selskaberne er blevet bedt om at udfylde et spørgeskemaog derefter indsende det til Finanstilsynet. I spørgeskemaet skelnes dermellem tre typer af forbrugslån:•••Købe- og kontokort.Blankolån.Kredit mod sikkerhedsstillelse.

Finansieringsselskaberne er blevet bedt om at besvare, hvilke af de tretyper af lån, de finansierer, og hvilken kreditvurderingspraksis de har forde forskellige lånetyper. Desuden er det valgt at inkludere et antal tilfæl-digt udtrukket pengeinstitutter for at kunne sammenligne kreditvurde-ringspraksis for henholdsvis finansieringsselskaber og pengeinstitutter forderved at undersøge, om der er forskelle mellem de to typer af aktørerskreditvurdering af låntager.Samlet set viser der sig ikke at være en væsentlig forskel i kreditvurde-ringspraksis for henholdsvis finansieringsselskaberne og pengeinstitutter-ne for de fire kriterier i undersøgelsen:17

Sektoren i tal, Finansrådet.dk

25/109

••••

Registrering af låntager i Experian RKI og/eller Debitorregistret.Låntagers indkomst.Låntagers gæld.Låntagers alder.

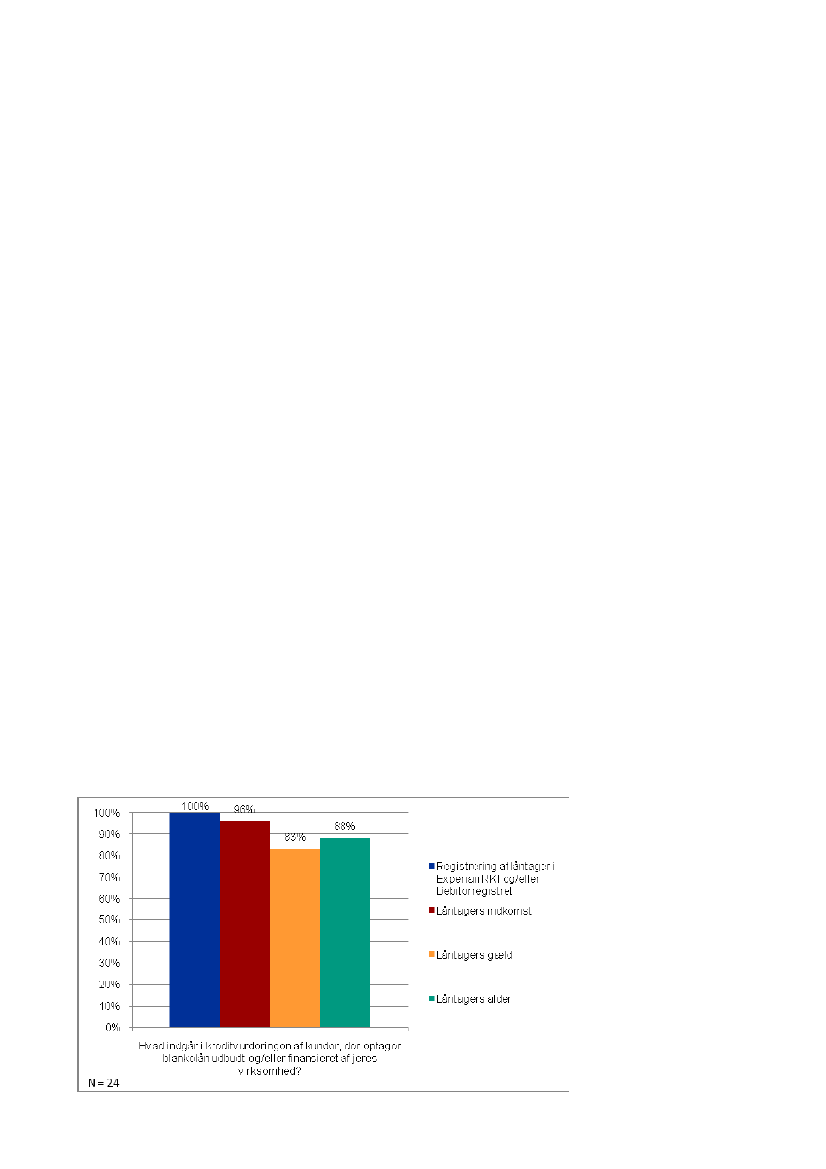

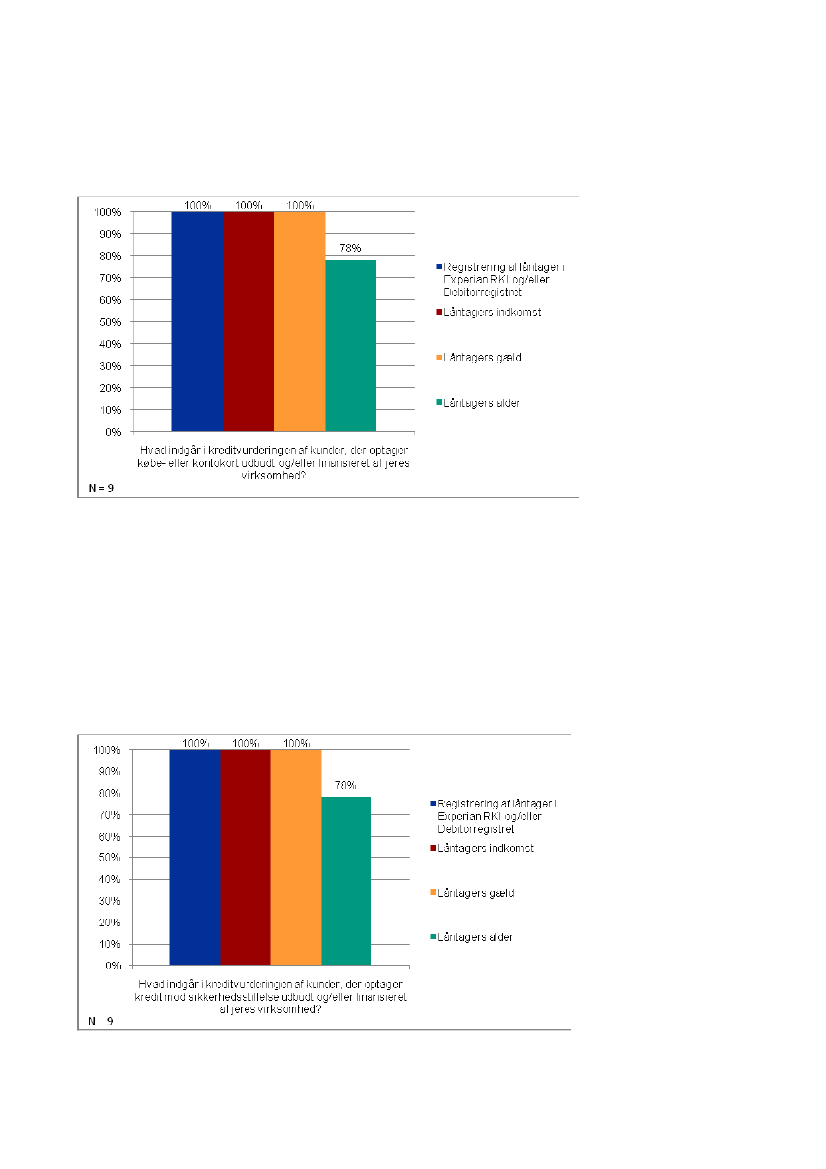

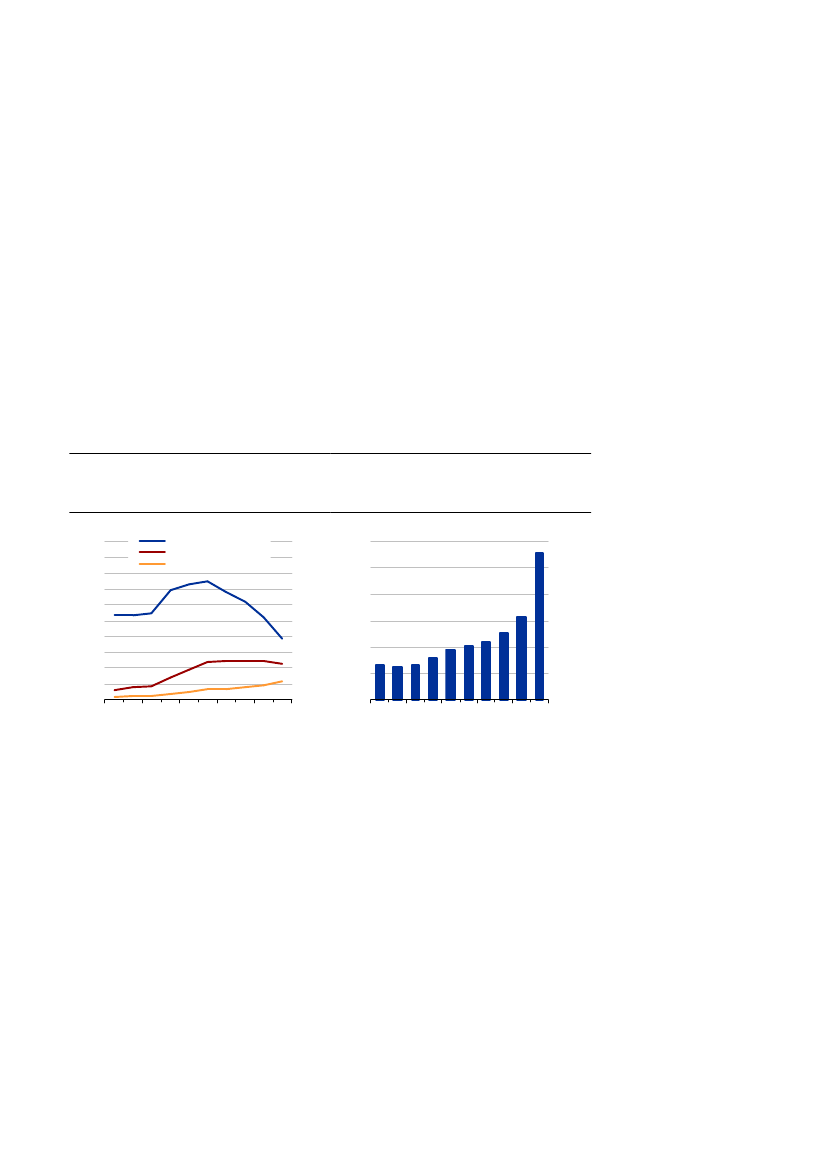

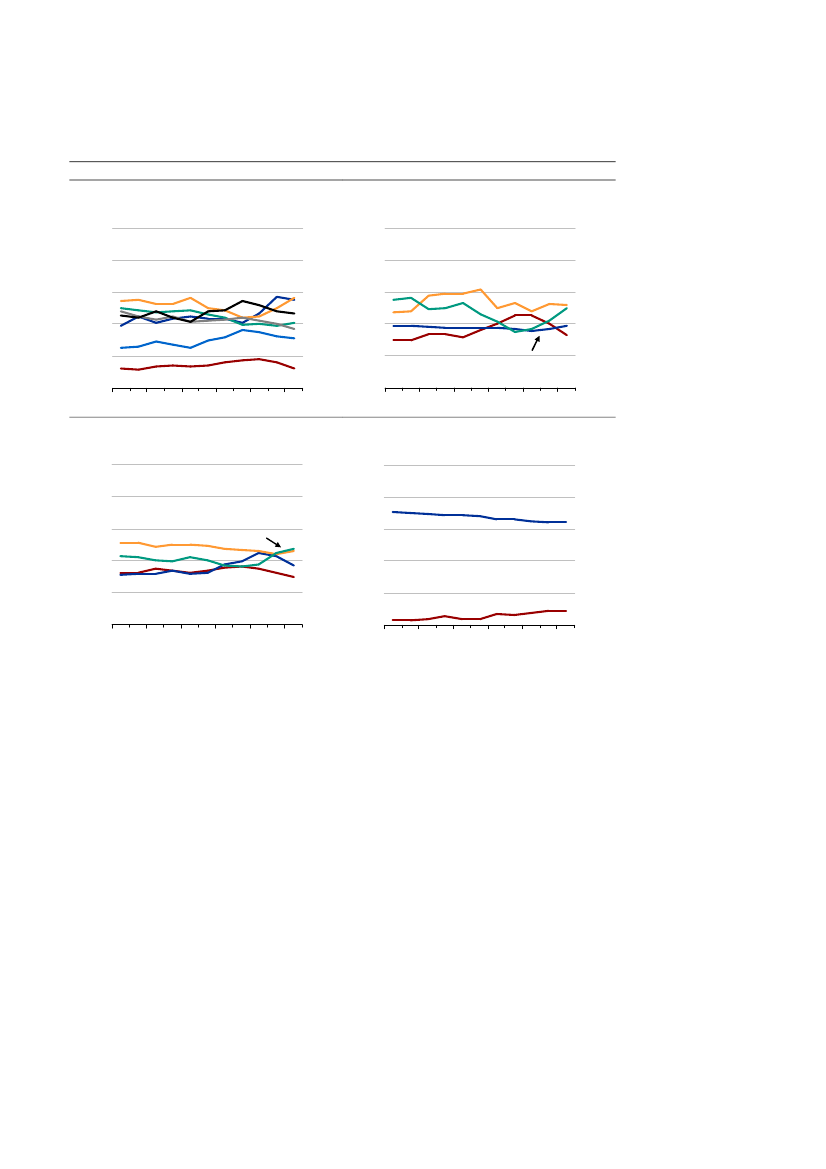

Lidt flere pengeinstitutter anvender konsekvent låntagers indkomst oggæld i deres kreditvurderingspraksis end finansieringsselskaberne. Regi-strering af låntageren i enten Experian RKI eller Debitorregistret indgårfor begge typer altid i kreditvurderingen af låntager.Undersøgelsen viser endvidere, at låntagers alder er det kriterium, derbruges færrest gange af både pengeinstitutterne og finansieringsselska-berne. Finansieringsselskaberne foretager kreditvurdering af låntager vedalle lånebeløb for de tre typer af lån. Desuden viser undersøgelsen, atkreditvurderingen afhænger af lånebeløbets størrelse for lidt under halv-delen af finansieringsselskaberne, når der ses samlet på de tre typer aflån. Som opfølgning på denne del af undersøgelsen har Finanstilsynetafholdt møder med flere af de større udbydere for at afdække, om det ermetoden eller kriterierne for kreditvurderingen, der ændres afhængigt aflånebeløbet.3.4.1 Kreditvurderingspraksis for lånetypen blankolånAf besvarelserne fra finansieringsselskaberne i undersøgelsen fremgårdet, at alle finansieringsselskaberne foretager en kreditvurdering af kun-der, der optager lån i form af et blankolån.Undersøgelsen viser, at finansieringsselskabernes kreditvurdering foreta-ges ved alle beløb. Halvdelen af finansieringsselskaberne svarer, at kre-ditvurderingen er afhængig af lånebeløbets størrelse.Figur 3-4 Finansieringsselskabernes kreditvurdering af kunder, deroptager blankolån

26/109

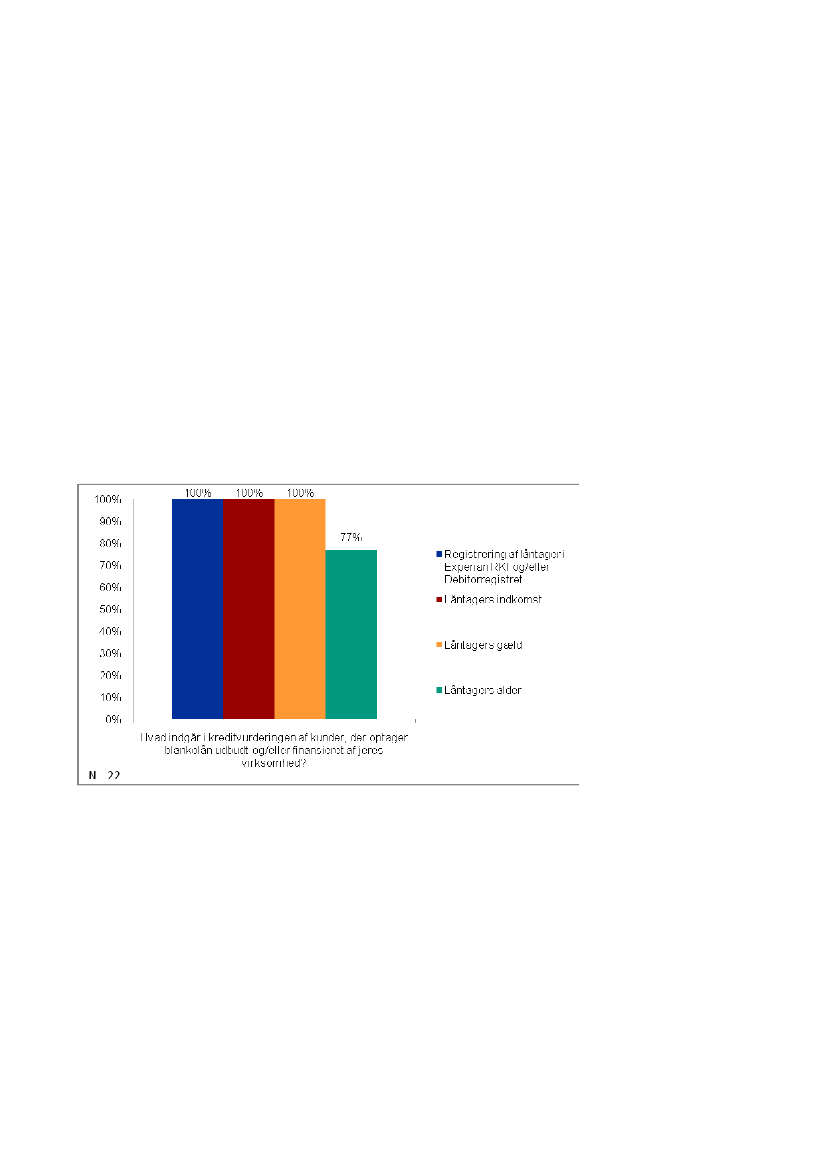

Hovedparten af finansieringsselskaberne anvender alle fire kriterier til atkreditvurdere låntageren, jf figur 3-4. Alle selskaber svarer, at de anven-der Experian RKI og/eller Debitorregistret for at se, om låntager er regi-streret, når de kreditvurderer låntager. Låntagers indkomst indgår i 96 pct.af selskabernes kreditvurdering, mens låntagers gæld og alder indgår ikreditvurderingen for henholdsvis 83 pct. og 88 pct. af selskaberne.Af figur 3-5 fremgår det, at billedet er det samme for pengeinstitutterne.Alle pengeinstitutterne anvender de tre første kriterier, mens over � afpengeinstitutterne anvender låntagers alder i deres kreditvurderingsprak-sis. Generelt set er der altså ikke en væsentlig forskel på kreditvurde-ringspraksis for pengeinstitutterne og finansieringsselskaberne i forholdtil de fire kriterier.Figur 3-5 Pengeinstitutternes kreditvurdering af kunder, der optagerblankolån.

3.4.2 Kreditvurderingspraksis for lånetypen købe- og kontokortAlle finansieringsselskaber, der udbyder købe- eller kontokort, foretageren kreditvurdering af kunden. Finansieringsselskabernes kreditvurderingaf låntager for denne lånetype foretages ved alle beløb. 40 pct. af finan-sieringsselskaberne svarer desuden, at kreditvurderingen er afhængig aflånebeløbets størrelse.

27/109

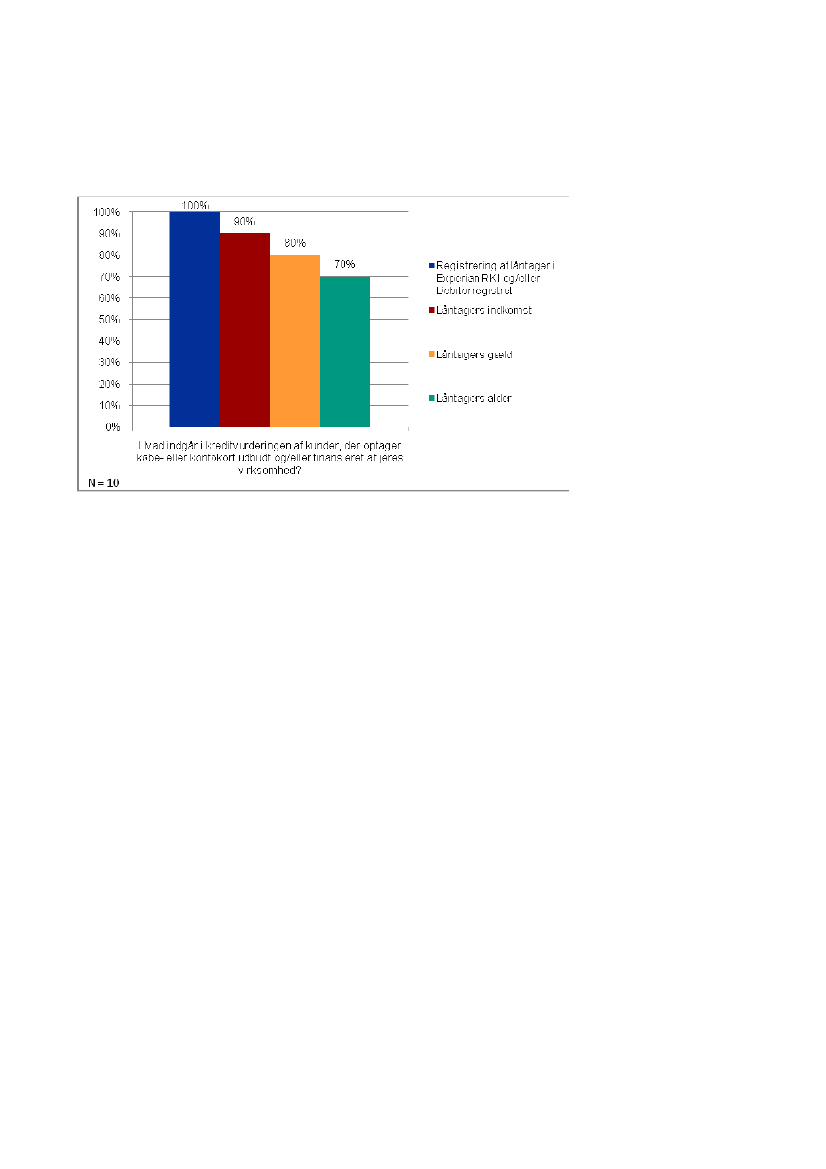

Figur 3-6 Finansieringsselskabernes kreditvurdering af kunder, deroptager lån i form af et købe- eller kontokort

Af figur 3-6 fremgår det, at hovedparten af finansieringsselskaberne an-vender de fire valgte kriterier til at kreditvurdere låntageren. Alle selska-ber svarer, at de anvender Experian RKI og/eller Debitorregistret for atse, om låntager er registreret, når de kreditvurderer låntager. Låntagersindkomst indgår i 90 pct. af selskabernes kreditvurdering, mens låntagersgæld og alder indgår i kreditvurderingen for henholdsvis 80 pct. og 70pct. af selskaberne. Hovedparten af finansieringsselskaberne anvenderaltså alle fire kriterier i deres kreditvurdering af låntager for lånetypenkøbe- eller kontokort.Af figur 3-7 fremgår det, at billedet er det samme for pengeinstitutterne.Alle pengeinstitutterne anvender de tre første kriterier, mens 78 pct. afselskaberne anvender låntagers alder i deres kreditvurdering.

28/109

Figur 3-7 Pengeinstitutternes kreditvurdering af kunder, der optager lån iform af et købe- eller kontokort

3.4.3

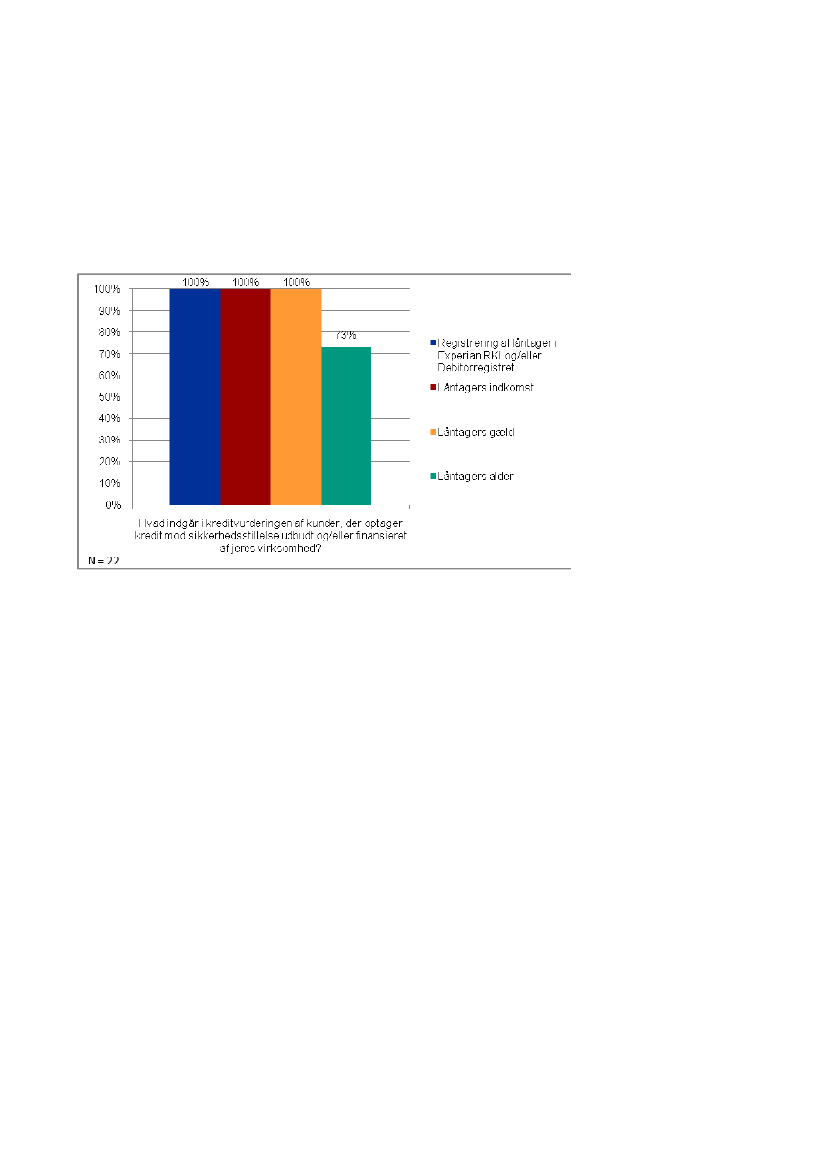

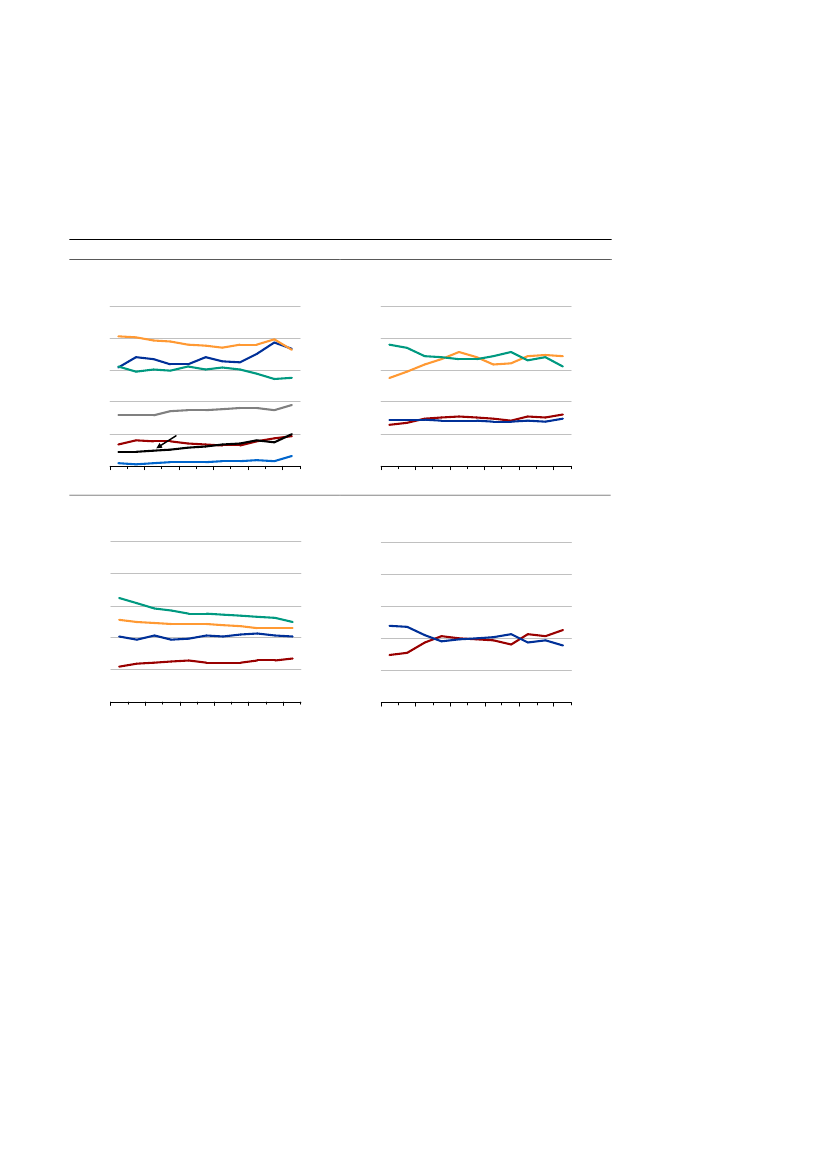

Kreditvurderingspraksis for lånetypen kredit mod sikker-hedsstillelseAf finansieringsselskabernes besvarelser fremgår det, at alle selskaberneforetager kreditvurdering af kunder, der optager lån i form af kredit modsikkerhedsstillelse, og at alle selskaberne angiver, at de foretager en kre-ditvurdering af kunden ved alle lånebeløb. 38 pct. af finansieringsselska-berne svarer desuden, at kreditvurderingen er afhængig af lånebeløbetsstørrelse.

Figur 3-8 Finansieringsselskabernes kreditvurdering af kunder, deroptager lån i form af kredit mod sikkerhedsstillelse

Af figur 3-8 fremgår det, at alle finansieringsselskaber anvender tre af defire kriterier i deres kreditvurdering af låntager. Over 70 pct. af selska-berne anvender desuden låntagers alder i deres kreditvurdering. Sammen-

29/109

holdes dette med pengeinstitutternes besvarelser, der fremgår af figur 3-9,viser undersøgelsen, at andelen af finansieringsselskaberne og pengeinsti-tutterne, der anvender de fire kriterier, er næsten ens.Figur 3-9 Pengeinstitutternes kreditvurdering af kunder, der optager lån iform af kredit mod sikkerhedsstillelse

3.4.4 Interview med udvalgte finansieringsselskaberFor at uddybe resultaterne af spørgeskemaundersøgelsen af finansierings-selskabernes kreditvurderingspraksis er der gennemført interviews medenkelte større udbydere af forbrugslån, der hører til blandt de største påmarkedet.Disse interview viste samstemmende, at der foretages en struktureret kre-ditvurdering af potentielle kunders låneansøgninger.Bevilling af et lån sker uden undtagelse på baggrund af en skriftlig an-søgning til finansieringsselskabet, hvor låntager skal oplyse en rækkeforhold, der indgår i kreditvurderingen, jf. nedenfor.Alle de interviewede finansieringsselskaber, som hører til blandt de stør-ste aktører, anvendte indkomst, gæld, alder samt registrering som dårligbetaler som led i deres kreditvurdering. Disse forhold kan indgå med for-skellig vægt i kreditvurderingen afhængig af hvilket låneprodukt, selska-bet udbyder. Som eksempel nævnte flere af de interviewede, at ind-komstkravet var lavere ved udbud af kontokort end ved et blankolån. Det-te kan hænge sammen med, at blankolån typisk er større end lån i forbin-delse med kontokort.Udover indkomst, gæld, alder og registrering som dårlig betaler anvendtefinansieringsselskaber også en række andre parametre som led i dereskreditvurdering. Fx antal jobskift inden for en årrække, skift i boligfor-hold, boligform og beskæftigelse.

30/109

Kreditvurderingen blev herefter typisk gennemført ved, at finansierings-selskaber havde defineret en række forhold, som udelukkede, at mankunne optage et lån. Som eksempel kan nævnes, at alle finansieringssel-skaber afslog at låne penge til ansøgere, der var registreret i RKI. Enrække selskaber har defineret et krav til minimumsindkomst for at kunneoptage et lån.De øvrige oplysninger fra låneansøgningen blev herefter anvendt til atopstille en kreditscore, som udtrykker risikoen for, at kunden mislighol-der et lån. Såfremt kreditscoren overstiger et vist niveau, bliver kundennægtet at låne penge. Hvis kundens kreditscore er dårlig, men dog ikke sådårlig, at den medfører, at vedkommende får afslag på sin ansøgning, vilkreditscoren kunne få betydning for størrelsen af det lån, som kunden fårbevilliget.Kreditvurderingen bliver som alt overvejende udgangspunkt foretagetmaskinelt på baggrund af de kriterier, som finansieringsselskabet har fast-lagt for sin kreditvurdering. Der findes dog eksempler på, at den maski-nelle kreditvurdering bliver suppleret med en manuel kreditvurdering,inden et lån bevilliges for at tage højde for faktorer, som det ikke er mu-ligt at opdage med en maskinel kreditvurdering.Kreditvurderingen bliver ved små lån – typisk lån, som bliver ydet til købaf en bestemt vare, fx en fladskærm – udelukkende foretaget på baggrundaf de oplysninger, som kunden har oplyst i sin låneansøgning samt et ud-træk fra RKI eller Debitorregisteret. Når der er tale om mindre lån, er detderfor muligt at tilbyde kunden at optage et lån i detailhandlen, som ydesinden for fx et kvarter efter, at kunden har indsendt låneansøgningen.Når der derimod er tale om lån over et vist beløb, skal kunden også ind-sende dokumentation for en række af de oplysninger, som indgår i ansøg-ningsskemaet. Dette kan fx være lønsedler og årsopgørelse. I disse tilfæl-de vil der kunne gå op til en uge, fra kunden har indgivet sin ansøgning,til lånet bliver bevilliget.Afslutningsvist kan det nævnes, at samtlige finansieringsselskaber oply-ste, at de havde oplevet større tab inden for de seneste år. Selskaberneanførte desuden, at de havde oplevet et fald i ansøgningerne om lån.Derudover er det relative antal af bevilligede lån ligeledes faldet gennemdet seneste år.3.4.5 Finansieringsselskabernes kunderFinans og Leasing har i november 2009 gennemført en undersøgelse af,hvilke nyoprettede kundeengagementer deres medlemsorganisationer harhaft i forhold til køn, alder, beskæftigelse og indkomstforhold for perio-den 2006 til medio 2009.18Undersøgelsen er foretaget ved hjælp af ind-

18

Finans og Leasing: Kundeanalyse 2009, januar 2010

31/109

berettede oplysninger fra medlemsorganisationerne for perioden.19Efter-følgende er materialet blevet sammenholdt med demografiske oplysnin-ger fra Danmarks Statistik for at undersøge, om de oprettede kundefor-hold svarer til de demografiske fordelinger i Danmark.Undersøgelsen viser, at mænd er overrepræsenterede blandt finansie-ringsselskabernes nyoprettede kunder. De helt unge og de ældre er under-repræsenterede, mens de 20-54-årige er overrepræsenterede. Derudoverviser undersøgelsen, at der er en overrepræsentation af kunder, som er ibeskæftigelse. Der er en underrepræsentation af kunder i indtægtsgrup-perne under 200.000 kr. årligt før skat, mens personer, der tjener mellem200.000 og 399.999 kr. årligt, er overrepræsenteret, når man sammenhol-der andelen af nyoprettede kunder med den danske befolkning. Det erligeledes tilfældet for personer, der tjener mere end 500.000 kr. årligt.3.5 SammenfatningMarkedet for forbrugslån består af en række aktører, primært finansie-ringsselskaber og pengeinstitutter, som udbyder mange forskellige pro-dukter via et varieret distributionsnet. Forbrugerne har dermed en rækkealternativer at vælge imellem og mange muligheder for at vælge det pro-dukt, som passer bedst til forbrugerens behov.Markedets aktører har generelt en pæn indtjening. Finansieringsselska-bernes indtjening er dog ikke umiddelbart så høj, at den indikerer alvorli-ge konkurrencemæssige problemer, da de har en lavere indtjening sam-menlignet med pengeinstitutterne, som normalt anses for at befinde sig iet marked med svag konkurrence.Pengeinstitutternes udlån til forbrug er godt tre gange større end finansie-ringsselskabernes.De gode valgmuligheder, som forbrugerne har, når det gælder forbrugs-lån, skal dog ses i lyset af, at forskellige undersøgelser af markedet pegerpå, at forbrugere ikke i tilstrækkelig grad sonderer markedet inden opta-gelse af et forbrugslån. På den baggrund vurderes det, at forbrugerne ikkealtid vælger det billigste og konkurrencedygtige produkt, og at udbydernei større eller mindre omfang kan sætte højere priser, end hvis alle forbru-gerne var mere tilbøjelige til at afsøge markedet efter det bedste produkt.De datamæssige begrænsninger udgør en væsentlig hindring for at vurde-re konkurrencen på markedet for forbrugslån.De fundne indikatorer viser dog umiddelbart, at koncentrationen er højbåde blandt pengeinstitutter og finansieringsselskaber, hvilket kan indike-re, at det samme er tilfældet på markedet for forbrugslån. Endvidere erI alt har ni selskaber deltaget i undersøgelsen. De deltagende selskaber er Danaktiv,Bokredit, Ekspres Bank, Entercard, GE Money Bank, Ikano Bank, Nordea Finans, Re-surs Bank og SEP Kort.19

32/109

der tale om en høj mobilitet i markedsandele blandt finansieringsselska-ber, hvilket normalt et udtryk for god konkurrence på markedet. Talleneindeholder dog markedsaktiviteter som factoring og leasing, hvilket van-skeliggør vurderingen af finansieringsselskabernes udlån til forbrug.På baggrund af foreliggende data og oplysninger, er der dog ikke indika-tioner på, at markedet for forbrugslån er præget af væsentlige konkurren-cemæssige problemer. Der findes en række aktører, som udbyder mangeforskellige produkter via et varieret distributionsnet. Dette betyder, atforbrugerne har en række alternativer at vælge imellem og derved mulig-hed for at vælge det mest attraktive lån.Undersøgelsen af kreditvurderingsmetoderne for finansieringsselskaberog pengeinstitutter viser, at der ikke er en væsentlig forskel i kreditvurde-ringspraksissen for henholdsvis finansieringsselskaberne og pengeinsti-tutterne. Pengeinstitutter vil dog i mange tilfælde have et betydeligt kend-skab til kunden, inden denne ansøger om et lån, fordi kundeforhold i pen-geinstitutter typisk er af længere varighed. Dette kendskab indgår i kre-ditvurderingen og kan have en positiv effekt i forhold til kreditvurderin-gen af den enkelte.Interview med udvalgte finansieringsselskaber viste samstemmende, atder foretages en struktureret kreditvurdering af potentielle kunders låne-ansøgninger.Bevilling af et lån sker uden undtagelse på baggrund af en skriftlig an-søgning til finansieringsselskabet, hvor låntager skal oplyse en rækkeforhold, der indgår i kreditvurderingen.På baggrund af de modtagne oplysninger sker der en kreditvurdering,hvor nogle oplysninger fx registrering i RKI medfører, at et lån ikke kanbevilliges, mens andre oplysninger indgår i udarbejdelsen af en kreditsco-re. Kreditscoren er udtryk for sandsynligheden for, at kunden mislighederet lån, og har betydning for om et lån bevilliges helt eller delvist.Kreditvurderingen bliver ved små lån – typisk lån, som bliver ydet til købaf en bestemt vare, fx en fladskærm – udelukkende foretaget på baggrundaf de oplysninger, som kunden har oplyst i sin låneansøgning. Dette mu-liggør svar på kort tid efter kunden har indgivet sin låneansøgning.Når der derimod er tale om lån over et vist beløb, skal kunden også ind-sende dokumentation for en række af de oplysninger, som indgår i ansøg-ningsskemaet. I disse tilfælde vil der kunne gå op til en uge, fra kundenhar indgivet sin ansøgning til lånet bliver bevilliget.4 Danskernes gældsætningI det foregående kapitel blev der fokuseret på markedet for forbrugslån. Idette kapitel ses der i forlængelse heraf nærmere på danskernes gældsæt-ning og danskernes opfattelse af deres egen økonomiske situation. Kapit-

33/109

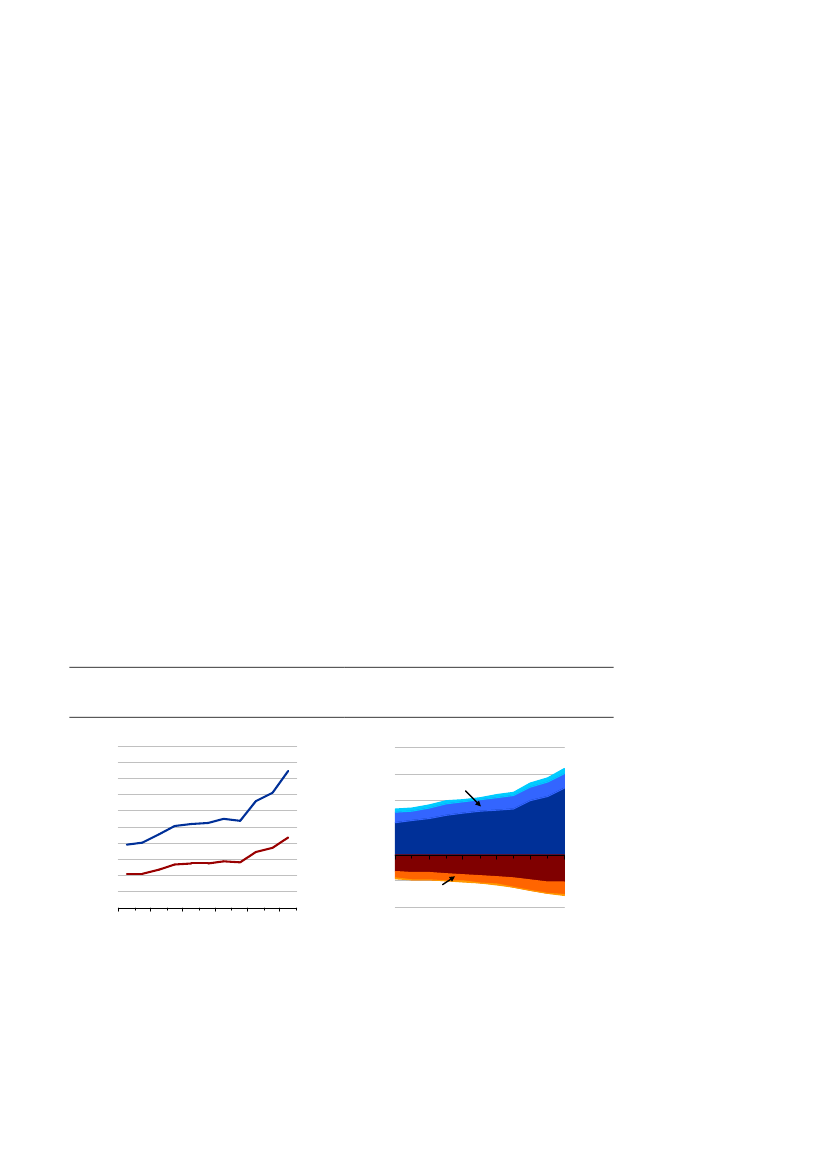

let tager sit udgangspunkt i to undersøgelser – en undersøgelse baseret pådata fra blandt andet Danmarks Statistik og en spørgeskemaundersøgelse.Den første undersøgelse har haft til formål at afdække, hvor meget gældden enkelte dansker har, og hvorvidt der er befolkningsgrupper, som harmere gæld end andre. For den anden undersøgelse har formålet været atidentificere de grupper af danskere, som oplever, at de har særligt sværtved at få økonomien til at hænge sammen og årsagerne hertil.4.1 Danskernes opsparing og gældsætningDanskernes opsparing og gældsætning belyses i det følgende ved hjælp afdetaljerede oplysninger om nettoformuen (aktiver minus passiver) samtrenteudgifter i forhold til bruttoindkomst. De to mål kan tilsammen giveet billede af de danske husholdningers gældsætning, men er ikke et ud-tryk for, hvorvidt den enkelte opfatter sin situation som problematisk ellerfår problemer med at betale renter og afdrag på sin gæld. Forholdsvisthøje gældsforpligtelser behøver ikke at være en begrænsning for den en-kelte, hvis man fx foretrækker at have en relativt dyr bolig, men i øvrigter sparsommelig.4.2 Husholdningernes formue og gældHusholdningernes formue er steget markant siden 1997. Danskerne havdei gennemsnit en nettoformue på knap 440.000 kr. i 2007, hvilket er dob-belt så meget som i 1997, jf. figur 4-1.

Figur 4-1 Husholdningernes netto-formue.Mia. kr. (2007-lønniveau)2.0001.8001.6001.4001.2001.0008006004002000199719992001200320052007Netto fo rmue pr. vo ksen (højre akse)Samlet netto fo rmue

Figur 4-2 Husholdningernes akti-ver og passiver.Mia. kr. (2007-lønniveau)4.000A ktier3.0002.0001.000Ejendo msaktiver0-1.000B ankgæld mv.-2.000199719992001P antebrevsgæld20032005Realkreditgæld0-1.000-2.0002007Indeståender ibanker o g sparekasser3.0002.0001.000

1.000 kr.1.0009008007006005004003002001000

Mia. kr.4.000

Anm.: Omregning til 2007-lønniveau er foretaget ved hjælp af den procentvise stigning i års-lønnen efter arbejdsmarkedsbidrag. Nettoformuen er opgjort ekskl. pensionsopsparing. Data-materialet er nærmere beskrevet i boks 1.Kilde: Egne beregninger på Lovmodellens datagrundlag (3,3 pct. af befolkningen).

Udviklingen dækker over en stigning i både aktiverne og passiverne. Pas-siverne er steget med godt 600 mia. kr. fra 1997 til 2007, mens aktiverneer vokset med godt 1.500 mia. kr. Fremgangen på aktivsiden skyldes ho-

34/109

vedsagligt større ejendomsaktiver, der delvist modsvares af stigende real-kreditgæld, jf. figur 4-2.Formålet med analysen er at belyse fordelingen af husholdningernes for-mue og gæld, herunder karakteristika for personer med forholdsvis stornettogæld. Derfor er analyserne baseret på detaljerede individdata fremfor overordnede makrodata. For en række formueelementer foreligger derikke registeroplysninger på individniveau, hvilket betyder, at nettogældenkan være overvurderet, jf. boks 1.Boks 1 Datagrundlag

Analyserne er udført på baggrund af Lovmodellens datagrundlag, derindeholder oplysninger på personniveau om bl.a. formue, indkomst, ren-teudgifter, alder og uddannelsesniveau mv.Aktivsiden udgøres af ejendomsaktiver (offentlig ejendomsvurdering),kursværdien af noterede aktier og obligationer samt indeståender i bankerog sparekasser. Passivsiden udgøres af realkredit-, pantebrevs- og bank-gæld mv. Gæld til banker mv. inkluderer passiver indberettet af finansie-ringsselskaber, der yder forbrugslån, herunder SMS-lån. Nettoformuen erdefineret som forskellen mellem aktiver og passiver. Der foreligger ikkeoplysninger om en række formueelementer, fx pensionsformue, ikke-noterede værdipapirer, biler, kontantbeholdning og ikke-noterede gælds-pantebreve. Husholdningernes reelle, samlede nettoformue er dermedsandsynligvis noget højere end angivet i nærværende analyse.Formueoplysningerne er indberettet til SKAT af pengeinstitutter mv. ul-timo året i forbindelse med rentekontrolordningen. Oplysningerne er ik-ke-lignede, dvs. at skatteyderen ikke har mulighed for at korrigere fejlbe-hæftede oplysninger, da de kun benyttes til kontrolformål. Data dækkertil og med 2007 og kan konsistent føres tilbage til 1997, hvor formueskat-ten blev ophævet. Der vil senere blive offentliggjort et økonomisk tema,som belyser familiernes økonomi med udgangspunkt i tal for 2008. For-mueoplysninger for årene før 1997 er lignede og derfor ikke fuldt sam-menlignelige med de her anvendte oplysninger.Bruttoindkomsten er beregnet som summen af personlig indkomst ogpositiv kapitalindkomst, herunder renteindkomst og aktieafkast mv.Analyserne medtager kun voksne på 18 år og derover, og der antages fuldformue- og indkomstdeling blandt de voksne i en familie20. Selvstændigeog personer i familie med selvstændige er udeladt af analysen, da for-mueoplysningerne for disse grupper erfaringsmæssigt kan være behæftetmed særlig stor usikkerhed.

20

Jf. Danmarks Statistiks C-familiebegreb.

35/109

Boks 2Sammenligning af individoplysninger og makrodata

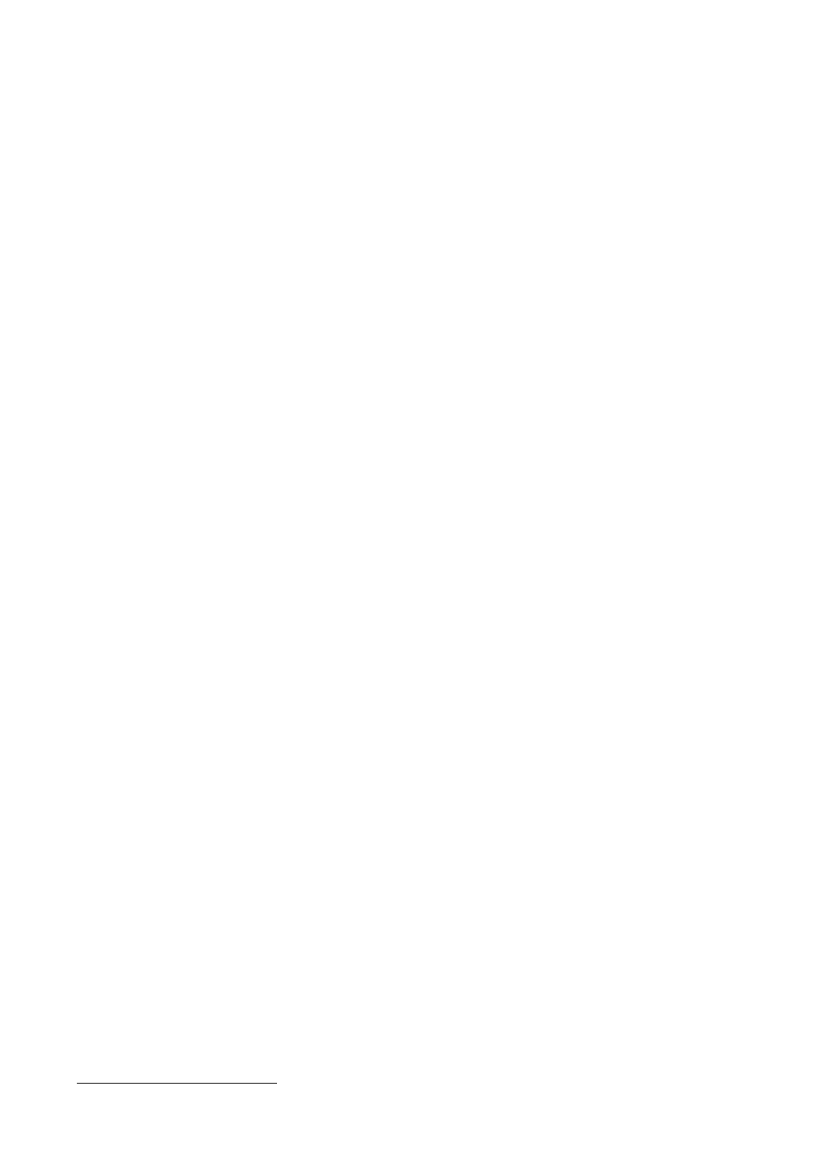

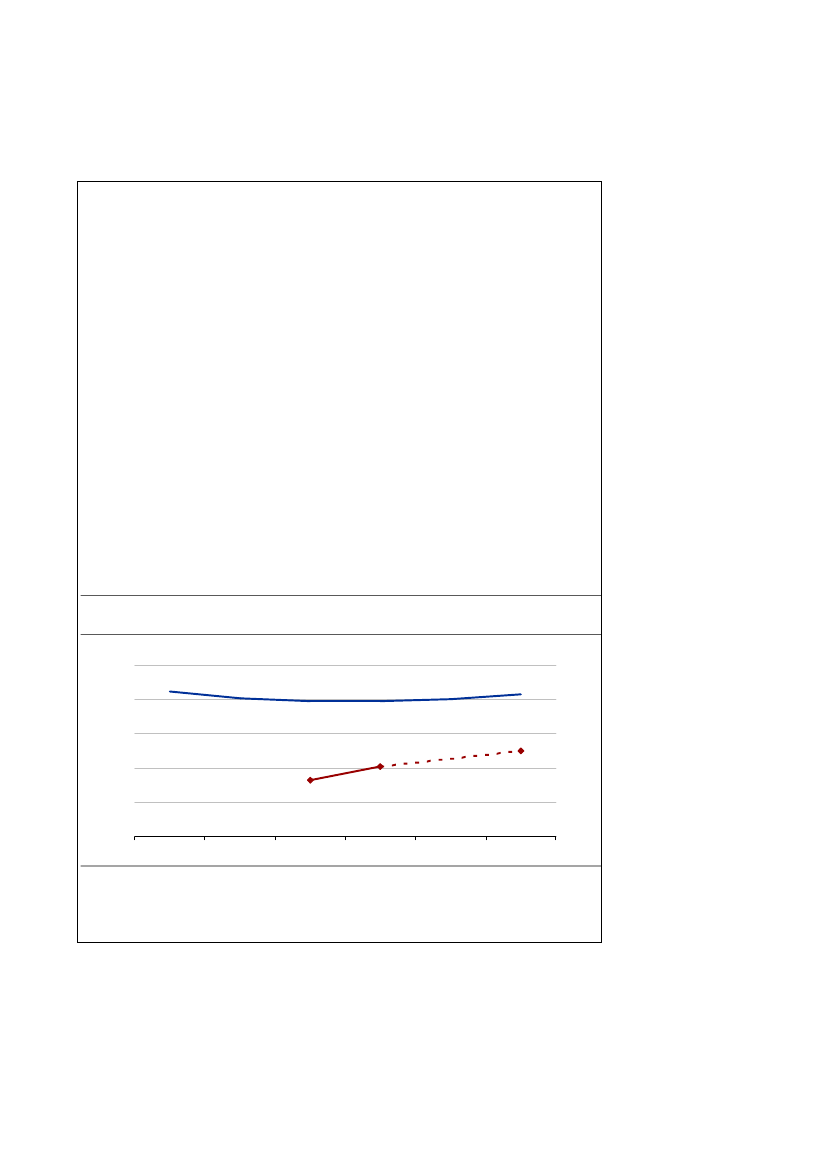

Nationalbanken opgør husholdningernes finansielle formue og boligformue kvar-talsvist (ultimo). Opgørelsen udviser en markant stigning frem til 2006, men imodsætning til Lovmodellens data sker der en tilbagegang i nettoformuen alleredefra og med år 2007, jf. figur 4-3.Figur 4-3Husholdningernes nettoformue opgjort ved hjælp af henholdsvisindivid- og makrodataMia. kr. (2007-lønniveau)Mia. kr.

5.0004.5004.0003.5003.0002.5002.0001.5001.00050001997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008Makrodata, inkl. pension

5.0004.5004.0003.5003.0002.5002.0001.5001.0005000

Makrodata, ekskl. pensionAggregeret individdata

Anm.: Se anm. til figur 4.1. Makrodata tal inkluderer tal for selvstændige.Kilde: Egne beregninger på Lovmodellens datagrundlag (individdata) og Nationalbankens opgø-relser af de finansielle konti og boligformuen (makrodata).

Nationalbankens og Lovmodellens oplysninger er ikke direkte sammenlignelige.Bl.a. inkluderer Nationalbankens tal selvstændiges formueoplysninger, og bolig-formuen er opgjort på baggrund af salgspriserne, mens oplysningerne i Lovmodel-len er baseret på den offentlige ejendomsvurdering. Det betyder, at prisændringerpå boligmarkedet – i både opad- og nedadgående retning – slår hurtigere igennem iNationalbankens opgørelser, da ejendomsvurderinger kun foretages hvert andet år.I Nationalbankens opgørelse falder boligformuen i 2007, mens Lovmodellens op-gørelse viser en fortsat stigning.I forbindelse med den offentlige ejendomsvurdering bliver ejerboliger vurderet iulige år, mens der i lige år foretages en teknisk regulering. Ejendomsvurderingernefor 2004 er næsten uændrede i forhold til 2003 på grund af en lav teknisk regule-ring. Dette betyder, at vurderingerne for 2005 reelt dækker over hele stigningen iejendomspriserne fra 2003 til 2005. En del af den målte stigning i ejendomsakti-verne i 2005 bør derfor henregnes til 2004. Tilsvarende gør sig gældende i lidtmindre grad for udviklingen fra 2005 til 2007.Datagrundlaget på individniveau foreligger frem til ultimo 2007. IfølgeNationalbankens opgørelse er husholdningernes nettoformue faldet efter-følgende bl.a. som følge af prisfaldet på boligmarkedet. Den samlede

36/109

boligformue, dvs. den samlede værdi af husholdningernes ejerboliger, er iførste kvartal 2009 på niveau med 200521, jf. boks 2.4.2.1 Færre har nettogældDet er ikke et problem at have nettogæld, hvis gældsforpligtelserne erforenelige med privatøkonomien i øvrigt. En høj indkomst gør det fxnemmere at håndtere en given gældsforpligtelse. Samtidig kan en gælds-forpligtelse være udtryk for den enkeltes ønske om at udjævne forbrugover livet.Det er ikke muligt alene på baggrund af registerbaserede formueoplys-ninger at konstatere, om flere eller færre oplever problemer med at ser-vicere deres gæld. Men opgørelserne kan give et billede af, hvem der hargæld, og hvad der karakteriserer dem.Godt 30 pct. af den voksne befolkning havde i 2007 nettogæld (aktiverminus passiver < 0), hvilket er lidt færre end i 1997. Hovedparten har enforholdsvis beskeden gæld. I 2007 havde under 9 pct. en nettogæld over200.000 kr. Andelen er steget en smule siden 1997, hvor den lå på ca. 6pct., jf. figur 4-4.Figur 4-4 Andel af befolkningen Figur 4-5 Gennemsnitlig nettogældmed nettogældfor dem med gældPct.403530252015105Netto gæld > 500.000 kr.0199719992001200320052007001997199920012003200520070

Pct.A lle med gæld40353025

1.000 kr. (2007-lønniveau)1.4001.2001.000800Netto gæld > 500.000 kr.

1.000 kr.1.4001.2001.000800

2015Netto gæld > 200.000 kr.105600400200A lle med netto gældNetto gæld > 200.000 kr.600400200

Anm.: Se anm. til figur 4.1 og 4.2.Kilde: Egne beregninger på Lovmodellens datagrundlag.

Den gennemsnitlige nettogæld blandt dem, der har gæld, har ligget rela-tivt stabilt fra 1997 til 2007, dog med en mindre stigning i de sidste årfrem mod år 2007, jf. figur 4-5. Udviklingen vil muligvis fortsætte ind i2008, hvor faldende boligpriser har betydet, at flere nye boligejeres lån iboligen overstiger boligens værdi.En lempeligere kreditgivning fra pengeinstitutterne i perioden med øko-nomisk fremgang kan have været en medvirkende faktor til øget gæld-Nationalbankens opdatering af Olesen, Jan Overgaard og Erik Haller Pedersen (2006),En opgørelse af boligformuen,Danmarks Nationalbank Working Papers 2006 - 37.21

37/109

sætning. Der er tegn på, at bankerne i euro-området generelt lempedekreditkravene ved udlån til køb af bolig og til forbrug mv. i årene op til2007, jf. Den Europæiske Centralbanks Lending Surveys. I det omfangdet også har været gældende for danske pengeinstitutter, kan det havemuliggjort øget gældsætning for personer med relativ stor nettogæld.Den Europæiske Centralbanks analyse viser endvidere, at bankerne fra ogmed anden halvdel af 2007 igen har skærpet udlånskravene.Personer med forholdsvist høje indkomster har hyppigst stor nettogæld.Blandt den tiendedel af befolkningen med de laveste indkomster (1. ind-komstdecil) havde ca. 3 pct. en nettogæld over 200.000 kr. i 2007, mensdet gør sig gældende for mere end tre gange så mange højere oppe i ind-komstfordelingen, jf. figur 4-6.Figur 4-6 Andel med nettogæld Figur 4-7 Gennemsnitlig netto-opdelt på indkomstdeciler, 2007gæld for dem med gæld opdelt påindkomstdeciler, 2007Pct.5045403530252015105012345678910Alle med gældNetto gæld > 200.000 kr.Netto gæld > 500.000 kr.

Pct.50454035302520151050

1.000 kr.600500400300200100012345678

1.000 kr.6005004003002001000910

Indkomstdecil

Indkomstdecil

Anm.: Rangordnes befolkningen efter indkomstniveau og opdeles i ti lige store grupper,får man en opdeling af befolkningen på såkaldte indkomstdeciler. Personerne i første decilrepræsenterer de 10 pct. af befolkningen med de laveste indkomster, mens personer i 10decil har de højeste indkomster. Indkomstdecilerne er beregnet på baggrund af bruttoind-komsten, jf. boks 1.Kilde: Egne beregninger på Lovmodellens datagrundlag.

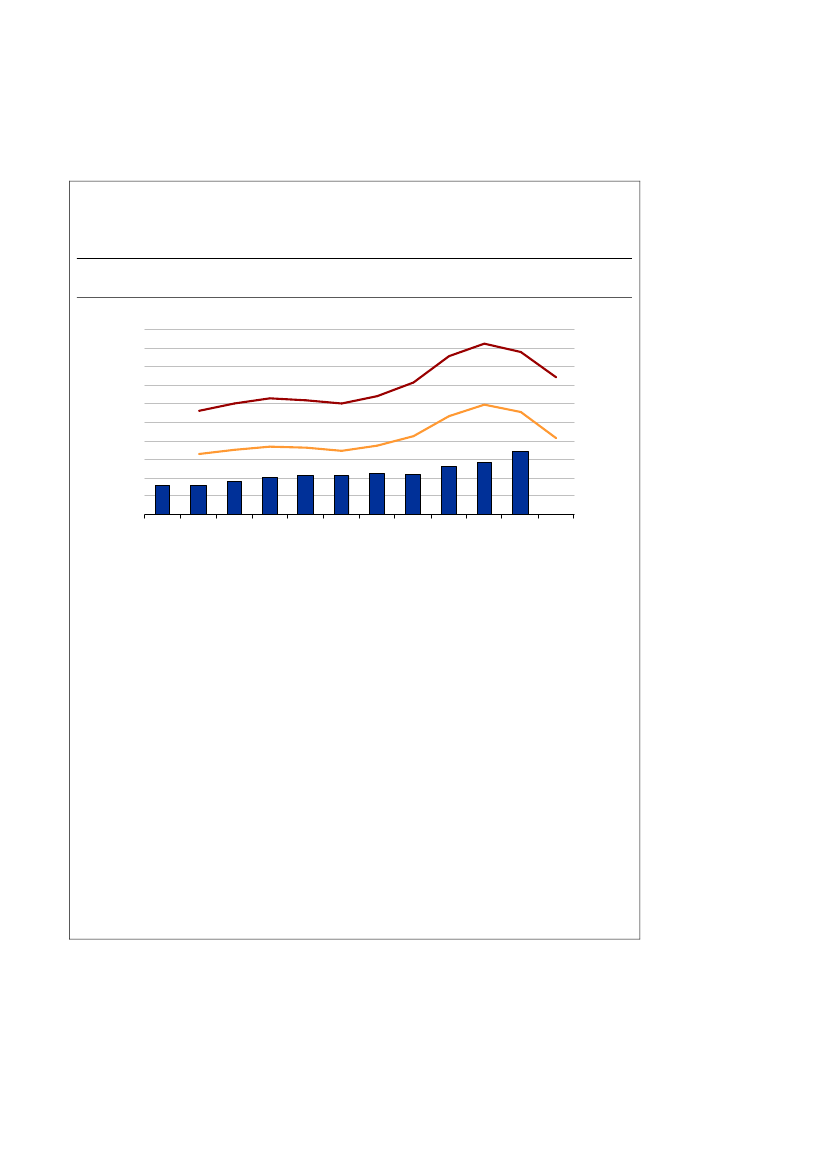

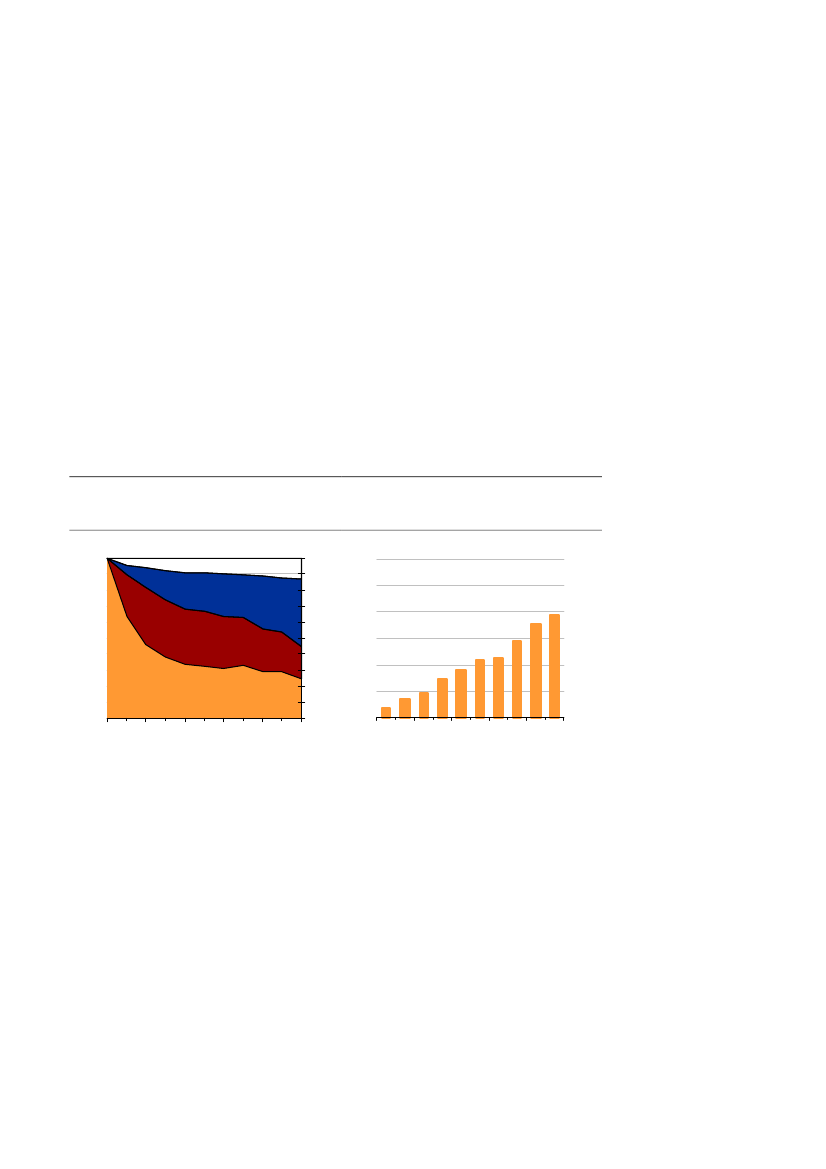

Det afspejler, at nettogælden blandt dem, der har gæld, generelt er stigen-de med indkomsten. Personer med nettogæld, der samtidig tilhører dentiendedel af befolkningen med de højeste indkomster (10. indkomstdecil),havde en nettogæld på i gennemsnit godt 550.000 kr. i 2007 mod en gen-nemsnitlig nettogæld på 130.000 kr. i 1. indkomstdecil, jf. figur 4-7.4.2.2 Sammensætning af gruppen med relativt høj nettogældSammensætningen af gruppen med relativ høj nettogæld bærer præg af, atønsket og behovet for at optage lån skifter over livet. Fx er personer mel-lem 25-39 år og børnefamilier overrepræsenteret i gruppen med en netto-gæld på over 200.000 kr., hvilket bl.a. afspejler, at mange nye boligejereer unge børnefamilier. Fra 40-års-alderen og frem falder andelen, og isærfå ældre over 66 år har relativt høj nettogæld. Det skyldes formentlig, at

38/109

man med alderen i vid udstrækning konsoliderer sig frem mod pensionist-tilværelsen og fx øger opsparingen i boligen. Mønstrene har været om-trent uændret i perioden 1997 til 2007, jf. figur 4-8 (panel A og B).Figur 4-8 Hvem har en nettogæld på over 200.000 kr.?

A) AlderIndeks25030-3925-2915010040-4950-5918-2460-66Over 660199719992001200320052007001997150100150

B) FamiliekategoriIndeks250

Indeks250Par med børn

Indeks250

200

200

200

200

150Enlige med børn100

100

Enlige uden børnP ar uden børn

50

50

50

50

019992001200320052007

C) UddannelseIndeks250

D) BoligformIndeks250

Indeks250

Indeks250

200Videregående uddannelse150Faglært100Gymnasium50Fo lkesko le

200

200

200

150100

150100

Ejere

150100

50

50

Lejere o g andelshavere

50

0199719992001200320052007

0

0199719992001200320052007

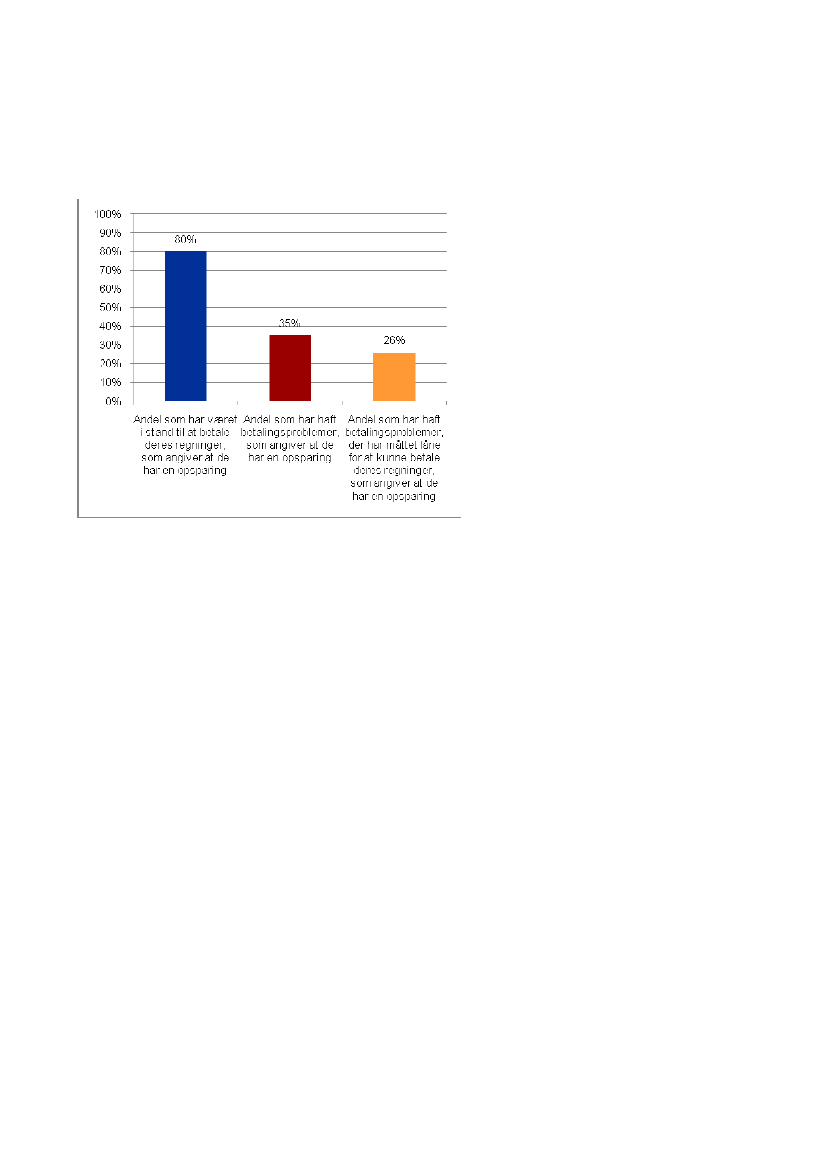

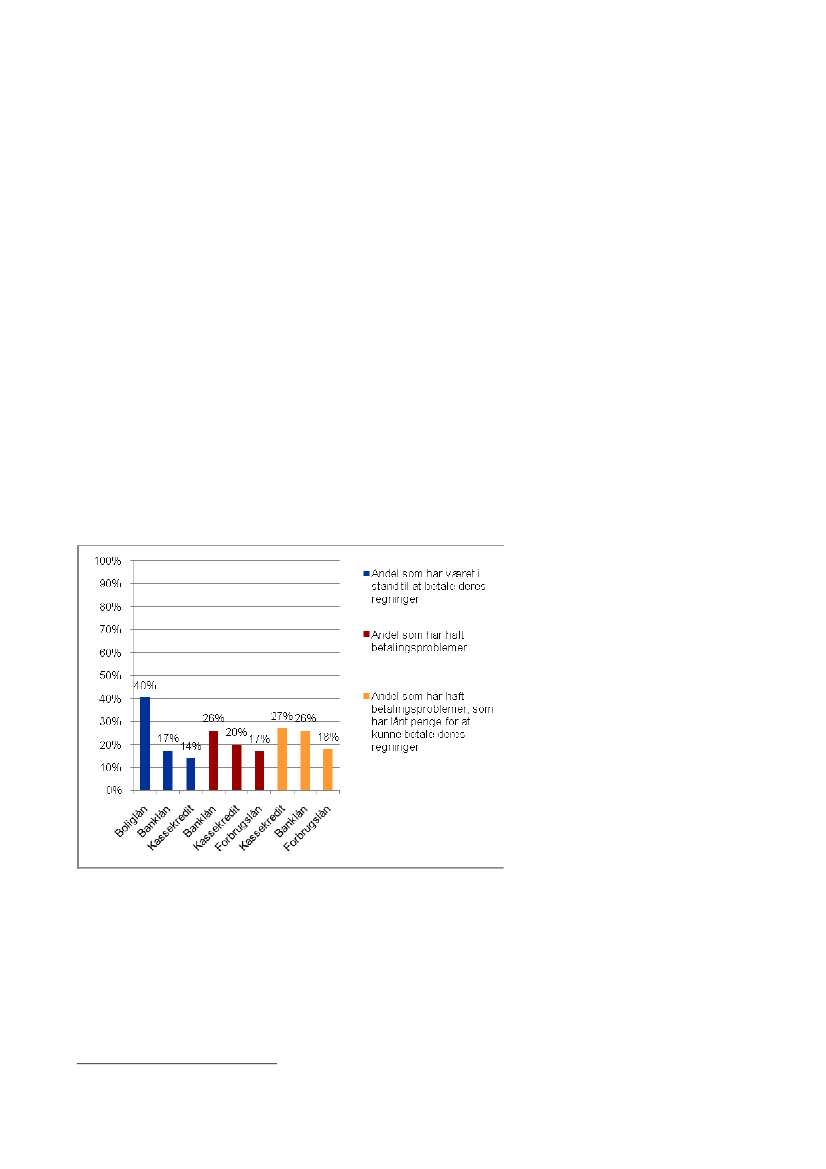

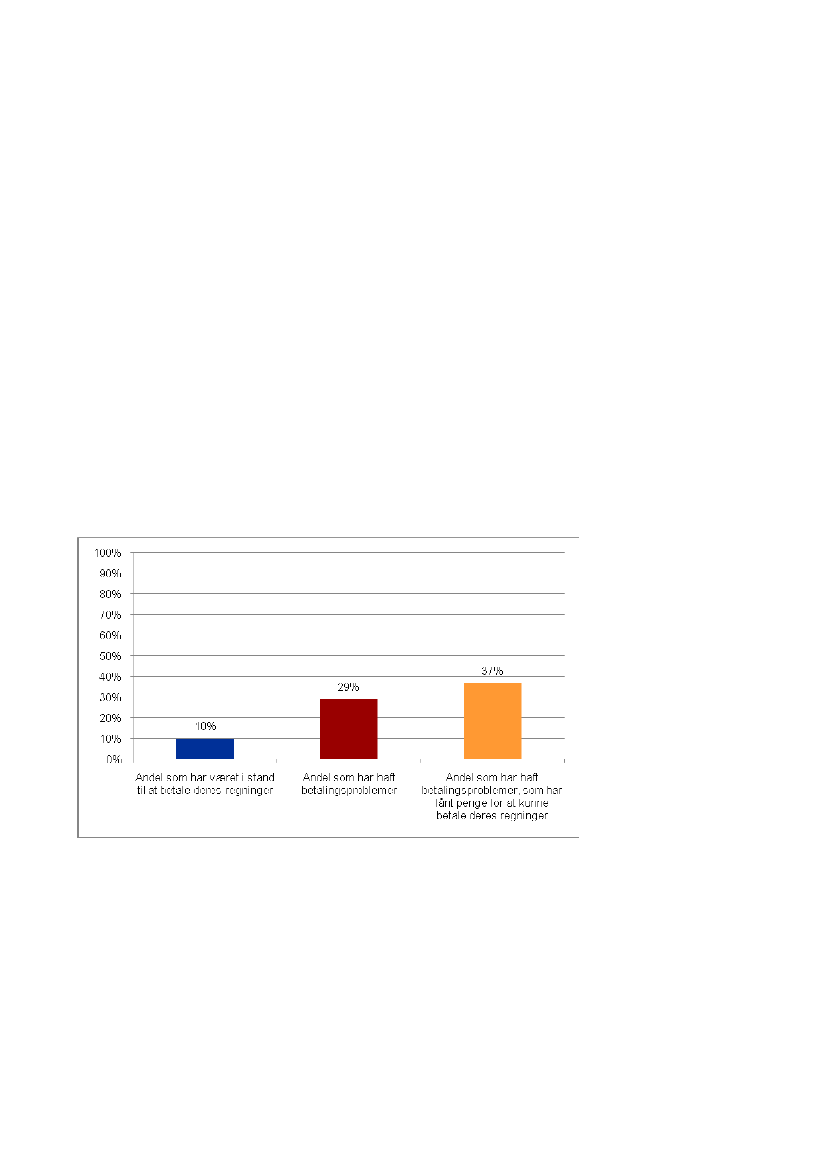

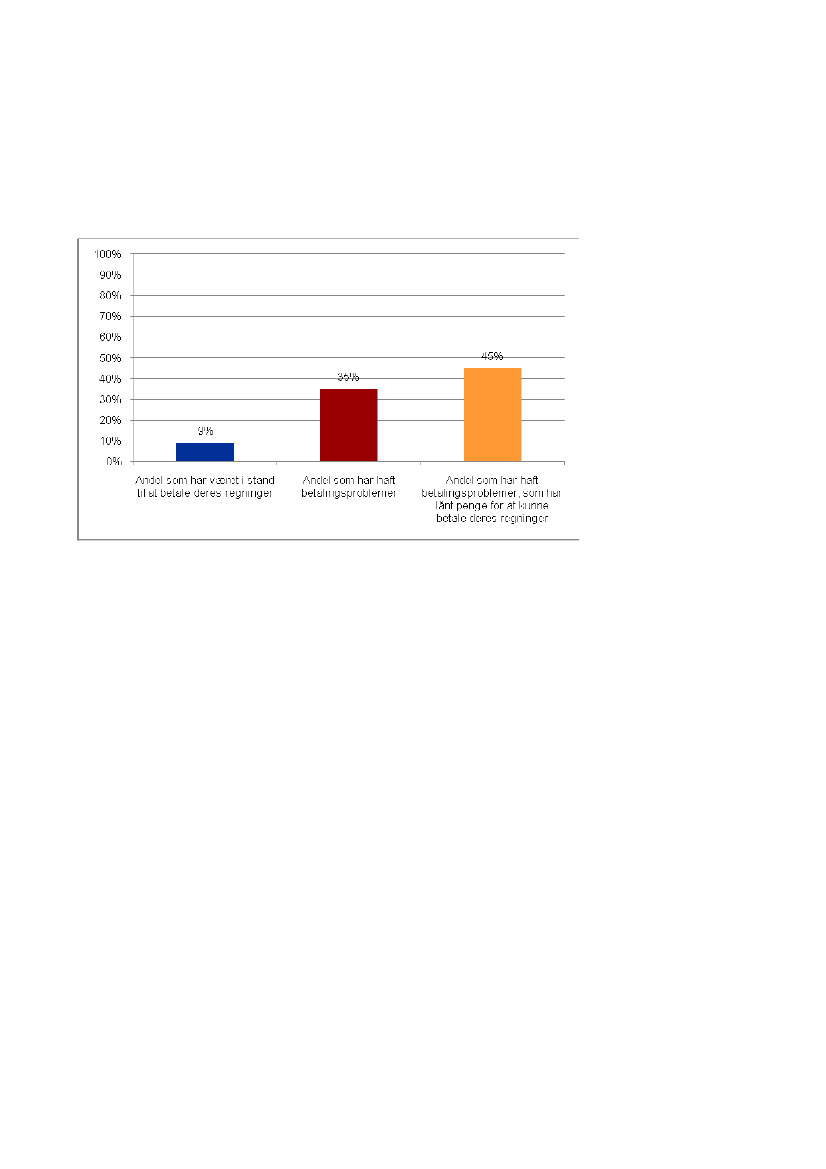

0