Skatteudvalget 2008-09

L 202 Bilag 55

Offentligt

Foreningen af Statsautoriserede RevisorerKronprinsessegade 8, 1306 København K. Telefon 33 93 91 91Telefax nr. 33 11 09 13 e-mail: [email protected] Internet:www.fsr.dk

Folketingets SkatteudvalgChristiansborg1240 København K

22. maj 2009mbl(X:\Faglig\MBL\SU\Forårspakken 2.0\2. supplerende henvendelse til SAU L202.doc)L 202 – 2. supplerende henvendelse vedr. L 202

Foreningen af Statsautoriserede Revisorer tillader sig at rette henvendelse til FolketingetsSkatteudvalg med et par yderligere spørgsmål, der bør besvares inden Folketingets vedtagelseaf lovforslaget. Baggrunden er skatteministerens svar til FSR jf. bilag 39 og 41 til L 202 samtdet af skatteministeren stillede ændringsforslag i 2. udkast til betænkning jf. bilag 43.

FSR foreslog i sin henvendelse (bilag 35), at bestemmelsen i § 4A, stk. 3 gøres bredere, såle-des at også ”reel økonomisk virksomhed vedrørende aktiebesiddelsen” i et af mellemholding-selskabet kontrolleret selskab omfattes. Det bør ikke have nogen betydning, om den reelleøkonomiske aktivitet finder sted i mellemholdingselskabet eller et kontrolleret datterselskab.En sådan ændring ville være i overensstemmelse med den almindelige accept af, at koncern-opbygningen – inden for de kontrollerede selskabers kreds – bør være uden skattemæssigebetydning.

Skatteministerens kommentar hertil (bilag 39) var, at "dette forslag vil udvande værnsreglenfuldstændigt, hvis aktiviteten i det underliggende driftsselskab medtages. Forslaget kan derforikke umiddelbart støttes."

FSR er uforstående overfor, hvorfor forslaget skulle udvande bestemmelsen og skal derforbede om en nærmere uddybning af dette svar.

2Det fremgår af skatteministerens svar vedr. værnsreglen i § 4A, stk. 3 om, at moderselskabetsegne aktier skal anses for ejet af dets aktionærer. Dette fremgår ikke af bestemmelsens ordlyd,og FSR skal derfor opfordre til, at ordlyden rettes til, således at reglerne fremgår direkte afloven.

Lovforslagets § 1, nr. 6 (ABL § 4A, stk. 3)

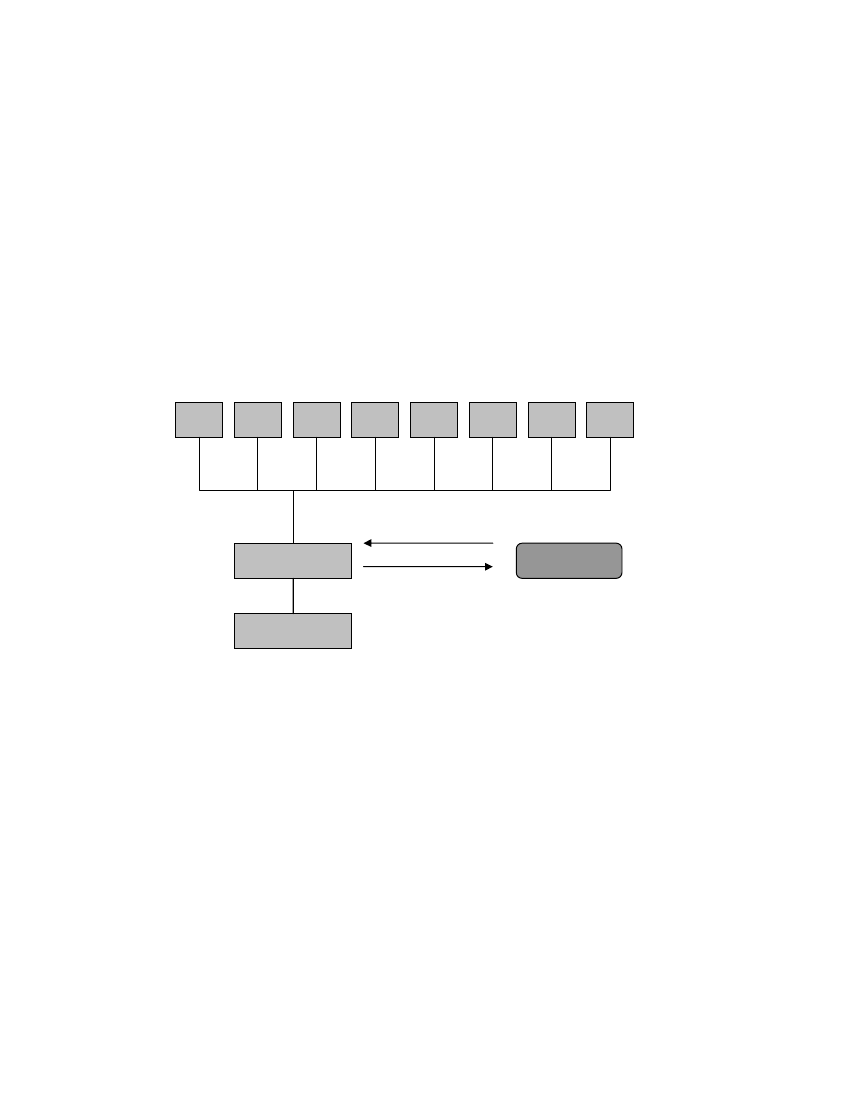

FSR finder at der er en række problemstillinger vedrørende forståelsen af værnsreglen i ABL§ 4a, stk. 3, der bør afklares inden vedtagelsen af lovforslaget.Problemstillingerne kan beskrives ude fra følgende koncernstruktur:

F15%

F25%

F315 %

F415 %

F515 %

F615 %

F715 %

F815 %

Lån 100 mio.DKK

MH50 %

Bank2Renter15 mio. DKK

D1

Aktionærerne F 1 - 8 har stiftet MH ved kontant indskud til pari kurs - kapital DKK 100 mio.MH har købt aktier i D1 for DKK 200 mio., og har til brug herfor optaget lån på 100 mio.

I år 3 sælges aktierne i D1 for DKK 230 mio. MH har i perioden betalt renter og omkostnin-ger for 15 mio.

Efter salget og indfrielse af gælden er kapitalen i MH DKK 115 mio. (100 + 230 - 200 - 15).

Aktionærerne fortsætter med at være aktionærer i MH i endnu et år. Formuen i MH forøges idette år til DKK 120 mio. Herefter likvideres selskabet.

3FSR skal forslå at skatteministeren anmodes om at redegøre for, hvorledes beskatningen afaktionærerne F1 - 8 og MH skal ske på tidspunktet for salg af D1, og ved senere likvidation afMH og med hvilket beløb.

Herunder bør skatteministeren redegøre for, hvorledes aktionærernes anskaffelsessum opgø-res, samt hvem der anses for at eje MH når aktierne i D afstås.

I tilfælde hvor ejertiden på aktierne har betydning (dvs. ved fastsættelse af indgangsværdien iforbindelse med overgang til de nye regler) bedes skatteministeren endvidere redegøre for,hvorledes ejertiden beregnes. Tages der udgangspunkt i tidspunktet for aktionærens anskaffel-se af aktier i MH, eller i tidspunktet for MHs anskaffelse af aktierne i D1?

Skatteministeren har i kommentarerne til FSRs henvendelse af 7. maj 2009 oplyst, at F1 - 8 erskattefrie af gevinster på aktierne i MH, sml. med eksemplet s. 12 - 13 i skatteministerenskommentar til FSR af 15. maj 2009 (bilag 41 - L 202). FSR er enig med skatteministeren i, atdette bør være en konsekvens af værnsreglen, idet F 1 - 8 anses for at eje aktier i D. FSR skaldog opfordre skatteministeren til at indføre dette i lovtekstens ordlyd, således at aktionærerne1-2 i ovennævnte eksempel, der ejer 5%, kan være sikre på ikke at blive beskattet endnu engang ved likvidationen af MH.

Havde D1 i samme eksempel udloddet udbytte på DKK 20 mio. til MH, ville aktiegevinstenkun have været DKK 10 mio. (230-20-200). Hvorledes ville beskatningen da have været på derespektive tidspunkter?

Endvidere antages det, at MH i samme periode også ejer 100% af aktierne i D2. Aktierne erkøbt for DKK 100 mio. og er DKK 120 mio. værd da MH likvideres. I løbet af perioden harD2 udloddet udbytte til MH på DKK 10 mio..

FSR anmoder om at redegøres for beskatningen af F1 - 8 og MH på tidspunkterne for salg afD1, udbytteudlodningerne og likvidationen af MH.

Skatteministeren har oplyst, at der ikke ses at være grund til at optage gæld i holdingselska-bet, men at gælden derimod kan optages af aktionærerne personligt. Selskabsaktionærernebeskattes derfor af udlodninger/afståelse længere nede i koncernen. FSR skal foreslå, at skat-

4teministeren anmodes om at redegøre for hvorledes udgifter på lånet i MH i så fald skal be-handles. Får aktionærerne fradrag?

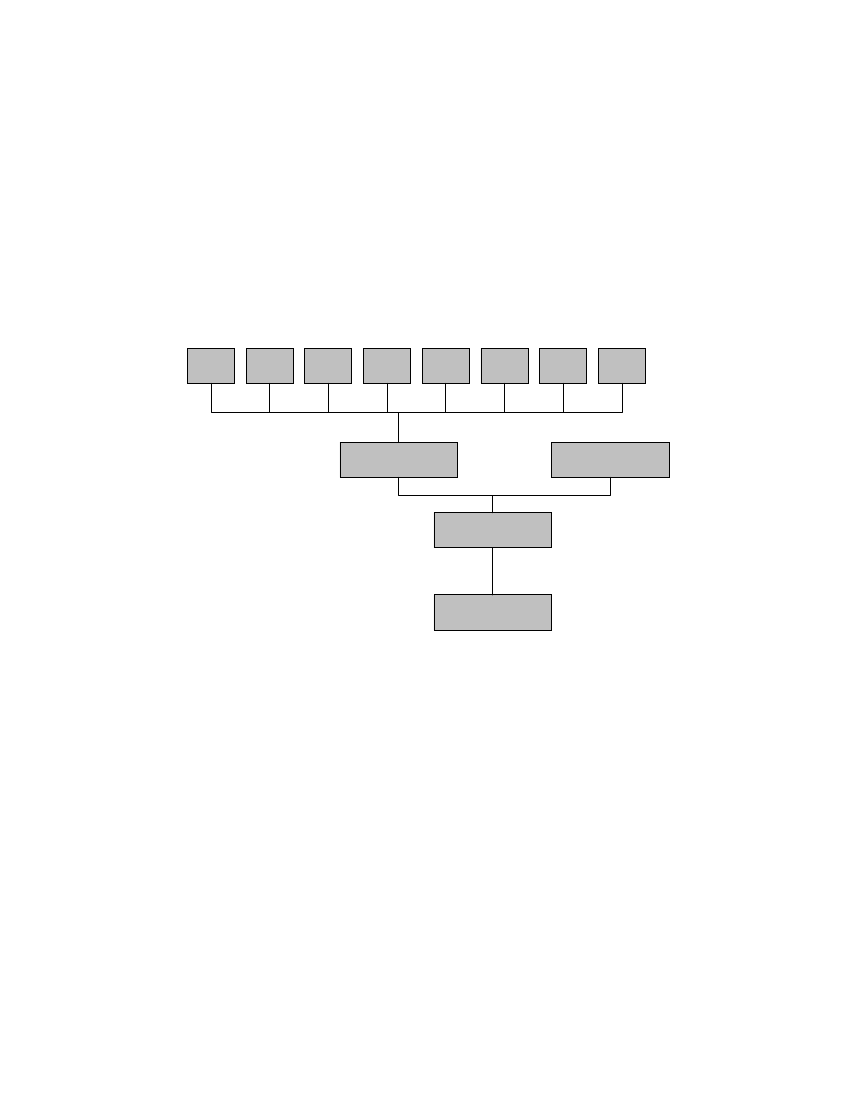

Skatteministeren har s. 19 i svaret til FSR (bilag 41) oplyst, at konsekvensen af, at værns-reglen finder anvendelse er, at skattemyndighederne ikke anser mellemholdingselskaberne iudlandet (dvs. MH1 og MH2) som erhvervsdrivende, og dermed ikke er forpligtet til at aner-kende deres aktiebesiddelse. Koncernen var i det pågældende eksempel således:

F112,5%

F212,5%

F312,5%

F412,5%

F512,5%

F612,5%

F712,5%

F812,5%

MH260 %

S40 %

MH140 %

D

I den forbindelse bør skatteministeren anmodes om at kommentere, hvordan man skal forhol-de sig, når udlandet også har mulighed for at beskatte udlodninger til selskabsaktionærerne iDanmark.

Antages det endvidere, at driftsselskabet er hjemmehørende i udlandet bør skatteministerenbekræfte, at selskabsaktionærerne kan få credit for udenlandsk betalt skat, når den kildeskat,der er indehold i udlandet, vedrører en udlodning til MH1 og ikke en udlodning til de danskeselskabsaktionærer?

Ifølge det af skatteministeren stillede ændringsforslag finder reglen kun anvendelse såfremtmere end 50% af moderselskabets aktiekapital ejes af selskaber omfattet af selskabsskattelo-vens § 1 eller §2, stk. 1 litra a, der ikke vil kunne modtage skattefrit udbytte. Opfyldes dennebetingelse finder reglen imidlertid anvendelse på samtlige moderselskabets selskabsaktionæ-

5rer, idet stk. 3, 1. pkt. ikke forslås ændret. Værnsreglen vil derfor stadig have konsekvenserfor udenlandske selskabsaktionærer, hvilket ikke harmonerer med baggrunden for ændrings-forslaget.

Skatteministeren bør kommentere, hvad der skal forstås ved moderselskabets ”selskabsaktio-nærer”. Gælder dette tillige fonde, foreninger mv.?

Såfremt S i det ovenstående eksempel er en person, vil 16% af det samlede udbytte være ansetsom udloddet fra D til MH1. Skatteministeren har anført, at udlodningen vil være skattefri forMH1. Skatteministeren besvarede dog ikke, hvorvidt MH1 skal anses for at eje 40% af D ellerom MH1s ejerandel af D skal reduceres med aktionærerne F1 - F8s ejerandel i D, dvs. reduce-res med 24% således at ejerandelen herefter udgør 16%?

Det er FSRs opfattelse, at MH1s ejerandel ikke bør reduceres med aktionærernes ejerandel,idet dette vil kunne ramme den personlige aktionær, såfremt MH1 tekniske ejerandel komunder 10%.

---oo0oo---Såfremt der er spørgsmål til ovenstående, står foreningen gerne til rådighed.

Med venlig hilsen

John Bygholmformand for Skatteudvalget

Mette Bøgh Larsenskattekonsulent