Skatteudvalget 2008-09

SAU Alm.del Bilag 261

Offentligt

SkatteministerietNicolai Eigtveds Gade 281402 København K

H.C. Andersens Boulevard 45

26. marts 2009Vedr.: Danske Advokaters høringssvar om

vedrørende udmøntning af forårspakke 2.0.

1. Indledning

Skattekommissionen offentliggjorde den 2. februar 2009 sit forslag til skattereform(Lavere skat på arbejde).Den 23. februar 2009 offentliggjorde regeringen på baggrundSkattekommissionens betænkning Forårspakke 2.0 – Vækst, klima, lavere skat.afudkast

til

lovforslag

Regeringen indgik den 1. marts 2009 en aftale med Dansk Folkeparti om enskattereform og en række nye vækstinitiativer (Aftale om forårspakke 2.0).Skatteministeriet har herefter den 20. marts 2009 sendt i alt 12 udkast til lovforslag ihøring med anmodning om eventuelle bemærkningersenest den 26. marts

2009, kl. 20.00.

Lovforslagene, der vil blive fremsat samtidig, udgør sammen medet yderligere lovforslag udmøntningen af den politiske aftale, der er indgået medDansk Folkeparti den 1. marts 2009.Indledningsvis bemærkes, at med hensyn til selve lovgivningsprocessen er det efterDanske Advokaters opfattelse dybt problematisk i forhold til hensynet til at sikre denfornødne lovkvalitet, at lovudkastene er sendt i høring med så ekstremt kort enhøringsfrist.Det har - henset til den ekstremt korte høringsfrist - ikke været muligt at foretage enmere grundig gennemgang af samtlige 12 udkast til lovforslag.På den baggrund skal Danske Advokater for indeværende alene fremkomme med debemærkninger, der er gengivet nedenfor under pkt. 2 (bemærkninger til de enkeltelovudkast).Lovudkastenes nærmere indhold vil af navnlig tidsmæssige grunde ikke blivegennemgået og kommenteret i detaljer, ligesom det nærmere indhold alene vil bliveomtalt, hvor konteksten nødvendiggør det.

Som der nærmere er redegjort for i det følgende, er Danske Advokater imod denforeslåede afskaffelse af omkostningsgodtgørelsen for selskaber og fonde. Derhenvises til pkt. 2.4. nedenfor.Efter Danske Advokaters opfattelse er der betydelige retssikkerhedsmæssigebetænkelighederforbundetmeddenforeslåedeafskaffelseafomkostningsgodtgørelsen.I den forbindelse skal Danske Advokater bemærke, at selskaber vil få et økonomisktab, der svarer til forskellen mellem fradragsværdien på 25% af udgiften til advokattil at føre en skattesag og den nuværende godtgørelse, som er mindst 50% i tabtesager, og 100% i sager, som er vundet i overvejende grad. Selskaber risikerer såledesat blive påført en økonomisk byrde - også i de tilfælde, hvor selskabet fra starten harhaft ret.Efter Danske Advokaters opfattelse er der endvidere et klart misforhold mellem denibemærkningerneanførtebegrundelseomteoretiskmisbrugafomkostningsgodtgørelsesordningen og den grundlæggende forringelse afretsstillingen for selskaber, som afskaffelsen vil indebære.Hertil kommer, at man med forslaget tillige afskærer muligheden for anvendelse afsyn og skøn på en smidig, hensigtsmæssig og retssikkerhedsmæssig fornuftig måde.Danske Advokater skal desuden bemærke, at der med forslaget skabes et uligeforhold mellem selskaber på den ene side og skatteadministrationen på den andenside, idet skattemyndighederne selv anvender de ressourcer, som skal til for at førede sager, der vurderes nødvendige at føre mod borgerne.Herudover vil omkostningsgodtgørelsen i sager, som Skatteministeriet fører videreefter at have tabt i landsskatteretten eller landsretten, og som nu medfører 100%omkostningsgodtgørelse til borgeren – som jo typisk vil være involveret i enprincipiel sag – også falde væk.2. Danske Advokaters bemærkninger til de enkelte udkast til lovforslag

2.1. Udkast til forslag til lov om ændring af merværdiafgiftsloven og lov

om afgift af lønsum m.v. (Ophævelse af visse momsfritagelser og udvidet

lønsumsafgift for den finansielle sektor m.v.) - (Skatteministeriets j.nr.

2009-211-0009)

Generelt bemærkes, at denne del af forslaget først skal træde i kraft pr. 1. januar2011, hvorfor der ikke er tvingende grunde til at gennemføre det allerede pånuværende tidspunkt med en meget hastig behandling sammen med de øvrigeforslag i Skattereformpakken.Danske Advokater skal derfor opfordre til, at denne del af forslaget udsættes tilsenere fremsættelse, således at Folketinget i forbindelse med en sådan senerefremsættelse får mulighed for at tage stilling til og nærmere fastlægge området forafgiftspligtig levering af fast ejendom.

Forslaget tilsigter at implementere momsdirektivsystemets bestemmelser omlevering af fast ejendom. Imidlertid lægger forslaget op til, at skatteministerenbemyndiges til at foretage den nærmere definition af, hvilke ejendomme der skalvære afgiftspligtige i relation til afgrænsning af nye og gamle ejendomme. En så vidbemyndigelse til administrativt at fastlægge afgiftspligt er betænkelig. At der ervæsentlige afgrænsningsproblemer fremgår af bemærkningerne, hvor det anføres atfast ejendom kan være mange ting, og der skal nu sondres mellem nye og gamleejendomme m.v.Forslaget giver endvidere ikke klar anvisning på, hvilke ubebyggede grunde, der kansælges som private ejendomme og dermed momsfrit, og hvilke personer, der skallade sig momsregistrere f.eks. i forbindelse med frasalg af grunde fra helårsejendom,landbrugsejendom eller helårsbolig. Det kan f.eks. være ved udstykning i forbindelsemed salg af privat helårsbolig eller sommerhus pga. arealbetingelserne for skattefritsalg efter parcelhusreglen. Det bemærkes, at begrebet økonomisk virksomhed ifølgepraksis også omfatter lejlighedsvis transaktioner. Salgspris vil typisk ligge overomsætningsgrænsen for momsregistrering på kr. 50.000.Forslaget forekommer at gå videre end momssystemdirektivet for så vidt angårbestemmelsen om, at særskilt levering af en bebygget grund skal være momspligtig.Den nærmere forståelse af bestemmelsen er ikke forklaret i de tilhørendebemærkninger.Af de almindelige bemærkninger fremgår, at også levering af bebyggede grunde erafgiftspligtigeeftermomssystemdirektivet.Hertilbemærkes,atmomssystemdirektivet fritager følgende ejendomme fra afgiftspligt:-Bygninger eller dele heraf med tilhørende jord, bortset fra leveringomhandlet i artikel 12 stk. 1 litra a-Levering af ubebygget fast ejendom bortset fra de i artikel 12 stk. 1 litra b,nævnte byggegrunde-Bortforpagtning og udlejning af fast ejendom (bortset fra hotel,parkeringspladser mv.)Artikel 12 giver mulighed for at en medlemsstat kan anse enhver som afgiftspligtigperson, der lejlighedsvis udfører:litra a: levering af en bygning eller en del af en bygning med tilhørende jord indenførste indflytninglitra b: Levering af en byggegrund.Levering af bebyggede grunde synes således omfattet af hovedreglen om afgiftsfrilevering, medmindre der er tale om levering af bygning med tilhørende jord indenførste indflytning.Bemærkningerne til udkast til lovforslag anfører under Øvrige omfattede områder, atoverdragelse af tinglige rettigheder som giver indehaveren heraf brugsret til en nybygning med eventuel tilhørende jord eller til en byggegrund samt overdragelse afandele og aktier, når besiddelsen heraf retligt eller faktisk sikrer rettigheder som ejereller bruger over en ny bygning med eventuel tilhørende jord eller over enbyggegrund, anses for at være levering af en ny bygning med eventuel tilhørendejord. Disse bemærkninger bør præciseres for at undgå tvivl om afgrænsning mellemmomspligtig omsætning af fast ejendom og momsfri udlejning og bortforpagtning.

Det fremgår af det udsendte udkast til lovforslag, at momsfritagelsen foradministration af fast ejendom ophæves, jf. forslagets § 1, pkt. 2.Den oprindelige bevæggrund for i sin tid at fritage ejendomsadministration formoms skyldtes formentlig et hensyn til de private boliglejere. Indførelsen afmomspligt på ejendomsadministration bør således også resultere i, at udlejere afprivate ejendomme kan forhøje lejen som følge af øgede driftsomkostninger.Ovennævnte giver dog anledning til at påpege, at for så vidt angår privateudlejningsejendommeomfattetafboligreguleringslovenvildetværehuslejenævnene, der skal tage stilling til rimeligheden af en eventuel forhøjelse somfølge af øgede administrationsudgifter. Da det ofte er op til de enkelte huslejenævn atvurdere, hvorvidt man finder det rimeligt at forhøje lejen som følge af øgetadministrationsomkostninger, er der risiko for, at der kan opstå uensartet praksisrundt omkring i landet.Som følge heraf og for at undgå, at den enkelte ejendomsejer risikerer at være den,der står tilbage med udgiften, bør det overvejes, om ikke der kan ske en præciseringaf boligreguleringslovens § 8, således at det præciseres, at moms afadministrationsudgifter altid skal anses for rimelige udgifter i boligreguleringslovensforstand. Dette henset til, at det oprindelige formål med at momsfritageejendomsadministration ikke var af hensyn til ejendomsejerne, men derimod afhensyn til de private boliglejere.Det fremgår endvidere, at momslovens § 51, stk. 1, 4. pkt., ophæves, således at derikke længere fra udlejers side skal indhentes samtykke hos lejer, når udlejer ønsker atblive frivilligt momsregistreret for udlejningen.Ovennævnte giver anledning til at bemærke, at lejekontrakter med ikke moms-registrerede lejere, som f.eks. tandlæger og læger, kan være indgået i tillid til detgældende regelsæt, hvorefter at momsregistrering ikke kunne ske uden lejerenssamtykke.En ophævelse af lejers samtykke til udlejers momsregistrering vil derfor kunneændre de forudsætninger, hvorunder parterne har indgået lejeaftalen. Det synes ikkeat være rimeligt, at en lejer, som har indgået en kontrakt i tillid til det gældenderegelsæt, kan få svækket sin retsstilling i forhold til udlejer som følge af, atmomsloven ophæver hans ret til at modsætte sig momsregistrering.2.2. Udkast til forslag til lov om ændring af aktieavancebeskatningsloven,

skattekontrolloven, kildeskatteloven, ligningsloven og forskellige andre

love (Enkel og effektiv kontrol samt mindre skatteplanlægning) –

(Skatteministeriets j.nr. 2009-711-0030)

Med hensyn til lovforslagets § 1 bemærkes, at de præcise regler utvivlsomt vil giveanledning til, at der opstår utilsigtede, urimelige situationer. Det foreslås derfor, atder indsættes en bestemmelse om, at skatteministeren kan fastsætte nærmere reglerom dispensation fra reglerne, hvor de medfører utilsigtede konsekvenser for denskattepligtige.

Danske Advokater skal vedrørende lovforslagets § 3, nr. 6-8, om dag til dag renten afforskudsskat bemærke, at det for mange selvstændigt erhvervsdrivende – særligt de,der anvender virksomhedsskatteordningen – kan være svært at vide før i martsmåned, hvad den endelige skat bliver. Nok kan man vel lave beregninger i decembermåned, men disse er kun foreløbige og vil ændre sig i det omfang, der udstedesyderligere fakturaer.Det foreslås, at adgangen til at betale restskat med op til 40.000 kr. udenprocenttillæg opretholdes. I den forbindelse bemærkes, at for dem, der anvendervirksomhedsskatteordningen, er der allerede sket stramninger i og med, atstørstedelen af skatten skal indbetales senest sidste bankdag i indkomståret.Da muligheden for ekstra høje pensionsindbetalinger på ratepension – som ogsåkunne mindske skatten – vil bortfalde, taler også dette for, at mulighedenopretholdes.2.3.

Udkast

til

forslag

til

lov

om

ændring

af

brændstofforbrugsafgiftsloven,

registreringsafgiftsloven,

vægtafgiftsloven, lov nr. 1337 af 19. december 2008 og lov nr. 1338 af 19.

december

2008

(Grøn

omlægning

af

bilbeskatningen)

–

(Skatteministeriets j.nr. 2009-511-0035)

Danske Advokater har ikke fundet anledning til at afgive høringssvar om dettelovudkast.2.4. Udkast til forslag til lov om ændring af aktieavancebeskatningsloven

og forskellige andre love (Harmonisering af selskabers aktie- og

udbyttebeskatning m.v.) – (Skatteministeriets j.nr. 2009-511-0038)

2.4.1.

Forslaget om afskaffelse af selskabers

omkostningsgodtgørelse i skattesager

og

fondes

ret

til

De nuværende regler om omkostningsgodtgørelse blev indført ved lov nr. 388 af 6.juni 2002 og var ét af de mål i regeringsgrundlaget fra 2001, som regeringsparterneforpligtede sig til at gennemføre i løbet af de første 100 dage ved regeringsmagten.Reglerne indebærer, at en skatteyder kan få 100% godtgørelse for de udgifter, somhan har haft til professionel bistand i forbindelse med en skattesag, hvis han får fuldtmedhold eller medhold i overvejende grad. Opnår skatteyderen ikke fuldt medholdeller medhold i overvejende grad, ydes der omkostningsgodtgørelse på 50% afudgifterne til sagkyndig bistand.Historik

Reglerne om omkostningsgodtgørelse i skattesager går tilbage til 1984, hvor derkunne ydes tilskud til sagkyndig bistand ved prøvelse af en skattesag for domstolene.Siden er ordningen udvidet bl.a. i 1993 og 1998, så der også kan givesomkostningsgodtgørelse i sager for Landsskatteretten og skatteankenævnene.

I 1999 nedsatte skatteministeren et udvalg, som skulle se på ordningen medomkostningsdækning. Der var navnlig rejst kritik af, at skatteydere, som fik fuldt udmedhold i en skattesag, ikke tilsvarende kunne få fuldt ud dækning for sine udgiftertil sagkyndig bistand. Resultatet var, at borgerne risikerede at stå tilbage med etøkonomisk tab, selvom de fra starten af havde haft ret.Udvalget mente, at det var for administrativt tungt at indføre en ordning med fuldomkostningsgodtgørelse, jf. betænkning nr. 1382 fra februar 2000, en holdning dendaværende regering delte, og i det efterfølgende lovforslag blev der alene tagetinitiativ til at forøge tilskuddet til 50% for både personer (tidligere 38%) og selskaber(tidligere 32%) uanset sagens udfald.Lovforslaget blev vedtaget som lov nr. 464 af 31. maj 2001, men navnlig Venstre ogDe Konservative var kritiske over for, at der ikke samtidig blev indført fuldomkostningsdækning. Venstre anførte bl.a.:”På Venstre virker det stadig væk uacceptabelt, at en skatteyder kan stå tilbagemed en regning, når skattevæsenet med piber og trommer har tabt sin egen sag.Det burde være umuligt at tabe penge på at vinde en skattesag.””I Venstre ligger vi ikke under for den holdning, at den teoretiskemisbrugsmulighed for den enkelte skal begrænse retssikkerheden for de mange.”Og fra De konservative lød det bl.a.:”Vi har det udgangspunkt, at når man får 100 pct. ret i en sag ved skatteankenævnog de højere instanser, skal man også have 100 pct.s dækning. Det er et udtryk for,at de offentlige myndigheder har underkendt borgeren, og så skal borgeren ikkehave omkostninger for at få sin ret.”Allerede under forhandlingerne om lov nr. 464 stillede Venstre og De Konservativeændringsforslag om højere omkostningsgodtgørelse, men et snævert flertal iFolketinget modsatte sig forslaget. Den politiske vilje var dog stor, og den 3. oktober2001 fremsatte bl.a. Venstre, De konservative og Dansk Folkepart etbeslutningsforslag som pålagde den daværende regering at fremsætte lovforslag omfuld omkostningsdækning.Fuld omkostningsgodtgørelse en del af regeringsgrundlaget

Efter valget i november 2001 blev der lavet et nyt regeringsgrundlag mellem Venstreog Konservative ”Vækst, velfærd – fornyelse”. Retssikkerhed var et afhovedpunkterne, og det fremgik, at regeringen ønskede at indføre fuldomkostningsdækning i skattesager:”Flere skatteydere opgiver at føre skattesager, fordi det ofte vil være en langvarig,økonomisk og psykisk belastning for den enkelte. Og der er en stor risiko for, atomkostningerne ved at få ret vil overstige den tilbagebetalte skat.Som led i en styrkelse af skatteborgernes retssikkerhed vil regeringen derforfremlægge forslag om fuld dækning af udgifter til sagkyndig bistand i skattesager,som borgerne har vundet. ”

Fuld omkostningsdækning i skattesager var også et punkt i ”Regeringenshandlingsplan for de første 100 dage”, og den 6. juni 2002 vedtog Folketinget lov nr.388 om 100% omkostningsgodtgørelse i skattesager, som skatteyderen vinder fuldtud eller i overvejende grad, eller som videreføres af skattemyndighederne. Lovenændrede ikke på adgangen til at opnå godtgørelse på 50% af udgifterne til sagkyndigbistand, såfremt sagen ikke vindes i overvejende grad.Større retssikkerhed

Formålet med at give fuld omkostningsdækning i skattesager er at styrke borgernesretssikkerhed. Da regeringens lovforslag om omkostningsgodtgørelse blev fremsat ijanuar 2002, udtalte daværende skatteminister Svend Erik Hovmand:”Flere skatteydere opgiver at føre skattesager, fordi det ofte vil være en langvarig,økonomisk og psykisk belastning for den enkelte. Der er desuden stor risiko for, atomkostningerne ved at få ret vil overstige den tilbagebetalte skat. Dette har Venstreog Det Konservative Folkeparti gennem en længere årrække påpeget som etproblem over for den tidligere regering – uden at problemet på området er blevetløst.Som led i en styrkelse af skatteborgernes retssikkerhed fremlægger regeringenderfor dette lovforslag, som sikrer borgerne og virksomhederne fuld dækning afderes udgifter til sagkyndig bistand i sager, som de vinder fuldt ud eller iovervejende grad.Lovforslaget skal ses som led i opfyldelsen af de mål, som regeringen har sat sig vedregeringsgrundlaget, og som regeringspartierne har forpligtet sig til at opfyldeinden 100 dage.Det er regeringens opfattelse, at de urimeligheder, som en skatteyder udsættes forved at få ret i sin skattesag og alligevel stå tilbage med et økonomisk tab, vil blivefjernet med dette lovforslag.”Årlige redegørelser til Folketinget

Skatteministeren laver årligt en redegørelse til Folketinget om ordningen medomkostningsgodtgørelse med det formål, at det løbende kan sikres, at ordningen ikkemisbruges. Redegørelserne viser, at den nuværende ordning er en succes, og at derikke er anledning til at tro, at den bliver misbrugt.En gennemgang af udviklingen i sager, hvor der gives omkostningsgodtgørelse viserfølgende:2003

1.9192004

3.3082005

2.3322006

1.9442007

1.870

Fuldt medhold ogmedholdiovervejende gradMedhold i mindregrad og tabtI alt

1.5593.478

2.5144.822

1.9494.331

2.4964.440

1.9263.794

Oversigten viser for det første, at de første to års stigninger i antallet afomkostningsgodtgørelsessager har stabiliseret sig, og at der oven i købet er sket etfald 2007. For det andet, så ligger antallet af omkostningsgodtgørelsessager hvorskatteyderen får fuldt medhold eller medhold i overvejende grad i snit på 54% iperioden 2003-2007. Med andre ord, skattemyndighederne har truffet forkerteafgørelser i over halvdelen af alle omkostningsgodtgørelsessager.Ifølge en udbygget redegørelse til Folketinget for 2002-2004 kan en forklaring på dethøje antal omkostningsgodtgørelsessager de første par år være, at flere borgere valgteat benytte sig af sagkyndig bistand. Af Landsskatterettens Årsrapport for 2004fremgår det således, at andelen af sager med professionel bistand er steget med 8%(fra 76% til 84%) i perioden 2002-2004, hvilket Landsskatteretten begrunder medøget sagskompleksitet. Redegørelsen fremhæver i øvrigt, at der ikke er konstateretmisbrug af ordningen, og ved offentliggørelsen den 15. december 2005 udtalteskatteminister Kristian Jensen:”-Jeg er glad for, at alle borgere kan få dækket deres omkostninger, når de får ret ien klage. Økonomi skal ikke afholde nogen fra at klage, og derfor valgte vi atforbedre ordningen væsentligt i 2002 for at styrke retssikkerheden, sigerskatteministerKristianJensen.I næsten halvdelen af sagerne udbetales der i dag en godtgørelse på 100 procent tilborgeren, fordi skatteyderen har vundet sagen eller fået medhold i overvejendegrad.- Vi kan se, at borgerne ikke bare bruger ordningen til at klage i øst og vest, men atde primært klager i de sager, hvor myndighederne ikke har været gode nok. Jeg erderfor meget tilfreds med ordningen som en garanti for retssikkerhed, sigerKristianJensen.- SKAT gennemfører løbende undersøgelser af eventuelle misbrug af ordningen,men har ikke kunnet konstatere, at et sådant finder sted. Det er jeg naturligvis gladfor, slutter skatteministeren, som er indstillet på at lade ordningen fortsætteuændret.”Forårspakken 2.0

Med den nu foreslåede lovpakke vil regeringen, Dansk Folkeparti og Liberal Alliancefjerne muligheden for omkostningsgodtgørelse for selskaber og fonde. Begrundelsenifølge lovforslagets almindelige bemærkninger under pkt. 3.6. er følgende:”Baggrunden for forslaget er, at der efter de gældende regler er en vis risiko forudnyttelse af reglerne om omkostningsgodtgørelse. De godtgørelsesberettigede harsåledes et incitament til ikke at fremlægge dokumentation i skattesager, så længe deer under behandling hos SKAT, men til at vente, til SKAT har truffet en afgørelse isagen, således at dokumentationen først fremkommer under en efterfølgendeklagesag, hvor der kan opnås godtgørelse for udgifterne. Når adgangen tilomkostningsgodtgørelse ved klageinstanserne afskaffes og erstattes af fradragsret,opnås, at omkostningerne til fremskaffelse af dokumentation i skattesagerskattemæssigt behandles ens, uanset på hvilket tidspunkt under behandlingen af

sagen dokumentationen fremlægges. Herved undgås en unødig belastning afklagesystemet.Der findes ikke at være retssikkerhedsmæssige betænkeligheder ved at afskaffeadgangen til omkostningsgodtgørelse for skattepligtige selskaber, fonde m.v., nåromkostningerne i stedet gøres fradragsberettigede.”Danske Advokaters bemærkninger

Danske Advokater stiller sig undrende over for skatteministerens begrundelse for atophæve omkostningsgodtgørelsen for selskaber og fonde og erstatte den medfradragsret til en skattemæssig værdi af 25%.For det første, så er vi ikke bekendte med, at skatteydere har spekuleret i at få enskattesag på halsen, frem for at få en evt. tvist afklaret administrativt medskattemyndighederne. Det forekommer at være et mere end tænkt eksempel, og er iøvrigt også i fuldkommen modstrid med god advokatskik og Venstres opfattelse anno2000, hvor Marianne Fischer Boel i forbindelse med forhandlingerne af lov nr. 464af 31. maj 2001 udtalte:”Det må være åbenbart, at det må høre til undtagelsen, at en skatteyder vil føre enomkostningskrævende skattesag af lyst, og som jeg også nævnte det i forbindelsemed førstebehandlingen, er der altid knyttet mange personlige omkostninger til detat køre en skattesag. Men i Venstre må vi nu konstatere, at et meget lille flertalafviser at give fuld omkostningsdækning, når en skatteyder har vundet enskattesag, med den begrundelse, at en sådan dækning kunne anspore til, atafgørelser bliver påklaget i et videre omfang, end hensynet til retssikkerheden kanbegrunde det. Endvidere er der en udtalt bekymring over, at fuldomkostningsdækning kunne understøtte en ukritisk holdning til udgifter tilsagkyndig bistand. Men så bliver jeg altså nødt til at sige, at i Venstre ligger vi ikkeunder for den holdning, at den teoretiske misbrugsmulighed for den enkelte skalbegrænse retssikkerheden for de mange.”Det er Danske Advokaters klare opfattelse, at begrundelsen om teoretisk misbrug afomkostningsgodtgørelsesordningen står i et klart misforhold til konsekvenserne af atafskaffe ordningen, som kunne løses med langt mindre restriktive midler end engrundlæggende forringelse af retsstillingen for alle landets selskaber.For det andet, så mener vi – modsat regeringen anno 2009 – at det i meget betydeliggrad er retssikkerhedsmæssigt betænkeligt at afskaffe omkostningsgodtgørelse forselskaber og fonde. Status bliver jo i givet fald, at det pågældende selskab risikerer atblive påført en økonomisk byrde ved at føre en skattesag, også selvom selskabet frastarten af har haft ret. Hvordan det harmonerer med regeringsparternes tidligereopfattelse af retssikkerhed, kan dårligt forklares, når henses til de tidligere gengivnecitater fra forhandlingerne om lov nr. 464 af 31. maj 2001:”Det burde være umuligt at tabe penge på at vinde en skattesag.”og”Vi har detudgangspunkt, at når man får 100 pct. ret i en sag ved skatteankenævn og dehøjere instanser, skal man også have 100 pct.s dækning.”

Vores spørgsmål er derfor om retssikkerhed er mindre væsentligt i dag end i 2000?Og om skattelovgivningen – navnlig selskabsskatteloven – er mindre kompliceret idag end i 2000? Samtidig er vi urolige for, om skattemyndighederne bliver påvirketaf de besparelser, de står overfor, og som nødvendigvis må betyde noget forressourcetildelingen i de af SKATs enheder, som beskæftiger sig med selskaber ogfonde. Med andre ord mener vi, at afskaffelsen af omkostningsgodtgørelse forselskaber og fonde i meget betydelig grad svækker de pågældendes retssikkerhed. Ogmed timingen i betragtning – finanskrise og SKATs kommende reduktion af årsværk– frygter vi, at selskaber og fonde allerede i første instans møder en svækketretssikkerhed, hvilket kun forværres yderligere af, at de ikke efterfølgende kan fåomkostningsgodtgørelse, og dermed kan være økonomisk tvunget til at leve med enforkert og uretmæssig afgørelse.Henset til, at SKATs administration af omkostningsgodtgørelsesordningen isamarbejde med det kollegiale klagesystem for advokater har virket efter hensigtenog ikke har været præget af misbrug, må det konstateres, at den skepsis, somAdvokatrådet mødte lovforslag L 54 fra 2002 med, ikke var berettiget.Når man fra regeringens side nu ønsker at fjerne omkostningsgodtgørelse forselskaber og fonde, bør man stille skarpt på, at dette også fratager selskabersmulighed for at løfte deres bevisbyrder på en hensigtsmæssig måde ved anvendelse afsyn og skøn, hvortil Landsskatteretten efter en vurdering tidligere kunne meddele100% omkostningsgodtgørelse. Denne store retssikkerhedsmæssige gevinstforsvinder også ved det nye lovforslag.I og med at det efter officialprincippet indebærer en pligt for skattemyndighederne tilat oplyse sagerne grundigt, inden der træffes afgørelse, er det Danske Advokatersbekymring, at syn og skøn først vil blive taget i brug ved domstolene, hvor der ermulighed for at få dækket omkostningerne af modparten i form af tilkendtesagsomkostninger. Dette vil medføre en uhensigtsmæssig forskydning afsagsmængden til ulempe for domstolene, når sagerne kunne have fundet deres retteog endelige løsning ved anvendelse af syn og skøn i de administrative instanser.Dette indebærer derfor også en forringet retsstilling i form af længeresagsbehandlingstider fra en ligningssags opstart til dens endelige afgørelse vedklagemyndigheder eller ved domstolene. Desuden fordyres klage- ogretssagsbehandlingen af, at der indrømmes fradragsret for advokatudgifter i flereinstanser. Alt i alt et tungere system også for SKAT som modpart og for samfundetsom helhed.Hertil kommer, at sager, hvor landsskatteretskendelser eller landsretsdommevidereføres af Skatteministeriet efter at have været tabt af Skatteministeriet, og somtidligere medførte 100% omkostningsgodtgørelse til borgeren, som jo typisk varinvolveret i en principiel sag, også forsvinder ved lovforslaget.Selskaber vil derfor stå tilbage med et økonomisk tab svarende til forskellen mellemfradragsværdien på 25% af udgiften til advokat til førelse af skattesagen og dentidligere godtgørelse, som altid var mindst 50% i tabte sager og 100% i sager, som varvundet i overvejende grad.

Danske Advokater er derfor klart af den opfattelse, at mulighederne for mindre ogmellemstore aktie- og anpartsselskaber for at få ret i skattesystemet alvorligtforringes i et skattesystem, som bliver tiltagende mere kompliceret. Dette er særdelesretssikkerhedsmæssigt betænkeligt.Heroverfor står, at Skatteministeriets advokatressourcer ikke er underlagt nogenbegrænsninger af samme art som private borgeres, og at skattesystemet bruger deressourcer, som skal til for at føre de sager, som vurderes nødvendige at føre modborgerne.Der er derfor skabt et ulige forhold mellem borgere og virksomheder på den ene sideog skatteadministrationen på den anden side, som ikke fortjener at blive forringet tilborgernes og virksomhedernes ugunst.Af de ovenfor anførte grunde og ud fra en retssikkerhedsmæssig betragtning børforslaget om at afskaffe omkostningsgodtgørelse for selskaber og fonde efter DanskeAdvokaters opfattelse udgå og den nuværende ordning opretholdes.Under alle omstændigheder bør der i givet fald være betydelig fokus på udviklingen,herunder de retssikkerhedsmæssige aspekter. Såfremt forslaget måtte blive vedtaget,foreslås det, at der fremover – f.eks. i retssikkerhedschefens årlige handlingsplan -kommer særlig fokus på selskaber og fondes retssikkerhed.2.4.2.

Forslaget om afskaffelse af adgangen til fradrag for

advokat-

og

revisoromkostninger

og

omkostninger

til

undersøgelser af nye markeder i forbindelse med etablering af

virksomhed

De særlige regler i ligningslovens §§ 8 I og 8 J for visse udgifter til advokat- ogrevisionsydelser i forbindelse med etablering af virksomhed samt udgifter tilundersøgelser af nye markeder foreslås afskaffet. Reglerne blev indført som etvækstfremmeinitiativ under den tidligere borgerlige regering i 1991 som en hjælp tilde mange små og mellemstore virksomheder, som det danske erhvervslivkendetegnes ved.Reglerne var tiltænkt som en hjælp til iværksættere og til virksomheder, som ønskedeat udvide deres forretningsgrundlag bl.a. ved etablering af filialer og datterselskaber iandre lande, idet man efter ligningslovens § 8 I gav adgang til fradrag for udgifter tilundersøgelser af nye markeder med henblik på senere etablering aferhvervsvirksomhed for disse markeder.Navnlig i en alvorlig konjunkturnedgang som den nuværende i 2009 synes det atvære risikabelt at indskrænke fradragsretten for iværksættere og virksomheder, somhar mod på at udvide deres forretningsgrundlag. Når der henses til, at en typiskiværksætter i dag anvender 100.000 til 200.000 kr. alene på revisor- ogadvokatbistand ved virksomhedsstart, som sikrer, at virksomheden kommer i gangpå et fornuftigt kontraktmæssigt grundlag, således at virksomhedsejeren senereundgår problemer, synes det at være et bidrag til samfundsmæssig værdiskabelse,som her sættes på spil ved lovforslaget.

Rådgivning er med til at sikre virksomheden dens forretningsmæssige platform, og etfravær af rådgivningen, som kan blive den yderste konsekvens af lovforslaget, viluden tvivl hæmme danske iværksætteri til skade for samfundsudviklingen i bredforstand.Det er Danske Advokaters opfattelse, at lovforslagets timing er uheldig, og atSkatteministeriet hellereskulle se på, om udgifter anvendt førvirksomhedsetableringietbredereperspektiv fremoverbørgøresfradragsberettigede.2.4.3.

Forslag til ændringer af aktieavancebeskatningsloven

§§ 4 A og 4 B – Definition af datterselskabs- og koncernselskabsaktier

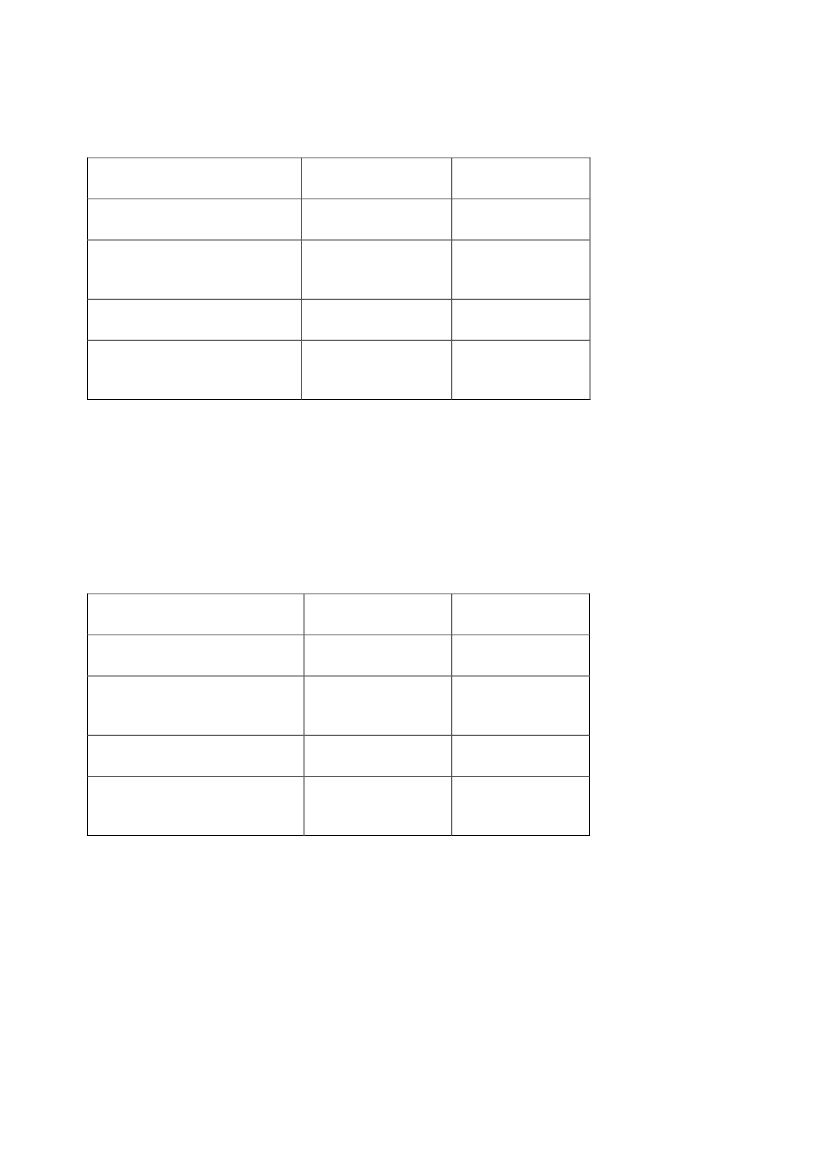

Det foreslås, at skattefriheden vedrørende datterselskabs- og koncernselskabsaktierikke skal finde anvendelse i de tilfælde, hvor moderselskabets primære funktion er ateje mindst 10 pct. af aktierne i et datterselskab, og hvor moderselskabet ejes afselskaber, der ikke selv indirekte besidder mindst 10 pct. af aktiekapitalen idatterselskabet.Det fremgår ikke nærmere af lovforslaget eller motiverne hertil, om et moderselskab,der ejes som anført, men hvor dette eksempelvis igennem dets ultimative aktionærerudøver aktivt ejerskab i datterselskabet eller koncernselskabet, også vil være omfattetaf bestemmelsen.Det er således vores opfattelse, at undtagelsen til skattefrihed alene bør omfattemoderselskaber, der alene har til formål at foretage passiv kapitalanbringelse idatter- eller koncernselskab og altså ikke udøver et aktivt ejerskab.§ 17A – Aktier ejet af kapitalfondspartnere - Personer

Det foreslås, at det merafkast, som kapitalfondspartnere oppebærer, gøres tilpersonlig indkomst for kapitalfondspartneren, når investeringen foretages direkte ikapitalfonden.Det foreslås således, at den del af kapitalfondspartnernes afkast, der ikke overstigeren standardforrentning på 6,5 pct. af den kapital, som kapitalfondspartneren harindskudt (”Standardafkastet”), beskattes som aktieindkomst, mens resten beskattessom personlig indkomst.Vi forstår forslaget således, at ovennævnte regler træder i kraft, så snart der mellemkapitalfondspartneren og investorerne er aftalt en fordeling af overskuddet ikapitalfonden, der afviger fra en fordeling af overskuddet af indskudt kapital. Dettekan illustreres med følgende eksempler:PartnerNominel kapitalIndskudtkapitaludovernominel kapital (overkurs)Fordeling af overskudOverskudsandel ved et overskudpå 10 mio. kr.2 mio. kr.0

Investorer8. mio. kr.0

20 pct.2 mio. kr.

80 pct.8 mio. kr.

I eksemplet vil hele kapitalfondspartnerens overskudsandel være aktieindkomst, dakapitalfondspartneren ikke har fortrinsret til at modtage overskud.Indskyder investorerne i eksemplet derimod yderligere kapital ved overkurs – ogfølges dette indskud ikke op af kapitalfondspartneren med et yderligereforholdsmæssigt indskud – aktiveres ovennævnte forslag, som følgende eksempelviser:PartnerNominel kapitalIndskudtkapitaludovernominel kapital (overkurs)Fordeling af overskudOverskudsandel ved et overskudpå 10 mio. kr.2 mio. kr.0 kr.Investorer8 mio. kr.1 mio. kr.

20 pct.2 mio. kr.

80 pct.8 mio. kr.

I eksemplet modtager partneren fortsat 2 mio. kr. af overskuddet. Heraf beskattes etbeløb på 6,5 pct. af 2 mio. kr. – 130.000 kr. – som aktieindkomst, mens resten –1.870.000 kr. – beskattes som personlig indkomst.Såfremt den skattemæssige behandling af selskabsdeltagernes overskudsandelafhang af, hvor meget kapital den enkelte partner har indskudt – og den dermedfølgende risiko – ville ca. 1,8 mio. kr. (2 mio. kr. /11 mio. kr. * 10 mio. kr.) skulleanses for aktieindkomst og ca. 0,2 mio. kr. for personlig indkomst.Lovforslaget indebærer således, at kapitalfondspartneren end ikke tillades enforrentning af den indskudte kapital svarende til den reelle risiko, som

kapitalfondspartneren har påtaget sig. Afkastet vil altid højst kunne udgøre 6,5 pct.af den indskudte kapital, mens det mulige tab på aktierne ikke vil være begrænsettilsvarende.Samtidig er det værd at notere sig, at kapitalfondspartnerens reelle risiko ofte vilvære væsentlig større, end hvad der følger af det nominelle indskud i kapitalfonden.Forslaget tager heller ikke højde for, at der i henhold til selskabslovgivningen kanvære en anden risikoprofil forbundet med kapitalfondspartnernes ejerandele, såledesat kapitalfondspartnerens reelle risiko er langt større end den nominelle ejerandel.Dette kan ske ved særlige præferencerettigheder med forlods udbytterettigheder,likvidationsrettigheder, forrentningskrav stigende over tid osv.Sammenfattende er det vores vurdering, at der ikke skal tages udgangspunkt ikapitalfondspartnerens kapitalindskud i forhold til den samlede kapital. Først nårkapitalfondspartneren opnår en overskudsdel, der overstiger kapitalfondspartnerensandel af det samlede resultat i forhold til kapitalfondspartnerens reelle risiko(kapitalfondspartnerens indskud) skal overskuddet beskattes som personligindkomst.§ 17 A – Lånekapital indskud af andre end kapitalfondspartneren

Det fremgår af lovforslaget, at den foreslåede bestemmelse også tilsigter at rammeden situation, hvor den væsentligste andel af den samlede kapital udgøres aflånekapital, der er indskudt af andre selskabsdeltagere end kapitalfondspartneren.Det fremgår hverken af forslagets ordlyd eller af motiverne, hvad der forstås ved”væsentligste andel af den samlede kapital”. Vurderingen af dette spørgsmål bør ikkeoverlades til skattemyndighedernes diskretionære skøn, men derimod ud fra etretssikkerhedsmæssigt synspunkt fastsættes i lovgivningen.§ 17 A – Kvalificering af merafkast på udgiftssiden

Forslaget forholder sig desuden ikke til, hvordan den del af overskuddet, derbeskattes som personlig indkomst hos kapitalfondspartneren, skal kvalificeres påudgiftssiden.I motiverne til lovforslaget anføres det systematisk, at merafkastet betragtes som enbonus til kapitalfondspartneren som følge af dennes succesfulde drift afkapitalfonden.Det er fast antaget, at bonus og tantieme er at anse for en fradragsberettigetlønudgift, jf. statsskattelovens § 6, stk. 1, litra a. Ud fra denne betragtning børmerafkastet, såfremt lovforslaget gennemføres i dets nuværende form, tillige være atanse som en fradragsberettiget lønudgift, og det bør i loven anføres, hvem der er atanse som rette omkostningsbærer og dermed kan foretage fradrag for ”lønudgiften”.

§ 23, stk. 5, jf. § 23 A – Lagerbeskatning og værdiansættelse

Det foreslås, at selskaber mv. skal anvende lagerprincippet ved opgørelse af gevinstog tab på porteføljeaktier. Det følger herudover, at lagerbeskatningen skal ske pågrundlag af aktiernes værdi. For unoterede aktier anses aktiernes værdi som detstørste beløb af aktiernes andel af indre værdi og aktiernes anskaffelsessum, hvilketbetyder, at primo- og ultimoværdierne aldrig kan blive lavere end den skattemæssigeanskaffelsessum (Det bør præciseres, at der ved den løbende lagerbeskatning skalvælges mellem det største af disse beløb, jf. at der i lovteksten mangler ordet”enten”.).Konsekvensen af ovennævnte er, at der under den løbende beskatning aldrig kanopstå et fradragsberettiget tab set i forhold til anskaffelsessummen, og at et eventuelttab i forhold til anskaffelsessummen først kan fratrækkes ved afståelsen af aktierneEksempel: Hvis aktien er anskaffet til 100 og indre værdi ved indkomstårets udløbudgør 40 (efter indre værdi-metoden), udgør avancen i denne situation 0 kr. Stigeraktien året efter til 120, vil gevinsten udgøre 20, hvor der skal betales 4 i skat. Falderaktierne herefter til 80 opnås kun fradrag på 20, dvs. tilbagebetaling af 4 i skat, hvisder er andre indtægter at modregne i.Konsekvensen af ovennævnte er, at reglerne om porteføljeaktier reelt kan komme tilat fungere som successive rentefrie udlån til statskassen, idet den løbende beskatningaltid først vil føre til gevinstbeskatning, mens fradrag aldrig kan overstige tidligereårs gevinst før det tidspunkt, hvor aktierne sælges.Såfremt et selskab får tilført kapital fra nye investorer, der ofte for eksempel tegneraktier til en højere kurs, end den de eksisterende investorer har tegnet til, vil denindre værdi af de eksisterende aktionærers aktier stige. Dette har den afledtekonsekvens, at de eksisterende investorer vil skulle betale skat af denneværdistigning og som følge heraf være nødsaget til at frembringe likviditet til betalingaf skatten.I eksempelvis vækstvirksomheden vil de eksisterende aktionærer typisk ikke havemulighed for at betale en sådan skat af en ikke realiseret indkomst, hvorved deresmuligheder for at frembringe kapital vil blive forringet som følge af forslaget.Forslaget om, at der ved opgørelsen af aktiernes andel af indre værdi skal korrigeres iop- eller nedadgående retning for eventuelle forskellige rettigheder tillagt aktierne,giver anledning til væsentlige værdiansættelsesproblematikker. Forslaget opstillersåledes ikke nogen retningslinjer for, hvordan en sådan korrektion skal ske, herunderhvilke kriterier der kan tillægges betydning ved værdiansættelsen. Forslagetsmanglende stillingtagen til, hvordan værdiansættelse i disse situationer skalforetages, må efter vores vurdering forventes at medføre et væsentligt antalværdiansættelsessager ved de administrative klageinstanser.Med hensyn til øvrige bemærkninger til § 23 fremgår det af bemærkningerne, at derved salg i løbet af året skal ske opgørelse af gevinst/tab ud fra den faktiskeafståelsessum. Dette bør også fremgå af selve lovteksten.§ 36 m.v. - Ændringer i reglerne for skattefrie omstruktureringer

Det foreslås, at det i forbindelse med en skattefri aktieombytning ikke skal væremuligt at sælge aktierne i det erhvervede selskab i en periode på tre år fraombytningstidspunktet. Ifølge motiverne er baggrunden for det treårige ejertidskravved skattefri aktieombytning, at det ikke skal være muligt at konvertere enskattepligtig avance til en skattefri avance.Ejertidskravet omfatter ud over skattefri aktieombytning også skattefri spaltning,skattefri fusion og skattefri tilførsel af aktiver efter de objektive regler.Efter ophævelsen af det ejertidskrav, som en betingelse for datterselskabers ogkoncernselskabers skattefrie salg af aktier, virker indførelsen af et nyt treårigtejertidskrav ved skattefri aktieombytning ikke hensigtsmæssigt, idet et sådant kravsom hovedregel vil ramme de tilfælde, hvor der ikke i rette tid er oprettet enholdingselskabsstruktur. Havde en person allerede oprettet et holdingselskab, villeaktierne i datterselskabet tilsvarende kunne sælges skattefrit fra første dag. Der ersåledes ikke reale grunde, der taler for at straffe den personaktionær, som igennemen skattefri aktieombytning etablerer en holdingstruktur i forhold til den aktionær,der har etableret holdingstrukturen i forbindelse med køb eller stiftelse afdatterselskabet.I øvrigt ses ejertidskravets længde at være fastsat vilkårligt og uden sammenhængmed skattelovgivningens øvrige bestemmelser.Ikrafttrædelsesbestemmelser

Det foreslås, at den skattemæssige anskaffelsessum ved overgangen frarealisationsbeskatning til lagerbeskatning udgøres af handelsværdien vedbegyndelsen af indkomståret 2010, hvis aktierne på dette tidspunkt har været ejet itre år eller mere.Det er efter vores vurdering retssikkerhedsmæssigt bekymrende, at skatteyderen pådenne måde beskattes af fikserede, ikke realiserede aktieavancer. Dette gør sig medbestyrket vægt gældende, når det tages i betragtning, at lovændringer rammer deaktionærer, der havde udsigt til at realisere en skattefri aktieavance, hvis lovforslagetikke blev fremsat. Det er vores opfattelse, at man ud fra et retssikkerhedsmæssigtsynspunkt bør følge samme praksis som den tidligere regering, Nyrup-regeringenvalgte ved skattereformen i 1993. Her sikrede man netop, at skatteydere ikke blevbeskattet af fiktive ikke-realiserede gevinster ved at give mulighed for at vælgemellem flere mulige indgangsværdier for den fremtidige beskatning. Dette betødf.eks., at ejere af fast ejendom og aktionærer som inden 19. maj 1993 havde et ikke-fradragsberettiget tab, ved efterfølgende afståelse af ejendommen eller aktiernekunne anvende den faktiske oprindelige anskaffelsessum, hvis denne var højere endværdien pr. 19. maj 1993. Derved sikrede man, at ingen skatteyder blev beskattet affortjeneste, som skatteyderen ikke havde haft, hvilket er det modsatte som sker medden påtænkte overgangsregel, hvor selskaber risikerer at blive beskattet af gevinst,selv om selskabet reelt har haft et tab på aktien.Endvidere skaber lovforslaget en asymmetrisk skattemæssig behandling afhenholdsvis gevinst og tab, idet den øgede beskatning af aktionæren ikke modsvaresaf en øget fradragsret.Med hensyn til andre sproglige kommentarer til overgangsreglerne bemærkesfølgende:Ifølge overgangsreglen i § 22, stk. 6, litra 2), skal aktier, som pr. 1. januar 2010 harværet ejet i mere end 3 år anses for anskaffet til handelsværdien på dette tidspunkt.Modsat fremgår, at man for aktier ejet under 3 år på overgangstidspunktet skal ansedem for anskaffet til den skattemæssige anskaffelsessum, hvorved forstås denoprindelige anskaffelsessum. Dvs. at man sondrer mellem den faktiskeanskaffelsessum, hvorved forstås den oprindelige anskaffelsessum og enindgangsværdi, hvorved forstås aktiernes handelsværdi pr. 1. januar 2010.Overgangsreglen harmonerer ikke med ordlyden af § 23 A, hvor det fremgår, at denløbende beskatning fra og med 2010 altid skal tage udgangspunkt i aktiernesskattemæssige anskaffelsessum, således at hverken ultimo eller primo værdien kanudgøre et lavere beløb end den faktiske anskaffelsessum.Hvis denne begrænsningsregel ikke skal gælde for aktier, som pr. 1. januar 2010 harværet ejet over 3 år, er der behov for en præcisering af overgangsreglen, således atdet klart fremgår, at det er handelsværdien pr. 1. januar 2010 der skal udgøre denskattemæssige anskaffelsessum for aktier ejet over 3 år.2.5. Udkast til forslag til lov om en grøn check (Skattefri kompensation

for forhøjede energi- og miljøafgifter m.v.) – (Skatteministeriets j.nr.

2009-311-0025)

Danske Advokater har ikke fundet anledning til at afgive høringssvar om dettelovudkast.2.6. Udkast til forslag til lov om ændring af pensionsbeskatningsloven

(Loft for indbetalinger til rateordninger og ophørende livrenter og

forhøjelse af aldersgrænsen for udbetaling af kapitalpensionsordninger

m.v.) – (Skatteministeriets j.nr. 2009-321-0013)

Forslaget til ændring af lov om pensionsbeskatningsloven giver Danske Advokateranledning til følgende principielle bemærkninger vedrørende overgangsreglerne ilovforslagets § 2, stk. 6-11:Motiverne til overgangsbestemmelserne giver det indtryk, at det er uproblematisk atændre allerede indgåede pensions- og forsikringsaftaler, således at en del affremtidige aftalte indbetalinger i henhold til disse typer pensions- ogforsikringsordninger kan overføres til eksempelvis en livsvarig livrente ellerpensionsordninger, som ikke er fradragsberettigede.Det er imidlertid ikke helt så enkelt.

Vilkårene for de enkelte pensions- og forsikringsordninger oprettet efterpensionsbeskatningslovens § 8 eller § 11 A eller efter reglerne om ophørendelivrenter er meget forskellige. De varierer alt afhængigt af det pengeinstitut, detforsikrings- eller pensionsselskab, som aftalen er indgået med. Disse aftaler rummeren række forpligtende vilkår for skatteyderen for den periode, hvor udbetalingerneskal ske.Disse forpligtende vilkår kan være betinget af en række forskellige forhold,eksempelvis af forsikringsmæssig karakter eller af investeringsmæssig karakter.En række af disse aftaler kan derfor være meget vanskelige at ændre, således at endel af de fremtidige indbetalinger enten overføres til en livsvarig livrenteordning ellertil ordninger uden fradragsret.Danske Advokater har den principielle opfattelse, at en skatteyder for så vidt angåralleredeetableredeogforskatteyderenforpligtendepensions-ogforsikringsordninger bør stilles skattemæssigt som på tidspunktet, hvor aftalenindgås.Det gælder både i relation til fradragsretten på tidspunktet, hvor indskuddet sker, ogi relation til vilkårene i henhold til den indgåede aftale.Danske Advokater har forståelse for, at skatteyderen må acceptere, atfradragsværdien under kontraktperioden kan nedsættes grundet generelle ændringeraf skattebyrden, ligesom skatteyderen også må acceptere, at der pålægges yderligereskatter i forbindelse med udbetalingen, når den til sin tid sker.Det strider imidlertid mod grundlæggende retssikkerhedsprincipper, at skatteyderenved en ændring af skatte- og afgiftsreglerne påføres tab i henhold til den forskatteyderen indgåede forpligtende pensionsordning og påføres tab, ved atfradragsretten begrænses i forhold til de forudsætninger, som aftalen om indskuddetpå pensionsordningen blev indgået på.I betragtning af, at der ikke kan oprettes nye aftaler om pensioner- ogforsikringsordninger omfattet af de ovennævnte regler, og i betragtning af, at deallerede eksisterende aftaler pr. definition har et udløb inden for en overskueligtidshorisont, og i betragtning af, at udbetalingerne forventeligt i et stort omfang vilblive omfattet af tillægspensionsbeskatningen på 9 %, finder Danske Advokater, atdetafretssikkerhedsmæssigegrundebørværemuligtefterovergangsbestemmelserne at gennemføre de allerede indgåede pensionsordninger ioverensstemmelse med de aftalte vilkår og med den skattemæssige konsekvens, atder er fradragsret for indskuddene i fuldt omfang som hidtil. Samtidig foreslås det, atde foreslåede alternative løsninger i form af overførsel af en del af indskuddene til enlivsvarig livrente eller til en ordning uden fradragsret skal være mulig.2.7. Udkast til forslag til lov om ændring af personskatteloven og andre

love (Forårspakke 2.0 – Vækst, klima, lavere skat) – (Skatteministeriets

j.nr. 2009-311-0027)

Danske Advokater har ikke fundet anledning til at afgive høringssvar om dettelovudkast.

2.8. Udkast til forslag til lov om ændring af ligningsloven, lov om

arbejdsmarkedsbidrag og virksomhedsskatteloven (Ændrede regler for

beskatning af personalegoder, befordringsfradrag, gavefradrag,

dagplejefradrag og rejsefradrag m.v.) – (Skatteministeriets j.nr. 2009-

311-0028)

2.8.1. Fjernelse af skattefordel ved medarbejderobligationer og 15 pct.

regel for aktier

Ved lovforslaget § 1, nr. 21, foreslås en dispensationsbestemmelse for fristen forindsendelse til SKAT af aftaler om tildeling af medarbejderaktier.Det fremgår af de specielle bemærkninger til forslaget, at det giver anledning til tvivl,om overholdelsen af fristen er en gyldighedsbetingelse. Uden at det udtrykkeligtfremgår, må man vel nærmest forstå bemærkningerne således, at det fremover vilvære en gyldighedsbetingelse, at fristen overholdes, medmindre SKAT dispensererfra fristen efter den foreslåede nye bestemmelse.Det må anses for retssikkerhedsmæssigt uheldigt, at beskatningen af medarbejderneafhænger af, om arbejdsgiveren overholder en ordensmæssig bestemmelse, eftersommedarbejderen er uden indflydelse på, om betingelsen opfyldes.Det foreslås, at man i stedet belægger den manglende indsendelse med enordensbøde, som det kendes fra andre steder i skattelovgivningen. Hvis manfastholder, at overholdelsen af indsendelsesfristen er en gyldighedsbetingelse, børdet fremgå af selve lovteksten, således som det udtrykkeligt fremgår af ligningslovens§ 7A, stk. 4 for de generelle ordningers vedkommende. Det bemærkes, at detforekommer rimeligt, at overtrædelse af ligningslovens § 7A, stk. 4, også kun har enordensbøde som konsekvens og ikke at skattefriheden for den samlede ordningfortabes.2.8.2. Loft over fradrag i henhold til rejseregler

Det fremgår, at der nu indføres et loft over en lønmodtagers muligheder for at trækkeudgifter til tjenesterejser/rejser til midlertidige arbejdspladser fra. Loftet gælderbåde fradrag med standardsatserne og med faktiske udgifter.Det bemærkes, at det er tvivlsomt, om reglerne får nogen reel effekt, eftersom derikke er noget loft over arbejdsgiverens muligheder for at udbetale skattefrigodtgørelse efter samme satser. Det må således forventes, at de fleste arbejdsgivereog arbejdstagere vil indrette sig således, at arbejdsgiveren altid udbetaler en skattefrigodtgørelse mod en mere eller mindre direkte aftalt lønnedgang for arbejdstageren,hvilket blot vil betyde en øget administration hos virksomhederne.Det er uklart, hvorledes bundgrænsen på 5.500 kr. spiller sammen med loftet på50.000 kr. Skal det forstås således, at der kan foretages et fradrag på 50.000 kr.,forudsat at udgifterne efter de skematiske regler kan opgøres til 55.500 kr.?Under alle omstændigheder er det således, at forslaget indebærer, at man lægger etnyt sæt regler (loftet- svarende til fradrag i ca. 3½ måned) ned over et i forvejen retkompliceret sæt regler om definitionen på et midlertidigt arbejdssted (somudgangspunkt begrænset til 12 måneder). Det bør undersøges, om den ønskedebegrænsning af fradragsreglerne mere hensigtsmæssigt kan opnås gennem engenerel begrænsning af definitionen af midlertidigt arbejdssted med regelforenklingtil følge.2.8.3. Multimediebeskatning

Overordnet set er der tale om en ønskværdig sammenskrivning og sammenlægningaf reglerne om beskatning af disse personalegoder.Det er uklart, hvorledes forslaget forholder sig til arbejdsgiverens betaling afmedielicens.Efter ordlyden af den foreslåede bestemmelse er det tilstrækkeligt, at et multimedieer stillet til rådighed for den skattepligtiges private benyttelse. Det fremgår ikke af despecielle bemærkninger, om det er tilstrækkeligt til at udløse beskatning, at denprivate brug foregår på arbejdspladsen. Det er således uklart, ommultimediebeskatningen i princippet udløses ved at medarbejderen (med eller udenarbejdsgiverens samtykke) taler privat i telefon på arbejdsstedet, surfer på internettetfra arbejdsstedet med private formål for øje m.v. Det bør klart fremgå, om det erhensigten at der udløses beskatning i en sådan situation. Efter den nuværende ordlydaf ligningslovens § 16, stk. 1 er det klart, at privat brug af telefon på arbejdsstedetikke er omfattet af bestemmelsen. Det foreslås, at lovforslagets ændring afligningslovens § 16, stk. 12, 1. pkt. formuleres således:”Den skattepligtige værdi af et eller flere multimedier, der af en arbejdsgiver m.v.,som nævnt i stk. 1 er stillet til rådighed for den skattepligtiges private benyttelseudenfor arbejdsstedet, udgør et grundbeløb på 5.000 kr. (2010-niveau).”Også af hensyn til arbejdsgiverens indberetningspligt, jf. for tiden bekendtgørelse nr.421 af 2/5 2007 er det væsentligt at vide, om privat brug af multimedier påarbejdspladsen udløser beskatning.I de specielle bemærkninger gøres nogle ret detaljerede bemærkninger om, hvornårder foreligger en formodning for, at der er privat rådighed over personalegodet. Dissebemærkninger forekommer ikke helt retvisende.Efter ordlyden af den foreslåede bestemmelse er det en betingelse for beskatning, atmultimediet af en arbejdsgiver ”er stillet til rådighed”.Udgangspunktet for, om en arbejdstager har privat rådighed over et multimedieafhænger derfor i første række af den aftale, der er indgået herom medarbejdsgiveren. Hvis aftalen tillader privat brug af et multimedie, vil der væregrundlag for beskatning, uanset om arbejdstageren konkret har benyttet sig afadgangen til at bruge multimediet.Hvis der ikke foreligger en skriftlig aftale om brugen af multimediet, vil der kunnelægges vægt på de faktiske forhold, herunder som beskrevet i de speciellebemærkninger om arbejdstageren de facto har taget multimediet med hjem.

Hvis der derimod foreligger en skriftlig aftale om, at arbejdstageren ikke må brugemultimediet privat, f.eks. udtrykt i ansættelseskontrakten eller ved en særskilt aftale(tro- og love-erklæring) om, at arbejdstageren ikke må anvende multimediet privat,må det afhænge af de faktiske forhold, om der udløses beskatning. Hvis det erarbejdstageren, som ensidigt og uden arbejdsgiverens vilje benytter multimedietprivat, er der – henset til ordlyden af den foreslåede bestemmelse - næppe grundlagfor beskatning (men derimod nok grundlag for et erstatningskrav fra arbejdsgiverenmod arbejdstageren). Hvis arbejdstagerens private brug finder sted imod denskriftlige aftale, men med arbejdsgiverens stiltiende samtykke (arbejdsgiveren serigennem fingre med den private brug) vil der være grundlag for beskatning.Hvis man ønsker, at arbejdstageren altid multimediebeskattes ved en faktisk privatanvendelse af multimediet eller ved en formodning om en faktisk privat anvendelseaf multimediet, bør bestemmelsens ordlyd præciseres.Igen er der særlig grund til afklaring af disse forhold som følge af arbejdsgiverensindberetningspligt. I praksis vil arbejdsgiveren næppe kunne indberette på andetgrundlag end den skriftlige aftale med medarbejderen, medmindre arbejdsgiveren defacto har samtykket i en privat anvendelse uanset en modgående skriftlig aftale.2.9. Udkast til forslag til lov om ændring af lov om afgift af chokolade- og

sukkervarer, lov om afgift af konsum-is, lov om afgift af mineralvand

m.v. og lov om tobaksafgifter (Afgiftsforhøjelser på chokolade, is

sukkerholdig sodavand og tobak samt afgiftsnedsættelse på sukkerfri

sodavand) – (Skatteministeriets j.nr. 2009-231-0021)

Danske Advokater har ikke fundet anledning til at afgive høringssvar om dettelovudkast.2.10. Udkast til forslag til lov om ændring af kildeskatteloven og andre

love (Konsekvensændringer som følge af Forårspakke 2.0 m.v.) –

(Skatteministeriets j.nr.2009-711-0029 )

Danske Advokater har ikke fundet anledning til at afgive høringssvar om dettelovudkast.2.11. Udkast til forslag til lov om ændring af arbejdsmarkedsbidrag –

(Skatteministeriets j.nr. 2009-311-0026)

Danske Advokater har ikke fundet anledning til at afgive høringssvar om dettelovudkast.2.12. Udkast til forslag til lov om ændring af lov om afgift af spildevand,

lov om afgift af cfc og visse industrielle drivhusgasser og forskellige

andre miljøafgiftslove (Forhøjelse af spildevandsafgiften og afgiften på

HFC-gasser m.fl., nedsættelse af afgiften på emballage til vin og spiritus

m.m.) – (Skatteministeriets j.nr. 2008-101-0076)

Danske Advokater har ikke fundet anledning til at afgive høringssvar om dettelovudkast.

Venlig hilsen

Helle Hübertz Krogsøevicedirektør/retschef