Skatteudvalget 2008-09

SAU Alm.del Bilag 254

Offentligt

09-0233 - liba - 26.03.2009Kontakt: Lisbeth Baastrup - [email protected] - Tlf: 33 36 88 00

Høring vedr. forårspakke 2.0 - Vækst, klima, lavere skat

En række af lovforslagene vedr. Forårspakke 2.0 – Vækst, klima, lavere skat er nusendt i høring. I notatet kommenteres de enkelte lovforslag.___

Forslag vedr. lov om personskat og andre loveFTF har længe peget på behovet for at lette skatten på arbejde ved en omlægningaf skattesystemet. Det er dog tvivlsomt, om den konkrete omlægning vil have envæsentlig effekt på arbejdsudbuddet, og det er risikabelt at lade en væsentlig delaf skattelettelserne være underfinansieret. Reduktionen i skatteværdien af de lig-ningsmæssige fradrag er uansvarlig.Det er generelt positivt, at man med reformen får lettet skatten på arbejde. I forhold til atopnå den forventede arbejdsudbudseffekt havde det været mere effektivt i større grad athæve grænserne for top- og mellemskat, frem for at sænke skattesatserne for de højesteindkomster ved afskaffelsen af mellemskatten.FTF har beregnet, at med den udformning af skattelettelserne som aftalen mellem regeringenog Dansk Folkeparti har, vil der kun være begrænset gevinst at hente for en lang række aflønmodtagerne ved at sætte arbejdstiden op med 1 time pr. uge jf. tabellen.

Notat- 19.10.2009 - Side 1

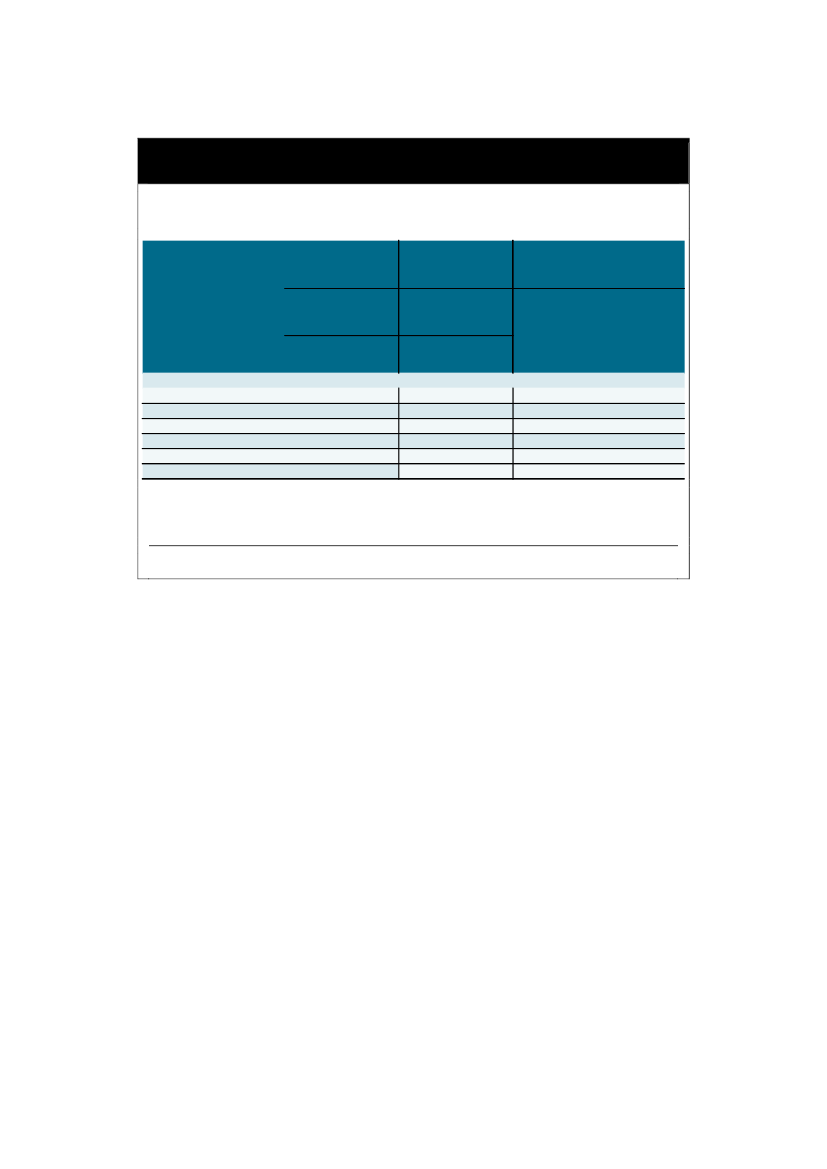

Gevinst ved at arbejde en time ekstra om ugen i regeringens ogDansk Folkepartis skatteforligStigning i indkomst efter skat ved en ugentligt ekstra arbejdstime i det nuværende og regeringens ogDansk Folkepartis skatteforlig, som det er indfaset i 2010NuværendeskattesystemStigning i indkomst efterskat ved at arbejde entime ekstra om ugenpr. årpr. timeSkatteforlig m.regeringen og DF somindfaset i 2010Stigning i indkomst efterskat ved at arbejde entime ekstra om ugenpr. årpr. timePct.1301101261311.6478422,52,12,42,531,716,21,41,41,41,415,56,9Mergevinst ved at arbejde en timeekstra om ugen ved skatteforligPct.visstigning itimeløn

pr. år

pr. time

------- Kroner -------Sygeplejerske, deltidFolkeskolelærere, nyuddannetPædagog, seniorSygeplejerske 35 år, fuldtidFolkeskolelærer, seniorBankrådgiver5.4644.6545.1235.3283.9504.508105909910276875.5944.7645.2495.4595.5975.35010892101105108103

Note: Det er forudsat, at alle er boligejere. Den nyuddannede folkeskolelærer og deltidsansatte sygeplejerske har renteudgifter på35.000 kr. Sygeplejersken på fuldtid og pædagogen har renteudgifter på 40.000 kr. Folkeskolelæreren har renteudgifter på 45.000kr. og bankrådgiveren har 50.000 kr. i renteudgifter. Alle har ligningsmæssige fradrag på 13.000 kr. Derudover er det forudsat, atalle har 2 børn.

Kilde:FTF-beregninger på baggrund af Skatteministeriets skatteberegningsmodel

Underfinansieringen af reformen i en lang årrække er problematisk. De offentlige budgetterhar i forvejen udsigt til store underskud på grund af recessionen, og det er langt fra sikkert atskattelettelserne vil føre til øget forbrug og gang i økonomien. Offentlige investeringer er be-regnet til at have en ca. tre gange større effekt i retning af at stimulere økonomien. Selv omder i det samlede forlig også blev aftalt en fremrykning af offentlige investeringer er det iforhold til skattelettelsernes størrelse kun ganske lidt. På lidt længere sigt kan der derforkomme et pres på de offentlige budgetter på grund af store underskud og det kan bringevelfærden i fare.Frigivelsen af SP’en til at stimulere det private forbrug allerede i 2009 er også en ret kortsigtetløsning. Det vil medføre, at pensionerne på længere sigt reduceres og dermed formindskerden langsigtede finanspolitiske holdbarhed.Med forringelsen af skatteværdien af de ligningsmæssige fradrag forringes fradrag for A-kasse, faglige kontingent, transport og andre lønmodtagerudgifter. FTF mener at det er kort-sigtet og uansvarligt at forligspartierne sætter skatteværdien af lønmodtagerfradraget ned.Danmarks rigdom og lave arbejdsløshed skyldes at lønmodtagere og arbejdsgivere tager etsamfundsansvar. Resultatet er et arbejdsmarked, hvor de faglige organisationer og A – kassertager ansvar for udvikling af kvalitet, uddannelser og nye job. Samtidig sikre arbejdsmarke-

Notat- 19.10.2009 - Side 2

dets parter, med den høje organisationsdeltagelse høj fleksibilitet og økonomisk sikkerhedsnetunder lønmodtagerne. Det er den danske model i en nøddeskal og angreb på sammenhængs-kraften i modellen risikerer at skade konkurrencekraften til skade for det danske samfund.Lønmodtagerfradraget er dermed af betydning for arbejdsudbuddet og for den fleksible dan-ske arbejdsmarkedsmodel. I en tid med finansiel krise og omfattende fyringsrunder er derbrug for tryghed og regulerede forhold på arbejdsmarkedet.

Forslag vedr. ligningsloven og beskatning af selvstændige erhvervs-drivendeÆndringerne i ligningsloven er udtryk for lappeløsninger og det er kortsigtet oguigennemtænkt at indføre en skat på multimedia. Det vil hæmme Danmarks målom at være foregangsland på IT-området og påføre både lønmodtagere og ar-bejdsgivere forøgede omkostninger.Udhulingen af de ligningsmæssige fradrag, herunder transportfradraget forringer incitamentettil mobilitet for lønmodtagere. Ændringerne af transportfradraget for lavtlønnede og personerder dagligt rejser langt er et forsøg på at rette op på forringelserne af incitamenterne til mobi-litet, men det havde dog været langt bedre at undlade at forringe skatteværdien af de lig-ningsmæssige fradrag for lønmodtagerne, frem for at skulle gribe til tilfældige lappeløsninger.Det samme gør sig i princippet gældende vedrørende dagplejeres forhøjede standardfradrag.Det er ikke hensigtsmæssigt for et skattesystem, at specielle grupper vælges ud og på denmåde kan undgå de forringelser, som alle øvrige lønmodtagere pålægges.MedarbejderaktiebeskatningLoven vil gøre det mindre attraktivt, at erhverve sig medarbejderaktier gennem generelle ogindividuelle aftaler. Det er FTF skeptisk overfor, idet der specielt for de generelle medarbej-deraktieprogrammer er tale om en måde at knytte medarbejder og virksomhed tættere sam-men.Det er positivt, at medarbejderaktier fremover ikke skal udgøre en særlig aktieklasse, så de vilgive de samme rettigheder som selskabets øvrige aktier og dermed stemmeret på virksomhe-dens generalforsamlinger.

Notat- 19.10.2009 - Side 3

MultimediaskattenDanmark har en målsætning om at være foregangsland på IT-området. Med indførslen af enskat på multimedia hæmmer man opfyldelsen af dette mål, til skade for fleksibilitet og vækst.Som det fremgår af lovforslaget, regner man med, at en række lønmodtagere, der i dag haradgang til multimedia via udstyr fra deres arbejdsgiver, vil fraskrive sig dette. Dermed er manmed til at mindske brugen af multimediaudstyr. Det vil vanskeliggøre arbejdstilrettelæggelsenpå mange arbejdspladser i både den private og offentlige sektor og blandt andet hæmme detuddannelseselement, der kan ligger i at lønmodtagere opnår fortrolighed med multimedia,hvilket kan bidrage til at udvikle kompetencer. FTF har noteret sig, at der ikke foreligger skønfor, hvor mange der anvender multimedier til efteruddannelse og som samtidig rammes afmultimediaskatten. FTF skal derfor opfordre til, at omfanget af konsekvenserne ved multime-diaskatten undersøges nærmere.Multimediaskatten vil være ødelæggende for udbredelsen af hjemmearbejdspladser, der i vidtomfang er med til at øge fleksibiliteten på arbejdsmarkedet og sikre mange lønmodtagere enbedre sammenhæng mellem arbejdsliv og fritidsliv.I lovforslaget skønnes at ca. 335.000 personer vil blive omfattet af multimedieskatten. Det erdog nok meget lavt skønnet. Alene på FTF’s område vil en meget stor del af vores 450.000medlemmer blive omfattet, og der er næppe belæg for, at det ikke foreholder sig ligesådan påresten af arbejdsmarkedet.Men selv på baggrund af dette lave skøn vil multimediaskatten betyde en væsentlig omkost-ningsforøgelse for både lønmodtagere og arbejdsgivere. For lønmodtagere naturligvis ved atde skal betale multimediaskatten og for arbejdsgiverne ved, at man må forvente at en rækkelønmodtagere helt eller delvis kan overvælte omkostningerne til arbejdsgiverne ved modkravom løn til at dække multimediaskatten. FTF har beregnet, at lykkedes det for lønmodtagernebare at overvælte halvdelen af omkostningerne ved multimediaskatten til arbejdsgiveren, vildet betyde en omkostningsforøgelse for virksomhederne på mellem 600 mio. kr. og 1,1 mia.kr.Mange af FTF’s medlemmer er på arbejdspladser, hvor den fysiske indretning gør, at det ernødvendigt også at kunne arbejde mobilt eller fra hjemmet. Det er særlig udbredt i hele un-dervisningssektoren, hvor der kun i ringe omfang kan stilles multimediaudstyrede kontorer tilrådighed for underviserne, men også blandt de ansatte indenfor andre områder som fx folke-kirken (organisterne) er det tilfældet.Ligeledes har en række af FTF’s medlemmer en arbejdsfunktion, hvor de skal kunne kontaktesaf arbejdsgiveren, kunder, elever, forældre, eller andre som en del af deres arbejdsfunktion.

Notat- 19.10.2009 - Side 4

Dertil kommer at udbredelsen af mobiltelefoner i høj grad gør det mere enkelt og effektivt attilkalde medarbejdere der skal stå til rådighed som en del af deres arbejdsfunktioner, fx indenfor kommunal beredskabstjeneste. Andre af vores medlemmer har arbejdsfunktioner, hvor deer såkaldt ”udgående”, dvs. at arbejdsfunktionerne varetages væk fra det arbejdssted, hvorman er hjemmehørende, men hvor man skal kunne komme i kontakt med arbejdsstedet heletiden. De muligheder moderne IT-teknologi giver for denne kontakt er derfor med til at sparemegen kørsel mellem arbejdssteder. Det reducerer omkostningerne, både økonomisk og tids-mæssigt, og COII-udledning.Udformningen af multimediaskatten er udtryk for en meget enkel skat, men også en megetskæv skat. Personer der kun har fx en mobiltelefon til rådighed beskattes på samme vis, somen person der har telefon, mobil, bredbånd, PC, printer osv. til rådighed.Sidst, men ikke mindst, betyder multimediaskatten for rigtig mange af FTF’s medlemmer, hvisindkomster er af en sådan størrelse, at de kun får begrænsede skattelettelser, at overskuddetved den samlede skattereform stort set forsvinder.

Multimediebeskatningen tager en stor del af skattebesparelseSkatteændring som følge af skatteforlig incl. multimediebeskatning for forskellige indkomsterSkatte-ændringsom følge afskatte-forliget-2.961-4.712-9.363Multimedie-beskatningensandel afskatteændring,pct.-68-50-29

Indkomst førskat350.000394.000450.000

Multimedieskat

Samlet skatte-ændring-937-2.358-6.683

2.0242.3542.680

Note: Skatteændringer er incl. grøn check og øgede grønne afgifter. Et minus betyder mindre skattebetaling. Personer med enindkomst på 350.000 kr. har renteudgifter på 40.000 kr. Personer med en indkomst på 394.000 kr. har renteudgifter på 45.000kr., mens det er forudsat at personer med indkomst på 450.000 kr. har 50.000 kr. i renteudgifter. Alle har ligningsmæssige fradragpå 13.000 kr. Derudover er det forudsat personerne har to børn.

Kilde:FTF- beregninger på Skatteministeriets skatteberegningsmodel

Notat- 19.10.2009 - Side 5

Forslag vedr. lov om grøn checkDet er positivt, at den grønne check målrettes lav- og mellemindkomstgrupperne,men aftrapningen sker alt for hurtigt og efterlader mange med en høj sammensatmarginalskat. FTF skal derfor opfordre til, at aftrapningen af den grønne checksker over et længere interval.Den grønne check kompenserer blandt andet personer udenfor arbejdsmarkedet og med laveindkomster for højere grønne afgifter og er som sådan nødvendig for at få en hensigtsmæssigfordelingsmæssig profil. Det er dog værd at være opmærksom på, at den grønne check af-trappes hurtigt og over et meget lille indkomstinterval.Beregninger fra FTF og fra Arbejderbevægelsens Erhvervsråd viser, at den grønne check erhelt aftrappet ved indkomster før arbejdsmarkedsbidrag på kr. 410.000. For personer der harindkomster mellem kr. 390.000 og kr. 410.000 vil marginalskatten således stige med 7,5 pct.,hvilket virker mod hensigten, om at lette marginalskatten for grupper på personer på ar-bejdsmarkedet med henblik på at øge arbejdsudbuddet. Beregningerne viser at ca. 140.000personer befinder sig i det indkomstinterval, hvor marginalskatten øges med 7,5 pct. point.Dertil kommer, at nuværende topskatteydere, der betaler forholdsvist lidt i top- og mellemskatog dermed kun får en lille skattegevinst af forhøjelsen af topskattegrænsen og afskaffelsen afmellemskatten, vil få en mindre skattebesparelse end personer, der ikke betaler topskat ogmodtager den grønne check.

Forslag vedr. ændring af pensionsbeskatningslovenDet er positivt at indføre et loft over indbetaling af ratepension for at imødegåspekulationer om at nedbringelse af skattebetalingen. Det dog uklart om det frem-lagte lovforslag vil opnå den ønskede effekt. Der er ikke er belæg for en alders-grænse på udbetaling af kapitalpensioner.Indbetalinger til ratepensionsordninger har i et vist omfang været anvendt med henblik på atnedbringe skattebetalingen, hvilket kan begrænses med loft over indbetalingerne.FTF mener det er fornuftigt, at der sættes et loft, men vil opfordre til at loftet udgør en pro-centsats af den årlige bruttoløn i stedet for et fast kronebeløb. Mange pensionstagere ønskerreelt at kunne sikre sig en pension, svarende til en bestemt procentdel af den løn, man havdesom erhvervsaktiv og dette vil ikke muligt for alle med det foreslåede krone-loft. Et loft base-ret på procentsats vil i lighed med kronebeløbet kunne dæmme op for, at der spekuleres ipensionsindbetalinger, der ikke kan antages at have et reelt pensionsformål.

Notat- 19.10.2009 - Side 6

Et loftet på 100.000 kr. vil rammer mange almindelige lønmodtagere fx i den finansielle sek-tor. Arbejdsgiveradministrerede ratepensioner er meget udbredt fx i finanssektoren og ca.10.000-12.000 ansatte har på nuværende tidspunkt en løn, hvor de, med en bidragsprocentpå 16,25 pct., vil kunne blive ramt af loftet.En negativ konsekvens af lovforslaget er samtidig, at, da man forsøger at tage højde for demange forskellige typer af pensionsaftaler om rateordninger, bliver det med lovforslaget umu-ligt at gennemskue, om man opnår den ønskede effekt, eller det blot bliver en ekstra udfor-dring i forbindelse med skatteligningen.Forhøjelse af aldersgrænsen for udbetaling af kapitalpensioner m.v. hæves fra 10 år til 15 årefter efterlønsalderen er et skridt i den rigtige retning, men der er ikke belæg for en alders-grænse i forbindelse med udbetaling af kapitalpensioner m.v., hvorfor denne aldersgrænsehelt burde afskaffes.

Forslag vedr. aktieavancebeskatningsloven, skattekontrolloven, kil-deskatteloven, ligningsloven og forskellige loveDet er positivt at der i større omfang skal ske indberetninger vedr. personalegoder,men omlægningen af rentebetalingen for restskat rammer personer, der ikke harindsigt i skattesystemet og egen økonomi.Omlægningerne af rentebetalingerne vedrørende restskat formindsker mulighederne for atspekulere i at ”låne” penge rentefrit af skattesystemet, men samtidig betyder det øgede udgif-ter for personer der ikke har ressourcer eller evner til at overskue deres økonomi og skattebe-taling. For mange helt almindelige skatteydere er årsopgørelsen det tidspunkt, hvor de fårindblik i, om de har betalt for meget eller lidt i skat. De har hidtil kunnet vente indtil årsopgø-relsen og efterfølgende indbetale deres restskat uden at straffes med renter. Det får de ikkemulighed for nu, og FTF er bekymret for at det nye system netop vil ramme svage skatteyde-rere.Den forbedrede kvalitet af indberetninger fra arbejdsgivere mv. kan begrunde fastlåsningen affelter på selvangivelsen som foreslået, men det er derfor i den sammenhæng desto merevigtig, at der er mulighed for gennem indkomståret at tilpasse sine oplysninger på forskuds-opgørelsen således at skift i indkomst eller fradrag straks kan registreres og anvendes.

Notat- 19.10.2009 - Side 7

Forslag vedr. kildeskatteloven og andre loveog

vedr. lov om ar-bejdsmarkedsbidragDet er positivt med den forenkling af skattesystemet der ligger i, at arbejdsmarkedsbidragetog indkomstskatten integreres vedr. opkrævning og beregning. Det vil lette forståelsen afarbejdsmarkedsbidraget som værende den skat, det i realiteten altid har været.

Notat- 19.10.2009 - Side 8